Изменения ПДД

Почему ОСАГО считают по максимальным тарифам?

- Подробности

- Категория: ПДД

- Опубликовано 06.11.2022

Почему после очередного расширения тарифного коридора для многих водителей страховщики предлагают цены на ОСАГО с учётом только максимального значения?

Как сообщал ранее портал Avtospravochnaya.com, с 13 сентября 2022 года базовый тарифный коридор ОСАГО для легковых авто расширился на 26% и составляет теперь 1646 — 7535 руб.

Как неоднократно подчёркивали страховщики, расширение тарифного коридора не означает автоматического повышения цен. Полисы должны были стать дороже только для некоторых категорий водителей: молодых, аварийных, нарушителей ПДД и т.д.

Почему ОСАГО считают по максимальным тарифам: видео

Тем не менее, многие водители, которые не относятся к вышеперечисленным, отмечают, что после очередного расширения тарифного коридора страховщики начали предлагать полисы, рассчитанные только по верхней границе тарифного коридора.

Как пояснил в интервью каналу «Россия 1. Удмуртия» представитель одной из страховых компаний, если бы какой-то из страховщиков резко снизил тарифы до минимальных, то все водители начали бы покупать полисы у него. Однако, набрав огромный портфель полисов ОСАГО, страховщик бы столкнулся и с убытками, когда эти водители будут попадать в ДТП. Именно поэтому, по его словам, все страховые компании не снижают тарифы.

Тем не менее, если водитель страховщику выгоден, то многие компании оформляют полисы по тарифам, которые далеки от максимальных. В первую очередь речь идёт о безаварийных водителях с большим стажем — водитель покупает полис, но риск убытка по нему минимален. За таких клиентов и страховые компании конкурируют, предлагая более выгодные цены на ОСАГО.

К примеру, 18 сентября 2022 года, уже после расширения тарифов, автор этой статьи (безаварийный водитель с большим стажем) приобрёл очередной полис ОСАГО. При помощи агрегатора ОСАГО Сравни.ру мы сделали расчёт стоимости полиса ОСАГО для автора этой статьи. Некоторые страховые компании предложили варианты по тарифам, которые существенно ниже максимальной границы тарифного коридора:

- «Ренессанс Страхование» — 4318 руб.;

- «Intouch» — 4318 руб.;

- «Альфастрахование» — 5678 руб.;

- «Росгосстрах» — 5849 руб.;

- «Согласие» — 7002 руб.;

- «СберСтрахование» — 7002 руб.;

- «Ингосстрах» — 7002 руб.

Таким образом, разбег цен от 7 страховых компаний составлял от 4318 до 7002 рублей. Автор материала приобрёл полис в Ренессанс Страхование за 4318 руб. При этом, данный полис был рассчитан по базовому тарифу 4647 руб., что существенно ниже максимальной планки тарифного коридора (7535 руб.).

Поэтому, для того, чтобы не переплачивать за полис ОСАГО, после очередного расширения тарифов обязательно сравнивайте цены у разных страховщиков — не торопитесь продлевать полис в одной и той же компании. Обратите внимание, в нашем случае в 2021 году полис ОСАГО был оформлен в «Альфастраховании» за 4135 руб., которая в 2022 году предлагает полис уже за 5678 руб. При этом, в «Ренессанс Страховании» и «Intouch» такой же полис этому же водителю предлагается за 4318 рублей — разница очевидна.

Если Вам нужно продлить полис ОСАГО, то Вы можете заполнить форму под данной статьёй или воспользоваться ссылкой, и буквально в пару кликов получить актуальные предложения по ценам от большинства страховых компаний. Учитывая, что тарифный коридор теперь стал ещё шире, не торопитесь покупать ОСАГО, не сравнив все доступные предложения страховщиков.

Страховка для водителя с идеальными параметрами подорожала на 32%

Поделиться

В сентября состоялась очередная реформа ОСАГО, которую власти подают как шаг навстречу аккуратным водителям: тарифный коридор расширен в обе стороны, и по замыслу «плохие» клиенты получат максимальную ставку, «хорошие» — наоборот. Мы уже рассказывали, например, о молодом автомобилисте, которому предлагают заплатить 100 тысяч рублей за полис на старый Mitsubishi Lancer, но он вроде бы сам виноват — дважды попадал в ДТП. А что же с аккуратными? Один из наших читателей, Евгений, решил проверить тезис о том, что страховые будут бороться за выгодных клиентов, и рассказал о своем опыте. Выяснилось, что всё не так однозначно.

— Мне просто интересно, каких именно аккуратных автомобилистов имели в виду власти, если ко мне применяют максимальный тариф и категорически отказываются снижать стоимость, настаивая, что всё законно, — резюмирует он свой эксперимент.

Евгений и его близкие действительно относятся к образцовым водителям: в полис ОСАГО его ВАЗ-2115 вписано четыре водителя, и у всех минимальный коэффициент аварийности (КБМ). Безаварийный стаж вождения у Евгения 20 лет, то есть он ездит дольше, чем существует ОСАГО.

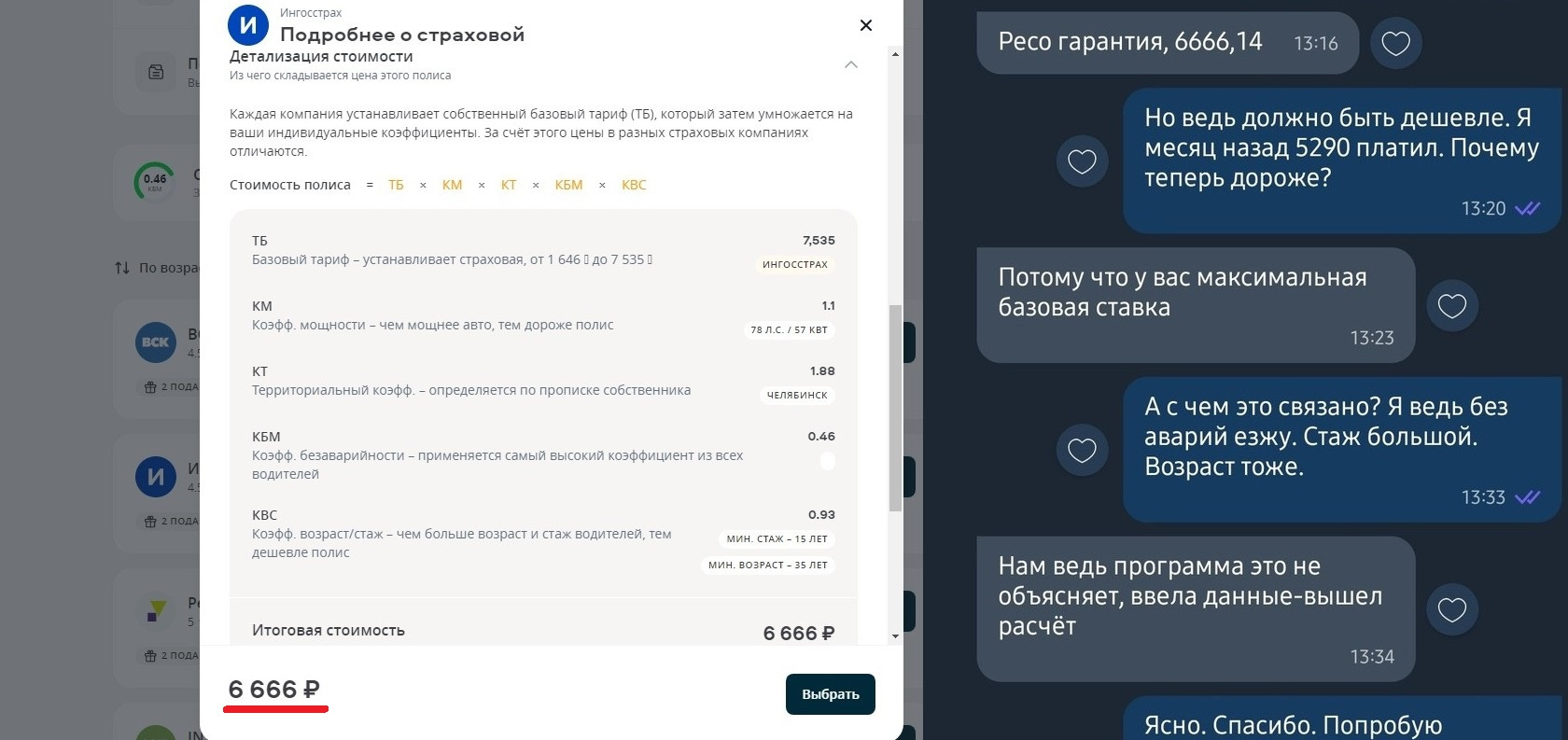

Стоимость оформленного ровно год назад полиса составила 5,25 тысячи рублей, при этом страховые использовали базовый тариф в 5,05 тысячи рублей, что было ниже действующего тогда максимума (год назад он составлял 5436 тысяч рублей). За прошедший год тарифный лимит увеличивался дважды, в январе и сентябре, и прибавил в общей сложности 39%. Именно такой максимальный тариф в 7535 тысяч рублей применяют к Евгению страховые компании сейчас. Отчасти рост цены в его случае компенсирован понижением нижней границы КБМ до 0,46, но всё равно стоимость ОСАГО возросла до 6666 рублей, то есть на треть.

— Дьявольская цена, — иронизирует автомобилист. — Хотя логично предположить, что платить я должен меньше.

Евгений обращался в «Ингосстрах», «Ренессанс-Страхование», «Тинкофф», ВСК, «Ресо-Гарантия», «Югорию». Лишь одна компания предложила ему скидку за безаварийность, но всего в 12 рублей. Другая компания пообещала вернуть 10% скидки в качестве кешбэка при наличии карты их банка, то есть порядка 666 рублей — это предложение пока остается лучшим, но цена всё равно выше прошлогодней. В еще одной страховой предложили прийти в офис и написать заявление на снижение базового тарифа, которое отправят в Москву, и только потом дадут ответ. Наконец, встретилась и компания, где навязывают дополнительный полис в 990 рублей: он обеспечивает выплату до 30 тысяч рублей, если у виновника ДТП нет ОСАГО.

Евгений прислал скрины расчетов и переписок со страховыми агентами и сотрудниками компаний

Скриншот: читатель 74.RU

Поделиться

Евгений обратился с жалобой в интернет-приемную Банка России (регулятор рынка ОСАГО).

— В связи с тем, что рассмотрение моих обращений и писем займет более месяца, а страховые не идут навстречу, я буду вынужден оформить полис за 6666 рублей, и тут ничего не поделаешь, — говорит он. — А ведь многим придется взять кредит в банке на оформление полиса. Но когда Центробанк расширял коридор базового тарифа, подразумевалось ведь, что для всех водителей ставка будет индивидуальной. У нас на словах всё красиво звучит, а на деле — «всё по закону».

Автомобилист посчитал, что если бы страховые использовали минимальное значение базового тарифа, стоимость его полиса составила бы 1456 рублей — в четыре раза ниже нынешней. И это бы тоже было по закону.

На сколько подорожало ОСАГО?

С 13 сентября диапазон базового тарифа расширен в обе стороны. Ранее страховщики выбирали базовую ставку из «вилки» 2224–5980 рублей, сейчас — 1646–7535 рублей. Это самая сильная корректировка за всё время существования ОСАГО. Страховщик имеет право назначать любую базовую ставку из указанного диапазона, то есть в теории автогражданка для отдельных категорий водителей может и подешеветь. Но экономическая ситуация этому не способствует, и в последние месяцы в России обозначилась тенденция к увеличению средней стоимости полиса. При этом базовый тариф умножается на ряд повышающих коэффициентов (подробнее).

Страховые больше года саботировали продажу ОСАГО, отказывая невыгодным для них клиентам, и напирая на возросший коэффициент убыточности. Январская корректировка тарифов, включая резкий рост максимального КБМ, не изменила ситуацию в корне: после начала специальной военной операции возросла стоимость запчастей, и в июне 2022 года был скорректирован справочник, по которому страховые рассчитывают ущерб.

— Самые «бьющиеся» при авариях детали подорожали в среднем на 28,7%, следует из обновленных справочников стоимости запчастей Российского союза автостраховщиков. Исходя из этих справочников рассчитывается размер страхового возмещения по ОСАГО, — заявили тогда в Банке России.

Очередная корректировка справочника состоится 19 сентября. При этом эксперты, связанные с Российским союзом страховщиков, неоднократно подчеркивали, что реформа делается в интересах аккуратных водителей. Координатор движения «Общество синих ведерок» Петр Шкуматов, например, так объяснил ситуацию:

— У страховых компаний нет стремления повышать стоимость полисов для всех автовладельцев подряд, а значит, нет причин ожидать масштабного роста цен на полисы. Большинство автомобилистов не заметит изменения стоимости ОСАГО, а для самых аккуратных водителей полисы могут и подешеветь, ведь страховщики активно конкурируют за низкорисковых страхователей.

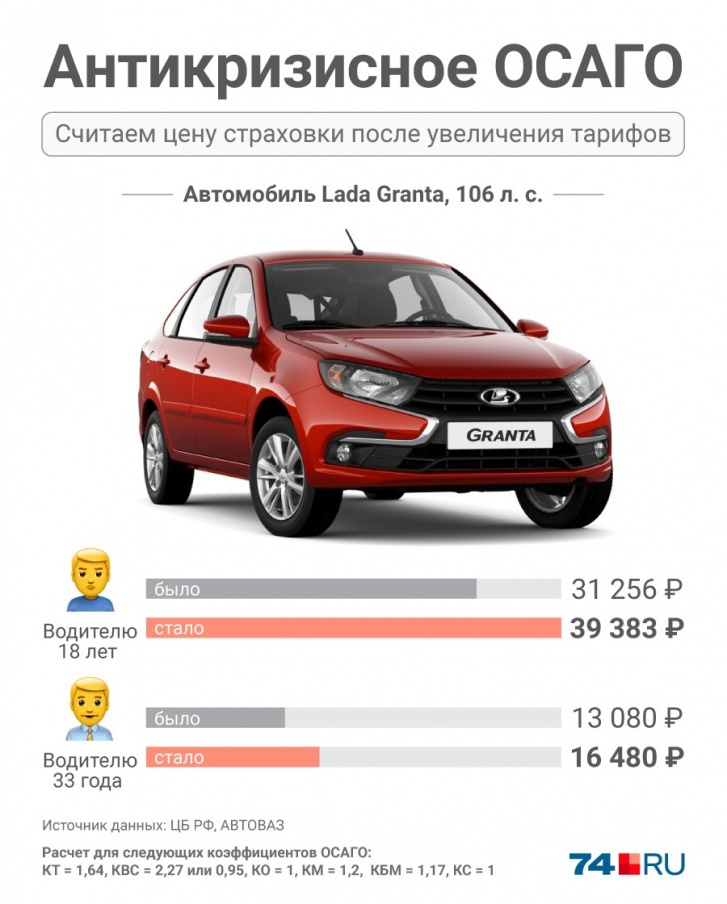

Впрочем, описанный выше опыт Евгения говорит, что критерии аккуратности очень размыты. Директор «Центра страхования» Кирилл Смолин рассказал, что страховщики в Челябинске применяют максимальные базовые тарифы уже с лета, в том числе безаварийным водителям, которые пролонгируют договор.

— Цены на ремонт растут, как и расходы страховых, поэтому они стараются накопить ликвидность, — объяснил он. — Думаю, после изменения ставок они будут работать с базовыми тарифами в диапазоне от прежнего максимума до нового, то есть от 5980 рублей до 7535 рублей. Грубо говоря, кому-то сделают 6100, кому-то — 6300, а если клиент им неинтересен — максимальную ставку.

Инфографика: Полина Авдошина

Поделиться

Главная цель реформы ОСАГО — сделать цену полиса более справедливой. Сейчас все платят плюс/минус одинаково. Есть лишь пять факторов, влияющих на стоимость: регион регистрации, мощность двигателя, возраст водителя, его стаж за рулем, и как часто он попадает в аварии.

Этот набор факторов не менялся с 2003 года. И за это время многое изменилось. Самое главное — страховщики накопили статистику и могут пользоваться системами больших данных. То есть привязать стоимость полиса к реальному риску попадания конкретного водителя в аварию. Чтобы лихачи платили за полис больше, а аккуратные водители — меньше.

Основные изменения в тарифах ОСАГО

Взять и сразу поменять всю систему было бы неправильно. Тогда стоимость полиса стала бы резко меняться. Поэтому в ЦБ все делают постепенно. В частности, пошагово расширяют коридор тарифных ставок. За последние годы он расширился и вверх, и вниз.

— Банк России планирует расширить тарифный коридор ОСАГО, чтобы страховые компании могли назначать более низкий тариф аккуратным водителям и более высокий тариф — тем, кто водит рискованно и нарушает правила дорожного движения, — говорится в сообщении ЦБ.

С сентября 2022 года минимальная базовая ставка ОСАГО для физических лиц — 1646 рублей, а максимальная — 7535 рублей. Для юридических лиц и таксистов с лицензией свои ставки.

— В связи с высокой аварийностью, значительной разницей между уровнем водителей и существенной недооцененностью тарифов наибольшее расширение коридора предусмотрено для такси. Более широкий коридор позволит эффективно воздействовать рублем на недисциплинированных таксистов и снижать тариф аккуратным водителям, — пояснили в пресс-службе Центробанка.

Базовая ставка и тарифный коридор ОСАГО в 2023 году (руб.)*:

| Легковые (категории B и BE) ТС юрлиц | 852 – 5722 |

| Легковые (категории B и BE) ТС физлиц и ИП | 1646 – 7535 |

| Легковые (категории B и BE) такси | 1490 – 15 756 |

| Мотоциклы, мопеды и легкие квадрициклы (категории А и М) физлиц и юрлиц | 324 — 2536 |

Тарифный коридор ОСАГО с учетом регионального коэффициента в Москве в 2023 году (руб.):

| Легковые ТС юрлиц | 1533,6 – 10 299,6 |

| Легковые ТС физлиц и ИП | 2962,8 – 13 563 |

| Легковые такси | 2682 – 28 360,8 |

| Мотоциклы, мопеды и легкие квадрициклы физлиц и юрлиц | 583,2 — 4564,8 |

Что изменилось в системе ОСАГО в 2021 году

- Сняли запрет на работу электронного договора ОСАГО в день заключения (ранее нужно было ждать 72 часа). Однако страховщики вправе решать, какой временной лимит устанавливать.

- Можно дистанционно расторгнуть или внести коррективы в договор автогражданки (в стадии тестирования).

- Продажа полисов не зависит от прохождения техосмотра — действует только для физлиц.

Изменения в ОСАГО в 2022 году

- С 1 апреля появились новые коэффициенты«бонус-малус» — КБМ. Они нужны, чтобы поощрять водителей за безаварийную езду. И наоборот: для частых участников ДТП (по их вине) полисы выйдет дороже. В 2022 году минимальный коэффициент по которому рассчитывается размер страховой премии (то есть цены ОСАГО), уменьшился с 0,5 до 0,46. То есть теперь максимальная скидка за полис 54%. Ее получат те, кто не допускал аварий десять и более лет. Не повезло тем, кто был виновником автотраспортных происшествий. Для них максимальный коэффициент повышен: до 3,92 (был 2,45). Новые коэффициенты действуют до 31 марта 2023 года.

- Три раза за год (последний раз в сентябре 2022 года) обновили справочники автозапчастей. По ним рассчитывают суммы компенсации. Цены за последние годы скакнули вверх, так что документы это учитывают.

- С 11 сентября, в справочники автозапчастей включили аналоги деталей. То есть выпускаемые не оригинальными автоконцернами, а другими компаниями. Страховщики будут учитывать цены аналогов, если оригинальная деталь отсутствует на рынке. Также аналогами разрешили использовать в случаях, когда владелец авто выбрал «натуральное урегулирование» — то есть взял не деньги страховой, а согласился отремонтировать машину в сервисе за счет компании.

Следующий пакет изменений начал работать с 1 октября 2022 года.

- Об изменении госномера авто больше не нужно уведомлять страховую. Компания сама получит данные из специальной системы. Если обнаружат смену номера, то уведомят об этом владельца (хотя он итак об этом должен знать), чтобы внести изменения в действующий полис ОСАГО. До этого автовладельцы сами должны были уведомлять страховые.

- Если продали автомобиль — обязаны уведомить об этом страховую письменно. Раньше это делали только в том случае, если хотели вернуть деньги за оплаченный страховой полис.

- В извещении о ДТП (этот бланк выдают при оформлении полиса ОСАГО) не нужно указывать данные очевидцев. Раньше участники аварии должны были фиксировать ФИО и контакты свидетелей, чтобы их можно было вызвать в ГИБДД или в суд в случае спорных ситуаций. Однако прохожие и другие водители не горят желанием тратить личное время. Поэтому часто отказывают.

- Страховые компании будут выдавать по просьбе пострадавшего участника аварии результаты независимой технической экспертизы или оценки автомобиля. Ранее его тоже выдавали, но только после того, как человек напишет заявление.

Какие именно факторы влияют на цену ОСАГО

Их довольно много. Они четкие и понятные. Есть целые таблицы коэффициентов. Например, по региону регистрации, мощности автомобиля или возрасту водителя. При этом часть персональных факторов для определения базовой ставки отдали на откуп самим страховым компаниям. Им запретили только откровенно дискриминационные: например, по национальности или религии.

— Говорить о точном перечне факторов, который будет использоваться, нет смысла. Но на ум приходят те примеры, которые мы видели у иностранных коллег. Это время эксплуатации автомобиля и частота использования. При использовании телематики можно посмотреть стиль вождения автомобилиста. Косвенные факторы — наличие семьи у автовладельца и других объектов собственности. Это обычно говорит о более сдержанном стиле вождения, — пояснил зампред ЦБ Владимир Чистюхин.

Подорожают ли полисы ОСАГО

В Центробанке считают, что актуальные тарифы сбалансированные. Сейчас на них влияет не только обозначенный коридор, но и страховые компании. Тем не менее завышать цены вряд ли будут. Рынок очень конкурентный. За хороших водителей идет борьба.

Тем не менее, чтобы избежать завышения цен, для страховых компаний установили потолок стоимости полиса. По этим правилам цена ОСАГО не может превышать базовый тариф с учетом региона более чем в три раза. К примеру, если вы живете в Москве (где региональный коэффициент — 1,8) и страховщик рассчитал базовый тариф для вас в 5000 рублей, то максимальная стоимость полиса для вас составит 4140 рублей (5000 х 1,8 х 0,46). А если вы напротив частый виновник ДТП с максимальный КБМ (3,92), то расчет будет таким 5000 х 1,8 х 3,92 = 35 280 руб.

Обращаем внимание, что страховщики учитывают также возраст водителя и стаж за рулем, поэтому в вашем случае расчеты могут быть иными.

Какие еще коэффициенты изменятся

Ранее в Центробанке внесли изменения и в другие действующие коэффициенты. В частности, по возрасту и стажу за рулем. Небольшие корректировки, исходя из статистики, были по всем возрастам. Всего в новой системе автомобилисты делятся на 58 категорий в зависимости от возраста и стажа вождения.

При этом региональный коэффициент пока трогать не стали. Его планировали отменить на следующем этапе реформы в 2022 году. Так как выяснилось, на основе многолетней статистики, место жительства на степень риска если и влияет, то только косвенно. Персональные качества водителя играют гораздо большую роль. Но быстро отказаться от нынешней системы будет сложно. Пока неясно, будет ли отмена региональной привязки в 2022 году с учетом нестабильной экономической ситуации.

— Мы будем аккуратно и постепенно отходить от этих коэффициентов, — пояснил Владимир Чистюхин.

По его словам, это нужно, чтобы избежать резких колебаний стоимости. После отмены регионального коэффициента цена полиса в среднем будет снижаться для жителей тех регионов, где этот коэффициент высокий. И будет, наоборот, повышаться для жителей тех регионов, где он низкий. Напомним, сейчас максимальный региональный коэффициент составляет 1,88; минимальный — 0,68.

Новые правила техосмотра в 2023 году

Чтобы купить ОСАГО теперь не нужно показывать диагностическую карту. Но это касается только частного транспорта — физлиц. Связано это с тем, что не везде в России исправно работают пункты техосмотров. К тому же аварий по причине неисправного состояния машин в общем числе ДТП мизерный процент (0,1% по данным ГИБДД).

Однако теперь страховые вправе продавать полисы дороже тем автовладельцам, которые не прошли техосмотр. При этом послабления в законе не освобождают от обязательства все равно проходить процедуру. С 1 марта 2022 года штраф за управление авто, которое не прошло осмотр, составит 2000 рублей (до этого максимум 800 рублей). К тому же его смогут выписывать камеры.

Популярные вопросы и ответы

Какая минимальная премия по полису ОСАГО?

Премия — это размер страхового взноса или еще проще, цена полиса. Страховая премия складывается из множества коэффициентов о которых мы писали выше. Все они перемножаются с базовой ставкой. В 2023 году минимальная премия не может быть ниже 2224 рублей.

Какие документы нужны для оформления полиса в В 2023 году?

Чтобы купить ОСАГО приготовьте:

• заявление (пишут в страховой);

• паспорт;

• документы на автомобиль;

• водительские права;

• договор купли-продажи (для тех, кто только приобрел машину).

Как рассчитать размер полиса ОСАГО?

БТ x КТ x КБМ x КВС x КО x КМ x КС = цена полиса ОСАГО.

Базовый тариф для легковых машин физлиц и ИП: 1646 – 7535 рублей.

Коэффициент территории: от 0,68 до 1,88.

Коэффициент бонус-малус: от 0,46 до 3,92 (чем больше стаж безаварийной езды, тем выше скидка, а при получении прав он равен 1).

Коэффициент возраста и стажа: от 0,83 до 2,27 (полный список в приложении к указу ЦБ).

Количество водителей авто: 1 или 2,32 (если указан четкий перечень лиц или страховка открытая).

Коэффициент мощности двигателя: от 0,6 до 1,6 (чем больше л.с., тем выше, максимум начинается со 151 л.с.)

Коэффициент сезонности: от 0,5 до 1 (сколько месяцев в году используется авто, если более 10, то 1).

Также встречается редкий коэффициент КП (0,2 — 1) — нужен для машин, которые зарегистрированы за рубежом, но используются в РФ, а также когда купили машину в одном регионе и погнали ее на регистрацию в другой. К тому же страховые вправе использовать свои коэффициенты, например, для семейных людей или тех, кто не предоставил диагностическую карту техосмотра.

Из чего складывается базовая ставка ОСАГО?

Согласно закону калькулятор исходных ставок зависит от технических характеристик, конструкции, назначения транспортного средства. Хотя страховщики и могут самостоятельно устанавливать основную стоимость, но они обязаны уведомить о принятом решении Центральный банк России. То есть, контроль деятельности организаций осуществляется государством и внезапно поменять начальную цену компания не может.

Но страховые фирмы имеют право для каждого региона устанавливать свои тарифы. То есть, компания может изменять расценки на конкретной территории, зависимо от ее убыточности. Этот пункт государство не контролирует. Например, два города Санкт-Петербург и Ростов. В обоих населенных пунктах одинаковый территориальный коэффициент. Но в первом случае в расчет страховки включают максимальную начальную ставку, так как убыточность больше, нежели во втором варианте.

Преимущества и недостатки базовой ставки ОСАГО

Хоть правительство и установило тарифный коридор на основную сумму полиса, но этот показатель не является конечным при формировании цены. Это только первоначальное число. Полный расчет проводится с помощью специальных коэффициентов.

Расчет исходной ставки – вопрос отдельный. Разобраться в нем простому обывателю сложно. Страховщики, определяя сумму, учитывают много факторов, которые влияют на окончательный показатель ключевой стоимости. К таким пунктам относится возраст машины, ее категория, технические особенности, стаж водителя, его аварийная история.

В большинстве случаев начальная ставка определяется непосредственно сотрудником компании, у которого есть все необходимые документы. В этом варианте представитель фирмы предоставляет прозрачный расчет, акцентируя на всех, требующих внимание, местах. Самостоятельно правильно рассчитать основной тариф сложно. Перед подписанием договора требуется проконсультироваться в этом вопросе со специалистом, иначе есть риск получить недействительный документ, компенсации по которому выплачиваться не будет.

Положительным моментом можно назвать то, что ценовой коридор одинаков для всех. И не зависимо от убыточности региона, выйти за его пределы не дозволяется законом.

Стоимость базовой ставки ОСАГО?

С 2015 года Центробанком России предложен ценовой коридор, в рамках которого компании самостоятельно определяют значение ключевой стоимости.

Максимальные и минимальные цифры базовых тарифов

Последний раз начальные ставки ОСАГО пересматривались в 2015 году. В 2016 г этот показатель сделали в виде коридора с мин. и макс. значением (для легковых авто физ. лиц 3432 — 4118 рублей). Предполагалось, что создание диапазона в 20% меж крайними значениями спровоцирует ценовую конкуренцию среди страховщиков. Но по факту новый закон ничего не изменил, никакого соперничества не произошло.

Полис ОСАГО — обязательный по закону документ для российских автомобилистов, поэтому ценообразование полиса тщательно контролирует государство в лице Центробанка. Именно регулятором в формулу расчета стоимости страховки закладывается так называемая базовая ставка (тариф), которая гарантирует ценовую доступность полиса.

Напомним, что стоимость ОСАГО складывается из базовой ставки выбранной страховой компании и поправочных коэффициентов, индивидуальных для каждого автовладельца. Ранее мы рассказывали, как формируется цена ОСАГО.

А что из себя представляет базовая ставка?

Базовая ставка в ОСАГО — исходный ценовой показатель, на который страховщики ориентируются при определении размера страховой премии.

Проще говоря, это сумма, заложенная в расчет полиса в таком размере, чтобы доход от продажи страховок покрыл страховые выплаты.

Но следует понимать, что Банк России устанавливает не конкретное число, а тарифный коридор ставок с минимальным и максимальным значением. Это необходимо для того, чтобы страховщики могли назначать более низкий тариф аккуратным водителям и высокий — систематическим нарушителям.

Страховые компании вправе самостоятельно варьировать значение базовой ставки, но не могут выходить за рамки тарифного коридора.

Базовая ставка ОСАГО — 2022

Тарифный коридор, установленный Центробанком, в 2022 году стал шире, поэтому конечная цена ОСАГО будет зависеть от страховщика.

С 13 сентября 2022 года тарифный коридор базовой ставки ОСАГО на легковые авто физических лиц составляет:

1 646 руб. — 7 535 руб.

В пределах этих значений страховые компании могут назначать тарифы автовладельцам.

Что влияет на базовую ставку

Итак, как мы уже знаем, страховые компании могут назначать тариф для каждого автовладельца персонально в границах установленного коридора.

Тем самым, базовые тарифы у разных страховых компаний могут различаться, но коэффициенты, характеризующие водителя и его транспортное средство, одинаковы у всех страховых компаний.

Базовые ставки по автогражданке различаются в зависимости от типа автомобиля (легковой или грузовой) и того, кто им владеет (юридическое или физическое лицо). А также от технических характеристик, конструктивных особенностей и цели использования ТС.

Кроме того, страховая компания самостоятельно определяет набор факторов, которые повлияют на ее базовые тарифы. Так, для водителей, совершающих грубые (зафиксированные инспектором ГИБДД) нарушения — превышение скорости, выезд на встречную полосу, проезд на красный свет, — будет применяться максимальный тариф.

Учитываются и другие факторы, например семейное положение автовладельца, марка и даже цвет его машины. При этом страховщики при установлении размера максимального и минимального тарифа не вправе применять следующие факторы: национальность, вероисповедание, политические взгляды, должность и род деятельности автомобилиста.

Минимальный базовый тариф и максимальный тариф

Минимальная базовая ставка применяется к водителям, которые передвигаются на авто с двигателем малой мощности, пользуются машиной редко и не участвовали в ДТП. Минимальное значение применимо для полиса ОСАГО, приобретаемого только на лето.

Максимальные ставки точно коснутся молодых и неосторожных водителей, которые пережили не одно ДТП, и владельцев авто высокой мощности.

Значения базовой ставки по ОСАГО

В тарифах Банка России определены 12 различных категорий транспортных средств. По каждой установлено минимальное и максимальное значение базового тарифа.

Минимальные и максимальные тарифы на наиболее популярный среди автовладельцев транспорт

Транспортное средство

Минимум (руб.)

Максимум (руб.)

Мотоцикл и мопед

Легковое авто для физического лица

324

1 646

2 536

7 535

Легковое авто для юридического лица

852 5 722 Грузовик 16 тонн и меньше

1 163 9 934 Грузовик больше 16 тонн

1 752 14 957 Такси

Спецтехника: трактор, подъемник, самоходные машины и др.

1 490

451

15 756

3 198

Подберите самые выгодные условия по ОСАГО

Введите номер авто — данные заполнятся автоматически

или нажмите «Рассчитать», если еще не получили его

Базовый тариф ОСАГО представляет собой некую основу, от которой отталкиваются при расчете окончательной стоимости страхового полиса. Он зависит от категории и назначения транспортного средства.

Тарифы ОСАГО базовые ставки 2023 года

Самостоятельно рассчитать стоимость полиса ОСАГО можно на основании утвержденных базовых тарифов:

Указание Банка России от 20 марта 2015 г. N 3604-У «О внесении изменений в Указание Банка России от 19 сентября 2014 года N 3384-У «О предельных размерах базовых ставок страховых тарифов и коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по обязательному страхованию гражданской ответственности владельцев транспортных средств» (Тарифы по обязательному страхованию АГО).

Необходимо помнить, что стоимость полиса обязательного страхования автомобиля с 9 января 2022 года в разных страховых компаниях может отличаться в пределах «тарифного коридора» — +/−10%.

| Тип (категория) и назначение транспортного средства | Тарифные ставки до 10.10.14 | Тарифные ставки до 09.01.20 | Новые базовые тарифы 08.12.21 | ||

| min | max | min | max | ||

| Мотоциклы и мопеды (транспортные средства категории «A», «M») | 1215 | 694 | 1407 | 438 | 2013 |

| Легковые автомобили (транспортные средства категории «B», «BE»): | |||||

| — юридических лиц | 2375 | 2058 | 2911 | 1152 | 4541 |

| — физических лиц, индивидуальных предпринимателей | 1980 | 2746 | 4942 | 2224 | 5980 |

| — используемые в качестве такси | 2965 | 4110 | 7399 | 2014 | 12505 |

| Грузовые автомобили (транспортные средства категории «C», «CE»): | |||||

| — с разрешенной максимальной массой 16 тонн и менее | 2025 | 2807 | 5053 | 1572 | 7884 |

| — с разрешенной максимальной массой более 16 тонн | 3240 | 4227 | 7609 | 2367 | 11871 |

| Автобусы (транспортные средства категории «D», «DE»): | |||||

| — с числом пассажирских мест до 16 включительно | 1620 | 2246 | 4044 | 1494 | 5415 |

| — с числом пассажирских мест более 16 | 2025 | 2807 | 5053 | 1867 | 6767 |

| — используемые на регулярных перевозках с посадкой и высадкой пассажиров как в установленных остановочных пунктах по маршруту регулярных перевозок, так и в любом не запрещенном правилами дорожного движения месте по маршруту регулярных перевозок | 2965 | 4110 | 7399 | 3714 | 7762 |

| Троллейбусы (транспортные средства категории «Tb») | 1620 | 2246 | 4044 | 2029 | 4242 |

| Трамваи (транспортные средства категории «Tm») | 1010 | 1401 | 2521 | 1266 | 2645 |

| Тракторы, самоходные дорожно-строительные и иные машины*, за исключением транспортных средств, не имеющих колесных движителей | 1215 | 899 | 1895 | 610 | 2538 |

Ну и конечно, не стоит забывать, что самым простым способом посчитать стоимость полиса обязательного страхования автомобилей для ваших условий остается наш калькулятор. В нем учтены все последние тарифы, коэффициенты и поправки, и вы легко и быстро получите точную сумму, которую у вас запросят в страховой компании.

Изменения ставок базовых коэффициентов 2023

Принятые Государственной Думой поправки в Закон об ОСАГО достаточно четко определяют график изменения ставок на ближайшие годы:

- 1 апреля 2015 года повышены страховые суммы по возмещению вреда жизни и здоровью пострадавших в ДТП и базовые тарифы обязательного страхования автомобиля пересмотрены еще раз. В 2022 году планируется пересмотреть размер выплат.

- Последующее изменение тарифов ставок произойдет не ранее 1 апреля 2023 года.

- Все последующие изменения тарифов могут производиться не ранее чем через год после утверждения предыдущих.

- Последнее изменение базовых тарифов вступило в силу с 28 декабря 2021 года.

В 2022 году также вступили в силу следующие изменения:

- С 9 января 2022 года изменился размер территориальных коэффициентов, согласно Указанию ЦБ от 08.12.2021. В некоторых регионах тарифы снизились примерно на 1–5%.

- С 1 апреля 2022 года максимальный коэффициент бонус-малус увеличится с 2,45 до 3,92.

- Если в полис вписано несколько лиц, то при расчете тарифа берется тот водитель, чей КБМ самый максимальный.

- Также изменения коснулись ограничивающего коэффициента (КО). Теперь страховка с неограниченным количеством лиц, допущенных к управлению, будет дороже почти в 2,5 раза.

- Небольшие изменения затронули и коэффициент возраст-стаж: КВС для опытных водителей старше 59 лет снизился до 0,83.

3.2

Рейтинг статьи 3.2 из 5

(в ред. Федерального закона от 25.05.2020 N 161-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 9

1. Страховые тарифы состоят из базовых ставок и коэффициентов. Страховые премии по договорам обязательного страхования рассчитываются страховщиками как произведение базовых ставок и коэффициентов страховых тарифов в соответствии с порядком применения страховщиками страховых тарифов по обязательному страхованию при определении страховой премии по договору обязательного страхования, установленным Банком России в соответствии со статьей 8 настоящего Федерального закона.

Предельные размеры базовых ставок страховых тарифов (их минимальные и максимальные значения, выраженные в рублях) устанавливаются Банком России в зависимости от технических характеристик, конструктивных особенностей транспортного средства, собственника транспортного средства (физическое или юридическое лицо), а также от назначения и (или) цели использования транспортного средства (транспортное средство специального назначения, транспортное средство оперативных служб, транспортное средство, используемое для бытовых и семейных нужд либо для осуществления предпринимательской деятельности (такси).

2. В границах минимальных и максимальных значений базовых ставок страховых тарифов страховщики устанавливают значения базовых ставок страховых тарифов в зависимости от факторов, в качестве которых могут применяться:

а) назначение административного наказания в виде лишения права управления транспортными средствами или уголовного наказания в виде лишения права занимать определенные должности или заниматься определенной деятельностью за управление транспортным средством в состоянии опьянения или за нарушение Правил дорожного движения или правил эксплуатации транспортных средств, если оно повлекло причинение вреда здоровью или смерть одного или нескольких лиц, либо назначение административного наказания в виде лишения права управления транспортными средствами за невыполнение водителем транспортного средства требования о прохождении медицинского освидетельствования на состояние опьянения или за оставление водителем в нарушение Правил дорожного движения места дорожно-транспортного происшествия, участником которого он являлся (в случае заключения договора обязательного страхования в течение одного года со дня окончания исполнения постановления о назначении административного наказания в виде лишения права управления транспортными средствами в полном объеме или со дня окончания срока уголовного наказания в виде лишения права занимать определенные должности или заниматься определенной деятельностью), следующим лицам:

водителям, указываемым в заключаемом договоре обязательного страхования в качестве допущенных к управлению транспортным средством, — в случае заключения договора обязательного страхования, предусматривающего условие управления транспортным средством только указанными владельцем транспортного средства водителями;

страхователю по заключаемому договору обязательного страхования — в случае отсутствия в заключаемом договоре обязательного страхования условия, предусматривающего управление транспортным средством только указанными страхователем водителями.

(в ред. Федерального закона от 02.07.2021 N 331-ФЗ)

(см. текст в предыдущей редакции)

Действие требования, установленного настоящим подпунктом, может быть изменено или исключено в отношении участников экспериментального правового режима в сфере цифровых инноваций в соответствии с программой экспериментального правового режима в сфере цифровых инноваций, утверждаемой в соответствии с Федеральным законом от 31 июля 2020 года N 258-ФЗ «Об экспериментальных правовых режимах в сфере цифровых инноваций в Российской Федерации»;

(абзац введен Федеральным законом от 02.07.2021 N 331-ФЗ)

б) неоднократное в течение года, предшествующего дате заключения договора обязательного страхования, привлечение лиц, указанных в абзацах втором и третьем подпункта «а» настоящего пункта, к административной ответственности за проезд на запрещающий сигнал светофора или на запрещающий жест регулировщика, за превышение установленной скорости движения транспортного средства на величину более 60 километров в час или за выезд в нарушение Правил дорожного движения на полосу, предназначенную для встречного движения (за исключением случаев фиксации данных правонарушений работающими в автоматическом режиме специальными техническими средствами, имеющими функции фото- и киносъемки, видеозаписи, или средствами фото- и киносъемки, а также случаев, если данные правонарушения сопровождались наступлением страхового случая, учитываемого при определении коэффициента страховых тарифов, предусмотренного подпунктом «б» пункта 3 настоящей статьи). Действие данного требования может быть изменено или исключено в отношении участников экспериментального правового режима в сфере цифровых инноваций в соответствии с программой экспериментального правового режима в сфере цифровых инноваций, утверждаемой в соответствии с Федеральным законом от 31 июля 2020 года N 258-ФЗ «Об экспериментальных правовых режимах в сфере цифровых инноваций в Российской Федерации»;

(в ред. Федерального закона от 02.07.2021 N 331-ФЗ)

(см. текст в предыдущей редакции)

в) наличие в заключаемом договоре обязательного страхования условия, предусматривающего возможность управления транспортным средством с прицепом к нему в случае, если страхователем является юридическое лицо. Действие данного требования может быть изменено или исключено в отношении участников экспериментального правового режима в сфере цифровых инноваций в соответствии с программой экспериментального правового режима в сфере цифровых инноваций, утверждаемой в соответствии с Федеральным законом от 31 июля 2020 года N 258-ФЗ «Об экспериментальных правовых режимах в сфере цифровых инноваций в Российской Федерации»;

(в ред. Федерального закона от 02.07.2021 N 331-ФЗ)

(см. текст в предыдущей редакции)

г) иные факторы, существенно влияющие на вероятность причинения вреда при использовании транспортного средства и на потенциальный размер причиненного вреда.

3. Коэффициенты страховых тарифов устанавливаются Банком России в зависимости от:

а) территории преимущественного использования транспортного средства, которая определяется для физических лиц исходя из места жительства собственника транспортного средства, указанного в паспорте транспортного средства или свидетельстве о регистрации транспортного средства либо в паспорте гражданина, для юридических лиц — по месту нахождения юридического лица, его филиала или представительства, иного обособленного подразделения;

б) количества произведенных страховщиками страховых возмещений в предшествующие периоды при осуществлении обязательного страхования по фактам наступления гражданской ответственности следующих лиц:

водителей, указываемых в заключаемом договоре обязательного страхования в качестве допущенных к управлению транспортным средством, — в случае заключения договора обязательного страхования, предусматривающего условие управления транспортным средством только указанными владельцем транспортного средства водителями;

страхователя по заключаемому договору обязательного страхования — в случае отсутствия в заключаемом договоре обязательного страхования условия, предусматривающего управление транспортным средством только указанными страхователем водителями, а в случае, если страхователем является юридическое лицо, с учетом численности парка транспортных средств, в отношении которых заключаются договоры обязательного страхования;

в) технических характеристик транспортных средств;

г) отсутствия в договоре обязательного страхования условия, предусматривающего управление транспортным средством только указанными страхователем водителями, а при наличии такого условия — характеристик (навыков) допущенных к управлению транспортным средством водителей (стажа управления транспортными средствами, соответствующими по категории транспортному средству, в отношении которого заключается договор обязательного страхования, возраста водителя);

д) срока действия договора обязательного страхования, сезонного и иного временного использования транспортного средства;

е) иных обстоятельств, существенно влияющих на вероятность причинения вреда при использовании транспортного средства и на потенциальный размер причиненного вреда.

4. Максимальный размер страховой премии по договору обязательного страхования не может превышать максимальное значение базовой ставки страховых тарифов, установленное Банком России для соответствующего транспортного средства, скорректированное с учетом коэффициентов страховых тарифов, установленных в соответствии с подпунктами «а» — «д» пункта 3 настоящей статьи.

5. Факторы, применяемые страховщиком при установлении значений базовых ставок страховых тарифов, указываются им в методике расчета страховых тарифов, утвержденной в соответствии со статьей 11 Закона Российской Федерации от 27 ноября 1992 года N 4015-1 «Об организации страхового дела в Российской Федерации».

КонсультантПлюс: примечание.

С 15.07.2023 в п. 6 ст. 9 вносятся изменения (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

6. Страховщики на своих сайтах в информационно-телекоммуникационной сети «Интернет» обеспечивают возможность расчета страхователем страховой премии по договору обязательного страхования, а также размещают информацию о факторах, применяемых ими при установлении значений базовых ставок страховых тарифов.

7. Банк России устанавливает перечень факторов, применение которых не допускается при установлении страховщиками значений базовых ставок страховых тарифов, а также осуществляет контроль за правильностью расчета страховщиками страховых премий по договорам обязательного страхования.