Статья посвящена вопросу применения показателя EBITDA при

анализе финансовых результатов предприятия. Здесь описываются суть и значение данного

показателя, приводятся алгоритмы расчета. По ходу изложения темы разобраны

несколько примеров, в том числе на основании отчетов крупных российских

компаний. Особое внимание уделяется преимуществам и недостаткам EBITDA, даны

рекомендации к применению этого показателя

Показатель EBIDTA является спорным с точки зрения

обоснованности его применения. Этот показатель очень много критиковали и

критикуют до сих пор, однако возникает вопрос: «Почему же он по-прежнему

остается одним из самых часто используемых при анализе финансовых результатов

организаций?». Его применяют руководители предприятий, акционеры, рядовые

менеджеры и практически все, кто сталкивается с отчетами компаний. В статье мы кратко

разберем суть, значение, основные плюсы и минусы показателя EBITDA, а также простейший

метод его расчета по российской бухгалтерской отчетности и сферы применения.

Что такое EBITDA и как его рассчитать?

Для того чтобы дать краткое определение EBITDA, достаточно

его просто расшифровать и перевести. EBITDA (от англ. — Earnings Before Interest,

Taxes, Depreciation and Amortization) в переводе означает: доход до вычета

процентов, налогов и амортизации.

В английской формулировке вроде бы вычитаются четыре

показателя, в русской — всего три. Куда делся еще один? У англичан амортизация

обозначается двумя словами: depreciation — амортизация материальных активов и amortization

— амортизация нематериальных активов. Мы же подразумеваем данные показатели как

единое целое.

В чем суть показателя EBITDA и как его вычислить? В целом

данная величина отражает доход, полученный предприятием от основной

операционной деятельности. При этом не принимаются во внимание:

- размер инвестиций в производство (поправка на сумму

начисленной амортизации); - долговая нагрузка (поправка на проценты);

- режим налогообложения (поправка на налог на прибыль).

Как правило, EBITDA вычисляется путем корректировки чистой

прибыли предприятия на суммы процентов к получению/уплате, налога на прибыль,

амортизации и прочих внереализационных доходов и расходов, но есть и второй

вариант расчета данного показателя, который производится с помощью формулы:

EBITDA = Выручка – Операционные расходы (без учета расходов

на амортизацию).

Второй вариант выглядит проще, причем как с точки зрения

расчетов, так и с точки зрения понимания.

Данная величина дает нам представление, сколько копеек прибыли

от основной деятельности получила компания с каждого рубля, вырученного за

проданную продукцию/оказанную услугу.

Секрет популярности

Почему именно EBITDA пользуется большой популярностью у

руководителей, финансистов и аналитиков? Ведь есть, например, показатель

операционной прибыли, который отличается лишь тем, что при его расчете

операционные расходы, вычитаемые из выручки, включают в себя амортизацию. Попробуем

выяснить это с помощью наглядного примера.

Пример 1

Предположим, есть два производителя кондитерских изделий:

- производитель А — обеспечивает булочками население одного

микрорайона, выпуская в среднем 1000 ед. продукции в день. В компании A задействована

1 небольшая пекарня, на которой трудятся 5 человек. Пекарня была приобретена на

средства учредителей предприятия за 100 тыс. руб., кредитов нет. Компания

находится на упрощенной системе налогообложения, налог на прибыль уплачивается

в размере 15 % от чистой прибыли;

- производитель B — снабжает продукцией небольшой городок,

выпекая в день 10 тыс. булочек. В компании В несколько цехов стоимостью 500

тыс. руб. и 50 сотрудников на производстве. У предприятия взят кредит на сумму

500 тыс. руб. под 15 % годовых с полной выплатой через три года. На эти средства

было приобретено все производственное оборудование. Компания находится на общей

системе налогообложения и уплачивает 20%-ный налог на прибыль.

Рассчитаем финансовые результаты обоих предприятий за год.

При этом условно будем считать:

- оба производителя работают по 350 дней в году;

- стоимость 1 булочки у обоих — 1 руб.;

- сумма операционных расходов на 1 булочку — 50 коп.;

- срок амортизации оборудования для обеих компаний — 5 лет.

То есть рассматриваемые предприятия отличаются только масштабами

деятельности, источниками финансирования и системами налогообложения (табл. 1).

|

Таблица 1. Финансовые результаты предприятий А и В за год, |

||

|

Показатель |

А |

В |

|

Выручка |

350 000 |

3 500 000 |

|

Операционные расходы |

175 000 |

1 750 000 |

|

EBITDA |

175 000 |

1 750 000. |

|

Амортизация за год |

20 000 |

100 000 |

|

Операционная прибыль |

155 000 |

1 650 000 |

|

Проценты к уплате |

— |

75 000 |

|

Прибыль до налогообложения |

155 000 |

1 575 000 |

|

Налог на прибыль |

9300 |

315 000 |

|

Чистая прибыль |

131 750 |

1 260 000 |

Далее необходимо обратить особое внимание на основные показатели

доходности обоих предприятий, подсчитав рентабельность как отношение каждого

показателя к выручке (табл. 2).

|

Таблица 2. Основные показатели доходности предприятий А и В, |

||

|

Показатель |

А |

В |

|

Выручка |

350 000 |

3 500 000 |

|

EBITDA |

175 000 |

1 750 000 |

|

Рентабельность по EBITDA, % |

0,5 |

0,5 |

|

Операционная прибыль, % |

155 000 |

1 650 000 |

|

Операционная рентабельность, % |

0,44 |

0,47 |

|

Чистая прибыль |

131 750 |

1 260 000 |

|

Чистая рентабельность |

0,38 |

0,36 |

Из табл. 2 видно, что рентабельность по EBITDA у обеих

компаний одинаковая (0,5 %), но последующие показатели различаются:

операционная рентабельность у предприятия А (0,44 %) ниже, чем у предприятия В

(0,47 %) из-за сравнительно больших амортизационных отчислений. Однако чистая

рентабельность выше за счет меньшей налоговой нагрузки и отсутствия кредитов.

Конечно, данный пример является весьма упрощенным. Для

большей наглядности рассмотрим другой пример.

Пример 2

Представим в табл. 3 финансовые результаты нескольких

ведущих продуктовых ритейлеров России за 2011 г.

|

Таблица 3. Финансовые результаты ведущих продуктовых |

|||||

|

Показатель |

О’Кей |

Магнит |

Х5 Retail Group |

Дикси |

Максимальное отклонение |

|

Выручка |

93 134 |

335 589 |

454 043 |

102 317 |

— |

|

EBITDA |

7366 |

26 353 |

33 198 |

6307 |

— |

|

Рентабельность по EBITDA, % |

7,9 |

7,9 |

7,3 |

6,2 |

1,7 |

|

Амортизация за год |

–1977 |

–7991 |

–12 574 |

–2851 |

— |

|

Операционная прибыль |

5389 |

18 362 |

20 624 |

3456 |

— |

|

Операционная рентабельность, % |

5,8 |

5,5 |

4,5 |

3,4 |

2,4 |

|

Чистая прибыль |

3240 |

12 310 |

8872 |

1102 |

— |

|

Чистая рентабельность, % |

3,5 |

3,7 |

2,0 |

1,1 |

2,6 |

Обратите внимание, что рентабельность по EBITDA групп «О’Кей»

и «Магнит» одинакова, а разница с другими ритейлерами относительно невысока. При

этом отклонения показателей операционной и чистой рентабельности заметно выше и

составляют более 2 % (см. «Максимальное отклонение» в табл. 3).

В качестве дополнительной иллюстрации можно также взять

данные по операторам «Большой тройки» за 2011 г. (табл. 4).

|

Таблица. 4. Данные по операторам «Большой тройки» за 2011 |

||||

|

Показатель |

МТС |

Мегафон |

Билайн |

Максимальное отклонение |

|

Выручка |

12 319 |

8258 |

20 262 |

— |

|

EBITDA |

5144 |

3432 |

7639 |

— |

|

Рентабельность по EBITDA, % |

41,8 |

41,6 |

37,7 |

4,1 |

|

Амортизация за год |

–2335 |

–1623 |

–4785 |

— |

|

Операционная прибыль |

2809 |

1809 |

2854 |

— |

|

Операционная рентабельность, % |

22,8 |

21,9 |

14,1 |

8,7 |

|

Чистая прибыль |

1568 |

1483 |

269 |

— |

|

Чистая рентабельность, % |

12,7 |

18,0 |

1,3 |

16,6 |

В табл. 4 произошли значительно большие отклонения различных

показателей доходности. Тем не менее коэффициенты рентабельности по EBITDA имеют

наиболее близкие друг другу значения. Максимальное отклонение по ним является

наименьшим по сравнению с другими показателями.

Приведенные примеры наглядно демонстрируют основное

достоинство EBITDA. Оно заключается в том, что с помощью данного показателя можно

сравнивать финансовые результаты различных предприятий, работающих в одной

отрасли. При этом не важны их размеры, долговая нагрузка или применяемый налоговый

режим. Имеют значение только вид деятельности и операционные результаты.

Кому данный показатель будет полезен? В первую очередь,

внешним потребителям информации: инвесторам, аналитикам и всем тем, кто хочет

сравнить одну компанию с другими, работающими в той же сфере. Рентабельность по

EBITDA является одним из основных критериев, по которым можно определить,

является предприятие А хуже или лучше предприятия В. С этой точки зрения данный

показатель пригодится для оценки собственного бизнеса и внутренним потребителям

информации — финансовым менеджерам, руководителям и акционерам анализируемых

организаций.

Скрытая угроза

Еще одной из причин, почему EBITDA получил широкое

применение, стало то, что этот показатель исключает амортизационные расходы. Амортизация

начисляется на стоимость основных средств согласно утвержденным нормам.

Например, первоначальная стоимость легкового автомобиля амортизируется, то есть

списывается в расход, в течение трех лет. Это значит, что, купив автомобиль за

300 тыс. руб., мы будем списывать его стоимость по 100 тыс. руб. в год. Эти 100

тыс. руб. будут отражаться в отчете о прибылях и убытках в качестве расхода. Но

ведь в реальности эти деньги никуда не тратятся, и мы не будем их никому

отдавать. По этой причине многие считают амортизацию бумажным расходом, который

отражается только в отчетности, но не тратится на самом деле. Поэтому

получается, что EBITDA отражает действительную операционную рентабельность

предприятия.

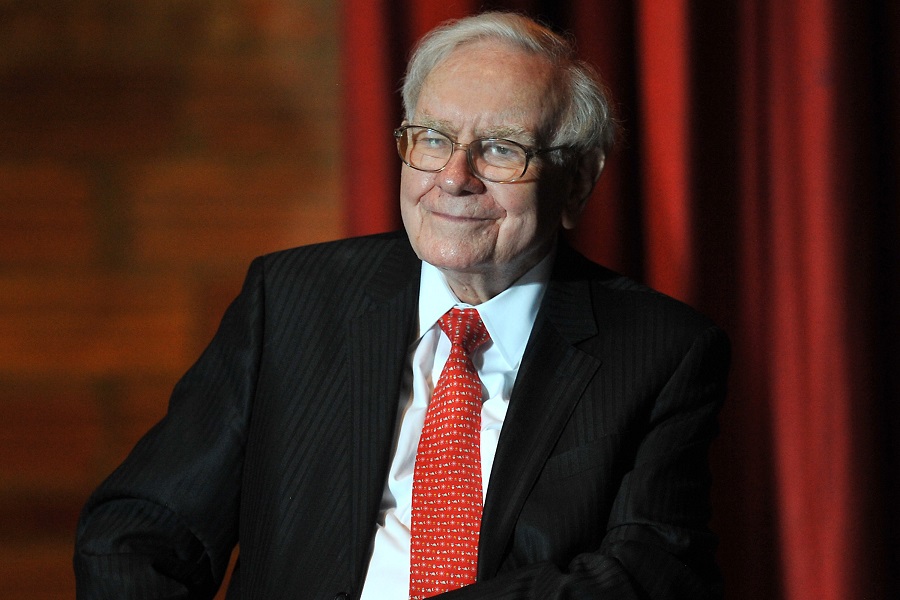

Здесь кроется главная опасность данного показателя. Недаром

одним из его самых главных критиков является Уоррен Баффет, известнейший

американский инвестор. Ему принадлежит фраза: «Неужели менеджеры думают, что

капитальные расходы несет зубная фея?».

Мистер Баффет имел в виду, что отчет о прибылях и убытках не

отражает суммы, затраченные на покупку активов — недвижимости, оборудования,

транспортных средств и всего того, что будет постоянно использоваться в течение

нескольких лет. То есть инвестиционная деятельность компании остается

практически без внимания. А ведь почти все активы имеют свойство стареть,

изнашиваться и терять в цене. И со временем старое оборудование необходимо заменять

на новое. Например, если мы занимаемся перевозками, то должны иметь в виду, что

через 3–5 лет автомобили потребуют капитального ремонта или замены. Деньги на

покрытие данных затрат нужно откладывать уже сегодня. Иначе после истечения

этого срока можно будет закрывать предприятие.

Получается, что, игнорируя амортизацию, мы отрицаем

необходимость замены или капитального ремонта наших основных средств в будущем.

История знает немало примеров банкротств компаний,

руководители которых ошибочно или по злому умыслу приукрашивали финансовые

результаты, опираясь на показатель EBITDA.

Поэтому, используя EBITDA, нельзя забывать, что амортизация —

это не просто бумажный расход предприятия, а реальное отражение необходимости

обновления производственных фондов (операционная и чистая прибыль имеют не

меньшее значение, не говоря уже о том, что есть и более эффективные показатели,

которые стоит отслеживать).

Легкий способ рассчитать EBITDA

Показатель EBITDA имеет право на жизнь, несмотря на столь

существенный недостаток, хотя бы для того, чтобы оценить успехи компании на

фоне конкурентов (тем более что рассчитать данный показатель не составляет

труда).

В российской бухгалтерской отчетности в общем виде он

вычисляется путем прибавления к прибыли от продаж (стр. 2200 ОПУ) суммы

начисленной за отчетный период амортизации. Например, если прибыль от продаж за

полугодие составила 1000 руб., а амортизация за этот период была начислена на

сумму 100 руб., то EBITDA составит 1100 руб.

К сожалению, отчет о прибылях и убытках по РСБУ не указывает

величину амортизации в составе операционных расходов. Чтобы ее узнать, придется

воспользоваться или приложением к отчетности, где могут указываться основные

расходы, или бухгалтерскими расшифровками.

Заключение

Стоит ли применять показатель EBITDA при оценке финансовых

результатов предприятия? Пожалуй, однозначного ответа нет, так как все зависит

от целей проводимого анализа.

Показатель EBITDA не учитывает факторы, связанные с размером

предприятия и объемом вложенных в него инвестиций. Он игнорирует долговую

нагрузку на организацию и применяемую в ней систему налогообложения, а

принимает во внимание параметры, связанные только с операционной деятельностью.

Поэтому этот показатель отлично подходит для анализа и сравнения различных

предприятий, работающих в одной отрасли, а также для оценки чистых операционных

результатов компании.

Однако при расчете EBITDA не учитываются амортизационные

расходы, которых практически невозможно избежать из-за износа машин,

оборудования и прочих активов. Игнорирование амортизации может привести к

недостатку денег при необходимости обновления основных средств. Поэтому

показатель EBITDA не следует применять, если ставится задача проанализировать деятельность

организации на долгосрочную перспективу.

Исходя из этих причин, можно подвести итог, что понятием EBITDA

нужно пользоваться осторожно, не забывая обращать внимание на другие показатели

доходности организации. Всегда нужно помнить о том, что рано или поздно

наступит момент, когда предприятию будет необходимо обновить свои

производственные мощности. И на это, конечно, понадобятся деньги.

Статья опубликована в журнале «Планово-экономический отдел» № 12, 2012.

Показатель EBIDTA является спорным с точки зрения обоснованности его применения. Этот показатель очень много критиковали и критикуют до сих пор, однако возникает вопрос: «Почему же он по-прежнему остается одним из самых часто используемых при анализе финансовых результатов организаций?». Его применяют руководители предприятий, акционеры, рядовые менеджеры и практически все, кто сталкивается с отчетами компаний. В статье мы кратко разберем суть, значение, основные плюсы и минусы показателя EBITDA, а также простейший метод его расчета по российской бухгалтерской отчетности и сферы применения.

ЧТО ТАКОЕ EBITDA И КАК ЕГО РАССЧИТАТЬ?

Для того чтобы дать краткое определение EBITDA, достаточно его просто расшифровать и перевести. EBITDA (от англ. — Earnings Before Interest, Taxes, Depreciation and Amortization) в переводе означает: доход до вычета процентов, налогов и амортизации.

В английской формулировке вроде бы вычитаются четыре показателя, в русской — всего три. Куда делся еще один? У англичан амортизация обозначается двумя словами:depreciation — амортизация материальных активов и amortization — амортизация нематериальных активов. Мы же подразумеваем данные показатели как единое целое.

В чем суть показателя EBITDA и как его вычислить? В целом данная величина отражает доход, полученный предприятием от основной операционной деятельности. При этом не принимаются во внимание:

- размер инвестиций в производство (поправка на сумму начисленной амортизации);

- долговая нагрузка (поправка на проценты);

- режим налогообложения (поправка на налог на прибыль).

Как правило, EBITDA вычисляется путем корректировки чистой прибыли предприятия на суммы процентов к получению/уплате, налога на прибыль, амортизации и прочих внереализационных доходов и расходов, но есть и второй вариант расчета данного показателя, который производится с помощью формулы:

EBITDA = Выручка – Операционные расходы (без учета расходов на амортизацию).

Второй вариант выглядит проще, причем как с точки зрения расчетов, так и с точки зрения понимания.

Данная величина дает нам представление, сколько копеек прибыли от основной деятельности получила компания с каждого рубля, вырученного за проданную продукцию/оказанную услугу.

СЕКРЕТ ПОПУЛЯРНОСТИ

Почему именно EBITDA пользуется большой популярностью у руководителей, финансистов и аналитиков? Ведь есть, например, показатель операционной прибыли, который отличается лишь тем, что при его расчете операционные расходы, вычитаемые из выручки, включают в себя амортизацию.

Основное достоинство EBITDA заключается в том, что с помощью данного показателя можно сравнивать финансовые результаты различных предприятий, работающих в одной отрасли. При этом не важны их размеры, долговая нагрузка или применяемый налоговый режим. Имеют значение только вид деятельности и операционные результаты.

Кому данный показатель будет полезен? В первую очередь, внешним потребителям информации: инвесторам, аналитикам и всем тем, кто хочет сравнить одну компанию с другими, работающими в той же сфере. Рентабельность по EBITDA является одним из основных критериев, по которым можно определить, является предприятие А хуже или лучше предприятия В. С этой точки зрения данный показатель пригодится для оценки собственного бизнеса и внутренним потребителям информации — финансовым менеджерам, руководителям и акционерам анализируемых организаций.

СКРЫТАЯ УГРОЗА

Еще одной из причин, почему EBITDA получил широкое применение, стало то, что этот показатель исключает амортизационные расходы. Амортизация начисляется на стоимость основных средств согласно утвержденным нормам. Например, первоначальная стоимость легкового автомобиля амортизируется, то есть списывается в расход, в течение трех лет. Это значит, что, купив автомобиль за 300 тыс. руб., мы будем списывать его стоимость по 100 тыс. руб. в год. Эти 100 тыс. руб. будут отражаться в отчете о прибылях и убытках в качестве расхода. Но ведь в реальности эти деньги никуда не тратятся, и мы не будем их никому отдавать. По этой причине многие считают амортизацию бумажным расходом, который отражается только в отчетности, но не тратится на самом деле. Поэтому получается, что EBITDA отражает действительную операционную рентабельность предприятия.

Здесь кроется главная опасность данного показателя. Недаром одним из его самых главных критиков является Уоррен Баффет, известнейший американский инвестор. Ему принадлежит фраза: «Неужели менеджеры думают, что капитальные расходы несет зубная фея?».

Мистер Баффет имел в виду, что отчет о прибылях и убытках не отражает суммы, затраченные на покупку активов — недвижимости, оборудования, транспортных средств и всего того, что будет постоянно использоваться в течение нескольких лет. То есть инвестиционная деятельность компании остается практически без внимания. А ведь почти все активы имеют свойство стареть, изнашиваться и терять в цене. И со временем старое оборудование необходимо заменять на новое. Например, если мы занимаемся перевозками, то должны иметь в виду, что через 3–5 лет автомобили потребуют капитального ремонта или замены. Деньги на покрытие данных затрат нужно откладывать уже сегодня. Иначе после истечения этого срока можно будет закрывать предприятие.

Получается, что, игнорируя амортизацию, мы отрицаем необходимость замены или капитального ремонта наших основных средств в будущем.

История знает немало примеров банкротств компаний, руководители которых ошибочно или по злому умыслу приукрашивали финансовые результаты, опираясь на показательEBITDA.

Поэтому, используя EBITDA, нельзя забывать, что амортизация — это не просто бумажный расход предприятия, а реальное отражение необходимости обновления производственных фондов (операционная и чистая прибыль имеют не меньшее значение, не говоря уже о том, что есть и более эффективные показатели, которые стоит отслеживать).

ЛЕГКИЙ СПОСОБ РАССЧИТАТЬ EBITDA

Показатель EBITDA имеет право на жизнь, несмотря на столь существенный недостаток, хотя бы для того, чтобы оценить успехи компании на фоне конкурентов (тем более что рассчитать данный показатель не составляет труда).

В российской бухгалтерской отчетности в общем виде он вычисляется путем прибавления к прибыли от продаж (стр. 2200 ОПУ) суммы начисленной за отчетный период амортизации. Например, если прибыль от продаж за полугодие составила 1000 руб., а амортизация за этот период была начислена на сумму 100 руб., то EBITDAсоставит 1100 руб.

К сожалению, отчет о прибылях и убытках по РСБУ не указывает величину амортизации в составе операционных расходов. Чтобы ее узнать, придется воспользоваться или приложением к отчетности, где могут указываться основные расходы, или бухгалтерскими расшифровками.

ЗАКЛЮЧЕНИЕ

Стоит ли применять показатель EBITDA при оценке финансовых результатов предприятия? Пожалуй, однозначного ответа нет, так как все зависит от целей проводимого анализа.

Показатель EBITDA не учитывает факторы, связанные с размером предприятия и объемом вложенных в него инвестиций. Он игнорирует долговую нагрузку на организацию и применяемую в ней систему налогообложения, а принимает во внимание параметры, связанные только с операционной деятельностью. Поэтому этот показатель отлично подходит для анализа и сравнения различных предприятий, работающих в одной отрасли, а также для оценки чистых операционных результатов компании.

Однако при расчете EBITDA не учитываются амортизационные расходы, которых практически невозможно избежать из-за износа машин, оборудования и прочих активов. Игнорирование амортизации может привести к недостатку денег при необходимости обновления основных средств. Поэтому показатель EBITDA не следует применять, если ставится задача проанализировать деятельность организации на долгосрочную перспективу.

Исходя из этих причин, можно подвести итог, что понятием EBITDA нужно пользоваться осторожно, не забывая обращать внимание на другие показатели доходности организации. Всегда нужно помнить о том, что рано или поздно наступит момент, когда предприятию будет необходимо обновить свои производственные мощности. И на это, конечно, понадобятся деньги.

Показатель EBITDA можно встретить в отчетностях компаний или в заметках аналитиков. Рассказываем, что это такое и как инвестор может его использовать себе на пользу

В этом тексте вы узнаете:

-

Что такое EBITDA

-

Для чего нужен этот показатель

-

Плюсы показателя

-

Минусы и критика

-

Как считать EBITDA

-

Каким должен быть показатель

-

Модификации EBITDA

-

Мультипликаторы на основе EBITDA

Что такое EBITDA простыми словами

EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль компании до вычета процентов, налогов, износа и амортизации. EBITDA — не стандартный показатель. Его можно рассчитать самостоятельно или ориентироваться на расчеты самой компании.

Изначально показатель стали использовать в 1980-х годах для оценки кредитоспособности компании — есть ли у нее средства, чтобы выплачивать проценты. То есть это прибыль, которая показывает, способна ли компания обслуживать свой долг. Еще EBITDA показывает способность компании нести капитальные затраты: расходы на внеоборотные активы со сроком действия более года — на покупку оборудования, транспорта, недвижимости, лицензий и прочего.

Earnings (E). Несмотря на то что единого метода по расчету EBITDA нет, Комиссия по ценным бумагам и биржам США (SEC) все же разъяснила несколько моментов. По ее правилам, earnings означает net income, то есть чистую прибыль. Она должна быть представлена в отчете о прибылях и убытках по GAAP — общепринятым правилам бухгалтерского учета, которые существуют в стране, где публикуется эта отчетность. Например, есть US GAAP — это общепринятые стандарты бухгалтерского учета США.

Interest (I) — процентные расходы. Чаще всего это проценты по кредитам, которые обслуживает компания. Кроме того, компании могут занимать деньги с помощью продажи своих облигаций. Инвесторы, которые приобрели такие ценные бумаги, получают купонные выплаты.

Taxes (T) — это налог на прибыль компании.

Depreciation (D) — это перенос стоимости основных средств в себестоимость в результате износа и уменьшения стоимости актива, его переоценка. Равномерное начисление износа предполагает, что стоимость актива уменьшается постепенно в течение всего полезного срока его службы. И ежегодно от стоимости актива вычитают определенный процент. Например, компания купила оборудование за $100 млн, срок его службы — 20 лет. Со временем оборудование будет изнашиваться, его стоимость, прописанная в отчетах, уменьшаться. При этом сумма, на которую уменьшилась стоимость будет записана в затраты. При равномерном начислении износа в затраты будет записываться $5 млн в год.

Amortization (A) — это амортизация, то есть равномерный перенос стоимости нематериальных активов в затраты. Например, компания имеет лицензию, которая оценивается в $20 млн. Срок действия лицензии — десять лет. Тогда компания каждый год будет учитывать в затратах $2 млн в виде амортизации, что уменьшит прибыль компании на эту сумму.

Нематериальные активы — результат интеллектуальной деятельности, они не имеют материальной формы. Например, патент на изобретение, база данных, сайт, компьютерная программа, товарный знак.

Надо заметить, что оба этих англоязычных термина — depreciation и amortization в российской отчетности обозначаются как амортизация.

Таким образом, первоначальная стоимость оборудования, транспорта или других активов будет списываться частями в течение срока амортизации. И эти суммы станут учитываться в отчете о прибылях и убытках компании в качестве расходов, хотя на самом деле эти деньги никуда не тратятся. Амортизация — это, по сути, бумажный расход, рассказала «РБК Инвестициям» аналитик инвесткомпании «Фридом Финанс» Елена Беляева.

Допустим, оборудование купили в апреле, но в отчете компании расходы на него будут упоминаться и в мае, и в июне, и в следующие месяцы, хотя по факту компания уже не тратит на него деньги. Эта сумма, списанная на амортизацию, будет учитываться в затратах, и таким образом прибыль станет меньше, хотя на самом деле эти средства лежат на счетах компании и никуда не уходят.

Фото: Shutterstock

Для чего нужна EBITDA

Для сравнения компаний из одного сектора экономики

Эксперты «ВТБ Мои Инвестиции» отметили, что EBITDA — это те деньги, которые зарабатывает бизнес компании до их распределения между инвесторами и кредиторами или на реинвестирование. Показатель также позволяет сравнивать компании одного сектора, которые работают в разных условиях, так как исключает влияние налоговой нагрузки, платежей по долгу и бумажных расходов — амортизации.

«Аналитики и инвесторы используют EBITDA для оценки рентабельности, с помощью него можно определить, является предприятие А хуже или лучше предприятия В», — отметила Елена Беляева. По ее словам, считается, что этот показатель отражает действительную операционную рентабельность предприятия, так как исключает бумажные расходы.

Финансовый консультант Владимир Верещак рассказал «РБК Инвестициям», что EBITDA удобен для быстрого сравнения прибыльности эмитентов с разной структурой капитала, однако компании должны быть максимально похожи друг на друга по таким показателям, как страна ведения бизнеса, сектор экономики и суть деятельности, капитализация, выручка, численность сотрудников и так далее.

Приведем пример. Расходы и доходы компании А составляют:

-

$50 млн на налоги;

-

$30 млн на выплаты по кредиту;

-

$5 млн списывается на амортизацию;

-

чистая прибыль компании А — $120 млн.

Расходы и доходы компании Б следующие:

-

$20 млн на налоги;

-

$10 млн на выплаты по кредиту;

-

$7 млн на амортизацию;

-

чистая прибыль компании Б — $150 млн.

Если смотреть на чистую прибыль, кажется, что компания Б зарабатывает больше, чем компания А. Но на самом деле у компании А прибыль до налогов, выплаты процентов и бумажных расходов на амортизацию — $205 млн, а у компании Б — $187 млн. То есть первая зарабатывает больше, но, например, работает в другой стране, где налоги выше, как и проценты по кредитам.

Для сравнения компаний из разных стран

«EBITDA упрощает сравнение компаний. Налоговая ставка и проценты по кредитам могут отличаться в несколько раз в зависимости от страны и конкретной компании. В EBITDA мы отбрасываем эти факторы, чтобы эффективнее сравнивать компании из разных стран», — отметил Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций».

По словам Верещака, этот показатель можно использовать только для беглого сравнения компаний из разных стран, так как все равно условия ведения бизнеса у них различаются. «Но хотя бы сектор и масштаб деятельности должны быть примерно одинаковыми. В целом, чем более похожие компании вы сравниваете, тем лучше», — рассказал он.

Консультант добавил, что, помимо этого, EBITDA должна быть в одной валюте — долларах США или какой-то другой. Некоторые компании публикуют отчеты в нескольких валютах, например в долларах и рублях. Поэтому можно брать пересчет самой компании или смотреть показатели в базах компаний для инвесторов. Если вы собрались самостоятельно переводить EBITDA в другую валюту, пользуйтесь средневзвешенным курсом — это не идеальный вариант, но самый простой.

Для расчета дивидендов

Помимо этого, у некоторых компаний размер средств, направляемых на выплату дивидендов, вычисляется как процент от EBITDA. Размер дивидендов также может зависеть от отношения чистого долга к EBITDA. Например, так прописано в дивидендной политике «Газпрома», «Северстали», «Распадской», ММК, НЛМК, «Норильского никеля», «М.Видео», «АЛРОСА», «ФосАгро», «Башнефти», рассказал аналитик группы «Финам» Алексей Чичикин.

Посмотрим на дивполитику «Полюса». Компания рассчитывает размер дивидендов как 30% от EBITDA. Однако при этом соотношение чистого долга к скорректированному показателю EBITDA за последние 12 месяцев не должно превышать 2,5.

В дивполитике «Газпрома» указано, что если соотношение чистого долга к EBITDA будет превышать 2,5, то компания может уменьшить размер дивидендов. Тем не менее размер выплат она считает не как процент от EBITDA, а как процент от скорректированной чистой прибыли — не менее 50%.

Франкфуртская фондовая биржа

(Фото: Thomas Lohnes / Getty Images)

Плюсы EBITDA

-

С помощью этого показателя можно сравнивать результаты компаний из одной отрасли с разными налогообложением, политикой амортизации, структурой капитала — соотношения собственного и заемного, долговой нагрузкой.

-

Он помогает предварительно сравнивать компании из разных стран, однако эмитенты должны быть из одного сектора и похожи по масштабу. Кроме того, их показатель EBITDA должен быть в одной валюте.

-

Показатель исключает расходы, которые записаны только на бумаге — в отчетности компании. Например, амортизацию. Поэтому считается, что EBITDA отражает действительную операционную рентабельность предприятия.

-

EBITDA — более надежный показатель для оценки деятельности компании, чем размер чистой прибыли, который может меняться из-за разовых факторов, расходов. Например, если одно из направлений бизнеса компании станет самостоятельным, то чистая прибыль может упасть. Но ее падение не будет связано с какими-то проблемами.

-

Показатель используется для расчета дивидендов.

Минусы и ограничения EBITDA

EBITDA можно считать по-разному, так как нет единого стандарта

Если ориентироваться на расчеты EBITDA, которые проводит сама компания, то нужно быть осторожнее. Компании могут менять методику расчета и таким образом вводить инвестора в заблуждение, отметил Павел Гаврилов, эксперт по фондовому рынку «БКС Мир инвестиций».

«Эмитенты могут менять политику учета амортизации, базу расчета EBITDA и манипулировать финансовыми результатами», — согласился Алексей Чичикин.

Из-за того что компании считают EBITDA по-разному, может быть сложно сравнивать их между собой.

EBITDA приукрашивает финансовую отчетность, считает Уоррен Баффет

Еще в 2002 году на общем собрании акционеров Berkshire Hathaway основатель компании Уоррен Баффет и его соратник Чарльз Мангер раскритиковали EBITDA. И впоследствии они так же негативно высказывались об этом показателе. «Количество раз, когда мы собираемся вкладываться в компанию, где люди говорят о EBITDA, будет равно нулю», — отметил Уоррен.

«Если мы возьмем всех людей в мире, которые говорят о EBITDA, и всех людей в мире, которые не говорили о EBITDA, в первой группе мошенников в процентном отношении больше с существенным отрывом», — заявлял Баффет.

По его словам, с помощью этого показателя компании пытаются приукрасить финансовую отчетность. Он также говорил, что EBITDA вводит в заблуждение и может использоваться «очень пагубно». Баффет отмечал, что проценты по кредитам, налоги — это расходы, а амортизация — «худший вид расходов», потому что компания сначала покупает актив и тратит деньги, а потом вычитает эти траты.

Мангер сравнивал EBITDA с брокером по аренде недвижимости, которому нужно сдать новые апартаменты площадью 1 тыс. квадратных футов, а он говорит, что ее площадь — 2 тыс. квадратных футов. «Это нечестное поведение. И именно так этот термин вошел в обиход», — отмечал Мангер в 2017 году.

По словам Елены Беляевой, игнорирование амортизации может привести к недостатку денег, когда возникнет необходимость обновления основных средств. То есть инвестиционная деятельность компании остается практически без внимания.

«Например, если мы занимаемся перевозками, то должны иметь в виду, что через три — пять лет автомобили потребуют капитального ремонта или замены. Деньги на покрытие данных затрат нужно откладывать уже сегодня. Иначе после истечения этого срока предприятию нужно будет срочно изыскивать средства, возможно брать на себя дополнительный долг», — сказала она.

И если не учитывать амортизацию, инвестор может не заметить источник будущих финансовых проблем компании, если ей нужно будет делать ремонт или заменить основные средства, отметила Беляева. По словам финансового консультанта Натальи Смирновой, так как показатель не учитывает капитальные затраты, которые могут оказаться существенными, то у компании может не хватить денег даже на выплаты процентов по кредитам, а в EBITDA вы эту проблему не увидите.

Основатель Berkshire Hathaway Уоррен Баффет

(Фото: Steve Pope / Getty Images)

EBITDA может вводить в заблуждение

Приведем пример, в каком случае EBITDA может ввести инвестора в заблуждение. Допустим, компания планировала продать оборудование в Европе за доллары. Если считать в рублях, то изначально его цена составляла ₽1 млрд, однако из-за изменения курса валюты в итоге продала за ₽800 млн. EBITDA не будет учитывать эту курсовую разницу, но для инвестора она существенна.

EBITDA нельзя использовать отдельно от других показателей при сравнении компаний

Из примеров понятно, что использовать только EBITDA при сравнении компаний нельзя. По мнению Беляевой, параллельно нужно смотреть на отчет о движении денежных средств (Cash Flow Statement). Кроме того, этот показатель следует рассматривать вместе с остальными финансовыми мультипликаторами, список которых зависит от отрасли, в которой работает компания.

«Компании с большой долговой нагрузкой и, соответственно, высокими выплатами по процентам, а также компании с высокой амортизацией при сравнении с помощью показателя EBITDA выглядят выгоднее, чем конкуренты, при этом в плане чистой прибыли могут значительно уступать», — отметила она.

Смирнова добавила, что EBITDA нельзя рассматривать отдельно не только от расходов на амортизацию и на выплаты по долгам, но также от налогообложения, соотношения чистого долга к EBITDA, от структуры выручки, структуры и динамики оборотного капитала, отношения оборотных активов к краткосрочному заемному капиталу.

Оборотный капитал (оборотные активы) — это имущество, которым компания пользуется для своей текущей деятельности. Оно сразу идет в оборот и полностью учитывается в затратах в течение года. Например, сырье, топливо, полуфабрикаты, деньги и так далее. Допустим, в магазине делают котлеты. Фарш, лук, специи, масло и прочие продукты, которые будут использованы для готовки в ближайшие часы, и есть оборотные активы. В этот же день магазин продаст котлеты и получит прибыль.

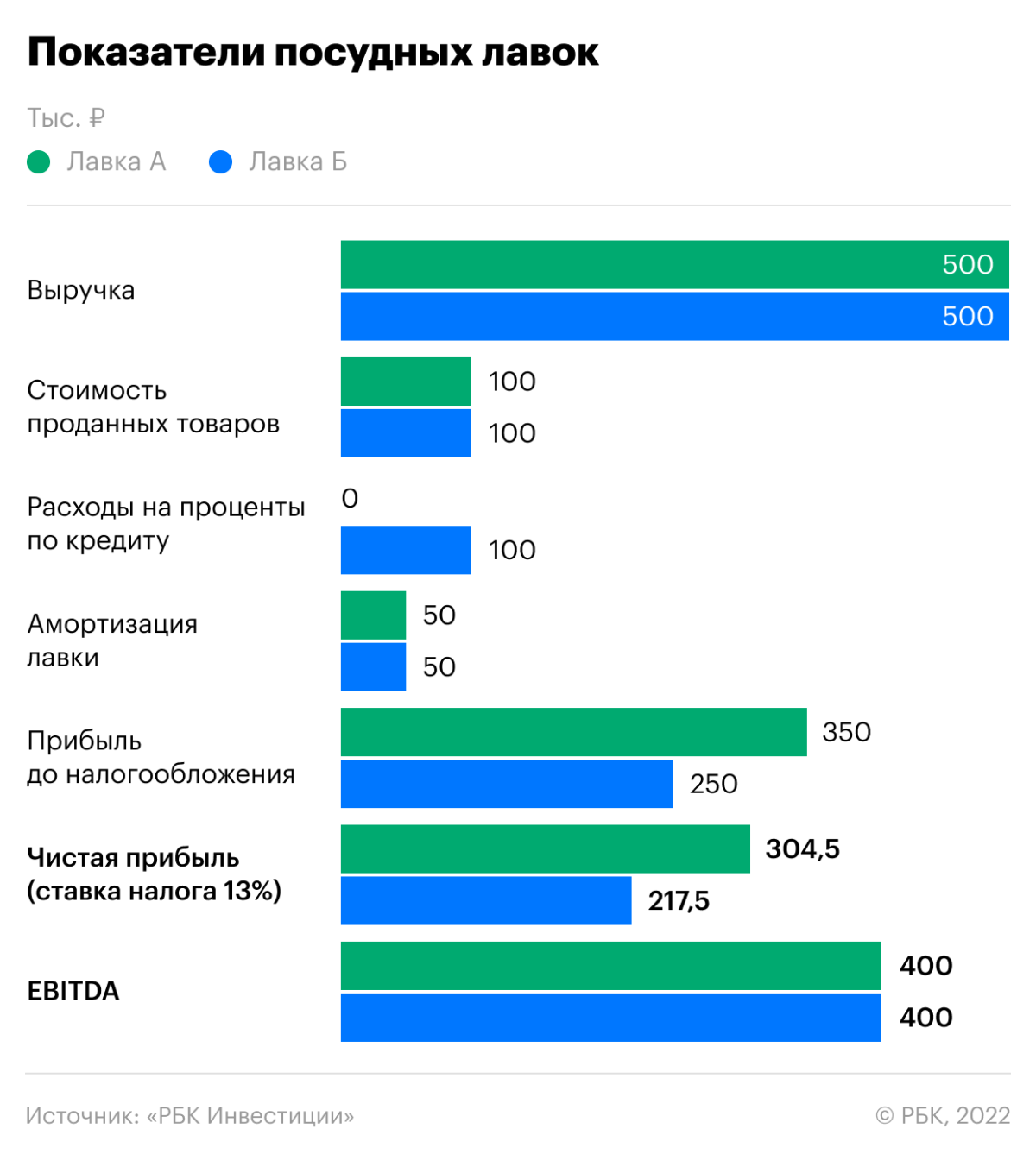

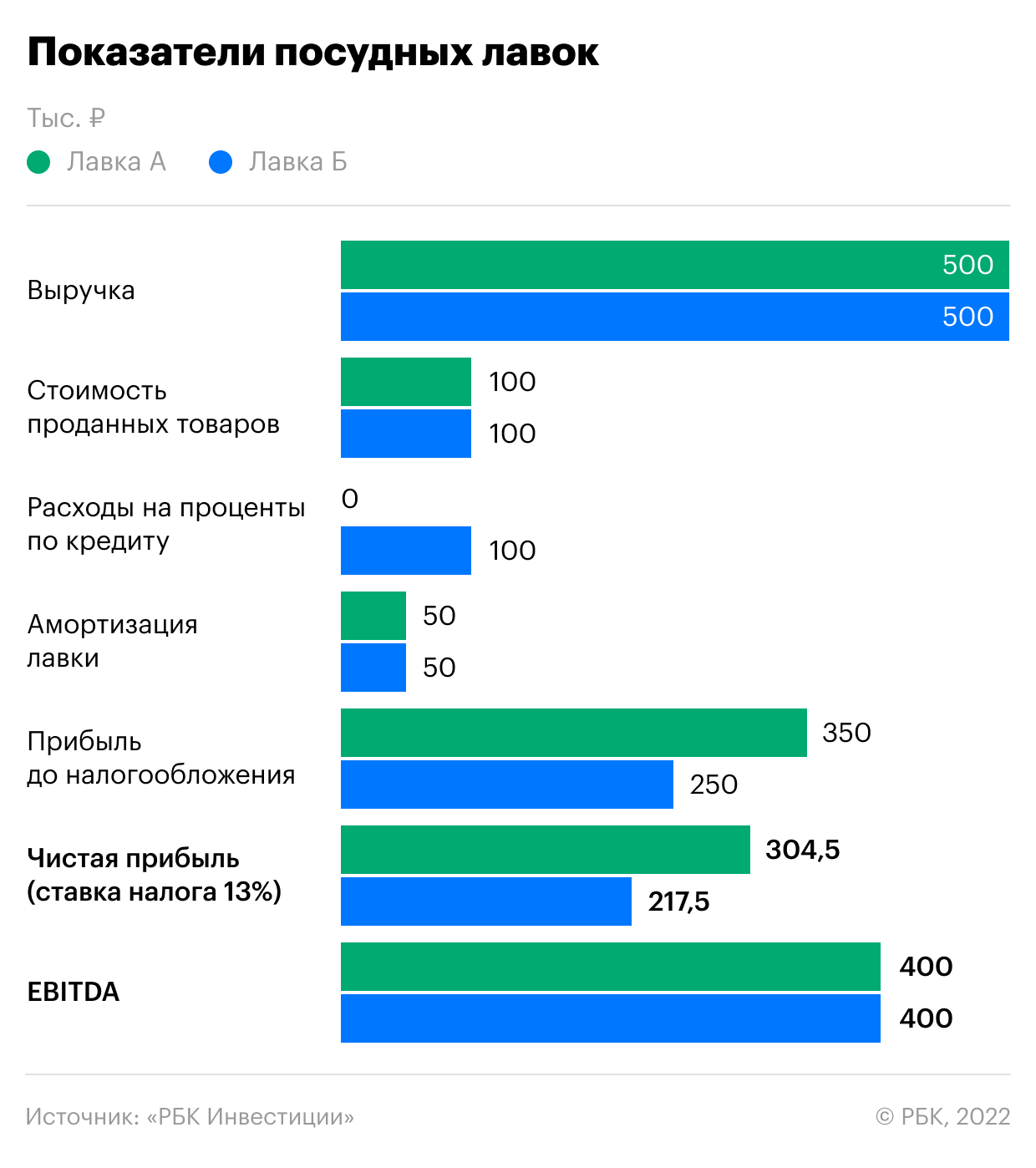

Приведем пример. Допустим, вы хотите сравнить бизнес двух посудных лавок. У них одинаковая EBITDA, но чистая прибыль разная из-за различий в структуре их капитала. Лавка А полностью финансирует свою работу за счет собственного капитала. Лавка Б — за счет кредитных денег.

Видно, что у лавки Б есть долги, и чистая прибыль у нее меньше. Таким образом, лавка А более ценна для инвесторов, поскольку она может превратить большую часть своей EBITDA в чистую прибыль, чем лавка Б. Однако если бы инвестор сравнивал их только по EBITDA, которая у них одинаковая, то не заметил бы этот момент и сделал бы неправильный выбор.

Сравнение финансовых показателей Лавки А и Лавки Б

(Фото: «РБК Инвестиции»)

Формула расчета EBITDA

Все необходимые данные для расчета показателя находятся в отчете о прибылях и убытках. Способ расчета компании раскрывают в инвестиционных презентациях или также в отчетах и приложениях к ним. Посмотрим на основной метод, которым считают EBITDA. Он исходит из названия показателя.

Если вы планируете сравнивать иностранные компании, то вам пригодится формула на английском языке:

EBITDA = Net Income + Taxes + Interest Expense + Depreciation & Amortization

Если сложить чистую прибыль с налогами, то получится прибыль до налогообложения. Ее также можно найти в отчетах компаний. Так что формулу можно упростить. В русской версии она будет выглядеть следующим образом:

EBITDA = прибыль до налогообложения + расходы по процентам + расходы на амортизацию основных средств и нематериальных активов.

Каким должен быть EBITDA

Определенного значения, каким должен быть EBITDA, нет, так как этот показатель у каждой компании свой. «В целом, чем выше EBITDA, тем лучше. Также можно посмотреть на EBITDA отдельно взятой компании в динамике: растет — хорошо, падает — плохо», — отметил Верещак. По его словам, если этот показатель отрицательный, то это значит, что компания глубоко убыточная.

«Хорошо, когда прибыль есть. А еще лучше — когда рентабельность превышает стоимость капитала. В противном случае компания для своих инвесторов ценности не создает», — рассказал консультант.

Модификации EBITDA

Что такое скорректированный EBITDA

Часто на практике используется скорректированный EBITDA (adjusted EBITDA). Для расчета скорректированного EBITDA прибавляются и вычитаются другие «бумажные» доходы и расходы — различные переоценки. Например, в результате изменения валютных курсов. Скорректированная или нормализованная EBITDA более точно показывает сколько компания заработала «живых» денег, которые можно будет использовать для оплаты процентов или на капитальные затраты. В этом случае формула будет выглядеть так:

Скорректированная EBITDA = прибыль до налогообложения + расходы по процентам + расходы на амортизацию основных средств и нематериальных активов +/- переоценка активов

Переоценка активов может различаться от компании к компании. Поэтому при самостоятельном расчете стоит учитывать все возможные «бумажные» расходы и доходы. Расходы прибавляем, а доходы вычитаем. Многие компании, которые устанавливают свои правила расчета, публикуют именно этот скорректированный показатель и обычно указывают, как его считают.

Производитель электрокаров Tesla рассчитывает его так:

Скорректированный EBITDA = чистая прибыль (убыток), относящяяся к акционерам + расходы по процентам + резерв по налогу на прибыль + износ, амортизация и обесценение активов + вознаграждение на основе акций

Например, вознаграждение, которое упоминается в формуле, получает гендиректор Tesla Илон Маск. Ему не платят обычную зарплату, зато он получает опционы на акции Tesla.

В разных секторах могут считать измененные показатели — все зависит от специфики отрасли

«При сравнении компаний из одной отрасли аналитики часто используют модернизированные показатели EBITDA», — рассказала Елена Беляева.

По ее словам, самая распространенная модификация — OIBDA. Этот показатель рассчитывается на основе операционной, а не чистой прибыли, что позволяет исключить разовые неоперационные расходы, которые не повторяются из года в год.

OIBDA = операционная прибыль + амортизация основных средств и нематериальных активов

Принципиальное отличие EBITDA и OIBDA в том, что OIBDA показывает реально формирующиеся денежные доходы от основной деятельности, а EBITDA от деятельности вообще с учетом косвенных заработков и затрат.

Главный аналитик ПСБ Владимир Соловьев отметил, что в OIBDA, например, исключается влияние курсовых разниц. По его словам, его применяют в том числе для компаний телекоммуникационного сектора.

В «Альт-Инвест» отмечают, что цель терминов скорректированный EBITDA и OIBDA — устранить неоднозначность в определении EBITDA, но так как все эти показатели не входят в стандарты отчетности, то единого правила нет. В большинстве случаев компании и аналитики используют термин EBITDA для всех вариантов расчета. Например, CFA Institute определяет, что EBITDA иногда соотносится с чистой прибылью, а иногда — с операционной прибылью. Поэтому можно встретить вторую формулу EBITDA, повторяющую формулу OIBDA.

Для добывающей отрасли используется следующий показатель:

EBITDAX = EBITDA + затраты на разведку

«Многие добывающие компании используют разную учетную политику для признания затрат на разведку. Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях», — рассказала Беляева.

По ее словам, для ретейла, где сконцентрированы большие арендные площади, принято использовать показатель EBITDAR. Он корректируется на величину аренды помещений. Кроме того, его используют в авиационной отрасли, так как здесь используют лизинг — авиакомпании арендуют самолеты на долгий срок.

EBITDAR = EBITDA + затраты на аренду и операционный лизинг

Тем самым данный способ позволяет игнорировать разницу в стоимости аренды и обслуживание лизинга для компании, то есть с его помощью можно сравнивать только коммерческий успех компаний, отметила Беляева.

Еще один производный показатель — EBITDAM. Он позволяет оценить компании без учета расходов на топ-менеджмент.

«С началом пандемии инвесторы также стали использовать показатель EBITDAC. В отличие от EBITDA он исключает расходы компании, вызванные коронавирусной инфекций», — рассказал Соловьев.

В некоторых отраслях вообще не считают EBITDA

«Показатель EBITDA неприменим для банковского бизнеса: в целом этот сектор значительно отличается от других своей отчетностью и показателями», — отметил Кирилл Комаров.

По словам Натальи Смирновой, EBITDA нехарактерен не только для финансового сектора, но и для страховых компаний. Им больше подходит показатель чистой прибыли.

Смирнова рассказала, что для REIT из-за специфики вместо EBITDA используют FFO (Funds From Operations). «Они владеют недвижимостью, поэтому важно концентрироваться именно на свободном денежном потоке от операций с недвижимостью, а не прибыли от всех операций», — сказала консультант.

REIT (Real Estate Investment Trust) — это инвестиционный фонд недвижимости. Управляющая компания инвестирует в недвижимость и получает от нее доход, а бумаги REIT торгуются на бирже. Есть два основных вида REIT: долевые (собирают арендные платежи с объектов в собственности, а также от их продажи) и ипотечные (получают доход от вложений в ипотеку или ипотечные ценные бумаги).

Денежный поток — это приток и отток денег компании. Денежные потоки могут быть положительными — это те, которые приносят компании средства, и отрицательными — это затраты. Есть операционный денежный поток, денежный поток от инвестиционной деятельности и денежный поток от финансовой деятельности. Если их сложить, то получится чистый денежный поток. Свободный денежный поток — это чистые денежные потоки, полученные от операционной деятельности, минус капитальные затраты (CAPEX).

Фото: Shutterstock

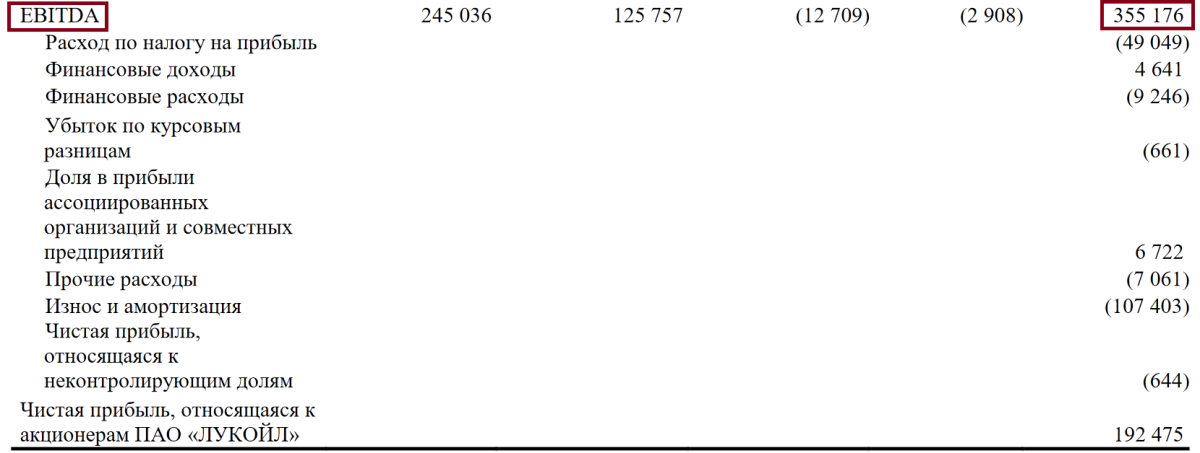

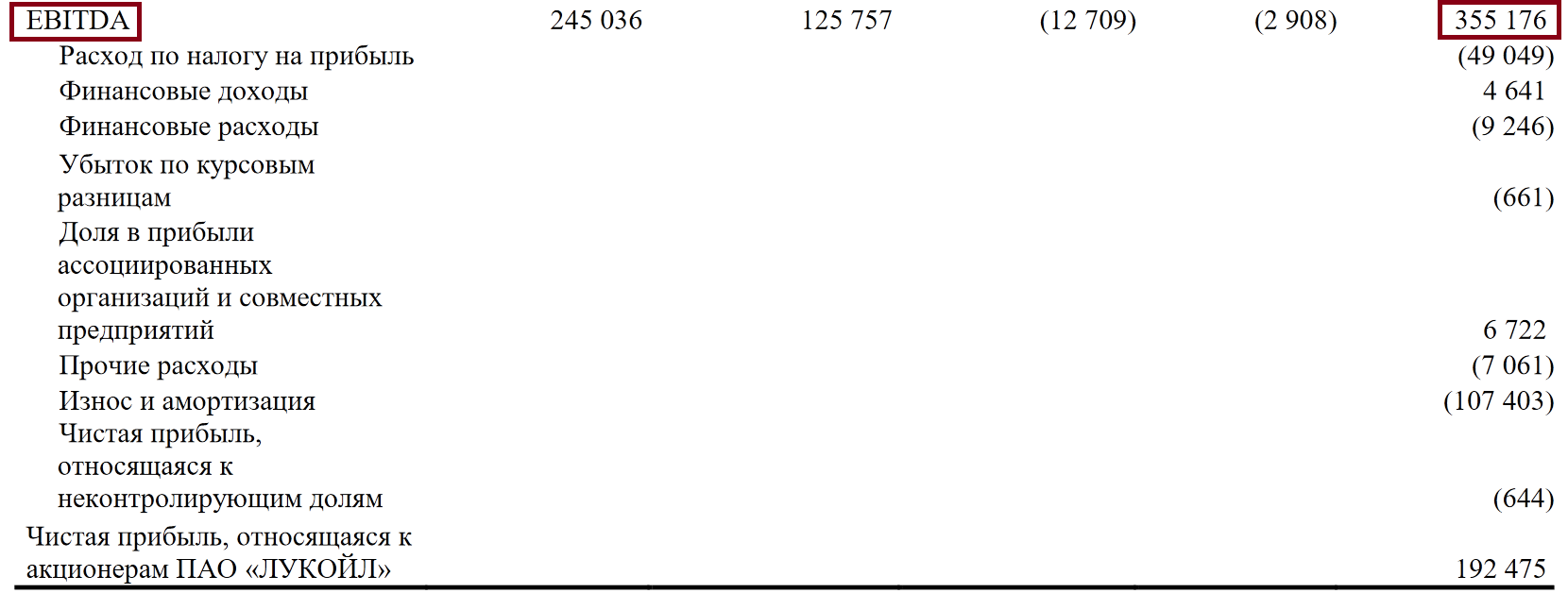

Посмотрим, как EBITDA считает компания ЛУКОЙЛ. Для этого откроем приложение к отчетности за третий квартал и девять месяцев 2021 года. Возьмем расчеты за три месяца. Здесь учитывается много разных показателей, в том числе убыток по курсовым разницам.

Пример расчета EBTIDA из отчетности ЛУКОИЛа

(Фото: ЛУКОЙЛ)

Мультипликаторы на основе EBITDA

Мультипликатор — это коэффициент (соотношение) финансовых показателей компании и (или) ее стоимости.

С помощью мультипликаторов можно сравнивать разные по размеру, но схожие по деятельности компании, эффективность их бизнеса. Кроме того, можно сравнивать мультипликатор одной компании со средним по отрасли.

Однако мультипликаторы могут быть рыночными и нерыночными. Первые показывают переоцененность или недооцененность компании по рынку, а вторые — нет, так как они не связаны с ценой. Посмотрим, в каких коэффициентах используется EBITDA.

EBITDA margin

Чем больше, тем лучше

EBITDA margin = EBITDA / Выручка * 100%

Он показывает, какую долю выручки компания сохраняет до уплаты процентов, налогов и вычета амортизации, то есть эффективность, рентабельность предприятия. Чем выше EBITDA margin, тем меньше операционные расходы компании по отношению к общей выручке, что увеличивает ее прибыль. То есть прибыльность компании больше. Низкий показатель указывает на то, что у компании проблемы с прибыльностью и денежными потоками.

Например, у компании А EBITDA равна $1 млн, а выручка — $8 млн. У компании Б EBITDA $1,5 млн, а выручка $15 млн. Таким образом, получаем:

- EBITDA margin компании А: 12,5%

- EBITDA margin компании Б: 10%

Это означает, что хотя у компании Б более высокий показатель EBITDA, на самом деле она имеет меньшую маржу, чем компания А (10% против 12,5%). Таким образом, потенциальный инвестор, сравнивающий оба бизнеса, может увидеть больше перспектив в компании A, чем в Б.

Считается, что если EBITDA margin выше 12%, то у компании все хорошо, а если меньше, то после вычета налогов, процентов и других расходов компания может стать убыточной.

EBITDA to Interest Coverage Ratio или EBITDA Coverage

Чем больше, тем лучше

EBITDA Coverage = EBITDA / Процентные платежи

Его еще называют коэффициентом покрытия EBITDA к процентам. Он показывает, во сколько раз прибыль компании до налогообложения выше ее процентных расходов, то есть хватит ли ей денег выплачивать кредиты и займы. Считается, что если коэффициент больше 1, то у компании достаточно средств, чтобы погасить свои процентные расходы.

Однако этот показатель не всегда соответствует действительности, так как EBITDA не учитывает расходы на амортизацию. Допустим, что EBITDA Interest равен 1,25. Теоретически компания способна гасить долги, однако в реальности может оказаться, что ей придется потратить большую часть прибыли на замену старого оборудования.

Долг / EBITDA

Чем меньше, тем лучше

Этот мультипликатор показывает долговую нагрузку компании — сколько лет ей потребуется, чтобы выплатить долги, если всю EBITDA тратить только на эти цели. Чем быстрее, тем лучше для акционеров. Считается, что если значение мультипликатора от 0 до 3, то у компании низкая долговая нагрузка, а если выше 3, то высокая. Однако все зависит от отрасли и страны, где работает компания.

Коэффициент считается через деление суммарного долга на EBITDA. Суммарный долг — это краткосрочный и долгосрочный долги компании.

Есть еще модификация этого мультипликатора — Чистый долг (Net Debt) / EBITDA. Отношение чистого долга к EBITDA выше 4 или 5 обычно считается высоким, однако тоже зависит от отрасли.

Чистый долг = краткосрочный долг + долгосрочный долг — денежные средства и их эквиваленты (банковские депозиты и ликвидные ценные бумаги, которые можно быстро продать)

Таким образом, отличие этих мультипликаторов в том, что в чистом долге вычитаются деньги и их эквиваленты, а в суммарном нет. Однако если у компании больше денежных средств, чем долгов, то коэффициент может оказаться отрицательным.

Кроме того, мультипликатор Чистый долг / EBITDA может казаться привлекательнее, чем стандартный Долг / EBITDA. Например, у компании общий долг на $100 млн, но на банковских счетах лежать $50 млн и есть ценные бумаги на $10 млн. Таким образом, чистый долг составит $40 млн.

Чистый долг пригодится в том случае, если компания планирует менять структуру долговых обязательств и вы хотите понять, насколько она в состоянии погасить долги, которые у нее есть. Кроме того, чистый долг лучше характеризует текущие риски бизнеса, отметили в «Альт-Инвест».

Мультипликатор с суммарным долгом можно использовать при оценке того, сколько еще долгов может себе позволить компания. В этом случае можно предположить, что свободные деньги на счетах компания выделила для инвестиций, а не на погашение кредитов. Возвращать долги компании придется из доходов, которые она получает.

EV / EBITDA

Чем меньше, тем лучше

Enterprise Value (EV) — это справедливая стоимость компании с учетом ее долгов и денег на их погашение. За эту цену ее могут купить другие компании в случае слияния или поглощения. При этом долг в этом случае — неплохо, так как это дополнительные деньги, с помощью которых компания может извлекать прибыль. Главное, чтобы он не был слишком большим.

Мультипликатор EV / EBITDA показывает, сколько прибылей до уплаты налогов, процентов и амортизации нужно заработать компании, чтобы окупить свою рыночную стоимость. Чем меньше этот показатель, тем лучше, так как выше вероятность, что компания недооценена. Анализ с помощью этого мультипликатора проводят в том числе покупатели облигаций и другие кредиторы.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

В этом тексте вы узнаете:

-

Что такое EBITDA

-

Для чего нужен этот показатель

-

Плюсы показателя

-

Минусы и критика

-

Как считать EBITDA

-

Каким должен быть показатель

-

Модификации EBITDA

-

Мультипликаторы на основе EBITDA

Что такое EBITDA простыми словами

EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль компании до вычета процентов, налогов, износа и амортизации. EBITDA — не стандартный показатель. Его можно рассчитать самостоятельно или ориентироваться на расчеты самой компании.

Изначально показатель стали использовать в 1980-х годах для оценки кредитоспособности компании — есть ли у нее средства, чтобы выплачивать проценты. То есть это прибыль, которая показывает, способна ли компания обслуживать свой долг. Еще EBITDA показывает способность компании нести капитальные затраты: расходы на внеоборотные активы со сроком действия более года — на покупку оборудования, транспорта, недвижимости, лицензий и прочего.

Earnings (E). Несмотря на то что единого метода по расчету EBITDA нет, Комиссия по ценным бумагам и биржам США (SEC) все же разъяснила несколько моментов. По ее правилам, earnings означает net income, то есть чистую прибыль. Она должна быть представлена в отчете о прибылях и убытках по GAAP — общепринятым правилам бухгалтерского учета, которые существуют в стране, где публикуется эта отчетность. Например, есть US GAAP — это общепринятые стандарты бухгалтерского учета США.

Interest (I) — процентные расходы. Чаще всего это проценты по кредитам, которые обслуживает компания. Кроме того, компании могут занимать деньги с помощью продажи своих облигаций. Инвесторы, которые приобрели такие ценные бумаги, получают купонные выплаты.

Taxes (T) — это налог на прибыль компании.

Depreciation (D) — это перенос стоимости основных средств в себестоимость в результате износа и уменьшения стоимости актива, его переоценка. Равномерное начисление износа предполагает, что стоимость актива уменьшается постепенно в течение всего полезного срока его службы. И ежегодно от стоимости актива вычитают определенный процент. Например, компания купила оборудование за $100 млн, срок его службы — 20 лет. Со временем оборудование будет изнашиваться, его стоимость, прописанная в отчетах, уменьшаться. При этом сумма, на которую уменьшилась стоимость будет записана в затраты. При равномерном начислении износа в затраты будет записываться $5 млн в год.

Amortization (A) — это амортизация, то есть равномерный перенос стоимости нематериальных активов в затраты. Например, компания имеет лицензию, которая оценивается в $20 млн. Срок действия лицензии — десять лет. Тогда компания каждый год будет учитывать в затратах $2 млн в виде амортизации, что уменьшит прибыль компании на эту сумму.

Нематериальные активы — результат интеллектуальной деятельности, они не имеют материальной формы. Например, патент на изобретение, база данных, сайт, компьютерная программа, товарный знак.

Надо заметить, что оба этих англоязычных термина — depreciation и amortization в российской отчетности обозначаются как амортизация.

Таким образом, первоначальная стоимость оборудования, транспорта или других активов будет списываться частями в течение срока амортизации. И эти суммы станут учитываться в отчете о прибылях и убытках компании в качестве расходов, хотя на самом деле эти деньги никуда не тратятся. Амортизация — это, по сути, бумажный расход, рассказала «РБК Инвестициям» аналитик инвесткомпании «Фридом Финанс» Елена Беляева.

Допустим, оборудование купили в апреле, но в отчете компании расходы на него будут упоминаться и в мае, и в июне, и в следующие месяцы, хотя по факту компания уже не тратит на него деньги. Эта сумма, списанная на амортизацию, будет учитываться в затратах, и таким образом прибыль станет меньше, хотя на самом деле эти средства лежат на счетах компании и никуда не уходят.

Для чего нужна EBITDA

Для сравнения компаний из одного сектора экономики

Эксперты «ВТБ Мои Инвестиции» отметили, что EBITDA — это те деньги, которые зарабатывает бизнес компании до их распределения между инвесторами и кредиторами или на реинвестирование. Показатель также позволяет сравнивать компании одного сектора, которые работают в разных условиях, так как исключает влияние налоговой нагрузки, платежей по долгу и бумажных расходов — амортизации.

«Аналитики и инвесторы используют EBITDA для оценки рентабельности, с помощью него можно определить, является предприятие А хуже или лучше предприятия В», — отметила Елена Беляева. По ее словам, считается, что этот показатель отражает действительную операционную рентабельность предприятия, так как исключает бумажные расходы.

Финансовый консультант Владимир Верещак рассказал «РБК Инвестициям», что EBITDA удобен для быстрого сравнения прибыльности эмитентов с разной структурой капитала, однако компании должны быть максимально похожи друг на друга по таким показателям, как страна ведения бизнеса, сектор экономики и суть деятельности, капитализация, выручка, численность сотрудников и так далее.

Приведем пример. Расходы и доходы компании А составляют:

-

$50 млн на налоги;

-

$30 млн на выплаты по кредиту;

-

$5 млн списывается на амортизацию;

-

чистая прибыль компании А — $120 млн.

Расходы и доходы компании Б следующие:

-

$20 млн на налоги;

-

$10 млн на выплаты по кредиту;

-

$7 млн на амортизацию;

-

чистая прибыль компании Б — $150 млн.

Если смотреть на чистую прибыль, кажется, что компания Б зарабатывает больше, чем компания А. Но на самом деле у компании А прибыль до налогов, выплаты процентов и бумажных расходов на амортизацию — $205 млн, а у компании Б — $187 млн. То есть первая зарабатывает больше, но, например, работает в другой стране, где налоги выше, как и проценты по кредитам.

Для сравнения компаний из разных стран

«EBITDA упрощает сравнение компаний. Налоговая ставка и проценты по кредитам могут отличаться в несколько раз в зависимости от страны и конкретной компании. В EBITDA мы отбрасываем эти факторы, чтобы эффективнее сравнивать компании из разных стран», — отметил Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций».

По словам Верещака, этот показатель можно использовать только для беглого сравнения компаний из разных стран, так как все равно условия ведения бизнеса у них различаются. «Но хотя бы сектор и масштаб деятельности должны быть примерно одинаковыми. В целом, чем более похожие компании вы сравниваете, тем лучше», — рассказал он.

Консультант добавил, что, помимо этого, EBITDA должна быть в одной валюте — долларах США или какой-то другой. Некоторые компании публикуют отчеты в нескольких валютах, например в долларах и рублях. Поэтому можно брать пересчет самой компании или смотреть показатели в базах компаний для инвесторов. Если вы собрались самостоятельно переводить EBITDA в другую валюту, пользуйтесь средневзвешенным курсом — это не идеальный вариант, но самый простой.

Для расчета дивидендов

Помимо этого, у некоторых компаний размер средств, направляемых на выплату дивидендов, вычисляется как процент от EBITDA. Размер дивидендов также может зависеть от отношения чистого долга к EBITDA. Например, так прописано в дивидендной политике «Газпрома», «Северстали», «Распадской», ММК, НЛМК, «Норильского никеля», «М.Видео», «АЛРОСА», «ФосАгро», «Башнефти», рассказал аналитик группы «Финам» Алексей Чичикин.

Посмотрим на дивполитику «Полюса». Компания рассчитывает размер дивидендов как 30% от EBITDA. Однако при этом соотношение чистого долга к скорректированному показателю EBITDA за последние 12 месяцев не должно превышать 2,5.

В дивполитике «Газпрома» указано, что если соотношение чистого долга к EBITDA будет превышать 2,5, то компания может уменьшить размер дивидендов. Тем не менее размер выплат она считает не как процент от EBITDA, а как процент от скорректированной чистой прибыли — не менее 50%.

Франкфуртская фондовая биржа

(Фото:

Thomas Lohnes / Getty Images

)

Плюсы EBITDA

-

С помощью этого показателя можно сравнивать результаты компаний из одной отрасли с разными налогообложением, политикой амортизации, структурой капитала — соотношения собственного и заемного, долговой нагрузкой.

-

Он помогает предварительно сравнивать компании из разных стран, однако эмитенты должны быть из одного сектора и похожи по масштабу. Кроме того, их показатель EBITDA должен быть в одной валюте.

-

Показатель исключает расходы, которые записаны только на бумаге — в отчетности компании. Например, амортизацию. Поэтому считается, что EBITDA отражает действительную операционную рентабельность предприятия.

-

EBITDA — более надежный показатель для оценки деятельности компании, чем размер чистой прибыли, который может меняться из-за разовых факторов, расходов. Например, если одно из направлений бизнеса компании станет самостоятельным, то чистая прибыль может упасть. Но ее падение не будет связано с какими-то проблемами.

-

Показатель используется для расчета дивидендов.

Минусы и ограничения EBITDA

EBITDA можно считать по-разному, так как нет единого стандарта

Если ориентироваться на расчеты EBITDA, которые проводит сама компания, то нужно быть осторожнее. Компании могут менять методику расчета и таким образом вводить инвестора в заблуждение, отметил Павел Гаврилов, эксперт по фондовому рынку «БКС Мир инвестиций».

«Эмитенты могут менять политику учета амортизации, базу расчета EBITDA и манипулировать финансовыми результатами», — согласился Алексей Чичикин.

Из-за того что компании считают EBITDA по-разному, может быть сложно сравнивать их между собой.

EBITDA приукрашивает финансовую отчетность, считает Уоррен Баффет

Еще в 2002 году на общем собрании акционеров Berkshire Hathaway основатель компании Уоррен Баффет и его соратник Чарльз Мангер раскритиковали EBITDA. И впоследствии они так же негативно высказывались об этом показателе. «Количество раз, когда мы собираемся вкладываться в компанию, где люди говорят о EBITDA, будет равно нулю», — отметил Уоррен.

«Если мы возьмем всех людей в мире, которые говорят о EBITDA, и всех людей в мире, которые не говорили о EBITDA, в первой группе мошенников в процентном отношении больше с существенным отрывом», — заявлял Баффет.

По его словам, с помощью этого показателя компании пытаются приукрасить финансовую отчетность. Он также говорил, что EBITDA вводит в заблуждение и может использоваться «очень пагубно». Баффет отмечал, что проценты по кредитам, налоги — это расходы, а амортизация — «худший вид расходов», потому что компания сначала покупает актив и тратит деньги, а потом вычитает эти траты.

Мангер сравнивал EBITDA с брокером по аренде недвижимости, которому нужно сдать новые апартаменты площадью 1 тыс. квадратных футов, а он говорит, что ее площадь — 2 тыс. квадратных футов. «Это нечестное поведение. И именно так этот термин вошел в обиход», — отмечал Мангер в 2017 году.

По словам Елены Беляевой, игнорирование амортизации может привести к недостатку денег, когда возникнет необходимость обновления основных средств. То есть инвестиционная деятельность компании остается практически без внимания.

«Например, если мы занимаемся перевозками, то должны иметь в виду, что через три — пять лет автомобили потребуют капитального ремонта или замены. Деньги на покрытие данных затрат нужно откладывать уже сегодня. Иначе после истечения этого срока предприятию нужно будет срочно изыскивать средства, возможно брать на себя дополнительный долг», — сказала она.

И если не учитывать амортизацию, инвестор может не заметить источник будущих финансовых проблем компании, если ей нужно будет делать ремонт или заменить основные средства, отметила Беляева. По словам финансового консультанта Натальи Смирновой, так как показатель не учитывает капитальные затраты, которые могут оказаться существенными, то у компании может не хватить денег даже на выплаты процентов по кредитам, а в EBITDA вы эту проблему не увидите.

Основатель Berkshire Hathaway Уоррен Баффет

(Фото:

Steve Pope / Getty Images

)

EBITDA может вводить в заблуждение

Приведем пример, в каком случае EBITDA может ввести инвестора в заблуждение. Допустим, компания планировала продать оборудование в Европе за доллары. Если считать в рублях, то изначально его цена составляла ₽1 млрд, однако из-за изменения курса валюты в итоге продала за ₽800 млн. EBITDA не будет учитывать эту курсовую разницу, но для инвестора она существенна.

EBITDA нельзя использовать отдельно от других показателей при сравнении компаний

Из примеров понятно, что использовать только EBITDA при сравнении компаний нельзя. По мнению Беляевой, параллельно нужно смотреть на отчет о движении денежных средств (Cash Flow Statement). Кроме того, этот показатель следует рассматривать вместе с остальными финансовыми мультипликаторами, список которых зависит от отрасли, в которой работает компания.

«Компании с большой долговой нагрузкой и, соответственно, высокими выплатами по процентам, а также компании с высокой амортизацией при сравнении с помощью показателя EBITDA выглядят выгоднее, чем конкуренты, при этом в плане чистой прибыли могут значительно уступать», — отметила она.

Смирнова добавила, что EBITDA нельзя рассматривать отдельно не только от расходов на амортизацию и на выплаты по долгам, но также от налогообложения, соотношения чистого долга к EBITDA, от структуры выручки, структуры и динамики оборотного капитала, отношения оборотных активов к краткосрочному заемному капиталу.

Оборотный капитал (оборотные активы) — это имущество, которым компания пользуется для своей текущей деятельности. Оно сразу идет в оборот и полностью учитывается в затратах в течение года. Например, сырье, топливо, полуфабрикаты, деньги и так далее. Допустим, в магазине делают котлеты. Фарш, лук, специи, масло и прочие продукты, которые будут использованы для готовки в ближайшие часы, и есть оборотные активы. В этот же день магазин продаст котлеты и получит прибыль.

Приведем пример. Допустим, вы хотите сравнить бизнес двух посудных лавок. У них одинаковая EBITDA, но чистая прибыль разная из-за различий в структуре их капитала. Лавка А полностью финансирует свою работу за счет собственного капитала. Лавка Б — за счет кредитных денег.

Видно, что у лавки Б есть долги, и чистая прибыль у нее меньше. Таким образом, лавка А более ценна для инвесторов, поскольку она может превратить большую часть своей EBITDA в чистую прибыль, чем лавка Б. Однако если бы инвестор сравнивал их только по EBITDA, которая у них одинаковая, то не заметил бы этот момент и сделал бы неправильный выбор.

Сравнение финансовых показателей Лавки А и Лавки Б

Формула расчета EBITDA

Все необходимые данные для расчета показателя находятся в отчете о прибылях и убытках. Способ расчета компании раскрывают в инвестиционных презентациях или также в отчетах и приложениях к ним. Посмотрим на основной метод, которым считают EBITDA. Он исходит из названия показателя.

Если вы планируете сравнивать иностранные компании, то вам пригодится формула на английском языке:

EBITDA = Net Income + Taxes + Interest Expense + Depreciation & Amortization

Если сложить чистую прибыль с налогами, то получится прибыль до налогообложения. Ее также можно найти в отчетах компаний. Так что формулу можно упростить. В русской версии она будет выглядеть следующим образом:

EBITDA = прибыль до налогообложения + расходы по процентам + расходы на амортизацию основных средств и нематериальных активов.

Каким должен быть EBITDA

Определенного значения, каким должен быть EBITDA, нет, так как этот показатель у каждой компании свой. «В целом, чем выше EBITDA, тем лучше. Также можно посмотреть на EBITDA отдельно взятой компании в динамике: растет — хорошо, падает — плохо», — отметил Верещак. По его словам, если этот показатель отрицательный, то это значит, что компания глубоко убыточная.

«Хорошо, когда прибыль есть. А еще лучше — когда рентабельность превышает стоимость капитала. В противном случае компания для своих инвесторов ценности не создает», — рассказал консультант.

Модификации EBITDA

Что такое скорректированный EBITDA

Часто на практике используется скорректированный EBITDA (adjusted EBITDA). Для расчета скорректированного EBITDA прибавляются и вычитаются другие «бумажные» доходы и расходы — различные переоценки. Например, в результате изменения валютных курсов. Скорректированная или нормализованная EBITDA более точно показывает сколько компания заработала «живых» денег, которые можно будет использовать для оплаты процентов или на капитальные затраты. В этом случае формула будет выглядеть так:

Скорректированная EBITDA = прибыль до налогообложения + расходы по процентам + расходы на амортизацию основных средств и нематериальных активов +/- переоценка активов

Переоценка активов может различаться от компании к компании. Поэтому при самостоятельном расчете стоит учитывать все возможные «бумажные» расходы и доходы. Расходы прибавляем, а доходы вычитаем. Многие компании, которые устанавливают свои правила расчета, публикуют именно этот скорректированный показатель и обычно указывают, как его считают.

Производитель электрокаров Tesla рассчитывает его так:

Скорректированный EBITDA = чистая прибыль (убыток), относящяяся к акционерам + расходы по процентам + резерв по налогу на прибыль + износ, амортизация и обесценение активов + вознаграждение на основе акций

Например, вознаграждение, которое упоминается в формуле, получает гендиректор Tesla Илон Маск. Ему не платят обычную зарплату, зато он получает опционы на акции Tesla.

В разных секторах могут считать измененные показатели — все зависит от специфики отрасли

«При сравнении компаний из одной отрасли аналитики часто используют модернизированные показатели EBITDA», — рассказала Елена Беляева.

По ее словам, самая распространенная модификация — OIBDA. Этот показатель рассчитывается на основе операционной, а не чистой прибыли, что позволяет исключить разовые неоперационные расходы, которые не повторяются из года в год.

OIBDA = операционная прибыль + амортизация основных средств и нематериальных активов

Принципиальное отличие EBITDA и OIBDA в том, что OIBDA показывает реально формирующиеся денежные доходы от основной деятельности, а EBITDA от деятельности вообще с учетом косвенных заработков и затрат.

Главный аналитик ПСБ Владимир Соловьев отметил, что в OIBDA, например, исключается влияние курсовых разниц. По его словам, его применяют в том числе для компаний телекоммуникационного сектора.

В «Альт-Инвест» отмечают, что цель терминов скорректированный EBITDA и OIBDA — устранить неоднозначность в определении EBITDA, но так как все эти показатели не входят в стандарты отчетности, то единого правила нет. В большинстве случаев компании и аналитики используют термин EBITDA для всех вариантов расчета. Например, CFA Institute определяет, что EBITDA иногда соотносится с чистой прибылью, а иногда — с операционной прибылью. Поэтому можно встретить вторую формулу EBITDA, повторяющую формулу OIBDA.

Для добывающей отрасли используется следующий показатель:

EBITDAX = EBITDA + затраты на разведку

«Многие добывающие компании используют разную учетную политику для признания затрат на разведку. Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях», — рассказала Беляева.

По ее словам, для ретейла, где сконцентрированы большие арендные площади, принято использовать показатель EBITDAR. Он корректируется на величину аренды помещений. Кроме того, его используют в авиационной отрасли, так как здесь используют лизинг — авиакомпании арендуют самолеты на долгий срок.

EBITDAR = EBITDA + затраты на аренду и операционный лизинг

Тем самым данный способ позволяет игнорировать разницу в стоимости аренды и обслуживание лизинга для компании, то есть с его помощью можно сравнивать только коммерческий успех компаний, отметила Беляева.

Еще один производный показатель — EBITDAM. Он позволяет оценить компании без учета расходов на топ-менеджмент.

«С началом пандемии инвесторы также стали использовать показатель EBITDAC. В отличие от EBITDA он исключает расходы компании, вызванные коронавирусной инфекций», — рассказал Соловьев.

В некоторых отраслях вообще не считают EBITDA

«Показатель EBITDA неприменим для банковского бизнеса: в целом этот сектор значительно отличается от других своей отчетностью и показателями», — отметил Кирилл Комаров.

По словам Натальи Смирновой, EBITDA нехарактерен не только для финансового сектора, но и для страховых компаний. Им больше подходит показатель чистой прибыли.

Смирнова рассказала, что для REIT из-за специфики вместо EBITDA используют FFO (Funds From Operations). «Они владеют недвижимостью, поэтому важно концентрироваться именно на свободном денежном потоке от операций с недвижимостью, а не прибыли от всех операций», — сказала консультант.

REIT (Real Estate Investment Trust) — это инвестиционный фонд недвижимости. Управляющая компания инвестирует в недвижимость и получает от нее доход, а бумаги REIT торгуются на бирже. Есть два основных вида REIT: долевые (собирают арендные платежи с объектов в собственности, а также от их продажи) и ипотечные (получают доход от вложений в ипотеку или ипотечные ценные бумаги).

Денежный поток — это приток и отток денег компании. Денежные потоки могут быть положительными — это те, которые приносят компании средства, и отрицательными — это затраты. Есть операционный денежный поток, денежный поток от инвестиционной деятельности и денежный поток от финансовой деятельности. Если их сложить, то получится чистый денежный поток. Свободный денежный поток — это чистые денежные потоки, полученные от операционной деятельности, минус капитальные затраты (CAPEX).

Посмотрим, как EBITDA считает компания ЛУКОЙЛ. Для этого откроем приложение к отчетности за третий квартал и девять месяцев 2021 года. Возьмем расчеты за три месяца. Здесь учитывается много разных показателей, в том числе убыток по курсовым разницам.

Пример расчета EBTIDA из отчетности ЛУКОИЛа

Мультипликаторы на основе EBITDA

Мультипликатор — это коэффициент (соотношение) финансовых показателей компании и (или) ее стоимости.

С помощью мультипликаторов можно сравнивать разные по размеру, но схожие по деятельности компании, эффективность их бизнеса. Кроме того, можно сравнивать мультипликатор одной компании со средним по отрасли.

Однако мультипликаторы могут быть рыночными и нерыночными. Первые показывают переоцененность или недооцененность компании по рынку, а вторые — нет, так как они не связаны с ценой. Посмотрим, в каких коэффициентах используется EBITDA.

EBITDA margin

Чем больше, тем лучше

EBITDA margin = EBITDA / Выручка * 100%

Он показывает, какую долю выручки компания сохраняет до уплаты процентов, налогов и вычета амортизации, то есть эффективность, рентабельность предприятия. Чем выше EBITDA margin, тем меньше операционные расходы компании по отношению к общей выручке, что увеличивает ее прибыль. То есть прибыльность компании больше. Низкий показатель указывает на то, что у компании проблемы с прибыльностью и денежными потоками.

Например, у компании А EBITDA равна $1 млн, а выручка — $8 млн. У компании Б EBITDA $1,5 млн, а выручка $15 млн. Таким образом, получаем:

- EBITDA margin компании А: 12,5%

- EBITDA margin компании Б: 10%

Это означает, что хотя у компании Б более высокий показатель EBITDA, на самом деле она имеет меньшую маржу, чем компания А (10% против 12,5%). Таким образом, потенциальный инвестор, сравнивающий оба бизнеса, может увидеть больше перспектив в компании A, чем в Б.

Считается, что если EBITDA margin выше 12%, то у компании все хорошо, а если меньше, то после вычета налогов, процентов и других расходов компания может стать убыточной.

EBITDA to Interest Coverage Ratio или EBITDA Coverage

Чем больше, тем лучше

EBITDA Coverage = EBITDA / Процентные платежи

Его еще называют коэффициентом покрытия EBITDA к процентам. Он показывает, во сколько раз прибыль компании до налогообложения выше ее процентных расходов, то есть хватит ли ей денег выплачивать кредиты и займы. Считается, что если коэффициент больше 1, то у компании достаточно средств, чтобы погасить свои процентные расходы.

Однако этот показатель не всегда соответствует действительности, так как EBITDA не учитывает расходы на амортизацию. Допустим, что EBITDA Interest равен 1,25. Теоретически компания способна гасить долги, однако в реальности может оказаться, что ей придется потратить большую часть прибыли на замену старого оборудования.

Долг / EBITDA

Чем меньше, тем лучше

Этот мультипликатор показывает долговую нагрузку компании — сколько лет ей потребуется, чтобы выплатить долги, если всю EBITDA тратить только на эти цели. Чем быстрее, тем лучше для акционеров. Считается, что если значение мультипликатора от 0 до 3, то у компании низкая долговая нагрузка, а если выше 3, то высокая. Однако все зависит от отрасли и страны, где работает компания.

Коэффициент считается через деление суммарного долга на EBITDA. Суммарный долг — это краткосрочный и долгосрочный долги компании.

Есть еще модификация этого мультипликатора — Чистый долг (Net Debt) / EBITDA. Отношение чистого долга к EBITDA выше 4 или 5 обычно считается высоким, однако тоже зависит от отрасли.

Чистый долг = краткосрочный долг + долгосрочный долг — денежные средства и их эквиваленты (банковские депозиты и ликвидные ценные бумаги, которые можно быстро продать)

Таким образом, отличие этих мультипликаторов в том, что в чистом долге вычитаются деньги и их эквиваленты, а в суммарном нет. Однако если у компании больше денежных средств, чем долгов, то коэффициент может оказаться отрицательным.

Кроме того, мультипликатор Чистый долг / EBITDA может казаться привлекательнее, чем стандартный Долг / EBITDA. Например, у компании общий долг на $100 млн, но на банковских счетах лежать $50 млн и есть ценные бумаги на $10 млн. Таким образом, чистый долг составит $40 млн.

Чистый долг пригодится в том случае, если компания планирует менять структуру долговых обязательств и вы хотите понять, насколько она в состоянии погасить долги, которые у нее есть. Кроме того, чистый долг лучше характеризует текущие риски бизнеса, отметили в «Альт-Инвест».

Мультипликатор с суммарным долгом можно использовать при оценке того, сколько еще долгов может себе позволить компания. В этом случае можно предположить, что свободные деньги на счетах компания выделила для инвестиций, а не на погашение кредитов. Возвращать долги компании придется из доходов, которые она получает.

EV / EBITDA

Чем меньше, тем лучше