Отказ в зачислении денежных средств из ВТБ

Добрый день, сегодня пересилила с моего личного счета в ВТБ на расчетный счет моего ИП в Сбербанке деньги. Вечером платеж вернулся. Формулировка: «Возврат по пп №6****1 от 07/12/2021. По указанным реквизитам зачисление невозможно. В реквизитах были указаны ИНН моего ИП, р/с моего ИП БИК Сбербанка и в назначении платежа было указано6 «Личные средства предпринимателя». Звонки между двумя банками ничего не дают киваете друг на друга. Разберитесь между собой, но чтобы кредит был погашен своевременно без штрафов и пеней по Вашей вине.

Администратор народного рейтинга

2021-12-13 14:38:54

Спасибо за отзыв. Если банк решил вашу проблему, вы можете отметить это с помощью кнопки «Проблема решена»: текущая оценка пересчитается.

Сбербанк

2021-12-10 18:05:34

Добрый день!

Я знаю, что мои коллеги связались с вами и сейчас вопрос решен.

Примите извинения за то, что в момент консультации сотрудниками на горячей линии банка вам не была предоставлена исчерпывающая информация.

С уважением, Мария Александрова

Сбер

О банке

Народный рейтинг

Предложения компании

- Вклады

- Кредиты

Спасибо Марине 9055/01688

user-569613107144

Добрый день!

Спасибо огромное С-вой Марине за помощь в оформлении всех документов и электронной подписи для компании….

5

Сбербанк

Огромное спасибо!

user-585012811355

Хочу выразить благодарность менеджеру по работе с ключевыми клиентами ; дагестанского отделения сбербанка .. нужно было открыть счёт и проконсультировать по действующим программам…

5

Сбербанк

Профессионально, быстро, удобно

user-64578327914

Обращался в конкретное отделение несколько раз по разным вопросам, как физ. лицо и как ИП. После первого обращения и общения с сотрудником банка — С-ик О. Э., решил для себя, что…

5

Сбербанк

Благодарим и выражаем глубокую признательность сотруднику Дополнительного офиса № 9013/0163

user-670212426507

Уважаемые руководители, группа компаний ООО «М**********************» благодарит и выражает глубокую признательность сотруднику…

5

Сбербанк

РКО и эквайринг для магазина

user-681112242263

Обратился в Сбербанк за услугой РКО и интеграционного эквайринга для нового магазина — с момента подписания необходимых бумаг до сдачи в эксплуатацию терминала с интеграцией прошли…

5

Сбербанк

Инна — самый лучший сотрудник Сбербанка в городе Ростов-на-Дону

user-573011913468

О-к Инна А! Это самый лучший сотрудник Сбербанка и один из лучших банковских работников. Инна А знает свое дело, любит свою работу и своего работодателя. Абсолютно бескорыстный и…

5

Сбербанк

Эквайринг и аренда кассы

user-575111909539

Почти год назад обратились в банк: открывали новый бизнес, хотели взять кассовый аппарат в аренду и настроить эквайринг и интернет-эквайринг на одном кассовом аппарате. Уже больше…

5

Сбербанк

Отзывы о продуктах банка

- Дебетовая карта

- Кредитная карта

- Ипотека

- Автокредит

- Потребительский кредит

- Реструктуризация / Рефинансирование

- Вклад

- Денежный перевод

- Дистанционное обслуживание физических лиц

- Расчетно-кассовое обслуживание

- Эквайринг

- Зарплатный проект

- Депозит

- Кредитование бизнеса

- Лизинг

- Банковская гарантия

- Другое

- Дистанционное обслуживание юридических лиц

- Обслуживание юрлиц

- Другое(физ. лица)

По законодательству банк вправе отказать клиенту в исполнении его платежного поручения. Чтобы оперативно отреагировать на возврат платежки, клиент должен понимать, что не так. Дело в том, что банк не обязан объяснять причины своего отказа. И далеко не всегда в законе прописан четкий алгоритм действий. Разберемся, когда банк может не принять платежку и чем это грозит предпринимателю.

Условия приема банком к исполнению платежного поручения установлены в статье 864 ГК РФ. Банк не примет платежное поручение при таких обстоятельствах:

- у клиента нет права распоряжаться деньгами на счете;

- платежное поручение не соответствует требованиям;

- на счете не хватает денег для платежа;

- приостановлены операции по банковскому счету предпринимателя – в этом случае банк руководствуется Федеральным законом от 7 августа 2001 № 115-ФЗ <О противодействии легализации (отмыванию) преступных доходов> ( далее – Закон № 115-ФЗ).

Причина 1. У клиента нет права распоряжаться деньгами на счете

Банк обязан убедиться, что плательщик вправе распоряжаться деньгами на счете. Для этого в случае с электронной платежкой банк проверяет наличие электронной подписи – аналога собственноручной подписи, а также что платежка удостоверена кодами, паролями, средствами, подтверждающими полномочия лица на право распоряжаться денежными средствами (это требование пункта 1.24 Положения ЦБ РФ от 19.06.2012 № 383-П <О безналичных расчетах>).

Если платежное поручение сформировано в бумажном виде, то банк проверит:

— наличие и соответствие собственноручной подписи лиц, которые указаны в банковской карточке с образцами подписей;

— соответствие оттиска печати (если она есть) образцу, заявленному в карточке при открытии счета в банке.

При приеме платежного поручения без открытия банковского счета проверят собственноручную подпись предпринимателем, если платежка бумажная. Если электронная, то номер, код или иной идентификатор электронного средства платежа.

Если банк заподозрит, что транзакция проводится без согласия владельца счета, то операцию по зачислению денежных средств могут приостановить на срок до 2 дней. Это правило появилось в сентябре 2018 года (поправка внесена в Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе»), оно распространяется на счета как юридических, так и физических лиц.

Не всегда банк может распознать несанкционированный доступ третьего лица к расчетному счету несмотря на то, что корректность электронной подписи проверяется банком с применением специальных технических средств. Позаботиться о защите собственных компьютеров и сохранности сертификатов электронной подписи должен сам предприниматель.

Суды могут встать на сторону банка. Так, ФАС Волго-Вятского округа рассматривал случай несанкционированного списания средств со счета компании, которая потребовала вернуть 1 млн. 25 тыс. рублей. Банк отказался возмещать денежные средства, и суд его поддержал.

Проведенная банком техническая экспертиза подтвердила, что спорные электронные платежные поручения содержали корректную ЭП клиента: предъявленная электронная подпись принадлежала генеральному директору клиента.

Судьи пришли к выводу, что клиент обязан хранить в тайне ключ ЭП, немедленно требовать приостановления действия сертификата ключа подписи, если есть подозрения, что он использован без ведома владельца. Так как владелец электронной подписи не соблюдал эти правила, то вина и возмещение убытков возлагается на него. Банк не несет ответственности за последствия исполнения электронного платежного документа, защищенного корректной ЭП клиента. Суд признал, что виновником возникновения убытков считается сама компания-клиент (постановление ФАС ВВО от 25.07.2014 № А43-17091/2011).

Причина 2. Реквизиты платежного документа не соответствуют банковским требованиям

Реквизиты платежного поручения должны соответствовать требованиям законодательства и банковским правилам (п. 1 ст. 864 ГК РФ). Если это не так, банк может уточнить содержание платежного поручения. Запрос сделают сразу, как только банк получит платежку от клиента. Если ответа в заданный банком срок не будет, платеж не проведут, а поручение вернут плательщику.

Допустим, что все требования к платежке выполнены, но допущена ошибка в одном единственном реквизите, например, ИНН. Значит ли это, что платежка не соответствует банковскими правилам? С одной стороны, не выполнены требования п. 1 ст. 864 ГК РФ, так как неверно заполнен один из реквизитов. С другой стороны, платежное поручение составлено в корректной форме, ошибка только в одном реквизите. Законодательно вопрос не урегулирован, поэтому обратимся к судебной практике.

В одном из дел суд рассмотрел иск ИП к банку. Предприниматель неверно указал ИНН получателя, банк списал денежные средства, и деньги ушли в неизвестность. Судьи пришли к выводу, что проверка реквизитов – это обязанность ИП. Банк не обязан уточнять реквизиты получателя денежных средств (постановление ФАС Волго-Вятского округа от 20.12.13 № А43-5593 /2013). Похожее дело рассматривал ФАС Западно-Сибирского округа, и суд тоже встал на сторону банка. Арбитры отметили, что за правильность заполнения реквизитов расчетного документа отвечают должностные лица организации, составившей расчетный документ (постановление ФАС Западно-Сибирского округа от 27.12.2011 № А45-7012/2011).

Итак, банки не обязаны требовать от плательщика уточнений по содержанию поручения, если один реквизит указан ошибочно, а в остальном все верно. В такой ситуации банк не приостановит операцию по зачислению денег на указанный плательщиком счет.

Ошибка в указании банковского идентификационного кода (БИК) банка-получателя контролируется самим банком, но также не является причиной уточнения реквизитов. Вопрос лишь во времени обработки такого поручения.

Важно не упустить, что некорректное заполнение реквизитов платежного документа может иметь для плательщика негативные последствия, если речь о расчетах с бюджетной системой. Например, неверно указанный счет казначейства, название банка получателя или ошибка в первых трех цифрах кода бюджетной классификации при уплате страховых взносов на травматизм в ФСС, приведет к тому, что налог не поступит в бюджет. Отсюда – санкции налоговых органов.

Причина 3. На счете не хватает денег для платежа

Для совершения платёжной операции на счете должно быть достаточно денежных средств. Они списываются с расчетного счета клиента в очередности, закрепленной в статье 855 ГК РФ. Например, сначала оплачиваются исполнительные документы, которые подтверждены судом – по алиментам, заработной плате. Затем – налоги, другие бесспорные требования по исполнительным документам, в последнюю очередь – любые другие требования по мере их поступления (календарной очередности).

Допустим, в банк поступило платежное поручение второй очереди от клиента, а после этого – исполнительный лист. При недостатке денежных средств на счете банк обязан списать деньги в порядке очереди, закрепленной в статье 855 ГК РФ. Если денежных средств на счете достаточно, платежные поручения исполняются по мере их поступления в банк. Судебная практика такой подход подтверждает (Определение ВАС РФ от 18.02.2009 № 1096/09 № А43-4886/2008-7-127; постановление ФАС Уральского округа от 24.12.2013 № Ф09-13638/13 № А60-45508/2012).

Может случиться, что подошел срок уплаты налогов, но в банк поступили исполнительные листы, платежи по которым исполняются первыми. При нехватке денег на счете для погашения всех требований и уплаты налога последний не считается уплаченным (подп. 1, 4, 5 п. 4 ст. 45 Налогового кодекса РФ).

Неправильно указанная в платежном поручении очередность платежа тоже станет проблемой плательщика: важная платежка на уплату налогов не уйдет вовремя, а налоговая начислит штрафы, пени. Если же банк несвоевременно перечислит налог, то обязанность по его уплате считается исполненной. Недоимка становится задолженностью банка. Требовать погашения этой задолженности от предпринимателя или организации налоговая инспекция не вправе. Плательщику нужно обратиться в банк за разъяснениями причин и в налоговую инспекцию с заявлением о зачете денежных средств, не перечисленных банком в бюджет РФ, в счет уплаты налога (постановление Арбитражного Суда Московского округа от 27.04.2017 N Ф05-4865/17 № А40-176221/2016).

К такому заявлению нужно приложить документы, которые подтвердят факт уплаты налога:

— справку об остатке денежных средств по расчетному счету в банке;

— выписки банка по счету;

— копию платежного поручения на перечисление налога с отметкой банка о принятии;

— информацию с сайта ЦБ РФ и прочее (постановление Арбитражного суда Поволжского округа от 06.10.2017 № Ф06-23166/17 по делу № А65-440/2016).

Если такие меры не предпринять, то не исключено, что инспекция признает недоимку, за которой последуют санкции.

Причина 4. Банк приостановил операции по счету

Банк не проведет платежное поручение, если сочтет, что операция носит сомнительный характер (ч. 11 ст. 7 Закона № 115-ФЗ). Причину отказа банк сообщать не обязан (ст. 4 закона № 115-ФЗ). Достаточно двух таких операций в течение года, чтобы договор банковского обслуживания с клиентом был расторгнут (абз. 2 п. 5.2 ст. 7 Закона № 115-ФЗ).

Полный перечень признаков, указывающих на необычный характер операций, можно изучить в приложении к Положению ЦБ РФ от 2 марта 2012 № 375-П. Подозрения вызовут запутанные или необычные сделки; операции, которые не имеют очевидного экономического смысла или законной цели, не соответствуют виду деятельности организации, указанному в учредительных документах.

К подозрительным отнесут сделки, которые дадут основание полагать, что их цель — уклонение от обязательного финансового контроля. Например, на том основании, что клиент не ответит на запрос банка о пояснениях по какой-либо операции (постановление Арбитражного суда Уральского округа от 06.09.16 № Ф09-8861/16 по делу № А47-2538/2014).

Банк вправе самостоятельно определять объем документов, которыми можно «оправдать» подобную операцию. Если клиент не представит запрошенное, банк вправе отказаться от исполнения платежного поручения (постановление Президиума ВАС РФ от 09.07.2013 N 3173/13 по делу N А40-32140/12-58-295).

Подозрительное платежное поручение грозит компании не только требованием представить подтверждающие документы и пояснения по сделке), но и задержкой в перечислении средств или даже расторжением договора (решение Арбитражного суда Ярославской области от 08.11.2014; постановление Второго арбитражного апелляционного суда от 04.03.2015 № А82-6897/2014).

Поэтому не затягивайте с предоставлением необходимых документов и не игнорируйте требования банка. Если же банк получит все запрошенное, но останется при своем мнении, обращайтесь с заявлением о реабилитации в специальную межведомственную комиссию при ЦБ РФ. Требования к такому заявлению и пакет документов, который необходимо приложить, можно найти в Указании Банка России от 30.03.2018 № 4760-У. Отправить заявление и документы можно как на бумажном носителе, так и в электронном виде через сервис «Интернет-приемная Банка России». Учтите, что решение, принятое межведомственной комиссией, пересмотру не подлежит.

Когда банк вернет платежку

Бумажные платежки банк обязан вернуть не позднее следующего рабочего дня с даты получения. На документах при этом должны быть такие отметки: дата поступления в банк, дата и причина возврата, штамп банка и подпись уполномоченного сотрудника (п. п. 2.13, 2.15 Положения № 383-П).

Электронное платежное поручение, которое не было исполнено, банк аннулирует. Уведомление об этом направляется клиенту в электронном виде не позднее следующего рабочего дня с даты получения платежки. В уведомлении банк укажет, что поручение аннулировано, дату и причину его возврата. Причину банк может указать в виде кода (такой код устанавливается самими банком, о нем информируют клиента – п. 2.13, 2.15 Положения № 383-П).

Какую ответственность несет банк

Банк примет платежное поручение к исполнению, если все условия выполнены, и перечислит средства получателю в установленный срок (п. 2.13 Положения № 383-П). За нарушение этого срока банк уплатит клиенту проценты по ставке рефинансирования -это прямая норма Закона о банках и банковской деятельности.

За нарушение срока перечисления налогов, сборов и страховых взносов банк и его должностных лиц оштрафуют (по статье 133 НК РФ и статье 15.8 КоАП РФ).

Содержание

- Какие проводки при возврате излишне перечисленных денежных средств

- Варианты ошибок, требующих возврата денег, и их последствия

- Неверно адресованные деньги поступили на расчетный счет: проводки

- Проводки при возврате от контрагента ошибочно перечисленного платежа

- Итоги

- Возврат заработной платы из банка в программах 1С

- Возврат банком на расчетный счет денежных средств, перечисленных на выплату заработной платы в 1С

- Все комментарии (3)

Какие проводки при возврате излишне перечисленных денежных средств

Варианты ошибок, требующих возврата денег, и их последствия

В отношениях между контрагентами возможны ошибки в перечислении денежных средств, связанные:

- с неверным выбором контрагента при формировании платежного поручения;

- указанием неправильной суммы оплаты;

- отражением в назначении платежа реквизитов несуществующего во взаимоотношениях документа.

Подобные ошибки могут быть выявлены любой из сторон, но потребуют обязательного письменного выражения инициативы плательщика средств на совершение действий, осуществляемых в связи с их исправлением.

В ряде ситуаций ошибка может быть исправлена путем корректировки назначения платежа, если, например, между контрагентами существуют взаимоотношения поставщик — покупатель, в счет которых может быть учтена ошибочно переведенная сумма (или платеж с неверно указанным назначением).

Образец письма контрагенту об уточнении или изменении назначения платежа вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Исправление через корректировку платежа не может быть применено, если с получателем средств отсутствуют актуальные соглашения о взаимодействии.

Вне зависимости от того, по какой причине платеж сочтен сделанным безосновательно, учет его как у плательщика, так и у получателя осуществляется по одним и тем же алгоритмам с учетом того, что для этих двух сторон проводки при возврате ошибочно перечисленных денежных средств окажутся зеркальными.

Поскольку ошибочные перечисления, подлежащие возврату, не имеют связи с расчетами, выполняемыми между поставщиками и покупателями, НДС по ним не выделяется ни к оплате, ни в вычетах. Однако если расчеты ведутся в валюте, то могут возникать относимые в доходы/расходы курсовые разницы. Получателю средств при их возврате в назначении платежа в платежном документе следует отразить информацию о том, что этим платежом осуществляется возврат ошибочно перечисленных ему денежных средств, и дать ссылку на реквизиты документа, в котором плательщик выразил просьбу вернуть ему деньги.

Если же ошибка исправляется путем учета переведенной суммы в счет оплаты по другому договору поставки, то учитываться она будет в обычном для взаимоотношений поставщик — покупатель порядке с осуществлением необходимых операций по НДС.

Если вам нужно вернуть покупателю деньги из кассы, сначала посмотрите, что говорят о возврате эксперты КонсультантПлюс:

Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Неверно адресованные деньги поступили на расчетный счет: проводки

У получателя средств, на расчетный счет которого ошибочно поступили деньги, проводка, отражающая поступление неидентифицируемых средств, будет сделана в момент привязки платежного документа к счетам бухучета.

Относится подобная сумма в дебет счета 76, и делается это проводкой Дт 76 Кт 51 (52).

Соответственно, при возврате ошибочного платежа на расчетный счет контрагента проводка окажется обратной: Дт 51 (52) Кт 76. Курсовая разница при возврате валюты отразится проводкой Дт 91 Кт 76 или Дт 76 Кт 91.

Если же в отношении отраженного как ошибочный платежа возникнет решение об учете его в счет оплаты за будущую или уже состоявшуюся продажу товаров (выполнение работ, оказание услуг), то на основании письменной информации, полученной от плательщика, будет сделана запись Дт 62 Кт 76 с вытекающими отсюда последствиями в отношении НДС.

Проводки при возврате от контрагента ошибочно перечисленного платежа

У плательщика сумма, переведенная не тому контрагенту или перечисленная в большем объеме, тоже попадает на счет 76: Дт 76 Кт 51 (52) или Дт 76 Кт 60 (если исправить проводку, сделанную по платежному поручению, уже нельзя).

Возврат неверно перечисленных денежных средств от контрагента в проводках выразится как Дт 51 (52) Кт 76. По валютному платежу здесь также потребуется учесть курсовую разницу, величина которой будет отнесена либо в дебет, либо в кредит счета 91 (Дт 91 Кт 76 или Дт 76 Кт 91).

Если же в отношении ошибочного платежа принимается решение о зачете его в счет оплаты поставки в рамках уже существующих с контрагентом взаимоотношений, то платеж, учтенный на счете 60, за счет внутренней проводки просто поменяет аналитику. При этом возникнет возможность учета НДС в вычетах как по авансовой оплате, так и по поставке.

Итоги

Все действия с платежом, перечисленным контрагенту по ошибке, совершаются при наличии письменного указания об их сути со стороны плательщика. При этом средства могут быть зачтены в счет расчетов по имеющимся взаимоотношениям. В учете и у получателя, и у плательщика сумму ошибочного платежа отражают на счете 76. В корреспонденции с этим счетом у обеих сторон будет показано движение денежных средств по возврату: Дт 76 Кт 51 (52) — у возвращающей стороны, Дт 51 (52) Кт 76 — у получателя возвращаемых средств. Налоговых последствий возврат ошибочного платежа не имеет.

Источник

Возврат заработной платы из банка в программах 1С

В практике бухгалтера нередко бывают ситуации, когда при перечислении заработной платы сотрудникам на карту операция не выполнена по каким-либо причинам. Например, не правильно указаны реквизиты получателя, заблокирована карта и т.п. В результате сумма зарплаты «зависает» на невыясненных платежах в банке и через пару дней возвращается на расчетный счет. Как отразить такие операции в программах 1С? Повлияют ли они на заполнение формы 6-НДФЛ? Рассмотрим на примерах как отразить это и в 1С: Зарплата и управление персоналом, ред. 3.1, и в 1С: Бухгалтерии предприятия ред. 3.0.

Возврат зарплаты из банка в 1С: ЗУП ред. 3.1

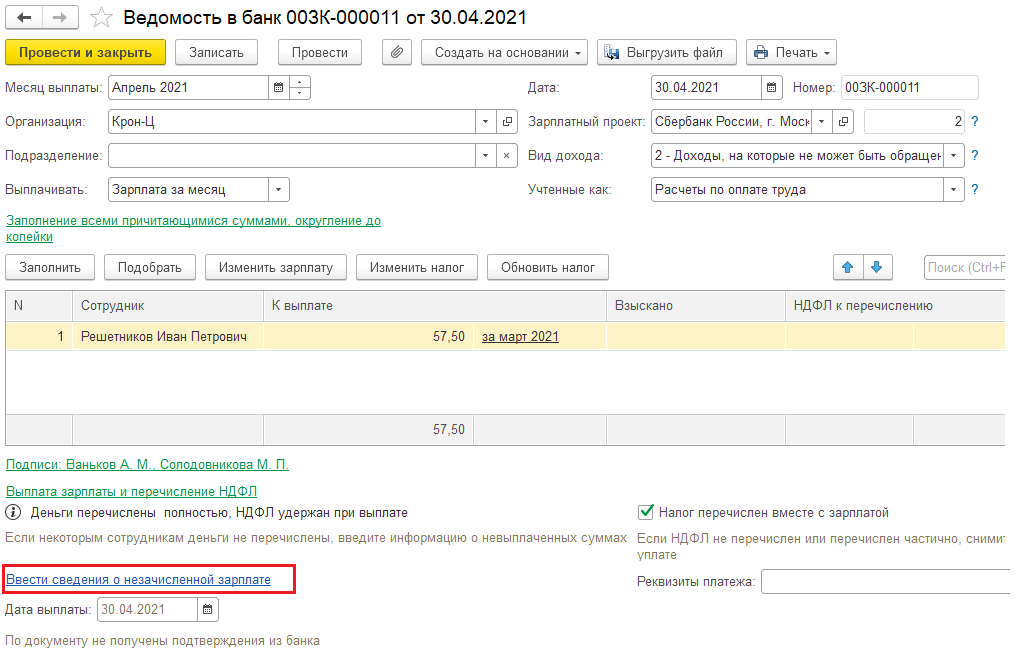

Для отражения невыплаченной заработной платы в 1С: ЗУП ред. 3.1 предназначен документ, находящийся в разделе «Выплаты» — «Сведения о незачисленной зарплате».

Обратите внимание, что этим документом отражается факт полного отклонения зачисления суммы сотруднику, т.е. нельзя отразить зачисление зарплаты частично.

Сформировать этот документ можно двумя способами:

• Первый способ: создать документ «Сведения о незачисленной зарплате» в разделе «Выплаты»;

• Второй способ: из документов «Ведомость в банк» или «Ведомость на счета».

Рассмотрим пример: зарплата за июль 2021 года была начислена и выплачена в полном объеме. Спустя несколько дней зарплата сотрудника Сидорова А.В. из-за ошибки в реквизитах карты была возвращена на расчетный счет организации. Соответственно, удержание НДФЛ не произошло.

Если бы такой ситуации не произошло, то мы бы видели идеальную картину в 6-НДФЛ:

НДФЛ в сумме 14940 рублей удержан в ведомости и отражен по строке 160 отчета 6-НДФЛ.

Но у нас произошел возврат зарплаты, поэтому структура 6-НДФЛ претерпит изменения.

Делаем всё поэтапно.

Первый способ.

Шаг 1. Перейдите в раздел «Выплаты» — «Сведения о незачисленной зарплате».

Для формирования нового документа нажмите кнопку «Создать».

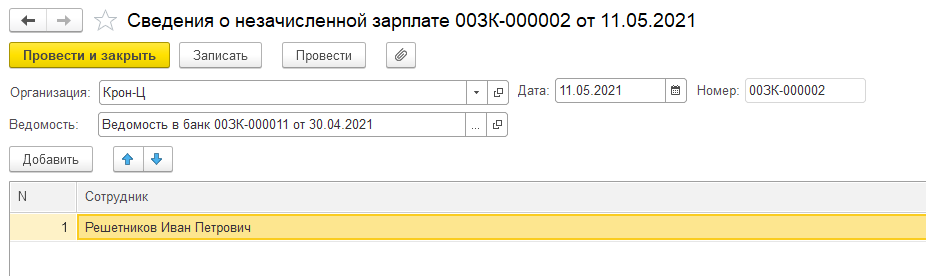

Шаг 2. В поле «Ведомость» укажите документ «Ведомость в банк» или «Ведомость на счета», по которому не прошла выплата.

В табличную часть внесите соответствующего сотрудника.

Сформируем заново 6-НДФЛ.

Видим, что сумма НДФЛ Сидорова в размере 4420 рублей стала неудержанной и отразилась по строке 170.

Важно! Из-за незачисления зарплаты не нужно удалять из первичной ведомости на выплату сотрудника Сидорова и его НДФЛ! Она остается как есть!

Потому что по ней идет удержание НДФЛ,

а документ «Сведения о незачисленной зарплате» сторнирует это удержание.

В итоге НДФЛ по Сидорову остается только исчисленным, что и отражается по строке 140 отчета 6-НДФЛ.

Шаг 3. Исправим реквизиты карты Сидорова А.В. и создадим новую ведомость в банк. По кнопке «Заполнить» программа сама подтягивает нужного сотрудника и его корректный НДФЛ.

Отчет 6-НДФЛ стал вновь корректен.

Причем в разделе 1 НДФЛ разделяется по датам выплаты, что вполне логично.

Второй способ

Расскажем еще об одном способе как можно ввести сведения о незачисленной зарплате.

Шаг 1. В документе «Ведомость в банк» (или «Ведомость на счета») разверните раздел «Выплата зарплаты и перечисление НДФЛ».

Шаг 2. Нажмите гиперссылку «Ввести сведения о незачисленной зарплате».

В результате откроется документ «Сведения о незачисленной зарплате» с указанной ведомостью.

Шаг 3. Добавьте в список сотрудников, по которым не прошла выплата зарплаты.

Далее действуйте по алгоритму, описанному в первом способе, т.е. проводите документ «Сведения о незачисленной зарплате» и создаете новую ведомость на выплату зарплаты.

Невыплата зарплаты в 1С: Бухгалтерии предприятия ред. 3.0

Программа 1С: Бухгалтерия предприятия устроена немного иначе, чем 1С: ЗУП, поэтому и механизм отражения невыплаты зарплаты здесь совершенно другой.

Выплата заработной платы здесь осуществляется с помощью документа «Ведомость в банк».

Приведем пример: в организации всего два сотрудника. Создана ведомость на выплату зарплаты. Сумма к выплате у обоих сотрудников одинакова – 52200 руб., НДФЛ удержанный 7800 руб.

Выплата заработной платы подтверждается нажатием кнопки «Оплатить ведомость».

В результате по каждому сотруднику формируются документы «Списание с расчетного счета».

Что делать, если платеж не прошел?

Например, у сотрудника Коротких В.П. неверно указаны реквизиты, в результате чего банк вернул перечисленную зарплату, в сумме 52200 руб. на счет организации.

Шаг 1. Зайдем в документ «Списание с расчетного счета», где была изначально перечислена зарплата.

Видим, что вид операции выбран верный «Перечисление заработной платы работнику», плюс подтянута корректная ведомость.

Эти действия заставляют программу провести записи в зарплатных регистрах для верного отражения этих операций в отчете 6-НДФЛ.

Чтобы сторнировать записи из регистров в 1С: Бухгалтерии предприятия есть только один документ в разделе «Операции» — «Операции, введенные вручную» — «Сторно документа».

Но он нам не подойдет. Потому что банковские выписки сформировали обороты по счету 51 «Расчетные счета», эти операции (имеется в виду возврат незачисленной зарплаты) есть в банк-клиенте. Их нельзя отсторнировать или удалить, иначе у вас не сойдутся с банком итоговые суммы по расчетному счету.

Поэтому все банковские выписки необходимо сохранить в программе.

Однако и в таком виде оставить мы их не можем, так как в лучшем случае произойдет двойное удержание НДФЛ, в худшем – «полетит» весь зарплатный учет.

Что же делать? Будем хитрить.

Зайдем снова в списание с расчетного счета изначальной зарплаты Коротких В.П., и вместо 70 счета перенесем платеж на 76 счет. Это делается для того, чтобы убрать движение по зарплатным регистрам.

• Вид операции – «Прочие расчеты с контрагентами»;

• Статья расходов – добавьте новую статью «Возврат заработной платы»;

• Счет расчетов – 76.09 «Прочие расчеты с разными дебиторами и кредиторами», указав в качестве контрагента банк.

Бухгалтеру целесообразно выделить такие расчеты на счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами», чтобы не было путаницы в счете 70 «Расчеты по оплате труда», на котором должны отражаться только фактические суммы начисленной и выплаченной заработной платы.

Таким образом, в оборотно-сальдовой ведомости по счету 70 «зависнет» задолженность сотруднику Коротких В.П. в сумме невыплаченной зарплаты 52200 руб.

«Зависшая» сумма видна в оборотно-сальдовой ведомости на счете 76.09.

Шаг 2. При возврате денежных средств банком на расчетный счет отразите операцию «Поступление на расчетный счет» в корреспонденции со счетом 76.09 и видом операции «Прочее поступление».

В результате сальдо по счету 76.09 закрыто.

Как быть с суммой долга сотруднику?

После исправления реквизитов отправьте платежку в банк снова, сформировав новую ведомость на выплату зарплаты.

Шаг 3. Для корректного формирования ведомости и регистров, удалите из предыдущей ведомости сотрудника, по которому не прошла выплата. В нашем примере это Коротких В.П.

Шаг 4. Создайте новую ведомость в банк.

Шаг 5. В новой ведомости подберите сотрудника, по которому повторно формируется документ с помощью кнопки «Добавить».

Проведите документ и сформируйте документ, подтверждающий оплату по кнопке «Оплатить ведомость».

Зачисление зарплаты на карточку сотрудника Коротких В.П. подтверждено документом «Списание с расчетного счета».

Сформируйте отчет о движении документа. В нем видно, что кроме прочих зарплатных регистров устанавливается отметка, что указанная ведомость оплачена.

В результате выполненных действий сальдо по сотруднику Коротких В.П. на счете 70 закрыто.

Авторы статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник

Возврат банком на расчетный счет денежных средств, перечисленных на выплату заработной платы в 1С

Вопрос задал Эльмира Е.

Ответственный за ответ: Елена Пьянкова (★9.86/10)

1С:Предприятие 8.3 (8.3.18.1433) ОСНО.

Добрый день!

Перечислила зарплату по зарплатному проекту, но не верно указала сумму (указала в разбивке по сотрудникам, а надо было общей суммой), в результате банк вернул ден. средства на расчетный счет. Затем заново отправила ден. средства на выплату зарплаты уже верно.

Подскажите, пожалуйста, на каких счетах отразить возврат денежных средств на расчетный счет и как правильно отразить повторную выплату заработной платы (по той же ведомости).

Заранее благодарна

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (3)

Добрый день! По одной ведомости не получится провести два раза документ, второй будет пустой.

Рассмотрим два варианта отражения:

1. Если зарплата ведется в ЗУП и настроена синхронизация:

В 1С Бухгалтерии должен быть проведен документ «Поступление на расчетный счет» по возврату средств:

— Вид операции — Прочее поступление;

— Счет расчетов — 70;

— Сотрудник организации — Сотрудник зарплата, которого вернулась.

В 1С ЗУП нужно будет ввести документ «Сведения о неначисленной зарплате», который можно сформировать из самой ведомости по ссылке «Ввести сведения о незачисленной зарплате» :

После проведения этого документа зарплата будет считаться невыплаченной, НДФЛ неудержанным. Для повторной выплаты необходимо будет создать новую ведомость, перегрузить в 1С Бухгалтерию и провести новую платежку.

2.Если зарплата ведется в Бухгалтерии.

В 1С Бухгалтерии должен быть проведен документ «Поступление на расчетный счет» по возврату средств:

— Вид операции — Прочее поступление;

— Счет расчетов — 70;

— Сотрудник организации — Сотрудник зарплата, которого вернулась.

Необходимо с помощью документа «Операция, введенная вручную», вид операции «Сторно документа» отсторнировать ведомость, далее провести такую же новую и сделать новую платежку с этой ведомостью.

Добрый день! Если учитывать возврат на 70 счете, то она отразится по налоговому учету, налог с них платить? У меня дважды возврат пришел (пока не связалась с банком и не разобралась).

Некоторые советуют на 76 счет.

Сомневаюсь

Добрый день!

У нас по сути эта сумма закрывается:

дт70-кт51 — отправили платежку на зарплату

дт51-кт70 — платежка вернулась.

Если два раза вернули, тут нужно уточнить у банка, почему.

Можно как сторно запись провести (дт70-кт51).

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Огромное СПАСИБО всей команде 1С , за своевременные консультации, разъяснения, инструкции… Невозможно представить работу без ВАС.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Источник

Возможные причины ошибки:

- в поле с данными копируются или вносятся вручную посторонние символы;

- некорректная работа браузера (отключены куки / сохранены старые куки / не очищен кеш);

- используется программа хранения и подстановки данных;

- данные пользователя изменились в банке/мфо/мкк или не успели изменится (пример смена фамилии).

Для решения проблемы попробуйте следующие способы:

- внимательно проверить данные и внести их без копирования в форму;

- включите и очистите куки (см. инструкцию);

- очистите кеш (см. инструкцию);

- обновить браузер или воспользоваться другим браузером;

- сделать ручной ввод данных без использования специальных программ;

- уточнить в банке/мфо/мкк, в пользу которых осуществляется платёж, актуальность персональных данных, дождаться их обновления и повторить оплату.

Как исправить ошибку СБП «Получатель не дал согласие…уточните реквизиты для зачисления»

Если вы, как и многие клиенты российских банков, уже успели открыть для себя все преимущества системы быстрых платежей (СБП), то большая часть населения до сих пор не подозревают о таком удобном способе сделать перевод, когда из реквизитов нужен только номер телефона, а комиссия до 100 тыс. в месяц отсутствует.

Особенно это касается клиентов Сбербанка, многие из которых если что-то и слышали, то до сих пор считают, что внутренняя возможность банка сделать перевод денег по номеру телефона другому клиенту с комиссией – это и есть СБП. Нет.

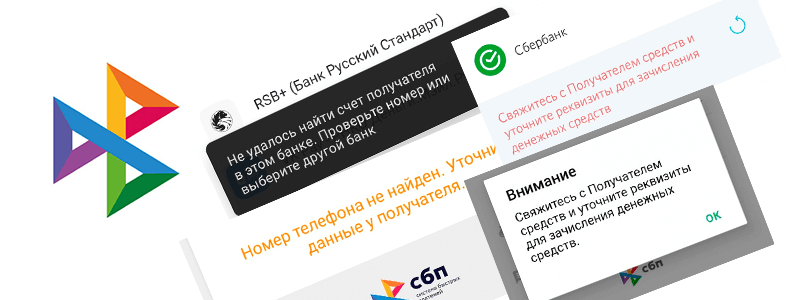

Именно при попытке сделать перевод такому человеку и возникают ошибки примерно следующего содержания: «Получатель не дал согласие на перевод (получение) средств через СБП, свяжитесь с получателем средств и уточните реквизиты для зачисления денежных средств». Как же исправить такую ошибку?

К сожалению, самостоятельно вы исправить её никак не сможете, но есть несколько вариантов, один из которых вам точно поможет найти выход из положения.

Как мы уже сказали выше, ошибки СБП вроде «Получатель не дал согласие на перевод», «Получатель не дал согласие на зачисление» или «Номер телефона не найден. Уточните данные у получателя» возникают не по вашей вине, а по причине того, что получатель перевода не подключил получение денег через систему быстрых платежей в банке, в который вы пытаетесь сделать перевод. Либо у получателя вообще нет счета в этом банке, а переводы он получает в другой.

Выходов тут всего два:

1. Свяжитесь с получателем и уточните, в какой банк ему лучше отправить перевод. Если СБП не подключена в Сбербанке, она может быть подключена в ВТБ.

2. Расскажите получателю, что у него не подключена СБП. Недавно мы подробно рассказывали о том, как подключить систему быстрых платежей в Росбанке, банке Райффайзен, банке Открытие, МТС банке и даже в Киви кошельке. В других банках подключение аналогичное и выглядит примерно так: Профиль -> Настройки -> Система быстрых платежей -> Принимать средства через СБП.

Это всё, что вы можете сделать со своей стороны. После того как получатель уточнит реквизиты или даст согласие на получение денег через СБП в том банке, куда вы хотите сделать перевод, зачисление денег заработает так, как и должно.

© kak2.ru

Очень часто пишет система быстрых платежей «Уточните реквизиты получателя». Эта ошибка сигнализирует о том, что либо у адресата нет подключенного к СБП счета, либо к одному номеру телефона подключено сразу несколько разных клиентов. Поэтому первое, что нужно сделать, если у Вас возникла ошибка СБП «Уточните реквизиты для зачисления денежных средств», это спросить у получателя активированы ли у него входящие переводы. Затем убедиться, что система быстрых платежей адресата привязана к тому номеру, что Вы вводите, а также что выбран верный банк. Если Вы уверены, что всё верно, а проблема остается, придется обратиться на горячую линию принимающего банка. Подробнее о причинах проблем с переводами и о том, что делать теперь, разберем дальше.

Причины и пути решения

Причины, почему СБП просит уточнить реквизиты получателя, как правило, связаны с неправильным вводом данных либо с принимающей стороной. И первое, что стоит проверить — это правильность ввода реквизитов. Прежде всего, телефона и банковской организации принимающей стороны.

- Первое, что стоит сделать, если система быстрых платежей выдает ошибку, — это удостовериться, что Вы вводите правильный номер телефона. Одна неверно введенная цифра и на экране смартфона появляется ошибка СБП «Номер телефона не найден».

- Если Вы уверены, что все цифры ввели правильно, то стоит связаться с абонентом и убедиться, что Вы отправляете средства по верному номеру. Так часто бывает в ситуации, когда у адресата есть несколько телефонов для связи. Так что вполне может быть, что Вы пытаетесь перевести деньги на тот, к которому не привязана система быстрых платежей. Поэтому сервис и сигнализирует Вам, что получатель не найден, СБП перевести денежные средства не может.

- Кроме того, не лишним будет уточнить банк получателя. Может быть Вы пытаетесь отправить перевод на Сбербанк, а человек пользуется счетом в Россельхозбанке. Тогда логично, что никуда такая транзакция не дойдет.

- Еще одна причина, почему система быстрых платежей может просить уточнить реквизиты получателя для зачисления, — это закрытие счета в банке. Допустим, человек ранее пользовался услугами Альфа-банка, а теперь решил закрыть этот банковский счет и перейти в Уралсиб. А Вы по старинке пытаетесь перевести средства на карту Альфы.

- Ошибка СБП Сбербанк «Уточните реквизиты получателя» (да и любых других банков на самом деле) возникает часто из-за того, что у адресата отключены входящие переводы. Так что стоит позвонить и уточнить у него этот вопрос. Для того, чтобы подключить входящие, нужно:

- Открыть банковское приложение на смартфоне или на компьютере через эмулятор;

- Перейти в профиль (клик по аватарке);

- Затем тапнуть по шестеренке для перехода в настройки;

- Найти в списке «Система быстрых платежей» (у многих банков этот пункт называется «Переводы по номеру телефона»);

- Активировать возможно получать входящие переводы.

- После этого можно попробовать повторить попытку.

- Кроме того, проблему может вызывать привязка к одному номеру телефонов карт разных людей. Такое часто бывает внутри семьи. Но никто не задумывается, что это «путает» сервис и он не может определить, куда стоит перенаправлять средства для зачисления. Поэтому он и выдает ошибку.

Если Вы все реквизиты проверили вместе с адресатом, но проблема в системе быстрых платежей так и не уходит, то придется обратиться в колл-центр банка принимающей стороны. Возможно, что речь идет о банальном сбое. Оператор проверит, есть ли какие-то дополнительные ограничения и в чем может быть проблема.

А у Вас были проблемы с переводами через СБП? Как Вы их решали? Делитесь опытом в комментариях!