Платежное поручение по торговому сбору его плательщикам необходимо составлять не реже 1 раза в квартал. Оформление платежного поручения по торговому сбору и его уплата строго в установленные законом сроки позволит сэкономить средства для дальнейшего перечисления в бюджет прочих налоговых платежей.

Сроки начисления и уплаты торгового сбора

Введенный местными органами самоуправления на территории осуществления торговой деятельности сбор необходимо уплачивать ежеквартально. Обязанность самостоятельно исчислять его сумму ложится на налогоплательщика. В случае если уведомление о соответствующей деятельности своевременно не представлено в налоговую инспекцию, органы ФНС вправе прислать субъекту требование об уплате суммы, рассчитанной на основании имеющихся у налоговиков данных.

Оплату налога необходимо производить до 25-го числа после окончания квартала, в котором была зафиксирована торговая деятельность.

Уплаченный торговый сбор можно учесть для налогообложения. Смотрите рекомендации по учету сбора для налога на прибыль и для УСН в готовых решениях от КонсультантПлюс. Пробный доступ к системе бесплатный.

Особенности заполнения платежного поручения по торговому сбору

Обязанность по уплате сбора возникает, если объекты торговли (движимое/недвижимое имущество) использовались в течение периода обложения ― квартала.

При заполнении платежного поручения по торговому сбору в первую очередь необходимо рассчитать его сумму. Для этого требуется знать ставки, которые устанавливаются местными органами власти исходя из категорий плательщиков, их деятельности и характеристик используемых для торговли объектов.

Коды ОКТМО в платежках заполняются в зависимости от территории проведения торговых операций. Если организации или ИП осуществляют деятельность посредством нескольких стационарных объектов торговли, имеющих разные коды ОКТМО, необходимо составить платежные поручения по торговому сбору для каждого муниципального образования, на территории которого осуществляется торговля.

При использовании движимых объектов в платежном поручении указывается код ОКТМО, соответствующий данным из уведомления о постановке плательщика торгового сбора на учет.

Где скачать образец платежного поручения на уплату торгового сбора

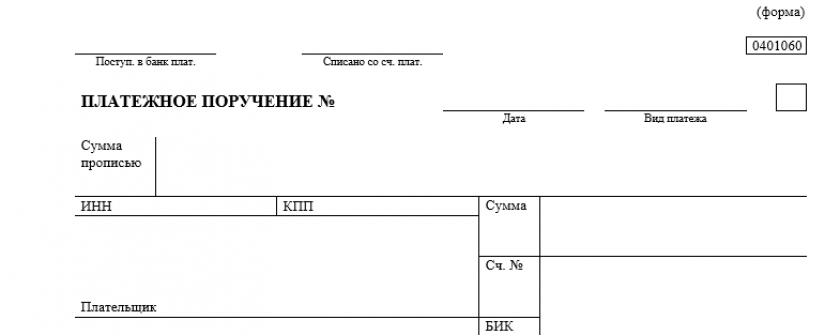

Бланк платежного поручения вы можете скачать на нашем сайте, кликнув по картинке ниже:

Бланк платежного поручения

Скачать

Вы также можете скачать у нас образец платежного поручения по торговому сбору, ссылка дана ниже:

Скачать образец платежного поручения по торговому сбору

Проверьте, правильно ли вы заполнили реквизиты платежного поручения на уплату торгового сбора, с помощью разъяснений от экспертов КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Распространенные вопросы

Какие санкции предусмотрены за неуплату торгового сбора?

Если сумма начисленного торгового сбора не была уплачена или перечислена не полностью (например, в результате ошибки в расчетах), плательщику грозит штраф в размере 20% от недополученной бюджетом суммы или 40%, если неуплата была произведена умышленно. Кроме того, придется уплатить пени за весь период просрочки.

КБК для уплаты пени и штрафа вы найдете здесь.

Куда платить торговый сбор?

Платить торговый сбор нужно в налоговую инспекцию по месту учета налогоплательщика в качестве плательщика сбора.

Встать на учет в качестве плательщика сбора надо:

- в налоговую, на территории которой находится недвижимое имущество — объект торговли, облагаемый сбором;

- в налоговую по месту учета — в остальных случаях.

Если на территории Москвы у вас есть несколько объектов торговли, которые относятся к разным налоговым, то встать на учет можно только в одну налоговую и платить сбор за все объекты тоже в одну налоговую. Здесь важно верно заполнить все реквизиты платежа.

Платить ли торговый сбор, если за отчетный период получен убыток?

Торговый сбор нужно уплачивать в любом случае, т.к. это фиксированный платеж в отношении использования конкретного объекта движимого или недвижимого имущества, который не зависит от экономических результатов деятельности организации или индивидуального предпринимателя.

Добрый день. Подскажите, уже задавали такой вопрос в форуме, но так я и не нашла ответ, как оплачивать Торговый сбор именно за 4 квартал 2022 года?

Правильно ли я поняла, что оплатить нужно до 28.01 на ЕПН? и Подать уведомление до 25.02 Именно за 4 квартал 2022 года. спасибо заранее за ответ.

Цитата (Владимирова Алла):, но так я и не нашла ответ, как оплачивать Торговый сбор именно за 4 квартал 2022 года?

Правильно ли я поняла, что оплатить нужно до 28.01 на ЕПН? и Подать уведомление до 25.02 Именно за 4 квартал 2022 года. спасибо заранее за ответ.

Здравствуйте.

Да, сбор платите в составе ЕНП не позднее 30.01 (28е суббота), и не позднее 25.01 продаёте Уведомление о начислен ном сборе (п. 9 ст 58 НК РФ)

simport, Спасибо большое. А кбк прежний, нигде не нашла информации, что сменился?

Цитата (Владимирова Алла):А кбк прежний, нигде не нашла информации, что сменился?

КБК не может быть прежним, если оплата в составе ЕНП. Найдите промостраничку ЕНП. На ней вся информация по ЕНП. Или вы отдельными платёжкамт платите?

simport, я про кбк, который в уведомлении указывать.

simport, оказалось, что уведомление о торговом сборе подавать не нужно

Цитата (Владимирова Алла):оказалось, что уведомление о торговом сборе подавать не нужно

почему и где вы нашли такую информацию?

Давай ответ, отталкивалась от

Цитата (п. 9 ст. 58 НК РФ):9. В случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

и

Цитата (п. 1 ст. 417 НК РФ):1. Если иное не установлено настоящей статьей, сумма сбора определяется плательщиком самостоятельно для каждого объекта обложения сбором начиная с периода обложения, в котором возник объект обложения сбором, как произведение ставки сбора в отношении соответствующего вида предпринимательской деятельности и фактического значения физической характеристики соответствующего объекта осуществления торговли.

т.е. никакие отчеты не подаем, значит нужно подать Уведомление на исчисленную сумму сбора. В аналогии с транспортным налогом и налогом.

simport, из налоговой на уведомление пришёл ответ, что по данному кбк уведомление не требуется.

Все суммы и так известны налоговой, поэтому с енс будут списаны автоматом суммы торгового сбора

Раздел обновлен 14 марта 2023 г.

Срок уплаты истек 30 января 2023 г.

на территории г. Москвы

Внимание! Срок уплаты изменился. Внимание! С образцами заполнения платежек на уплату налогов/взносов как в рамках ЕНП, так и в обычном порядке, можно ознакомиться на промостранице ФНС https://www.nalog.gov.ru/rn77/ens/

Установленная дата уплаты

Последний день срока, отведенного НК РФ на уплату налога (Законами от 24.07.2009 № 212-ФЗ или от 24.07.98 № 125-ФЗ на уплату взноса), по которому возникла недоимка

Дата фактической уплаты

Дата:

или перечисления недоимки с вашего банковского счета,

или

решения ИФНС (отделения ПФР либо ФСС) о зачете имевшейся переплаты в счет полного погашения недоимки.

Сумма задолженности

Сумма недоимки, выявленная самостоятельно либо отраженная в требовании, выставленном ИФНС (отделением ПФР или ФСС)

Рассчитать

Очистить

Сервис открыт только для подписчиков журнала «Главная книга» или по демодоступу

-

я не подписчик, но хочу им стать

-

хочу попробовать бесплатно

Торговый сбор: сроки уплаты

Торговый сбор уплачивается не позднее 25 числа месяца, следующего за отчетным кварталом (п. 2 ст. 417, ст. 414 НК РФ).

Внимание! С 01.01.2023 меняется срок уплаты

При нарушении сроков уплаты торгового сбора плательщику будут начислены пени (ст. 75 НК РФ).

Проверить правильность расчета пеней, сделанный ИФНС, вы можете при помощи нашего Калькулятора.

КБК торговый сбор

В 2022 г. торговый сбор уплачивается на следующие КБК:

| Что уплачивается | КБК |

|---|---|

| Сам сбор | 182 1 05 05010 02 1000 110 |

| Пени | 182 1 05 05010 02 2100 110 |

| Штраф | 182 1 05 05010 02 3000 110 |

|

Месяц Квартал Полгода Год |

Все страницы

Полезная информация

Реквизиты для уплаты налогов с 1 января 2023 года

Реквизиты для уплаты налогов

с 1 января 2023 года

С 1 января 2023 года все налоговые платежи уплачиваются на единый казначейский счет (ЕНС) Управления Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), вне зависимости от адреса регистрации и ведения деятельности ООО или ИП

Новые реквизиты для заполнения платежного поручения на уплату налогов приведены в таблице:

Образец заполнения платежного поручения для уплаты налогов, входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения для уплаты налогов, не входящих в ЕНП

с 1 января 2023 года

Образец заполнения платежного поручения при уплате платежей на основании которых формируется уведомление об исчисленных суммах

Новая форма учета налоговых платежей в бюджетную систему Российской Федерации с 01 января 2023 года

Единый налоговый платеж создан для упрощения уплаты налогов для НП. Плательщикам не понадобится указывать КБК, ОКТМО, назначение платежа, отчетный период, сроки по каждому налогу. Вместо разных платежек на отдельные налоги нужно будет перечислять общую сумму на единый налоговый счет Федерального казначейства.

В рамках ЕНП понадобится перечислять платеж в счет уплаты налогов и взносов, а также представлять отчетность не позднее единых установленных сроков (за некоторыми исключениями)

При этом появится еще одно важное новшество – обязанность налогоплательщиков, кроме сдачи деклараций (расчетов) представлять в налоговые инспекции уведомления об исчисленных суммах налогов

Единый налоговый счет это:

- консолидация всех обязательств по налогоплательщику

- свернутое сальдо по всем налогам в целом по налогоплательщику с учетом всех его обособленных подразделений. Оно может быть положительное, отрицательное и нулевое)

Перечисленные на единый счет денежные средства в качестве ЕНП будут автоматически распределяться инспекциями в счет уплаты налогов, страховых взносов и иных обязательных платежей в соответствии с установленной очерёдностью.

Единый налоговый платеж будет распределяться в следующей последовательности (очередности):

- недоимка

- текущие налоги и страховые взносы

- пени

- проценты

- штрафы

Если на дату платежа на ЕНС денег не достаточно, их распределят пропорционально величине обязательств. Одной из причин, когда обязанность по уплате не признается исполненной, является неправильное указание номера счета Федерального казначейства и наименование банка получателя

Какие налоги с 01 января 2023 года платятся единым платежом, а какие нет

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа

Что будет при ошибках в платежах

С 2023 года перестают действовать правила, которые разрешают уточнять платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет)

С 2023 года налог считается неуплаченным, если платеж вы отправите не в ту ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить платеж не получится

Если же ошибку вы сделали в отчетности — дело поправимое: как обычно, нужно подать уточненку, и налоговики скорректируют данные на вашем ЕНС (п. 9 ст. 45 НК РФ в ред. 263-ФЗ)

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Вариант 1. Уплачивать всё одним платежным поручением

- Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2021 год, все равно ее зачислят на ЕНС

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты

По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ)

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8 по ЕНП

Примечание: об особенностях нового механизма уплаты налогов, действующего с января 2023 года, предприниматели могут узнать с помощью промостраницы от ФНС

У нас часто заказывают

База знаний о ЕНП и ЕНС

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Интернет-бухгалтерия «Контур. Эльба» Новым ИП — год бесплатно

Торговый сбор платят все владельцы торговых точек в Москве: магазинов, ларьков, кофеен, супермаркетов. Сбор нужно платить обязательно. Если этого не сделать, то налоговая выпишет штраф. Все, что надо знать о торговом сборе в 2023 году – в этой статье.

МойСклад помогает вести торговлю без ошибок, просто и эффективно. Контролируйте продажи и прибыль, массово обновляйте остатки и цены. В любой момент времени у вас – полная и достоверная информация, сколько вы заработали, когда и какой товар закупать.

Попробовать МойСклад

Кто должен платить торговый сбор

Торговый сбор относится к местным налогам и сборам и может быть установлен в любом городе по решению муниципальных властей.

Сейчас торговый сбор установлен только для Москвы. Его обязаны платить все организации и индивидуальные предприниматели. Не имеет значения, розничная торговля или оптовая, ассортимент и количество проданных товаров, право собственности на объект – сбор рассчитывается с торгового объекта.

Торговый сбор платят компании и ИП, которые торгуют на территории Москвы:

-

через объекты стационарной торговой сети без торговых залов (кроме автозаправочных станций);

-

через объекты нестационарной торговой сети (кроме разносной торговли);

-

через объекты стационарной торговой сети с торговыми залами;

-

через вендинговые автоматы.

Платеж обязателен для компаний и ИП на общей системе налогообложения и УСН. Если вы попали в список тех, кто платит торговый сбор в 2023 году, необходимо подать в налоговую уведомление по форме ТС-1.

Кто не платит торговый сбор

Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога.

Столичные власти предусмотрели ряд налоговых льгот:

-

торговля на ярмарках выходного дня, специализированных, межрегиональных и региональных ярмарках;

-

торговля через объекты стационарной и нестационарной торговой сети, расположенные на розничных рынках (сбор платит владелец рынка, а не предприниматель, арендующий торговую точку);

-

торговля в кинотеатрах, театрах, музеях, цирках и планетариях (если доля доходов от продажи билетов составила не менее 50 % в общем объеме доходов);

-

торговля через объекты нестационарной торговой сети со специализацией «Печать».

От торгового сбора освобождены автономные, бюджетные и казенные учреждения, религиозные организации – в отношении торговли в культовых зданиях и сооружениях и на относящихся к ним земельных участках, организации «Почты России» в отношении торговли почтовыми конвертами, почтовыми карточками, почтовой тарой, используемыми для оказания услуг почтовой связи, государственными знаками почтовой оплаты, канцелярскими товарами.

Получить освобождение от торгового сбора могут:

-

парикмахерские и салоны красоты, услуги стирки, химчистка и окрашивание текстильных и меховых изделий;

-

ремонт одежды и текстильных изделий бытового назначения, ремонт обуви, изделий из кожи и часов, а также ювелирных изделий;

-

изготовление и ремонт металлической галантереи и ключей.

При соблюдении двух условий:

-

Помещение, в котором ведется торговля, относится к объектам стационарной торговой сети, не имеющим торговых залов, к объектам стационарной торговой сети с залом (залами) площадью менее 100 кв. м, к объектам нестационарной торговой сети.

-

Площадь, занятая оборудованием, предназначенным для выкладки и демонстрации товаров, составляет не более 10 процентов общей площади объекта, используемого в основной деятельности.

Как встать на учет в качестве плательщика торгового сбора

Встать на учет нужно в налоговой инспекции по месту регистрации объекта недвижимости или по месту регистрации организации или ИП, если при торговле не используются помещения.

В заявлении указать:

-

вид деятельности,

-

объект торговли: стационарная сеть, развозная или разносная торговля,

-

характеристики: количество объектов торговли и (или) площадь помещений.

Если вы уже состоите на учете, то надо повторно встать на учет как плательщик торгового сбора. Инспекцию нужно уведомлять каждый раз, когда меняются условия деятельности, влияющие на размер торгового сбора.

Если торговая точка зарегистрирована в Москве, а юрлицо – в другом регионе, то обращаться нужно в московскую ИФНС по месту регистрации недвижимости. Это правило действует и для движимого имущества.

Подать документы нужно не позднее пяти дней с момента начала торговли. Налоговая инспекция в течение пяти рабочих дней после подачи уведомления направит свидетельство о постановке на учет в качестве плательщика торгового сбора.

Как сняться с учета

Предпринимателю надо подать в налоговую соответствующее уведомление. Сделать это надо в течение пяти суток с момента прекращения торговли.

Если торговая деятельность завершена на одном из нескольких торговых объектов, уведомление подается по форме № ТС-1 с признаком «3» и указанием места нахождения торгового объекта.

Если торговая деятельность завершена на всех торговых объектах, уведомление подается по форме № ТС-2 без указания адресов объектов.

Ставки торгового сбора в Москве в 2023 году

Ставки торгового сбора в 2023 году не изменились. Но ставку торгового сбора, установленную для розничных рынков, ежегодно индексируют.

В 2023 году ее повысили с 1,508 до 1,729:

|

Районы Москвы |

Вид деятельности |

Ставка торгового сбора (за квартал) |

|

Центральный административный округ (ЦАО) Зеленоградский, Троицкий и Новомосковский АО |

Торговля через объекты стационарной торговой сети без торговых залов (кроме АЗС) |

81 000 руб. за каждый торговый объект |

|

Торговля через объекты нестационарной торговой сети (кроме развозной и разносной) |

40 500 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью до 50 кв. м включительно |

54 000 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 50 кв. м до 150 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 150 кв. м до 300 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 300 кв. м |

|

|

|

Торговля через объекты стационарной торговой сети без торговых залов (кроме АЗС) |

28 350 руб. за каждый торговый объект |

|

|

Торговля через объекты нестационарной торговой сети (кроме развозной и разносной) |

28 350 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью до 50 кв. м включительно |

18 900 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 50 кв. м до 150 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 150 кв. м до 300 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 300 кв. м |

|

|

|

Южный административный округ (ЮАО) |

Торговля через объекты стационарной торговой сети без торговых залов (кроме АЗС) |

40 500 руб. за каждый торговый объект |

|

Торговля через объекты нестационарной торговой сети (кроме развозной и разносной) |

40 500 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью до 50 кв. м включительно. |

27 000 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 50 кв. м до 150 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 150 кв. м до 300 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 300 кв. м |

|

|

|

Торговля через объекты стационарной торговой сети без торговых залов (кроме АЗС) |

28 350 руб. за каждый торговый объект |

|

Торговля через объекты нестационарной торговой сети (кроме развозной и разносной) |

28 350 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью до 50 кв. м включительно |

18 900 руб. за каждый торговый объект |

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 50 кв. м до 150 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 150 кв. м до 300 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 300 кв. м |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью до 50 кв. м включительно |

27 000 руб. за каждый торговый объект |

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 50 кв. м до 150 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 150 кв. м до 300 кв. м включительно |

|

|

|

Торговля через объекты стационарной торговой сети с торговыми залами площадью свыше 300 кв. м |

|

|

|

На всей территории г. Москвы |

Развозная торговля |

40 500 руб. за каждый торговый объект |

|

Розничная торговля с использованием торговых (вендинговых) автоматов |

4900 руб. за каждый торговый объект |

|

|

Организация розничных рынков |

86,45 руб. (50 руб. × 1,729) за каждый 1 кв. м площади рынка. |

Онлайн-калькулятор для расчета торгового сбора

Расчет торгового сбора для налоговой предприниматели делают самостоятельно. Это произведение ставки и физических характеристик точки.

Используйте наш бесплатный калькулятор для расчета онлайн. Выберите необходимые параметры: вид деятельности и район Москвы, в котором расположен объект торговли. При необходимости укажите количество квадратных метров.

Как считать торговый сбор

Торговый сбор нужно рассчитывать и платить по каждому объекту, где ведется торговля.

Чтобы его рассчитать, нужно знать:

-

вид торговой деятельности, куда относится объект. Посмотреть можно в уведомлении ТС-1, строка 2.2;

-

местонахождение и площадь торгового объекта. Указано в ТС-1, раздел 2;

-

ставку торгового сбора.

Ставка устанавливается на торговый объект или на 1 кв. м торговой площади.

Ставка на торговый объект

Торговый сбор = Ставке торгового сбора

Для следующих категорий:

-

торговля через стационарные объекты без торговых залов;

-

нестационарный торговый объект;

-

стационарный торговый объект с залом площадью не больше 50 м2;

-

развозная (разносная) розничная торговля.

Ставка на кв.м торговой площади

Торговый сбор = Ставка торгового сбора на 1 м2 площади × площадь

Такой расчет применяется для:

-

торговли через объекты стационарной торговой сети с площадью зала более 50 м2;

-

организации торговли через розничные рынки.

Если вы использовали торговый объект всего один раз, торговый сбор придется заплатить за весь квартал.

Срок уплаты торгового сбора

Торговый сбор нужно платить каждый квартал. Рассчитанную сумму торгового сбора перечислите в бюджет не позднее 25 числа.

-

I квартал – 25 апреля

-

II квартал – 25 июля

-

III квартал – 25 октября

-

IV квартал – 25 января.

Когда последний день срока приходится на выходной или нерабочий день, торговый сбор нужно перечислить на следующий рабочий день.

Штрафы за неуплату торгового сбора

Сбор нужно платить обязательно. Если этого не делать, налоговая может забрать сумму с дохода и назначить административный штраф:

-

10% с доходов магазина за тот период, что тот торговал и не платил сбор. Но не менее 40 000 рублей.

Если плательщик торгового сбора вовремя не подал уведомления в налоговую, его привлекут к ответственности в виде штрафа в размере 200 рублей.

Организация или предприниматель лишатся права уменьшить на величину торгового сбора сумму начисленного налога на прибыль.

Частые вопросы и ответы о торговом сборе

Хотя торговый сбор ввели еще в 2015 году, многим предпринимателям еще не все понятно. Мы подготовили ответы на главные вопросы.

-

Платит ли интернет-магазин торговый сбор?

Если у вас интернет-магазин, и вы доставляете товар на автомобиле или курьером, торговый сбор не уплачивается. Если вы торгуете через склад или пункт самовывоза, где клиент может расплатиться за товар, как в обычном магазине, то придется встать на учет и платить налог.

-

У меня торговля со склада в Москве. Надо ли мне платить торговый сбор?

Если вы выкладываете и демонстрируете товар, обслуживаете покупателей, ведете денежные расчеты, то торговый сбор подлежит уплате. Например, магазин-склад – предприятие торговли, где по методу самообслуживания идет продажа товаров.

-

Платят ли торговый сбор ИП на патенте?

Нет. Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога. Если вы не попадаете в эту категорию, то обязаны платить торговый сбор и уведомить об этом налоговую инспекцию.

-

Платят ли торговый сбор кафе и рестораны?

Нет. Предприятия общепита торговый сбор не платят. Но если вы торгуете товарами на вынос, которые нельзя употребить на месте, уплачивать придется в полном объеме.

-

Как платят торговый сбор оптовые организации?

Если оптовая торговля ведется на стационарных торговых объектах (не со склада), она облагается сбором.

-

Я торгую через помещение, которое снимаю. Кто платит торговый сбор, арендатор или арендодатель?

Платит тот, кто ведет торговую деятельность. Если вы арендуете объект торговли, то плательщиком являетесь вы, а не арендодатель.

-

Как уплачивать налог, если я совмещаю УСН и патент?

Предпринимателям, совмещающим УСН и патент, нужно понимать, в рамках какой деятельности осуществляется торговля. Торговый сбор для ИП на УСН в Москве обязателен.

Если же торговля идет в рамках патентной деятельности – платить налог не надо.

Если вы через один и тот же магазин торгуете одновременно по патенту и УСН, то должны встать на учет как плательщик торгового сбора и платить только по тем квадратным метрам, которые задействованы в торговой деятельности по упрощенке. Если разделить площадь по видам деятельности физически невозможно – придется платить за все квадратные метры магазина.

-

Как определить площадь торгового зала в целях расчета торгового сбора?

Общая площадь рассчитывается на основании инвентаризационных и правоустанавливающих документов. В них должны быть данные о назначении, конструктивных особенностях и планировке помещений, а также информация, подтверждающая право пользования точкой.

-

Если я торгую на розничном рынке, надо ли уплачивать торговый сбор?

Нет. Торговый сбор в отношении деятельности по организации розничных рынков платят только управляющие компании.

-

Если я попадаю под льготы и освобожден от торгового сбора, нужно ли мне подавать уведомление в налоговую?

Да, нужно. При этом вместе с уведомлением необходимо представить документы, подтверждающие право на получение льготы. А в уведомлении указать код льготы.

-

В каких еще регионах действует торговый сбор?

Торговый сбор с 2015 года введен в городах федерального значения: в Москве, Санкт-Петербурге и Севастополе. Это прописано в Законе № 382-ФЗ. Но действует торговый сбор пока только в Москве, в том числе при торговле на территории Новой Москвы (ТиНАО). Правила уплаты и ставки торгового сбора установлены Законом г. Москвы № 62 «О торговом сборе».

Автоматизировать работу розничного магазина поможет МойСклад. Все процессы по продаже и учету товаров бесплатно – рабочее место кассира и CRM в комплекте.

-

контролируйте остатки на складах и товаров на реализации;

-

создавайте автоматические заказы поставщикам на основе статистики продаж или неснижаемого остатка;

-

смотрите реальную прибыль по каждому товару;

-

печатайте ценники и чеки, более 100 готовых форм документов;

-

работайте с маркированными товарами: бесплатная поддержка всех операций;

-

продавайте пиво и слабоалкогольные напитки: интеграция с ЕГАИС с отправкой данных об обороте через УТМ.

-

быстрый старт, поддержка 24/7, есть бесплатный тариф.