Для чего проводится реформация баланса

Финансовый результат работы каждой организации на протяжении отчетного года определяется ежемесячно. Этого требуют не только интересы лиц, использующих данные бухучета в работе, но и правила закрытия счетов учета затрат.

Текущий финрезультат формируется нарастающим итогом за счет добавления к нему данных за очередной закрытый месяц года. В учете он отражается обособленно на счете бухучета, отличном от того, на котором показан финрезультат работы за предшествующие годы. Это позволяет:

- контролировать процесс формирования финрезультата;

- анализировать соотношение его составляющих;

- отслеживать его величину без влияния не нее данных предшествующих лет.

Однако по завершении отчетного года его финрезультат должен быть присоединен к общему результату работы за весь период существования фирмы, чтобы новый год был начат с нулевыми показателями на счетах бухучета текущего финрезультата. Это достигается путем реформации баланса.

Когда нужно реформировать баланс

В силу своего смыслового предназначения реформация баланса является последней бухгалтерской операцией, совершаемой в текущем году. Соответственно, осуществляется она последним днем года — 31 декабря.

Однако из этого правила существует 1 исключение. В иные сроки реформацию баланса проводят, если компания ликвидируется до окончания календарного года. Процесс ликвидации сопровождается составлением ликвидационного баланса, подчиняющегося общим правилам формирования этого отчета, но составляемого в другие сроки.

Подробнее о ликвидационном балансе читайте в материале «Ликвидационный баланс — пример нулевого баланса по новой форме».

Подготовительный этап реформации

Реформация баланса предусматривает закрытие счетов 90, 91, 99. При этом счета 90 и 91 на которых, по существу, числится нулевой итоговый результат, поскольку на их субсчетах 90/9 и 91/9 в течение года накапливаются суммы прибыли (убытков) от, соответственно, продаж и прочих доходов/расходов, должны быть просто обнулены. Напомним, что ежемесячно формируемый текущий финрезультатат отражается на счете 99 путем списания туда финансовых итогов, образующихся на субсчетах 90/9 и 91/9.

Таким образом, реформация баланса состоит из 2 процедур:

- обнуления данных по счетам 90 и 91, имеющих нулевое итоговое сальдо, но содержащих цифры, которые следует убрать с этих счетов;

- закрытия счета 99, на котором сформирован финрезультат текущего года, с целью присоединения его величины к финрезультату прошлых лет.

Обнуление данных, имеющихся на счетах 90 и 91, осуществляется путем внутренних проводок по этим счетам, при которых цифры со всех имеющихся на счете субсчетов списываются на субсчета 90/9 и 91/9.

Заключительный этап реформации

На заключительном этапе закрывается счет 99. Напомним, что на этом счете помимо финрезультата, сформированного в корреспонденции со счетами 90 и 91, учитываются:

- не применяющими ПБУ 18/02 – суммы начисленного налога на прибыль;

- применяющими ПБУ 18/02 – значения условного расхода (дохода) по налогу на прибыль и постоянных налоговых обязательств.

О том, какими проводками при применении ПБУ 18/02 в бухучете отражается процесс начисления суммы налога на прибыль, подлежащей уплате в бюджет, читайте в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Здесь же могут быть учтены:

- перерасчеты по налогу на прибыль;

- начисленные налоговые санкции.

Реформация баланса завершается проводками, списывающими данные, накопленные на счете 99, на счет 84.

Реформация баланса: проводки, если получена прибыль

В учете ООО «Успех» по итогам года по счету 99 отражено:

- субсчет 99/1 «Прибыли и убытки» — 210 000 руб. (кредитовое сальдо);

- субсчет 99/2/1 «Условный расход по налогу на прибыль» — 42 000 руб. (дебетовое сальдо);

- субсчет 99/2/3 «ПНО» — 6 300 руб. (дебетовое сальдо).

При реформации баланса проводки будут следующими:

- Дт 99/1 Кт 99/2/1 — 42 000 руб.;

- Дт 99/1 Кт 99/2/3 — 6 300 руб.

Итог, сформировавшийся в результате на субсчете 99/1 (210 000 – 42 000 – 6 300 = 161 700 руб.), даст кредитовое сальдо. Его списание отразит последнюю операцию по реформации баланса — проводку Дт 99/1 Кт 84 на сумму 161 700 руб., равную величине чистой прибыли за отчетный год.

Как прибыль от продаж отражается в бухгалтерской отчетности, смотрите в Путеводителе от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Реформация баланса: проводки, если получен убыток

В учете ООО «Успех» по итогам года по счету 99 отражено:

- субсчет 99/1 «Прибыли и убытки» — 210 000 руб. (дебетовое сальдо);

- субсчет 99/2/2 «Условный доход по налогу на прибыль» — 42 000 руб. (кредитовое сальдо);

- субсчет 99/2/3 «ПНО» — 6 300 руб. (дебетовое сальдо).

При реформации баланса проводки будут следующими:

- Дт 99/2/2 Кт 99/1 — 42 000 руб.;

- Дт 99/1 Кт 99/2/3 — 6 300 руб.

В результате на субсчете 99/1 сформируется дебетовое сальдо в сумме 174 300 руб.

(–210 000 + 42 000 – 6 300 = 174 300 руб.). Оно спишется на счет 84 проводкой Дт 84 Кт 99/1 и отразит величину чистого убытка за отчетный год.

Налоговые нюансы при реформации баланса

Из-за различий в признании доходов и расходов в бухгалтерском и налоговом учете возможна следующая ситуация: по данным налогового учета деятельность компании убыточна, а в бухучете имеется прибыль.

При этом величина налога на прибыль не может быть отрицательной, и налог на прибыль в этом случае отсутствует (нет прибыли — нет налога). По закону полученный налоговый убыток можно учитывать в течение 10 последующих лет (ст. 283 НК РФ).

В описываемой ситуации бухгалтеру на 31 декабря придется отразить в учете отложенный налоговый актив. Рассчитать его легко: сумму налогового убытка следует умножить на ставку налога на прибыль. На полученную сумму нужно сделать запись: Дт 09 Кт 68.

В результате сумма начисленного налога на прибыль становится нулевой, расхождения между налоговым учетом и бухгалтерской отчетностью отсутствуют.

О правилах переноса убытков и действующих при этом ограничениях читайте в материале «Как и на какой срок можно осуществить перенос убытков на будущее?».

Итоги

Реформация баланса представляет собой процесс, приводящий к обнулению данных на счетах 90, 91 и 99. Первые 2 счета, имеющие нулевое итоговое сальдо в силу правил формирования отражаемых на них цифр, закрывают внутренними проводками. Закрытие счета 99 происходит с применением внутренних проводок, закрывающих аналитику по нему за счет общего финрезультата, и итоговой проводки, списывающей сумму чистой прибыли (убытка) на счет 84.

Ежегодно на 31 декабря каждая организация должна провести обязательную операцию перед составлением годового отчета – реформацию баланса. Целью реформации баланса является определение финансового состояния организации за отчётный год – получение чистой прибыли или убытка.

Технически реформация баланса – это закрытие сальдо по счетам:

- 90 «Продажи»,

- 91 «Прочие доходы и расходы»,

- 99 «Прибыли и убытки».

Для того чтобы удостовериться, что сальдо на всех счетах сформировано верно, перед реформацией баланса надо провести инвентаризацию.

В ходе проведения инвентаризации необходимо руководствоваться Приказом Министерства Финансов Российской Федерации от 13 июня 1995г. №49 «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств».

Весь процесс инвентаризации можно разделить на этапы.

1 этап: Руководитель организации подписывает приказ по форма № ИНВ-22. В приказе указывается:

- состав инвентаризационной комиссии: председатель, члены комиссии, с указанием должности и Ф.И.О.;

- виды инвентаризируемых объектов;

- срок проведения инвентаризации;

- причина инвентаризации.

2 этап: Инвентаризационная комиссия определяет:

- фактическое наличие основных средств, товарно-материальных ценностей, денежных средств, денежных документов и бланков документов строгой отчетности;

- наличие документов, подтверждающих права организации на имеющиеся нематериальные активы, финансовые вложения в уставные капиталы других организаций, займы, предоставленные другим организациям. Инвентаризация денежных средств, находящихся в банках на расчетном, валютном и специальных счетах, производится путем сверки остатков сумм, числящихся на соответствующих счетах по данным бухгалтерии организации, с данными выписок банков;

- состав дебиторской и кредиторской задолженности, определяемый путем проведения сверки с контрагентами.

Инвентаризационная комиссия все данные, полученные в ходе инвентаризации, отражает в инвентаризационных описях или актах инвентаризации.

Описи подписывают все члены инвентаризационной комиссии и материально ответственные лица. В конце описи материально ответственные лица дают расписку, подтверждающую проверку комиссией имущества в их присутствии, об отсутствии к членам комиссии каких-либо претензий.

3 этап: Данные, полученные в ходе инвентаризации, необходимо сверить с данными бухгалтерского учета. В случае расхождения составляются сличительные ведомости.

4 этап: Данные результатов инвентаризации обобщаются в ведомости результатов, выявленных инвентаризацией по форме № ИНВ-26.

Перед реформацией баланса обязательно надо проверить все остатки по счетам. При выявлении ошибок, их необходимо исправить.

О том, как исправить ошибки в бухгалтерском учете, можно ознакомиться в статье: Готовимся к годовой отчетности. Исправление существенных ошибок

Все субсчета к счету 90 «Продажа» закрываются в корреспонденции с субсчетом 90.9 «Прибыль/убыток от продаж»:

- Дт 90.1 Кт 90.9 – закрывается субсчет «Выручка»

- Дт 90.9 Кт 90.2 – закрывается субсчет «Себестоимость продаж»

- Дт 90.9 Кт 90.3 – закрывается субсчет «НДС»

Организации свои доходы и расходы от прочей деятельности отражают на счете 91 «Прочие доходы и расходы», который также закрывается, в корреспонденции с субсчетом 91.9 «Сальдо прочих доходов и расходов»:

- Дт 91.1 Кт 91.9 – закрывается субсчет «Прочие доходы»

- Дт 91.9 Кт 91.2 – закрывается субсчет «Прочие расходы»

Ежемесячно по результатам своей деятельности организация определяет финансовый результат:

- Дт 90.9 Кт 99 – отражается прибыль от обычных видов деятельности;

- Дт 99 Кт 90.9 – отражается убыток от обычных видов деятельности.

По прочим доходам и расходам финансовый результат отражается следующим образом:

- Дт 91.9 Кт 99 – отражается прибыль от прочих видов деятельности;

- Дт 99 Кт 91.9 – отражается убыток от прочих видов деятельности.

На 31 декабря счет 99 «Прибыли и убытки» закрывается в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

Если по итогам года организация получает прибыль, то формируется проводка:

- Дт 99 Кт 84

Если же по итогам года получен убыток, то формируется проводка:

- Дт 84 Кт 99

Это будет последняя проводка в отчетном году. В результате сальдо по счету 99 «Прибыли и убытки» на 1 января обнуляется.

После реформации баланса можно приступать к составлению годового бухгалтерского баланса.

Добавить в «Нужное»

Реформация бухгалтерского баланса

Последними записями, которые бухгалтер делает в конце года по счетам учета продаж, прочих доходов и расходов и прибыли, являются проводки по реформации баланса. В чем заключается реформация баланса, которая производится 31 декабря каждого года, расскажем в нашей консультации.

Шаг 1: закрываем счет 90

Напомним, что к счету 90 «Продажи», как правило, открываются следующие субсчета (Приказ Минфина от 31.10.2000 № 94н):

- 90-1 «Выручка»;

- 90-2 «Себестоимость продаж»;

- 90-3 «Налог на добавленную стоимость»;

- 90-9 «Прибыль / убыток от продаж».

Синтетический счет 90 («свернутый») закрывается ежемесячно и на конец месяца сальдо не имеет. Однако в течение года на субсчетах к счету 90 копятся дебетовые или кредитовые остатки в зависимости от вида субсчета. Так, поскольку выручка отражается, к примеру, бухгалтерской записью Д 62 – К 90-1, то на субсчете 90-1 в течение года накапливается кредитовое сальдо. А из-за того, что себестоимость продаж списывается, например, проводкой Д 90-2 – К 43, субсчет 90-2 имеет дебетовый остаток на каждую отчетную дату в течение года.

И лишь 31 декабря субсчета к счету 90 закрываются: субсчета 90-2, 90-3 и т.д. закрываются на субсчет 90-9. К примеру, субсчет 90-2 в конце года будет закрыт так:

Дебет субсчета 90-9 – Кредит субсчета 90-2

После того, как все дебетовые остатки субсчетов к счету 90 будут списаны на субсчет 90-9, на этот субсчет 90-9 необходимо закрыть субсчет 90-1:

Дебет субсчета 90-1 – Кредит субсчета 90-9.

Данной бухгалтерской записью одновременно обнуляются субсчета 90-1 и 90-9.

Шаг 2: закрываем счет 91

К счету 91 «Прочие доходы и расходы» обычно открываются следующие субсчета:

- 91-1 «Прочие доходы»;

- 91-2 «Прочие расходы»;

- 91-9 «Сальдо прочих доходов и расходов».

Аналогично счету 90, на счете 91 по кредиту субсчета 91-1 в течение года накапливается кредитовое сальдо доходов, а по дебету субсчета 91-2 – дебетовое сальдо расходов. Субсчет 91-9 может иметь как кредитовое, так и дебетовое сальдо в зависимости от того, было ли в течение года больше прибылей или убытков. При этом синтетический счет 91, как и счет 90, на конец каждого месяца закрывается и остатка не имеет.

В конце года дебетовые сальдо субсчетов счета 91 списывается на субсчет 91-9:

Дебет субсчета 91-9 – Кредит субсчета 91-2

А затем субсчет 91-1, по аналогии с субсчетами к счету 90, закрывается на субсчет 91-9:

Дебет субсчета 91-1 – Кредит субсчета 91-9

Шаг 3: закрываем счет 99

Счет 99 «Прибыли и убытки», куда в течение года ежемесячно списываются прибыли и убытки от обычных видов деятельности и прочих операций, в конце года также подлежит закрытию. Реформация прибыли – это когда заключительной записью декабря счет 99 закрывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)» и тем самым обнуляется.

Если суммарно по всем видам деятельности на конец года образовалась прибыль:

Дебет счета 99 – Кредит счета 84

Если год закончился с убытком:

Дебет счета 84 – Кредит счета 99.

Реформация баланса: проводки (пример)

При использовании специализированных бухгалтерских программ реформация баланса в конце года производится автоматически.

Покажем на примере, как произвести реформацию вручную.

Предположим, что на конец года по счетам 90 и 91 были накоплены следующие остатки:

| Счет 90 «Продажи» | |

|---|---|

| Дебет | Кредит |

| 821 370,92 (субсчет 90-2) | 1 357 668,37 (субсчет 90-1) |

| 207 101,95 (субсчет 90-3) | |

| 366 232,72 (субсчет 90-9) | 37 037,22 (субсчет 90-9) |

| Оборот 1 394 705,59 | Оборот 1 394 705,59 |

| — | — |

| Счет 91 «Прочие доходы и расходы» | |

|---|---|

| Дебет | Кредит |

| 217 029,01 (субсчет 91-2) | 101 367,17 (субсчет 91-1) |

| 8 012,43 (субсчет 91-9) | 123 674,27 (субсчет 91-9) |

| Оборот 225 041,44 | Оборот 225 041,44 |

| — | — |

| Счет 99 «Прибыли и убытки» | |

|---|---|

| Дебет | Кредит |

| 37 037,22 | 366 232,72 |

| 123 674,27 | 8 012,43 |

| Оборот 160 711,49 | Оборот 374 245,15 |

| — | 213 533,66 |

Отразим закрытие субсчетов к счетам 90 и 91:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Отражено закрытие субсчета 90-2 | 90-9 | 90-2 | 821 370,92 |

| Отражено закрытие субсчета 90-3 | 90-9 | 90-3 | 207 101,95 |

| Отражено закрытие субсчетов 90-9 и 90-1 | 90-1 | 90-9 | 1 357 668,37 |

| Отражено закрытие субсчета 91-2 | 91-9 | 91-2 | 217 029,01 |

| Отражено закрытие субсчетов 91-9 и 91-1 | 91-1 | 91-9 | 101 367,17 |

Завершим операции по реформации баланса бухгалтерской записью закрытия счета 99:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Заключительной записью декабря отражено закрытие счета 99 | 99 | 84 | 213 533,66 |

Самый главный подготовительный этап перед составлением годовой отчетности — закрытие года в бухгалтерском учете (реформация баланса). Реформация баланса – это процедура закрытия (обнуление) бухгалтерских счетов, на которых учитываются финансовые результаты деятельности организации, операция проводится по состоянию на 31 декабря.

- Что проверить перед реформацией

- Процесс реформации баланса

- Закрытие года в программе «1С:Бухгалтерия 8»

Что проверить перед реформацией

Перед тем как приступить к реформации баланса, обязательно проверьте:

- наличие всех бухгалтерских документов;

- отражение на счетах бухгалтерского учета всех финансово-хозяйственных операций;

- начисление всех необходимых налогов;

- проведена ли инвентаризация (п. 27 Положения по ведению бухгалтерского учета и отчетности, утвержденного Приказом Минфина РФ от 29.07.98 № 34н);

- закрытие счетов бухгалтерского учета;

- финансовый результат деятельности организации.

Чтобы определить финансовый результат организации, необходимо проверить закрытие следующих счетов за отчетный период (отчетным периодом признается месяц согласно п. 48 ПБУ 4/99):

1. Счета 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы» (в соответствии с Приказом Минфина РФ от 31.10. 2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению»).

Счет 25 «Общепроизводственные расходы» закрывается ежемесячно путем списания суммы затрат (в зависимости от деятельности). Рассмотрим бухгалтерские проводки:

- Дт 20 «Основное производство» Кт 25 «Общепроизводственные расходы» – списаны общепроизводственные расходы на затраты по основному производству.

- Дт 23 «Вспомогательные производства» Кт 25 «Общепроизводственные расходы» – включение в себестоимость продукции (работ, услуг) вспомогательного производства.

- Дт 29 «Обслуживающие производства и хозяйства» Кт 25 «Общепроизводственные расходы» – включение в конце месяца части общепроизводственных расходов в себестоимость продукции.

Порядок закрытия счета 26 зависит от метода формирования себестоимости продукции и закрепляется в учетной политике организации:

- по полной производственной себестоимости;

- по сокращенной производственной себестоимости (применяют в основном МСП).

При выборе «по полной производственной себестоимости» затраты ежемесячно списываются бухгалтерскими проводками:

- Дт 20 «Основное производство» Кт 26 «Общехозяйственные расходы» – списаны общехозяйственные расходы, связанные с деятельностью основного производства, при учете продукции по полной производственной себестоимости.

- Дт 23 «Вспомогательные производства» Кт 26 «Общехозяйственные расходы» – включение в себестоимость продукции (работ, услуг) вспомогательного производства.

- Дт 29 «Обслуживающие производства и хозяйства» Кт 26 «Общехозяйственные расходы» – включение в конце месяца части общехозяйственных расходов в себестоимость продукции.

При выборе «по сокращенной производственной себестоимости» общехозяйственные расходы в полном объеме относятся на себестоимость:

- Дт 90.2 «Себестоимость продаж» Кт 26 «Общехозяйственные расходы» – списание на продажи (реализацию) продукции (работ, услуг) общехозяйственных расходов.

2. Счета 20 «Основное производство», 23 «Вспомогательное производство» и 29 «Обслуживающие производства и хозяйства», которые могут иметь незавершенное производство на остатке.

Закрытие счетов: 20 «Основное производство», 23 «Вспомогательное производство» и 29 «Обслуживающие производства и хозяйства» отражаются следующими бухгалтерскими проводками:

- Дт 90.2 «Себестоимость продаж» Кт 20 – списание себестоимости выполненных работ/услуг в реализацию.

- Дт 90.2 «Себестоимость продаж» Кт 23 – расходы вспомогательного производства списываются в реализацию.

- Дт 90.2 «Себестоимость продаж» Кт 29 – себестоимость работ/услуг, выполненных ОПиХ, списывается в реализацию.

3. Счета, которые формируют финансовый результат – 90 «Продажи», 91 «Прочие доходы и расходы». Закрытие данных счетов входит в реформацию баланса.

Но прежде чем приступить к их закрытию, необходимо убедиться, что все хозяйственные операции проведены, все налоги посчитаны и финансовый результат определен.

Процесс реформации баланса

Далее переходим к реформации баланса, которая состоит из двух этапов:

1. Закрытие счетов, на которых в течение года учитывались доходы, расходы и финансовые результаты деятельности организации (закрытие счетов 90 «Продажи» и 91 «Прочие доходы и расходы»).

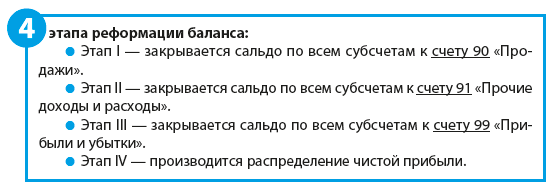

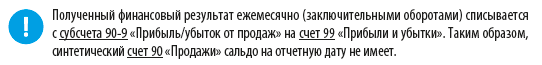

Как известно, записи по субсчетам счета 90 «Продажи» (90.1 «Выручка», 90.2 «Себестоимость продаж», 90.03 «Налог на добавленную стоимость», 90.04 «Акцизы») производятся накопительно в течение отчетного года. В конце каждого месяца дебетовые и кредитовые обороты по этим субсчетам сопоставляются, что является основной для определения финансового результата (прибыли или убытка) от продаж за отчетный месяц. Финансовый результат за месяц списывается с субсчета 90.09 «Прибыль/убыток от продаж» на счет 99 «Прибыли и убытки» (табл. 1).

| Операция | Дебет | Кредит |

|---|---|---|

| Закрытие субсчета 90.1 «Выручка» | 90.1 | 90.9 |

| Закрытие субсчета 90.2 «Себестоимость продаж» | 90.9 | 90.2 |

| Закрытие субсчета 90.3 «Налог на добавленную стоимость» | 90.9 | 90.3 |

| Закрытие субсчета 90.4 «Акцизы» | 90.9 | 90.4 |

Аналогичным накопительным образом в течение отчетного года производятся записи по субсчетам счета 91 «Прочие доходы и расходы» (91.1 «Прочие доходы» и 91.2 «Прочие расходы»). В конце каждого месяца сопоставляются дебетовые и кредитовые обороты по данным субсчетам, определяется сальдо прочих доходов и расходов. Выявленный результат (прибыль или убыток) по итогам каждого месяца списывается с субсчета 91.09 «Сальдо прочих доходов и расходов» на счет 99 «Прибыли и убытки» (табл. 2).

| Операция | Дебет | Кредит |

|---|---|---|

| Закрытие субсчета 91.1 «Прочие доходы» | 91.1 | 91.9 |

| Закрытие субсчета 91.2 «Себестоимость продаж» | 91.9 | 91.2 |

В конце года все субсчета к счету 90 (кроме субсчета 90.9) и к счету 91 (кроме субсчета 91.9), закрываются на субсчета 90.09 и 91.09. Таким образом, все дебетовые и кредитовые обороты по субсчетам, открытые к счету 90 и счету 91, будут равны друг другу. Следовательно, на конец каждого месяца счета 90 и 91 имеют нулевое сальдо. А на субсчетах, открытых к этим счетам, суммы в течение года накапливаются и обнуляются 31 декабря при реформации баланса. На этом первый этап реформации баланса завершен.

2. Отражение/перенос финансового результата по итогам года (чистой прибыли или убытка) в составе нераспределенной прибыли или непокрытого убытка (закрытие счета 99 «Прибыли и убытки»).

Счет 99 «Прибыли и убытки» формирует конечный финансовый результат от деятельности организации в отчетном году. На данном счете в течение года отражаются:

- прибыли или убытки от обычных видов деятельности и сальдо прочих доходов и расходов (в корреспонденции со счетами 90 и 91);

- суммы налоговых санкций (в корреспонденции со счетом 68 «Расчеты по налогам и сборам»);

- суммы начисленного условного расхода/дохода по налогу на прибыль и постоянных налоговых активов и обязательств (если применяется ПБУ 18/02 приказ Минфина РФ от 06.04.2015 – затратный метод);

- суммы текущего налога на прибыль и отложенного налога на прибыль (если применяется ПБУ 18/02 приказ Минфина РФ от 20.11.2018 № 236н – балансовый метод). Новая редакция ПБУ 18/02 «Учет расчетов по налогу на прибыль» (приказ Минфина РФ от 20.11.2018 № 236н) применяется с 2020 г.

В обязательном порядке закрывают счета учета реализации и финансовых результатов:

- 90 «Продажи»;

- 91 «Прочие доходы и расходы»;

- 99 «Прибыли и убытки».

Счет 99 закрывается записью от 31 декабря, где сумма полученной чистой прибыли (убытка) переносится в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)». Другими словами, остаток со счета 99 списывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Бухгалтерские проводки при этом выглядят следующим образом:

- Дебет 99 субсчет «Чистая прибыль (убыток)» Кредит 84 – списана чистая (нераспределенная) прибыль отчетного года;

- Дебет 84 Кредит 99 субсчет «Чистая прибыль (убыток)» – отражен чистый (непокрытый) убыток отчетного года.

Соответственно, сальдо счета 99 не имеет (по итогам отчетного года). На этом реформация баланса заканчивается.

Закрытие года в программе «1С:Бухгалтерия 8»

Для закрытия года необходимо произвести поэтапно регламентные операции:

- амортизация и износ ОС;

- закрытие счетов 90 «Продажи», 91 «Прочие доходы и расходы»;

- расчет налога на прибыль;

- реформация баланса.

Для их выполнения переходим в раздел «Операции» – «Закрытие месяца». Далее устанавливаем месяц – декабрь 2020 года.

• Начислена амортизация ОС

По ссылке с названием регламентной операции «Амортизация и износ основных средств» выбираем «Выполнить операцию».

По ссылке с названием регламентной операции «Амортизация и износ основных средств» выбираем «Показать проводки» и проверяем движение документа.

• Закрытие счетов 90 «Продажи», 91 «Прочие доходы и расходы» и расчет налога на прибыль

Перед выполнением регламентных операций по закрытию счетов 90, 91 и расчета налога на прибыль проанализируем суммы, накопленные на данных счетах. В этом нам поможет отчет «Оборотно-сальдовая ведомость» (рис. 3). Перейдем в раздел: «Отчеты» – «Оборотно-сальдовая ведомость по счету» (ОСВ).

Вернемся в раздел: «Операции» – «Закрытие месяца».

По ссылке с названием регламентной операции «Реформация баланса» выбираем пункт «Пропустить операцию», слева от ссылки появится значок «Стрелка вниз» (рис. 4).

По кнопке «Выполнить закрытие месяца» выполним все остальные регламентные операции (операция «Реформации баланса» будет пропущена программой).

Таким образом, определен финансовый результат:

- по деятельности, связанной с производством и реализацией (счет 90)

- по деятельности, не связанной с производством и реализацией (счет 91)

По ссылке с названием регламентной операции «Закрытие счетов 90, 91» выбираем «Показать проводки» и проверяем движение документа.

Расшифровку сумм финансовых результатов по видам деятельности можно проанализировать с помощью отчета «Справка-расчет налога на прибыль». Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

Из справки мы видим начисления:

- Налога на прибыль в федеральный бюджет.

- Налога на прибыль в региональный бюджет.

- Признание условного расхода по налогу на прибыль.

По ссылке с названием регламентной операции «Расчет налога на прибыль» (рис. 4) выбираем «Показать проводки» и проверяем движение документа.

Проверим по движению документа расчет налога на прибыль за 2020 г.:

Условный расход по налогу на прибыль равняется:

- Прибыль до налогообложения × Ставка налога на прибыль (240 000,00 руб. × 20 % = 48 000,00 руб.)

Округление по счету 68.04.2 до рубля списывается на счет 99.09 «Прочие прибыли и убытки» (если сумма получилась с копейками).

Далее распределим суммы налога на прибыль по видам бюджетов (федеральный бюджет – 3 %, региональный бюджет – 17 %):

- в федеральный бюджет: 240 000,00 руб. * 3% = 7 200,00 руб.

- в региональный бюджет: 240 000,00 руб. * 17% = 40 800,00 руб.

Данные по движению документа совпадает с рассчитанными значениями. Дополнительно проанализируем расчет по отчету «Справка-расчет налога на прибыль».

Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

• Реформация баланса

При выполнении данной операции закрываются счета:

- 90.01.1 «Выручка по деятельности с основной системой налогообложения»;

- 90.02.1 «Себестоимость продаж»;

- 90.03 «Налог на добавленную стоимость»;

- 91.01 «Прочие доходы»;

- 91.02 «Прочие расходы»;

- 99.02.1 «Условный расход по налогу на прибыль».

Отражается чистая прибыль отчетного года

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Выполнить операцию».

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Показать проводки» и проверяем движение документа.

Первые 5 проводок закрывают субсчета счетов 90 и 91 на счета 90.09 и 91.09. По состоянию на 31 декабря остатков быть не должно.

Проводка 6 на счете 99.01.1 формирует прибыль (убыток) по деятельности с основной системой налогообложения, в то время как на счете 99.01.2 формируется прибыль (убыток) по деятельности с особым порядком налогообложения (не в данном случае).

Проводка 7 анализирует сальдо по счетам 99.01.1 и 90.01.2. Здесь возможны два варианта развития событий:

- если сальдо кредитовое, то формируется проводка в кредит счета 84.01 «Прибыль, подлежащая распределению» (в данном примере);

- если сальдо дебетовое, то в дебет счета 84.02 «Убыток, подлежащий покрытию».

Чтобы проверить корректность выполненных регламентных операций по закрытию года воспользуемся отчетом «Оборотно-сальдовая ведомость».

Если по ОСВ после проведения реформации баланса по состоянию на 31.12.2020 сальдо по счетам 90, 91 и 99 равно нулю, то реформация баланса прошла корректно.

Реформация бухгалтерского баланса – это техническая процедура по закрытию отчетного годового периода в бухгалтерском учете, состоящая в обнулении некоторых счетов.

Реформацию выполняют датой последнего дня декабря текущего года (после занесения в учет последней финансовой операции) до составления годовой отчетности: бухгалтерского баланса, отчетов о хозяйственных и финансовых итогах работы субъекта.

Что такое реформация баланса?

Подготовка к процедуре реформации

Процесс реформации баланса включает 2 последовательных этапа:

- обнуление сальдо на счетах, использовавшихся в ходе отчетного периода для фиксирования приходов, затрат и коммерческих итогов функционирования предприятия: счет 90 для реализации и счет 91 для иных расходов, доходов;

- включение образовавшегося за минувший год финансового результата (прибыли и потерь по сч. 99) в показатель непокрытого ущерба или нераспределенной прибыли путем перемещения на сч. 84.

Как сделать реформацию баланса?

Поэтому новый финансовый период предприятие начнет с сальдо, равными нулю, по счетам и субсчетам, учитывающим показатели деятельности компании.

К сведению! До начала процедуры следует выверить остатки средств по всем бухгалтерским счетам, а в случае выявления ошибок необходимые исправительные проводки должны быть выполнены в учете датой 31 декабря. При наличии корректировок в бухучете важно проверить их отражение по учету налогов и произвести доплату соответствующего платежа при необходимости.

Закрытие счетов доходов и расходов организации

Обнуление счетов 90, аккумулирующего приход и траты предприятия по обычным видам производства или деятельности, и 91, предназначенного для иных поступлений и расходов, производится каждый календарный месяц. При этом финансовый итог, получаемый в ходе сравнения оборотов по субсчетам счетов 90 и 91, переводится на счет 99.

Какие проводки делают при реформации баланса?

В бухучете в случае получения прибыли от реализации и иной деятельности выполняется запись по ее списанию:

Дебет с/сч. 90-9 (с/сч. 91-9) / Кредит сч. 99.

При формировании убытка за месяц его списание производится операцией:

Дебет сч. 99 / Кредит с/сч. 90-9 (с/сч. 91-9).

Ежемесячно на конец периода счета 90, 91 имеют нулевые остатки, но их субсчета сохраняют некоторые остатки средств, обнуление которых внутренними операциями (на с/сч. 90-9 и 91-9) производится в процессе балансовой реформации по данным на 31 декабря завершаемого года.

Закрытие счетов по убыткам и прибыли организации

На счете 99, формирующем конечный показатель функционирования предприятия, в течение текущего года фиксируются прибыли и урон по обычным типам деятельности, иные поступления и выбытия, показатель рассчитанного налогового платежа на прибыль, корректировки по величине налога, расчеты штрафов (по сборам, налогам).

К сведению! Компания, использующая ПБУ 18/02, для отражения начисленного налогового платежа по прибыли не использует операцию по счетам 99 (Дт) и 68 (Кт), а выполняет корректировку условного расхода/дохода по налогу, учитываемого на специальном субсчете.

Счет 99 не закрывается, по сравнению со сч. 90, 91, в течение года, сальдо по нему отражает промежуточные итоги хозяйственной деятельности, при этом кредитовое сальдо к окончанию года свидетельствует о чистой прибыли, а дебетовый остаток – об ущербе.

Завершающей операцией (от последнего числа декабря) на сч. 84 добавляется показатель чистой прибыли (в кредит) или заносится убыток (в дебет):

Дебет сч. 99 / Кредит сч. 84 или Дебет сч. 84 / Кредит сч. 99.

Остаток по счету 99 обнуляется, а открытые к нему дополнительно субсчета также закрываются последним числом декабря внутренними записями на субсчет 99-9.

К сведению! При необходимости к сч. 99 создаются субсчета разных порядков с учетом показателей формы отчетности о прибылях и убытках.

К примеру, для субсчета, отражающего поступления/траты до налогообложения (с/сч. 99-1), допустимы субсчета следующего порядка:

- для прибыли/потерь от реализации (с/сч. 99-1-1);

- для прочих поступлений и выбытий (с/сч. 99-1-2).

Реформация многоуровневого счета производится поэтапно путем переноса сальдо остатков внутренними проводками на субсчет более высокого порядка. Образующийся в итоге остаток (по с/сч. 99-9) сносится на сч. 84 в дебет или кредит в зависимости от результата.

Использование чистой прибыли

Направления распределения образовавшегося за год чистого дохода организации определяются на общем собрании ее участников (ст. 103 ГК РФ).

В бухгалтерском учете до получения итогов годового акционерного собрания не выполняется списание суммы заработанной за год прибыли, исключая случаи, зафиксированные уставом компании. В таких ситуациях информация по фактам распределения годового дохода должна быть доведена до сведения всех акционеров предприятия до начала очередного годового заседания.

Чистая прибыль компании может использоваться для:

- Уплаты сумм дивидендов участникам компании. Если последние также являются его работниками, то выполняется проводка: Дебет сч. 84 / Кредит сч. 70.

- Для прочих участников выполняется следующая операция: Дебет сч. 84 / Кредит с/сч. 75-2 (уплата доходов).

Оплата по некоторым акциям может осуществляться и из средств специальных фондов организации, ранее образованных для этих целей.

Операции по начислению сумм дивидендов осуществляются при появлении решения акционеров об их выплате, что происходит в году после завершившегося, т.е. отчетного. В бухучете проводки за отчетный год не добавляются, но сведения о событиях, произошедших после отчетной даты, должны отразиться в пояснительных документах к отчетам по убыткам, прибылям (ПБУ 7/98) и к балансу предприятия.

- Перечислений в резервный фонд, формируемый для закрытия потерь компании, гашения облигаций, выкупа акций организации. Наличие подобного фонда для АО обязательно, в ООО фонд создается на добровольной основе (ФЗ № 14, 08.02.1998).

Дополнение ресурсов резервного фонда, учитываемых по сч. 82, допускается до получения решения заседания участников организации проводкой: Дебет сч. 84 (прибыль нераспределенная) / Кредит сч. 82.

- Погашения убытков минувших периодов. Величина чистой прибыли (некоторая доля или полная сумма), направляемая на указанные цели, определяется в ходе общего акционерного собрания.

Погашение потерь прошлого отражается операцией: Дебет сч. 84 (прибыль нераспределенная) / Кредит сч. 84 (субсчет для непокрытого убытка минувшего периода).

К сведению! Компания вправе понизить показатель налогооблагаемой доходной базы отчетного года на размер урона, понесенного в минувшие периоды (ст. 283 НК РФ). Гашение убытков прошлого из суммы текущей чистой прибыли допустимо до появления решения собрания участников, если порядок процедуры прописан в уставе организации.

Если последним заседанием акционеров решено увеличить долю отчислений на гашение прошлых потерь, то операции в учете могут выполняться 2 раза: по состоянию на последний день декабря отчетного года в размере, установленном прошлым собранием или уставом, и на дату последнего годового собрания (в новом году).

- Повышения показателя уставного капитала предприятия, при этом проводка по счетам выглядит как:

Дебет сч. 84 / Кредит сч. 80.

- Увеличения фондов специального назначения (социальной сферы, накопления, благотворительности, потребления), расходование которых допустимо только на разрешенные уставом или иными внутренними документами цели. К примеру, пополнение фонда социальной сферы осуществляется проводкой:

Дебет сч. 84 / Кредит сч. 76 (с/сч. «Фонд социальной сферы»).

Если к концу годового периода средства со специальных фондов (по счету 76) оказались использованы не полностью, решение по ним должно выноситься собранием акционеров. При решении провести капитализацию в бухгалтерском учете выполняется проводка:

Дебет сч. 76 (субсчет фонда) / Кредит сч. 84 (субсчет для прибыли минувших лет нераспределенной).

При отсутствии подобного решения неистраченные ресурсы сохраняются на соответствующих счетах и могут использоваться в будущем периоде на эти же цели.

К сведению! В случае если участники компании приняли решение не распределять сумму образовавшейся чистой прибыли, производится ее капитализация: Дебет сч. 84 / Кредит сч. 84 (с/сч для прибыли минувших лет нераспределенной).

Что такое реформация баланса?

В какие сроки проводится реформация баланса?

Какие процедуры для проведения реформации баланса должны осуществляться?

Многие, даже опытные специалисты путаются в понимании того, что представляет из себя реформация баланса. Многие представляют процесс лишь в общих чертах, не имея практического опыта, не осознавая, как все это сделать на практике.

Реформация баланса — это распределение полученной в течение отчетного года прибыли или списание полученного за год убытка, представляющее собой закрытие счетов учета финансовых результатов.

Проведение реформации баланса связано с тем, что финансовые результаты отчетного года учитываются нарастающим итогом. По окончании года все счета учета финансовых результатов должны закрыться. Это нужно для того, чтобы подвести итоги за год, а также обеспечить возможность ведения аналитического учета финансового результата следующего года. Ведь если подобное обнуление не делать, то счет финансовых результатов будет в бесконечном процессе возрастания (при наличии прибыли), и выводить именно текущие показатели будет катастрофически неудобно.

Реформацию баланса проводят по окончании отчетного года, после того как в бухгалтерском учете компании отражены все хозяйственные операции за год. В бухучете она оформляется заключительными записями от 31 декабря отчетного года.

Но было бы ошибочным считать, что в течение года бухгалтеру можно сидеть и ничего не делать в этом направлении. Каждый месяц необходимо закрывать определенные субсчета к счетам учета финансовых результатов в общем итоге, обнуляя их. То есть по сути уже в январе необходимо начать определенную подготовку к реформации баланса в конце года.

Рассмотрим эти этапы подробнее.

Правила формирования в бухгалтерском учете информации о доходах определяет Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99[1]. Порядок формирования расходов регламентирует Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99[2].

ПБУ 9/99 выделяет доходы от обычных видов деятельности и прочие доходы. Аналогично ПБУ 10/99 выделяет расходы от обычных видов деятельности и прочие расходы.

Этап I. Закрытие сальдо по всем субсчетам к счету 90 «Продажи»

Счет 90 «Продажи» предназначен для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним.

ПБУ 9/99 определяет, что доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

Структура субсчетов к счету 90 «Продажи» отображает процесс выведения финансового результата от обычной деятельности предприятия и строится по принципу обособленного учета выручки, себестоимости, налогов с оборотов (НДС, акцизы), прибыли/убытка от продаж.

По кредиту счета 90 «Продажи» отражается продажная стоимость товаров, работ, услуг, а по дебету себестоимость и налоги — НДС и акцизы. Разница между этими показателями и будет отображаться финансовый результат от данных операций.

К счету 90 «Продажи» могут быть открыты субсчета[3]:

- 90-1 «Выручка» — учитываются поступления активов, признаваемые выручкой;

- 90-2 «Себестоимость продаж» — учитывается себестоимость продаж, по которым на субсчете 90-1 «Выручка» признана выручка;

- 90-3 «Налог на добавленную стоимость» — отражается сумма НДС, включенного в продажную стоимость товара (работ, услуг);

- 90-4 «Акцизы» — отражается сумма НДС, включенного в продажную стоимость продукции (товаров);

- 90-9 «Прибыль/убыток от продаж» — предназначен для выявления финансового результата (прибыль или убыток) от продаж за отчетный месяц.

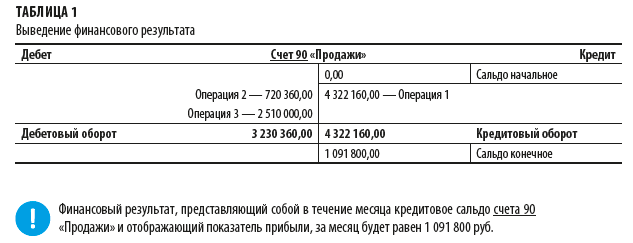

Пример 1

Торговая выручка предприятия в июне 2019 г. составила 4 322 160 руб., в том числе НДС 20 % — 720 360 руб. Покупная стоимость реализованной продукции — 2 510 000 руб.

Общий объем выручки предприятия складывается из совокупности сделок, но мы для упрощения примера сразу отразим итоговые суммы.

В отчетном периоде суммы реализации отражались проводками:

Операция 1

Дебет 62 «Расчеты с покупателями и заказчиками» Кредит 90-1 «Выручка» — 4 322 160 руб. — отражена торговая выручка в продажных ценах с учетом НДС.

Операция 2

Дебет 90-3 «Налог на добавленную стоимость» Кредит 68 субсчет «Расчеты с НДС» — 720 360 руб. — отражен НДС по осуществленной в течении месяца реализации.

Операция 3

Дебет 90-2 «Себестоимость продаж» Кредит 41 «Товары» — 2 510 000 руб. — списана себестоимость реализованной продукции.

Для наглядности выведения финансового результата по работе за месяц «нарисуем» традиционный «самолетик» (табл. 1).

Обычно представленной группировки субсчетов достаточно, чтобы отобразить все необходимые итоги деятельности организации. Однако нередко большое число видов деятельности на предприятии, необходимость получения развернутого аналитического учета, требует определенных корректировок в структуре субсчетов.

На основе Плана счетов организация утверждает рабочий план счетов бухгалтерского учета, содержащий полный перечень синтетических и аналитических (включая субсчета) счетов, необходимых для ведения бухгалтерского учета. Организация может уточнять содержание приведенных в Плане счетов субсчетов, исключать и объединять их, а также вводить дополнительные субсчета.

Как правило, этим допущением активно пользуются, чтобы получать финансовые результаты по конкретным видам деятельности.

Впрочем, структура счета 90 «Продажи» может подчеркивать и другие особенности хозяйственной деятельности.

Пример 2

На предприятии, которое осуществляет два вида деятельности, к счету 90 «Продажи» в целях выведения финансовых результатов были открыты следующие субсчета:

- 90-01-1 «Торговая выручка»;

- 90-01-2 «Выручка автосервиса»;

- 90-02-1 «Себестоимость продаж»;

- 90-02-2 «Себестоимость деятельности автосервиса»;

- 90-03-1«НДС по торговой деятельности»;

- 90-03-2 «НДС по деятельности автосервиса»;

- 90-09-1 «Прибыль/убыток от торговой деятельности»;

- 90-09-2 «Прибыль/убыток от деятельности автосервиса».

Особенность ведения субсчетов к счету 90 «Продажи» — записи по субсчетам 90-1 «Выручка», 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость», 90-4 «Акцизы» производятся накопительно в течение отчетного года.

При этом важно в целях выполнения норм методологии бухгалтерского учета, а также в рамках подготовки рассматриваемых статей бухгалтерского учета к реформации в конце года ежемесячно выводить финансовый результат (прибыль/убыток) от продаж за отчетный месяц.

[1] Утверждено Приказом Минфина России от 06.05.1999 № 32н (в ред. от 06.04.2015; далее — ПБУ 9/99).

[2] Утверждено Приказом Минфина России от 06.05.1999 № 33н (в ред. от06.04.2015; далее — ПБУ 10/99).

[3] См. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцию по его применению, утвержденные Приказом Минфина России от 31.10.2000 № 94н (в ред. от 08.11.2010; далее — План счетов).

Статья опубликована в журнале «Справочник экономиста» № 6, 2019.