-

Что такое платёжный календарь организации и для чего он нужен

-

Содержание платёжного календаря

-

Как составить платёжный календарь денежных средств

-

Контроль исполнения ПК

-

Пример заполнения и ведения платёжного календаря

-

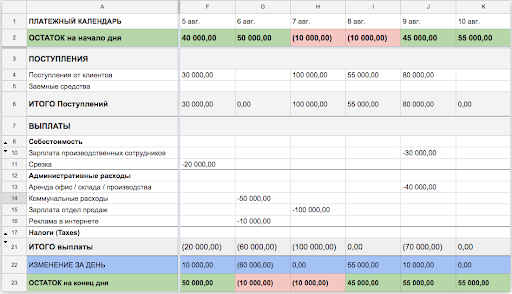

Как сформировать плановый платёжный календарь в Excel

-

Чем отличается платёжный календарь от бюджета движения денежных средств

Что такое платёжный календарь организации и для чего он нужен

Платёжный календарь — это краткосрочный план компании. В специальной таблице, с разбивкой по дням, отражают приход и расход денег на опредёленный период в будущем. В плане нужно указывать ожидаемые суммы поступлений от покупателей и плановые перечисления поставщикам.

Платёжный календарь компании содержит также данные об остатках денежных средств на начало и конец каждого рабочего дня планируемого периода (это может быть неделя, декада, месяц).

Необходимость в платёжном календаре

hidden>

Правильно заполненная форма позволяет своевременно исполнять взятые на себя финансовые обязательства перед контрагентами и кредиторами предприятия. Кроме этого, оперативный платёжный календарь способен помочь с решением проблем по кассовым разрывам. При недостатке средств на расчётном счёте, фирма не сможет вовремя:

- расплатиться с поставщиками;

- выплатить заработную плату сотрудникам;

- погасить кредиты и проценты;

- перечислить налоги и обязательные платежи.

И, как результат, — арест расчётного счёта и временный паралич деятельности. Допускать кассовые разрывы нельзя. Поэтому очень важно правильно планировать потоки денежных средств по операционной деятельности и источники покрытия их возможного дефицита (краткосрочные кредиты и овердрафты).

Содержание платёжного календаря

Планированием платёжного календаря занимается бухгалтер или экономист, ответственный за финансовую деятельность организации. В крупных компаниях и в холдингах эта деятельность подконтрольна финансовому директору.

Такой инструмент, помимо борьбы с кассовыми разрывами, помогает оперативно управлять финансами. В платёжный календарь, составленный на календарный месяц, включаются данные о:

- поступлениях денег от клиентов;

- планирующихся к оплате суммах поставщикам;

- налоговых платежах;

- просроченных выплатах;

- ещё не поступивших на расчетный счёт инкассированных суммах;

- планируемых к зачислению средствах согласно договорам эквайринга.

Платёжный календарь и план движения денег очень актуален для организаций малого и среднего бизнеса, поскольку у них часто возникают ситуации с нехваткой денежных средств.

Крупным компаниям ПК позволяет эффективно распределять средства между структурными подразделениями и филиалами, а также значительно упрощает контроль за финансами.

Формат документа

hidden>

ПК составляется в виде таблицы, по которой наглядно видно, в каком из предстоящих дней компания столкнётся с дефицитом средств для покрытия текущих расходов. Благодаря плановому платёжному календарю руководитель организации увидит предстоящие кассовые разрывы, и сможет заранее к ним подготовиться:

- например, договорится с поставщиком об отсрочке платежа;

- или предложит покупателю скидку за авансовое перечисление;

- или перенесёт покупку дорогого актива на более поздний срок.

Таким образом он сохранит репутацию компании — а это очень важно в условиях высокой рыночной конкуренции.

Таблицу можно составить в Excel, сформировать в специальных приложениях для ведения бюджета или в бухгалтерской программе.

Пример платёжного календаря

Как составить платёжный календарь денежных средств

Заполнить форму ПК не сложно. В документе отражаются следующие данные:

- статьи доходов или расходов;

- наименование проекта под который составляется ПК;

- контрагенты;

- даты поступления или перечисления денежных средств;

- суммы расхода или прихода денежных средств;

- важные пояснения для статей платёжного календаря.

Список далеко не полный, его можно дополнять другой нужной информацией или сокращать, при необходимости. Например, иногда бывает необходимо

- выделить крупных клиентов;

- распределить данные по филиалам;

- указывать центры финансовой ответственности;

- разделить платежи по разным ставкам НДС или расчётным счетам.

Чтобы систематизировать работу с ПК, желательно утвердить регламент платежей по предприятию. Это внутренний документ, в котором прописывается порядок сбора и утверждения заявок на расходы в соответствии с утверждённым бюджетом. Руководители структурных подразделений, в пределах выделенных лимитов, могут расходовать средства на поддержание деятельности компании.

В регламенте нужно прописать приоритетность платежей. При недостатке средств финансист сможет регулировать платежи в соответствии с утверждённой очерёдностью. Например, наивысший приоритет будет для уплаты налогов, заработной платы и процентов по кредитам.

Самое трудное в подготовке платёжного календаря – это наполнение его плановыми показателями. Часто возникают сложности с выяснением сумм и даты ожидаемых поступлений и платежей по дням месяца. Чтобы составить план, понадобится помощь сотрудников всех основных подразделений предприятия:

| Наименование структурного подразделения | Тип заявки |

|---|---|

| Отдел продаж | Календарный план поступлений от покупателей |

| Отдел материально-технического снабжения | Планируемые объёмы закупки сырья, материалов, товаров |

| Административно-хозяйственный отдел | Хозяйственный инвентарь, затраты на обслуживание здания, коммунальные расходы |

| Отдел маркетинга | Сведения по финансированию рекламных акций |

| Инженерная служба | Расходы на обслуживание и ремонт оборудования |

| Бухгалтерия | Планируемые к перечислению: заработная плата, налоги, сборы, проценты и кредиты |

| Отдел капитального строительства | Расходы по капремонту или возведению зданий и сооружений |

Собранную информацию надо разбить по контрагентам и статьям расходов. Распределить налоги поможет налоговый календарь. Дни выплаты аванса и заработной платы указаны в коллективном договоре. Далее вам остается разнести все перечисления по конкретным дням и строкам платежного календаря.

После этого появится возможность сравнить приходы с расходами. Станет ясна реальная картина – в какие из дней может возникнуть дефицит денег.

Далее нужно проанализировать все планируемые расходы по приоритетности. Что-то передвинуть, от чего-то отказаться.

Нужно учитывать «репутационные» платежи — их можно просрочить, но это повлияет на имидж компании в будущем. Например, первые закупки у крупного холдинга, с которым планируется работать на постоянной основе.

Контроль исполнения ПК

После заполнения плановых показателей финансист должен отслеживать исполнение ПК. Для этого нужно выгрузить данные по расчётному счёту в программе «банк-клиент». Обороты по кассе берутся из бухгалтерской программы. Можно делать это ежедневно или по итогам недели.

Специалист сравнивает фактические показатели денежных потоков с плановыми, и выявляет отклонения. Таким образом, он постоянно контролирует финансовое положение компании и выявляет возможные кассовые разрывы. При отклонении показателей доходности, он связывается с работниками отдела продаж чтобы активизировать работу по поступлению денег.

Сумма плановых платежей поставщикам иногда превышает размер поступлений. Это нормально, если компания в состоянии оплачивать нехватку за счёт остатков денежных средств на банковском счёте или овердрафтного кредита.

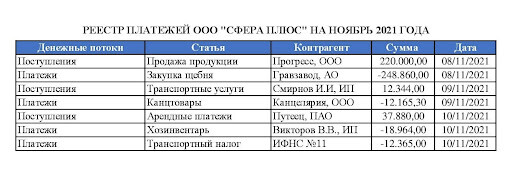

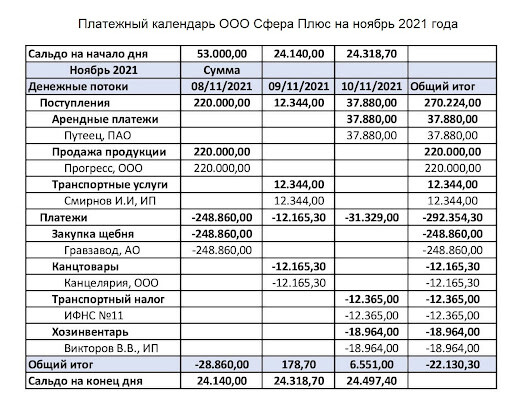

Пример заполнения и ведения платёжного календаря

Финансист ООО «Сфера Плюс» составил платёжный календарь на месяц. Он собрал все платежи со структурных подразделений в одну таблицу и распределил их по дням. Для упрощения покажем часть календаря — первую декаду:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | -65000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 0 | 93000 | 68000 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 8000 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | -65000 | 8000 | 62000 |

Выяснилось, что 6 октября возможен кассовый разрыв — нужно выплачивать заработную плату, а достаточных денег на счёте не будет. Финансист обратился к менеджерам продаж чтобы они договорились с покупателем о переносе оплаты за товар на один день раньше, не 7, а 6 октября. Переговоры прошли успешно, и ПК удалось сбалансировать:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | 28000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 93000 | 0 | 68000 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 8000 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | 28000 | 8000 | 62000 |

По итогам 1 декады октября получилось следующее:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | 28000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 93000 | 0 | 0 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 0 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | 28000 | 8000 | 2000 |

Запланированный на 8 октября платёж не поступил, в связи с этим пришлось в первую очередь уплатить проценты за кредит, так как это более приоритетный платёж. Оплату хозяйственных расходов перенесли на более поздний срок.

Как сформировать плановый платёжный календарь в Excel

Это самый простой способ формирования ПК — без применения специальных программ и шаблонов.

В файле нужно создать два листа:

- реестр платежей;

- платёжный календарь для организации.

Реестр платежей заполняется следующим образом:

Реестр платежей ООО «Сфера Плюс»

Нужно отформатировать его как таблицу, установить фильтры, чтобы легко найти нужные данные. Суммы по поступлениям ставятся положительные, по платежам — отрицательные.

На 2 листе формируется платёжный календарь — как сводная таблица из показателей реестра платежей (Вставка — Сводная таблица — Выбрать диапазон).

Денежные потоки, статьи, контрагенты переносятся в строки, дата — в столбцы, сумма — в значения. Получится вот такая таблица:

Платёжный календарь для руководителя ООО «Сфера Плюс»

Добавить строки «Сальдо на начало дня» и «Сальдо на конец дня», связать их формулами:

Сальдо на конец дня = Сальдо на начало дня + Поступления — Платежи;

Сальдо на начало текущего дня = Сальдо на конец предыдущего дня.

Очень удобно — когда заполняют реестр платежей, данные автоматически переносятся в платёжный календарь. Не надо делать двойную работу.

Чем отличается платёжный календарь от бюджета движения денежных средств

Не надо путать ПК и БДДС — это разные инструменты планирования со своими конкретными целями.

ПК — это оперативный, краткосрочный документ, его цель — не допустить кассовых разрывов. Пользователю ПК нужно, чтобы суммы и сроки платежей были максимально точными. Ему надо знать откуда и куда пойдут деньги.

БДДС формируют на длительный срок — от года и больше. Он носит стратегический характер. Не важно от кого придут и куда уйдут деньги. Денежные потоки не детализируются. Цель БДДС — определить платёжеспособность фирмы и выявить потребность в заёмных средствах на период планирования.

ПК формируют на основании фактических данных (заключённых договоров, счетов на оплату, накладных, и т.д.), а БДДС — на основе расчётов и экспертных данных.

Данная статья содержит информацию о том, как экономическая служба производственной компании может обеспечить оперативное планирование поступления и расхода денежных средств, перераспределение денежных потоков при кассовых разрывах.

ПЛАТЕЖНЫЙ КАЛЕНДАРЬ КОМПАНИИ

Платежный календарь любой компании является краткосрочным планом движения денежных потоков, служит оперативным инструментом управления денежными средствами. Поэтому некоторые руководители финансово-экономических служб ошибочно считают оперативный платежный календарь детализированной версией бюджета движения денежных средств (БДДС).

Действительно, по своей структуре платежный календарь соответствует БДДС. В нем тоже отражаются остатки денежных средств на начало и конец планируемого периода, их поступление и расход за период. На этом сходство заканчивается, поскольку вся работа с платежным календарем строится по другим принципам.

БДДС формируют по данным бюджета доходов и расходов, бюджета закупок, бюджета займов и кредитов, бюджета инвестиций и прогнозируют на период от месяца до нескольких лет. Платежный календарь составляют на основе документов по приходу и расходу денежных средств, для него максимальным горизонтом планирования является месяц.

Плановые показатели бюджета движения денежных средств в отчетном периоде не меняются, по завершении периода их сопоставляют с фактическими значениями денежного потока компании (план-фактный анализ бюджета). Платежный календарь планируют и корректируют ежедневно, поэтому его невозможно анализировать на предмет соответствия фактических денежных потоков прогнозируемым значениям.

Для целей формирования БДДС не нужна детализация движения денег в разрезе расчетных счетов или касс предприятия, а для платежного календаря как инструмента оперативного управления денежными потоками такая информация жизненно необходима.

Расходы денежных средств в БДДС показывают только в общих суммах по статьям бюджета и не учитывают их важность для бизнеса компании. При формировании расходной части платежного календаря принимают во внимание критичность неоплаты в запланированный срок того или иного вида расхода, чтобы не допустить перебоев в обеспечении бизнес-процессов, генерирующих доходы компании.

Для успешной работы с платежным календарем нужно следовать определенным правилам, которые касаются формирования этого документа и корректировки прогнозных показателей. В чем состоят эти правила и как экономическая служба может обеспечить корректность и актуальность оперативного платежного календаря на каждый день работы компании, рассмотрим далее.

Чтобы оперативный платежный календарь был максимально эффективным, руководитель финансово-экономической службы должен придерживаться в работе с ним следующих принципов:

- планирование денежных потоков (приход и расход средств) производят на основании первичных документов, а не прогнозным методом;

- денежные потоки планируют в аналитике расчетных счетов и касс компании;

- при формировании расходной части платежного календаря учитывают приоритетность направлений расхода денежных средств;

- платежный календарь составляют в ежедневной аналитике денежных потоков и ежедневно корректируют на основании факта прихода и расхода денег.

Исходя из указанных принципов, рассмотрим методику организации эффективного оперативного платежного календаря.

ОПЕРАТИВНОЕ ПЛАНИРОВАНИЕ ПОСТУПЛЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

В оперативном платежном календаре поступление денежных средств планируют по первичным документам реализации товаров (работ, услуг) и договорным условиям оплаты (предоплата, оплата по факту или на условиях отсрочки платежа). Для создания плана поступления денежных средств от будущей реализации товаров (работ, услуг) используют заявки покупателей.

У компании могут быть непрофильные поступления денежных средств, например от сдачи имущества в аренду. В таком случае нужно предусмотреть в платежном календаре поступление доходов в соответствии с договорными условиями оплаты аренды.

Основанием для формирования прогнозов поступления денежных средств являются также кредитные договоры или графики получения займов и кредитов (приложения к кредитным договорам). В любом случае планы поступления денежных средств должны содержать следующие реквизиты:

- основание платежа;

- наименование плательщика;

- сумма поступления;

- статья движения денежных средств;

- прогнозная дата прихода денежных средств.

Возьмем, к примеру, компанию «Альфа», которая производит и реализует хозяйственные товары. Экономическая служба компании отвечает за еженедельное формирование оперативного платежного календаря, с помощью которого осуществляют текущее управление денежными потоками, производят платежи контрагентам.

Чтобы сформировать приходную часть календаря на неделю с 12 по 16 марта 2018 г., сотрудник, отвечающий за работу с платежным календарем, должен выполнить следующие операции:

- составить реестр поступлений денежных средств за реализованную ранее продукцию, платежи по которой должны поступить от покупателей в указанную неделю;

- построить прогноз поступлений денежных средств в указанную неделю за продукцию, на поставку которой имеются заявки от покупателей;

- запланировать поступления денежных средств от арендаторов имущества компании, которые должны поступить в указанную неделю согласно договорам аренды;

- запланировать поступления денежных средств в указанную неделю согласно кредитным договорам компании с банками;

- распределить на указанную неделю поступления денежных средств, которые были запланированы в платежном календаре на текущую неделю (с 5 по 9 марта), но не поступили на счета или в кассу компании.

По первым четырем пунктам сведения собирают в сводный реестр поступлений денежных средств (табл. 1).

Сразу обратим внимание, что необходимо контролировать сроки поступления денежных средств по заявкам покупателей. Так, оплата за продукцию по двум последним заявкам (выделены в табл. 1 зеленым цветом) не поступит на планируемой неделе, поэтому должна быть отражена в платежном календаре следующей недели.

Также нужно включить в поступление денежных средств на неделе с 12 по 16 марта те суммы, которые должны были прийти на текущей неделе, но по каким-либо причинам не поступили:

1) платеж за поставку продукции от Покупателя 3 на сумму в 500 тыс. руб. — по плану должен был прийти на расчетный счет компании 07.03.2018;

2) платеж за поставку продукции от Покупателя 5 на сумму в 250 тыс. руб. — должен был поступить в компанию в конце февраля 2018 г.

Первую сумму включаем в план поступлений денежных средств платежного календаря на неделю с 12 по 16 марта, поскольку у компании есть гарантийное письмо от покупателя, согласно которому платеж поступит не позднее 15.03.2018.

Вторую сумму в платежном календаре этой недели учитывать не будем, так как нет документов, свидетельствующих о вероятности поступления этих денег. Перенесем данный платеж в план поступлений последующих периодов.

ОБРАТИТЕ ВНИМАНИЕ

Следует включать в платежный календарь только те суммы поступлений, по которым есть документальное подтверждение. На их основе планируют различные оплаты, и если эти деньги не поступят, то и оплаты произведены не будут, что негативно скажется на имидже и бизнесе компании.

На основе произведенных действий формируем приходную часть оперативного платежного календаря на неделю с 12 по 16 марта 2018 г. (табл. 2).

ОПЕРАТИВНОЕ ПЛАНИРОВАНИЕ РАСХОДА ДЕНЕЖНЫХ СРЕДСТВ

Расход денежных средств формируют в платежном календаре на основании заявок, в которых указывают все необходимые реквизиты:

- назначение платежа;

- основание платежа;

- получатель платежа;

- сумма платежа;

- статья движения денежных средств;

- планируемая дата расхода денежных средств.

Чтобы сформировать расходную часть оперативного платежного календаря, нужно выполнить следующую работу:

- составить реестр заявок на расход денежных средств по операционной (текущей), финансовой и инвестиционной деятельности компании;

- распределить на планируемый период заявки, которые не были оплачены (закрыты) в предыдущих периодах.

Заявки на расход денежных средств поступают от ответственных за их оформление сотрудников подразделений (ЦФО) компании. Они должны быть завизированы руководителями этих подразделений (владельцами бюджетов ЦФО).

Сотрудник экономической службы, отвечающий за формирование платежного календаря, проверяет поступающие заявки на соответствие бюджетам ЦФО и на наличие необходимых реквизитов, а затем включает их в сводный реестр заявок компании. Реестр компании «Альфа» на неделю с 12 по 16 марта 2018 г. приведен в табл. 3.

Каждая компания периодически испытывает нехватку оборотных денежных средств, поэтому в реестре заявок целесообразно указывать критичность неоплаты каждой из них, присваивая группу очередности платежа. Если на какой-либо день платежного календаря у компании не будет хватать денег для оплаты всех заявок, то оплата будет производиться в порядке приоритетности этих групп (начиная с первой).

Дополнительно к данному реестру нужно включить в платежный календарь на неделю с 12 по 16 марта заявки на расход, которые не были оплачены на предыдущей неделе из-за нехватки денег:

- заявка на оплату поставки канцтоваров на сумму 250 тыс. руб. (статья ДДС «Оплата хозяйственных нужд» с четвертой группой очередности платежа);

- заявка на оплату наемного транспорта на сумму 250 тыс. руб. (статья ДДС «Оплата транспортных услуг» с третьей группой очередности платежа);

- заявка на оплату сырья на сумму 1 300 000 руб. (статья ДДС «Оплата сырья» со второй группой очередности платежа).

На основании собранного реестра заявок и данных о неоплаченных заявках прошлого периода формируем расходную часть оперативного платежного календаря компании «Альфа» на неделю с 12 по 16 марта 2018 г. (табл. 4).

Итоговые суммы плана расхода денежных средств на неделю с 12 по 16 марта больше, чем прогноз их поступлений. Это свидетельствует об отрицательном сальдо денежных потоков на данную неделю и неспособности компании произвести все запланированные выплаты.

На следующем этапе можно подготовить предварительный платежный календарь, чтобы выявить кассовые разрывы в каждом из дней планируемого периода и перераспределить денежные потоки.

ОПЕРАТИВНАЯ РАБОТА С РАСПРЕДЕЛЕНИЕМ ДЕНЕЖНЫХ ПОТОКОВ

Как было отмечено выше, главное предназначение оперативного платежного календаря — ежедневное управление платежами компании, которое предполагает ежедневную корректировку планов прихода и расхода денег. Поэтому сначала нужно сформировать предварительный платежный календарь (на основе реестров поступлений денежных средств и перечня заявок на их расход) и определить, в какие дни планируемого периода у компании не хватает денег для запланированного погашения заявок.

В примере с компанией «Альфа» предварительный платежный календарь выглядит следующим образом (табл. 5).

Из предварительного платежного календаря видно, что у компании «Альфа» есть деньги только для погашения заявок за первые два дня недели, а в период со среды по пятницу наблюдаются кассовые разрывы и нужно перераспределить денежные потоки.

Замечания

- Перераспределение денежных потоков должен утвердить руководитель экономической службы, а производит его ответственный за работу с платежным календарем.

- На крупных предприятиях, где заявки на расход денежных средств инициируют многие подразделения (ЦФО) и ежедневные платежи проводят в размере нескольких миллионов рублей, создают специальные комиссии для распределения расхода денежных средств, если у компании нет возможности закрыть все заявки.

- В состав такой комиссии обычно входят все руководители ЦФО. Они устанавливают окончательно состав платежей, которые будут фактически произведены в этот период.

Рассмотрим, какие изменения в суммах и сроках заявок на расход денежных средств можно произвести для устранения кассовых разрывов в предварительном варианте платежного календаря:

- заявку на расход денежных средств по статье «Оплата коммунальных услуг» в размере 1 млн руб. разобьем на два платежа по 500 тыс. руб. Первую часть оставим к оплате на 14 марта, вторую перенесем на пятницу 16 марта, потому что на четверг планируется выплата зарплаты, приоритетность которой выше;

- заявку на оплату транспортных услуг в размере 700 тыс. руб. также разбиваем на две части, одну из которых в сумме 100 тыс. руб. переносим со среды на четверг 15 марта, а вторую в сумме 600 тыс. руб. планируем на пятницу 16 марта;

- заявку на покупку основных средств в сумме 700 тыс. руб. по согласованию с руководителем компании переносим с четверга 15 марта на следующую неделю и исключаем из платежного календаря за период с 12 по 16 марта;

- заявку на оплату охраны в размере 250 тыс. руб. делим пополам. Первую часть оставляем к оплате в пятницу, вторую переносим на следующую неделю;

- заявку на закупку спецодежды в сумме 200 тыс. руб. также делим на две равные части. Первую оставляем к платежу на пятницу, вторую переносим на следующую неделю.

В результате указанных изменений в платежном календаре нам удалось ликвидировать все кассовые разрывы и обеспечить баланс прихода и расхода денежных средств компании «Альфа» в период с 12 по 16 марта 2018 г. (табл. 6).

На этом работа с оперативным платежным календарем не заканчивается, так как по разным причинам фактический приход денежных средств может не совпадать с запланированным (как и расход). Каждое утро сотрудник экономической службы, отвечающий за корректность платежного календаря, обновляет его с учетом фактического остатка денег на начало дня и имеющихся в календаре неоплаченных заявок на расход денежных средств.

После утверждения платежного календаря руководителем экономической службы его расходная часть служит основанием для формирования реестра платежей и проведения бухгалтерией оплаты заявок через систему «Банк-Клиент». В случае успешного совершения платежа соответствующая заявка на расход денежных средств помечается как закрытая.

Выводы:

- Оперативный платежный календарь — эффективный инструмент текущего управления денежными потоками и платежами компании.

- Работу с платежным календарем необходимо регламентировать внутренними документами. Это нужно, чтобы все сотрудники понимали свои обязанности и сферу ответственности в процессе управления денежными потоками компании.

Статья опубликована в журнале «Планово-экономический отдел» № 4, 2018.

Платежный календарь для бухгалтера. Что это и зачем он нужен

Главная задача платежного календаря заключается в планировании денежных потоков с возможностью разбивки всех финансовых операций по дням. Чаще всего составляет его бухгалтер. Расскажем, как правильно сформировать платежный календарь и какие сложности могут возникнуть.

Что такое платежный календарь

Платежный календарь – это краткосрочный план, в нем отражаются ожидания по ежедневным поступлениям и платежам, а также фиксируются остатки денежных средств. По функционалу и назначению, такой вид учета имеет сходство с бюджетом движения денежных средств (БДДС).

Отличительными характеристиками выступают:

-

Период планирования. Единого формата нет. Все зависит от задач предприятия и требований руководства. Составлять краткосрочный план можно на 1-3 недели или даже полтора месяца. Главное правило – выбор ближайшего периода, т. е. платежный календарь не целесообразно составлять в перспективе на 3-6 и более месяцев.

-

Непрерывность. Составлять платежный календарь необходимо постоянно. Актуальные сведения формируются еженедельно, что поможет отражать реальное финансовое положение компании и не забывать о возложенных обязательствах.

-

Регулярные корректировки. Этот процесс позволяет контролировать текущее финансовое положение и работать над проблемными направлениями. При формировании бюджета предприятия, чаще фигурируют крупные суммы – от миллиона и более. Поэтому любые погрешности, даже минимальные, могут привести к серьезным финансовым потерям. В платежном календаре их быть не должно.

-

Детализация. Платежный календарь – это не просто отражение «крупных» строк. Документ более детализирован, в нем присутствуют элементы аналитики.

Связывать БДДС и платежный календарь не рекомендуется. Но они могут дополнять друг друга.

Платежный календарь позволяет заранее спрогнозировать вероятность кассовых разрывов и принять меры для их устранения, пересмотреть очередность платежей. Для удобства составления платежного календаря воспользуйтесь специальным модулем Казначей.

Как составить платежный календарь

Составление платежного календаря осуществляется в несколько шагов.

Шаг № 1. Формирование информации о поступивших денежных средствах

На данном этапе бухгалтеру необходимо определить, кто и какую сумму должен внести на счет. Формирование информации осуществляется на базе следующих сведений:

-

Оплата от контрагентов. Уточнить информацию можно в отделе продаж.

-

Кредиты, займы и субсидии. Вопрос о необходимости взятия ссуды следует уточнить у руководителя. Сумма займа не относится к доходу, но все равно отражается в графе поступления денег.

-

Аренда, заем и другие поступления. Если предприятие сдает в аренду помещение, предоставляет деньги в залог или ожидает возмещения ущерба, эти сведения также нуждаются в обязательном отражении в платежном календаре.

Шаг № 2. Сбор предстоящих платежей

На данном этапе бухгалтеру необходимо собрать всю информацию по отделам предприятия и провести аккумуляцию сведений о платежах. В список платежей входят: заработная плата, налоговые выплаты, обязательные взносы, оплата поставок и аренды и т. д.

После сбора всех предстоящих платежей необходимо распределить их по дням. Оплату рекомендуется устанавливать на последний из возможных дней по условиям расчетов.

Важно! Особое внимание стоит уделить платежам, которые совпадают с выходными днями. Например, выплату зарплаты нужно провести в пятницу, выплату налогов – перенести на понедельник.

Шаг № 3. Анализ расходов

Все платежи необходимо разделить на две группы: платежи, которые необходимо платить строго в срок и платежи, оплату которых можно отложить. Такое разделение очень важно, ведь не все виды обязательств могут быть отложены.

Чаще просрочка приводит к серьезным неустойкам и введению штрафных санкций. Переносить нужно те платежи, просрочка по которым не приведет к проблемам.

Что входит в данную категорию? Например, оплата сырья и подобные направления услуг. Отложить не получится заработную плату, налоговые выплаты, кредиты и т. д.

Какие могут возникнуть сложности

-

Проблема № 1. При формировании календаря, поступления не всегда относятся к категории платежей. Что это означает? Нулевое сальдо не нужно планировать на конец дня, особенно, если по договору с банком оговорен неснижаемый остаток на счете. Помнить об этом параметре необходимо.

-

Проблема № 2. Трудности часто возникают в процессе распределения платежей. В первую очередь необходимо платить по тем направлениям, где невозможна отсрочка. Это актуально в том случае, если финансов не хватает на выполнение долговых обязательств.

Как правильно распределить платежи? Кредиторов необходимо ранжировать по следующему принципу:

-

Наличие законных санкций за отсутствие своевременных выплат. Если неустойка сопровождается административным штрафом или уголовным преследованием, долговое обязательство нужно выполнить в полной мере.

-

Значимость контрагента. Если контрагент ключевой, например, поставляет основное сырье, без которого невозможна нормальная работа предприятия, то следует в первую очередь выполнить долговые обязательства перед ним.

-

Размер штрафов. Если штрафные санкции минимальные, можно немного отсрочить выплату. При серьезных штрафах, этого делать не рекомендуется.

-

Репутация компании. Если несвоевременное выполнение долговых обязательств чревато негативным влиянием на репутацию, платежи лучше не затягивать. При наличии серьезных штрафных санкций сохраняется вероятность не только потерять репутацию, но и, например, попасть в Реестр недобросовестных поставщиков и подрядчиков.

Ведение платежного календаря позволит не только систематизировать выплаты, но и избежать кассовых разрывов. Помогут в этом адаптированные программы, в частности, модуль Казначей.

Программное обеспечение позволяет вести централизованное управление денежными средствами, вне зависимости от рода деятельности предприятия. Благодаря модулю «Казначей» можно задавать лимиты платежей, создавать и согласовывать заявки и формировать платежный календарь.

Программа подходит для финансово-экономических подразделений предприятия. Может функционировать самостоятельно, а также легко встраивается в любую конфигурацию 1С.

Планирование денежных потоков в разбивке по дням – задача платежного календаря. Этот «младший брат» бюджета движения денежных средств поможет заранее увидеть кассовый разрыв. Значит, предпринять меры к его устранению. Читайте в статье об этапах формирования и скачивайте образец документа.

Платежный календарь – это

Краткосрочный план, в котором организация отражает ожидаемые ежедневные поступления, платежи и остатки денег.

От бюджета движения денежных средств (БДДС) он отличается следующим:

- периодом планирования. Нет единого мнения о том, каким он должен быть. Кто-то из специалистов формирует документ на неделю, кто-то на 20 дней или на полтора месяца вперед. Но верно правило: это всегда ближайший период к текущей дате. Нет смысла разрабатывать документ на квартал и тем более на год;

- непрерывным характером формирования. Напрямую связано с предыдущей характеристикой. На каждую неделю нужен свой актуальный календарь. Поэтому подход «составить раз в год и забыть» – не про него;

- постоянно вносимыми корректировками. Считается: чем меньше корректировок вносится в бюджеты организации, тем качественнее налажен процесс бюджетирования и нет притягивания «за уши» плана к факту. В отношении платежного календаря – все иначе, и без постоянных корректировок не обойтись. Бюджеты формируются в тысячах или даже миллионах рублей. Погрешность всего в 1% при таких объемах выливается в значимые суммы. В календаре таких вольностей быть не может. Поэтому постоянная его актуализация и приведение плановых остатков денег к фактическим – обычная практика;

- большей детализацией. В бюджете строки показываются укрупненно. Например, «Налоги» или «Приобретение материалов». Для календаря такого недостаточно. Приводится дополнительная аналитика в разрезе контрагентов, видов оплачиваемых услуг, наименований расчетных счетов и т.п. Кроме того, оправдана внутренняя увязка календаря с БДДС.

Как разработать и применять платежный календарь

Перед тем, как разработать платежный календарь, ответьте на три вопроса:

- какой будет его форма?

- на основании чего и как он будет заполняться?

- когда будут вноситься корректировки?

Ответы на них – это, по сути, три этапа к его формированию и применению. Давайте подробнее разберемся с каждым.

Этап 1. Разрабатываем форму платежного календаря

Универсального рецепта для формы нет. Каждый специалист создает документ «под себя», руководствуясь своими предпочтениями. Но есть несколько советов от практиков, которые помогут определиться с вариантом, подходящим именно вам.

Совет 1.1. Для строк берите за основу БДДС. Детализируйте, но не выделяйте лишнее

Платежный календарь – это своеобразная расшифровка бюджета на ближайший период. Логично, что названия строк в документах должны совпадать.

Крупные статьи БДДС детализируйте подстатьями, но в разумной мере. Иначе календарь станет громоздким и неудобным в заполнении и анализе. Воспользуйтесь принципом существенности: когда суммарный оборот по статье не более 5% за отчетный период, то для нее не нужна отдельная строка. Включайте ее значения в прочие платежи или поступления. Подход не касается стратегически важных или особых для компании операций, например, трат на благотворительность.

Избегайте и другой крайности: раздувание статей «Прочее». Они не должны оказаться больше 10% от общих поступлений и выплат.

Совет 1.2. В колонках указывайте все предстоящие дни

Даже выходные и те, в которые не ожидается движение денег в организации. Так проще не запутаться.

Если формируете календарь в Excel или Google Таблицах, то колонки для нерабочих дней выделяйте другим цветом.

Совет 1.3. Обеспечьте связь с БДДС по суммам лимитов

Добавьте колонку, в которую будут переноситься бюджетные остатки по конкретной статье. Этим реализуете оперативный контроль за тем, допустимы ли траты и сколь велико на данный момент отклонение от ожидаемых за год поступлений.

Совет 1.4. Если расчетных счетов несколько, то продумайте механизм включения их в календарь.

В Excel это можно реализовать так:

- после колонки каждого дня добавляйте еще одну с раскрывающимся списком названий расчетных счетов;

- для корректного расчета остатков в разрезе счетов используйте функцию СУММЕСЛИ.

Этап 2. Определяемся с методикой заполнения платежного календаря

Данный этап – самый сложный во всем процессе. Вот советы, которые помогут в его реализации.

Совет 2.1. Установите, что будет информационной базой

В календаре – два основных блока: поступления и платежи. У каждого – свои особенности формирования.

Поступления от контрагентов заполняются на основании:

- либо заключенных с ними договоров и сроков оплаты, которые указаны в них;

- либо на основании БДДС.

Предпочтительнее первый вариант, ведь он точнее. Но он работает не для всех организаций. Например, в розничной торговле неизвестно заранее, какая сумма придет от покупателей на счета и в кассу организации в каждый день. Проблему решают так: из БДДС берут поступления за конкретный месяц и делят их на количество рабочих дней в нем.

Платежи формируются по следующим документам:

- бухгалтерские расчеты. Это сведения об авансе и окончательном расчете по зарплате, о начисленных страховых взносах и налогах;

- договоры с поставщиками и подрядчиками. В небольших организациях их достаточно, чтобы корректно составлять платежный календарь;

- заявки на оплату и реестры платежей. Когда подразделений в компании много, то в оборот вводятся подобные документы. Их цель унифицировать и обобщить информацию из договоров для быстрого принятия решения об оплате и включения ее в календарь. Смотрите на схемах ниже, какая информация может быть в них представлена.

.png)

Рисунок 1. Заявка на платеж и реестр платежей: реквизиты

Совет 2.2. Делайте поправку по суммам поступлений

Если в организации покупатели часто нарушают сроки оплаты, то откорректируйте поступления.

В некоторых компаниях намеренно переносят договорные даты в платежном календаре на более поздние. При этом ориентируются на сложившийся средний процент задержек. Например, деньги от контрагента должны прийти в течение 20 дней после отгрузки. Средняя задержка по оплате составляет 10%. Значит, сумму сдвигают на два дня по отношению к крайней договорной и ставят на 22-й день. Такой подход снижает риск наступления кассового разрыва.

Совет 2.3. Если составляете календарь в Excel, то ведите его в течение года в одном файле или даже на одном листе.

Это поможет видеть повторяющиеся платежи и быстрее их планировать. Чтобы данные за предыдущие месяцы не мешали, сверните их с помощью функции «Скрыть».

Совет 2.4. Вносите в календарь цифры в рублях

Так точно не проглядите нехватку денег, которая исчисляется десятками тысяч.

При необходимости перевести рублевый формат в Excel в тысячный или миллионный, воспользуйтесь алгоритмом со схемы.

.png)

Рисунок 2. Перевод цифр в тысячный или миллионный формат в Excel

Совет 2.5. Напишите регламент формирования платежного календаря

Для небольшой организации такой документ может оказаться излишним. Когда все договоры, счета и платежи сосредоточены в руках одного или максимум двух бухгалтеров, то регламентировать попросту нечего. Для крупного предприятия – это, напротив, возможность четко определить правила игры для всех сотрудников и достичь бесперебойности в процессе формирования календаря.

В регламенте зафиксируйте:

- кем и с какой частотой календарь будет формироваться;

- откуда будет собираться информация о плановых поступлениях;

- кто вправе формировать заявки на платеж, с кем они согласовываются, в какое время передаются исполнителям для перевода денег;

- как контролировать целесообразность платежа и что делать, если он превышает лимит по соответствующей бюджетной статье;

- кому платить первому, если остаток средств не позволяет заплатить всем;

- каков неснижаемый остаток по кассе и расчетным счетам;

- когда плановые цифры в календаре будут корректироваться с учетом факта;

- кто и когда проведет анализ отклонений, как обобщит полученные результаты, кому их передаст и т.п.

Дальше некоторых из этих моментов мы рассмотрим подробнее.

Этап 3. Устанавливаем частоту корректировок календаря и проведения план-фактного анализа

Распространенная практика – это ежедневная актуализация документа. В конце рабочего дня плановые цифры меняются на фактические на основании банковских выписок и кассовой книги. Благодаря этому остаток на начало всегда показывает реальную ситуацию с деньгами.

Но такой подход – не единственный. Есть немало специалистов, предпочитающих делать еженедельные корректировки. Этим экономится время, но снижается информационная отдача от календаря.

Важный момент его применения – систематические проведение анализа отклонений. Он помогает:

- контролировать ситуацию с расчетами на предприятии. Понимание сути проблемы – ключ к ее решению. По календарю легче увидеть, сколь серьезна ситуация с нарушением сроков оплаты со стороны дебиторов. Значит, проще наметить план действий по решению проблемы;

- осознать сложности с соблюдением бюджетных лимитов. Бюджетирование как процесс оправданно, только если реальность не далеко уходит от плановых величин. Платежный календарь дает оперативный ответ на вопрос: насколько организация придерживается собственных планов по поступлениям и тратам;

- предвидеть «кассовые разрывы» и заранее их закрывать. Для этого в компаниях меняют политику расчетов с покупателями и поставщиками, подключают банковский овердрафт, ранжируют клиентов по категориям и договариваются об отсрочке и т.п.

Сложности при формировании платежного календаря

Рассмотрим лишь два момента. Они оба технического характера.

Первый. Поступления не всегда следует полностью выбирать платежами

Не планируйте нулевое сальдо по деньгам на конец дня, если по договору с банком оговорен неснижаемый остаток на счете. Помните о нем и фиксируйте его в календаре. Если счетов несколько, значит, отмечайте лимиты по каждому из них.

Второй. Продумайте, кому платить первому, когда денег на покрытие текущих обязательств не хватает

Для этого ранжируйте кредиторов исходя из следующего:

- есть ли законодательные санкции за задержку платежа? Например, несвоевременная выплата зарплаты чревата административным штрафом или даже уголовным преследованием, а за неуплату налогов заблокируют счета;

- насколько значим контрагент и то, что он поставляет предприятию? Не остановит ли задержка с оплатой хозяйственную деятельность организации?

- сколь высоки штрафы за просрочку по договору? Если они меньше ставки по кредиту, то пометьте это особо;

- высок ли риск серьезно повредить репутации компании? Например, из-за неоплаченной своевременно поставки сорвать сроки реализации госконтракта и попасть в Реестр недобросовестных поставщиков и подрядчиков.

Исходя из полученных ответов определите, чей платеж не может ждать, а с кем попробовать договориться об отсрочке. На схеме мы привели один из подходов к ранжированию контрагентов. Используйте его для разработки своего варианта.

.png)

Рисунок 3. Вариант ранжирования предстоящих платежей кредиторам

Платежный календарь: пример составления

Скачайте наш пример платежного календаря в Excel. В нем мы учли все то, что написали выше. Например, ввели колонку с лимитами из БДДС и возможность выбирать расчетный счет по каждой денежной операции. А еще заполнили типовой набор поступлений и платежей для производственной компании.

Возможно, для кого-то это лишние опции. А кому-то, напротив, потребуется что-то добавить. Помните: платежный календарь не имеет унифицированный формы. Он настраивается под потребности конкретной организации и предпочтения специалиста.

На рисунке 4 – скриншот созданного документа.

.png)

Рисунок 4. Платежный календарь: образец

Платежный календарь – важный инструмент для предотвращения кассовых разрывов. Кроме того, он помогает оперативно контролировать соблюдение бюджетных лимитов в отношении трат. Время, потраченное на его формирование и актуализацию, с лихвой окупится снижением риска блокировки счетов, получения административных штрафов за несвоевременные расчеты с бюджетом и работниками, а также пеней за несоблюдение договорных условий.

В данной статье будут затронуты вопросы бюджетирования, оперативного управления и планирования денежных средств – от бюджета движения денежных средств к платежному календарю. Также будет рассказано о подходах оперативного контроля ДС в меньших временных интервалах, чем в БДДС, но с сохранением сопоставимости данных платежного календаря и БДДС, о ПО для автоматизации платежного календаря, а также о важности инструментария УДС для современных предприятий.

Проблемы управления денежными средствами

Случаются ситуации, когда пришло время выплачивать зарплату или оплачивать поставщикам поставленный товар, а денег на расчетном счете нет. Неделю назад взяли кредит в банке, а денежных средств уже не осталось, а еще предстоят платежи по текущей деятельности, не говоря уже о том, что в конце месяца необходимо заплатить проценты банку. Или имущество уже заложено и перезаложено, поэтому очередной кредит в банке получить невозможно. Решением в таких ситуациях для многих становится кредитный инструмент «Овердрафт», но это, опять же, оплата процентов банку за пользование денежными средствами. Чтобы избежать подобных проблем и не ориентироваться в их решении только на получение кредитов, необходимо внедрить на предприятии платежный бюджет или планирование денежных средств.

Эффективное управление бизнесом сложно представить без долгосрочного и оперативного планирования движения денежных средств, которое позволяет анализировать и контролировать состояние платежеспособности компании. Для этих целей используют БДДС и платежный календарь

Чем отличается платежный календарь от БДДС

БДДС – это план движения наличных и безналичных денежных средств. Его можно составлять на разные интервалы времени – на месяц, на квартал, на год, можно делать корректировки – ежемесячно, квартально, каждые полгода (иногда корректируют БДДС не на календарный год, а на каждые двенадцать месяцев с пролонгацией на один месяц).

Платежный календарь – это инструмент оперативного финансового планирования, с помощью которого прослеживается динамика платежей, определяется их приоритетность, синхронизируются поступления и выплаты.

То есть главное отличие этих инструментов заключается в том, что БДДС – это долгосрочное планирование, а платежный календарь – оперативное. БДДС – укрупненный бюджет по статьям планирования, а платежный календарь составляется, исходя из полученных счетов и заявок по количеству касс и расчетных счетов в компаниях вне зависимости от количества банков. Это дает возможность детализировать потоки денежных средств.

Сначала необходимо составлять БДДС, так как это основа для составления плана платежей, а далее платежный календарь.

Бесплатная консультация по настройке платежного календаря в любой программе 1С

Организация планирования денежных средств в компании

Основа качественного управления денежными средствами – это регламентирование бюджетов ДДС и исполнение платежей. Процесс планирования и управления ДС в компаниях может состоять из следующих этапов:

- Определяется порядок и сроки составления и согласования БДДС;

- Определяется порядок оформления и структура документов по планированию денежных средств;

- Определяется порядок согласования платежей;

- Инициация платежей. Определяется время и даты, когда заявки на расходование денежных средств попадают казначею;

- Производится проверка обоснованности, согласование и утверждение платежа;

- Составляется платежный календарь;

- Составляется реестр платежей;

- Происходит оплата платежей.

Как составить платежный календарь?

Для ведения платежного календаря можно воспользоваться Excel или программными продуктами 1С, имеющими данную функциональность. Если планирование ведется в Еxcel, в течение месяца тяжело проанализировать и проконтролировать состояние платежеспособности компании, поскольку план-факт собирается уже в конце месяца после закрытия периода в бухгалтерии. Управление платежным календарем в программных продуктах 1С позволит ввести систематизированный контроль на всех уровнях учета, начиная с внесения документов в 1С до самого моменте оплаты. Именно о работе с интерактивным платежным календарем в 1С мы поговорим далее.

Создание платежного календаря можно разбить на несколько этапов составления:

- Определение остатка денежных средств на начало периода;

- Определение поступлений и расходов средств по кассам и расчетным счетам организаций;

- Определение списаний денежных средств;

- Расчет чистого денежного потока;

- Расчет остатка денежных средств на конец периода.

Платежный календарь – это план притоков и оттоков ДС (кассовый план и по безналичным платежам) в краткосрочном периоде, то есть он состоит из двух разделов:

- План поступлений денежных средств;

- План списаний денежных средств.

Платежный календарь чаще всего планируется на месяц с разбивкой на платежные дни, с внесением корректировок каждый платежный день по мере поступления информации по платежам.

В разных компаниях платежных дней может быть разное количество, от одного дня в неделю до пяти, поэтому структура разделов платежного календаря может меняться. В зависимости от сферы деятельности компании будут отличаться и источники данных для составления платежного календаря. О других возможностях автоматизации казначейства на базе 1С вы также можете прочитать на нашем сайте.

Автоматизация платежного календаря и казначейства с минимальными сроками и затратами на внедрение и поддержку

Программы на платформе «1С:Предприятие» универсальны, то есть могут «приспособиться» под любую сферу деятельности компании и график платежных дней. Поэтому с их помощью поступление платежей можно запланировать из очень разных источников:

- Документы на отгрузки и выполненные услуги;

- Договора с покупателями;

- Графики погашения дебиторской задолженности;

- Предполагаемые поступления от финансовой деятельности (полученные проценты, дивиденды);

- Краткосрочные кредиты и займы;

- Долгосрочные кредиты и займы;

- Поступления от эмиссии акций;

- Целевое финансирование.

При этом источниками для определения плана списаний денежных средств могут быть:

- Платежи по счетам поставщиков;

- Выплата заработной платы;

- Отчисления в бюджет и внебюджетные фонды;

- Уплата процентов за кредит;

- Приобретение основных средств, нематериальных активов;

- Капитальные вложения;

- Долгосрочные финансовые вложения;

- Возврат краткосрочных кредитов и займов;

- Возврат долгосрочных кредитов и займов;

- Выплата дивидендов;

- Погашение векселей.

В 1С имеется возможность автоматического заполнения календаря на основании введенных ранее документов – бюджетов, заявок, договоров по созданным на текущий период, а также путем загрузки из Excel.

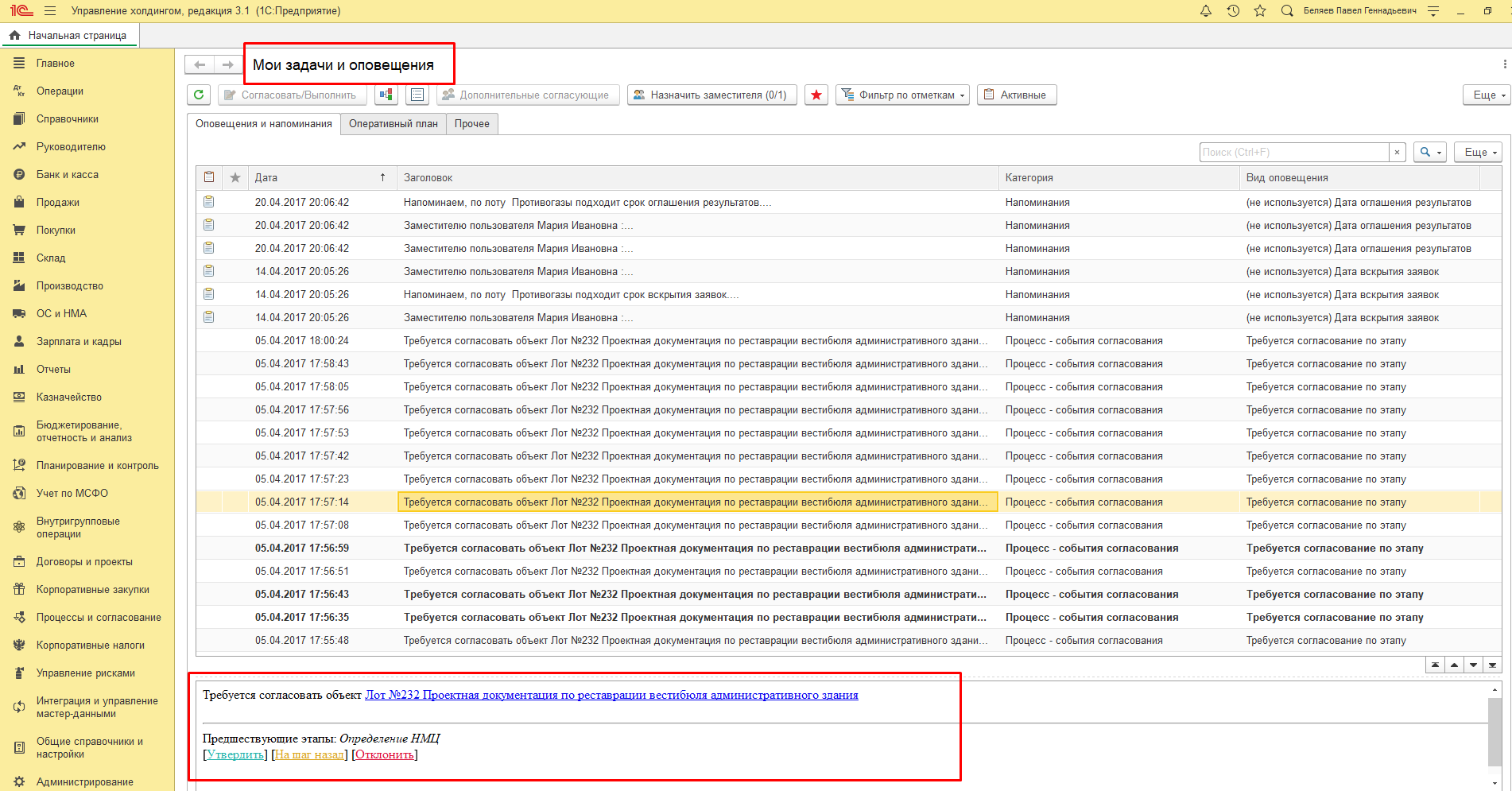

Перед этим инициатор, это может быть один исполнитель или группа исполнителей, заводит документ (бюджет, корректировка бюджета, заявка на расходование и другие документы) и отправляет по маршруту согласования. Ответственный сотрудник согласовывает (отклоняет, запрашивает дополнительную информацию, отправляет на доработку документ и т.д), используя удобные инструменты для согласования – «Мои задачи и оповещения», «Рабочий стол согласования», «Календарь событий» и т.д.

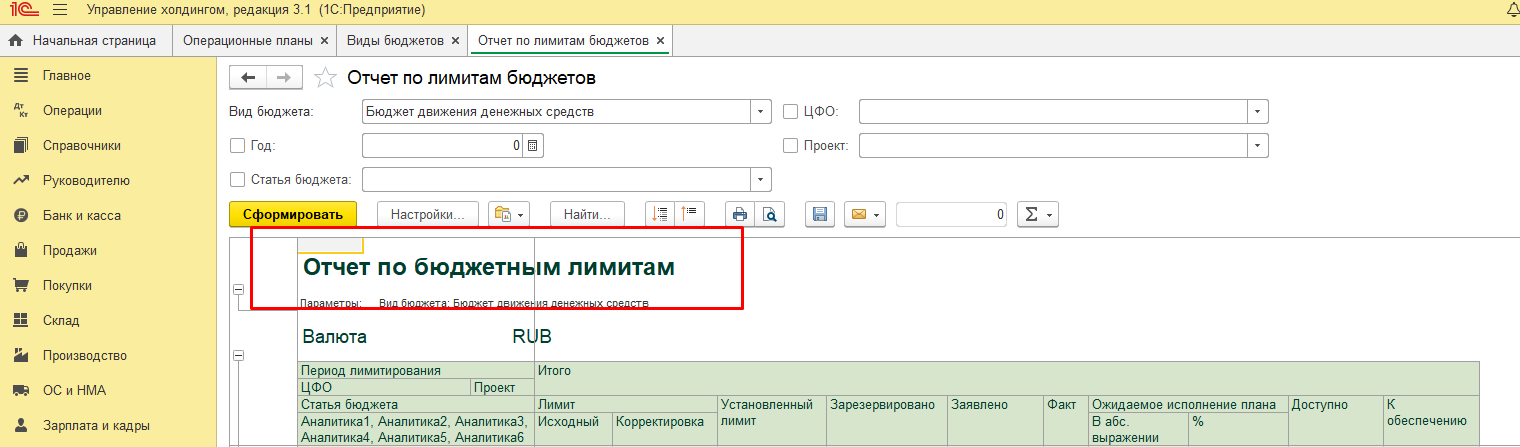

Для контроля и анализа результатов предусмотрено несколько стандартных отчетов, при возможности настраивать дополнительные отчеты под индивидуальные требования.

Распределять суммы планируемых платежей в платежном календаре 1С можно, перейдя к первичному документу из формы отчета, или напрямую в отчете, перемещая суммы между датами в режиме «drag&drop» (в этом случае сумма заявки перемещается на другую дату оплаты). Перемещая строки с суммами по платежному календарю, пользователь получает в режиме оnline новое состояние платежного календаря с пересчитанными остатками и сразу видит необходимое количество денежных средств и возможные кассовые разрывы.

С помощью платежного календаря можно провести промежуточный анализ бюджетов в любой момент времени, сформировав отчет и посмотрев, сколько денежных средств потрачено, сколько стоит в резерве на оплату. О других возможностях программ 1С для управления финансами также можно прочитать на нашем сайте.

Заявки на расход денежных средств по обязательным платежам можно сразу занести в программу на несколько периодов вперед, зарезервировать и проконтролировать их исполнение. Это позволит составить более точный платежный календарь на каждый платежный день и проконтролировать платежи компании и движение денежных средства, что в итоге позволит:

- Избежать кассовых разрывов;

- Контролировать и оптимизировать денежные потоки;

- В идеальном варианте – избежать заемных денежных средств, но, если пришлось взять кредит, платежный календарь позволит оптимизировать проценты и само «тело» кредита.

Лучшие практики в программах 1С

Ведение платежного календаря в программных продуктах 1С позволяет оптимизировать притоки и оттоки денежных средств в компании, осуществлять более тщательный контроль платежей, контролировать платежеспособность и в какой-то мере оптимизировать просроченную дебиторскую задолженность, если поступления платежей планировать по выполненным услугам и отгруженным товарам с учетом отсрочки по договорам.

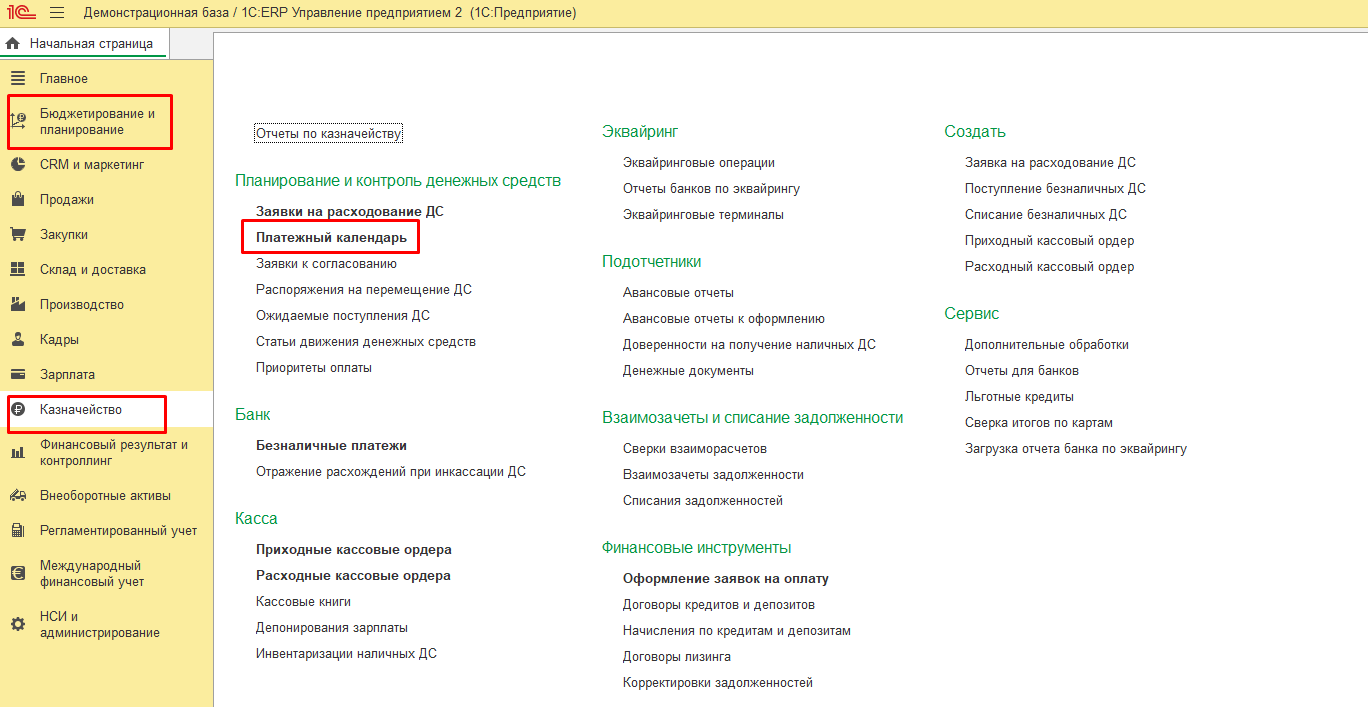

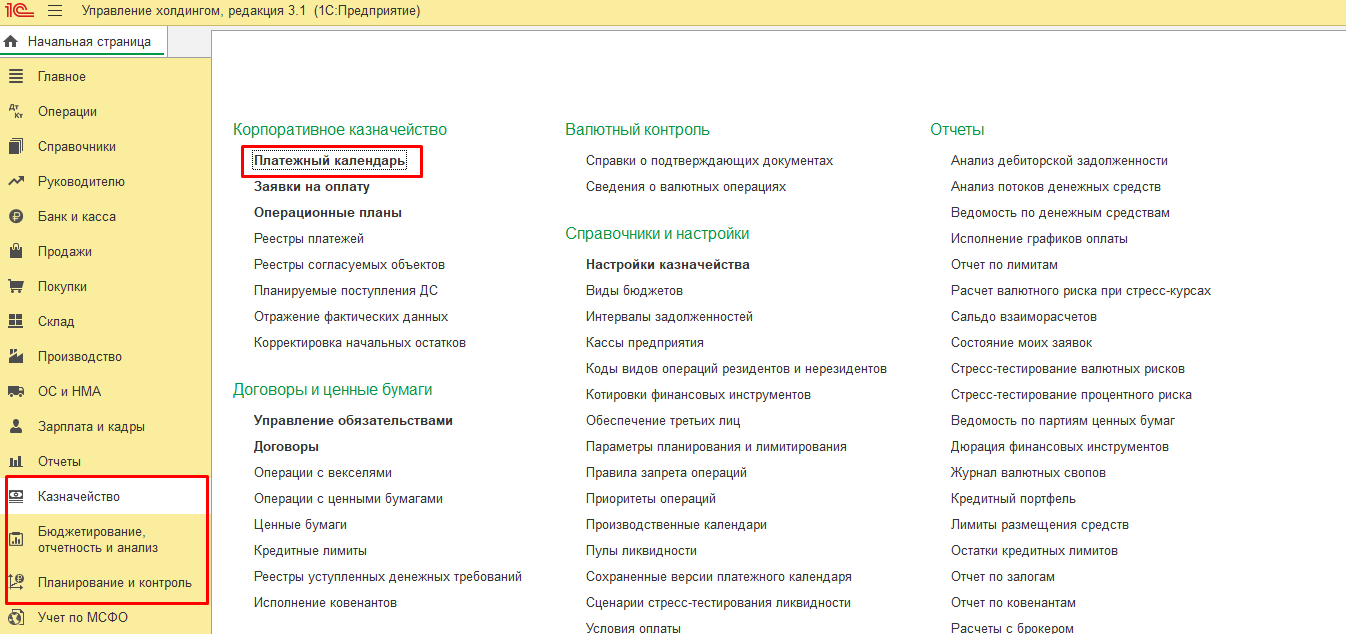

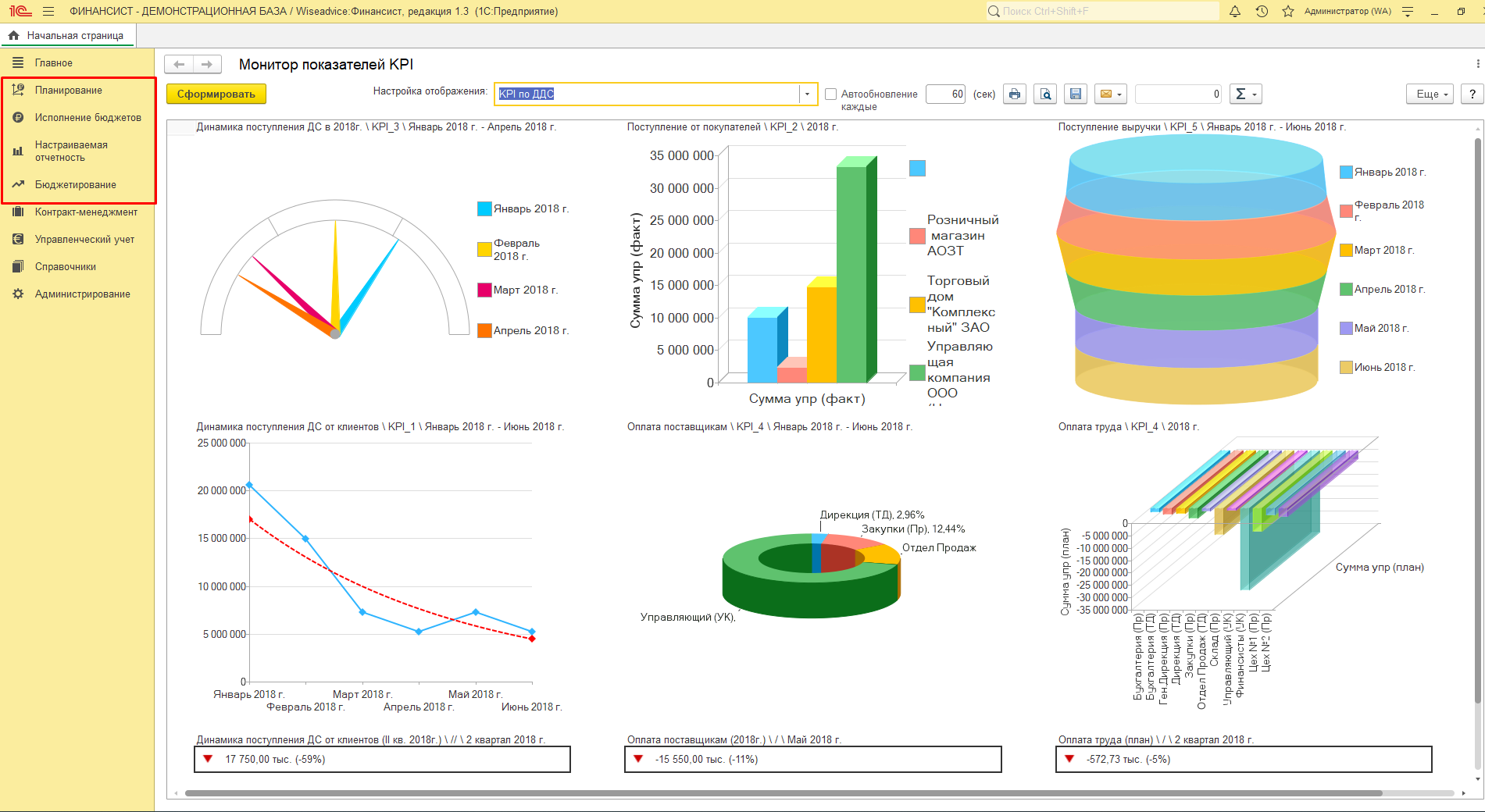

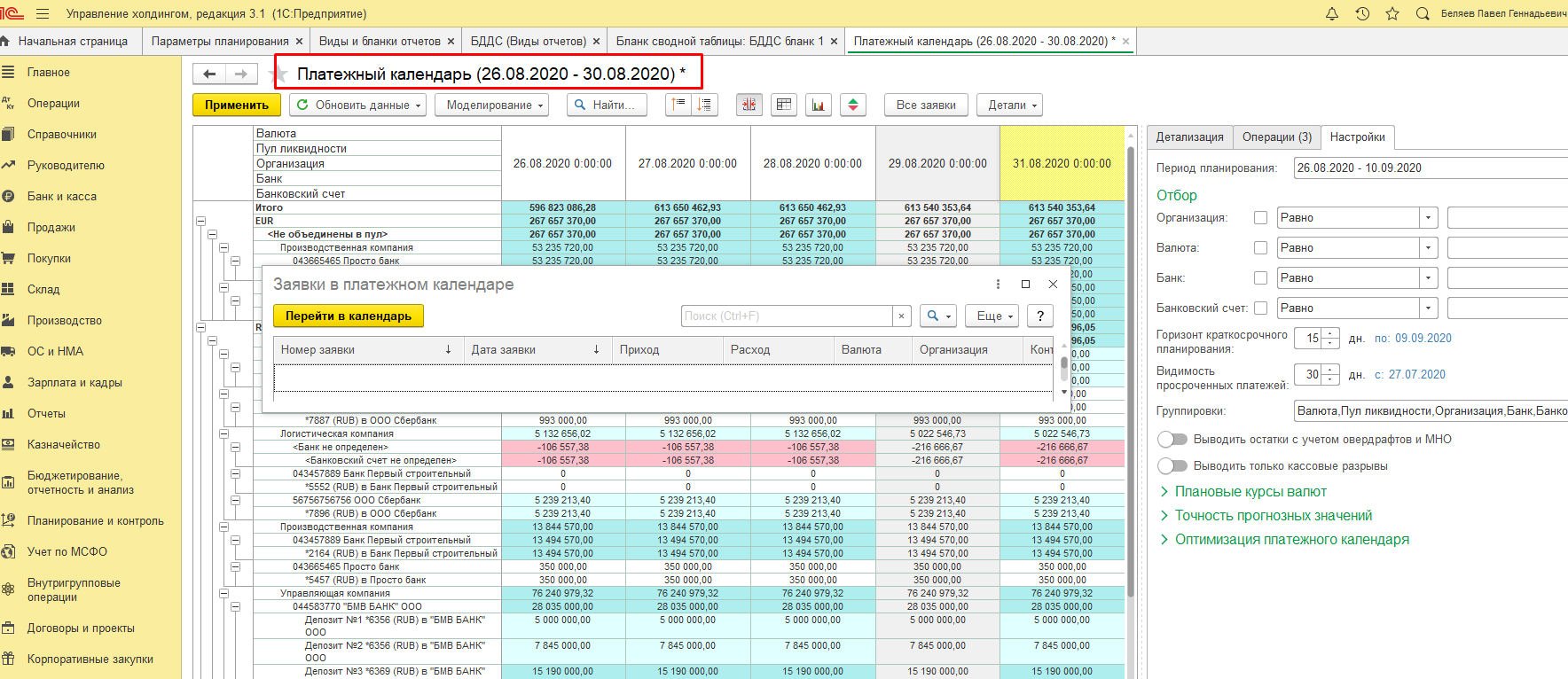

Функциональность «Платежный календарь» в данной статье мы рассматриваем на примере трех продуктов, разработанных на платформе «1С:Предприятие»:

- 1С:ERP Управление предприятием

- 1С:Управление холдингом

- Финансист

«1С:ERP Управление предприятием» применяют для построения комплексной информационной системы управления в компаниях с различными видами деятельности. Программа имеет мощный инструментарий для управления финансами предприятия, в частности – инструмент планирования платежный календарь.

Платежный календарь в 1С:ERP Управление предприятием 2

Подробно о том, как работать с платежным календарем в 1С:ERP, можно также прочитать на нашем сайте.

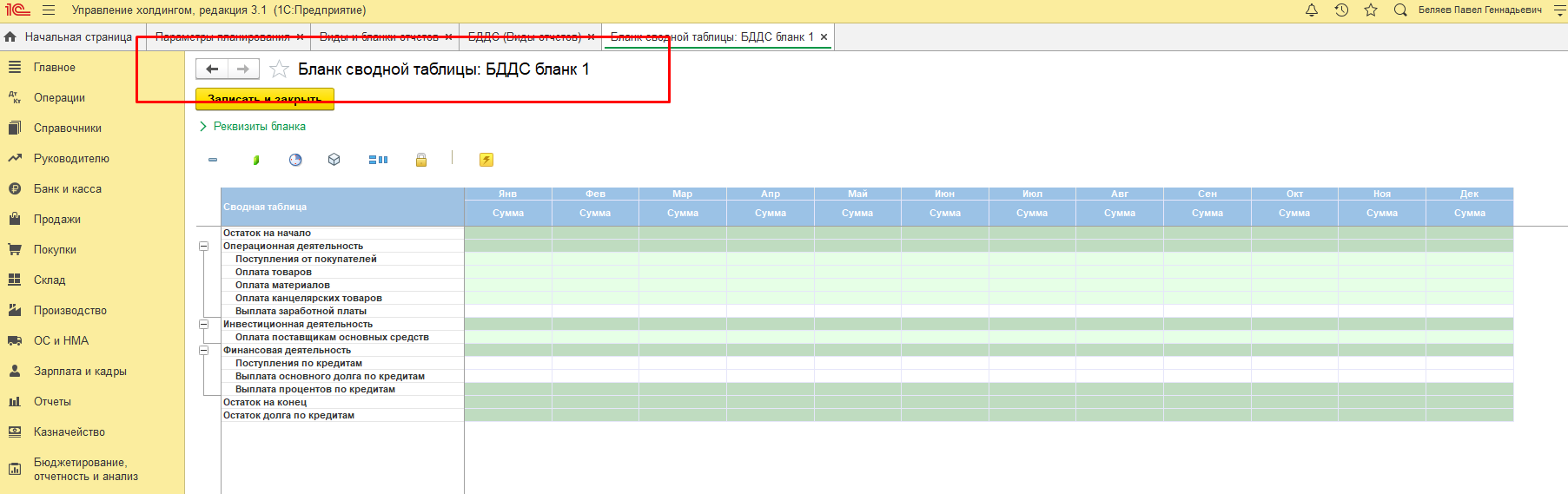

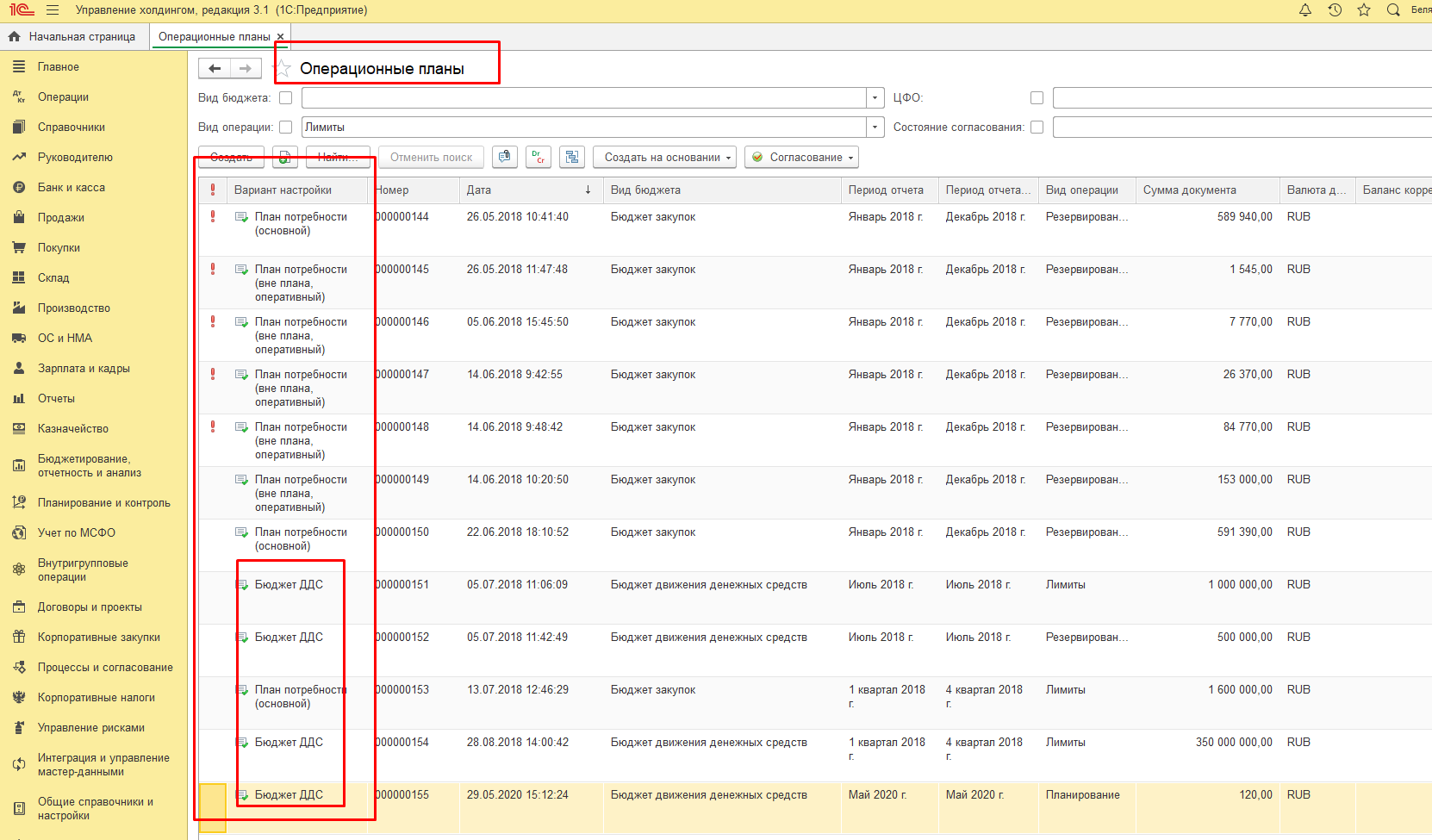

«1С:Управление холдингом» позволит автоматизировать бизнес-процессы бюджетирования, бизнес-анализа, консолидации различных отчетов в управляющих компаниях и в финансовых службах бизнес-единиц холдингов. Программа позволит наладить контроль и учет для эффективного управления работой холдинга, в том числе, и процесс управления денежными средствами с платежным календарем.

Платежный календарь в 1С:Управление холдингом

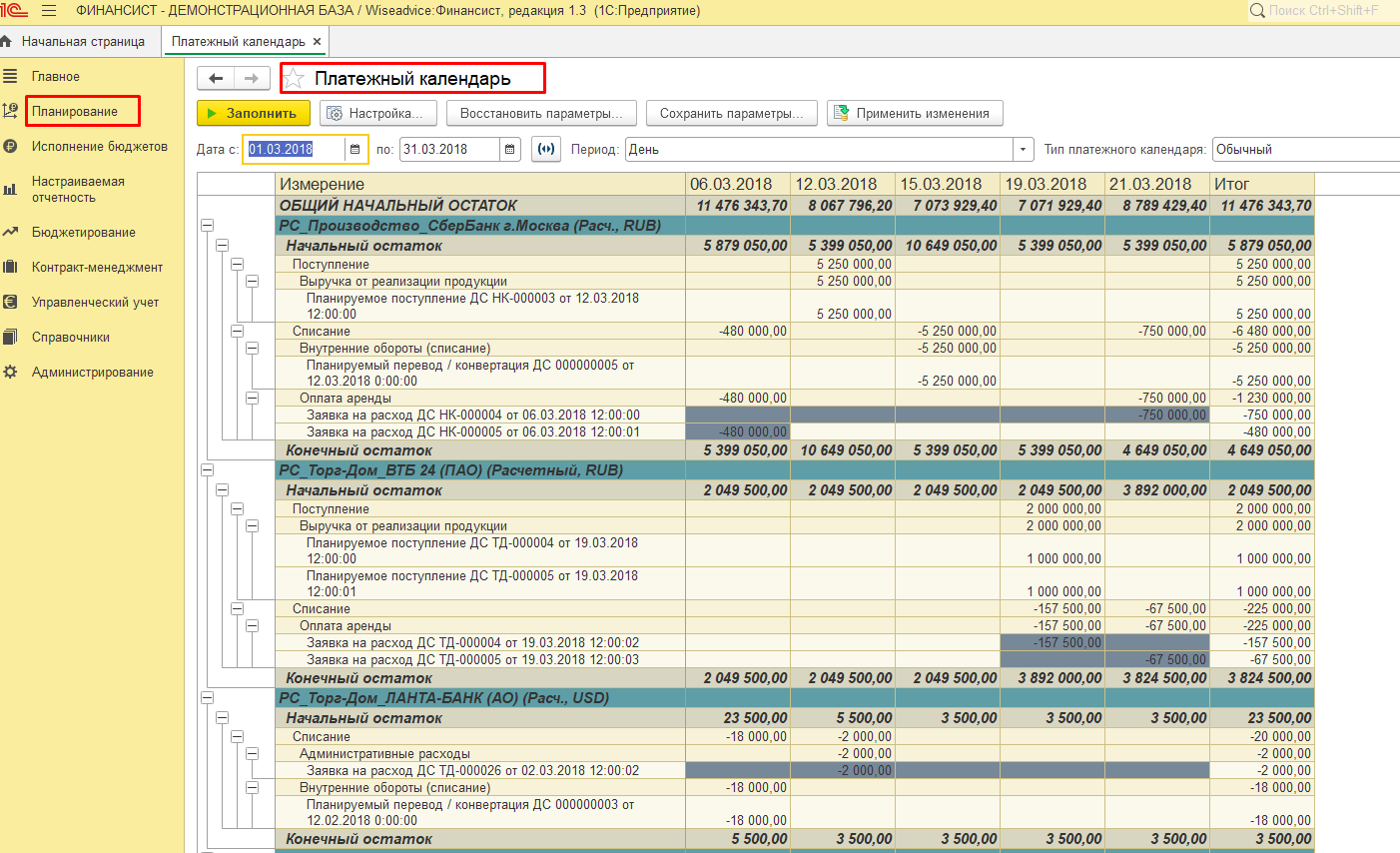

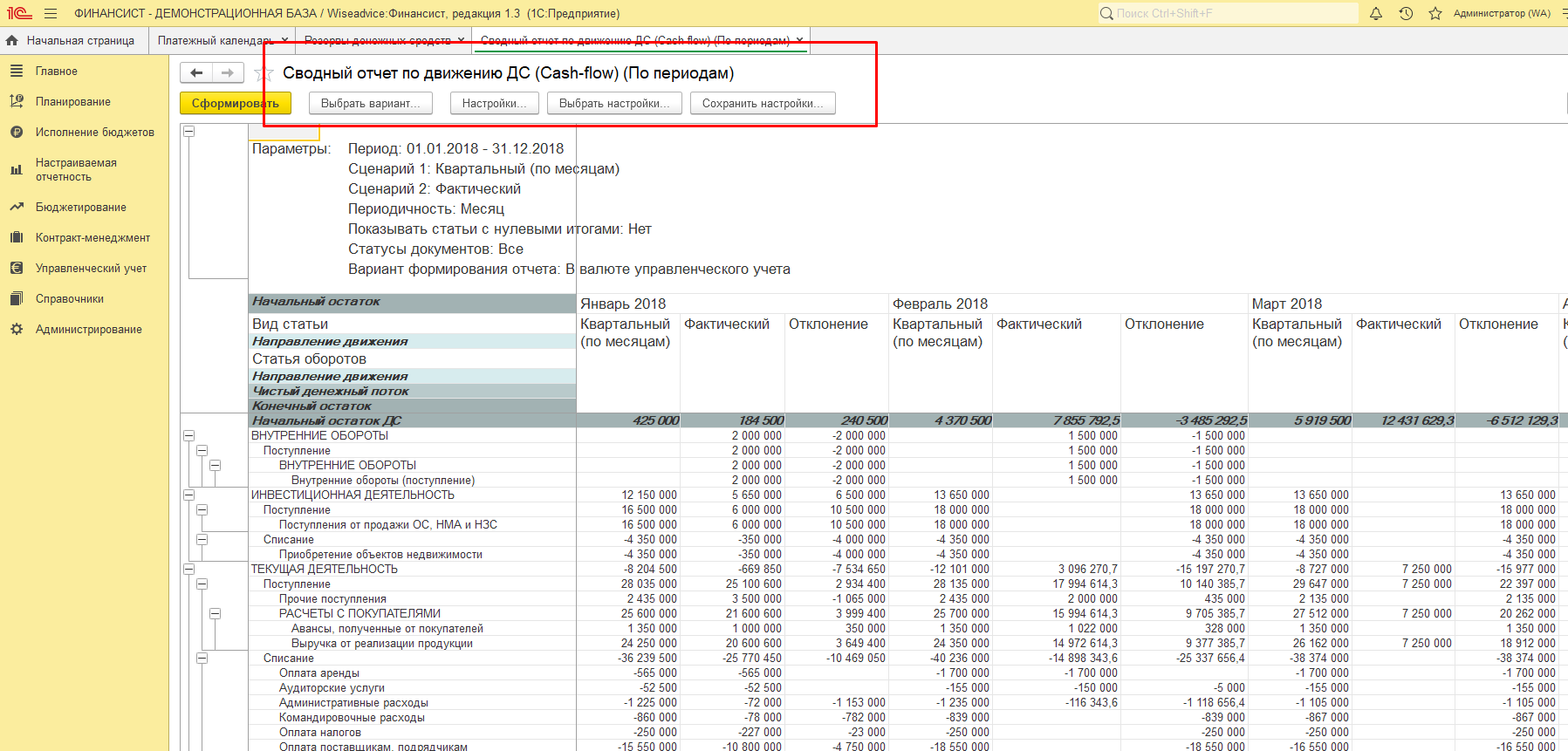

Специализированный программный пакет «WA:Финансист» предназначен для автоматизации функций казначейства, бюджетирования, управленческого учета, МСФО, а также управления договорами в компаниях любого масштаба и отрасли с простой и сложной организационной структурой и любым количеством ЦФО.

Платежный календарь в WA:Финансист

Изначально «WA:Финансист» разрабатывался специально как инструмент управления денежными средствами и автоматизации процесса ведения платежного календаря. В процессе развития его функциональность была значительно расширена. Программа позволяет согласовывать расходы по маршрутам согласования и разрешает оплачивать только согласованные платежи через форму «Реестр платежей» в программах. История согласования остается в программе, и в любой момент времени можно посмотреть, кто ведет процесс, кто согласовывал документ, какая информация была запрошена, какие документы были оформлены для проведения платежа.

Важность планирования

Значение планирования денежных средств на предприятиях сложно переоценить. Планирование минимизирует риски банкротства, позволяя каждый день поддерживать баланс ДС, точно знать, сколько денежных средств необходимо на планируемый период времени, принимать быстрые решения для предотвращения кассовых разрывов, своевременно договариваться об отсрочках платежей с поставщиком. Можно убедить дебитора с просроченной задолженностью быстрее погасить ее, или взять кредитный продукт в банке, но с минимальными рисками и точным пониманием, какая сумма нужна для кредита, что позволит уменьшить оплату процентов по нему.

Чтобы не допустить бесконтрольного расхода денежных средств в современных программах 1С предусмотрены все необходимые инструменты, которые дают уверенность, что будут оплачены только согласованные и утвержденные счета и заявки.

При грамотном ведении платежного календаря возможен эффективный анализ и контроль притоков и оттоков ДС, что позволит в короткие сроки реагировать и принимать грамотные и эффективные решения по управлению бизнесом.

В

системе оперативного управления

денежными потоками по инвестиционной

деятельности предприятия основными

видами платежного календаря являются

следующие:

Календарь

(бюджет) формирования портфеля

долгосрочных финансовых инвестиций.

Этот вид оперативного планового

документа состоит из двух разделов

—

«графика затрат на приобретение

различных долгосрочных финансовых

инструментов инвестирования» (акций,

долгосрочных облигаций и т.п.) и «графика

поступления дивидендов и процентов по

долгосрочным финансовым инструментам

инвестиционного портфеля».

Показатели

первого раздела в рамках общей сметы

затрат устанавливаются по согласованию

с соответствующими инвестиционными

менеджерами, а показатели второго

раздела

—

в соответствии с условиями эмиссии

отдельных финансовых инструментов

портфеля.

Календарь

(капитальный бюджет) реализации программы

реальных инвестиций составляется по

предприятию в целом, если не осуществляются

крупномасштабные инвестиции по отдельно

разработанным инвестиционным проектам.

В этом виде оперативного финансового

плана содержатся показатели двух

разделов

—

«график капитальных затрат» (затраты

на приобретение основных средств и

нематериальных активов) и «график

поступления инвестиционных ресурсов»

(в разрезе отдельных их источников).

Календарь

(капитальный бюджет) реализации отдельных

инвестиционных проектов составляется,

как правило, в разрезе соответствующих

центров ответственности предприятия

(центров инвестиций). Его структура

аналогична предшествующему виду

календаря с ограничением денежных

потоков рамками лишь одного инвестиционного

проекта.

В

системе оперативного управления

денежными потоками по финансовой

деятельности предприятия могут

разрабатываться следующие виды

платежного календаря:

Календарь

(бюджет) эмиссии акций. Этот вид платежного

календаря имеет две разновидности

—

если он разрабатывается до начала

продажи акций на первичном фондовом

рынке, то включает лишь один раздел:

«график платежей, обеспечивающих

подготовку эмиссии акций»; если же он

разрабатывается для периода осуществляемой

продажи акций, то в его составе содержатся

показатели двух разделов: «графика

поступления денежных средств от эмиссии

акций» и «графика платежей, обеспечивающих

продажу акций» (комиссионное вознаграждение

инвестиционным брокерам, расходы на

формацию и т.п.).

Календарь

(бюджет) эмиссии облигаций. Разработка

такого планового документа носит

периодический характер. Принципы его

разработки те же, что и в предыдущем

варианте оперативного финансового

плана.

Календарь

амортизации основного долга по финансовым

кредитам. Этот вид платежного календаря

содержит лишь один раздел

— «график

амортизации основного долга». Показатели

этого оперативного финансового плана

дифференцируются в разрезе каждого

кредита, подлежащего погашению. Суммы

платежей и сроки их осуществления

устанавливаются в платежном календаре

в соответствии с условиями кредитных

договоров, заключенных с коммерческими

банками и другими финансовыми институтами.

Перечисленные

виды платежного календаря могут быть

дополнены с учетом объема и специфики

хозяйственной деятельности предприятия.

Конкретный перечень видов платежного

календаря предприятие устанавливает

самостоятельно с учетом требований

эффективности управления денежным

оборотом.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #