Содержание страницы

- Основная информация

- Последствия допущенных ошибок

- Вероятные ошибки при платежах в адрес контрагента

- Особенности оформления заявления на уточнение налогового платежа

- Ошибки при направлении платежей в бюджет

Платежное поручение может оформляться или по налогам/бюджетным сборам, или по платежам в адрес контрагентов. Этот документ обязательно должен быть составлен правильно. Если будут допущены ошибки, существует риск того, что предполагаемый получатель не получит средств.

Основная информация

Рассмотрим базовые ошибки, которые допускаются при платежах:

- Переплаты. В этом случае оформляется возврат части средств.

- Недоплаты. В этом случае или вносится доплата, или производится зачет переплаты.

Если платеж пока обрабатывается банковским учреждением, плательщик может направить в операционный отдел уточняющий документ.

Последствия допущенных ошибок

Платежные поручения нужно составлять внимательно. Даже если ошибка не приведет к утрате средств, на исправление ее все равно придется тратить много времени. Рассмотрим последствия ошибки:

- Не вовремя уплаченные налоги. Последствия: начисление пени, штрафов, риск повторной уплаты полной суммы налога.

- Налог считается невыплаченным. Последствия: пени, штрафы.

- Платеж поступил в другой фонд. Зачет сумм между разными фондами не осуществляется. Потому придется выплачивать налог в полной сумме вновь.

Ошибку придется исправлять. А это влечет за собой отрыв от деятельности работников, необходимость в составлении дополнительных документов, судебные разбирательства.

Вероятные ошибки при платежах в адрес контрагента

Значение перечня наиболее распространенных ошибок облегчает проверку и выявление недочетов в конкретных платежных поручениях. Очень часто допускаются эти ошибки:

- Неверно указанный ИНН. Если во всем остальном поручение оформлено правильно, то контролирующие органы не имеют права требовать уточнения реквизитов.

- Неверно указано основание платежа. Это также несущественная ошибка. Средства придут получателю. В этом случае имеет смысл связаться с получателем. Его ответ с уточнением основания платежа прилагается к поручению. Сделать это нужно обязательно, так как в обратном случае возможна путаница. Она может привести к затруднениям в работе бухгалтеров и представителей налоговой.

- Выделение НДС, если поручение касается контрагентов, находящихся на специальном налоговом режиме. К примеру, контрагент может использовать УСН. В этом случае ему не нужно уплачивать НДС. Соответственно, в платежном поручении не нужно выделять НДС. Если это все-таки сделано, нужно отправить уточняющее письмо в адрес своего банка. Последний направляет уведомление банку, обслуживающему контрагента. Исправить ошибку обязательно нужно. В обратном случае контрагенту придется уплачивать налог по увеличенной ставке.

- Неправильное обозначение целей платежа. К примеру, средства фактически были переведены в качестве аванса за услугу. Однако в поручении в качестве цели прописан заем. В этом случае также нужно уведомить об ошибке банк. Если этого не сделать, то компания не получит вычет по авансу.

- Неверные сведения о контрагенте. Реквизиты контрагента могут быть изменены. Однако не всегда фирма рассылает уведомления об этом. То есть платеж отправляется по старым реквизитам. В этом случае перечисленные средства будут находиться в банковском учреждении до уточнения информации. На шестой день средства возвращаются их отправителю. У компании при совершении такой ошибки есть два направления действий: подача уточненной информации в банк или получение средств обратно на шестой день с последующим переоформлением поручения.

Даже если ошибка кажется несущественной, все равно ее в большинстве случаев нужно исправлять.

Ошибки, которые можно исправить

Рассмотрим исправимые ошибки и порядок их ликвидации:

- Неправильно указано назначение средств. Нужно выполнить сверку с ИФНС по налогу, а затем заполнить акт сверки. Он подписывается бухгалтером, а также представителем ИФНС.

- Завышенный размер платежа. Можно действовать несколькими путями. Первый: направление средств повторно. Переплаченные деньги пойдут на оплату следующих платежей. Второй: оформление возврата платежа на расчетный счет компании.

Перечисленные ошибки считаются несущественными. Их относительно легко исправить.

Ошибки, которые нельзя исправить

Рассмотрим существенные ошибки, которые не подлежат исправлению:

- Указание неправильного КБК. К примеру, неверно указаны цифры кода или же взят старый КБК. В этом случае платеж признается неклассифицированным. Налог будет считаться невыплаченным. То есть плательщику придется уплачивать пени и штрафы за просрочку. Для исправления ситуации нужно направить заявление в ИФНС. В нем указывается просьба о зачете переведенных средств. К заявлению прилагаются копия неправильного поручения и выписка из банка.

- Занижение платежа. Налог также не считается уплаченным. Для исправления положения нужно внести в бюджет недостающую сумму.

- Указание КБК, который относится к другому налогу. В этом случае можно действовать несколькими путями. Это, во-первых, возврат средств на расчетный счет плательщика. Во-вторых, это повторная уплата платежа. Что будет со старым платежом? Он зачисляется по другому налогу, к которому относится КБК. По этому налогу образуется переплата, которая зачтется при следующем платеже.

- Неправильный счет получателя. Это самая сложная ошибка. Деньги придется отправлять повторно. За просрочку платежей начисляется пеня.

- Неправильное название банковского учреждения. Также является необратимой ошибкой.

- Указание несуществующего КБК. Оформляется возврат средств. Платеж направляется повторно.

Между существенной и несущественной ошибками есть большая разница. При исправимых ошибках плательщику достаточно отправить уточнение. В этом случае платеж будет считаться уплаченным. Ошибки, не подлежащие исправлению, предполагают, что налоги или платежи контрагентам не считаются выплаченными. То есть на плательщика будут накладываться штрафы, пени.

Особенности оформления заявления на уточнение налогового платежа

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

- ФИО руководителя ИФНС.

- Реквизиты компании: наименование, ИНН, КПП, ОГРН, адрес.

- Дата.

- Наименование заявления.

- Просьба об уточнении платежа со ссылкой на нормативные акты (пункты 7-8 статьи 45 НК РФ).

- Информация о платеже (размер, конкретизация совершенной ошибки, исправленный вариант).

- Перечень прилагаемых документов.

ВАЖНО! К заявлению имеет смысл приложить копию поручения, а также копию банковской выписки.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

- Налоговый период.

- Статус плательщика налогов.

- Номер и дата поручения.

- Основание платежа и его тип.

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.

Желтым цветом выделены отличия версии 1.03 от версии 1.02.

Таким образом, модуль обмена данными системы «1С:Предприятие» передает и получает информацию о плательщике и получателе двумя способами, что дает определенную свободу при проектировании ответного модуля подсистемы «Клиент банка».

При выгрузке данных из системы «1С:Предприятие» заполняются все реквизиты: передается и реквизит <Плательщик>, и реквизиты <ПлательщикИНН>, <Плательщик1>, … <Плательщик 4>, т. е. информация дублируется.

«Клиент банка» может брать данные как из поля <Плательщик>, так и из полей <ПлательщикИНН>, <Плательщик1>, … <Плательщик 4> (откуда это удобнее).

При загрузке данных из «Клиента банка» реквизит <Плательщик> используется, если не переданы реквизиты <ПлательщикИНН>, <Плательщик1>, … <Плательщик 4>. «Клиент банка» может заполнять те реквизиты, которые ему удобнее. Предпочтительнее заполнять отдельные реквизиты <ПлательщикИНН>, <Плательщик1>, … <Плательщик 4>. Все сказанное справедливо и для получателя платежа.

Таким образом, реквизиты <ПлательщикСчет> и <ПолучательСчет> всегда содержат расчетные счета плательщика и получателя в банках, которые их обслуживают, и при прямых и при непрямых расчетах.

По законодательству банк вправе отказать клиенту в исполнении его платежного поручения. Чтобы оперативно отреагировать на возврат платежки, клиент должен понимать, что не так. Дело в том, что банк не обязан объяснять причины своего отказа. И далеко не всегда в законе прописан четкий алгоритм действий. Разберемся, когда банк может не принять платежку и чем это грозит предпринимателю.

Условия приема банком к исполнению платежного поручения установлены в статье 864 ГК РФ. Банк не примет платежное поручение при таких обстоятельствах:

- у клиента нет права распоряжаться деньгами на счете;

- платежное поручение не соответствует требованиям;

- на счете не хватает денег для платежа;

- приостановлены операции по банковскому счету предпринимателя – в этом случае банк руководствуется Федеральным законом от 7 августа 2001 № 115-ФЗ <О противодействии легализации (отмыванию) преступных доходов> ( далее – Закон № 115-ФЗ).

Причина 1. У клиента нет права распоряжаться деньгами на счете

Банк обязан убедиться, что плательщик вправе распоряжаться деньгами на счете. Для этого в случае с электронной платежкой банк проверяет наличие электронной подписи – аналога собственноручной подписи, а также что платежка удостоверена кодами, паролями, средствами, подтверждающими полномочия лица на право распоряжаться денежными средствами (это требование пункта 1.24 Положения ЦБ РФ от 19.06.2012 № 383-П <О безналичных расчетах>).

Если платежное поручение сформировано в бумажном виде, то банк проверит:

— наличие и соответствие собственноручной подписи лиц, которые указаны в банковской карточке с образцами подписей;

— соответствие оттиска печати (если она есть) образцу, заявленному в карточке при открытии счета в банке.

При приеме платежного поручения без открытия банковского счета проверят собственноручную подпись предпринимателем, если платежка бумажная. Если электронная, то номер, код или иной идентификатор электронного средства платежа.

Если банк заподозрит, что транзакция проводится без согласия владельца счета, то операцию по зачислению денежных средств могут приостановить на срок до 2 дней. Это правило появилось в сентябре 2018 года (поправка внесена в Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе»), оно распространяется на счета как юридических, так и физических лиц.

Не всегда банк может распознать несанкционированный доступ третьего лица к расчетному счету несмотря на то, что корректность электронной подписи проверяется банком с применением специальных технических средств. Позаботиться о защите собственных компьютеров и сохранности сертификатов электронной подписи должен сам предприниматель.

Суды могут встать на сторону банка. Так, ФАС Волго-Вятского округа рассматривал случай несанкционированного списания средств со счета компании, которая потребовала вернуть 1 млн. 25 тыс. рублей. Банк отказался возмещать денежные средства, и суд его поддержал.

Проведенная банком техническая экспертиза подтвердила, что спорные электронные платежные поручения содержали корректную ЭП клиента: предъявленная электронная подпись принадлежала генеральному директору клиента.

Судьи пришли к выводу, что клиент обязан хранить в тайне ключ ЭП, немедленно требовать приостановления действия сертификата ключа подписи, если есть подозрения, что он использован без ведома владельца. Так как владелец электронной подписи не соблюдал эти правила, то вина и возмещение убытков возлагается на него. Банк не несет ответственности за последствия исполнения электронного платежного документа, защищенного корректной ЭП клиента. Суд признал, что виновником возникновения убытков считается сама компания-клиент (постановление ФАС ВВО от 25.07.2014 № А43-17091/2011).

Причина 2. Реквизиты платежного документа не соответствуют банковским требованиям

Реквизиты платежного поручения должны соответствовать требованиям законодательства и банковским правилам (п. 1 ст. 864 ГК РФ). Если это не так, банк может уточнить содержание платежного поручения. Запрос сделают сразу, как только банк получит платежку от клиента. Если ответа в заданный банком срок не будет, платеж не проведут, а поручение вернут плательщику.

Допустим, что все требования к платежке выполнены, но допущена ошибка в одном единственном реквизите, например, ИНН. Значит ли это, что платежка не соответствует банковскими правилам? С одной стороны, не выполнены требования п. 1 ст. 864 ГК РФ, так как неверно заполнен один из реквизитов. С другой стороны, платежное поручение составлено в корректной форме, ошибка только в одном реквизите. Законодательно вопрос не урегулирован, поэтому обратимся к судебной практике.

В одном из дел суд рассмотрел иск ИП к банку. Предприниматель неверно указал ИНН получателя, банк списал денежные средства, и деньги ушли в неизвестность. Судьи пришли к выводу, что проверка реквизитов – это обязанность ИП. Банк не обязан уточнять реквизиты получателя денежных средств (постановление ФАС Волго-Вятского округа от 20.12.13 № А43-5593 /2013). Похожее дело рассматривал ФАС Западно-Сибирского округа, и суд тоже встал на сторону банка. Арбитры отметили, что за правильность заполнения реквизитов расчетного документа отвечают должностные лица организации, составившей расчетный документ (постановление ФАС Западно-Сибирского округа от 27.12.2011 № А45-7012/2011).

Итак, банки не обязаны требовать от плательщика уточнений по содержанию поручения, если один реквизит указан ошибочно, а в остальном все верно. В такой ситуации банк не приостановит операцию по зачислению денег на указанный плательщиком счет.

Ошибка в указании банковского идентификационного кода (БИК) банка-получателя контролируется самим банком, но также не является причиной уточнения реквизитов. Вопрос лишь во времени обработки такого поручения.

Важно не упустить, что некорректное заполнение реквизитов платежного документа может иметь для плательщика негативные последствия, если речь о расчетах с бюджетной системой. Например, неверно указанный счет казначейства, название банка получателя или ошибка в первых трех цифрах кода бюджетной классификации при уплате страховых взносов на травматизм в ФСС, приведет к тому, что налог не поступит в бюджет. Отсюда – санкции налоговых органов.

Причина 3. На счете не хватает денег для платежа

Для совершения платёжной операции на счете должно быть достаточно денежных средств. Они списываются с расчетного счета клиента в очередности, закрепленной в статье 855 ГК РФ. Например, сначала оплачиваются исполнительные документы, которые подтверждены судом – по алиментам, заработной плате. Затем – налоги, другие бесспорные требования по исполнительным документам, в последнюю очередь – любые другие требования по мере их поступления (календарной очередности).

Допустим, в банк поступило платежное поручение второй очереди от клиента, а после этого – исполнительный лист. При недостатке денежных средств на счете банк обязан списать деньги в порядке очереди, закрепленной в статье 855 ГК РФ. Если денежных средств на счете достаточно, платежные поручения исполняются по мере их поступления в банк. Судебная практика такой подход подтверждает (Определение ВАС РФ от 18.02.2009 № 1096/09 № А43-4886/2008-7-127; постановление ФАС Уральского округа от 24.12.2013 № Ф09-13638/13 № А60-45508/2012).

Может случиться, что подошел срок уплаты налогов, но в банк поступили исполнительные листы, платежи по которым исполняются первыми. При нехватке денег на счете для погашения всех требований и уплаты налога последний не считается уплаченным (подп. 1, 4, 5 п. 4 ст. 45 Налогового кодекса РФ).

Неправильно указанная в платежном поручении очередность платежа тоже станет проблемой плательщика: важная платежка на уплату налогов не уйдет вовремя, а налоговая начислит штрафы, пени. Если же банк несвоевременно перечислит налог, то обязанность по его уплате считается исполненной. Недоимка становится задолженностью банка. Требовать погашения этой задолженности от предпринимателя или организации налоговая инспекция не вправе. Плательщику нужно обратиться в банк за разъяснениями причин и в налоговую инспекцию с заявлением о зачете денежных средств, не перечисленных банком в бюджет РФ, в счет уплаты налога (постановление Арбитражного Суда Московского округа от 27.04.2017 N Ф05-4865/17 № А40-176221/2016).

К такому заявлению нужно приложить документы, которые подтвердят факт уплаты налога:

— справку об остатке денежных средств по расчетному счету в банке;

— выписки банка по счету;

— копию платежного поручения на перечисление налога с отметкой банка о принятии;

— информацию с сайта ЦБ РФ и прочее (постановление Арбитражного суда Поволжского округа от 06.10.2017 № Ф06-23166/17 по делу № А65-440/2016).

Если такие меры не предпринять, то не исключено, что инспекция признает недоимку, за которой последуют санкции.

Причина 4. Банк приостановил операции по счету

Банк не проведет платежное поручение, если сочтет, что операция носит сомнительный характер (ч. 11 ст. 7 Закона № 115-ФЗ). Причину отказа банк сообщать не обязан (ст. 4 закона № 115-ФЗ). Достаточно двух таких операций в течение года, чтобы договор банковского обслуживания с клиентом был расторгнут (абз. 2 п. 5.2 ст. 7 Закона № 115-ФЗ).

Полный перечень признаков, указывающих на необычный характер операций, можно изучить в приложении к Положению ЦБ РФ от 2 марта 2012 № 375-П. Подозрения вызовут запутанные или необычные сделки; операции, которые не имеют очевидного экономического смысла или законной цели, не соответствуют виду деятельности организации, указанному в учредительных документах.

К подозрительным отнесут сделки, которые дадут основание полагать, что их цель — уклонение от обязательного финансового контроля. Например, на том основании, что клиент не ответит на запрос банка о пояснениях по какой-либо операции (постановление Арбитражного суда Уральского округа от 06.09.16 № Ф09-8861/16 по делу № А47-2538/2014).

Банк вправе самостоятельно определять объем документов, которыми можно «оправдать» подобную операцию. Если клиент не представит запрошенное, банк вправе отказаться от исполнения платежного поручения (постановление Президиума ВАС РФ от 09.07.2013 N 3173/13 по делу N А40-32140/12-58-295).

Подозрительное платежное поручение грозит компании не только требованием представить подтверждающие документы и пояснения по сделке), но и задержкой в перечислении средств или даже расторжением договора (решение Арбитражного суда Ярославской области от 08.11.2014; постановление Второго арбитражного апелляционного суда от 04.03.2015 № А82-6897/2014).

Поэтому не затягивайте с предоставлением необходимых документов и не игнорируйте требования банка. Если же банк получит все запрошенное, но останется при своем мнении, обращайтесь с заявлением о реабилитации в специальную межведомственную комиссию при ЦБ РФ. Требования к такому заявлению и пакет документов, который необходимо приложить, можно найти в Указании Банка России от 30.03.2018 № 4760-У. Отправить заявление и документы можно как на бумажном носителе, так и в электронном виде через сервис «Интернет-приемная Банка России». Учтите, что решение, принятое межведомственной комиссией, пересмотру не подлежит.

Когда банк вернет платежку

Бумажные платежки банк обязан вернуть не позднее следующего рабочего дня с даты получения. На документах при этом должны быть такие отметки: дата поступления в банк, дата и причина возврата, штамп банка и подпись уполномоченного сотрудника (п. п. 2.13, 2.15 Положения № 383-П).

Электронное платежное поручение, которое не было исполнено, банк аннулирует. Уведомление об этом направляется клиенту в электронном виде не позднее следующего рабочего дня с даты получения платежки. В уведомлении банк укажет, что поручение аннулировано, дату и причину его возврата. Причину банк может указать в виде кода (такой код устанавливается самими банком, о нем информируют клиента – п. 2.13, 2.15 Положения № 383-П).

Какую ответственность несет банк

Банк примет платежное поручение к исполнению, если все условия выполнены, и перечислит средства получателю в установленный срок (п. 2.13 Положения № 383-П). За нарушение этого срока банк уплатит клиенту проценты по ставке рефинансирования -это прямая норма Закона о банках и банковской деятельности.

За нарушение срока перечисления налогов, сборов и страховых взносов банк и его должностных лиц оштрафуют (по статье 133 НК РФ и статье 15.8 КоАП РФ).

9 — 09.02.06 — 16:41

В тексте выгрузки все ладушки — проверено, в 7.7 качается без траблов, а вот в 8-ке и экспорт ладить пришлось, а вот в импорте из-за «продвинутости» уровня разработки приходится репу чухать

13 — 10.02.06 — 11:38

Ну вот посмотри в УПП;

// Определяем вид движения

СчетОрганизации=Справочники.БанковскиеСчета.НайтиПоРеквизиту(«НомерСчета»,СчетПлательщика,,Организация);

Если НЕ СчетОрганизации=Справочники.БанковскиеСчета.ПустаяСсылка() Тогда

ВидДвижения=»Платеж»;

Иначе

СчетОрганизации=Справочники.БанковскиеСчета.НайтиПоРеквизиту(«НомерСчета»,СчетПолучателя,,Организация);

Если НЕ СчетОрганизации=Справочники.БанковскиеСчета.ПустаяСсылка() Тогда

^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^

ВидДвижения=»Поступление»;

КонецЕсли;

КонецЕсли;

Если ВидДвижения=»» Тогда

^^^^^^^^^^^^^^^^^^^^^^^^^^^^^

Сообщить(«Документ «+ВидДокументаВФайле+» №»+НомерДок+» от «+ДатаДок+»: ни счет плательщика, ни счет получателя

|не принадлежат выбранной организации. Документ не может быть записан.»);

Возврат Неопределено;

КонецЕсли;

PS. Получается, что если счет ненайден, то получаем похожее сообщение.

НЕ ОНО?

Мощный

14 — 10.02.06 — 12:08

У меня несколько иначе, причем обработка неизменна в бухгалтериях 1523, 1538,1541

ЗапросПоискаСчета = Новый Запрос(«ВЫБРАТЬ

| БанковскиеСчета.Ссылка,

| БанковскиеСчета.НомерСчета,

| БанковскиеСчета.Владелец

|ИЗ

| Справочник.БанковскиеСчета КАК БанковскиеСчета

|ГДЕ

| БанковскиеСчета.НомерСчета = &НомерСчета»);

ЗапросПоискаСчета.УстановитьПараметр(«НомерСчета», СчетОрганизации);

ЗапросПоискаСчета.УстановитьПараметр(«Организация», Организация);

ВыборкаПоиска = ЗапросПоискаСчета.Выполнить().Выбрать();

Если ВыборкаПоиска.Следующий() Тогда

!!!! СтрокаРССчетов = Импорт_РассчетныеСчета.Найти(СчетОрганизации, «РасчСчет»);

////Если СтрокаРССчетов = Неопределено Тогда

//// ДобавитьЗамечание(СтрокаДокумента, 3, «В документе указан счет, не принадлежащий организации:» + СчетОрганизации + «!»);

////КонецЕсли;

СтрокаДокумента.СчетОрганизации = ВыборкаПоиска.Ссылка;

Иначе

ДобавитьЗамечание(СтрокаДокумента, 3, «В документе указан счет, не принадлежащий организации!»);

КонецЕсли;

Трабла, как я понимаю, тут — помечен !!!!

Так вот Импорт_РассчетныеСчета смотрел отладчиком перед выполнением — там информационных данных нет — там исключительно дескрипторы, т.е описание основных реквизитов..

Принят закон о едином налоговом платеже для юридических лиц, который гласит о том, что организации и индивидуальные предприниматели (ИП) смогут одним платёжным поручением уплачивать налоги, сборы, взносы, штрафы и пени. Механизм действует в обязательном порядке с 1 января 2023 года.

Посмотреть распределение ЕНП можно будет в личном кабинете налогоплательщика (Федеральный закон от 29.11.2021 № 379-ФЗ).

Благодаря ЕНП уплачиваются:

-

Все налоги, в том числе НДС налогового агента, НДФЛ за сотрудников (! за исключением налога при АУСН (Автоматизированная упрощенная система налогообложения) и налога на профессиональный доход);

-

Авансовые платежи по налогам;

-

Торговый сбор;

-

Страховые взносы (! за исключением добровольных взносов ИП в ФСС, взносов в ФСС от несчастных случаев на производстве);

-

Пени, штрафы и проценты, начисляемые в связи с исполнением обязанностей налогоплательщика;

-

Другие обязательные сборы (! за исключением государственной пошлины, в отношении уплаты которой судом не выдан исполнительный документ).

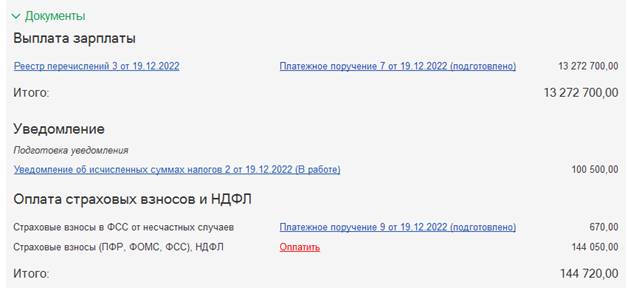

Сроки ЕНП

Налоги и взносы, по которым к сроку уплаты не сдается отчетность с начислениями, с 2023 года указывают в уведомлениях об исчисленных налогах и взносах. Срок подачи уведомления — 25-е число месяца, в котором установлен срок уплаты. Уведомление по НДФЛ в декабре нужно подавать дважды – не позднее 25 декабря и не позднее последнего рабочего дня года. Все сроки подачи и коды отчетных и налоговых периодов в уведомлении – в справочнике.

В уведомлении можно включить сведения по нескольким платежам.

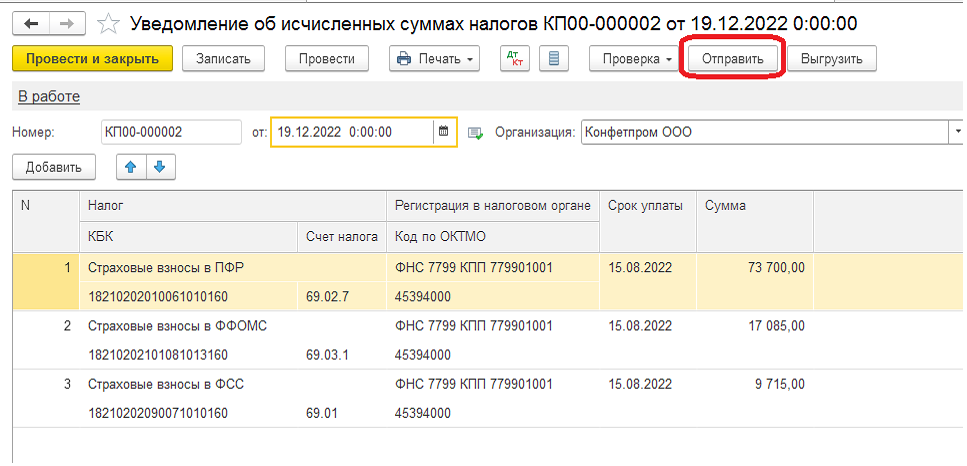

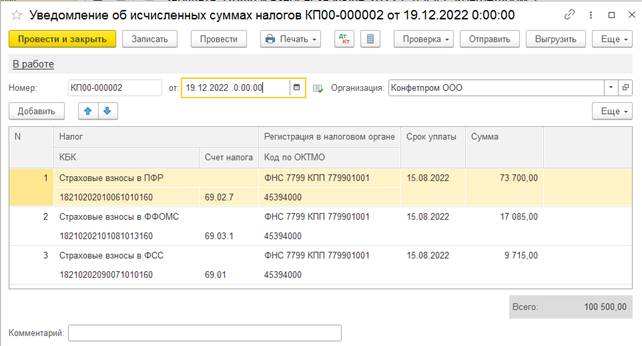

В «1С:Бухгалтерии 8» начиная с версии 3.0.115 для организаций и ИП реализована возможность учета расчетов с бюджетом по ЕНП, а также формирования, автозаполнения и отправки в ФНС уведомлений об исчисленных суммах налогов. При наличии подключенного сервиса «1С-Отчетность» уведомления можно отправить прямо из программы 1С.

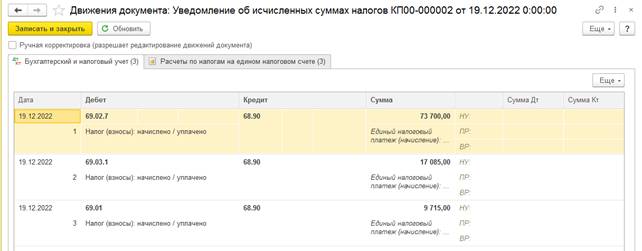

Для обобщения информации о расчетах с бюджетом при уплате единого налогового платежа в План счетов программы добавлен счет 68.90 «Единый налоговый счет». При этом налоги, сборы и страховые взносы по-прежнему начисляются на соответствующие счета учета. Затем взаиморасчеты по налогам и санкциям переносятся на счет 68.90 при выполнении различных операций по ЕНС, в том числе при проведении документов учетной системы Уведомление об исчисленных суммах налогов.

Эксперимент по переходу бизнеса на уплату налогов путем перечисления ЕНП стартовал 01.07.2022. Рассмотрим какие настройки и документы необходимо использовать при переходе на ЕНП.

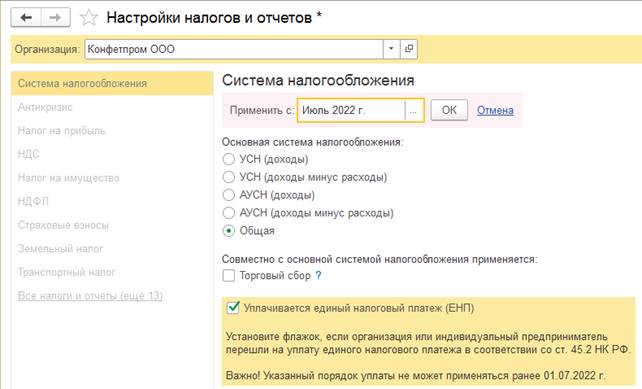

Настройка уплаты ЕНП

Для включения функционал программы по ЕНП переходим в раздел «Главное — Налоги и отчеты — Система налогообложения» и установим флаг «Уплачивается единый налоговый платеж (ЕНП)».

После выполнения указанной настройки в разделе «Операции» появляются новые разделы:

-

Уведомления;

-

Операции по счету.

По ссылке «Уведомления» осуществляется переход в форму списка документов «Уведомления об исчисленных суммах налогов». Из этого журнала можно формировать и заполнять уведомления в ручном режиме. Чтобы уведомления заполнялись автоматически по данным учетной системы, рекомендуется их создавать из «Списка задач», из которого открывается «Помощник оформления документов».

Проверим проводки.

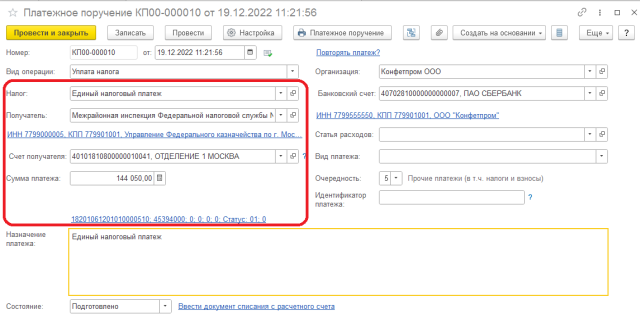

Сформируем платежные поручения на уплату ЕНП.

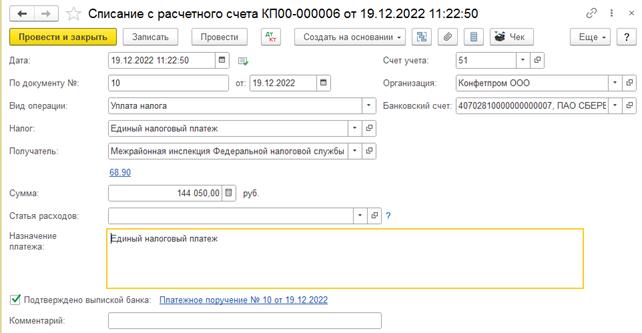

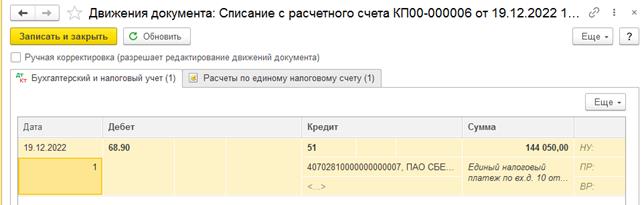

Оформим банковскую выписку и проверим проводки.

По ссылке «Операции по счету» осуществляется переход в форму списка операций по единому налоговому счету. По команде «Операция» можно создавать документы, отражающие перенос переплаты и недоимки по конкретным налогам и санкциям на счет 68.90, а также другие операции по ЕНС по состоянию на дату перехода на ЕНП.

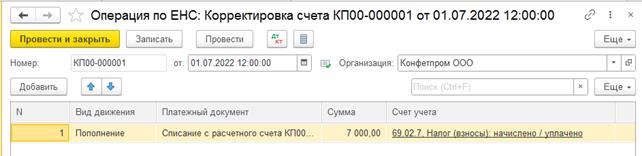

Для переноса переплаты создаем операцию с видом «Корректировка счета»:

-

в колонке «Вид движения» выбираем вид движения «Пополнение»;

-

в колонке «Платежный документ» выбираем документ, по которому выполняется перенос расчетов с бюджетом на счет 68.90, указыаем сумму переплаты;

-

в колонке «Счет учета» указываем счет, на котором учитывались расчеты с бюджетом до переноса на счет 68.90, и аналитику к нему.

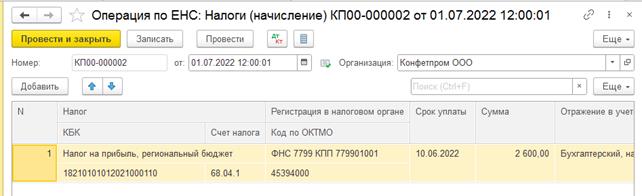

Для переноса недоимки создаем операцию с видом «Налоги (начисление)» или «Пени, штрафы (начисление)»:

- в колонке «Срок уплаты» указываем реальный срок, когда нужно было уплатить этот налог.

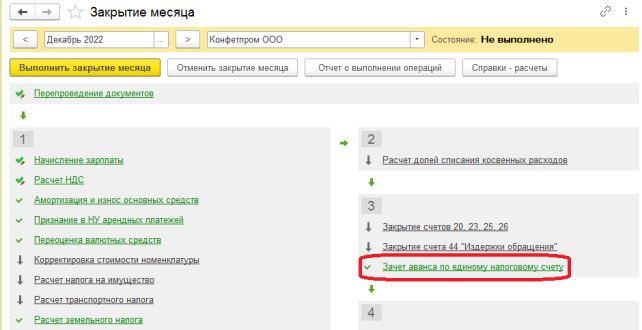

Начиная с июля 2022 года в обработку «Закрытие месяца» включена новая регламентная операция «Зачет аванса по единому налоговому счету» для автоматического зачета ЕНП в счет уплаты налогов и санкций.

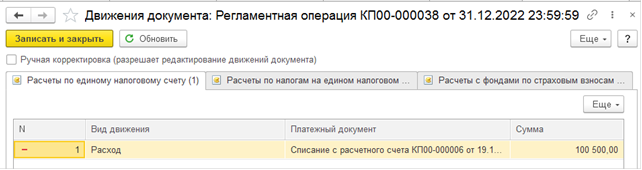

Регламентная операция формирует движения по регистрам накопления «Расчеты по единому налоговому счету» и «Расчеты по налогам на едином налоговом счете» с видом «Расход» (ЕНП засчитан в счет уплаты налогов и санкций). Движения с видом «Приход» были сформированы раньше при проведении документа «Уведомление об исчисленных суммах налогов».

Статья составлена специалистом нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

На чтение 5 мин. Просмотров 13.5k. Опубликовано 11.06.2021

Содержание

- Подробнее о лицевом счете

- Ручное внесение лицевого счёта в ГИС ЖКХ

- Внесение лицевого счета в ГИС ЖКХ с помощью шаблона

- На заметку

Мы продолжаем рубрику «Вопрос-ответ». В редакцию компании «Технология и Сервис» поступил вопрос о том, как открыть лицевой счет (далее ЛС) в частном секторе. Ответ прост: открытие ЛС в частном секторе ничем не отличается от ЛС в многоквартирном доме. Но не все знают как его открыть, поэтому мы предлагаем вам ознакомиться с инструкцией по открытию ЛС.

Подробнее о лицевом счете

ЛС присваиваются собственникам и пользователям жилых (и нежилых) помещений, для внесения оплаты за использование этих помещений и коммунальные услуги. ЛС можно добавить в систему ГИС ЖКХ только после того, как будет добавлено помещение, а к нему привязаны собственники (согласно приказу Минкомсвязи и Минстроя РФ от 24.08.2015 № 311/613/пр «Об утверждении состава, порядка, способов, сроков и периодичности размещения в ГИС ЖКХ информации из ГКН и ЕГРП»).

ГИС ЖКХ позволяет самостоятельно внести данные по собственникам (СНИЛС и паспортные данные). Эти сведения будут размещены в закрытой части ГИС ЖКХ.

Нумерация ЛС собственников должна соответствовать фактической нумерации квитанций. Если квартире № 1 присвоен ЛС № 418941, значит, в ГИС ЖКХ первой квартире нужно присвоить ЛС № 418941.

В течение 7 дней с момента присвоения ЛС в ГИС ЖКХ должны появиться:

- номер ЛС собственника и пользователя помещения в доме, присвоенный УО, ТСЖ или кооперативом, или номер единого ЛС, данный системой,

- номер единого ЛС, который присваивается в системе собственнику или пользователю ЖП или НП в МКД или жилом доме. Номер единого ЛС нужно выбрать из информации, которая содержится в системе. Этот пункт применяется с 1 июля 2017 года.

В систему вносятся только актуальные на сегодняшний день сведения, закрытые ЛС не подлежат загрузке, поэтому размещать долги по старым ЛС, по которым нет начислений, не нужно.

Есть два способа загрузки информации:

- ручной ввод;

- загрузка шаблона.

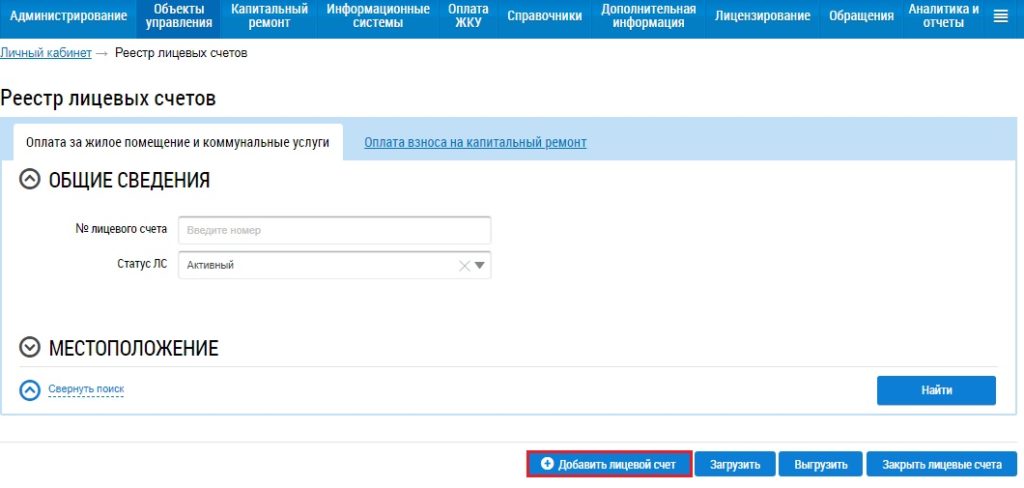

Ручное внесение лицевого счёта в ГИС ЖКХ

Чтобы разместить лицевой счёт в ручном режиме, в реестре лицевых счетов нажмите «Добавить лицевой счёт».

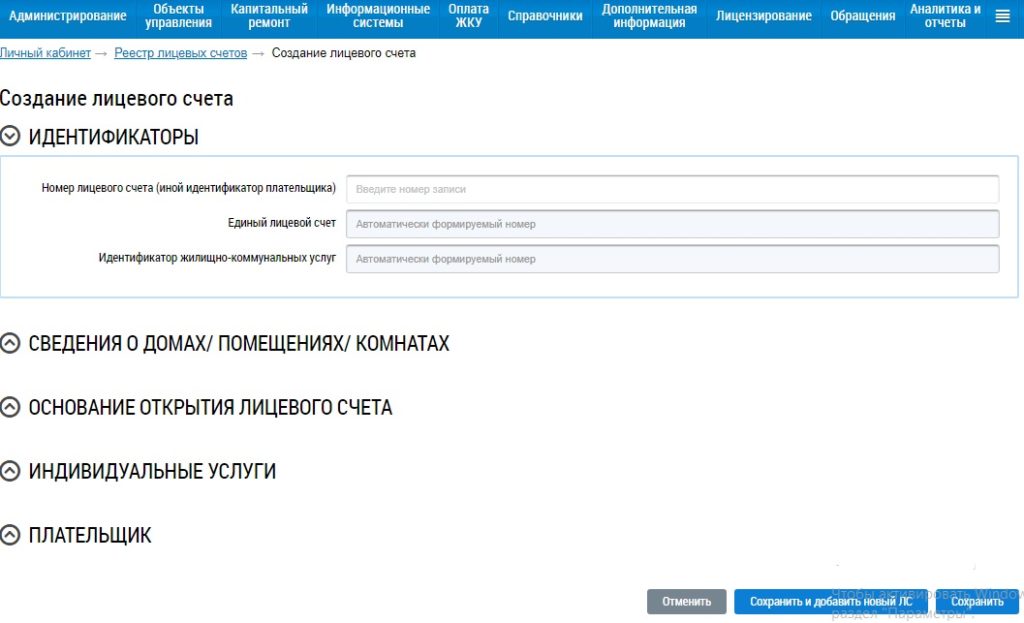

В открывшейся форме заполните необходимые поля. Для этого рядом с каждым блоком нужно нажать на пиктограммы выпадающих списков.

Заполните информацию:

- идентификаторы – к заполнению доступна только графа «Номер записи»;

- сведения о домах и помещениях (общая площадь, отапливаемая площадь, количество проживающих);

- основания открытия ЛС;

- индивидуальные услуги (выбрать из списка);

- сведения о плательщике (разделены ли счета, является ли плательщик нанимателем).

Плательщика можно выбрать из списка через формы поиска по физическим и юридическим лицам или внести информацию о нём вручную в специальной форме (ФИО, паспортные данные и СНИЛС).

Когда вся информация будет размещена, нажмите «Сохранить и добавить лицевой счёт».

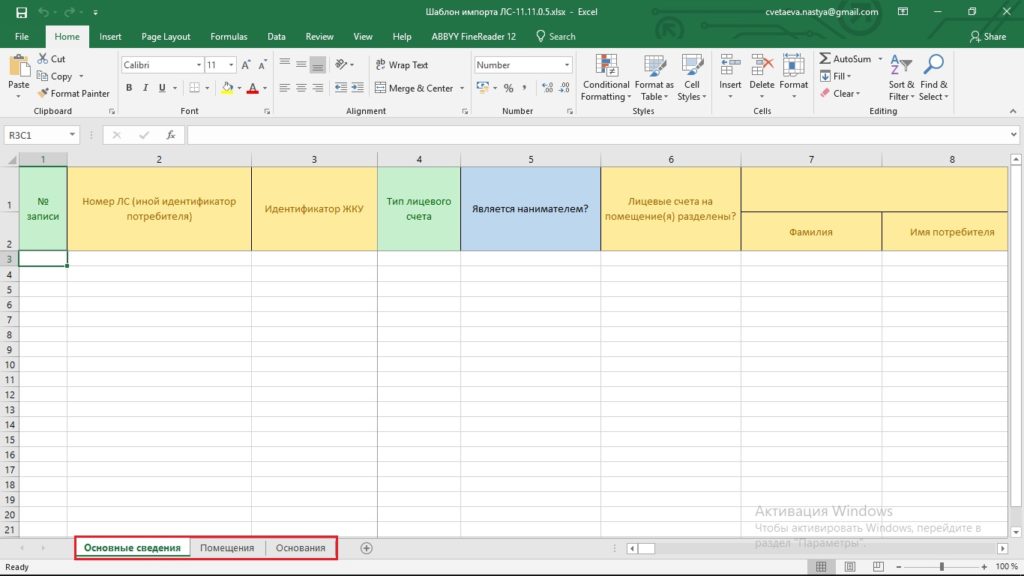

Внесение лицевого счета в ГИС ЖКХ с помощью шаблона

ГИС ЖКХ принимает к обработке только новые версии шаблонов. Актуальный шаблон можно скачать во вкладке «Регламенты и инструкции». Выберите строчку «Управляющие организации, ТСЖ, ЖК, ЖСК». В списке документов найдите шаблоны и скачайте архив с необходимыми шаблонами.

Для каждого шаблона в этом же архиве есть документ с описанием алгоритма его заполнения. Шаблон для размещения лицевых счетов состоит из трех частей: основные сведения, помещения, основания.

В шаблоне зеленым цветом помечены поля, обязательные к заполнению, оранжевым – факультативные.

ЛС не получится разместить без заполненных во второй вкладке шаблона сведений о подъездах и помещениях.

- номер ЛС УО (или же иной идентификатор потребителя) – можно не вносить заново, а продублировать с вкладки «Основные сведения»;

- адрес помещения – поле необязательное к заполнению, но заполнить его нужно;

- номер помещения;

- код дома по ФИАС – поле, которое нужно заполнить обязательно.

Если у вас для одного помещения есть нескольких раздельных ЛС, то в шаблон нужно загружать сведения по каждому.

Закрытый ЛС в шаблон вносить не нужно.

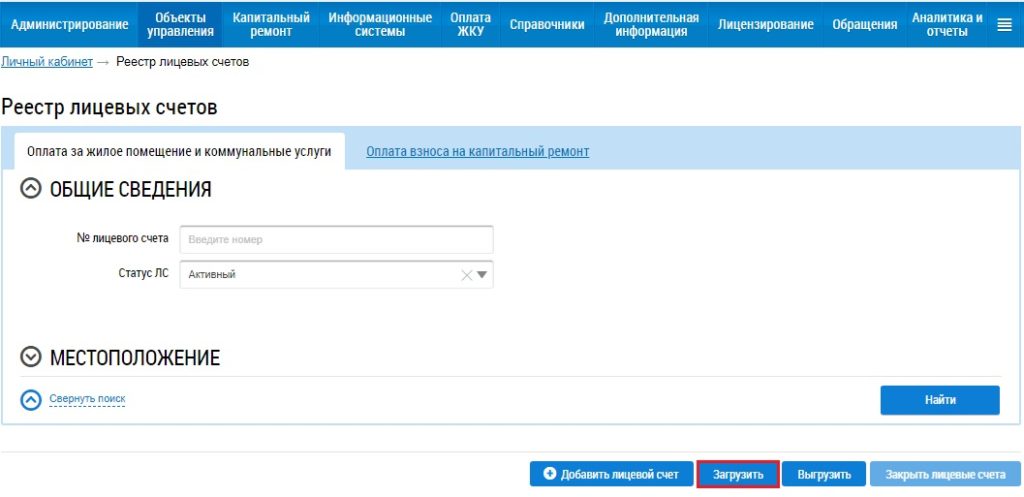

Для загрузки заполненного шаблона зайдите в «Объекты управления» и выберите вкладку «Лицевые счета». В открывшемся «Реестре лицевых счетов» выберите функцию «Загрузить».

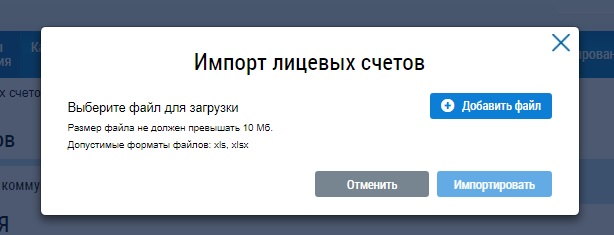

В открывшемся диалоговом окне вам будет предложено выбрать файл для загрузки.

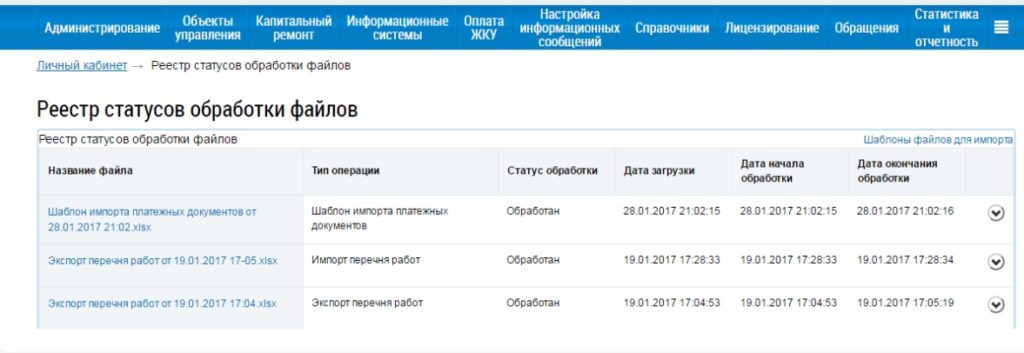

После загрузки шаблона необходимо проверять его статус, так как на сайте указывается лишь обработан файл или нет. Вы увидите ошибки, если вы их где-то допустили, только внутри загруженного документа.

Статус шаблона можно проверить во вкладке «Результат импорта/экспорта файлов» в личном кабинете. Вы увидите список всех шаблонов, которые уже были загружены вами на сайт.

Под галочкой предложена функция «Сохранить обработанный файл» – при нажатии на неё документ будет скачан в формате Excel. Статус объекта указан в последнем столбце таблицы, который называется «Статус обработки».

Если фон красный, значит, есть ошибки. Как их исправить, программа не пишет, поэтому придётся проверить всю таблицу заново. Если же в графе «Статус обработки» написано «ОK», значит, таблица обработана успешно.

На заметку

Несколько ошибочно внесенных ЛС удалить разом система не даст, так как такой функции попросту нет. Каждый неправильно добавленный ЛС можно удалить только вручную независимо от того, каким способом загружены ЛС.

ЛС вносятся в ГИС без уникального номера помещения, поскольку уникальный номер помещений, ЛС и прочего присваивается ГИС ЖКХ после добавления помещения, ЛС в ГИС ЖКХ.

С радостью ответим на другие ваши вопросы, которые можно задать на специальной странице.А если самостоятельно разбираться не хочется, то приходите к нам на сопровождение ГИС ЖКХ.