Практика развития агентских сетей

«Организация продаж страховых продуктов», 2007, N 6

В 2006 г. редакция журнала «Организация продаж страховых продуктов» проводила опрос среди представителей страховых компаний по вопросам, связанным с агентскими сетями <1>. В этом году опрос проводился среди страховщиков и независимых экспертов по вопросам увеличения количества агентов, их закрепления в компании и критериев оптимального комиссионного вознаграждения. Опрос дополнен справочной информацией Всероссийского союза страховщиков о численности страховых агентов и комиссионном вознаграждении, которое им выплачивалось.

<1> Первый обзор «Численность страховых агентов и комиссионное вознаграждение» по данным 2005 г. публиковался в N 6 за 2006 г.

Каким образом страховщик может эффективно увеличить агентскую сеть?

Иван Рыбкин, директор Центра профессиональной подготовки «РЕСО-Гарантия»:

- Для этой цели необходимы:

- грамотные страховые продукты, заточенные под агентскую сеть;

- долгосрочная стратегия развития страховой компании, основанная в том числе на каналах продвижения через агентскую сеть;

- осознанная кадровая политика по работе с агентами (отношение к агентам как к одним из самых нужных работников компании);

- инфраструктура, которая позволяет поддерживать и контролировать продажи через агентов.

Алексей Зубец, руководитель департамента стратегического маркетинга ОАО «Росгосстрах», д. э. н.:

- По большому счету единственный способ эффективного расширения агентской сети — это обучение продажам страховых продуктов людей, которые могут быть агентами. Агенты — это люди с широким кругом общения, для которого агент — авторитетное лицо. При этом продавать агент может что угодно — страхование, косметику и т.п. Поэтому для формирования агентской сети таких людей надо найти и обучить продажам страховых продуктов. Устойчивость же сети зависит от качества продуктов и работы системы урегулирования ущербов.

Формирование агентской комиссии зависит от того, какой вклад агент внес в технический результат по своему портфелю. Продажа продукта при всех обстоятельствах сегодня остается основной задачей страховщика, поэтому финансовый результат надо делить следующим образом: страховщику — издержки и норма прибыли в размере 5%, прочее — агенту. В этом случае агентская сеть будет вполне устойчивой.

Александр Варенцов, заместитель генерального директора СГ «Межрегионгарант»:

- В первую очередь необходимо развивать и совершенствовать понятную и логичную систему мотивации агентов, что автоматически приведет не только к численному, но и к качественному росту агентской сети. При таком подходе страховщик имеет возможность воспользоваться результатом чужих трудов: к нему потянутся не только агенты-новички, которых можно будет отсеять, но и агенты, прошедшие хорошее обучение в других компаниях, имеющие существенный потенциал и, возможно, собственные качественные страховые портфели.

Эдуард Гребенщиков, руководитель управления аналитики и международного сотрудничества Всероссийского союза страховщиков, к. и. н.:

- В частности, воспользоваться каким-либо профессиональным объединением или сообществом как каналом сбыта, притом что агентами будут выступать члены или исполнительный аппарат этих объединений (именно так во многом строятся микрострахование и ОВС).

Евгений Васильев, директор дирекции по работе с финансово-кредитными организациями СК «Согласие», к. э. н.:

- Эффективно увеличить агентскую сеть можно только путем долгосрочного и постепенного развития собственной агентской сети. Срок ее создания может составить от двух до четырех лет.

Михаил Сухоруков, независимый эксперт, к. и. н.:

- Очевидно, что увеличение агентской сети прямо связано с ожиданиями роста продаж. Однако сам по себе рост агентских продаж «по валу» — довольно рискованный шаг, если он не сопровождается анализом агентского портфеля и оценкой рентабельности входящих в него договоров. Возможно, надо ставить целью не столько количественный рост, сколько качественный с целью повышения эффективности работы агентской сети в целом. К тому же агентский канал продаж в каждой компании, на мой взгляд, имеет немало внутренних резервов и неиспользуемых возможностей.

Что же касается способов увеличения числа агентов в собственной сети, то они практически все в той или иной мере используются заинтересованными страховщиками. Это:

- создание собственной базы, методик обучения и развития агентов;

- создание привлекательных условий обучения в целях увеличения интенсивности набора учебных групп (имеет предел насыщения);

- снижение «отсева» обученных агентов в первые шесть месяцев их самостоятельной работы (сопровождение, наставничество и т.д.);

- создание условий для профессионального роста и развития активно работающих агентов.

«Звезды» агентских продаж редко загораются сами. Чаще они выращиваются и «зажигаются» умелыми и дальновидными менеджерами. Важно достаточное финансирование проекта. Если страховая компания ограничена в средствах на развитие агентской сети, то часто приходится наращивать «вал» и делать ставку на тех, кто самостоятельно преодолеет стартовые рубежи продаж при минимальной поддержке. Если же инвестиции позволяют, надо сразу закладывать фундамент качества работы агента (отбор, базовая подготовка, специализация, индивидуальная подготовка для работы с VIP-клиентами и т.п.). Переманивание агентов у других страховщиков или использование чужих сбытовых сетей (продажа косметики, посуды, сетевой маркетинг и т.д.) в долгосрочной стратегической перспективе могут оказаться не только неэффективным, но и убыточным проектом. Оба эти способа ненадежны. Чужие сети всегда несут в себе дополнительные риски как по модулю рентабельности продаж, так и по возможности потерь в клиентской базе. Плюс дополнительные расходы на адаптацию и обучение.

Юрий Кушелев, генеральный директор ООО «МБШ «Общие технологии»; к. п. н.:

- Я придерживаюсь того мнения, что нам нужны хорошие агенты и эффективная агентская сеть. Так вот, чтобы построить такую сеть страховых представителей, необходимо, как минимум:

- изменить отношение компании и ее персонала к агенту. Выстраивать такую организационную и финансовую политику по отношению к страховым представителям, которая способствовала бы установлению партнерского, взаимовыгодного сотрудничества. Это сложно. Но, как говорят, ничего личного, кроме бизнеса. Пришло то время, когда хороший агент рассматривает свою работу в страховой компании не только с точки зрения зарабатывания денег, но и с точки зрения развития собственного бизнеса;

- выстроить систему работы с агентами, начиная с их поиска, набора и обучения и заканчивая мероприятиями посттренинга и стимулирования труда. Чтобы выстроить такую систему, компании нужно ответить на многие вопросы. Например: какие агенты нужны компании? Где, на каких сегментах рынка они будут работать? Что они будут продавать? Какими будут первоначальные затраты на развитие агентской сети? Опыт показывает, что отсутствие у руководства компании ответов на эти вопросы создает дополнительные трудности в работе по построению эффективной агентской сети;

- иметь квалифицированный персонал, который мог бы системно развивать агентскую сеть. К сожалению, как опять же показывает опыт, отсутствие у страховой компании соответствующей организационной и финансовой политики (относительно развития агентских продаж) сильно затрудняет работу специалистов, отвечающих за развитие агентской сети, а в некоторых случаях делает ее бесполезной.

Нина Филиппова, начальник отдела рекламы СК «РУКСО»:

- Сегодня основные пути — привлечение сотрудников и агентов филиалов и дополнительных офисов других страховщиков в регионах, сотрудников организаций, которые могут выступать точками продаж, подготовка в собственных учебных центрах. На предпочтения агентов всегда будут оказывать влияние известность страховщика, его финансовая устойчивость и размер вознаграждения.

Андрей Языков, вице-президент СГ «РАСО»:

- Наращивать агентскую сеть крайне тяжело. Массовые школы агентов результат приносят только в районах с ограниченным присутствием конкурентов (например, Росгосстрах в регионах). В остальных местах молодые агенты, исчерпав «теплый круг», быстро прекращают работу. Исключение составляет опыт «РЕСО-Гарантии», куда большая часть будущих агентов приходит не по объявлению в газете, а по рекомендации более опытного агента (приходят люди, понимающие, что такое агентский бизнес, а не случайные, желающие попытаться подработать). Пока наиболее эффективным способом является переманивание «готовых руководителей агентств» (а уже за ними идут остальные агенты), создание для них комфортных условий — высокого комиссионного вознаграждения, быстрых выплат комиссионного вознаграждения, быстрых выплат по убыткам.

Станислав Шелохаев, начальник отдела рекламы и связей с общественностью департамента стратегического анализа и развития «КапиталЪ Страхования», к. и. н.:

- Если говорить о механическом увеличении числа агентов, то можно просто предложить более высокую, чем у конкурентов, комиссию. Это приведет к увеличению числа агентов, росту продаж и к одновременному снижению прибыльности видов страхования, по которым они работают. Для компании, стремящейся сформировать рентабельный страховой портфель, это неэффективный путь. Увеличение числа агентов требует осуществления целого комплекса мер: создания современной системы мотивации, включающей не только рост доходов, формирование социального пакета, повышение квалификации, разработку привлекательных для потенциальных клиентов страховых программ, а также развитие инфраструктуры продаж. Образ агента, идущего по городам и весям в поисках клиента, еще полностью не утратил актуальности, но постепенно все большую роль начинают играть современные каналы продаж, такие как пункты продаж в банках, автосалонах, супермаркетах.

Ольга Григорьева, директор ООО «ЦРБ ГРОС-консалт» (Нижний Новгород):

- По мнению страховщиков, эффективность агентской сети является не количественным, а качественным показателем. Связано это прежде всего с удержанием и развитием сотрудников в компании. У страховых агентов, как правило, в системе вознаграждения отсутствует оклад. Многие агенты являются внештатными сотрудниками. Все это ведет к тому, что люди приходят в организацию, получают бесплатное обучение, стажировку, а потом уходят из страхового бизнеса вообще либо переходят в другие организации, которые предлагают лучшие условия. Существует несколько факторов, которые влияют на удержание сотрудников и дальнейшее развитие агентской сети: хорошее комиссионное вознаграждение, конкурентные продукты, отношение к сотрудникам.

Отношение к людям, пристальное внимание к их деятельности оказывают влияние даже более сильное, чем два первых параметра. Сотрудники службы персонала некоторых компаний так описывают ситуацию в своей компании: «Во-первых, все агенты штатные. Во-вторых, директор компании не ставит службе персонала задачу «бесконечного» набора — принимаем на работу только тех, кто действительно может и, главное, хочет работать. Обучаем сотрудников, а далее каждый «старый» сотрудник занимается сопровождением новичков. Новичку всегда помогут, подставят плечо в решении сложных вопросов. Руководители отслеживают работу каждого агента — кто больше продал, каких продуктов, у кого какие сложности, проблемы, какие планы и т.д. Люди чувствуют, что в них заинтересованы, видят внимание и заботу, их труд замечают и ценят. Они включены в организационные процессы, у нас практикуется информационная открытость, персонал знает о любых изменениях, нет вакуума, когда сотрудники не знают и не понимают, что происходит в компании. Все это ценится сотрудниками. У нас очень низкий процент «текучки», что создает хороший имидж нашей компании на рынке и является привлекательным параметром для соискателей при выборе компании страховщика.

Каковы критерии оптимального агентского вознаграждения?

Иван Рыбкин, директор Центра профессиональной подготовки «РЕСО-Гарантия»:

- Необходимо сохранять уровень комиссии не ниже среднерыночного и обеспечивать приемлемую прибыль. Комиссия может быть ниже, если есть другие материальные стимулы (участие агентов в прибыли компании) и нематериальные преференции сотрудничества с конкретной страховой компанией.

Александр Варенцов, заместитель генерального директора СГ «Межрегионгарант»:

- Оптимальный подход — это достойное вознаграждение агента, заключившего выгодный для компании договор. Размер вознаграждения должен определяться совместно с актуариями. Изначально агент готов страховать все что угодно, но его нужно стимулировать к косвенному участию в селекции портфеля и научить по возможности «отсекать» заведомо высокоубыточные договоры.

Михаил Сухоруков, независимый эксперт, к. и. н.:

- Агентское вознаграждение — важный, но далеко не самый эффективный инструмент мотивации страхового агента. Единые критерии оптимизации размера вознаграждения вряд ли возможны, поскольку они должны быть гибкими экономическими рычагами в руках руководителя агентских продаж конкретной компании, работающей в определенном сегменте, в условиях той или иной рыночной ситуации.

На этапе «запуска» нового страхового продукта или в целях расширения доли в приоритетном сегменте процент может быть стимулирующим, то есть выше среднего размера. Если принято решение диверсифицировать агентский портфель по отдельному нерентабельному для компании виду страхования, то вознаграждение может быть снижено. При аквизиции, привлечении нового клиента, процент может быть выше, чем при пролонгации договора. Соответственно, будут меняться и критерии для определения размера вознаграждения в пределах базовой ставки. Важно то, чтобы эти критерии и требования были обоснованы, разъяснены и поняты агентами во избежание негативных процессов в сети страховых посредников.

Нина Филиппова, начальник отдела рекламы СК «РУКСО»:

- Конкурентоспособность размера вознаграждения на рынке, базирующаяся на выверенном актуарном расчете тарифной ставки. Возможность обеспечения агенту уровня жизни, соответствующего его личным представлениям.

Юрий Кушелев, генеральный директор ООО «МБШ «Общие технологии», к. п. н.:

- Критерием определения размера вознаграждения всегда была хорошо выполненная работа. Хорошие агенты за хорошую работу, которая способствует достижению корпоративных целей компании на рынке, должны вознаграждаться. Как — это тема для исследования и поиска оптимального решения для конкретной компании в конкретных условиях. Приведу пример.

Однажды, работая с группой бригадиров агентов крупной региональной компании, я обнаружил, что заработки бригадиров в несколько раз выше заработков их подчиненных агентов. Из разговора выяснилось, что бригадирство поощряется лишь премией за выполнение плана всей бригадой. Видимо, не случайно 80% этого плана покрывалось платежами, которые приносил сам бригадир. Бригады в этой компании создавались для того, чтобы развивать начинающих агентов, но, как водится, у бригадира на эту работу просто не оставалось времени, к тому же это было и невыгодно. Компания изменила критерии оценки эффективности работы бригадира — ими стали ежемесячная выработка агентов бригады и убыточность портфеля. Были проведены необходимые расчеты, которые позволили выплачивать бригаде дополнительный бонус в случае, если убыточность портфеля бригады (на определенный период) была ниже убыточности по аналогичным видам в среднем за компанию. Ситуация изменилась. План по-прежнему выполнялся, но агентская сеть стала быстрее пополняться хорошими агентами.

Эдуард Гребенщиков, руководитель управления аналитики и международного сотрудничества Всероссийского союза страховщиков, к. и. н.:

- Во-первых, принимается во внимание количество реализованных полисов, сумма выручки (собранной премии); во-вторых, принимается во внимание течение риска и страховой истории, количество прерванных договоров или судебных споров.

Андрей Языков, вице-президент СГ «РАСО»:

- К сожалению, на рынке сейчас идет «перебивание» друг друга уровнем агентского вознаграждения. На сегодня рынком руководят агенты, они требуют все большего и большего уровня вознаграждения. Причем заинтересованность агентов в оптимальных тарифах минимальная. Агент в первую очередь заинтересован в личном вознаграждении.

Некоторые компании пытаются строить многоуровневые системы вознаграждений, но практика показывает, что тогда начинается мелкое мошенничество — агенты сговариваются и начинают записывать результаты на одного агента. Наиболее яркий пример — петербургское агентство Ингосстраха «Сенная Площадь». В 2005 г. там все сборы давал один агент. Мы (СГ «РАСО». — Прим. ред.) отказались от такой практики и всю комиссию, заложенную в тарифе, отдаем агенту. При расчете комиссионного вознаграждения мы исходим из двух параметров: публичного уровня тарифов и фактической убыточности по виду. Разница за вычетом накладных расходов отдается агенту.

Станислав Шелохаев, начальник отдела рекламы и связей с общественностью департамента стратегического анализа и развития «КапиталЪ Страхования», к. и. н.:

- Оптимальная комиссия должна быть привлекательной для агента, но не приводить к убыточности продаваемых страховых продуктов.

Евгений Васильев, директор дирекции по работе с финансово-кредитными организациями СК «Согласие», к. э. н.:

- Критерии оптимального агентского вознаграждения связаны непосредственно с политикой продаж каждой конкретной компании, поэтому говорить о неких универсальных критериях агентского вознаграждения вряд ли возможно.

Ольга Григорьева, директор ООО «ЦРБ ГРОС-консалт» (Нижний Новгород):

- Вознаграждение должно быть адекватно вложенным усилиям. Существуют разные страховые продукты: какие-то из них уже зарекомендовали себя на рынке, и продавать их несложно; продажа других требует значительного приложения физических и эмоциональных ресурсов агента. Во многих компаниях, когда на рынок выводится новый продукт, вознаграждение сотрудника в момент продвижения данного продукта делают выше, а затем пересматривают в сторону уменьшения, когда продукт «сам себя продает».

Вознаграждение не должно быть ниже, чем в среднем на страховом рынке в данном регионе. В противном случае это чревато уходом персонала в те организации, которые будут предлагать лучшие условия по оплате труда. Люди, работающие в продажах, как правило, работают за деньги. Именно вознаграждение является для них главным мотивирующим фактором.

Процентные ставки должны быть гибкими. Гибкость процентных ставок, как считают страховщики, позволяет варьировать процент страхового взноса для клиента. Это является важным моментом привлечения и удержания клиентов, а соответственно, влияет на вознаграждение. У агента может быть больше клиентов, если он применяет гибкий подход в работе с клиентами, а значит, и больший доход.

Можно ли добиться от страхового агента работы на одну страховую компанию?

Иван Рыбкин, директор Центра профессиональной подготовки «РЕСО-Гарантия»:

- В общем случае только при условии соответствующей сертификации профессии страхового агента и предоставления персональных лицензий. В частном — при условии предоставления эксклюзивных комиссий по ключевым продуктам, которые продает конкретный агент.

Александр Варенцов, заместитель генерального директора СГ «Межрегионгарант»:

- Это вполне реально, если компания создает такие условия работы, при которых агент стабильно увеличивает свой портфель и, соответственно, прибыль.

Михаил Сухоруков, независимый эксперт, к. и. н.:

- Не только можно, но и нужно. Это позволит стабилизировать агентские сети, повысить ответственность агентов и доверие населения к агентским продажам, снизить риск мошеннических действий. Российское страховое сообщество в последнее время активно продвигается в этом направлении. Подготовлены и обсуждаются проекты соответствующих изменений в нормативную базу страхования. Безусловно, эта задача непростая. Ее решение потребует совместных усилий и встретит определенное противодействие в агентской среде. Однако такой подход является признаком цивилизованных страховых отношений. Об этом свидетельствует мировая практика организации работы страховых агентов, о чем нельзя забывать, находясь на пороге вступления в ВТО.

Нина Филиппова, начальник отдела рекламы СК «РУКСО»:

- Можно, в частности после обучения на базе собственного учебного центра, при создании отлаженного механизма взаимодействия, условий для работы и карьеры в будущем при желании, морального и материального стимулирования.

Полисы известных страховщиков всегда продавать легче, поскольку значительные объемы портфелей по определенным видам страхования позволяют в ряде случаев предлагать тарифные ставки ниже, чем у небольших компаний. Поэтому у крупных страховщиков с «раскрученными» брендами в этом плане возможностей значительно больше. Но большое значение имеют взаимоотношения сотрудников и агентов. Благоприятный климат в коллективе, оперативность обработки договоров и выплат вознаграждений, отсутствие проблем у клиентов в получении возмещения всегда способствуют тому, что агент, будучи абсолютно свободным в действиях, сам не считает нужным работать в нескольких местах.

Юрий Кушелев, генеральный директор ООО «МБШ «Общие технологии», к. п. н.:

- Можно, только возникает вопрос: для чего? Сегодня рынок позволяет каждому из нас сделать выбор, найти и получить то, что мы хотим. У каждого из нас есть супермаркет, который мы посещаем чаще, чем другие супермаркеты, парикмахер, к которому мы заранее записываемся, чтобы сделать прическу. У меня есть десятки знакомых, которые пользуются услугами одного страхового агента, но разных страховых компаний. Что в этом плохого? В конце концов так ли важно для страховой компании, работает агент только у нее или еще где-то? Важен результат этой работы. И потом, может ли одна компания предоставить агенту все, что ему нужно? Опыт говорит об обратном. С другой стороны, работа страхового представителя изначально предполагает относительную свободу и самостоятельность выбора страховой компании для своих клиентов, лишать их такого выбора было бы неправильно. Есть вариант штатного страхового агента, но здесь существуют другие обязательства и другие договорные отношения.

Дмитрий Мун, советник по стратегическому развитию ЗАО «МАРШ-страховые брокеры», к. э. н.:

- Добиться работы агента на одну страховую компанию возможно только в том случае, если это будет его добровольным желанием, обусловленным в первую очередь уважительным отношением к нему со стороны персонала страховой компании. Хорошему агенту для эффективной работы нужно создать атмосферу благожелательности: уделять внимание, не скупиться на похвалы, напечатать визитки за счет компании, предоставлять доступ к оргтехнике и телефону, гарантировать перспективу трудоустройства. Нет такого агента, который не мечтал бы стать сотрудником.

Мария Жилкина, руководитель аналитического центра Агентства страховых новостей (АСН), к. э. н.:

- Добиться работы на одну компанию нельзя, да это и не нужно. Схема, по которой агент делит свой портфель между компаниями, достаточно проста и всем известна: ОСАГО всегда несут туда, где выше комиссия, каско — туда, где в данный момент наилучший баланс тарифов (комиссия по конкретной марке машины), остальные виды страхования — туда, где ниже тарифы и (или) есть жесткий план или бонусы и призы по неавтомобильному страхованию. В компанию с более либеральной выплатной политикой отдают клиентов-родственников или друзей, а также убыточных клиентов. Но из этого не следует, что в компанию с повышенным контролем убыточности он понесет отфильтрованный портфель только хороших клиентов — кроме случаев, когда эта компания — супербренд, который ему принципиально нужен в ассортименте, он просто снизит активность работы на слишком разборчивого страховщика.

Непривлекательные для страховщика объекты (типа старых «Жигулей» или ветхих садовых домиков) он отдаст в компанию, которая вынуждена брать любые объекты и любых агентов на работу, поскольку иначе ей вообще придется уйти из розничного сектора. Туда, где заработок продавца включает фиксированную часть, агенту нет смысла приводить привлекательного клиента на новой дорогой машине — он отдаст его в брендовую компанию за хорошие комиссионные, а зарплату получит на основном месте, кое-как закрыв план полисами на старые развалюхи. Так что страховая компания по тому, что ей несет агент, всегда может понять, как ее воспринимают на агентском рынке. Получившийся портфель — индикатор эффективности работы с агентами: если вы набрали полный «мусор», значит, хорошие объекты агенты отнесли туда, где лучше условия, и надо срочно что-то менять. Конечно, в идеале агент хочет, чтобы тарифы были чуть-чуть ниже среднерыночных, комиссия как можно выше, обязанностей и контроля было как можно меньше. Если страховщик все это обеспечит, то можно увеличить агентскую сеть. Правда, можно представить, что по этому поводу скажет служба финансового планирования компании.

Андрей Языков, вице-президент СГ «РАСО»:

- Не знаю способа, как добиться работы агента на одну компанию. Наверное, только за счет монополии. Агент просто обязан позиционировать себя для клиента как профессионала рынка, способного предложить лучший (по мнению клиента) тариф и обеспечить отстаивание интересов клиента в случае убытка (именно такую функцию очень часто берут на себя агенты).

Евгений Васильев, директор дирекции по работе с финансово-кредитными организациями СК «Согласие», к. э. н.:

- Можно, но для этого нужно приложить немало усилий. И здесь нельзя ограничиться только прямой мотивацией, нужен целый комплекс мер по линии подразделения управления персоналом.

Станислав Шелохаев, начальник отдела рекламы и связей с общественностью департамента стратегического анализа и развития «КапиталЪ Страхования», к. и. н.:

- Без законодательных решений или лицензирования агентов сделать это довольно сложно. Но де-факто иногда это происходит: когда ответственный агент в надежде на будущую пролонгацию страхует знакомых клиентов, зачастую он обещает помочь в сопровождении договора и даже урегулировании убытков. В такой ситуации агент должен знать «кухню» своей компании и в силу объективных условий не может знать «кухню» пяти или десяти других компаний.

Ольга Григорьева, директор ООО «ЦРБ ГРОС-консалт» (Нижний Новгород):

- Тарифные ставки, которые предлагают страховые компании, у всех примерно одни и те же. Потребителю сложно определиться с выбором страховщика, так как рынок насыщен предложениями. Поэтому большое значение сейчас имеет сервис и репутация компании у клиентов. Репутация, как известно, складывается из отношений клиента и компании. Хорошо обслужили — об этом узнают еще три клиента (хорошо, если они корпоративные). Плохо обслужили — узнает полгорода.

Для того чтобы хорошо обслуживать, необходимо работать профессионально, так как профессионально обслуженный клиент формирует портфель заказов, а значит, будущее вознаграждение агента. Для того чтобы стать профессионалом, необходимо проработать в страховом бизнесе, по мнению некоторых страховщиков, не менее трех лет. И хорошо, если этот опыт будет приобретен в одной компании, так как в каждой организации существуют свои нюансы. Практика показывает, что настоящие профессионалы работают на одну компанию, так как сложно стать профессионалом «везде». И клиенты, особенно корпоративные, уже начинают это понимать. Довольный корпоративный клиент не будет менять страховщика, если из компании ушел агент, который занимался его обслуживанием. Хорошее обслуживание формирует доверие к компании страховщика, лояльность и приверженность именно к компании, а не к какому-то конкретному сотруднику. Поэтому, для того чтобы добиться работы страхового агента на одну компанию, необходимо развивать внутреннюю культуру компании, развивать приверженность сотрудников к компании через ряд различных мероприятий (обучение, развитие профессионализма сотрудников, достойное стимулирование труда, формирование позитивного имиджа на рынке и т.д.). Тогда то внутреннее, что будет сформировано в качестве внутрифирменной философии, будет транслироваться вовне. А когда у агента будет достаточное количество довольных клиентов с пролонгированным портфелем заказов, он не будет думать о дополнительных источниках пополнения своего дохода.

- 2022-12-02 13:25:11

Планируя развитие агентской сети, важно проанализировать текущую ситуацию на рынке, страховые продукты и портрет агента. Затем, наметить задачи, выполнение которых позволит добиться расширения агентской сети и роста продаж. Далее определяем способы выполнения этих задач с пошаговым планом. В завершение оцениваем результаты проведенной работы.

Анализ

Проанализировав текущую ситуацию, вы сможете определить основные направления работы для улучшения показателей агентской сети.

Постановка задач

На основе анализа, вы сможете определить задачи для дальнейшей работы. В числе задач могут быть:

- Рост ежемесячной выручки агентов

- Увеличение количества работающих агентов

- Увеличение числа новых активных агентов

Для выполнения этих задач вам понадобится:

- Обучить агентов работе с клиентской базой, продажам дополнительных страховых продуктов, контролю пролонгаций договоров.

- Мотивировать «спящих» агентов начать активные продажи.

- Изменить критерии рекрутинга новых агентов для получения более активных специалистов.

Увеличение объема продаж полисов на 20%

Для выполнения этой задачи понадобится:

- Увеличить объем продаж полисов ОСАГО агентами на 15%

- Получить рост объема продаж дополнительных продуктов на 5%

Благодаря такому планированию развития агентской сети вы сможете определить, что нужно для достижения поставленных целей и какие условия нужно соблюсти, чтобы выйти на намеченные показатели.

Планирование активностей

Вы уже провели анализ и поставили задачи – время переходить к планированию активностей. Именно на этом этапе вы подготовите всё для реализации ваших целей. Определите, как именно вы будете работать с агентами и чего не хватает для выполнения ваших целей.

К примеру, если вы поставили задачу «рост ежемесячной выручки», то для этого необходимо:

- Обучить агентов работе с продуктом

- Разработать конкурс среди агентов по объему продаж за месяц

- Показать тактики продаж для разных категорий клиентов

Для выполнения задачи «рост продаж полисов на 20%» вам потребуется:

- Проанализировать клиентскую базу

- Провести занятия с агентами по работе с существующими клиентами

- Ознакомить агентов с дополнительными страховыми продуктами

- Предложить агентам способы расширения клиентской базы по ОСАГО

Оценка результатов

На этом этапе важно выработать четкие критерии оценки эффективности работы и составить график всех будущих мероприятий для увеличения активности агентской сети.

Используя эти четыре шага для работы с агентской сетью вы сможете определять проблемные места вашей сети, повышать целевые показатели и увеличивать ваш доход.

Больше полезных статей:

Обучение от АгентБрокер

5 главных ошибок начинающего агента: как не допустить их?

Где искать клиентов страховому агенту?

Как конвертировать потенциальных клиентов в продажи?

Стратегия работы в сложных регионах

Как увеличить доход в 2 и более раз

Стратегия работы в сложных регионах

Ипотечное страхование: чем выгодно для агента?

Как привлечь клиентов в страховании? Работаем с аудиторией

Как добавить агентов в свою сеть?

Планируем развитие агентской сети

Как оценить качество агентской сети?

Как работать с агентской сетью

Агентский канал

продаж. Плюсы и минусы.

Актуальность

работы определена тем, что основная заслуга в огромных сборах зарубежных

страховщиков принадлежит страховым агентам и страховым брокерам. Первые

являются представителями страховщика, по сути, это его отдел сбыта. Вторые

работают на клиента и помогают ему найти оптимальные условия страхования,

подбирая сразу нескольких страховщиков.

В России сложилась несколько иная практика, формально страховых

брокеров почти нет. С населением в основном работают агенты. Но из-за того, что

брокерская ниша пустует, агенты постепенно взяли на себя и функции брокеров.

Все чаще они работают не на страховщика, а на клиента.

В мире насчитывается более 800 тысяч страховых агентов. В России с

советских времен в дочерних компаниях «Росгосстраха» числится около

40 тысяч агентов, но работают они в основном за пределами столицы, самой

конкурентной части страхового рынка. В Москве и Санкт-Петербурге в настоящее

время страховщики буквально соревнуются за создание эффективной агентской системы

продаж.

Цель работы состоит в анализе процесса формирования и расширения

агентской сети страховых компаний. В соответствии с поставленной целью задачи

работы предполагают:

–

Изучить опыт организации агентских продаж в российских и

зарубежных страховых компаниях.

–

Исследовать роль агентских продаж в деятельности российских

страховых компаний.

–

Выявить плюсы и минусы агентских продаж.

Объектом исследования выступает

агентский канал продаж.

Предметом исследования

являются особенности агентских продаж и их влияния на деятельность страховых

компаний.

В исследовании

применялись методы сравнительного анализа.

В ходе работы была

выдвинута гипотеза, что агентский канал продаж является основным видом каналов

сбыта страховых продуктов.

Агентский

канал продаж, как экономическая составляющая страховой компании

Страховая компания для осуществления своей

деятельности привлекает множество каналов продаж страховых продуктов рассмотрим

основные из них.

Каналы продаж бывают двух

видов: прямые и посреднические, что показано на рис. 1.

Рисунок

1 – Виды каналов продаж

Нестраховые

посредники в сбыте страховой продукции

Выбор

системы сбыта страховой продукции является одним из ключевых вопросов

маркетинга. В мировой практике широко используется сбыт через посредников, для

которых продажа страховой продукции не является основным видом деятельности.

В

таких посредников можно отнести:

1.Банки

2.Поштовые

отделения

3.налоговые

органы

4.Автосалоны

5.Супермаркеты

6.Станции

технического обслуживания

7.Туристические

компании

8.Нотариальные

конторы

9.Об

соединение предприятий

10.Медицинские

учреждения

11.Фирмы-грузоперевозчики

12.Промислови

предприятия;

13.Профспилкови

организации

14.Фирмы,

осуществляющие пассажирские перевозки

15.Лизингови

компании

16.Аудиторськи

фирмы и другие.

Страховыми посредниками могут выступать

страховые агенты и страховые брокеры. Они не являются участниками договора

страхования. Их задачами являются продвижение страховых услуг от страховщика к

страхователям, помощь в заключении договоров перестрахования, содействие

исполнению договора страхования. Страховыми агентами являются лица, действующие от имени,

за счет и по поручению страховщика строго в соответствии с предоставленными

страховщиком полномочиями и указаниями. Функции страховых агентов могут

быть:· поиск

страхователей;· консультирование

страхователей в отношении деятельностипредставляемой агентом страховой

компании, предлагаемых видов страхования и их

условий;·

Страховые брокеры – это юридические или

физические лица, зарегистрированные в установленном порядке в качестве

предпринимателей, осуществляющие посредническую деятельность по страхованию от

своего имени на основании поручений страхователя или страховщика. Несмотря на

то, что украинские брокерские конторы далеки от идеала и, как правило, “состоят

при” какой-нибудь страховой компании, они необходимы… И прежде всего

потребителям страховых услуг.

Большое

значение для страховой компании имеет агентский канал продаж, который приносит значительные

доходы.

Агентский

канал продаж страховых продуктов – один из основных в компании, на него

приходится порядка 40% продаж. Агентская сеть включает на сегодняшний день

около 4 тысяч агентов, регулярно работающих на компанию. Она построена как сеть

агентств на территории всей Российской Федерации (в настоящее время их около

сотни). Кроме того, в работе с агентами задействована сеть филиалов, она тоже

достаточно большая, но главным звеном работы с агентами являются все-таки

агентства.

Агентские

сети

В

целом по российской страховой отрасли с помощью агентов происходит 58% продаж.

Если говорить об автостраховании, то здесь на долю агентов приходится до 70%

реализуемых полисов (в Японии эта доля достигает 93%). Судя по заявлениям

страховщиков и по интенсивному процессу открытия региональных представительств

и филиалов, в ближайшем будущем мы станем свидетелями солидного увеличения

численности страховых агентов. Уже сегодня, по данным рекрутингового сервиса

HeadHunter, данная специальность является самой «дефицитной» в столице: на

сотню объявлений о вакансии страхового агента приходится лишь 16 резюме. Далеко

не каждый желающий в состоянии освоить «премудрости» этой профессии: хороший

агент должен профессионально знать страховые продукты, быть коммуникабельным,

прогнозировать потребности клиента, уметь подобрать для своих клиентов именно

то, что подходит им лучше всего.

Кадровый

голод приводит к тому, что подчас страховщики набирают агентов, не слишком

обращая внимание на их профпригодность. После краткого обучения таких

«новобранцев» бросают в бой — и… хорошо, если удается избежать крупных убытков.

Кроме того, со страховыми агентами неразрывно связана тема мошенничества. По

оценкам специалистов, около 30% случаев страхового мошенничества происходят при

участии агентов. Подобные аферы (преимущественно в автостраховании) то и дело

раскрываются службами безопасности страховых компаний и правоохранительными

органами. И все-таки развитая агентская сеть — предмет особой гордости

страховщика. Компании стараются привлекать и различными способами мотивировать

агентов, поскольку от этих людей в значительной мере зависит процветание фирмы.

Так, конкурсы среди своих агентов проводят «Ингосстрах», «РК-гарант», «Сургутнефтегаз»,

«Югория», «Согласие» и другие страховщики. Наградой лучшим становятся не только

почетные грамоты и дипломы, но и существенные материальные призы — вплоть до

автомобилей.

Страховые

брокеры

Принципиальное

отличие страхового брокера от агента состоит в том, что первый представляет

интересы страхователя (перестрахователя), а второй — страховой компании. Цель

брокера — помочь клиенту подобрать оптимальный продукт из предложений ряда

компаний. Если агентов у нас почти двухсоттысячная армия, то брокеров пока

значительно меньше. На начало октября прошлого года в Едином государственном

реестре субъектов страхового дела значилось всего 67 страховых брокеров. Как и

агенты, брокеры могут быть и физическими, и юридическими лицами. Еще один

важный момент: по сути, единственным документом, определяющим статус агента,

является заключенный с ним страховой компанией агентский договор.

Брокеры

же с 1 июля 2007 года подлежат обязательному лицензированию в ФССН.

На

долю страховых брокеров сегодня в России приходится не более 10% продаж. В

Германии, Соединенных Штатах, Франции с помощью брокеров совершается от 40 до

70% страховых сделок. В Великобритании — свыше 85%. У нас многие страховые

брокеры учреждались специально для работы с определенными крупными предприятиями

— РАО ЕЭС, Росэнергоатомом, Лукойлом и другими.

Введение

лицензирования и, как следствие, запрет на совмещение брокерской и агентской

деятельности, стало серьезным испытанием для этого канала продаж. Кроме того,

изменения коснулись условий оплаты услуг брокеров. Если раньше расходы на

брокерские услуги страхователь — юридическое лицо относил на затраты, то теперь

этот пункт оплачивается из собственной прибыли. Регулятор продолжает получать,

пусть и в небольшом количестве, заявки на выдачу брокерских лицензий (по

состоянию на конец прошлого года на рассмотрении ФССН находилось около 30 таких

заявок, несколько брокеров получили лицензии в начале нового года). По словам

руководителя ФССН И.В. Ломакина-Румянцева, отказы по многим заявкам носят чисто

технический характер. Тем не менее, серьезного развития этого канала продаж

страховых продуктов в ближайшее время ожидать не приходится.

Прямые

продажиinsurance, или прямые продажи, интересны страхователям, а значит, и

страховщикам, прежде всего с точки зрения снижения конечной цены страхового

продукта. Удешевление полисов достигается за счет отсутствия в цепочке продаж

посредников — клиент обращается непосредственно к страховщику. Обратиться в

страховую компанию можно, посетив ближайший офис, позвонив по телефону или

воспользовавшись Интернетом.

По

данным ВЦИОМ, в 2011 году для приобретения полиса офисы страховых компаний

посетили около 43% страхователей. В 2000 году усредненные мировые показатели

были таковы: непосредственно в офисах страховщиков приобрели полисы 24%

страхователей — физических лиц и 13,6% корпоративных клиентов. Можно

предположить, что к похожим цифрам со временем придет и Россия. Традиционно в

офисах стараются заключать договоры, требующие высокой квалификации персонала.

С

помощью телефонного канала, напротив, реализуются относительно простые

страховые продукты. Различные варианты экспресс-страховок, коробочные продукты,

договоры, заключаемые без осмотра имущества и без медицинского

освидетельствования, — все эти «стандартизированные» полисы могут быть присланы

по почте или доставлены курьером на дом после непродолжительной телефонной

беседы.

Первый

страховой интернет-магазин в России был открыт в 1999 году компанией «Ренессанс

Страхование». За первопроходцем подтянулись и другие: «Альянс», «Ингосстрах»,

«УралСиб», «ГУТА-Страхование», «АльфаСтрахование» и прочие. В настоящее время

это один из самых динамично развивающихся страховых каналов продаж. Так,

«Альянс» ежегодно «рапортует» об удвоении премии, собранной через Интернет.

Прирост интернет-продаж «ГУТА-Страхования» в 2012 году относительно 2011-го

составил 150%. Даже «Ингосстрах», лишь недавно всерьез занявшийся розницей,

сообщил об увеличении объемов интернет-реалиации на 8,7% в 2013 году.

Демонстрируемые

высокие темпы роста объясняются «низким стартом»: в 2012 году Интернет принес

страховщикам всего $15 млн. Если учесть, что общая сумма страховых премий,

собранных российскими страховыми компаниями по всем видам страхования за 2012

год, составила 602,1 млрд. рублей, или около $24 млрд., то получится, что на

долю интернет-продаж пришлось только 0,0625% (для Франции эта доля равна 4,2%).

В основном через Интернет реализуются полисы по страхованию выезжающих за

рубеж, экспресс-страхованию имущества и ОСАГО — тем видам страхования, для

которых используется упрощенная оценка рисков. Развитию этого канала продаж

способствует интенсивная компьютеризация, а препятствует — несовершенство

правовой базы, связанной с применением электронной цифровой подписи.

1.1.

Организация построения агентской сети

Первый этап создания агентской сети - определение ее задач и структуры. Задачи агентской сети диктуются интересами компании и задачами, которые она, компания, перед собой ставит.

В зависимости от нужд компании задачи могут быть сформулированы как:

- улучшение обслуживания имеющегося списка клиентов;

- поиск новых клиентов - физических лиц;

- поиск новых клиентов - юридических лиц;

- работа по продвижению новых видов страхования на существующий рынок;

- освоение новых территорий, создание рынка;

- продвижение новых страховых продуктов;

- работа с физическими лицами внутри юридических лиц;

- и так далее.

Задачи, которые ставит

перед собой компания, может быть много, но все они должны быть учтены, перед

тем как в компании будет создана агентская сеть. Разница в выборе направления развития

компании очень важна, ибо она определяет два таких важных компонента системы,

как наполнение обучения конкретными предметами и приемами (с точки зрения

психологии переговоров и с точки зрения методики поиска клиентов тут могут быть

существенные различия) и систему мотивации. Наличие утвержденной структуры

агентской сети изначально указывает на то, что агенты будут управляться, а не

действовать самостоятельно.

Все существующие в мире

агентские сети можно разбить на четыре группы:

–

Простое

агентство. Агент заключает личный договор с компанией и работает самостоятельно

под контролем штатных работников компании. По такой схеме продают простые

продукты, не требующие от агента специальных технических знаний.

– Участковое

универсальное агентство. В этом случае страховая компания заключает договор с

генеральным агентом — физическим лицом, который имеет право

набирать и формировать систему субагентов. Те, в свою очередь, имеют такое же

право набирать себе субагентов. Комиссия равномерно распределяется между всеми

продавцами по принципу «чем ниже — тем меньше».

Одно из достоинств такой

схемы —

возможность поддержания инициативы сотрудников, их обучения и переобучения не

силами компании, а силами вышестоящих агентов, напрямую заинтересованных в

эффективности своих подразделений.

–

Недостаток

такой схемы кроется в людях. Они могут уйти все разом, и тогда плохо будет

компании, если она не позаботилась о том, чтоб все агенты были довольны своей

работой и условиями.

–

Многоуровневая

сеть. В этом построении агентами являются сами страхователи —

физические лица. Тут каждый агент — страхователь. Другие в

сеть не допускаются.

–

Пирамидальная

структура. Агенты составляют первый, низовой уровень, выше —

менеджеры, непосредственно управляющие работой агентов, над ними — старшие

менеджеры или специалисты. Эта структура не сложна и не нуждается в

объяснениях. Единственное, что можно сказать: при численном оформлении

структуры существует такое понятие, как «норма управляемости». Она

равна семи человекам. То есть если вышестоящее звено серьезно управляет звеном

нижестоящим, то на одного менеджера не должно приходиться более семи страховых

агентов. Данная модель построения агентской сети характерна для страховой

компании «Росгосстрах».

Управление сетью

осуществляется на основе комплекта разработанных для этой цели документов и

опирается на 4 основных принципа менеджмента:

1.

Планирование

работы агентской сети компании.

2.

Организация

работы персонала и страховых агентов компании.

3.

Контроль

работы агентской сети компании.

4.

Стимулирование

деятельности персонала и страховых агентов компании.

1.2.

Планирование и оценка агентской сети.

Развитие

агентских продаж кропотливый и трудоемкий процесс, требующий от

специалистов по работе с агентами не только опыта работы, специальных знаний и

больших временных затрат, но и в определенной степени системного подхода.

Основным

принципом эффективного организационного построения страховой компании является

ее максимальная ориентация на конечный результат удовлетворенность

клиентов ценой и качеством страхового обслуживания.

Системный

подход к развитию розничных агентских продаж и агентской сети предполагает

решение как минимум пяти задач менеджмента:

—

анализа актуальной ситуации, планирования,

организации продаж, управления агентской сетью, мониторинга полученных результатов.

Как известно, «система — это некоторая целостность, состоящая из

взаимозависимых частей, каждая из которых вносит свой вклад в характеристики

целого»

Существует

два основных типа систем: закрытые и открытые. Закрытая система имеет жесткие

фиксированные границы, ее действия относительно независимы от среды, окружающей

систему. Открытая система характеризуется взаимодействием с внешней средой.

Ее

благополучие и качество работы зависят от энергии, информации, материалов,

поступающих извне. Такая система не является самодостаточной, она должна быть

адаптивной и приспосабливаться к изменениям во внешней среде, чтобы продолжать

свое функционирование. Любая бизнес-организация является открытой системой, и

ее выживание зависит от внешнего мира. Система подготовки персонала, система

мотивации являются открытыми системами и должны быть адаптированы к условиям

организации и внешним условиям, например к рынку.

Система

развития агентской сети также является открытой системой. С позиции системного

подхода ее можно представить в виде последовательных шагов или действий:

1. Планирование

система, требующая анализа ситуации, формулирования целей и задач,

обоснования конкретных мероприятий и бюджетов по каждому из элементов работы.

И все это

направлено на одну цель — достижение запланированного результата.

2. Профессиональный

отбор система, включающая в себя мероприятия по качественному набору

агентов (первый этап), первичной подготовке и сдаче зачета (второй этап),

стажировке (третий этап).

3. Подготовка

агентов (обучение) система, включающая последовательно несколько

этапов:

—

базовую (первичную) подготовку,

—

стажировку (посттренинг),

—

специализацию, повышение квалификации агентов.

4. Психологическое

сопровождение профессиональной деятельности система, включающая

мероприятия сопровождения посттренинга и стажировки для начинающих агентов,

профилактики кризиса в работе («профессионального выгорания») для

опытных агентов, мероприятия, способствующие формированию (поддержанию)

мотивации агентов, личностному и профессиональному развитию.

5. Оценка

результата система, позволяющая сформулировать критерии оценки

(количественные и качественные показатели), увидеть объективную (фактическую)

оценку полученного результата, сравнить его с запланированным результатом (стандартом).

Необходимыми

и обязательными условиями при развитии агентских продаж являются:

Целевой

рынок. Целевые сегменты рынка потенциальных потребителей, на которых работают

агенты компании. Перспективные для компании рынки. На какие рынки компания

планирует выйти в текущем году. На каких целевых рынках компания имеет реально

конкурентные преимущества, за счет чего.

Продукт. Что

в основном продают агенты? Ассортимент предлагаемых услуг для массового

потребителя.

Спрос на

предлагаемые услуги. Конкурентоспособность предлагаемого ассортимента. В какой

степени специалисты продающих подразделений (в том числе агенты) могут влиять

на разработку новых страховых продуктов (модификацию старых)? Насколько

устраивает персонал продающего подразделения (в том числе агентов) ассортимент

предлагаемых розничных услуг для юридических и физических лиц?

Комиссионное

вознаграждение агентов по разным страховым продуктам.

Величина

комиссионного вознаграждения агентов по сравнению с основными конкурентами.

Степень влияния руководителей продающих подразделений на ценовую политику,

изменения комиссионного вознаграждения агенту.

Сервис. Как

персонал и агенты оценивают сервис, предоставляемый компанией своим клиентам

(по разным видам)? Предоставление компанией дополнительных услуг клиенту

(аварийного комиссара, эвакуатора, юриста, временного жилья и т.п.).

Удобство

расположения офиса, наличие необходимого помещения для работы с клиентом.

Качество послепродажного обслуживания клиентов персоналом головного офиса

(обоснованные жалобы клиентов). Возможность агенту воспользоваться (при

необходимости) офисной оргтехникой и телефонами, электронной почтой и сетью

Интернет. Обоснованные жалобы клиентов на работу агентов.

Система

управления. Как организовано управление агентской сетью в системе розничных

продаж компании? Место набора и подготовки агентов, текущей работы с агентской

сетью в структуре бизнеспроцессов компании.

Наличие

положений о продающих подразделениях, должностных инструкций персонала,

отвечающего за работу с агентами, других нормативных документов (положений о

наборе, подготовке, стажировке агентов).

Наличие

системы материального стимулирования и карьерного роста агентов.

Оценка

деятельности агентской сети. Одним из важных элементов при оценке агентской

сети является анализ качества агентской сети. Когда говорится о качестве

агентской сети, имеются в виду следующие свойства, признаки, определяющие ее

достоинство:

—

возраст и образование агентов;

—

соотношение количества работающих к общему количеству агентов;

—

производительность работающих агентов;

—

отсев агентов;

—

динамика сборов страховой премии.

Показателем

качества агентской сети является также качество агентского

«портфеля». Анализ портфеля проводится и за определенный период

времени, чаще всего за год.

Показатели

могут анализироваться как по агентскому портфелю в целом, так и по каждому

агенту в отдельности, особенно, когда речь идет о конкурсе среди агентов:

—

баланс портфеля (виды страховых продуктов в процентном отношении);

—

процент пролонгации старых договоров;

—

количество договоров на одного клиента, продажа дополнительных

полисов уже имеющимся клиентам;

—

количество новых клиентов к общему количеству клиентов;

убыточность

(учитывается либо по каждому страховому продукту, либо по портфелю в целом).

В страховом

портфеле ООО «Росгосстрах» превалирует добровольное страхование, как

в 2010, так и в 2011 году. Доля страховых премий в 2011 году по сравнению с

2010 годом по добровольному страхованию уменьшилась на 0,96% за счет уменьшения

страховой премии по страхованию жизни на 0,02% и имущественному страхованию на

4,20%. Доля страховых премий по обязательному страхованию в 2011 году по

сравнению с 2010 годом увеличилась на 0,96 % за счет уменьшения страховых

премий по добровольному страхованию.

Доля

страховых выплат в 2011 году по сравнению с 2010 годом по добровольному

страхованию уменьшилась на 3,49% за счет уменьшения страховых выплат по

страхованию жизни и имущественному страхованию на 4,32%. Доля страховых выплат

в 2011 году по сравнению с 2010 годом по обязательному страхованию уменьшилась

на 9,01%.

Оценить

деятельность агентской сети можно следующим образом, решив задачу «Расчет

количества агентов для достижения необходимого финансового результата»

Задача

Ситуация:

компания решила развивать свою агентскую сеть (то есть набирать начинающих

агентов и обучать их), без привлечения (временно) опытных агентов с рынка.

Сколько нужно работающих агентов для того, чтобы достичь объема агентских

продаж в 4 млн руб.? Сколько на это потребуется времени (месяцев)?

Исходные

данные для расчета:

—

ежемесячно вы набираете для обучения группу не более 10 человек;

—

из 10 человек в течение года остаются лишь два человека

(«отсев» 80%);

производительность

работающих агентов составляет не более 30 тыс. руб. в месяц (в среднем в

течение года).

Пример расчета

количества агентов, необходимого для достижения объема продаж в 1 млн 612 тыс.

600 руб.:

1. При

ежемесячном обучении 10 человек:

–

через 1 месяц — 2 х 30 000 = 60 000 премий;

–

через 2 месяца — 4 х 30 000 = 120 000 (180 000);

–

через 3 месяца — 6 х 30 000 = 180 000 (360 000);

–

через 4 месяца — 8 х 30 000 = 240 000 (600 000);

–

через 5 месяцев — 10 х 30 000 = 300 000 (900 000);

–

через 6 месяцев — 12 х 30 000 = 360 000 (1 260 000);

–

через 7 месяцев — 14 х 30 000 = 420 000 (1 680 000);

–

через 8 месяцев — 16 х 30 000 = 480 000 (2 160 000);

–

через 9 месяцев — 18 х 30 000 = 540 000 (2 700 000);

–

через 10 месяцев — 20 х 30 000 = 600 000 (3 300 000);

–

через 11 месяцев — 22 х 30 000 = 660 000 (3 960 000);

–

через 12 месяцев — 24 х 30 000 = 720 000 (4 020 000).

Вывод: При

заданных «параметрах» расчета, чтобы достичь агентских продаж в

объеме 4 млн руб., нужно подготовить 24 работающих агентов. Для этого

понадобится 12 месяцев.

1.3.

Правовой

статус агента и документы регламентирующее его деятельность

Статус страховых агентов

в условиях современного страхования приобретает все большее значение. Это

вполне обоснованно, так как страховые агенты являются источниками обеспечения

реализации страховых услуг в обществе. Страховой агент —

это продавец страховых услуг.

Однако рассматривать

страхового агента в современных условиях страхования только в качестве продавца

страховых услуг не совсем корректно, так как его роль намного значительнее.

Страховой агент —

это, прежде всего страховой представитель страховщика, но помимо этого он

выполняет функции маркетолога страховых услуг. В необходимых случаях агент

может выступить в качестве страхового эксперта, принять участие в разработке

новых страховых продуктов и т.д. Основное функциональное назначение страхового

агента —

прежде всего продажа страхового продукта.

Правовое положение

страховых агентов определено в законодательно — нормативной базе,

которая устанавливает, что страховые агенты — постоянно проживающие на

территории Российской Федерации и осуществляющие свою деятельность на основании

гражданско-правового договора физические лица или российские юридические лица

(коммерческие организации), которые представляют страховщика в отношениях со

страхователем и действуют от имени страховщика и по его поручению в соответствии

с предоставленными полномочиями.

Особенности правового

положения страхового агента как физического лица:

Во-первых, физическое

лицо (гражданин), являющееся страховым агентом, должно постоянно проживать на

территории Российской Федерации.

Постоянное проживание на

территории РФ в соответствии с законодательно-нормативной базой предполагает

проживание на территории Российской Федерации со дня получения вида на

жительство и до дня обращения с заявлением о приеме в гражданство Российской

Федерации в течение пяти лет непрерывно. Срок проживания на территории

Российской Федерации считается непрерывным, если лицо выезжало за пределы

Российской Федерации не более чем на три месяца в течение одного года.

Во-вторых, законодатель

определил, что свою деятельность страховой агент должен осуществлять на

основании гражданско-правового договора со страховой организацией, чьим

представителем является страховой агент. По правилам законодательно-нормативной

базы договоры могут быть возмездными и безвозмездными. Безвозмездным признается

договор, по которому одна сторона обязуется предоставить что-либо другой

стороне без получения от нее платы или иного встречного предоставления.

Соответственно, все

остальные договоры гражданско-правового характера являются возмездными. Услуга,

оказываемая страховым агентом страховщику, является возмездной, так как агент

за нее получает комиссионное вознаграждение.

В-третьих, вид гражданско—правового

договора, на основании которого страховые агенты выстраивают свои

взаимоотношения со страховыми организациями, законодатель определяет в основном

как договор поручения, устанавливающий, что страховой агент действует по

поручению страховщика. Договор поручения является одной из наиболее

распространенных юридических конструкций исполнения поручений. Наряду с

договором поручения, взаимоотношения агента и страховой компании могут

выстраиваться еще и на основании договора агентирования, который является одной

из разновидностей коммерческого представительства.

В-четвертых, деятельность

страхового агента должна быть строго ограничена определенными полномочиями,

которыми его наделяет страховая организация. Полномочия страхового агента

должны оговариваться в доверенности, выдаваемой ему страховой организацией, что

прямо определено законодательно-нормативной базой, устанавливающей, что

доверитель обязан выдать поверенному доверенность на совершение юридических

действий, предусмотренных договором поручения.

Таким образом, для

выполнения поручения страховой организации по представлению ее интересов перед

страхователями и другими участниками страховой сделки страховая организация

помимо заключения гражданско-правового договора с агентом должна в обязательном

порядке выдать ему доверенность.

Совокупность указанных

признаков, определяющих правовое положение страхового агента, характеризует его

как профессионального участника страховых отношений, что, собственно, прямо

определено в законодательно-нормативной базе, так как, осуществляя свою

деятельность в статусе представителя страховщика, страховой агент становится его

составной и функциональной частью, основной задачей которой является продажа

страховых услуг. Причем услуга, оказываемая агентом страховщику, носит не

разовый, а регулярный, постоянный характер.

В-пятых, род занятий

страхового агента по продаже страховых услуг законодатель определяет как

деятельность по представительству страховщика. Употребляя в данном случае

термин «деятельность» применительно к правовому положению страхового

агента, законодатель фактически легализовал давно сложившиеся на возмездной основе

отношения страхового агента и страховщика, в результате которых страховой агент

извлекает из своей деятельности доходы.

Такая деятельность

признается коммерческой. Если этой деятельностью занимается физическое лицо —

гражданин, такая деятельность рассматривается как предпринимательская

деятельность, регулируемая по правилам законодательно-нормативной базы,

требующей от гражданина государственной регистрации в качестве индивидуального

предпринимателя.

1.4.

Организационный,

психологический и профессиональный аспекты деятельности агента

Профессия «страховой

агент» относится к типу профессий «человек – человек».

Это означает, что он

взаимодействует, прежде всего, с людьми, и результат труда напрямую касается

людей. С другой стороны, профессия связана с продажами. И третий ее аспект —

страхование это финансовая деятельность, требующая тщательных расчетов и

профессионального документального обеспечения. Вот на стыке этих трех областей

профессиональной деятельности и находится описываемая нами профессия.

Специалисты выделяют в

деятельности страховых агентов несколько этапов:

1.

Поиск клиента.

На первом

этапе агент активно занят поиском тех, кому можно предложить страховые услуги.

С этой целью он делает звонки потенциальным клиентам, посещает рекламные мероприятия,

тематические выставки и т.д.

2.

Подготовка к визиту.

Агент должен

тщательно продумать презентацию предлагаемых услуг, проанализировать несколько

возможных сценариев развития процесса переговоров с потенциальным клиентом.

Страховщик

должен помнить, что, по мнению психологов, именно в первые 20 секунд общения

закладываются основы будущей беседы.

3.

Выявление потребностей клиента.

На этом этапе

агент должен создать атмосферу доверия и взаимного уважения в отношениях с

клиентом. Его задача – заставить собеседника более точно сформулировать свои

страховые потребности.

4.

Аргументация и представление определенных страховых услуг,

преодоление возражений.

В своей

аргументации следует максимально учитывать сведения о клиенте, почерпнутые

из беседы и первоначального анализа его потребностей.

5.

Техническая подготовка договора. Заключение страхового договора.

На этих

этапах клиенту необходимо подробно и тщательно разъяснить значение и смысл

каждого документа, а также возможные варианты, предусмотренные страховым

соглашением.

6.

Обеспечение регулярных контактов со страхователем.

Помимо того,

что агент должен регулярно общаться со своим клиентом по вопросам выполнения

страховых обязательств, в его интересах предлагать и новые услуги.

Высококвалифицированный страховщик должен знать не только тот продукт, который

продвигает, но и всю гамму существующих программ, преимущества и недостатки

различных вариантов страховой защиты, тогда он сможет рассчитывать на то, что

его клиенты перейдут в разряд постоянных.

Страховые агенты

подразделяются на несколько видов, такие как мономандатные, многомандатные и

генеральные.

В настоящее время в ряде

стран широкое распространение получили страховые агенты, связанные с компанией

специальным контрактом.

К их числу относятся

мономандатные страховые агенты, которые характеризуются:

— привязанностью

(идентификацией к одной страховой компании);

— оплатой

только комиссионных;

— постоянным

отношением с клиентом;

— гибкостью

структуры.

Как видно из характеристики,

такие агенты имеют постоянные контакты с клиентами, прочные отношения с

которыми позволяют в короткий срок довести до клиента сведения о новом

«товаре». Работа с такими агентами обеспечивает большую гибкость

структуры и исключительные отношения агентов со страховой компанией,

представляющих на рынок продукт только своей компании. Свою заработную плату

они получают за счет комиссионных, и в зависимости от потребностей рынка их

число можно увеличить или уменьшить. Как правило, такие агенты обслуживают

частных клиентов.

Многомандатные страховые

агенты (брокеры) — это те агенты, которые могут работать на

несколько или многие страховые компании, т. е. как бы получают от них мандаты

на свою деятельность. Как правило, такие страховые агенты занимаются или

специализируются на одном или нескольких видах страхования. Услугами таких

страховых агентов очень выгодно пользоваться вновь созданным страховым

компаниям. С одной стороны, таких агентов можно отнести к нейтральным

консультантам. С другой стороны, нельзя забывать, что страховой агент,

работающий на несколько фирм, будет предлагать те услуги, которые, по его

мнению, кажутся наиболее выгодными, т.е. будет продавать такие договоры

страхования, за которые он получит большее комиссионное вознаграждение. Такие

страховые агенты должны состоять в контрактных отношениях

со страховыми компаниями, на которые они работают.

Генеральный агент —

это продавец страховых продуктов, в задачи которого входит осуществление

контакта с клиентами и передача готовых сделок в свою страховую компанию.

Генеральный агент не состоит в штате страховой компании —

он работает независимо от нее.

Перед генеральными

агентами, страховые компании ставят следующие задачи:

— «завоевание»

клиента;

— «управление»

клиентом;

— управление

рисками.

В решении каждой из этих

задач генеральный страховой агент заинтересован, так как за их реализацию он

получает от компании комиссионное вознаграждение. Статус генеральных агентов

закрепляется правовыми актами. Совокупность правовых норм закрепляет различный

статус агентов в страховых компаниях. С каждым генеральным агентом компания

подписывает «Соглашение о назначении», которое может быть изменено

только с согласия обеих сторон. Должностные обязанности страхового агента

регламентируются этим соглашением.

В соответствии с

законодательством работа генерального агента должна строиться на следующих

принципах:

— страховой

портфель является собственностью страховой компании;

— генеральный

агент должен соответствовать определенным требованиям приема на работу:

возраст, образование, компетентность и добросовестное отношение к своим

должностным обязанностям;

— генеральный

агент вместе с портфелем получает также всю информацию, касающуюся этого

портфеля;

— генеральный

агент имеет право на свободную организацию своего рабочего дня;

— генеральный

агент должен обязательно застраховать свою гражданскую ответственность;

— генеральный

агент имеет право работать только с одной компанией. Он является уполномоченным

компании.

Все вышеперечисленные

принципы можно подразделить на пять основных разделов:

— связь

с компанией;

— комиссионное

вознаграждение;

— эксклюзивность

территории;

— эксклюзивность

представительства;

— юридический

статус.

Отношения между

генеральным агентом и страховой компанией характеризуются двумя основными

принципами:

— независимостью

обеих сторон;

— незыблемостью

и неприкосновенностью их прав и обязанностей.

Комиссионное

вознаграждение генерального агента состоит из:

— комиссионных

за совершение новых сделок (зависят от количества заключенных договоров);

—

управленческих

комиссионных (выплачиваются за проведение организационной и технической

работы);

— комиссионных

за управление рисками;

— компенсации

перед выходом на пенсию (накапливается в течение всего трудового стажа).

Сложность в этом вопросе

заключается в одновременном соблюдении интересов генерального агента и

страховой компании. Комиссионное вознаграждение напрямую зависит от принятых на

страхование рисков и собранных премий.

1.5.

Агентский канал продаж за рубежом

Соотношение между

каналами продаж той или иной страховой компании зависит от многих факторов,

важнейшими из которых являются следующие:

1.

Уровень

развития экономики и финансовой сферы.

2.

Уровень

жизни населения.

3.

Стратегия

развития страховой компании.

4.

Тип

потребителя страховой услуги.

5.

Вид

страховой услуги и др.

В зависимости от

сочетания указанных выше факторов структура каналов продаж, а также их роль и

значение для каждой компании являются своеобразными.

Вместе

с тем наблюдаются определенные тенденции развития каналов продаж в разных

странах. Так, в странах Центрально-Восточной

Европы (далее ЦВЕ)

основными каналами продаж по продуктам имущественного страхования для населения

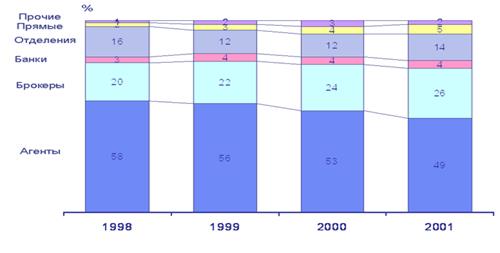

являются агентские сети и отделения, что отражено на рис. 2.

Рисунок 2 – Доля каналов продаж по имущественному

страхованию в странах ЦВЕ.

Однако

если посмотреть опыт этих же стран в развитии страхования жизни, то увидим, что

здесь картина несколько иная. Подавляющий объем продаж полисов по страхованию

жизни в Польше и других странах приходится на агентский канал продаж, о чем

свидетельствуют данные диаграммы на рис. 3.

Рисунок 3 – Доля каналов продаж по страхованию жизни в

Польше.

Если рассматривать структуру

каналов продаж в развитых странах Западной Европы, то увидим, что здесь

намечаются очень интересные тенденции, основными из которых являются рост доли

прямых каналов продаж и профессиональных брокеров. Так, в Испании доля агентских

продаж в общем объеме подписанной премии сократилась за 4 года с 58 до 49

процентов (рис. 4).

Рисунок 4 – Структура

каналов продаж и их доля в Испании.

Эта структура каналов

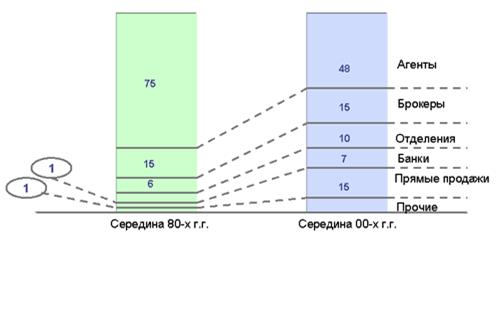

продаж сохраняется и сегодня, о чем свидетельствуют данные по страховому рынку

Германии, где доля агентского канала продаж в общем объеме страховых премий за

20 лет существенно снизилась, что отображено на рис. 5.

Рисунок 5 – Доля каналов продаж в общем объеме

подписанной премии на примере Германии

1.6. Агентский

канал продаж в России

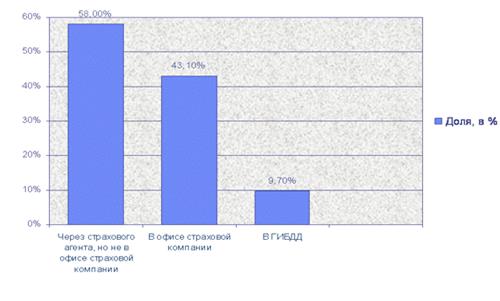

В России для разных видов

страхования характерны разные соотношения каналов продаж. Так, в розничном

автостраховании основным каналом продаж являются агенты (рис.6).

Рисунок 6 – Доли

различных каналов продаж в автостраховании в России.

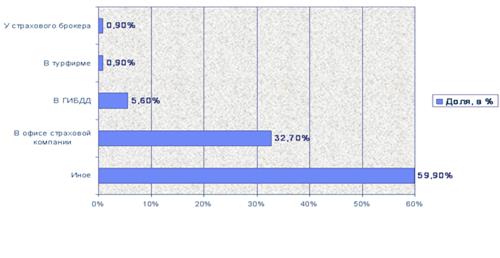

А в страховании

недвижимости картина обстоит несколько иначе. Большая доля страхователей,

которые приобрели полисы страхования недвижимого имущества в офисе страховой

компании. Мотивы страхователя здесь понятны – не все собственники хотят пускать

агента к себе в дом либо квартиру. Кроме того, страхователи недвижимости хотят

убедиться в надежности компании и увидеть ее собственными глазами, в том числе

и офис (рис. 7).

Рисунок 7 – Места

покупки страхового полиса владельцами недвижимости в России

Особенности развития

каналов продаж страховых продуктов в России:

1.

Поскольку

для россиян живое общение с собеседником является одной из характерных черт их

менталитета, то именно «вербальные» каналы продаж играют крайне важную роль. В

первую очередь это агенты и штатные сотрудники продаж страховой компании. Об

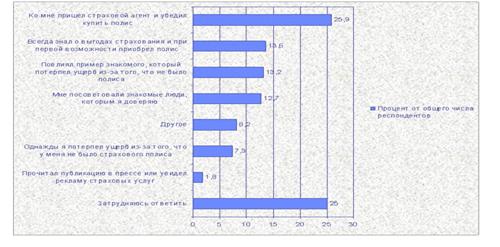

этом свидетельствуют данные, показанные на рис. 8.

Рисунок 8 – Факторы принятия решения о страховании

населением России

2.

В

России слабо используется такой канал продаж как телемаркетинг.

3.

Такой

канал продаж как страховые брокеры в России тоже развита весьма специфично. В

отличие от развитых рынков, где брокеры являются посредниками на рынке

корпоративного страхования, основная масса российских брокеров работает как

агент на рынке розничного страхования. Основная причина, здесь кроется в

неразвитости рынка корпоративного страхования и отсутствия страхового интереса

наших предприятий, особенно средних и малых.

4.

Банкам

хватает доходов от продажи банковских продуктов и они только присматриваются к

кросс-продажам страховых услуг.

«Bankinsurance» работает только в ипотеке

и потребительском кредитовании, когда страховая услуга инплентирована в

банковский продукт.

5.

Доля

прямых продаж через отделения и центры продаж страховых компаний невысока.

—

В

России очень слабо развит рынок розничного страхования.

—

В

России только 7 % процентов населения имеют полисы автокаско, 2% полисы ДМС и

менее 3 процентов полисы страхования имущества.

—

У

страховых компаний не хватает ресурсов, особенно финансовых, для открытия таких

точек продаж.

6.

Однако

соотношение между каналами продаж в России по мере развития ее экономики будет

постоянно изменяться, при этом в России также будут проявляться тенденции,

характерные для развитых рынков.

Розничные каналы продаж

будут развиваться различными темпами. Приоритетное развитие получат каналы продаж,

показанные на рис.9.

Рисунок 9 – Рост

значения различных каналов продаж в России.

Рассмотрев

макроэкономические тенденции, влияющие на развитие каналов продаж в

страховании, перейдем к определению роли и места каналов продаж в отдельной

страховой компании.

На соотношение каналов

продаж конкретной страховой компании важное влияние окажут следующие факторы:

—

Стратегия

развития компании.

—

Виды

страховых услуг, предлагаемые компанией.

—

Целевые

клиентские сегменты, на обслуживание которых нацелена компания.

—

Тип

договора страхования: вновь заключенный либо пролонгация.

—

Наличие

ресурсов, особенно финансовых.

—

Уровень

развития технологий, особенно информационных.

—

История

развития компании.

—

Знания,

навыки и умения персонала и ключевые компетенции компании.

Определяющим фактором,

который влияет на построение и развитие каналов продаж конкретной страховой

компании является ее стратегия, особенно корпоративная и маркетинговая.

Корпоративная стратегия страховой компании определяет рынки, на которых она

собирается оперировать. Структура и соотношение каналов продаж компании по

страхованию жизни будет существенно отличаться от компании имущественного

страхования. Преобладающим каналом продаж в России для первой компании будут

агенты. Для компании имущественного страхования будет характерна

мультиканальная система продаж, включающая в себя прямые и посреднические

каналы продаж.

Маркетинговая стратегия

компании определяет целевые клиентские сегменты (ЦКС); продукты,

предназначенные для этих ЦКС, а также каналы продвижения конкретных продуктов

под конкретные ЦКС.

Маркетинговая стратегия

отвечает на четыре вопроса: кому, что, как и по какой цене продавать.

Понятно, что избранная маркетинговая

стратегия самым непосредственным образом влияет на соотношение и развитие

каналов продаж страховой компании. Суть маркетинговой стратегии можно

квинтэссировать следующим образом. Конкретный продукт для конкретного

клиентского сегмента по конкретному каналу продаж. Приведем простой пример.

Компания розничного страхования работает на двух ЦКС в зависимости от уровня их

доходов и затрат на страхование: верхний и средний. Для верхнего сегмента

основным каналом продаж будет являться прямой через клиентских менеджеров. Для