Дополнительные материалы

7 способов получить стартовый капитал для бизнеса

Дополнительные материалы

7 способов получить стартовый капитал для бизнеса

При запуске бизнеса необходимо позаботиться о достаточном объёме финансовых средств. Чтобы выяснить, какая сумма вложений понадобится для реализации идеи, следует рассчитать стартовый капитал. Грамотный подход к подсчёту позволит не потерять деньги и развить свой бизнес.

В статье рассказываем как составить смету, для того, чтобы открыть, продвигать и в дальнейшем поддерживать своё дело.

При расчёте стоит сразу продумать, где получить средства. Собрали чек-лист «7 способов получить капитал» — так вы сможете найти подходящий вариант. Скачивайте в дополнительных материалах.

Как рассчитать стартовый капитал

Категории затрат могут отличаться в зависимости от вида и места деятельности. Рассмотрим основные статьи расходов, которые учитываются на старте бизнеса.

Рассчитаем размер начального капитала для аптеки. Будем учитывать средние показатели для Москвы.

Определите расходы на оформление компании. При открытии бизнеса придётся столкнуться с официальным оформлением. Здесь нет универсальной суммы, всё будет зависеть от вашего предприятия.

Чтобы посчитать расходы, необходимо учитывать суммы:

- За регистрацию ИП или ООО

- Вклада в уставный капитал — для ООО

- Получения лицензии

- Пакета разрешительных документов — Роспотребнадзора, пожарного надзора, санитарный паспорт и другие

- Открытия расчётного счёта

По каким критериям выбрать банк и как открыть расчётный счёт, разобрали в статье «Нужен ли расчётный счёт для ИП».

Посчитайте сумму на помещение и оборудование. Сумма здесь может варьироваться от десятков тысяч до нескольких миллионов рублей. Зависит от параметров помещения, расположения, новизны и количества техники.

Для открытия бизнеса потребуется рассчитать сумму:

- На аренду или покупку помещения

- Затрат на ремонт — при его необходимости

- Закупки и установки оборудования, мебели и техники

Можно арендовать коммерческое или государственное помещение. В статье «Как снять помещение у города»рассказали, как это сделать.

Чтобы получить сумму затрат на оборудование, составили список необходимого для аптеки и провели расчёт по средней цене. Эта сумма составила 500 000 рублей.

Рассчитайте затраты на материалы. Здесь нет фиксированной цены. Она будет зависеть от того, что вы выберете — продавать готовую продукцию или производить самостоятельно. Проконсультируйтесь с поставщиками и производителями, получите прайс-лист для составления сметы.

В уже работающей аптеке, товара, примерно, на 3 500 000 рублей. Для первой закупки потребуется около 2 000 000 рублей. Эти числа мы получили поговорив с собственниками аптек.

Составьте бюджет на персонал и налоги. Вне зависимости от того, начнёт ли бизнес приносить прибыль в первые несколько месяцев, необходимо учитывать заработную плату и налоги. Посчитайте, какое количество людей вам понадобится на первое время.

Совет. Сразу выберите режим налогообложения. Так вы поймёте, какую сумму и сколько раз в год придётся платить. Все пять систем есть в статье «Какую систему налогообложения выбрать».

Данные по налогам с сайтов «ФНС России»и «Госуслуги». Примерную зарплату суммировали из вакансий с «HH.ru».

Чтобы не получать штрафы, нужно правильно выплачивать зарплату. В статье «Как не допустить ошибок с платой сотрудникам» рассказываем как избежать этой проблемы.

Продумайте маркетинг. Решите, как вы будете заниматься продвижением и рекламой. Это может быть онлайн — соцсети, веб-сайт, блог, рассылка. А также оффлайн — наружная реклама, билборды, листовки, пресса. В статье «Реклама. Как не получить штрафы от ФАС» рассказываем, какая реклама нарушает закон и какие могут возникнут риски.

Если вы хотите, чтобы компания была узнаваема сразу, есть вариант купить франшизу, которая соответствует вашему профилю. О том, как с ней работать, вы можете подробнее узнать в статье «Франшиза. Юридические аспекты ведения бизнеса по франшизе».

Рассчитаем сумму для аптеки:

Определите сумму на непредвиденные ситуации. В процессе деятельности затраты могут увеличиться — изменение арендной платы, увеличение цены на сырьё, расширение штата сотрудников и другое. Старайтесь заложить в стартовый капитал некоторую сумму «про запас».

Рассчитайте расходы с учётом сроков до получения прибыли. При подсчёте необходимо учитывать среднюю окупаемость бизнеса. Стартовые вы заплатите один раз. Ежемесячные расходы нужно будет умножить минимум на 3. До того момента, как бизнес начнёт окупаться, платить ежемесячные выплаты придётся из своего бюджета.

Рассчитаем сумму стартового капитала для аптеки:

После подсчёта отдельных категорий затрат, получаем итоговую сумму вложений. Производить расчёты нужно с учётом средней окупаемости бизнеса.

Для аптеки средний срок — 18 месяцев.

Это приблизительные расчёты. На курсе «Как начать собственное дело: первые шаги» подробнее обучаем как считать затраты, прибыль, расходы и привлекать клиентов.

После определения суммы стартового капитала, понадобятся средства на открытие бизнеса. Взять кредит — быстрый способ получения денег, не нужно копить и откладывать долгое время.

Сейчас в банке «Открытие» можно получить кредит для бизнеса за 1 день.

- Оформление кредита онлайн

- Без залога и поручительств

- До 15 000 000 рублей

- Срок до 36 месяцев

Достаточно заполнить форму ниже — займет меньше минуты.

Собрали для вас материал, где ещё можно найти деньги на стартовый капитал. Скачивайте, пользуйтесь и делитесь с коллегами.

Чтобы легально заниматься бизнесом в России, надо пройти регистрацию в налоговой инспекции. Самая простая организационно-правовая форма бизнеса – это индивидуальный предприниматель (ИП). Зарегистрировать такой формат можно самостоятельно, но определённые расходы всё-таки потребуются. Сколько стоит открыть ИП в 2023 году, и можно ли сократить затраты на регистрацию?

Стоимость регистрации в ИФНС

Обратите внимание: заявители, которые направляют документы на регистрацию ИП через сайт ФНС, портал госуслуг или другим электронным способом, освобождаются от уплаты госпошлины (ст. 333.35 НК РФ). Однако это возможно только при наличии усиленной квалифицированной электронной подписи самого заявителя или нотариуса. Кроме того, пошлину не платят при подаче документов на регистрацию ИП через МФЦ, которые заключили с ФНС договор об электронном документообороте. ЭЦП можно получить бесплатно, оставив заявку в нашем сервисе.

В регистрационную процедуру входит подача документов для открытия ИП и их рассмотрение налоговой инспекцией. Это государственная услуга, за которую взимают пошлину. Не все заявители знают, что госпошлина оплачивается не за сам факт регистрации, а только за то, что ваши документы примут и проверят на соответствие требованиям закона.

Официальные размеры разных видов государственных пошлин установлены статьей 333.33 НК РФ. В 2023 году размер госпошлины за регистрацию индивидуального предпринимателя составляет 800 рублей.

Если при оформлении документов будут допущены ошибки, то ИФНС с большой вероятностью вынесет решение об отказе в регистрации предпринимателя. Пошлина при этом не возвращается, а при последующих подачах заявления Р21001 эту сумму придётся заплатить снова.

Если ИФНС отказала в регистрации ИП, то в течение трёх месяцев можно снова подать документы без повторной уплаты пошлины, но только один раз. Однако в решении об отказе должны быть указаны только пп. «а» и/или «ц» п. 1 статьи 23 закона №129-ФЗ. Если причины отказа другие, пошлину надо перечислить.

Чтобы не ошибиться при подготовке документов, рекомендуем ознакомиться с регистрационной процедурой ещё до того, как открыть ИП. Мы подготовили для вас подробную и актуальную инструкцию по госрегистрации индивидуальных предпринимателей.

Стоимость регистрации ИП включает в себя не только расходы на уплату госпошлины. Если документы в налоговую вы не сможете подать лично, то надо заверить у нотариуса вашу подпись под заявлением Р21001 и копию паспорта. Соответственно, надо учитывать в расходах и стоимость нотариальных услуг, которая зависит от региона регистрации ИП.

Регистрационная процедура обойдется ещё дороже, если оформлять документы вы будете не сами, а поручите подготовку профессионалам. В этом случае цена открытия ИП «под ключ» зависит не только от вашего города, но и от ассортимента оказываемых услуг. Но если вы хотите открыть ИП для гражданина РФ, то есть возможность бесплатной регистрации через наш сервис. При этом вы получите комплексную услугу — консультацию по ОКВЭД и системе налогообложения, заполнение документов и выед менеджера на удобный адрес для выдачи ЭЦП и отправки документов.

Кроме подготовки заявления Р21001, регистраторы могут вам предложить консультацию по выбору системы налогообложения, сопровождение к нотариусу или в налоговую инспекцию, получение документов по доверенности, оформление электронной подписи и другие дополнительные опции.

В таблице мы собрали расценки на регистрационные действия при создании ИП.

| Статья расходов | Сумма |

|---|---|

|

Госпошлина за регистрацию ИП |

В общем случае размер пошлины составляет 800 рублей. Если же документы заверены усиленной квалифицированной ЭЦП заявителя или нотариуса, пошлина не взимается. |

|

Нотариальные услуги |

от 1 500 рублей |

|

Услуги профессиональных регистраторов |

500 – 5500 рублей |

Все эти расходы не обязательны. Если вы лично подадите заявление Р21001 в налоговую, и в документах не будет ошибок, то все ваши затраты на регистрацию ИП не превысят 800 рублей. А через наш сервис можно сэкономить и на госпошлине, отправив документы с помощью ЭЦП.

Кассовый аппарат

Если всё прошло успешно, и вы получили лист записи ЕГРИП, то ещё не факт, что вы готовы начинать бизнес. Чтобы получать от покупателей и клиентов оплату, вам, скорее всего, понадобится кассовый аппарат.

С каждым годом ситуаций, при которых можно работать без кассы, становится всё меньше, они перечислены в статье 2 закона № 54-ФЗ от 22.05.03. Большинству предпринимателей, если их аудиторией являются обычные физические лица, нужен кассовый аппарат. Средние затраты на ККТ составят 20 000 рублей, плюс добавьте сюда расходы на подключение интернета и услуги оператора фискальных данных. Это ещё около 5 000 рублей за первый год. Итого, минимальные расходы на установку ККТ – 25 000 рублей.

Лицензия для ИП

Физическим лицам доступны только некоторые лицензируемые виды деятельности: медицинская, фармацевтическая, образовательная, частная детективная, а также автоперевозки пассажиров.

Если вы выбрали одно из этих направлений, то чтобы начать работать, надо оформить и оплатить лицензию. Размер госпошлины за выдачу большинства лицензий указан в статье 333.33 НК РФ и составляет 7 500 рублей. Сюда надо также добавить расходы на выполнение лицензионных требований. Например, для получения образовательной лицензии необходимо разработать собственные программы, подготовить помещение для обучающихся и материально-техническое обеспечение.

Необязательные расходы при регистрации ИП

Два атрибута деловой жизни – печать и расчётный счёт – тоже потребуют затрат. Правда, ни то и ни другое законом не отнесено к обязательным условиям деятельности ИП, но на практике большинство предпринимателей имеют печать и открывают расчётный счёт для безналичных платежей.

Печать ИП (которую сейчас всё чаще заменяет электронная подпись), стоит в самом простом варианте около 500 рублей. Защитную функцию такая печать практически не выполняет, поэтому если вы и решаете её иметь, то заказывайте более сложную версию с несколькими степенями защиты.

Что же касается расчётного счёта, то многие банки предлагают обслуживание ИП на очень выгодных условиях. Несколько сотен рублей в месяц за возможность проводить безналичные расчёты, не выходя из дома, — это совсем небольшая цена.

Если вы считаете, что можете пользоваться в бизнесе картой физического лица, то рекомендуем узнать о рисках этого варианта.

За что ещё должен платить предприниматель при открытии бизнеса

К будущему предпринимателю закон не предъявляет требований о внесении уставного капитала и наличии юридического адреса. Однако у ИП есть свои специфические расходы, которых нет у учредителя компании.

Речь идёт о страховых взносах за себя, которые надо обязательно перечислять весь период регистрации в качестве индивидуального предпринимателя. Эти расходы можно назвать косвенными, потому что они не относятся к самой регистрационной процедуре.

И всё же знать о них надо до того, как зарегистрировать ИП, потому что это достаточно существенные суммы. Минимальный размер страховых взносов за себя в 2023 году составляет 45 842 рубля. Начисление взносов начинается с первого же дня регистрации в ИФНС и прекращается только при снятии предпринимателя с учёта.

Например, вы зарегистрировали ИП 1 февраля 2023 года, но реально бизнес начнёте только 15 июня 2023 года. За этот период уже «набежит» сумма в 17 191 рубль, что намного больше расходов на саму регистрацию. А учитывая, что бизнес доход ещё не приносит, эту сумму тоже стоит закладывать в стартовые затраты.

Таким образом, при ответе на вопрос: «Сколько стоит зарегистрировать ИП?» — недостаточно учитывать только затраты на госпошлину. Такими небольшими расходами в 800 рублей можно обойтись, если вам не нужен кассовый аппарат или лицензия. И не забывайте про страховые взносы, их оплачивать придётся, даже если бизнес вы реально не ведёте, или прибыли от него нет.

Бесплатная консультация по регистрации ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Расходы на старте бизнеса для ИП и ООО.

В этой статье мы рассмотрим, какие расходы ждут вас на старте бизнеса.

Расходы на старте бизнеса. ИП.

За регистрацию в качестве ИП предусмотрена пошлина — сейчас это 800 ₽. Но если подавать документы в электронном виде, то бесплатно.

Оплатить её можно разными способами — на сайте налоговой, банковским переводом или офлайн: по реквизитам в отделении банка. Когда заплатите, квитанцию не выбрасывайте — без неё налоговая не поверит и не примет документы. Если платили онлайн, то просто распечатайте документ, который появится в интернет-банке или придёт на почту. Обычно он называется чек или квитанция.

По статистике, первое, что делают ИП после регистрации — заказывают печать

Скорее всего, вам также будет нужен расчётный счёт, поэтому надо предусмотреть расходы на РКО — расчётно-кассовое обслуживание. В большинстве случаев ценник варьируется от 500 до 2 500 ₽, хотя многие банки новым клиентам на старте предлагают бесплатное обслуживание в первые 2-3 месяца. Некоторые даже дают год бесплатного обслуживания, если ИП зарегистрирован недавно — не больше 4 месяцев назад. Есть и другие варианты: например, заплатив сразу 10 000 ₽, можно получить РКО навсегда. Или выбрать тариф без ежемесячной оплаты, но тогда банк будет брать комиссию — примерно 1% от выручки. Что лучше — выбирать вам!

На аренду юридического адреса тратиться не нужно, потому что для ИП это прописка — тот самый адрес, который указан в паспорте. А вот о страховых взносах помните обязательно — они считаются с момента регистрации, с самого первого дня. Сейчас это почти 41 000 ₽, сумма складывается из пенсионных и медицинских взносов. Обычно платят поквартально, но можно и с другой периодичностью — хоть раз в неделю, хоть раз в год. Главное — успеть до 31 декабря.

Если будете оказывать услуги физлицам или заниматься розничной торговлей, потребуется онлайн-касса. Кассу можно купить — ценник начинается с 20 000 ₽ — или арендовать, это стоит примерно 3 тысячи в месяц.

Наконец, не надо забывать про отчётность. Бухгалтерский учёт ИП вести не обязан, но отчитываться надо. Если сотрудников нет, то делается это раз в год. Всё можно подготовить самостоятельно и бесплатно, а можно воспользоваться онлайн-сервисом — если платить сразу за год, то от 5 000 ₽. А если есть хотя бы один сотрудник, то отчитываться нужно уже каждый месяц.

Таким образом, если предполагаются работники и расчёты с физлицами, то в первые два-три месяца затраты составят примерно 35 000 ₽. Если онлайн-касса не нужна — вполовину меньше.

Расходы на старте бизнеса. ООО.

С пошлиной тут всё так же, как в случае ИП — если документы подаются в электронном виде, то бесплатно. Но если всё же хотите на бумаге, то уже за деньги — около 4 000 ₽.

Обслуживание расчётного счёта также стоит от 500 до 2 500 ₽. Бонус в количестве 2-3 месяцев тоже есть, но на бесплатный год рассчитывать не приходится — насколько нам известно, таких предложений на рынке сейчас нет.

Как и ИП, ООО может действовать без печати. Но если вы все-таки хотите ее сделать, то приготовьте около 500 ₽.

Зато, в отличие от ИП, у ООО есть уставный капитал. Это минимум 10 000 ₽, у большинства российский компаний как раз такой. Можно и больше, законом не запрещено

Что касается адреса, то юридическим вполне может быть домашний — ООО можно зарегистрировать по месту жительства директора, таких «домашних» компаний в стране много. В этом случае расходов нет. Если же адрес ничто, а имидж — всё, то придётся потратиться на аренду адреса и офиса. Цена офиса зависит от города, расположения, класса бизнес-центра и множества других факторов, а адрес обычно стоит от 25 000 до 40 000 ₽ в год. В пересчёте на месяц 2 000 — 3 000 ₽.

Касса потребуется при любых расчётах с клиентами-физлицами. Купить в сборе с фискальным накопителем и договором с ОФД можно за 20 000 ₽ и больше, арендовать — за 3 000 ₽.

И ещё один важный момент. У ООО есть как минимум один работник, это директор. Ему надо платить зарплату — не меньше МРОТ, для Москвы сейчас 20 195 ₽, для Московской области 14 200 ₽; для остальных регионов сейчас не меньше 11 280, в 2020 году — не меньше 12 130 ₽. А в бюджет надо платить налоги — это 13% от зарплаты, и страховые взносы — это ещё 30%. Всё вместе называется ФОТ — фонд оплаты труда.

Итого:

ООО с директором на полставки, зарплатой в 1 МРОТ и онлайн-кассой в первые два-три месяца потратит от 60 000 до 70 000 ₽.

Мы считаем, что предприниматель должен заниматься развитием бизнеса, а не рутиной, поэтому, чтобы разгрузить себя, вы можете поручить бухгалтерию, налоги и отчётность нашему партнеру Кнопке. Для вас будет доступна 50% скидка на первый месяца. А за финансированием покупки оборудования в лизинг обращайтесь в Arenza.

Любой человек, проживающий на территории России, может открыть свой бизнес и стать индивидуальным предпринимателем (ИП). Чтобы зарегистрировать компанию, он должен собрать документы и оплатить обязательные взносы. В статье разбираемся, сколько стоит открыть ИП, как и на чём можно сэкономить.

Обязательные расходы на регистрацию

Расходы по видам деятельности

Дополнительные расходы на регистрацию ИП

На чем можно сэкономить при регистрации ИП

Прочие затраты начинающего предпринимателя

Стоимость регистрации ИП

Все расходы при открытии ИП сводятся к уплате государственной пошлины или к оплате услуг нотариуса. Если документы заверены нотариально, то платить госпошлину не нужно. Также при оформлении документов можно воспользоваться услугами специальных компаний, которые помогают собрать и правильно подготовить документы. Стоимость работы компаний-регистраторов в среднем составляет 3000 рублей.

Основные расходы при открытии ИП

|

Статья расходов |

Стоимость |

|

Государственная пошлина |

800 рублей |

|

Нотариальные услуги |

1 500 – 2 000 рублей |

|

Услуги регистраторов |

1 000 – 5 500 рублей |

Есть возможность зарегистрировать ИП полностью бесплатно, если обратиться за помощью в Тинькофф или в Альфа-банк. На сайте этих банков есть специальный сервис, который поможет сформировать документы в соответствии с требованиями налоговой. Специалисты банков также проконсультируют по всем вопросам создания собственного бизнеса, откроют счёт в банке на выгодных условиях и сами отправят ваши документы в налоговую.

Обязательные расходы на регистрацию

На вопрос «Сколько стоит зарегистрировать ИП?» сложно дать однозначный ответ. Это зависит от вида деятельности и от способа отправки документов ФНС. Среди обязательных расходов – госпошлина и страховые взносы.

Госпошлина

Зарегистрировать ИП можно в отделении ФНС, через сайт ФНС, через МФЦ, через Госуслуги, также можно отправить документы в налоговую почтой. В зависимости от способа отправки документов, вы либо платите госпошлину в размере 800 рублей, либо нет.

Например:

- Если вы лично принесёте документы в ФНС или отправите их почтой, вам придётся оплатить 800 рублей за госпошлину.

- При регистрации ИП через сайт Госуслуг стоимость госпошлины будет 560 рублей (со скидкой 30%).

- Если вы подаёте документы через МФЦ, то варианты могут быть разные: ваш отдел может не принимать документы на регистрацию ИП, принимать документы с пошлиной или без неё. Всё зависит от того, есть ли у конкретного отдела МФЦ договорённость с ФНС.

Страховые взносы

Уплата страховых взносов за себя начинается с момента регистрации и заканчивается моментом закрытия ИП. Взносы надо платить, даже если вы пока не начали работать и ваш бизнес не приносит дохода. Сумма взносов фиксированная, она устанавливается на год и делится на 2 платежа.

В 2022 году такие суммы взносов:

- в ПФР на пенсионное страхование за себя: 34 445 рублей,

- в ФФОМС на медицинское страхование за себя: 8 766 рублей,

- если доход за год более 300 000 рублей, то + 1% от прибыли.

Расходы по видам деятельности

Лицензируемые виды деятельности доступны физическим лицам, но далеко не все. Например, можно открыть свой кабинет и оказывать медицинские, фармацевтические, детективные, образовательные услуги и услуги перевозки пассажиров. Но чтобы начать работу нужно купить лицензию и подготовить кабинет к работе. Сколько стоит оформление ИП в одном из этих видов деятельности? Ответ на этот вопрос не может быть однозначным.

Стоимость лицензии составляет 7 500 рублей, но будут ещё расходы на выполнение лицензионных требований. Например, нужно организовать работу кабинета по подготовке дошкольников к поступлению в первый класс. Чтобы получить лицензию, надо полностью оснастить кабинет, разработать собственные программы, подготовить помещение и материалы для занятий.

Дополнительные расходы на регистрацию ИП

К будущему предпринимателю закон не предъявляет требований о внесении уставного капитала и наличии юридического адреса. Однако у ИП есть свои специфические расходы, которых нет у учредителя ООО.

Законодательство не требует от индивидуальных предпринимателей обязательно открывать счёт и иметь свою печать, но на практике эти атрибуты необходимы для ведения деятельности. Стоимость самой простой печати начинается от 500 рублей, если взять электронную цифровую печать для подписи документов в интернете (ЭЦП), то она обойдётся в 1 500 – 2 000 рублей.

Расчётный счёт можно открыть в банке за 200-300 рублей в месяц. При этом многие кредитные организации предлагают достаточно выгодные акции и условия своим клиентам, например, год бесплатного обслуживания или приличную скидку при оформлении ИП через их организацию.

Установка кассы нужна далеко не всем предпринимателям, но если вы планируете принимать оплату наличными, то нужно внести это в статью расходов.

На чем можно сэкономить при регистрации ИП

Сколько стоит регистрация ИП и как можно на этом сэкономить? Вы никак не можете уклониться от оплаты страховых взносов, но вот на госпошлине можете сэкономить. Для этого можно пройти регистрацию ИП Тинькофф Банку, сотрудники сделают всё качественно, быстро и бесплатно.

Вы не платите за выпуск ЭЦП, госпошлину, получаете расчетный счёт и помощь специалистов. Обратите внимание, что госпошлину платить не надо, только если документы подаются в электронном виде.

Если вы самостоятельно собираете бумаги для ИП, воспользуйтесь автоматизированной подготовкой документов на сайте Тинькофф. Это поможет избежать ошибок и сэкономить время и деньги на повторной регистрации

Прочие затраты начинающего предпринимателя

Патент нужен, если вы планируете оказывать парикмахерские, бытовые или иные услуги. Обычно такой вариант дает заметную экономию на налогах, но нужно учесть платежи по патенту заранее. Патент приобретается на срок от 1 до 12 месяцев, при этом налог составит 6% от расчетной доходности. Но окончательную сумму налога можно рассчитать из показателя базовой доходности по вашему виду деятельности.

FAQ

Что входит в прочие затраты?

К косвенным затратам можно отнести аренду помещения и оборудования, коммунальные платежи, расходы на исследования рынка и рекламу, оплату труда управленцев и рабочих, которые напрямую не участвуют в производстве, например технического директора или бухгалтера. Сюда же относят оплату больничных листов всех сотрудников

Есть ли финансовая помощь от государства при открытии ИП?

Для ИП субсидия выплачивается на каждого наемного работника плюс самого предпринимателя. Если у ИП нет наемных работников, он получит субсидию на себя в размере 12 130 руб. за каждый месяц. Субсидия выплачивается в полном объеме, даже если сотрудник работал неполный день.

Обязательно ли ИП иметь расчетный счет в банке?

В отличие от компаний, индивидуальный предприниматель не обязан открывать расчетный счет: закон допускает ведение бизнеса с применением только наличных расчетов.

Подведем итоги

- Чтобы открыть ИП понадобятся некоторые расходы: оплата госпошлины, услуги нотариуса, покупка лицензии.

- Можно сэкономить на открытии ИП и зарегистрировать его через Тинькофф банк или Альфа-банк.

- Чтобы начать работать в качестве ИП, некий стартовый капитал нужен в любом случае.

Собственное дело с доходами выше среднего – мечта любого человека с предпринимательской жилкой. Но что делать в условиях ограниченного бюджета? Как действовать с самого начала, когда нет четкого плана, понимания рынка и нюансов запуска коммерческого проекта?

Мы решили подробно разобрать все эти вопросы в сегодняшней статье. Из нее вы почерпнете интересные и выгодные бизнес-идеи, поймете, в каком направлении лучше развиваться, где брать деньги на старте и каких ошибок стоит избегать. В конце дадим пошаговый план с универсальными рекомендациями, который пригодится при открытии практически любого вида бизнеса.

Какой бизнес можно открыть, если бюджет минимален?

Для начала представим несколько весомых аргументов в пользу ведения собственного дела:

- начинать с нуля можно и нужно. Это реально даже без влиятельных связей и специального образования. Все, что необходимо – идея, желание действовать, впитывать в себя новую информацию и приспосабливаться к меняющимся тенденциям рынка;

- основная проблема для новичков – решение финансовых вопросов. Однако найти стартовый капитал сейчас не так уж и сложно. Особенно, когда правильно подобраны модель и формат ведения бизнеса;

- идти в предприниматели стоит и без опыта. Этот недостаток легко компенсируется, если работать в той сфере, которая перекликается с собственными интересами;

- аренда офиса и прием сотрудников, которым нужно выплачивать заработную плату – не обязательное условие. Действовать можно прямо из дома, вполне обходясь своими силами на первых порах.

При минимальном бюджете следует выбирать простую, уже испробованную другими бизнес-идею. Главное, чтобы на продукт был спрос. Даже если это будет высококонкурентная ниша, можно попробовать отстроиться особым позиционированием. В целом лучше смотреть в сторону ниш со средним уровнем конкуренции.

Масштаб поначалу разумнее планировать ограниченный, поскольку крупные проекты, так же, как и нестандартные бизнес-идеи, чаще всего требуют немалых денежных вливаний.

С точки зрения формата есть 2 основных варианта:

- Небольшая розничная точка.

- Интернет-магазин.

Идея подбирается в зависимости от выбранного формата. Это может быть производство или продажа материальных товаров, реализация каких-либо работ или услуг.

Предлагаем рассматривать такие товары под продажу:

- продукция из Китая;

- фруктовые корзины и пивные букеты;

- аксессуары для смартфонов;

- бижутерия;

- стоковые вещи;

- различные продукты питания;

- автомобильные аксессуары.

Бизнес по продаже перечисленных категорий продукции возможно запустить с минимальными вложениями. Спрос на них достаточно высокий.

В сфере услуг на данный момент востребованы:

- грузоперевозки;

- клининг;

- индивидуальный пошив одежды и сумок на заказ;

- строительство и ремонт;

- различные тематические курсы;

- фотосъемки;

- изготовление картин;

- декорация залов;

- доставка цветов, еды;

- одежда, автомобили напрокат;

- печать на кружках, футболках.

Производство можно организовать и в домашних условиях. Например, выращивать овощи, фрукты или цветы в теплицах, делать мыло. Еще варианты – создавать оригинальные украшения, готовить варенье, джемы или маринады, сыр, выпекать торты.

Преимущества работы в электронной коммерции

Учитывая текущую обстановку в мире, оптимальным форматом ведения бизнеса сейчас является интернет-магазин. Он дает множество преимуществ, как опытным, так и начинающим предпринимателям:

- возможность быстрого старта при условии минимальных вложений. Товары можно закупать у дропшиппинг-поставщиков по факту заказа. По сравнению со стационарной розничной точкой на запуск идет минимум затрат. Здесь не требуются разрешения и свидетельства от госорганов и местной администрации;

- относительно низкие расходы на содержание. На первых порах в электронной коммерции можно обходиться без офиса, склада, большого количества наемных сотрудников. Также исключаются затраты на оформление торгового зала: нужен только минимальный контент и бюджетная платформа, на которой будет работать сайт;

- гибкость и мобильность. Управлять онлайн-бизнесом возможно с любой точки мира. Он дает свободу перемещения, не привязывает к определенному месту и времени;

- неограниченный территориальный охват. Интернет-магазины охватывают гораздо больше потенциальной аудитории. Через них можно продавать, не ограничиваясь одним регионом или страной;

- большой ассортимент. На виртуальных витринах легко разместить любое количество товаров. Достаточно заключить договоры с несколькими поставщиками и загружать позиции на сайт;

- ведение аналитики. В интернете проще отслеживать статистику: узнавать сколько посетителей заходит на сайт, что смотрят и чаще всего покупают, в каком количестве. Эти данные фиксируются сервисами веб-аналитики. Зная их, предприниматель может увеличивать продажи, подстраивая свое предложение под текущие запросы и потребности покупателей;

- доступность дополнительных сервисов. В интернет-магазине можно повысить уровень обслуживания, не прикладывая к этому особых усилий. Речь о различных дополнительных функциях и услугах: сравнении отдельных товаров, рекомендательных блоков с похожими и сопутствующими продуктами, покупке в один клик, разных вариантах оплаты и доставки, простой форме заказа.

Плюсы своего интернет-магазина

Где взять деньги для старта?

Стартовый капитал, пусть и минимальный, понадобится для реализации любой бизнес-идеи. Если планируется продажа товара, нужно будет закупить хотя бы небольшую тестовую партию, арендовать помещение, создать сайт. Для производства, даже в домашних условиях, необходимо сырье и оборудование. Для оказания услуг – соответствующие инструменты и материалы. На все это потребуются деньги.

Где их найти:

- занять у близких или друзей. Это наиболее выгодный вариант, так как можно взять в долг нужную сумму без процентов, а потом отблагодарить за помощь небольшим презентом. Если такой возможности нет, идем дальше;

- оформить кредит. Для этого нужно промониторить все существующие предложения, сравнить условия и выбрать выгодную ставку для малого бизнеса. Оптимальный выход из положения – кредитная карта или кредитование на специальных условиях от государства. В интернете есть много рейтингов, в которых сравниваются ставки по различным банковским программам;

- получить грант. Такую помощь предоставляют государство и разные фонды поддержки начинающих предпринимателей. Чтобы стать претендентом на грант, нужно поискать информацию об актуальных программах в сети, составить бизнес-план и подать заявку;

- продать собственность. Крайний вариант, но тоже имеет место быть. Некоторые, например, продают автомобиль и вкладывают вырученные деньги в запуск бизнеса. При правильном подходе через некоторое время вложения с лихвой окупаются, поэтому можно будет без проблем купить новое авто.

Если с финансами совсем туго, рекомендуем подумать о работе на заказ с предоплатой или по системе дропшиппинга.

Дропшиппинг – бизнес-модель, в которой продавец выполняет роль посредника между производителем и конечным потребителем. Он собирает заказы, формирует заявки, передает необходимую информацию поставщикам. Далее поставщики комплектуют заказ и отправляют его напрямую покупателю, не указывая своих данных. Продавец-дропшиппер получает прибыль в виде наценки к оптовой стоимости. Такая схема предусматривает минимум вложений. По ней работают многие компании.

Схема дропшиппинга

С чего начать свой бизнес: пошаговый план запуска

Формулируем идею

Начинать нужно с поиска стоящей идеи. Возможные варианты мы рассматривали выше. Выбирайте то, что больше резонирует с вашими интересами и увлечениями, вдохновляет и вызывает желание действовать. Придумывать что-то сверхновое и уникальное не стоит. Целесообразнее взять уже проверенный вариант, найти в нем недочеты и улучшить. Заходить на сформированный рынок проще всего.

Выбирая бизнес-идею, необходимо учитывать:

- Сферу деятельности. Предварительно проанализируйте спрос в территориальных пределах, которые будет охватывать проект. Определите, в каком направлении зашкаливает конкуренция, а что развито слабо. Выбирайте нишу, потенциально прибыльную и максимально интересную для себя, чтобы было желание в ней развиваться.

- Цели. Подумайте, какого конечного результата хотите достичь – обогащение, популярность и успешность, власть. Стремиться нужно не к чему-то одному, а работать комплексно, не ждать «золотых гор», адекватно оценивать ситуацию, принимать взвешенные решения.

- Качество. Фокусируйтесь не на количестве, а на качестве выбранного товара или услуги. Иначе репутация компании безнадежно испортится на самом старте, будет много претензий и жалоб со стороны покупателей.

С минимальными вложениями лучше открывать микробизнес и отказаться от глобальных масштабных идей.

Анализируем рынок

После выбора идеи и ниши нужно тщательно проанализировать рынок:

- узнать, насколько востребован продукт сейчас, влияет ли на продажи фактор сезонности;

- оценить конкуренцию, выявить слабые и сильные стороны конкурентов, сформулировать собственные отличия;

- исследовать цены и состав ассортимента;

- определить целевую аудиторию проекта, разделить ее на сегменты, изучить потребности, интересы, желания потенциальных покупателей.

Это поможет понять, существует ли спрос на товар.

Вся информация, полученная в процессе анализа, должна учитываться в будущей стратегии. Брать данные можно в аналитических отчетах, исследованиях маркетологов, в сервисах Google Trends и «Яндекс.Вордстат», отраслевых публикациях.

Еще варианты – заняться шоппингом и проанализировать работу конкурентов, став тайным покупателем, организовать собственное исследование с помощью телефонных опросов, анкетирование по email или в мессенджерах.

Составляем бизнес-план

Следующий шаг – написание бизнес-плана. Он намечает вектор развития компании в будущем, помогает планировать пути достижения целей, дает возможность избежать вероятных рисков и подводных камней. Это базовый документ для оценки предпринимательской инициативы, пошаговая инструкция, в которой расписаны все этапы запуска собственного дела.

В бизнес-план включают следующую информацию:

- глобальные и локальные цели открытия проекта;

- количество потенциальных покупателей товара/услуги;

- оптимальные способы привлечения клиентов;

- приоритетные показатели эффективности бизнеса;

- объем первоначальных вложений и инвестиций, которые необходимы в первый год работы;

- прогнозируемый размер выручки.

Чтобы сэкономить, постарайтесь написать бизнес-план самостоятельно на основе статистических данных и фактов. Для этого воспользуйтесь рекомендациями экспертов или готовыми примерами и шаблонами, которые есть в открытом доступе. Главная задача – грамотно адаптировать их к своей нише.

Основные разделы бизнес-плана:

- Вступление в виде развернутого описания проекта с общим резюме, перспективами, сроками реализации.

- Описание товара или услуги, включая выбранную ценовую политику.

- Обзор рынка сбыта – анализ ниши и конкурентов, основные тенденции отрасли, прогнозы экспертов.

- Маркетинговый план с описанием конкурентных преимуществ, рекламной стратегии продвижения, анализа целевой аудитории и каналов ее привлечения. Также прописываются УТП и позиционирование.

- Организационная структура. Здесь указывается организационно-правовая форма бизнеса, распределяется ответственность между владельцами, определяется ассортимент, основные и резервные поставщики, кадровый состав.

- Финансовая часть. Сюда входят перспективы прибыльности проекта, учет расходов, описание источников финансирования, порядок действий на случай незапланированных трат, расчет точки безубыточности.

- Факторы риска и способы их устранения. Например, есть риск закупки некачественной продукции. Значит, прописываем решения: запрашивать у поставщика тестовые образцы, требовать сертификаты качества.

Создавать бизнес-план нужно в той форме, с которой будет удобно работать в дальнейшем. Все цифры и средние значения следует рассчитывать индивидуально, а не брать из готовых шаблонов.

Регистрируем проект

Независимо от того, какой бизнес вы открываете с нуля, его необходимо официально зарегистрировать.

Первый шаг – определиться с видом организационно-правовой формы:

- ИП. Предполагает простую отчетность и понятный учет, быструю регистрацию с небольшой пошлиной, возможность работать в любом регионе. Вся получаемая прибыль является личной собственностью предпринимателя. При необходимости ИП без проблем закрывается. Минусы – ограничения на отдельные виды торговли (алкоголь, медицинские препараты, яды и прочее), обязательные страховые взносы, ответственность личным имуществом.

- ООО. Предусматривает несколько собственников, ответственность по уставному капиталу, возможность осуществлять любые виды деятельности. Минусы – высокие регистрационные затраты, сложный учет, дополнительный налог 13%, проблемная ликвидация.

Самый простой и популярный формат для малого бизнеса – ИП. Особенно, если речь идет о довольно ограниченных возможностях на старте в плане финансов. Его основное преимущество – минимум первоначальных затрат. К тому же, для создания интернет-магазина никаких специальных разрешений и лицензий не требуется.

Чтобы зарегистрировать ИП, достаточно подготовить паспорт и ИНН, заполнить заявление, оплатить госпошлину и подать документы в налоговую службу по месту прописки. Пройти процедуру можно также в онлайн через портал Госуслуг. Регистрация подтверждается в течение 3-х рабочих дней, после чего предпринимателю выдается выписка из ЕГРИП.

Для некоторых видов деятельности, помимо заявления с пакетом документов, необходимо подавать дополнительное уведомление. Это касается сфер:

- общепита;

- косметологии;

- ветеринарных и гостиничных услуг.

Решаем вопросы с налогами и отчетностью

Второй шаг после регистрации – выбрать схему налогообложения. От нее будут зависеть формы отчетности и объем налоговой нагрузки. По умолчанию применяется общая система. Но она невыгодна для ИП: на ней платится НДС, налог на доходы, ведется сложный учет и осуществляется много проверок.

Поэтому при открытии своего маленького бизнеса с нуля лучше переходить на спецрежим с одним налогом или льготной ставкой. Причем делать это нужно сразу.

Чтобы не ошибиться с выбором, стоит заранее проконсультироваться с бухгалтером, специалистом налоговой инспекции или изучить законы самостоятельно. Принять правильное решение без подготовки сложно, а ошибки чреваты высокими налоговыми ставками и штрафами.

Варианты спецрежимов:

- упрощенная система. Налог платится с дохода либо разницы между прибылью и затратами. Декларация подается раз в году, есть ограничения на оборот, количество персонала, виды деятельности;

- патентная система. Патент покупается на год или несколько месяцев. Налог не зависит от дохода, отчетности нет, но право на патент могут забирать в случае просрочки очередной оплаты. Подходит не для всех регионов и видов деятельности;

- единый налог, который платится от вмененного дохода. Этот режим можно применять с другими, декларация предоставляется каждый квартал.

Самое главное на спецрежимах – следить за сроками подачи документации. Из-за просрочек предпринимателей нередко переводят на общие основания налогообложения.

Тестируем идею

Далее следует проверка боем. Важно провести быстрое тестирование идеи: собрать минимальный ассортимент, запустить сайт, дать небольшую рекламу и попробовать получить первые продажи. Этот этап необходим для изучения спроса на практике. Чтобы быстрее стартануть, не стоит зацикливаться на доработках и постоянно откладывать запуск. Нужно начинать с тем, что есть, проверять идею в действии и постепенно совершенствовать проект по ходу его развития.

Если первые результаты не соответствуют ожиданиям, пересмотрите план, проанализируйте вероятные ошибки. Лучше всего увидеть их на старте, а затем быстро внести нужные корректировки или пересмотреть малоперспективную идею.

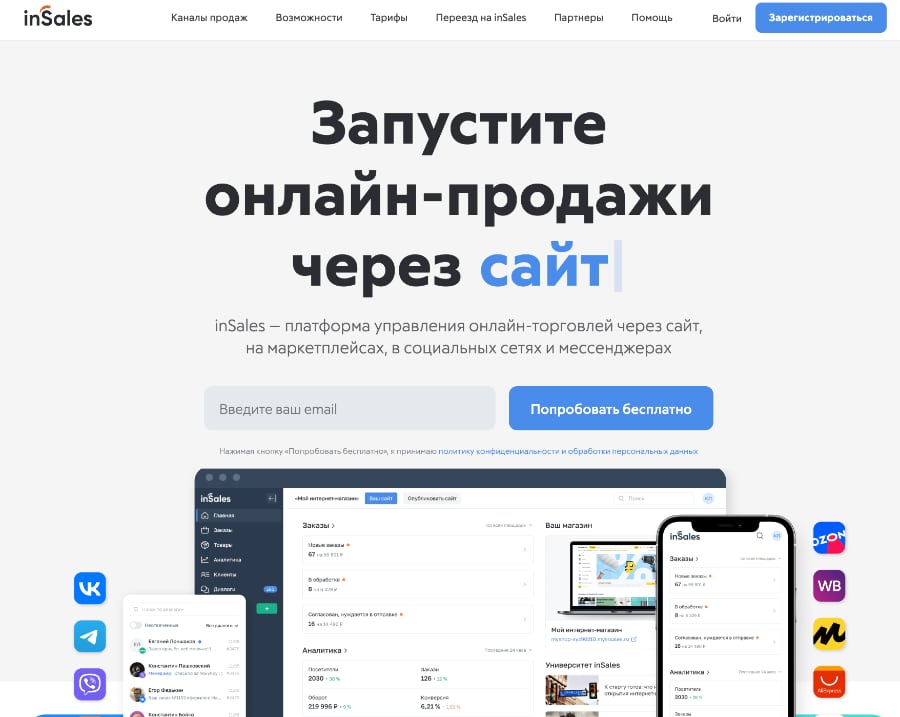

Немного рекомендаций по запуску магазина с нуля:

- делайте сайт на платформе, адаптированной под особенности ecommerce. Это гораздо проще и выгоднее, чем заказывать разработку у программиста или в профессиональной веб-студии. Отличный вариант – платформа для интернет-магазинов InSales. На ней есть все необходимые инструменты для эффективного ведения бизнеса;

- найдите 2-3 проверенных поставщиков и начинайте закупки с небольших тестовых партий. Хороший альтернативный вариант для быстрого и недорогого старта – дропшиппинг. Чтобы сэкономить на доставке, рассматривайте поставщиков, которые расположены максимально близко к вашей местности;

- не сливайте много денег в платные рекламные каналы. Перед тем, как планировать маркетинговый бюджет, протестируйте разные форматы и постарайтесь определить, что работает в нише эффективнее всего.

Развиваем и продвигаем бизнес

Если выбранная идея оказалась рабочей и пошли первые продажи, начинайте активно вкладывать силы в дальнейшее развитие и продвижение. Чистая прибыль должна быть выше нуля. Тогда можно ставить более глобальные цели и реинвестировать доходы в:

- улучшение сайта, доработку функционала и дизайна;

- аренду или увеличение офиса и склада;

- закупку оборудования;

- найм квалифицированного персонала;

- расширение ассортимента.

Отдельным пунктом идет продвижение. Прежде всего, это планирование маркетинговых стратегий и запуск рекламных кампаний, которые жизненно необходимы для привлечения новых покупателей и наращивания клиентской базы. Подключайте весь возможный рекламный потенциал и по максимуму присутствуйте в местах, где есть целевая аудитория.

Минимальный набор действий для продвижения:

- постепенно, по мере финансовых возможностей, запускать контекстную рекламу, таргет, email-маркетинг, размещаться на прайс-агрегаторах;

- заниматься SEO-оптимизацией сайта, которая улучшает видимость в поисковых системах и способствует привлечению бесплатного органического трафика;

- создавать и активно вести страницы компании в популярных социальных сетях.

Также можно пробовать продвигаться через ведение блога, вирусную рекламу, обмен ссылками и статьями. Кроме того, важно фиксировать результаты текущих маркетинговых активностей и отсеивать методы, которые не приносят значимого эффекта.

Типичные ошибки новичков

Многие новички, которые хотят открыть бизнес с нуля практически без денег, допускают похожие ошибки:

- Придумывают много самооправданий и отговорок. Самые частые убеждения, препятствующие на старте – это дорого, а у меня нет денег; нет времени; это сложно и страшно; нет связей; на рынке нет места, все идеи уже реализованы; не хочу рисковать; не умею вести бизнес. Нужно отбрасывать страхи и действовать, иначе никак.

- Уделяют мало внимания деталям. Обычно начинающие предприниматели отталкиваются от базовых представлений о проекте и личной мотивации. Следует мыслить шире и не сводить планирование к минимальным подсчетам.

- Некорректно ставят цели. Ставя цель, стоит понимать, что добиться всего и сразу не выйдет. Из целей вытекают KPI – ключевые показатели эффективности, на которые вы будете ориентироваться в процессе работы. Поэтому необходимо четко ответить на вопрос, зачем вам нужен бизнес. Формулировки по типу хочу обеспечить себе старость или стать свободным человеком, не подходят.

- Игнорируют этап составления бизнес-плана. Финансы любят счет. Если не просчитывать прибыльность вложений, можно быстро прогореть и разориться.

- Не исследуют рынок. Действовать, как придется, в бизнесе нельзя. Нужно регулярно анализировать ситуацию (даже после выхода на рынок), быть в курсе изменений и трендов, соответствовать текущим запросам и потребностям аудитории. Это поможет предотвратить грубые ошибки, найти новые пути для развития и масштабирования.

Заключение

Оптимальное решение для новичков, которые хотят открыть бизнес с нуля и при этом обойтись минимальными вложениями – интернет-магазин на платформе InSales. Внутри нее есть все необходимое для продаж: мощный функционал, готовые и уникальные дизайны, сотни интеграций. Остается только выбрать подходящую бизнес-идею и пройти все этапы, описанные в пошаговом плане запуска.

Возможно вам также будет интересно:

Расчёт финансовых показателей, в том числе затрат — одна из основных частей бизнес-плана. Что нужно учитывать, а что нет, что и с чем складывать и что включать в потенциальные риски: рассказываем без углубления в термины бухучёта.

Отделите стартовые затраты от ежемесячных

Стартовые затраты — единоразовые. К ним относится то, что вы один раз купите / на что потратите, и потом будете использовать на протяжении длительного периода времени. Например:

•

покупка помещения, если было принято решение отказаться от аренды;

•

ремонт и дизайн интерьера;

•

•

регистрация ИП или юрлица, товарного знака, получение лицензий.

Как найти деньги на проект

Стоит ли брать кредит, как найти инвестора, что такое краудфандинг и поможет ли государство — мы ответим на эти вопросы и разберёмся, какие финансовые возможности есть у молодых предпринимателей.

Бесплатный курс

Как найти деньги на проект

Стоит ли брать кредит, как найти инвестора, что такое краудфандинг и поможет ли государство — мы ответим на эти вопросы и разберёмся, какие финансовые возможности есть у молодых предпринимателей.

Возьмём в пример открытие книжного магазина в арендованном помещении. К стартовым затратам такого проекта относятся:

•

•

•

•

•

регистрация юрлица или ИП.

Рассчитывайте ежемесячные затраты на квартал или на полгода

Ни один бизнес не начинает приносить прибыль в первые месяцы работы — до окупаемости, когда доходы начнут покрывать расходы, может пройти от полугода до нескольких лет. Поэтому в первое время ежемесячные затраты вам тоже предстоит покрывать из своего кармана — или из кармана инвестора. К таким затратам относятся:

•

•

•

•

•

•

Этот список — основной, для некоторых производств он шире, потому что приходится арендовать дополнительное оборудование или ежемесячно оплачивать транспортные расходы. Но, например, для книжного он базовый — если под закупкой сырья подразумевать обновление ассортимента.

Посчитать просто: укажите, сколько собираетесь тратить на каждую графу в месяц, ориентируясь при этом на средние зарплаты и другие реальные параметры. Получившиеся числа умножьте на три, а лучше — на шесть. Так вы будете знать, сколько средств вам придётся вложить из сбережений или из оборота на ежемесячные потребности в ближайший квартал или полугодие.

Если ваш бизнес связан с производством, делите затраты на постоянные и переменные

Постоянные затраты — те, которые не зависят от количества произведённых единиц товара. К ним относятся аренда, реклама, налоги (они зависят от дохода, т.е. количества реализованного, а не произведённого товара. А иногда вообще только от вида деятельности).

Переменные затраты — те, которые зависят от объёма произведённого товара: сырьё, зарплаты (при почасовой или сдельной оплате труда), коммуналка (если на производство вы тратите электричество, воду и т.д.). Рассчитать их можно, опираясь на количество сотрудников или мощность оборудования. Для этого составьте нормы производительности (опытным путём выясните, сколько один человек или один станок может производить в сутки), нормы расхода сырья (сколько материала требуется на единицу товара), учтите количество рабочих часов и расход других ресурсов вроде электричества. Это полезно не только для составления сметы расходов и подготовки бизнес-плана, но и для правильной организации производства.

Никогда не вписывайте цифры наобум — и не преуменьшайте потенциальные расходы

Соблазн взять примерные цифры для подсчёта расходов очень велик. В конце концов, если вы пока не выбрали помещение — как определить, сколько составит его аренда и коммуналка?

Выход есть даже в такой ситуации: определитесь с районом и улицей, свяжитесь с арендаторами помещений на ней и задавайте им каверзные вопросы про стоимость аренды, состояние коммунальных систем и многое другое. Возможно, не все пойдут на контакт, но даже на основании одного-двух честных ответов можно будет спрогнозировать, во сколько вам обойдётся помещение. Если соберётесь округлять — округляйте всегда в бОльшую сторону, а когда оформите аренду и выясните точную её стоимость, обязательно скорректируйте смету расходов.

Аналогично, на основе реальных цен, нужно рассчитывать затраты на оборудование, материалы и всё остальное. Чтобы заложить правильную сумму на уплату налогов, заранее выберите режим налогообложения и способ расчёта, а заодно посмотрите, сколько раз в год придётся их платить. Это поможет понять, сможете ли вы выделять на налоги часть выручки или какую-то сумму на эти цели придётся отложить заранее.

Также необходимо составить план продвижения и рекламы, определить, сколько это стоит и кто этим будет заниматься: на SMMщика или маркетолога тоже понадобятся деньги.

Никогда не занижайте объём расходов — это приведёт к неверным ожиданиям у вас или у потенциального инвестора и увеличит шанс провала в разы. А лучше заложите дополнительную сумму на непредвиденные траты — если она окажется невостребованной, вам же будет лучше.

Отдельно учтите возможные риски и потери — это тоже потенциальные расходы

Сразу продумайте, что может повлиять на ваш финансовый результат отрицательно. Это могут быть совсем неочевидные вещи: например, появление нового налога или увеличение ставок по текущим. Конечно, это сложно предугадать, но в плане подсчёта расходов лучше быть пессимистом.

Помимо налогов и сборов к таким отрицательным факторам относятся, например, изменение арендной ставки, повышение коммунальных платежей, которое происходит почти каждый год. Если вы планируете увеличивать штат в течение первого года, лучше впишите это в расходы на фонд оплаты труда заранее.

Потенциальные риски не обязательно включать в первоначальные затраты, можно поступить, как с амортизацией, и раскидать их по месяцам: если никаких потерь не произойдёт, компания окажется в плюсе.

Сколько стоит регистрация ИП в 2023 году

- 01 августа 2021

- Просмотров:

Единственным обязательным расходом при регистрации ИП долгое время была госпошлина за постановку на учет в размере 800 руб. Сейчас, в 2023 году, ее можно не платить, если подать документы в электронном виде через наш бесплатный онлайн-сервис. Остальные расходы обязательны не для всех, но могут значительно облегчить дальнейшую работу.

Содержание:

- Расходы, обязательные для всех ИП

- Госпошлина

- Страховые взносы за себя

- Расходы, обусловленные видом деятельности

- Кассовый аппарат

- Приобретение патента

- Покупка лицензии

- Дополнительные расходы

- На чем можно сэкономить при открытии ИП в 2023 году

Конечная стоимость регистрации ИП зависит от того, как вы готовите и подаете документы, а также от специфики вашего бизнеса. Обязательным для всех расходом считается госпошлина, при постановке ИП на учет она составляет 800 руб. Но при подаче документов через МФЦ, нотариуса или через наш бесплатный онлайн-сервис пошлина не взимается. Документы можно подготовить автоматически и подать лично, тогда не будет лишних расходов. Некоторым предпринимателям приходится также оплачивать лицензии или нести другие затраты, обусловленные выбранной сферой деятельности. Кроме того, есть дополнительные статьи расходов: например, предпринимателю не обязательно открывать банковский счет или заказывать печать, но для многих такие затраты оправданы. Так, с Тинькофф вы сможете быстро открыть расчетный счет с обслуживанием на выгодных условиях!

1. Расходы, обязательные для всех ИП

Существует множество расходов, связанных с открытием малого бизнеса. При регистрации ИП часть этих расходов придется понести еще до постановки на учет, часть — уже после регистрации. В случае общеобязательных затрат, до регистрации нужно заплатить госпошлину, а после — начать уплачивать за себя страховые взносы.

1.1 Госпошлина

Госпошлина составляет 800 руб., оплатить ее можно наличными в банках, через терминалы, а также онлайн — через сайт ФНС. Пошлину нужно платить лишь при подаче документов напрямую в инспекцию лично заявителем. При отказе в регистрации вам не вернут уплаченную пошлину, но в течение трех месяцев можно заново подать документы, не уплачивая ее.

Госпошлина за регистрацию ИП не взимается, если вы подаете документы в электронном виде: через онлайн-сервис вместе с Тинькофф, через МФЦ или нотариуса.

1.2 Страховые взносы за себя

С момента постановки на налоговый учет и до снятия с него ИП обязан платить за себя страховые взносы. Эти взносы уплачиваются в два фонда: Пенсионный фонд Рф (ПФР) и Федеральный Фонд обязательного медицинского страхования (ФФОМС). Платить их нужно, даже если фактически вы не ведете деятельность. Размер взносов утверждается ежегодно. В 2023 году установлены такие взносы:

- в ПФР на пенсионное страхование за себя: 32448 руб.

- в ФФОМС на медицинское страхование за себя: 8426 руб.

Эту сумму можно разбить на 4 платежа в каждый из фондов и платить поквартально.

Кроме того, ИП обязан перечислять в ПФР 1% от дохода, превышающего 300 000 рублей в год. Например, если ваш годовой доход 600 000 рублей. (600 000 — 300 000) х 1% = 3000. Тогда в ПФР за год нужно заплатить 32448 руб.+3000 руб.

Регистрируете ИП? Это проще вместе с Тинькофф!

Сервис подготовит все документы, и вам помогут отправить их в налоговую онлайн. Также Тинькофф откроет ИП расчетный счет на выгодных условиях. Это бесплатно!

Если вам не подходит онлайн-подача, то бесплатный сервис подготовит все документы для регистрации ИП. Просто заполните анкету, а затем скачайте и распечатайте документы.

2. Расходы, обусловленные видом деятельности

Некоторые затраты обязательны не для всех предпринимателей, а только для отдельных видов малого бизнеса.

2.1 Кассовый аппарат

Предприниматели обязаны работать через кассу. Существуют разные варианты кассовых аппаратов. Стоимость самой кассы, ее установки и обслуживания, зависят от типа и модели. Обычно цена составляет от 6000 руб., но нужно учитывать также оплату обслуживания (от 3000 руб. в год), программного обеспечения и другие сопутствующие расходы. Лучше заранее уточнить в инспекции, какой кассовый аппарат подойдет именно для вашего бизнеса: на это влияют характер расчетов, вид деятельности и режим налогообложения.

2.2 Приобретение патента

Патент обычно оформляют для оказания услуг: бытовых, ремонтных, парикмахерских и т.п. Обычно перевод какой-то деятельности на патент дает заметную экономию на налогах, но нужно учесть платежи по патенту заранее. Кроме того, нужно иметь в виду, что эти платежи нужно будет вносить вне зависимости от того, есть ли у вас доход и ведете ли вы деятельность в период действия патента.

Патент можно оформить на срок от 1 до 12 месяцев, налоговая ставка составит 6% от расчетной доходности. Для окончательного расчета суммы налога вам понадобится показатель базовой доходности по вашему виду деятельности. Этот показатель устанавливается каждым регионом отдельно, выяснить его можно в инспекции.

2.3 Получение лицензии

Если ваш бизнес относится к лицензируемым, придется приобрести лицензию и уплатить госпошлину. Стандартная госпошлина за покупку лицензии составляет 7500 руб., но для отдельных видов деятельности предусмотрены более высокие пошлины. В некоторых случаях появятся дополнительные расходы, о которых лучше заранее узнать в лицензирующем предприятии по вашему виду деятельности.

Зарегистрируйте ИП онлайн бесплатно через Тинькофф Банк!

Достаточно заполнить анкету на сайте для подготовки документов. Для вас бесплатно выпустят ЭЦП, и документы будут направлены в ФНС онлайн. Сотрудники банка помогут и проконсультируют на каждом этапе! Также Тинькофф откроет для вас расчетный счет на выгодных условиях. Это быстро, бесплатно и надежно!

3. Дополнительные расходы

Некоторые расходы после регистрации ИП по закону не обязательны, но значительно упрощают работу. Например, такие:

- Заказ печати (от 500 руб.).: закон не обязывает ИП иметь печать, но иногда она необходима, например, без нее невозможно заверять трудовые книжки.

- Открытие банковского счета. ИП вправе работать исключительно с наличными расчетами, но только если сумма расчетов по одному договору не превышает 100 000 руб. Если появится необходимость в проведении более масштабных сделок, вы сможете открыть счет в любой момент после регистрации. Отличное решение — открыть расчетный счет в Тинькофф Банке — это быстро, бесплатно и выгодно!

Некоторые начинающие предприниматели также обращаются в специализированные компании за подготовкой и подачей регистрационных документов. Примерные затраты в таком случае составят от 1000 рублей.

Подготовить и подать документы можно бесплатно при регистрации ИП онлайн через Тинькофф Банк.

4. На чем можно сэкономить при открытии ИП в 2023 году

Некоторые расходы при открытии малого бизнеса необходимы: например, на уплату страховых взносов или покупку лицензии, если она для вас обязательна. Остальные затраты можно значительно сократить:

- Откройте ИП онлайн бесплатно через Тинькофф Банк. Для вас подготовят документы, помогут направить их онлайн, выпустят ЭЦП и помогут на каждом этапе. Также сразу постановки на учет в ФНС у ИП уже будет расчетный счет для работы;

- Подготовьте документы автоматически через наш бесплатный онлайн-сервис, если не подходит онлайн-подача. Это поможет избежать ошибок и сэкономить время и деньги на повторной регистрации, а также избавит от необходимости обращаться к профессиональным регистраторам;

- Не платите госпошлину. Подайте документы через МФЦ или интернет;

- Подавайте документы с первого раза или быстро исправляйте ошибки. Если вы все же вынуждены заплатить пошлину и получаете отказ в регистрации, уплаченную сумму вам не вернут. Но документы можно повторно подать в течение 3 месяцев, тогда повторно уплачивать пошлину не нужно;

- Ищите спец предложения для малого бизнеса. Многие компании предлагают малому бизнесу скидки или бесплатные опции: например, бесплатное оформление печати при покупке кассового аппарата, бесплатное открытие банковского счета или несколько месяцев обслуживания в подарок.