Кассовые документы — именно ими оформляется движение наличных денежных средств. При этом порядок оформления кассовых документов строго регламентирован. О нем мы и расскажем в данной статье.

Оформление первичных кассовых документов

Все мы знаем, что с 01.01.2013 организации получили право разрабатывать собственные формы первичной учетной документации (подробнее об этом — «Первичный документ: требования к форме и последствия ее нарушения»).

Однако это не касается первичных кассовых документов, которые и сейчас продолжают составляться по утвержденным унифицированным формам (см. информацию Минфина России № ПЗ-10/2012).

В настоящее время порядок оформления кассовых документов регулируется:

- Указанием Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У (далее — указание № 3210-У).

- Указаниями по применению и заполнению форм первичной учетной документации по учету кассовых операций, утв. постановлением Госкомстата РФ от 18.08.1998 № 88.

Подробности об этом см. в статье «Нюансы документального оформления кассовых операций».

Важно! С 30.11.2020 в порядок ведения кассовых операций внесены изменения. Обо всех нововведениях в сфере регулирования кассовой дисциплины вы можете прочесть здесь.

Какие еще поправки были внесены в учет кассовых операций? Оформите пробный бесплатный доступ к КонсультантПлюс и переходите в статью с подробным описанием нововведений.

Заполнение кассовых документов

Составляет и заполняет кассовые документы сотрудник, на которого возложена данная обязанность. Это может быть бухгалтер, главный бухгалтер, кассир. Если в штате нет бухгалтерских работников, этим занимается сам руководитель или ИП.

Заполнять кассовые документы можно несколькими способами (п. 4.7 указания № 3210-У):

- От руки.

- На компьютере с последующей распечаткой на бумажном носителе.

- В электронном виде. В этом случае должна обеспечиваться их защита от несанкционированного доступа, искажений и потерь информации. Такие кассовые документы подписываются электронными подписями в соответствии с требованиями закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ.

См. также «Порядок ведения кассовой книги в электронном виде».

В первых 2 случаях документы подписываются собственноручными подписями уполномоченных лиц. Электронный же документ может подписать электронной подписью не только тот, кто его сформировал, но и получатель денежных средств – в случае оформления расходного кассового ордера. А если сотрудник формирует электронный приходный кассовый ордер, то квитанция такого документа может быть направлена вносителю денежных средств по электронной почте (п. 5.1 указания № 3210-У).

Как правильно оформлять кассовые операции, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Правила нумерации кассовых документов

Нормативные акты, регулирующие оформление кассовых документов, не содержат специальных требований к порядку их нумерации. Следовательно, разработать правила присвоения номеров можно самостоятельно, указав их в локальном акте по документообороту.

При этом допускается использовать дробную нумерацию, цифровые, буквенные или комбинированные индексы и другие удобные варианты — главное, чтобы соблюдалась хронологическая последовательность. Кстати, порядок возобновления хронологии тоже можно выбрать свой. Например, при большом количестве документов начинать нумерацию с первого номера можно ежедневно. Если же ордеров мало, то возможна сквозная нумерация на протяжении всего года. Закрепите выбранный порядок нумерации кассовых документов в положении о кассе или учетной политике.

ВАЖНО! С 01.01.2022 вступил в действие ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете». В новом стандарте прописан перечень обязательных реквизитов первичных документов и порядок работы с ними. О ФСБУ 27 мы рассказывали в статье. Положение о том, что местом хранения документов может быть только РФ, вступает в силу с 01.01.2024. Подробнее об этом мы писали в материале.

Печать на кассовых документах

Как обязательный реквизит печать предусмотрена на таких кассовых документах, как:

- приходный кассовый ордер (в этом случае печать ставится на квитанции, передаваемой вносителю денег, при условии что документ оформлен на бумаге);

- кассовая книга (здесь печатью заверяется запись «В этой книге пронумеровано и прошнуровано _______ листов», которая делается на последней странице бумажного варианта).

Поскольку печать содержат унифицированные формы этих документов, обязательные к применению, проставлять ее целесообразно даже в том случае, если вы официально от нее отказались. Она обезопасит вас от возможных претензий при проверке. Однако это не обязательно должна быть круглая печать организации, ее вполне можно заменить печатью для кассовых документов или специальным штампом.

В другой кассовой первичке, в том числе расходном ордере, Журнале регистрации приходных и расходных кассовых документов и Книге учета принятых и выданных кассиром денежных средств, печать необязательна.

Итоги

Заполнение кассовых документов – строго регламентированная процедура. Кассовые документы могут быть бумажными, а могут формироваться в электронном виде, но тогда и подписываться они должны электронной подписью.

Подробнее о порядке ведения кассовых операций, в том числе с учетом перехода большинства налогоплательщиков на онлайн-ККТ, читайте в рубрике «Онлайн-кассы ККТ ККМ».

Бланки кассовых документов — одни из немногих, которые не могут утверждаться организацией самостоятельно: в обязательном порядке должны использоваться формы, утвержденные Госкомстатом РФ.

Из статьи вы узнаете:

- что это за бланки;

- где они используются;

- каким нормативным актом регламентируется их заполнение;

- какие существуют правила ведения кассовых отчетов и первичных документов.

Содержание

- Кассовые документы при работе с наличными

- Кассовые документы при поступлении и выбытии денежных средств

- Приходный кассовый ордер (КО-1)

- Расходный кассовый ордер (КО-2)

- Кассовые документы при выдаче зарплаты, стипендии

- Расчетно-платежная ведомость Т-49

- Платежная ведомость Т-53

- Кассовые книги

- Кассовая книга КО-4

- Книга учета принятых и выданных кассиром денежных средств КО-5

Кассовые документы при работе с наличными

Все кассовые операции должны оформляться первичными кассовыми документами. Документальное оформление кассовых операций строго регламентировано. Перечислим основные правила.

Несмотря на то, что с 2013 года большинство унифицированных форм перестало быть обязательными, кассовые документы оформляются строго на бланках, утвержденных Постановлением Госкомстата РФ от 18.08.1998 N 88. Для выдачи заработной платы и стипендий применяются формы, утвержденные Постановлением Госкомстата РФ от 05.01.2004 N 1.

Кассовые документы оформляют и подписывают уполномоченные лица:

- кассир;

- старший кассир (назначается, если в организации несколько кассиров);

- главный бухгалтер;

- руководитель.

Кассир снабжается образцами подписей уполномоченных лиц и печатью (штампом) с реквизитами, подтверждающими проведение кассовой операции.

Если руководитель или ИП ведет кассу лично, кассовые документы подписывает он один. Образцы подписей не оформляются.

Кассовые документы могут оформляться:

- на унифицированных бланках от руки с проставлением собственноручных подписей участников операции;

- на печатных бланках в бумажном виде с проставлением собственноручных подписей участников операции;

- в электронном виде с применением программы защиты от несанкционированного доступа и электронной подписи в соответствии с Федеральным законом от 06.04.2011 N 63-ФЗ.

Исправления в кассовых документах ни в бумажном, ни в электронном виде не допускаются (п. 4.7 Указания ЦБ РФ N 3210-У).

Кассовые документы при поступлении и выбытии денежных средств

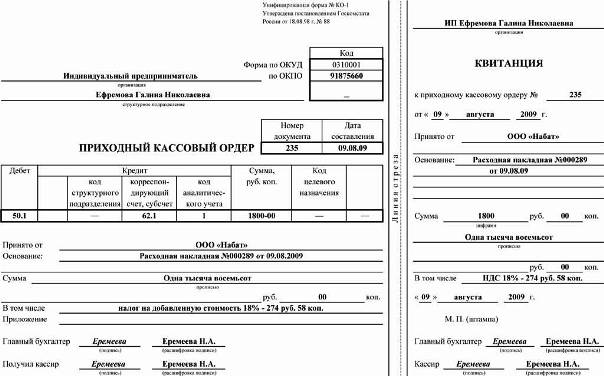

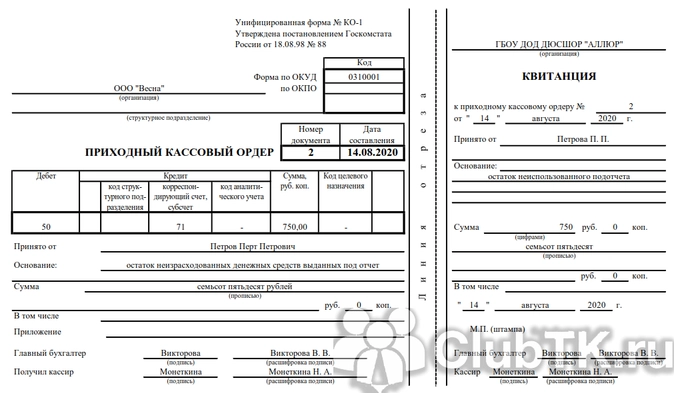

Приходный кассовый ордер (КО-1)

Каждое поступление денежных средств в кассу оформляется Приходным кассовым ордером (ПКО) (Форма N КО-1, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88). При оформлении поступления денег в кассу кассир должен (п. 5 Указания ЦБ РФ N 3210-У):

- сверить подпись уполномоченного лица (бухгалтера, главного бухгалтера, руководителя) на ПКО с образцом;

- пересчитать деньги в присутствии вносителя, проверить соответствие принятой суммы той, что указана в ПКО;

- проверить наличие подтверждающих документов, указанных в ПКО;

- если все совпадает — подписать документ, расписаться и поставить печать (штамп) на отрывной квитанции, передать ее вносителю.

В 1С печатная форма КО-1 формируется из документа Поступление наличных. PDF

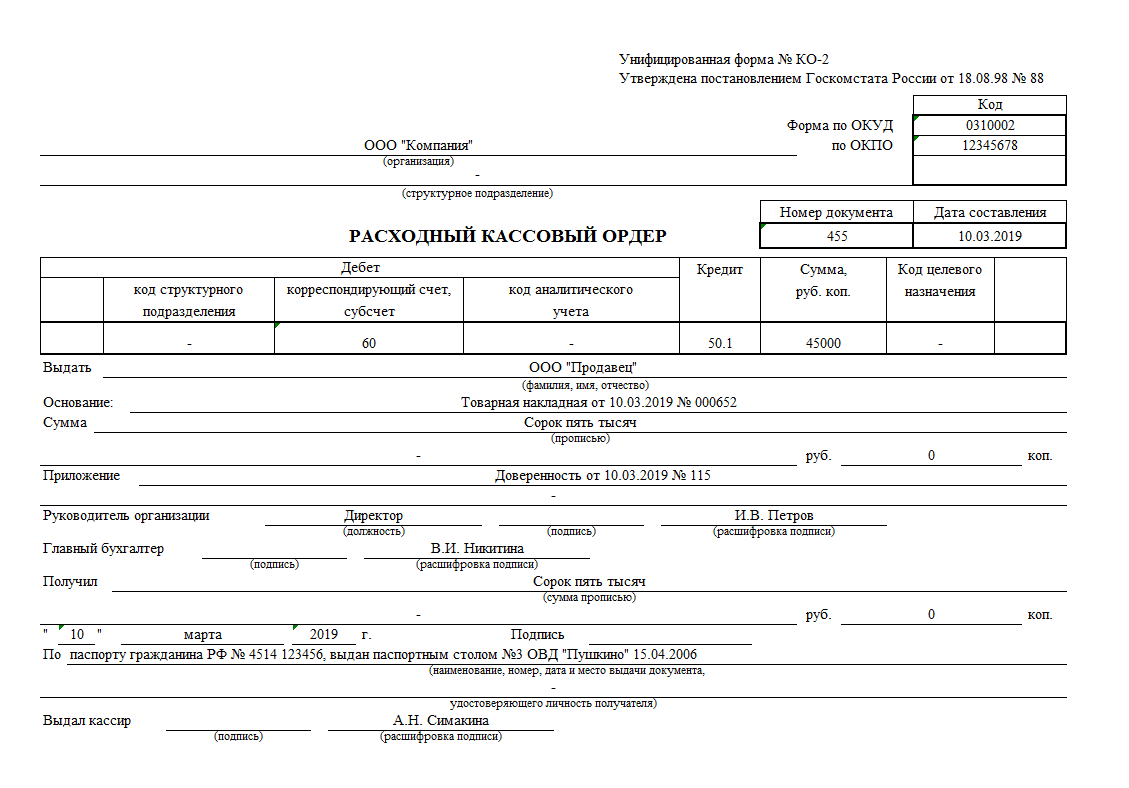

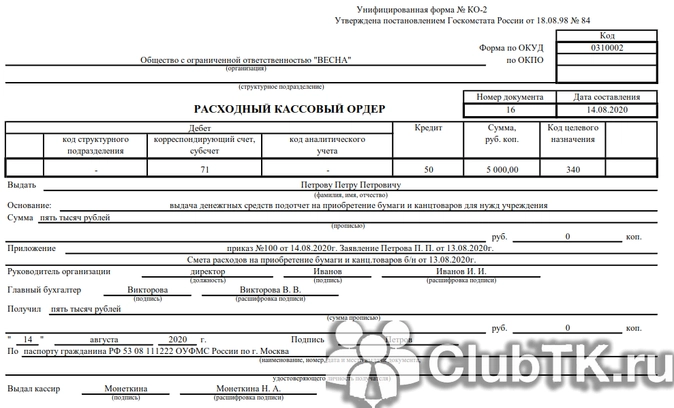

Расходный кассовый ордер (КО-2)

Каждый факт выбытия денежных средств из кассы оформляется Расходным кассовым ордером (РКО) (Форма № КО-2, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88). При оформлении выбытия денег из кассы организации кассир должен (п. 6 Указания ЦБ РФ N 3210-У):

- сверить подпись уполномоченных лиц (бухгалтера, главного бухгалтера, руководителя) на РКО с образцом;

- проверить наличие подтверждающих документов, указанных в РКО;

- провести идентификацию лица, принимающего денежные средства, по документу, удостоверяющему его личность;

- подготовить сумму для передачи, передать РКО принимающему лицу для подписи;

- пересчитать денежные средства при получателе;

- подписать РКО.

В 1С печатная форма КО-1 формируется из документа Выдача наличных. PDF

Если денежные средства принимаются (расходуются) на основании фискальных документов, предусмотренных абз. 27 ст. 1.1 Федерального закона N 54-ФЗ, то поступление (расходование) можно оформить одним ПКО (РКО) по окончании проведения кассовых операций.

Кассовые документы при выдаче зарплаты, стипендии

При выдаче заработной платы, стипендии и других выплат работникам вместе с КО-2 могут оформляться (утв. Постановлением Госкомстата РФ от 05.01.2004 N 1):

- расчетно-платежная ведомость Т-49;

- платежная ведомость Т-53.

Ведомости представляют собой формы для групповых выплат денежных средств. Общая сумма по данным ведомостям формируется из сумм по каждому отдельному лицу. Срок выдачи наличных денег на выплаты определяется руководителем и указывается в обеих формах. Указанный срок не может превышать 5-ти рабочих дней, включая день получения денег с банковского счета (п. 6.5 Указания Банка РФ от 11.03.2014 N 3210-У).

Порядок выдачи денежных средств по ведомостям аналогичен порядку выдачи наличных по РКО и сопровождается проставлением подписи получателя напротив его фамилии в ведомости.

Расчетно-платежная ведомость Т-49

Расчетно-платежная ведомость Т-49 предназначена для расчета и выплат заработной платы, стипендии и других начислений получателю (или группе получателей). Общая сумма по ведомости формируется из сумм по каждому отдельному лицу. Срок выдачи наличных денег на выплаты определяется руководителем и указывается в расчетно-платежной ведомости Т-49, но не может быть более 5-ти рабочих дней, включая день получения денег с банковского счета (п. 6.5 Указания Банка РФ от 11.03.2014 N 3210-У).

Если для расчета с получателями заполняется и используется форма Т-49, то ведомость Т-53 (платежная ведомость) не применяется.

В 1С печатная форма Т-49 формируется из документа Ведомость в кассу. PDF

Платежная ведомость Т-53

Платежная ведомость Т-53 предназначена для выплаты заработной платы, стипендии и других выплат получателю (или группе получателей). В табличной части она содержит только сумму к выплате по каждому получателю.

В 1С печатная форма Т-53 формируется из документа Ведомость в кассу. PDF

Кассовые книги

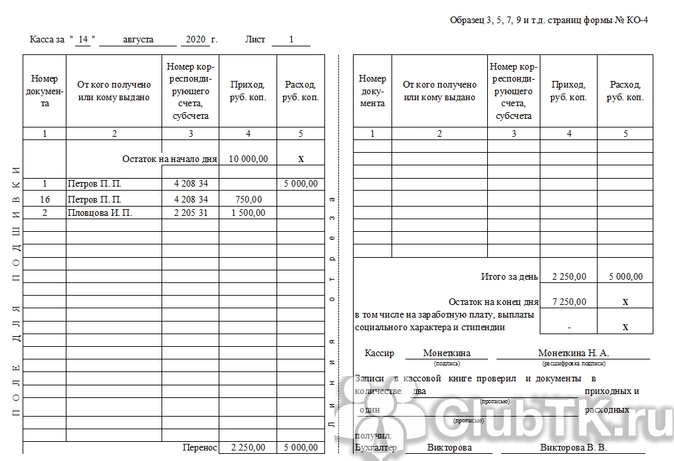

Кассовая книга КО-4

Все факты прихода-расхода денежных средств фиксируются в кассовой книге (форма КО-4, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88). Записи ведутся по каждому приходному и каждому расходному кассовому ордеру. Книга должна обеспечивать полное оприходование в кассу наличных денег с соблюдением следующих правил (п. 4.6 Указания Банка России от 11.03.2014 N 3210-У):

- Кассовую книгу ведет кассир. В конце рабочего дня он сверяет сумму наличных денег в кассе с данными кассовых документов и остатком, указанным в кассовой книге. При совпадении данных он заверяет записи в кассовой книге подписью.

- Контроль за ведением кассовой книги осуществляет главный бухгалтер, а при его отсутствии — руководитель организации.

- Обособленные подразделения передают копии листов кассовой книги КО-4 в головное подразделение в порядке и в сроки, установленные организацией, с учетом сроков составления ею бухгалтерской (финансовой) отчетности.

Если организация ведет деятельность платежного агента (субагента), то при принятии денег в рамках этой деятельности, ПКО и РКО она заносит КО-4 в отдельную кассовую книгу (п. 4.6 Указания Банка России от 11.03.2014 N 3210-У).

В 1С печатная форма КО-4 формируется из раздела Банк и касса – Касса – Кассовые документы – кнопка Кассовая книга. PDF

Книга учета принятых и выданных кассиром денежных средств КО-5

Если в организации осуществляется передача денежных средств между кассирами и старшим кассиром в течение рабочего дня, то старший кассир делает записи в книге учета принятых и выданных кассиром денежных средств КО-5.

В 1С данный документ не формируется. Бланк можно скачать здесь Excel

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Порядок ведения кассовых операций

- Порядок учета денежных документов

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Содержание

- Оформление первичных документов по учету кассовых операций

- Порядок ведения кассовых операций

- Порядок учета кассовых операций

- Касса и бухучет — каковы правила отражения?

- Лимит остатка

- Документальное оформление кассовых операций

- От Порядка ведения кассовых операций к первичным документам по учету кассовых операций

- Приходный кассовый ордер

- Расходный кассовый ордер

- Журнал регистрации приходных и расходных кассовых документов

- На заметку: факсимиле на первичных документах

- Важные моменты

- Что это такое

- Какова их роль

- Правовое регулирование

- Оформление первичных кассовых документов

- Где взять бланки

- Обязательные реквизиты

- Требования к их оформлению

- Кассовый ордер

- Приходной

- Расходный

- Новые записи:

Оформление первичных документов по учету кассовых операций

Ведение расчетно-кассовых операций необходимо для эффективной работы любого предприятия. Одно из направлений этой области — оформление первичных кассовых документов.

Унифицированные формы первичной учетной документации по учету кассовых операций, предназначенные для юридических лиц всех форм собственности (кроме кредитных организаций, осуществляющих кассовое обслуживание физических и юридических лиц) утверждены Постановлением Госкомстата Российской Федерации от 18 августа 1998 года №88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»:

№КО-1 «приходный кассовый ордер»,

№КО-2 «расходный кассовый ордер»,

№КО-3 «журнал регистрации приходных и расходных кассовых документов»,

№КО-4 «кассовая книга»,

№КО-5 «книга учета принятых и выданных кассиром денежных средств».

Приходный кассовый ордер

Приходный кассовый ордер (форма №КО-1) применяется для оформления поступления наличных денег в кассу, организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники.

Квитанция к приходному кассовому ордеру, оформленная с учетом требований пунктов 13 и 19 «Порядок ведения кассовых операций в Российской Федерации» регистрируется в журнале регистрации приходных и расходных кассовых документов (Форма №КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

Прядок заполнения:

- — приходный кассовый ордер выписывается в одном экземпляре работником бухгалтерии, как правило, кассиром, подписывается главным бухгалтером или лицом, на это уполномоченным.

- — квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма №КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

- — в приходном кассовом ордере и квитанции к нему указываются: по сроке «Основание» — содержание хозяйственной операции; по строке «В том числе» сумма НДС, которая записывается цифрами, а в случае, если продукция работы, услуги не облагаются налогом, делается запись «Без налога (НДС)»;

- — в приходном кассовом ордере по строке «Приложение» перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления;

- — в графе «Кредит, код структурного подразделения» указывается код структурного подразделения, на котором приходуются денежные средства.

Кассир, получив из бухгалтерии приходный ордер или заменяющий его документ, обязан проверить его, руководствуясь предписаниями пункта 20 Порядка ведения кассовых операций в Российской Федерации.

Поступление в кассу наличных денег сопровождается выдачей квитанции приходного кассового ордера

В случае, когда деньги в кассу поступают за проданный товар, выполненную работу или оказанную услугу, организации и индивидуальные предприниматели, для которых федеральным законом предписано применение контрольно-кассовой техники (ККТ) при осуществлении наличных расчетов и (или) с использованием платежных карт, обязаны выдать покупателю (клиенту) кассовый чек, отпечатанный на ККТ (абзацы 1 и 4 статьи 5 Федерального закона от 22 мая 2003 года №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Расходный кассовый ордер

Расходный кассовый ордер (форма №КО-2) используется для выдачи наличных денег из кассы организации как в условиях обычных методов обработки данных, так и при обработке информации с применением средств вычислительной техники. Расходный кассовый ордер оформляется с учетом требований пунктов 14 — 16, абзаца 4 пункта 17, пункта 19 Порядка ведения кассовых операций в Российской Федерации и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма №КО-3).

В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах (заявлениях, счетах и другом) имеется разрешительная надпись (виза) руководителя организации, подпись его на расходных кассовых ордерах необязательна.

Порядок заполнения:

— вверху пишется наименование организации, его структурое подразделение (если есть). Если структурного подразделения нет, то ставим прочерк. Вверху в правой части пишутся коды организации на основании справки из Госкомстата.

«Номер документа» присваивается по-порядку по мере выдачи денег из кассы. Нумерация начинается с начала года.

Дата документа — дата выдачи денег из кассы. Она совпадает с датой в журнале регистрации приходных и расходных кассовых ордеров (КО-3). Дата указывается в формате — ДД.ММ.ГГГГ.

В графе «Дебет» и «Кредит» указываются бухгалтерские счета операции по кассе. Они заполняются бухгалтером. Графа «Дебет, код структурного подразделения» заполняется, если у предприятия есть такое подразделение и выдача денег осуществляется в нем.

В графе «Дебет, код аналитического учета» указывается код, если он применяется в организации, либо ставится прочерк.

«Кредит» — это счета кассы, из которой выдаются деньги. В синтетическом учете это счет 50 «Касса».

«Сумма, руб. коп.» — указывается сумма, выдаваемая из кассы, цифрами.

В графе «Код целевого назначения» указываются коды, если они приняты в предприятии.

По строке «Выдать» заполняется Ф.И.О. работника организации, которому выдаются деньги, в родительном падеже.

По строке «Основание» пишется содержание финансовой операции.

— По строке «Сумма» повторяется сумма, указанная выше по расходному кассовому ордеру. Она пишется с большой буквы сначала строки прописью. Копейки указываются цифрами.

В «Приложении» — указываются документы, на основании которых из кассы выдаются деньги. Если деньги получает работник сторонней организации, необходимо указать данные в доверенности, по которой деньги выдаются из кассы. Доверенность прикладывается к расходному кассовому ордеру.

РКО регистрируется в журнале учета кассовых документов КО-3 и заверяется подписями руководителя организации и главного бухгалтера.

Строку «Получил» заполняет сам получатель денег. В нее вписывается полученная сумма прописью, копейки цифрами. Затем получатель денежных средств ставит свою подпись и дату. Ниже пишется наименование документа, на основании которого деньги выдаются получателю. Чаще всего это паспорт или документ, удостоверяющий личность.

Строка «Выдал кассир» заполняется кассиром или уполномоченным лицом после выдачи денег по РКО. По ней кассир заверяет расходник своей подписью и ее расшифровкой.

Кассир при получении из бухгалтерии расходного кассового ордера или заменяющего документа, обязан руководствоваться предписанием пункта 20 «Порядка ведения кассовых операций в Российской Федерации».

Журнал регистрации приходных и расходных кассовых документов

Регистрации в журнале Формы №КО-3 приходных и расходных кассовых ордеров или заменяющих их документов (платежных или расчетно-платежных ведомостей, заявлений на выдачу денег, счетов и иное) производится бухгалтерией до передачи их в кассу. И лишь «расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда, и других приравненных к ней платежей регистрируется после их выдачи» (Пункт 21 «Порядок ведения кассовых операций в Российской Федерации»).

Порядок заполнения:

- — в строке «организация» пишется полное наименование организации — составителя документа, далее указывается код организации по ОКПО;

- — в строке «структурное подразделение» указывается наименование структурного подразделения организации (если имеется), в этой же строке в графе «Код» указывается код этого структурного подразделения;

- — в строке «должность, фамилия, имя, отчество» указывается должность, Ф.И.О. работника, ответственного за ведение журнала регистрации приходных и расходных кассовых документов;

В графе «Приходный документ» указывают:

- — в графе 1 — дата выписки приходного документа;

- — в графе 2 — номер составленного приходного кассового ордера;

- — в графе 3 — «Сумма, руб.коп.» указывается сумма, предназначенная к получению по приходному кассовому ордеру;

- — в графе 4 — «Примечание» может указываться основанием получения денежных средств и/или кто их получил;

- — Графа «Расходный документ» объединяет графу 5 «дата» графу 6 «номер», в которых указывается -дата выписки расходного документа, и номер составленного расходного кассового ордера;

- — графе 8 «Примечание» указывается основание выдачи денежных средств и/или лицо, которому эти средства выданы.

Кассовая книга

Кассовая книга №КО-4 применяется для учета поступлений и выдач наличных денег организации в кассе. Кассовая книга должна быть оформлена с учетом требований пункта 23 Порядка ведения кассовых операций в Российской Федерации.

Каждый лист кассовой книги состоит из 2-х равных частей: одна из них (с горизонтальной линовкой) заполняется кассиром как первый экземпляр, вторая (без горизонтальных линеек) заполняется кассиром как второй экземпляр с лицевой и оборотной стороны через копировальную бумагу чернилами или шариковой ручкой. Первые и вторые экземпляры листов нумеруются одинаковыми номерами. Первые экземпляры листов остаются в кассовой книге. Вторые экземпляры листов должны быть отрывными, они служат отчетом кассира и до конца операций за день не отрываются.

Записи кассовых операций начинаются на лицевой стороне неотрывной части листа после строки «Остаток на начало дня».

Предварительно лист сгибают по линии отреза, подкладывая отрывную часть листа под часть листа, которая остается в книге. Для ведения записей после «Переноса» отрывную часть листа накладывают на лицевую сторону неотрывной части листа и продолжают записи по горизонтальным линейкам оборотной стороны неотрывной части листа.

Контроль за правильным ведением кассовой книги осуществляет главный бухгалтер организации.

Порядок заполнения.

Оформление титульного листа кассовой книги:

- — в строке «организация» пишется полное наименование организации, в этой же строке в соответствующей графе указывается код организации по ОКПО;

- — в строке «структурнее подразделение» указывают наименование структурного подразделения (если есть);

- — в строке «Кассовая книга» указывается период на который заводится кассовая книга.

Заполнение основной части кассовой книги:

- — в строке «Касса за» ставится текущая дата, она указывается на каждом новом листе кассовой книге, далее в этой же строке должен быть указан номер листа по порядку;

- — в строке «Остаток на начало дня» пишется остаток денежных в кассе на начало дня;

- — в графе 1 «Номер документа» указывается номер соответствующего приходного или расходного ордера;

- — в графе 2 «От кого получено или кому выдано» пишутся инициалы физического лица или наименование организации, вносящей или получающей денежные средства, а также характер операции;

- — в графе 3 «Номер корреспондирующего счета, субсчета» прописывается номер счета, корреспондирующего со счетом 50, указывающего на способ поступления или расходования средств. Предприниматели эту графу не заполняют;

- — в графе 4 «Приход» проставляется сумма полученных денежных средств по ПКО;

- — в графе 5 «Расход» указывается сумма выплаченных денежных средств по РКО;

- — в строке «Перенос» пишется сумма прихода и расхода на первой половине листа ( в графах 4 и 5);

- — в строке «Итого за день» подсчитываются общие суммы поступления и выплаты денежных средств;

- — в строке «Остаток денежных средств на конец дня» рассчитывается сумма остатка в кассе, полученная сложением остатка денежных средств на начало дня и поступлений за день за минусом суммы произведенных расходов;

- — в строке » В том числе на заработную плату, выплаты социального характера и стипендии» пишется сумма по платежным ведомостям на заработную плату, выплаты социального характера и стипендии;

- — в строке «Кассир» ставится подпись и расшифровка подписи (инициалы и фамилия) кассир.

Книга учета принятых и выданных кассиром денежных средств

Книга учета принятых и выданных кассиром денежных средств (форма №КО-5) применяется для учета денег, выданных кассиром из кассы организации другим кассирам или доверенному лицу (раздатчику), а также учета возврата наличных денег и кассовых документов по произведенным операциям.

В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным Приказом Минфина Российской Федерации от 29 июля 1998 года №34н «Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации» — для обеспечения достоверности бухгалтерского учета и бухгалтерской отчетности организации должны производить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, и определяется их состояние.

Расчетно-платежная ведомость

Наличные денежные средства могут выдаваться из кассы не только на основании расходного кассового ордера, но и на основании платежной или расчетно-платежной ведомости.

Эти ведомости оформляют при выдаче зарплаты сотрудникам организации.

При этом организация решает самостоятельно, какие формы ведомости использовать:

- — расчетно-платежную;

- — расчетную;

- — платежную.

Порядок заполнения:

- — в строке «Наименование организации» нужно указать название предприятия (полное или сокращенное). Если имеется структурное подразделение, в котором отдельно производится расчет зарплаты, то необходимо указать его название. В случае отсутствия такого проставляется прочерк.

- — в строке «В кассу для оплаты в срок» ставится период в течение которого производится выплата денег. Согласно новым правилам, он составляет пять дней («Положение о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации», утв. Банком России 12 октября 2011 года № 373-П).

- — в графе «Начислено» необходимо написать суммы по видам оплат из фонда заработной платы, а также другие доходы в виде различных социальных и материальных благ, предоставленных работнику.

- -на каждого работника в ведомости отводят одну строку. Напротив фамилий работников, не получивших выплату, ставится отметка «Депонировано».

- — в строке «Сумма» с заглавной буквы указывается сумма, подлежащая выплате сотрудникам, а копейки пишутся цифрами, или ставится прочерк. Далее ещё раз необходимо написать эту сумму, только уже цифрами. В аналогичном порядке необходимо указать депонированную сумму. На выданную сумму заработной платы необходимо составить расходный кассовый ордер (форма №КО-2), номер и дата которого проставляются в конце платежной ведомости.

Расчетно-платежная ведомость подписывается сотрудниками, получившими денежные средства, а также кассиром, бухгалтером и руководителем организации (с обязательной расшифровкой инициалов последних). В расчетных ведомостях, составляемых на машинных носителях информации, состав реквизитов и их расположение определяется в зависимости от принятой технологии обработки информации. При этом форма документа должна содержать все реквизиты унифицированной формы.

По истечении установленного в организации срока для выдачи заработной платы и прочих выплат, кассир обязан в конце платежной ведомости указать итоговые выплаченные и депонированные (подлежащие выплате, но не выплаченные, а принятые на хранение до востребования) суммы, произвести сверку с общим итогом, подписать ведомость и в кассовую книгу записать фактически выплаченную сумму. Ведомость должна быть подписана кассиром, главным бухгалтером и руководителем организации. На общую сумму, которая будет выплачена по ведомости, оформляется расходный кассовый ордер. Номер расходного кассового ордера и дата составления указываются в ведомости. На депонированные суммы, сдаваемые в банк, составляют один общий расходный кассовый ордер.

Платежные ведомости регистрируются в специальном журнале (форма №Т-53а). Ведомости на выдачу зарплаты хранятся в организации в течение 75 лет. Журнал заводится на один календарный год и хранится в организации 5 лет.

Авансовый отчет

Организация может выдавать денежные средства работнику на административно-хозяйственные нужды, командировочные, представительские и тому подобные расходы.

Срок, на который организация может выдать наличные денежные средства под отчет на хозяйственные нужды, законодательно не ограничен, но он может и должен устанавливаться приказом руководителя организации. Приказом может быть утвержден перечень хозяйственных операций, оплачиваемых за наличный расчет; перечень должностей или список лиц, допущенных к их осуществлению; предельные размеры сумм, выдаваемых в подотчет по каждому виду операций, сроки сдачи авансового отчета.

В течение трех рабочих дней после окончания такого срока работник, получавший деньги под отчет, обязан отчитаться за потраченные деньги (предъявить авансовый отчет с приложением документов, подтверждающих расходы, и/или вернуть остаток неизрасходованных денег, если таковой имеется).

Если денежные средства выдавались на командировочные цели, то работник должен отчитаться за них, также в срок не позднее трех рабочих дней после возвращения из командировки.

Порядок заполнения:

Авансовый отчет составляется в одном экземпляре подотчетным лицом и работником бухгалтерии на бумажном или машинном носителе информации.

На оборотной стороне формы АО-1 авансового отчета подотчетное лицо записывает перечень документов, подтверждающих произведенные расходы (командировочное удостоверение, квитанции, транспортные документы, чеки ККТ, товарные чеки и другие оправдательные документы), и суммы затрат по ним (графы 1-6). Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете.

В бухгалтерии проверяются целевое расходование средств, наличие оправдательных документов, подтверждающих произведенные расходы, правильность их оформления и подсчета сумм, а также на оборотной стороне формы указываются суммы расходов, принятые к учету (графа 7-8), и счета (субсчета), которые дебетуются на эти суммы (графа 9).

Если по авансовому отчету выявлен остаток денежных средств, то работник обязан вернуть его в кассу организации. При этом кассир выписывает приходный кассовый ордер.

Если сотрудник обоснованно израсходовал большую сумму, то сумма перерасхода по авансовому отчету ему возмещается. При этом кассир должен выписать расходный кассовый ордер.

Проверенный авансовый отчет утверждается руководителем организации или уполномоченным на это лицом и принимается к учету. Остаток неиспользованного аванса сдается подотчетным лицом в кассу организации по приходному кассовому ордеру, перерасход по авансовому отчету выдается подотчетному лицу по расходному кассовому ордеру.

Данные утвержденного авансового отчета являются основанием для списания подотчетных денежных сумм в установленном порядке.

Авансовый отчет должен хранится в организации «в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет» (пункт 1 статьи 17 Федерального закона от 21 ноября 1996 года №129-ФЗ «О бухгалтерском учете»).

Новая выдача денежных средств под отчет работнику возможна только после полного погашения прежней задолженности.

Лимит остатка кассы

Порядок установления лимита наличия денег в кассе организации, а также порядок и сроки сдачи наличных денег в учреждения банков для последующего зачисления на счета этих организаций, определены в Положении о правилах организации наличного денежного обращения на территории Российской Федерации от 5 января 1998 года №14-П (утверждено Советом директоров Банка России 19 декабря 1997 года, протокол №47).

Наличные денежные средства, поступающие в кассы организаций, подлежат сдаче в учреждения банков для последующего зачисления на счета этих организаций. Денежная наличность сдается организациями в кассы учреждений банков непосредственно или через объединенные кассы при организациях, а также с использованием услуг организаций федеральной почтовой связи для перевода на соответствующие счета в учреждения банков. Наличные деньги могут сдаваться организациями на договорных условиях через инкассаторские службы учреждений банков или специализированные инкассаторские службы, имеющие лицензию Банка России на осуществление соответствующих операций по инкассации денежных средств и других ценностей.

Порядок и сроки сдачи наличных денег устанавливаются обслуживающими учреждениями банков для каждой организации по согласованию с их руководителями исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков.

При этом могут устанавливаться следующие сроки сдачи организациями наличных денежных средств:

- — для организаций, расположенных в населенном пункте, где имеются учреждения банков или организации федеральной почтовой связи, — ежедневно в день поступления наличных денег в кассы организаций;

- — для организаций, которые в силу специфики своей деятельности и режима работы, а также при отсутствии вечерней инкассации или вечерней кассы учреждения банка не могут ежедневно в конце рабочего дня сдавать наличные денежные средства в учреждения банков или организации федеральной почтовой связи, — на следующий день;

- — для организаций, расположенных в населенном пункте, где нет учреждений банков или организаций федеральной почтовой связи, а также находящихся от них на отдаленном расстоянии, — 1 раз в несколько дней.

Наличные деньги, принятые от физических лиц в уплату налогов, страховых и других сборов, сдаются администрациями и сборщиками этих платежей непосредственно в учреждения банков или путем перевода через организации федеральной почтовой связи.

В кассах организаций могут храниться наличные деньги в пределах лимитов, устанавливаемых обслуживающими их учреждениями банков по согласованию с руководителями этих организаций.

Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем организациям, независимо от организационно — правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты.

Для установления лимита остатка наличных денег в кассе организация представляет в учреждение банка, осуществляющее его расчетно-кассовое обслуживание, расчет установленной формы — «Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу».

Лимит остатка кассы определяется исходя из объемов налично-денежного оборота организации с учетом особенностей режима ее деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности и сокращения встречных перевозок ценностей.

При этом лимит остатка кассы может устанавливаться:

- — в размерах, необходимых для обеспечения нормальной работы организаций с утра следующего дня;

- — в пределах среднедневной выручки наличными деньгами;

- — в зависимости от установленных сроков сдачи и суммы денежной выручки;

- — в пределах среднедневного расхода наличных денег (кроме расходов на заработную плату, выплаты социального характера и стипендии).

Установленные учреждением банка лимиты остатка наличных денег в кассе письменно сообщаются каждой организации.

Лимит остатка кассы может пересматриваться в течение года в установленном порядке по обоснованной просьбе организации (в случае изменения объемов кассовых оборотов, условий сдачи выручки и других), а также в соответствии с договором банковского счета.

Организация обязана сдавать в учреждения банков все наличные деньги сверх установленных лимитов остатка наличных денег в кассе.

Порядок ведения кассовых операций

Порядок ведения кассовых операций регламентируется инструкцией ЦБ России от 04.10.93 г. «О порядке ведения кассовый операций в РФ».

Организации могут хранить в своих кассах наличные денежные средства в пределах лимитов остатка кассы, установленных банками по согласованию с руководителями организаций.

Прием наличных денег при расчетах с населением производится с обязательным применением контрольно-кассовых машин.

Кассовые операции оформляются с использованием форм бланков кассовых документов, утвержденных Министерством Финансов РФ, и проводятся в следующем порядке:

- оформление первичных кассовых документов. Поступление наличных денежных средств в кассу организации оформляется приходным кассовым ордером. Выдача наличных денежных средств из кассы организации оформляется расходным кассовым ордером;

- регистрация сформированных документов в журнале регистрации приходных и расходных кассовых документов;

- регистрация кассовых операций в кассовой книге и ежедневное выведение остатка по кассовой книге. Записи в книгу делаются в двух экземплярах;

- сдача в бухгалтерию отчета кассира с приходными и расходными кассовыми документами.

В случаях оплаты труда, выдачи депонированных сумм, выплаты пособий по социальному страхованию и т.п. кассовые операции могут оформляться платежными ведомостями без составления кассового ордера для каждого получателя. В таком случае, на основании платежной ведомости, формируется один расходный кассовый ордер на общую сумму выданных по ведомости денежных средств.

Порядок учета кассовых операций

Для организации бухгалтерского учета кассовых операций предназначен счет 50 «Касса». Согласно утвержденному плану счетов бухгалтерского учета к счету 50 «Касса» могут быть открыты субсчета:

- 50.1 «Касса организации». На субсчете учитывается поступление и расход наличных денежных средств в валюте РФ;

- 50.2 «Операционная касса». На субсчете учитывается поступление и расход наличных денежных средств в билетных кассах, кассах отделений связи и т.п.;

- 50.3 «Денежные документы». На субсчете учитываются операции по движению почтовых марок, марок государственной пошлины, оплаченных авиабилетов и других денежных документов. Денежные документы учитываются в сумме фактических затрат на их приобретение.

- 50.4 «Касса в иностранной валюте». На субсчете учитываются операции с наличной валютой. Валюта может приобретаться на внутреннем валютном рынке РФ (в банках) для оплаты командировочных расходов работников организации.

По дебету счета 50 «Касса» отражается поступление денежных средств и денежных документов в кассу организации. По кредиту счета 50 «Касса» отражается выдача денежных средств и денежных документов из кассы организации.

Касса и бухучет — каковы правила отражения?

В бухгалтерском учете операции по кассе отражаются при помощи бухсчета 50. Кассовыми операциями считаются все действия, производимые с наличностью и денежными документами в компании и у любого предпринимателя.

Что это за операции, вы узнаете из нашей статьи «Понятие и виды кассовых операций (правовое регулирование)».

Бухсчет 50 является активным, по его дебету отражается поступление активов, а по кредиту — выбытие. В зависимости от типа хозоперации счет 50 может корреспондировать со многими бухсчетами.

Так, например, оприходование наличности (снятие с банковского счета) в кассе предприятия отражается следующим образом: Дт 50 Кт 51. И наоборот, сдача наличности в банк из кассы предприятия — Дт 51 Кт 50.

Поступление наличности от покупателя в оплату товаров/услуг отражается так: Дт 50 Кт 62. Расчет наличными с поставщиком оформляется проводкой Дт 60 Кт 50. При этом надо соблюдать лимиты при расчетах наличными средствами между юридическими лицами, установленные Банком России в п. 6 указания от 07.10.2013 № 3073-У.

Поступление в кассу кредитных средств — Дт 50 Кт 66 (67), погашение кредита путем внесения наличности из кассы — Дт 66 (67) Кт 50.

Выплата зарплаты сотрудникам из кассы — Дт 70 Кт 50, а расчет наличными с учредителями путем выплаты дивидендов — Дт 75 Кт 50. Выдача наличности в подотчет отражается проводкой Дт 71 Кт 50, а возврат в кассу из подотчета остатка неизрасходованной суммы отражается так: Дт 50 Кт 71.

Продажа основных средств за наличные оформляется проводкой Дт 50 Кт 62, оприходование выручки от розничной продажи в кассу — Дт 50 Кт 90.

Подробности по ведению кассовых операций в компаниях содержатся в указании БР от 11.03.2014 № 3210-У (далее по тексту — Указание).

Лимит остатка

В соответствии с п. 2 Указания любое предприятие, планирующее осуществлять кассовые операции, должно установить лимит денежных средств для хранения в специально установленном руководством месте (кассе).

Лимит остатка в кассе денежных средств выводится на конец рабочего дня путем подбития итога в кассовой книге. При этом ИП и субъекты малого предпринимательства могут не устанавливать в своих кассах лимиты.

О кассовой дисциплине предпринимателей читайте в статье «Какие особенности кассовой дисциплины для ИП?».

Для определения максимально допустимого остатка наличности в кассе (лимита — Лим) используются данные о виде деятельности компании, а также берется во внимание формула:

Лим = Выр/РП × ДСб,

где:

Выр — объем поступившей за расчетный период наличности, полученной от продажи товаров/продукции, выполнения работ/услуг;

РП — расчетный период, измеряемый в рабочих днях, на протяжении которого предприятие будет накапливать наличность (для юрлиц — не дольше 92 дней);

ДСб — периодичность сдачи денег в банк (например, если деньги сдаются раз в два дня, то показатель равняется 2).

Второй способ расчета лимита остатка кассы смотрите .

Накопление денег в кассе сверх установленного лимита не допускается, кроме дней, когда производится выплата зарплаты и социальных платежей.

Для сдачи денег в банк либо инкассаторам для транспортировки в банковское учреждение на предприятии определяется особый представитель, в полномочия которого включены указанные обязанности. Такой представитель, как правило, получает полномочия после издания руководителем предприятия соответствующего приказа.

Для осуществления работы в кассе руководителем предприятия (или самим ИП) назначаются специальные ответственные работники — кассиры, в обязанности которых входит работа с наличностью и обеспечение исполнения всех установленных кассовых норм. С перечнем своих должностных обязанностей каждый кассир знакомится под роспись.

Документальное оформление кассовых операций

При поступлении наличности используются кассовые ордера, заполняемые по ф. 0310001; при расходе — расходные ордера по ф. 0310002. При этом ИП могут не оформлять кассовые документы (ордера) и регистры (кассовую книгу), как упомянуто в пп. 4.1, 4.6 Указания.

Оформление кассовых документов возлагается на главбуха, а также на бухгалтера, кассира, иное лицо (должностное или физлицо, которому доверено ведение бухучета), в обязанности которого входит ведение кассовых операций. Руководитель оформляет кассовые документы в том случае, если нет в штате (на рабочем месте) главбуха, кассира или другого уполномоченного на ведение кассовых операций лица (п. 4.2 Указания).

Документы по кассе подписывают главбух или уполномоченный бухгалтер и кассир, при их отсутствии — руководитель предприятия. У кассира должна быть своя печать с реквизитами, подтверждающими проведение операций по кассе, и образцы подписей уполномоченных на подписание кассовых документов должностных лиц.

Если в штате имеется старший кассир, то факт передачи/принятия им денег кассиру/от кассира отражается в книге учета денежных средств по ф. 0310005. Каждая запись по движению средств между старшим кассиром и кассирами подтверждается их подписями.

Под кассу отводится специальное место (помещение), в котором бы можно было обеспечить сохранность как денежных средств, так и кассовых документов.

В обязанности кассира входит не только подсчет поступающей в кассу наличности, но и проверка кассового документа на соответствие образцу, наличие достоверных подписей и точность указанной суммы. Кроме того, проверяется наличие перечисленной в ордере подтверждающей документации. Наличные принимаются путем пересчета, при этом лицо, вносящее денежные средства в кассу, должно наблюдать процесс подсчета.

Учет поступающей в кассу наличности ведется в кассовой книге, оформляемой по ф. 0310004. При этом каждая запись в данном регистре делается кассиром на основании каждого кассового ордера (ф. 0310001 и 0310002). Кассир должен вывести остаток в кассе денежных средств на конец каждого рабочего дня — итоговая запись делается в ф. 0310004 и заверяется его подписью. Если на протяжении дня операций по кассе не было, то и записи в книгу не делаются.

В конце своего рабочего дня кассир должен сверить все записи, сделанные в ф. 0310004, с имеющимися кассовыми документами, вывести остаток и проставить свою подпись. Также сверку должен провести и проставить свою подпись в книге главбух или ответственный бухгалтер.

Кассовые документы и регистры могут быть оформлены в бумажной или в электронной форме. При этом на бумажном носителе документы могут быть составлены при помощи машинописи или же заполнены от руки. Подписи на бумажных документах должны проставляться собственноручно.

В кассовые документы нельзя вносить исправления. В регистрах исправления допустимы, но необходимо, чтобы была проставлена дата исправления, а также инициалы и подпись сотрудника, вносящего исправления.

Для оформления кассовых документов и регистров в электронном формате используются специальные технические средства для обеспечения защиты записей от несанкционированных исправлений и искажений информации, а также для идентификации ответственного лица. После проставления на таких документах цифровой подписи их исправление уже недопустимо.

От Порядка ведения кассовых операций к первичным документам по учету кассовых операций

Обратимся к Порядку ведения кассовых операций в РФ — документу, на который прямо ссылается ст. 346.11 НК РФ, чтобы определить, какие первичные кассовые документы предписывает оформлять данный документ.

|

Положение Порядка ведения кассовых операций в РФ |

Первичный документ |

|

Для осуществления расчетов наличными деньгами каждое |

Кассовая книга |

|

Прием наличных денег кассами предприятий производится |

Приходный кассовый |

|

Выдача наличных денег из касс предприятий производится |

Расходный кассовый |

|

Приходные и расходные кассовые ордера или заменяющие |

Журнал регистрации |

Таким образом, из анализа положений Порядка ведения кассовых операций в РФ становится понятно, что приходные и расходные кассовые ордера — не единственное, что должен иметь «упрощенец».

Кроме того, в п. 12 Порядка ведения кассовых операций в РФ сказано, что кассовые операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждаются Госкомстатом России по согласованию с Центральным банком Российской Федерации и Министерством финансов Российской Федерации. Данное положение отсылает нас к Постановлениям Госкомстата России от 18.08.1998 N 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» (далее — Постановление N 88), от 01.08.2001 N 55 «Об утверждении унифицированной формы первичной учетной документации N АО-1 «Авансовый отчет».

Этими Постановлениями Госкомстата утверждены следующие формы первичных документов по учету кассовых операций:

— приходный кассовый ордер (форма N КО-1);

— расходный кассовый ордер (форма N КО-2);

— журнал регистрации приходных и расходных кассовых документов (форма N КО-3);

— кассовая книга (форма N КО-4);

— книга учета принятых и выданных кассиром денежных средств (форма N КО-5);

— авансовый отчет (форма N АО-1).

От редакции. Поскольку авансовый отчет — та форма, составление и заполнение которой всегда вызывают большое количество вопросов, этот документ будет предметом рассмотрения отдельной статьи в одном из ближайших номеров журнала.

На порядке составления и нюансах заполнения каждого документа остановимся более подробно.

Приходный кассовый ордер

Порядок заполнения

Назначение. Приходный кассовый ордер применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники.

Порядок заполнения. Из Указаний по применению и заполнению форм первичной учетной документации по учету кассовых операций приведем несколько основополагающих моментов, касающихся порядка заполнения приходного кассового ордера:

— приходный кассовый ордер выписывается в одном экземпляре работником бухгалтерии, подписывается главным бухгалтером или лицом, на это уполномоченным;

— квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе;

— в приходном кассовом ордере и квитанции к нему указываются: по строке «Основание» — содержание хозяйственной операции; по строке «В том числе» — сумма НДС, которая записывается цифрами, а в случае, если продукция, работы, услуги не облагаются налогом, делается запись «Без налога (НДС)»;

— в приходном кассовом ордере по строке «Приложение» перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления;

— в графе «Кредит, код структурного подразделения» указывается код структурного подразделения, на которое приходуются денежные средства.

Обратите внимание! Если организация-«упрощенец» не ведет бухгалтерский учет в полном объеме и данное решение закреплено в учетной политике, графу «Кредит, код структурного подразделения» такая организация вправе не заполнять.

Типичные заблуждения

Приходный кассовый ордер не заменит БСО и ККМ. Одна из ситуаций, встречающихся на практике: физическое лицо заключило с организацией договор на оказание услуг по подбору персонала и произвело оплату наличными денежными средствами. Вправе ли организация при получении оплаты не применять ККТ, а выдать квитанцию к приходному кассовому ордеру на уплаченную сумму? К сожалению, такие вопросы нередки, и ответу на одно из них посвящено Письмо УФНС по г. Москве от 07.05.2010 N 22-12/042067. Разъясняя ситуацию, налоговики отмечают, что в соответствии с п. 1 ст. 2 Федерального закона N 54-ФЗ контрольно-кассовая техника, включенная в государственный реестр, применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг.

В п. 2 ст. 2 Федерального закона N 54-ФЗ определено, что организации и индивидуальные предприниматели согласно порядку, определяемому Правительством РФ, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности.

Минфином не утверждена в качестве документа строгой отчетности какая-либо форма квитанции по приему наличных денег от населения для оказания платных услуг по подбору персонала.

Таким образом, при осуществлении наличных денежных расчетов с клиентами организацией, оказывающей подобные услуги, должна применяться ККТ либо денежные расчеты за оказываемые услуги должны осуществляться через кредитные учреждения (посредством безналичных расчетов).

Также налоговики отмечают, что форма приходного кассового ордера, утвержденная Постановлением N 88, является первичным документом бухгалтерского учета. Она не утверждена Минфином в качестве документа строгой отчетности, который приравнивается к кассовому чеку при ведении наличных денежных расчетов с покупателем (заказчиком, клиентом), а потому не может являться основанием для получения наличных денег без применения ККТ.

Без штампа «Получено» («Погашено») приходный кассовый ордер все же подтверждает произведенные расходы. Судьи ВСО в Постановлении от 16.04.2008 N А19-8816/07-56-Ф02-1325/08 рассмотрели спор, в котором истец (налоговый орган) заявлял, что представленные обществом квитанции к приходно-кассовым ордерам не содержат надписи «Получено» или «Погашено», в связи с чем не подтверждают произведенные расходы.

Судьи, разрешая спор, указали на следующее. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

В соответствии с Альбомом унифицированных форм первичной учетной документации по учету кассовых операций, утвержденным Постановлением N 88, приходный кассовый ордер является одной из форм первичного учетного документа.

Приходный кассовый ордер и квитанция к нему подписываются главным бухгалтером или уполномоченным лицом, кассиром, заверяются печатью и выдаются на руки сдавшему деньги, а приходный кассовый ордер остается в кассе. В приходном кассовом ордере и квитанции к нему по строке «Основание» указывается содержание хозяйственной операции, по строке «В том числе» — сумма НДС, которая записывается цифрами, а в случае, если продукция, работы, услуги не облагаются налогом, делается запись «Без налога (НДС)».

Из анализа данных норм следует, что надпись «Погашено» или «Получено» с указанием даты ее проставления не является обязательным реквизитом приходного кассового ордера и прилагаемой квитанции. Следовательно, вывод, что квитанции к приходным кассовым ордерам, представленные обществом, составлены по установленной форме и являются надлежащими доказательствами, подтверждающими факт оплаты выставленных поставщиками счетов-фактур, верен.

В качестве документа, подтверждающего исполнение обязательств, заимодавец должен представить квитанцию к приходному кассовому ордеру, а не копию самого ордера. Ситуация, рассмотренная судьями Северо-Западного округа в Постановлении от 02.12.2009 N А66-113/2009, как раз является примером из хозяйственной практики, о котором мы сказали в начале статьи, когда первичные документы по учету кассовых операций способны вызвать разногласия не с проверяющими органами, а с контрагентами организации.

Как следует из материалов дела, общество (заемщик) и физическое лицо (заимодавец) заключили договор, согласно которому заимодавец в течение трех дней обязуется передать в собственность заемщика денежные средства в сумме 2 288 000 руб., а общество (заемщик) — возвратить сумму займа в срок, определенный договором.

Полагая, что в нарушение требований ст. ст. 309, 310, 810 ГК РФ общество не исполнило обязательство по возврату займа, физическое лицо в связи с введением в отношении должника процедуры наблюдения обратилось в суд с требованием о включении задолженности в третью очередь реестра.

В подтверждение факта передачи обществу суммы займа физическое лицо представило копию договора и две отличные друг от друга копии приходного кассового ордера (с различными подписями главных бухгалтеров и кассиров).

Между тем, как отметили судьи, согласно п. 13 Порядка ведения кассовых операций в РФ прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом, уполномоченным на это письменным распоряжением руководителя предприятия. О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, уполномоченного на это, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

В соответствии с Постановлением N 88 приходный кассовый ордер применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники. Приходный кассовый ордер выписывается в одном экземпляре работником бухгалтерии, подписывается главным бухгалтером или лицом, на это уполномоченным.

Квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

Следовательно, документом, подтверждающим факт внесения наличных денег в кассу организации, является квитанция к приходному кассовому ордеру. Такая квитанция в дело представлена не была.

Аналогичная ситуация рассмотрена и судьями Северо-Кавказского округа (Постановление от 12.09.2007 N Ф08-5929/2007). В данном случае судьи выразили солидарность с коллегами из Северо-Западного округа. Они указали, что в соответствии с разделом «Приходный кассовый ордер» Постановления N 88 на каждую кассовую операцию составляется отдельный приходный кассовый ордер формы N КО-1. При этом копия квитанции в обязательном порядке прилагается к заполненному приходному ордеру как основание для его оформления. Квитанция к приходному кассовому ордеру заверяется печатью (штампом) и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе. Таким образом, для подтверждения обоснованности требований заявитель должен был представить квитанции к приходным кассовым ордерам, находящимся в деле в качестве доказательства внесения денег во исполнение договоров. Записи кассовых операций в кассовой книге производят ежедневно. Доказательства того, что заимодавец внес в кассу должника денежные средства и они оприходованы в установленном порядке, в материалах дела отсутствуют.

Свидетельские показания о том, что денежные средства внесены в кассу предприятия, не подтвержденные доказательствами, не могут быть положены в основу судебного акта.

Расходный кассовый ордер

Порядок заполнения

Назначение. Расходный кассовый ордер применяется для оформления выдачи наличных денег из кассы организации как в условиях традиционных методов обработки данных, так и при обработке информации с применением средств вычислительной техники.

Порядок заполнения. Из Указаний по применению и заполнению форм первичной учетной документации по учету кассовых операций приведем несколько основополагающих моментов, касающихся порядка заполнения расходного кассового ордера:

— кассовый ордер выписывается в одном экземпляре работником бухгалтерии;

— кассовый ордер подписывается руководителем организации и главным бухгалтером или лицом, на это уполномоченным;

— кассовый ордер регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3);

— в тех случаях, когда на прилагаемых к расходным кассовым ордерам документах (заявлениях, счетах и др.) имеется разрешительная надпись руководителя организации, его подпись на расходных кассовых ордерах необязательна;

— в расходном кассовом ордере по строке «Основание» указывается содержание хозяйственной операции, а по строке «Приложение» перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления.

Типичные заблуждения

Нарушение порядка заполнения расходного кассового ордера делает его недействительным. Судьи ФАС ВВО в Постановлении от 20.10.2004 N А29-101/2004а рассмотрели спор между налоговым органом и предпринимателем. Налоговый орган считал, что представленные им доказательства о получении предпринимателем дохода от контрагента достаточны и достоверны, ненадлежащее исполнение должностных обязанностей сотрудниками организации-контрагента и несоблюдение ими требований по ведению бухгалтерского учета не могут являться доказательством отсутствия финансовых взаимоотношений между данным обществом и предпринимателем.

Обо всем по порядку. Инспекция провела выездную налоговую проверку предпринимателя по вопросам соблюдения законодательства о налогах и сборах. В ходе проверки, в частности, установлено: при определении налогооблагаемой базы по налогу на доходы физических лиц предприниматель не учел доходы, полученные от предпринимательской деятельности, что привело к неуплате суммы налога на доходы физических лиц. Выводы проверяющих о получении предпринимателем спорных доходов основаны на анализе представленных контрагентом предпринимателя документов:

— справки о начисленном предпринимателю доходе;

— договора комиссии товарно-материальных ценностей;

— накладных к названному договору комиссии;

— накладных на отпуск товара;

— расходных кассовых ордеров.

Судьи, отказав в удовлетворении заявленных требований, руководствовались положениями Федерального закона «О бухгалтерском учете», Постановлением Правительства РФ от 08.07.1997 N 835 «О первичных учетных документах», Постановлением N 88 и пришли к выводу, что расходно-кассовые ордера, заполненные контрагентом предпринимателя с нарушением требований бухгалтерского учета, не отвечают принципам достоверности и не могут служить надлежащим доказательством получения предпринимателем доходов от этой организации.

В силу п. 1 ст. 9 Федерального закона «О бухгалтерском учете» все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

В п. 2 той же статьи указано, что первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

В соответствии с Постановлением N 88 расходный кассовый ордер применяется для оформления выдачи наличных денег из кассы организации, выписывается в одном экземпляре работником бухгалтерии, подписывается руководителем организации и главным бухгалтером. В расходном кассовом ордере по строке «Основание» указывается содержание хозяйственной операции, а по строке «Приложение» перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления.

Представленные в дело расходно-кассовые ордера, составленные контрагентом предпринимателя, не соответствуют предъявляемым к ним требованиям, поскольку не содержат подписи руководителя, главного бухгалтера, кассира, даты составления и номера ордеров, основания и даты получения дохода предпринимателем, то есть не являются надлежащим доказательством получения последним доходов от данного контрагента.

Наличие в материалах дела договора комиссии товарно-материальных ценностей и накладных на отпуск товара не может служить основанием для доначисления предпринимателю налогов, так как налоговый орган должен доказать не только наличие хозяйственных связей между предпринимателем и контрагентом, но и размер полученного дохода.

Сведения, содержащиеся в строке «Основание», должны соответствовать сути хозяйственной операции. Спор, аналогичный предыдущему, был рассмотрен судьями Северо-Западного округа (Постановление от 10.03.2009 N А26-3619/2008). Действующими лицами также явились налоговая инспекция и предприниматель, суть претензий налоговиков та же — занижение предпринимателем дохода. Разница в деталях. В данном случае претензий к заполнению расходных ордеров не было, здесь предмет спора — информация в строке «Основание» расходного кассового ордера, по которому предприниматель получал вознаграждение от контрагента-организации, а именно в данной строке было указано, что денежные средства выданы предпринимателю под отчет. Кроме того, и сам предприниматель утверждал, что контрагент выдавал ему наличные денежные средства под отчет для осуществления деятельности в рамках агентского договора. Эти денежные средства, по словам предпринимателя, использовались как заемные и впоследствии возвращались контрагенту. Примечательно и то, что от инстанции к инстанции позиция судей менялась.

Суд первой инстанции расценил денежные средства в сумме 1 010 584,53 руб. как полученные предпринимателем от организации-контрагента под отчет. Суд указал, что спорная сумма не может являться доходом предпринимателя, поскольку в расходных кассовых ордерах не указано на выдачу денежных средств за реализованный по агентскому договору товар. Суд посчитал: указание в финансовых документах на выдачу денежных средств под отчет означает, что деньги должны быть возвращены лицу, их выдавшему. Ссылку инспекции на письмо предприятия как доказательство получения предпринимателем денежных средств за реализованный по агентскому договору товар суд отклонил.

Апелляционный суд отменил решение суда в этой части.

Суд апелляционной инстанции, оценив в совокупности все представленные предпринимателем и инспекцией документы, признал спорную сумму денежных средств доходом предпринимателя, полученным от контрагента за товар, реализованный по агентскому договору. Суд указал, что в материалах дела отсутствуют доказательства возврата предпринимателем организации-контрагенту полученных под отчет денежных средств либо отчеты об их использовании. Представленное инспекцией письмо суд апелляционной инстанции признал допустимым доказательством.

Кассационная инстанция не нашла оснований для отмены обжалуемого судебного акта по рассматриваемому эпизоду. При принятии решения судьи основывались на положениях:

— Порядка ведения кассовых операций в РФ;

— Постановления N 88.

Суд принял во внимание, что доказательств, подтверждающих факт возврата предпринимателем контрагенту денежных средств в сумме 1 010 584,53 руб., в том числе платежных поручений, свидетельствующих о перечислении предпринимателем на расчетный счет контрагента спорной суммы, либо приходных кассовых ордеров, подтверждающих факт внесения наличных денежных средств в кассу организации, в материалах дела нет.

В то же время инспекция представила в материалы дела письмо, в котором контрагент подтвердил, что размер выручки за реализованный по агентскому договору товар, а также то, что денежные средства, выплаченные в спорный период, не являются средствами, переданными под отчет.

Суд апелляционной инстанции также принял во внимание результаты опроса налоговым органом предпринимателя, в ходе которых последний указал, что полученные по расходным кассовым ордерам от контрагента денежные средства являются выручкой за реализованный товар.

Кассационная инстанция сочла, что апелляционный суд дал правильную оценку всем представленным в материалы дела доказательствам, учтя их в совокупности.

Журнал регистрации приходных и расходных кассовых документов

Применяется для регистрации бухгалтерией приходных и расходных кассовых ордеров или заменяющих их документов платежных (расчетно-платежных) ведомостей, заявлений на выдачу денег, счетов и др. до передачи в кассу организации. Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других, приравненных к ней платежей, регистрируются после их выдачи.

Значимость и важность наличия данного документа в полной мере смогли оценить участники спора, рассматриваемого судьями ФАС ЦО (Постановление от 09.10.2007 N А09-8896/06-4). Судьи указали, что произведение оплаты, подтверждаемое приходными кассовыми ордерами, не может быть признано обоснованным. Поскольку имеющиеся в деле приходные кассовые ордера о получении истцом от ответчика денежных средств носят односторонний характер, а потому не подтверждают факт перечисления должником указанной в нем суммы. Журнал регистрации приходных и расходных кассовых документов, являющийся первичной учетной документацией в соответствии с Постановлением N 88, представлен не был.

На заметку: факсимиле на первичных документах

Вопрос о возможности проставления факсимильной подписи на кассовых документах звучит нередко. Причины, его вызывающие, могут быть различны: трудно застать руководителя и потом заставить его подписать все документы, большой объем кассовых документов ухудшает настроение руководителя уже одним своим видом и т.д.

Вот что говорят судьи Центрального округа в Постановлении от 09.10.2007 N А09-8896/06-4 по поводу использования факсимиле на первичных документах.

Факсимильное воспроизведение подписи является аналогом собственноручной подписи и допускается при совершении сделок. В нормативных актах не содержится запрета на использование факсимильного воспроизведения подписи в первичных бухгалтерских документах, каковыми являются спорные накладные.

Согласно п. 2 ст. 160 ГК РФ использование при совершении сделок факсимильного воспроизведения подписи с помощью средств механического или иного копирования, электронно-цифровой подписи либо иного аналога собственноручной подписи допускается в случаях и порядке, предусмотренных законом, иными правовыми актами или соглашением сторон.

Договор, являющийся по своей правовой природе сделкой и также подписанный посредством факсимиле, доказательством заключения сторонами такого соглашения выступать не может в связи с отсутствием в его тексте специально оговоренного условия.

Кроме того, в соответствии с п. 1 ст. 9 Федерального закона «О бухгалтерском учете» все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Пунктом 2 указанной статьи и п. 13 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного Приказом Минфина России от 29.07.1998 N 34н, установлено, что первичные учетные документы должны содержать следующие обязательные реквизиты:

— наименование документа (формы);

— код формы;

— дату составления;

— наименование организации, от имени которой составлен документ;

— содержание хозяйственной операции;

— измерители хозяйственной операции (в натуральном и денежном выражении);

— наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

— личные подписи и их расшифровки (включая случаи создания документов с применением средств вычислительной техники).

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, перечень которых определен названными нормами.

Таким образом, законом и иными правовыми актами не предусмотрена возможность использования факсимиле на доверенностях, платежных документах, других документах, имеющих финансовые последствия. К таким документам относится в том числе первичная учетная документация.

Важные моменты

При поступлении документов в бухгалтерию их необходимо проверить:

| По форме | Заполнены ли все разделы, указаны ли реквизиты |

| По содержанию | На установление факта правильности подсчета сумм |

Очень часто бухгалтеры допускают ошибки при оформлении. Наиболее распространенные:

- использование простого карандаша;

- отсутствие необходимых реквизитов;

- наличие исправлений;

- использование не утвержденных бланков;

- в незаполненных строках нет прочерка;

- подписи теми лицами, которые не имеют на это право.

Чтобы не допускать ошибок, необходимо ознакомиться с правилами оформления. Если избежать помарок не удалось, важно знать, как их исправить:

| Если ошибка в кассовых или банковских документах | Они аннулируются и составляются заново |

| В случае порчи кассового документа уничтожать его не нужно | Необходимо приложить его к отчету |

| Остальные типы документов | Исправляются только после согласования с контрагентами |

| Неправильная запись перечеркивается | Таким образом, чтобы исправленное можно было разобрать. Обычно зачеркивают тонкой линией |

| Если неправильно записана одна цифра | Зачеркивается сумма полностью |

| Сверху зачеркнутого | Пишется правильная запись |

| На поле делается отметка «исправлено» | Ставится подпись ответственного лица |

| Если экземпляров документа несколько | Исправлять необходимо каждый |

Если поправки внесены неверно, они не признаются и считаются недействительными. Любая организация должна хранить первичные документы.

Срок – не меньше 5 лет. Эти документы фиксируют факт проведения операций в учреждении.

Что это такое

Первичные документы по учету денежных средств в кассе – это документы, которые подтверждают осуществление действий или операций на предприятии.

В состав первичных документов включаются те, которые содержат данные об итогах деятельности — ордеры (по приходу и расходу финансов), кассовая книга, отчеты.

Основными первичными документами являются различные акты, счета, накладные, поручения и прочие.

Какова их роль

С помощью первичных документов можно подтвердить факт совершения операции в организации, узнать дату ее проведения.

Также на их основании ведется контроль по работе как структурного подразделения, так и работников в отдельности. По информации, содержащейся в документах, осуществляются проверки.

Также играют роль по сохранности имущества организации, дают возможность оптимально его использовать. Обладают первичные документы и юридическим значением.

Поскольку служат письменным доказательством проведения операций, то используются судьей при рассмотрении бухгалтерских споров.

Правовое регулирование

Федеральный закон № 129 «О бухгалтерском учете», принятый 21 ноября 1996 года, содержит основные требования и порядок заполнения первичной документации.

9 статья, пункт 2 данного закона гласит, что документы принимаются к учету, если оформлены на утвержденных законодательством бланках.

Прочие нормативные документы, которыми стоит руководствоваться:

- Гражданский кодекс – 1 и 2 части.

- Федеральный закон № 173 «О валютном регулировании» от 10 декабря 2003 года.

- Положение ЦБ «О безналичных расчетах» № 2П от 3 октября 2002 года.

- Инструкция Центрального банка «Порядок ведения кассовых операций», разработанная 5 января 1998 года № 18.

Оформление первичных кассовых документов

Все документы, поступающие в кассу, оформляются в бухгалтерии. После исполнения их кассиром, они возвращаются обратно.

Заполнять может кассир или бухгалтер. Оформление возможно несколькими путями:

- в бумажном виде;

- с помощью компьютера;

- в электронном формате.

В нормативных актах нет требований, касающихся нумерации документов из кассы. Правила можно установить самостоятельно. Можно использовать нумерацию цифрами, индексами и даже буквами.

Какую отчетность сдает НКО в налоговую в 2019 году, .

Единственное требование – соблюдение хронологии. Если приходных документов много, нумерацию можно начинать каждый день заново. Печать обязательна.

Где взять бланки

Формы документов разработаны и утверждены Центральным банком. Приобрести их можно в канцелярии или книжном магазине.

Существуют специальные бухгалтерские программы, дающие возможность распечатать бланк на компьютере. Последний вариант более приемлемый, так как можно самостоятельно выбрать формат, изменить размеры строк.

Обязательные реквизиты

Министерство финансов определяет реквизиты, обязательные к заполнению в учетных документах:

- название документа – форма;

- код;

- дата оформления;

- название предприятия, которое составляло документ;

- суть операции и ее измерители – натуральные и денежные;

- ответственные лица;

- их подписи и расшифровки.

Официальные бланки содержат графы с обязательными реквизитами, их необходимо лишь заполнить.

Требования к их оформлению

Государственный комитет статистики выдвигает правила оформления документов:

- записи ведутся чернилами, ручкой или химическим карандашом – такими средствами, которые гарантируют сохранность данных. Возможно использование машинных носителей;