Выход на биржу делает компанию известной, придает статус, а главное — открывает доступ к капиталу. Как происходит первичное размещение акций на бирже и стоит ли инвесторам вкладываться в IPO?

В этом тексте вы узнаете:

- Что такое IPO

- Этапы выхода компании на биржу

- Как участвовать в IPO

- Стоит ли покупать акции в первые дни IPO

Что такое IPO

Каждая компания стремится привлечь капитал для развития своего бизнеса. На начальном этапе — в стадии стартапа — ей сложно привлечь банковский кредит или найти «ангела», готового вложиться в ее развитие. И тогда компания выпускает акции, которые предлагаются инвесторам. Каждый, кто купит акцию стартапа, становится его совладельцем.

Если бизнес успешен, то ему требуется дополнительный капитал на дальнейшее развитие. Конечно, можно взять кредит либо выпустить

облигации

, векселя. Но самый выгодный вариант — выпустить акции для обращения на фондовой бирже. Потенциально это позволяет привлечь миллионы инвесторов и миллиардные

инвестиции

.

Первичное публичное размещение акций, или IPO (Initial Public Offering), — это первая публичная продажа акций компании неограниченному кругу лиц. Во время IPO компания выпускает акции и размещает их на бирже, а любой желающий инвестор или инвестиционный фонд может приобрести бумаги.

Процесс этот затратный, однако если размещение акций пройдет успешно, компания сумеет привлечь сотни тысяч, миллионы, а то и миллиарды долларов.

Этапы IPO

Компания не может просто выпустить новые акции и сразу разместить их на бирже. Перед этим ей предстоит пройти несколько этапов, в которых будут участвовать инвестиционные банки, юристы, маркетологи и многие другие специалисты. Компания должна подготовить себя к тому, что она перестанет быть частной, а будет публичной, так как на этом рынке свои правила и требования.

Для того чтобы выйти на биржу, компания должна иметь хорошую историю бизнеса и подготовить прозрачную отчетность за несколько лет. Например, разместить свои акции на Нью-Йоркской фондовой бирже может только компания, предварительная стоимость которой не менее $50 млн.

После того как компания задумалась о первичном выпуске акций в обращение на бирже, начинается предварительный этап IPO.

Руководители Fiat Chrysler Automobiles и автомобильной компании Ferrari, в том числе Пьеро Феррари и Серджио Маркионне, звонят в колокол на Нью-Йоркской фондовой бирже по случаю IPO Ferrari, 21 октября 2015 года

(Фото: Andrew Burton / Getty Images)

Предварительный этап

Предварительный этап — самый продолжительный, он может длиться от нескольких месяцев до нескольких лет. За это время компания должна оценить свой бизнес, структуру активов и корпоративного управления. Тогда можно просчитать, по какой цене и сколько акций следует выпустить и, соответственно, определить будущую

капитализацию

компании.

Важно также оценить степень финансовой и информационной прозрачности. Это способствует росту доверия инвесторов к компании и повышает ее репутацию. К тому же будущий

эмитент

, по правилам биржевых торгов, обязан публично предоставлять ежеквартальную финансовую отчетность.

По результатам проведенного анализа компания решает, выгодно ли ей выводить свои акции на публичные торги. Совет директоров, взвесив все за и против, должен дать заключение, выходить на IPO или нет. Если да, то компания подписывает договор с андеррайтером — и начинается следующий, подготовительный этап IPO.

Подготовительный этап

Всей подготовительной рутиной вывода акций на биржу занимается андеррайтер — как правило, это инвестиционный банк, с которым заключает договор компания. Обычно над IPO работают несколько андеррайтеров. Кроме того, выбирается фондовая

биржа

, где будут размещены акции, и брокеры.

Андеррайтер оценивает компанию и с учетом рыночных условий определяет параметры предстоящего IPO: сколько всего акций будет выпущено и по какой начальной цене, а также когда лучше всего выпустить бумаги на биржу.

Затем компания вместе с андеррайтером готовят проспект эмиссии для регулирующего органа той страны, в которой пройдет IPO. В России работу на фондовых биржах контролирует Банк России, в США — комиссия по ценным бумагам и биржам (SEC).

В проспекте содержится подробная информация о компании: данные о руководстве и акционерах, финансовая отчетность, дивидендная политика. Компания также должна объяснить, для чего она решила привлечь средства, рассказать о том, сколько акций планирует выпустить, о сроке размещения и многом другом. Если предоставленная в документе информация удовлетворяет всем требованиям регулирующего органа, то назначается дата IPO.

Помимо проспекта андеррайтер с эмитентом готовят инвестиционный меморандум — документ, который содержит данные, необходимые инвесторам для принятия решения — вкладываться в компанию или нет.

И наконец, запускается рекламная кампания — чтобы повысить интерес инвесторов к размещаемым бумагам. Представители компании встречаются с потенциальными инвесторами и брокерами во время поездки по крупным мировым финансовым центрам, таким как Лондон, Нью-Йорк, Гонконг или Токио. В таком «дорожном шоу», или Road Show, менеджмент раскрывает инвесторам показатели компании и данные по размещению акций. Road Show обычно длится две-три недели.

Андеррайтеры могут заключать разные договоры с эмитентами:

«Твердое обязательство» (англ. Firm commitment). В этом случае андеррайтер берет на себя большой риск, так как полностью гарантирует продажу ценных бумаг эмитента. Он сам покупает все акции, которые предлагаются для IPO, и потом перепродает их на биржу. Но сам может получить убыток, если не сможет продать их дороже, чем купил у компании. Обычно такой андеррайтинг проводится с компаниями высокого качества или с теми, которыми заинтересовались инвесторы.

«Максимальные усилия» (англ. Best efforts) — андеррайтер обязуется предпринять все возможное, чтобы продать акции, но не должен их покупать. В этом случае эмитент больше рискует. Такие сделки проводят фирмы, которые специализируются на более спекулятивных ценных бумагах новых и «несозревших» компаний.

«Резервное обязательство» (анг. Standby Commitment или Standby underwriting) — андеррайтер соглашается купить акции, которые остались после IPO и не приобрели другие инвесторы. При этом он покупает бумаги по цене подписки, которая обычно ниже рыночной.

Основатели Robinhood Байджу Бхатт и Владислав Тенев на церемонии открытия торгов на бирже NASDAQ. Онлайн-брокер Robinhood провел IPO 29 июля 2021 года

(Фото: Cindy Ord / Getty Images for Robinhood)

Основной этап

Во время Road Show происходит сбор предварительных заявок на акции эмитента. Крупные инвесторы получают право покупки акций до их официального размещения. По собранным заявкам андеррайтер получает информацию о том, сколько акций инвесторы готовы купить и по какой цене. Андеррайтер, кстати, обладает преимущественным правом покупки акций до IPO с дальнейшей их перепродажей после размещения.

Если IPO компании вызывает ажиотаж, то спрос на акции может превысить предложение — это называется переподпиской книги заявок. Тогда компания вместе с андеррайтером решают, что делать. Они могут увеличить цену акций или выпустить дополнительные бумаги

Завершающий этап

Финальный этап, или

листинг

, — это начало обращения

ценных бумаг

на бирже. Именно с началом торгов на бирже становится окончательно ясно, насколько эффективным оказалось IPO. Если цена бумаг адекватна рыночным условиям, то эмитент может рассчитывать на формирование стабильной репутации на фондовом рынке и на повышение своей капитализации.

Как участвовать в IPO

Для того, чтобы участвовать в IPO, вам нужен брокерский счет. На нем должна быть определенная сумма денег, которую вы хотите вложить в акции. Кроме того, есть минимальная сумма, которую нужно иметь для участия — она различается от размещения к размещению, может быть как в рублях, так и в иностранной валюте. Она зависит от компании и цены ее бумаг.

Покупка бумаг крупной международной компании, которая выходит на биржу, может быть очень дорогой и не всем по карману. Помимо этого в некоторых IPO могут участвовать только квалифицированные инвесторы. Этот статус могут получить те, кто соответствует требованиям:

-

Сумма активов от ₽6 млн. Сюда входят депозиты, акции, облигации, обезличенные металлические счета, в том числе в доверительном управлении;

-

Обороты по сделкам на финансовых рынках за последний год от ₽6 млн. Оборот — общая сумма сделок с финансовыми инструментами и ценными бумагами, которые могли быть как прибыльными, так и убыточными. Например, вы купили акций на ₽1 млн, а потом продали их — оборот будет ₽2 млн. Кроме того, нужно проводить сделки регулярно, каждый месяц не менее одной, а каждый квартал — не менее десяти;

-

Высшее экономическое образование, подтвержденное дипломом государственного образца. У вуза также должна быть аккредитация, которая позволяет аттестовывать в сфере профессиональной деятельности на рынке ценных бумаг;

-

Аттестат специалиста финансовых рынков от Банка России, а также международные сертификаты CFA, CIIA и FRM;

-

Опыт работы в организации, которая совершала сделки с ценными бумагами или производными инструментами. Два года, если у организации есть статус квалифицированного инвестора, а в других случаях — три года. При этом вы должны работать с ценными бумагами. Если вы, например, были офис-менеджером или HR-специалистом, то «квалом» вы не станете.

Обычно розничным инвесторам более доступны IPO российских компаний. Для них обычно не нужен статус квалифицированного инвестора. Посмотреть на предстоящие размещения можно, например, в приложении брокера. Чтобы поучаствовать в IPO, нужно сделать несколько шагов. Ряд из них вы могли уже пройти, например, если у вас уже есть брокерский счет:

-

Выбрать компанию;

-

Изучить информацию о предстоящем размещении, даты приема заявок;

-

Узнать, кто может участвовать в IPO — только квалифицированные инвесторы или все, в том числе «неквалы»;

-

Открыть брокерский счет;

-

Положить на него необходимую сумму;

-

Подать заявку в приложении, на сайте или в офисе брокера.;

-

В случае переподписки брокер может отклонить заявку или выполнить ее не полностью. Тогда вам нужно будет больше денег и новая заявка, если вы укладываетесь в сроки ее подачи;

-

После того, как заявку исполнят, вам придет уведомление.

Есть такое понятие, как аллокация — это сколько процентов от числа заявок будет выполнено. Брокер вместе с андеррайтером распределяют бумаги от самых крупных инвесторов к самым маленьким. И, конечно, в приоритете инвесторы с большим капиталом.

Так что есть вероятность, что вашу заявку не исполнят либо не выполнят полностью. Например, вы хотели купить 100 акций компании, а вам на счет зачислили 50. Деньги с вас возьмут только за те акции, которые вам достались.

Люди стоят в очереди за футболками у киоска онлайн-брокера Robinhood на Уолл-стрит в Нью-Йорке, 29 июля 2021 года. В этот день компания провела IPO

(Фото: Spencer Platt / Getty Images)

Стоит ли покупать акции в первые дни IPO

«РБК Инвестиции» исследовали проведенные в 2020 году IPO. Согласно полученным данным, средний рост цен в первый день торгов относительно цены размещения составил 49,7%. Исследование также показало, что чем больше объем размещения, тем меньший убыток может понести инвестор. Средний рост в первый день торгов десяти крупнейших IPO 2020 года — 54,9%.

Что касается IPO меньших размеров, то возможен значительный рост стоимости акций, но и больше шансы получить убыток. Осторожному инвестору лучше присматриваться к наиболее крупным размещениям.

По данным NASDAQ, в 2021 году в среднем в первый день торгов акции росли на 34%. Тем не менее, стоимость медианных, типичных акций увеличивалась только на 13% по сравнению с 26% в 2020 году. Кроме того, в 33,6% случаев первый торговый день акции заканчивали в минусе — ниже цены размещения.

Помните, что риски есть всегда, и никто не может гарантировать, что вы заработаете на участии в IPO. Тщательно взвешивайте свое решение и не забывайте изучать проспект эмиссии и инвестиционный меморандум, чтобы побольше узнать о компании и ее бизнесе.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Процедура включения ценной бумаги в список торгуемых на бирже активов.

О чем пойдет речь

Всем привет. Ремарка в самом начале — IPO стали очень популярными благодаря росту цен на акции компаний в день размещения. Однако доступ частных инвесторов к участию в публичном размещении все еще очень ограничен. Из каких шагов состоит выход IPO, какая доходность у акций и у кого есть доступ к акциям на IPO — разбираемся в этом материале.

Содержание статьи:

- Что такое IPO?

- Процесс выхода на IPO

— pre-IPO

— Выбор инвестиционного банка

— Заявка на IPO

— Ценообразование

— Непосредственно IPO

- Как участвовать в IPO частным инвесторам?

- Доходность IPO

- Итог

Что такое IPO?

IPO (Initial Public Offering), или первичное размещение акций — это процесс предложения акций частной компании на публичном рынке путем их размещения. В рамках выхода на биржу через первичное размещение акций компания выпускает новые акции, продает их и привлекает дополнительный капитал.

Самое первое IPO прошло еще в 1602 году. Dutch East India Company предложила свои акции всем желающим через Амстердамскую фондовую биржу. Главная цель — привлечение дополнительных средств.

Чем длиннее история каких-то процессов, тем сложнее они становятся. Особенно в финансах. Процесс IPO является самым ярким примером усложнения процессов. Инвестиционные банки, андерайтеры, due diligence, road show, проспекты инвестиций, red herring, ценообразование — все эти компоненты являются частью публичного размещения.

Процесс выхода на IPO

Самый простой способ разобраться в IPO — это рассмотреть каждый шаг компании в размещении акций на бирже.

pre-IPO

Для начала — как компании добираются до IPO. Самое популярный путь — прохождение через несколько раундов инвестиций, быстрый рост и достижение той самой стадии. Стадии, когда выход на биржу становится одним из вариантов привлечения инвестиций.

Несмотря на то, что вариант с несколькими раундами инвестиций перед IPO является очень романтичным, — это далеко не единственный путь. Много компаний в биотехе, например, выходят на IPO на достаточно раннем этапе развития. На это влияет капиталоемкость производства, состояние рынка частных инвестиций, уровень развития компании и потенциальное множество других факторов.

Очевидный факт — у IPO есть свои преимущества и недостатки. Есть и другие способы привлечения и выхода из капитала. Через слияния и поглощения (M&A), прямое размещение (Direct Listing), через поглощение публичной компании (популярный в 2020 SPACs) и другие.

Вернемся к IPO. Инвесторы должны зарабатывать на инвестициях, менеджменту необходимы новые средства и инструменты для развития. Коллективным решением борда и менеджмента компании принято решение по выходу на биржу.

Выбор инвестиционного банка

На этом этапе начинает формироваться разница между размером привлеченных компанией средств и ценой, по которой индивидуальные инвесторы и трейдеры смогут получить акции этой компании.

Зачем вообще нужен инвестиционный банк? Кратко: инвестиционный банк — это посредник между компанией и инвесторами в IPO. Можно подумать, что при определенном размере компании реально нанять армию юристов, самостоятельно составить все документы и сэкономить на инвестиционных банках. Да, и это уже будет Direct Listing, или прямое размещение на бирже.

В IPO инвестиционные банки являются неотъемлемой частью. У банков, а в случае IPO их принято называть андеррайтерами (underwriters), есть несколько опций для работы с компанией. От полного выкупа размещения — минимум рисков для компании, — до best efforts agreement — андеррайтер не гарантирует суммы привлеченных средств и выступает лишь посредником для продажи акций. Есть еще вариант all or nothing — либо продаем весь выпуск акций, либо ничего.

Все это, конечно, не настолько увлекательно, но фактически необходимо. Компания выбирает продавца своих акций. Репутация, опыт и возможности инвестиционных банков ведут к тому, что компании выбирают несколько андеррайтеров. Диверсификация рисков в рамках IPO — стандартная практика.

Выбрали банк, решили с форматом взаимодействия, определились, когда компания получит свои средства, а инвесторы — возможность продать акции? Дальше еще больше бумажной работы.

Индивидуальные инвесторы все еще далеко от доступа к акциям компании.

Заявка на IPO

Дальше андеррайтеры и компания проходят через ряд стандартных процедур. Начинается все с engagement letter — это документ, определяющий условия взаимодействия между компанией и банком. Gross spread является одним из самых интересных компонентов.

Фактически gross spread определяет разницу между тем, за сколько банк продаст акции публике, и тем, сколько банки за эти акции заплатят. Зачастую gross spread составляет около 7% от размера IPO. Наконец, мы дошли до цифр.

Статистика говорит о том, что медианное значение вырученных на IPO средств в США составляет около 180 млн долларов (по состоянию на 2020 год).

Из наиболее популярных сделок в 2021 году компании привлекли в рамках IPO:

- Bumble — 2,15 млрд долларов;

- Robinhood — 2 млрд долларов;

- GitLab — 650 млн долларов;

- Rivian — 12 млрд долларов.

Rivian — вообще одна из самых интересных компаний, вышедших на биржу в 2021 году. Rivian вышел на IPO без выручки, компания в момент размещения достигла капитализации в 72 млрд долларов. Все финансовые данные мы можем найти в проспектах компании. К примеру, вот проспект Rivian.

Что такое проспект? Проспект — это формальный документ на регистрацию IPO. В США эта форма называется S-1. Когда необходимо посмотреть финансовые данные компании, которая выходит на биржу, можно абсолютно все детали найти по запросу S-1 prospectus for [имя компании].

После заполнения регистрации наступает еще один интересный момент IPO. Называется road show. Этот термин обычно используется для процесса презентации компании ряду инвесторов. Если на ранних стадиях условный road show проводят основатели и ключевые сотрудники, то в рамках IPO это выполняют андеррайтеры. Road show проводится с целью оценки интереса институциональных инвесторов к IPO и оценке спроса на акции.

IPO — это процесс выхода на биржу через предложение акций публике. При чем здесь институциональные инвесторы?

Институциональные инвесторы фактически являются еще одной стороной, которая имеет доступ к условному домкрату. Каждая сторона, прикладывая усилие к домкрату, увеличивает разницу между ценой предложения компании и ценой покупки акций индивидуальными инвесторами на бирже.

Ценообразование

Если мы еще раз откроем проспект Rivian, то увидим, что сразу в первой секции пропущены цифры, по которым компания выйдет на биржу. После регистрации и roadshow андеррайтеры и компания возвращаются к обсуждению цены размещения.

Цена размещения обычно зависит от ряда факторов. Цели компании влияют на ценообразование. Менеджмент хочет привлечь определенный объем средств в рамках размещения. Рыночные факторы также влияют на цену — изменения цен на акции влияет на цену размещения.

Успех road show. Это один из самых сложных факторов. Андеррайтеры балансируют между ценой размещения и фактом подписки для IPO. Подписка фактически означает то, сколько и по какой цене инвесторы смогут купить акций в момент публичного размещения.

Баланс цены в таком случае — максимально важный момент. С одной стороны — компания, которая привлекает средства. С другой стороны — сколько инвесторы готовы заплатить за акции. Зачастую андеррайтеры уменьшают цены для привлечения максимального интереса. Как результат — цена акций значительно увеличивается в рамках размещения. Но в таком случае компания получает средства по заниженной цене.

Процесс ценообразования очень спекулятивный, на него влияет невероятное множество факторов: от личности управляющего партнера андеррайтера до желания компании и инвесторов заработать.

Так а где индивидуальные инвесторы? Уже почти рядом, но все еще с очень ограниченным доступом.

Непосредственно IPO

Мы имеем цену IPO и количество акций, которое будет продано в рамках размещения. Андеррайтерам теперь необходимо определить, как акции будут распределены между инвесторами. С одной стороны, необходимо найти инвесторов, которые не будут продавать акции сразу же после открытия торгов. Это может обвалить цену акции. С другой — если отдать все долгосрочным инвесторам, то в момент открытия не будет достаточно спроса и предложения для формирования рынка.

Некоторые брокеры, в том числе российские, активно работают с андеррайтерами и получают определенные аллокации в процессе размещения. Так как этот процесс очень спекулятивный и фактически решается каждым андеррайтером непосредственно в момент размещения — невозможно заранее сказать, какой инвестор получит какое количество акций. И это как раз тот момент, когда индивидуальные инвесторы смогут поучаствовать в IPO.

Обычно брокеры собирают заявки от индивидуальных инвесторов для понимания спроса — и дальше распределяют акции соответственно тому объему, который они получили от андеррайтера.

День IPO. Менеджмент компании часто приглашают на церемонию открытия торгов в определенный день. Но это не означает, что акции компании начинают торговаться одновременно со звонком об открытии рынков. NYSE (New York Stock Exchange) имеют процесс, который называется price discovery (нахождение цены). Во время этого процесса центром внимания становятся market makers. NYSE даже составил слайд по этому процессу.

Market makers предлагают акции своим клиентам и находятся в поиске пресловутого баланса между спросом и предложением. Очевидно, что если спрос превышает предложение, то цена открытия торгов по этой акции будет расти. В момент баланса market maker предоставляет информацию бирже о том, что цена открытия будет на определенном уровне. Торги начинаются.

Как участвовать в IPO частным инвесторам?

Как мы видим из процесса IPO, у индивидуальных инвесторов немного возможностей поучаствовать в IPO. В общем-то, варианта два.

Первый — через брокера, который получает аллокацию от андеррайтера. В таком случае количество акций будет зависеть непосредственно от андеррайтера. Российские брокеры также могут накладывать ограничение на продажу этих акций, в США брокеры очень аккуратно подходят к процессу IPO и только очень ограниченный список инвесторов получают доступ к аллокации.

Второй — участвовать в момент открытия торгов. В данном случае процесс ничем не отличается от торговли любыми другими акциями.

Доходность IPO

Доходность (неожиданно!) зависит от стадии участия в IPO. Jay Ritter собирает статистику по IPO каждый год. В соответствии с его цифрами, в 2021 году произошло 309 IPO и средняя доходность первого дня торгов составляет 32%. Однако стоит помнить, что это разница между индикативной ценой размещения — той, которую определяет андеррайтер, — и ценой закрытия. В случае серьезного спроса со стороны институциональных инвесторов и роста цены до открытия торгов по этой акции эта доходность не всегда отражает то, что частные инвесторы могут получить от участия в IPO.

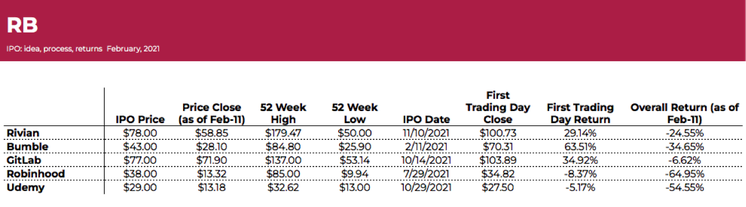

Для информационных целей давайте посмотрим на пять громких IPO прошлого года. Именно классических IPO. Coinbase, Roblox, Warby Parker и другие делали Direct Listing. Поэтому предлагаю посмотреть на пять следующих компаний — Rivian, Bumble, GitLab, Robinhood и Udemy.

Дальше буду сухие цифры, но можно проследить общую динамику. В первый день в трех IPO из пяти был значительный рост. Рынок был волатильный последние два месяца, потому все пять компаний оказались в значительном минусе по сравнению с ценой IPO. Акции GitLab потеряли лишь 6% стоимости, Robinhood сейчас торгуется на 65% ниже, Udemy -55%, Bumble -35%, Rivian -25%. Детали тут:

Нажмите, чтобы увеличить изображение

Учитывая, что какие-то брокеры имеют период lock up — промежуток времени, когда продажа акций запрещена, — инвестиции в определенные IPO могут показать существенные убытки.

Итог

Очевидно, что IPO — это комплексный процесс. Попасть в него частным инвесторам не так просто. Доходность участия в IPO может казаться высокой, но она не всегда доступна для частных инвесторов. Участие в IPO становится спекулятивной историей. Если инвесторы покупают акции на IPO и продают их сразу в рынок, то, возможно, таким инвесторам будет сложно получить аллокацию в новых IPO.

Вывод — несмотря на то, что IPO может показаться очень понятным инструментом по получению дохода, серьезно заработать на этом процессе может только определенный круг организаций.

Если есть вопросы или предложения по темам, которые хотелось бы раскрыть подробнее в рамках финансов, данных или рынка финансовых технологий — пишите мне в LinkedIn или Twitter.

Фото: Pixabay

Публичное размещение акций – это хороший способ повысить узнаваемость бренда, привлечь дополнительный капитал в компанию и дать возможность инвестору потенциально много заработать. Что значит первичное размещение акций на бирже и стоит ли инвесторам вкладываться в IPO – об этом в статье.

Что такое IPO (АйПиО) на бирже

Первичное публичное размещение (IPO, Initial Public Offering) – это, простыми словами, момент, когда акционерная компания впервые начинает продавать свои ценные бумаги (акции, депозитарные расписки) неограниченному кругу лиц.

По-другому можно сказать, что процесс IPO позволяет компании превратиться из частной фирмы (число совладельцев ограничено) в публичное акционерное общество (совладельцем может стать кто угодно). Например, так было с ПАО «Магнит», ПАО «Лукойл» и т. д.

Цель первичного размещения акций

Для масштабирования своего бизнеса крупной компании нередко требуется дополнительный капитал. Самое простое, что можно сделать, – взять инвестиционный кредит в банке. Однако если его сложно получить из-за слабых финансовых результатов или требуется капитал намного больше, чем банк готов выдать, выпуск акций – лучшее решение для компании. Рассмотрим далее, какие еще цели есть у IPO, помимо привлечения финансового капитала.

Увеличение стоимости компании

Хоть успешный выпуск акций и содействует притоку дополнительных финансов, нередко бывает так, что, помимо непосредственного привлечения капитала, котировки самих компаний тоже могут расти. В результате этого финансовое состояние акционеров, в том числе основателей, мгновенно растет. Почему так может происходить? Дело в том, что число желающих купить бумаги превышает количество акций в обращении. Так как число ценных бумаг ограничено, ажиотаж на бирже вокруг компании поднимает котировки ее акций вверх.

Пример успешного IPO. Один из крупных игроков на рынке райдшеринга, компания Lyft, за один торговый день после IPO привлекла 2,34 млрд долл. от частных инвесторов. Компанию оценили в 24 млрд долларов, и это при том, что бизнес был крайне убыточным. В данном случае выйти на IPO было лучше, чем пытаться убедить банкиров в получении инвестиционного займа для своего развития.

Повышение престижа компании

Если IPO прошло удачно и компания успешно привлекла капитал, такая фирма автоматически повышает узнаваемость своего бренда и улучшает свою инвестиционную привлекательность. О новой компании, которая начала обращаться на фондовой бирже, обязательно напишут в различных печатных и интернет-изданиях. Добиться подобного внимания обычными маркетинговыми уловками порой почти невозможно.

Пример подобного проявления – компания Tesla. Когда фирма выходила на IPO, о ней знали лишь представители автопрома и экологических сообществ. Tesla занимала маленькую долю на рынке электрокаров. Но после публичного размещения акций и яркой презентации эксцентричного миллиардера Илона Маска о Tesla узнало намного больше людей по всему миру. В компанию поверили миллионы инвесторов, а ее акции с момента IPO выросли почти в 50 раз.

Прозрачность

Выход на IPO подразумевает, что вся финансовая отчетность компании находится в открытом доступе. Можно легко проверить структуру управления, отчет о прибылях и убытках и т. д. Такое положение дел вызывает доверие со стороны потенциальных инвесторов. Более того, публичным акционерным обществам гораздо легче получать займы на выгодных условиях, оформлять государственные льготы и прочее.

Выход на IPO — этапы

Ни одна компания не может по собственному желанию выпустить акции в обращение на фондовой бирже. Процедура IPO очень сложная, её способны пройти не все представители крупного бизнеса. Выход на IPO состоит из четырех шагов и сопряжен тесным взаимодействием с инвестиционными банками, юристами, маркетологами, сотрудниками фондовых бирж и прочими специалистами. Узнаем далее, как частные предприятия становятся акционерными обществами.

Оценка эффективности компании

Оценить перспективы бизнеса относительно IPO – это первый шаг на пути к выходу на биржу. По времени это занимает от нескольких месяцев до нескольких лет. Соответствующие специалисты оценивают фирму по целому ряду критериев и решают с советом директоров, выгодно выводить на IPO компанию или нет.

Как правило, оценка эффективности бизнеса включает анализ структуры активов, финансовой отчетности и корпоративного управления. Также на этом этапе рассчитывают, по какой цене и сколько акций следует выпустить, какая капитализация у компании потенциально может быть.

Если совету директоров устраивают прогнозы по поводу предстоящего IPO, то в этом случае компания подписывает договор с андеррайтером по поводу сотрудничества и переходит к подготовительному этапу.

Андеррайтер – это, простыми словами, инвестиционный банк, который представляет интересы фирмы и полностью сопровождает компанию до ее будущего IPO. Андеррайтер подготавливает эмиссию ценных бумаг, распределяет акции между закрытым кругом акционеров, отвечает за поддержку цен после их размещения на бирже и предоставляет аналитическую поддержку выпущенных акций. Крупнейшие андеррайтеры в мире – инвестиционные банки Bank of America, Goldman Sachs, Morgan Stanley и др.

Подготовка

Второй шаг – сформировать заявку на IPO. От компании ждут, что она подробно опишет свои планы и цели по поводу ведения бизнеса, а также раскроет информацию о создании фирмы и биографии основателей.

Помимо прочего, инвестиционный банк-андеррайтер выбирает фондовую биржу, где будут выпущены акции, готовит проспект эмиссии ценных бумаг для регулирующего органа той страны, где пройдет IPO, и оценивает компанию с учетом рыночных условий. В конце второго шага составляется обобщенный инвестиционный меморандум по компании.

Инвестиционный меморандум – документ, который содержит структурированную информацию о компании и дает полное представление о выгодности вложений для будущих инвесторов.

Road show

Третий шаг считается самым увлекательным этапом в подготовке компании к выходу на IPO. Основатели и ключевые фигуры на предприятии проводят серию встреч с потенциальными инвесторами и аналитиками в ключевых для себя городах мира. Обычно турне проходит в наиболее развитых странах, где расположены крупнейшие фондовые биржи (США, Великобритания, Германия, Япония).

Проведение Road show – важный этап, потому что цель компании – собрать предварительные заявки на покупку своих акций до официального размещения. Если на бумаги эмитента предварительно уже есть ажиотаж, то при IPO спрос на акции, вероятно, превысит предложение. В таком случае андеррайтер может пересмотреть заявку компании и сделать одно из двух: увеличить стоимость бумаг или их количество.

Размещение

Заключительный этап – выход на фондовую биржу. Именно на этой стадии становится понятно, насколько успешно организовано IPO. Если инвестиционный банк (андеррайтер) адекватно оценил ситуацию с публичным размещением, то компания может в будущем рассчитывать на формирование отличной репутации на рынке и повышение своей капитализации.

Как участвовать в IPO частному лицу

Существует три способа, как частному инвестору можно участвовать в IPO:

- Подать заявку напрямую через инвестиционный банк (андеррайтер).

- Воспользоваться услугами брокера.

- Купить акции в первый торговый день.

Разберем каждый из этих вариантов более подробно.

Подать заявку напрямую через инвестиционный банк-андеррайтер

Подойдет только квалифицированным инвесторам с большим финансовым капиталом. Порог входа на IPO через андеррайтера может быть от 1 млн долл. Если у вас таких денег нет, то вашу заявку даже не будут рассматривать. Обычно в Pre-IPO допускаются к участию только крупные бизнесмены, венчурные фонды и инвестиционные банки.

Воспользоваться услугами брокера

В данном случае брокер собирает капитал частных инвесторов и от своего лица покупает акции еще до официального размещения. Как и в предыдущем варианте, инвестор должен иметь статус «квалифицированный», но порог входа может быть снижен (не всегда) и составлять от 10 тысяч долл.

Купить акции в первый торговый день

Этот способ напрямую не относится к IPO, но это последний вариант, когда можно еще купить акции новой компании сразу же после их размещения, например, через пару секунд или минут после начала их торгов. Для этого даже не нужно быть квалифицированным инвестором или обладать большим финансовым капиталом. Достаточно своевременно открыть доступ к бирже и купить акции.

Преимущества и риски для инвестора

IPO – это отличный способ для инвестора увеличить свой капитал в десятки раз. Однако размещение акций на бирже имеет не только плюсы, но и серьезные минусы, из-за которых можно легко потерять весь свой капитал за считанные месяцы или даже дни.

Преимущества вложений в IPO

- Покупка акций с существенным дисконтом.

- Высокая потенциальная прибыль.

Риски для инвестора

- Большие расходы на оплату комиссий брокера и депозитария.

- Успешность IPO не гарантирована.

- Высокий порог входа.

Надо отметить, что IPO – это спекулятивные инвестиции. Доходность от публичного размещения акции может быть высокой, но только если есть ажиотаж вокруг акций. Инвестиционные банки (андеррайтеры) могут лестно отзываться о будущем компании, но когда дело доходит до реального размещения акций, настрой общества относительно компании может измениться (например, корпоративный скандал), и тогда IPO будет провалено. Котировки акций рухнут, а инвесторы потеряют свои деньги. Поэтому, несмотря на все преимущества IPO, есть ряд серьезных рисков, которые в итоге могут отпугнуть инвестора от сделки.

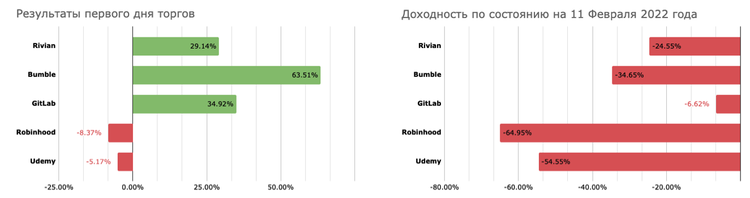

IPO в России

Пик популярности российского IPO пришелся на 2004–2007 гг., когда на отечественные биржи выводили свои акции десятки компаний, а Россия считалась одним из мировых лидеров по количеству привлеченных средств. При этом самые крупные IPO на Московской бирже были у Роснефти (+10,4 млрд долл.), Сбербанка (+8,8 млрд долл.) и ВТБ (+8 млрд долл.).

Также российское IPO тех годов отличалось своим двойным размещением – акции торговались одновременно на Западе и в России. В западных странах российские компании предпочитали выпускать свои акции в основном на Лондонской (LSE) и Нью-Йоркской (NYSE) фондовых биржах.

Если рассматривать российский рынок IPO, то в прошлом году на отечественные фондовые рынки вышло всего семь компаний (Fix Price, Segezha Group, EMC, ЦИАН, Softline, Ренессанс и SPBE).

IPO в России в 2022 году оставляет желать лучшего. Многие компании, которые планировали свое публичное размещение, отказались от этой идеи из-за экономической и политической нестабильности. Более того, иностранные инвесторы почти не вкладывают сегодня в отечественную экономику из-за огромного числа рисков. По этой причине инвестиционный климат России в упадке.

Популярные вопросы

Сколько длится IPO?

Обычно публичное размещение акций длится до трёх месяцев после начала биржевых торгов.

Что происходит с акциями после IPO?

От того, сколько инвесторов желают купить соответствующие акции, будет зависеть и динамика их движения. Бумаги после IPO могут вырасти или упасть в цене в первый же день торгов.

Что такое Pre-IPO?

Pre-IPO представляет собой предварительное публичное размещение. Оно проходит всегда на поздних этапах подготовки компании к выходу на биржу.

Чем IPO отличается от SPO?

IPO – это первичное размещение публичных акций компании, а SPO – вторичное размещение ценных бумаг. Как правило, SPO проводится, когда компания планирует дополнительную эмиссию к ранее выпущенным акциям.

Раздел 1. Основные шаги подготовки и проведения IPO

Глава 1. Что такое IPO

IPO (от англ. Initial Public Offering) — первичное публичное предложение акций

компании широкому кругу инвесторов, сопряженное с получением листинга и началом

торгов на фондовой бирже. После совершения IPO акции эмитента могут свободно торговаться на фондовом рынке, а также обладают рыночной оценкой в режиме реального

времени, доступной широкой публике, а сама компания называется публичной.

Первые упоминания о применении принципа публичного размещения относят к Древнему Риму. В XX веке, с ростом мировой экономики, а также с ускорением передачи информации, рынок IPO стал пользоваться повышенным спросом и прочно занял

определенную нишу как инструмент на пути развития любой компании. В 2007 году

мировой рынок IPO составил рекордные 373 млрд долл., а в 2013 году — 195 млрд долл.

Как правило, успешному IPO предшествует длительный процесс подготовки,

поглощающий существенные временные и финансовые ресурсы. Он направлен на приведение компании к лучшим стандартам рынка, признаваемым широким кругом инвесторов, а также на последующую деятельность по презентации и раскрытию информации.

1. Зачем компании делают IPO

Для компании и ее акционеров IPO является естественным этапом эволюции, который призван придать новый импульс на будущее развитие и транспарентность построенного бизнеса. Становление в качестве публичной компании

привносит целый ряд изменений в привычный уклад ведения управления. Среди

основных целей, преследуемых компаниями при выходе на публичный рынок,

выделяются:

- привлечение нового капитала в компанию от широкого круга инвесторов;

- получение объективной рыночной оценки актива;

- создание ликвидности активов существующих акционеров;

- обеспечение возможности существующим акционерам продать (частично или полностью) свою долю в компании;

- получение эмитентом торгуемых акций, которые могут быть использованы для осуществления сделок по слиянию и поглощению;

- улучшение стандартов корпоративного управления компании, увеличение прозрачности и создание механизма широкого контроля над деятельностью менеджмента эмитента;

- опционные программы для менеджмента;

- снижение стоимости долга.

Глава 2. Факторы успешного IPO

Залогом успешного IPO является предварительная подготовительная работа эмитента, включающая анализ ожидаемой выгоды от размещения, необходимых ресурсов для успешного завершения проекта, а также внутренняя подготовка к переходу в стан публичных компаний. Подготовительная работа, как правило, начинается задолго до начала активной фазы предложения и ведется вплоть до дня завершения процесса.

Основными факторами для успешного осуществления IPO считаются:

-

привлекательная инвестиционная история:

- перспективы роста/генерации денежных потоков;

- ясная и достижимая стратегия развития;

- опытный, сильный менеджмент;

- сильное позиционирование относительно конкурентов;

-

подготовительная работа эмитента:

- наличие аудированной финансовой отчетности за последние три года;

- юридически прозрачная структура собственности;

- консолидация всех центров прибыли и денежных потоков;

- высокие стандарты корпоративного управления;

- высокие стандарты раскрытия информации;

- привлечение оптимального пула банков-организаторов для осуществления IPO;

- привлечение прочих профильных консультантов (аудиторов, юридических консультантов, PR-агентств и пр.);

-

выбор оптимальной структуры и основных параметров размещения:

- выбор благоприятного временного интервала для проведения IPO;

- общий размер предложения акций;

- объем средств, привлекаемых компанией, и объем средств, привлекаемых существующими акционерами;

- наличие и размер розничного транша;

- временнoе ограничение на предложение акций после IPO;

- возможность предложения акций американским инвесторам по правилу 144A;

- применение механизма стабилизации цены акции;

-

организация размещения:

- эффективная ежедневная работа наряду с привлеченными консультантами по подготовке документации;

- получение необходимых одобрений от регуляторов;

- прохождение процедуры листинга на Московской Бирже;

- презентация инвестиционной истории широкому кругу инвесторов;

- аналитическая и торговая поддержка акций после IPO.

Для правильной организации процесса подготовки к IPO желательна консультация с независимыми финансовыми консультантами и Московской Биржей.

Глава 3. Оптимальная структура IPO

Выбор оптимальной структуры предложения является одним из ключевых

факторов успешности IPO, однако структура может быть пересмотрена во время активной фазы подготовки исходя из обратной связи с инвесторами и изменения ситуации на фондовом рынке. Например, при получении соответствующей информации объем предложения может быть увеличен или пересмотрен в сторону увеличения компонента привлекаемого капитала.

Оптимальный объем предложения зависит от ожидаемой оценки эмитента,

способности рынка абсорбировать объем IPO, а также от минимально необходимой ликвидности, требуемой инвесторами. Исторически объем IPO на Московской Бирже варьировался от 3 до более чем 270 млрд руб.

Количество акций в свободном обращении является функцией объема предложения и полученной оценки компании, однако не может быть менее 10% от выпущенных акций компании, что необходимо для получения листинга на Московской Бирже. В качестве акций в свободном обращении могут считаться размещенные в результате IPO бумаги, так же как и акции во владении неконтролирующих акционеров, не подпадающих под запрет на продажу акций после IPO.

Больший объем размещения и более высокий процент акций в свободном

обращении положительно влияют на ликвидность, увеличивая оборачиваемость бумаг,

количество бумаг в предложении на рынке, и в конечном счете при прочих равных условиях положительно сказываются на оценке компании.

Важным аспектом в структуре размещения является соотношение средств,

привлекаемых в компанию, называемых первичными акциями, и акций, продаваемых

текущими акционерами, — вторичных акций. Выбор данного параметра диктуется необходимостью привлечения нового капитала в компанию и соответствует представленной стратегии развития эмитента.

Исторически большинство предложений на российском рынке содержат как первичные, так и вторичные акции. Среднее процентное соотношение для российских IPO с 2007 года составляет примерно 50/50.

Схема 4. Оптимальные периоды для проведения IPO

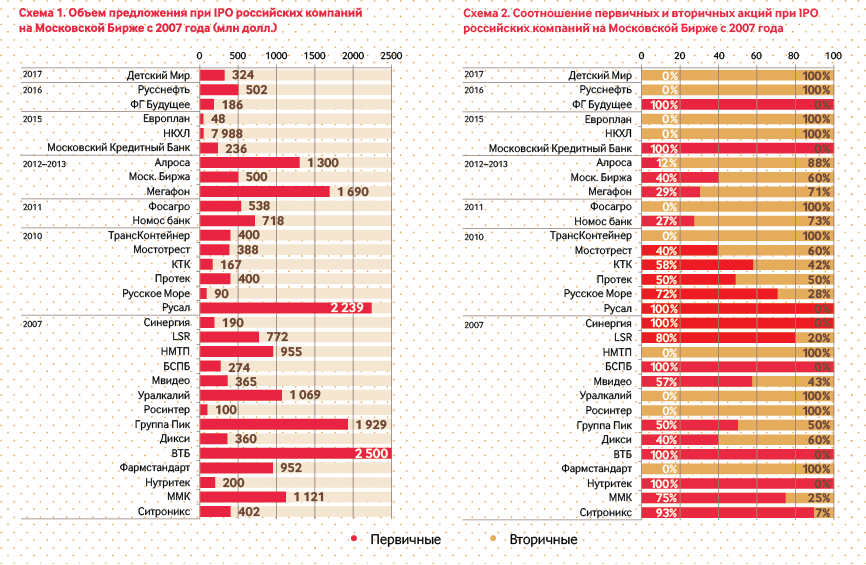

Глава 4. Основные участники подготовки к IPO и направления работ

Подготовка и проведение IPO — это сложный процесс, требующий слаженной работы целого ряда участников.

Менеджмент компании — главная группа участников подготовки к IPO,

которая отвечает за подбор синдиката инвестиционных банков-консультантов и прочих

участников, за внутренние корпоративные преобразования; представляет информацию

для юридической проверки, подготовки проспекта ценных бумаг и маркетинговых материалов; управляет стратегией публичных коммуникаций и в целом является конечной инстанцией при принятии решений по проекту.

Инвестиционные банки/букраннеры осуществляют ежедневное управление проектом, выносят рекомендации по структуре сделки, проводят ежедневную координацию всего процесса подготовки IPO, включая:

- юридическую проверку (англ. Due diligence);

- написание проспекта и информационного меморандума;

- подготовку маркетинговых материалов;

- кристаллизацию инвестиционной истории;

- оценку бизнеса компании;

- организацию роудшоу менеджмента;

- сбор заявок от инвесторов;

- совещательную функцию при установлении цены размещения;

- расчеты между инвесторами и эмитентом/акционерами.

Юридические консультанты осуществляют юридическое сопровождение и играют основную роль в юридической проверке, написании проспекта IPO и информационного меморандума, подготовке других соглашений и заключений.

Аудиторы проводят подготовку финансовой отчетности, дают рекомендации по раскрытию финансовой информации и консультируют участников процесса по вопросам аудита, а также готовят комфортные письма.

PR-агентство занимается взаимодействием со СМИ в связи с размещением и последующими мероприятиями по связям с инвесторами.

Финансовая типография организует печать и распространение информационного меморандума (в предварительной и финальной версиях).

Схема 5. График работ по подготовке к IPO

Глава 5. Процесс проведения IPO

1. Выбор оптимального периода для размещения акций

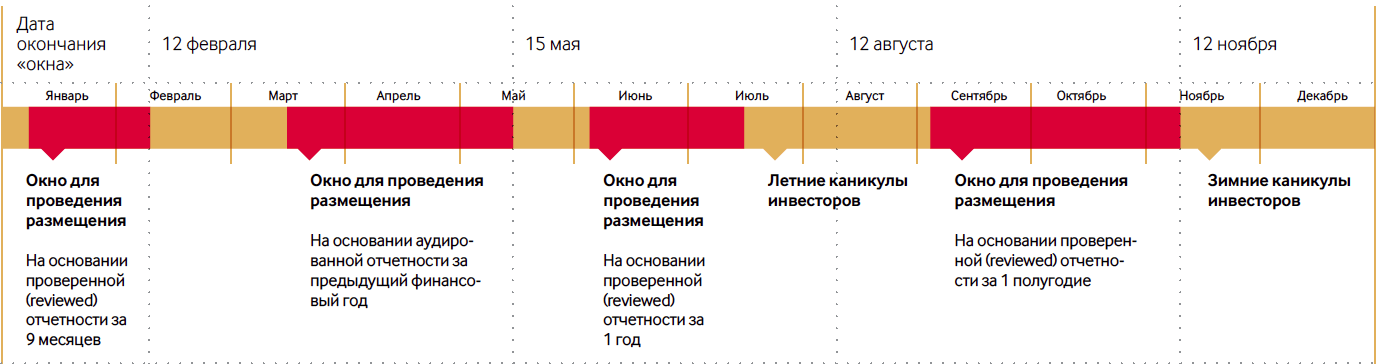

Выделяются четыре стандартных временны?х «окна» для проведения IPO, которые указаны на схеме 4.

Как правило, аудиторские заключения могут быть получены на финансовую

отчетность не старше 135 дней с момента выпуска, что накладывает ограничения на

доступные периоды для предложения акций. Для соответствующей финансовой отчетности период 135 дней оканчивается 12 февраля, 15 мая, 12 августа и 12 ноября.

Непосредственный выбор времени для проведения IPO зависит от сроков

подготовки и представления финансовой отчетности компании, а также от выбора оптимального периода с точки зрения цикличности бизнеса и ситуации на фондовом рынке.

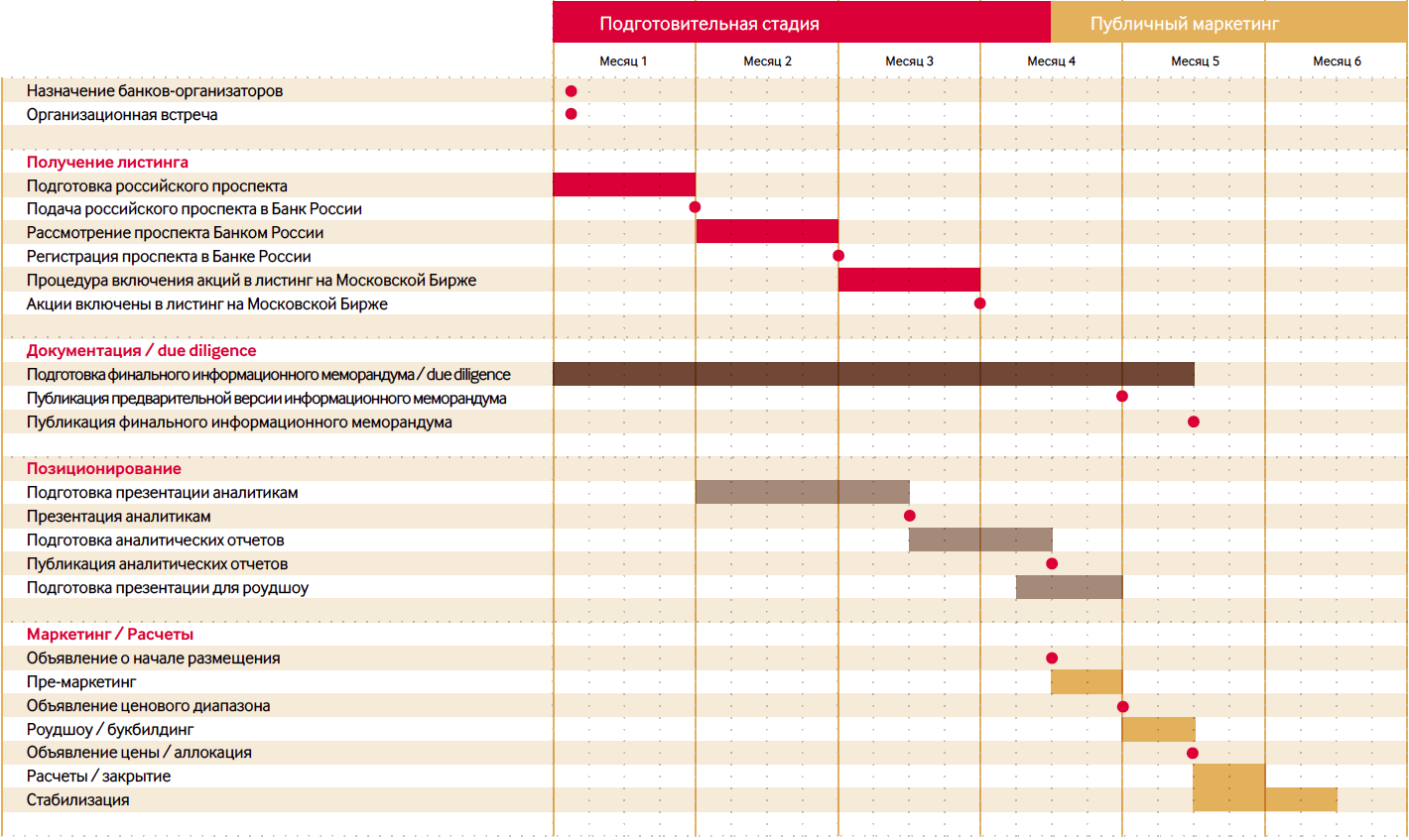

2. График работ по подготовке размещения

Непосредственно процесс активной фазы подготовки к IPO занимает от 5 до 7 месяцев в зависимости от предварительной подготовки эмитента, в то время как подготовительная стадия может начинаться более чем за год до предложения. Хорошо спланированная подготовка позволяет оптимизировать временныe затраты менеджмента, а также обеспечивает более полный контакт с потенциальными инвесторами.

Весь процесс проведения IPO можно условно разделить на две основные части: подготовительную стадию и публичную стадию. Разделяющей чертой является объявление о намерении сделать размещение (Intention to Float), когда информация о предстоящем размещении широко публикуется в медиа и аналитики банков-организаторов назначают встречи с инвесторами для презентации независимого аналитического мнения об эмитенте.

3. Подготовка проспекта IPO

и информационного меморандума, Due diligence

В ходе подготовительной стадии банки-организаторы совместно с юристами и эмитентом проводят Due diligence, подготовку проспекта IPO и информационного меморандума.

Для целей IPO компанией, а также ее финансовыми и юридическими консультантами готовится проспект размещения, в котором раскрывается необходимая информация о компании и описывается структура сделки в соответствии с российским законодательством. Проспект является необходимым документом для получения листинга на Бирже и регистрируется в Банке России.

При IPO на Московской Бирже для привлечения наиболее широкого круга международных инвесторов эмитенты, как правило, подготавливают также отдельный маркетинговый документ — информационный меморандум, который является для потенциальных инвесторов основным источником информации о компании перед IPO.

Процесс подготовки информационного меморандума занимает до 10–12 недель и требует вовлечения широкого представительства менеджмента компании. Подготовка меморандума входит в сферу ответственности юридических консультантов и букраннеров при непосредственной помощи менеджмента компании. Подробное описание структуры информационного меморандума.

Комплексная проверка (Due diligence) проводится с целью формированияобъективного мнения о компании и понимания всех аспектов ее деятельности. Каждый участник процесса IPO выполняет проверку соответствующей стороны: юридические консультанты проверяют юридическую чистоту бизнеса, аудиторы осуществляют финансовую проверку, в то время как букраннеры рассматривают операционную устойчивость бизнеса, а также проводят различные стресс-тесты.

Комплексная проверка компании проводится букраннерами с целью получения комфорта о наличии устойчивого операционного бизнеса эмитента и выполняется от лица потенциальных инвесторов. Для сбора информации букраннеры могут организовывать выезды на промышленные объекты или торговые площади компании, проводить интервью представителей менеджмента, поставщиков и клиентов.

4. Публичный маркетинг

Подготовка маркетинговых материалов

В рамках IPO основными маркетинговыми материалами являются:

- отчет аналитиков;

- презентация менеджмента для роудшоу;

- информационный меморандум.

Маркетинговая работа начинается при презентации менеджментом детального обзора бизнеса компании независимым представителям аналитических отделов банков-организаторов (презентация аналитикам). На основании полученных сведений аналитики подготавливают независимую оценку бизнеса и анализ перспективности вложения в акции эмитента, с которыми в дальнейшем выступают перед потенциальными инвесторами.

После объявления о намерении сделать размещение начинается роудшоу аналитиков, в рамках которого происходят публикация и распространение отчета аналитиков, независимого аналитического документа.

Одним из наиболее значительных этапов продажи акций инвесторам являются встречи ключевого менеджмента компании (и, в ряде случаев, акционеров) с потенциальными инвесторами в рамках роудшоу менеджмента. роудшоу начинается после объявления ценового диапазона IPO и может продолжаться до двух недель. Личные встречи с представителями инвесторов направлены на детальную презентацию бизнеса и стратегии компании, построение доверительных отношений между ключевыми лицами в компании и ее будущими акционерами, а также на подтверждение компетенции менеджмента для достижения поставленных компанией целей.

В рамках презентационной поездки менеджмент обычно представлен генеральным и финансовым директорами и другими ключевыми представителями команды управления, проводит ряд встреч с инвесторами, на которых рассказывает инвестиционную историю компании. Параллельно с роудшоу менеджмента букраннеры проводят сбор заявок на покупку акций от инвесторов.

По завершении роудшоу эмитент совместно с акционерами при консультации банков-организаторов определяет единую цену предложения, а также распределяет акции среди всех инвесторов, подавших заявки на покупку.

С этого момента IPO считается успешно завершенным, а компания становится публичной, открывая для себя новую страницу в истории в качестве публичной компании.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.