Даже если банк не попал под санкции, он может не делать валютные переводы или перечислять деньги с ограничениями. Рассказываем, в каких крупных банках можно перевести деньги через SWIFT и сколько придется заплатить за перевод.

Почему растут комиссии за SWIFT-переводы

Из-за санкций многие российские банки не могут использовать систему SWIFT для переводов за границу. В марте от SWIFT были отключены ВТБ, Новикомбанк, Промсвязьбанк, ВЭБ.РФ, Совкомбанк, «Россия» и «Открытие», в июне — Сбербанк, Россельхозбанк и Московский кредитный банк.

Некоторые банки, формально не отключенные от SWIFT, потеряли возможность делать переводы в валюте из-за попадания в список SDN — черный список людей и организаций, с которыми гражданам США и постоянным жителям страны запрещено вести бизнес. Под блокирующие санкции США попали Альфа-Банк, Транскапиталбанк, Инвестторгбанк, Дальневосточный банк и другие.

Какие банки находятся под санкциями в 2023 году: полный список

Трудности с валютными переводами возникли и у банков, не попавших под санкции. Это связано с действиями банков-корреспондентов, отключающих счета российских банков, и с усилением проверок операций со стороны иностранных банков, принимающих перевод.

Из-за проблем с обработкой платежей российские банки сами начали отказываться от переводов через SWIFT. Либо они повышают комиссии, чтобы уменьшить количество операций.

Действующие комиссии и дополнительные условия SWIFT-переводов

|

Банк |

Комиссия |

Дополнительные условия |

|

Газпромбанк |

3%, мин. 30 000, макс. 60 000 руб. Для VIP-клиентов и в private-банкинге: 1% от суммы перевода, мин. 30 тыс. руб., макс. 60 тыс. руб. |

Только через офис банка. Минимальная сумма перевода — 20 тыс. долларов или евро. Льготные условия для оплаты образования и медицины |

|

Райффайзенбанк |

В офисе — 3%, мин. 100 у. е., макс. 200 у. е., в личном кабинете — 2%, комиссия та же |

Минимальная сумма перевода в офисе банка — 5 тыс. долл., евро и фунтов, 500 тыс. иен, 35 тыс. юаней |

|

Росбанк |

В офисе — 4%, минимум 6 тыс. руб., максимум 25 тыс. руб. Для премиальных клиентов комиссия — 3%, минимум 6 тыс. руб., максимум 18 тыс. руб. В личном кабинете — 2%, мин. 3 тыс. руб., макс. 12,5 тыс. руб. Для премиальных клиентов — 1,5%, мин. 3 тыс. руб., макс. 9 тыс. руб. |

Минимальная сумма перевода — 5 тыс. долл. или евро |

|

ЮниКредит Банк |

2%, мин. 60 долл., макс. 250 долл. |

При переводе через Enter.UniCredit — 2% (мин. 60 долл., макс. 250 долл.), по другим каналам — 3% (мин. 60 долл., макс. 300 долл.) |

|

ВБРР |

от 0,6%, мин. 30 долл., макс. 100 долл. |

Переводы только в долл. и евро |

|

«Санкт-Петербург» |

3%, макс. 300 долл. или евро |

Мин. сумма перевода — 50 тыс. долл |

|

«Уралсиб» |

Срочные переводы в тот же день — 1,9%, мин. 55 долл. и евро, макс. 320 долл. и евро Обычные — 1,7%, мин. 45 долл. и евро, макс. 270 долл. и евро |

Мин. сумма перевода — 5 тыс. долл., 75 тыс. евро |

|

МТС Банк |

3%, мин. 50 долл. Для пользователей МТС Premium — 2,5%, мин 50 долл., макс 350 долл. |

|

|

«Русский стандарт» |

1%, мин. 50 долл., макс. 1 000 долл. |

Только через офис банка. Новые валютные счета банк не открывает, в евро переводы не осуществляются |

|

«Зенит» |

1,5%, мин. 35 долл., макс. 250 долл. |

Новые валютные счета банк не открывает, а SWIFT-переводы не проводит. Исключение — клиенты Private Banking. |

|

ОТП Банк |

В офисе — 2%, мин. 40 долл., макс. 400 долл. В личном кабинете — 1%, мин. 40 долл., макс. 300 долл. Для ОТП Premium — 1% и 0,7% соответственно |

Не больше 2 млн руб. в месяц или эквивалент в валюте по курсу ЦБ |

|

Экспобанк |

1%, мин. 150 долл., макс. 1 тыс. долл. |

Только для действующих клиентов, новые валютные счета банк не открывает |

|

«Тинькофф» |

1%, минимум 30 у. е., максимум 200 у. е. |

Только в банки ближнего зарубежья, Китая и Монголии |

|

БКС |

В офисе — от 1,5 до 3,5%, мин. 100 долл. и евро, макс. 1 тыс. долл. и евро. Окончательная комиссия зависит от тарифа Личный кабинет — от 1% до 3%, мин. 80 долл. и евро, макс. 600 долл и евро |

Только в банки Турции, Азербайджана, Китая и ОАЭ |

|

«Приморье» |

Нет фиксированного процента, зависит от суммы перевода Макс. 45 долл. |

Доступны переводы в банки Японии, Вьетнама, Китая и Таиланда |

|

Кредит Европа Банк |

3%, мин. 200 долл. |

Только через офис банка |

Доступную для перевода валюту нужно уточнять в конкретном банке.

SWIFT-переводы в других валютах

Некоторые банки отправляют деньги через SWIFT, но только в валютах дружественных стран. Так, банк «Кубань Кредит» не делает переводы в долларах и евро, но переводит китайские юани. Комиссия за перевод — 1,3% от суммы перевода, мин. 350 юаней, макс. 1 800 юаней. МСП Банк тоже приостановил переводы в долларах и евро, но работает с юанями и планирует в ближайшее время запустить платежи в валютах стран СНГ. Солид Банк осуществляет переводы в японских иенах и китайских юанях.

В сентябре «Тинькофф» запустил SWIFT-переводы в валютах стран СНГ и Китая. Деньги, как сообщает банк, приходят за один день. Комиссия для перевода в рублях составляет 1 000 ₽, при подключенном сервисе Tinkoff Premium и Tinkoff Private — бесплатно. Комиссия для переводов в другой валюте составляет 1% от суммы перевода (минимум — 30 у.е., максимум — 200 у.е.), для клиентов Tinkoff Premium и Tinkoff Private — 0,5% от суммы перевода (минимум — 15 у.е., максимум — 100 у.е.).

Список доступных к переводу валют и условия операций надо уточнять в конкретном банке.

Есть ли альтернатива SWIFT-переводам

Российские банки, которые оказались под блокирующими санкциями, работают над альтернативными системами переводов. В сентябре ВТБ запустил переводы в юанях в китайские банки. Пока ВТБ принимает переводы от юридических и физических лиц, но только на счета юрлиц. Предварительно придется открыть счет в юанях и купить валюту по текущему курсу — это можно сделать онлайн и офлайн. Зачисление средств на счет происходит в течение пяти дней. Максимальная сумма одного перевода в «ВТБ Онлайн» — 20 млн рублей (эквивалент в юанях), но не более 100 млн рублей в месяц. В офисах банка операцию можно провести безлимитно. Комиссия в обоих случаях составляет 1% от суммы перевода, максимум 200 юаней.

Кроме того, у Банка России существует система передачи финансовых сообщений (СПФС) — с помощью нее, например, можно переводить рубли на счета в подключенных банках из других стран. ЦБ также прорабатывает возможность перевода валюты из России через Систему быстрых платежей.

Какие валютные ограничения действуют сейчас

Переводить за рубеж можно до 1 млн долларов или эквивалент в другой иностранной валюте в месяц.

Валютные ограничения в 2023 году: актуальное

Материал подготовили Салават ЮСУПОВ, Юлия ЛИЩЕНКО

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Варианты совершения перевода

Предусматриваются два основных направления: перевод на карту другого банка или на счет, открытый в сторонней кредитной организации. Услуга оказывается большинством банков, так как является вполне стандартной.

-

Варианты совершения перевода

-

Как перевести деньги из одного банка в другой онлайн

-

Как сделать перевод в офисе банка

-

Как перевести деньги из Сбербанка в другой банк

-

Пошаговая инструкция

-

Комиссия и лимиты по операции в Сбербанк Онлайн

-

Комиссии и лимиты при переводе денег в отделении Сбербанка

-

Вопросы и ответы по теме

-

Как перевести деньги со счета в другой банк без комиссии

-

Как сделать перевод денег в другой банк с кредитной карты

-

Как перевести деньги в другой банк через ВТБ онлайн

-

Как перевести деньги на счет в зарубежный банк

-

Что делать, если в реквизитах допущена ошибка

В крупных кредитных организациях операция совершается в онлайн режиме, либо через визит в отделение банка. В некоторых случаях на валютные переводы выставляется ограничение.

К примеру, в Сбербанке такая операция совершается только в рублях. Такой же политики придерживаются и большинство остальных крупных банков страны.

Как правило, подобные транзакции не совершаются моментально. Средний срок зачисления средств — 1-5 дней. Чаще всего операция облагается комиссией, так как перевод межбанковский. Размер комиссии не зависит от способа совершения перевода.

Как перевести деньги из одного банка в другой онлайн

Наиболее удобный вариант — совершение операции в интернет-банке. Для начала необходимо уточнить, доступна ли такая услуга в онлайн-банке конкретной кредитной организации. У большинства банков предусматривается подобный функционал. Для совершения операции со счета на счет потребуется знать основные данные получателя. В их числе:

- ФИО получателя.

- Номер счета.

- Наименование и БИК кредитной организации, в которую направляются денежные средства.

Как правило, функция доступна в разделе «Платежи и переводы». Если у получателя есть банковская карта, то можно перевести деньги со счета на карту. В результате совершения операции денежные средства поступят по реквизитам получателя. Затем они будут доступны для свободного использования.

Как сделать перевод в офисе банка

Второй вариант доступен в том случае, если в городе постоянного проживания действует банковский офис.

Для совершения операции потребуется паспорт отправителя и данные получателя денежных средств:

- ФИО.

- Номер счета / карты.

- Наименование и БИК кредитной организации.

Как видно, информация для перевода используется та же самая, что и при совершении операции в онлайне. По паспортным данным специалист банка найдет счет отправителя, и переведет деньги по указанным реквизитам. Сумма может быть лимитированной: разовый, дневной или месячный лимит.

Сроки зачисления — стандартные. Деньги поступают на счет или карту получателя в течение 1-5 банковских дней. Комиссия в большинстве банках, как правило выше, чем при отправке средств по онлайн-каналам.

Как перевести деньги из Сбербанка в другой банк

Учитывая, что операция совершается в большинстве случаев по одному и тому же принципу, наиболее уместным будет описание алгоритма перевода из Сбербанка в любой другой банк страны. Поочередно будут рассмотрены варианты: со счета на счет, с карты на счет, со счета на карту, со склада во всех перечисленных направлениях.

Пошаговая инструкция

В этом направлении операция совершается в системе Сбербанк Онлайн или через отделение банка. В онлайн режиме проделывается следующие действия:

- Войти в систему, и выбрать раздел «Платежи».

- Выбрать направление перевода — на счет или на карту в другой банк, за рубеж.

- Ввести номер счета или карты — в зависимости от направления операции.

- Заполнить форму с данными банка получателя — в некоторых случаях, помимо наименования и БИК, придется указать и корреспондентский счет.

- Выбрать счет списания средств — карта, сберегательный счет, вклад.

- Указать сумму перевода, и активировать операцию.

Данные для совершения перевода нужно уточнить у получателя. Реквизиты банка размещены на официальном сайте кредитной организации в соответствующем разделе.

Комиссия и лимиты по операции в Сбербанк Онлайн

Комиссия за безналичный перевод со счета на счет в другом банке через Сбербанк Онлайн — 1% (максимум 1000 рублей). Лимитов по рублевым переводам — нет.

Если деньги переводятся со вклада на счет в другой банк, клиент должен заранее уточнять, предусматривается ли по его условиям подобная операция. В некоторых случаях при совершении перевода клиент лишается права на получение процентов по своему вкладу.

Комиссии и лимиты при переводе денег в отделении Сбербанка

И в этом случае лимиты по сумме не предусматриваются. Комиссия составит 2% от суммы перевода: минимум — 50 рублей, максимум — 1500 рублей. При переводе используются наличные средства или деньги на банковской карте.

Также в отделении Сбербанка можно переводить деньги со счета или вклада в сторонние кредитные организации. Отмена операции возможна до тех пор, пока не обработан платеж. Стоимость отмены транзакции — 150 рублей.

Вопросы и ответы по теме

Как перевести деньги со счета в другой банк без комиссии

В каждом случае с отправителя взимается комиссия, так как межбанковские переводы составляют отдельную статью доходов кредитной организации. Комиссия у банков разная — 1-3% + какая-то фиксированная часть.

Как сделать перевод денег в другой банк с кредитной карты

Если отправитель использует кредитную карту, то перед переводом средств важно уточнить, как эта операция повлияет на ее дальнейшее использование. В большинстве случаев прерывается кредитный лимит, и взимается достаточно большая комиссия.

Если операция банком не заблокирована, то перевести средства можно описанным в статье образом — через интернет-банк по реквизитам получателя. Обе комиссии (за операцию и за нецелевое использование кредитных средств) складываются.

Как перевести деньги в другой банк через ВТБ онлайн

В интернет-банке ВТБ переводы в другой банк совершаются со счета, карты, вклада. Для этого в системе совершается следующий путь: Переводы → Переводы в другой банк (рубли) → Заполнение реквизитов банка получателя. Для удобства можно использовать опцию «Поиск по банкам» с автоматической выгрузкой правильных банковских реквизитов.

Как перевести деньги на счет в зарубежный банк

Если услуга оказывается банком, то переводить деньги удобнее всего в онлайне.

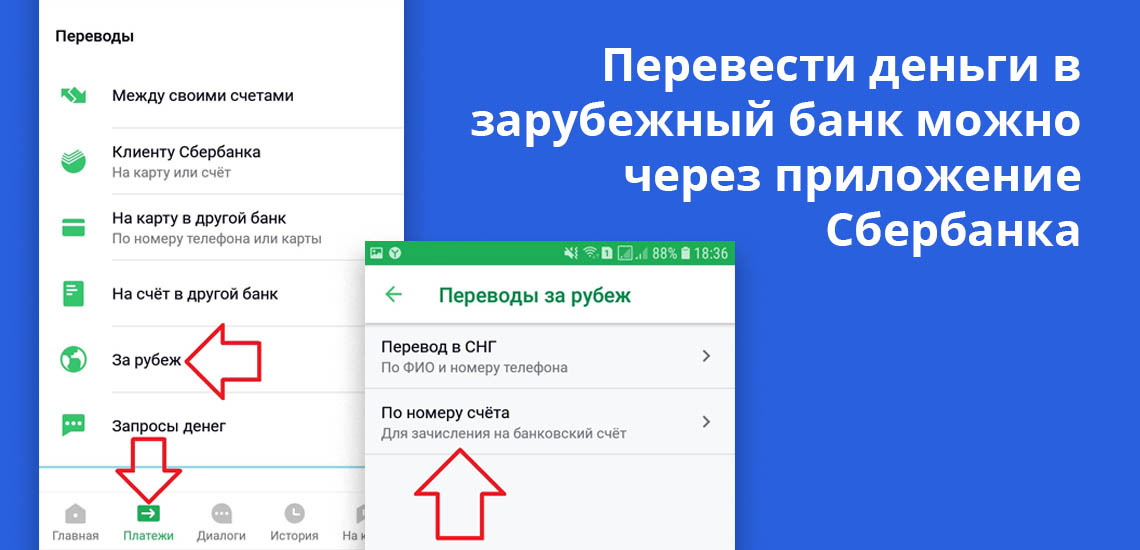

В Сбербанк Онлайн деньги можно отправить в 20 стран через мобильное приложение. Предусматривается следующий путь: Платежи → За рубеж → По номеру счета → Страна → Сумма → Реквизиты банка получателя → Отправка перевода.

Что делать, если в реквизитах допущена ошибка

После отправки перевода скорректировать реквизиты нельзя. Если ошибка допущена в имени или фамилии получателя, то перевод, скорее всего, зачтется. При допуске ошибки в счете клиента деньги вернутся обратно, если такого счета не существует. При совершении ошибочного платежа вопросы о возврате средств следует решать с их получателем. Ответственность банка в данном случае полностью исключается.

Комментарии: 19

К переводам в ограниченно конвертируемых валютах ряда государств предъявляются дополнительные требования, связанные с особенностями валютного и налогового законодательства этих стран. Для таких переводов рекомендуем запросить дополнительные реквизиты у контрагента.

По указанию АО «Народного Банка Казахстана» с 21 марта 2016 года при осуществлении платежей в казахских тенге, необходимо соблюдать следующие требования при указании реквизитов получателя платежа:

1. В поле «Наименование бенефициара» необходимо, без пробелов, указать кодовое слово BIN или IIN и 12-значный идентификационный номер бенефициара. А уже после добавьте наименование бенефициара.

Значение кодовых слов:

BIN — Бизнес идентификационный номер — для юридических лиц

IIN — Индивидуальный идентификационный номер — для физических лиц

Пример заполнения: BIN123456789112 TOO RAKETA

2. В поле «Назначение платежа» перед самим назначением платежа напишите KNP. Далее, без пробелов, укажите коды: назначения платежа (КНП), отправителя денег (Код), бенефициара (КБе).

Пример заполнения: KNP7102717 OPLATA PO DOGOVORU ОТ 01.11.2022

При незаполнении указанных реквизитов возможен возврат платежей или значительная задержка в зачислении средств контрагенту с удержанием дополнительной комиссии за уточнение кода или комиссии, связанной с возвратом средств.

Валютные платежи в банк-клиенте — инструкция каждого банка, как правило, имеет свои нюансы. Однако общие этапы процесса создания платежки в валюте схожи. О том, как создать валютное поручение, читайте в материале.

Основные понятия и определения

Для того чтобы разобраться с дополнительными (по сравнению с «обычным» платежным поручением) полями в валютной платежке, следует немного изучить технику международных переводов. Ведь в валюте платим почти всегда зарубежным контрагентам. Валютные расчеты с партнерами-резидентами запрещены законодательно, за редкими исключениями (ст. 9 закона от 10.12.2003 № 173-ФЗ «О валютном контроле»).

Еще о расчетах с нерезидентами читайте: «Валютные операции между резидентами и нерезидентами».

ВНИМАНИЕ!!! В связи с недружественными действиями некоторых иностранных государств резиденты должны проводить в особом порядке определенные виды сделок с лицами из вышеуказанных стран . В чем заключается особый порядок? Оформите пробный бесплатный доступ к КонсультантПлюс и следуйте рекомендациям.

Для международных переводов применяется несколько больше информации, чем для транзакций внутри страны. Уместнее всего дать их названия (обозначения) и немного расшифровать суть, чтобы было понятно, зачем им посвящены отдельные поля в валютном поручении.

SWIFT — международное банковское объединение. Банки, обслуживающие международные платежи, регистрируются в SWIFT и получают индивидуальный код-идентификатор с тем же наименованием. Указание SWIFT-кода в платежном поручении позволяет четко определить банк, в который уходит платеж. Собственно SWIFT-код — это 11-тизначный электронный «адрес» банка в системе SWIFT.

ВАЖНО! В связи с проведением спецоперации и наложенными санкциями, система SWIFT недоступна во многих крупных банках.

BIC-код — то же, что и SWIFT. Используется название из стандарта ISO 9362, регламентирующего методы идентификации участников финансовых расчетов.

BEI-код — тоже идентификатор в SWIFT, но уже не банка, а корпоративного клиента этого банка. Банк может регистрировать своих клиентов в системе SWIFT для повышения скорости и корректности расчетов. BEI-код тоже помогает тому, что отправляемый платеж уйдет по назначению.

Клиринговый код банка — тоже является идентификатором банка, но уже не в SWIFT, а в национальных клиринговых системах.

IBAN — еще один практически комплексный идентификатор: определяет банк (филиал) и номер счета клиента в международном формате (стандарт ISO 13616).

ISO-код — часть стандарта ISO 3166-1 содержит коды названий стран и подчиненных территорий. Применяется для указания в платежном документе адресов.

ВАЖНО! Существуют и другие подобные кодировки. Для банковских целей нужно применять именно ISO 3166-1.

Адрес — любой адрес указывается в последовательности: улица, номер дома, город, район, почтовый индекс, страна (можно кодом ISO). Это международный формат.

Бенефициар — тот, кому платим.

Банк-посредник (банк-корреспондент) — указывается в том случае, если непосредственно банк бенефициара держит счет в соответствующей валюте в другом банке (посреднике).

Таким образом, технически процесс создания корректного платежного поручения в валюте представляет собой правильное указание всех идентификаторов получателя платежа и его банка.

На пути выполнения международного перевода есть еще несколько подводных камней, на которых тоже стоит подробнее остановиться:

- Запрещенные символы SWIFT — настройки этой системы не пропускают знаки

№ % # $ & @ ” = { } [ ] ; * « » ! _ < >

Кроме того, система автоматически заменяет их допустимыми. Таким образом, может быть нарушена последовательность знаков в идентификаторах и возникнет ошибка.

- Сведения для идентификации клиента — необходимая информация, требующаяся российскому банку по нормам закона от 07.08.2001 № 115-ФЗ. Без указания сведений о клиенте, а также предоставления сведений по дополнительным запросам банк может просто не исполнить платежку.

Подробнее об этом здесь: «Порядок идентификации клиента в банке по закону 115-ФЗ»

- Черный список банка — справочник, в котором содержатся сведения о лицах, организациях, государствах и территориях регистрации (инкорпорации), в отношении которых существуют ограничения на банковские операции либо операции, с которыми следует признавать сомнительными. В отношении клиентов, так или иначе попавших в черные списки, проведение транзакций может быть затруднено или даже невозможно.

Как осуществляются валютные платежи и контроль валютных операций, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Создание поручения на перевод в валюте — пошаговая инструкция

Разобравшись с технологией и нюансами оформления перевода, рассмотрим процесс создания валютного поручения (распоряжения) пошагово:

- Заходим в клиент-банк и выбираем опции «Документы» — «Валютные поручения» — «Создать платежное поручение». В разных клиент-банках могут немного отличаться интерфейсы, однако стандартный путь к созданию платежных документов обычно идет через меню «Документы» (или «Платежные документы»). При этом номер и дата поручению обычно присваиваются автоматически. Некоторые системы могут предложить выбрать, пойдет ли платеж другому клиенту банка или в другой банк. Для создания рассматриваемого перевода нужно выбрать другой банк. Обычно на этом этапе указывается параметр сделки — удержание банковских комиссий за перевод. Для этого в соответствующем поле в выпадающем списке нужно выбрать подходящее значение. По имеющемуся списку будет видно, какие именно комиссии и как могут удерживаться, кроме того, варианты можно уточнить в банке, поэтому останавливаться подробно на этом моменте в формате статьи не будем.

- В соответствующих полях указываем код валюты и сумму платежа. В некоторых случаях доступна опция одновременной конвертации. Например, если деньги у плательщика в рублях, а платеж нужно выполнить в долларах, можно сделать отметку «С курсом конвертации согласен». Банк, выполняя поручение, конвертирует средства в нужную валюту.

- В поле для указания счета списания выбирается соответствующий клиентский счет. При этом остальные реквизиты проставляются автоматически, из информации, хранящейся в системе. Обычно на этом этапе в документ попадают и те реквизиты, которые требуются банку для выполнения положений закона № 115-ФЗ. Кроме того, обычно в автоматическом режиме проставляется SWIFT-код банка плательщика (в случае выбора в п. 1 перевода в другой банк).

- Указываем в отдельном поле SWIFT-код банка-посредника (если есть в реквизитах, представленных контрагентом). Далее система сама найдет по коду всю остальную необходимую информацию о банке. То же самое будет и с указанием клирингового кода вместо SWIFT (для этого есть отдельное поле). Если же нет ни того ни другого, все поля придется заполнять вручную: адрес, наименование банка, город, страну. Некоторые системы клиент-банкинга могут возвращать платежку без идентификационного кода «для уточнения реквизитов».

ВАЖНО! И SWIFT, и клиринговый код выбираются из международных справочников. То есть рядом с полем для кода должен находиться значок выпадающего списка банков с кодами.

- Указываем в отдельных полях данные банка бенефициара (по аналогии с банком-посредником).

- В соответствующих полях указываем реквизиты получателя платежа. Все предложенные поля должны быть заполнены. Если есть коды IBAN, BEI — начинаем с них. Возможно, что поля «Наименование получателя», «Город» и «Страна» подтянутся сами из справочников.

- Заполняем поле «Назначение платежа». Для международных переводов — латиницей. Допускается использование английских стандартизованных кодовых слов.

ОБРАТИТЕ ВНИМАНИЕ! В некоторых системах (например, Сбербанка) информация о комиссиях за перевод включается в платежное поручение после уточнения назначения платежа (а не на первых шагах, как стандартно представлено выше).

Об указании дополнительной информации для банковского контроля см. статью «Как указать код валютной операции в платежном поручении?».

8. Сохраняем валютное платежное поручение (кнопка «Сохранить»). На этом этапе система проведет предварительную проверку и в случае ошибок выдаст замечания. Сохраненный документ можно подписывать и отправлять на исполнение.

Итоги

Формирование валютной платежки в клиент-банке требует выполнения некоторых дополнительных правил и внесения большего объема информации, чем при подготовке обычного платежного поручения.

Андрей Гордеев / Ведомости

Банки предлагают населению все больше способов безналичного перевода средств: по номеру счета, карты или телефона, так что, казалось бы, необходимости снимать наличные, чтобы переложить деньги в другой банк, сегодня уже нет. Однако в этом многообразии не так легко разобраться и выбрать наиболее экономичный и удобный путь. Это подтверждают рассказы клиентов банков на форумах и в социальных сетях.

У одного вкладчика истек срок депозита, сумма которого превышала лимит банка на перевод, поэтому, когда он захотел перекинуть деньги в другой банк, пришлось прибегнуть к старому методу: идти в банкомат и снимать наличные. Другой клиент потерял при межбанковском переводе 12 000 руб. на комиссии. Третий не заметил, что месячная сумма бесплатных переводов по номеру телефона в банке лимитирована, и уплатил за них комиссию, о чем узнал только пост-фактум.

Тем не менее сэкономить на межбанковском переводе можно, утверждают банкиры. Как именно – зависит от суммы, частоты и срочности переводов, а также от банка-получателя.

Небольшую сумму просто и дешево перевести в мобильном приложении или онлайн-банке по номеру телефона через сервис Центрального банка – Систему быстрых платежей (СБП), говорят банкиры. Она заработала в прошлом году, и сейчас к ней подключены 67 банков. В конце мая ее участником стал Сбербанк (хотя найти этот сервис внутри приложения госбанка не так легко).

Сейчас это наиболее выгодный способ перевода, а деньги зачисляются почти мгновенно, говорит руководитель управления некредитных продуктов Райффайзенбанка Максим Степочкин: ЦБ с 1 мая запретил банкам брать комиссии в СБП за переводы до 100 000 руб. в месяц между физлицами (как друг другу, так и между своими счетами). При большей сумме переводов комиссия не должна превышать 0,5% от суммы и 1500 руб. Это первый опыт законодательного регулирования комиссий за перевод, замечает представитель банка «Санкт-Петербург».

Ряд опрошенных «Ведомостями» банков – Тинькофф, МКБ, Совкомбанк, ПСБ, «Открытие», «Санкт-Петербург» – сообщили, что пока не берут комиссию и за перевод свыше 100 000 руб. в месяц. В Газпромбанке переводы через СБП пока тоже бесплатные, но вопрос о введении комиссий на крупные переводы рассматривается, сообщил представитель банка.

При переводе по номеру телефона меньше вероятность допустить ошибку при указании получателя, отмечает представитель «Юникредит банка»: номер телефона обычно можно загрузить из телефонной книги смартфона, плюс перед подтверждением перевода отображается имя получателя.

Но такой сервис годится в основном для небольших повседневных переводов. Дело в том, что сумма одного перевода в СБП не может превышать 600 000 руб. При этом банки – участники СБП также могут устанавливать дополнительные лимиты на суммы переводов: например, в месяц нельзя переводить более 300 000–1,5 млн руб. Поэтому лучше уточнить лимит у конкретного банка.

Собственная система переводов по номеру телефона между клиентами довольно давно есть у Сбербанка. Сейчас в ней также подключены «Тинькофф банк», Совкомбанк, СДМ-банк и «МТС банк». Через нее можно переводить деньги только напрямую между Сбербанком и банком-партнером (в случае с «МТС банком» – только в Сбербанк).

В отличие от СБП переводы в этой системе не бесплатны. Комиссия за перевод из Сбербанка составит 1%, но не более 1000 руб. Перевод в Сбербанк из Совкомбанка и «СДМ банка» стоит 1% от суммы, в «МТС банке» – 1,5%. Перевод из «Тинькофф» в Сбербанк бесплатен в пределах месячного лимита в 20 000 руб. (50 000 руб. для владельцев премиальных карт), при его превышении комиссия также составит 1,5%.

Этот сервис также подходит преимущественно для не слишком больших переводов. Так, за операцию из Сбербанка можно перевести до 50 000 руб. в «Тинькофф банк» и Совкомбанк, до 150 000 руб. в СДМ-банк. Максимальная сумма перевода в Сбербанк – 15 000 руб. из «МТС банка», 100 000 руб. из Совкомбанка и 150 000 руб. из других банков – участников сервиса.

Если банк не подключен к СБП, можно перевести деньги по номеру карты. Но такой способ, как правило, дороже: обычно 1–1,5% от суммы перевода, но не менее 30–50 руб.

Некоторые банки, впрочем, освобождают клиентов от комиссии, если те переводят в месяц небольшую сумму. Например, «Открытие» и «Тинькофф» не берут плату за переводы до 20 000 руб. за месяц.

Стоимость перевода варьируется и в зависимости от того, какие средства клиент переводит – свои или кредитные. Например, владельцы кредиток МКБ платят 1% за перевод собственных средств на карту другого банка и 2,9–4,9% (в зависимости от пакета услуг) от суммы операции из кредитного лимита.

Самому себе

Совершенно бесплатно перевести средства на собственную карту с карты в другом банке зачастую можно, если проводить операцию на сайте или в мобильном приложении банка-получателя. Бесплатно это позволяют сделать «Тинькофф», Райффайзенбанк, МКБ, «Зенит», УБРиР, ВТБ, «МТС банк» и др.

Таким способом можно избежать комиссии не только банка-получателя (входящие комиссии встречается редко), но и банка-отправителя, для которого операция выглядит как оплата в интернет-магазине, отмечает директор департамента розничных продуктов «Абсолют банка» Виталий Костюкевич. Клиент может уплатить комиссию ему за исходящий перевод, но для этого банк должен уметь распознавать такие транзакции как перевод денег в другой банк, а не как оплату в интернет-магазине, рассказывает он. По словам Степочкина, большинство банков не берет комиссию за такие списания с дебетовых карт.

Лимиты на карточные переводы в большинстве крупных банков совпадают или ненамного превышают лимиты для переводов по номеру телефона.

Законодательных ограничений по сумме карточного перевода нет, говорит управляющий директор управления транзакционного бизнеса банка «Открытие» Михаил Щипков, но есть лимиты платежных систем: они устанавливаются индивидуально для каждого банка – эмитента карт и не должны превышать определенное значение, согласованное для банков-эмитентов каждой страны. По словам замдиректора департамента розничных клиентских решений и цифрового бизнеса Росбанка Лидии Кашириной, также ограничения устанавливаются самими банками с учетом требований антиотмывочного законодательства и антифрод-политики.

«Закон о борьбе с отмыванием денег (115-ФЗ) накладывает незначительные ограничения на переводы», – говорит партнер фирмы «Рустам Курмаев и партнеры» Дмитрий Горбунов. При переводе физлицом более 600 000 руб. банки должны уведомить ЦБ об операции, но это маркер, а не стоп-сигнал, подчеркивает он: «Добросовестные клиенты, согласно законодательству, т. е. не входящие в списки по различным криминальным и террористическим направлениям, не имеют никаких ограничений на проведение переводов или совершение сделок. Об их операции, если превышается лимит, извещается ЦБ, но не совершается других действий».

Классический способ – перевод средств из банка в банк по номеру счета. Он менее удобен по сравнению с другими, но больше других подходит для крупных переводов, например, когда клиент хочет переместить сбережения в другой банк. Разброс комиссий за такой исходящий перевод составляет от 0,5% до 2% в зависимости от банка, суммы и способа перевода – онлайн или в отделении. Отдельные банки могут взимать не процент от перевода, а фиксированную сумму, что особенно выгодно при крупных переводах: банк «Хоум кредит» берет 10 руб. за перевод, Совкомбанк – 50 руб. (исключение – владельцы карт «Халва»).

Но риск заплатить 2% с нескольких сотен тысяч или миллионов рублей за перевод невелик: большинство банков ограничивают плату за перевод определенной суммой и не берут больше 750–4500 руб. за перевод. При крупной сумме такой способ может быть даже выгоднее, чем СБП, указывает Степочкин. Так, Райффайзенбанк за перевод по номеру счета онлайн берет не более 1000 руб., то есть фактически комиссия за перевод 400 000 руб. составит 0,25%. В СБП же за крупный перевод банки могут взять до 0,5% или 1500 руб.

Перевод по реквизитам и перевод по номеру карты совершаются по разным каналам, и у них разная себестоимость, объясняет разницу в комиссиях директор департамента расчетных и сберегательных продуктов ПСБ Наталья Волошина: перевод по реквизитам через расчетную систему ЦБ стоит дешевле, а перевод по номеру карты осуществляется через платежные системы, у которых свои условия. Расходы банков на карточные переводы значительно превышают расходы на транзакции по реквизитам, так как банки несут затраты на комиссии платежных систем, уточняет Щипков.

Перевод, как правило, выгоднее делать в интернет-банке или мобильном банке, где комиссии вдвое ниже, чем в отделении. Так, Сбербанк берет 1% за рублевые и 0,5% за валютные переводы онлайн, тогда как за аналогичный перевод в отделении комиссия составит 2% и 1% соответственно. А в банке «Санкт-Петербург» разница четырехкратная: 0,5% за перевод в интернет-банке против 2% за перевод в отделении.

Еще один плюс в том, что банки более лояльны к размерам переводов по номеру счета. К примеру, в Сбербанке, ВТБ и «Открытии» таким способом можно переводить онлайн до 1 млн руб. в сутки.

Однако стоит учитывать, что переводы по реквизитам счета не моментальны и осуществляются только в рабочие дни, напоминает представитель «Юникредита»: если важно сделать перевод мгновенно, то лучше воспользоваться переводом по номеру телефона или карты. Переводы по реквизитам проводятся дольше, поскольку зависят также от времени осуществления расчетов ЦБ, рассказывает Волошина. По ее словам, средства, как правило, зачисляются в течение 1–2 рабочих дней, но если перевод отправлен клиентом в выходные, то банком-отправителем он будет обработан только в ближайший рабочий день.

При переводе денег стоит обратить внимание и на то, берет ли комиссию за входящий перевод банк-получатель – издержки за перевод могут возрасти. Такое нечасто, но встречается.

Большинство опрошенных «Ведомостями» банков сообщили, что не берут комиссии за входящие переводы. Но, например, Райффайзенбанк не берет комиссию за входящие рублевые переводы, а входящие переводы в валюте облагает комиссией в 180 руб. независимо от суммы (комиссия взимается в валюте счета по курсу ЦБ на дату зачисления средств). Комиссия не взимается, если сумма перевода меньше или равна ее размеру.

До пандемии Сбербанк взимал комиссию 1,2% за пополнение клиентами своих карт с карт других банков в мобильном приложении «Сбербанк онлайн» и на сайте, но на период до 30 июня эта комиссия отменена.

Некоторые банки берут комиссию только за крупные входящие переводы. Так, «Хоум кредит» берет 0,8% за перевод на его карту более 300 000 руб. Кроме того, банк-получатель может также ограничить максимальный размер перевода.

В тексте была уточнена стоимость перевода из «Тинькофф банка» в Сбербанк по номеру телефона.