Содержание:

ВВЕДЕНИЕ

Каждая организация находится и функционирует в среде. Каждое действие всех без исключения организаций возможно в том случае, если среда допускает его осуществления.

Для того чтобы определить стратегию поведения организации и провести эту стратегию в жизнь, руководство должно иметь углубленное представление как о внутренней среде, ее потенциале и тенденциях развития, так и о внешней среде — в этом и заключается актуальность данной темы.

Внутренняя среда организации является источником ее жизненной силы. Она заключается в себе тот потенциал, который дает возможность организации функционировать.

Внешняя среда является источником, питающим организацию ресурсами, необходимыми для поддержания ее внутреннего потенциала на должном уровне. Организация находится в состоянии постоянного обмена с внешней средой, обеспечивая себе тем самым возможность выживания.

При этом и внутренняя среда, и внешнее окружении изучаются стратегическим управлением в первую очередь для того, чтобы вскрыть те угрозы и возможности, которые организация должна учитывать при определении своих целей и при их достижении.

Цель данной работы – провести анализ внутренней и внешней среды организации.

Для достижения поставленной цели необходимо решить следующие задачи:

- Рассмотреть теоретические основы анализа внешней и внутренней среды организации;

- Исследовать методы анализа внутренней и внешней среды организации: SWOT- анализ, SNW-анализ, PEST – анализ;

- Провести анализ внутренний и внешний среды на примере ОАО Сбербанк.

Предмет исследования – факторы и условия внешней и внутренней среды организации.

Объект исследования – производственно-хозяйственная деятельность ОАО «Сбербанк».

В ходе написания работы для реализации поставленных целей и задач применялись такие методы исследования как анализ и синтез.

При проведении исследования были использованы периодические издания, учебные пособия и работы таких авторов как: Герасимов Б.Н., Виханский О.С., Митрофаное Е.А. и др.

Данная работа состоит из двух глав. В первой главе раскрываются теоретические основы анализа внешней и внутренней среды организации. Во второй главе рассматриваются методы анализа внутренней и внешней среды ОАО Сбербанк и проведен SWOT- анализ деятельности данной организации.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ВНЕШНЕЙ И ВНУТРЕННЕЙ СРЕДЫ ОРГАНИЗАЦИИ

1.1 Понятие и значение внутренней и внешней среды организации

В литературе можно найти различные определения внешней и внутренней среды организации. Рассмотрим некоторые из них:

Кабушкин под внутренней средой организации понимает ситуационные факторы внутри организации, такие как цели организации, организационная структура, задачи, технология и люди.

Все внутренние переменные взаимосвязаны. Изменение одной из них в определенной степени влияет на все другие. Совершенствование одной переменной, например, такой, как технология, не обязательно может вести к повышению производительности, если эти изменения сказываются отрицательно на другой переменной, например, людях[1].

Виханский дает следующее определение: внутренняя среда организации является источником ее жизненной силы. Она заключает в себе тот потенциал, который дает возможность организации функционировать, существовать и выживать в определенном промежутке времени[2].

Изучение внутренней среды направлено на уяснение того, какими сильными и слабыми сторонами обладает организация. Сильные стороны служат базой, на которую организация опирается в конкурентной борьбе и которую она должна стремиться расширять и укреплять. Слабые стороны – это предмет пристального внимания со стороны руководство, которое должно делать все возможное, чтобы избавиться от них.

Внешняя среда. Митрофанова А.Е. определяет ее так: «Внешняя среда организации включает такие элементы, как потребители конкуренты, правительственные учреждения, поставщики, финансовые организации и источники трудовых ресурсов»[3].

Под внешней средой в управлении следует понимать совокупность взаимосвязанных внешних факторов изменения свойств, которые влияют на организационную систему.

Внешние факторы – это в основном неконтролируемые силы, которые воздействуют на решения менеджеров и их действия и, в конечном счете, на внутреннюю структуру и процессы в организации[4].

Внешняя среда является источником, питающим организацию ресурсами, необходимыми для поддержания ее внутреннего потенциала на должном уровне. Организация находится в состоянии постоянного обмена с внешней средой, обеспечивая тем самым себе возможность выживания.

Однако ресурсы внешней среды небезграничны и на них претендуют многие организации, находящиеся в этой же среде. Поэтому всегда существует возможность того, организация не сможет получить нужные ресурсы. Это может ослабить ее потенциал и привести ко многим негативным для организации последствиям[5].

Внешнюю среду обычно подразделяют на следующие составляющие:

- Микросреда оказывает прямое влияние на предприятие.

- Макросреда воздействует на предприятие и его микросреду.

К обобщенным характеристикам внешней среды можно отнести:

- Взаимосвязанность факторов: сила, с которой изменение одного фактора воздействует на другие факторы;

- Сложность: число и разнообразие факторов, значительным образом влияющих на организацию;

- Первичность: относительная скорость изменения среды;

- Неопределенность: относительное количество информации о среде и уверенность в ее точности[6].

При рассмотрении влияния внешней среды на управление организационной системой важно понимать, что характеристики среды отличны, но в то же время связаны с ее факторами. Характеристики взаимосвязанности, сложности, подвижности и неопределенности описывают факторы как прямого, так и косвенного воздействия[7].

Успех функционирования предприятий в условиях сильной конкуренции и постоянных изменений, как во внешней, так и во внутренней среде, во многом зависит от профессиональной подготовки управленческого персонала, его умения быстро идентифицировать происходящие изменения и наблюдающиеся тенденции, чтобы своевременно распознать возникающие угрозы, появляющиеся шансы и благоприятные ситуации и предпринять ответные шаги к действию, обеспечивающие адаптацию к сложившемуся положении[8].

Анализ среды обычно считается исходным процессом стратегического управления, так как он обеспечивает базу для определения миссии и целей фирмы и для выработки стратегий поведения, позволяющих фирме выполнить миссию и достичь своих целей[9].

Анализ среды предполагает изучение трех ее частей: макроокружения, непосредственного окружения и внутренней среды.

Таким образом, представление как о внутренней среде организации, ее потенциале и тенденциях развития, так и о внешней среде, тенденциях ее развития и месте, занимаемом в ней организацией, помогает определить стратегию поведения организации провести эту стратегию в жизнь.

1.2 Методы анализа внутренней и внешней среды организации

Анализ внешней среды представляет собой оценку состояния и перспектив развития важнейших, с точки зрения организации, субъектов и факторов окружающей среды: отрасли, рынков, поставщиков и совокупности глобальных факторов внешней среды, на которые организация не может оказывать непосредственное влияние[10].

Проведя анализ внешней среды и получив данные о факторах, которые представляют опасность или открывают новые возможности, руководство должно оценить: обладает ли фирма внутренними силами, чтобы воспользоваться возможностями, и какие внутренние слабости могут осложнить будущие проблемы, связанные с внешними опасностями.

Метод, который используют для диагностики внутренних проблем, называется управленческим обследованием. Управленческое обследование представляет собой методичную оценку функциональных зон организации, предназначенную для выявления ее стратегически сильных и слабых сторон. В управленческое обследование включаются пять функций — маркетинг, финансы, (операции) производство, человеческие ресурсы, а также культура и образ корпораций[11].

Существует большое количество методов анализа внутренней и внешней среды организации, рассмотрим некоторые из них:

- SWOT- анализ

Для того чтобы получить ясную оценку сил предприятия и ситуации на рынке, существует SWOT-анализ.

SWOT-анализ — это определение сильных и слабых сторон предприятия, а также возможностей и угроз, исходящих из его ближайшего окружения (внешней среды).

- сильные стороны (Strengths) — преимущества организации;

- слабости (Weaknesses) — недостатки организации;

- возможности (Opportunities) — факторы внешней среды, использование которых создаст преимущества организации на рынке;

- угрозы (Threats) — факторы, которые могут потенциально ухудшить положение организации на рынке[12].

Для проведения анализ необходимо:

Определить основное направление развития предприятия (его миссию)

Взвесить силы и оценить рыночную ситуацию, чтобы понять, возможно ли двигаться в указанном направлении и каким образом это лучше сделать (SWOT-анализ);

Поставить перед предприятием цели, учитывая его реальные возможности (определение стратегических целей предприятия)

Рисунок 1 — Последовательность действий для проведения SWOT-анализа[13]

Проведение SWOT-анализа сводится к заполнению матрицы SWOT-анализа (см. рисунок 2). В соответствующие ячейки матрицы необходимо занести сильные и слабые стороны предприятия, а также рыночные возможности и угрозы.

Рисунок 2 Матрица SWOT-анализа[14]

Один и тот же фактор для разных предприятий может быть как угрозой, так и возможностью. Например, для магазина, торгующего дорогими продуктами, рост доходов населения может быть возможностью, так как приведет к увеличению числа покупателей. В то же время, для магазина-дискаунтера тот же фактор может стать угрозой, так как его покупатели с ростом зарплат могут перейти к конкурентам, предлагающим более высокий уровень сервиса[15].

Шаг 1. Определение сильных и слабых сторон предприятия

Для того чтобы определить сильные и слабые стороны предприятия необходимо:

- составить перечень параметров, по которому будет оцениваться предприятие;

- по каждому параметру определить, что является сильной стороной предприятия, а что — слабой;

- из всего перечня выбрать наиболее важные сильные и слабые стороны предприятия и занести их в матрицу SWOT-анализа[16]

Шаг 2. Определение рыночных возможностей и угроз

Второй шаг SWOT-анализа — это оценка рынка. Этот этап позволяет оценить ситуацию вне предприятия — увидеть возможности и угрозы. Методика определения рыночных возможностей и угроз практически идентична методике определения сильных и слабых сторон вашего предприятия:

Шаг 3. Сопоставление сильных и слабых сторон вашего предприятия с возможностями и угрозами рынка[17]

Сопоставление сильных и слабых сторон с рыночными возможностями и угрозами позволяет ответить на следующие вопросы, касающиеся дальнейшего развития бизнеса:

- Как возможно воспользоваться открывающимися возможностями, используя сильные стороны предприятия?

- Какие слабые стороны предприятия могут помешать?

- За счет каких сильных сторон можно нейтрализовать существующие угрозы?

- Каких угроз, усугубленных слабыми сторонами предприятия, нужно больше всего опасаться?[18]

2. PEST – анализ

PEST – анализ – это инструмент, предназначенный для выявления:

- политических (Policy),

- экономических (Economy),

- социальных (Society),

- технологических (Technology)

Таблица 1 – Пример заполнения PEST-анализа [19]

|

Политика |

Экономика |

|

1 |

1 |

|

2 |

2 |

|

Социум |

Технология |

|

1 |

1 |

|

2 |

2 |

PEST-анализ является удобным и простым способом, который применяют различные компании, чтобы проанализировать макросреду или внешнюю среду[20].

Методика PEST-анализа нередко применяется и для того, чтобы оценивать ключевые рыночные тенденции в той или иной сфере деятельности. Результаты PEST-анализа применяют, чтобы определить угрозы и возможности в процессе составления SWOT-анализа на предприятии.

PEST-анализ – это инструмент по стратегическому долгосрочному планированию. PEST-анализ внешней среды предприятия составляют с перспективой на три-пять лет, ежегодно обновляя данные. PEST-анализ часто выполняют как матрицу в виде таблицы или четырех квадратов[21].

Поскольку PEST-анализ затрагивает внешние факторы, влияющие на работу организации, деление внешней среды производится по определенной схеме.

В ней выделяется:

- макросреда (речь идет здесь о правительстве, экономике, социально-демографической среде, научно-техническом прогрессе и природных факторах).

- микросреда (речь идет о поставщиках, акционерах, покупателях, кредиторах, профсоюзах, конкурентах).

Как правило, PEST-анализ предприятия изучает только макросреду, включающую в себя различные факторы. В связи с этим из всего количества факторов внимание заостряют на 4 ключевых направлениях, более всего влияющих на работу предприятия.

Основные положения PEST – Анализа:

- стратегический анализ каждой из четырех указанных компонент должен быть достаточно системным, так как все эти компоненты тесным и сложным образом взаимосвязаны

- нельзя полагаться только на эти компоненты внешней среды, так как реальная жизнь значительно шире и многообразнее.

- PEST – Анализ не является общим для всех организаций, так как для каждой из них существует свой особый набор ключевых факторов[22].

Рассмотрев основные понятия внутренней и внешней среды, также рассмотрев методы анализа данных сред, перейдем к практической части работы, в которой будет проведен анализ внутренней и внешней среды ОАО Сбербанк.

2. АНАЛИЗ ВНУТРЕННЕЙ И ВНЕШНЕЙ СРЕДЫ ОРГАНИЗАЦИИ (НА ПРИМЕРЕ ОАО «СБЕРБАНК»)

2.1 Общая характеристика и история ОАО «Сбербанк»

ОАО «Сбербанк» был сформирован в далеком 1841 году и с того самого времени активно занимается проведением разнообразных операций юридических формах. Сегодня «Сбербанк» занимает лидирующие позиции среди многих банков России, и обладает огромным числом филиалов, территориальных банков и агентств по всей стране[23].

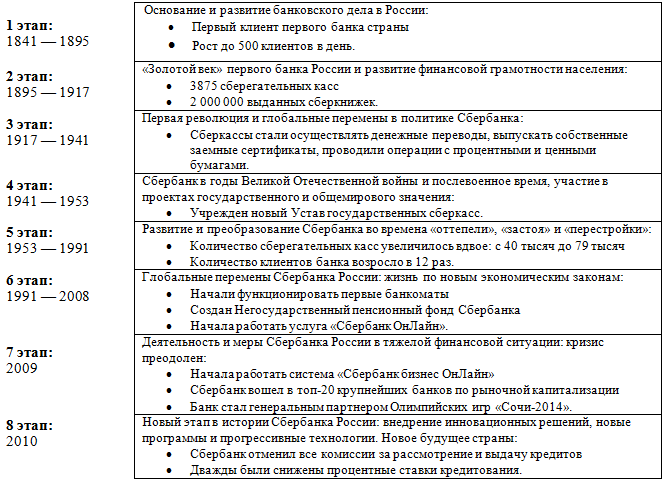

Главный акционер Сбербанка – Центральный Банк Российской Федерации, который обладает 52,4% обыкновенных акций Банка, (50,0% + 1 голосующая акция от количества всех выпущенных акций Банка на состояние 31.12.2017 г.). На рисунке 3 представлены основные этапы формирования ОАО «Сбербанк»:

Рисунок 3 — Этапы формирования ОАО «Сбербанка»

ОАО «Сбербанк» — это универсальный коммерческий банк. Он даёт клиентам около ста различных услуг, к которым можно отнести как традиционные услуги, которые связываются с притягиванием средств во вклады, кредитованием, расчётно-кассовым обслуживанием, так и сравнительно новые для банка дилинговые, то есть операции с фондовыми ценностями.

К главным видам деятельности банка можно относить следующие операции:

- притягивание средств во вклады и выдача коммерческих кредитов в свободно конвертируемых валютах и местных валютах стран, где банки исполняют свои операции;

- конверсионные операции;

- экспортные/импортные операций; торговлю ценными бумагами и производно-финансовыми инструментами.

Сбербанк работает как на рынке России, так и на международном рынке. На начало 2018 года на территории России зафиксировано 17 956 филиала ОАО «Сбербанка» [24].

Миссия ОАО «Сбербанк»:

- банк даёт человеку уверенность, надёжность, делает их жизнь намного лучше, помогает реализовывать все их мечты;

- банк стремится стать лучшей финансовой компанией, успешная деятельность которой основывается на высоком профессионализме сотрудников.

Миссия ОАО «Сбербанк» на сегодняшний день подчеркивает важную роль в экономике нашей страны и общественную роль в поддержании в нём уверенности и стабильности. Миссия ОАО «Сбербанк» определяет потребности клиентов, и реализовывает их потребности, мечты и цели.

Миссия определяет цель устремлений ОАО «Сбербанк» — стать лучшей финансовой компанией в мире. Миссия также подчеркивает важность сотрудников, и важность в реализации личных и профессиональных целей людей, которые работают в нём.

Цели ОАО «Сбербанк»:

1. Корпоративный бизнес:

- обслуживание расчётных текущих счётов;

- открытие депозитов;

- предоставление финансирования;

- гарантийные выдачи;

- обслуживание экспортных/импортных клиентов;

- инкассационные услуги;

- услуги кассы;

- конверсионные услуги;

- услуги населению в переводу денежных средств различным юридическим организациям (юридическим лицам) [25].

2. Розничный бизнес:

- банковские услуги физическим и юридическим клиентам — в принятии средств во вклады;

- кредитование, обслуживание банковских карт;

- операции с драгметаллами;

- операции с депозитными сертификатами/векселями;

- покупка и продажа иностранной валюты;

- денежные переводы;

- платежи;

- хранение ценностей.

3. Операции на финансовом рынке:

- с ценными бумагами;

- с производно-финансовыми инструментами;

- по размещению и привлечению средств на межбанковском рынке;

- привлечение средств на рынке капитала;

- с иностранной валютой и другие.

Данные цели Сбербанк достигает благодаря высокопрофессиональной команде сотрудников, которые работает в рамках общих целей под объединенными общими ценностями. Данные ценности устанавливают правила, критерии и требования, которые нужно предъявлять ко всем людям, которые являются сотрудниками ОАО «Сбербанк».

Ценности ОАО «Сбербанк» представляют особый свод принципов, отталкиваясь от которых руководители формируют стратегические и оперативные цели компании. Опираясь на эти ценности в ОАО «Сбербанк» создаются и поддерживаются взаимоотношения между сотрудниками, строится система управления внутри организации, а также взаимоотношения Сбербанка со своими сотрудниками, клиентами, акционерами и инвесторами[26].

Ценности Сбербанка основываются на:

- порядочности;

- стремлению к совершенству;

- уважению к традициям;

- доверии и ответственности;

- взвешенности и профессионализме;

- инициативности и креативности;

- командности и результативности;

- открытости и доброжелательности;

- здоровому образу жизни.

Сегодня ОАО «Сбербанк» — это многофункциональное предприятие. Реализовывая «пакетное» обслуживание, Сбербанк старается развивать как можно больше видов услуг.

Осуществление банковских продуктов и услуг — важный этап в деятельности каждого банка в условиях конкурирующего рынка. Цель политики — привлечение клиентуры путём расширения сферы сбыта продуктов и услуг, завоевание рынка и увеличение прибыли.

Сегодня же конкуренция на рынке банковских услуг очень выросла, и банки, для того чтобы выжить и стабильно функционировать, должны научиться продавать полный набор банковских продуктов и услуг, т.е. формировать своего рода банковский универмаг с обслуживанием своих клиентов. Диверсификация операций даёт возможность банкам сохранять клиентов и увеличивать их число за счёт притока новых.

Деятельность банков в современное время подвергается постоянным изменениям. Меняются формы банковской деятельности, резко расширяются сами операции[27].

Многофилиальная сеть ОАО «Сбербанк» и наличие уникальной системы расчётов даёт возможность стабильно и своевременно выполнять поручения клиентов по переводам вкладов, и, кроме того, наличных денег в любой филиал Сбербанка на территории всей России.

Услуги банка обладают денежным и коммерческим характером. Суть банка как коммерческого предприятия, которое выполняет определённые функции и операции,- максимизировать свою прибыль

Таким образом, ОАО «Сбербанк» — крупная организация. Он удовлетворяет потребности значительного круга клиентов и осуществляет большой спектр услуг. Аудиторские проверки для ОАО «Сбербанк» — обязательные ежегодные процедуры.

2.2 Анализ внутренней среды банка

Анализ внутренней среды коммерческого банка можно свести к анализу его внутренних переменных, которые включают:

- организационную структуру банка;

- финансовую деятельность;

- внутреннюю технологическую сферу в организации производства;

- персонал;

- ассортиментную и ценовую политики.

Рассмотрим последовательно внутренние переменные, которые в совокупности составляют внутреннюю среду ОАО «Сбербанк».

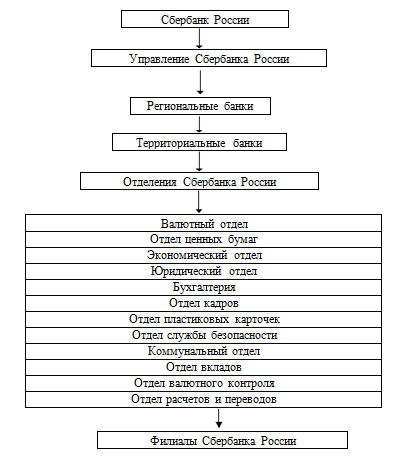

- Организационная структура.

Рассматривая организационную структуру Сберегательного банка Российской Федерации, стоит сказать, что он является акционерным коммерческим банком. Органы управления в Сберегательном банке содержат:

- общее собрание акционеров;

- совет банка;

- совет директоров банка;

- президента Сберегательного банка;

- компетенция органов управления банка определена в его уставе.

Более подробно организационная структура ОАО «Сбербанка» представлена на рисунке 4.

В общем руководстве деятельности Сбербанка России находится Наблюдательный совет, который состоит из 17 человек. Членов Наблюдательного совета избирают кумулятивным голосованием, при этом членом в Наблюдательном совете может быть акционер, который обладает не менее 2% голосующих акций[28].

Рисунок 4 — Организационная структура ОАО «Сбербанк» [29]

Наблюдательный совет возглавляет Председатель, который избирается членами Наблюдательного совета по результатам голосования. Наблюдательный совет банка занимается решением очень многих вопросов, к которым можно отнести:

- установление наиболее приоритетных направлений в деятельности банка;

- созыв годовых и внеочередных собраний акционеров банка в учрежденном порядке;

- подготовка и проведение общего собрания акционеров;

- создание коллегиального исполнительного органа — Правления банка и определение его основных полномочий;

- установление рекомендаций по размеру их дивидендов по акциям и в порядке их выплаты;

- утверждение внутренних документов банка, которые определяют деятельность органов управления банка;

- принятие решений по открытию и закрытию филиалов и представительств банка;

- прочие вопросы, которые предусматриваются в федеральном законе «Об акционерных обществах» и Уставом Сбербанка Российской Федерации.

Организационная структура управления персоналом в ОАО «Сбербанк» во много основывается на жёстком контроле над выполнением предписанных правил и выполненной работы.

Также успешная организационная структура в ОАО «Сбербанк» во многом зависит от уровня квалификации сотрудников. Чем он выше, тем выше качество работы, тем выше прибыть предприятия, тем выше выписанная премия и т.д.

В Сбербанке неустанно следят за тем, чтобы их персонал постоянно развивался. Для этого руководство Сбербанка пользуется такими методами, как прохождение некоторыми выбранными сотрудниками банка оплачиваемых курсов или организация корпоративных тренингов[30].

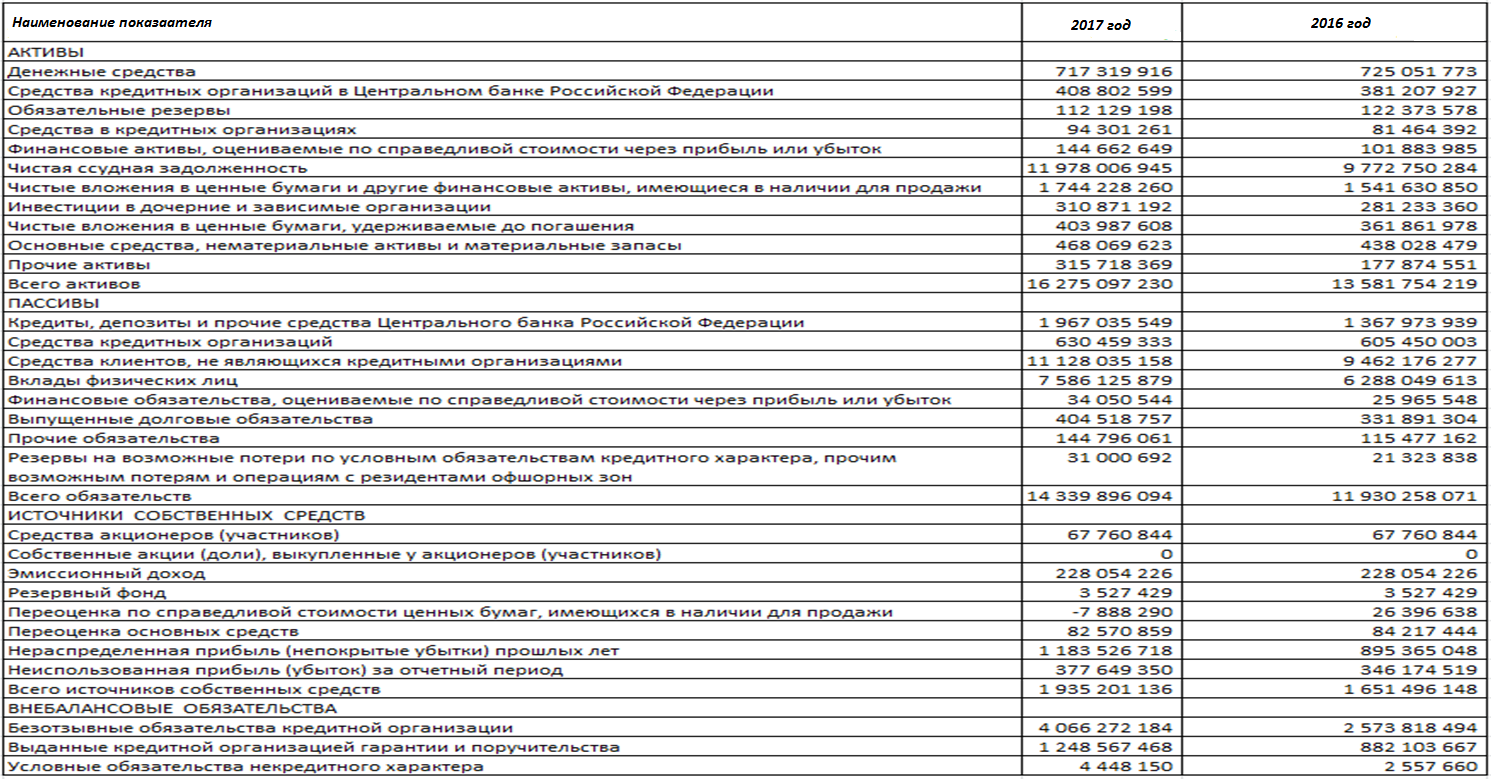

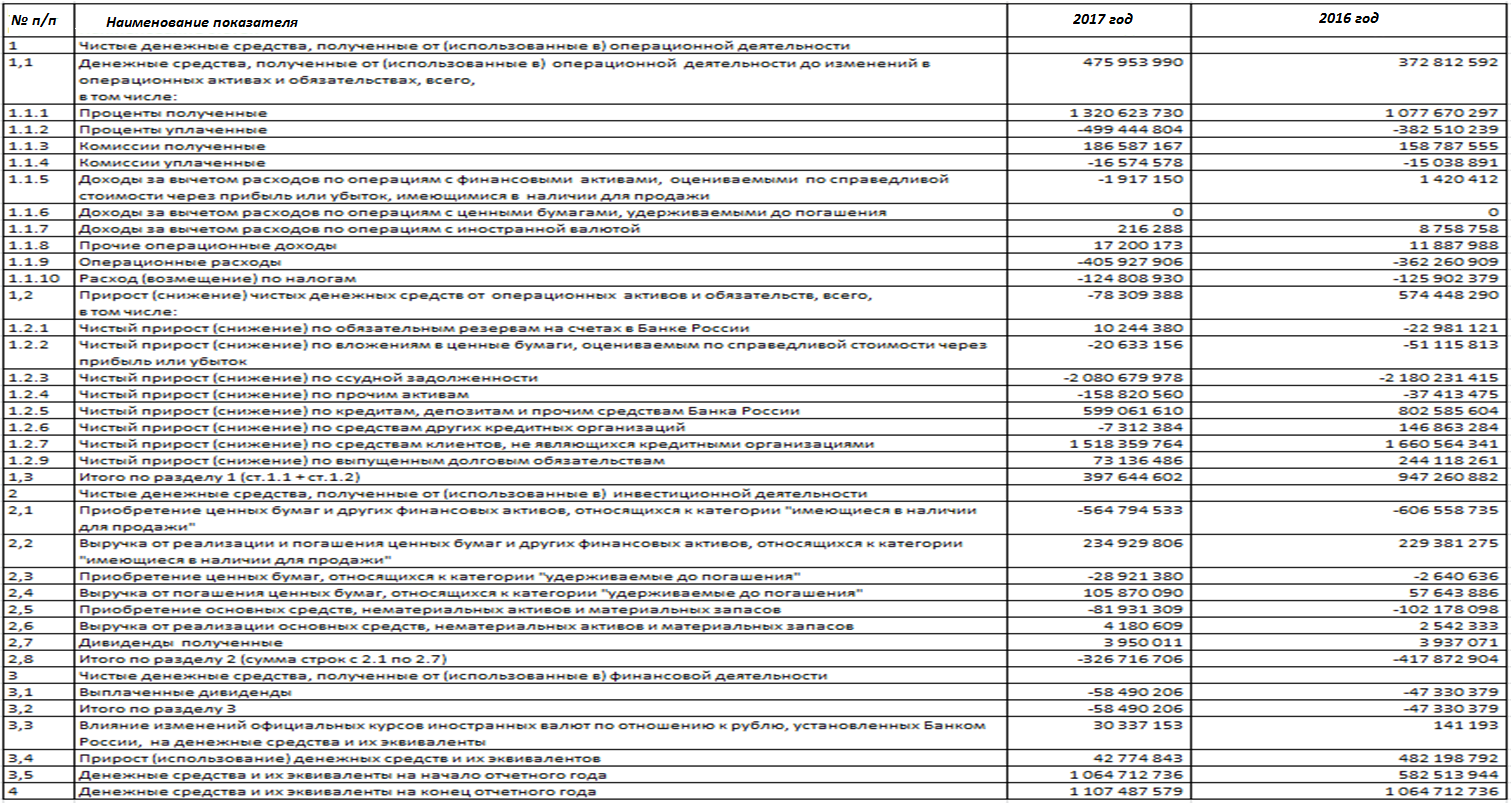

- Финансовая деятельность ОАО «Сбербанк».

Чистая прибыль ОАО «Сбербанк России» по РСБУ за 2017 год составила 305,7 млрд рублей, что на 19% меньше чистой прибыли ОАО «Сбербанк» в 2016 году, где прибыль была равна 377,7 млрд рублей. Прибыль до налогообложения в 2017 году снизилась на 14,3% и составила 400,1 млрд рублей.

Чистый процентный доход ОАО «Сбербанк» за год вырос на 18,3% и достиг 853,7 млрд рублей. Как отмечает руководство Сбербанка, процентные доходы возросли на 313,4 млрд руб. за счет роста портфеля кредитов юридическим и физическим лицам.

В свою очередь процентные расходы выросли на 181,2 млрд руб. за счет роста объёма средств клиентов (как физических, так и юридических лиц), а также за счёт увеличения объёма и стоимости привлечения средств в Банке России; особенно сильно возросла стоимость средств Федерального Казначейства и Банка России в декабре после поднятия ключевой ставки до 17%.

Стоит сказать, что понижение чистого дохода ОАО «Сбербанк» в 2017 году существенно не повлияло на работу персонала банка и на их уровень заработной платы. ОАО «Сбербанк» понимает, что персонал – важнейший ресурс на котором нельзя экономить и поэту прибегает к иным методам стабилизации своего финансового состояния.

Бухгалтерский баланс, отчет о финансовых результатах, отчет о движении денежных средств в ОАО «Сбербанк» представлены в приложении 1, 2, 3.

- Внутренняя технологическая сфера в организации производства.

Анализируя технологическую сферу ОАО «Сбербанк» необходимо рассмотреть следующие составляющие:

- производственно-технологические процессы;

- технологическую оснащенность организации;

- формы учёта в банке[31].

Технологический процесс в ОАО «Сбербанк» можно изобразить в виде схемы ниже (рис. 5).

Рисунок 5 — Технологический процесс ОАО «Сбербанк» [32]

Оборудование, участвующие в технологическом процессе, следующее:

- инструменты для проверки и счёта денег,

- кассовые аппараты,

- специальное банковское программное обеспечение,

- автоматизированные системы.

- компьютеры,

- копировальное оборудование.

Все нужное технологическое оборудование в ОАО «Сбербанк» время о времени обновляют и дополняют. Делается это, главным образом, для того, чтобы ОАО «Сбербанк» всегда шёл в ногу со временем и предлагал своим клиентам самые современные банковские продукты и услуги.

В основе системы учёта ОАО «Сбербанк» находится бухгалтерский учёт, задача которого — отражать все банковские операции ОАО «Сбербанк». Также в организации ведётся управленческий учёт, цель которого выявить механизмы для принятия наиболее рациональных управленческих решений.

Система управленческого учёта в ОАО «Сбербанк» применяется по собственной схеме, так как, в отличие от бухгалтерского учёта, она не является обязательной в организации.

- Персонал.

По состоянию на 31.12.2017 общая численность сотрудников ОАО «Сбербанк» составила 354 136 человека.

По официальным данным ОАО «Сбербанк» большую часть персонала составляют рабочие, это 76%.

К руководителям относятся работники, занимающие должности руководителей предприятий и их структурных подразделений. В ОАО «Сбербанк» это директора, управляющие, супервайзеры в общем составе 12%.

К специалистам относятся работники, занятые инженерно-техническими, экономическими и другими работами, в том числе: администраторы, бухгалтеры, инженеры, экономисты и другие. Специалистов всего 5%.

К служащим также относятся работники, занимающиеся подготовкой и оформлением документации, учетом и контролем, хозяйственным обслуживанием, состав их в количестве 7%.

Более подробно управление персоналом в ОАО «Сбербанк» представлено в пункте 3.1 данной выпускной квалифицированной работы[33].

- Ассортиментная и ценовая политика.

Цель ассортиментной политики ОАО «Сбербанк» заключается в нахождении стратегических приоритетов в процессе оказания клиентам банка ассортимента услуг.

Осуществление данной политики призывает обеспечивать решение задач по разным направлениям деятельности, которые включают:

- коммерческое направление деятельности. Задача ассортиментной политики на данном направлении — обеспечивать непрерывное расширение клиентской базы путём предложения таких услуг, которые являются наиболее привлекательными;

- финансовое направление деятельности. Задача ассортиментной политики на данном направлении — содействовать обеспечению роста прибыли банка путём увеличения объёмов продаж;

- направление в области управления банковскими рисками. Задача ассортиментной политики на данном направлении – свести риски к минимуму[34].

По требованиям ОАО «Сбербанк», ассортиментная политика основывается на показателях:

- высокой гибкости, отражающей изменения структур спроса на современных финансовых рынках;

- необходимости планирования ассортимента услуг в соответствии с индивидуальными запросами избранных клиентских групп;

- ориентации на будущую интеграцию отдельных услуг, которые включаются в планируемый ассортимент услуг и целевые пакеты, которые отражают специфические потребности определённых клиентских групп;

- необходимости учёта текущего и перспективного спроса при принятии определённых решений, касающихся изменения имеющегося ассортимента банковских продуктов и услуг;

- устойчивости связи ассортиментной политики с прочими направлениями маркетинговой стратегии, в особенности – с ценовой политикой.

Факторы, которые определяют отраслевую специфику ассортиментной политики в банковском секторе экономики, следующие:

- наличие наилучших возможностей для дифференциации предлагаемых услуг;

- консервативные взгляды, как продавцов, так и покупателей в отношении новых услуг и продуктов;

- для рынка свойственно наличие разных небанковских институтов, которые могут предложить финансовые услуги — субституты;

- многие банки воздерживаются от радикальных инноваций в сфере ассортиментной политики и принимают соответствующие решения на основе анализа чужого опыта.

Одной из важнейших задач в деятельности ОАО «Сбербанк» — выбрать его ценовую политику. Планируя комплекс услуг, как уже имеющихся, так и новых, ОАО «Сбербанк» устанавливает структуру затрат на их реализацию и, исходя из этого, их цену.

Ценовая политика ОАО «Сбербанк» заключается в установлении цен на разнообразные банковские продукты/услуги и их изменение в соответствии с изменением конъюнктуры рынка.

Объект ценовой политики ОАО «Сбербанк» — ставки по процентам, минимальный размер вклада, комиссионные, скидки, тарифы, премии.

Сам же процесс по разработке ценовой в ОАО «Сбербанк» состоит из следующих этапов.

Для начала, на основаниях стратегической программы определяют основные задачи стратегии ценообразования. Для любого банка важнейшей задачей является получение максимально возможной прибыли.

Тем не менее, в условиях конкуренции и изменения рыночной конъюнктуры рынка эту задачу можно сформулировать иначе, например, — получение максимально возможной прибыли, при удержании лидирующих позиций на рынке[35].

В этом случае банк ставит для себя следующую цель – установить максимально возможную цену паевых продуктов, сохраняя лидирующее положение в определенном сегменте рынка, который бы почти исключал бы возможность конкуренции и позволял бы продолжительное время функционировать с наилучшей прибылью от деятельности.

Следующий этап разработки ценовой стратегии в ОАО «Сбербанк» — анализ внутренних и внешних факторов, которые, так или иначе, могут воздействовать на цену.

Внутренние факторы (которые зависят от самого Сбербанка) включают:

- затраты на оказание услуг;

- качество банковских продуктов (уникальность, индивидуальность, мобильность);

- быстроту и качество в обслуживании;

- имидж банка;

- жизненный цикл определённого банковского продукта.

Внешние факторы включают:

- уровень спроса на определённый вид банковского продукта в определённых рыночных сегментах;

- наличие ресурсов;

- наличие конкуренции;

- цены конкурентов па схожие продукты и услуги;

- уровень инфляции;

- регулирование банковской деятельности государством[36].

Рынок банковских услуг находится под сильным влиянием этих факторов, которые и устанавливают правила игры. Внешние факторы не подконтрольны банку и должны рассматриваться с точки зрения необходимости учёта их воздействия при формировании стратегии развития ОАО «Сбербанк»

Проанализировав все факторы, которые, так или иначе, могут воздействовать на ценовую стратегию, ОАО «Сбербанк» определяет метод ценообразования – установление цепы путем суммирования всех затрат на оказание какой-либо услуги и необходимой прибыли.

Таким образом, проанализировав внутреннюю среду ОАО «Сбербанк», можно выделить ее основные элементы, воздействующие на управление персоналом.

К таким элементам можно отнести:

- цели организации,

- организационную культуру,

- стиль и методы управления в организации,

- задачи, которые ставятся перед персоналом, их характер и сложность,

- степень контроля персонала,

- организационную структуру[37].

Проведем далее анализ внешней среды ОАО «Сбербанк».

2.3 Анализ внешней среды

Всю внешнюю среду ОАО «Сбербанк» можно поделить на две большие части: микросреду и макросреду.

Под микросредой организации понимается среда прямого воздействия на организацию, которая включает:

- поставщиков материальных и технических ресурсов;

- потребителей продукции (услуг) организации;

- торговых и маркетинговых посредников;

- конкурентов;

- государственные органы;

- финансово-кредитные организации и страховые компании.

Под макросредой организации понимается среда, которая воздействует и на макросреду и на саму организацию. Макросреда организации косвенно влияет на ее деятельность. Она включает:

- природную среду;

- демографическую среду;

- научно-техническую среду;

- экономическую среду;

- экологическую среду;

- политическую среду;

- международную среду[38].

Анализ макроокружения ОАО «Сбербанк»:

1. Анализ научно-технологических факторов. Научно-технологические факторы отражают уровень научно-технического развития, который влияет на предприятие.

Технологические новшества воздействуют на эффективность, с которой продукты можно создавать и реализовывать на рынке, на скорость устаревания продукта, на то, как можно собрать, сохранить и распределить информацию, а также на то, какого какие продукты или услуги необходимы потребителям организации.

Для того чтобы сохранять конкурентоспособные позиции, ОАО «Сбербанк» должен использовать достижения научно-технического прогресса, по крайней мере те, которые могут воздействовать на эффективность его деятельности. Технология выражается ускорением научно-технического прогресса, технологическим развитием отрасли и др.

2. Анализ воздействия экономических факторов. Экономическую обстановку ОАО «Сбербанк» можно характеризовать, опираясь на:

- состояние общей деловой активности (снижение, стагнация, подъём, стабильность);

- инфляцию, дефляцию;

- политику цен;

- кредитно-денежную политику,

- изменение ставки процента.

С понижением учётной ставки растёт спрос ОАО «Сбербанк» на кредиты Центрального Банка. В то же время увеличиваются резервы ОАО «Сбербанк»» и его способность выдавать кредиты. Понижается и банковские проценты за кредит. И всё это приводит в итоге к увеличению денежной массы в стране.

3. Анализ социальных факторов (жизненные ценности и традиции), воздействующих на организацию. ОАО «Сбербанк» функционирует, как минимум, в одной культурной среде. Оттого социокультурные факторы, в числе которых преобладают жизненные ценности и традиции, воздействуют на банк [39].

Социальные и культурные факторы воздействуют на спрос населения, на трудовые отношения, уровень зарплаты и на условия труда. К данным факторам можно отнести:

- демографическое состояние общества;

- миграцию населения;

- уровень доходов;

- уровень безработицы;

- род занятий;

- социальную защиту;

- покупательную способность;

- возрастной состав населения;

- образование населения.

Большую роль имеют и отношения ОАО «Сбербанк» с местным населением, где он функционирует.

4. Анализ политических факторов. Большую роль для ОАО «Сбербанк», ведущего операции как в нашей, так и в зарубежных странах, играет фактор политической стабильности. Политическую обстановку оценивают с точки зрения стабильности или нестабильности. К ней можно отнести различные законодательные факторы той страны, в которой функционирует организация.

Довольно большую угрозу для ОАО «Сбербанк» представляют экономические факторы. Именно на преодоление угрозы со стороны экономических факторов ОАО «Сбербанк» необходимо направлять все свои сильные стороны [40].

Технологические, политические и социальные факторы предоставляют ОАО «Сбербанк» умеренные возможности, которые оно может использовать для усиления своих слабых сторон.

Анализ микроокружения ОАО «Сбербанк»:

Микросреда состоит из взаимоотношений:

- внутри самого банка,

- с поставщиками,

- с посредниками,

- с конкурентами,

- с клиентами,

1. Внутрибанковские отношения определяются внутренней культурой банка и его организационной структурой. В процессе осуществления деятельности, банк его различные структурные подразделения вступают в различные отношения между собой.

Значимость здоровых отношений внутри организации нельзя переоценить, поскольку они создают необходимую атмосферу деловой активности, формируют условия для проявления разумной инициативы всего персонала организации.

Если руководство банка не прислушивается к мнению клиентов и маркетинговых подразделений организации, то последствия могут быть нежелательными для организации. Оттого маркетинговый отдел ОАО «Сбербанк», изучая микросреду должен принимать всё это во внимание. Таким образом, комплекс внутрибанковских отношений должен стабильно подвергаться всестороннему и анализу и корректироваться при необходимости.

2. Отношения с поставщиками. Стоит отметить, что банки меньше связываются с поставщиками, чем, например, промышленные предприятия, поскольку связь в этом случае ограничивается лишь покупкой организацией разного рода банковского оборудования, компьютеров, оргтехники, канцелярских товаров и т.п. Однако, формирование надлежащего интерьера — достаточно большой фактор успешности банка.

3. Отношения с посредниками. Посредников ОАО «Сбербанк» можно подразделить на:

- кредитно-финансовые организации,

- организации, оказывающие маркетинговые услуги.

Кредитно-финансовые посредники — это учреждения, осуществляющие страховые операции, предоставляющие кредитование ресурсов и операции с ценными бумагами. Страхование банковских операций в первую очередь связано со страхованием кредитов, т.е. охватывает кредитный риск. Распространено предоставление финансово-кредитными учреждениями друг другу кредитных ресурсов, которые предоставляют как Национальный банк, так и коммерческие банки [41].

ОАО «Сбербанк» активно использует в своей деятельности разнообразные маркетинговые ходы, поэтому обладает огромным опытом в проведении разнообразных маркетинговых исследований.

На настоящий момент отдел маркетинга в ОАО «Сбербанк» осуществляет:

- работу, связанную с обеспечением рынка сбыта банковскими услугами;

- деятельность по определению характера функционирования банка на рынке;

- разработку способов установления партнерских отношений с клиентами банка;

- создание необходимых условий для обеспечения конкурентоспособности банка;

- формирование политики установления цен на банковские продукты и услуги;

- разработку и применение рекламы;

- развитие «Public relation»;

- анализ рынка и конкурентов ОАО «Сбербанк».

В настоящее время ОАО «Сбербанк» почти не проводит всех исследований по маркетингу, а даёт посредникам задание – исследовать отдельные проблемы, особенно проблемы по оказанию рекламных услуг[42].

4. Отношения с конкурентами. Исследование этой проблемы в рамках анализа среды маркетинга является очень важным, так как для банковской индустрии характерна высокая степень конкуренции.

Основные конкуренты ОАО «Сбербанк»:

- Газпромбанк;

- ВТБ24;

- Альфа-банк;

- Райффайзенбанк;

- Росбанк;

- Ситибанк;

- Уралсиб.

5. Отношения с клиентами. Их развитие и взаимовыгодность во многом определяют успех деятельности банка. Клиенты ОАО «Сбербанк» подразделяются на розничных — частные лица, некоторые представители малого бизнеса и на оптовых — организации. ОАО «Сбербанк» не имеет возможности влиять на внешнюю среду и для эффективной деятельности должен приспосабливаться к ней, неустанно следить за ее изменениями, прогнозировать и своевременно реагировать.

Таким образом, с учётом факторов внешней среды прямого воздействия также можно сделать вывод о том, что внешняя среда ОАО «Сбербанк» имеет скорее благоприятный характер.

Анализ внешней среды банка показал, что наибольшую угрозу для компании представляют экономические факторы.

Компании стоит в первую очередь в отношении этих факторов применить свои сильные стороны, которые должны помочь преодолеть существующие угрозы[43].

2.4 SWOT-анализ

Рассмотрим сильные и слабые стороны банка, а также возможности и угрозы, которые могут исходить из внешней среды. Результаты SWOT-анализа представлены в таблице ниже.

Таблица 2 – Матрица SWOT-анализа ОАО «Сбербанк».

|

Силы |

Слабости |

|

|

Продолжение таблицы 2

|

|

|

Возможности |

Угрозы |

|

|

Окончание таблицы 2

|

Для ОАО «Сбербанк» существенными проблемами, на которые необходимо обращать пристальное внимание, являются:

Риск от операций, который можно снизить путём использования в работе информационной базы по клиентам, а также опыта персонала при экспертных оценках финансового состояния клиентов. Профессионализм и опыт работы могут понизить негативное воздействие каких-либо экономических кризисов.

В перспективе некоторые банки-конкуренты также могут качественно и эффективно обслуживать клиентов, что так или иначе снижает значение данного параметра для ОАО «Сбербанк» и требует поиска каких-либо других конкурентных преимуществ.

Появление на рынке новых банков-конкурентов. Решение: использование основных преимуществ по отношению к региональным конкурентам: опыт работы и высокую репутацию. Необходимы ещё более совершенные технологии, в том числе технологии защиты информации, совершенствования организационных структур, совершенствования систем управления на региональном уровне[44].

Текучесть кадров может стать причиной нехватки квалифицированной рабочей силы. Решение: снизить требования к операционно-кассовым рабочим, предоставить возможность карьерного роста, повысить зарплату и улучшить социальное обеспечение, привлекать профессиональные кадров.

В результате проведённого SWOT-анализа можно сделать вывод, что единственный правильный вариант поведения ОАО «Сбербанк» для успешного развития — уделять повышенное внимание анализу внешней и внутренней среды. Для этого ему необходимо проводить комплексный анализ, с использованием методик, который может дать достаточно объективное представление о конкурентном положении организации. Лишь выполняя эти условия, организация может рассчитывать на эффективность принимаемых управленческих решений[45].

ЗАКЛЮЧЕНИЕ

Таким образом, подводя итог данной раблоте, можно сделать следующие вывыоды:

- На сегодняшний день анализ факторов, формирующих стратегию, имеет важное значение для всех без исключения организаций. Каждая фирма на протяжении всего времени своего существования, взаимодействует со средой и ее составляющими. В целях выживания и развития в условиях чрезвычайно динамичной и неопределенной внешней и внутренней среды организациям необходимо приспосабливаться к изменениям, а также самим активно формировать свое будущее.

- Внутренняя среда определяется количеством и качеством ресурсов, имеющихся в распоряжении организации. Кроме того, при анализе внутренней среды компании следует акцентировать внимание на ключевых компетенциях, которые приводят к формированию конкурентных преимуществ компании на рынке.

- Внешняя среда является источником, питающим организацию ресурсами, необходимыми для поддержания ее внутреннего потенциала на должном уровне. Организация находится в состоянии постоянного обмена с внешней средой, обеспечивая тем самым себе возможность выживания.

- Внешнюю среду можно подразделить на среду прямого воздействия и косвенного воздействия. Для эффективного функционирования организации необходимо тщательно изучать внешнюю среду и быть готовым к ее изменениям.

- Значение анализа внешней среды для компании состоит в выявлении угроз и возможностей для бизнеса, которые могут вытекать из происходящих вне его процессов.

- Анализ внутренней среды необходим для разработки стратегии развития организации, оценки привлекательности организации для инвестора, определения рейтинга компании.

- Результаты анализа внутренней и внешней среды позволяют провести ситуационный анализ компании, который будет являться основой для выбора стратегии.

- Анализ внешней и внутренней среды может осуществляться различными методами: SWOT-анализ, PEST-анализ.

SWOT-анализ является эффективным инструментом разработки стратегии предприятия с учетом его сильных и слабых сторон, а также внешних возможностей и угроз. Областями применения SWOT-анализа могут быть стратегический анализ, общий и целевой тактический анализ, функциональный анализ (например, анализ по продукту, маркетинговый анализ) и т.д.

PEST-анализ состоит в выявлении и оценке влияния факторов макросреды на результаты текущей и будущей деятельности предприятия. PEST-анализ помогает руководителю компании или аналитику увидеть картину внешнего окружения компании, выделить наиболее важные влияющие факторы.

Анализ внутренней среды ОАО Сбербанк было определено, что чистый процентный доход ОАО «Сбербанк» за год вырос на 18,3% и достиг 853,7 млрд рублей. Как отмечает руководство Сбербанка, процентные доходы возросли на 313,4 млрд руб. за счет роста портфеля кредитов юридическим и физическим лицам.

По состоянию на 31.12.2017 общая численность сотрудников ОАО «Сбербанк» составила 354 122 человека. По официальным данным ОАО «Сбербанк» большую часть персонала составляют рабочие, это 76%.

Проанализировав внешнюю среду ОАО «Сбербанк», можно сделать вывод о том, что внешняя среда ОАО «Сбербанк» имеет скорее благоприятный характер. Анализ внешней среды банка показал, что наибольшую угрозу для компании представляют экономические факторы. Компании стоит в первую очередь в отношении этих факторов применить свои сильные стороны, которые должны помочь преодолеть существующие угрозы.

В результате проведённого SWOT-анализа можно сделать вывод, что единственный правильный вариант поведения ОАО «Сбербанк» для успешного развития — уделять повышенное внимание анализу внешней и внутренней среды. Для этого ему необходимо проводить комплексный анализ, с использованием методик, который может дать достаточно объективное представление о конкурентном положении организации. Лишь выполняя эти условия, организация может рассчитывать на эффективность принимаемых управленческих решений.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Бердникова Т.Б. — Анализ и диагностика финансово-хозяйственной деятельности предприятия, М.: ИНФРА, 2016. – 298 с.

- Васильев Ю.В. Экономика предприятия, М.: Финансы и статистика, 2016. – 213 с.

- Виханский О.С. Стратегическое управление, М.: Гардарики, 2017. – 244 с.

- Гордиенко Ю.Ф. — Управление персоналом. 2-е изд. Учебник, М: Феникс, 2012. – 315 с.

- Голубков Е.П. — Основы маркетинга, М.: Финпресс, 2014, 342 с.

- Герасимов Б.Н. Управление хозяйственной деятельности предприятия, М: ИНФРА, 2016. – 244 с.

- Грачев, М. А С. Экономика предприятия, М: КноРус, 2016. – 341 с.

- Добротворский И.Л. — Менеджмент. Эффективные технологии, М.: КноРус, 2015. – 426 с.

- Дуракова И.Б. Анализ внутренней и внешней среды предприятия, М.: Экзамен, 2016. – 229 с.

- Ершов А.В. Эффективный менеджмент, М: КноРус, 2015. — 248 с.

- Егоршин А.П. Финансовый анализ предприятия, М: ИНФРА, 2016. – 289 с.

- Ивановская Л.В. Экономика предприятия, М.: Проспект, 2016. — 264 c.

- Игнатов В.Ю. Теория менеджмента, М: ИНФРА, 2016. — 239 с.

- Каштанова, Е.В. Управление деловой карьерой, М.: Проспект, 2016. — 303 c.

- Кибанов А.Я. — Анализ и диагностика финансово-хозяйственной деятельности предприятия, М.: Экзамен, 2016. – 245 с.

- Клейнер Г. Стратегический менеджмент: актуальные проблемы и новые направления, М: ИНФРА, 2015. – 412 с.

- Магура М.И. — Экономика предприятия, М.: ИНФРА, 2016. – 237 с.

- Мескон М.Х. — Основы менеджмента, М.: Дело 2016. – 240 с.

- Митрофанова Е.А. Анализ финансово-хозяйственной деятельности предприятия, М.: Проспект 2017. — 280 c

- Миллс Ф. Управление современной компанией, М.: ИНФРА-М, 2016. – 263 с.

- Самыгин С.И., — Экономика предприятия, М: ИНФРА, 2015, 253 с.

- Смирнов Е.Ю. – Менеджмент, М: ИНФРА-М, 2016, 245 с.

- Сахаров Л.В. – Менеджмент организации, М: ИНИТИ-ДАНА, 2016., 204 с.

- Симонова И.Ф. Стратегические аспекты деятельности предприятия, М.: ИНФРА-М, 2016. – 321 с.

- Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: — http://www.sberbank.ru/ru/person (Дата обращения: 12.05.2018 14:54)

Приложение 1 — Бухгалтерский баланс ОАО «Сбербанк» за 2016-2017 годы

Приложение 2 — Отчет о финансовых результатах ОАО «Сбербанк» за 2016-2017 годы

Приложение 3 — Отчет о движении денежных средств в ОАО «Сбербанк» за 2016-2017 годы

Приложение 4 — Сведения о возрастном составе персонала банка

|

Категория персонала |

Численность на 31.12.17 год |

Из них (лет) |

|||

|

До 30 |

От 30 до 50(55) |

От 50(55) до 55(60) |

Старше 55(60) |

||

|

Всего, в т.ч. |

354 |

103 |

214 |

29 |

8 |

|

Руководство |

3 |

— |

1 |

1 |

1 |

|

Управление (отдел/сектор) бухгалтерского учета и отчетности |

42 |

6 |

56 |

7 |

1 |

|

Планово-экономическое управление (отдел/сектор) |

4 |

— |

2 |

1 |

1 |

|

Управление (отдел/сектор) вкладов и расчетов населения |

4 |

— |

3 |

1 |

— |

|

Управление (отдел/сектор) кредитования |

7 |

3 |

2 |

1 |

1 |

|

Управление кредитования частных клиентов |

5 |

1 |

4 |

— |

— |

|

Управление (отдел/сектор) ценных бумаг |

1 |

— |

1 |

— |

— |

|

Управление расчетно-кассового обслуживания юр. лиц и бюджетов |

6 |

2 |

4 |

— |

— |

|

Юридическое управление (отдел/сектор) |

3 |

1 |

2 |

— |

— |

|

Управление (отдел/сектор) внутреннего контроля |

1 |

1 |

— |

— |

— |

Приложение 4 (Продолжение)

|

Управление (отдел, сектор) по работе с персоналом |

2 |

1 |

1 |

— |

— |

|

Управление (отдел/сектор) банковских карт |

6 |

2 |

4 |

— |

— |

|

Управление (сектор) информатики и автоматизации банковских работ |

13 |

6 |

5 |

2 |

— |

|

Операционное управление (отдел) |

15 |

3 |

11 |

1 |

— |

|

Управление (отдел/сектор) кассовых операций |

9 |

2 |

6 |

1 |

— |

|

Управление (отдел/сектор) инкассации |

22 |

5 |

16 |

1 |

— |

|

Управление (отдел/сектор) безопасности и защиты информации |

6 |

5 |

1 |

— |

— |

|

Административно-хозяйственное управление (отдел/сектор) |

4 |

— |

3 |

1 |

— |

|

Дополнительный офис (операционная касса) |

160 |

57 |

91 |

9 |

3 |

|

Сектор кредитования дополнительного офиса |

6 |

5 |

1 |

— |

— |

|

Специалисты кредитования вне секторов дополнительного офиса |

14 |

— |

14 |

— |

— |

|

Младший обслуживающий персонал и др. категории |

16 |

6 |

10 |

— |

— |

-

Грачев, М. А С. Экономика предприятия, М:, 2016. – с. 78 ↑

-

Виханский О.С. Стратегическое управление, М.:, 2017. – с. 119 ↑

-

Митрофанова Е.А. Анализ финансово-хозяйственной деятельности предприятия, М.: 2017. – с. 88 ↑

-

Гордиенко Ю.Ф. — Управление персоналом. 2-е изд. Учебник, М:, 2012. – с. 148 ↑

-

Клейнер Г. Стратегический менеджмент: актуальные проблемы и новые направления, М:, 2015. – с. 56 ↑

-

Кибанов А.Я. — Анализ и диагностика финансово-хозяйственной деятельности предприятия, М.:, 2016. – с. 112 ↑

-

Магура М.И. — Экономика предприятия, М.:, 2016. – с. 49 ↑

-

Игнатов В.Ю. Теория менеджмента, М:, 2016. – с. 182 ↑

-

Герасимов Б.Н. Управление хозяйственной деятельности предприятия, М:, 2016. – с. 145 ↑

-

Самыгин С.И., — Экономика предприятия, М: ИНФРА, 2015. – 44 с. ↑

-

Сахаров Л.В. – Менеджмент организации, М: ИНИТИ-ДАНА, 2016. – 120 с. ↑

-

Каштанова, Е.В. Управление деловой карьерой, М.:, 2016. – с. 155 ↑

-

Васильев Ю.В. Экономика предприятия, М.:, 2016. – с. 98 ↑

-

Мескон М.Х. — Основы менеджмента, М.: 2016. – с. 124 ↑

-

Добротворский И.Л. — Менеджмент. Эффективные технологии, М.:, 2015. – с. 161 ↑

-

Дуракова И.Б. Анализ внутренней и внешней среды предприятия, М.:, 2016. – с. 178 ↑

-

Смирнов Е.Ю. – Менеджмент, М: ИНФРА-М, 2016. — 39 ↑

-

Бердникова Т.Б. — Анализ и диагностика финансово-хозяйственной деятельности предприятия, М.:, 2016. – с. 59 ↑

-

Миллс Ф. Управление современной компанией, М.:, 2016. – с. 59 ↑

-

Ершов А.В. Эффективный менеджмент, М:, 2015. – с. 109 ↑

-

Егоршин А.П. Финансовый анализ предприятия, М:, 2016. – с. 76 ↑

-

Голубков Е.П. — Основы маркетинга, М.:, 2014, с. 76 ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

-

Официальный сайт ОАО «Сбербанк» — [Электронный ресурс] URL: http://www.sberbank.ru/ru/person ↑

- Наиболее успешные PR-акции по продвижению спортивных событий в России(Теоретический аспект PR-деятельности в индустрии спорта )

- СХОДСТВО И ОТЛИЧИЕ ТРЕБОВАНИЙ ПРАВА И МОРАЛИ

- Повышения производительности труда в компании: совершенствование мотивации работников (ООО «Фирма Сенат»)

- Статус нотариуса ( Роль нотариата в защите прав и законных интересов )

- Руководство, стили руководства (Особенности подходов)

- Коммерческие риски и способы их уменьшения (на примере ООО «Регион»)

- Гендерные различия проявлений профессионального стресса

- Невербальные проявления эмоциональных состояний человека

- Дифференциация продукта на отраслевом рынке

- Оборотные активы предприятия(Оборотные активы организации: сущность, состав и структура)

- БАЛАНС И ОТЧЕТНОСТЬ (Баланс и отчетность предприятия как информационная база финансового анализа)

- УЧЕТ РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ОПЛАТЕ ТРУДА В ОАО «ХЛЕБОЗАВОД №2»

Добавил:

Upload

Опубликованный материал нарушает ваши авторские права? Сообщите нам.

Вуз:

Предмет:

Файл:

Скачиваний:

13

Добавлен:

03.05.2015

Размер:

22.26 Кб

Скачать

Таблица

№1 Анализ внешней среды Сбербанка России

|

Сферы |

Характеристика |

|

политическая |

Проведение |

|

экономическая |

Уровень |

|

социальная |

Потребность |

|

технологическая |

Появление |

Таблица

№2 Анализ внешней среды Сбербанка России

|

Субъект |

Характеристика |

|

Потребители |

Сбербанк, |

|

Конкуренты |

Конкуренты |

|

поставщики |

Поставщики.

|

Вывод:

Таким образом, Сбербанк России по роду

своей деятельности и видам совершаемых

операций все более превращается в

универсальный банк. Сбербанк динамично

развивается по всем направлениям

деятельности, обеспечив клиентам широкий

спектр услуг с использованием современных

банковских технологий, экономическую

безопасность вверенных ими средств,

качественное и своевременное выполнение

поручений клиентов, а также проведение

эффективной экономической политики,

способствующей повышению доходности

и снижению риска совершаемых операций

Таблица

№3 Анализ внутренней среды Сбербанка

России

|

Элементы |

Преимущества |

Недостатки |

|

Система |

Работа |

Управление: |

|

Кадры (текучесть |

уменьшение |

Кадровая |

|

Финанс (экономический |

За |

.Изменение Пректащение |

|

Техника |

Внедрения |

Низкий |

Таблица

№4 Swot-матрица

|

Сильные |

Слабые |

|

Универсальный В Развитая Развитая Повышение «Раскрученность» |

Кадровая Недостаточно Снижение Нарастающий Низкая Низкие |

|

Возможности |

Угрозы |

|

Внедрение Макроэкономическая Рост Сохранение Поддержка |

Усиление Снижение Проблема Более |

Основные

мероприятия по совершенствованию

деятельности Сбербанка России

Сбербанк

России видит своих клиентов среди всех

групп населения страны, предприятий

любой формы собственности во всех

отраслях народного хозяйства, кредитных

организаций и других финансовых

учреждений, институтов государственного

управления. Банк является социально

ориентированным и должен учитывать это

в работе с клиентами.С каждым клиентом

Сбербанк России должен стремиться к

установлению долгосрочных партнёрских

отношений. С этой целью банк должен

прогнозировать развитие потребностей

клиентов, появление новых направлений

банковского бизнеса, проводить

маркетинговые исследования, разрабатывать

и предлагать полный спектр банковских

продуктов и услуг..

Мероприятия

по совершенствованию

1)внедрить

новую идеологию работы с клиентом,

основанную на сочетании стандартных

технологий с индивидуальным подходом

к каждому клиенту;

2)обеспечить

внедрение эффективных методов работы

с клиентами и повышение качества их

обслуживания;

3)сохранить

лидирующую роль на розничном рынке

страны. Увеличить долю на рынке

кредитования населения до 30%, при этом

объемы кредитования физических лиц

должны вырасти не менее чем в 2 раза;

4)усилить

работу с корпоративными клиентами;

5)привлечь

в банк и закрепить на долгосрочную

перспективу максимальное количество

первоклассных клиентов

6)увеличить

удельный вес средств корпоративных

клиентов в привлеченных средствах до

25%, долю кредитов и долговых обязательств

корпоративных клиентов в активах нетто

до 45%;

7)обеспечить

максимальную помощь государству в

реализации государственных инвестиционных

программ и программ поддержки

отечественного экспорта;

8)опираясь

на широкую клиентскую базу, обеспечить

сбалансированное состояние структуры

активов и пассивов, внедрить современные

метод

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Анализ факторов внутренней и внешней среды организации

Деятельность Сбербанка России представляет собой совокупность процессов, зависящих от множества факторов. В случае если один из факторов не был рассмотрен, оценка влияния других факторов, а также выводы могут оказаться недостаточно обоснованными.

Каждый из факторов, которые тесно связаны между собой, вызывает разнонаправленное воздействие на финансовые результаты деятельности банка, причем отрицательное воздействие одних факторов способно снизить или свести к нулю положительное влияние других.

По уровню капитализации Сбербанк России занимает 5 место среди крупнейших российских компаний.

Рассмотрим основные показатели деятельности Сбербанка России за 2008-2009 года.

Таблица 2 Основные финансовые результаты деятельности ОАО Сбербанк России

| Показатель, млрд. руб. | Изменение | ||

| Всего активов | 7105,1 | 6736,5 | 5,5% |

| Кредиты юридическим лицам (до вычета резервов под обесценение) | 4266,3 | 4019,3 | 6,1% |

| Кредиты физическим лицам (до вычета резервов под обесценение) | 1177,5 | 1260,9 | -6,6% |

| Резерв под обесценение кредитного портфеля | 579,8 | 202,3 | В 2,9 раза |

| Совокупный портфель ценных бумаг | 1064,1 | 493,7 | В 2,2 раза |

| Средства физических лиц | 3787,3 | 3112,1 | 21,7% |

| Средства корпоративных клиентов | 1651,6 | 1683,1 | -1,9% |

| Всего обязательств | 6326,1 | 5986,3 | 5,7% |

| Операционные доходы до создания резервов под обесценение кредитного портфеля | 648,1 | 449,5 | 44,2% |

| Чистые процентные доходы | 502,7 | 378,2 | 32,9% |

| Чистые комиссионные доходы | 101,1 | 6,2 | 17,3% |

| Операционные расходы | -229,3 | -221,7 | 3,4% |

| Расходы на содержание персонала | -128,6 | -133,0 | -3,3% |

| Отчисления в резервы под обесценение кредитного портфеля | -338,9 | -97,9 | В 4 раза |

| Чистая прибыль | 24,4 | 97,7 | -75% |

| Показатель, % | Изменение | ||

| Рентабельность активов (ROA) | 0,4 | 1,7 | -1,3 п.п. |

| Рентабельность собственных средств (ROE) | 3,2 | 14,1 | -10,9 п.п. |

| Отношение операционных расходов к операционному доходу | 35,4 | 49,3 | -13,9 п.п. |

| Процентная маржа | 7,8 | 7,1 | 0,7 п.п. |

| Фактическая численность персонала (тыс. чел.) | 249,8 | 269,1 | -7,2% |

| Коэффициент достаточности капитала первого уровня (Tier 1) | 11,5 | 12,1 | -0,6 п.п. |

| Коэффициент достаточности общего капитала | 18,1 | 18,9 | -0,8 п.п. |

| Отношение резерва под обесценение кредитного портфелях кредитному портфелю | 10,7 | 3,8 | 6,9 п.п. |

Активы возросли на 378 млрд. руб., или на 5,6%, прибыль до налогообложения составила 56,2 млрд. руб., или на 37,2% аналогичного показателя за 2008 г. прибылью после налогообложения составила 21,7 млрд. руб., или19,7% от объема чистой прибыли за 2008 год.

Рассмотрим основные показатели подробнее.

Рис. 6 Чистая прибыль ОАО Сбербанк России в 2008-2009 гг.

Основной причиной снижения прибыли за 2009 год по сравнению с 2008 годом явился значительный рост расходов на создание резерва под обесценение кредитного портфеля.

Рис. 7 Рентабельность активов (ROA), %

Рис. 8 Рентабельность собственных средств (ROE), %

Следствием снижения прибыли за 2009 год стало снижение показателей рентабельности: показатели ROA и ROE снизились.

Рис. 9 Операционные доходы до создания резервов ОАО Сбербанк России в 2008-2009 гг.

Операционные доходы до создания резервов под обесценение кредитного портфеля выросли за 2009 год на 44,2% в сравнении с предыдущим годом. Основным источником роста являются процентные доходы от кредитования клиентов, а также доходы от торговых операций и переоценки ценных бумаг. Основными составляющими прочих доходов, полученных в течение 2009 года в сумме 7,8 млрд. руб., являются доходы, полученные от операций с иностранной валютой в размере 16,2 млрд. руб. и расходы от переоценки зданий в сумме 15,0 млрд. руб.

Рис. 10 Активы ОАО Сбербанк, млрд. руб. в 2008-2009 гг.

За 2009 год активы Группы выросли на 5,5%. Структура активов претерпела изменения: доля кредитов и авансов клиентам в активах за 2009 год уменьшилась с 76% до 69%, а доля ценных бумаг возросла с 7% до 15%.

Доля работающих активов в активах оставалась стабильной в течение 2009 года и составляла 85%

Рис. 11 Структура портфеля кредитов физическим лицам, млрд. руб.

За 2009 год кредитный портфель Группы вырос на 3,1%.

Кредиты юридическим лицам увеличились на 6,1%, структура портфеля не изменилась.

Кредиты физическим лицам сократились на 6,6% за счет сокращения спроса на потребительские кредиты со стороны физических лиц.

SWOT-анализ. Любое сегментирование начинается со всестороннего изучения рыночной ситуации, в которой работает компания, и оценки типов возможностей и угроз, с которыми она может столкнуться. Отправной точкой для подобного обзора служит SWOT-анализ, один из самых распространенных видов анализа в маркетинге.

Конкурентные преимущества

1. надежность банка;

2. доступ к «длинным» денежным ресурсам;

3. известность торговой марки;

4. опыт привлечения и удержания клиентов;

5. динамичное реагирование на рыночные изменения;

6. концентрация на определенных продуктах и услугах;

7. передовые информационные технологии и высокое качество обслуживания;

8. профессиональный персонал и высокопрофессиональная система управления;

9. эффективная связь с местными органами власти;

Возможности

1. улучшение инвестиционного климата в стране и рост уровня доходов населения;

2. снижение инфляции; укрепление курса рубля по отношению к доллару;

3. ухудшение позиций конкурентов;

4. распространение электронных платежей или резкий рост спроса на отдельные виды банковских продуктов и услуг;

5. развитие недостаточно освоенных видов обслуживания (ипотечное кредитование, Интернет-банкинг);

6. региональная экспансия;

слабые стороны

1. не очевидные преимущества от новых проектов;

2. плохое управление активами;

3. отрицательная динамика по сравнению с конкурентами;

4. не выделяет и не совершенствует основные бизнес-процессы;

5. чрезмерный рост персонала;

Угрозы

1. паника на банковском рынке;

2. нехватка качественных заемщиков

3. отсутствие реальных альтернатив кредитованию;

4. сложность возврата просроченных кредитов;

5. выход на рынок новых конкурентов или поглощение иностранным банком;

6. рост налогов;

7. изменение предпочтений клиентов;

8. ужесточение политики ЦБ;

2.4 Специфика управления в организацииПо своей организационной структуреСбербанк России представляет собой многоуровневую систему, которая не имеет аналогов среди других акционерных банков. Она включает в себя территориальные банки, а также низовые учреждения: отделения и филиалы.

ОБЩЕЕ СОБРАНИЕ АКЦИОНЕРОВ

ВНУТРЕННИЕ СТРУКТУРНЫЕ ПОДРАЗДЕЛЕНИЯ

Центрально-Черноземный Банк

Рисунок 5 — Организационная структура Сбербанка РФ

Территориальные банки и отделения Сбербанка России пользуются правами юридических лиц и имеют баланс, который входит в баланс Сбербанка. Они действуют на основе положения об этих учреждениях, утвержденного Советом директоров. Они входят в единую организационную структуру Сбербанка, обладают правами юридических лиц, осуществляют свою функцию, руководствуясь актами Центрального банка РФ и Сбербанка России. На рисунках 5 и 6 представлены формы организационных структур Сбербанка России.

Управление операций на фондовых рынках

Управление операций на денежных рынках

Управление проектного финансирования

Управление финансир. строит работ

Управление кредитования машиностроен.

Управление кредитования частных клиентов

Управление вкладов и расчетов

Управление банковских карт

Управление валютных и неторговых операций

Управление кассовой работы

Управление корпоративных клиентов

Управление налогового планирования

Управление по работе с филиалами

Управление стратегич. планирования

Управление внутреннего аудита

Контрольно-ревизионное управление

Управление оперативного контроля

Отдел международ. отчетности

Управление бух. учета и отчетности

Управление учета банковских операций

Управление банковских технологий

Управление банковских систем

Управление общественных связей

Управление по работе с персоналом

Управление международ. отношений

Управление тех средств и телекоммуни-каций

Администр.-хозяйственное

управление

Управление внедрения и сопровождения автомат. систем

Управление развития материально-технической базы

Рисунок 6 — Организационная структура Сбербанка РФ (центральный аппарат)

С 4 марта 2008 года в структуре центрального аппарата банка созданы следующие управления: Управление корпоративного развития; Управление стратегии и маркетинга; Управление по работе с отделениями г.Москвы; Управление по работе с малым бизнесом.

Риск-менеджмент

1. Кредитный риск

Возможное падение прибыли банка и даже потеря части акционерного капитала в результате неспособности заемщика погашать и обслуживать долг (выплачивать проценты)

2. Риск ликвидности банка (риск несбалансированной ликвидности) Возможная угроза прибыли и акционерному капиталу банка в результате затруднения в получении средств путем реализации части активов или приобретения нового займа по приемлемой цене. Риск считается наивысшим, когда банк не в состоянии удовлетворить кредитную заявку или ответить по обязательству вкладчика. Соответственно различают ликвидность активов и ликвидность пассивов

3. Процентный риск

Вероятная потеря дохода банка в результате непогашения процентных платежей заемщиком

4. Риск, связанный с неспособностью банка возмещать административно-хозяйственные расходы (риск текущих расходов)

Возможное снижение прибыли банка из-за непредвиденных расходов на содержание аппарата сотрудников и прочих расходов, обеспечивающих нормальный ритм работы учреждения

5. Валютный риск

Опасность валютных потерь, связанных с изменением курса иностранной валюты по отношению к национальной валюте при проведении международных кредитных, валютных и расчетных операций

6. Риск неплатежеспособности банка

Использование банком акционерного капитала для погашения своих обязательств при отсутствии каких-либо других источников (платежи по возвращаемым кредитам, привлечение новых займов, реализация активов).

©2015- 2023 pdnr.ru Все права принадлежат авторам размещенных материалов.