-

Что такое транспортные расходы в бухгалтерском учёте

-

Транспортные расходы на доставку основных средств

-

Как рассчитать транспортные расходы

-

Примеры расчётов и проводок в бухгалтерском учёте

-

Как списывать транспортные расходы в торговле

Оптимизировать налоги — легко!

Максимально полные рекомендации по снижению расходов от команды специалистов сервиса «Моё дело»

Узнать подробнее

Что такое транспортные расходы в бухгалтерском учёте

Видов затрат на услуги транспорта довольно много, но их можно объединить в три основные группы:

- расходы на доставку приобретаемых объектов имущества (основных средств, сырья, материалов);

- расходы на доставку собственной продукции, товаров, услуг до покупателей и клиентов;

- расходы на содержание парка транспортных средств (ГСМ, техобслуживание, ремонт, аренда).

В зависимости от направления бизнеса, транспортные расходы в составе затрат могут существенно колебаться. Например, в консалтинговых фирмах их доля мизерная, а в экспедиционных компаниях может достигать и 90%.

Чем больше затрат на логистику, тем пристальнее внимание налоговой инспекции к их отражению в учёте.

Организация в своей учётной политике должна предусмотреть распределение транспортных расходов на прямые и косвенные. Есть исключения для двух типов компаний:

- которые применяют кассовый метод учёта (например, при УСН). У них деления на прямые и косвенные затраты нет, так как все расходы учитываются при их оплате;

- которые оказывают услуги. Они могут учитывать все затраты в период их осуществления (п.2 статьи 318 НК РФ).

Прямые расходы ложатся непосредственно на себестоимость продукции и учитываются по мере её реализации. Косвенные расходы учитываются в составе прочих затрат и списываются сразу. Какие расходы и куда относить, организация определяет самостоятельно. Но налоговая инспекция может не согласиться с методикой отнесения на косвенные расходы и доначислить налог на прибыль.

Какие транспортные расходы обычно включают в прямые, а какие в косвенные:

| Прямые расходы | Косвенные расходы |

|---|---|

| доставка ОС | доставка товаров покупателям |

| доставка товаров, сырья и материалов от поставщика | доставка собственной продукции покупателям и заказчикам |

| ГСМ на технологический транспорт и транспорт для доставки имущества | ГСМ на транспорт для перевозки сотрудников |

| аренда транспорта для технологических целей или доставки имущества | аренда транспорта для перевозки сотрудников |

| — | техобслуживание, ремонт, страхование любого вида транспорта |

| — | компенсация расходов сотрудника за использование личного транспорта |

Транспортные расходы на доставку основных средств

Пункты 9, 10 ФСБУ 26/2020 устанавливают, что суммы, уплаченные по доставке ОС, должны включаться в состав затрат на его приобретение или сооружение. При этом не важно как ОС получены — по договору купли-продажи, безвозмездно или построены хозяйственным способом.

Они учитываются как затраты капитального характера и отражаются по дебету счета учёта капитальных вложений (08)

- Дт 08 — Кт 60 — учтена стоимость ОС без НДС;

- Дт 08 — Кт 60(76) — учтены расходы на транспортировку ОС;

- Дт 01 — Кт 08 — объект ОС введён в эксплуатацию.

Затраты на перемещение ОС внутри организации относятся к издержкам текущего периода, не включаются в капитальные вложения (п. 16 ФСБУ 26/2020) и к первоначальной стоимости не добавляются.

То же самое касается строительной техники (экскаваторы, краны, бетономешалки, и т.д) при их доставке и монтажу на объекты строительства.

Транспортные расходы на доставку товара

hidden>

Товар — это вид материально-производственных запасов (МПЗ), приобретаемый с целью дальнейшей перепродажи. Учёт запасов регулируется ФСБУ 5/2019. Расходы на доставку товара до организации-продавца увеличивают фактическую стоимость товара.

Состав затрат, которые можно учитывать как транспортные расходы, законодательно не определён. Поэтому бухгалтеры ориентируются по перечню торгово-заготовительных расходов (ТЗР), указанных в п.11 ФСБУ 5/2019

К ТЗР относятся расходы по:

- погрузке и транспортировке МПЗ;

- содержанию заготовительно-складского аппарата;

- содержанию складов, баз, заготовительных пунктов;

- надбавкам и вознаграждениям организациям-посредникам;

- хранению МПЗ в местах приобретения, ж/д станциях, портах;

- командировкам по непосредственному заготовлению МПЗ;

- процентам за кредиты и займы по приобретению МПЗ;

- недостаче и порче в пределах естественной убыли;

- другим аналогичным причинам.

Торговая организация в своей учётной политике может прописать один из двух вариантов списания транспортных расходов:

- включение их в фактическую себестоимость (п.11 ФСБУ 5/2019);

- отнесение затрат к расходам на продажу (п.21 ФСБУ 5/2019).

В зависимости от выбранного варианта, транспортные расходы будут аккумулироваться на разных счетах бухучёта — 41 (Товары) при отнесении на фактическую себестоимость, и 44 (Расходы на продажу) при их отделении от стоимости товара.

Транспортировка товаров до покупателя тоже имеет свои особенности учёта. Договор купли-продажи определяет, как будет оплачиваться услуга:

- как доплата к цене товара;

- как отдельная услуга.

Применяемая корреспонденция у продавца будет та же (Дт 90 — Кт 44). Разница только в списании расходов. В первом случае она распределится по стоимости реализованной продукции по итогам месяца, во втором — спишется сразу.

Транспортные расходы в налоговом учёте

hidden>

Отражение транспортных расходов в налоговом учёте зависит от условий договора. Для покупателя они будут прямыми, если не включены в стоимость товара. Для продавца — косвенными.

| Договор (условия) | Учёт продавца | Учёт покупателя |

|---|---|---|

| Продавец доставляет товар на склад покупателя. Расходы — в цене товара. Обязанность по оплате доставки отдельно не оговорена. Право собственности переходит к покупателю после доставки на его склад | Доход от доставки отдельно не учитывается | Прямых расходов по доставке нет |

| Продавец доставляет товар на склад покупателя. Расходы на доставку в договоре не указаны. Право собственности переходит к покупателю с момента отгрузки на складе продавца | Доход от доставки отражается отдельно, так как право собственности переходит сразу после отгрузки. Сумма транспортных расходов в первичке пишется отдельной строкой. | Учитываются прямые расходы по доставке товара. Сумма расхода распределяется на остаток товаров на складе. |

| Продавец доставляет товар на склад покупателя. Расходы на доставку указаны отдельно от стоимости товара. Право собственности переходит к покупателю после доставки на его склад | Кроме продажи товара продавец оказывает отдельную услугу по доставке товара. Доход от доставки учитывается отдельно. | Учитываются прямые расходы по доставке товара, так как они оплачиваются сверх стоимости товара. |

Список прямых и косвенных затрат организация определяет самостоятельно и прописывает его в своей налоговой политике.

- В целях расчёта налога на прибыль:

- продавец полностью списывает свои затраты в период реализации;

- покупатель распределяет прямые ТР на остаток товаров на складе.

Как рассчитать транспортные расходы

В статье 320 НК РФ установлены правила расчёта прямых расходов. Они считаются по среднему проценту за отчётный месяц. Порядок подсчёта следующий:

- определяем прямые транспортные расходы (ПТР) на остаток товаров в начале месяца и на реализованные товары в течение месяца;

- определяем стоимость приобретения товаров, проданных в текущем месяце, и стоимость приобретения остатка непроданных товаров на конец месяца;

- считаем средний процент — пункт 1 делим на пункт 2 (отношение ПТР к стоимости товаров);

- считаем сумму ПТР, относящихся к остатку товаров на складе по формуле:

- Средний % = (ПТРн + ПТРо) / (СТо + СТк),

- ПТРост = Средний % х СТк, где:

- ПТРост — сумма ПТР относящихся к остатку товаров на складе;

- ПТРн — сумма ПТР, относящихся к остатку товаров на складе на начало месяца;

- ПТРо — сумма ПТР в отчётном месяце;

- СТо — стоимость товаров проданных в отчётном месяце;

- СТк — стоимость остатка товаров на складе на конец месяца

Примеры расчётов и проводок в бухгалтерском учёте

Как распределить транспортные расходы на стоимость товара покупателю товара.

Пример 1

Бухгалтеру ООО «Альфа» нужно рассчитать и отнести на товар прямые транспортные расходы (ПТР) по итогам июня 2021 года. Организация приобретает товары для последующей перепродажи на условиях доставки до своего склада силами продавца. ТР оплачиваются как отдельная услуга. Право собственности к покупателю переходит после доставки на его склад.

На 1 июня сумма ПТР на остаток на складе (ПТРн) составила 12 тыс. руб.;

сумма полученных ПТР в течение июня (ПТРо) — 56 тыс. руб.;

остаток товара на складе на 1 июля (СТк) — 112 тыс. руб.;

стоимость реализованных в июне товаров (СТо) — 845 тыс. руб.

Считаем средний процент:

(12 тыс.руб. + 56 тыс. руб.) / (845 тыс.руб. + 112 тыс.руб.) = 7%

Считаем ПТР по остатку на складе:

7% х 112 тыс.руб. = 7,8 тыс. руб.

Считаем сумму ПТР, которую можно принять к затратам июня:

(ПТРн + ПТРо) — ПТРост = (12 тыс.руб. + 56 тыс.руб.) — 7,8 тыс.руб. = 60,2 тыс. руб.

В учёте операции отражаются следующими проводками:

- Дт 62 — Кт 90 — отражена выручка от реализации товаров в июне;

- Дт 90 — Кт 41 — отражена себестоимость проданных товаров (845 тыс.руб.);

- Дт 62 — Кт 90 — отражена выручка от транспортных услуг по доставке товара;

- Дт 90 — Кт 44 — в себестоимость товаров включены распределённые ПТР (60,2 тыс.руб.).

Как списывать транспортные расходы в торговле

Покажем на примерах, как списываются транспортные расходы в зависимости от принятого варианта учёта (в фактической себестоимости или в расходах на продажу):

Пример 2.

ООО «Дельта» занимается продажей компьютерной техники. В июне 2021 года пришёл товар на сумму 980 тысяч рублей. Расходы на доставку и разгрузку составили 52 тысячи рублей. Компания работает на ОСНО, товар облагается НДС. В соответствии с учётной политикой, транспортные расходы включаются в фактическую себестоимость на счёте 41 — Товары.

- Дт 60 — Кт 51 — товар оплачен на сумму 980 тыс. руб., в т.ч. НДС 163,33 тыс. руб.;

- Дт 41 — Кт 60 — товар оприходован на сумму 816,67 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60— выделен НДС по товару (163,33 тыс. руб.);

- Дт 60 — Кт 51 — оплачена доставка товара на сумму 52 тыс. руб., в т.ч. НДС 8,67 тыс. руб.;

- Дт 41 — Кт 60 — учтена стоимость доставки 43,33 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по доставке (8,67 тыс. руб.);

- Дт 90 — Кт 41 — списание себестоимости части товаров (с учётом ТР) после её реализации (860 тыс.руб.).

Пример 3.

ООО «Гамма» продаёт автозапчасти. В июне 2021 года пришёл товар на сумму 430 тысяч рублей. Расходы на доставку и разгрузку составили 8 тысяч рублей. Компания работает на ОСНО, товар облагается НДС. В соответствии с учётной политикой, стоимость доставки относится на расходы по продажам. Используется счёт 44 — Расходы на продажу.

ПТР на остаток на складе (ПТРн) — 4 тыс. руб.;

остаток товара на складе на 1 июля (СТк) — 261 тыс. руб.;

стоимость реализованных в июне товаров (СТо) — 612 тыс. руб.

- Дт 60 — Кт 51 — товар оплачен на сумму 430 тыс. руб., в т.ч. НДС 71,67 тыс. руб.;

- Дт 41 — Кт 60 — товар оприходован на сумму 358,33 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по товару (71,67 тыс. руб.);

- Дт 60 — Кт 51 — оплачена доставка товара на сумму 8 тыс. руб., в т.ч. НДС 1,33 тыс. руб.;

- Дт 44 — Кт 60 — учтена стоимость доставки 6,67 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по доставке (1,33 тыс. руб.);

- Дт 90 — Кт 41 — списание себестоимости части товаров после её реализации (358,33 тыс.руб.);

- Дт 90 — Кт 44 — принятая к затратам стоимость ПТР по доставке товаров, реализованных в июне (8,41 тыс.руб.), на основании расчёта:

(4 тыс.руб. + 8 тыс.руб.) / (261 тыс.руб. + 612 тыс.руб.) = 1,4%

1,4% х 261 тыс.руб. = 3,59 тыс.руб.

(4 тыс.руб. + 8 тыс.руб.) — 3,59 тыс.руб. = 8,41 тыс.руб.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Часто задаваемые вопросы

Отражение транспортных расходов в бухгалтерском учёте при реализации готовой продукции и товаров одинаково?

Разницы в учёте нет. Если цена доставки входит в стоимость ГП или товара, все затраты будут собираться на 41 счёте и списываться в дебет счёта 90. Если цена доставки выделена, то затраты по доставке ГП или товара отразятся на 44 счёте и спишутся в дебет счёта 90.

При отнесении ТР на прямые затраты при покупке товаров методика расчёта очень сложная. Могу ли я все ТР относить к косвенным расходам?

Транспортные расходы будут считаться прямыми при доставке товаров до склада покупателя, если они не включены в цену приобретения (Письмо Минфина РФ от 17.08.2012 № 03-03-06/1/420). Во всех остальных случаях — это косвенные расходы. Так что можете регулировать условиями договора купли-продажи.

Понятие и виды транспортных расходов

Большинство компаний, занятых производственной или торговой деятельностью, пользуются услугами транспортных компаний или имеют собственный автопарк. При покупке активов организация также несет другие сопутствующие издержки, которые вместе с затратами на доставку образуют транспортно-заготовительные расходы (ТЗР).

Согласно новому ФСБУ 5/2019 (применяется с 2021 года) затраты на заготовку и доставку запасов до места их потребления (продажи, использования) должны включаться в фактическую себестоимость запасов.

Новый ФСБУ 5/2019 «Запасы» существенно скорректировал некоторые учетные правила. Посмотреть, что изменилось, вы можете в аналитическом Обзоре от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в материал.

Какие именно расходы включать в ТЗР, ФСБУ 5/2019 не раскрывает. Поэтому каждая компания должна разработать свой собственный перечень таких затрат и утвердить его в учетной политике. А поскольку новый стандарт по этому поводу немногословен, ориентироваться при разработке перечня можно на действовавшие до 2021 года ПБУ 5/01 (утв. приказом Минфина от 09.06.2001 № 44н) и Методички по учету МПЗ (утв. приказом Минфина от 28.12.2001 № 119н). В частности, к затратам, связанным с заготовкой и доставкой МПЗ до места их использования, эти НПА относили:

- собственно затраты, связанные с заготовкой и доставкой;

- затраты, связанные с содержанием персонала предприятия, занятого заготовкой и хранением;

- услуги по транспортировке МПЗ до места их использования;

- расходы по погрузке и транспортировке, если они оплачиваются вне основной стоимости материалов;

- по содержанию реально использующихся складских помещений и др.

Также при составлении перечня можно использовать Общероссийский классификатор видов экономической деятельности (утв. приказом Росстандарта от 31.01.2014 № 14-ст). В классификаторе есть раздел «Транспортировка и хранение», в нем приводится список транспортных услуг, на который можно ориентироваться.

Следует учесть, что для бухучета большое значение имеет вид ТЗР. А именно:

- ТЗР, обусловленные приобретением материалов;

- ТЗР, обусловленные приобретением товаров:

- в торговой компании;

- неторговой компании;

- ТЗР, обусловленные реализацией готовой продукции либо товаров.

Отметим особенности бухучета для каждого вида.

ТЗР при покупке материалов

Выше мы уже сказали, что ТЗР включаются в фактическую стоимость материалов.

Важно! Разъяснения от КонсультантПлюс

Расходы на доставку материалов и других запасов в организацию включают в состав ТЗР, если они оплачиваются отдельно от договорной цены приобретаемых запасов. Их учитывают одним из способов: непосредственно в фактической себестоимости запасов, в составе отклонений или, если организация торговая, в расходах на продажу.

Расходы на доставку запасов покупателям в состав ТЗР не включают. Их учитывают как расходы на продажу на счете 44 «Расходы на продажу».

Подробнее о том, какими способами можно учитывать заготовительно-складские расходы, читайте в КонсультантПлюс. Пробный доступ к системе бесплатен.

Для целей бухучета компания должна выбрать один из указанных ниже способов и внести его в учетную политику предприятия.

- Для отражения используется 15-й счет «Заготовление и приобретение материалов».

Кроме упомянутого 15-го счета при данном способе и при применении учетных цен используется и 16-й счет «Отклонение в стоимости материальных ценностей». Учетные цены могут быть взяты из следующих категорий:

- договорные цены (при этом в них не должны быть учтены сопутствующие затраты на заготовку и доставку);

- цены, действовавшие в прошлых периодах;

- запланированные цены;

- средние цены, действующие по определенной группе МПЗ.

Для того чтобы показать, какие записи делаются при приходе и списании материалов, составим следующую таблицу:

|

Суть записи |

Дт |

Кт |

|

Записываем стоимость полученных материалов на основании поступивших первичных документов от партнера (по ценам приобретения) |

15 |

60, 71, 76 |

|

Записываем ТЗР на основании полученных от поставщика первичных документов (п. 85 методических указаний) |

15 |

60, 71, 76 |

|

Приходуем материалы, используя учетные цены |

10 |

15 |

|

Списываем сумму, образовавшуюся в виде положительной разницы между фактической ценой и учетной |

16 |

15 |

|

Если образовалась отрицательная разница, то запись будет обратная |

15 |

16 |

|

Делаем запись по списанию материалов в производство, используя учетную цену |

20, 23 |

10 |

|

Записываем разницу между фактической и учетной стоимостью переданных покупателю МПЗ, если эта разница положительна. В противном случае аналогичная проводка сторнируется. |

20, 23 |

16 |

При формировании приведенной таблицы были использованы, кроме уже описываемых, следующие счета:

- 10-й — «Материалы»;

- 20-й — «Основное производство»;

- 23-й — «Вспомогательные производства»;

- 60-й — «Расчеты с поставщиками и подрядчиками»;

- 71-й — «Расчеты с подотчетными лицами»;

- 76-й — «Расчеты с разными дебиторами и кредиторами».

Формулы, по которым ведется расчет процента списания ценовых отклонений, таковы:

К = (Откл0 + Откл1) / (М0 + М1) × 100,

где

К — размер отклонения в процентах;

Откл0 — размер отклонения в начале месяца (остаток);

Откл1 — размер отклонения, накопленного в течение месяца;

М0 — объем материалов в начале месяца в учетных ценах;

М1 — объем поступивших материалов в течение месяца в учетных ценах.

Откл2 = К × М2,

где

Откл2 — размер отклонений, которые можно списать на расходы;

М2 — объем материалов в учетных ценах, который списан на расходы.

- Для отражения используется специальный субсчет на 10-м счете «Материалы».

Для таких обстоятельств приведем следующую табличную форму по записям:

|

Суть записи |

Дт |

Кт |

|

Отражаем стоимость материалов по ценам приобретения на основании первичных документов от партнера |

10 |

60, 71, 76 |

|

Отражаем ТЗР на основании первичных документов от партнера (п. 85 методических указаний) |

10, субсчет «ТЗР» |

60, 71, 76 |

|

Списываем материалы в производство |

20, 23 |

10 |

|

Списываем ТЗР пропорционально стоимости материалов, образовавшееся в конце месяца |

20, 23 |

10, субсчет «ТЗР» |

Указанные выше формулы могут применяться и в этом случае. При этом выбранный расчетный метод следует утвердить в учетной политике.

- ТЗР напрямую включаются в фактическую стоимость материалов.

Данный способ доступен лишь тем компаниям, у которых перечень используемых материалов невелик и есть группы материалов, которые занимают превалирующий объем в общем их количестве. Иначе говоря, если ТЗР приходятся на такие запасы, то такие расходы войдут в стоимость единицы материала.

Также информацию по учету материалов ищите в статье «Бухгалтерские проводки по учету материалов».

Как учитывать транспортные расходы в налоговом учете, смотрите в КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите в Готовое решение.

ТЗР при покупке товаров

Когда ведется закупка товаров, соответствующие случаю транспортные расходы могут учитываться тоже разными способами, которые зависят от того, какой деятельностью занимается компания.

Так, торговым компаниям, разрешается выбрать способ учета из следующего перечня:

- ТЗР включены в себестоимость товаров (п. 6 ПБУ 5/01): Дт 41, субсчет «ТЗР» Кт 60.

Если для учета товаров используют 15-й счет «Заготовление и приобретение материальных ценностей», то запись будет такова: Дт 15 Кт 60.

- ТЗР включены в расходы на реализацию товаров (п. 13 ПБУ 5/01), при этом такие расходы:

- разбрасываются между теми товарами, которые реализованы, и теми, которые остались на складе (в описании счета 44, план счетов, утвержденный приказом Минфина РФ от 31.10.2000 № 94н),

- списываются на себестоимость в полной мере: Дт 44 Кт 60.

По окончании месяца обусловленные продажей расходы можно списать на себестоимость. Запись при этом будет такова: Дт 90, субсчет «Расходы на продажу» Кт 44.

Выбранный способ учета следует обязательно внести в учетную политику предприятия.

В приведенных выше записях в дополнение к уже упоминавшимся приведены следующие счета:

- 02-й — «Амортизация»,

- 41-й — «Товары»,

- 44-й — «Расходы на продажу»,

- 70-й — «Расчеты с персоналом по оплате труда»,

- 69-й — «Расчеты по социальному страхованию и обеспечению»,

- 90-й — «Продажи».

Если используется частичное списание, то в учетную политику надо будет внести метод, который будет применять компания при разделении ТЗР между реализованными товарами и теми, которые остались храниться на складе. Нормативные акты не содержат рекомендаций, какой метод выбирать в разных обстоятельствах. То есть компании вольны его выбирать сами.

Однако можно сориентироваться с помощью формулы, приведенной в ст. 320 НК РФ:

К = (ТР0 + ТР1) / (Т1 + Т2) × 100,

где

К — средний процент ТЗР, которые пришлись на товарные остатки на конец месяца;

ТР0 — затраты на транспорт, которые соответствуют нереализованным товарным остаткам на начало месяца;

ТР1 — затраты на транспорт, понесенные в текущем месяце;

Т1 — стоимость товаров, которые уже куплены и проданы в текущем месяце;

Т2 — стоимость товаров, которые куплены, но не проданы на конец месяца.

ТР2 = К × Т2,

где

ТР2 — затраты на транспорт, которые пришлись на нереализованные товарные остатки на конец месяца;

Т2 — стоимость товаров, которые уже приобретены, но не проданы на конец месяца.

Неторговые организации вправе учесть транспортные расходы в качестве расходов на реализацию. Неторговыми организациями следует считать те компании, которые кроме торговых операций осуществляют другие виды экономической деятельности.

Транспортные расходы при продаже товаров или готовой продукции

Возможны следующие варианты учета расходов на доставку:

- Если цена доставки входит в стоимость товара.

Такой вариант чаще всего имеет место, когда товар по договору доставляется поставщиком до склада покупателя и в первичных документах цена доставки не выделяется отдельно.

Транспортные затраты в приведенных обстоятельствах — это расходы на продажу. Запись соответствующей транзакции в бухучете будет такова: Дт 44 Кт 60, 76.

Такие расходы в конце месяца следует списать на себестоимость в полной мере. Запись будет такова: Дт 90, субсчет «Расходы на продажу» Кт44.

- Цена доставки приведена отдельно от стоимости товара.

Если в договоре на приобретение товара цена доставки выделена, это означает, что поставщик намерен получить оплату за доставку отдельно. В таком случае имеет место выручка за транспортные услуги. Затраты, связанные с доставкой, надо отразить следующей записью: Дт 23 Кт 02, 10, 70, 69.

Последующее списание расходов: Дт 90, субсчет «Себестоимость транспортных услуг» Кт 23.

Итоги

Организация для учета транспортных расходов должна использовать тот способ, который оптимально соответствует ее виду деятельности. Он закрепляется в учетной политике, и продуманный выбор поможет до минимума сократить время, затрачиваемое на расчеты разниц между бухгалтерским и налоговым учетом.

Транспортные расходы отнесены на счет покупателя. Какие проводки ставить бухгалтеру

Транспортные расходы отнесены на счет покупателя — проводка будет рассмотрена в данной статье — самый распространенный вариант организации доставки ТМЦ. Рассмотрим методологию бухгалтерского учета транспортных издержек на практических примерах.

Что относится к транспортным расходам?

Компании при определении транспортных расходов (далее — ТР) должны ориентироваться следующие НПА:

- ФСБУ 5/2019 «Запасы».

С 2021 года учет МПЗ регулирует новый ФСБУ 5/2019 «Запасы», ПБУ 5/01 утратило силу. Некоторые учетные правила изменились существенно.

- Общероссийский классификатор видов экономической деятельности (утв. приказом Росстандарта от 31.01.2014 № 14-ст) — раздел «Транспортировка и хранение».

Например, к ТР могут относиться:

- затраты по погрузке МПЗ в машины и их транспортировке;

- издержки на оплату труда и социальные нужды персонала, занятого в сфере заготовки, закупки, доставки и сопровождения ТМЦ на склады компании;

- оплата комиссий посредническим компаниям;

- затраты на хранение ТМЦ в сторонних организациях;

- потери (порча, бой, недостача) ТМЦ в пути;

- услуги сторонних транспортных и экспедиторских компаний;

- услуги по осуществлению погрузочно-разгрузочных работ;

- стоимость материалов на содержание транспортных средств;

- затраты на оплату труда и социальных нужд сотрудникам фирмы, осуществляющим погрузочно-разгрузочные работы, транспортировку ТМЦ и т. д.

В предприятиях торговли ТР относятся на 44-й счет «Коммерческие расходы».

Бухгалтерский учет транспортных затрат (примеры)

На практике оплата транспортных издержек по доставке ТМЦ до склада чаще всего ложится на плечи покупателя. При этом перевозку может осуществлять как продавец собственным автотранспортом или с привлечением сторонних организаций, так и покупатель. Рассмотрим, как перечисленные способы доставки отразить в бухгалтерском учете.

Примеры

ООО «Кубанское» занимается производством мясных изделий и полуфабрикатов. Покупатель ООО «Артек» закупил партию ТМЦ на сумму 1 158 344 руб. (в т. ч. НДС 193 057,33 руб.).

Ситуация 1. Покупатель забирает продукцию самостоятельно, транспортные издержки осуществляются за счет покупателя.

Проводки у продавца:

|

Дт |

Кт |

Сумма |

Содержание |

|

62 |

90.1 |

1 158 344 |

Реализация ТМЦ ООО «Артек» |

|

90.3 |

68 |

193 057,33 |

Выделен НДС |

|

90.2 |

43 |

883 147,46 |

Списана себестоимость продукции |

Проводки у покупателя:

Компания ООО «Артек» для доставки ТМЦ на склад привлекла посредническую компанию ООО «Перевозка», стоимость услуг которой составила 163 554 руб. (в т. ч. НДС 27 259 руб.).

|

Дт |

Кт |

Сумма |

Расчет |

Содержание |

|

41 |

60 |

965 286,67 |

1 158 344 — 193 057,33 |

Оприходованы ТМЦ от ООО «Кубанское» |

|

19 |

60 |

193 057,33 |

Выделен входной НДС |

|

|

41 |

60 |

136 295 |

163 554 — 27 259 |

Оприходованы услуги ООО «Перевозка» |

|

19 |

60 |

27 259 |

Выделен входной НДС |

Напомним, что согласно п. 21 ФСБУ 5/2019 при торговой деятельности организациям разрешается включать транспортные издержки по доставке ТМЦ до складских помещений в коммерческие расходы. Данная ситуация отражается в учете записью Дт 44 — Кт 60.

Микропредприятия, кроме тех, которые не вправе вести упрощенный учет, могут признавать расходы по доставке в составе затрат по обычным видам деятельности того периода, в котором они были понесены (п. 2 ФСБУ 5/2019).

Ситуация 2. Продавец осуществляет доставку собственным автотранспортом.

Учет у продавца:

Стоимость доставки выделена в договоре купли-продажи ТМЦ с ООО «Артек».

У компании ООО «Кубанское» есть собственный автопарк, затраты на обслуживание которого в течение месяца собираются на 23-м счете «Вспомогательное производство». По итогам месяца 23-й счет закрывается на 44-м «Коммерческие расходы».

|

Дт |

Кт |

Сумма |

Расчет |

Операция |

Документ |

|

23 |

10 |

8 350 |

ГСМ |

Требование-накладная |

|

|

23 |

70 |

42 500 |

Зарплата грузчиков, водителя и экспедитора |

Расчетная ведомость |

|

|

23 |

69 |

14 152 |

Взносы с ФОТ |

||

|

23 |

02 |

6 479 |

Амортизация |

||

|

44 |

23 |

71 481 |

ТР отнесены в расходы на продажу |

||

|

62 |

90.1 |

1 158 344 |

Продажа ТМЦ покупателю |

Торг-12 |

|

|

90.3 |

68 |

193 057,33 |

Выделен НДС |

Счет-фактура |

|

|

90.2 |

43 |

883 147,46 |

Списание себестоимости продукции |

||

|

62 |

90.1 |

85 777,20 |

71 481 + 20% |

Транспортные услуги отнесены на покупателя |

Акт выполненных работ, ТТН или ТН |

|

90.3 |

68 |

14 296,20 |

Начислен НДС |

Счет-фактура |

|

|

90.2 |

44 |

71 481 |

Списана себестоимость ТР |

Бухучет у ООО «Артек»:

|

Дт |

Кт |

Сумма |

Расчет |

Содержание |

|

41 |

60 |

965 286,67 |

1 158 344 — 193 057,33 |

Получены МПЗ от ООО «Кубанское» |

|

19 |

60 |

193 057,33 |

Отражен входной НДС |

|

|

41 |

60 |

71 481 |

85 777,20 — 14 296,20 |

Оприходованы услуги по доставке ООО «Кубанское» |

|

19 |

60 |

14 296,20 |

Выделен входной НДС |

2.2. Стоимость доставки включена в цену продукции и не выделена в договоре купли-продажи отдельной строкой.

|

Дт |

Кт |

Расчет |

Сумма |

Операция |

|

23 |

10 |

8 350 |

Списание горюче-смазочных материалов |

|

|

23 |

02 |

6 479 |

Списана амортизация |

|

|

23 |

70 |

42 500 |

Оплата труда водителя, экспедитора и грузчиков |

|

|

23 |

69 |

14 152 |

Взносы с заработной платы |

|

|

44 |

23 |

71 481 |

ТР отнесены в расходы на продажу |

|

|

62 |

90.1 |

(71 481 + 20%) + 1 158 344 |

1 244 121,20 |

Продажа товаров ООО «Артек» с учетом ТР, которые включены в цену для покупателя |

|

90.3 |

68 |

1 244 121,20 × 20 / 120 |

207 353,53 |

Выделен НДС |

|

90.2 |

43 |

883 147,46 |

Закрыта себестоимость продукции |

|

|

90.2 |

44 |

71 481 |

Списаны транспортные затраты |

Учет у покупателя:

|

Дт |

Кт |

Сумма |

Расчет |

Содержание |

|

41 |

60 |

1 053 128,46 |

1 244 121,20 — 207 353,53 |

Оприходованы ТМЦ от ООО «Кубанское» |

|

19 |

60 |

207 353,53 |

Выделен входной НДС |

Ситуация 3. Продавец нанимает посредника ООО «Доставка» для перевозки ТМЦ покупателю. Сумма услуг составила 176 500,68 руб. (включая НДС 29 416,78 руб.).

Учет у продавца

|

Дт |

Кт |

Сумма |

Расчет |

Содержание |

Документы |

|

44 |

60 |

147 083,90 |

176 500,68 — 29 416,78 |

Оказаны услуги |

Акт выполненных работ от перевозчика, транспортная накладная |

|

19 |

60 |

29 416,78 |

Выделен входной НДС |

Счет-фактура |

|

|

62 |

90.1 |

1 158 344 |

Реализация продукции ООО «Артек» |

ТОРГ-12 |

|

|

90.3 |

68 |

193 057,33 |

Выделен НДС |

Счет-фактура |

|

|

90.2 |

43 |

883 147,46 |

Списана себестоимость продукции |

||

|

62 |

90.1 |

176 500,68 |

Доставка ТМЦ на склад ООО «Артек» отнесена на покупателя |

Акт выполненных работ, ТТН |

|

|

90.3 |

68 |

29 416,78 |

Выделен НДС |

Счет-фактура |

|

|

90.2 |

44 |

147 083,90 |

Списаны транспортные издержки |

Учет у покупателя

В данной ситуации учет у покупателя аналогичен варианту 2.1 или 2.2 в зависимости от того, предъявляет ли продавец сумму затрат на доставку покупателю отдельно (2.1) или включает в цену ТМЦ (2.2).

Напомним, что для целей налогообложения прибыли ТР включаются в состав затрат, при наличии экономической необходимости и корректно оформленных первичных документов (п. 1 ст. 252 НК). Рассмотрим, какими документами сопровождаются транспортные затраты.

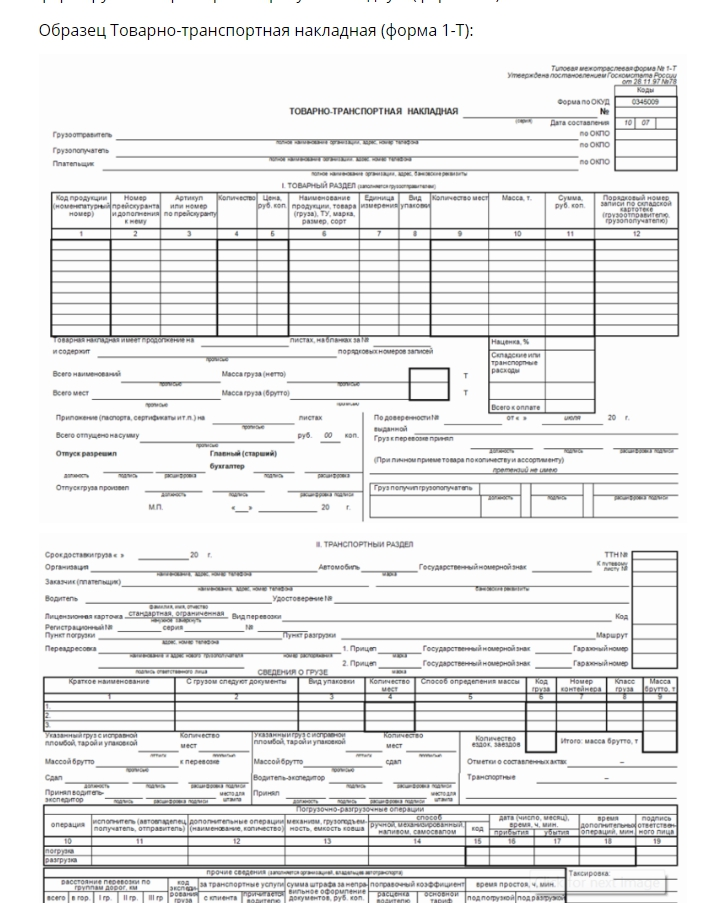

Первичные документы по учету транспортных издержек

Факт реализации товаров или произведенной продукции должен подтверждаться товарной накладной по форме ТОРГ-12, утвержденной постановлением Госкомстата от 25.12.1998 № 132. Данный документ может быть разработан компанией самостоятельно с сохранением обязательных реквизитов, указанных в п. 2 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Для учета транспортных издержек с 2021 года подтверждением служит транспортная накладная по новой форме. Также необходим путевой лист.

Итоги

Транспортные издержки чаще всего оплачиваются за счет покупателя. При этом отражение данных затрат в бухгалтерском учете зависит от того, каким методом осуществлялась доставка.

Доставка товара является связующим звеном договоров купли-продажи и, как правило, присутствует в учёте у каждой организации.

При доставке товара (продукции) у поставщика возможны несколько вариантов по организации и отражению в учёте доставки покупателю. Обычно доставку учитывают в стоимости отгрузки или транспортные услуги предоставляются как отдельная услуга.

У покупателя в бухгалтерском учёте транспортные расходы учитываются по выбору организации, непосредственно в фактической себестоимости или на отдельном счёте. При этом у торговых организаций есть свои особенности учёта. И все эти аспекты в своей статье рассматривает эксперт «ЧТОДЕЛАТЬКОНСАЛТ».

Отражение в учёте у поставщика транспортных расходов

По общему правилу согласно ст. 510 ГК РФ обязанность по доставке товара лежит на поставщике. На основании п. 1 ст. 510 ГК РФ доставка товаров осуществляется поставщиком путём отгрузки их транспортом, предусмотренным договором поставки, и на определённых в договоре условиях.

В то же время п. 2 ст. 510 ГК РФ допускает включение в договор условия о том, что покупатель забирает товар самостоятельно.

В случае если доставка осуществляется собственными силами поставщика и за его счёт и не увеличивает цену товара, то расходы поставщика по доставке товаров (продукции) покупателю в бухгалтерском учёте признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

Проводки в учёте у неторговой организации могут быть следующие:

- Дт 23 ‒ Кт 10 (70, 69 и др.) ‒ отражены затраты по доставке готовой продукции;

- Дт 44 ‒ Кт 23 ‒ затраты по доставке отражены в составе расходов на продажу;

- Дт 90.02 ‒ Кт 44 ‒ расходы на продажу включены в себестоимость продаж.

Проводки в учёте у торговой организации следующие:

- Дт 44 ‒ Кт 10 (70, 69 и др.) ‒ затраты по доставке товара отражены в составе расходов на продажу;

- Дт 90.02 ‒ Кт 44 ‒ расходы на продажу включены в себестоимость продаж.

В случае реализации имущества, отличного от товаров и готовой продукции, затраты на доставку списываются в дебет счёта 91 «Прочие доходы и расходы», субсчёт 91-2 «Прочие расходы».

При этом, если транспортные услуги оказывает привлечённая транспортная компания и услуги по доставке оплачивает покупатель, перевыставление транспортных расходов можно произвести следующим образом:

- в форме посреднических услуг;

- в форме изменения стоимости товара.

Нюансов учёта доставки, когда транспортные услуги по доставке товара (продукции, поставляемых материалов), который входит в стоимость, не возникает ни у продавца, ни у покупателя.

Решайте текущие вопросы бухгалтерии быстро и легко с типовыми ситуациями.

подробнее

Учёт доставки товара с привлечением третьих лиц

Стороны вправе заключить договор, в котором содержатся элементы различных договоров (п. 3 ст. 421 ГК РФ).

Например, в договоре поставки можно предусмотреть обязанность поставщика организовать доставку товара силами третьих лиц за счёт покупателя в рамках посреднического договора.

В данном случае если продавец для доставки товара до склада покупателя привлекает стороннюю специализированную автотранспортную компанию, то он выступает посредником между покупателем (заказчиком доставки) и транспортной организацией (автоперевозчиком).

В этом случае вознаграждение, причитающееся поставщику от покупателя имущества (товаров, продукции) за организацию его доставки, признаётся в бухгалтерском учёте поставщика выручкой от реализации посреднических услуг (п. 5 ПБУ 9/99). Доходы и расходы, связанные с оказанием таких услуг, отражаются с использованием счёта 90 «Продажи».

Проводки в учёте поставщика в этом случае могут быть следующие:

- Дт 62 – Кт 76 ‒ задолженность перед транспортной организацией отнесена на счёт покупателя;

- Дт 62 – Кт 90.01 ‒ отражена сумма агентского вознаграждения поставщика;

- Дт 90-03 – Кт 68 ‒ начислен НДС с агентского вознаграждения;

- Дт 51 – Кт 62 ‒ получены денежные средства от покупателя по расходам доставки по посредническому договору и в счёт агентского вознаграждения;

- Дт 76 – Кт 51 ‒ перечислены денежные средства транспортной организации.

Учёт затрат на транспортные услуги сверх цены поставки

Если поставщик выставляет к оплате услуги по доставке сверх стоимости готовой продукции (товаров), то для него это самостоятельный вид деятельности. Порядок оплаты доставки можно установить в договоре купли-продажи или отдельном договоре перевозки.

В этом случае проводки в бухучёте у продавца следующие:

- Дт 62 ‒ Кт 90.01 – отражена выручка от реализации услуг по доставке;

- Дт 90.3 ‒ Кт 68 ‒ начислен НДС со стоимости услуг по доставке.

Учёт при возмещении расходов по доставке

В случае если услуги доставки возмещаются посредством оплаты транспортных расходов поставщику, при привлечении сторонней транспортной компании (при этом посреднический договор не заключён), проводки могут быть в учёте следующие:

- Дт 62 ‒ Кт 90.01 ‒ возмещаемые расходы перевыставлены контрагенту;

- Дт 90.02 ‒ Кт 20 (44) ‒ списаны перевыставленные расходы;

- Дт 90.03 ‒ Кт 76 ‒ НДС с перевыставленных расходов (по расчётной ставке, счёт-фактуру составьте в одном экземпляре, контрагенту его не выставляйте);

- Дт 51 ‒ Кт 62 ‒ получено возмещение;

- Дт 76 ‒ Кт 68 ‒ НДС к уплате.

Отражение доставки товара в учёте у покупателя

В транспортно-заготовительные расходы включают затраты организации, непосредственно связанные с заготовкой и доставкой материалов в организацию (подп. «б» п. 11 ФСБУ 5/2019 «Запасы»).

Расходы на доставку материалов и других запасов в организации включают в состав транспортно-заготовительных расходов, если они оплачиваются отдельно от договорной цены приобретаемых запасов.

Такие расходы возможно учесть одним из способов в соответствии с учётной политикой организации:

- непосредственно в фактической себестоимости запасов;

- в составе отклонений;

- если организация торговая ‒ в расходах на продажу.

Учёт транспортных расходов в фактической себестоимости

Транспортно-заготовительные расходы (расходы по доставке), которые включаются в фактическую себестоимость запасов, отдельно не учитывают. Фактическая себестоимость запасов в этом случае формируется непосредственно на счетах 10 «Материалы» или 41 «Товары» либо с применением счёта 15 «Заготовление и приобретение материальных ценностей», но без использования учётных цен и счёта 16 «Отклонение в стоимости материальных ценностей».

Если транспортные расходы связаны с приобретением разных запасов, то их распределяют между приобретёнными запасами методом, установленным в учётной политике (например, пропорционально объёму, весу или стоимости).

Как заполнить налоговые расчёты и не упустить сроки сдачи?

подробнее

Транспортно-заготовительные расходы при применении учётных цен

При применении учётных цен транспортно-заготовительные расходы учитывают в составе отклонений в стоимости запасов.

Возможны два варианта учёта транспортно-заготовительных расходов: на отдельном субсчёте счёта 10 (счёта 41 «Товары») или на счёте 16.

Если транспортно-заготовительные расходы связаны с приобретением разных наименований запасов, то их распределяют между приобретёнными запасами методом, установленным в учётной политике (например, пропорционально объёму, весу или стоимости).

Если нет значительного различия в удельном весе транспортно-заготовительных расходов или невозможно их отнести непосредственно к конкретным запасам, можно вести учёт транспортно-заготовительных расходов в целом по всем наименованиям запасов.

Независимо от способа учёта, транспортно-заготовительные расходы ежемесячно списывают на счета, на которых отражён расход материалов, пропорционально их учётной стоимости.

Особенности учёта транспортных расходов торговыми компаниями

Торговые организации могут не включать затраты на доставку приобретённых товаров в фактическую себестоимость, а отнести их к расходам на продажу.

То есть у торговых организаций есть дополнительный способ учёта транспортно-заготовительных расходов по товарам (п. 21 ФСБУ 5/2019).

Такие организации могут установить в учётной политике порядок списания транспортно-заготовительных расходов исходя из принципа рациональности (п. 7.4 ПБУ 1/2008). Если транспортно-заготовительные расходы (далее ‒ ТЗР) незначительны (например, не более 10 % выручки от продаж) или равномерны в течение года, то в конце каждого месяца транспортно-заготовительные расходы можно списать в дебет счёта 90, субсчёт 90.2 «Себестоимость продаж» в полном объёме. Если сумма ТЗР существенная или процент ТЗР меняется в течение года, то в конце каждого месяца списывают в расходы ту часть, которая относится к реализованным товарам.

Важно! Расходы на доставку покупатель относит к транспортно-заготовительным расходам (ТЗР). Торговые организации могут учесть транспортные расходы через счёт 44.

Для подтверждения транспортных расходов нужны документы перевозчика (от поставщика, если доставка осуществлена транспортом поставщика). При доставке автомобилем ‒ транспортная накладная. При железнодорожных перевозках ‒ оригинал транспортной железнодорожной накладной или квитанция о приёме груза (ст. 25 Устава железнодорожного транспорта).

Вопрос

Следует ли оформить и передавать покупателю транспортную накладную, если организация-поставщик с целью доставки товаров до него привлекает ИП-перевозчика?

Ответ

Если в качестве поставщика выступает организация, которая для доставки товаров до покупателя привлекает третье лицо (ИП), то транспортная накладная должна оформляться и представляться в том числе покупателю товара, если он является грузополучателем. В этом случае организация-поставщик заключает договор на оказание транспортных услуг (перевозку груза) с третьим лицом (ИП-перевозчиком).

Заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом).

На основании ст. 8 Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» заключение договора перевозки груза подтверждается транспортной накладной. Транспортная накладная, если иное не предусмотрено договором перевозки груза, составляется грузоотправителем.

Заключение договора перевозки груза подтверждается транспортной накладной, составленной по утверждённой форме на бумажном носителе или в виде электронной транспортной накладной. Транспортная накладная подписывается грузоотправителем, грузополучателем и перевозчиком или их уполномоченными лицами.

Ориентируйтесь в законодательстве и отслеживайте изменения.

подробнее

Заключение

В учёте поставщика, в зависимости от того, как оформлены договорные отношения по доставке товара (продукции), расходы по транспортным услугам покупателю возможно учесть в цене товара, отдельно сверх цены (как отдельную услугу по доставке), как услугу по вознаграждению с привлечением третьих лиц по посредническому договору или в форме возмещения.

У покупателя доставка отражается в транспортно-заготовительных расходах. В учёте есть несколько возможных вариантов учёта: включить в себестоимость запасов или учесть на отдельном счёте. Торговые организации, как правило, учитывают затраты по доставке в расходах на продажу. Учёт транспортных расходов у покупателя необходимо закрепить в учётной политике организации.

Договорные особенности по отражению транспортных услуг от поставщика влияют на то, как у себя в учёте отразит их покупатель.

Автор: ведущий экономист-консультант «ЧТОДЕЛАТЬКОНСАЛТ» Татьяна Чапаева

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Транспортные расходы сопровождают деятельность большинства компаний. Они включают в себя множество трат: бензин, зарплата водителям, аренда авто, содержание собственного штата машин. Расходы фиксируются в бухучете. Нужно это для налоговых проверок, возможности сбора всей информации для оптимизации трат. В бухучете используются проводки, на основании которых можно понять суть проводимой операции и сопутствующих расходов.

Вопрос: Как отражается в учете торговой организации продажа товаров с переходом права собственности к покупателю после их оплаты, если эти товары учитываются по учетным ценам с отдельным учетом транспортно-заготовительных расходов (ТЗР) на счете 16 «Отклонение в стоимости материальных ценностей»?

Цена приобретения товаров (без НДС) — 500 000 руб., сумма ТЗР, относящихся к данным товарам (стоимость доставки), составляет 80 000 руб. (без НДС). Продажная цена товаров — 960 000 руб., в том числе НДС 160 000 руб. Оплата товаров произведена покупателем через месяц после их отгрузки.

Согласно учетной политике для целей бухгалтерского учета затраты по заготовке и доставке товаров до склада организации относятся к фактическим затратам на приобретение товаров, при этом товары учитываются на счете 41 «Товары» по учетным (договорным) ценам приобретения, а затраты по заготовке и доставке товаров учитываются отдельно на счете 16. В соответствии с учетной политикой организации в целях налогообложения расходы по доставке и хранению товаров формируют стоимость приобретения товаров. Условиями договора поставки предусмотрено, что покупатель не вправе распоряжаться товарами до момента перехода к нему права собственности на эти товары.

Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Что включают в себя транспортные расходы?

Суть ТР зависит от деятельности организации. К примеру, компания производит оборудование, технику, сырье, различные товары. Все единицы продукции предназначены для продажи клиентам. При заключении договора с покупателем нужно транспортировать продукцию из точки А в точку Б. Обычно это ответственность именно продавца. Также компания может приобретать сырье для производства своей продукции. Его доставка тоже потребует средств. Итак, к транспортным расходам относятся:

- Траты на доставку покупаемых объектов (продукции, сырья, ОС).

- Траты на доставку продукции клиентам.

- Затраты на обслуживание собственного автопарка (к ним относятся траты на аренду авто, бензин, ремонт и диагностику машин).

Вопрос: Может ли покупатель потребовать от поставщика возместить убытки в виде оплаты транспортных расходов на возврат некачественного товара и оплаты его хранения по цене, превышающей рыночную?

Посмотреть ответ

Транспортные расходы могут быть очень большими. В этом случае они немедленно привлекают к себе внимание управляющего состава компании, налоговых органов. Поэтому бухгалтеру нужно уделять время именно учету трат, связанных с транспортировкой.

ВАЖНО! Обычно затраты на перевозку включаются в стоимость итоговой продукции. Если менеджерский состав принимает решение о снижении стоимости товаров, то имеет смысл оптимизировать транспортные расходы. Выполняется этот процесс на основании информации о тратах, которую можно получить из бухучета. Все данные тщательно анализируются, после чего принимается решение об исключении некоторых источников трат.

К примеру, предприятие содержит собственный автопарк, но машины используются относительно редко. Однако их редкая эксплуатация не исключает сопутствующие траты. Поэтому менеджер принимает решение о расформировании автопарка. Доставка продукции будет осуществляться по договору со сторонней компанией.

Вопрос: Требуется ли для подтверждения транспортных расходов в налоговом учете транспортная накладная, если покупатель для доставки груза заключил договор с экспедитором?

Посмотреть ответ

Особенности учета транспортировки основных средств

Траты на доставку основных средств учитываются в составе расходов на приобретение и производство продукции. Данное правило зафиксировано в пункте 8 Правил бухгалтерского учёта. Оно касается следующих основных средств (ОС):

- созданные предприятием;

- купленные по соответствующему договору;

- купленные по договорам, которые предполагают оплату не денежными средствами;

- объекты, приобретенные безвозмездно (к примеру, по договору дарения).

Вопрос: Можно ли признать для целей налога на прибыль расходы на транспортные услуги сторонних организаций, если путевые листы у налогоплательщика отсутствуют или составлены с нарушениями (п. 1 ст. 252, пп. 6 п. 1 ст. 254 НК РФ)?

Посмотреть ответ

Весь данный перечень будет учитываться в качестве затрат капительного типа. То есть, они повышают первоначальную стоимость единицы товара. Отражать рассматриваемые траты нужно на дебете по счету капитальных вложений. Корреспонденция – счеты по расходам.

Однако перечисленные правила актуальны не для всех случаев.

Траты по перемещению объектов, которые не нуждаются в монтаже, внутри территории компании будут отражаться в издержках производства.

К таким объектам могут относиться транспортные средства, отдельное оборудование, строительные объекты. К передвижным объектам могут относиться экскаваторы, бетономешалки и прочее. Если техника перемещается на строительный объект, ее передвижение связано с монтажными и демонтажными работами, траты учитываются в расходах по эксплуатации техники. Расходы не будут включены в первоначальную стоимость.

Вопрос: Нужна ли транспортная накладная (товарно-транспортная накладная) для обоснования в целях налога на прибыль расходов на транспортные услуги сторонних организаций (п. 1 ст. 252, пп. 6 п. 1 ст. 254 НК РФ)?

Посмотреть ответ

Перевыставление ТР покупателю

Перевыставление трат предполагает ситуацию, при которой доставка товара покупателю осуществляется продавцом при помощи посреднической компании. После того, как перевозка была проведена, расходы по транспортировке оплачивает покупатель. Перевыставление ТР предполагает налоговые риски, а потому важно провести процедуру правильно. Покрытие транспортных расходов покупателем можно зафиксировать в договоре, первичных документах.

Примеры проводок

Компания продала продукцию на сумму 900 000 рублей. НДС составил 150 000 рублей. Покупная стоимость продукции составила 700 000 рублей (НДС – 100 000 рублей). Затраты на транспортировку равны 20 000 рублей. Рассмотрим основные проводки:

- Приобретение продукции продавцом: ДТ19 КТ60, ДТ68 КТ19 100 000 рублей.

- Приобретение продукции покупателем: ДТ62 КТ90-1 900 000 рублей, ДТ90-3 КТ68 150 000 рублей.

Данные проводки актуальны при обращении продавца к посредническим компаниям.

Расчет транспортных расходов

Правила определения транспортных трат содержаться в статье 320 НК РФ. Сумма прямых трат, касающихся перевозки, рассчитывается по усредненному проценту за текущее время. При этом нужно учесть остаток на начало периода. Для проведения необходимых расчетов понадобится:

- Определить размер прямых трат на остаток непроданной продукции на начало месяца, а также проданных товаров на текущий период.

- Определить стоимость приобретенной продукции, которая была продана в текущем периоде. Требуется также учесть стоимость остатка не проданных объектов.

- Произвести расчет усредненного процента. Он представляет собой соотношение суммы прямых трат со стоимостью продукции.

- Рассчитать сумму трат, которая будет относится к остатку непроданных товаров. Она представляет собой произведение усредненного процента и стоимость остатка объектов на завершение отчетного периода.

ВАЖНО! К прямым тратам, которые принадлежат к остатку непроданной продукции, относятся все товары, на которые предприятие имеет права. К ним относятся объекты, находящиеся в стадии транспортировки до покупателя.

Пример расчетов и проводок

Предприятие имеет такие показатели:

- Остаток на начало отчетного периода по транспортным расходам: 1000 рублей.

- Расходы по транспортировке продукции от поставщика: 1 400 рублей.

- Остаток на начало отчетного периода по товарам: 4 тысячи рублей.

- Стоимость поставленных товаров: 12 тысяч рублей.

- Сумма проданной продукции: 14 000 рублей.

Остаток непроданной продукции на завершение отчетного периода составит 2 тысячи рублей (4 тысячи + 12 тысяч – 14 тысяч). В учетной политике компании есть пункт, по которому формирование стоимости единицы товара выполняется без учета трат по его приобретению. В конце отчетного периода бухгалтер производит следующие расчеты:

- 1000 + 1 400 = 2 400 (сумма остатка ТР).

- 14 000 + 2 000 = 16 тысяч рублей (сумма товаров).

- 2 400/16 000 * 100% = 15% (усредненный процент).

- Размер ТР равен 300 рублям (2 тысячи * 15%).

- Размер ТР с уменьшением налогооблагаемой базы равен 2 100 (2 400 – 300).

Проводки будут следующими:

- ДТ 41 КТ 60. Сумма: 12 000 рублей.

- ДТ 44 КТ 76. Сумма: 1 400 рублей.

- ДТ 90.7 КТ 44. Сумма: 2 100 рублей.

Резюме

- Учет транспортных расходов важен для управления компанией.

- Он необходим также при налоговой проверке.

- Позволяет получить всю полноту информации о проводимых операциях.

- Для учета требуется произвести все необходимые расчеты, зафиксировать результаты в бухучете при помощи проводок.

Операционная деятельность практически всех существующих компаний сопряжена с необходимостью компенсации логистических трат, к числу которых относится достаточно большое количество статей. В качестве примера можно привести аренду или приобретение служебного автотранспорта, регулярную заправку и техническое обслуживание, содержание штата персонала, включая механиков и водителей. В соответствии с действующими законодательными нормами, определяемыми положениями Налогового кодекса, отражение транспортных расходов в бухгалтерском учете является обязательным для всех организаций условием.

Кроме того, подробная статистическая ведомость позволяет собрать данные, позволяющие провести анализ и выделить информацию, полезную с точки зрения оптимизации бизнес-процессов. Нередко оказывается, что издержки торговой компании можно существенно сократить за счет построения прямой логистики от склада до клиента, отказа от ненужных сторонних услуг и грамотного перераспределения имеющихся ресурсов. Проводки, используемые в рамках бухучета, детально отражают суть каждой совершенной операции, и, как следствие, помогают определить целесообразность с позиции связанных с ней трат.

Что относится к транспортным расходам

Спектр потенциальных вариантов достаточно широк — в данном случае специфика, как правило, обуславливается профилем предприятия.

Например, организация ведет производственную деятельность, выпуская различного рода оборудование, сырье или продукцию для последующей реализации оптовым и розничным клиентам. Это значит, что при заключении договора одним из обсуждаемых вопросов является доставка товара, затраты на которую могут ложиться как на продавца, так и на покупателя. Условия зависят от договоренностей между сторонами, финансовых аспектов сделки, наличия необходимых логистических мощностей и иных факторов. Главное, что каждая произведенная единица должна пройти полный цикл товародвижения, поступая в итоге к конечному потребителю — либо напрямую, либо через ритейлера.

Кроме того, для производства требуются определенные ресурсы, поставляемые сторонними компаниями — и в этом случае издержки на перевозку продукции также должны быть отражены в официальной отчетности. Если задаться вопросом: затраты на транспортные расходы — какие это издержки, то, можно сказать, что они включают в себя все заготовительные операции по перемещению реализуемых и закупаемых товаров, оборудования или сырья, и дополняются статьями, напрямую связанными с обеспечением указанных процессов.

Чем более значительной оказывается потраченная за отчетный период сумма — тем большее внимание ей уделяется как менеджментом организации, так и проверяющими службами. В связи с этим особую важность приобретает корректное ведение бухгалтерского учета, в котором отражается вся сопряженная деятельность. Стоит отметить, что достаточно распространенной является практика, когда расходы на транспортные услуги по доставке товара от поставщика до покупателя (по сути, оплачиваемые за его счет) включены в стоимость — это важно учитывать при принятии решений о предоставлении клиентских скидок, поскольку без оптимизации себестоимости в первую очередь страдает маржа, для компенсации которой требуется значительное увеличение количественного объема продаж. Комплексный анализ позволяет определить источники лишних трат и сократить их без ущерба для операционной деятельности. Так, к примеру, если организация владеет собственным автопарком, однако числящиеся на балансе машины эксплуатируются достаточно редко — что не отменяет необходимости их периодического техобслуживания — рекомендуется расформировать подразделение, и привлечь для выполнения нерегулярных логистических задач стороннюю компанию.

На какой счет относить транспортные расходы и издержки, связанные с перемещением основных средств

В соответствии с положениями, закрепленными в рамках восьмого пункта Правил, определяющих порядок ведения бухучета, указанная категория трат приравнивается к приобретению или созданию предприятием продукции. Данный подход применяется к ОС следующих типов:

- Созданные непосредственно организацией.

- Купленные на основании соответствующего договора (в том числе применительно к соглашениям бартерного типа, когда взаиморасчеты не предусматривают перевод денежных средств).

- Полученные на безвозмездной основе.

Все указанные варианты транспортных расходов в учетной политике рассматриваются как капитальные вложения, фактически увеличивающие базовую себестоимость товарных единиц. Для отражения используются соответствующие дебетовые, а в рамках корреспонденции — расходные счета.

Важно учитывать, что указанный порядок актуален не для всех ситуаций. Так, траты, связанные с перемещением в рамках территории предприятия объектов, не требующих монтажных работ для последующей эксплуатации, относятся к категории производственных. Это актуально не только для автотранспорта, но и для различных видов оборудования, включая крупногабаритную технику, используемую в строительных работах — от экскаваторов и бульдозеров до бетономешалок и катков для укладки асфальта. В случае с транспортировкой оборудования, предусматривающего монтаж и демонтаж, возникающие издержки рассматриваются в качестве эксплуатационных.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Перевыставление ТР

В данном случае рассматриваются особенности учета в ситуациях, когда транспортные расходы по доставке и перевозке товара (продукции) покупателю связаны с услугами сторонних организаций – это так называемые логистические посредники. После того как все запланированные работы будут полностью реализованы, счет на оплату выставляется клиенту. Процедура сопряжена с налоговыми рисками, что обуславливает важность ее корректного отражения в бухгалтерской отчетности. При необходимости условия компенсации возникающих трат могут быть зафиксированы в рамках договора, определяющего основные положения сотрудничества между компаниями.

Примеры проводок

Рассмотрим возможные варианты более подробно.

Транспортные расходы включены в цену товара

Предприятием ЗАО «Аметист» было приобретено оборудование общей стоимостью 531 тыс. руб., включая НДС в размере 81 тыс. Сумма затрат на логистику составила 29,5 тысячи, соответственно НДС — 4500. Исходя из учетной политики организации, данные траты отнесены к себестоимости товарных единиц, что обуславливает использование счета 15.

В соответствии с положениями пункта 6 Правил ведения бухучета (ПБУ 5/01), издержки по перевозке могут учитываться в рамках фактического стоимостного значения, списываемого через счет 41. Проводится следующим образом:

|

Дебет |

Кредит |

Сумма, тыс. руб. |

Документ |

Описание |

|

15 |

60 |

450 |

ТОРГ-12, вход. с/ф |

Покуп. стоимость |

|

19 |

60 |

81 |

НДС |

|

|

15 |

60 |

25 |

Перевозка |

|

|

19 |

60 |

4,5 |

Пер. НДС |

|

|

41 |

15 |

475 |

Факт. стоимость |

Транспортные расходы на доставку товара относятся к издержкам, связанным с продажами

ООО «Изумруд» произвело закупку на 413 тысяч рублей, в том числе НДС 63 000. Перевозка обошлась в 20 тыс. 60 рублей, включая налог 3 060, и, в соответствии с политикой предприятия, а также пунктом 13 ПБУ 5/01, была отнесена к категории продажных затрат. Для формирования себестоимости должен быть использован 41 счет, а также базовые проводки для расчета налогового сбора.

Продукция поставляется через компанию, оказывающую услуги грузоперевозки

ОАО «Диамант» заключает сделку на поставку партии выпускаемых изделий, принимая на себя обязательства по доставке. Контракт оценивается в 885 тысяч рублей, включая налог на добавленную стоимость в размере 135 тыс. Для организации транспортировки привлекается логистический посредник, который обязуется исполнить заказ в назначенные сроки. В соответствии с условиями договора отправитель должен оплатить перевозчику 35,4 тысячи, в том числе НДС 5,4 тыс. руб. Как включить транспортные расходы в стоимость товара и оформить списание в налоговом учете? Алгоритм выглядит следующим образом:

|

Дебет |

Кредит |

Сумма, тыс. руб. |

Документ, являющийся основанием |

Описание |

|

62 |

90.01 |

885 |

ТОРГ-12, исход. с/ф, ТТН 1-Т |

Поступление оборотных средств |

|

90.03 |

68.02 |

135 |

НДС от продажной стоимости |

|

|

90.02 |

41 |

885 |

Списание товарной продукции |

|

|

44.01 |

60 |

30 |

Договор на оказание логистических услуг, Акт выполненных работ, ТН, ТТН, ТОРГ-12 |

Затраты на доставку |

|

19.04 |

60 |

5,4 |

Полученная счет-фактура |

Входной НДС, выставленный логистом |

|

51 |

62 |

885 |

Выписка |

Оплата, отгрузка |

|

60 |

51 |

35,4 |

Оплата, перевозка |

|

|

90.07.01 |

44.01 |

30 |

Бух. справка |

Списание транспортных расходов |

|

68 |

19 |

5,4 |

Книга покупок |

НДС на вычет |

Расчет ТР в налоговом и бухгалтерском учете

Теперь разберем методики, применяемые для каждого типа издержек.

Затраты по приобретению имущества

В подобных ситуациях траты рассматриваются законодателем как относящиеся к категории прямых, что обуславливает необходимость распределения между уже проданной и остальной продукцией — вместо включения полной суммы в структуру себестоимости. Положения, закрепленные в рамках ст. 320 Налогового кодекса, предусматривают использование усредненного показателя, определяемого для конкретного периода, а также указывают, как посчитать процент, рассчитать и списать транспортные расходы на доставку товара.

Для калькуляции потребуется выполнить следующие действия:

- Уточнить размер затрат применительно к непроданным остаткам на отправную дату календарного периода, а также общую сумму продаж.

- Определить закупочную стоимость проданного товара, и имеющихся в распоряжении компании запасов.

- Вычислить средний процентный показатель, являющийся соотношением суммарных прямых трат и товарной стоимости.

- Найти сумму издержек, относящуюся к остаткам, равную произведению двух множителей: найденного процента и фактических остатков на момент окончания отчетного временного промежутка.

Важно учитывать, что транспортные расходы включают все прямые затраты, связанные с товарным стоком, являющимся собственностью организации. К этой категории относятся, в том числе, объекты, которые на момент проведения расчетов находятся в процессе перевозки конечному получателю.

Поставка товаров покупателям

Специфика напрямую связана с профильной деятельностью предприятия. Фирмы, специализирующиеся на производстве, относят логистику к непрямым материальным тратам, являющимся неотъемлемой составляющей рабочего цикла. В свою очередь, для компаний, занимающихся коммерческими операциями, транспортные расходы по доставке являются косвенными — и проводки в торговле оформляются соответствующим образом. Все без исключения организации, осуществляющие отгрузку продукции, обязаны обеспечить наличие товарной и товарно-транспортной накладных.

Издержки, связанные с содержанием автопарка

Данная расходная статья объединяет в себе такие разновидности затрат, как:

- Приобретение горюче-смазочных материалов.

- Покупка комплектующих для проведения ремонтных работ и планового техобслуживания.

- Страхование т/с, а также оплата парковочного места и штрафов за нарушения ПДД.

Рассмотрим подробнее каждый из указанных пунктов.

В случае с ГСМ, как правило, применяются категории ТР, связанные с обеспечением производства или реализации. Исключение составляют ситуации, когда издержки учитываются в качестве прямых — на основании соответствующего письма Министерства Финансов от 2011 года. К примеру, учет транспортных расходов на доставку от поставщика собственным транспортом допускается относить на счет материальных затрат — однако для списания топлива также понадобится оформление путевых листов.

Приобретение запасных деталей и организация ремонта — операции, относящиеся к косвенным тратам, и подлежащие полному списанию в рамках отчетного периода, в ходе которого они возникли. Не стоит забывать об экономическом обосновании — техническое обслуживание, призванное повысить эксплуатационные характеристики авто, будет рассматриваться как резонная необходимость, тогда как затратный, но бесполезный с функциональной точки зрения, тюнинг может стать поводом для вопросов со стороны налоговых служб.

В случае со страхованием обязательным условием является наличие ОСАГО. Издержки, связанные с его оформлением, также считаются косвенными, и равными долями включаются в структуру прочих ТР предприятия на протяжении срока действия заключенного договора. А вот увеличение транспортных расходов в связи с приобретением Каско, выступающего добровольной опцией, будет рассматриваться в рамках категории прочих затрат, и не может учитываться в ситуациях, когда применяется упрощенная система налогообложения.

В качестве основания для проведения списания трат, возникающих при оплате места стоянки — если оно не находится на территории, принадлежащей организации — используются парковочный, кассовый и товарный чеки. При оформлении долгосрочной аренды документом-основанием также может выступать акт о предоставлении соответствующих услуг. В обоих случаях транспортные расходы относятся к косвенным, какими ни при каких условиях не могут быть считаться административные штрафы, выписанные за нарушения правил дорожного движения. В случае несоблюдения требований ГИБДД либо взыскивается с субъекта, виновного в совершении правонарушения, либо списывается во внереализационной форме — из собственных средств компании.

Первичные документы, подтверждающие ТР

В рамках договоров, оформляемых между производителями и торговыми предприятиями, с одной стороны, и логистическими посредниками, с другой, в качестве документального подтверждения фактического оказания услуг выступает Транспортная накладная. Согласно действующим нормам, закрепленными в рамках п.2 ст. 785 Гражданского кодекса Российской Федерации, а также девятым правилом правительственного постановления №272 от 15 апреля 2011 г., в ситуациях, когда иное не предусматривается договором, ответственность за составление ТН возлагается на отправителя.

Для указания цены и стоимости заполняется Товарная накладная ТОРГ-12, а учетным документом, подтверждающим товародвижение, и выступающим подтверждением при выставлении счета за доставку, является Товарно-транспортная накладная (1-Т), которая выглядит следующим образом.

Оптимизация ТР в бухучете

Сокращение затратных статей, позволяющее избавить компанию от лишней финансовой нагрузки, как правило, является результатом тщательной работы квалифицированного бухгалтера. Для достижения оптимальных показателей важно не только знать, на каком счете учитываются и отражаются транспортные расходы, или как считать налог на прибыль, но и грамотно донести информацию о росте затрат до руководства организации. К сожалению, как показывает практика, большинство рядовых сотрудников бухгалтерии, даже на крупных предприятиях, не обладают соответствующими навыками, либо не имеют времени, будучи вынужденными заниматься повседневными, хоть нужными, но однообразными задачами. В результате ошибки встречаются гораздо чаще, чем предложения, способствующие повышению эффективности бизнеса.

Избежать подобной ситуации позволяет автоматизация рутинных процессов, предлагаемая в рамках решений, разработанных специалистами «Клеверенс». Внедрение современных мобильных технологий гарантирует не только повышение точности бухгалтерского учета, но и обеспечение достаточного количества времени, необходимого для поиска способов оптимизации транспортных расходов и сокращения издержек.

Количество показов: 22302

Доставка товаров до покупателя возможна как за его счет, так и за счет продавца. В данной статье мы рассмотрим особенности учета транспортных расходов у продавца при реализации им товаров, доставка осуществляется за его счет.

Вы узнаете:

- каким документом в 1С отражаются затраты на доставку товаров до покупателя, если доставку осуществляет сторонний перевозчик;

- какую выбрать статью затрат для транспортных расходов;

- как принять к вычету НДС по транспортным расходам;

- как отразить оплату перевозчику.

Содержание

- Пошаговая инструкция

- Отражение в учете услуг по доставке товаров до покупателя

- Нормативное регулирование

- Учет в 1С

- Проводки по документу

- Регистрация СФ поставщика

- Проводки по документу

- Декларация по НДС

- Перечисление оплаты перевозчику

- Проводки по документу

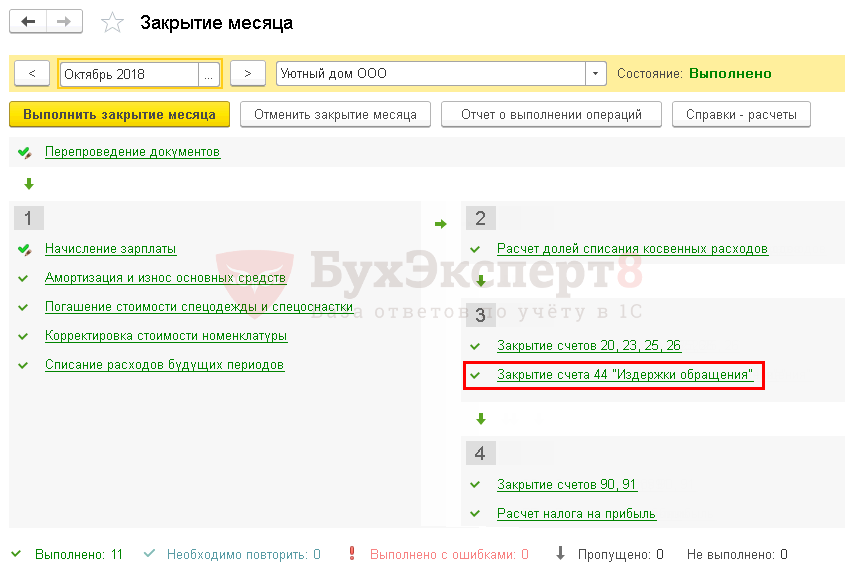

- Признание транспортных затрат в полном объеме в составе расходов на продажу в конце месяца

- Проводки по документу

- Контроль

- Декларация по налогу на прибыль

Пошаговая инструкция

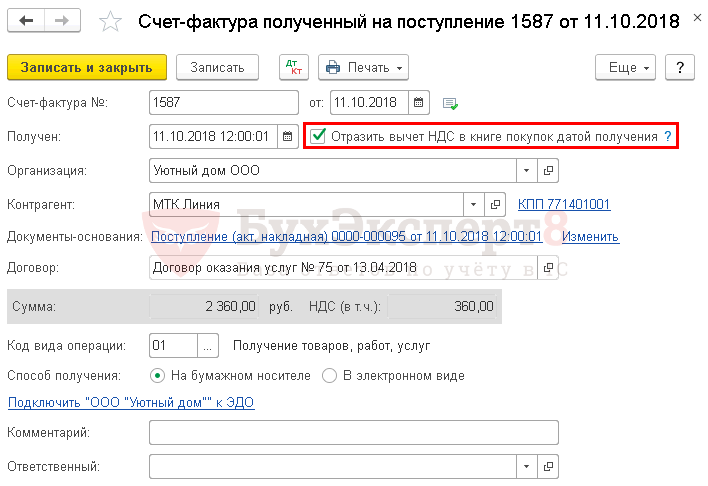

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

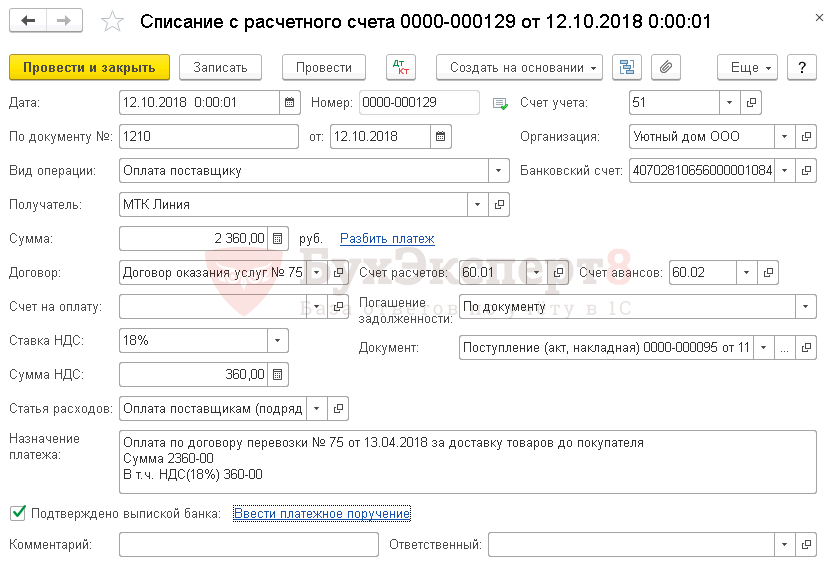

Организация заключила с покупателем ООО «Архитектурная мастерская» договор на реализацию офисной мебели на сумму 354 000 руб. (в т. ч. НДС 18%). По условиям договора доставка осуществляется за счет продавца и входит в стоимость товаров.

Для этого Организацией был заключен договор с перевозчиком ООО «МТК Линия» на транспортировку реализуемого товара до склада покупателя.

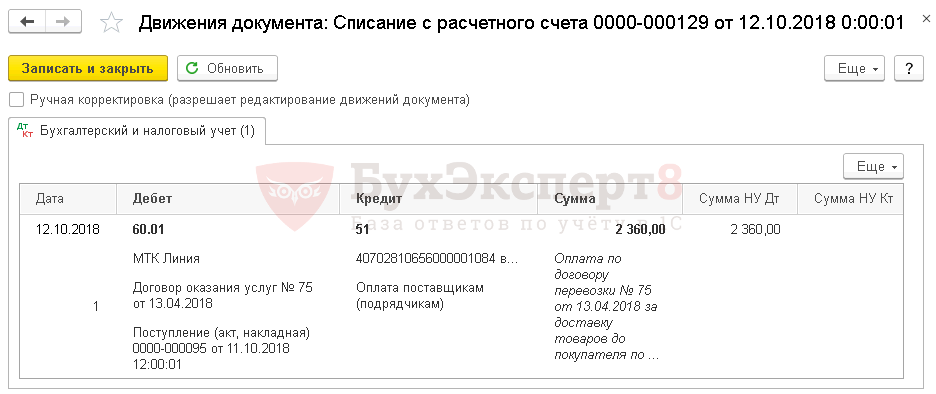

11 октября товар доставлен и принят покупателем. Стоимость доставки составила 2 360 руб. (в т. ч. НДС 18%).

12 октября Организация погасила задолженность перед перевозчиком.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Начало примера смотрите в публикациях:

- Выставление счета покупателю и поступление аванса от него

- Исчисление НДС с авансов

- Реализация товаров

- Принятие НДС к вычету при зачете аванса

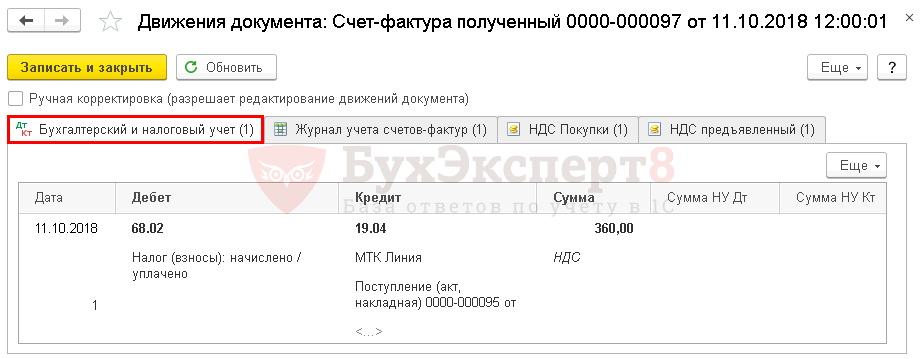

Отражение в учете услуг по доставке товаров до покупателя

Нормативное регулирование

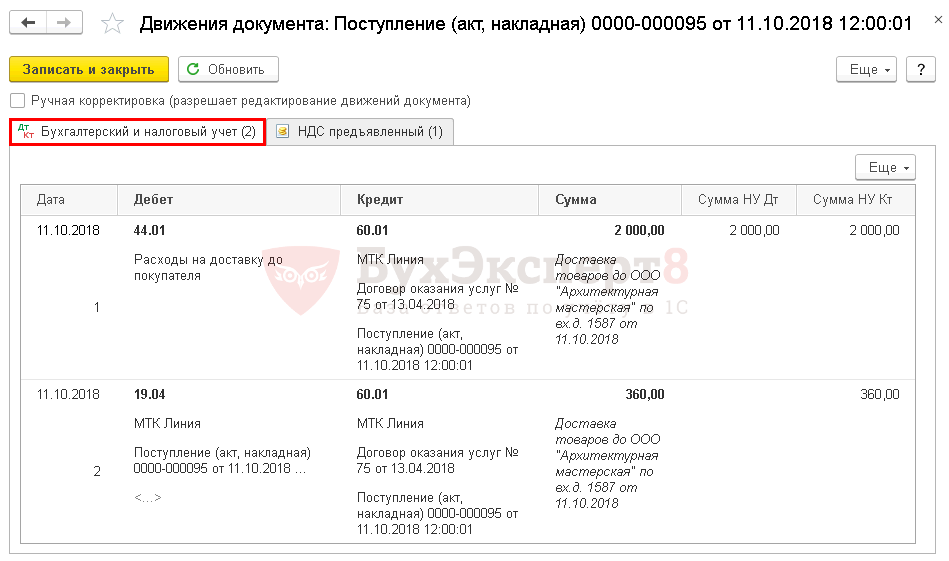

Организации, занимающиеся оптовой, мелкооптовой и розничной торговлей, формируют расходы на реализацию с учетом следующих особенностей:

- в БУ затраты на доставку товара до покупателя, осуществленную сторонним перевозчиком, относят на расходы по обычным видам деятельности (расходы на продажу товара) и учитывают на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С, п. 5, 7 ПБУ 10/99);

- в НУ такие расходы учитывают в составе косвенных (прочих) расходов, связанных с производством и реализацией, и полностью относят в уменьшение налоговой базы текущего периода (пп. 49 п. 1 ст. 264 НК РФ, п. 2 ст. 253 НК РФ, ст. 320 НК РФ).

Доставка товара до покупателя с привлечением стороннего перевозчика сопровождается оформлением транспортной накладной (ТН), являющейся подтверждением заключения договора перевозки груза (ст. 785 ГК РФ), с учетом следующих особенностей:

- Форма товарной накладной зависит от вида используемого транспорта: например, для автомобильных перевозок применяют транспортную накладную, приведенную в Приложении N 4 к Правилам перевозок грузов, утв. Постановлением Правительства РФ от 15.04.2011 N 272.

PDF

- ТН можно считать первичным документом для отражения затрат в бухгалтерском и налоговом учете, только если в ней есть все обязательные реквизиты, перечисленные в ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ. Если реквизитов недостаточно, то на основании ТН нужно оформить дополнительный первичный документ — например, УПД или акт оказанных услуг (Письмо ФНС РФ от 10.08.2018 N АС-4-15/15570@).

А как быть, если продавец доставляет товар до покупателя собственным транспортом?

Необходимость в ТН возникает, только если перевозку товаров до покупателя осуществляет сторонняя организация. Если перевозка реализованных товаров осуществляется собственным транспортом, то ТН составлять не нужно: достаточно правильно оформленного путевого листа. Затраты на транспортировку в учете продавца в данном случае будут являться расходами по обычным видам деятельности и учитываться как в составе общехозяйственных расходов по Дт 26 (в учете неторговых организаций) или в составе коммерческих расходов по Дт 44 (в учете торговых организаций).

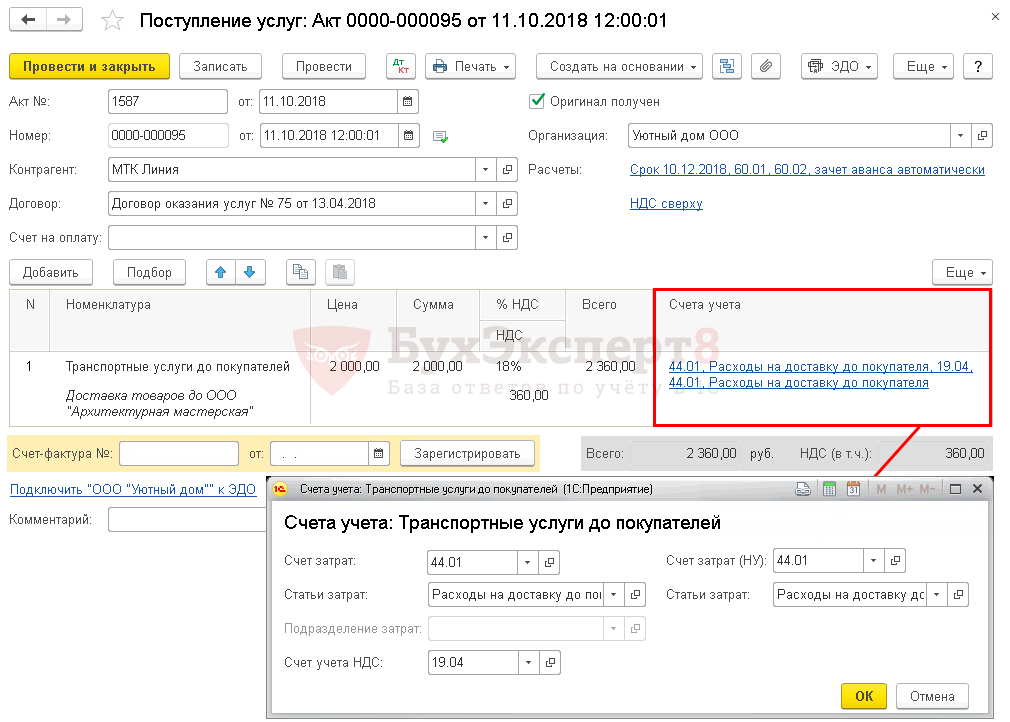

Учет в 1С

Учет затрат на доставку товаров до покупателя, осуществляемую сторонним перевозчиком, отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки – Поступление (акты, накладные).

В документе указывается:

- Акт № _ от _ — дата и номер первичного документа;

- от — дата подписания акта;

- Контрагент — наименование перевозчика;

- Договор — документ, по которому ведутся расчеты с перевозчиком, Вид договора — С поставщиком.

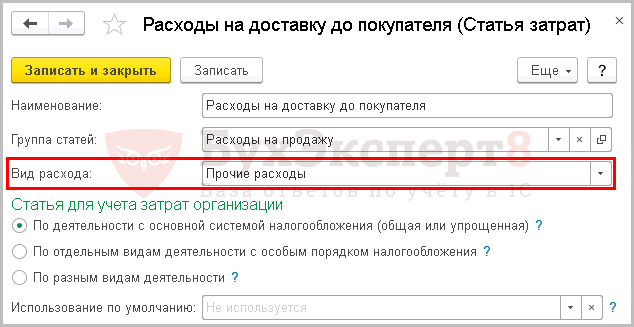

- Счета учета:

- Счет затрат — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность».

- Статьи затрат — статья затрат на доставку товаров до покупателя. Выбирается из справочника Статьи затрат, Вид расхода — Прочие расходы.