По итогам девяти месяцев и третьего квартала 2022 года российские бумаги потеряли в среднем более 30% и 15% соответственно. Кто из эмитентов пострадал еще сильнее — в обзоре «РБК Инвестиций»

В 2022 году на фоне усиления геополитических рисков, санкционного давления, укрепления рубля, отказа от дивидендов и публикации отчетности рекордные потери понесли бумаги большинства российских

эмитентов

. За первые девять месяцев этого года среднее снижение котировок 239 акций и

депозитарных расписок

российских компаний, в том числе российских компаний с иностранной юрисдикцией, составило 32,31%.

На торгах 20 сентября индекс Мосбиржи пережил падение, которое по своей величине уступает только биржевому краху 24 февраля. Индекс потерял 8,84%, в то время как в феврале за один день индикатор обвалился на 33,28%. Всего же за девять месяцев 2022 года индекс упал на 48,32% — с 3787,26 до 1957,31 пункта.

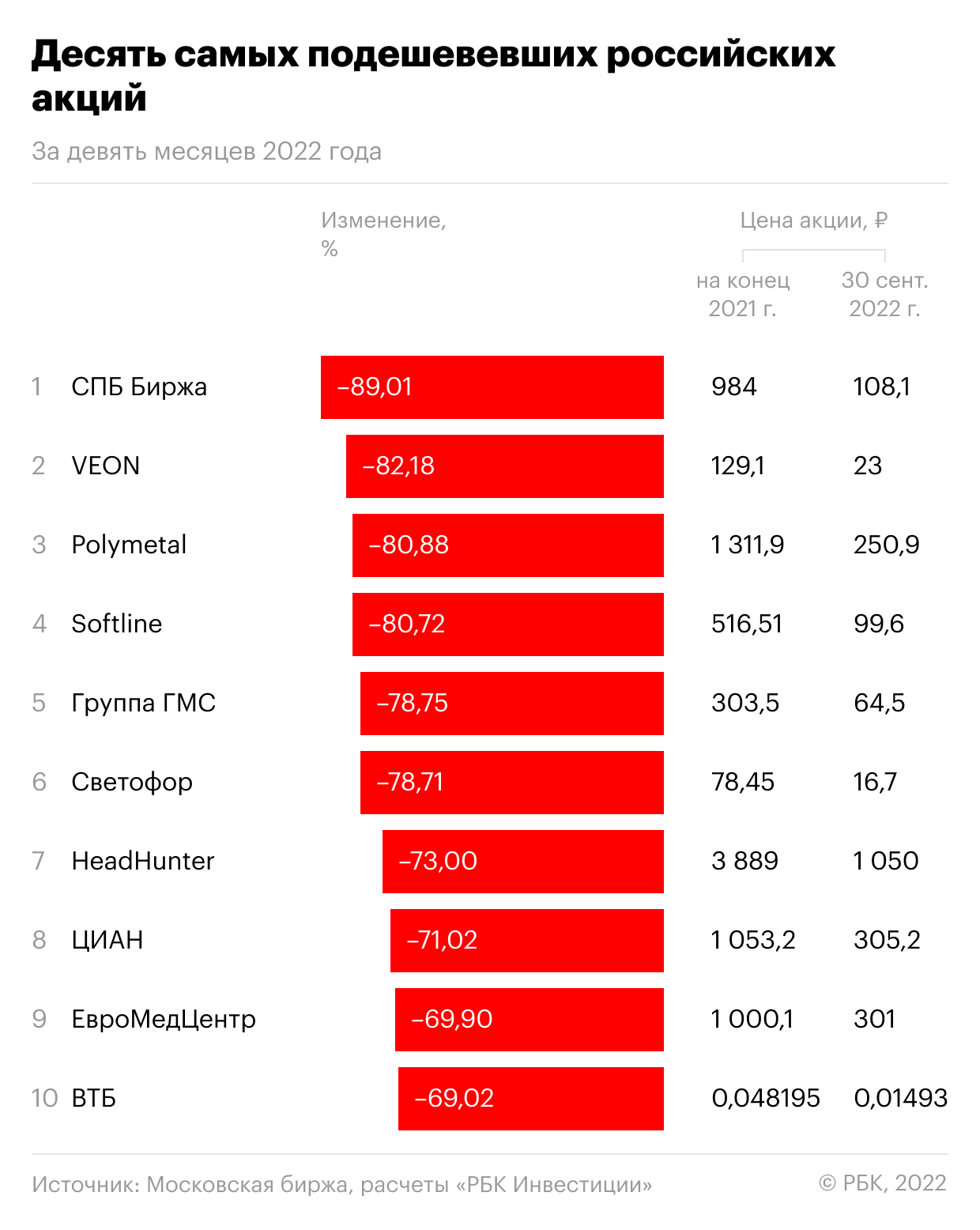

Худшие акции по итогам девяти месяцев 2022 года: список

«РБК

Инвестиции

» изучили бумаги, которые торговались как в конце 2021 года, так и 30 сентября 2022 года. За первые девять месяцев этого года из 239 бумаг российских компаний только 12 акций подорожали, а остальные 227 — потеряли в цене. Среднее снижение 239 бумаг составило 32,31%. 227 бумаг, которые показали негативную динамику, в среднем упали на 35,31%. Десять худших за это время акций упали в среднем на 77,32%. Разброс падения их котировок составил от 89,01% до 69,02%.

Самые подешевевшие российские акции по итогам девяти месяцев 2022 года

Максимальные потери понесли акции СПБ Биржи. В конце мая Банк России ограничил торги иностранными ценными бумагами, которые были заблокированы международными депозитариями. Негативное влияние на котировки самой СПБ Биржи оказало также решение регулятора с 1 января 2023 года полностью запретить для неквалифицированных инвесторов покупку бумаг эмитентов из недружественных стран. Первые ограничения для «неквалов» вступили в силу уже 1 октября.

В топ аутсайдеров также попали депозитарные расписки сразу трех технологических компаний: ЦИАН, HeadHunter и Softline. Аналитик УК «Открытие» Ирина Прохорова объяснила, что ЦИАН и HeadHunter схожи по своему профилю тем, что сильно зависят от масштабирования бизнеса, а рост численности размещенных вакансий и предложений жилья неустойчив и слабо прогнозируем. Обе компании также уязвимы к кризисным явлениям в экономике.

Что касается Softline, то здесь основные риски связаны с уходом из России крупных международных производителей программного обеспечения и системных решений, объяснил заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко. Он также напомнил, что эмитент не раскрывает показатели продаж в 2022 году, однако СМИ со ссылкой на свои источники сообщали о падении доходов на 30% в апреле и экстренном сокращении затрат. Кроме того, компания планирует разделить бизнес и сохранить листинг на Лондонской бирже, и, по мнению Ващенко, риски сокращения бизнеса в России и делистинга акций усиливаются.

Еще одним лидером падения стали бумаги Veon (материнская компания российского ПАО «Вымпелком»). Инвестиционный стратег ИК «Алор Брокер» Павел Веревкин напомнил, что у депозитарных расписок компании есть шансы на делистинг с американской биржи NASDAQ, поскольку цена бумаг опустилась ниже допустимого минимума в $1.

К обвалу акций «Полиметалла» привели слабые операционные показатели, снижение цен на золото, укрепление рубля, а также неопределенность в связи с планами по продаже российских активов. Кроме того, давление на котировки оказал отказ от дивидендов по результатам 2021 года. Первые три фактора также способствовали негативной динамике в бумагах другого российского золотодобытчика — компании «Полюс».

Невыплата дивидендов также стала одной из причин для падения акций ВТБ, считает портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин. Глава банка Андрей Костин ранее заявил, что по итогам этого года убыток кредитной организации может превысить уровень кризисного 2009 года в размере ₽59,6 млрд.

В период с начала года по конец сентября значительные потери были также в бумагах «Сегежи», «ЕвроМедЦентра», «Группы ГМС» и «Светофора».

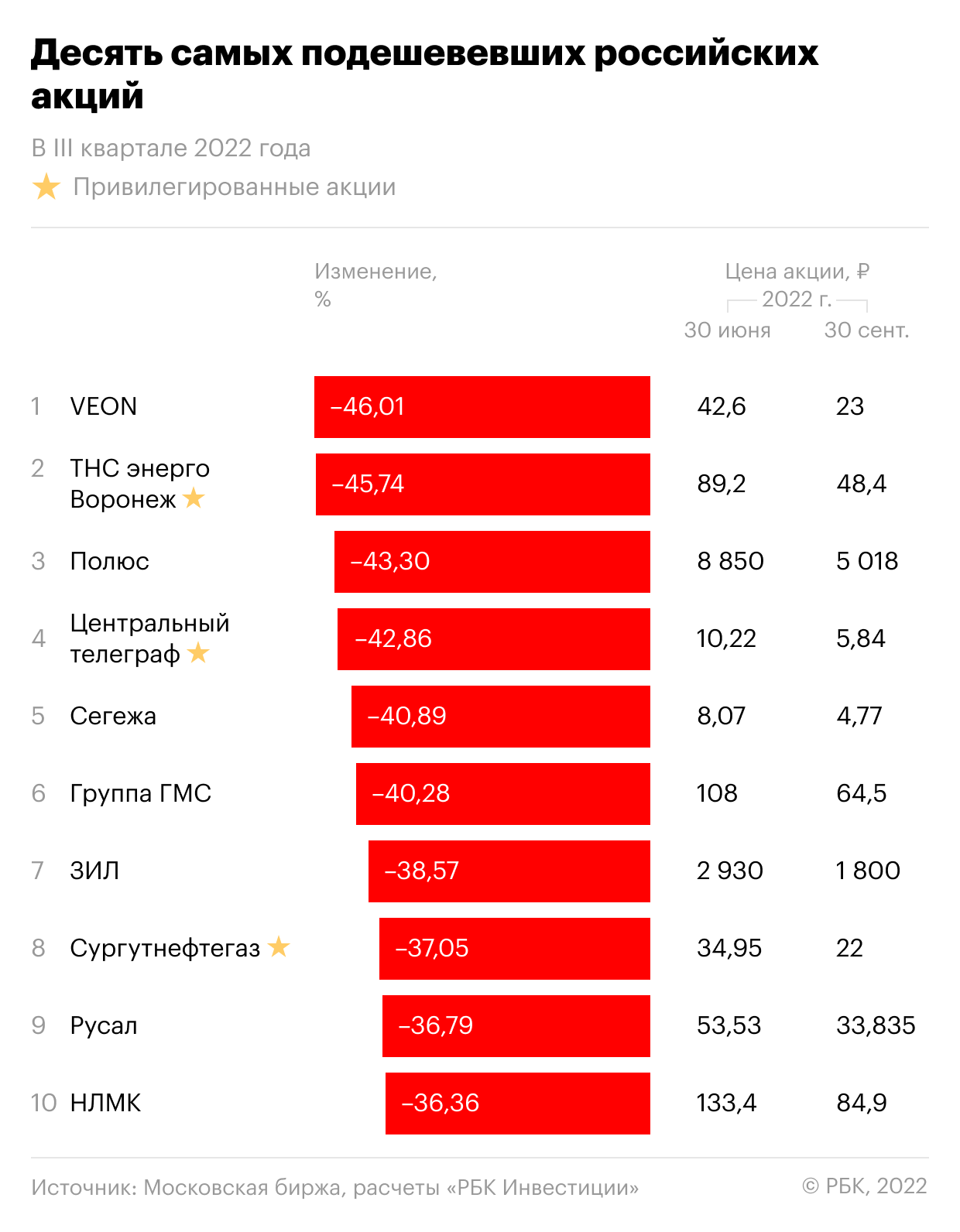

Рейтинг подешевевших акций в третьем квартале: топ-10

В третьем квартале на рынке сначала наблюдалась в целом нейтральная, а позднее и восходящая динамика. В конце августа совет директоров «Газпрома» рекомендовал выплатить промежуточные дивиденды за первую половину 2022 года, после чего индекс Мосбиржи за день вырос более чем на 4%. Однако в сентябре усилилась геополитическая напряженность, и по итогам квартала индекс упал на 11,23% — с 2204,85 до 1957,31 пункта.

Из 243 бумаг российских компаний, которые имели котировки на конец июня и конец сентября, в третьем квартале выросли 38, остальные 205 акций и депозитарных расписок ушли в минус. Среднее снижение этих 205 бумаг составило 16,6%, все 243 бумаги в среднем потеряли 12,6%. Десять худших за это время акций упали в среднем на 40,78%. Диапазон их снижения составил от 46,01% до 36,36%.

Самые подешевевшие российские акции по итогам третьего квартала 2022 года

Негативная динамика привилегированных акций «Сургутнефтегаза» связана с опасениями относительно судьбы ликвидных активов компании, отметил инвестиционный стратег ИК «Алор Брокер» Павел Веревкин. Так, в 2021 году около ₽3,78 трлн было сосредоточено на долларовых депозитах, что составляет примерно 90% от всей «кубышки» «Сургутнефтегаза». На текущий момент нет ясности относительно того, что стало с этими активами.

Акции «Русала» и НЛМК также попали в список аутсайдеров российского рынка по результатам третьего квартала. Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров объяснил, что дополнительное негативное влияние на котировки металлургов оказывает сильное падение цен на большинство промышленных металлов в связи с ростом ставки Федеральной резервной системы (ФРС) США и замедлением экономического роста в Китае из-за назревающего кризиса в строительном секторе.

По словам аналитика УК «Открытие» Ирины Прохоровой, если цены на алюминий будут и дальше снижаться, то это грозит «Русалу» операционной убыточностью. Эксперт также добавила, что компания может иметь сложности с перенаправлением ранее экспортировавшихся в Европу объемов, притом что внутреннее потребление в России в этом году может сократиться примерно в два раза. Дополнительные негативные факторы для компании — высокие риски снижения дивидендов со стороны «Норникеля» и неопределенность вокруг ранее запланированного выделения активов с высоким углеродным следом в отдельную структуру, заключила Прохорова.

В конце сентября цены на алюминий на Лондонской бирже металлов (LME) начали расти после новости о том, что LME может запретить торги металлами из России. Российские металлы, в том числе алюминий, медь и цинк, до сих пор не подпадали под санкции США или Европы. «Русал» заявлял, что у торговой площадки «нет никаких оснований» для каких-либо действий по блокировке его алюминия, а любое иное решение может иметь долгосрочные негативные последствия для рынка металлов, в том числе привести к волатильности цен и премий.

В топ-10 по снижению котировок по итогам третьего квартала также попали бумаги «ТНС энерго Воронеж», «Центрального телеграфа», «Группы ГМС» и ЗИЛ, а также VEON, «Сегежи» и «Полюса».

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление.

Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

© 2007-2023Fusion Media Limited. Все права зарегистрированы. 18+

Содержание статьи

Показать

Скрыть

Эмоциональные распродажи и новые геополитические риски толкают российский рынок вниз. Какие перспективы у акций российских компаний и пройдено ли дно, разбираемся с экспертами.

Что происходит

Российский фондовый рынок накануне, 20 сентября, подвергся второй рекордной в 2022 году распродаже. Индекс Мосбиржи снизился на 8,84%, до 2 215,67 пункта. Это максимальное с 24 февраля падение — тогда оно составило более 33%.

Старт торгов 21 сентября также начался снижением. Индекс Мосбиржи в моменте терял 7,8% и падал до 2 043 пунктов, затем начался отскок, и уже к 11 часам индекс превысил 2 124 пункта.

Котировки большинства голубых фишек снижались в пределах 15%.

Масштабное падение происходит на фоне планов правительства по повышению налогов для экспортеров и обострения геополитических рисков. Так, рынок обеспокоили новости о запланированных на 23–27 сентября референдумах о вхождении ЛНР, ДНР, Херсонской и Запорожской областей в состав России и потенциальных новых санкциях против страны. Добавили негатива и сообщения, что для покрытия дефицита бюджета правительство хочет собрать с сырьевых экспортеров около 1,4 трлн руб. в 2023 году за счет повышения вывозных пошлин и ставок НДПИ.

Напряженность на рынке продолжается и в связи с сообщением о частичной мобилизации. Призыву на военную службу будут подлежать только граждане, которые в настоящий момент состоят в запасе, прежде всего те, кто проходил службу в рядах ВС.

Частичная мобилизация в России: что будет с кредитами призывников

Рынок захлестнули эмоции

Инвесторы нервно реагируют на подобные новости и склонны поддаваться панике, говорит директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин.

Сейчас инвесторами движут эмоции, вызванные ростом геополитических рисков, а рынком правят спекулянты, согласны аналитики аналитического центра Банки.ру. Пока существенного изменения экономических факторов не происходит, замечают они. Однако, скорее всего, в ближайшее время возможно усиление санкционного давления. Новые санкции могут повлиять на экономическую составляющую, что приведет к переоценке участниками рынка российских активов, говорят эксперты. Это, в свою очередь, определит их дальнейшую динамику в среднесрочной перспективе.

Почитать актуальную аналитику

«Острой паники на рынке нет», — парирует заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко.

«Но делать предположения о том, что дно достигнуто, на мой взгляд, рано», — добавляет он.

В ближайшие дни рынок, вероятнее всего, удержится выше отметки 2 000 пунктов по индексу Мосбиржи, полагает аналитик. По его словам, желающих покупать в период распродаж всегда хватает. Но в среднесрочном плане акции могут возобновить коррекцию на фоне негативных отчетов и ожиданий, предупреждает он.

Падение не может быть вечным, или есть ли риск остановки торгов

Рынок не может падать без перерывов, поэтому отскок — это неизбежное явление, говорит начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

«Вспомним рекордный обвал 24 февраля. Уже на следующий день рынок вырос после прохождения пика маржин-коллов», — замечает он.

С недавних максимумов просадка по индексу Мосбиржи составляла почти 20%, говорит аналитик. «Текущий всплеск волатильности обеспечит повышенную амплитуду колебаний и в ближайшие дни. Тем не менее масштаб внутридневных колебаний постепенно будет сокращаться», — полагает он.

По мнению Карпунина, сейчас нет рисков для финансовой устойчивости страны, а также навеса огромного количества продавцов, которые могли бы спровоцировать какие-то инфраструктурные проблемы. «Поэтому биржа продолжает торговаться», — говорит он.

Риск остановки торгов акциями сейчас минимальный, согласен Ващенко из Freedom Finance Global. «Торги не приостанавливались даже по отдельным бумагам», — отмечает он.

По его словам, наибольшие риски присутствуют в валютах «недружественных» стран. «Существует вероятность, что действия США и ЕС в конечном счете затруднят работу торгово-клиринговой инфраструктуры в отношении их валют», — предупреждает он.

Как действовать розничным инвесторам, чтобы защитить свои деньги

Розничным инвесторам в первую очередь следует сократить, а лучше закрыть позиции с частичным обеспечением (маржинальные сделки), говорит Ващенко. Увеличивать долю краткосрочных торговых операций, не искать точек входа на длинный горизонт. На длинном горизонте рынок скорее вырастет на фоне как инфляции, так и притока новых средств, а также их частичного перетока из ИЦБ.

«Но тактика «сидеть и ждать» не очень эффективна, трендового подъема, вероятно, не будет еще долго», — говорит Ващенко.

Сейчас внимание стоит обратить на компании несырьевого сегмента, которые менее подвержены риску дополнительной налоговой нагрузки, считает Брагин из «Альфа-Капитала». «Долговой рынок и ОФЗ сейчас — тоже хорошая история, особенно ввиду замедления инфляции и сокращения ставки ЦБ», — полагает он.

Одним из шагов для защиты может быть хеджирование портфеля фьючерсом на индекс Мосбиржи, говорит Карпунин из «БКС Мир инвестиций». Другим вариантом может быть сокращение позиции в акциях в пользу коротких облигаций или облигаций с плавающим купоном, продолжает Карпунин. «В первую очередь имеет смысл обратить внимание на выпуски ОФЗ-ПК с привязкой к RUONIA», — говорит он.

Еще одним шагом для защиты портфеля может быть покупка иностранных бумаг, номинированных в валютах дружественных стран: юанях и гонконгском долларе, считает Карпунин. Это облигации российских компаний в юанях и акции китайских компаний на Санкт-Петербургской бирже, напоминает он.

Что дальше?

Основной вопрос относительно перспектив российского рынка заключается в возможности возвращения компаний к выплатам дивидендов, говорит Брагин. Кроме того, высока неопределенность в отношении роста налоговой нагрузки в 2023 году.

«В настоящий момент акции — это долгосрочная инвестиция. Внутридневные колебания могут быть очень большими, однако экономика продолжает работу, значит компании будут продолжать функционировать и развиваться», — считает Брагин.

«Худшее, что можно сделать — продавать на панике и фиксировать убытки», — заключает аналитик.

Вас также может заинтересовать:

Что ждет рынок золота в конце 2022 года и стоит ли в него инвестировать

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

2023-02-15T15:25:26+03:00

2023-02-15T15:25:26+03:00

2023-02-15T15:25:26+03:00

2023

https://1prime.ru/Stocks/20230215/839813114.html

Российский рынок акций падает на фоне дешевеющей нефти

Акции

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Российский рынок акций днем в среду падает почти на 1,3% на фоне снижающихся цен на нефть и опасений из-за нового пакета санкций Евросоюза, следует из данных торгов на Московской… ПРАЙМ, 15.02.2023

акции, рынки, новости, россия, акции, биржа

https://cdnn.1prime.ru/images/83558/62/835586268.jpg

1920

1440

true

https://cdnn.1prime.ru/images/83558/62/835586268.jpg

https://cdnn.1prime.ru/images/83558/62/835586267.jpg

1920

1080

true

https://cdnn.1prime.ru/images/83558/62/835586267.jpg

https://cdnn.1prime.ru/images/83558/62/835586255.jpg

1920

1920

true

https://cdnn.1prime.ru/images/83558/62/835586255.jpg

https://1prime.ru/Stocks/20230215/839807166.html

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Российский рынок акций падает на фоне дешевеющей нефти

Российский рынок акций в среду падает почти на 1,3 процента на фоне дешевеющей нефти

МОСКВА, 15 фев — ПРАЙМ. Российский рынок акций днем в среду падает почти на 1,3% на фоне снижающихся цен на нефть и опасений из-за нового пакета санкций Евросоюза, следует из данных торгов на Московской бирже и комментария аналитика.

Российский рынок акций падает утром в среду

Индекс Мосбиржи к 15.13 мск падает на 1,28%, до 2203,69 пункта, долларовый индекс РТС — на 1,99%, до 933,87 пункта.

Стоимость апрельского фьючерса на нефть марки Brent снижается на 0,39%, до 85,23 долларов за баррель.

«К середине торгового дня основные российские фондовые индексы сильно просели по отношению к уровням предыдущего закрытия. Основным стимулом для продолжения вчерашних распродаж на отечественном рынке акций выступают опасения дальнейшего ужесточения режима внешних санкций в отношении РФ со стороны Евросоюза. Свою негативную роль играет и существенное падение стоимости нефтяных фьючерсов», — говорит старший риск-менеджер «Алго-Капитал» Виталий Манжос.

ОЩУТИМОЕ СНИЖЕНИЕ

Большинство бумаг на отечественном фондовом рынке продолжают заметно дешеветь второй день подряд.

Аналитик ФГ «Финам» Алексей Калачев считает, что рынок снижается из-за стремления инвесторов «ограничить риски на фоне внешнеполитического напряжения, растущего по мере приближения к годовщине начала СВО».

«Накануне ряд недружественных государств рекомендовал своим гражданам покинуть Россию и Белоруссию, Дума и Администрация президента анонсировали важные внутриполитические мероприятия на следующую неделю, а ЕС – десятый пакет санкций. Ожидается, что в этот пакет войдут новые запреты на поставку технологий, а также новые ограничения против нескольких банков, включая «Тинькофф», — объясняет он.

До сих пор избегавший санкций «Тинькофф банк» все же может попасть под них. Как написал в среду Блумберг, банк значится в черновом варианте проекта санкций ЕС, который готовит Еврокомиссия. В списке также находятся Росбанк, Альфа-банк и государственный Фонд национального благосостояния, на которые уже наложены санкции США. На этом фоне к 15.13 мск расписки TCS Group, в которую входит «Тинькофф Банк» снижаются на 5,47%.

Также, несмотря на позитивные корпоративные новости об инвестициях в собственный игровой движок, снижаются расписки VK, теряющие 3,58% своей стоимости.

Среди других бумаг сильнее всего дешевеют расписки Polymetal (-3,48%), привилегированные акции «Мечела» (-3,44%), акции НМТП (-3,03%), расписки «Русагро» (-2,88%) и акции «Полюса»(-2,82%).

Рост показывают бумаги Globaltrans (+2,9%), «Газпром нефти» (+1,78%), «Норникеля» (+0,54%) и «Роснефти» (+0,1%).

Акции «Яндекса» дорожают на 0,48% на фоне публикации компанией отчета за 2022 год по US GAAP, зафиксировавшего рост выручки на 46%, до 521,7 миллиарда рублей. До публикации отчетности бумаги снижались, максимально опускаясь на 2,33%, до 1981,4 рубля.

ПРОГНОЗЫ

«В настоящее время индекс Мосбиржи встретил ожидаемую поддержку около ближайшего значимого уровня 2200 пунктов. Скорее всего, его основное внутридневное движение уже завершено. Поэтому мы ожидаем закрытия индекса Мосбиржи в районе 2190-2220 пунктов, с понижением в пределах 0,5-1,9% по итогам дня», — оценивает Манжос из «Алго-Капитала».

Александр Дорожкин из УК «Ингосстрах-Инвестиции» считает, что негативный тренд по индексу Мосбиржи может продолжиться вплоть до 2000 пунктов.

«Индексы Мосбиржи и РТС на фоне актуализации санкционных рисков находились в существенном минусе, при этом долларовый индикатор обновил минимум с конца прошлого года. Индекс Мосбиржи в то же время опустился до самого низкого значения с конца января и рискует в ближайшие сессии развить коррекционное снижение ближе к 2150 пунктам», — заключает аналитик ИК «Велес Капитал» Елена Кожухова.

Нейтрально

Продавать

Покупать

Покупать

Покупать

Покупать

Покупать

Покупать

Продавать

Нейтрально

Покупать

Покупать

Покупать

Покупать

Нейтрально

Покупать

Покупать

Покупать

Покупать

Нейтрально

Покупать

Покупать

Покупать

Покупать

Нейтрально

Покупать

Нейтрально

Покупать

Активно продавать

Покупать

Покупать

Покупать

Покупать

Нейтрально

Покупать

Покупать

Продавать

Нейтрально

Покупать

Покупать

Продавать

Продавать

Нейтрально

Продавать

Покупать

Продавать

Активно покупать

Покупать

Покупать

Покупать

Продавать

Покупать

Покупать

Покупать

Покупать

Покупать

Продавать

Покупать

Покупать

Покупать

Покупать

Покупать

Покупать

Покупать

Активно продавать

Покупать

Покупать

Рынок акций: и первые стали последними

Торговавшиеся вчера намного лучше рынка «Газпром» и «Роснефть» возглавили сегодня снижение российского рынка акций.

коллаж тамары лариной

Российский рынок акций начал день с уверенного снижения. Уже в первые минуты торгов Индекс Мосбиржи пробил отметку 2000 пунктов, вновь сделав техническую картину по индикатору «медвежьей».

Никаких формальных поводов для распродаж нет. Негативные санкционные новости уже отыграны, нефть хоть и немного припала относительно вчерашних максимумов, но стоит комфортные для российского бюджета и нефтяных компаний $95 за баррель.

Распродажи происходят на техническом факторе. Индекс Мосбиржи несколько дней пытался закрепиться выше 2000 пунктов, но уверенный рост продолжить не смог. Сработала старая трейдерская аксиома: «Если рынок не хочет расти, значит он будет падать».

При этом все прекрасно понимают, что в понедельник акции «Газпрома» откроются снижением примерно на 50 рублей, что даст негативный вклад в Индекс Мосбиржи в размере чуть менее 4%. Опережая это событие, многие игроки как раз и активизировали сегодня продажу акций.

Стоит добавить и фактор пятницы. В условиях повышенной геополитической напряженности спекулянты не рискуют переносить длинные позиции, особенно маржинальные, через выходные.

Тем более, что сейчас вновь появилась старая хорошая альтернатива вложениям в акции – доллар. Санкции в отношении Московской биржи и ее «дочек» не вошли в новый пакет ЕС, поэтому риски прекращения торгов недружественными валютами в России снизились, и инвесторы вновь стали покупкой доллара спасаться от рисков.

Сегодня за первые полтора часа торгов рубль подешевел почти на процент. Пара доллар-рубль пробила сопротивление 61 и пытается закрепиться выше. Пока не видно ярко выраженного желания спекулянтов сыграть на обесценивание рубля, и сильной девальвации российской валюты аналитики не ожидают.

Но даже ослабление рубля не поддерживает акции экспортеров. Все высоколиквидные бумаги находятся в «красной» зоне. Наибольшие потери в размере свыше 2% несут вчерашние лидеры – «Газпром» и «Роснефть».

Что касается «Газпрома», то вчера по бумаге наблюдался технический отскок, который немного снял перепроданность акции. Сегодня акции «Газпрома» последний день торгуются с дивидендами – дивидендная доходность оценивается в 24%. В связи с этим в течение дня, а особенно под конец торгов, можно ждать всплесков волатильности по этому инструменту. Исход дня для «Газпрома» аналитики предсказывать не берутся: возможет и сильный рост, и сильное падение котировок.

Причиной вчерашнего роста акций «Роснефти» некоторые эксперты называли возможную скупку бумаги каким-то крупным стратегическим инвестором. Не исключено, что сегодня он просто ушел с рынка, выжидая, когда цены снизятся.

Как и ранее, хуже рынка торгуются акции НЛМК. У многих инвесторов просто не выдерживают нервы, и они распродают бумагу из средне- и долгосрочных портфелей. Сейчас капитализация компании находится на уровне начала 2016 года.

Судя по настрою инвесторов, улучшения ситуации во второй половине дня ждать не приходится. Более того, если фондовая Америка откроется снижением, это может привести к небольшому удешевлению нефти и усилению распродаж российских акций.