Налоговый кодекс, N 146-ФЗ | ст. 69 НК РФ

1. Неисполнение обязанности по уплате налогов, авансовых платежей по налогам, сборов, страховых взносов, пеней, штрафов, процентов, повлекшее формирование отрицательного сальдо единого налогового счета налогоплательщика, является основанием для направления налоговым органом налогоплательщику требования об уплате задолженности.

Требованием об уплате задолженности признается извещение налогоплательщика о наличии отрицательного сальдо единого налогового счета и сумме задолженности с указанием налогов, авансовых платежей по налогам, сборов, страховых взносов, пеней, штрафов, процентов на момент направления требования, а также об обязанности уплатить в установленный срок сумму задолженности.

2. Требование об уплате задолженности также должно содержать:

сведения о сроке исполнения требования;

сведения о мерах по взысканию задолженности и обеспечению исполнения обязанности по уплате налога, авансовых платежей, сборов, страховых взносов, пеней, штрафов, процентов, которые будут применены в случае неисполнения требования налогоплательщиком;

предупреждение об обязанности налогового органа в соответствии с пунктом 3 статьи 32 настоящего Кодекса направить материалы в следственные органы для решения вопроса о возбуждении уголовного дела (в случае, если размер недоимки позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления).

3. Требование об уплате задолженности должно быть исполнено в течение восьми дней с даты получения указанного требования, если более продолжительный период времени для уплаты задолженности не указан в этом требовании.

Исполнением требования об уплате задолженности признается уплата (перечисление) суммы задолженности в размере отрицательного сальдо на дату исполнения.

4. Требование об уплате задолженности может быть передано руководителю организации (ее законному или уполномоченному представителю) или физическому лицу (его законному или уполномоченному представителю) лично под расписку, направлено по почте заказным письмом, передано в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. В случае направления указанного требования по почте заказным письмом оно считается полученным по истечении шести дней с даты направления заказного письма.

Форматы и порядок направления налогоплательщику требования об уплате задолженности в электронной форме по телекоммуникационным каналам связи устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

5. Правила, предусмотренные настоящей статьей, применяются в отношении плательщиков сборов, плательщиков страховых взносов и налоговых агентов.

Постоянная ссылка на документ

- URL

- HTML

- BB-код

- Текст

URL документа [скопировать]

HTML-код ссылки для вставки на страницу сайта [скопировать]

BB-код ссылки для форумов и блогов [скопировать]

—

в виде обычного текста для соцсетей и пр. [скопировать]

Скачать документ в формате

Судебная практика по статье 69 НК РФ:

-

Решение Верховного суда: Определение N 309-КГ16-20897, Судебная коллегия по экономическим спорам, кассация

Обществу выставлено требование № 17 об уплате НДФЛ, пени и штрафа по состоянию на 13.10.2015. Оценив представленные доказательства в их совокупности и взаимной связи, руководствуясь положениями статей 69, 70 Налогового кодекса Российской Федерации, суды первой, апелляционной и кассационной инстанций признали требование инспекции в оспариваемой заявителем части законным и обоснованным…

-

Решение Верховного суда: Определение N 301-КГ17-1362, Судебная коллегия по экономическим спорам, кассация

Учитывая установленные обстоятельства, руководствуясь положениями статьи 69 Налогового кодекса, разъяснениями, изложенными в пункте 52 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации», суд первой инстанции не усмотрел оснований для удовлетворения заявления общества в связи с недоказанностью нарушения оспариваемым требованием инспекции его прав и законных интересов…

-

Решение Верховного суда: Определение N 307-КГ17-5696, Судебная коллегия по экономическим спорам, кассация

Отказывая в удовлетворении заявленных требований, суды трех инстанций, оценив представленные в материалы дела доказательства руководствуясь положениями статей 45, 46, 69, 356, 357, 363 Налогового кодекса, разъяснениями, изложенными в пункте 52 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации», пришли к выводу о законности оспариваемых действий инспекции и инкассового поручения…

Первичные документы: за что оштрафует ФНС

Каждая операция в учете должна быть подтверждена первичным документом. Все документы должны быть оформлены в соответствии с требованиями законодательства. Если контролирующие органы обнаружат при проверке ошибки или неточности в первичке, компанию могут оштрафовать. На что обратить внимание при работе с первичными документами, как защитить себя от штрафов и претензий налоговиков, расскажем в данной статье.

Как должен выглядеть первичный документ, можно узнать из Федерального закона от 06.12.2011 № 402-ФЗ. Именно в этом документе перечислены обязательные реквизиты любого первичного документа.

В учете организация может использовать унифицированные либо самостоятельно разработанные формы первичной документации. Если компания использует не унифицированные формы, порядок их применения нужно закрепить в учетной политике.

Контролирующие органы при проверках тщательно изучают все первичные документы. Если в них обнаружат ошибки или нестыковки, компании может грозить штраф. Помимо санкций, ФНС может потребовать исключить из расходов компании операцию, проведенную по первичному документу с ошибками.

Можно выделить несколько опасных моментов, на которые обращает внимание ФНС:

- Отсутствие первичного документа

- Повреждения в документах

- Нечитаемый документ

- Отсутствие в документах обязательных реквизитов

- Неправомерное внесение исправлений

Отсутствие первичного документа

Если операция отражена в учете компании, а подтверждающий совершение операции документ отсутствует, ФНС может посчитать сделку фиктивной.

Важно отслеживать весь документооборот компании и своевременно запрашивать оригиналы документов от контрагентов.

На практике некоторые компании сначала обмениваются сканами подписанных документов, а впоследствии заменяют сканы оригиналами. Это удобно, когда организации находятся далеко друг от друга и получить оригиналы в момент совершения сделки не представляется возможным. Порядок подписания документов и получения их оригиналов можно закрепить в договоре. Тогда контрагент будет обязан отправлять подписанные документы в оговоренные в договоре сроки.

Обнаружив отсутствие первичного документа, ФНС может оштрафовать организацию по ст. 120 НК РФ:

- на 10 000 рублей при разовом нарушении;

- на 30 000 рублей при повторяющемся нарушении;

- на 20 % от суммы неуплаченного налога, но не менее 40 000 рублей при занижении налоговой базы.

Кроме того, должностное лицо ждет административный штраф (ст. 15.11 КоАП РФ).

ФНС может убрать расходы из налогооблагаемой базы, если они не подтверждены документально (ст. 252 НК РФ). Например, если в учете компании отражены услуги на ремонт компьютера, но нет подписанного двумя сторонами акта оказанных услуг, ФНС вправе исключить сумму услуг из расходов. В таком случае налоговый инспектор доначислит компании налог, и придется сдавать уточненную декларацию по налогу на прибыль.

Если документы утеряны из-за форс-мажорных обстоятельств или стихийных бедствий, их нужно постараться восстановить.

Повреждения в документах

Изначально документ может соответствовать всем требованиям законодательства. Но его можно случайно повредить, например, при подшивке в архив. Бухгалтеру следует внимательно прокалывать и сшивать документы, чтобы не нарушить реквизиты документа.

Важно сохранить в первичке обязательные реквизиты. Но даже при повреждении некоторых реквизитов ФНС может принять документ. Если на основании первичного документа возможно идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, их стоимость, остальные ошибки проверяющие органы сочтут несущественными (письмо ФНС РФ от 12.02.2015 № ГД-4-3/2104@). Получается, если бухгалтер по неосторожности пробил документ дыроколом в месте указания номера и номер документа определить невозможно, это не помешает идентифицировать участников сделки, а значит, на основании такого документа можно учесть расходы.

В случае серьезных повреждений первички безопаснее запросить дубликаты документов у контрагентов.

Нечитаемый документ

В первичном документе должны быть читаемы все реквизиты. Если документ нечитаем, можно считать, что его и вовсе нет.

Причинами невозможности прочесть данные в документе может стать неисправный принтер (закончились чернила), выгорание документа на солнце, выцветание с течением времени.

Очень часто из-за особенностей бумаги выцветают кассовые чеки. Решение проблемы здесь одно: снимать с каждого чека ксерокопию и заверять ее подписью ответственного лица и печатью организации.

Нечитаемые документы могут стать причиной того, что ФНС расходы по такому документу исключит из налогооблагаемой базы. Своевременно снятые копии помогут отстоять право компании на учет расходов (письмо Минфина России от 17.09.2008 № 03-03-07/22). При этом оригинал чека нужно также хранить.

Если контрагент представил нечитаемый документ, попросите его заменить.

Отсутствие в документах обязательных реквизитов

Федеральным законом от 06.12.2011 № 402-ФЗ предусмотрено всего 7 обязательных реквизитов, которые должны быть в первичных документах.

Наибольшее внимание налоговые инспекторы обращают на подписи ответственных лиц, наименование операции и наименование организации, составившей документ.

Отсутствие подписи покупателя в товарной накладной может свидетельствовать о том, что товар не отгружен. А факсимильные подписи в первичке с большой вероятностью обернутся претензией со стороны налоговиков.

Почему нельзя применять факсимиле

ФНС скорее всего не признает расходы компании, если в товарных чеках нет перечня купленных товарно-материальных ценностей. Например, сомнение вызовет формулировка «Запчасти на сумму 2 300 рублей». Такие чеки лучше сразу заменить у продавца, попросив уточнить конкретные наименования запчастей. Помимо того, что первичные документы с дефектами в реквизитах могут стать причиной исключения сумм из расходов компании, налоговики могут доначислить НДФЛ подотчетному лицу, которое предоставило чек с нарушениями (определение Верховного Суда РФ от 09.03.2016 № 302-КГ16-450).

Почему ФНС включает подотчетные суммы в облагаемый доход

Иногда суды встают на сторону налогоплательщика и разрешают учесть товары, которые указаны в чеке обобщенным названием (постановление ФАС Поволжского округа от 03.02.2006 № А55-14012/05-32). Чтобы не тратить время на суды, безопаснее принимать к учету чеки, заполненные согласно требованиям законодательства. Это касается и других первичных документов.

Неправомерное внесение исправлений

Иногда в первичные документы вносятся исправления при обнаружении ошибок. Исправлять документы нужно в соответствии с законодательством. В противном случае первичный документ может стать недействительным.

Не допускается вносить исправления в кассовые документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210-У). При обнаружении ошибки нужно заново оформить документ.

В остальные первичные документы можно вносить исправления. Порядок корректировки ошибок изложен в Положении о документах и документообороте в бухгалтерском учете, утвержденном Минфином СССР от 29.07.1983 № 105.

Бухгалтерские первичные документы оформляют для регистрации фактов хозяйственной жизни в компании. Бланки составляют в свободной форме и хранят в бумажном виде или в учётной системе электронного документооборота (ЭДО). Порядок работы с первичкой регулирует ст. 9 402-ФЗ РФ.

В статье рассмотрим случаи, которые не следует допускать при работе с первичными документами, чтобы избежать штрафных санкций.

За что штрафует ФНС при работе с первичными документами

Рассмотрим пять самых распространённых нарушений, за которые ФНС может оштрафовать организацию.

Отсутствие первичных документов

Компании-партнёры осуществляют обмен сканами подписанных документов. В дальнейшем копии меняют на подписанные оригиналы, которые отправляют по почте. Порядок подписания и сроки отправки закрепляются в договоре между контрагентами.

Налоговая оштрафует компанию, если при проверке ФНС хозяйственная операция отражена в учёте организации, но первичный бухгалтерский документ отсутствует.

Поэтому важно отслеживать партнёров в области своевременной отправки оригиналов первички.

Отсутствие первичного бухгалтерского документа регулирует ст. 120 НК РФ. За нарушение с организации взыщут:

- 10 тыс. рублей за разовое нарушение;

- 30 тыс. рублей за повторное нарушение в течение одного налогового периода;

- 20% от суммы неуплаченного налога, но не менее 40 тыс. рублей в случае если нарушение повлекло за собой занижение налоговой базы.

В соответствии со ст. 15.11 КоАП РФ, должностное лицо получит штраф:

- от 5 до 10 тыс. рублей при однократном нарушении;

- от 10 до 20 тыс. рублей или дисквалификацию должности на срок от одного до двух лет — при повторном нарушении.

Также ФНС вправе убрать из налогооблагаемой базы те расходы, которые документально не подтверждены. В таком случае организации придётся доплачивать налог на прибыль.

Первичный бухгалтерский документ, утерянный при стихийном бедствии или при форс-мажорных обстоятельствах, необходимо восстановить. В данном случае операция считается неподтверждённой и не освобождает организацию от ответственности.

Отсутствие обязательных реквизитов

В соответствии с 402-ФЗ от 06.12.2011 первичный учётный бухгалтерский документ должен содержать обязательные реквизиты:

- наименование документа;

- дату составления;

- наименование организации, составившей документ;

- содержание факта хозяйственной жизни;

- величину натурального или денежного измерения;

- должности лиц, совершивших сделку;

- ответственных за оформление сделки;

- подписи лиц участников.

Особое внимание ФНС акцентирует на подписи сторон, отсутствие которых свидетельствует о несостоявшейся сделке. В таком случае инспекция доначислит налоги.

Повреждения в документах

Первичный бухгалтерский документ возможно испортить при сшивании или прокалывании для занесения его в архив. При осуществлении таких действий повреждению могут быть подвержены реквизиты счетов или актов.

Первичка будет принята в ФНС, даже если документ испорчен, если на основе оставшихся данных можно идентифицировать:

- продавца;

- покупателя;

- наименование товаров, работ или услуг;

- имущественные права;

- стоимость.

В иных случаях требуется сделать запрос на дубликат документа у партнёра.

Нечитаемый документ

Причины нечитаемости первичного документа могут быть различными. Данные невозможно просмотреть по ряду причин: выцветание краски на документе или неисправность печатного оборудования. Для того чтобы оформить расходы по таким документам, с них снимают копии, заверяют подписью ответственного лица, ставят печать и хранят вместе с оригиналами.

Внесение исправлений

Исправления в бумажные документы вносят в соответствии с законодательством.

В первичке допустимы правки путём вычёркивания позиции с прописанными вручную датой исправления и подписями сторон. Порядок оформления исправлений регулирует п. 4 положения о документах и документообороте в бухгалтерском учёте.

Исправления не допускаются в тексте и цифровых данных первичных документов и учётных регистров.

В каких случаях разрешены, а в каких запрещены сканы первичных документов

Ст. 9 402-ФЗ содержит в себе информацию о том, что оформление бухгалтерских первичных документов происходит только на бумаге или в электронном виде.

Цифровые документы подписывают квалифицированной электронной цифровой подписью (УКЭП). Именно такой вид подписи придаёт цифровым документам юридическую силу и подтверждает их авторство. Астрал-ЭТ и 1С-ЭТП от УЦ «Калуга Астрал» подходит для подписания цифровой документации, обмена документами между контрагентами и сдачи отчётности в госорганы.

Федеральный закон не имеет в составе текст, который разрешает использовать сканы первички. Работа со сканированными копиями и их оформление в качестве первичных документов — запрещено законодательством.

Однако существуют исключительные случаи, для которых использование сканов разрешено, на это указывает письмо Минфина от 22.04.2020 № 03-01-10/32570. Документ разрешает учитывать и оформлять расходы по сканированным образам документов, пока у организации нет возможности получить их оригинальные копии. Связано это с обострившейся эпидемиологической обстановкой в стране. Многие сотрудники бухгалтерии перешли на удалённый режим работы, в то время как работодатели не успели подключиться к электронному документообороту. Для такого случая налоговая служба приняла вышеуказанные меры.

Чтобы организацию не оштрафовали за использование сканов во время пандемии, необходимо внести правки в учётную политику компании. В ней следует указать, что на основе правительственных нормативных актов работа с первичными документами осуществляется с использованием сканированных образов. После улучшения эпидемиологической обстановки в стране и выхода сотрудников бухгалтерии предприятия с удалённого режима работы компания обязуется вести обмен оригиналами документов.

Возможны ли штрафы за скан-копии первички

Штрафные санкции можно получить, если в учётной политике компании не прописано использование сканированных образов первичных бухгалтерских документов. Также организации используют сканы, предполагая, что получат оригиналы. Если после пандемии фирма так и не получит оригинальные копии документов, тогда ФНС оштрафует компанию за отсутствие первички и доначислит налоги.

Во избежание штрафных санкций необходимо подключиться к оператору электронного документооборота. Оформление первичных документов в электронном виде даёт следующие преимущества:

- использование законных электронных копий, которые подписаны УКЭП;

- мгновенная передача данных между контрагентами;

- экономия времени участников электронного документооборота.

ГК «Астрал» предлагает современные продукты для отправки контрагентам бухгалтерских первичных электронных документов: «Астрал.ЭДО» и «1С-ЭДО». Данные сервисы позволяют вести взаимодействие с партнёрами и контролирующими органами, соблюдая налоговое законодательство. Круглосуточная служба поддержки поможет клиентам запустить систему ЭДО, подключить контрагентов для обмена файлов или отправить отчёты в госорганы.

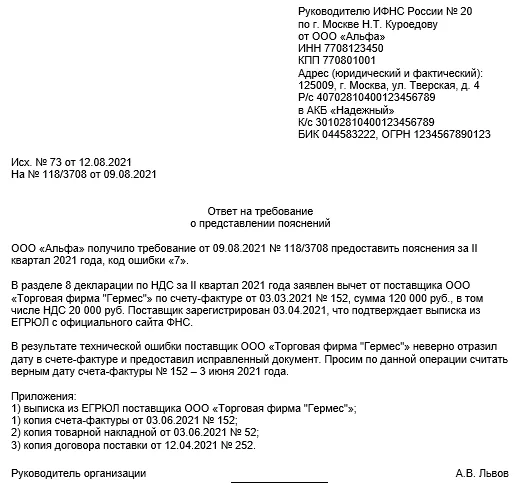

Предоставление документов в налоговую — сроки и образцы ответов на требования

Максим Демеш

10 июля 2022

1069

Требования о предоставлении документов в налоговую часто возникают во время плановой или внеплановой проверки. Но ФНС вправе их истребовать и в других случаях. Рассказываем, как, в каком виде и за какой период с момента запроса нужно передать документы в ФНС. Подробно излагаем, что требует закон и как избежать штрафов.

Оглавление

- Способы отправки требований о предоставлении документов в налоговую

- Формат требования

- Документы, которые может запрашивать налоговая

- Камеральная налоговая проверка

- Выездная налоговая проверка

- Встречная проверка

- Вне проверок

- Подтверждение электронного требования о предоставлении документов

- Сроки предоставления документов по требованию налоговой

- Продление сроков предоставления документов в налоговую

- Способы предоставления документов в налоговую

- Электронные документы

- Сканы-образы

- Ксерокопии документов

- Предоставление пояснений и информации

- Штрафы

- Вопросы и ответы

Способы отправки требований о предоставлении документов в налоговую

Налогоплательщик может получить требование о предоставлении документов в налоговую одним из способов:

|

В электронном виде |

По email |

|

Через личный кабинет налогоплательщика (появляется во входящих документах) ― такой способ используется редко, но исключать его не следует |

|

|

На бумажном носителе |

В виде заказного письма через Почту России |

|

Лично вручается ИП или руководителю организации (его доверенному лицу) под расписку. |

Если вы уплачиваете НДС или имеете более 10 сотрудников, нужно сдавать отчетность в электронном виде. Соответственно, требование налогового органа о предоставлении документов должно быть в такой же форме. В остальных случаях ФНС может посылать запросы в любом виде.

Обратите внимание! Присылать требования простым (не заказным) письмом или запрашивать документы по телефону налоговый инспектор не имеет права.

Формат требования

Требование о предоставлении документов в налоговую оформляется не «абы как», а по строго отведенной форме (КНД 1165013). В документе содержатся данные (нумерация соответствует отметкам на образце ниже):

- 1 — должность и наименование налогового органа, Ф. И. О. и подпись должностного лица;

- 2 — сроки исполнения требований;

- 3, 4 — перечень запрашиваемых документов (сделок), информация о них;

- 5 — реквизиты ИП или ООО, к которым обращается налоговая.

Кроме того, указывается статья НК РФ, на основании которой составлено требование. При наличии ― мероприятия налогового контроля, при проведении которого возникла необходимость запроса. Например, предоставление документов по итогам камеральной налоговой проверки.

Если требование оформлено на бумажном носителе, там обязательно должна стоять подпись налогового инспектора или руководителя ФНС. Что касается печати, ее наличие не обязательно.

Если требование создано в электронном виде, оно должно быть заверено усиленной квалифицированной электронной подписью уполномоченного должностного лица ФНС.

Образец на требование налоговой о предоставлении документов.

Документы, которые может запрашивать налоговая

Типы запрашиваемых документов напрямую связаны с предшествующими мероприятиями. Рассмотрим разные варианты.

Камеральная налоговая проверка

Проводится для контроля соблюдения закона о налогах и сборах на основе налоговой декларации и документов, которые налогоплательщик самостоятельно сдал в ФНС.

Основание для истребования документов при камеральной проверке: ст. 93 НК РФ.

Что могут потребовать: документы, пояснения и внесение коррективов в уточненную декларацию.

Рассмотрим несколько примеров:

- 1.В уточненной налоговой декларации уменьшена сумма налога ― нужно предоставить пояснения, на основании чего изменены соответствующие показатели.

- 2.Составлена декларация, в которой указан размер убытка ― требуются пояснения, обосновывающие его размер.

- 3.В расчете по страховым взносам указаны необлагаемые суммы или предприниматель платит по пониженным тарифам ― документы, согласно которым налогоплательщик получает на это право.

Подробнее ― в ст. 88 НК РФ.

За какой период запрашивают документы: тот, за который составлена отчетность. Но есть исключения из правил. Например, если вычет по НДС был перенесен с прошлого периода, документ могут запросить в ходе текущей проверки.

В какие сроки выставляют требования: в течение 3 месяцев со дня сдачи отчетов. Срок могут продлить, если проверка затягивается (о чем есть соответствующее официальное решение) или нужно проведение дополнительных мероприятий.

Выездная налоговая проверка

Мероприятие проводится с целью выявления нарушений налогоплательщика.

Основание: ст. 93 НК РФ.

Что могут потребовать: документы, связанные с исчислением и уплатой взносов и налогов (бухгалтерские регистры, кадровую документацию и т. д.).

За какой период запрашивают документы: за тот, который указан в решении о проведении выездной проверки. При этом можно выявлять нарушения, которые совершены в предшествующие 3 года. Если прошло больше времени, срок давности считается истекшим. Например, решение о проведении выездной проверки принято в 2022 году ― можно запросить документы за период с 2019 по 2021 год.

В какие сроки выставляют требования: в пределах срока проведения проверки. Не позже, чем через 6 месяцев с момента принятия решения о ее выполнении. Иногда мероприятие продлевается. В таком случае срок выставления требований продлевается тоже.

Встречная проверка

Мероприятие проводится с целью сбора недостающей информации о предприятии, которое уже навестил или только планирует это сделать инспектор в рамках выездной проверки. Документы запрашиваются не у самой компании, а у ее контрагентов.

Основание: п. 1 ст. 93.1 НК РФ.

Что могут потребовать: любые документы, связанные с контрагентами.

За какой период запрашивают документы: за любой.

В какие сроки выставляют требования: в передах проведения встречной проверки.

Вне проверок

Налоговая может запрашивать любые документы и информацию по сделкам не только в рамках проведения проверок, но и на этапе предпроверочного анализа.

Если у предпринимателя образовалась задолженность по обязательствам и имуществу свыше 1 млн рублей, у него также могут потребовать предоставление документов вне рамок налоговых проверок. Например, договор купли-продажи, карточки учета основных средств.

Документы запрашиваются за любой период. Срок выставления требований не ограничен.

Подтверждение электронного требования о предоставлении документов

В ответ на требование налоговой о предоставлении документов нужно в течение 6 рабочих дней прислать подтверждение в ФНС:

- квитанцию о приеме;

- уведомление об отказе.

Обратите внимание на то, что нельзя отказаться от требования по собственному желанию. На то должны быть веские причины. Их три:

- требование направлено не тому адресату;

- не заверено электронной подписью (а значит не имеет юридической силы);

- оформлено не в том формате, который установлен законом.

Если в требовании отсутствует хотя бы один из обязательных реквизитов, вы имеете право отправить в налоговую мотивированный отказ. В нем нужно обязательно указать причину.

Сроки предоставления документов по требованию налоговой

Сроки предоставления документов налоговой (такие же периоды предусмотрены для отправки уведомления, если документы полностью отсутствуют):

- в течение 20 дней ― при налоговой проверке консолидированной группы налогоплательщиков;

- 30 дней ― при проверке ФНС иностранной организации, подлежащей постановке на учет в налоговом органе;

- 10 дней ― в остальных случаях.

Пояснения предоставляются в течение 5 дней. Контрагенты направляют документы, истребованные при встречной проверке, тоже в течение 5 суток. Отсчет начинается со дня получения соответствующего требования.

Дата получения требования зависит от того, каким способом оно отправлено:

- по электронной почте ― день отправки налогоплательщиком квитанции о приемке;

- через личный кабинет налогоплательщика ― следующий день после размещения требования;

- через почту России ― с шестого дня, начиная с момента отправки заказного письма;

- при личном вручении ― день его получения под расписку.

Пример 1. Налоговая отправила предпринимателю требование по электронной почте 13 июня. Основание: по результатам камеральной проверки выявлено, что в расчете по страховым взносам указаны необлагаемые суммы. На следующий день предприниматель направил в ФНС уведомление о приемке. До 24 июня нужно предоставить запрашиваемые документы.

Пример 2. Налоговый инспектор вручил ИП требование лично под расписку 10 мая. Требуются пояснения по уменьшенной сумме налога в уточненной декларации. Предоставить их нужно до 15 мая.

Продление сроков предоставления документов в налоговую

Если налогоплательщик не может предоставить документы в отведенные сроки, ему нужно в течение 1 рабочего дня письменно уведомить об этом налоговую. Обязательно указать причину, почему невозможно предоставить документы, в какие сроки требование будет исполнено.

К уведомлению нужно приложить оправдательные документы ― подтверждение, почему невозможно выполнить требование ИФНС в срок. Например, выписку из положения об обособленных подразделениях, где указано, что документы хранятся по месту их нахождения.

Образец ходатайства в налоговую о продлении срока предоставления документов.

В течение 2 дней с момента получения этого уведомления руководитель ФНС или его заместитель принимает решение: продлить сроки предоставления документов или отказать налогоплательщику.

Способы предоставления документов в налоговую

Способы предоставления документов в налоговую:

- в электронном виде, созданные по специальному формату: по email или через личный кабинет налогоплательщика;

- на бумажном носителе ― заверенные ксерокопии передаются лично налоговую, заказным письмом или через представителя;

- в виде скан-образов (электронных копий документов) по email или через личный кабинет налогоплательщика.

В большинстве случаев предприниматель самостоятельно выбирает, в каком виде ему предоставить документы. Но есть исключения. Так, пояснения по декларации относительно НДС передаются только в электронном виде.

Обратите внимание! В некоторых случаях дополнительно нужно приложить сопроводительное письмо в налоговую о предоставлении документов . Оно необходимо в том случае, когда в них не указаны данные об отправителе и получателе. В сопроводительном письме содержатся реквизиты компании и ФНС, перечень прилагаемых документов (с указанием количества экземпляров), контактные данные составителя.

Электронные документы

Если документы формируются в электронной форме, их нужно заверить усиленной КЭП. В противном случае это будет просто бумажка, не имеющая юридической значимости. Передача электронных документов в налоговую осуществляется с помощью ЭДО или через личный кабинет налогоплательщика на сайте ФНС.

Рассмотрим основные преимущества предоставления документов в электронном виде после налоговой проверки:

- возможность избежать технических ошибок;

- экономия собственных ресурсов ― известно, что заполнение документов вручную или на ПК с последующей печатью, процесс трудозатратный;

- гарантированно приходит подтверждение доставки ― налогоплательщик точно знает, что его послание получено адресатом и он не будет привлечен к ответственности за игнорирование требования.

Электронный документ можно отправить из дому или офиса ― не нужно тратить время и приходить на почту или в отделение ФНС.

Сканы-образы

Скан ― цифровая копия физического носителя информации. То есть, сканируют бумажный документ, заверяют получившуюся электронную копию усиленной КЭП и отправляют в налоговую по email или через личный кабинет налогоплательщика.

Преимущества скан-образа в том, что такой документ легко редактировать перед отправкой.

Ксерокопии документов

Ксерокопии документов заверяются у руководителя предприятия или уполномоченного лица. Он ставит подпись, а при наличии ― печать. Но она не обязательна.

Если документ заверяет уполномоченное лицо, на него должна быть составлена доверенность, которая подтверждает его полномочия. Доверенность подписывает руководитель компании и заверяет нотариус. Копии документов не требуют нотариальной заверки.

Предоставление пояснений и информации

Письмо с пояснением или информацией предоставляется в налоговую в виде документа, оформленного в произвольной форме. В нем указывают:

- реквизиты компании;

- номер и дату исходящего письма;

- реквизиты требования, на основании которого даются пояснения(номер, дату);

- причины расхождений в отчетности, запрашиваемую информацию.

Пояснения по НДС нужно отправлять в электронной форме. В бумажном виде ФНС их не примет, а если требования не будут удовлетворены, налогоплательщик заплатит штраф.

Штрафы

За нарушение порядка предоставления или непредоставление документов в налоговую грозит штраф. Налоговая ответственность:

- 200 руб. за каждый документ, запрашиваемый в результате камеральной, выездной проверки, вне рамок проверок;

- 5 000 руб. за каждое пояснение и информацию, запрашиваемые по результатам тех же проверок и без них (при повторном нарушении размер штрафа увеличивается до 20 000 руб.);

- 10 000 руб. за каждый документ, запрашиваемый по результатам встречной проверки.

Административная ответственность:

- на руководителя ― 300-500 руб.;

- на ИП ― не распространяется.

Вопросы и ответы

Налоговикам можно не предоставлять документы, не предусмотренные законом, если требование составлено не в нужной форме или не содержит обязательных реквизитов и т. д. Но просто игнорировать запрос нельзя. Приготовьтесь дать ФНС аргументированный отказ с указанием причины.

Если документы уже были ранее предоставлены в налоговые органы, их можно не посылать. При этом налогоплательщик должен уведомить об этом ФНС в установленный срок.

|

|

Эксперт Директор по развитию компании «Мультикас». Более 7 лет опыта в области внедрения онлайн-касс, учетных систем ЕГАИС и Маркировки товаров для розничных организаций и заведений питания. Максим Демеш md@kassaofd.ru |

Нужна помощь с бухгалтерским обслуживанием?

Не теряйте время, мы окажем бесплатную консультацию и поможем решить все вопросы.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Единый налоговый платеж в 2022 году для ИП и юрлиц

С 1 июля по 31 декабря 2022 года для организаций и индивидуальных предпринимателей будет существовать возможность не оформлять бесконечное количество платежей по налогам, сборам, взносам, штрафам и пенни. В 2022…

1090

Узнать больше

Налоговые проверки бизнеса в 2022 году

Мораторий на налоговые проверки малого и среднего бизнеса до конца 2022 года вступил в силу согласно распоряжению правительства РФ. Мораторий распространяется не на всех и касается только плановых проверок. Бухгалтерское…

523

Узнать больше

Какую систему налогообложения выбрать для ООО

С 2021 г. список систем налогообложения для ООО сократился ― режим ЕНВД прекратил свое действие. Теперь выбор руководителя организации стоит между ОСНО и двумя спецрежимами: УСН и ЕСХН. Разберемся, какую систему…

492

Узнать больше

Какую систему налогообложения выбрать для ИП

В 2021 году список систем налогообложения для ИП сузился ― режим ЕНВД прекратил действовать. Теперь выбор стоит между ОСН и спецрежимами: УСН, ЕСХН, ПСН. Что самое главное, предприниматель может использовать…

458

Узнать больше

ФНС разъяснила, вправе ли налогоплательщик включить в налоговую базу расходы, если подтверждающих эти расходы кассовый чек (бланк строгой отчетности) не содержит обязательных реквизитов.

В своем письме от 23.12.2022 № АБ-3-20/14698@ ведомство отмечает, что пунктом 6.1 статьи 4.7 Федерального закона от 22.05.2003 № 54-ФЗ определен обязательный перечень реквизитов, содержащихся на кассовом чеке (бланке строгой отчетности), сформированном при осуществлении расчетов между организациями и ИП.

Отсутствие указанных реквизитов на кассовом чеке является нарушением порядка и условий применения ККТ.

При этом статья 346.16 НК РФ разрешает учитывать при УСН расходы при условии, что они экономически обоснованы и документально подтверждены. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ.

Таким образом, расходы могут быть учтены при УСН, если подтверждающие документы оформлены в соответствии с законодательством РФ и из этих документов четко и определенно видно, какие расходы были произведены.

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!