Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

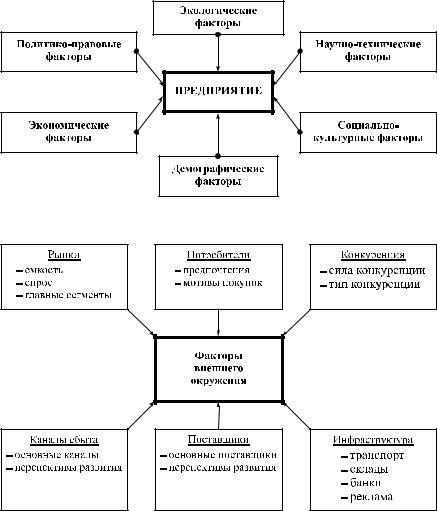

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

во-экономические показатели в целом по отрасли и предприятиям регионов, данные об объемах отраслевых и региональных рынков сбыта, о рыночных ценах на продукцию отрасли, о загрузке производственных фондов отраслевых предприятий и т. п.

Рыночная справочная и аналитическая информация — информация о сделках с объектами, аналогичными объекту оценки; статисти- ческие данные о динамике цен за последнее время и данные о прогнозах цен; характеристика и основные технико-экономические параметры оборудования различной номенклатуры, цены производителей машин, оборудования, транспортных средств и другого движимого имущества; каталоги типовых проектов и стоимости строительства объектов недвижимости; индексы инфляции цен на виды машин и оборудования и строительно-монтажные работы; статистическая и аналитическая информация о рынке ценных бумаг, данные об объемах сделок и курсах цен на акции, облигации, векселя, опционы и другие ценные бумаги; аналитические данные о доходности инвестиций в различного рода активы.

Информация об объекте оценки — это бухгалтерские, экономиче- ские, технические и другие общедоступные и конфиденциальные (инсайдерские) данные.

Макроэкономические данные — информация о том, как сказывается или скажется на деятельности предприятия изменение макроэкономиче- ской ситуации, она характеризует инвестиционный климат в стране.

К макроэкономической относится следующая информация:

–стадия экономического цикла;

–экономическая и политическая стабильность;

–реальные темпы прироста валового внутреннего продукта (далее — ВВП);

–динамика инфляции;

–курс национальной валюты;

–инвестиционная активность;

–процентные ставки по кредитам и депозитам коммерческих банков, их динамика;

–реальные доходы населения;

–социальные факторы: занятость и уровень жизни населения;

–налоговое законодательство и тенденции его изменения;

–риски.

71

Общие макроэкономические закономерности развития экономики учитываются при анализе конкретного предприятия и составлении прогнозов. Эти данные имеет особое значение для прогнозирования денежного потока и для сценарно-вероятностного моделирования в рамках доходного подхода. При этом не требуется полного макроэкономического обзора экономики, а достаточно ограничиться анализом наиболее значи- мых для составляющих денежного потока показателей. Например, в периоды спада деловой активности снижается размер получаемой прибыли, увеличивается вероятность банкротства, снижается стоимость бизнеса.

Основные источники макроэкономической информации:

–программы правительства и прогнозы;

–периодическая экономическая печать;

–аналитические обзоры информационных агентств;

–данные Федеральной службы государственной статистики;

–законодательство Российской Федерации.

К отраслевым данным относится информация об отрасли, в которой функционирует оцениваемое предприятие: рынки сбыта, наличие и характеристика конкурентов.

Рынки сбыта анализируются с точки зрения соотношения спроса и предложения, взаимоотношений с поставщиками, стратегии сбыта товаров. Основные направления стратегии сбыта товаров:

–проникновение на уже сложившийся рынок с тем же продуктом, что и конкуренты;

–развитие рынка за счет создания новых сегментов рынка;

–разработка принципиально новых товаров или модернизация существующих;

–диверсификация производимой продукции для освоения новых рынков.

В зависимости от стратегии сбыта товаров составляется прогноз объемов реализуемой продукции.

Цель сбора отраслевой информации — определение потенциала рынка сбыта товара: объем продаж в текущих ценах, ретроспективы за последние äâà-ïÿòü лет по оцениваемому предприятию, объем продаж в текущих ценах у конкурентов, прогнозы по расширению рынков сбыта.

72

При анализе условий конкуренции учитывается тип рынка, наличие ограничений для вступления в отрасль конкурентов, производящих това- ры-заменители. Анализ должен дополняться сведениями oб объеме производства конкурирующего товара в натуральном и стоимостном выражениях, характеристикой продукции конкурентов, данными о доле реализуемой продукции в общем объеме отечественного производства,

àтакже перечнем основных российских импортеров этого товара.

Âрамках оценки бизнеса требуются следующие отраслевые и рыночные данные:

–среднеотраслевая информация о доходности предприятий;

–среднеотраслевые показатели о финансовой устойчивости предприятий;

–информация об уровнях необходимого оборотного капитала для предприятий отрасли;

–среднеотраслевая информация о рентабельности продаж, инвестированного капитала, нормах капиталовложений;

–отраслевая информация по числу прибыльных и убыточных предприятий, процент банкротств;

–среднеотраслевые значения потерь при взыскании дебиторской задолженности;

–сложившиеся на момент оценки средние уровни процентных ставок по краткосрочным и долгосрочным кредитам банков для предприятий конкретной отрасли, процентные ставки по кредитам для лидеров и аутсайдеров отрасли;

–данные об уровне отраслевого спроса и прогнозы объемов спроса на среднесрочную перспективу;

–объемы производства отраслей народного хозяйства в натуральном и стоимостном выражении;

–информация о количестве предприятий в отрасли, занимаемых ими долях рынка (по отрасли в целом и по региональным рынкам), оценка силы монопольной власти для предприятий, работающих на рынках с несовершенной конкуренцией;

–финансовая информация по лидерам и аутсайдерам отрасли;

–информация по прогнозным значениям инфляции и курса доллара на среднесрочную перспективу;

73

–статистические и аналитические данные по биржевым и внебиржевым сделкам;

–динамика основных показателей фондового рынка;

–данные о коэффициентах («бета»);

–информация об отраслевых рыночных премиях за риск инвестирования;

–информация о сделках слияния и поглощения компаний.

Основные источники отраслевой и рыночной информации:

–данные отдела маркетинга оцениваемого предприятия;

–данные Федеральной службы государственной статистики;

–отраслевые информационные издания;

–периодическая экономическая печать;

–бизнес-план;

–личные контакты;

–фирмы-дилеры (распространители);

–таможенное управление.

Указанные источники предоставляют информацию, имеющую различную степень достоверности. Поэтому, если на один и тот же вопрос были получены разные ответы, проводится средневзвешенная оценка с учетом достоверности информации.

Особенности оцениваемого предприятия раскрываются на основании полной и точной внутренней информации. Внутренняя информация — это информация о предприятии и бизнесе, необходимая для оценки, включающая в себя, как правило:

–информацию о предприятии общего характера, а также специальную информацию о его внутренней среде и

–информацию о бизнесе и специфике деятельности предприятия. Информация о предприятии общего характера включает:

–данные о правах и сроках владения имуществом;

–документы о регистрации земли и недвижимости, принадлежащей оцениваемому предприятию, кадастровые выписки и т. п.;

–устав юридического лица, устав акционерного общества, реестр акционеров, книги протоколов и т. п.;

74

–балансовый отчет и отчеты о прибылях и убытках за предыдущие годы;

–счета управленческого учета, бюджеты, балансовые отчеты, прогнозы;

–бизнес-план предприятия, технико-экономические обоснования инвестиционных проектов;

–расшифровку постоянных и переменных затрат;

–состав и поэлементную характеристику основных средств;

–расшифровку долгосрочных финансовых активов;

–контракты с покупателями и поставщиками;

–экологический аудит;

–список обязательств.

Ê специальным данным о самом предприятии (информация о состоянии внутренней среды) относятся:

–документы, удостоверяющие право собственности, состав участников предприятия и их долю в уставном капитале предприятия: устав, учредительный договор и свидетельство о регистрации предприятия, свидетельства о собственности на пакеты акций;

–техническая документация, описывающая принадлежащие предприятию здания, сооружения, подвижной состав (объекты недвижимости и земельные участки; документы, в которых дается описание и физические характеристики активов предприятия или формулируются ограничительные условия на владение, использование и распоряжение активами предприятия);

–описание земельного участка, на котором находится предприятие, с указанием его площади, формы, топографии, инженерных коммуникаций, подъездных путей и т. д.;

–документы, характеризующие специфику данного предприятия: сведения о голосующих правах акционеров, о специальных привилегиях и льготах; условиях, ограничивающих права собственности; размер оцениваемой доли (контрольный или неконтрольный пакет акций), экология района и т. д.;

–документация, характеризующая потенциал предприятия (производственный, научно-технический, трудовой, организационный, управленческий, экономический).

75

К специальным данным, необходимым для сравнительной оценки, относятся также сведения о сопоставимых продажах имущества и предприятий. К ним относится информация о проданных ранее или выставленных на продажу предприятиях, аналогичных оцениваемому. Полезность этих данных заключается в том, что взаимодействие покупателей и продавцов, действующих на открытом рынке, определяет результирующую цену предприятия.

Информация о бизнесе и специфике деятельности предприятия:

–характеристики бизнеса, интерес в собственности на бизнес или ценная бумага, подлежащие оценке, в том числе права, привилегии и обязательства, факторы, влияющие на контроль и любые соглашения, ограничивающие его продажу или передачу;

–характер, история и перспективы бизнеса;

–внутренняя финансовая информация за прошлые периоды;

–предыдущие сделки, касающиеся бизнеса, выгодных интересов в бизнесе, конвертируемые или другие ценные бумаги;

–информация о менеджерах высшего уровня и персонале (контракты персонала, в частности пакеты переменных вознаграждений и опционы на акции);

–производственные системы;

–коммерческие протоколы;

–патенты, изобретения, ноу-хау, товарные знаки, наименования или фирменные наименования, авторские права, базы данных и т. п.;

–подробные сведения о конкурентах.

Набор и объем необходимой внутренней информации в конечном итоге зависит от целей оценки стоимости предприятия, в соответствии с определенными методами оценки, что определяет направление анализа финансового состояния фирмы.

Цели сбора и анализа внутренней информации:

–анализ истории компании для выявления будущих тенденций;

–сбор информации для прогнозирования объемов продаж, денежных потоков, прибыли;

–учет факторов несистематического риска, характерных для оцениваемого бизнеса;

–корректировка и анализ финансовой документации.

76

Целью использования информации является оценка реального состояния дел на предприятии, анализ текущего состояния дел на дату оценки.

Набор и объем необходимой информации в конечном итоге зависит от целей оценки стоимости предприятия, в соответствии с определенными методами оценки, что влечет за собой и направление анализа финансового состояния фирмы. Позитивным моментом анализа и систематизации отраслевых факторов и факторов на уровне предприятия является группировка изучаемых факторов (табл. 2.1).

|

Ò à á ë è ö à 2 . 1 |

|||||

|

Структура изучаемых факторов |

|||||

|

Выгоды |

Финансовые показатели |

Нефинансовые |

Внешние факторы |

||

|

(1–3 ãîäà) |

показатели |

||||

|

Прибыль |

Прибыль + амортза- |

Доля сделки в общем |

Уровень процентных |

||

|

Продажа |

ция + нематериаль- |

объеме (пакет кон- |

ставок Банка России |

||

|

или залог активов. |

ные активы. |

трольный или нет). |

и коммерческих бан- |

||

|

Продажа бизнеса |

Дивиденды. |

Организация и пра- |

êîâ. |

||

|

Активы, влияющие |

вовая форма бизнеса. |

Отраслевые и регио- |

|||

|

на бизнес через риск. |

Скидки за неликвид- |

нальные |

факторы |

||

|

Выручка |

ность (30–40 %) |

риска |

|||

|

Скидка = Премия/1+ |

|||||

|

Премия |

2.2. Методы анализа бизнес-окружения предприятия

Оценка бизнеса предполагает рассмотрение активов предприятия, системы управления бизнесом, сложившихся на дату оценки показателей доходности, через призму рыночных позиций оцениваемого предприятия на конкурентном рынке. Для определения конкурентных позиций предприятия и прогнозирования доходности бизнеса необходимо четко идентифицировать бизнес-окружение, выявить наиболее значи- мые факторы, способные оказывать влияние на показатели деятельности предприятия.

Задачей анализа внешней среды является не только идентификация факторов внешней среды для конкретного (оцениваемого) предприятия, но и выявление меры их влияния на результаты деятельности предприятия.

77

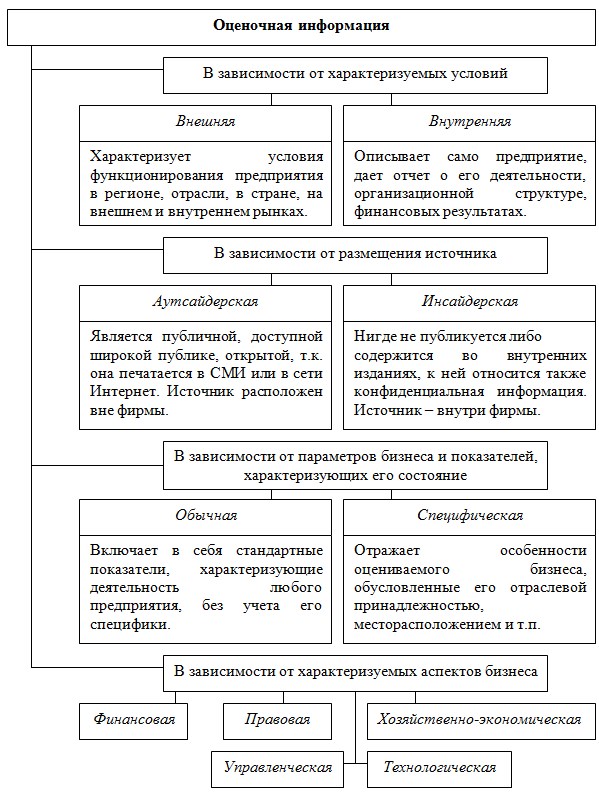

Представление о макроокружении предприятия и микроэкономиче- ские факторы внешнего окружения бизнеса схематично отражены на рис. 2.1 и рис. 2.2 соответственно.

В целях анализа внешнего окружения бизнеса используется ряд методов.

Рис. 2.1. Факторы макроокружения предприятия

Рис. 2.2. Микроокружение предприятия

78

Одним из методов анализа внешнего окружения бизнеса является PEST-анализ, позволяющий анализировать основные группы факторов дальнего окружения (политико-правовые, экономические, социаль- но-культурные, технологические).

Некоторые факторы окружения должны иметь количественную оценку (уровень инфляции, уровень безработицы, процентные ставки на капитал, уровень доходов населения и др.). Для такого рода факторов анализ сводится к установлению их динамики и оценки значимости этой динамики для выбора стратегии бизнеса.

Когда количественная оценка невозможна, используют экспертные оценки, заполняя специальную форму «Резюме анализа внешних стратегических факторов» (табл. 2.2).

Ò à á ë è ö à 2 . 2

Резюме анализа внешних стратегических факторов

|

Внешние стратегические факторы |

Âåñ |

Оценка |

Взвешенная |

|

|

(1–5) |

оценка |

|||

|

«Демографический взрыв» |

0,3 |

4 |

1,2 |

|

|

Экономическая интеграция стран СНГ |

0,2 |

5 |

1,0 |

|

|

Государственное регулирование ввоза продукции |

0,5 |

4 |

2,0 |

|

|

Итого |

1,0 |

4,2 |

Здесь оценка в баллах и весовые коэффициенты даны экспертами. Шкала оценок установлена в пределах от 1 до 5 баллов. Взвешенная оценка 4,2 балла свидетельствует о достаточно высоком влиянии идентифицированных экспертами факторов. В данном случае в соответствии с приведенной аналитической информацией будущим владельцам бизнеса следует обратить внимание на разработку рыночной стратегии воздействия внешнего окружения.

Распространенным методом анализа бизнес-окружения является SWOT-анализ (strongs — сильные стороны, weaknesses — слабые стороны, opportunities — возможности, threats — угрозы), который предполагает анализ внешнего окружения и его сопоставление с внутренними возможностями предприятия.

Возможности — это положительные тенденции внешней среды, которые могут способствовать увеличению доходности бизнеса (изменение внешнеэкономической политики, снижение налогов, изменение ин-

79

вестиционного климата, рост доходов населения, ослабление позиций конкурентов).

Угрозы — отрицательные тенденции, которые могут привести к снижению доходности бизнеса (изменение демографической ситуации, рост безработицы).

Примеры формы SWOT-анализа представлены в табл. 2.3. и 2.4. Оценка влияния различных факторов дана по 5-балльной шкале и характеризует степень влияния фактора на рыночную позицию предприятия (от незначительного до существенного). По итогам оценки в 1,7 балла можно сделать вывод, что степень положительного воздействия внешней среды, по сравнению с максимумом в 5 баллов, является несущественной в целом, но имеются факторы, на которые следует обратить особое внимание и учесть их при планировании. Негативные факторы (угрозы) могут проявить себя более значительно (оценка 4,4 балла), что требует корректировок показателей доходности на основе пессимисти- ческого сценария.

|

Ò à á ë è ö à 2 . 3 |

|||||

|

Форма SWOT-анализа (пример) |

|||||

|

Внешние стратегические факторы |

Âåñ |

Оценка |

Взвешенная |

||

|

оценка |

|||||

|

Возможности |

|||||

|

1. |

Благоприятная внешнеэкономическая политика |

0,40 |

2 |

0,80 |

|

|

2. |

Благоприятная демографическая ситуация |

0,30 |

1 |

0,30 |

|

|

3. |

Развитие сбытовой сети |

0,30 |

2 |

0,60 |

|

|

Итого |

1,00 |

1,70 |

|||

|

Ò à á ë è ö à 2 . 4 |

|||||

|

Форма SWOT-анализа (пример) |

|||||

|

Внешние стратегические факторы |

Âåñ |

Оценка |

Взвешенная |

||

|

оценка |

|||||

|

Угрозы |

|||||

|

1. |

Изменение в налогообложении |

0,45 |

4 |

1,80 |

|

|

2. |

Рост безработицы |

0,15 |

4 |

0,60 |

|

|

3. |

Политическая нестабильность |

0,40 |

5 |

2,00 |

|

|

Итого |

1,00 |

4,40 |

80

Оценка бизнеса

Быстроизменяющиеся факторы на рынке заставляют бизнес быть более оперативными, реагировать на внешние вызовы. Скорость и верность принимаемых решений собственником определяют темп развития бизнеса, его возможность успешно решать стоящие перед ним задачи, а зачастую от этого зависит и само существование бизнеса.

Оценка бизнеса – это процесс определения стоимости предприятия или доли владельцев (акционеров, партнеров) в его капитале. Объектами оценки в рамках оценки бизнеса могут выступать: предприятие, пакет акций, доля в уставном капитале организации.

За 20 лет компанией ВКО-Интеллект была сформированы ряд методологических стратегий и выработаны внутрифирменные стандарты оценки стоимости бизнеса, основанные на российских и международных стандартах. Большое значение в оценке имеет хорошая информационная поддержка, которую нам оказывают российские и международные агентства СКРИН, Bloomberg, Ibbotson и др.

Задачи и цели оценки бизнеса

К основным ситуациям, когда проводится оценка бизнеса, можно отнести:

- В случае частичной (полной) покупки (продажи);

- При выходе одного или нескольких участников из обществ;

- Для обоснования инвестиционного решения;

- При реструктуризации предприятия (ликвидация, слияние, поглощение, выделение);

- Для обоснования иска или обжалования судебного решения.

Методы оценки бизнеса

Оценка бизнеса представляет собой глубокую аналитическую работу и выполняется с применением проверенных методик. В первую очередь – это методы основанные на анализе доходов компании. Хорошая методологическая и информационная обеспеченность в совокупности с глубоким знанием отраслевой специфики позволяет нашим специалистам быть настоящими профессионалами в работе с основными секторами российской экономики.

Выделяют три основных подхода.

Доходный

В его основе лежат доходы фирмы. От них будет зависеть итоговая стоимость объекта: чем больше денежных средств приносит организация, тем выше будет цена бизнеса. Оценщик определяет сумму дохода, которую в будущем получит собственник при успешной работе фирмы или при ее продаже, а также связанные с этим экономические риски. Такой подход обычно применяется, когда оценка бизнеса проводится при желании внедрить новые инвестиционные проекты или продать компанию.

Затратный

Он предполагает определение стоимости фирмы с точки зрения понесенных расходов. Такой способ является наиболее простым, но при этом довольно объективным. Подход применяется в случаях, когда компания не приносит стабильного дохода (например, если организация образована недавно). Оценщик при этом определяет рыночную стоимость каждого отдельного актива, после чего из их суммы вычитается размер денежных обязательств фирмы.

Сравнительный

В этом случае эксперт при расчетах основывается на данных о компаниях, аналогичных оцениваемой. Точность определения стоимости будет зависеть от достоверности информации о конкурентах. Такой подход применяется довольно редко, т. к. сложно найти две совершенно одинаковые фирмы на рынке.

При выборе подхода эксперт учитывает индивидуальные особенности и специфику оцениваемой компании.

Первичный комплект необходимых для проведения оценки бизнеса документов

Каждый бизнес, как и человек – индивидуален. Также индивидуальны, как правило, побудительные мотивы владельца для проведения оценки. Поэтому окончательный пакет документов, необходимый для оценки, может быть сформирован только после тщательного анализа индивидуальных особенностей компании и целей оценки. Формирование пакета необходимых документов производится на основании интервью с заказчиком и анализа первичных документов в составе:

- Учредительных документов;

- Бухгалтерской отчетности (баланса и отчета о финансовых результатах) за последние 3-7 лет и на последнюю отчетную дату;

- Информации обо всех материальных и нематериальных активах предприятия, включая расшифровку ведомостей по основным средствам.

Этапы оценки

Проведение оценки бизнеса включает следующие этапы:

- Заключение договора на проведение оценки, включающего задание на оценку;

- Сбор и анализ информации, необходимой для проведения оценки;

- Идентификация и анализ объекта оценки;

- Анализ рынка и макроэкономического окружения;

- Применение подходов к оценке, включая выбор методов оценки и осуществление необходимых расчетов;

- Согласование (в случае необходимости) результатов и определение итоговой величины стоимости объекта оценки;

- Составление отчета об оценке.

Что включает отчет об оценке бизнеса?

Требования к отчету об оценке бизнеса прописаны в Федеральном стандарте оценки №3 (ФСО №3). Согласно данному ФСО, отчет об оценке представляет собой документ, содержащий сведения доказательственного значения, составленный в соответствии с законодательством Российской Федерации об оценочной деятельности. Итоговая величина рыночной или иной стоимости объекта оценки, указанная в отчете, признается достоверной и рекомендуемой для целей совершения сделки с объектом оценки.

При составлении отчета об оценке Оценщики «ВКО-Интеллект» придерживаются следующих принципов:

-

В отчете должна быть изложена информация, существенная с точки зрения оценщика для определения стоимости объекта оценки;

-

Информация, приведенная в отчете об оценке, существенным образом влияющая на стоимость объекта оценки, должна быть подтверждена;

-

Содержание отчета об оценке не должно вводить в заблуждение заказчика оценки и иных заинтересованных лиц (пользователи отчета об оценке), а также не должно допускать неоднозначного толкования полученных результатов.

Наши преимущества

Многолетний опыт

На текущий момент в активе ВКО-Интеллект более 500 успешно завершенных проектов по оценке стоимости бизнеса в различных отраслях, включая генерирующий, сетевой и энергосбытовой бизнес, телекоммуникационной компании, добывающие отрасли, сельское хозяйство и т.д.

Крупные заказчики

Среди заказчиков ООО «ВКО-Интеллект» такие компании как ГК «Роскосмос», Минпромторг России, Концерн «ВКО «АЛМАЗ-АНТЕЙ», Вертолеты России, а также различные научные учреждения и университеты.

Опытные дипломированные оценщики

Все Оценщики ООО «ВКО-Интеллект являются действующими членами СРО и имеют квалификационные аттестаты по направлению «Оценка бизнеса».

Помимо оценки, ООО «ВКО-Интеллект» оказывает консалтинговые услуги в области защиты интеллектуальной собственности, в том числе в сфере оценки прав на результаты интеллектуальной деятельности.

Широкий спектр задач, решаемый специалистами ООО «ВКО-Интеллект» и высокий уровень компетенции, позволяет выполнить любые ответственные и сложные работы, комплексные проекты.

Оценщики ООО «ВКО-Интеллект» специализируются на оценке результатов интеллектуальной деятельности и имеют дипломы о профессиональной переподготовке либо удостоверения о повышении квалификации по специальностям / дополнительным профессиональным программам. У всех оценщиков Общества имеются положительные экспертные заключения саморегулируемой организации оценщиков на отчёты по оценке нематериальных активов и интеллектуальной собственности, на соответствие отчёта требованиям законодательства РФ об оценочной деятельности. Многие оценщики Общества привлекались в качестве экспертов для проведения судебно-экономических экспертиз.

Стаж большинства оценщиков ООО «ВКО-Интеллект» в области оценки составляет свыше 15 лет. Оценщики ООО «ВКО-Интеллект» принимали участие в подготовке методических, научных и учебных материалов, в научно-исследовательских работах, а также разработке федеральных стандартов оценки, имеют многочисленные публикации.

Необходимо отметить, что тесное сотрудничество с коллегами-специалистами во всех сферах интеллектуальной собственности позволяет оценщикам Общества оперативно получать заключения высококвалифицированных экспертов.

Сертификат соответствия

ООО «ВКО-Интеллект» имеет сертификат соответствия требованиям ГОСТ Р ИСО 9001-2015 (ISO 9001:2015) (Сертификат соответствия № РОСС RU.С04ША.СК. 1313, дата выдачи: 09.06.2019).

Лицензия ФСБ России

ООО «ВКО-Интеллект» обладает лицензией ФСБ России на право обращения с информацией и сведениями, составляющими государственную тайну (Лицензия серия ГТ №0118238, рег. номер: 36387 от 01.09.2021).

Страхование ответственности

Гражданская ответственность ООО «ВКО-Интеллект» застрахована САО «ВСК», страховая сумма 1 000 000 000 (один миллиард) рублей. Договор страхования ответственности оценщиков при осуществлении оценочной деятельности от 08 сентября 2022 г. № 22 GL 0708 (период страхования с 12 сентября 2022 г. по 11 сентября 2023 г. включительно).

Взаимодействие с коллегами в сфере интеллектуальной собственности

Специализация ООО «ВКО-Интеллект» на интеллектуальной собственности позволяет нашим оценщикам при оценке бизнеса обратить внимание на нематериальные активы, а также права на РИД, которые выпали из внимания правообладателя и ошибочно не были отражены в составе активов бизнеса.

Для предприятий инновационных отраслей сотрудничество с ООО «ВКО-Интеллект» при оценке бизнеса позволяет существенным образом повысить стоимость компании за счет грамотной комплексной проработки нематериальных активов заказчика.

Услуги оценки стоимости бизнеса

Мы оказываем услуги в сфере оценки:

-

Машиностроительным предприятиям;

-

Производителям вооружения и технического оснащения армии;

-

Компаниям автомобильной, авиационной, космической и других военных и гражданских отраслей промышленности;

-

Федеральным органам исполнительной власти.

Заказать оценку бизнеса можно в нашем патентном бюро. Наши эксперты подготовят для вас максимально полную и развернутую информацию на основании глубокого комплексного анализа. Мы дорожим своей репутацией, поэтому ответственно подходим к решению каждой поставленной задачи. Уточнить стоимость услуг по оценке бизнеса и задать все интересующие вопросы можно по контактному телефону или лично в центральном офисе.

Успешные кейсы

Кейс №1. Оценка компании, занимающейся производством инновационной продукции

|

|

| С просьбой о проведении оценки стоимости бизнеса в ООО «ВКО-Интеллект» обратилась компания, занимающаяся производством инновационной продукции. | |

| В ходе проведения оценки методом «чистых активов» в рамках затратного подхода было выявлено, что доля нематериальных активов в балансе заказчика составляет менее 1%. | |

| Оценщики совместно с коллегами-патентоведами установили, что у компании-заказчика имеются не отраженные в составе нематериальных активов права на РИД, в частности зарегистрированные патенты. | |

| После оценки по рыночной стоимости принадлежащих компании исключительных прав на РИД, стоимость активов компании существенно повысилась. | |

| Таким образом, учет и переоценка интеллектуальной собственности компании-заказчика позволили значительно повысить ее рыночную стоимость. | |

Кейс №2. Оценка бизнеса IT-компании

|

|

| Проведение стоимостной оценки для IT-компании, осуществляющей реализацию программного обеспечения собственной разработки. | |

| В ходе проведения работы выявлено, что реализуемое на условиях неисключительной лицензии ПО является для компании основным источником дохода (бизнесообразующими активами). | |

| Методом дисконтированных денежных потоков в рамках доходного подхода определена стоимость портфеля прав на ПО. | |

| Оценка стоимости бизнесобразующих нематериальных активов позволила определить достоверную стоимость самой компании. | |

Консультант:

Попова Анна Витальевна

Содержание:

Введение

По мере развития рыночных отношений потребность в оценке бизнеса постоянно возрастает. Согласно Федеральному закону «Об оценочной деятельности в Российской Федерации» оценка объектов собственности (объектов, принадлежащих полностью или частично Российской Федерации субъектам Российской Федерации либо муниципальным образованиям) является обязательной при приватизации, передаче в доверительное управление либо в аренду, продаже, национализации, выкупе, ипотечном кредитовании, передаче в качестве вклада в уставные капиталы.

В современной рыночной экономике все более распространенное применение находит такой инструмент, как оценка, при этом оценке могут подвергаться как отдельные структурные единицы, так и компании в целом, для чего разработаны специальные методики комплексной оценки, позволяющие всесторонне учесть состояние предприятия, его материальные и нематериальные активы, возможности и пути развития, а так же существующие угрозы. На основании всего этого и производится оценка, которая дает ответ на вопрос, какова же реальная текущая стоимость на данный момент!

Оценка бизнеса основана на анализе стоимости предприятия как товара инвестиционного, т.е. с учетом прошлых затрат, текущего состояния и будущего потенциала, для реализации такого комплексного подхода необходимо провести сбор и анализ большого количества информации, которую можно классифицировать следующим образом.

• Внешняя информация, характеризующая условия функционирования предприятия в регионе, отрасли и экономике в целом.

• Внутренняя информация, дающая представление о деятельности оцениваемого предприятия.

Нормальное функционирование бизнеса основано на оптимальном сочетании объема продаж, получаемой прибыли и финансовых ресурсов для обеспечения запланированного роста, что в значительной степени определяется внешними условиями функционирования предприятия. К ним относятся макроэкономические и отраслевые факторы: уровень инфляции, темпы экономического развития страны, условия конкуренции в отрасли и т.д.

Так как, информационное обеспечение является основой процесса оценки бизнеса и без предварительного анализа объемов необходимой информации, а также источников ее получения и затрат невозможно правильно определить методику проведения работ и сформировать бюджет, тема реферата приобретает особую актуальность. Предметом исследования работы является оценка стоимости предприятия (бизнеса) в современных условиях. Изучение выбранной темы предполагает достижение следующей цели — исследовать основные теоретические аспекты источников информации для проведения оценки.

1. Требования, предъявляемые к информации, используемой в процессе оценки

Информация, используемая в процессе оценки, должна отвечать следующим требованиям:

1) достоверность;

2) точность

3) комплексность;

4) полнота.

Используемая информация должна достоверно отражать ситуацию на предприятии, точно соответствовать целям оценки и комплексно учитывать внешние условия функционирования оцениваемого предприятия.

Существуют различные пути организации информации: хронологический, журналистский, логический.

Хронологический путь организации предполагает последовательный переход от прошлого к будущему или наоборот. Например, в отчете об оценке описание процесса производства начинается с изложения истории создания предприятия.

Журналистский путь организации предусматривает размещать материал от более важного к менее важному, то есть акцентировать внимание на наиболее важных пропорциях или коэффициентах.

Логический порядок распределяет информацию от общего к частному или от частного к общему. Например, прежде чем перейти к анализу оцениваемого предприятия, проводится макроэкономический анализ.

Оценка бизнеса предполагает определение стоимости предприятия как инвестиционного товара, то есть с учетом прошлых затрат, текущего состояния и будущего потенциала.

Информацию, используемую при оценки можно классифицировать следующим образом:

— внешняя информация – характеризует положение предприятия в регионе, отрасли и экономике в целом;

— внутренняя информация – отражает результаты финансовой и производственной деятельности предприятия;

— первичная информация – предоставляется оценщику руководством и включает отчетность и устные ответы руководства на вопросы оценщика;

— вторичная информация – результат расчетов, проводимых оценщиком.

Внешняя информация, используемая при оценке обязательно включает данные о систематических и отраслевых рисках. Анализируя внешние условия, оценщик ставит целью :

— описание инвестиционного климата в экономике и в отрасли на период приближенные к дате оценки и на прогнозный период. Оценщик проводит внешнее маркетинговое исследование, объясняющее динамику сбыта продукции и спрос на нее (это нужно для составления прогноза);

— оценщик определяет уровень систематических и отраслевых рисков (это нужно для расчета ставки дисконта, для расчета рыночных мультипликаторов, для выведения итоговой величины стоимости оцениваемого объекта).

Внутренняя информация характеризует деятельность предприятия, его особенности и включает следующие разделы :

— ретроспективные данные об истории компании;

— описание маркетинговой стратегии компании;

— характеристику поставщиков;

— производственные мощности;

— характеристику производственного и управленческого персонала;

— внутреннюю финансовую информацию (бухгалтерский баланс, отчет о финансовых результатах и движении денежных средств за 3-5 лет).

Внутренняя информация, прежде всего, включает данные финансовой и бухгалтерской отчетности. Эти данные нуждаются в корректировках, так как у этих видов отчетности есть свои особенности.

Корректировки проводятся по следующим направлениям :

— инфляционная корректировка;

— трансформация отчетности;

— нормализация отчетности.

Инфляционная корректировка – это приведение данных отчетности за ряд лет к сопоставимому виду путем определения реальной стоимости на конкретную дату. Используются два метода инфляционной корректировки : а) переоценка всех статей баланса по изменению курса национальной валюты относительно курса относительно стабильной валюты и в) метод учета изменения общего уровня цен. Денежные статьи баланса не подлежат инфляционной корректировке.

Трансформация отчетности – это корректировка счетов для приведения к единым стандартам бухгалтерского учета. Системы бухгалтерского учета различаются по странам, следовательно для оценки нужно знание национальных и международных стандартов. Если оценка проводится для иностранного инвестора, то трансформация необходима для того, чтобы данные отчетности соответствовали общепринятым стандартам отчетности. Эта корректировка нужна также в случае, если в качестве предприятия-аналога выбрано предприятие за рубежом.

Нормализация отчетности – это корректировка доходов и расходов за рассматриваемый период на статьи, которые имели нетипичный характер.

Нормализация отчетности проводится с целью определения доходов и расходов, характерных для нормально действующего бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия.

При нормализации проводится:

— корректировка разовых, нетипичных и неоперационных доходов и расходов;

— корректировка метода учета операций;

— корректировка метода учета запасов;

— корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

2. Источники информации

Информационное обеспечение – основа процесса оценки бизнеса. Без предварительного анализа объемов необходимой информации, источников ее получения и затрат (финансовых, трудовых) невозможно правильно составить график проведения оценки, определить методику проведения работ и сформировать бюджет проекта.

Необходимая для процесса оценки бизнеса информация может быть классифицирована следующим образом:

— по источникам: полученная на рынке; полученная на рынке информации;

— по типу: юридическая; финансовая; техническая; коммерческая;

— по масштабам: общеэкономическая, отраслевая, об отдельном предприятии и его подразделениях.

В целом информацию, используемую для оценки бизнеса, можно разделить на две категории: внешняя информация и внутренняя информация.

Внешняя информация, используемая в оценке бизнеса, отражает условия функционирования предприятия в отрасли и в экономике в целом.

В основе типа «нормальность функционирования бизнеса» лежит оптимальное сочетание объема продаж, получаемой прибыли и финансовых ресурсов, которые в значительной мере определяются именно внешними условиями:

— макроэкономическими и отраслевыми факторами;

— уровнем инфляции;

— темпами экономического развития страны;

— условиями конкуренции в отрасли и т.д.

К внешней информации также относится взаимодействие предприятия:

* с производственно-хозяйственными структурами (другими предприятиями);

* со структурами управления и регулирования (налоговыми органами, органамисамо управления);

* со структурами финансово-кредитной системы (банками, кредитными организациями).

Особенности оцениваемого бизнеса раскрываются на основании

наиболее полной и точной внутренней информации, характеризующей

предприятие и его деятельность.

Если на предприятии разработан бизнес-план, то в разделе, посвященном описанию предприятия, уже есть информация, включающая такие данные, как:

— характеристика отрасли;

— основные показатели текущего финансового состояния предприятия;

— организационно-правовая форма;

— размер уставного капитала; сведения о владельцах с наибольшей долей уставного капитала

— принадлежность предприятия концернам, холдингам.

Кроме этого для оценки важны следующие сведения:

— ретроспективные данные об истории предприятия. Здесь важны два аспекта: описание процесса производства по каждому виду продукции и описание истории предприятия;

— описание маркетинговой стратегии предприятия (определяется, во-первых, внешними факторами; во-вторых, периодом жизненного цикла производимых товаров; в-третьих, наличием производственных мощностей);

— финансовая информация, отражающая текущее состояние дел предприятия на дату оценки.

Основными источниками необходимой для проведения работ по оценке бизнеса информации являются:

— бухгалтерский баланс (форма №1);

— отчет о прибылях и убытке (форма №2);

— отчет о движении денежных средств (форма№3).

Указанные источники служат основанием для ответа на вопрос о действительной величине чистой прибыли, финансового риска и рыночной стоимости материальных и нематериальных активов.

Для более детального анализа, подтверждающего или вносящего свои дополнительные плюсы или минусы, могут быть использованы и другие формы бухгалтерской отчетности, а также внутренняя отчетность предприятия (оперативная или управленческая).

Совокупность данных, которые могут быть использованы при оценке бизнеса, целесообразно классифицировать по четырем группам.

Первая группа характеризует источники финансовых выгод от бизнеса. К ним могут относиться:

— прибыль или денежные поступления от операций и/или инвестиций4

-продажа или залог активов;

— продажа бизнеса.

Набор источников финансовых выгод ограничен. Как правило, выявление их полного состава для анализа не представляет особых трудностей. Но необходимо иметь ввиду, что неправильно определенный состав выгод может существенно снижать достоверность оценки.

Вторая группа представляет собой финансовые показатели бизнеса за определенный ретроспективный период и на определенную перспективу (1-3 года):

— прибыль. В оценке используется чистая прибыль, но зачастую оказывается целесообразным использовать не прибыль, а денежный поток. Денежный поток, поступающий в распоряжение собственника бизнеса, состоит из чистой прибыли и амортизационных отчислений, исчисленных по балансовой стоимости основных фондов и нематериальных активов. Денежный поток более применим в капиталоемких отраслях и при высокой инфляции. Он всегда более стабилен, чем чистая прибыль, что и делает его применение более целесообразным;

— дивиденды или способность их выплачивать. Современная теория и практика бизнеса придает дивидендам меньшее значение, чем доходности компании. Однако если инвестор покупает неконтрольный пакет в бизнесе, влияние дивидендов при принятии им решения значительно;

— активы. Важно правильно понимать роль активов в оценке бизнеса: владение частью бизнеса не дает права на пропорциональную долю активов, а лишь право получения части доходов. Для действующего предприятия активы влияют на доходность через уровень риска. Для ликвидируемого предприятия активы – основной источник дохода;

— выручка и др.

Каждый из этих показателей должен анализироваться в динамике.

Третья группа – нефинансовые показатели бизнеса, в том числе:

— доля сделки в общем объеме бизнеса. Здесь важно выделить два варианта сделок: сделки с контрольным пакетом (долей) или сделки с неконтрольным пакетом (миноритарной долей). Приобретение контрольного пакета в конкретном предприятии дает возможность управления им (принятия выгодных владельцу пакета решений). То есть владелец контрольного пакета получает дополнительные финансовые выгоды по сравнению с владельцем миноритарной доли. Следовательно, справедливопредположить, что одна акция в контрольном макете должна стоить дороже, чем эта же акция в миноритарной доле;

— организационно-правовая форма бизнеса и его уставные положения. Влияние этой характеристики бизнеса связано с его ликвидностью напрямую (открытые АО всегда более ликвидны, чем закрытые компании) и косвенно — с ограничением прав собственника, заложенных в уставе.

Четвертую группу информации, используемой оценщиком, составляют внешние для фирмы факторы. Наиболее значимыми из них являются:

— уровень процентных ставок ЦБ РФ и коммерческих банков, характеризующий социально-экономическое положение страны и инвестиционную политику правительства;

— факторы риска, в том числе отраслевые, региональные.

Основными источниками информации по факторам макроэкономического риска являются:

— программы правительства;

— аналитические обзоры информационных агентств («ВЕДИ», «МИГ», «Альфа Капитал», «Финмаркет» и др.);

— данные Государственного комитета по статистике;

— информационные отраслевые бюллетени, например «Российский нефтяной бюллетень» и т.п.

Источниками информации по рынкам сбыта, спросу, условиям конкуренции служат:

— данные отдела маркетинга оцениваемого предприятия;

— данные Госкомитета по статистике;

— отраслевые информационные издания;

— фирмы-дилеры;

— таможенное управление;

— бизнес-план и т.п.

Необходимо учесть, что все данные из бюллетеней, газет, журналов обычно являются неполными и требуют перепроверки и поправки на «оценку предложения». Такая поправка обусловлена тем, что агентства недвижимости в качестве посредников устанавливают свою торговую наценку (до 8% на объект и более) при продажи от этой торговой наценки.

Особое внимание эксперт-оценщик должен уделять информации о загрязнении окружающей среды, производимом оцениваемым предприятием. Известны случаи, когда эксперт оценивает предприятие высоко, тогда как администрация города уже приняла решение о его ликвидации из-за негативного влияния на окружающую среду.

Поскольку стоимость бизнеса является результатом воздействия многочисленных взаимосвязанных факторов, постольку и информация необходимая для ее оценки представляет собой систему взаимосвязанных информационных блоков, которые можно классифицировать по следующим критериям ( рис.1)

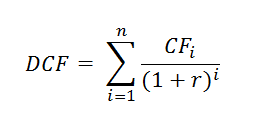

Рис. 1. Классификация информации, необходимой для процесса оценки бизнеса.

Заключение

Целью по сбору информации является анализ истории предприятия с целью выявления тенденций развития бизнеса, сбор информации для прогнозирования объемов продаж, денежных потоков, прибыли.

Кроме сбора общих данных необходимо собрать еще специальные данные, к которым можно отнеси сведения о предприятии и сопоставимых продажах. Данные о предприятии включают в себя информацию о документах, удостоверяющих право собственности, состав участников предприятия, их доли в уставном капитале, информацию об использовании земельного участка, зданий и сооружений, расположенных на этом участке, включая финансово-экономические и технические характеристики предприятия, физические характеристики зданий и сооружений и т.д.

В настоящее время в России рынок, связанный с оценочной деятельностью, не развит, поэтому сбор информации для оценки предприятия является наиболее трудоемкой частью всего процесса оценки. Однако залог успешной оценки бизнеса — качественная информационная база.

Список используемой литературы:

1.Федеральный закон от 29.07.1998 N 135-ФЗ (ред. от 29.07.2017) «Об оценочной деятельности в Российской Федерации

2.Абдулаев Н.А. Оценка стоимости предприятия. — М., 2005

3.Грязнова А.Г. Оценка бизнеса. — М.: Финансы и статистика, 2004

4.Есипов В.Е, Маховикова Г.А., Терехова В.В. «Оценка бизнеса. 2-е изд. – СПБ.: Питер, 2006. — 464с. 5.Пострелова А. В., Казакова Е. А. Информация, необходимая для оценки бизнеса

- Особенности переоценки основных средств организации

- Экономическая сущность инвестиций (Экономическая сущность инвестиций.)

- Портфель ценных бумаг, их классификаций

- Основы анализа и оценки рисков

- Понятие инвестиционных проектов и их классификация (Инвестиционный проект: понятие, классификация, жизненный цикл)

- Понятие инвестиционных проектов и их классификация

- Процедура получения патента (Что такое патент)

- Что такое web-камера, IP-камера и какова технология их использования?

- Международное законодательство информационной безопасности и сетиат

- Понятие операционной стратегии

- the philosophy of management

- Принципы корпоративного управления большой двадцатки и ОЭСР