Сравнить акции компаний-конкурентов и выбрать наиболее перспективное вложение помогут мультипликаторы. «РБК Инвестиции» рассказывают, как они устроены и для чего применяются

За словом «мультипликатор» и непонятными с первого взгляда формулами скрыто сравнение каких-то величин. Обычно сравнивается

рыночная стоимость

компании с одним из ее финансовых показателей. А еще есть

мультипликаторы

, которые сопоставляют только финансовые показатели. Вот как это устроено.

Что такое мультипликатор

Мультипликатор — это коэффициент (соотношение) финансовых показателей компании и (или) ее стоимости. Мультипликаторы позволяют сравнивать инвестиционную привлекательность различных по размеру, но схожих по деятельности компаний.

Например, одни акции могут стоить несколько рублей, а какие-то — несколько тысяч. Мультипликаторы позволяют сравнить эффективность бизнеса и выявить более недооцененные или переоцененные

ценные бумаги

.

Мультипликаторы, учитывающие рыночную стоимость компании

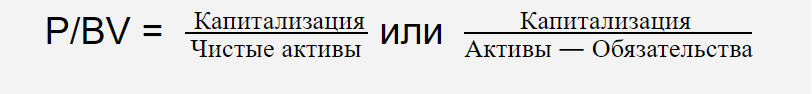

P/BV = Капитализация / Собственный капитал

Чем меньше, тем лучше

Пожалуй, самый простой показатель. Он соотносит рыночную стоимость компании с размером собственного капитала, зафиксированного в последней финансовой отчетности.

Можно сказать, что P/BV показывает, сколько стоит на рынке один рубль акционерной (балансовой) стоимости компании. Предполагается, что чем меньше P/BV, тем больший потенциал роста имеют акции.

Но у этого мультипликатора есть один большой недостаток — он не учитывает будущих доходов компании. К примеру, убыточная компания может показаться более выгодной для вложения по сравнению с высокоприбыльной корпорацией с таким же уровнем P/BV.

Другое проявление этого недостатка в том, что P/BV очень немного может сказать о компаниях, где человеческий капитал важнее стоимости оборудования и зданий, например о разработчиках программного обеспечения или медийных компаниях.

Поэтому этот мультипликатор на практике можно использовать только как дополнение к другим оценочным коэффициентам.

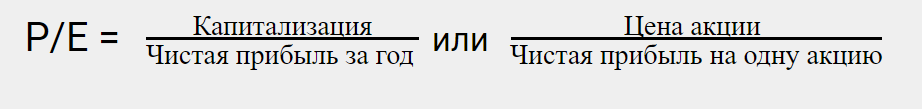

P/E = Капитализация / Чистая прибыль

Чем меньше, тем лучше

Самый популярный коэффициент. Он сравнивает стоимость компании с главным итогом деятельности — прибылью. В классическом варианте для сравнения берутся капитализация за последний завершенный торговый день и чистая прибыль из последней годовой отчетности.

Другой вариант расчета — деление биржевой цены одной акции компании на величину прибыли на одну акцию, указанную в отчетности (

EPS

).

При сравнении двух компаний P/E показывает, насколько рубль чистой прибыли одной компании оценивается инвесторами выше, чем рубль чистой прибыли другой. При прочих равных условиях интереснее компания, у которой значение

P/E

меньше: есть вероятность, что она недооценена и ее акции будут расти быстрее.

Правда, и с P/E есть одна проблема. Чистая прибыль — показатель весьма изменчивый. Даже большие компании могут в каком-нибудь квартале или году показать убыток, а не прибыль. Тогда этот мультипликатор вообще теряет смысл.

Кроме того, прибылью можно манипулировать бухгалтерскими методами. Об этом обычно пишут в годовых отчетах, но непрофессионалу трудно оценить значение этих изменений. Такого недостатка лишен следующий показатель.

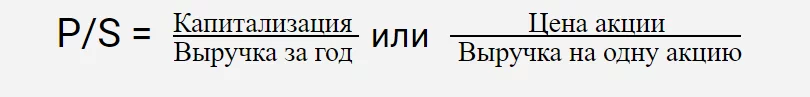

P/S = Капитализация / Выручка

Чем меньше, тем лучше

Отношение рыночной цены компании к выручке. P/S во многом похож на P/E, только вместо прибыли в знаменателе используется выручка.

Строго говоря, с точки зрения акционера прибыль важнее. Ведь это именно те деньги, которыми акционеры вправе полностью распоряжаться после того, как сотрудники получили зарплату, поставщики — оплату, кредиторы — проценты, а государство — налоги. Но у P/S есть два преимущества перед «сводным братом» P/E:

- Выручка не так изменчива по сравнению с прибылью;

- Этот коэффициент можно рассчитать, даже если компания терпит убытки и P/E теряет смысл.

Недостаток этого коэффициента состоит в том, что он не учитывает эффективности работы компании — одинаковое значение P/S может оказаться у убыточной и прибыльной компании.

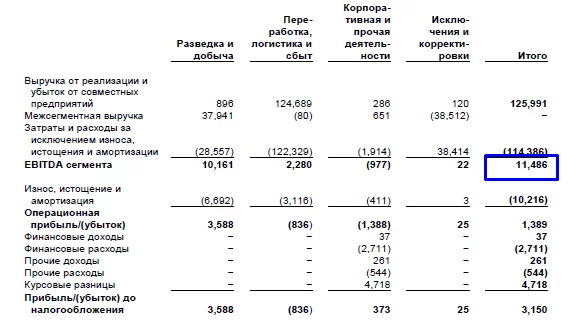

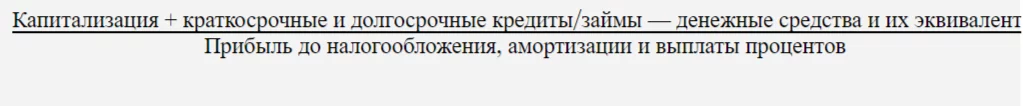

EV / EBITDA

Чем меньше, тем лучше

Этот мультипликатор очень похож на P/E с одной существенной разницей. В таком виде он становится интересен в том числе кредиторам (скажем, держателям облигаций). Чтобы этого добиться, P/E изменяется с «поправкой» на задолженность компании.

Чистая прибыль, которая используется в знаменателе для расчета P/E, принадлежит исключительно акционерам.

EBITDA

же отражает способность компании зарабатывать деньги и для акционеров, и для кредиторов.

В числителе к капитализации прибавляется долгосрочный долг и вычитаются наличные средства — так получается справедливая стоимость компании (EV, Enterprise Value), то есть стоимость бизнеса с учетом долга.

Как и в случае с P/E, чем меньше коэффициент — тем выше вероятность, что компания недооценена. Анализ по этому мультипликатору используется покупателями облигаций и другими кредиторами.

Долг в данном случае — неплохо. Ведь это дополнительные деньги, которые компания может использовать для извлечения прибыли. Главное, чтобы долговая нагрузка не была чрезмерной. Об этом просигналит следующий коэффициент.

Мультипликаторы без учета рыночной стоимости

ROE = Чистая прибыль / Собственный капитал * 100%

Чем больше, тем лучше

Этот коэффициент показывает, насколько эффективно компания использует деньги акционеров для извлечения прибыли. Иными словами, ROE — это доходность акционерного капитала, выраженная в процентах. Чем больше доходность, тем лучше для компании и ее акционеров.

Собственный капитал, обозначенный в знаменателе, — это часть баланса, которая отражает стоимость имущества акционеров. Если компания распродаст все активы по ценам, по которым учитывает их в отчетности (по балансовой стоимости), и вернет все долги поставщикам, банкам, держателям облигаций и государству, у нее останется собственный капитал — деньги акционеров.

Однако и с ROE не все гладко. Этот показатель можно «накрутить», активно используя заемные деньги. А большие долги означают дополнительные риски для бизнеса.

Осторожно, ROE

По итогам 2016 года «Башнефть» и Трубная металлургическая компания (ТМК) имели близкие уровни ROE — 20%. Но при этом доля займов у ТМК составляла больше 60% пассивов, а у «Башнефти» — 20%. В итоге на долю прибыли в выручке компании у ТМК приходилось только 4,8% против 10,5% у «Башнефти», а отношение чистого финансового долга к EBITDA (показатель уровня долга) у ТМК в пять раз больше, чем у «Башнефти».

Другой подвох RОЕ кроется в том, что он может показать большое значение даже при незначительной прибыли. Это возможно в том случае, когда величина собственного капитала у компании мала.

Например, Челябинский трубопрокатный завод (ЧТПЗ) показал в 2016 году ROE 58,8%. Это больше, чем у «Полиметалла» (54%), при меньшем размере прибыли и несопоставимой доле прибыли в выручке (6,3% у ЧТПЗ и 24,1% у «Полиметалла»). Такая высокая рентабельность капитала ЧТПЗ объясняется тем, что завод только второй год как вернулся к положительному значению собственного капитала, сохраняя его низкую величину.

Еще один недостаток ROE в том, что этот коэффициент говорит об эффективности компании, но не говорит о том, как эта эффективность оценена инвесторами. В цене акций

эмитента

с более высоким ROE запросто может быть учтена эта повышенная доходность собственного капитала.

Поэтому ROE хорошо рассматривать в паре с коэффициентом, о котором мы говорили ранее, — P/BV. Компания считается недооцененной, если ее ROE выше, а P/BV ниже, чем у конкурентов.

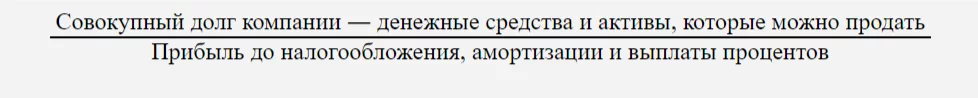

Долг / EBITDA

Чем меньше, тем лучше

Этот коэффициент отражает долговую нагрузку. Он показывает, сколько лет компании потребуется на выплату долга, если всю EBITDA тратить исключительно на эти цели. Чем быстрее расплатится, тем лучше для акционеров.

Какой коэффициент выбрать

«Золотого» мультипликатора, который выявил бы идеальный объект для инвестиций, не существует. Даже компании из одной отрасли придется сравнивать сразу по нескольким направлениям: разные коэффициенты описывают разные особенности работы компании — долг, доходность проектов, эффективность затрат. Запросто может оказаться, что компания, лучшая по одному коэффициенту, будет хуже по нескольким другим.

Отдельная специфика у финансовых компаний. При оценке инвестиций в акции банков и страховых компаний некоторые мультипликаторы нельзя использовать в силу того, что суть бизнеса отличается от большинства нефинансовых структур.

Банки и страховщики не используют такое понятие, как выручка, не вычисляют EBITDA и не измеряют уровень долговой нагрузки. Поэтому применять мультипликаторы P/S, EV/EBITDA и долг/EBITDA в отношении банков не получится. Для оценки перспектив вложения в акции банков и страховых компаний остается использовать P/E, ROE и P/BV.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Показатель, указывающий на количество средств, которое компания может выплатить на каждую обыкновенную акцию из чистой прибыли. Существует в нескольких вариантах.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Может ли инвестиция в «М-видео» быть примерно такой же по прибыльности, как в автомойку?

В прошлой статье мы узнали, что да, может. Чтобы окончательно в этом убедиться, нужно сравнить их мультипликаторы.

Мультипликаторы — производные финансовые показатели, по которым инвесторы оценивают инвестиционную привлекательность бизнеса в отрыве от его масштаба. Они показывают относительные характеристики бизнеса, не затуманивая разум миллиардами.

Пример сравнения компаний по мультипликатору

Компания «Большой холдинг» стоит 10 млрд рублей и приносит 20 млн прибыли в год. Это большие числа, но мультипликатор P/E у компании 500. Это значит, что если целиком купить «Большой холдинг» за 10 млрд рублей, то инвестиции окупятся за 500 лет.

Компания «Маленькая лавочка» стоит 200 млн рублей и приносит те же 20 млн прибыли в год. Всё еще большие числа, но мультипликатор P/E уже не 500, а 10 — соотношение стоимости и прибыли лучше, чем у «Большого холдинга».

Мультипликаторы помогают сравнить разные компании на единой шкале.

Мультипликаторы лежат в основе стоимостного подхода к инвестированию, который предлагает находить и покупать акции недооцененных компании. Подробнее об этом мы рассказывали в статье о твиттере и шаурме.

Теперь разберем на примерах основные мультипликаторы.

Если больше нуля, то чем меньше — тем лучше

P/E — price to earnings

P/E — отношение цены компании к прибыли. Если точнее, рыночной цены акции к чистой прибыли на одну акцию. Или рыночной капитализации всей компании к годовой чистой прибыли.

Показатель P/E отражает, за сколько лет компания себя окупает, и позволяет сравнивать бизнесы из разных отраслей. Например, историческое среднее значение P/E для рынка акций США — около 15, а для российских акций — вдвое меньше. Таким образом, если P/E у американской компании от 0 до 15, можно считать ее недооцененной относительно широкого рынка. Если больше — вероятно, акция переоценена. Отрицательное значение мультипликатора говорит о том, что компания принесла убыток.

Но надо понимать, что просто сравнивать две принципиально разные компании по одному показателю P/E опрометчиво. В одной компании на ранней стадии могут быть большие капитальные расходы, которые съедают большую прибыль. А в другой прибыль гораздо меньше, но и капитальных расходов меньше, из-за этого ее показатель P/E будет выглядеть лучше.

Это различие можно также увидеть, если посмотреть на показатели P/E для разных секторов экономики. В апреле 2022 года P/E у технологических компаний США — 27,2, в сырьевом секторе — 17,9, а в среднем по всему американскому рынку — 22,2.

Таким образом, P/E — хороший показатель, но не единственный.

P/E «Роснефти» и «Газпрома»

| «Роснефть» | «Газпром» | |

|---|---|---|

| Рыночная капитализация | 4637 | 5740 |

| Прибыль за год | 883 | 2684 |

| Мультипликатор P/E | 5,25 | 2,14 |

«Роснефть»

4637 млрд рублей

«Газпром»

5740 млрд рублей

«Роснефть»

883 млрд рублей

«Газпром»

2684 млрд рублей

От нуля до единицы — хорошо

P/S — price to sales

Мультипликатор P/S — это отношение рыночной цены акции к выручке, приходящейся на одну акцию. Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне. Лучше всего подходит для тех отраслей, где считается, что выручка последовательно создает соответствующие объемы прибыли или денежного потока, — например для торговли.

Для российских акций значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность.

Так же, как и в случае с P/E, показатель P/S варьируется в зависимости от рынка и сектора. У технологических и быстрорастущих компаний оценка обычно выше, ведь покупатели закладывают в цену будущие потоки компании. Пример: на начало 2022 года средний P/S для акций США — 2,88, а у компаний, разрабатывающих ПО, — выше 8.

Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

P/S для НКХП и «М-видео»

| НКХП | «М-видео» | |

|---|---|---|

| Рыночная капитализация | 22,6 | 48,93 |

| Выручка | 6,38 | 476 |

| Мультипликатор P/S | 3,54 | 0,1 |

«М-Видео»

48,93 млрд рублей

«М-Видео»

476 млрд рублей

Меньше единицы — хорошо

P/BV — price to book value

Мультипликатор P/BV — это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. Его удобно использовать для сравнения банков, потому что активы и пассивы банков почти всегда соответствуют их рыночной стоимости. P/BV не говорит о способности компании приносить прибыль, но дает представление о том, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

P/BV меньше единицы — хорошо. На 1 рубль рыночной капитализации приходится более одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть свои доли, то им будет что возвращать.

P/BV больше единицы — плохо. На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

Здесь тоже многое зависит от специфики бизнеса. Например, у электросетевых компаний на балансе обычно числится много материальных активов: земля, здания, ЛЭП, трансформаторы. В результате P/B будет низким. С другой стороны, у технологической компании может почти не быть материальных активов — только интеллектуальная собственность. В этом случае P/B будет высоким.

P/BV банков «ВТБ» и «Санкт-Петербург»

| «ВТБ» | «Санкт-Петербург» | |

|---|---|---|

| Рыночная капитализация | 1146 | 39,9 |

| Собственные активы компании | 2222 | 103,9 |

| Мультипликатор P/BV | 0,52 | 0,38 |

«Санкт-Петербург»

39,9 млрд рублей

Собственные активы компании

«Санкт-Петербург»

103,9 млрд рублей

EV — enterprise value

Мультипликатор EV — это справедливая стоимость компании. Определяется так: EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Посмотрите на две компании и скажите, какая из них обойдется вам дороже при покупке?

EV «Русгидро» и «Россети»

| «Русгидро» | «Россети» | |

|---|---|---|

| Капитализация | 347 | 133,7 |

| + | + | |

| Долг | 156,6 | 514,4 |

| – | – | |

| Доступные деньги | 58,8 | 102 |

| = | = | |

| EV | 444,8 | 546,1 |

Капитализация

347 млрд рублей

Доступные деньги

58,8 млрд рублей

Капитализация

133,7 млрд рублей

Доступные деньги

102 млрд рублей

Цена «Русгидро» на фондовом рынке — 347 млрд рублей, цена «Россети» — 133,7 млрд. Получается, что «Русгидро» как будто дороже для вас на целых 213,3 млрд рублей. Но на самом деле это не так, и EV нам это объясняет:

- После покупки «Русгидро» вы получите долги еще на 156,6 млрд рублей, а в кассе будет 58,8 млрд — получится, что реально для вас компания обойдется в 444,8 млрд рублей.

- А если вы купите «Россети» за 133,7 млрд рублей, то вы также получите ее денежные средства в размере 102 млрд. Долг же составит 514,4 млрд, что даст общую реальную стоимость 546,1 млрд рублей. Получается, что на самом деле «Россети» дороже, причем аж на 101,3 млрд рублей.

EV — очень важный показатель сам по себе, но главная его польза — в сравнении со следующим показателем.

EBITDA

Мультипликатор EBITDA — это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Если еще проще, то EBITDA — это сколько бы компания зарабатывала в идеальных условиях, если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку.

Отдельная польза мультипликатора EBITDA в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран. Ведь если в одной стране налог 13%, а в другой 50%, то, имея одну и ту же прибыль от бизнеса, мы получим разную чистую прибыль. По EBITDA прибыль будет одинаковой.

EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль до налогов | 54,9 | 121 |

| + | + | |

| Амортизация | 31,34 | 30 |

| + | + | |

| Процентные расход | 7,89 | (-2,16) |

| = | = | |

| EBITDA | 94,13 | 148,84 |

Прибыль до налогов

54,9 млрд рублей

Амортизация

31,34 млрд рублей

Процентные расход

7,89 млрд рублей

Прибыль до налогов

121 млрд рублей

Амортизация

30 млрд рублей

Процентные расход

(-2,16) млрд рублей

EBITDA

148,84 млрд рублей

Если больше нуля, то чем меньше — тем лучше

EV/EBITDA

Мультипликатор EV/EBITDA — это рыночная оценка единицы прибыли.

С помощью этого показателя сопоставляют компании, которые работают в разных системах учета и налогообложения. Он похож на уже известный вам P/E — соотношение цены и прибыли. Но только теперь вместо рыночной капитализации мы видим реальную рыночную цену компании. А вместо чистой прибыли — более достоверное значение EBITDA.

Помните, мы говорили, что по P/E некорректно сравнивать компании из разных отраслей и в разных жизненных фазах? Проблема была как раз в том, что мы делили рыночную капитализацию на прибыль после всех выплат, налогов и капитальных расходов. А теперь мы смотрим на более чистые и достоверные показатели — по ним компании уже можно сравнивать с большей уверенностью.

EV/EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Рыночная капитализация | 347 | 266,2 |

| Общий долг | 156,6 | 16,2 |

| Денежные средства компании | 58,8 | 127,9 |

| EV | 444,8 | 154,5 |

| Прибыль до налогов | 54,9 | 121 |

| Чистая прибыль | 42,1 | 96,9 |

| Амортизация | 31,34 | 30 |

| Уплаченные проценты | 7,89 | -2,16 |

| EBITDA | 94,13 | 148,84 |

| P/E | 8,24 | 2,75 |

| EV/EBITDA | 4,73 | 1,04 |

«Русгидро»

347 млрд рублей

«Интер рао»

266,2 млрд рублей

«Русгидро»

156,6 млрд рублей

«Интер рао»

16,2 млрд рублей

Денежные средства компании

«Русгидро»

58,8 млрд рублей

«Интер рао»

127,9 млрд рублей

«Русгидро»

54,9 млрд рублей

«Интер рао»

121 млрд рублей

«Русгидро»

42,1 млрд рублей

«Интер рао»

96,9 млрд рублей

«Русгидро»

31,34 млрд рублей

«Интер рао»

30 млрд рублей

Рассчитанный мультипликатор EV/EBITDA показывает нам, что реальное положение дел обеих компаний лучше, чем это говорит быстрый расчет по P/E. У компаний очень мощная инфраструктура, на которую идет списание амортизации 30—32 млрд рублей в год. Существенная часть прибыли «Русгидро» также идет на погашение долга. А это дополнительные 7,9 млрд прибыли, которые может добавить компания после погашения долга. Все это учитывается в EV/EBITDA и не учитывается в P/E.

Принцип оценки EV/EBITDA такой же, как и P/E — чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Более точный и детальный EV/EBITDA показал, что «Интер рао» не просто явный фаворит в этом сравнении, но и что акции этой компании в принципе хорошая идея для покупки.

Меньше — лучше

Долг/EBITDA

Мультипликатор Долг/EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше лет, тем лучше. Долг/EBITDA «Русгидро» и «Интер рао» на конец 2021 года — 1,66 и 0,1 соответственно. Мы опять видим, что «Интер рао» выглядит предпочтительнее.

Инвесторы чаще всего сначала смотрят именно на мультипликаторы EV/EBITDA и Долг/EBITDA. Часто их объединяют в одну пузырьковую диаграмму, на которой по оси Х показатель EV/EBITDA, по оси Y — Долг/EBITDA, а размер окружности определяют капитализацией компании. Далее таким образом на график помещают все компании одной отрасли:

Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать.

Рост — хорошо

EPS — earnings per share

Мультипликатор EPS — это чистая прибыль на одну обыкновенную акцию. Измеряется как отношение прибыли на количество акций. Для анализа чаще используется рост EPS, то есть процентное изменение прошлого показателя EPS к нынешнему. Очень часто резкий рост или падение прибыли является предвестником соответствующего изменения цены акций.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35%. В тот же год у ретейлера «Дикси» прибыль снизилась на 573% — после выхода отчета акции упали на 35%.

При этом сильно полагаться на изменение EPS не стоит. Лучше использовать этот мультипликатор как дополнительный критерий отбора, когда уже произведен отсев по основным мультипликаторам, рассмотренным выше.

Динамика EPS может сильно варьироваться в зависимости от характера бизнеса. И консервативную компанию вроде «Русгидро» довольно легко отличить от акции роста, например, TCS Group.

Процентное изменение EPS год к году

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| «Русгидро» | −14% | +13% | -27% | +26% | +17% |

| «TCS Group» | +73% | +42% | +33% | +22% | +43% |

Больше — лучше

ROE — return on common equity

Мультипликатор ROE — это доходность акционерного капитала в процентах годовых, то есть рентабельность. По нему можно судить об эффективности компании.

Например, возьмем две автомойки: первая рассчитана на 30 машин, а вторая на 5. Собственных активов у первой намного больше: бо́льшая площадь земли, больше само здание автомойки, больше оборудования. Но если при этом обе автомойки дают одинаковую прибыль, мы увидим перекос в показателе ROE: у маленькой автомойки он будет намного выше. ROE сообщит нам, что маленькая автомойка эффективнее и что закупленное ей оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно автомойку на 5 машин.

А вот реальный пример с уже рассмотренными ранее компаниями.

ROE «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль за год | 42,1 | 96,9 |

| / | / | |

| Собственные активы компании | 629 | 679 |

| × 100% | × 100% | |

| ROE | 6,7% | 14,3% |

Прибыль за год

42,1 млрд рублей

Собственные активы компании

629 млрд рублей

Прибыль за год

96,9 млрд рублей

Собственные активы компании

679 млрд рублей

Получается, что «Интер рао» — более эффективная компания, рентабельность собственного капитала у нее выше.

Особенности использования мультипликаторов

Мультипликаторы следует применять для сравнения компаний из одной отрасли, потому что в зависимости от типа бизнеса компании, его цикличности или других свойств показатели мультипликаторов могут заметно отличаться.

Представьте, например, насколько могут отличаться собственные средства и капитал у Яндекса и «Газпрома». Яндексу не нужно строить трубопровод, чтобы зарабатывать деньги.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия — найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.

Еще одна особенность использования мультипликаторов относится к финансовой отчетности банков. В ней вы не найдете выручки, а долги банков нельзя считать так, как мы их считаем для обычных компаний. Именно поэтому для сравнения банков мы не можем использовать целый ряд мультипликаторов, а именно: P/S, EV/S, EV/EBITDA, долг/EBITDA. Вместо них можно использовать самые универсальные P/E и P/BV.

Запомнить

- Мультипликаторы отражают отношение между рыночной капитализацией компании и финансовыми показателя бизнеса. Это помогает сравнить разные компании по единой шкале.

- Недооцененные компании подвержены меньшему риску.

- Анализировать компании на основе мультипликаторов следует по совокупности всех показателей, а не по одному.

- Мультипликаторы лучше использовать для сравнения компаний одной отрасли, добавляя таким образом в свой портфель лучшие компании из каждого сектора.

Мультипликаторы: как они помогут выбрать акции для инвестирования

Часть 1

Ольга Виноградова

успешно инвестирует в акции

Один из основных подходов инвестирования в акции — поиск недооцененных компаний. Его придерживаются знаменитые инвесторы Уоррен Баффет и Питер Линч.

Чтобы найти перспективный актив, нельзя просто выбрать акции компании, которая зарабатывает больше других. Одна фирма получает 1 млрд рублей прибыли при стоимости 10 млрд рублей, а другая компания зарабатывает столько же, но ее оценка — 100 млрд рублей. Прибыль одинаковая, но не равноценная из-за разного масштаба. Для оценки эффективности в отрыве от размера компании инвесторы рассчитывают мультипликаторы.

Что такое мультипликаторы

В этой статье много финансовых формул и терминов — без них не получится разобраться в мультипликаторах. Мы постарались доступно и на примерах объяснить принцип оценки компании с помощью мультипликаторов. Но если только начинаете инвестировать, некоторые моменты могут показаться сложным. Чтобы разобраться в нюансах, лучше начать с основ, например, прочитать наши статьи об акциях и инвестиционном портфеле, а потом вернуться к мультипликаторам.

Мультипликаторами называют финансовые коэффициенты, которые помогают оценить справедливую стоимость акций. С помощью мультипликаторов инвестор находит недооцененные бумаги, которые потенциально могут принести большую доходность. Можно сравнивать мультипликаторы одной компании в разное время, мультипликаторы нескольких компаний внутри одной отрасли или отраслевые мультипликаторы разных стран.

ВАЖНО: Мультипликаторы — это поверхностная оценка. Она не учитывает жизненный цикл бизнеса и не помогает оценить компанию, у которой нет аналогов. Но мультипликаторы подойдут для быстрого первичного отбора перспективных акций. Для более точного анализа используют модель дисконтирования денежных потоков, но это тема для отдельной статьи.

Доходные мультипликаторы

Доходные мультипликаторы помогают оценить доходы компании относительно других финансовых результатов.

P/E или Price / Earnings — один из самых известных мультипликаторов. Если P/E применить к одной компании, он показывает, за сколько лет инвестор окупит вложения при условии, что прибыль эмитента не будет меняться. А если P/E применить для сравнения разных компаний, он помогает понять, насколько дороже инвесторы оценивают рубль чистой прибыли одной компании, чем рубль чистой прибыли другой.

Как оценивать: чем меньше P/E, тем лучше. Обычно считают, что если P/E получился от 0 до 5, то рынок недооценил компанию, если больше 5 — наоборот. Но все отрасли разные, поэтому такая градация условна. Если нашли недооцененную компанию — к ней стоит присмотреться. Такие акции могут принести хорошую прибыль в будущем, когда другие инвесторы тоже обратят внимание на эту компанию.

Полезно сравнивать P/E и другие мультипликаторы разных компаний внутри отрасли. Например, если средний P/E в секторе 10, а у компании — 5, ее акции могут подорожать, инвестор на них заработает.

ПРИМЕР: Посчитаем Р/Е для компаний электроэнергетического сектора — «Россети» и «МРСК Центра». Возьмем последние известные годовые показатели — это период с третьего квартала 2019 года по третий квартал 2020 года. Здесь и ниже мы будем рассчитывать мультипликаторы за это время. Чистую прибыль берем из отчетности. Рыночная капитализация меняется каждый день, найти ее можно на сайте биржи — мы взяли значения на 2 января 2021 года. Делим прибыль на капитализацию и получаем P/E.

«Россети»

Чистая прибыль — 61,8 млрд/руб

Капитализация — 352 млрд/руб

Р/Е — 5,7

«МРСК Центра»

Чистая прибыль — 4,89 млрд/руб

Капитализация — 16,97 млрд/руб

Р/Е — 3,5

Средний показатель P/E по отрасли — 7,8. Получается, что по отношению цены к прибыли, обе компании недооценены, и «МРСК Центра» — сильнее. При прочих равных лучше инвестировать в нее.

Мультипликатор Р/Е нельзя использовать, если компания не генерирует прибыль. Также коэффициент не подходит для сравнения компаний из разных секторов и стран. У каждого сектора показатель чистой прибыли может рассчитываться по-разному, поэтому мультипликатор не даст объективной оценки. Допустим, компания А заработала 1 500 000 ₽, из них 500 000 ₽ ушли на налоги. Компания В заработала 1 300 000 ₽ и уплатила 300 000 ₽ налогов. Получается, что чистая прибыль обеих компаний — 1 000 000 ₽. Но фактически выручка компании А больше, но мультипликатор этого не отразит.

P/S или Price / Sales — это отношение капитализации компании к ее выручке за год. Капитализацией называют рыночную стоимость компании, то есть совокупную цену всех ее акций. Мультипликатор P/S позволяет оценить, насколько продукт или услуга компании востребованы на рынке. P/S показывает, сколько вы платите за каждый рубль выручки компании. В отличие от P/E, его можно использовать при отрицательной прибыли.

Как оценивать: низкое значение P/S означает, что компания недооценена, высокое — переоценена. Если мультипликатор получился меньше 2 — показатель в пределах нормы, меньше 1 — бумага торгуется со скидкой. Если бизнес перспективный, а компания эффективная, скидка — отличная возможность дешево купить акции с расчетом на их рост.

Если бизнес не зависит от сезонности, лучше оценивать P/S в динамике. Если мультипликатор снижается, а выручка растет, то компания развивается, и ее акции вскоре могут подорожать.

ПРИМЕР: Посчитаем P/S для «Башнефти» и «Газпром нефти» за последний год. У «Башнефти» учтем и обыкновенные, и привилегированные акции.

«Башнефть»

Выручка — 280,1 млрд/руб

Капитализация — 197,3 млрд/руб

Р/S — 0,45

«Газпром нефть»

Выручка — 2063 млрд/руб

Капитализация — 1503 млрд/руб

Р/S — 0,73

Мультипликаторы обеих компаний показывают, что компании торгуются с дисконтом. При этом P/S «Башнефти» ниже, чем у «Газпром нефти» — значит, выгоднее вкладываться именно в «Башнефть». К тому же P/S «Башнефти» за последние четыре квартала выросла с 0,33 до 0,55, но остается в пределах нормы. Это тоже позитивный сигнал для инвестора.

После оформления сделки на руки выдают кассовый чек и сертификат подлинности. Документы лучше не выбрасывать, чтобы потом не было проблем с продажей.

Например, Башнефть рассчитывает показатель EBITDA самостоятельно и публикует в квартальных отчетах на официальном сайте

EV / EBITDA похож на мультипликаторы P/S и P/E, но в отличие от них учитывает долговую нагрузку. Также EV / EBITDA позволяет не обращать внимания на особенности налогообложения при сравнении компании. Это важно — покупая ценную бумагу, инвестор приобретает долю в компании вместе с ее долгами.

Формула для расчета EV/EBITDA

Как оценивать: чем меньше значение EV / EBITDA, тем быстрее компания окупит свою стоимость и тем привлекательнее вложения в ее ценные бумаги. Если EV / EBITDA равен 3, и эффективность бизнеса сохраняется — вложения в эту компанию окупятся через три года. Этот мультипликатор также помогает найти недооцененные компании в отрасли.

ПРИМЕР: Найдем EV, EBITDA и EV / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Капитализация — 1 503 млрд/руб

Чистый долг — 650,1 млрд/руб

EV — 2153

EBITDA — 433,1

EV / EBITDA — 4,97

«Башнефть»

Капитализация — 280,1 млрд/руб

Чистый долг — 136,6 млрд/руб

EV — 416.7

EBITDA — 44,4

EV / EBITDA — 9,38

При прочих равных, вложения в «Газпром нефть» окупятся инвестору через 5 лет, а в «Башнефть» — через 10 лет. Поэтому с точки зрения EV/EBITDA, акции «Газпром нефти» выглядят более перспективными, хотя P/S говорит об обратном. Так получилось из-за того, что у «Башнефти» долговая нагрузка выше, чем у «Газпром нефти», хотя реальная стоимость «Газпром нефти» ниже.

Средний EV/EBITDA по нефтегазовой отрасли — 6, значит «Башнефть» переоценена также по сравнению с другими компаниями.

Расчет EBITDA не стандартизирован и не обязателен для публикации, поэтому инвесторам часто приходится самостоятельно считать EV/EBITDA. Мультипликатор не подходит для оценки компаний финансового сектора, потому что банки учитывают долговые обязательства иначе.

Кроме того, мультипликатор может быть завышен, если компания платит большие дивиденды акционерам. Спрос на акции растет, если инвесторы стремятся получить дивидендную доходность. Из-за этого растет капитализация и EV, что отражается на EV/EBITDA.

Балансовые мультипликаторы

Позволяют сравнить рыночную и балансовую стоимость компании.

Р/BV или Price to Book Value показывает отношение рыночной цены акций компании к ее балансовой стоимости. Под балансовой стоимостью понимают оценку активов за вычетом всех обязательств, то есть капитал. Иными словами, это средства, которые разделят между собой акционеры после погашения долгов, если компания прекратит работу. Поэтому мультипликатор P/BV позволяет понять, не переплачивает ли инвестор за активы компании.

Как оценивать: в идеале P/BV должен быть меньше 1, но больше 0. Мультипликатор больше 1 может говорить о завышенной стоимости акций — инвесторы возлагают на компанию слишком большие надежды. Если она их не оправдает, акции сильно упадут в цене.

Если P/BV не превышает 1, на каждый рубль рыночной стоимости приходится меньше рубля чистых активов. Это хорошо, потому что компания недооценена и у нее есть потенциал для роста. Если P/BV меньше 0, долги компании превышают ее активы — есть риск банкротства. Такие акции лучше не покупать.

ПРИМЕР: Посчитаем P/BV для Банка «Санкт-Петербург» и ВТБ.

Банк «Санкт-Петербург»

Капитализация — 24,9 млрд/руб

Чистые активы (капитал) — 86,5 млрд/руб

P/BV — 0,29

ВТБ

Капитализация — 1018 млрд/руб

Чистые активы (капитал) — 1 724 млрд/руб

P/BV — 0,59

Если делать вывод только по мультипликатору P/BV, то Банк «Санкт-Петербург» сильнее недооценен инвесторами.

Мультипликатор P/BV применяют для сравнения компаний одной отрасли, например, банковской. При этом мультипликатор не годится для выбора акций медиакомпаний и высокотехнологичного бизнеса, вроде Яндекса или Mail.ru Group. Основную ценность медиакомпаний составляют технологии и разработки, которые не относятся к материальным активам. Поэтому P/BV не отражает реальной стоимости чистых активов IT-компаний.

Debt / EBITDA или Долг / EBITDA отражает долговую нагрузку предприятия. Этот мультипликатор показывает, сколько лет нужно компании, чтобы погасить долговые обязательства за счет прибыли.

Формула для расчета Debt / EBITDA

Как оценивать: чем меньше лет компании нужно на выплату долгов, тем лучше. Низкий показатель Debt / EBITDA говорит о надежности инвестиции, особенно в кризис.

Как правило, если Debt / EBITDA меньше 2, то у компании небольшая долговая нагрузка. Мультипликатор Debt / EBITDA больше 4 считается слишком высоким — компании понадобится как минимум четыре года, чтобы рассчитаться по долгам. Уровень долговой нагрузки зависит от отрасли и требований к капиталу, например, у банков он больше.

Когда показатель растет на протяжении нескольких периодов — долг компании увеличивается быстрее, чем ее прибыль. Это плохой знак — компания может обанкротиться, и инвестор — потеряет деньги.

ПРИМЕР: Найдем Debt / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Долговые обязательства — 793,6 млрд/руб

EBITDA — 433,1

Debt/EBITDA — 1,5

«Башнефть»

Долговые обязательства — 137,5 млрд/руб

EBITDA — 44,4

Debt/EBITDA — 3,07

Долговая нагрузка «Башнефти» высокая, о чем нам говорит не только EV / EBITDA, но и Debt / EBITDA. Кроме того, большой долг в долгосрочной перспективе может сказаться на дивидендах «Башнефти». Чем больше у компании долгов, тем больше денег ей придется отдавать в виде процентов. Поэтому чистая прибыль будет ниже, а вместе с ней ниже и дивидендные выплаты. Если ищете хорошую дивидендную доходность, стоит оценить, не слишком ли высокий Debt / EBITDA эмитента.

Памятка

Как оценивать акции компании с помощью мультипликаторов

Мультипликаторами называют производные финансовые показатели

Они помогают найти недооцененные компании и принять решение об инвестировании.

Сами по себе мультипликаторы мало о чем говорят

Их нужно оценивать относительно предыдущих результатов компании и в разрезе рынка.

Чтобы понять, справедлива ли цена акций, посчитайте P/E, P/S и EV / EBITDA

О балансовой стоимости расскажет P/BV, о долговой нагрузке — Debt / EBITDA.

А если не хотите разбираться самостоятельно, всегда можно доверить свои инвестиции профессиональным управляющим

Для этого достаточно купить долю в инвестиционном фонде — ETF или ПИФ.

Открыть брокерский счет в Ак Барс Банке

Читайте также

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

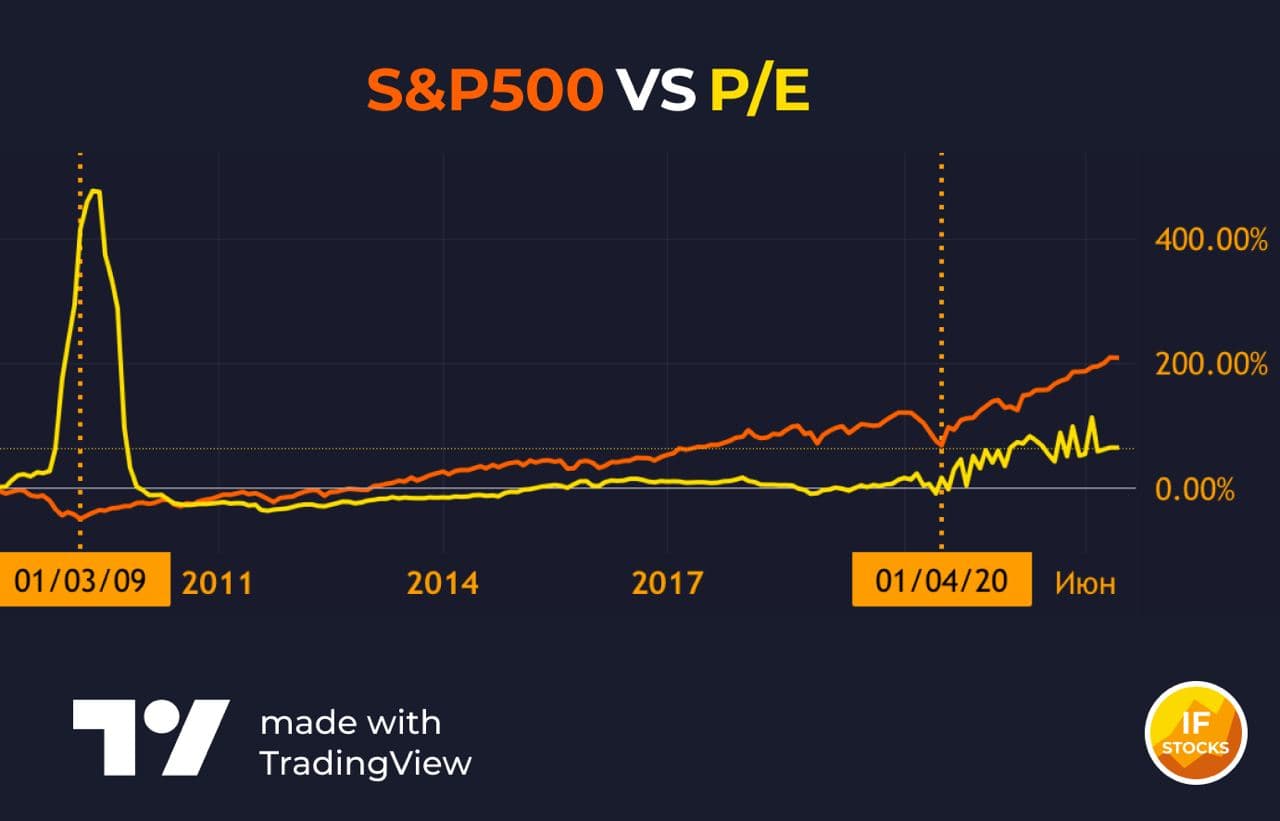

Мультипликатор P/E: хороший или плохой?

Мультипликатор P/E (цена/прибыль) один из самых популярных, однако, использовать его для сравнения компаний, в некоторых случаях может быть некорректно.

Price-to-Earning (P/E) — показатель, равный отношению рыночной стоимости акции к годовой прибыли, полученной на одну акцию. Это самый популярный и известный мультипликатор среди инвесторов, который показывает за сколько лет окупятся вложения в ту или иную акцию. Часто используют перевернутый показатель E/P, который обозначает теоретическую доходность.

P/E (Price/Earnings) рассчитывается как размер капитализации к годовой прибыли компании.

Из-за различий в ставках ЦБ и показателей инфляции, в разных странах инвесторы рассчитывают на различные доходности.

В одной валюте нормальной считается доходность 5% (P/E = 20), в другой 10% (P/E = 10). Поэтому данный мультипликатор для компаний России и США отличается.

Еще один подводный камень – прибыль компании меняется.

Для стагнирующей компании, у которой показатели увеличиваются всего на несколько процентов в год, значение мультипликатора будет близко к реальной окупаемости

Для компании роста, P/E не работает. Если компания имеет P/E = 100 и, например, удваивает прибыль ежегодно, то окупится данная компания не через 100 лет, а через 6.

Сравнение по P/E подходит только для стагнирующих компаний в рамках одной страны. Для компаний роста мультипликатор не работает.

Кому и зачем нужен мультипликатор P/E?

Коэффициент P/E показывает количество лет за которые окупятся ваши вложения в акции компании. Также мультипликатор помогает искать недооцененные активы относительно их прибыли.

Выделяют три вида P/E в зависимости от используемых для расчета данных:

- Годовой. Текущая капитализация компании делится на чистую прибыль за предыдущий календарный год.

- Скользящий. Рассчитывается за последние четыре квартала. Эффективен, когда результаты прошлого года не актуальны.

- Форвардный. Для расчета учитывается будущая прибыль компании за текущий календарный год. Прогнозы о будущей прибыли дают аналитики, которые не всегда могут быть правы.

Считается, что малые значения показателя говорят о дешевизне акций, а большие о дороговизне. Однако не всё так просто.

Для инвесторов всегда важно понимать, что лежит в основе вычисления мультипликатора.

Например, у одной компании P/E = 2, а у второй P/E = 7. Выбор очевиден?

Не совсем. Нужно смотреть и на другие показатели компаний.

У второй компании могла произойти разовая переоценка, вследствие чего прибыль сильно снизилась. Поэтому и коэффициент P/E в моменте сильно снизился.

P/E может необъективно оценивать актив. Высокое значение P/E — не всегда плохо. Возможно, на рынке завышенные ожидания от компании. Низкая оценка говорит о быстрой окупаемости, а также показывает сомнения инвесторов в перспективах компании.

P/E — простой показатель, который помогает провести экспресс-анализ компании. Однако не стоит применять лишь его для выбора бумаг в свой портфель.

Почему мультипликатор P/E помешает вам заработать?

О чудодейственных свойствах мультипликатора P/E разные «гуру» в интернете пишут каждый день. При этом мало кто из них уделяет внимание коварству этого показателя. А зря.

Но не все так просто

Многие начинающие инвесторы, прочитав книги Бенджамина Грэма или Уоррена Баффета, начинают слепо верить в этот мультипликатор и принимают решение о покупке акций лишь на его основе.

При наложении графика среднего значения P/E по индексу S&P500 на сам бенчмарк, видно, что в моменты разворотов американского рынка, значения мультипликатора были далеки от минимальных значений.

Получается, что в момент самых “вкусных” цен на рынке, показатель P/E говорил о переоценке компаний, входящих в индекс. Инвесторы, ориентирующиеся только на один этот показатель, были вынуждены покупать уже изрядно подорожавшие акции.

Чтобы понять, насколько переоценен или недооценен фондовый рынок, часто используют коэффициент Р/Е.

Однако этот метод оценки далек от совершенства. Эффект разового падения прибыли в силу чрезвычайных ситуаций (коронавирус, к примеру) завышает значение Р/Е, что не обязательно и не во всех случаях свидетельствует о переоценке фундаментально сильных компаний.

В данный момент совокупная оценка Р/Е компаний, входящих в индекс S&P 500, составляет 39,81х. Кажется, что это запредельно много.

Коэффициент P/E Шиллера, устраняющий колебания, вызванные разовым изменением прибыли в течение деловых циклов, составляет 35,7х. Это ниже рекордной оценки 44х на крахе доткомов 2000 года.

Кроме Р/Е, при оценке любой компании (а индекс это и есть один большой холдинг из множества компаний) также нужно учитывать темпы роста прибыли. Для этого используется другой мультипликатор — PEG.

Оцененная в 20 Р/Е компания, прибыль которой растет на 5% в год, не является интересной инвестицией, поскольку математически проигрывает компании с Р/Е 40, но темпами роста прибыли по 15% в год.

Кроме того, чтобы ответить на вопрос, насколько переоценен / недооценен рынок, нужно смотреть не на прошлые исторические оценки и размышлять о пузыре, а на доходность альтернативных инвестиций в настоящем и в будущем (например облигаций).

А в этом материале мы рассказываем о PEG — разновидности мультипликатора Р/Е, с помощью которого можно оценить будущую прибыть.

Ищем недооценённые акции с мультипликатором P/S

Price-to-Sales (P/S) показывает отношение стоимости компании к её годовой выручке. Например: компания стоит 1 000 000 рублей, а её выручка 500 000 руб. в год.

P/S = 1 000 000 / 500 000 = 2.

Чем меньше показатель, тем быстрее компания окупит свою стоимость за счет выручки.

Высокий P/S — акции дорогие. Низкий означает, что акции стоят дешево (недооценены). А это именно то, что интересно инвестору!

В среднем по рынку оптимальным считается P/S не больше 2. Однако для каждой отрасли он может отличаться. Как понять, какой показатель является нормой для вашего сектора? Нужно взять несколько компаний и сравнить их мультипликаторы между собой.

Почему выгодно использовать P/S, а не P/E?

P/E = отношение стоимости компании к прибыли. Но прибыль может быть отрицательной, и тогда мультипликатор P/E неприменим.

А вот выручка всегда положительна. По параметру P/S смело оцениваем любую компанию.

Выручка не так сильно колеблется, как прибыль. Поэтому P/S зачастую более объективен.

Друзья, при анализе компании не полагаемся только на мультипликаторы! Смотрим и другие показатели: долговая нагрузка, денежные потоки, ситуация в бизнесе в целом.

P/S — лишь один из параметров, которым можно пользоваться для оценки акций! Хотя и очень удобный.

Мультипликатор EV – Enterprise Value

Enterprise Value (EV) – это мера общей стоимости компании. EV часто используется в качестве более комплексной альтернативы рыночной капитализации.

В отличие от капитализации, которая показывает нам только сумму, в которую участники рынка оценивают компанию, Enterprise Value учитывает долги компании и денежные средства

Формула:

EV = MC + Total Debt — C

MC – Рыночная капитализация. Рассчитывается как произведение цены одной акции на общее количество акций.

Total Debt – Сумма долгосрочных и краткосрочных кредитов компании.

С – Денежные средства и эквиваленты .

Как понять что такое Enterprise Value?

Представьте, что компания А хочет поглотить компанию В. Компания-покупатель заплатит по сделке определенную цену (капитализацию), но вместе с этим компания А получит все долги и деньги компании B.

Если долгов больше чем денежных средств и эквивалентов (чистый долг положительный):

Часть долга можно погасить за счет денежных средств приобретенной компании, а часть все равно останется и компания А будет вынуждена погасить его в будущем. EV = MC + оставшаяся часть долга.

Если долгов меньше чем денежных средств и эквивалентов (чистый долг отрицательный):

Весь долг можно погасить за счет денежных средств, а остаток направить на развитие, покупку активов, инвестиции, выплату дивов и т.д. Все, что останется после погашения долга будет уменьшать капитализацию. EV = MC — остаток ден.средств после погашения всего долга.

EV используется для расчетов мультипликаторов. EV/EBITDA, EV/EBIT, EV/Sales(Выручка) и EV/FCF. Они являются продвинутыми аналогами P/E, P/S и P/FCF соответственно.

Значение мультипликатора EV/EBITDA в анализе

Популярный среди инвесторов и аналитиков мультипликатор EV/EBITDA имеет свои преимуществ и недостатки, как и любой другой мультипликатор.

В его числителе стоит самая достоверная оценка эмитента — EV. Но поскольку в знаменателе указывается неоднозначная модель учета прибыли “EBITDA”, мультипликатор может иметь большую погрешность.

Преимущества EV/EBITDA

При расчете EBITDA процентная ставка по займам игнорируется, а налоги не учитываются, поскольку они могут сильно варьироваться в зависимости от доходов и убытков в предыдущие периоды.

EBITDA упрощает сравнение разных компаний с разными структурами капитала, налоговыми ставками и политикой амортизации.

Недостатки EV/EBITDA

EV/EBITDA неприменим для компаний финансового сектора, так как у них понятие долга в отчетности имеет совсем иной смысл.

Неоднозначность — отрицательный EV/EBITDA не ответит на вопрос, что происходит в компании.

И числитель (когда наличных в компании больше, чем ее market cap), и знаменатель (когда убыток) в формуле расчета могут оказаться отрицательными. Более того, они оба могут оказаться отрицательными, и тогда результат окажется положительным. Пример — Сургутнефтегаз.

Если вы видите отрицательный P/E — вы знаете, что у компании убыток. Если вы видите отрицательный EV/EBITDA — вы не знаете ничего.

EV/EBITDA неприменим для оценки растущих компаний: убыток или низкая прибыль искажают восприятие реальной ценности компании.

Баффет — один из критиков показателя EBITDA, говорит, что EBITDA не учитывает амортизацию, и это неправильно.

Амортизация и резервы на модернизацию — неденежные статьи, но они не могут быть отложены на потом, или израсходованы на дивиденды: оборудование неизбежно изнашивается, и средства будут необходимы для замены или модернизации.

EBITDA не равно Денежному потоку (Cash Flow).

EBITDA игнорирует налоги и проценты по кредитам, хотя это реальные денежные затраты — как их можно не учитывать в анализе?

EBITDA не учитывает капитальные затраты — текущие, важные денежные издержки каждой компании.

EBITDA не учитывает многие аспекты бизнеса, игнорирует денежные затраты и фактически завышает денежный поток.

Использование только EBITDA, в отрыве от реального денежного потока чревато получением ложной информации.

Ключевые мультипликаторы, на которые нужно обратить внимание при оценке REIT

- Price / FFO: по сути, цена к FFO означает, сколько долларов вы платите за $1 денежного потока, от которого REIT платит дивиденды.

Можно использовать модифицированный показатель Price / adjusted FFO: это более точный «мультик», поскольку он дает представление об истинной способности REIT выплачивать дивиденды.

- Цена к стоимости чистых активов (P / NAV): стоимость чистых активов (СЧА), это разница общих активов и общих обязательств.

Другими словами, это рыночная стоимость недвижимости, принадлежащей REIT. Соотношение цены к чистой стоимости активов (P / NAV) > 1 означает, REIT торгуется с премией к своим NAV, и наоборот.

- Чистый долг / FFO — один из показателей долговой нагрузки.

Поскольку REIT традиционно имеют высокий уровень левериджа, имеет смысл отслеживать эти коэффициенты, соотнося их значения с стадией рыночного цикла.

- Коэффициент покрытия процентов (Interest Coverage Ratio).

Коэффициент, который определяет, насколько легко фонд может выплачивать процентные расходы по непогашенной задолженности. Рассчитывается путем деления чистого дохода от собственности (NPI) на процентные расходы. Значение мультипликатора более 5 — идеал.

- Рентабельность активов (ROA) vs средняя процентная ставка по займам (average interest rate on loans)

Поскольку REIT развиваются за счет долга, важно чтобы рентабельность (%) его активов превышала стоимость привлечения капитала (%). Разница между ними — это кэрри, которое генерирует REIT своим акционерам.

Как оценить эффективность компании c помощью мультипликаторов?

Чтобы определить насколько эффективно работает компания, достаточно взглянуть на ее показатели рентабельности. Эти показатели бывают разных видов, но мы рассмотрим самые основные.

ROS (Return On Sales) — рентабельность продаж. Этот показатель рассчитывается как прибыль/выручка предприятия. Он показывает сколько сколько прибыли приносит каждый рубль выручки. Т.е. если ROS составляет 20%, это значит, что на каждый полученный рубль выручки у компании осталось 20 копеек прибыли.

ROA (Return On Assets) — рентабельность активов. Рассчитывается, как прибыль / активы предприятия. Он показывает насколько эффективно работают все активы компании.

ROE (Return On Equity) — рентабельность капитала. Рассчитывается, как прибыль / собственный капитал предприятия. Он показывает, насколько эффективно генерируется прибыль за счет собственных средств компании, без учета обязательств.

Но высокий ROE не обязательно означает эффективное управление. Если компания использует большой объем заемных средств, то её ROE может быть даже очень высоким, но долговая нагрузка — прямая угроза финансовой устойчивости компании.

Это далеко не полный список всех показателей рентабельности, но логика подсчета у всех примерно одинаковая: финансовый результат делится на исходящий показатель.

Обычно, чем выше показатель, тем лучше, но, как мы уже сказали, бывают исключения.

Также стоит отметить, что сравнивать эти показатели стоит только у компаний из одной отрасли.

К примеру, в ритейле показатель чистой рентабельности всегда очень низок (примерно 2%), при этом в секторе добычи золота, он вполне может быть на уровне 30-50%. Поэтому сравнивать Магнит и Полюс по рентабельности — это не лучшая идея. То же самое относится и к остальным мультипликаторам.

Как не купить потенциального банкрота?

Перед покупкой акций компании всегда учитывайте финансовое состояние бизнеса эмитента. Особенно это касается дивидендных компаний, ведь большая долговая нагрузка усложняет выплату дивидендов.

Основные мультипликаторы, на которые нужно обращать внимание:

D/E (Debt–to–Equity) — отношение долга компании к ее капиталу. Показатель демонстрирует сколько заемных средств приходится на каждый рубль собственного капитала. Приемлемый показатель находится на уровне до 1,5х.

Current ratio (коэффициент текущей ликвидности) — рассчитывается, как оборотные активы / текущие займы. Показывает возможность компании платить по краткосрочным обязательствам (до 1 года) за счет оборотных активов.

Net debt/EBITDA (Чистый долг/EBITDA) — отношение чистого долга к EBITDA компании (прибыль до вычета процентов, налогов и амортизации). Мультипликатор условно показывает, сколько лет необходимо бизнесу, чтобы рассчитаться по своим долгам с учетом текущей прибыльности. Относительно безопасный уровень находится на отметках ниже 2х, если коэффициент превышает 3х — это уже говорит о закредитованности эмитента.

Мультипликаторы — это лишь дополнение к финансовому анализу компании. Для более детального рассмотрения стоит анализировать отчетность и отслеживать другие долговые параметры и внешние факторы.

Рентабельность активов (ROA) и продаж (ROS)

Рентабельность — показатель экономической эффективности компании. Растущее из года в год значение свидетельствует об улучшение эффективности работы менеджмента.

Одно из главных преимуществ сравнения корпораций по рентабельности — возможность почти полностью игнорировать их различия в размерах.

ROA (return on assets) – это отношение чистой прибыли к средней стоимости активов компании за период. Показывает, насколько эффективно компания использует свои активы (здания, станки, интеллектуальную собственность и т.д.).

Активы всегда равны пассивам, поэтому по сути ROA показывает отдачу на все источники капитала (собственных и заемных).

Если ROA = 10%, значит на каждый доллар стоимости активов приходится 10 центов прибыли.

Рентабельность активов следует сравнивать со средним значением по отрасли: у капиталоёмких компаний (нефтяных, коммунальных, финансовых и т.д.) значение будет куда ниже, чем у технологических.

Также можно отдельно рассчитать рентабельность внеоборотных активов (зданий, станков, машин и т.д.) и оборотных (сырья, готовой продукции и т.д.)

ROS (return on sales) — это отношение операционной прибыли к выручке компании. Показывает эффективность операционной (основной) деятельности компании.

Операционная прибыль = выручка — постоянные издержки — переменные издержки. Если ROS = 10%, значит на каждый доллар выручки приходится 10 центов операционной прибыли.

Использовать ROS стоит для сравнения компаний с одинаковыми бизнес-моделями в одном и том же секторе.

Рентабельность капитала (ROE)

ROE (return on equity) — это отношение чистой прибыли к собственному капиталу компании. Показывает эффективность работы средств акционеров. Сравнивается, как правило, с конкурентами.

Если ROE = 10%, значит на каждый доллар собственного капитала приходится 10 центов прибыли.

ROE можно соотнести с рыночной ставкой доходности, чтобы узнать, имеет ли существование компании хоть какой-то смысл.

Если ROE = 3%, а ставка по банковскому депозиту = 5%, то ведение бизнеса невыгодно. Проще распродать все активы, отдать долги и вложить средства в банк.

Подводный камень

По сути дела, инвесторы могли бы выбирать компании с самым высоким ROE. Однако всё не так просто.

Высокий ROE не обязательно означает эффективное использование акционерного капитала. Использование большого объема заемных средств также может привести к высокому ROE. Однако высокая долговая нагрузка — прямая угроза финансовой устойчивости компании, а значит — и её инвестиционной привлекательности.

Особенно важно при оценке рентабельности собственного капитала понимать текущую рыночную конъюнктуру и уровень доступности кредита.

К примеру, у компании Service Corporation International (#SCI) ROE = 23%. Это выше среднего значения по отрасли (6,5%). Однако отношение долга к акционерному капиталу (debt/equity ratio) = 2,01, что также гораздо выше среднего значения. В результате рентабельность всех активов (ROA) компании — всего 3,4%.

Как получить максимальную доходность на рынке? Коэффициенты альфа и бета

Чем выше риск, тем выше доходность. Это знают все. Однако можно ли собрать такой портфель, который будет иметь минимальный риск и максимальную доходность? И ответ: да, можно. В этом нам помогут альфа- и бета- коэффициенты. Давайте разберемся, что это такое и с чем их едят

Бета-коэффициент

Доходность широкого рынка обычно измеряется доходностью индекса. В РФ основным индексом выступает ММВБ, а в США — S&P500. Считается, что все акции в долгосрочной перспективе всегда следуют за индексом. Однако в краткосрочной перспективе бумаги могут отклоняться от индекса, то опережая его, то отставая.

Учитывая эти отклонения, У. Шарп рассчитал бета-коэффициент. Проще говоря, бета-коэффициент показывает, насколько бумага отклоняется от индекса.

- Если бета равна 1, то акция движется вместе с индексом.

- Если бета меньше 1, то бумага слабо реагирует на колебания на рынке, а значит она менее рискованная.

- Если больше 1, то это говорит о повышенном риске. К примеру, если бета-коэффициент акции — 2, то при росте индекса на 1%, бумага растет на 2%, то же самое и в обратную сторону.

Еще редко встречается отрицательная бета. Это значит, что при росте индекса актив будет падать, а при падении — расти.

Альфа-коэффициент

Всем известно, что высокая доходность равна высокому риску. Однако многие известные инвесторы часто обгоняли рынок. Значит ли это, что они просто брали на себя повышенный риск? Или это говорит о мастерстве управляющего?

Чтобы это выяснить, экономист Майкл Дженсен рассчитал альфа-коэффициент. Грубо говоря, альфа-коэффициент показывает мастерство управляющего.

При пассивном инвестировании альфа равна 0, так как никаких действий не предпринимается. Если альфа положительна, то портфель управляющего показывает доходность лучше рынка, если отрицательна — хуже.

Сегодня альфа рассчитывается не только для управляющих, но и для акций. К примеру, если альфа равна 1, то акция стабильно опережает рынок на 1%.

Таким образом, для получения максимальной доходности при минимальном риске, альфа портфеля должна иметь наиболее высокое значение, а бета — наиболее низкое. Коэффициенты можно рассчитать самостоятельно, а можно прибегнуть к специализированным сервисам, например Investing или Тинькофф Инвестиции.

Необычные мультипликаторы, о которых вы не знали

Мало кто знает, но помимо классических мультипликаторов (P/E, P/S, P/B) есть еще и специфические. Они имеют такое название, потому что применяются только для конкретных отраслей.

Их можно посмотреть либо на платных сервисах, либо в релизе самой компании, либо же рассчитать самостоятельно. Рассмотрим подробнее какие они бывают.

Каждому своё

Как мы уже сказали, у каждой отрасли есть свои спецмультипликаторы.

Так, в финансовом секторе специфическими являются показатели чистой процентной маржи или соотношение кредитов и депозитов. Для ясности: чистая процентная маржа — это разница между ставкой, под который банк выдает кредиты, и процентом, под который он сам занимает. Чем процентная маржа выше, тем эффективнее работает банк.

В ритейле — это показатели выручки на метр площади или LFL (like-for-like) продажи. Они не учитывают открытие новых магазинов, поэтому с их помощью можно оценить, насколько эффективно работают действующие.

Для интернет-компаний могут применятся количество посещений сайта или приложения, количество кликов в сутки и т.д.

В телекоммуникациях часто используется показатель годовой выручки на одного абонента.

В нефтегазовом секторе могут использоваться такие показатели, как EV/Production (стоимость компании/ежедневная добыча в баррелях) или EV/Reserves (стоимость компании/размер запасов).

Использование специфических мультипликаторов помогает лучше разобраться в бизнесе компании и учесть особенности именно её отрасли.

Однако одних мультипликаторов недостаточно для полноценного анализа компании, поэтому важно обращать внимание и на другие показатели бизнеса.

Другие cтранные мультипликаторы. Что такое Forward и LTM?

Изучая мультипликаторы компаний, вы можете заметить, что некоторые из них помечены странными обозначениями — LTM и Forward.

Что это значит?

Аббревиатура LTM расшифровывается как Last Twelve Months. Такие мультипликаторы рассчитываются на основе показателей за последние 12 месяцев.

Обозначение Forward означает, что мультипликатор рассчитан на основе прогнозов на текущий или следующий год. Такие мультипликаторы называют форвардными.

Как рассчитать LTM и Forward?

Для примера возьмем мультипликатор P/E. В качестве P в нем всегда берется текущая капитализация компании, а значение E (чистой прибыли) зависит от метода расчета.

▪️ Стандартный метод. За величину E берется размер чистой прибыли, полученной компанией за финансовый год.

Например, капитализация компании равна 100 млрд руб., а ее чистая прибыль за 2020 год составила 10 млрд руб. Тогда P/E равен: 100 млрд / 10 млрд = 10.

▪️ Метод LTM. Для расчета E нам потребуются данные о чистой прибыли компании за последние 12 месяцев (то есть за 4 квартала).

Сейчас 3 квартал 2021 года. Допустим, у нас есть отчеты за 1-й и 2-й кварталы этого года. Тогда для расчета E мы сложим чистую прибыль за 1-2 кварталы 2021 года и 3-4 кварталы 2020 года.

Подставив полученное значение E в формулу P/E, мы и получим P/E LTM.

▪️ Форвардный метод. В качестве Е берем прогноз по чистой прибыли компании.

Например, прогноз аналитиков говорит, что чистая прибыль нашей компании по итогам года составит 20 млрд руб. Тогда ее форвардный P/E будет равен: 100 млрд / 20 млрд = 5

Методами LTM и Forward можно рассчитать и другие мультипликаторы.

Показатель EPS: сколько денег вам даст владение акцией?

Продолжаем изучать тему фундаментального анализа! И вновь поговорим о показателях.

Наша сегодняшняя тема – EPS, расшифровывается как «Earnings Per Share», или «Прибыль на акцию». EPS = чистая прибыль / количество акций.

Отдельно выделяют Diluted, или Разводненный EPS. Для расчёта этого показателя берут средневзвешенное количество акций за анализируемый период. Это делает его более точным.

Как работает EPS? Рассмотрим на примере

Компания заработала $100 000 прибыли за год. У неё выпущено 100 000 акций. EPS = $1. Много это или мало? Как понять?

Для начала посчитаем, сколько это в процентах от стоимости акции. Если акция стоит $10, то $1 — это 10%. Ваша доходность по этой акции составит 10% в год. Данный показатель мы сравниваем с показателями похожих компаний из этой же отрасли и выбираем ту, у которой он больше. Чем выше показатель, тем больше денег заработают акционеры этой компании.

Если компания проводит дополнительное размещение акций или SPO, то её EPS снижается, так как увеличивается число акций в обороте. Соответственно, акционеры начинают зарабатывать меньше, цена бумаг падает. Если же компания проводит обратный выкуп акций, то EPS, наоборот, растет. А значит, будет расти и цена акций.

Интерпретировать EPS можно, анализируя его рост в течение последних лет. Например, в «Тинькофф Инвестициях» под показателем EPS есть показатель “Рост EPS”: средний рост прибыли на акцию за последние 5 лет. Если он равен 10%, значит, EPS росла в среднем на 10% в год последние 5 лет. Чем выше темпы роста, тем лучше.

Бывает, что EPS растет быстрее или медленнее, чем прибыль компании. Это происходит из-за снижения/увеличения числа акций в обращении. Зачастую рост EPS говорит даже больше, чем сам объём прибыли.

Вот такой простой и информативный показатель, которым очень легко пользоваться!

Рыночные мультипликаторы:

как оценить бизнес и выбрать акции

Акции малоизвестной компании могут принести вам больше денег, чем акции Apple или Facebook. Чтобы найти недооценённую ценную бумагу, нужно сравнить мультипликаторы компаний и выявить самый перспективный бизнес. В нашей статье объясняем, как рассчитать и использовать мультипликаторы.

Мультипликаторы — это производные финансовые показатели. Инвесторы считают мультипликаторы, чтобы понять: акция компании переоценена, недооценена или соответствует своей цене. Если курс акции ниже справедливой стоимости, инвесторам выгодно её купить по низкой цене, чтобы в будущем заработать на росте курса. Ещё это позволяет представить перспективы компании: есть ли у неё возможности для развития, или она уже находится на этапе стагнации.

Откройте счет

в БКС Мир Инвестиций

Как использовать мультипликаторы

1. Выберите компании, в которые вы хотите инвестировать. Для расчёта большинства мультипликаторов компании должны иметь равные внешние условия:

- Работать в одной отрасли. Потому что у каждого сектора есть свои ограничения и возможности: например, нефтяные компании платят высокие налоги.

- Зарегистрированы в одной стране. Конъюнктура рынка, законодательство — всё это влияет на доходы компании.

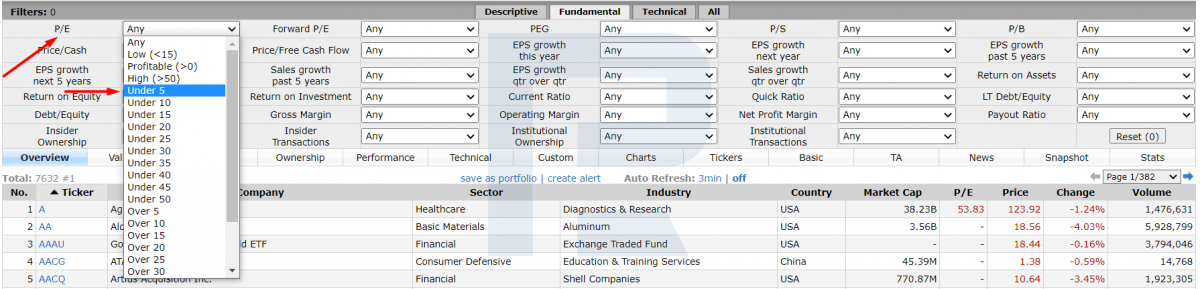

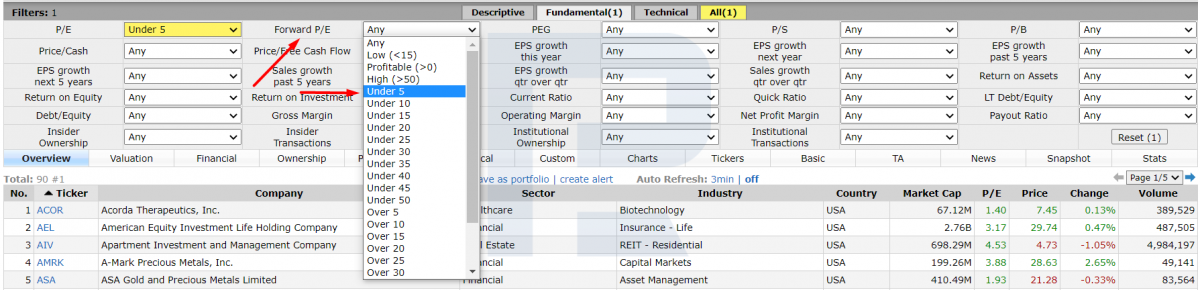

2. Далее рассчитайте мультипликаторы или найдите готовые показатели на сайтах-агрегаторах investing.com или finviz.com.

3. Сравните показатели компаний и выберите лучший вариант с учётом ваших приоритетов.

Ниже мы привели формулы основных мультипликаторов. Значения для формул конкретных компаний вы можете найти в финансовых отчётах. Отчётность можно посмотреть на сайте центра раскрытия корпоративной информации или на официальном сайте самой компании. Обычно эти разделы так и называются «Инвесторам», «Отчётности», «Раскрытие информации». Подойдут как отчёты по МСФО (международные стандарты финансовой отчётности), так РСБУ (российские стандарты бухгалтерского учёта) и GAAP (общепринятые принципы бухгалтерского учёта США).

Почему нельзя просто выбрать акции компании, которая зарабатывает больше остальных

Мультипликаторы позволяют сравнивать перспективность компаний в отрыве от её масштабов: $10 млн прибыли для Alphabet и Spotify не одно и тоже.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Доходные мультипликаторы

Мультипликаторы этой группы соотносят доходы компании с другими финансовыми показателями. Данные для расчёта можно найти в отчёте о прибылях и убытках.

Мультипликатор P/E показывает, сколько лет должна проработать компания, получая ту же прибыль, чтобы окупить акционерный капитал. Чем меньше значение этого мультипликатора, тем лучше: у вас есть возможность по низкой цене купить акцию перспективной компании.

Чтобы посчитать P/E, нужно знать прибыль на акцию (EPS). EPS показывает, сколько зарабатывает компания на одну акцию, и рассчитывается как отношение чистой прибыли к количеству акций в обращении. Количество торгуемых акций компании можно посмотреть на сайте биржи (графа «Объём выпуска») или на официальном сайте корпорации.

P/E можно сравнивать с показателями разных отраслей. Если показатель ниже 5, то компания недооценена. Среднее значение P/E по всему российскому рынку — 5,6, по американскому рынку — 20,9.

Например,

Коэффициент P/E телекоммуникационной компании МТС на момент написания статьи равен 12,18. То есть инвесторы готовы заплатить 12 рублей за 1 рубль годовой прибыли компании. По отрасли среднее значение этого мультипликатора — 14,78.

Такой спрос на акции МТС может быть связан с высокими и стабильными дивидендами, которые компания выплачивает своим акционерам (дивидендная доходность — 9,98%).

Этот мультипликатор нельзя использовать при убыточности компании. Если прибыль отрицательная, используйте коэффициент P/S.

Мультипликатор P/S равен капитализации компании к годовой выручке и показывает, сколько годовых выручек стоит компания. Капитализация — это рыночная цена компании. Чтобы её узнать, нужно умножить цену акции на количество акций в обращении.

Чем меньше значение P/S, тем меньше вы платите за 1 рубль (доллар) выручки компании. Меньше 2 — показатель в пределах нормы, меньше 1 — вы покупаете ценную бумагу со скидкой.

Выручка позволяет инвестору понять, востребован ли товар или услуга на рынке. Чистая прибыль искажает спрос на продукцию компании, поскольку её высчитывают уже после уплаты всех платежей и налогов — руководство компании может манипулировать этим показателем в бухгалтерии, изменять его значение. Ещё один плюс P/S — его можно использовать с отрицательной прибылью.

Сначала разберёмся, что такое EV и EBITDA.

EV — справедливая стоимость компании с учётом долговой нагрузки и денег на её погашение. За такую цену компанию могут купить в случае поглощения или слияния. EV можно посчитать так: цену акции умножить на количество всех обращаемых акций и к этому значению прибавить все долговые обязательства компании, а потом вычесть денежные средства компании.

EBITDA — прибыль компании до выплаты процентов, налогов и амортизации. Берём «Прибыль до налогообложения», затем прибавляем к этому значению «Износ и амортизацию», «Проценты уплаченные» и вычитаем «Проценты полученные» из отчёта компании «О движении денежных средств». EBITDA уравнивает все отрасли и показывает, сколько денег компания способна генерировать до выплаты налогов, процентов, а также износа и амортизации. Этот показатель более стабильный, чем чистая прибыль, и по нему можно сравнивать компании с разными учётными политиками. Вот пример, который это иллюстрирует. Чистая прибыль Яндекса в 2019 году снизилась на 95%. При этом выручка увеличилась на 33%, а EBITDA — на 7%. Такое резкое падение чистой прибыли не связано с проблемами компании, а с деконсолидацией Яндекс.Маркета и, как следствие, крупным увеличением прибыли в 2018 году.

Теперь про EV/EBIDA. Этот мультипликатор показывает, сколько прибылей до уплаты процентов, налогов и амортизации должна заработать компания, чтобы окупить реальную рыночную цену компании. Сравнивать нужно с компаниями одной отрасли, но можно с разными системами налогообложения и учёта.

Балансовые мультипликаторы

С помощью этой группы мультипликаторов можно проанализировать соотношение рыночной и балансовой стоимости компании.

Мультипликатор показывает отношение цены акции к её балансовой стоимости. Балансовая стоимость — это стоимость чистых активов за вычетом общей задолженности. Те деньги, которые разделят между собой акционеры в случае распродажи компании после уплаты всех долгов. Мультипликатор позволяет оценить, переплачивает ли инвестор за остаток, который ему достанется, если компания обанкротится.

Посчитать мультипликатор можно так: капитализацию компании (число акций в обращении, умноженные на цену) поделить на чистые активы. Чистые активы (капитал) — все активы компании минус все долги. Нам подходит значение меньше 1, но больше 0, когда капитализация меньше собственного капитала.

Не используйте P/BV для оценки высокотехнологичных компаний. На их балансе могут быть только компьютеры и офисы, но реальные деньги им приносят нематериальные активы: технологии, патенты, бренд тяжело поддаются оценке стоимости. Так P/BV Яндекса составляет 5,1, хотя с каждым годом нерекламные доходы IT-компании растут.

Мультипликаторы рентабельности

Эти мультипликаторы отражают общую экономическую эффективность компании и её способность генерировать прибыль.

Рентабельность собственного капитала: как компания генерирует чистую прибыль за счёт собственных средств, по которым компания не выплачивает проценты.

Условный пример. Если киоск-кофейня на окраине города продаёт кофе на вынос и зарабатывает столько же, сколько кафе с дорогой кофемашиной, оборудованием и интерьером — она эффективнее использует собственный капитал.

ROE должна быть выше среднегодовой ставки по облигациям. Иначе инвестору нет смысла вкладываться в инструмент с небольшой и негарантированной доходностью — он может купить безрисковые активы и получать такую же прибыль.

Рентабельность активов: как компания использует все активы, в том числе и заёмные, для получения прибыли.

Нужно сравнивать этот показатель со значениями других компаний отрасли. В розничной торговле показатель будет больше из-за высокой оборачиваемости: здесь быстрее продаются товары. А в горнодобывающих, строительных, железнодорожных — ROE будет ниже из-за высокой капиталоёмкости.

Чем выше показатель, тем лучше.

Представьте, что вы хотите купить акции российских ритейлеров, которые стабильно работали даже в карантин. ROA Магнита за последние 12 месяцев составила 1,04%, X5 Retail Group NV (владеет торговыми сетями «Перекрёсток», «Пятёрочка») — 2,32%, а у Ленты отрицательная рентабельность активов. Из этих трёх компаний лучше всех использует имеющиеся ресурсы — X5 Retail Group NV.

Мультипликаторы финансовой устойчивости и платёжеспособности

Используйте, чтобы узнать о способности компании платить по своим долгам и степени её закредитованности.

Если вы беспокоитесь, что компания, в которую вы хотите инвестировать, может обанкротиться, посчитайте этот мультипликатор. Он показывает, сколько заёмных средств приходится на каждый рубль собственного капитала.

У финансово устойчивых компаний этот показатель равен 1-1,5. Больше 1,5 — предприятие может потерять свою финансовую независимость. Но слишком низкий уровень заёмных средств говорит об упущенных возможностях: компания не привлекает дополнительное финансирование, чтобы произвести больше продукции или сделать новый проект на рынке.

Коэффициент текущей ликвидности. Он показывает возможность компании платить по краткосрочным обязательствам (долги, которые нужно погасить в течение года) за счёт оборотных активов: наличных денег, дебиторской задолженности, запасов.

«Хороший» показатель — 2 и больше. Если мультипликатор меньше 1, это не значит, что компанию в ближайшее время ждёт банкротство. Она может привлечь внешнее финансирование и покрыть долги.

Главное

1. Мультипликаторы — это производные финансовые показатели. Инвесторы считают мультипликаторы, чтобы понять: акция компании переоценена, недооценена или соответствует своей цене.

2. Сравнивайте мультипликаторы со средним значением по отрасли.

3. Чтобы оценить, сколько вы платите за 1 доллар/рубль доходов компании, посчитайте P/E, P/S, EV/EBITDA.

4. Чтобы представить балансовую стоимость акции, оцените показатель PV/B.

5. Насколько эффективно компания работает с ресурсами — ROE и ROA.

6. Узнать финансовую устойчивость и способность платить по долгам — Current ratio и D/E.

Котировки акций и значения мультипликаторов действительны на 04.06.2020

Как вам статья?

Что такое акции и как на них заработать?

Индивидуальный инвестиционный счет: что это и как работает

👋 Тему для этого поста подсказал один из наших читателей!

Если вы хотели бы увидеть здесь статью на определенную тему, связанную с инвестициями и трейдингом, то сообщите нам об этом через форму в конце поста.👇

Наиболее интересные предложения мы обязательно опубликуем в течение ближайшего месяца.

Перед тем как выбрать для инвестирования акцию или пакет акций, инвесторы изучают графики и отчёты компаний, но при этом упускают один важный показатель или коэффициент — P/E (Price/Earnings). Попробуем разобраться что это за показатель и как его применить себе во благо.

Что такое P/E?

Коэффициент P/E — это мультипликатор, который используется в оценке недооцененности или переоценённости компании для инвестора, и показывает первичную инвестиционную привлекательность того или иного эмитента. На основе расчёта P/E можно сделать предварительные выводы о том, насколько быстро окупятся инвестиции при вложении в выбранный актив.

Как рассчитывается P/E?

P (Price) – это капитализация компании или, по-другому, биржевая стоимость компании. Рассчитывается капитализация путём умножения цены одной акции компании на количество всех её акций в обороте.

Пример: компания «X» выпустила в обращение 1 миллион акций, текущая цена одной акции на бирже — 2 доллара. Это значит, что капитализация компании «X» составляет 2 миллиона.