Бизнес — это сложная система, в которой много составляющих. Предприниматель управляет продажами, развивает продукт, настраивает маркетинг и руководит сотрудниками. Части системы взаимосвязаны — без маркетинга не будет продаж; без персонала некому развивать продукт. Взаимосвязи в бизнесе бывает сложно отследить и оценить. Но все они находят свое отражение в финансах — крови бизнеса, которая помогает двигать его вперед.

Содержание статьи

1. ДДС или движение денежных средств

2. ОПУ или отчет о прибылях и убытках

3. Баланс

Зачем вести финансовые отчеты

В бизнесе обычно ведут две отчетности по управлению деньгами: бухгалтерскую и финансовую. Бухгалтерские отчеты создают, чтобы сдавать в налоговую, а финансовый учет помогает увидеть реальную ситуацию с деньгами в бизнесе и принимать решения. Часто финансовые отчеты собственник составляет самостоятельно или вместе с финансовым менеджером.

У предпринимателя всегда есть более важные дела, чем отчетность. Нужно подписать новый контракт, договориться с поставщиком или съездить на производство. Поэтому отчетность ведется от случая к случаю, траты и доходы забывают учитывать, показатели не считают, а затраты не классифицируют. Такой подход работает до тех пор, пока предприниматель не столкнется с серьезными финансовыми проблемами — кассовым разрывом, убыточностью ключевых клиентов или просроченными платежами.

Читайте также: Принципы делегирования в малом бизнесе. Экономим время собственника

Мы рекомендуем управлять финансами осознанно. Поэтому перед рассказом об отчетах давайте разберемся, зачем они нужны.

- Чтобы избежать критических ошибок. Без отчетности предприниматель слабо осознает свои действия — кажется, что он может безболезненно вынуть из бизнеса деньги или взять очередной транш кредита. Но и то и другое может оказаться губительным и уничтожить компанию.

- Чтобы принимать взвешенные решения. Без отчетности предприниматель действует вслепую — идет в неизвестность и полагается только на свое чутье. Иногда риск оправдан, но в перспективе выигрывает холодный расчет и рациональность.

- Чтобы видеть свой бизнес. Для многих предпринимателей компания — это эфемерная сущность. Есть сотрудники, офис, склады и товар. Но все это живет в параллельных измерениях. Отчетность помогает свести все к одному знаменателю и увидеть бизнес целиком.

Отчетность помогает не совершать ошибок, принимать взвешенные решения и глубже понимать текущую ситуацию. Для каждого из приведенных сценариев есть свой отчет. Мы разберем их на реальных примерах.

1. ДДС или движение денежных средств

Каждому хочется избежать ошибок — вовремя получать оплату, не попадать под налоговые штрафы и избегать кассовых разрывов. Все эти задачи решает отчет о движении денежных средств или ДДС.

Компания Николая М. ремонтирует нежилые помещения — одновременно бригады работают на 5 объектах. Бизнес новый, чтобы завлечь клиентов Николаю приходится давать отсрочку. Он фиксирует приходы и расходы, поэтому точно знает, когда возникает кассовый разрыв и компании требуется дополнительное финансирование.

Финансовый отчет о движении денежных средств содержит все приходы и расходы средств компании за период.

ДДС показывает, сколько денег компания получила и сколько заплатила, сколько у нее было и сколько осталось. В него заносят каждую операцию — приход или расход; отмечают, кому заплатили и откуда получили деньги; делят движения средств по категориям.

Читайте также: Зачем вести отчет о движении денежных средств

Даже в небольшом бизнесе счет операций может идти на сотни. Кофейня закупает зерно, воду, молоко и бумажные стаканчики; платит обжарщику, баристе и уборщице; рассчитывается по аренде, налогам и кредитам. И каждая из этих операций может кардинально изменить положение бизнеса. ДДС предупредит предпринимателя, если что-то пойдет не так.

Пример отчета ДДС

| Деньги на начало | 100 000 ₽ | |

| 1 июля | Предоплата | 90 000 ₽ |

| 2 июля | Аванс сотрудникам | -60 000 ₽ |

| 3 июля | Аренда | -20 000 ₽ |

| 4 июля | Закупка сырья | -100 000 ₽ |

| 5 июля | Займ собственнику | 5 000 ₽ |

| Деньги на конец | 5 000 ₽ |

2. ОПУ или отчет о прибылях и убытках

Когда предприниматель разберется с поступлениями и выплатами денег, встанет вопрос о прибыльности всего бизнеса. Прибыль — это то, ради чего большинство открывает свое дело. Если компания не зарабатывает, то и развивать ее не хочется. Разобраться в вопросе прибыли поможет отчет о прибылях и убытках или ОПУ. Еще этот отчет называют P&L или «пиэнэль» — от английского «Profit & Loss».

Интернет-магазин Антона растёт — он видит, что от месяца к месяцу выручка и количество клиентов увеличивается, но денег не становится больше. Он составил ОПУ, чтобы понять, куда уходят деньги. Так Антон выяснил, что большую часть дохода съедает аренда офиса и склада. Поэтому он перевёл сотрудников на удалённую работу и этим увеличил маржинальность компании.

Отчет о прибылях и убытках дает понять, что происходит с деньгами: компания их сжигает или увеличивает.

Без ОПУ бизнес похож на черный ящик — непонятно, к чему приводят вложения и куда уходят деньги. Отчёт помогает проанализировать обязательства компании — если ей должны больше, чем она, то всё идёт хорошо. Если наоборот — пора что-то менять.

ДДС и ОПУ полезно рассматривать в связке. Первый отчет показывает фактическое движение средств, а второй — обязательства, которые взял на себя бизнес. Если не вдаваться в детали, то ДДС рассказывает о том, что с деньгами происходит сейчас, а ОПУ — что с ними произойдет дальше. Чтобы принять взвешенные решения, важно видеть и то и другое.

Пример отчета ОПУ

| Выручка | 800 000 ₽ |

| Себестоимость | 600 000 ₽ |

| Прибыль до налога | 200 000 ₽ |

| Налог | 40 000 ₽ |

| Чистая прибыль | 160 000 ₽ |

3. Балансовый отчет

Чтобы принимать управленческие решения, собственнику бизнеса нужна информация. Ему полезно видеть бизнес целиком — оценить и понять все детали. Для этого предназначена Балансовая отчетность или Баланс.

Андрей закупает в Китае селфи-палки и продает их через розничные точки в крупных торговых центрах. Баланс помогает ему понять, какая часть денег сейчас «в товаре» — он не сможет их быстро выдернуть и направить на набирающие популярность спиннеры. Чтобы сыграть на спросе Андрею придется брать займ у партнера или идти в банк за кредитом.

Баланс — это подведение итогов: срез компании в конкретный момент времени.

В Балансе сводятся все активы компании — то, чем она владеет; и пассивы — те средства, на которые живет. То есть, с одной стороны, это оборудование, сырье и товары на складе, а с другой — кредиты и займы, вложения в уставный капитал и нераспределенная прибыль. Актив и пассив баланса всегда равны между собой — в мире ничто не возникает из пустоты.

У денег в активах несколько агрегатных состояний. Оборудование сложно продать, а деньги на счете легко пустить в оборот. Чем легче высвободить вложения, тем выше ликвидность актива. С другой стороны у каждого пассива есть своя степень срочности — что-то нужно быстро вернуть, что-то может быть с компанией все время. Баланс помогает увидеть, в каком состоянии сейчас находятся деньги, и соотнести ликвидность и срочность.

Читайте также: Управленческий учет – зачем он нужен? Интервью с Наталией Морозовой. Часть 1

Пример балансового отчета

| Оборотные активы | Обязательства | ||

| Деньги в кассе | 10 000 ₽ | Кредиторская задолженность | 90 000 ₽ |

| Кофе в зёрнах | 30 000 ₽ | ||

| Бумажные стаканы | 10 000 ₽ | ||

| Основные средства | Капитал и резервы | ||

| Кофемашина | 40 000 ₽ | Собственный капитал | 10 000 ₽ |

| Кофемолка | 20 000 ₽ | Нераспределённая прибыль | 10 000 ₽ |

| Активы | 110 000 ₽ | Пассивы | 110 000 ₽ |

Шпаргалка

- Отчетность помогает не совершать ошибок, выступает базой управленческих решений и дает предпринимателю возможность увидеть бизнес целиком.

- Отчет о движении денежных средств или ДДС помогает увидеть, куда уходят деньги, разложить по полочкам все статьи доходов и расходов.

- Отчет о прибылях и убытках или ОПУ помогает соотнести обязательства и понять, как бизнес зарабатывает деньги.

- Балансовый отчет или Баланс — это срез бизнеса на определенную дату. Он помогает соотнести ликвидность активов и срочность пассивов.

Сдать всю отчетность через интернет — с подсказками и проверкой на ошибки.

Попробовать

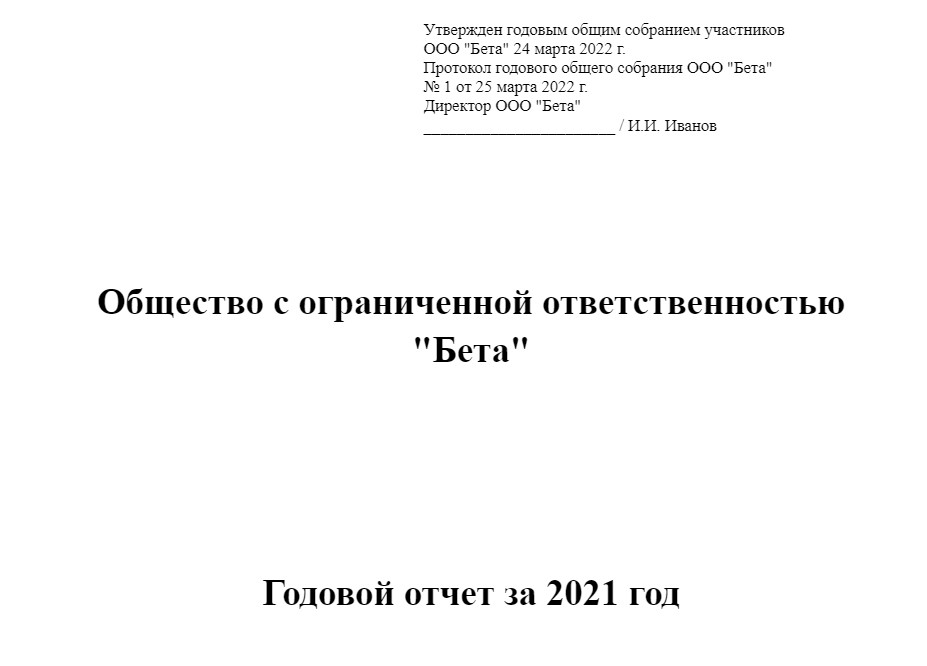

Отчетность организации — это не только годовые бухгалтерские формы и декларации по налогам и взносам. Ежегодно общества формируют годовой отчет: сводную информацию о результатах деятельности и развитии бизнеса за отчетный год.

Годовую отчетность составляют в письменном виде. Требований к форме и формату, структуре и содержанию нет. Обычно в годовом отчете отражают такую информацию:

- Об обществе. Название, регистрационные данные компании, структура органов управления, отраслевая принадлежность.

- О директоре. Фамилия, имя, отчество, трудовой стаж, срок полномочий.

- Об итогах работы. Достижения в финансовой, инвестиционной областях, стратегические результаты. Соглашения с контрагентами, договоренности с партнерами, участие в государственных программах.

- О перспективах развития. Планы, цели и стратегия на краткосрочный или долгосрочный период работы.

- О выплатах прибыли. Выплачивается прибыль участникам или нет. Если прибыль есть, то в каком объеме ее заплатили.

Скачать образец годового отчета ООО за 2021 год

Годовой отчет делают акционерные общества и общества с ограниченной ответственностью (ст. 88 208-ФЗ от 26.12.1995, ст. 33 14-ФЗ от 08.02.1998). За годовую отчетность отвечают бухгалтерия, юридический отдел и управленцы. Бухгалтер готовит ту часть, которая связана с показателями финансово-хозяйственной деятельности. А юристы и менеджмент описывают итоги работы и перспективы развития.

Важно! Годовой отчет нужно утвердить на общем собрании. Но прежде чем представить отчетность участникам собрания, предварительно утвердите документы у генерального директора или совета директоров.

В состав годового отчета включают письменную текстовую часть, бухгалтерскую (финансовую) отчетность и аудиторское заключение по бухгалтерским формам (п. 6.2.3 гл. VI ч. «А», п. 292 гл. VI ч. «Б» Кодекса корпоративного управления).

Стандартные приложения к годовому отчету ООО:

- отчетность о сделках с заинтересованностью;

- бухгалтерская отчетность за год;

- аудиторское заключение или заключение ревизионной комиссии.

Бухгалтерская отчетность — обязательное приложение к годовому отчету общества. Аудиторское заключение прикладывают, только если финотчетность организации подлежит обязательному аудиту (ст. 5 307-ФЗ от 30.12.2008). Необходимость в отчете о сделках с заинтересованными лицами возникает только при проведении таких сделок в отчетном году.

А вот информацию о чистых активах обязательно включают в годовой отчет. Изменение величины чистых активов показывают в динамике за три последних завершенных финансовых года. Если общество существует меньше трех лет, указывают сведения по каждому завершенному году. Кроме того, в годовом отчете сравнивают чистые активы с уставным капиталом.

Важно! Если чистые активы меньше уставного капитала, напишите в годовом отчете, почему возникла такая ситуация. Определите причины и факторы, которые привели к таким показателям. Отдельно опишите мероприятия для исправления финансового положения организации.

Остальную информацию включают в годовой отчет по необходимости. Содержание отчетности зависит от отраслевой принадлежности организации, целей составления отчета, потребностей участников общества в информации. Чем больше сведений в годовом отчете, тем точнее оценка реальных результатов работы компании за год.

Для акционерных обществ действует особое правило. Если акции публичного общества участвуют в организованных торгах, в годовую отчетность АО включают отчет о соблюдении принципов и рекомендаций Кодекса корпоративного управления. В этом отчете приводится (п. 57.2 Положения ЦБ РФ № 714-П от 27.03.2020):

- описание существенных аспектов модели и практики корпоративного управления в акционерном обществе;

- план действий и мероприятий публичного общества для совершенствования корпоративной модели и практики;

- сроки реализации запланированных мер.

Для быстрой обработки отчетности акционерного общества подключите Контур Экстерн. Сервис можно интегрировать в учетную систему компании и автоматизировать подготовку и отправку отчетности. С системой Контур можно перейти на налоговый мониторинг и предоставить налоговой службе удаленный доступ к показателям бухгалтерской отчетности.

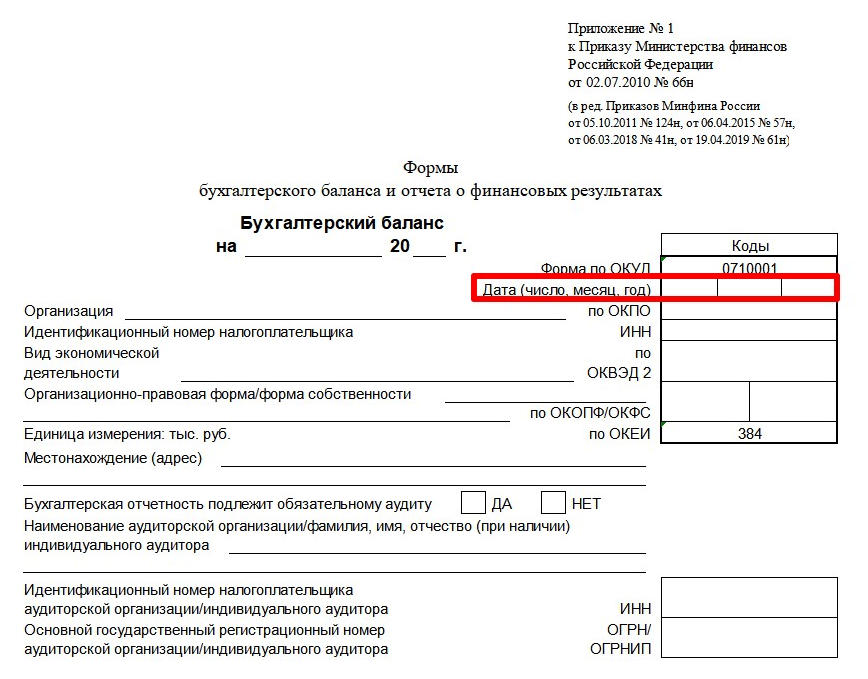

Бухгалтерская (финансовая) отчетность общества — это пять отчетных форм и одно приложение из приказа Минфина № 66н от 02.07.2010. Организации ежегодно сдают:

- бухгалтерский баланс (ОКУД 0710001);

- отчет о финансовых результатах (ОКУД 0710002);

- отчет об изменениях капитала (ОКУД 0710004);

- отчет о движении денежных средств (ОКУД 0710005);

- отчет о целевом использовании средств (ОКУД 0710003);

- пояснительную записку к балансу и отчетности о финрезультатах.

Срок сдачи бухгалтерских отчетов — первые три месяца после окончания отчетного года (ч. 5, 7 ст. 18 402-ФЗ от 06.12.2011, п. 5 ст. 6.1, пп. 5.1 п. 1 ст. 23 НК РФ). Организациям нужно отчитаться в ИФНС до 31 марта следующего года.

Если для общества обязательна аудиторская проверка финотчетности, аудиторское заключение сдают в ИФНС вместе с бухгалтерскими отчетами. Заключение аудитора можно сдать и после 31 марта — в течение 10 дней после его подписания, но не позже 31 декабря (информационное сообщение Минфина № ИС-учет-21 от 25.12.2019). Аудиторское заключение понадобится и для утверждения годового отчета общества.

Важно! Всю бухгалтерскую отчетность утверждать не нужно. Вместе с годовым отчетом утверждают только баланс. Напоминаем, что годовой отчет общества не входит в состав бухгалтерской отчетности: его составляют отдельно, в произвольной форме, и не сдают в ИФНС.

Годовой отчет вместе с бухгалтерским балансом утверждают на общем собрании участников ООО или акционеров АО. Срок утверждения отчетов совпадает с периодом проведения собрания. Срок проведения годового собрания нужно закрепить в Уставе общества.

Сроки утверждения годового отчета:

- Для ООО — с 1 марта по 30 апреля следующего года (абз.2 ст. 34 14-ФЗ).

- Для АО — с 1 марта по 30 июня следующего года (п. 1 ст. 47, пп. 11 п. 1 ст. 48 208-ФЗ).

Перед проведением собрания участников нужно ознакомить с годовым и бухгалтерским отчетами, аудиторским (или ревизионным) заключением. Сделайте это максимум за 30 дней до общего собрания ООО (ст. 36 14-ФЗ) или 21 день для АО, если в повестке дня — только утверждение годового отчета (п. 1 ст. 52 208-ФЗ).

Важно! В 2022 году разрешили проводить собрания акционерных обществ и обществ с ограниченной ответственностью в заочной форме (ст. 3 25-ФЗ от 25.02.2022).

Обычно собрание проводят позже, чем сдают бухгалтерскую отчетность в налоговую инспекцию. Дата проведения собрания и утверждения годового отчета и баланса никак не влияет на сроки и порядок предоставления бухотчетов в ИФНС. Если общество отчитывается до утверждения баланса, строку «Дата» заполнять не нужно. Если же форму ОКУД 0710001 сдают после ее утверждения, в этой строке необходимо поставить дату фактического утверждения отчета.

Если же после общего собрания в балансе выявили и исправили ошибку, его нужно представить в течение 10 рабочих дней после исправления такой ошибки или со дня утверждения годовой бухотчетности, но не позднее 31 июля (п. 5 ст. 18 402-ФЗ). В этом случае бухгалтер заполняет строку «Дата».

Если компания реорганизуется, последним отчетным годом для нее становится период с 1 января года, в котором зарегистрировали реорганизованное общество, до фактической даты регистрации (ч. 1 ст. 16 402-ФЗ). Если же предприятие реорганизовали в форме присоединения, отчитываться нужно с 1 января года, в котором внесена запись в ЕГРЮЛ о прекращении деятельности присоединенного общества до даты внесения такой записи (ч. 2 ст. 16 402-ФЗ).

Важно! Последнюю бухгалтерскую отчетность составляют на дату, которая предшествует дате реорганизации — внесения записи об изменениях. В последний отчет включают информацию о фактах финансово-хозяйственной деятельности компании с начала отчетного года до момента реорганизации. Для последней отчетности не действуют требования по ГИРБО (ст. 18 402-ФЗ).

Правопреемник составляет первую бухгалтерскую отчетность по состоянию на дату госрегистрации. А первый отчетный год — это период с даты регистрации до 31 декабря года, в котором реорганизовали компанию. Первый отчет составляют по утвержденному передаточному акту или разделительному балансу и информации о финансово-хозяйственной деятельности общества с даты утверждения такого баланса до даты регистрации реорганизованной компании.

Разделительный баланс утверждает исполнительный орган общества, который принял решение о реорганизации. Он же определяет дату и порядок утверждения. Утвержденный передаточный акт (разделительный баланс) предоставляют в ИФНС для завершения реорганизации и регистрации новых юрлиц.

Отчитайтесь в ФНС и другие контролирующие органы в срок и без ошибок по актуальным формам

Узнать больше

Годовой отчет и бухгалтерский баланс общества утверждается общим собранием участников в ООО или акционеров в АО (ч. 9 ст. 13 402-ФЗ). Для обществ с ограниченной ответственностью и акционерных обществ порядок отличается.

Для общества с ограниченной ответственностью

Решение об утверждении годового отчета и баланса принимает общее собрание или единственный участник ООО (ст. 33, 39 14-ФЗ). Годовое собрание проводят ежегодно — с 1 марта по 30 апреля (пп. 6 п. 2 ст. 33, ст. 34 14-ФЗ).

Приведем пошаговую инструкцию для утверждения годового отчета ООО.

Шаг 1. Составьте отчет. Годовую отчетность составляют в произвольном письменном виде с обязательным разделом о чистых активах. Бухгалтерский баланс формируют на унифицированном бланке ОКУД 0710001.

Шаг 2. Созовите годовое собрание. Для этого нужно принять решение о проведении встречи и уведомить участников максимум за 30 дней до даты ее проведения (п. 1, 4 ст. 36 14-ФЗ).

Шаг 3. Проведите собрание. На нем участники и принимают решение об утверждении годового отчета и баланса — простым большинством от общего количества голосов всех участников собрания (п. 8 ст. 37 14-ФЗ).

Шаг 4. Составьте протокол. Итоги собрания протоколируются, если в уставе ООО не прописан другой способ подтверждения (п. 3 ст. 181.2 ГК РФ). Протокол подшивается в книгу протоколов. А копию протокола нужно отправить всем участникам собрания в течение 10 дней (п. 6 ст. 37 14-ФЗ).

Шаг 5. Заверьте решение у нотариуса. Утверждение годового отчета требует нотариального удостоверения, если в уставе ООО не закреплен другой вариант. Как пример — подписание решения всеми участниками собрания (ч. 3 п. 3 ст. 67.1 ГК РФ)

Если общество с ограниченной ответственностью публично размещает облигации или другие эмиссионные бумаги, организация обязана раскрывать отчетность (п. 2 ст. 49 14-ФЗ). ООО нужно опубликовать годовой отчет, бухгалтерский баланс и раскрыть другую информацию о финансовой деятельности в открытом доступе.

Сдать налоговую отчетность по актуальным формам.

Узнать больше

Для акционерного общества

Годовой отчет и бухгалтерский баланс АО утверждается общим собранием акционеров (пп. 11 п. 1 ст. 48 208-ФЗ). Но в уставе акционерного общества могут прописать, что утверждение годовой отчетности — в компетенции совета директоров или наблюдательного совета (пп. 13.1 п. 1 ст. 65 208-ФЗ). Сроки и порядок утверждения зависят от того, кто утверждает годовую отчетность.

Годовое собрание акционеров

Акционеры проводят общее собрание и утверждают годовой отчет и баланс в период с 1 марта по 30 июня следующего года (п. 1 ст. 47 208-ФЗ). Общий порядок таков:

- Директор или другой уполномоченный сотрудник подписывает годовой отчет.

- Ревизионная комиссия подтверждает достоверность отчетных сведений.

- Совет директоров или наблюдательный совет предварительно утверждает отчеты. Если совета нет, решение об утверждении принимает директор. Решение о предварительном утверждении принимают не позже, чем за 30 дней до проведения годового собрания.

- Совет директоров (наблюдательный совет) созывает годовое собрание акционеров.

- Акционеры на общем собрании утверждают годовой отчет и бухгалтерский баланс.

Для принятия решения по отчетам действует специальное правило. Чтобы утвердить годовую отчетность, нужно получить 50% голосов от владельцев голосующих акций общества, которые участвуют в собрании (п. 2 ст. 49 208-ФЗ).

Совет директоров

Совет директоров или наблюдательный совет утверждают отчетность за 30 дней до годового собрания акционеров (п. 4 ст. 88 208-ФЗ). Действует упрощенная процедура (п. 3, 4 ст. 88 208-ФЗ, п. 57.1 Положения ЦБ РФ № 714-П):

- Директор (уполномоченное лицо) подписывает годовой отчет.

- Ревизионная комиссия подтверждает достоверность данных.

- Совет директоров утверждает годовой отчет и баланс.

Непубличные АО с 50 и более акционерами обязаны раскрывать содержание годового отчета и бухгалтерской (финансовой) отчетности. Порядок раскрытия сведений прописан в Положении ЦБ РФ № 714-П от 27.03.2020.

Собрали в таблице все штрафы за нарушения в утверждении отчетности.

| Нарушение | Взыскание | Законодательная норма |

|---|---|---|

|

Не провели общее собрание участников и не утвердили годовые отчеты |

Штраф:

Если заплатите в течение 20 дней после выдачи постановления, сэкономите: можно перечислить только 50% от суммы штрафа |

ч. 11 ст. 15.23.1 КоАП РФ |

| ч. 1.3-1 ст. 32.2 КоАП РФ | ||

| Не раскрыли или нарушили сроки раскрытия информации из годовой отчетности |

Штраф:

Виновных лиц (например, руководителя) могут дисквалифицировать на срок от 1 до 2 лет |

п. 2 ст. 15.19 КоАП РФ |

Все ООО и АО утверждают годовой отчет и бухгалтерский баланс. Никаких исключений не предусмотрено. И за нарушение этого требования накажут всех без исключения.

А вот если сдать в налоговую неутвержденный бухгалтерский баланс, штрафов не будет. Сдача баланса без даты утверждения — это не нарушение. Поэтому ни налоговая, ни административная ответственность к обществу и его должностным лицам не применяется.

Воспользуйтесь сервисом отправки отчетности через интернет Контур Экстерн. С Контуром вы всегда будете сдавать актуальные формы в установленные сроки. И забудете про штрафы, пени и недоимки.

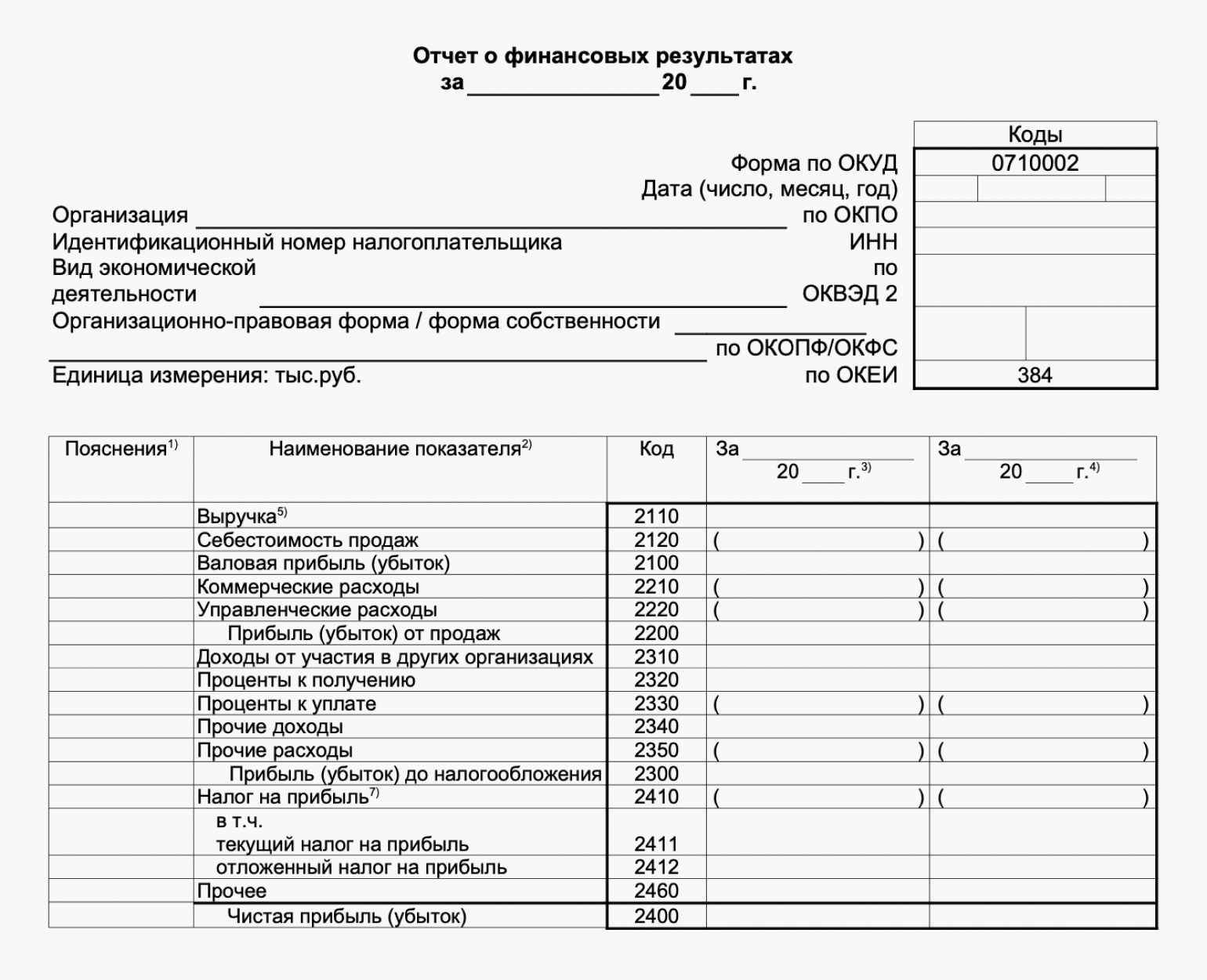

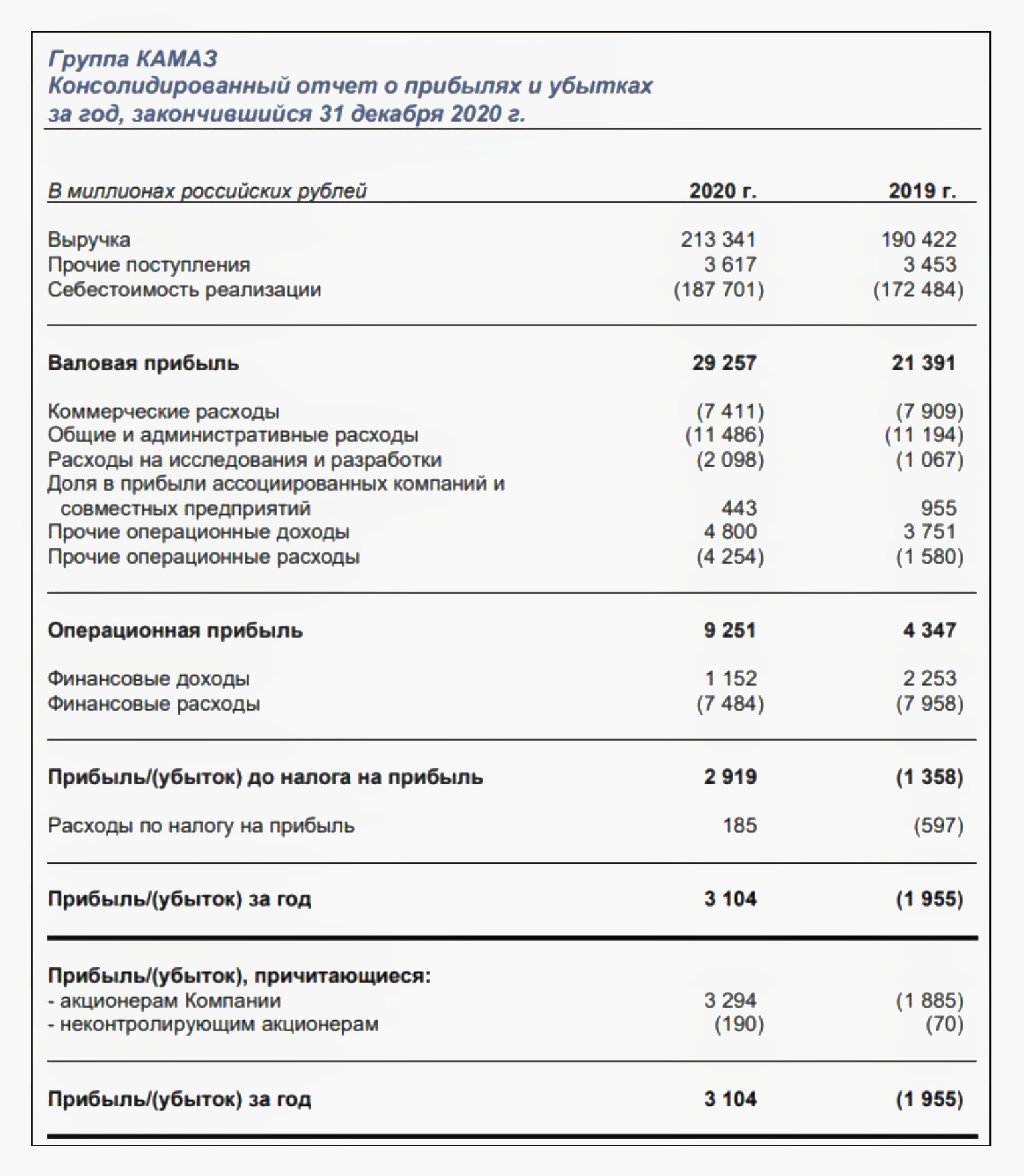

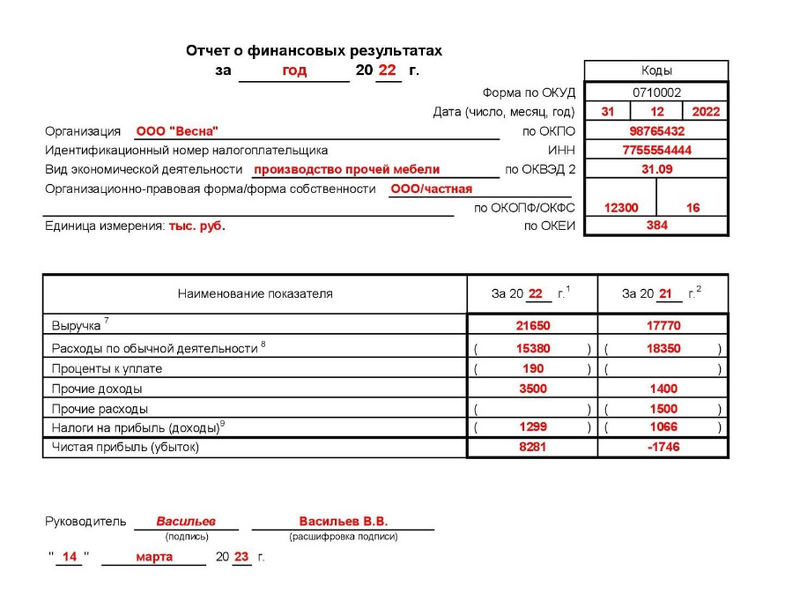

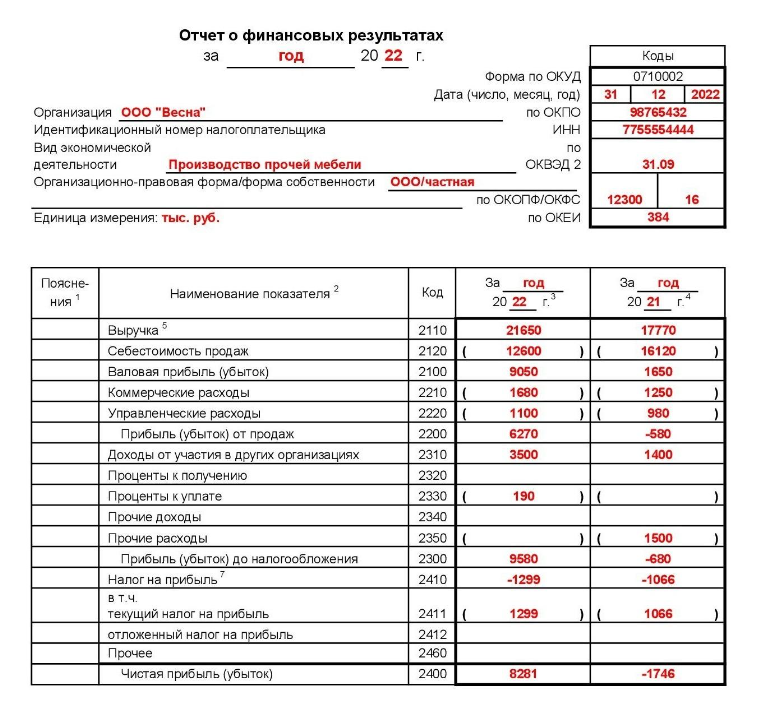

По итогам периода бухгалтерия компании формирует отчет о финрезультатах. Он показывает все доходы и расходы бизнеса и прибыль или убыток от деятельности. Заполнение отчета — важная задача, так как им интересуются не только налоговики, но и учредители, инвесторы, банки и другие лица, которые хотят видеть реальные показатели бизнеса.

Форма отчета о финансовых результатах

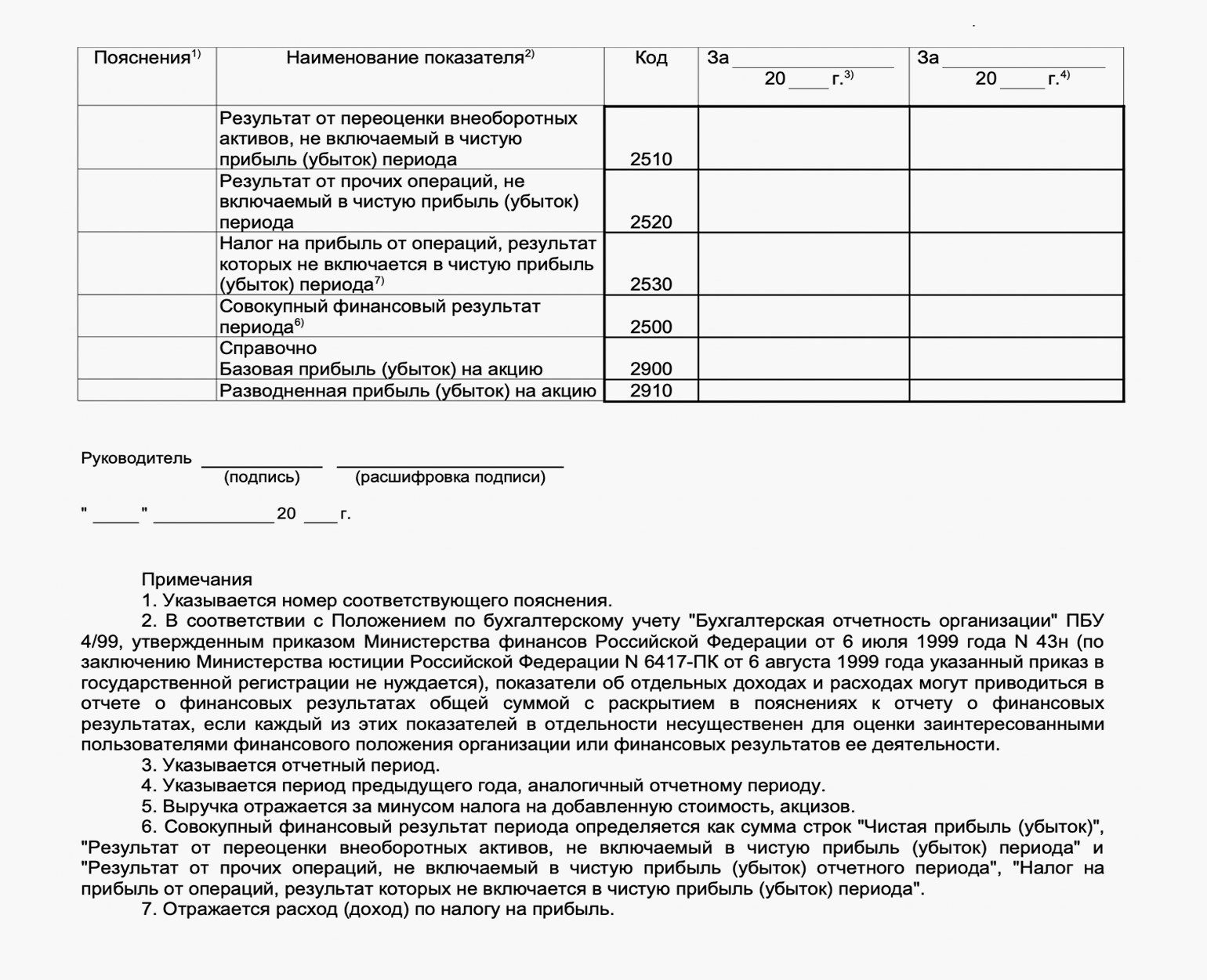

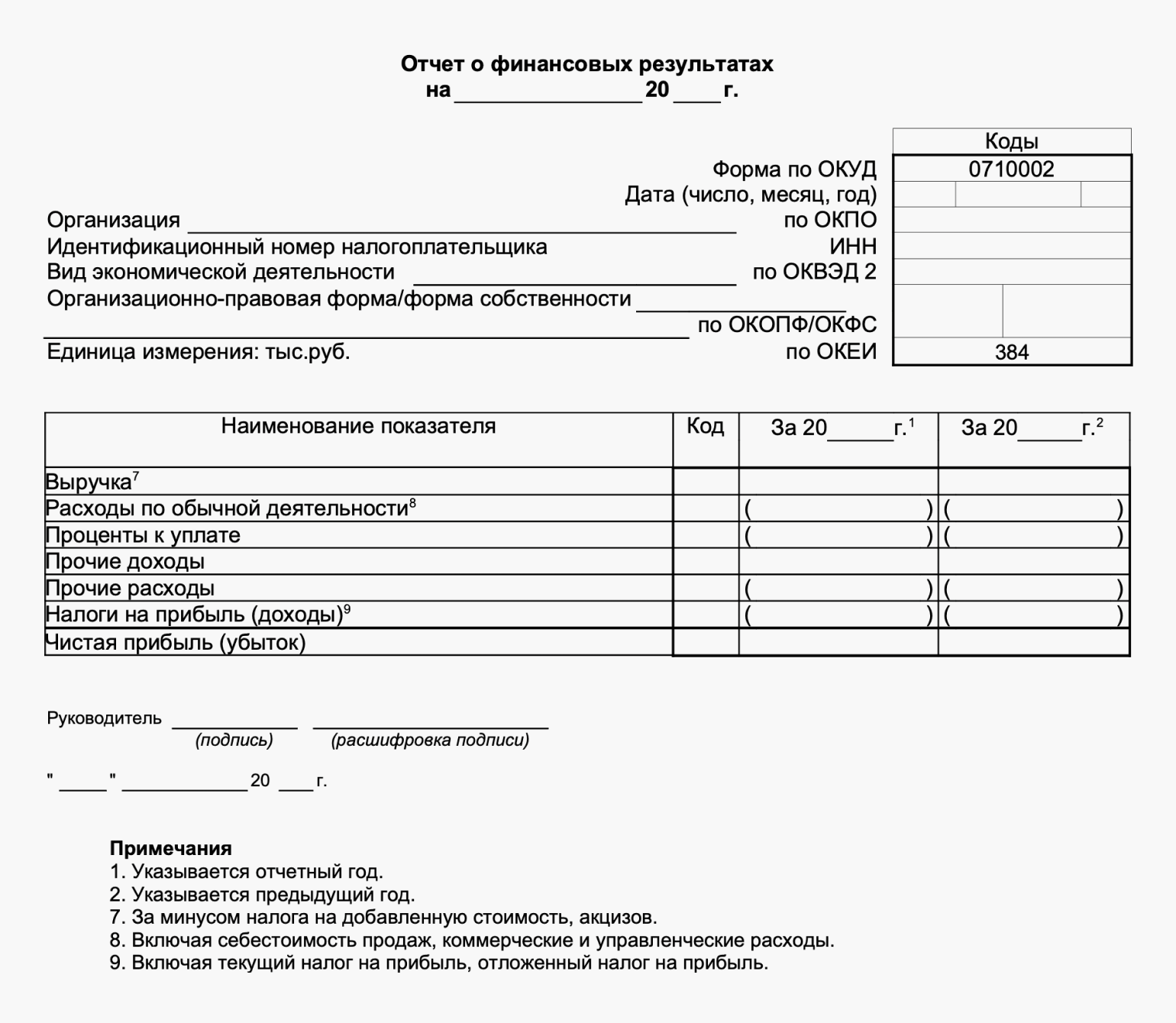

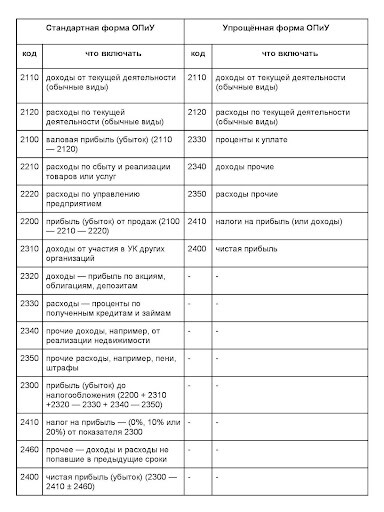

Форма документа закреплена в Приказе Минфина РФ от 02.07.2010 № 66Н. Большинство компаний используют стандартную форму 0710002, субъекты малого предпринимательства, некоммерческие организации и резиденты Сколково могут использовать упрощенную форму 0710003.

Форма отчета о финансовых результатах официально закреплена и обязательна к заполнению. Разрабатывать внутренний вариант не нужно, так как налоговая его не примет. Однако компания имеет право самостоятельно установить уровень детализации и расшифровать строки, если считает нужным.

Изменения в отчете о финансовых результатах с 2022 года

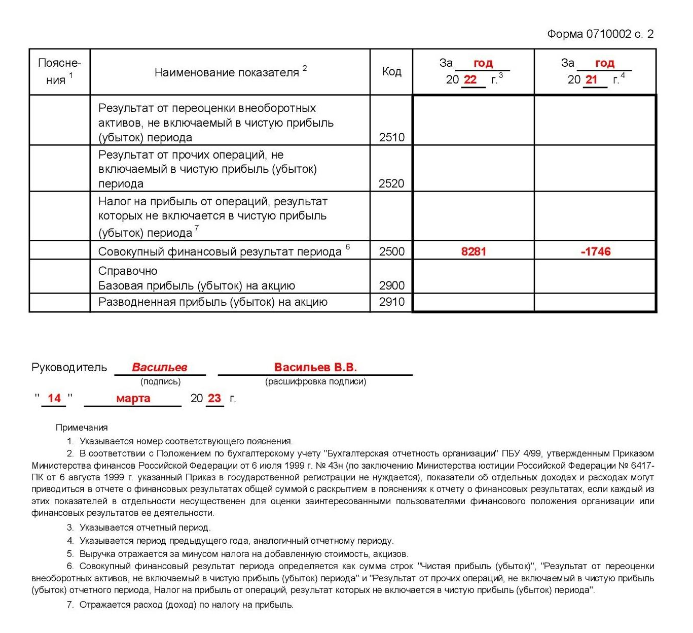

В 2020 году были внесены изменения в ПБУ 18/02, и это повлияло на отражение информации о налоге на прибыль в отчете о ФР. Изменения коснулись следующих моментов:

- строка 2410 теперь состоит из суммы строк 2411 (сумма берется из строки 180 листа 02 декларации по налогу на прибыль) и строки 2412 (общее изменение показателей отложенного налогового актива и отложенного налогового обязательства);

- формула расчета чистой прибыли теперь выглядит так: стр. 2400 = стр. 2300 + стр. 2410 + стр. 2460;

- ввели строку 2530, которую используют для отражения информации о налоге на прибыль по результатам переоценки внеоборотных активов, не включаемым в чистую прибыль периода (строка 2510); прочих операций, не включаемым в чистую прибыль периода (строка 2520).

Последние изменения в форму вносил приказ Минфина от 19.04.2019 № 61н. Они применялись с отчетности за 2020 год. С тех пор отчет о финансовых результатах не менялся.

Расшифровка отчета о финансовых результатах

Отчет о ФР призван показать пользователю — то есть налоговому инспектору, банку или собственнику — порядок формирования четырех видов прибыли:

- валовая прибыль;

- прибыль от продаж;

- прибыль до налогообложения;

- итоговый показатель — чистая прибыль.

Отчет заполняйте в тысячах рублей. Отрицательные показатели, например, расходы или убыток показывайте в круглых скобках. Напротив каждого показателя есть графа «Пояснения». Здесь указывайте номер пояснения, которое подробно раскрывает информацию по этой строке.

Порядок расчета показателей — в таблице ниже.

| Код строки | Показатель |

|---|---|

| 2110 |

Выручка (без НДС и акцизов) Это оборот по кредиту счета 90.Выручка за отчетный период, уменьшенный на дебетовый оборот по счетам 90.НДС и 90.Акцизы |

| 2120 |

(Себестоимость) Формируется следующими проводками: |

| 2100 | Валовая прибыль Стр. 2100 = Стр. 2110 — Стр. 2120 |

| 2210 |

(Коммерческие расходы) Формируется следующими проводками: |

| 2220 |

(Управленческие расходы) Формируется следующими проводками: |

| 2200 |

Прибыль (убыток) от продаж При этом строка 2200 должна быть равна остатку счета 99 по аналитическому счету учета прибыли (убытка) от продаж |

| 2310 |

Доходы от участия в других организациях (дивиденды, продажа долей в УК других юрлиц) Формируется следующими проводками: |

| 2320 |

Проценты к получению (проценты от депозитов, выданных займов) Формируется следующими проводками: |

| 2330 |

(Проценты к уплате (уплаченные проценты по кредитам и займам)) Формируется следующими проводками: |

| 2340 |

Прочие доходы (продажи неиспользуемого сырья, сдача имущества в аренду, рибейты, если эти виды деятельности не относятся к основным) Оборот по кредиту счета 91.1 — строка 2310 — строка 2320 — оборот по дебету счета 91.2 по НДС и акцизам |

| 2350 |

(Прочие расходы) Оборот по дебету счета 91.2 за исключением процентов к уплате (строка 2330), НДС, акцизов и иных обязательных платежей, подлежащих получению |

| 2300 |

Прибыль до налогообложения При этом строка 2300 должна быть равна остатку счета 99 по аналитическому счету учета бухгалтерской прибыли (убытка) |

| 2410 | Налог на прибыль, в т.ч. |

| 2411 |

(текущий налог на прибыль) Сумму рассчитывайте по формуле: По счету 99 используйте аналитику в разрезе учета условного дохода/расхода по налогу |

| 2412 |

отложенный налог Сумму рассчитывайте по одной из двух формул:

|

| 2460 |

Прочее Дебетовые оборот по счету 99 (штрафы, списанные ОНА) – Кредитовый оборот по счету 99 (списанные ОНО) |

| 2400 | Чистая прибыль Стр. 2400 = Стр. 2300 + Стр. 2410 + Стр. 2460 |

Важно! Показатель прибыли может быть отрицательным, тогда это убыток. Его указывайте в скобках.

Организации, ведущие упрощенный бухучет и не применяющие ПБУ 18/02, в строке 2411 указывают сумму налога на прибыль в соответствии с проводкой Д99 К68. Компании, применяющие ПБУ 18/02, рассчитывают ОНО и ОНА и указывают их по строке 2412.

Спецрежимники, например, плательщики УСН, в строке 2411 указывают сумму налога в соответствии со своим режимом налогообложения.

Кроме того, в отчете о ФР есть блок с дополнительной информацией.

| Код строки | Показатель |

|---|---|

| 2510 |

Переоценка внеоборотных активов Прочие операции, не включенные в чистую прибыль. Изменение добавочного капитала, которое стало результатом переоценки, проведенной в отчетном периоде. |

| 2520 |

Изменение величины капитала организации за отчетный период, кроме чистой прибыли (убытка), изменения добавочного капитала после переоценки внеоборотных аективов, изменения уставного капитала, курсовойц разницы по валютным расчетам с учредителями, эмиссионного дохода, распределения чистой прибыли между собственниками и иного изменения капитала из-за операций с собственниками. |

| 2530 |

Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода Строка 2520 × Ставка налога на прибыль + Строка 2510 × Ставка налога на прибыль |

| 2500 | Чистая прибыль с учетом корректировок по показателям из строк 2520 и 2530 |

| 2900 |

Прибыль на одну обыкновенную акцию Для расчета разделите сумму прибыли на количество акций |

| 2910 | Разводненная прибыль на акцию, то есть показатель снижения прибыли на одну акцию, которое может произойти в будущем |

Отчет — один из основных источников информации для финансово-экономического анализа компании. Например, только после полного анализа документа банки выдают кредит, а инвесторы решают вопрос о вложении денег.

Взаимоувязка бухгалтерского баланса и отчета о финрезультатах

Отчет о ФР и бухбаланс связывают показатели нераспределенной и чистой прибыли. Для проверки правильности заполнения отчета о ФР используйте следующее равенство:

Нераспределенная прибыль отчетного года = Нераспределенная прибыль предыдущего периода + Чистая прибыль отчетного периода

Однако данное равенство может не соблюдаться при распределении дивидендов, в таком случае уместно другое равенство:

Нераспределенная прибыль отчетного года = Нераспределенная прибыль предыдущего периода + Чистая прибыль отчетного периода — Выплаченные дивиденды

Налоговики всегда проверяют соблюдение этого равенства. В случае, если есть расхождения, ФНС может запросить разъяснения, например, решение учредителей о распределении дивидендов.

Срок и место сдачи отчета о финансовых результатах

Отчет сдавайте в налоговую инспекцию по месту постановки на учет. Форма сдачи — только электронная, документ «на бумаге» налоговая не примет. В органы статистики отчет сдавать больше не нужно.

Отчет о ФР сдается в составе бухотчетности по итогам года. Срок — не позднее 31 марта, следующего за отчетным годом (пп. 5.1 п. 1 ст. 23 НК РФ). Если 31 марта выпадает на выходной, срок переносится на следующий рабочий день.

Пример заполнения отчета о ФР

ООО «Альянс» закупил ноутбуки для перепродажи. Всего 1 000 ноутбуков за 7 200 000 рублей, в том числе НДС 20 % — 1 200 000 рублей. Выручка от их продажи составила 15 000 000 рублей, в том числе НДС 20 % — 2 500 000 рублей.

Расходы на зарплату отдела продаж — 2 000 000 рублей, на зарплату директора — 500 000 рублей, на аренду офиса — 150 000 рублей.

Для закупки ноутбуков компания привлекала кредит. Уплаченные проценты — 400 000 рублей.

| Код строки | Показатель | Сумма, тыс. руб. |

|---|---|---|

| 2110 |

Выручка (без НДС) |

12 500 |

| 2120 |

Себестоимость |

(6 000) |

| 2100 |

Валовая прибыль |

6 500 |

| 2210 |

Коммерческие расходы |

(2 000) |

| 2220 |

Управленческие расходы |

(500 + 150 = 650) |

| 2200 | Прибыль от продаж Стр. 2200 = Стр. 2100 — Стр. 2210 — Стр. 2220 |

3 850 |

| 2310 |

Доходы от участия в других организациях |

0 |

| 2320 |

Проценты к получению (проценты от депозитов, выданных займов) |

0 |

| 2330 |

(Проценты к уплате) |

400 |

| 2340 |

Прочие доходы |

0 |

| 2350 | (Прочие расходы) | 0 |

| 2300 | Прибыль до налогообложения Стр. 2300 = Стр. 2200 + Стр. 2310 + Стр. 2320 — Стр. 2330 + Стр. 2340 — Стр. 2350 |

3 450 |

| 2410 | Налог на прибыль, в т.ч. | (690) |

| 2411 | текущий налог на прибыль | (3 450 × 20% = 690) |

| 2412 | отложенный налог на прибыль | 0 |

| 2460 | Прочее | 0 |

| 2400 | Чистая прибыль Стр. 2400 = Стр. 2300 + Стр. 2410 + Стр. 2460 |

2 760 |

Рекомендуем облачный сервис Контур.Бухгалтерия. Больше не нужно собирать бухгалтерскую отчетность вручную. Программа самостоятельно распределит обороты и остатки по счетам бухучета и выдаст вам полностью заполненный отчет. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Продолжим тему отчётности для самой распространённой организационно-правовой формы предприятий в России – обществ с ограниченной ответственностью (ООО).

ООО бывают разные. Есть общества с большим числом сотрудником, есть и те, в которых трудоустроены лишь пара человек. Есть общества с финансовым оборотом, исчисляющемся в миллионах и миллиардах рублей, а есть и совсем малоприбыльные ООО. Все они разные, но есть одна обязанность, которая объединяет их – это готовить годовой отчёт.

Что он собой представляет, каков его состав, зачем он нужен, кто его готовит и утверждает – разбираемся в статье.

Ищем определение годового отчёта ООО – что это за документ?

Чтобы узнать определение годовой отчётности ООО, обратимся сначала к Федеральному закону «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ. Примечательно, что несмотря на то, что закон об ООО содержит требование к подготовке и утверждению такого отчёта, в нём, однако, не содержится чёткого определения, что же это за документ.

Есть определение данного типа документа в письме Банка России от 10.04.2014 № 06-52/2463. Однако оно касается акционерных обществ, а не ООО. В нём говорится, что годовой отчет – это один из важнейших инструментов информационного взаимодействия с акционерами и заинтересованными лицами, содержащий информацию об итогах деятельности компании за год.

И всё же п. 2 ст. 33 закона об обществах с ограниченной ответственностью содержит норму, которая звучит следующим образом: утверждение годовых отчётов относится к полномочиям общего собрания участников общества.

Финализируя, мы предлагаем такое определение годового отчёта для ООО:

Это документ, который руководитель ООО раз в год направляет общему собранию участников общества, включающий в себя информацию об итогах деятельности ООО за прошедший период – то есть за последний календарный год.

Теперь поговорим о содержании данного отчёта, порядке его подготовки и утверждения.

Формула годового отчёта ООО – каковы обязательные элементы?

Законом об ООО не предусматривается единого шаблона годовых отчётов.

Если нет чётких регламентов к годовым отчётам, значит, они могут быть составлены в свободной форме.

Но есть одно «но»: их состав законодательно раскрыт более или менее ясно: в них должны быть включены сведения о чистых активах общества (п. 3 ст. 30 закона об ООО).

Что это за сведения?

— Об изменении стоимости чистых активов и уставного капитала за три прошедших года, в т.ч. за отчётный год. Если компания «моложе» трёх лет, то сведения указываются за каждый истёкший год.

— Обоснованные доводы, по каким причинам стоимость чистых активов вышла меньше уставного капитала (если это необходимо). Такое обоснование предоставляют генеральный директор и совет директоров.

— Список мер, которые позволяют уравнять стоимость чистых активов с уставным капиталом (также при необходимости).

А ещё ООО могут годовую отчётность составлять, исходя из законодательных требований к аналогичному документу для акционерных обществ. То есть в отчёты ООО могут включить:

— Информацию о положении компании в отрасли.

— Список приоритетных направлений деятельности.

— Отчёт совета директоров об итогах деятельности компании по приоритетным направлениям.

— Объём использованных компанией энергетических ресурсов, причём как в денежном, так и в натуральном выражении.

— Перспективы развития.

— Информацию о выплаченных дивидендах.

— Иные сведения, которые исполнительный орган считает необходимым включить.

Поэтому многие общества с ограниченной ответственностью при составлении годовых отчётов опираются на положение «О раскрытии информации эмитентами эмиссионных ценных бумаг», (утв. Банком России от 30.12.2014 № 454-П). Этот документ содержит информацию о сведениях, которые должно включать в свои годовые отчёты АО.

Подготовка годовых отчётов ООО – кому поручить?

Ответ прост: за подготовку годовых отчётов отвечает исполнительный орган, ведь именно этот пул сотрудников лучше всего знает, как обстоят дела в фирме.

ФЗ об обществах с ограниченной ответственностью закрепляет, что до момента представления документа общему собранию участников, он должен пройти проверку аудиторами и ревизионной комиссией. Они проверяют корректность данных и ищут нарушения.

Обращаем внимание: если в компании нет аудитора и ревизионной комиссии, то их заключение не нужно. В каких случаях в компании должны привлекаться эти специалисты для проверки?

Ревизионная комиссия должна быть, если:

— В обществе больше 15 участников;

— Её наличие предусматривает устав.

Аудитор должен привлекаться, если:

— Это обязательно по законодательству (пример – банки);

— Это прописано в уставе общества;

— Такое решение принято собранием участников.

Идём далее. Чаще всего в компании годовой отчёт готовит бухгалтер или штатный юрист. Документ готовится и отправляется на утверждение в письменной форме.

До представления общему собранию участников годовому отчёту ООО нужно быть подписанным генеральным директором и главным бухгалтером. Также в годовые отчёты ставят отметку о предварительном утверждении советом директоров или единоличным исполнительным органом.

Процесс утверждения годового отчёта ООО – шаг за шагом

Такие отчёты ООО утверждают на очередном общем собрании участников общества. Оно проводится ежегодно в период с первых чисел марта по последние числа апреля, но точные сроки указываются в уставе ООО.

Итак, вы составили отчёт годовой в письменной форме. Какие действия должны последовать за этим?

1. Для начала необходимо определиться с датой проведения очередного (годового) собрания участников ООО, при этом самих участников нужно уведомить о событии за 30 дней до даты его проведения (исключение – если иные сроки не предусматривает устав ООО).

2. Второй шаг – это непосредственно проведение собрания. На нём нужно принять решение об утверждении или неутверждении годового отчёта. Утверждение определяется большинством голосов от всей суммы голосов участников общества (исключение – если в уставе ООО прописана необходимость достижения определённого процента от общей суммы голосов).

3. По итогам собрания составляется протокол. Он подшивается в книгу протоколов общества, а его копия направляется всем участникам заказным письмом – не позднее 10 дней с даты его составления.

Важно: решение, которое приняло собрание участников общества – об утверждении или неутверждении отчёта ООО – должно быть подтверждено нотариально или другим способом, устанавливаемым уставом общества или по единогласному решению участников (ст. 67.1 ГК РФ).

Если по итогам собрания годовой отчёт не утвердили, придётся собираться вновь – на внеочередное собрание участников.

Кстати, иногда может возникнуть требование раскрыть публично годовую отчётность. Это касается случаев, когда общество размещает облигации или другие ценные бумаги.

Подытожим. Чёткого определения годового отчёта ООО нет, как нет и шаблона этого документа. Однако есть вполне ясные указания к его составу, порядку формирования и утверждения. К тому же, целесообразно при его подготовке обращаться к рекомендациям по составлению аналогичного документа для АО.

Поэтому ООО может издать свой внутренний нормативно-правовой акт, в котором оно утверждает собственную форму годовых отчётов – опираясь не только на требования законодательства к их составу, но и на специфику деятельности компании, её корпоративную структуру, число участников общества, направления деятельности и другие важные моменты.

Отправить

Запинить

Твитнуть

Поделиться

УПРАВЛЕНЧЕСКАЯ ОТЧЕТНОСТЬ: НАЗНАЧЕНИЕ, ОТЛИЧИЕ ОТ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Управленческая отчетность — это совокупность внутренних отчетов предприятия, формируемых на добровольной основе. Главная цель формирования управленческой отчетности — получить достоверную информацию о состоянии дел организации на конкретную дату, например, для предоставления руководству или собственникам предприятия.

Основное отличие управленческой отчетности от бухгалтерской — в получателе, конечном пользователе. Бухгалтерскую отчетность составляют в обязательном порядке для представления в налоговые органы, для аудиторов. Она нужна, чтобы проанализировать работу предприятия за прошедший отчетный период, проверить правильность отражения фактов хозяйственной деятельности организации.

Добровольная управленческая отчетность требуется руководителю предприятия, его заместителям, другим уполномоченным лицам (управленческий персонал, менеджеры), а также собственникам предприятия для анализа и планирования дальнейшей деятельности в краткосрочной или долгосрочной перспективе.

Бухгалтерскую отчетность составляют в целом по предприятию, управленческую отчетность при необходимости представляют в разрезе структурных и обособленных подразделений, дочерних компаний и др. Такая детализация позволяет выявить проблемные места.

ЭТО ВАЖНО

Эксперты по составлению управленческой отчетности отмечают, что перегружать отчеты информацией не стоит, иначе документ будет сложно воспринимать.

Обычно управленческие отчеты включают плановые и фактические показатели. Это позволяет проводить план-фактный анализ и рассчитывать относительные коэффициенты, характеризующие эффективность финансово-хозяйственной деятельности.

Периодичность формирования и состав управленческой отчетности зависят исключительно от требований конечных пользователей (например, руководства). Отчеты могут составляться ежедневно, еженедельно, ежемесячно, ежеквартально и за год.

Рассмотрим основные формы управленческой отчетности, которые можно применить практически в любой организации. Для наглядности используем управленческие отчеты предприятия ООО «Березка» (название условное), выпускающего мебель.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (ДОХОДАХ И РАСХОДАХ)

Этот отчет стоит в основе управленческого учета. В нем отражают информацию о реальной прибыли/убытке предприятия. Задача любой коммерческой организации — получить положительный финансовый результат (прибыль), поэтому данному отчету уделяют особое внимание.

Для построения управленческого отчета о прибылях и убытках лучше всего использовать форму Отчета о финансовых результатах, утвержденную Приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) «О формах бухгалтерской отчетности организаций».

В управленческом отчете допустимо как сгруппировать некоторые строки отчета, так и дать более детализированную расшифровку (в первую очередь это касается расходов предприятия). Конечные получатели документа могут запросить детализацию по выручке (например, с разбивкой по видам выпускаемой продукции).

Рассмотрим управленческий отчет о прибылях и убытках мебельного предприятия ООО «Березка» (табл. 1).

|

Таблица 1. Управленческий отчет о прибылях и убытках за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

56 501 |

|

Себестоимость продаж |

46 991 |

|

Валовая прибыль (убыток) |

9510 |

|

Прибыль (убыток) от продаж |

9510 |

|

Проценты к уплате |

301 |

|

Прочие расходы |

845 |

|

Прибыль (убыток) до налогообложения |

8364 |

|

Текущий налог на прибыль |

1673 |

|

Чистая прибыль (убыток) |

6691 |

Основное, что мы видим из данного отчета, — положительный финансовый результат деятельности предприятия (6691 тыс. руб.).

Выручка от реализации превышает общую себестоимость, то есть сумму всех расходов, связанных с выпуском и реализацией продукции. Однако каждое предприятие постоянно стремится увеличить прибыль. Для этого, как правило:

• увеличивают цену реализации единицы продукции (в итоге растет размер выручки от реализации);

• сокращают себестоимость продаж (при неизменном размере выручки это увеличивает прибыль, в том числе прибыль с единицы продукции).

При планировании финансовых результатов на основе управленческой отчетности учитывают фактический и планируемый объемы реализации. Такое планирование достаточно условное, так как в состав себестоимости продаж входят как постоянные, так и переменные расходы, причем постоянные расходы практически не изменяются с ростом или снижением объема реализации.

Проведем предварительные расчеты, необходимые для формирования планового отчета о прибылях и убытках.

Нам известно, что выручка в размере 68 074 тыс. руб. получена от реализации 213 ед. продукции по цене 265 262,90 руб. за единицу. В следующем отчетном периоде планируется реализовать 264 ед. Планируемая выручка составит 70 029 тыс. руб. (265 262,90 руб. × 264 ед.).

При себестоимости единицы в 220 616,3 руб. себестоимость выпуска 264 ед. составит 58 243 тыс. руб. (220 616,30 руб. × 264 ед.).

Сформируем прогнозный управленческий отчет о прибылях и убытках (табл. 2).

|

Таблица 2. Прогноз управленческого отчета о прибылях и убытках на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

70 029 |

|

Себестоимость продаж |

58 243 |

|

Валовая прибыль (убыток) |

11 787 |

|

Прибыль (убыток) от продаж |

11 787 |

|

Проценты к уплате |

373 |

|

Прочие расходы |

1047 |

|

Прибыль (убыток) до налогов |

10 366 |

|

Текущий налог на прибыль |

2073 |

|

Чистая прибыль (убыток) |

8293 |

При таком планировании показатели рентабельности (продукции, предприятия, продаж и др.) остаются неизменными, ведь при прогнозировании учитывают только колебания объема реализации.

Рассчитаем основные показатели рентабельности, которые характеризуют доходность предприятия и экономическую целесообразность его деятельности.

1. Рентабельность основной деятельности (R1) — отношение прибыли до налогообложения к выручке от реализации продукции. Данный коэффициент показывает, какую часть составляет прибыль в составе выручки. Условно нормативным значением рентабельности основной деятельности принято считать 10–15 %.

Рассчитаем рентабельность основной деятельности на прогнозируемый 4 квартал 2021 г.:

- 1(4 кв) = 10 366 тыс. руб. / 70 029 тыс. руб. × 100 % = 14,8 %.

Значение рентабельности основной деятельности за отчетный 3 квартал 2021 г. было таким же:

- 1(3 кв) = 8364 тыс. руб. / 56 501 тыс. руб. × 100 % = 14,8 %.

Чем выше размер прибыли по отношению к выручке, тем более доходным считается предприятие.

2. Рентабельность продукции (R2) — отношение чистой прибыли к полной себестоимости. Показатель имеет большое значение для анализа эффективности деятельности. Он показывает, насколько прибыльна производимая продукция, сколько прибыли получило предприятие с общих издержек на ее производство.

Прогноз рентабельности продукции на 4 квартал 2021 г. составил:

R2(4 кв) = 8293 тыс. руб. / 58 243 тыс. руб. × 100 % = 14,24 %.

За 3 квартал 2021 г. рентабельность продукции составила ту же величину:

R2(3 кв) = 6691 тыс. руб. / 46 991 тыс. руб. × 100 % = 14,24 %.

На этапе анализа управленческой отчетности и планирования деятельности в краткосрочной или долгосрочной перспективе можно выявить проблемные зоны: высокие издержки предприятия на производство продукции, низкая выручка и др.

По результатам анализа формируют политику дальнейшего развития предприятия, принимают решение, например, об отказе от производства какого-либо вида продукции, о расширении рынка сбыта, оптимизации затрат, повышении/понижении розничной цены и др.

УПРАВЛЕНЧЕСКИЙ БАЛАНС

Управленческий баланс по структуре практически аналогичен бухгалтерскому балансу, то есть он представляет собой некое равновесие активов и пассивов предприятия.

Форма управленческого баланса не утверждена на законодательном уровне, поэтому рекомендуем воспользоваться бланком привычного бухгалтерского баланса.

Важный момент: в зависимости от пожелания конечного пользователя можно удалить ненужные строки баланса, сгруппировать отдельные статьи или детально расписать их (например, заемные средства, если их удельный вес в валюте баланса значителен).

В таблице 3 представлен управленческий баланс ООО «Березка».

|

Таблица 3. Управленческий баланс за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

4560 |

|

Итого по разделу I |

4563 |

|

II. Оборотные активы |

|

|

Запасы |

13 664 |

|

Дебиторская задолженность |

21 290 |

|

Денежные средства и денежные эквиваленты |

3858 |

|

Итого по разделу II |

38 812 |

|

Баланс |

43 375 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

71 |

|

Резервный капитал |

12 |

|

Нераспределенная прибыль (непокрытый убыток) |

13 635 |

|

Итого по разделу III |

13 718 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

522 |

|

Кредиторская задолженность |

29 135 |

|

Итого по разделу V |

29 657 |

|

Баланс |

43 375 |

Привычная форма бухгалтерского баланса упрощена — удалены статьи с нулевыми значениями, за исключением раздела IV, чтобы акцентировать внимание на том, что долгосрочных обязательств у предприятия нет.

На базе данных управленческого баланса за 3 квартал 2021 г. рассчитывают основные показатели финансового состояния предприятия. На этом этапе не нужен комплексный анализ отчетности — достаточно акцентировать внимание на основных проблемных зонах.

Коэффициент обеспеченности собственными средствами (Косс) — отношение разницы собственного капитала и внеоборотных активов к оборотным активам:

Косс = (Итог по разделу III – Итог по разделу I) / Итог по разделу II.

В нашем случае Косс = (13 718 тыс. руб. – 4563 тыс. руб.) / 38 812 тыс. руб. = 0,24.

Значение показателя говорит о неудовлетворительной структуре баланса и высокой вероятности неплатежеспособности предприятия в целом.

О хорошем финансовом состоянии предприятия и его возможности проводить независимую финансовую политику говорит значение показателя больше 0,5.

Коэффициент задолженности (Кз) — отношение общей задолженности предприятия к собственным средствам:

Кз = (Итог по разделу IV + Итог по разделу V) / Итог по разделу III.

На анализируемом предприятии: Кз = 29 657 тыс. руб. / 13 718 тыс. руб. = 2,16.

Нормативное значение коэффициента задолженности — ниже 1. В противном случае говорят о превышении размера заемных средств над собственными.

На основании результатов управленческого баланса за 3 квартал 2021 г. можно спрогнозировать модель управленческого баланса на следующий период (например, методом процента от продаж). Для этого нужны данные:

• о фактических продажах за отчетный период (для нашего примера — 213 ед.);

• планируемый объем продаж в следующем периоде (для нашего примера — 264 ед.).

Коэффициент изменения объема реализации (Кизм) рассчитывают следующим образом:

Кизм = Q2 / Q1,

где Q1 — объем реализации продукции за предшествующий период, шт.;

Q2 — объем реализации продукции на планируемый период, шт.

В нашем случае Кизм = 264 ед. / 213 ед. = 1,239.

В основе данной методики утверждение, что статьи баланса напрямую зависят от колебаний объема реализации.

Основные принципы составления управленческого баланса методом процента от продаж:

• текущие активы, текущие обязательства и переменные издержки при изменении объема продаж на определенный процент изменяются в среднем на такой же процент;

• при полной загрузке производственной мощности делается допущение, что потребность в основных средствах изменяется прямо пропорционально изменению объема выпуска продукции. Остальные внеоборотные активы (за исключением основных средств) берут в прогноз неизменными;

• долгосрочные обязательства и собственный капитал, в состав которого входят уставный капитал, добавочный капитал, резервный капитал, доходы будущих периодов и резервы предстоящих расходов, также берут в прогноз неизменными;

• нераспределенную прибыль прогнозируют следующим образом: к нераспределенной прибыли базового периода прибавляют прогнозируемую чистую прибыль и вычитают дивиденды, если на них запланированы расходы.

Размер чистой прибыли по данным прогноза (см. табл. 2) — 8293 тыс. руб. при условии, что предприятие не будет распределять прибыль на дивиденды из-за высокого уровня краткосрочных обязательств, которые нужно погасить. Чистую прибыль можно направить на:

• увеличение нераспределенной прибыли (5779 тыс. руб.);

• погашение обязательств (2515 тыс. руб.).

Составим на основании рассмотренной методики прогнозную модель управленческого баланса на 4 квартал 2021 г. (табл. 4).

|

Таблица 4. Прогноз управленческого баланса на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

5652 |

|

Итого по разделу I |

5655 |

|

II. Оборотные активы |

|

|

Запасы |

16 936 |

|

Дебиторская задолженность |

26 388 |

|

Денежные средства и денежные эквиваленты |

4782 |

|

Итого по разделу II |

48 106 |

|

Баланс |

53 761 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

88 |

|

Резервный капитал |

15 |

|

Нераспределенная прибыль (непокрытый убыток) |

19 414 |

|

Итого по разделу III |

19 517 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

647 |

|

Кредиторская задолженность |

33 596 |

|

Итого по разделу V |

34 243 |

|

Баланс |

53 761 |

На основании предложенных изменений рассчитаем коэффициенты:

Косс = (19 517 – 5655) / 48 106 = 0,29;

Кз = 34 243 / 19 517 = 1,75.

Благодаря мероприятиям, сформированным на основе управленческой отчетности, удалось нарастить независимость мебельного предприятия «Березка» от заемных источников финансирования и улучшить соотношение собственных и заемных средств.

Для закрепления эффекта стоит проанализировать доходность предприятия и найти возможность увеличить уровень прибыли для укрепления финансовой независимости.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Отчет о движении денежных средств (ОДДС) содержит информацию о денежных потоках (по расчетному счету и/или кассе), отражая планируемые и фактические поступления и расходования денежных средств.

Отчет о движении денежных средств позволяет:

- оценить финансовые возможности предприятия;

- отслеживать наличие денежных средств на счетах и в кассе предприятия;

- сбалансировать поступления и расходования денежных средств;

- контролировать ликвидность и платежеспособность предприятия.

В Отчет о движении денежных средств, как и в Бюджет движения денежных средств, включают денежные потоки от текущих, инвестиционных и финансовых операций.

Текущие денежные потоки — это поступления от реализации продукции, расходы на оплату услуг поставщиков и подрядчиков, оплата труда работников предприятия, налоговые платежи и др.

Инвестиционные денежные потоки — это операции, связанные с приобретением, созданием или выбытием внеоборотных активов, например затраты на опытно-конструкторские и технологические работы, предоставление займов, платежи в связи с приобретением акций и др.

К денежным потокам от финансовых операций относятся денежные потоки от операций, связанных с привлечением финансирования (денежные вклады, выплаты в связи с выкупом акций, уплата дивидендов, погашение векселей и др.).

Чтобы эффективно планировать расходования и поступления денежных средств, нужно проводить план-фактный анализ, особенно в кризисной ситуации, когда ухудшается платежная дисциплина и у предприятия может не хватать денег для осуществления платежей.

Управленческий ОДДС повышает эффективность планирования и бюджетирования в целом. Рассмотрим управленческий отчет о движении денежных средств ООО «Березка» (табл. 5).

|

Таблица 5. Управленческий отчет о движении денежных средств за 3 кв. 2021 г. |

|||

|

№ п/п |

Показатель |

План |

Факт |

|

Остаток денежных средств на начало месяца |

12 200,00 |

12 200,00 |

|

|

1 |

Поступления денежных средств |

7400,00 |

7400,00 |

|

1.1 |

Поступления по основной деятельности |

7400,00 |

7400,00 |

|

1.1.1 |

Авансы заказчиков |

7400,00 |

7400,00 |

|

1.1.1.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.1.2 |

ООО «Гамма», договор № 212/Т от 28.06.2020 |

7400,00 |

7400,00 |

|

1.1.1.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2 |

Выручка от реализации товаров (работ, услуг) |

0,00 |

0,00 |

|

1.1.2.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.2.2 |

ООО «Гамма», договор № 212/Т от 28.04.2020 |

0,00 |

0,00 |

|

1.1.2.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2.4 |

ООО «Омега», договор № 1 от 23.12.2020 |

0,00 |

0,00 |

|

1.1.2.5 |

ООО «Норма», договор № 7 от 16.02.2020 |

0,00 |

0,00 |

|

1.2 |

Поступления по финансовой деятельности |

0,00 |

0,00 |

|

1.3 |

Поступления по инвестиционной деятельности |

0,00 |

0,00 |

|

2 |

Расходования денежных средств |

7783,05 |

7517,01 |

|

2.1 |

Расходования по основной деятельности |

3647,65 |

3204,21 |

|

2.1.1 |

Расчеты с поставщиками |

2319,05 |

1749,51 |

|

2.1.1.1 |

Расчеты за комплектующие |

2319,05 |

1749,51 |

|

2.1.1.1.1 |

Изделие № 1 |

1174,15 |

604,61 |

|

2.1.1.1.1.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.1.2 |

АО «Альфа» |

268,85 |

0,00 |

|

2.1.1.1.1.3 |

ООО «Диагональ» |

500,69 |

200,00 |

|

2.1.1.1.1.4 |

АО «Ярославль» |

0,00 |

0,00 |

|

2.1.1.1.1.5 |

Прочие поставщики |

404,61 |

404,61 |

|

2.1.1.1.2 |

Изделие № 2 |

1144,90 |

1144,90 |

|

2.1.1.1.2.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.2.2 |

АО «Альфа» |

588,00 |

588,00 |

|

2.1.1.1.2.3 |

ООО «Диагональ» |

0,00 |

0,00 |

|

2.1.1.1.2.4 |

Прочие поставщики |

556,90 |

556,90 |

|

2.1.2 |

Оплата труда |

1022,00 |

1119,00 |

|

2.1.2.1 |

Подразделение № 1 (Москва) |

476,00 |

512,00 |

|

2.1.2.2 |

Подразделение № 2 (Санкт-Петербург) |

546,00 |

607,00 |

|

2.1.3 |

Страховые взносы |

306,60 |

335,70 |

|

2.1.3.1 |

Подразделение № 1 (Москва) |

142,80 |

153,60 |

|

2.1.3.2 |

Подразделение № 2 (Санкт-Петербург) |

163,80 |

182,10 |

|

2.2 |

Общехозяйственные расходы |

3068,00 |

3202,60 |

|

2.2.1 |

Подразделение № 1 (Москва) |

625,00 |

717,60 |

|

2.2.1.1 |

Аренда |

75,00 |

75,00 |

|

2.2.1.2 |

Услуги связи |

3,00 |

3,00 |

|

2.2.1.3 |

Охрана |

0,00 |

0,00 |

|

2.2.1.4 |

Оплата труда (счет 26) |

340,00 |

412,00 |

|

2.2.1.5 |

Страховые взносы (счет 26) |

102,00 |

123,60 |

|

2.2.1.6 |

Расходные материалы, оргтехника |

0,00 |

12,00 |

|

2.2.1.7 |

Транспортные расходы |

55,00 |

55,00 |

|

2.2.1.8 |

Прочие расходы |

50,00 |

37,00 |

|

2.2.2 |

Подразделение № 2 (Санкт-Петербург) |

2443,00 |

2485,00 |

|

2.2.2.1 |

Аренда |

275,00 |

275,00 |

|

2.2.2.2 |

Услуги связи |

15,00 |

17,00 |

|

2.2.2.3 |

Охрана |

0,00 |

0,00 |

|

2.2.2.4 |

Оплата труда (счет 26) |

1610,00 |

1670,00 |

|

2.2.2.5 |

Страховые взносы (счет 26) |

483,00 |

501,00 |

|

2.2.2.6 |

Расходные материалы, оргтехника |

0,00 |

0,00 |

|

2.2.2.7 |

Расходы на содержание транспорта |

10,00 |

10,00 |

|

2.2.2.8 |

Прочие расходы |

50,00 |

12,00 |

|

2.3 |

Общепроизводственные расходы |

1067,40 |

1110,20 |

|

2.3.1 |

Подразделение № 1 (Москва) |

361,90 |

369,20 |

|

2.3.1.1 |

Оплата труда (счет 25) |

263,00 |

284,00 |

|

2.3.1.2 |

Страховые взносы (счет 25) |

78,90 |

85,20 |

|

2.3.1.3 |

Инструмент, материалы производственного назначения |

10,00 |

0,00 |

|

2.3.1.4 |

Прочие расходы |

10,00 |

0,00 |

|

2.3.2 |

Подразделение № 2 (Санкт-Петербург) |

705,50 |

741,00 |

|

2.3.2.1 |

Оплата труда (счет 25) |

535,00 |

570,00 |

|

2.3.2.2 |

Страховые взносы (счет 25) |

160,50 |

171,00 |

|

2.3.2.3 |

Прочие расходы |

10,00 |

0,00 |

|

2.4 |

Расходования по налогам |

0,00 |

0,00 |

|

2.4.1 |

НДС |

0,00 |

0,00 |

|

2.4.2 |

Налог на прибыль |

0,00 |

0,00 |

|

2.4.3 |

Налог на имущество |

0,00 |

0,00 |

|

2.5 |

Расходования по финансовой деятельности |

0,00 |

0,00 |

|

2.6 |

Расходования по инвестиционной деятельности |

0,00 |

0,00 |

|

Cash flow от основной деятельности |

–383,05 |

–117,01 |

|

|

Cash flow от финансовой деятельности |

0,00 |

0,00 |

|

|

Cash flow от инвестиционной деятельности |

0,00 |

0,00 |

|

|

Излишек/недостаток денежных средств на конец месяца |

–383,05 |

–117,01 |

|

|

Остаток денежных средств на конец месяца |

11 816,95 |

12 082,99 |

Первое, на что обратит внимание руководитель или иной конечный пользователь отчета, — отрицательное значение показателя cash flow. Cash flow — это расчетный показатель по каждому типу денежного потока (текущая, финансовая и инвестиционная деятельность), представляющий собой разницу между поступлениями и расходованиями денежных средств.

Отрицательное значение cash flow по отчету свидетельствует о том, что поступления денежных средств ниже расходований. Если бы у предприятия не было остатка денежных средств с предшествующего месяца, оно не смогло бы вносить платежи.

В управленческом ОДДС плановые и фактические показатели представлены в разбивке по выпускаемым изделиям и обособленным подразделениям (Москва и Санкт-Петербург). Руководство может потребовать более детальную разбивку, если плановые показатели значительно отличаются от фактических.

На основании подобного управленческого ОДДС можно:

• спрогнозировать движение денежных средств на следующий период;

• установить лимит средств к расходованию или остаток денег на расчетном счете и в кассе, чтобы обеспечить платежеспособность предприятия в начале следующего отчетного месяца и на случай неплатежеспособности партнеров.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ФАКТИЧЕСКОЙ СЕБЕСТОИМОСТИ ПРОДУКЦИИ

Одна из основных задач каждого предприятия — сформировать такую рыночную цену, чтобы она покрывала расходы на производство реализуемой продукции, при этом была конкурентоспособной, соответствовала качеству продукции, обеспечивала спрос на рынке.

После того как рыночная цена или контрактная фиксированная цена сформирована, нужно постараться удержать себестоимость — в случае превышения себестоимости над ценой предприятие не получит прибыли. Ситуацию можно контролировать с помощью управленческого отчета о фактической себестоимости продукции.

Рассмотрим управленческий отчет о фактической себестоимости продукции ООО «Березка» (табл. 6).

|

Таблица 6. Управленческий отчет о фактической себестоимости единицы продукции за 3 кв. 2021 г., руб. |

|||

|

Статья калькуляции |

План |

Факт |

Изменения, +/– |

|

Затраты на материалы |

53 800,00 |

54 361,00 |

561,00 |

|

Затраты на оплату труда производственных рабочих |

75 500,00 |

76 254,00 |

754,00 |

|

Страховые взносы |

22 650,00 |

22 876,20 |

226,20 |

|

Общепроизводственные расходы |

27 382,00 |

27 761,80 |

379,80 |

|

Общехозяйственные расходы |

41 284,00 |

41 642,70 |

358,70 |

|

Производственная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Прибыль |

44 646,90 |

42 367,20 |

–2279,70 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Этот отчет отражает отклонения плановых показателей калькуляции себестоимости от фактических. Если они значительные, нужно провести дополнительный анализ, чтобы выяснить причины.

На данном этапе создания управленческой отчетности устанавливают группу затрат, имеющих наибольший удельный вес в составе себестоимости, и формируют политику сокращения расходов для увеличения прибыльности продукции.

Например, для сокращения затрат на материалы перезаключают договоры с другими поставщиками на более выгодных условиях. Чтобы уменьшить фонд оплаты труда, сокращают численность рабочих, привлекают сторонние организации к выполнению работ и др.

С учетом мероприятий по оптимизации структуры себестоимости планируют обновленную структуру на следующий отчетный период.

Рассмотрим пример составления планируемой калькуляции себестоимости продукции с учетом роста объемов при сохранении общехозяйственных расходов (как неизменяющейся составляющей структуры себестоимости вне зависимости от колебаний объема) на прежнем уровне.

Фактические общехозяйственные расходы на единицу продукции (см. табл. 6) — 41 642,70 руб. при объеме продаж 213 ед. продукции в отчетном периоде. Следовательно, общий размер общехозяйственных расходов составляет:

41 642,70 руб. × 213 ед. = 8 869 895,10 руб.

Планируемый объем реализации на следующий отчетный период — 264 ед. Разделив общий размер общехозяйственных расходов (8 869 895,10 руб.) на планируемый объем реализации, получим удельные общехозяйственные расходы на единицу продукции — 33 598,09 руб. (табл. 7).

Остальные статьи затрат принимаются к планируемому периоду в неизменном виде по фактическим данным отчета о себестоимости.

|

Таблица 7. Планирование структуры себестоимости единицы продукции на 4 кв. 2021 г. с учетом предложенных мероприятий, руб. |

|||

|

Статья калькуляции |

Факт |

План |

Изменения, +/– |

|

Затраты на материалы |

54 361,00 |

54 361,00 |

0,00 |

|

Затраты на оплату труда производственных рабочих |

74 254,00 |

76 254,00 |

0,00 |

|

Страховые взносы |

22 276,20 |

22 876,20 |

0,00 |

|

Общепроизводственные расходы |

27 761,80 |

27 761,80 |

0,00 |

|

Общехозяйственные расходы |

41 642,70 |

33 598,09 |

8044,61 |

|

Производственная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Прибыль |

44 967,20 |

50 411,81 |

8044,61 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Мы оставили неизменными все статьи затрат, включаемые в себестоимость, кроме общехозяйственных расходов, которые условно не изменяются в зависимости от роста объемов реализации.

Благодаря оптимизации планируемая удельная прибыль на единицу продукции при сохранении розничной цены на прежнем уровне будет увеличена на 8044,61 руб., то есть на общий прогнозный объем продаж — 2 123 777,04 руб. (8044,61 руб. × 264 ед.).

ОТЧЕТ О ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Отчет о дебиторской и кредиторской задолженности может быть совмещен в один управленческий документ или разбит на два самостоятельных документа. Он позволяет оценить платежеспособность предприятия, отследить оборачиваемость задолженностей с помощью относительных коэффициентов.

К СВЕДЕНИЮ

Дебиторская задолженность — сумма денежных средств, которую должны предприятию дебиторы; кредиторская задолженность — сумма денежных средств, которую должно предприятие своим кредиторам.

Факт формирования дебиторской и кредиторской задолженности неизбежен за счет временного разрыва между платежами и передачей готовой продукции.

Отчет о дебиторской и кредиторской задолженности составляют на конкретную дату. Конечный получатель видит информацию о состоянии расчетов с контрагентами и может оперативно контролировать исполнение обязанностей.

Рассмотрим управленческий отчет о дебиторской и кредиторской задолженностях предприятия ООО «Березка» (табл. 8).

|

Таблица 8. Отчет о дебиторской и кредиторской задолженностях |

||||||

|

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 01.10.2021 |

||

|

дата |

сумма, руб. |

дата |

сумма, руб. |

|||

|

Дебиторы |

||||||

|

ООО «Бета» |

11 000 000 |

23.07.2021 |

11 000 000 |

16.07.2021 |

5 500 000 |

5 500 000 |

|

Кредиторы |

||||||

|

ООО «Норман» |

1 100 000 |

15.07.2021 |

1 100 000 |

09.07.2021 |

880 000 |

220 000 |

Анализируя данные отчета, руководитель увидит, что предприятие 09.07.2021 проавансировало на 80 % ООО «Норман» (880 000 руб.). Продукция отгружена в полном объеме 15.07.2021, но на сегодняшний день предприятие еще не рассчиталось окончательно — долг в размере 220 000 руб.

Одновременно с этим ООО «Бета» внесло аванс (50 %) в размере 5 500 000 руб. Продукция в полном объеме отгружена 23.07.2021, однако окончательный расчет в размере 50 % предприятие не получило.

Как правило, в договорах с контрагентами указывают условия поставок и временной промежуток между поставкой и окончательным расчетом (например, окончательный расчет осуществляется в течение пяти рабочих дней с дня приемки покупателем поставляемой продукции).

За нарушение сроков оплаты предполагаются санкции (например, пеня в размере 0,1 % от суммы задержанного платежа за каждый день задержки). Поэтому в случае предъявления требований кредиторов предприятие будет вынуждено не только сделать окончательный расчет, но и выплатить штрафные санкции.

ЗАКЛЮЧЕНИЕ

Мы рассмотрели основные управленческие отчеты, которые формируют для руководителей предприятия. Эти отчеты не являются обязательными, их не нужно сдавать в соответствующие службы, у них нет унифицированных форм.

Управленческие отчеты нужны для внутреннего анализа деятельности, планирования в краткосрочной или долгосрочной перспективе. Вид отчета и периодичность его составления индивидуальны для каждого предприятия и зависят от требований конечного получателя.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2021.

#статьи

- 2 сен 2022

-

0

Отчёт о финансовых результатах: что это такое и как его составить

Что отражать в отчёте о финансовых результатах? Как посчитать доходы, расходы и прибыль? Какую форму отчёта использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Отчёт о финансовых результатах (ОФР) — новое название отчёта о прибылях и убытках, формы №2 бухгалтерской отчётности. Вместе с бухгалтерским балансом ОФР готовят по результатам каждого года и сдают в налоговую не позднее 31 марта.

ОФР должны представлять все юридические лица, зарегистрированные на территории РФ, включая компании, которые ведут бухучёт по упрощённой форме.

Кроме налоговой службы, отчёт о финансовых результатах могут запросить банки, инвесторы или контрагенты. По нему они определяют, стоит ли сотрудничать с компанией.

В статье разберёмся:

- что отражают в отчёте о финансовых результатах;

- какие виды доходов и расходов нужно учитывать;

- какие виды прибыли отражают в отчёте о финансовых результатах;

- по какой форме его нужно составлять;

- как правильно заполнять строки отчёта;

- как узнать больше о формах бухгалтерской отчётности.

В отчёте о финансовых результатах отражают сведения о доходах и расходах компании за отчётный период, а также информацию о её прибыли или убытках. Все данные для отчёта берут из документов бухгалтерского учёта, который каждая компания должна вести непрерывно.

Подробнее о бухгалтерском учёте говорили в статье.

Все доходы и расходы ОФР разделены на три группы по виду операций:

- Операционные — доходы и расходы от основной деятельности компании.

- Неоперационные — доходы и расходы от прочей деятельности компании. Например, от инвестиционной.

- Финансовые или процентные — доходы и расходы от финансовой деятельности компании. Это, например, платежи по банковским кредитам или процентный доход по депозитам.

Отчёт о финансовых результатах составляют по принципу начисления — все доходы и расходы компании учитывают в момент совершения операции. Поэтому часто доходы и расходы, которые отражены в ОФР, не соответствуют фактическому движению денежных средств компании.

Такая ситуация может возникнуть, когда компания, например, продала товар, но дала отсрочку покупателям и ждёт поступления денег на счёт. То есть в отчёте ОФР прибыль уже отражена, а в реальности этих денег нет.

Может быть и обратная ситуация. Например, компания купила материалы, но ещё не расплатилась за них. Или сделала предоплату товара и ждёт, когда получит его на склад.

Поэтому важно сравнивать отчёт о финансовых результатах с отчётом о движении денежных средств. Подробнее о нём будем говорить в следующей статье. Если по этим отчётам видны существенные расхождения в доходах и расходах компании, нужно разбираться, почему так произошло.

В следующих трёх разделах рассмотрим подробнее, какие виды доходов, расходов и прибыли нужно отражать в отчёте о финансовых результатах. Затем разберёмся, как заполнять строки отчёта.

Как мы говорили выше, все доходы и расходы в отчёте о финансовых результатах разделены на операционные, неоперационные и финансовые. В зависимости от этого выделяют следующие виды доходов.

Выручка. Это доход от основной деятельности компании. На выручку смотрят все пользователи отчётности — собственники, инвесторы, банки, кредиторы и другие заинтересованные лица. Она показывает общее состояние финансовых дел компании.

Доходы от участия в других организациях. В этой строке отражают дивиденды, которые компания получила от вложений в другие предприятия — в уставные капиталы, в приобретение акций.

Процентные доходы. Здесь отражают результаты от финансовой деятельности компании. Например, проценты, которые компания получила за предоставленные кредиты другим компаниям или физлицам. В этой же статье отражают полученные проценты от банка по вкладам.

Прочие доходы. В этой статье отражают все остальные виды доходов, которые компания получила за отчётный период. Это доходы от неоперационной деятельности — например, выручка от продажи основных средств компании или инвестиций, положительная разница в курсе валют, безвозмездно полученное имущество, товары, обнаруженные при инвентаризации.

По аналогии с доходами расходы классифицируют в зависимости от того, к какой деятельности компании они относятся. Выделяют пять видов расходов:

- Себестоимость. Это расходы, которые напрямую связаны с основной деятельностью компании — например, с процессами производства товаров или предоставления услуг.

- Коммерческие расходы. Это расходы, которые компания понесла, чтобы продать свой продукт или услуги. Например, расходы на рекламу и маркетинг.