Особенности лизинга в Великобритании

Виктор Газман, Профессор Высшей школы экономики

Первая в мире зарегистрированная лизинговая компания — Birmingham Wagon Company была основана 20 марта 1855 года в Бирмингеме (Англия). Эта компания давала в лизинг на срок в 5–8 лет железнодорожные вагоны для перевозки угля и различных минеральных ресурсов.

В 1861 году появилась другая, аналогичная по профилю деятельности компания — North Central Wagon and Finance Company, передававшая в HP вагоны железнодорожным компаниям, каменноугольным копям и каменоломням. В тот год прибыль лизингодателя составила 637 фунтов, а в 1865 году общая стоимость вагонов, переданных пользователям на условиях аренды-продажи, составила 105 тыс. фунтов. В конце XIX века North Central Wagon and Finance Company насчитывал в обороте на условиях HP около 25 тыс. вагонов.

Виды лизинговых продуктов

В начале ХХ века лизинговый бизнес в Великобритании все в большей степени специализировался на определенных типах оборудования, например машин для производства различных видов обуви, телефонного оборудования.

Первопроходцем современного лизингового бизнеса в Великобритании стала компания Mercantile Leasing Company, которая была учреждена 8 июня 1960 года.

В лизинговой индустрии Великобритании используются три вида лизинговых продуктов: финансовый лизинг; соглашения по аренде товаров с опционом покупки; оперативный лизинг.

Контракт «а leasing» представляет собой контракт между лизингодателем и лизингополучателем для сдачи внаем особого актива. Лизингодатель удерживает за собой право собственности на актив, но передает право использования актива лизингополучателю на согласованный период времени за определенные арендные платежи.

Контракт «а hire purchase contract»предназначен для сдачи внаем актива, который содержит в себе положение, предоставляющее нанимателю опцион (т. е. право) приобрести правовой титл на актив после исполнения определенных условий в контракте. В контракте может содержаться условие внесения точно определенного платежа в конце аренды.

И тот, и другой контракт регулируются Бухгалтерским стандартом SSAP 21. Общее между лизингом и арендой-продажей — оба продукта отделяют пользование от собственности. Основное различие договора аренды-продажи и лизинга заключается в том, что пользователь по договору лизинга не имеет права покупки используемого им оборудования (т. е. в английский договор лизинга не может быть включено условие, которое стало обязательным элементом в договоре лизинга, заключенном на континенте). Аренда-продажа — это продукт, облегчающий компании приобретение актива.

Таким образом, финансовый лизинг в британском определении представляет более узкое понятие, чем соответствующие определения во многих других странах. При финансовом лизинге клиент обязуется полностью оплатить капитальную и финансируемую стоимость (т. е. и проценты) и имеет обычно право получить титул — выгоды от какой-либо остаточной стоимости в конце лизингового периода, но не может стать собственником актива.

Лизинг — это метод получения 100% финансирования оборудования, тогда как в контракте аренды-продажи такого же оборудования может быть предусмотрен депозит на сумму 10% и более от стоимости имущества.

Как видно, ближе к российскому пониманию лизингового договора относится британский контракт аренды-продажи.

Бухгалтерский стандарт SSAP 21 «Бухгалтерский учет и отчетность арендных соглашений» предписывает, как следует трактовать все вопросы, связанные с бухгалтерской стороной аренды. В нем проводится различие между двумя видами таких операций.

Под финансовым лизингом понимается сделка, при которой «в основном все риски и вознаграждения от владения и пользования арендованным средством переходят на арендатора».

Финансовая аренда должна учитываться арендатором и как актив, и как пассив для выплаты арендных платежей в будущем. Этот актив подлежит амортизации. Денежные платежи для покрытия арендного обязательства распределяются на весь период действия арендного соглашения.

Налоговые правила

С лизинговых компаний в Великобритании взимаются такие основные налоги, как:

- корпоративный налог: ранее ставка корпоративного налога достигала 52%. В соответствии с «Финансовым законом 2006» произошли радикальные изменения в системе налогообложения. Так, в 2006/2007 финансовом году ставка корпоративного налога составляла: по прибыли до 300 тыс. фунтов — 19%; свыше 300 тыс. до 1500 тыс. фунтов — 19-30%; свыше 1500 тыс. фунтов — 30%;

- налог на капитал (обычно в размере 1%, взыскивается с суммы, вырученной компаниями с ограниченной ответственностью от выпуска акций);

- НДС (его стандартная ставка с 2006/2007 года равна 17,5%);

- местные налоги (преимущественно на недвижимость).

Таблица 1

Лизинговые инвестиции в оборудование в Великобритании по типам активов

|

№ |

Виды активов |

Удельный вес, % |

|

|

2000 |

2005 |

||

|

1 |

Машины и промышленное оборудование |

23,4 |

9,4 |

|

2 |

Компьютеры и офисное оборудование |

18,4 |

15,0 |

|

3 |

Автотранспортные средства |

39,4 |

39,8 |

|

3.1 |

Легковые автомобили |

28,0 |

29,9 |

|

3.2 |

Грузовики |

11,4 |

9,9 |

|

4 |

Авиатранспорт, корабли, железнодорожный транспорт |

12,8 |

23,3 |

|

5 |

Другое оборудование |

6,1 |

12,5 |

|

Всего: |

100,0 |

100,0 |

Исторически в Великобритании правовой собственник завода и машины, передаваемых в лизинг (лизингодатель), имел право на налоговые скидки, квалифицируемые как капитальные расходы, то есть расходы на приобретение основного капитала. Действительно, стимулом для активного развития лизинга служили налоговые льготы. Так, в 1970-е — начале 1980-х годов компании имели право вычитать 100% инвестиций из налогооблагаемой прибыли в году, в котором они производились, правда, только в конце отчетного года. Сначала использовался общий для всех норматив 100-процентной скидки, потом он был заменен сначала на 75-процентный, а затем на 50-процентный норматив и, в конце концов, сведен до 0%.

Однако в последнее время в основном использовалась «долгосрочно фондируемая аренда», при которой лизингодатель облагался налогами только на финансовый элемент лизинговых платежей, но при этом не получал права на налоговые скидки на капитал в течение срока аренды. Здесь следует иметь в виду, что платежи лизингополучателя состоят из двух элементов:

- капитальный элемент — плата за право приобретения объекта, равная цене, уплаченной лизингодателем;

- финансовый элемент — сумма процентов.

Лизингополучатель имел право на налоговые скидки на капитал, как если бы все капитальные расходы были понесены вначале — часто в эквиваленте стоимости актива, а также имел право на вычет финансового элемента при подсчете налогооблагаемой прибыли за весь период действия соглашения. Причем при прямом лизинге право на налоговые скидки имел лизингодатель, а при лизинге с правом покупки объекта право на налоговые скидки предоставлялось лизингополучателю.

Как часть реформы Корпоративного налога предусматривались фундаментальные изменения в части налогообложения лизинга, включая установление фиксированного уровня налоговых скидок в системе британской амортизационной политики. Таким образом, налоговые скидки, как инструмент налогообложения остаются в новой системе налогообложения заводов и машин.

Новые дефиниции

Реформа, представленная в «Финансовом законе 2006», предусматривает новые дефиниции, идентифицирующие различные виды аренды, которые функционируют как финансовые сделки — «долгосрочно фондируемая аренда» и «краткосрочная аренда».

Долгосрочно фондируемые виды аренды завода или машин являются финансовым лизингом или оперативным лизингом. Они проходят специальный тест на величину лизинговых платежей или продолжительность экономической жизни актива.

Под финансовым лизингом понимается сделка, при которой «в основном все риски и вознаграждения от владения и пользования арендованным средством переходят на арендатора». Обычно это происходит, если в начале действия арендного соглашения текущая стоимость минимально установленных арендных выплат, включая первичный взнос арендатора, покрывает 80% стоимости арендованного средства. До 2006/2007 года этот показатель соответствовал 90% и более. При этом срок аренды завода или машины составляет большую часть срока экономической службы актива — 65% (до 2006/2007 года — 70%).

Краткосрочная аренда предусматривает сроки договоров лизинга — до 5 лет или от 5 до 7 лет и при этом должны выполняться следующие условия:

- эта аренда является финансовой арендой;

- лизинговые платежи в первый год должны быть не более чем на 10% меньше, чем платежи второго года и лизинговые платежи в любой последующий год должны быть не более чем на 10% больше, чем платежи второго года;

- остаточная стоимость актива должна быть не менее чем на 5% меньше справедливой стоимости актива на начало срока аренды.

Таким образом, были приняты меры для исключения возможностей манипулировать терминами «долгосрочно фондируемая аренда» и «короткая аренда».

При «лизинге через границы» введены ограничения, суть которых сводится к следующему: при использовании международных операций право на скидку снижалось до ставки в 10% в отличие от 25%. Считается, что такая мера открывает возможности в большей степени осуществлять лизинговый бизнес непосредственно в Великобритании.

При долгосрочной финансовой аренде лизингополучатель считает капитальные расходы эквивалентно сумме текущих расходов по минимальной сумме лизинговых платежей.

Право на налоговые скидки по долгосрочному лизингу. Для целей капитальных расходов лизингополучатель при долгосрочном фондированном лизинге имеет право на налоговую скидку. При этом лизингополучатель платит как субъект, имеющий право на налоговую скидку по капитальным расходам, в том случае, если завод или машина отвечали в начале срока аренды требованиям долгосрочно фондируемого лизинга. Счет капитальных расходов зависит от типа аренды — долгосрочно фондируемый финансовый лизинг или долгосрочно фондируемый оперативный лизинг.

Когда завод или машина используются для целей лизинга при долгосрочно фондируемом лизинге лизингодатель будет считать капитальные затраты эквивалентно общим текущим расходам минимума лизинговых платежей и каких-либо не освобожденных арендных платежей до начала срока лизинга.

Если завод или машина являются активом с долгой жизнью, то есть экономическая жизнь его составляет менее 25 лет, то хозяйствующий субъект исключит еще и 6% в годовом измерении. Это относится к железнодорожному подвижному составу и трамваям, кораблям, автомобилям и затратам на машины или заводы, к жилым домам, магазинам, отелям и офисам.

Отраслевые объединения и их работа

В Великобритании действует Ассоциация финансов и лизинга (Finance and Leasing Association). В 2005 году компании, которые входили в состав этой ассоциации, «держали» 95% стоимости всех новых договоров лизинга в стране. Кроме того, функционирует Британская ассоциация аренды и лизинга автотранспорта (British Vehicle Rental and Leasing Association).

Во второй половине 1990-х годов лизинговые продукты пользовались большим спросом в Великобритании. В 1996-2000 годы ежегодно заключались договоры в объемах от 21,8 до 23,4 млрд фунтов. В 2001-2005 годы — от 24,2 до 27,2 млрд.

Удельный вес сделок Hire purchase(НР) в 2000 году составлял 38,8%, а в 2005 году — 45,2%. Наиболее часто сделки НР используются для «потребительских активов», таких как легковые автомобили стоимостью свыше 12 тыс. фунтов.

Лизинг оказывает влияние на макроэкономические показатели страны. Удельный вес лизинга в ВВП в 2005 году составлял 1,23%, а удельный вес лизинга в общем объеме инвестиций находился на уровне 14,5%. Если же учитывать лизинг и HP, то удельный вес в общем объеме инвестиций в 2005 году равнялся 24,8%.

Удельный вес лизинга недвижимости в стоимости всех лизинговых операций составлял в 2005 году немногим более 2,3%. Причем 56,4% стоимости этих сделок приходится на договоры продолжительностью свыше 20 лет.

Таблица 2

Удельный вес сроков договоров лизинга оборудования в Великобритании, %

|

Годы |

до 2 лет |

5-10 лет |

свыше 10 лет |

|

|

2000 |

16,3 |

60,7 |

7,2 |

15,8 |

|

2005 |

22,0 |

32,8 |

19,1 |

26,1 |

Сроки предоставления оборудования в лизинг претерпели заметные изменения. Как видно из таблицы 2 продолжительность договоров лизинга в целом возросла за счет сделок свыше 5 лет. Вместе с тем при проектировании лизинговых операций необходимо иметь в виду, что по законодательству Великобритании не существует каких-либо ограничений по срокам лизинговой сделки.

К числу наиболее крупных лизингодателей мира относится Lombard Business Finance. В 2006 году в Европе, включая Великобританию, им было заключено 62044 новых договоров лизинга на сумму 12168,182 млн евро. То есть средняя стоимость одного договора составляла 196,1 тыс. евро. При этом лизинговый портфель достиг уровня в 29518,921 млн евро, то есть превышал стоимость нового бизнеса в 2,426 раза. На долю этого лизингодателя приходится 22,4% нового лизингового бизнеса Великобритании.

Другой заметный в Европе и мире лизингодатель — Lloyds TSB Asset Finance Division, который заключил в 2006 году в Европе, включая Великобританию, 349778 новых договоров лизинга на сумму 4898,743 млн евро. То есть средняя стоимость одного договора составляла 14,0 тыс. евро. При этом лизинговый портфель был на уровне в 9430,046 млн евро, то есть превышал стоимость нового бизнеса в 1,925 раза. Эти показатели свидетельствуют о том, что в основе нового бизнеса Lloyds TSB Asset Finance Division были сделки HP, включая легковые автомобили, оперативный лизинг. Этот лизингодатель «держал» 9,0% нового лизингового бизнеса Великобритании.

Таким образом, только два британских лизингодателя владели почти третью нового лизингового бизнеса страны. Это означает, что уровень концентрации лизинга в Великобритании пока достаточно высокий.

В Великобритании лизинг фактически возник из аренды-продажи, причем в хозяйственной деятельности совершались арендные операции, имевшие сходство с лизингом еще с незапамятных времен. Первопроходцем современного лизингового бизнеса в стране стала компания «Mercantile Leasing Company», которая была учреждена 8 июня 1960 г.

В лизинговой индустрии Великобритании используются три вида лизинговых продуктов: финансовый лизинг; соглашения по аренде товаров с опционом покупки; оперативный лизинг.

Современные арендные (лизинговые) отношения стали формироваться на Альбионе с принятием закона об аренде-продаже, введеного в действие в 1938 г., а затем новые версии закона появлялись в 1954,1964 гг. Консолидированный закон об аренде-продаже был принят в 1965 г. Этот закон применяется, если арендатором выступает товарищество, некорпорированная ассоциация или частный потребитель. В законе уточнено различие между двумя видами арендных операций. Так, под «финансовой арендой» понимается «сделка, при которой в основном все риски и вознаграждения от владения и пользования арендованным средством переходят на арендатора». Обычно это происходит, «если в начале действия арендного соглашения текущая стоимость минимально установленных арендных выплат, включая первичный взнос арендатора, покрывает почти всю (обычно 90 % и более) стоимость арендованного средства». Под «краткосрочной арендой» понимается любая другая аренда, не подпадающая под категорию «финансовая аренда».

На практике договор финансового лизинга условно включает два периода – первоначальный, в течение которого лизингодатель будет стремиться покрыть свои капитальные расходы и получить запланированную прибыль, и вторичный период, в течение которого обычно начисляется арендная плата, к примеру, от 1 до 5 % от первоначальной стоимости имущества.

Договор лизинга, как правило, включает следующие условия.

1. От лизингополучателя требуется подтверждение того, что он выбрал и принял имущество. Лизингодатель не будет давать лизингополучателю гарантии соответствия имущества. Он будет полагаться на гарантии продавца лизингополучателю.

2. Лизингополучатель пользуется неограниченными правами распоряжаться имуществом, пока он соблюдает все условия договора.

3. Лизингополучатель несет ответственность за поддержание имущества в нормальном рабочем состоянии и за его страхование.

4. Сублизинг обычно запрещается.

5. Лизингополучатель обычно обязуется не менять местонахождение арендованного имущества без позволения лизингодателя.

6. Лизингодатель имеет право изъять имущество, если лизингополучатель допускает серьезные нарушения условий договора.

7. Лизингополучатель обязан выплатить лизинговые платежи, облагаемые налогом на добавленную стоимость. В большинстве лизинговых сделок платежи фиксируются при заключении договора, хотя в некоторых крупных сделках в платежах учитывается плавающая процентная ставка кредитования.

Несмотря на уменьшение льгот, предоставлявшихся государством до середины 80-х гг. прошлого века, объемы лизингового бизнеса продолжали расти. Увеличивалось количество лизингодателей и лизингополучателей. Большую заинтересованность в лизинге как сфере надежного вложения капитала проявляли и проявляют банки.

В Великобритании успешно функционирует Ассоциация финансов и лизинга (UK Finance and Leasing Association). В 2000 г. в состав этой ассоциации входило более 70 компаний, которые держали 93 % стоимости всех лизинговых операций в стране. В своих заявлениях Ассоциация неоднократно отмечала, что лизингодатели в Великобритании испытывают экономическую дискриминацию, если занимаются международными лизинговыми сделками. Дело в том, что обычно при внутреннем лизинге лизингодатель имеет право делать скидку до 25 % стоимости оборудования, которые списываются ежегодно на амортизацию на основе метода снижающегося остатка. Суть этой льготы означает, что предприятие при приобретении машин и оборудования может увеличить свои расходы капитального характера (стоимость оборудования) за счет предоставленных ему скидок и, соответственно, ровно на столько же уменьшить величину налогооблагаемой прибыли.

При использовании же международных лизинговых операций право на скидку снижается до ставки в 10 %. Эти ограничения на применение механизма менее ускоренной амортизации при международном лизинге были введены с 1982 г.

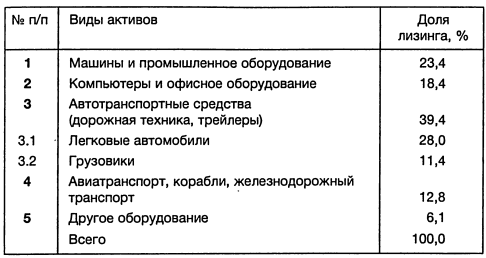

Ассортимент имущества, сдаваемого в лизинг, начиная с третьей четверти XX в. постоянно расширяется. Наиболее популярным имуществом, которое передается в лизинг, являются: легковые автомобили и грузовые транспортные средства, городские и международные автобусы (с 1994 г. объединены с коммерческими транспортными средствами), компьютеры (с 1994 г. объединены с офисным оборудованием), оргтехника, самолеты, корабли, железнодорожный подвижной состав, недвижимость и нематериальные активы[341]. К пользователям этими видами имущества относятся промышленные отрасли и сельское хозяйство, коммунальные предприятия, строительные компании, финансовый и деловой сервис, оптовая и розничная торговля.

Не только гражданская техника пользуется спросом. Министерство обороны Великобритании в 1999 г. объявило о своем решении взять в лизинг для королевских ВВС четыре транспортных самолета С-17 Globemaster III производства компании «Boeing»[342].

В Великобритании, в отличие от США и России, лизинг недвижимости значительно уступает операциям с движимым имуществом. По данным Ч. Тейлора, председателя Ассоциации финансов и лизинга, в общем объеме лизингового бизнеса Великобритании объекты недвижимости составили менее 3 %, и только каждый десятый лизингодатель, входящий в Ассоциацию, занимался операциями с лизингом недвижимости.

Английские компании или филиалы иностранных компаний на территории Великобритании являются субъектами обложения подоходным налогом с юридических лиц. При этом объектом налогообложения становится частный доход этих компаний и прирост их капитала. Компании имеют право самостоятельно определять отчетный период, заканчивающийся в любое время в течение года, а подоходный налог уплачивается в течение девяти месяцев после окончания отчетного периода.

Существует и продажа в рассрочку, которая предусматривает, что право собственности переходит к арендатору в начале действия соглашения, но платит он долями. Как и в аренде с правом покупки, арендатор имеет право на налоговые скидки, но они распространяются только на уже понесенные расходы.

При контрактах найма («прямой» лизинг) право на налоговые скидки имеет лизингодатель, а при лизинге с правом покупки объекта право на налоговые скидки имеет лизингополучатель.

В течение первого года лизинговые платежи не облагаются налогом. Особенно это выгодно для лизинга в электронной промышленности. Например, компания могла воспользоваться налоговыми льготами только в конце отчетного года. Если компания продавала оборудование лизинговой компании и затем брала его в аренду, то косвенные льготы получала быстрее.

Большинство лизингодателей оборудования приобретают для сдачи в лизинг: транспортные средства, компьютеры и другую оргтехнику, офисную мебель, краны и другое строительное оборудование.

Сегодняшняя лизинговая компания, сдающая, например, автотранспортные средства, предлагает полный пакет услуг: лизинг полного обслуживания, обслуживание контракта, материально-техническое обеспечение. Владельцы лизинговых компаний, таких, как «KPMG», «British Car Auctions Limited», «Charles Parker and Associated», постоянно исследуют рынок передовых технологий в эксплуатации автомашин (передачи с автоизменением, компьютеры, контролирующие воздушное давление, экономию топлива, износ шин и т. д.); определяют совместно с клиентом, какие новые изделия и системы являются наиболее пригодными, проводят экспериментальные испытания систем. Скорость технологических изменений активно усиливает рыночные позиции лизинговых компаний.

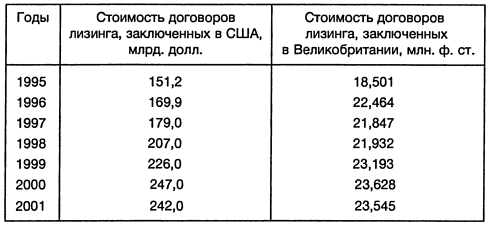

Обладая серьезной кредитной поддержкой банков, лизинговые компании по поручению своих клиентов закупают оборудование у всемирно известных компаний, в том числе у «General Electric», «IBM», «General Motors», «AT&T», «Xerox», «Caterpillar», «Hewlett Packard» и др. Некоторые производители оборудования, осознав выгоды лизинга, создали дочерние предприятия (captives), занимающиеся преимущественно лизинговыми операциями. Сравнение объемов лизингового бизнеса в двух ведущих странах мира можно осуществить с помощью табл. 5.3.

Таблица 5.3

Лизинг оборудования в США и Великобритании

Источники: United States, Department of Commerce. Economics and Statistics Administration, Bureau of Economic Analysis and Equipment Leasing Association of America. N.Y., 2001; World Leasing Yearbook, 2000. L., 2000. P. 389, 431; Documents of the UK Finance and Leasing Association. L, 1999. Appendix. P. 42–44.

Как видно, лизинг оборудования в США более масштабный, чем в Великобритании. В сопоставимых стоимостных показателях превышение является шестикратным, а с учетом численности населения – почти двукратным.

Во второй половине 1990-х гг. лизинговые продукты пользовались большим спросом в Великобритании. В 1996–2000 гг. ежегодно заключались договоры в объемах от 21,8 до 23,4 млрд. ф. ст. Удельный вес сделок «hire purchase» (HP) в 2000 г. составлял 38,8 %. Наиболее часто сделки HP используются для «потребительских активов», таких, как легковые автомобили стоимостью свыше 12 тыс. ф. ст.

Лизинговые продукты являются серьезным системообразующим фактором в макроэкономической политике страны, хотя их удельный вес в общем объеме инвестиций в 1995–2000 гг. снизился с 36 до 25,2 %. Однако среди наиболее экономически развитых стран мира Великобритания по этому показателю занимает второе место после США.

Структура лизингового бизнеса в Великобритании представлена в табл. 5.4.

Таблица 5.4

Лизинговые инвестиции в оборудование в Великобритании по типам активов в 2000 г.

Многие руководители предприятий в Великобритании убеждены, что быстрее и проще иметь дело с лизинговой компанией, чем брать ссуду в банке для приобретения дорогостоящего имущества.

■

В

Великобритании с незапамятных времен

в хозяйственной деятельности

совершались арендные операции, имеющие

сходство с лизингом. Первопроходцем

современного лизингового бизнеса

стала компания «Mercantile

Leasing Co. Ltd», которая

была

учреждена 8 июня 1960 г. в качестве

совместного предприятия

«Mercantile

Credit Co. Ltd» и

«US

Leasing Co» (соответственно

80% и 20% участия в уставном капитале).

Другими первыми

представителями этого рынка был ряд

компаний с установившимся бизнесом

в финансовой области, иногда вместе с

дру-

104

гими

партнерами в качестве младших держателей

акций. Такими были

«Astley

Industrial Trust» (в

1970 г. фирма перешла под контроль

«Mercantile

Credit») и

торговый банк «Hambros».

В

Великобритании существует проблема

отграничения договора

лизинга от сходных договоров и в первую

очередь от договора

аренды-продажи. Основным критерием

различия служит условие

опциона на покупку объекта по завершении

договора: опцион не может быть условием

договора лизинга, иначе договор

воспринимается как аренда-продажа (в

1965 г. был окончательно

утвержден Закон об аренде-продаже).

Специальной

законодательной базы по лизинговым

отношениям

в Великобритании нет, юридическую основу

составляют

документы более общего характера.

Однако,

как и в США, лизинг рассматривается,

оценивается, определяется, в основном,

с

точки зрения налогообложения. Бухгалтерский

стандарт SSAP21

«Бухгалтерский

учет и отчетность лизинговых соглашений»

предписывает, как следует трактовать

все вопросы, связанные с бухгалтерской

стороной лизинга. Некоторые аспекты

лизинга затрагивает и закон о

потребительском кредите (Consumer

Credit

Act).

Договор

признается лизингом, если он заключен

на срок не менее 75% срока эксплуатации

объекта лизинга, или в нем предусмотрена

полная или существенная выплата стоимости

имущества

в течение срока действия договора, или

в нем предусмотрена возможность

возобновления лизинга за встречное

удовлетворение,

которое значительно меньше существующих

в тот

же период ставок периодических платежей

на открытом рынке.

В

Великобритании индустрия лизинга начала

эволюционировать

в современную форму в начале 1960-х гг.,

когда стали появляться

программы помощи сбыту (в основном

офисного оборудования). Однако общей

чертой лизинга того времени были

сделки с фирмами, обладающими высокой

кредитоспособностью, которые обычно

игнорировали альтернативную покупку

в рассрочку.

Лизинг использовался из-за преимуществ

в сроках, улучшения

ликвидности и высвобождения рабочего

капитала. Область компьютерного лизинга

в то время развивалась наиболее

быстро. В период с 1963 по 1964 г. две основные

британские

105

компании

по выпуску компьютеров учредили ряд

своих филиалов,

предлагающих лизинг. К концу 1960-х на

британском рынке компьютерного

лизинга стали появляться американские

компании.

С

середины 1970-х лизинг стал играть основную

роль в капитальном

финансировании Великобритании. Причиной

было то,

что по системе корпоративного

налогообложения 1972-84 гг. предоставлялась

100% скидка с налога в первый год инвестиций

в машинное оборудование. Однако реальный

уровень рентабельности

снизился для промышленных и торговых

компаний с 12%

в 1964 г. до 9% в 1970-73 гг. и до 4% в 1975 г. (если

исключить

Североморский нефтяной сектор, то до

3%). По этой причине

нефинансовые компании Великобритании

не могли в полной

мере использовать преимущества налоговой

скидки, в то время

как лизинговые компании обладали такой

возможностью. Следовательно, основной

категорией клиентов для лизингодателей

были «налогоубыточные» или

«налогоистощившиеся» компании. В

результате конкурирующих условий на

рынке лизинговых

услуг прибыль, полученная от налоговых

льгот, передавалась лизингополучателям

через снижение лизинговых ставок.

Немаловажным

фактором была привлекательность лизинга

как

формы забалансового финансирования

(лизингополучатель, в

отличие от покупки, имел возможность

не отражать лизинговую задолженность

в своем балансе). Лизинг мог помочь

компаниям

в доступе к кредитным ресурсам.

В

1984 г. произошли изменения в начислении

корпоративного

налога, а также 100% налоговая льгота была

заменена 25% регрессивной

(на основе метода снижающегося остатка).

Появились

также льготы:

-

лизингодатель

имеет право на налоговые скидки на

стоимость

актива и принимает во

внимание при подсчете налогооблагае

мой

прибыли полную стоимость лизинговых

платежей в каче

стве

торговых поступлений; -

лизингополучатель

имеет право вычесть полную

стоимость

лизинговых

платежей из налогооблагаемой прибыли.

С

этого года лизинговая индустрия

становится еще более активной.

Благодаря изменениям в механизме скидок

появилась возможность

значительно снизить лизинговые ставки.

При опытном

планировании налогов вместе с определенными

срока-

106

ми

покупки оборудования стало возможным

даже предложение лизинговых

контрактов по негативной действительной

ставке (т.е.

ниже уровня инфляции).

Большое

число лизингодателей заинтересовалось

рынком небольших

капиталовложений, было создано много

новых компаний и развернулась острая

конкуренция.

В

начале и середине 1990-х гг. лизинг в

Великобритании стал

серьезным системообразующим показателем

в инвестиционной

макрополитике. По этому показателю

страна стала первой не только в Европе,

но и в мире. Удельный вес лизинга в общем

объеме

инвестиций в оборудование в течение

1980-х гг. превышал

15% рубеж, а к 1997 г. достиг показателя в

38%. Однако в статистических

ежегодниках Leaseurope

за

1999-2001 гг. данный показатель колебался

в районе 15%. Такой разрыв объясняется

изменением методики подсчета доли

лизинга.

Финансовый

лизинг играет важную роль в финансировании

промышленности.

Один из самых крупных проектов из

когда-либо

предпринятых в Великобритании,

финансировавшийся не государством, —

петрохимический завод Essochem

Olefins, которому

в октябре 1985 г. по лизингу было передано

оборудования и

зданий на 400 млн. фунтов стерлингов

консорциумом из пяти лизинговых

компаний.

По

объему лизинговых услуг Великобритания

занимает второе

место в Европе и четвертое в мире. В 2001

г. объем лизинговых

операций составил 33 401 млн. евро, что

соответствует 17,3%

европейского рынка (и почти 21%

общеевропейского рынка

лизинга оборудования). Такое положение

является следствием неразвитости

лизинга недвижимости в Королевстве

(его доля составила лишь 0,14% в 2001 г.).

Развитие

лизингового рынка в Великобритании

представлено

в табл. 2.13. После спада, происшедшего в

1991-1992 гг. (на 14,8%

по сравнению с 1990 г.), последующие пять

лет (1993— 1997 гг.) были удачными для

английского лизингового бизнеса. Это

был период резкого подъема. В 1996 г.

прирост по лизингу оборудования

по сравнению с предыдущим годом составил

23,5%,

а в 1997 г. — 22%. После этого наступил период

стабилизации,

и в следующие 4 года среднегодовые темпы

прироста составили

2,8%.

107

Таблица

2.13 Лизинговый

бизнес в Великобритании (в млн. ЭКЮ)

|

1991 |

1994 |

1997 |

2001 |

|

|

Лизинг оборудования, |

17 721 |

18 853 |

29 614 |

33 354 |

|

в том числе: |

||||

|

— |

28,6% |

25,4 % |

30,3 % |

21,2% |

|

— компьютеры и |

21,4% |

12,7 % |

10,5 % |

20,2% |

|

— грузовые |

6,5% |

12,1 % |

11,4% |

14,2% |

|

— легковые |

31,2% |

41,6 % |

38,0 % |

30,1% |

|

— другое оборудование |

12,3% |

8,2% |

9,8% |

14,3% |

|

Лизинг недвижимости |

805 |

222 |

273 |

47 |

Лизинг

недвижимости значительно уступает

операциям с движимым имуществом: в общем

объеме английского лизингового

бизнеса лизинг объектов недвижимости

составляет менее 3%

(в 2001 г.-0,14%).

Следует

отметить, что в течение 1990-х гг. произошел

существенный рост доли лизинга

промышленного оборудования, который

составил с 1990 по 1997 г. 7,1% (в абсолютном

выражении

объем операций такого типа заметно

увеличился). Такой высокий

показатель (30,3% в 1997 г.) вместе с высокой

долей лизинга

в инвестициях в оборудование должен

был свидетельствовать

о высокой конкурентоспособности

британских производителей на

внутреннем и внешнем рынках и в целом

о росте экономического уровня страны.

А так как сроки лизинговых договоров

в Великобритании менее продолжительны,

чем в ведущих

европейских странах (55,4% договоров

заключается на 2-5 лет

и еще 19,6% — до 2 лет), можно с уверенностью

утверждать о верности нашего предположения

(в распоряжении британских производителей

постоянно находилось новейшее

оборудование). Однако к 2001 г. произошло

падение данного показателя до 21%, что

может свидетельствовать об окончании

переоснащения промышленности.

Лизинг

легковых автомобилей Великобритании

(31%) в процентном

отношении к общему объему рынка лизинговых

услуг

значительно ниже, чем во многих европейских

странах. По мнению

автора, это также является положительным

моментом.

108

Следует

отметить и возврат доли лизинга офисного

оборудования и компьютеров к уровню

1990 г. (порядка 20%). Такое положение

объясняется резким ускорением НТП в

этой отрасли, сопровождающимся

высоким моральным износом компьютерной

техники.

Основными

лизингополучателями являются предприятия

частного сектора обслуживания (70,8% в

2001 г.) и производственные

предприятия (22,1% в 2001 г.), которые вместе

составляют

более 90% английских лизингополучателей.

Также прослеживается

устойчивая тенденция к перераспределению

долей в

пользу частного сектора.

Первым

представительным органом лизинговой

индустрии в

Великобритании была Ассоциация Лизинга

Оборудования (ELA),

созданная

в январе 1971 г. как ответвление от

Ассоциации

Финансовых Домов (FHA).

В

начале 1990-х гг. обе ассоциации пришли

к заключению, что при уменьшении

значимости налогового фактора в сравнении

с 1970-ми и при разрушении традиционных

барьеров по всему сектору финансовых

услуг больше

не имеет смысла предлагать лизинг

отдельно от других типов кредитования

под обеспечение активами. 2 января 1992

г. была

основана новая Ассоциация Финансов и

Лизинга (FLA)

при

полном слиянии ELA

и

FHA.

В

2001 г. в FLA

входило

более 70 компаний, охвативших 95%

лизингового рынка. Следовательно, в

Великобритании самый

высокий показатель по объему лизинговых

активов, приходящихся

на одну компанию.

Лизинговые

компании состоят из предприятий различных

типов:

-

большинство

(в основном самые крупные) представляют

фи

нансовый

сектор экономики, являясь филиалами

банков или

других

финансовых учреждений (как местных,

так и зарубеж

ных)

— такие компании составляют около 2/3

лизинга всех чле

нов

FLA; -

часть

представляют группы промышленных

компаний и пред

лагают

лизинг как дополнение к основным

функциям роди

тельской

компании; -

остальные

являются независимыми специальными

лизинговы

ми

компаниями или членами конгломератов

холдинговых

компаний.

109

Фактически

банки занимаются лизингом через свои

финансовые

дома (компании, осуществляющие

финансирование с существующими

активами). Финансовые дома работают с

мелким и

средним лизингом, а также с потребительским

кредитованием, в то

время как отдельные филиалы банка

занимаются лизингом крупных

активов. Такую структуру имеют: «Lloyds

Bank», «National

Westminster Bank», «Royal Bank of Scotland», «Bank of Scotland»,

«Trustee Savings Bank Group». Каждый

из основных банков занимается

различными видами лизинговой деятельности:

-

почти

все вовлечены в лизинг автотранспортных

средств и

финансирование

лизинга крупных объектов; -

некоторые вовлечены в мелкий лизинг;

-

все из

них работают на рынке средней величины,

где каждая

сделка

варьируется в стоимости от 100 тыс. фт.

до 1млн. фт.; -

некоторые

участвуют в оперативном лизинге

(например, воз

душного

транспорта).

Иностранные

банки являются сейчас основной силой

на британском рынке лизинговых услуг,

заключая, как правило, сделки с

кредитоспособными лизингополучателями

через свои филиалы

в Великобритании.

Значительной

категорией лизингодателей являются

компании,

поставляющие компьютерное оборудование,

чаще всего большие

компьютеры. Эти компании включают в

себя «Dataserv

Limited», филиал

«Bellsuoth

Corporation of the USA» и

«IBM

UK Financial Services», которая

полностью находится под контролем

производителя.

Вне

компьютерного сектора существует ряд

«кэптивных» лизингодателей.

В автомобильном сегменте каждый из

основных

британских производителей и некоторые

ведущие импортеры

имеют частично или полностью во владении

специализированные

финансовые компании, которые предлагают

лизинг парка автотехники, произведенного

родительской компанией. Зачастую

такие компании рассчитывают на

относительно небо, j-шую

часть финансового рынка собственной

модели, который они

делят с основными лизингодателями.

Ряд

компаний финансового сектора, не

принадлежащих к клиринговым

банкам, проводит значительные лизинговые

операции,

сконцентрированные, в основном, на

сектор финансового

ПО

лизинга

средних единиц. Они включают один из

крупнейших учетных

домов Union

Discount, и

две страховые компании (Norwich

Union и

Frizzell

Group).

На

рынке лизинговых услуг компании

Великобритании всегда

были достаточно известны. В таблице

2.14 приводятся данные

по лизинговым компаниям, входящим в

первую сотню в мире.

Стоимость совокупного лизингового

портфеля этих компаний

достигала 44,044 млрд. USD,

а

величина портфеля новых лизинговых

договоров составила 12,432 млрд. USD.

Этот

показатель

означает, что семь ведущих лизинговых

компаний держали около 35% английского

лизингового рынка.

Таблица

2.14 Крупнейшие

британские лизинговые компании

|

По |

По |

||

|

Lombard |

7 061 |

Lombard |

16 |

|

NWS Bank pic |

2 173 |

Barclays |

12 |

|

Barclays |

1709 |

NWS Bank pic |

4 |

|

Abbey National |

567 |

Abbey |

3 889 |

|

Royal Bank Leasing Ltd |

481 |

Lloyds Leasing Ltd |

3 399 |

|

SG |

244 |

Royal Bank Leasing Ltd |

2 352 |

|

Lloyds Leasing Ltd |

197 |

SG |

1 |

Ведущими

лизинговыми компаниями по праву считаются

«Lombard

North Central pic» и

«Barclays

Mercantile Business Finance

Ltd».

«Lombard

North Central pic» —

крупнейшая лизинговая компания

Великобритании, которая находится во

владении наиболее

влиятельного клирингового банка.

Лизинговую деятельность в

ее современной интерпретации начала в

1963 г., однако один из

ее учредителей — «North

Central Wagon and Finance Company»

—

был вовлечен в лизинг подвижного состава

еще в 1861

г. Как финансовый дом, который занимался

потребительскими кредитами, «North

Central» вошел

в сектор клиринговых банков в 1958 г.,

когда его приобрел «National

Provincial Bank».

Ill

Слияние

последнего в 1970 г. с «Westminster

Bank» привело

«North

Central» в

группу «National

Westminster Bank Group». Ha следующий

год «Nat

West» приобрел

«Lombard

Banking», до

этого независимый финансовый дом и

международный банк. Два

финансовых дома с их лизинговой

деятельностью слились в «Lombard

North Central».

Через

свои многочисленные филиалы «Lombard»

предлагает

лизинговые

кредиты для легковых и грузовых

автомобилей, общего

промышленного и офисного оборудования.

Полностью в его

владении находится дочерняя фирма

«Farming

and Agricultural

Finance Ltd», которая

входит в четверку крупнейших лизингодателей

сельскохозяйственного оборудования.

Компания частично владеет несколькими

филиалами вместе с двумя основными

британскими производителями автомобилей

— «Rover

Group» и

«Jaguar»

—

и предлагает специальные кредиты по

контрактному найму парков легковых

и грузовых автомобилей.

«Barclays

Mercantile Business Finance Ltd» —

второй по величине

лизингодатель в Великобритании. Его

выход на рынок лизинга датируется

1960 г., когда независимый финансовый дом

«Mercantile

Credit Co. Ltd» сформировал

новый филиал «Mercantile

Leasing Co. Ltd», где

20% акций было приобретено US

Leasing Co. Новые

горизонты открылись перед компанией в

1970 г. с приобретением «Astley

Industrial Trust Ltd» вместе

со специалистами

по контрактному найму транспортных

средств -«Dial

Contracts». Во

время «второго банковского» кризиса в

начале

1970-х, когда «Mercantile

Credit», как

и другие независимые финансовые дома,

столкнулся с трудностями, он был

приобретен в

1975 г. банком «Barclays»,

который

уже занимался лизингом через

собственную компанию «Barclays

Export Finance Company».

Позже

объединенная лизинговая деятельность

банковской группы

«Barclays»

расширилась.

Банковская группа «Barclays

Bank»

в

1991 г. отошла от непосредственного участия

в лизинговой

деятельности. Ныне компания предлагает

лизинг самолетов, кораблей, нефтяных

буровых вышек, а также контрактный найм

транспортных

средств, лизинг офисного оборудования

и (через свой

филиал «Highland

Leasing») сельскохозяйственного

оборудования.

112

Большое

количество разных типов лизинговых

компаний подчеркивает открытую,

соревновательную сущность лизинговой

индустрии.

С

середины и до конца 1990-х гг. в Великобритании

наблюдался постоянный устойчивый

рост валового внутреннего продукта

(до 3,3% ежегодно). В то же время инфляция

постепенно увеличивалась и достигла

-3,6%. На всех рынках была сильно развита

конкуренция. Ее усиление на лизинговом

рынке побуждало

компании к поиску путей улучшения

сервисного обслуживания.

Указателем

в будущее является быстрый рост

оперативного лизинга

в секторах воздушного транспорта,

компьютеров, транспортных средств.

Оперативный лизинг — явно самая

перспективная

отрасль лизинга.

Лизинг в мире

Лизинг в мире

По мнению правоведов, лизинг зародился в США в середине XIX века, а в странах Запада и Японии нашел широкое распространение в середине ХХ века как юридический институт, призванный регулировать новые формы инвестирования денежных средств в экономику, связанный с использованием такого способа, как приобретение финансовыми организациями по просьбе промышленных фирм машин и оборудования с последующей передачей их последним в аренду.

В современном мире лизинг развивается во многих странах. Степень развития любой отрасли характеризуется в том числе и необходимостью создания и совместной работы в отраслевых ассоциациях, потребностью совместно отстаивать свои интересы и решать общие вопросы.

Ниже представлен подготовленный ОЛА перечень лизинговых ассоциаций, действующих в мире и отстаивающих интересы компаний лизинговой сферы деятельности.

Австралия

Азия

Африка

Европа

Северная Америка

СНГ

Южная Америка

Развитие лизинговых рынков в России и Великобритании

Оглавление

Введение

Глава 1. Макроэкономика и лизинг

1.1 Связь теории экономического роста и лизинга

1.2 Связь теории делового цикла и лизинга

Глава 2. Лизинг в России и Великобритании

.1 Развитие лизинга в России

.2 Новости лизингового рынка России: реформа о регулировании лизинговых компаний

.3 Лизинг в Великобритании

Глава 3. Практическая часть

.1 Чёткая и нечёткая классификация лизинговых портфелей по объёму

3.2 Коинтеграция макроэкономических показателей

Заключение

Список литературы

Приложения

Введение

Увеличение технологического производства, развитие сферы услуг, и как следствие, улучшение уровня жизни — всё это невозможно представить без внедрения современного оборудования. Для того, чтобы использование дорогостоящего оборудования, транспорта или иной техники и даже недвижимости было сопряжено с меньшими издержками и трудностями, был создан такой инновационный инструмент, как лизинг. В настоящее время он активно применяется в сфере инвестиционных проектов и доказал свою эффективность в малом, среднем и крупном бизнесе.

Актуальность работы — данное исследование своевременно, поскольку лизинг — это эффективный финансовый инструмент, однако хотя его использование желательно для инвесторов, лизинговый рынок испытывает затруднения в некоторые периоды времени. Лизинг развивается неравномерно — известны периоды подъёмов и спадов. Для того чтобы технологии развивались быстрее, необходим рост лизингового портфеля, а для этого нужно выявить факторы роста и возможные риски и препятствия.

Цели исследования:

Исследовать траекторию развития лизингового рынка России и Великобритании.

Задачи исследования:

.Описать динамику развития лизингового рынка России и Великобритании;

.Исследовать историческое развитие лизинга в России и Великобритании;

.Рассмотреть особенности национального лизинга;

.С помощью метода коинтеграции выявить возможную связь между лизинговыми рынками России и Великобритании

Объект исследования — лизинговые рынки России и Великобритании.

Предмет исследования — развитие лизинговых рынков России и Великобритании.

Информационная база исследования — в данной работе используются различные источники данных, в том числе и зарубежные.

)Публикации и базы данных Федеральной службы государственной статистики и ЕМИСС;

)Аналитические обзоры и рэнкинги рейтингового агентства RAEX (Эксперт РА);

)Базы данных ассоциации «Leaseurope»;

)Данные Всемирного Банка (World Bank).

Методологическая база исследования — в основу данной работы легли основы теории экономического роста и деловых циклов. Предполагается, что динамика макроэкономических показателей во времени имеет неустранимую циклическую природу, то есть попеременное чередование подъёмов и спадов вокруг возрастающего тренда. В данной работе рассматривается динамика стоимости новых договоров лизинга России и Великобритании — оба временных ряда имеют спады и подъёмы, но разные иные характеристики. Данные временные ряды соотносятся между собой с помощью метода коинтеграции — выявляется зависимость между показателями и их чувствительность к внешним кризисным явлениям.

Прикладные пакеты — данное исследование производилось с помощью таких программных продуктов, как:

1)Microsoft Office;

2)Gretl, Eviews, SPSS.

Объём источников — всего 31 наименование.

Использовалась литература, которую можно условно разделить на три вида:

)Учебники, посвящённые лизингу и проектному финансированию;

)Учебники и пособия по макроэкономике;

)Учебники и статьи по эконометрическим методам.

Учебники, посвящённые лизингу, дают представление о сущности, истории, перспективе, возможном применении и пользе лизинга. Рассмотрены различные формы финансирования и налогообложения лизинга, сравнение российского и иностранных рынков. Также прилагаются задачи, связанные с ценообразованием контрактной стоимости лизинговых продуктов.

Макроэкономическая теория была необходима для ввода предположения о циклическом развитии экономики в краткосрочном периоде и росте в долгосрочном периоде.

Учебные пособия по статистике и эконометрике были использованы для понимания регрессионных методов, метода коинтеграции. В частности работа Энгла и Гренджера.

Также использовались материалы, предоставляющие информацию о современном положении лизинговой отрасли — публикации в статьях, аналитика.

Данная работа состоит из нескольких частей:

)Глава 1 посвящается обоснованию эффективности лизинга с точки зрения теоретической макроэкономики. Устанавливается связь между развитием лизинга и экономического роста, а также обоснование наличия колебаний в лизинговой отрасли как зависимой от общего развития экономики;

)Глава 2 посвящается обзору лизингового рынка в России и Великобритании, раскрывается историческое развитие лизинга в данных странах, используются различные графики, диаграммы, таблицы для визуализации и сравнения;

)В Главе 3 рассматривается классификация российских компаний и модель, построенная с использованием метода коинтеграции;

)В Заключении описаны итоги исследования;

)В Приложениях указаны материалы, не вошедшие в основной текст исследования.

Глава 1. Макроэкономика и лизинг

.1 Связь теории экономического роста и лизинга

Возвращаясь к актуальности использования лизинга, стоит вспомнить об экономической пользе, которую может привнести в экономику использование данного финансового инструмента. Уже было сказано, что основная задача лизинга заключается в том, чтобы обновлять производственные мощности с меньшими издержками для производителей. Если говорить о пользе лизинга в контексте макроэкономической теории, то возможно говорить об эффективности лизинга в терминах экономической науки.

Если посмотреть на экономическую активность различных стран в течение нескольких лет, то будут заметны колебания, то есть череда спадов и подъёмов. Однако если взглянуть на деловую активность более длительных периодов (например, несколько десятилетий) и абстрагироваться от колебаний, то становится ясно, что наблюдается рост — устойчивое увеличение совокупного выпуска.

Основы теории экономического роста были заложены учёным-экономистом Йозефом Шумпетером в начале XX века. Достижения Шумпетера в данной области заключаются в том, что он ввёл определение экономического роста как количественное увеличение потребления одних и тех же продуктов со временем.[15] Также Шумпетер признавал инновации главной движущей силой экономики. Другие исследователи, продолжавшие изучение экономического роста, конструировали модели, где кроме инноваций фигурируют такие факторы экономического роста, как:

.Трудовые ресурсы (количество и качество);

.Капитал (количество и эффективность использования);

.Технологии (наличие инноваций, усовершенствование имеющихся технологий);

.Географическое расположение (количество и качество природных ресурсов) и др.

Вышеперечисленные факторы можно условно разделить на два вида: характеризующие количество определённого блага в экономике и эффективность его использования. Рост за счёт количества называется экстенсивным, за счёт качества — интенсивным. Как правило, модели экономического роста, сконструированные исследователями (АК-модель, модели Солоу, Харрода-Домара и др.) включают в себя переменные, отвечающие и за интенсивный, и за экстенсивный рост. Наиболее часто используемые факторы роста — то есть те, влияние которых на рост не вызывает сомнений у экономистов — это труд и капитал в количественном и качественном выражении.

Возьмём простейшую модель экономического роста, включающую в себя труд и капитал. Все теории экономического роста начинаются с определения производственной функции. Как правило, она имеет вид:

Y = F(K, N)

Где Y обозначает ВВП страны, K — капитал (условное обозначение оборудования, фабрик, офисов и др. в экономике), N — труд, который определяется через число работников во всей экономике страны. F представляет собой совокупную производственную функцию, которая демонстрирует зависимость совокупного выпуска от капитала и труда.

Также можно продемонстрировать данную модель в виде отношения выпуска на одного работника и капиталом на одного работника:

= F(, ) = F(, 1)

В данном случае Y/N — это выпуск на одного работника, K/N — капитал на одного работника.

Совокупная функция F связывает между собой выпуск и два основных фактора производства в данной теории — труд и капитал. Сама функция F базируется на состоянии технологий в стране. Получается, что страна с более продвинутыми технологиями производит больше, чем страна с аналогичным количеством труда и капитала, но менее развитыми технологиями.

Таким образом, для развития экономики важно не только количество капитала, но и его состояние, производительность и технологии.

На Рис. 1 показана связь совокупного выпуска на одного работника Y/N от капитала на одного работника K/N при разном уровне технологий. Форма производственной функции подобрана из предположений об убывающей полезности в зависимости от масштаба. На данном рисунке показано, что при повышении уровня технологий функция выпуска сдвигается вверх.

Россия имеет огромный потенциал для замены изношенных фондов. По данным Федеральной службы государственной статистики (Рис.2), доля износа в основных фондах приближается к отметке в 50% (в некоторых отраслях доходит до 70%), причём с течением времени данный показатель только увеличивается. В развитых странах данный показатель колеблется в пределах 20-30%.

Рис. 2. Динамика степени износа основных фондов в РФ в 1990-2015 гг. на конец отчётного года, %.

Источник: Федеральная служба государственной статистики

Степень износа основных фондов в России говорит даже не столько о проблеме устаревших технологий, сколько о безопасности на рабочем месте. Согласно данным Федеральной службы государственной статистики, численность пострадавших при несчастных случаях на производстве в 2015 году (28,2 тыс. человек) снизилась более чем в пять раз, по сравнению с 2000 годом (151,8 тыс. человек).[24] Безусловно, значения показателя существенно улучшились, однако показатель производственного травматизма а) включает не все виды экономической деятельности; б) учитывает не все случаи травматизма; в) всё равно выше, чем в развитых странах в 2,5 раза и развивающихся странах Европы в 1,5 раза. [22] Старение и износ основных фондов — это одна из главных причин производственного травматизма наряду с неудовлетворительной организацией производственных работ.

Таким образом, большая часть основных фондов в России требуют замены. Неудовлетворительное состояние основных фондов тормозит рост экономики, поскольку производительная рабочая сила, капитал в рабочем состоянии и высокие технологии — неотъемлемые составляющие роста экономики. Именно поэтому следует постепенно развивать различные отрасли, в том числе и лизинг.

Какие выводы можно сделать на основе рассуждений о теории экономического роста? Постоянный экономический рост невозможен без постоянного технологического прогресса и накопления капитала. Если количество занятых человек в экономике — это вопрос, больше относящийся к демографической науке, то технологический прогресс и накопление капитала — это вопросы, напрямую связанные с хозяйственной деятельностью. Ещё в прошлом веке учёные-экономисты сошлись на мнении, что важно иметь ресурсы и грамотно использовать их.

Накопление капитала, развитие технологий, своевременное избавление от изношенных основных фондов — это необходимость для развития экономики. Такая задача, как замена старого оборудования на более современное с целью достижения более эффективного производства, имеет возможность решения разными способами, в том числе и с помощью лизинга.

.2 Связь теории делового цикла и лизинга

Со времён Великой индустриальной революции экономики многих стран существенно выросли, что привело к общему повышению уровня жизни людей. Тем не менее, рост экономик нельзя считать постоянным и непрерывным: можно выявить периоды спада и подъёма, причём как краткосрочные, так и долгосрочные. В случае краткосрочных шоков экономика, как правило, быстро приспосабливается к новым условиям и быстро восстанавливается. В другом случае шоки могут спровоцировать затяжной кризис, который будет характеризоваться большими потерями для экономики.

В качестве примера ниже продемонстрирован график динамики ВВП в Великобритании в период в 1960-2015 гг.

Рис. 3. Динамика ВВП Великобритании в период с 1960-2015 гг., в текущих долларах США

Рис. 3 демонстрирует ярковыраженный циклический характер динамики ВВП Великобритании. В период с 1960 г. по 1975 год заметен еле заметный, но непрерывный рост британской экономики. После 1975 года заметен небольшой спад и последующий рост до 1980 года. Далее спады в экономике были заметны в 1992, 2001, 2009 годах и намечается спад в 2016 году. Стоит сказать, что на протяжении всего времени спады носят краткосрочный характер и они не являются продолжительными по времени, в то время как подъёмы, начиная с 1985 года, можно назвать более высокими и немного более продолжительными. На основании данного графика можно сделать вывод, что экономика Великобритании устойчива к кризисам и быстро восстанавливается.

Рассмотрим динамику ВВП в России с 1989 по 2015 год.

Рис. 4. Динамика ВВП России в период с 1989-2015 гг., в текущих долларах США

Рис. 4 показывает, что экономику России нельзя назвать такой же стабильной, как экономику Великобритании. В России был совершён быстрый переход к рыночным отношениям, к которым российское общество не было готово. Разрушение привычного образа жизни, в котором государство занимается экономическим планированием во всех сферах жизни (распределение по местам работы после окончания учебных заведений, наполнение магазинов товарами и т.д.) стало стрессом для наших соотечественников. Спад продолжался до 2000 года, после чего экономика стала подниматься на «нефтяных долларах».[16] Кризис 2009 года был обусловлен многими причинами, но главные — это резкое падение цен на нефть и мировой кризис, начавшийся в США. Далее был подъём и снова спад, связанный с санкциями. Однако стоит заметить, что соотношение валютного курса играет важную роль: в настоящее время Центральный банк РФ придерживается политики плавающего валютного курса, то есть курс рубля не фиксируется на определённом уровне. Более того, представители ЦБ и других министерств считают, что в настоящее время курс рубля к доллару завышен.[31] Именно поэтому график динамики ВВП России в текущих долларах США нельзя считать полностью репрезентативным, так как слишком большие изменения в соотношении валют и политике ЦБ произошло за рассматриваемое время, хотя безусловно санкции повлияли на экономическое состояние России.

Таким образом, экономику России можно назвать экономикой переходного типа.

Понятие делового цикла Известно, что подъёмы и спады экономической активности происходят примерно с тех пор, когда произошла Индустриальная революция. Существуют различные мнения относительно причин возникновения деловых циклов. Экономисты классической школы определяют деловые циклы как общую реакцию экономики на шоки в области производства или потребления. Противоположная (кейнсианская) точка зрения заключается в том, что медленная коррекция цен и заработной платы отдаляет экономику от достижения равновесного состояния производства и занятости.

Деловой цикл — это колебания совокупной экономической активности в странах, экономическая деятельность в которых осуществляется коммерческими предприятиями. Профессор Пенсильванского университета Эндрю Абель и глава Федеральной резервной системы США Бен Бернанке выделяют пять позиций понятия делового цикла:

.Совокупная экономическая активность — деловая активность измеряется множеством показателей, среди которых занятость и различные финансовые индикаторы. Авторы признают, что реальный ВВП — наиболее удобная характеристика для измерения деловой активности, но предостерегают от использования только одного данного показателя и советуют принимать во внимание и другие индикаторы рынка (например, предложение денег).

.Рецессия и экспансия — рецессия означает период спада деловой активности. На Рис.5. изображён деловой цикл и его составляющие. Непрерывная линия характеризует динамику совокупной деловой активности во время делового цикла. Пунктир показывает средний темп роста в течение периода, то есть тренд, возле которого происходят колебания. Деловой цикл измеряется от одной поворотной точки до другой (то есть либо от пика до пика, либо от одной точки нижнего перегиба до другой).

Рис.5. Строение делового цикла

.Однонаправленность — деловые циклы характеризуются тем, что проявляются в разных экономических показателях одновременно или с небольшим запаздыванием (лагом). Разные отрасли обладают разной чувствительностью к рецессиям, но эмпирические данные подтверждают, что экономические переменные имеют тенденцию к схожему изменению в плане направления. Например, инфляция и объём производства повышаются во время экспансии и снижаются во время рецессии.

.Повторяемость при разной длине периодов экспансии и рецессии — на данный момент нельзя определить точный срок наступления различных фаз делового цикла и длину его периодов (можно только догадываться и строить прогнозы), но уже достоверно известно, что модель периодически повторяющихся подъёмов и спадов характерна для всех промышленных экономик.

.Постоянство — это свойство тенденций в экономике накапливаться или «расти, как снежный ком»: если в экономике наметился спад, то скорее всего он будет усугубляться — деловая активность будет снижаться продолжительный период (от года).[2]

Поскольку совокупная деловая активность складывается из активности отдельных отраслей экономики, нужно знать, что известно по поводу поведения различных индикаторов экономики. Поведение экономического индикатора, которое меняется в соответствии с изменением поведения совокупной деловой активности, называется проциклическим. Индикатор, который изменяется в противоположном направлении по отношению к совокупной деловой активности, называется антициклическим. Индикаторы, поведение которых нельзя охарактеризовать определённо точно как проциклическое или антициклическое, называется ациклическим.

Помимо направленности существует вторая характеристика поведения экономического индикатора — момент прохождения поворотных точек макроэкономического показателя относительно поворотных точек делового цикла. Экономические переменные делятся на три вида по данному признаку: опережающие, сопутствующие и запаздывающие. Направление опережающей переменной изменяется раньше, чем направление совокупной деловой активности. Сопутствующий индикатор характеризуется тем, что его пики и впадины совпадают по времени с пиками и впадинами делового цикла. Изменения запаздывающего индикатора происходят позже, чем изменения совокупной деловой активности.

Табл. 1. демонстрирует некоторые устоявшиеся закономерности, которые действительны для всех рыночных экономик.

Таблица 1

Цикличность изменения некоторых важнейших макроэкономических показателей [3]

ПоказательНаправление измененияСоответствие по времени изменения делового циклаОбъём промышленного производстваПроциклическаяСопутствуетПотреблениеПроциклическаяСопутствуетИнвестиции бизнеса в основной капиталПроциклическаяСопутствуетИнвестиции населенияПроциклическаяОпережаетСредняя производительность трудаПроциклическаяОпережаетБезработицаАнтициклическаяНе определеноЦены на акцииПроциклическаяОпережает

Знание поведения макроэкономических показателей может помочь получить интересные выводы.

Возникает желание наблюдать за динамикой опережающих индикаторов. Однако знаменитая фраза Нобелевского лауреата по экономике Пола Самуэльсона «Фондовый рынок предсказал девять из последних пяти рецессий» остаётся актуальной и сегодня. Идея предсказания спадов и подъёмов на основе опережающих показателей не нова — например, в США этим занимается Национальное бюро экономических исследований (Комитет NBER). Проблема заключается в том, что для предсказания пиков спадов и подъёмов макроэкономическая статистика должна быть достоверной, полной и своевременной. Быстро получить актуальные данные в масштабах страны — это пока нерешённая проблема, которая затрудняет работу аналитиков. Именно поэтому достоверные предсказания времени наступления поворотных точек в деловой активности можно считать делом будущего.

Какие выводы можно извлечь из рассуждений о природе деловых циклов, которые были бы полезны для определения траектории развития лизинговой отрасли в России и Великобритании?

Во-первых, лизинговая деятельность — это часть инвестиционной деятельности по приобретению имущества и передаче его в лизинг. Если судить о лизинговой деятельности по показателям стоимости новых договоров лизинга и общей стоимости договоров лизинга в России и Великобритании, то становится ясно, что данные показатели можно отнести к проциклическим и сопутствующим индикаторам.

Процикличность лизинговых инвестиций означает, что если растёт экономика в целом — лизинговая отрасль процветает. Если происходит спад, лизинг реагирует незамедлительно, и этот вывод подходит для обеих рассматриваемых стран. Таким образом, можно прийти к выводу, что для успешного функционирования лизинговой отрасли необходимо здоровое функционирование других отраслей экономики.

Известно, что инвестиции испытывают бóльшие колебания, чем потребление или производство. Если посмотреть на временной профиль ВВП и лизинговых показателей, то становится ясно, что лизинг более волатилен и чувствителен к спадам и подъёмам, нежели ВВП всей страны. Можно сказать, что лизинг — это более чувствительная компонента ВВП, чем другие в среднем.

Допустим, теперь стало известно, что развитие лизинга происходит циклическим образом, и возникает закономерный вопрос: можно ли прогнозировать спады и подъёмы отрасли? Конечно, государственные органы и различные аналитические агентства строят прогнозы с разной степенью успешности. Во время отсутствия шоков экономики прогнозы относительно легко строить, поскольку зачастую наблюдения продолжают тренд без существенных отклонений. После свершения шока участники рынка строят ожидания будущего развития ситуации, основываясь на «исторической» информации, полученных при иных обстоятельствах. [2],[3]

После начала кризиса прогнозы сбывались с точностью наоборот: данные аналитики показывают, что когда ожидался подъём, наступало резкое снижение, когда ожидалась стагнация отрасли, рынок неожиданно поднимался. При этом прогнозы о будущем состоянии лизинга в России до наступления кризиса сбывались. Таким образом, если строить прогнозы российского рынка, основываясь на ретроспективных данных, российский рынок не перестаёт удивлять. [25]

Во избежание подобных казусов и улучшения качества оценок предлагается построение сценарных прогнозов, то есть прогнозы при варьируемых изменениях экономических условий.[14] Довольно часто используются сценарии «базовый сценарий, при неблагоприятных условиях, при благоприятных условиях». Например, Министерство экономического развития РФ подготовило прогноз социально-экономического развития до 2020 года с использованием базового и целевого сценариев.

Выводы

Динамику деловой активности рыночных экономик, в том числе, экономик России и Великобритании, можно характеризовать как рост в долгосрочном периоде с относительно краткосрочными колебаниями. Так как развитие лизинга и всей экономики в целом предполагаются взаимосвязанными процессами, необходимо стимулировать развитие всех отраслей экономики.

Специалисты в области макроэкономики выявляют два главных источника экономического роста — труд и капитал. При расчёте роста выпуска на отдельно взятого человека, превалирующее влияние в моделях роста оказывает капитал, его количество и эффективность использования. Рост экономики требует наличие современного оборудования, транспорта и иных основных фондов. Износ основных фондов в России достигает 50%, что превышает показатели западных стран практически в два раза — безусловно, российские основные фонды требуют обновления.

Рынок, который сильно зависит от внешних обстоятельств (цены на нефть, санкции и т.д.), с трудом поддаётся прогнозированию. Таким образом, прогнозы на основе исторических данных хороши в том случае, если экономика отличается стабильностью и независимостью от неблагоприятных внешних обстоятельств. В ином случае целесообразно строить сценарные прогнозы.

Глава 2. Лизинг в России и Великобритании

.1 Развитие лизинга в России

Лизинг в России получил распространение на заре развития капиталистических отношений, но только в 2003 году был признан массовым инструментом финансирования реального сектора экономики — информация о лизинге стала указываться в аналитических ежегодниках Федеральной службы статистики РФ. Увеличились сроки лизинговых контрактов, постепенно рос бизнес лизинговых компаний, улучшался доступ к источникам финансирования (финансирование лизинга происходило на 75% из привлечённых средств в 2003 году [25]), вследствие чего росла конкуренция. Также расширялась география присутствия лизинговых компаний в регионах.

Рис. 6. Динамика стоимости новых лизинговых договоров России в 1997-2015 гг.

Источник: Leaseurope, Газман В.Д.

Конечно, не всё было гладко: по мнению экспертов, российский рынок был нестабильным — например, заключение сделки не означало его реализацию. По данным ассоциации Leaseurope, Россия в 2001 году занимала 25 место в мире, что можно считать завышенной цифрой, так как реальность не всегда совпадала с формальными документами. [26]Также развитие лизинга затрудняло недоверие к стабильности национальной валюты после событий 1998 года. Тем не менее, в 2003 году прирост стоимости новых договоров лизинга составил 53%, что говорит о динамичном развитии лизинговой отрасли. [5]

Мировой опыт показывает, что лизинг — это оптимальный финансовый инструмент для малого и среднего бизнеса. Лизинг привлекателен тем, что предмет договора лизинга остаётся в собственности лизингодателя до окончания сделки — это означает, что лизинг предоставляет лизингополучателю меньшие риски по сравнению с банковским кредитом, а также более доступен, чем кредит. Также лизинговые сделки имели особые налоговые льготы в России, и всё же именно пониженный риск сделок делает его привлекательным для российского бизнеса.

Другие способы финансирования менее привлекательны, поскольку сопряжены с дополнительными сложностями (привлечение аудиторов известной компании, получение кредитного рейтинга, повышение открытости бизнеса). По мнению экспертов, высокий леверидж лизинговых компаний даёт возможности для расширения бизнеса, но при этом понижает финансовую устойчивость компании. Оптимальная структура капитала фирмы и по сей день является предметом споров специалистов в области корпоративных финансов.[4] Финансирование преимущественно с помощью займов — это способ, широко распространённый в развитых странах со стабильной экономикой и низкими процентными ставками. Несмотря на отсутствие и того, и другого, многие российские компании стали успешно развиваться именно за счёт займов, хотя и повысили для себя риск наступления неблагоприятных событий.

В 2004 году рынок лизинга развивается быстрыми темпами: прирост новых договоров лизинга составил 73% по сравнению с 2003 годом. Финансирование сделок с помощью собственного капитала снизилось с 25 до 12% . Большинство сделок по-прежнему финансируются в основном за счёт банковских кредитов, а также через выпуск векселей, эмиссии облигаций (2%) и пр. В выгодном положении оказываются лизинговые компании, которые работают «в связке» с банком, то есть являются дочерними подразделениями банков — для них стоимость кредита ниже, следовательно, они могут предложить свои услуги лизингополучателям на более выгодных условиях.

В 2005 году рынок лизинга продолжил рост. Прирост стоимости новых договоров финансового лизинга составил 25,9%, объём нового бизнеса составил более пяти миллиардов долларов. Участники рынка признали, что рынок стал более зрелым: усилилась конкуренция, снизились темпы роста, расширился спектр услуг. [25] Высокая степень износа и величина рынка привлекает зарубежных инвесторов. Банковские кредиты увеличили свою долю среди источников финансирования с 53,0% до 62,9%, однако доля собственных средств как источника финансирования также увеличилась с 12,5% до 18,5%. Причина кроется в том, что кредиторы стали обращать больше внимания на финансовую устойчивость и платёжеспособность компаний. Остальные источники финансирования стали менее популярны.

В 2006 году доля лизинга в ВВП резко выросла и составила около 2%, прирост стоимости новых контрактов составил 92,9%, в 2007 году — 73,3%. Ожидания участников рынка позитивные, прогнозировалось увеличение объёма рынка в 4-5 раз даже несмотря на уже начавшийся кризис. Эксперты прогнозировали консолидацию среди лизинговых компаний, уход с рынка небольших компаний или их объединение.

В 2008 году, впервые за всё время существования лизинга в России, начался спад. Стоимость новых контрактов снизилась на 18,4% по сравнению с предыдущим годом. По итогам 2008 года сумма новых сделок снизилась на 27,8% по сравнению с 2007 годом. Объем сделок на рынке составил 720 млрд. рублей по сравнению с 997 млрд. рублей с предыдущим годом. Основными факторами, отрицательно влияющими на рынок, остаются неопределенность развития экономической ситуации и сроки восстановления финансового рынка.

Наметился обратный тренд — в 2008 году темпы прироста объёма полученных лизинговых платежей впервые за три года превысили темпы прироста объема профинансированных средств — это означает, что лизинговые компании держатся в основном на выплатах по прошлогодним и более ранним контрактам. Более того, объём профинансированных средств по сравнению сократился на 17,7% по сравнению с 2007 годом. Это означает, что большинство лизинговых компаний вынуждены были обслуживать только текущий портфель, не наращивая объём своей деятельности.

Также сократился спрос на новое и дорогостоящее имущество. Отток инвестиций и сокращение кредитных ресурсов заставили потенциальных клиентов «затягивать пояса». Сократился спрос не только на корпоративный автотранспорт (условно говоря, приятный бонус, а не предмет первой необходимости для компании), но также и на специальную технику.

Стандарты российского бухгалтерского учета (при которых переоцениваются валютные пассивы, но не переоцениваются активы) и существенное падение рубля привели к появлению убытков в финансовой отчетности лизинговых компаний, имеющих значительные валютные обязательства. Однако эти убытки в большинстве случаев технические — как правило, обязательства клиента перед лизингодателями фиксируются также в валюте, поэтому валютный риск переходит от лизинговой компании к лизингополучателю. Тем не менее, компании направили свободные денежные средства в оборот, избавлялись от валютных обязательств.

По отзывам лизингодателей, с конца третьего-начала четвертого кварталов 2008 года большинство банков полностью прекратили финансировать лизинговую деятельность. Были также случаи остановки даже ранее согласованных с банками сделок, по которым были произведены частичные оплаты оборудования. Стоимость предлагаемых банками новых рублевых кредитов значительно выросла.

Участники рынка понимали, что в 2009 году их ожидают убытки: банки не в состоянии финансировать лизинговую деятельность даже при уже заключённых договорах, сокращались инвестиции и спрос на оборудование. В 2009 году снижение объёма лизинговых сделок составило более 50%. Причина кроется в нехватке заёмных средств для лизингодателей, росте процентных ставок (что снизило склонность к заимствованию), а также в повышении требований к кредитоспособности лизингополучателей. Тем не менее, во втором полугодии стал наблюдаться рост деловой активности: увеличилась банковская кредитная активность и закончился рост просроченной задолженности у лизинговых компаний, что привело к заключению новых сделок.