Открыть эту статью в PDF

Определение доходного подхода к оценке

Доходный подход к оценке компании основан на предположении, что стоимость компании полностью определяется тем, какой доход она принесет в будущем своему владельцу. Эти будущие доходы дисконтируют, чтобы учесть требуемую рентабельность инвестиций, и в результате получают сегодняшняя стоимость бизнеса.

Оценка компании доходным подходом обычно включает следующие этапы:

- Прогноз деятельности компании — может быть достаточно детальным для ближайших нескольких лет, а затем сводиться к очень приблизительной оценке темпов роста.

- Выделение из подготовленного прогноза суммы дохода, который остается у инвестора. Определение дохода может быть разным в разных методах оценки.

- Определение ставки дисконтирования, которая отражает требуемую годовую рентабельность инвестиций в изучаемую компанию.

- Дисконтирование прогнозных доходов и получение стоимости бизнеса.

Варианты доходного подхода

Некоторые наиболее распространенные методы, основанные на доходном подходе:

Модель дисконтирования дивидендов. В качестве дохода рассматриваются ожидаемые дивиденды, выплачиваемые по акциям компании, а в качестве ставки дисконтирования — требуемая доходность акционерного капитала.

Модель свободного денежного потока акционеров. В качестве дохода берут денежный поток компании, который остается свободным после оплаты текущих расходов, инвестиций, а также расчетов по долгам. Ставка дисконтирования также должна быть основана на требуемой доходности акционерного капитала.

Модель свободного денежного потока фирмы. В данном случае берут свободный денежный поток до каких-либо платежей, связанных с финансированием. В качестве ставки дисконтирования используют средневзвешенную стоимость капитала.

Чистый операционный доход (NOI). Вариант, который встречается в оценке недвижимости.

Метод остаточного дохода (Residual Income) — стоимость капитала закладывается в расчет самого дохода. Хорошо известна также методика экономической добавленной стоимости, которая, по сути, является вариантом метода остаточного дохода.

Преимущества доходного подхода к оценке

К преимуществам доходного подхода можно отнести следующее:

- Доходный подход наилучшим образом отражает внутренние характеристики компании, он учитывает именно то, что интересует любого инвестора — доход от инвестиций.

- Он основан на прогнозах, сделанных аналитиком. Таким образом, этот подход одинаково применим и для публичных, и для частных компаний, он подходит для оценки в рамках слияний и поглощений и вообще для любых случаев, когда можно спрогнозировать будущие доходы.

- Рынок иногда проходит через периоды, когда стоимость акций сильно раздута или, наоборот, недооценена. Доходный подход позволяет в такие периоды сформировать собственную точку зрения, свободную от искажений, вносимых рыночными тенденциями.

Эти преимущества делают доходный подход наиболее надежным инструментом оценки. Более того, некоторые исследователи называют его единственным подходом, который оценивает именно стоимость компании, в то время как другие подходы называют подходами к определению цены, акцентируя внимание на том, что они не оценивают справедливость и оправданность этой цены.

Недостатки доходного подхода к оценке

В то же время, у доходного подхода есть и недостатки:

- Это сложный подход. Он требует подготовки прогнозной модели бизнеса, на которую могут уйти многие часы и дни. Такое можно себе позволить, если речь идет об оценке одной компании, особенно в рамках подготовки к крупной сделке, но если требуется оценить множество публичных компаний, то доходный подход могут себе позволить далеко не все.

- Сложность модели со множеством допущений может скрывать самые различные ошибки и манипуляции. Надежный прогноз параметров модели —непростая задача, а оценка будет точна настолько, насколько точны эти прогнозы.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.

Библиографическое описание:

Ибрагимова, Х. У. Особенности применения доходного подхода к оценке стоимости предприятия / Х. У. Ибрагимова. — Текст : непосредственный // Вопросы экономики и управления. — 2019. — № 1 (17). — С. 8-19. — URL: https://moluch.ru/th/5/archive/111/3853/ (дата обращения: 23.03.2023).

Статья посвящена актуальности Особенности применения доходного подхода к оценке стоимости предприятия в условиях рецессии экономики, как конкурентного преимущества, а также как основанием для составления стратегии на основе полученных данных. Отражены основные теоретические положения особенности применения доходного подхода к оценке стоимости предприятия с использованием различных подходов. Проведена оценка стоимости предприятия ООО «Кенигоптплюс» предпринимателя доходным подходом методом дисконтированного денежного потока.

Ключевые слова: особенности применения доходного подхода к оценке стоимости предприятия, затратный подход, сравнительный подход, доходный подход, денежные потоки, ставка дисконта, дисконтирование, рыночная стоимость.

Оценка рыночной стоимости любого предприятия должно основываться на расчете его рыночной стоимости. С ее помощью определяется успешность деятельности рассматриваемого предприятия. Если при расчете стоимость предприятия будет расти, то можно утверждать о расширении масштабов ведения бизнеса, соответственно, если рыночная стоимость предприятия будет падать, то, следовательно, это означает проблемы в деятельности предприятия.

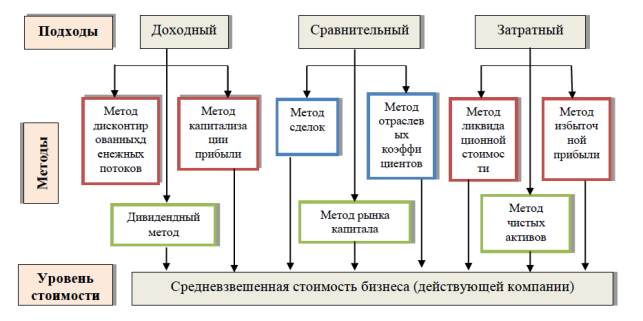

При расчете рыночной стоимости предприятия можно использовать три основных подхода: доходный, затратный и сравнительный.

При доходном подходе главным критерием является доход, который получает компания. Сравнительный подход учитывает определение рыночной стоимости, исходя из данных рынка, на котором осуществляется сделка по купле-продаже аналогичных предприятий. При затратном подходе производится оценка рыночной стоимости активов предприятия за вычетом всех обязательств.

Наглядное описание всех вышеперечисленных подходов к определению рыночной стоимости предприятия представлено на рисунке 1.

Специфика затратного подхода заключается в том, что он нацелен на учет и выявление имеющихся у предприятия активов и обязательств. Анализ данного подхода у различных авторов привел к выводу, что его использование будет полезно только на больших и материалоемких предприятиях, в условиях недостатка информации о его финансового-экономической деятельности, недостаточной эффективной коммерческой деятельности предприятия, а также недостаточной информации о активах аналогичных предприятий или ценах сделок с акциями [3].

Рис. 1. Описание подходов к определению рыночной стоимости предприятия

Однако, в настоящее время затратный подход к оценке рыночной стоимости предприятия остается все-таки актуальным. Данный факт обусловлен тем, что, в первую очередь, при таком подходе имеется достоверная и доступная информация для расчетов, т. к. информационной базой выступает бухгалтерский баланс организации.

Основной недостаток данного подхода к оценке рыночной стоимости предприятия — это тот факт, что он не может учитывать будущих возможностей организации в получении чистого дохода. Также, рас чет рыночной стоимости предприятия на основе такого подхода не позволит выявить источники для создания стоимости, следовательно, исключает возможность управления ими.

Рыночный или сравнительный подход подразумевает анализ существующего рынка для выявления определенных закономерностей между рыночной стоимости аналогичных предприятий и их основными показателями производственно-коммерческой деятельности. При таком подходе предполагается, что ценность активов будет определяться тем фактором, за сколько они смогут быть проданы в условиях развитого финансового рынка, т. е. наиболее верной рыночной стоимостью предприятия может быть реальная продажа аналогичного предприятия, которая была зафиксирована на рынке. Однако, при использовании рыночного или сравнительного подхода актуальной проблемой становится достаточно низкая информационная прозрачность сделки купли-продажи [1].

Определение рыночной стоимости компании при рыночном или сравнительном подходе будет базироваться на использовании ценовых мультипликаторов. Таким образом, финансовой базовой оценочного мультипликатора будет, по сути, измерителем, который отражает финансовые результаты деятельности компании, к которым относятся, например выручка от реализации продукции (услуг), чистая прибыль, валюта баланса и т. д.

Так, в обобщенном виде сутью рыночного или сравнительного подхода становится следующая схема оценки. На рынке будет выбрано предприятие, которое является аналогичным к оцениваемому и было продано недавно. Далее будет рассчитано соотношение между ценой его продажи и выбранным финансовым показателем деятельности предприятия-аналога. Данное соотношение является мультипликатором. Затем умножив величину данного мультипликатора на выбранный базовый финансовой показатель деятельности оцениваемого предприятия будет получена его стоимость. Однако, несмотря на сравнительную простату данного подхода, при его практическом использовании могут возникать определённые проблемы, не решив которые будет невозможно получить точный результат расчёта рыночной стоимости предприятия. Данные проблемы могут заключаться в следующем [4]:

– отсутствие полной информации о предприятиях-аналогах;

– функциональная взаимозависимость финансовых показателей, используемых при расчетах;

– несопоставимость данных;

– сложность оценки качественных характеристик.

Источниками информации при использовании рыночного или сравнительного подхода к определению рыночной стоимости предприятия будут весьма ограниченные ресурсы. Российский рынок корпоративного контроля, в основном, действует вне организованных фондовых рынков, а объем различного перераспределения акций в экономике, которые проходя вне организованных рынков, трудно оценить.

В настоящее время самым популярным является доходный подход к определению рыночной стоимости предприятия, т. к. затратный подход не выявляет, как той или иной фактор стоимости повлияет на оценку рыночной стоимости предприятия, а также не имеет стационарного характера и не может учитывать будущие периоды деятельности предприятия, а сравнительный подход к оценке рыночной стоимости предприятия не может применяться в отношении предприятий, так как предприятия, аналогичного рассматриваемого иногда не имеется, а сравнение с зарубежными предприятия может быть некорректно.

При использовании доходного подхода к определению рыночной стоимости предприятия основываются на денежных потоках, которые может получить предприятие в будущих периодах. Поэтому, в первую очередь, очень важно определение горизонта расчетов, начиная с текущего периода, для которого будет спрогнозирован денежный поток. Также, для прогноза денежных потоков будет учтён временной период, на протяжении которого будут стабилизироваться темпы для роста.

Прогнозируемые денежные потоки можно рассчитать при использовании прямого или косвенного метода планирования. Так, при косвенном методе планирования анализ денежных потоков будет осуществляться по различным отдельным направлениям деятельности предприятия. При использовании прямого метода предполагается движение денежных средств предприятия по отдельным статьям бухгалтерского баланса [5].

Расчет прогнозируемых денежных потоков производится для каждого отдельного года в течение всего прогнозного периода, а также постпрогнозного. В этих целях необходимо определение темпов роста каждого денежного потока. Для определения рыночной стоимости предприятия при доходном подходе необходим расчет ставки дисконтирования. При росте уровня рисков будет увеличиваться норма доходности. Следовательно, при расчете ставки дисконта будут оцениваться риски, которые связаны с вложением средств. Для оценки ставки дисконтирования могут быть использованы различные методики, наиболее часто встречаются следующие: метод кумулятивного построения, модель оценки капитальных активов, модель средневзвешенной стоимости капитала.

Сравнительный анализ различных подходов к определению рыночной стоимости предприятия с их достоинствами и недостатками приведен на рисунке 2.

Рис. 2. Преимущества и недостатки основных методов оценки стоимости предприятий [2]

На основе всего вышеизложенного можно сделать вывод, что наиболее распространенным и эффективным доходным методом для оценки предприятий, является метод дисконтированных денежных походов.

Произведем оценку предприятия на основе дисконтированных денежных потоков ООО «Кенигоптплюс». При этом будем увеличивать выручку от реализации на 10 %, исходя из среднего увеличения выручки в период с 2016 по 2017 года.

Таблица 1

Денежные поток вООО «Кенигоптплюс» впрогнозных годах

|

Показатели |

Прошлые периоды |

Годы прогнозного периода |

|||

|

2016 год |

2017 год |

1-й год |

2-й год |

3-й год |

|

|

Выручка, тыс. руб. |

31222 |

36652 |

40317 |

44349 |

48784 |

|

Изменения, % |

117,4 |

110 |

110 |

110 |

|

|

Себестоимость реализации, тыс. руб. |

20316 |

24101 |

26511 |

29162 |

32078 |

|

Изменение, % |

118,6 |

110 |

110 |

110 |

|

|

Коммерческие расходы, тыс. руб. |

5137 |

5673 |

6240 |

6864 |

7550 |

|

Изменение, % |

110,4 |

110 |

110 |

110 |

|

|

Прибыль (убыток) от реализации |

5770 |

6889 |

7578 |

8336 |

9170 |

|

Изменение, % |

119,4 |

110 |

110 |

110 |

|

|

Прочие доходы, тыс. руб. |

169 |

217 |

217 |

217 |

217 |

|

Прочие расходы, тыс. руб. |

361 |

697 |

697 |

697 |

697 |

|

Прибыль (убыток) до налогообложения, тыс. руб. |

5407 |

6409 |

7086 |

7843 |

8676 |

|

Изменение, % |

118,5 |

110,6 |

110,7 |

110,6 |

|

|

Налог на прибыль, тыс. руб. |

1081,4 |

1281,8 |

1417,2 |

1568,6 |

1735,2 |

|

Чистая прибыль, тыс. руб. |

4325,6 |

5127,2 |

5668,8 |

6274,4 |

6940,8 |

|

Изменение, % |

118,5 |

110,6 |

110,7 |

110,6 |

|

|

Уменьшение (увеличение) собственного оборотного капитала, тыс. руб. |

-132 |

-146 |

-131,4 |

-118,26 |

-106,43 |

|

Денежный поток, тыс. руб. |

4193,6 |

4981 |

5537,4 |

6156,14 |

6833,57 |

|

Ожидаемый темп роста, % |

118,8 |

111,2 |

111,2 |

111,0 |

|

По данным таблицы 1 можно сказать следующее. При увеличении выручки на 10 % в прогнозируемый период выручка от реализации будет равна 40317 тыс. руб., 44349 тыс. руб. и 48784 тыс. руб. в 2018–2020 годах соответственно. При изменении выручки увеличим прямо пропорционально себестоимость, таким образом, в 2018 году она будет равна 26511 тыс. руб., в 2019–29162 тыс. руб., в 2020–32078 тыс. руб.

Следовательно, прибыль от реализации также увеличится на 10 %. Если предположить, что прочие доходы останутся на прежнем уровне, то прибыль до налогообложения увеличится на 10,6 %, 10,7 % и 10,6 % в 3-х прогнозных годах и составит 7086 тыс. руб., 7843 тыс. руб. и 8676 тыс. руб. соответственно.

При вычитании налога получим чистую прибыль. В первый прогнозный год по прогнозным данным она увеличится на 10,6 % и станет равна 5668,8 тыс. руб., во второй прогнозный год — увеличится на 10,7 % и станет равна 6274,4 тыс. руб., в третий прогнозный год чистая прибыль будет равна 6940,8 тыс. руб., что на 10,6 % больше, чем во второй прогнозный год.

Рассчитаем денежный поток предприятия. Он складывается из чистой прибыли, амортизационных отчислений, уменьшения (увеличения) собственного оборотного капитала и увеличения (уменьшения) долгосрочной задолженности. На данном предприятии имеется тенденция уменьшения собственного оборотного капитала в отчетном периоде, и, исходя из этого мы предположили, что в трех прогнозных годах он будет увеличиваться на 10 %. Долгосрочная задолженность на предприятии отсутствует. Таким образом, денежный поток предприятия в первый прогнозный год составит 5537,4 тыс. руб., что на 11,2 % больше, чем в 2017 году. Во второй прогнозный год он будет равен 6156,14 тыс. руб., что на 11,2 % больше. В третий прогнозный год ожидается увеличение денежного потока на 11,0 %, он составит 6833,57 тыс. руб.

Для того чтобы рассчитать стоимость предприятия необходимо рассчитать ставку дисконтирования. Ставка дисконтирования — это процентная ставка, используемая для пересчёта будущих потоков доходов в единую величину текущей стоимости. Так как на предприятии отсутствуют заемный средства, данная ставка будет рассчитываться по формуле:

Одним из наиболее распространенных на практике способов определения ставки дисконтирования является кумулятивный метод оценки премии за риск, когда при расчете ставки дисконтирования учитывается, так называемая, «премия за риск».

Соответственно, формула расчета ставки дисконтирования выглядит следующим образом:

R = Rf + R1 +… + Rn, (1)

где R — ставка дисконтирования;

Rf — безрисковая ставка дохода;

R1 +… + Rn — рисковые премии по различным факторам риска.

Поскольку подробные расчеты финансового плана выполнены только для единственного (основного) сценария реализации проекта, предварительный учёт факторов риска (т. е. возможного возникновения условий, приводящих к ухудшению расчетных результатов проекта) производится путём включения в норму дисконта, используемую для расчета интегральных показателей, поправки (премии) на риск (метод корректировки нормы дисконта). Величина безрисковой коммерческой нормы дисконта принята равной 8 % (средневзвешенная стоимость капитала).

Учитывая, что данный бизнес не является новым для предприятия, величина поправки на риск принята на основании экспертной оценки в размере 4 % в абсолютном выражении, из которых:

1,5 % — приходится на риск ненадежности участников проекта. Низкий уровень этого риска принят с учетом наличия в составе предприятия-инициатора проекта квалифицированных менеджеров, имеющих успешный опыт реализации инвестиционных проектов, снижающего вероятность сбоев в реализации проекта.

2,5 % — составляют технические, технологические и коммерческие риски, создающие потенциальные угрозы неполучения предусмотренных доходов или превышения запланированных расходов, и являющиеся основными рисками проекта. К числу этих рисков, прежде всего, относятся:

- Превышение расходов или задержка оплаты от крупных клиентов предприятия, ведущие к ухудшению финансовых условий.

- Невыход предприятия на плановые результаты коммерческой деятельности из-за ошибок в организации логистических потоков или неверного прогнозирования ожидаемого спроса на продукцию.

- Ухудшение конъюнктуры рынка, следствием чего может стать снижение цен на продукцию и услуги.

- Непрогнозируемый рост инфляции издержек, ведущий к снижению доходности операционной деятельности.

- Увеличение сверх планируемого уровня стоимости источников финансирования или неблагоприятные для предприятия условия предоставления финансовых ресурсов.

Таким образом, величина нормы дисконта, учитывающая среднюю безрисковую стоимость ресурсов и основные проектные риски, составляет 12 %.

Для расчета стоимости предприятия необходимо продисконтировать денежные потоки в прогнозном периоде.

(2)

где CT — приведенная к текущему периоду стоимость предприятия,

CF1,2,n– денежный поток за прогнозируемые года,

R1,2,n– ставка.

Таким образом, продисконтированная прогнозная стоимость предприятия равна:

Ст = (5537,4/(1+0,12)) + (6156,14 / (1+0,12)^2) + (6833.57/ (1+0.12)^3) = 14 715.74 тыс. руб.

Также мы должны рассчитать стоимость предприятия в постпрогнозный период по формуле Гордона:

, (3)

где Vост — стоимость предприятия в постпрогнозный период,

CF — денежный поток за последний год прогнозного периода,

r — ставка дисконтирования,

g — предполагаемый темп роста.

Долгосрочный темп прироста рассчитывается как произведение средней рентабельности собственного капитала (ROE), равной отношению чистой прибыли (NI) и собственного капитала (E), и коэффициента реинвестирования (RR). Формула выглядит следующим образом:

g = RR * ROE, (4)

Коэффициент реинвестирования представляет собой разницу единицы и средней номинальной дивидендной доходности для данной компании, равной отношению выплаченных дивидендов (Div) и чистой прибыли (NI).

Таким образом,

Модель Гордона используется для оценки стоимости собственного капитала и денежных потоков. Модель Гордона является вариацией модели дисконтирования денежных потоков. Цель оценки модели Гордона — оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования. Остаточная стоимость в ООО «Кенигоптплюс» равна:

V = 6833,57 тыс. руб. / 0,12–0,01 = 62 123,36 тыс. руб.

Приведем данную стоимость к настоящему времени.

V = 62 123,36 тыс. руб. /(1,12)3 = 44 218,18 тыс. руб.

Рассчитаем общую стоимость предприятия данным методом. Она будет складываться из приведенной к настоящему моменту времени стоимости предприятия в прогнозный и постпрогнозный периоды.

C = 14 715,74 тыс. руб. + 44 218,18 тыс. руб. = 58 933,92 тыс. руб.

Таким образом, подводя итог всего вышеизложенного, можно сделать вывод, что для оценки рыночной стоимости предприятия ООО «Кенигоптплюс» нами был выбран метод дисконтирования денежных потоков, так как данный подход к оценке рыночной стоимости предприятия:

– наиболее обоснован теоретически;

– учитывает долгосрочные перспективы развития предприятия;

– учитывает стратегические перспективы деятельности;

– учитывает интересы инвестора и риски бизнеса.

Рыночная стоимость предприятия ООО «Кенигоптплюс», рассчитанная с помощью метода дисконтирования денежных потоков, составила 58 933,92 тыс. руб.

Таким образом, использование метода дисконтирования денежного потока позволяет определить стоимость бизнеса на конкретную дату с учетом сложившейся рыночной конъюнктуры, «реакции» рынка, и рыночных рисков, сопряженных с оцениваемым бизнесом.

Литература:

- Джаксыбекова Г. Н. Доходный подход к оценке стоимости компании // Финансы и кредит. — 2014. — № 45. — С. 18–22.

- Козырь Ю. В. Оценка и управление стоимостью имущества промышленного предприятия: Автореферат диссертации на соискание ученой степени кандидата экономических наук. — Москва, 2013. — 45 с.

- Лиманцева И. А., Ермакова Н. Ю., Банникова Н. В. Оценка имущества предприятия — банкрота: цели, проблемы и опыт // В сборнике: Актуальные проблемы гуманитарных и социально-экономических наук Ставрополь. — 2012. — С. 16–19.

- Павловец В. В. Модели оценки стоимости корпораций: Автореферат диссертации на соискание ученой степени кандидата экономических наук. — Санкт-Петербург, 2011. — 35 с.

- Экономическая оценка земельно-имущественного комплекса: теория и практика: методические рекомендации / сост. Н. Ю. Ермакова — Ставрополь: АГРУС, 2016–128 с.

- Доходный подход к оценке бизнеса: метод прямой капитализации [Электронный ресурс] // Экономическая библиотека. — Режим доступа: http://eclib.net/41/32.html (дата обращения 01.12.2018).

- Затратный подход [Электронный ресурс] / Правовой Институт Оценки Бизнеса. — 2008. — Режим доступа: http://businessval.ru/adept/real-estate/costs/ (дата обращения 01.12.2018).

- Капитализация дохода [Электронный ресурс] // UTMagazine. Портал трейдеров. — Режим доступа: http://utmagazine.ru/posts/9695-kapitalizaciya—dohoda (дата обращения 01.12.2018).

- Ольдерогге Н. Структура подходов и методов оценки бизнеса и компаний [Электронный ресурс] / Элитариум. — Режим доступа: http://www.elitarium.ru/ocenka_biznesa_kompanijj/ (дата обращения: 13.09.2017).

- Сравнительный подход в оценке [Электронный ресурс] // Финансовый анализ. — Режим доступа: http://www.1-fin.ru/?id=281&t=1025&ht=752&w= %EC %E0 %F2 %E5 %F0 (дата обращения 01.12.2018)

Основные термины (генерируются автоматически): рыночная стоимость предприятия, доходный подход, сравнительный подход, денежный поток, затратный подход, предприятие, ставок дисконтирования, стоимость предприятия, прогнозный период, рыночная стоимость.

#статьи

- 27 дек 2022

-

0

Оценка бизнеса: всё, что о ней нужно знать любому предпринимателю и менеджеру

Рассказали, что такое оценка бизнеса, в каких случаях она требуется и как проходит.

Иллюстрация: Оля Ежак для SKillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Оценка бизнеса — определение стоимости компании.

Стоимость компании нужно знать, если её планируют продавать или покупать. Также бизнес обязательно оценивают при его реорганизации или банкротстве.

Хотя официально оценкой бизнеса могут заниматься только сертифицированные оценщики, всем предпринимателям полезно знать, как она проходит. Например, чтобы понимать, от чего зависит стоимость компании, или самому определить её ориентировочный диапазон.

В статье рассказываем:

- что такое оценка бизнеса и для чего её проводить;

- какие есть подходы и методы в оценке бизнеса и от чего зависит стоимость компании;

- как компании подготовиться к оценке и какой пакет документов нужно собрать;

- как проходит оценка бизнеса поэтапно.

Оценка бизнеса — процесс определения его стоимости. Объектом оценки может быть компания целиком, доля в её уставном капитале или пакет акций.

Оценкой бизнеса занимаются независимые оценщики. Они анализируют состояние отрасли, изучают документы компании, делают финансовый анализ, проводят расчёты и подготавливают отчёт об оценке. Дальше бизнес использует этот отчёт для своих целей.

Вот ситуации, когда нужна оценка бизнеса:

- продажа/покупка компании или её доли;

- слияние, поглощение, ликвидация и другие типы реструктуризации компании;

- выкуп акций или имущества у акционеров компании;

- решение споров о стоимости имущества компании — например, налоговых или конфискационных;

- страхование бизнеса.

Во всех этих случаях компания должна обязательно обратиться к оценщикам для того, чтобы они подготовили отчёт об оценке.

Также компания может проводить оценку «для себя». Например, чтобы:

- понимать реальную стоимость компании;

- принимать грамотные управленческие решения — от каких бизнес-процессов лучше отказаться, а в какие, наоборот, инвестировать;

- готовить корректные бизнес-планы, основанные на действительных, а не прогнозных показателях;

- оценить кредитоспособность компании и возможность использовать активы как залог.

Есть три подхода к оценке бизнеса: сравнительный, затратный и доходный. При каждом используют свои методы оценки. Подробно все подходы и методы оценки описаны в ФСО V — Федеральном стандарте оценки. Мы расскажем главное, что о них нужно знать.

Сравнительный подход. Чтобы понять, сколько стоит компания, её сравнивают с аналогичной, стоимость которой известна. Для этого используют цены совершённых сделок или цены из объявлений о продаже.

Предпочтительнее использовать цены совершённых сделок — так стоимость оцениваемого бизнеса будет достовернее. Если сведений о совершённых сделках у оценщика нет или их недостаточно, он может использовать цены в объявлениях.

При сравнительном подходе цены компаний-аналогов корректируют в зависимости от разных нюансов. Вот некоторые из них:

- Возможная разница между ценой предложения и итоговой ценой сделки. На момент оценки итоговая цена сделки неизвестна, поэтому оценщик снижает стоимость для возможного торга.

- Период, в который предложение о продаже находится на рынке. Чем он больше, тем выше вероятность торга.

- Насколько характеристики компаний-аналогов соответствуют характеристикам оцениваемой компании. Например, если у оцениваемого бизнеса три склада, а у аналога четыре, оценщик должен внести корректировку на «лишний» склад.

- Насколько цены аналогов соответствуют другим предложениям на рынке. Если они завышены или занижены, оценщик должен исключить их из расчёта.

В оценке бизнеса сравнительный подход применим не всегда — сложно найти две одинаковые или хотя бы похожие компании. Даже если такой аналог найдётся, будет сложно получить достоверную информацию о нём.

Затратный подход. Опирается на стоимость активов компании. Предполагает, что стоимость бизнеса зависит от размера понесённых на него расходов.

Согласно этому подходу, стоимость бизнеса — деньги, которые останутся у собственников, если они продадут всё имущество компании и раздадут все долги.

Есть два основных метода затратного подхода в оценке бизнеса:

- Метод чистых активов. Оценщик оценивает материальные и нематериальные активы компании — например, недвижимость, транспорт, оборудование, ценные бумаги, товарные знаки, собственные изобретения компании. Затем из этой суммы вычитает величину обязательств — долгов.

- Метод ликвидационной стоимости. Оценщики рассчитывают сумму, которую собственник получит, если ликвидирует компанию и распродаст все материальные активы по отдельности. В этом случае учитывают затраты на демонтаж, комиссионные выплаты, налоги на продажу имущества и другие сопутствующие затраты.

Затратный подход используют в случаях, когда бизнес не приносит стабильных доходов. Например, когда компания создана недавно либо находится на этапе ликвидации. Подход не применяют, когда у компании мало или нет активов.

Доходный подход. Опирается на возможные будущие доходы компании. Предполагает, что стоимость компании зависит от размера доходов, которые компания будет генерировать в будущем. Соответственно, чем больше прибыли приносит бизнес, тем он дороже.

В доходном подходе есть два метода — метод прямой капитализации и метод дисконтирования. Чаще всего применяют метод дисконтирования. Оценщик прогнозирует будущие доходы компании на несколько лет вперёд. Затем с помощью ставки дисконтирования дисконтирует их к дате оценке. То есть рассчитывает, сколько будущие доходы будут стоить «сегодня». Дальше суммирует эти будущие потоки и делит на величину (1 + i)n, где i — ставка дисконтирования, n — период прогноза в месяцах. Получившееся значение — стоимость бизнеса.

Как правило, покупателей компаний или будущих инвесторов интересует не количество и стоимость её активов, а размер доходов, который они смогут от неё получить. Поэтому доходный подход лучше всего работает, когда нужно определить стоимость бизнеса для дальнейшей покупки/продажи или инвестиций в него.

У каждого подхода своя логика расчётов — ни один из них не применим во всех случаях оценки. Поэтому оценщик учитывает индивидуальные особенности и специфику бизнеса, цель оценки, вид стоимости.

Оценщик может использовать все три подхода, может — только два или один, если этого достаточно для достоверного расчёта. При этом он должен обязательно обосновать в отчёте об оценке, почему не применял другие подходы.

Вот три шага, которые компания должна сделать перед оценкой.

Первый шаг — определить цель оценки. Основные цели оценки мы перечисляли выше — чаще всего это:

- купить или продать компанию или её долю;

- провести реструктуризацию компании;

- разработать бизнес-план или долгосрочную стратегию развития;

- оценить финансовые результаты деятельности компании и на основе них принять дальнейшие управленческие решения.

От цели оценки будут зависеть подходы и методы, которые оценщик будет использовать, а также вид стоимости, который он будет определять.

Стоимость бизнеса может быть рыночной, ликвидационной или инвестиционной. Например, рыночную стоимость определяют для целей покупки/продажи компании. Инвестиционную — чтобы понять целесообразность инвестирования в компанию. Ликвидационную стоимость рассчитывают в случаях вынужденного отчуждения бизнеса — например, при банкротстве.

Второй шаг — выбрать оценщика. Оценщики могут работать в оценочных компаниях или на себя. У них обязательно должны быть такие документы:

- диплом о профессиональной переподготовке в области оценочной деятельности;

- квалификационный аттестат по направлению оценки бизнеса;

- свидетельство о членстве в СРО оценщиков;

- полис страхования профессиональной ответственности оценщика.

При выборе оценщика важно обращать внимание на его опыт работы в этой сфере и репутацию. Репутацию можно проверить, например, по отзывам в открытых источниках.

Третий шаг — собрать документы. Окончательный пакет документов запросит оценщик, но заранее можно подготовить:

- копии учредительных документов (Устав, Учредительный договор);

- копии документов об образовании юридического лица;

- бухгалтерскую отчётность за последние три года (формы 1–5);

- копии документов о деятельности компании (например, бизнес-план);

- информацию о наличии или отсутствии у бизнеса обременений и иных ограничений (например, обременения залогом);

- документы на объекты недвижимости компании (выписку из ЕГРН, правоустанавливающие документы, технические документы, договоры долгосрочной аренды);

- документы на движимое имущество (правоустанавливающие документы, ПТС);

- реквизиты заказчика оценки (для юридических лиц — карточку организации, для физических лиц — копию паспорта РФ).

После того как компания определила цель оценки и собрала первичный пакет документов, она обращается к оценщику.

Дальше процесс оценки бизнеса проходит пять этапов.

Подготовка. На этом этапе оценщик и компания-заказчик согласовывают цель оценки, сроки работ и их стоимость. На основании этого составляют задание на оценку и заключают договор.

Задание на оценку — обязательный документ, в который включают информацию:

- об объекте оценки и имущественных правах в отношении него;

- о цели оценки;

- о предполагаемом использовании результатов оценки;

- о виде стоимости, которую нужно определить;

- о дате оценки;

- о допущениях, которые нужно будет учесть при оценке.

Подробнее о задании на оценку, а также об общих понятиях оценки, подходах и требованиях к проведению оценки можно почитать в ФСО IV.

Идентификация и анализ объекта оценки. На этом этапе оценщик изучает предоставленные и запрашивает дополнительные документы, которые понадобятся для определения стоимости бизнеса. При необходимости — выезжает в офис компании, получает недостающую информацию от собственников или менеджеров.

Анализ рынка и окружения. Оценщик проводит маркетинговые исследования рынка — анализирует факторы, которые могут повлиять на экономическую деятельность и развитие компании.

Расчёты. Это основной этап. Специалист подбирает подходы и методы оценки, которые подойдут для оцениваемого бизнеса и целей оценки. Затем проводит расчёты: определяет стоимость нематериальных активов компании, недвижимого и движимого имущества. На этом же этапе на основе бухгалтерской отчётности компании оценщик рассчитывает рентабельность и ликвидность бизнеса — делает вывод о финансовом состоянии компании.

Составление отчёта об оценке. Это заключительный этап оценки. Оценщик собирает данные о проделанной работе и оформляет их в отчёт.

Отчёт об оценке — документ, которые составляют в соответствии с законодательством РФ об оценочной деятельности, ФСО VI и правилами СРО, в которой состоит оценщик. В отчёте оценщик отражает своё профессиональное суждение относительно стоимости бизнеса.

Вне зависимости от вида объекта оценки отчёт об оценке должны содержать разделы, перечисленные в разделе II ФСО VI. Вот основные разделы:

- Основные факты и выводы. Это информация о бизнесе, результаты оценки и итоговая величина стоимости бизнеса.

- Задание на оценку.

- Сведения о заказчике оценки и об оценщике.

- Допущения и ограничительные условия, которые оценщик использовал при проведении оценки.

- Описание объекта оценки.

- Анализ рынка объекта оценки и других внешних факторов, которые не относятся непосредственно к объекту оценки, но влияют на его стоимость.

- Описание процесса оценки объекта оценки в части применения доходного, затратного и сравнительного подходов. Оценщик также должен обязательно приложить проведённые расчёты.

- Согласование результатов. В разделе согласования результатов должно быть приведено согласование результатов расчётов, полученных с применением различных подходов.

Дальше оценщик передаёт подготовленный отчёт заказчику, а заказчик использует его для своих целей.

- Оценка бизнеса — процесс определения его стоимости. Чаще всего бизнес оценивают при его продаже или покупке, реорганизации или банкротстве.

- Оценкой бизнеса занимаются независимые оценщики. Они анализируют состояние отрасли, изучают документы компании, делают финансовый анализ, проводят расчёты и подготавливают отчёт об оценке.

- Перед оценкой бизнеса компании нужно определить цель оценки, выбрать оценщика и подготовить пакет документов.

- При оценке используют три подхода — затратный, доходный и сравнительный. При выборе подхода оценщик учитывает индивидуальные особенности и специфику бизнеса, цель оценки, вид стоимости.

Научитесь: Профессия Финансовый менеджер

Узнать больше