Библиографическое описание:

Колоколова, О. И. Особенности финансового результата деятельности организации: содержание, понятия, организация / О. И. Колоколова. — Текст : непосредственный // Молодой ученый. — 2016. — № 5 (109). — С. 346-349. — URL: https://moluch.ru/archive/109/26589/ (дата обращения: 22.03.2023).

Последнее время большое внимание уделяется изучению финансовых результатов хозяйственной деятельности организации. Однако к определению экономического содержания данного понятия различные ученые подходят с разных позиций и разной степенью детализации.

Так, например, О.В. Ефимова под финансовым результатом деятельности организации понимает конечный результат (прибыль) правом, распоряжаться которым обладают собственники. [1]

Бланк И.А. говорит о том, что одним из важнейших результатов финансовой деятельности организации является балансовая (совокупная) прибыль. Под которой он понимает сумму таких показателей организации как: прибыль от реализации продукции (или операционная прибыль), прибыль от реализации имущества и прибыль от внереализационных операций при главной роли операционной прибыли, доля которой составляет примерно 90 — 95 процентов от общей суммы прибыли. [5]

Объединяя вышеуказанные понятия можно сказать, что финансовый результат — это обобщающий показатель анализа и оценки эффективности (неэффективности) деятельности хозяйствующего субъекта на определенных стадиях (этапах) его формирования. [2]

Не всегда результатом финансово-хозяйственной деятельности организации является прибыль, возможно так же получение убытка.

Получение организацией положительного финансового результата организацией является признанием обществом (рынком) важности и необходимости его деятельности.

Понимание результата финансово-хозяйственной деятельности каждым отдельным агентом рынка субъективно. На рис. 1 представлены подходы различных экономических агентов к содержанию понятия результата финансово-хозяйственной деятельности организации.

Как представлено на первом рисунке, под чистым конечным финансовым результатом деятельности организации принято понимать, конечный финансовый результат за вычетом изъятий в бюджет и выплат собственникам организации.

Рис. 1. Понятие результата финансово-хозяйственной деятельности организации с позиций различных агентов

Схема порядка формирования чистого конечного финансового результата (чистой прибыли) организации представлена на схеме 1. На данной схеме наглядно представлено как учитываются различные виды доходов и расходов при формировании чистой прибыли, и в какой последовательности они учитываются. Представленный подход визуализирует порядок формирования чистой прибыли в отчете о финансовых результатах в бухгалтерском учёте [4].

Рис. 2. Порядок формирования конечного финансового результата

Так как под понятием «финансовый результат деятельности организации» могут пониматься различные виды прибыли, то в связи с этим необходимо привести несколько часто встречающихся классификаций (рисунок 3).

Рис. 3. Классификации прибыли по различным признакам

В современном понимании прибыль является обобщающим показателем для деятельности организации, в котором отражаются и рост объема производства, и повышение качества продукции, и сокращение затрат.

Прибыль, как финансовый результат деятельности, выполняет определенные функции. В первую очередь, прибыль отражает экономический эффект, который получила организация в результате своей деятельности. Она составляет основу экономического развития. Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального характера трудового коллектива. За счет прибыли осуществляются обязательства организаций перед бюджетом, банками и другими организациями.

Так же следует отметить, что прибыль является не только финансовым результатом, но и основным элементом финансовых ресурсов. Отсюда следует, что прибыль выполняет воспроизводственную, стимулирующую и распределительную функции. Она характеризует степень деловой активности и финансового благополучия организации. По прибыли определяют уровень отдачи авансированных средств — доходность от вложений в активы.

В условиях рыночной экономии на эффективность работы организации, а, следовательно, и на результаты финансово-хозяйственной деятельности организации влияют самые разнообразные факторы, которые можно классифицировать, как представлено на рисунке 4.

Все факторы по месту возникновения можно разделить на внутренние и внешние.

Внутренние факторы порождает сама организация в процессе своей деятельности, и они напрямую зависят от деятельности самой организации. Например, принятая организацией учетная политика.

Рис. 4. Внешние и внутренние факторы, оказывающие влияние на финансовый результат организации

Внутренние факторы настолько разнообразны, что их можно разделить на такие группы как:

1) факторы, связанные с инновационной политикой организации;

2) факторы, связанные с организационно-правовой формой хозяйствования организации;

3) факторы, связанные со спецификой производства и отрасли;

4) факторы, связанные с амортизационной и инвестиционной политикой.

Эта классификация не отражает всё многообразие факторов, но позволяет более детально представить внутренние факторы и их влияние на результаты финансово-хозяйственной деятельности организации. [3]

Также внутренние факторы можно подразделить на производственные, которые отражают наличие и использование основных элементов производственного процесса, участвующих в формировании прибыли (средства труда, предметы труда и сам труд). И внепроизводственные факторы, которые связаны в основном с коммерческой, природоохранной, претензионной и другими аналогичными видами деятельности.

Как производственные, так и непроизводственные факторы можно разделить на две группы: интенсивные и экстенсивные. К интенсивным факторам относятся факторы, которые непосредственно отражают эффективность использования ресурсов или способствуют этому (например, повышение квалификации работников, производительности оборудования, внедрение прогрессивных технологий). К экстенсивным факторам относятся факторы, отрожающие объем производственных ресурсов, их использование по времени (например, изменение продолжительности рабочего дня), а также непроизводственное использование ресурсов (затраты материалов на брак, потери из-за отходов).

В свою очередь внешние факторы не зависят от деятельности самой организации, но некоторые из них оказывают существенное влияние на темпы роста прибыли и рентабельность производства.

Если на внутренние факторы организация может повлиять, то под внешние факторы она может только подстраиваться и учитывать их влияние.

Обобщая все вышесказанное, следует ещё раз отметить, что любая современная коммерческая организация создается для получения положительного финансового результата. Под чистым финансовым результатом организации принято понимать, конечный финансовый результат за вычетом изъятий в бюджет и выплат собственникам организации (дивиденды). На финансовый результат организации могут влиять различные факторы, которые классифицируются по различным признакам и могут как увеличивать его, так и уменьшать. Таким образом, необходимо изучать факторы (оказывающее влияние на результаты финансово-хозяйственной деятельности), чтобы знать и понимать, как и какие факторы повлияли на финансовый результат.

Литература:

- Анализ финансовой отчетности: учеб. пособие / О.В. Ефимова [и. др.] — М.: Издательство «Омега-Л», 2013. — 388 с.: ил., табл. — (Высшее финансовое образование).

- Лысов, И.А. Понятие, сущность и значение финансовых результатов предприятия / И.А. Лысов// Вестник НГИЭИ. — № 3 (46). — 2015. С. 60-64.

- Колачева, Н.В., Быкова, Н.Н. Финансовый результат предприятия как объекта оценки и анализа /Н.В. Колочева, Н.Н. Быкова// Вестник НГИЭИ. — № 1 (44). — 2015. С. 29-35

- Оськина, Ю.Н., Баева, Е.А. Обзор методик анализа финансовых результатов / Ю.Н. Оськина, Е.А Баева// Социально-экономические явления и процессы. — № 4 (050). — 2013. С. 126 — 130

- Финансовый менеджмент: учеб. пособие /И. А. Бланк — Киев: «Ника-Центр», Эльга, 2007. — 455 с.

Основные термины (генерируются автоматически): прибыль, финансово-хозяйственная деятельность организации, конечный финансовый результат, финансовый результат, вычет изъятий, положительный финансовый результат, самая организация, финансово-хозяйственная деятельность, финансовый результат организации, чистый конечный финансовый результат.

Что представляет собой финансовый результат

Финансовый результат — это экономический итог хозяйственной жизни организации, который выражается в виде полученной прибыли или убытка. Прибыль — это сумма, на которую полученная выручка превышает понесенные расходы. Проще говоря, когда предприятие остается «в плюсе». В случае когда организация понесла расходов больше, чем выручила от своей деятельности, говорят о полученном убытке. Сведения о финансовых результатах важны не только для внутрифирменного контроля и управления, но и для внешних лиц, заинтересованных в информации подобного рода. К ним относятся банковские организации, которые выдают заемные ресурсы в пользование компании под определенные проценты, страховые компании, страхующие имущество организации, инвесторы, осуществляющие вложения в развитие компании, и другие.

Прибыль — это относительный показатель деятельности компании. В целом она символизирует положительный результат работы предприятия. Но по анализу прибыли можно сделать иные выводы. К примеру, проведя сравнительный анализ прибыли за несколько лет, специалист может сделать вывод об увеличении или уменьшении ее величины и о повышении или снижении эффективности деятельности компании.

Полученный убыток сигнализирует руководству компании о неэффективности коммерческой деятельности и о необходимости принятия мер по повышению прибыльности компании.

Для эффективного анализа важно организовать своевременный и точный бухгалтерский учет финансовых результатов деятельности организации.

Финансовый результат от обычных видов деятельности в бухгалтерском учете

Виды деятельности, которые закреплены учредительной документацией, можно отнести к обычным. Для учета финансовых результатов предназначен счет 90. «Обычные» доходы и расходы удобнее вести на открытых к нему субсчетах:

- 1 — «Выручка».

- 2 — «Себестоимость продаж».

- 3 — «НДС» (с продаж или «исходящий» НДС).

- 4 — «Акцизы».

- 9 — «Прибыль/убыток от продаж». Именно на этом субсчете сводится заключительный итог учета финансовых результатов.

Учет финансовых результатов от обычных видов деятельности организации можно представить следующими бухгалтерскими записями:

- Дт 62 Кт 90.1 — начислена выручка от продаж;

- Дт 90.3 Кт 68 — начислен НДС;

- Дт 90.2 Кт 20 (41, 43, 44) — отражена себестоимость продукции, работ или услуг.

Об особенностях бухучета производственных расходов читайте в нашей статье «Основное производство в бухгалтерском балансе (нюансы)».

Как определить, получило предприятие прибыль или убыток? Для этого нужно суммарные обороты по дебету счетов 90.2, 90.3, 90.4 сопоставить с оборотом по кредиту 90.1. Если кредит счета 90.1 больше оборотов по дебету, то предприятие может отразить прибыль: Дт 90.9 Кт 99. Если же результат противоположный, то говорят о полученном убытке: Дт 99 Кт 90.9. Отметим, что в конце отчетного периода на счете 90 не должно быть остатка.

Бухгалтерский учет финансовых результатов от прочих видов деятельности организации

Если доходы и расходы невозможно отнести к обычной деятельности, то в этом случае для них предусмотрено понятие «Прочие виды деятельности». Перечень прочих доходов состоит из:

- доходов от предоставления имущества в аренду;

С января 2022 года операции по аренде учитывайте в соответствии с ФСБУ 25/2018, утвержденным Приказом Минфина России от 16.10.2018 № 208н. Начать применять Стандарт можно и раньше, отразив этот факт в бухгалтерской (финансовой) отчетности

Как при применении ФСБУ 25/2018 учитывать финансовую аренду в бухгалтерском учете и бухотчетности, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к К+, получите пробный демо-доступ бесплатно.

- финансовой выгоды по ценным бумагам и другим вложениям;

- выручки от реализации собственных активов (к примеру, основных фондов, нематериальных активов);

- безвозмездных экономических выгод;

- причитающихся штрафов, пени и неустоек, а также возмещения причиненного ущерба;

- положительных курсовых разниц;

- списанной кредиторской задолженности после окончания срока давности;

- инвентаризационных излишков и т. д.

Аналогичен доходам и список прочих расходов:

- себестоимость и затраты, отнесенные к продаже активов;

- НДС по реализационным операциям;

- возмещение ущерба сторонним контрагентам;

- штрафы, пеня и неустойки, предназначенные к уплате;

- комиссия кредитных компаний за проводимые расчетные операции;

- дебиторская задолженность после прекращения срока давности;

- отрицательные курсовые разницы;

- экономические выгоды по полученным кредитам и займам и другие.

ВАЖНО! В 2022 — 2024 годах установлен особый учет курсовых разниц в целях расчета налога на прибыль. Связано это с резкими скачками курсов валют. Подробнее о новшествах мы писали в материале.

К прочим относятся также доходы и расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности: стихийного бедствия, пожара, аварии, национализации и т.п. (чрезвычайные доходы и расходы).

Для учета финансовых результатов по прочей деятельности утвержден счет 91 «Прочие доходы и расходы». К нему, в отличие от счета 90, достаточно открыть всего 3 субсчета:

- 1 — «Прочие доходы»;

- 2 — «Прочие расходы»;

- 9 — «Сальдо прочих доходов и расходов».

Кредит счета 91.1 отражает доходную часть прочей деятельности. Он может быть в корреспонденции с различными счетами (зависит от источника дохода):

- Дт 62 (76) Кт 91.1 — начислена арендная плата;

- Дт 62 (76) Кт 91.1 — начислена выручка от продажи активов (например, основных средств, нематериальных активов);

- Дт 62 (76) Кт 91.1 — начислены дивиденды, проценты и прочие доходы по ценным бумагам, а также от участия в уставных капиталах сторонних компаний;

- Дт 66 (67) Кт 91.1 — начислены проценты по выданным ранее долгосрочным и краткосрочным кредитам и займам;

- Дт 98 Кт 91.1 — отражен доход от имущества, полученного на безвозмездной основе;

- Дт 60 (62, 76) Кт 91.1 — списана кредиторская задолженность с истекшим сроком давности;

- Дт 52, 57 Кт 91.1 — выявлена положительная курсовая разница при продаже валюты;

- Дт 63 Кт 91.1 — сумма резерва по сомнительным долгам включена в состав прочих доходов;

- Дт 50, 10, 41, 43 Кт 91.1 — выявлены излишки по результатам проведенной инвентаризации;

- Дт 10 Кт 91.1 — оприходованы пригодные для дальнейшего применения материалы, оставшиеся после поврежденных основных средств, товаров, готовой продукции;

- Дт 76 Кт 91.1 — отражены суммы страхового возмещения по уничтоженному имуществу в случае, если оно было застраховано.

А дебет счета 91.2 предназначен для отражения расходных операций:

- Дт 91.2 Кт 01.2 — списана остаточная стоимость основных средств, предназначенных для продажи;

- Дт 91.2 Кт 04.2 — списана остаточная стоимость нематериальных активов, предназначенных для реализации;

- Дт 91.2 Кт 10 — списана себестоимость материалов, предназначенных для продажи;

- Дт 91.2 Кт 68 — начислен НДС с операций по реализации основных средств, нематериальных активов и материалов;

- Дт 91.2 Кт 66 (67) — начислены проценты по полученным краткосрочным и долгосрочным кредитам и займам;

- Дт 91.2 Кт 60 (62, 76) — списана дебиторская задолженность с истекшим сроком давности;

Более подробно о порядке списания дебиторки читайте в нашем материале «Порядок списания дебиторской задолженности».

- Дт 91.2 Кт 76 — начислена комиссия банка за проведение расчетных операций;

- Дт 91.2 Кт 52, 57 — отражена отрицательная курсовая разница;

- Дт 91.2 Кт 01.2, 10, 41, 43 — списана остаточная стоимость основных средств, материалов, товаров и готовой продукции, которые пострадали в результате чрезвычайной ситуации, к примеру, при пожаре на складах предприятия.

Смысл расчета итогового финансового результата полностью аналогичен счету 90:

- Дт 91.9 Кт 99 — отражена прибыль по прочим операциям;

- Дт 99 Кт 91.9 — получен убыток по прочим видам деятельности.

Как и счет 90, счет 91 предполагает отсутствие остатка на нем.

О порядке определения курсовых разниц читайте в нашей статье «Бухгалтерский учет валютных операций (ПБУ, проводки)».

Как определить конечный финансовый результат?

С учетом финансовых результатов по обычным и прочим видам деятельности мы разобрались. Но как определить общий финансовый результат в целом по предприятию? Для начала определимся, из чего он состоит.

Окончательный финансовый результат включает в себя:

- финансовый результат, полученный по обычной деятельности;

- финансовый результат, выявленный от прочей деятельности;

- начисление налога на прибыль.

Итог учета финансового результата по обычной деятельности отражается:

- Дт 90.9 Кт 99 — прибыль;

- Дт 99 Кт 90.9 — убыток.

Сальдо учета финансового результата по прочей деятельности выглядит следующим образом:

- Дт 91.9 Кт 99 — отражена прибыль по прочим операциям;

- Дт 99 Кт 91.9 — получен убыток по прочим видам деятельности.

Налог на прибыль обязаны начислять и уплачивать российские и иностранные компании, которые ведут свою деятельность в пределах территории нашей страны и применяющие общий налоговый режим. Он отражается следующей записью на бухгалтерских счетах:

Дт 99 Кт 68.4 — начислен налог на прибыль, который предназначен для перечисления в бюджетную систему РФ.

О том, как определить величину налога на прибыль, узнаете из публикации «Как правильно рассчитать налог на прибыль организаций?».

Весь финансовый год сальдо прибылей и убытков по счетам 90 и 91, а также начисленного налога на прибыль накапливаются на счете 99. В конце каждого года определяется итог учета финансовых результатов и составляются заключительные записи при помощи счета 84 «Нераспределенная прибыль (непокрытый убыток)»:

- Дт 99 Кт 84 — получена чистая прибыль.

- Дт 84 Кт 99 — отражен убыток финансового года.

Таким образом, счет 99 полностью закрывается в конце года и не может иметь остатка.

По итогам года все организации переносят сведения с 90-х счетов в отчет о финансовых результатах. Напомним, по итогам 2020 года сведения оформляйте на обновленном бланке. О том, что изменилось в формуляре, читайте здесь.

Как правильно заполнить отчет о финансовых результатах, рассказали эксперты КонсультантПлюс. Получите пробный доступ к К+ и изучите порядок заполнения формы 2 бесплатно.

Образец заполнения отчета в новой редакции с комментариями по оформлению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе КонсультантПлюс. Для этого бесплатно получите пробный демо-доступ к системе:

Скачать бесплатно образец в КонсультантПлюс

Бухгалтерский учет использования прибыли

Прибыль — это положительный результат деятельности компании в целом. Каждое предприятие заинтересовано в ее увеличении. Но одного получения прибыли недостаточно для дальнейшего развития организации. Большое значение имеет ее рациональное и эффективное использование. Чистая прибыль — это прибыль, оставшаяся в распоряжении предприятия после уплаты налога на прибыль. Она отражается по кредиту счета 84 и подлежит дальнейшему распределению.

Узнайте, как провести анализ чистой прибыли компании, из нашей статьи «Порядок проведения анализа чистой прибыли предприятия».

Основные направления распределения чистой прибыли:

- Создание резервного капитала. Для акционерных обществ его создание является обязательным условием, остальные предприятия могут создавать его по своему усмотрению:

Дт 84 Кт 82 — сформирован резервный капитал за счет чистой прибыли.

- Погашение убытков прошлых лет:

Дт 84 Кт 84 — погашен убыток прошлых лет.

- Начисление и выплата дивидендов участникам общества:

Дт 84 Кт 75 (70) — отражены дивиденды.

Счет 70 используется в том случае, когда акционерами выступают сотрудники предприятия.

По результатам финансового года предприятием может быть получен убыток, который также отражается на счете 84. Он может быть покрыт несколькими путями:

- За счет средств добавочного капитала:

Дт 83 Кт 84.

- За счет средств величины резервного капитала, который был создан в предыдущие отчетные периоды после распределения чистой прибыли:

Дт 82 Кт 84.

- За счет дополнительно привлеченных вкладов участников общества:

Дт 75 (70) Кт 84.

Таким образом, рациональное использование прибыли позволяет предприятию оставаться более устойчивым в будущем. Одним из самых эффективных направлений использования чистой прибыли современные экономисты считают создание резервного капитала. Он поможет предприятию в дальнейшем покрыть убытки от своей деятельности, которые возможны в условиях нестабильной экономической ситуации.

Анализ финансовых результатов деятельности организации

Финансовый результат финансового года показывает эффективность коммерческой деятельности предприятия. Своевременный и полный учет финансовых результатов важен с экономической точки, так как позволяет получить наиболее достоверные данные и выводы. Анализ позволяет выявить слабые стороны предприятия, найти более рациональное применение имеющимся ресурсам. Данные анализа могут быть использованы для текущего и стратегического планирования деятельности компании в будущем.

Главной целью анализа, как и учета финансовых результатов, является оценка состояния предприятия в целом. Такие данные необходимы не только для руководства предприятия, но и для специалистов компании, ответственных за ее развитие в дальнейшем. В основном при анализе используется дедуктивный способ, то есть движение от общих данных учета финансовых результатов к частным.

Учет финансовых результатов предполагает составление и сдачу бухгалтерской отчетности. Прибыль занимает одно из ключевых мест при проведении аналитических расчетов. Различают анализ бухгалтерской и экономической прибыли предприятия. Разница между ними заключается в порядке определения прибыли.

Расчет бухгалтерской прибыли основывается на данных бухгалтерского учета. Именно эту прибыль мы видим в отчете о прибылях и убытках. Бухгалтерская прибыль признает только явные затраты по реальным и документально подтвержденным хозяйственным операциям. При определении экономической прибыли специалисты учитывают также неявные затраты. Из-за них и образуется разница между бухгалтерской и экономической прибылью. Неявные затраты представляют собой альтернативные ресурсы или упущенные экономические возможности (выгоды). К примеру, предприятие имеет сберегательный депозит в кредитном учреждении. Если бы оно в течение года дополнительно инвестировало в него определенные финансовые ресурсы, то доход по вкладу мог вырасти. Величина возможных, но неполученных процентов по депозиту и будет являться упущенной экономической выгодой.

Каждый из видов прибыли может быть проанализирован при помощи основных приемов:

- Сравнительный анализ, который предполагает сопоставление одних и тех же показателей за аналогичные промежутки времени, а также выявляет отклонения между ними в большую или меньшую сторону.

- Структурный анализ, направленный на расчет структуры каждого показателя в общем весе всех данных и динамику ее изменения.

- Факторный анализ, который применяется для определения влияния каждого фактора на экономический результат и выявления взаимосвязей между ними.

Каждое предприятие, которое заинтересовано в дальнейшем увеличении прибыли, должно выбрать те методы анализа, которые лучше всего подходят его специфике деятельности и отраслевой принадлежности.

Формулы расчета основных показателей, которые характеризуют деятельность компании, можно найти в статье «Основные финансовые коэффициенты и формулы их расчета».

Итоги

Финансовый результат представляет собой итог финансовой деятельности организации. Он показывает, насколько была эффективна деятельность компании в целом. Прибыль — относительный показатель эффективности работы организации. Она свидетельствует о положительном результате деятельности. Однако после проведения аналитических процедур могут быть сделаны иные выводы об эффективности работы предприятия.

Учет финансовых результатов по обычным видам деятельности ведется на счете 90, по прочим видам деятельности — на счете 91. Конечный финансовый результат определяется на счете 99 и складывается из сальдо доходов и расходов по обычным и прочим видам деятельности, начисленного налога на прибыль организаций.

В конце каждого года на счете 84 отражается величина чистой прибыли либо непокрытого убытка. Чистая прибыль подлежит распределению и должна быть рационально использована с экономической точки зрения. Убыток отчетного периода может быть покрыт за счет средств добавочного и резервного капиталов, а также при помощи привлечения дополнительных вкладов участников общества.

В настоящее время применяется большое количество приемов анализа финансовых результатов. Их проводят разные службы и управленческие звенья предприятия. Анализ может проводиться на основе бухгалтерской или экономической прибыли. Каждый из видов анализа и учет финансовых результатов тесно связан друг с другом. Без итоговых данных учета финансовых результатов невозможно провести ни один из видов анализа.

Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно работает. Главная задача – раскрыть причины падения прибыли и уменьшения рентабельности. В статье рассмотрим, как он проводится и разберем пример.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Бытует заблуждение: финансовый анализ сводится к расчету массы коэффициентов. А выводы – второстепенны. В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

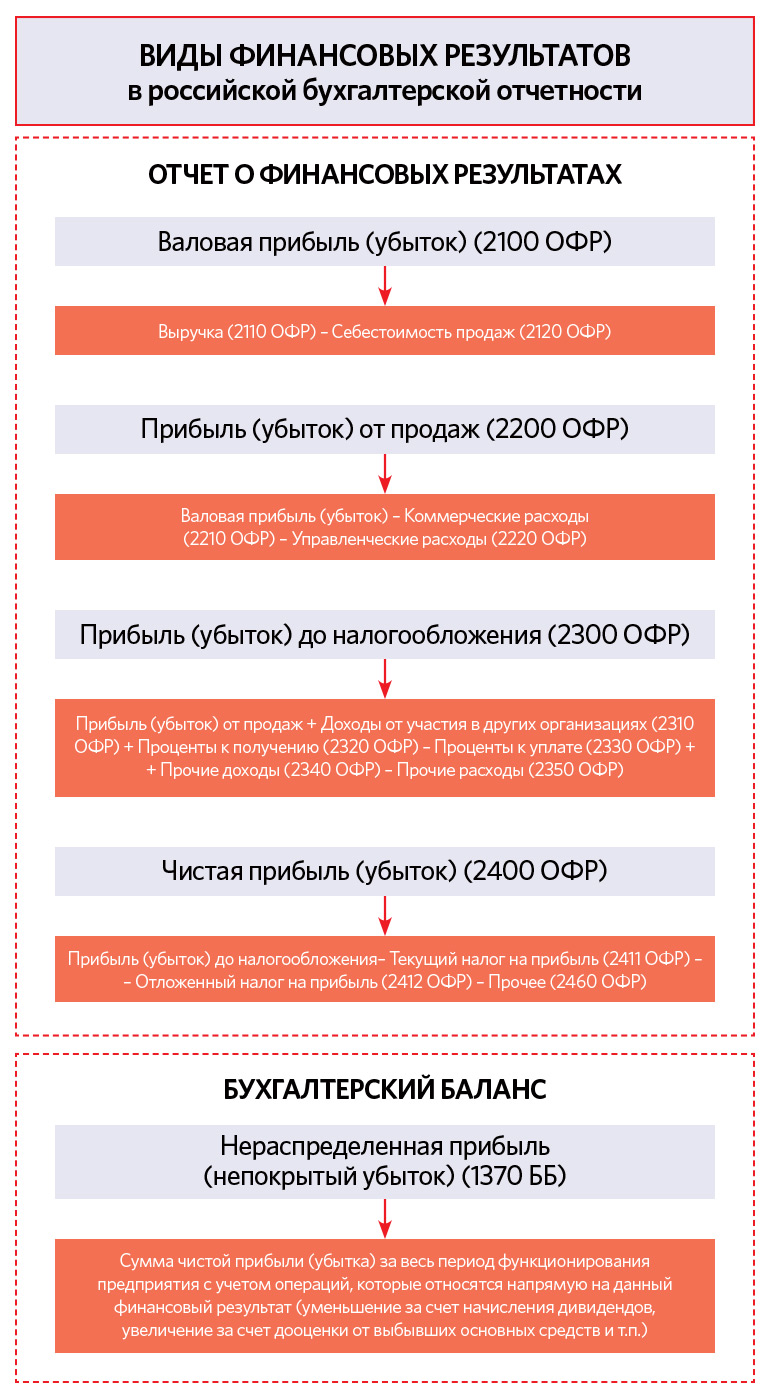

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

Примечание:

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам.

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

|

Название показателя |

Формула |

|

|

Абсолютное отклонение |

N1 – N0 |

|

|

Относительные отклонения |

Темп роста |

N1 ÷ N0 × 100% |

|

Темп прироста |

(N1 – N0) ÷ N0 × 100% |

|

|

Примечание: N0, N1 – значения анализируемого показателя в базовом и текущем периодах |

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

Ni = ∑Ni × 100%,

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности.

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

|

Показатель |

Формула |

|

|

по чистой прибыли |

по прибыли от продаж |

|

|

Рентабельность активов |

ЧП ÷ Аср. × 100% |

ПП ÷ Аср. × 100% |

|

Рентабельность собственного капитала |

ЧП ÷ СКср. × 100% |

ПП ÷ СКср. × 100% |

|

Рентабельность заемного капитала |

ЧП ÷ ЗКср. × 100% |

ПП ÷ ЗКср. × 100% |

|

Рентабельность продаж |

ЧП ÷ В × 100% |

ПП ÷ В × 100% |

|

Примечание:

|

Этап 4. Оцените влияние отдельных факторов на финансовый результат

Факторный анализ финансовых результатов можно реализовать по двум направлениям:

- по абсолютным значениям прибыли (убытка);

- по относительным величинам, то есть по рентабельности.

Посмотрим формулы для каждого из них.

Предположим: аналитик не располагает ничем, кроме бухгалтерской отчетности предприятия. У него нет данных о цене, объеме продаж и операционной прибыли по конкретной номенклатурной позиции. Тогда оптимальной окажется такая формула факторного анализа:

ПП = В – СП – КР – УР,

где СП – себестоимость продаж (2120 ОФР);

КР – коммерческие расходы (2210 ОФР);

УР – управленческие расходы (2220 ОФР).

С ее помощью оценивается влияние четырех факторов (в формуле – справа) на значение финансового результата.

Особенность формулы: для расчета факторного влияния по ней нет необходимости применять какие-то особые методики. Когда факторы увязываются через алгебраическую сумму, то достаточно вычислить абсолютное отклонение каждого, чтобы понять, каким было его воздействие на финансовый результат.

Для факторного анализа рентабельности существует много моделей. Остановимся на самой популярной – на модели Дюпон. Вот ее трехфакторная формула:

Рск = Рп × Коа × МК,

где Рск – рентабельность собственного капитала;

Рп – рентабельность продаж;

Коа – коэффициент оборачиваемости активов (В ÷ Аср.);

МК – мультипликатор собственного капитала (Аср. ÷ СКср.).

Чтобы оценить воздействие трех факторов на рентабельность собственного капитала, применим метод абсолютных разниц. В таблице 3 – готовые формулы для данной модели Дюпон.

Таблица 3. Как посчитать влияние факторов в трехфакторной модели Дюпон

|

Фактор |

Формула оценки его влияния |

|

Рентабельность продаж |

∆Рск (Рп) = ∆Рп × Коа 0 × МК 0 |

|

Коэффициент оборачиваемости активов |

∆Рск (Коа) = Рп 1 × ∆Коа × МК 0 |

|

Мультипликатор собственного капитала |

∆Рск (МК) = Рп 1 × Коа 1 × ∆МК |

|

Примечание:

|

Если рассчитать все верно, то абсолютное изменением Рск и суммарное воздействие факторов окажутся равны:

Рск = ∆Рск (Рп) + ∆Рск (Коа) +∆Рск (МК).

Анализ финансовых результатов предприятия на конкретном примере

Покажем на примере, как провести анализ финансово-хозяйственной деятельности предприятия в части финансовых результатов. Этапы мы обозначили выше. В соответствии с ними сделаем расчеты и напишем выводы. За основу возьмем годовую отчетность ПАО «Аэрофлот» за 2018 г.

Этап 1

В таблице ниже – все четыре вида прибыли из отчета о финансовых результатах. Мы не стали примешивать к ним еще и нераспределенную прибыль из баланса. Причина: она показывается на дату. Поэтому не станем обобщать воедино интервальные и точечные показатели.

Таблица 4. Горизонтальный анализ финансовых результатов

|

Показатель, млрд руб. |

2017 |

2018 |

Темп прироста, % |

|

1 |

2 |

3 |

4 (3 ÷ 2 × 100 – 100) |

|

Валовая прибыль (2100 ОФР) |

46,4 |

5,0 |

-89,2 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

-38,6 |

2418,5 |

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

4,1 |

-88,4 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

2,8 |

-90,2 |

Самые важные финансовые результаты из представленных – это второй и четвертый. Прибыль (убыток) от продаж – показатель эффективности основного бизнеса. Чистая – итоговая характеристика соотношения всех доходов и расходов. Поэтому в выводах сосредоточимся на них.

Для ПАО «Аэрофлот» 2017 г. был неблагоприятным с точки зрения ключевой деятельности – перевозок воздушным пассажирским транспортом. В 2018 г. ситуация и вовсе приобрела катастрофический характер. Причина: убыток от операционной деятельности.

Дальше в ходе факторного анализа разберемся с тем, почему это так. А пока найдем ответ: за счет чего компания в итоге сумела выйти в плюс. Ясно, что это некие прочие операции, которые сформировали положительное сальдо прочих доходов и расходов. Какие именно? Ответ приводится в пояснениях к балансу и отчету о финансовых результатах. Из него следует, что наибольший удельный вес в 2018 г. принадлежал прочим доходам от:

- не пролетевших пассажиров ввиду их неявки на рейс – 15,5%;

- прибыли прошлых лет, которую выявили в отчетном году – 10,3%;

- возврата акциза на топливо – 10,1%;

- операций с основными средствами и иными активами – 8,5%;

- штрафов и пеней за нарушение условий договоров – 8,3%.

Заметьте: все, за исключением возврата акциза, – некие случайные факторы. Они могут не повториться в будущем вообще или повториться в гораздо меньшем объеме. И тогда прочие операции перестанут быть спасительными в выведении компании на чистую прибыль.

В любом случае сложившаяся ситуация – ненормальна. Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Этап 2

Вертикальный анализ разобьем на две части. Создадим отдельные таблицы для финансовых результатов из баланса и «второй» формы.

Таблица 5. Вертикальный анализ финансовых результатов по балансу

|

Показатель |

31.12.2016 |

31.12.2017 |

31.12.2018 |

|||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в собственном капитале |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

97,9 |

77,3 |

98,2 |

65,8 |

109,3 |

|

Капитал и резервы (1300 ББ) |

69,7 |

100,0 |

78,7 |

100,0 |

60,3 |

100,0 |

|

Доля в пассиве |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

38,3 |

77,3 |

41,9 |

65,8 |

38,4 |

|

Итого пассив (1700 ББ) |

178,4 |

100,0 |

184,5 |

100,0 |

171,7 |

100,0 |

С точки зрения вертикального анализа нераспределенной прибыли ситуация в ПАО «Аэрофлот» вполне оптимистична. Собственный капитал почти полностью состоит из нее, а в валюте баланса ее доля – более 1/3. Это хорошая «подушка» финансовой безопасности и устойчивости. Однако при систематическом получении чистого убытка она рискует быстро растаять.

Особо поясним величину удельного веса в капитале и резервах на 31.12.2018 г. Она – выше 100% и это – не ошибка. Причина в следующем: на эту дату у предприятия находились собственные акции, выкупленные у акционеров. Цена их приобретения ставится в III раздел баланса со знаком минус. Из-за подобного вычитания составной компонент может оказаться больше, чем итоговая величина, как в данном случае.

Таблица 6. Вертикальный анализ финансовых результатов по «второй» форме

|

Показатель |

2017 |

2018 |

||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в выручке |

||||

|

Валовая прибыль (2100 ОФР) |

46,4 |

10,4 |

5,0 |

1,0 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

× |

-38,6 |

× |

|

Выручка (2110 ОФР) |

446,6 |

100,0 |

504,7 |

100,0 |

|

Доля в совокупных доходах |

||||

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

6,9 |

4,1 |

0,7 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

5,6 |

2,8 |

0,5 |

|

Совокупные доходы (2110 ОФР + 2310 ОФР + 2320 ОФР + 2340 ОФР) |

507,4 |

100,0 |

573,4 |

100,0 |

В каждом рубле выручки в 2017 г. было всего 10 копеек валовой прибыли. А в 2018 г. – и вовсе только 1 копейка. Значит, себестоимость продаж в ПАО «Аэрофлот» очень значительна по отношению к основному доходу. Причем в 2018 г. произошел ее существенный рост на 24,8%. Пояснения к отчетности раскрывают за счет чего. Самые главные причины:

- увеличение материальных расходов на 42,0%, в том числе расходов на авиа-ГСМ – на 49,0%;

- рост лизинговых платежей на 19,7%;

- повышение расходов по операциям код-шеринга (совместной эксплуатации воздушных линий) на 18,9%.

На фоне роста выручки лишь на 13% такая динамика в сфере расходов – крайне негативна. Как отмечалось выше, ситуацию спасает только положительное сальдо прочих доходов и расходов. Значит, ситуация с прибыльностью в ПАО «Аэрофлот» очень нестабильна.

Также невелика доля прибыли до налогообложения и чистой прибыли в совокупных доходах компании. Причем в 2018 г. – ярко выражена отрицательная динамика. Из заработанных 573 млрд руб. дохода на чистую прибыль приходится лишь 0,5 копеек с каждого рубля. Очевидно, что при такой величине и динамике доходов расходы компании нуждаются в существенной оптимизации.

Отметим: удельный вес прибыли от продаж мы не считали. Нет смысла находить долю отрицательного числа в положительном.

Этап 3

Оценим финансовые результаты ПАО «Аэрофлот» через относительные показатели рентабельности. Расчеты построим по чистой прибыли.

Таблица 7. Значения и динамика рентабельности

|

Показатель, % |

2017 |

2018 |

Темп прироста, % |

|

Рентабельность активов |

15,7 |

1,6 |

-90,0 |

|

Рентабельность собственного капитала |

38,3 |

4,0 |

-89,5 |

|

Рентабельность заемного капитала |

26,5 |

2,6 |

-90,3 |

|

Рентабельность продаж |

6,4 |

0,6 |

-91,3 |

Рентабельность по всем показателям в 2018 г. составила лишь около 10% от предыдущего года. Уменьшение в среднем на 90% – это катастрофическая ситуация. Здесь ее главная причина – почти десятикратное падение чистой прибыли. Получается: каждый рубль активов, капитала и выручки в 2018 г. отдавал бизнесу в 10 раз меньше, чем в 2017 г.

Однако даже такой негативный сценарий – не самый худший. Если бы мы считали рентабельность по операционному финансовому результату, то получили бы и вовсе минусовые значения. Напомним: в таком случае – это уже не рентабельность, а убыточность.

Этап 4

Факторный анализ построим по двум обозначенным выше подходам: сначала для убытка от продаж, а затем для рентабельности собственного капитала.

Таблица 8. Факторный анализ убытка от продаж

|

Показатель, млрд руб. |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

1 |

2 |

3 |

4 (3 – 2) |

|

Факторы |

|||

|

Выручка |

446,6 |

504,7 |

58,0 |

|

Себестоимость продаж |

-400,3 |

-499,7 |

-99,4 |

|

Коммерческие расходы |

-35,2 |

-29,8 |

5,4 |

|

Управленческие расходы |

-12,7 |

-13,8 |

-1,1 |

|

Совокупное влияние факторов |

× |

× |

-37,1 |

|

Результат |

|||

|

Убыток от продаж |

-1,5 |

-38,6 |

× |

В таблице 8 мы специально поставили минус у исходных значений расходов. Это поможет правильно оценить направление факторного влияния и понять: положительное оно или отрицательное.

Финансовый результат от продаж в 2018 г. меньше, чем в предшествующем периоде на 37,1 млрд руб. Самый значительный отрицательный вклад – у себестоимости продаж (-99,4 млрд руб.). Это почти двукратное перекрытие положительного влияния от роста выручки на 58,0.

Уже отмечали выше, подтверждаем теперь: при таком соотношении между доходами и расходами по основной деятельности у ПАО «Аэрофлот» высок риск скатиться в чистый убыток. Последствия этого таковы: уменьшение нераспределенной прибыли, утрата финансовой устойчивости, сокращение собственных оборотных средств.

Отметим также, что среди расходных показателей есть один, влияние которого на финансовый результат оказалось положительным. Это коммерческие расходы. Их динамика принесла компании +5,4 млрд руб. к сумме прибыли.

Таблица 9. Факторный анализ рентабельности собственного капитала

|

Показатель, % |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

Факторы |

|||

|

Рентабельность продаж |

6,4 |

0,6 |

-35,0 |

|

Коэффициент оборачиваемости активов |

2,5 |

2,8 |

0,5 |

|

Мультипликатор собственного капитала |

2,4 |

2,6 |

0,2 |

|

Совокупное влияние факторов |

× |

× |

-34,3 |

|

Результат |

|||

|

Рентабельность собственного капитала |

38,3 |

4,0 |

× |

За счет чего рентабельность собственного капитала уменьшилась на 34,3%? Основное влияние оказало падение рентабельности продаж. Оно дало сразу (-35,0)%. Чуть выправили ситуацию коэффициент оборачиваемости активов и мультипликатор собственного капитала. Они повлияли положительно и обусловили 0,5% и 0,2% роста соответственно. Однако это мизер по сравнению с воздействием первого из названных факторов.

Выводы по факторному анализу с использованием модели Дюпон:

- эффективность использования активов и структура капитала остались практически неизменны. Это подтверждается значениями коэффициента оборачиваемости и мультипликатора. Хорошего в этом мало. Неизменная величина оборачиваемости говорит о следующем: отдача от активов хоть и увеличилась, но крайне незначительно. А чуть подросший мультипликатор показывает: финансовая зависимость компании от обязательств выросла. Причем по состоянию на 31.12.2018 коэффициент автономии составлял 35,1%. Это значительно меньше «золотой» середины в 50%. Дальнейшее сокращение доли собственного капитала лишь усугубляет ситуацию;

- резкое снижение рентабельности продаж из-за падения чистой прибыли – очень тревожная ситуация. Мы уже отмечали это. Здесь подчеркнем негативное влияние данного фактора, в том числе на рентабельность собственного капитала. Выходит, основной ориентир для ПАО «Аэрофлот» с точки зрения управления финансовым результатом – оптимизировать расходы по основному виде деятельности. Только в таком случае обеспечится рост всех видов финансового результата.

Прибыль — основной показатель финансово-хозяйственной деятельности предприятия. Она отражает чистый доход, созданный в материальной сфере производства. Прибыль одновременно является финансовым результатом и неосновным элементом финансовых ресурсов предприятия. Планирование прибыли начинается после расчета плановой себестоимости производства и реализации продукции по экономическим элементам затрат. Однако прибыль бывает разных видов, а на ее величину и значение влияют самые разные факторы. Рассмотрим основные методы формирования и планирования прибыли.

Прибыль — основной показатель финансово-хозяйственной деятельности предприятия. В общем виде прибыль определяется как разница между обшей выручкой и общими издержками, т.е. разница между доходами и расходами. Таким образом, прибыль отражает чистый доход, созданный в материальной сфере производства.

Виды прибыли:

- бухгалтерская прибыльпредприятия представляет собой выручку предприятия от реализации продукции за вычетом из нее затрат на производство реализованной продукции, добавляя или исключая при этом доходы либо расходы от внереализационных операций;

- чистая прибыль отражает оставшуюся часть доходов у предприятия. т.е. это бухгалтерская прибыль за минусом налогов на нее;

- экономическая прибыль — предполагает получение финансового результата, воспринимаемого как выручка предприятия за минусом себестоимости продукции.

При разработке плана по прибыли следует иметь в виду, что НДС и акцизы в этом плане не отражаются, так как они взыскиваются до образования прибыли. Планирование прибыли начинается после расчета плановой себестоимости производства и реализации продукции по экономическим элементам затрат обычно на квартал, так как планирование на более длительный период значительно снижает точность плановых расчетов.

Валовая прибыль представляет собой сумму прибыли (убытка):

- от реализации продукции;

- от реализации основных фондов;

- от реализации иного имущества (например, производственных запасов), а также включает доходы от внереализационных операций.

Таким образом, финансовый результат предприятия делится на реализационныйи внереализационный.

Валовая прибыль (убыток) от реализации продукции (работ, услуг)определяется как разница между выручкой от реализации продукции (работ, услуг) в свободных оптовых ценах без НДС, акцизов и затратами на ее производство и реализацию.

При использовании предприятием метода определения выручки от реализации продукции по мере их оплаты валовая прибыль слагается из сумм, поступивших в оплату отгруженной продукции на расчетный счет предприятия или в кассу предприятия непосредственно, а также сумм, указанных при зачете взаимных требований.

Предприятия, определяющие выручку от реализации продукции по моменту ее отгрузки и предъявления покупателям расчетных документов, отражают валовую прибыль в размере стоимости этой продукции, указанной в расчетных документах. При этом учитывается результат от реализации на сторону продукции вспомогательных и подсобных производств предприятия. В случае если предприятие не могло реализовать продукцию по ценам выше себестоимости из-за снижения ее качества или потребительских свойств (включая моральный износ) либо если сложившиеся цены на эту или аналогичную продукцию оказались ниже ее фактической себестоимости. то применяется (для целей налогообложения) фактическая иена реализации продукции.

Таким образом, прибыль представляет собой выраженный в денежной форме чистый доход, представляющий собой разницу между совокупным доходом и совокупными затратами. Предприятие получает прибыль, если выручка от продаж превышает себестоимость реализованной продукции (работ, услуг). В общем виде показатель можно рассчитать следующим образом:

Пр = ВР — С

где Пр — прибыль от продаж, руб.; С — себестоимость реализованной продукции (работ, услуг), руб.; ВР — выручка от продажи продукции (услуг), руб.

Значение прибыли состоит в следующем:

- отражает конечный финансовый результат деятельности предприятия за определенный период;

- выполняет стимулирующую функцию, проявляющуюся в процессе ее распределения и использования. Содержание этой функции состоит в том, что прибыль одновременно является финансовым результатом и неосновным элементом финансовых ресурсов предприятия;

- является основным источником формирования доходной части бюджетов разных уровней.

Механизм формирования прибыли содержится в «Отчете о финансовых результатах».

Чистая прибыль предприятия определяется путем вычитания из балансовой прибыли сумм налога на прибыль, рентных платежей, налога на экспорт и импорт. При этом в нее включается результат от чрезвычайных обстоятельств, рассчитанный как разность между поступлениями и связанными с этими обстоятельствами расходами. При формировании чистой прибыли учитываются операции по уплате штрафных санкций, пеней и других платежей, которые оплачиваются за счет прибыли, остающейся в распоряжении организации после налогообложения. Чистая прибыль распределяется по следующим направлениям:

- на формирование резервных фондов;

- на выплату доходов учредителям (участникам);

- на создание фондов целевого назначения (накопления, потребления, социальной сферы).

Важный фактор, влияющих на величину прибыли — изменение объема производства и реализации продукции (зависимость прямая).

Рассмотрим различные методы формирования и планирования прибыли.

Метод прямого счета. Данный метод предполагает, что прибыль определяется как разница между планируемой выручкой и полной себестоимостью продукции в действительных ценах с основными отчислениями. Метод является наиболее распространенным, и его используют при обосновании создания нового или расширения действующего производства.

В данном методе основной показатель — прибыль от реализации продукции, которая рассчитывается по отдельным видам хозяйственной деятельности. Расчет осуществляется по основной формуле нахождения прибыли:

П = Выручка — С/С — Налоги (НДС, акцизы),

где П — прибыль от реализации продукции, руб.; С/С — себестоимость, руб.

Такой подход обусловлен тем, что некоторые виды деятельности не облагаются налогом на прибыль и добавочную стоимость либо имеют свой процент расчета. Поэтому метод позволяет точно и объективно определить прибыль предприятия.

- Достоинства: точность и объективность.

- Недостатки: трудоемкость, при наличии большой номенклатуры данный метод становится невозможным для применения.

Метод прямого счета предполагает определение прибыли по товарному выпуску и по объему реализуемой продукции предприятием. Так, прибыль по товарному выпуску (Птп) планируется на основе сметы затрат на производство и реализацию продукции, в которой определяется себестоимость товарного выпуска планируемого периода:

Птп = Цтп — Стп,

где Цтп — стоимость товарного выпуска планируемого периода в действующих ценах реализации (без НДС, акцизов, торговых и сбытовых скидок); Стп, — полная себестоимость планируемого периода.

Следует также различать плановый размер прибыли в расчете на товарный выпуск от прибыли, планируемой на объем реализуемой продукции. Прибыль на реализуемую продукцию (Прп) в общем виде рассчитывается по формуле

Прп = Врп — Срп,

где Врп — планируемая выручка от реализации продукции в действующих ценах (без НДС, акцизов, торговых и сбытовых скидок); Срп — полная себестоимость реализуемой в планируемом периоде продукции.

Более детально от объема реализуемой продукции в плановом периоде прибыль на реализуемую продукцию определяется по формуле

Прп = Пон + Птп — Пок,

где Пон — сумма прибыли остатков нереализуемой продукции на начало планового периода; Птп — прибыль от объема выпуска товарной продукции в плановом периоде; Пок — прибыли от остатков нереализуемой продукции в конце планового периода.

Данная методика расчетов применима для укрупненного прямого метода планирования прибыли, когда легко определить объем реализуемой продукции в ценах и по себестоимости.

Разновидностью метода прямого счета является метод поассортиментного планирования прибыли. При этом методе прибыль суммируется по всем ассортиментным позициям. К полученному результату прибавляется прибыль в остатках готовой продукции, не реализованных на начало планового периода.

Нормативный метод предполагает формирование прибыли на основе системы разнообразных нормативов, таких как норма прибыли на собственный капитал, норма прибыли на активы предприятия, норма прибыли на единицу реализованной продукции и т.д.

- Достоинства: точность расчетов, возможность планировать и прогнозировать.

- Недостатки: трудоемкость, не сможем оценить уровень цен (возможен только при стабильном производстве).

Метод экстраполяции представляет собой анализ динамики за несколько лет, выявление общих тенденций в формировании прибыли и прогноз ее на новый плановый период. Данный метод эффективен для обоснования технико-экономического плана или проекта.

Аналитический метод предполагает использование многофакторных экономических моделей при формировании и планировании прибыли промышленного предприятия. В наиболее простом варианте метод сводится к установлению прибыли предыдущего периода (анализ), определение се доли в общем валовом доходе предприятия и на единицу реализованной продукции. В результате путем корректировки с учетом изменения объемов производства устанавливается плановая прибыль предприятия.

Аналитический метод основан на построении многофакторных моделей и учитывает влияние различных факторов на результаты деятельности предприятия. Метод может иметь графическую интерпретацию в виде графиков рентабельности, позволяющих определить точку безубыточности предприятия. Алгоритм определения прибыли при данном методе следующий:

- 1-й этап — анализируется полученная прибыль предприятия за отчетный период;

- 2-й этап — определяется плановое изменение объемов производства;

- 3-й этап — устанавливается доля прибыли в общем объеме полученных доходов;

- 4-й этап — определяется планируемая прибыль как произведение планируемых доходов доли прибыли с учетом изменения объемов производства.

Метод совмещенного расчета предполагает синтез двух методов: прямого счета и аналитического расчета прибыли предприятия.

-

Определение понятия «финансовый результат»

-

Как рассчитываются прибыль и убыток

-

Учёт финансовых результатов деятельности организации

Определение понятия «финансовый результат»

В организации, в целях внутреннего контроля за своими ресурсами, ежемесячно подводятся промежуточные итоги. Бухгалтерия отражает в учёте все хозяйственные операции на основе первичных документов, считает расходы и доходы. По завершении обработки всей первички за прошедшее время, обычно в первой декаде следующего месяца, период закрывается и выводится результат деятельности.

Есть даже бухгалтерский термин — закрытие месяца (квартала, года). В этом случае выводятся окончательные доходы и расходы за конкретный период, и доступ к изменениям документов в отчётном периоде прекращают.

Финансовый результат есть разница между доходами и расходами за определённый календарный период. Он отражается на счёте 99 «Прибыли и убытки».

Как рассчитываются прибыль и убыток

Итоги деятельности считаются каждый месяц, а также по нарастающей, — с начала года. Все компании стремятся получить прибыль — положительную разницу между доходами и расходами.

Наличие прибыли свидетельствует об эффективности работы компании, но в любом случае нужно вести аналитику в динамике, смотреть показатели доходности за несколько лет подряд. Только тогда можно судить об устойчивости бизнеса.

Если разница между доходами и расходами получилась отрицательной, это означает что предприятие терпит убытки.

Как отражается финансовый результат в бухгалтерском учёте:

- Дт 90.9 — Кт 99: зафиксирована прибыль компании

- Дт 99 — Кт 90.9: компания получила убыток

Работа «в минус» несколько месяцев подряд — это тревожный сигнал для руководителя. Значит, работа ведётся не эффективно, и нужно принять меры по оптимизации бизнес-процессов и коммерческой составляющей деятельности. Возможно, поднять цены на товары и услуги предприятия, или заняться сокращением расходов.

Учёт финансовых результатов деятельности организации

Показатели использования прибыли важны для руководителя, который каждый день контролирует текущую деятельность компании. На основании финансового результата, отражённого в бухгалтерском учёте, планируется стратегия и тактика бизнеса. Кроме того, внешние пользователи, в том числе потенциальные инвесторы, основываясь на данных бухгалтерского баланса (форма 1) принимают решение о вложении своих денежных средств в развитие предприятия.

Расширенная формула расчёта финансового результата выглядит так:

ФР = ФРо + ФРпр – Н + ОНА – ОНО – ШС

- ФРо — финансовый результат, полученный от основного направления бизнеса по уставу;

- ФРпр — то же, но от прочей деятельности;

- Н — налог на прибыль

- ОНА — отложенные налоговые активы

- ОНО — отложенные налоговые обязательства

- ШС — штрафные санкции за несвоевременную уплату налогов

Банки, при принятии решения о выдаче кредита, также ориентируются на финансовые показатели деятельности организации. Если в отчётности компании из года в год одни убытки, вряд ли можно рассчитывать на получение заёмных средств.

На основании учёта финансовых результатов проводится более детальный анализ итогов работы в целом. Составляются таблицы с факторным анализом влияния различных показателей деятельности на конечный результат. Формируются модели роста компании исходя из разных вариантов развития событий (пессимистичный, реальный, оптимистичный).

Эти управленческие инструменты помогают руководителю более эффективно контролировать все внутренние процессы и прогнозировать будущую деятельность.

Учёт финансовых результатов по обычным видам деятельности

hidden>

Финансовые показатели — это необходимые рычаги продвижения стратегии, направленной на расширение организации. В крупных компаниях такими стратегическими вопросами занимается финансовый директор.

На любой стадии становления бизнеса руководители должны уметь разбираться в показателях двух видов учёта — управленческого и бухгалтерского. Было бы идеально знать и основы налогового учёта, но, как правило,это остаётся прерогативой главного бухгалтера.

Виды деятельности, прописанные в уставе организации, относятся к обычным. Для учёта доходов и расходов предусмотрен счёт 90 с субсчетами. Каждая хозяйственная операция для выведения финансового результата по обычной деятельности отражается записями бухгалтерского учёта:

| Проводка | Содержание |

|---|---|

| Дт 62 — Кт 90.1 | выручка от реализации продукции (услуг) |

| Дт 90.3 — Кт 68 | НДС с дохода к уплате |

| Дт 90.2 — Кт 20 (41, 43, 44) | себестоимость продукции (услуг) |

Если есть акцизы, для них выделен субсчет 90.4. От суммы всей выручки, учтённой по кредиту 90.1 счета, отнимаются суммарные обороты по дебету 90.2, 90.3, 90.4. Финансовый результат отражается на субсчете 90.9 «Прибыль/убыток от продаж»:

- положительная разница (прибыль): Дт 90.9 — Кт 99;

- отрицательный итог (убыток): Дт 99 Кт 90.9;

- в конце отчётного периода 90 счёт должен полностью закрываться.

Пример: ООО Прогресс выпускает велосипеды. В октябре 2021 года продажи составили 1,5 миллионов рублей, в том числе НДС 20%. Себестоимость продукции — 800 тысяч рублей. Затраты на отгрузку и доставку покупателям — 90 тысяч рублей.

Как отразятся операции в бухучёте:

| Корреспонденция | Сумма, руб | Описание |

|---|---|---|

| Дт 62 — Кт 90.1 | 1 500 000 | Отразили выручку от реализации |

| Дт 90.3 — Кт 68 | 250 000 | Выделен НДС с продажи |

| Дт 90.2 — Кт 20 | 800 000 | Отразили себестоимость реализованной продукции |

| Дт 90.2 — Кт 44 | 90 000 | Отразили расходы на отгрузку и доставку |

| Дт 90.9 — Кт 99 | 360 000 | Учтена прибыль от реализации |

Учёт финансовых результатов от обычных видов деятельности ведётся в бухгалтерской программе — в коробочной версии (1С, Парус, и др.), либо в онлайн-версии (Моё Дело, Сбис, и др.).

В программе можно взять не только первичные данные для расчётов, но и настроить управленческую отчётность самостоятельно. Если организация занимается специфическим видом деятельности, например, строительством или интернет-торговлей, может понадобиться дополнительная надстройка бухгалтерской программы или приложение к ней.

Любые компании, ведущие предпринимательскую деятельность, могут без труда рассчитать себестоимость готовой продукции, работ и услуг, выделить прямые и косвенные расходы, вывести точку безубыточности.

Учёт финансовых результатов по прочим видам деятельности

hidden>

К прочей деятельности относят те её виды, которые не прописаны в уставе организации. Их ещё называют побочными, так как изначально они не были запланированы.

Учёт финансовых результатов от прочих видов деятельности нужно вести отдельно, если доходы и расходы не имеют отношения к основному направлению. Для этого предусмотрен отдельный бухгалтерский счёт.

К прочим доходным видам деятельности относятся:

- арендная плата за предоставление в пользование имущества;

- финансовая выгода от переоценки ценных бумаг;

- повышение курса акций компании, размещённой на бирже;

- доход от продажи активов: основных фондов, НМА;

- безвозмездно полученные выгоды;

- полученные пени, штрафы, неустойки;

- возмещённый ущерб;

- доход от вложений в другие предприятия;

- экономические выгоды по безвозмездным займам;

- списанный долг перед контрагентами по истечении срока давности;

- излишки товарно-материальных ценностей по итогам инвентаризации.

Аналогично прочим доходам, в ПБУ 10/99 предусмотрен перечень прочих затрат:

- себестоимость и расходы, которые относятся к реализации активов;

- НДС с внереализационной продажи;

- ущерб, возмещённый сторонним юридическим или физическим лицам;

- пени, штрафы, неустойки, подлежащие к уплате;

- комиссия банков за услуги;

- списанные долги клиентов, по окончании срока давности;

- снижение курса акций;

- проценты за пользование кредитными ресурсами.

К прочим относятся доходы и расходы, которые возникают при чрезвычайных ситуациях:

- пожар;

- стихийное происшествие;

- авария;

- национализация.

Учёт финансовых результатов от неосновной деятельности ведётся на счете 91 «Прочие доходы и расходы». В нём всего 3 субсчёта:

- «Прочие доходы» (субсчёт 1);

- «Прочие расходы» (субсчёт 2);

- «Сальдо прочих доходов и расходов» (субсчёт 9).

По кредиту счёта 91.1 учитывают доходные операции от прочей деятельности. Он корреспондирует с разными счетами, в зависимости от источника поступления дохода. Например:

- Дт 62 (76) — Кт 91.1 — доход по аренде, выставление счета арендатору;

- Дт 66 (67) — Кт 91.1 — начислены проценты к получению по выданному займу;

- Дт 50,10,41,43 — Кт 91.1 — излишки по результатам инвентаризации.

По дебету счёта 91.2 учитываются расходные операции:

- Дт 91.2 Кт 01.2 — списание остаточной стоимости оборудования при его реализации;

- Дт 91.2 — Кт 68 — НДС к уплате с продажи станка (от предыдущей записи);

- Дт 91.2 — Кт 66 (67) — проценты, начисленные по кредитному договору.

Остаток на субсчёте 91.9 возникает в результате сворачивания дебетового остатка по субсчёту 91.2 и кредитового остатка по субсчёту 91.1. По итогам месяца остаток на 91.9 списывается на 99 счёт и отражается в виде прибыли или убытка от прочих доходов и расходов.

На 91 счёте в последний день месяца остатка быть не должно, если он там есть, значит хозяйственные операции отражались с ошибками.

Учёт финансовых результатов на предприятии очень важен для собственника и руководителя бизнеса, но не надо путать его с таким близким по звучанию понятием, как учёт финансовой деятельности. Звучат они почти одинаково, но в первом случае речь идёт о прибылях или убытках, а во втором — об обеспечении финансами всей деятельности компании, или иначе говоря, управлении денежными потоками.