Содержание:

Введение

Для принятия эффективных управленческих решений собственнику и руководству предприятий часто требуется информация о стоимости бизнеса. В проведении оценочных работ заинтересованы и другие стороны: государственные структуры (контрольно-ревизионные и др.), кредитные организации, страховые компании, поставщики, инвесторы и акционеры.

Повышение стоимости предприятия – один из показателей роста доходов его собственников. Поэтому периодическое проведение оценки стоимости бизнеса можно использовать для анализа эффективности управления предприятия.

Продавая предприятие необходимо объективно оценить его возможности увеличивать свою стоимость, быть рентабельным, т.е. приносить доход собственнику. То есть необходимо рассчитать рыночную стоимость предприятия – наиболее вероятную цену предприятия, по которой оно будет продано.

Расчет рыночной стоимости предприятия можно проводить тремя принципиально различными подходами: доходным подходом, рыночным (сравнительным) подходом и затратным (имущественным) подходом.

Затратный подход к оценке, актуальность которого обусловлена в первую очередь наличием, как правило, достоверной исходной информации для расчета, а также применением методов, традиционных для отечественной экономики к оценке стоимости бизнеса, основанных на анализе стоимости имущества предприятия и его задолженности.

Отсутствие необходимых условий для применения доходного и рыночного подходов обосновывает применение затратного подхода к оценке. Использование рыночного подхода ограничено отсутствием информации о продаже действующих предприятий, что не дает возможность использовать метод сделок. «Слабый» фондовый рынок ограничивает возможность применения метода рынка капиталов. А отсутствие рыночной информации о финансово-хозяйственной деятельности предприятий, аналогичных оцениваемому, исключает возможность использования метода оценочных мультипликаторов.

Отсутствие необходимой и достаточной информации о коэффициентах капитализации и дисконтирования доходов ограничивает применение методов доходного подхода (метода капитализации и метода дисконтирования денежных потоков).

Целью работы является изучение достоинств и недостатков затратного подхода к оценке стоимости бизнеса

В соответствии с целью поставлены следующие задачи:

- раскрыть сущность затратного подхода

- изучить принципы оценки бизнеса при затратном подходе

- рассмотреть достоинства и недостатки данного подхода

Объект исследования — Затратный подход в оценке бизнеса

Предмет исследования — достоинства и недостатки затратного подхода в оценке стоимости бизнеса

1. Сущность и сфера применения затратного подхода

Имущественный (затратный) подход — совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для восстановления либо замещения объекта оценки, с учетом его износа.

Фактически затратный основывается на сравнительном анализе, который позволяет определять затраты, необходимые для воссоздания объекта недвижимости, представляющего точную копию оцениваемого объекта или замещающего его по назначению. Рассчитанные затраты корректируют на фактический срок эксплуатации, состояние и полезность оцениваемого объекта.

Затратный подход в оценке бизнеса рассматривает стоимость предприятия с точки зрения понесенных издержек. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости. В результате перед оценщиком встает задача проведения корректировки баланса предприятия. Для осуществления этого предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, затем определяется текущая стоимость обязательств и, наконец, из обоснованной рыночной стоимости суммы активов предприятия вычитается текущая стоимость всех его обязательств. Результат показывает оценочную стоимость собственного ка питала предприятия.[1]

Главный признак затратного подхода – это поэлементная оценка, то есть оцениваемый имущественный комплекс расчленяется на составные части, делается оценка каждой части, а затем стоимость всего имущественного комплекса получают путем суммирования стоимостей его частей.

Сфера применения и преимущества затратного подхода:

- лучший результат дает при оценке недвижимости с недавно построенными зданиями, имеющими незначительный износ и отвечающих НЭИ участка;

- используется при наличии достаточных данных для раздельной оценки земельных участков и строений;

- используется для определения рыночной стоимости строительных проектов, в т.ч. при оценке объектов незавершенного строительства;

- применим для более или менее достоверной оценки недвижимости на малоактивном рынке;

- специфической областью применения является оценка уникальных объектов, особенно недоходного назначения (больницы, музеи, библиотеки, муз школы и т.д.);

- применим в сфере страхования;

- возможно использование в условиях недостатка информации для применения других подходов к оценке.

Базовая формула в имущественном (затратном) подходе является: Собственный капитал = Активы — Обязательства.

Данный поход представлен двумя основными методами:

- методом чистых активов;

- методом ликвидационной стоимости.

После обследования района, участков и строений, а также сбора необходимой информации оценщик выполняет следующую процедуру оценки стоимости затратным подходом:

- оценку стоимости земельного участка, как незастроенного, с учетом варианта его наиболее эффективного использования;

- расчет полной восстановительной стоимости зданий как суммы прямых, косвенных затрат и предпринимательской прибыли;

- расчет общего накопленного износа здания как суммы физического, функционального и внешнего старения;

- расчет остаточной стоимости зданий как разницы между полной восстановительной стоимостью и расчетной величиной общего накопленного износа;

- расчет стоимости объекта недвижимости как суммы стоимости земельного участка и остаточной стоимости строений с учетом вводимых корректировок:

а) на стоимость элементов движимого имущества, прикрепленных к оцениваемым строениям (оборудование, мебель, аппаратура и др.);

б) стоимость безусловного права собственности, относительно оцениваемого имущественного права, чтобы получить показатель стоимости конкретного имущественного права в недвижимости.

2. Принципы оценки бизнеса при затратном подходе

Затратный подход основан на принципах: замещения, наилучшего и наиболее эффективного использования, сбалансированности, экономической величины, экономического разделения.

Принцип замещения определяется следующим образом: максимальная стоимость предприятия характеризуется наименьшей ценой, по которой может быть приобретен другой объект с эквивалентной полезностью. Предположим, что некоторый субъект хочет приобрести в свою собственность кондитерское предприятие, производящее конфеты. Сравнивает же он цены на аналогичные предприятия, производящие печенье, пряники, пастилу и хлеб. Вместе с тем покупатель имеет возможность выбрать бизнес разной направленности.[2]

Результатом анализа факторов стоимости и характеристик бизнеса является выбор варианта наилучшего и наиболее эффективного использования собственности, который юридически и технически осуществим, и обеспечивает собственнику максимальную стоимость оцениваемого имущества. В этом заключается суть принципа наилучшего и наиболее эффективного использования. Принцип необходим, если на его основе осуществляется оценка для реструктуризации компании. Если же цель оценки — расчет стоимости действующего предприятия без учета возможных изменений, то данный принцип не применяется.

Предприятие представляет собой систему, одной из закономерностей развития и существования которой является сбалансированность, пропорциональность ее элементов. Наибольшая эффективность предприятия достигается при объективно обусловленной пропорциональности факторов производства. Различные элементы системы предприятия должны быть согласованы между собой по пропускной способности и другим характеристикам. Добавление какого-либо элемента в систему, приводящее к нарушению пропорциональности, приводит к росту стоимости предприятия. При оценке стоимости предприятия необходимо учитывать принцип сбалансированности (пропорциональности), согласно которому максимальный доход от предприятия можно получить при соблюдении оптимальных величин факторов производства. Одним из важных моментов действия данного принципа служит соответствие размеров предприятия потребностям рынка. Если это соответствие нарушается, то бизнес неэффективен (может быть затруднена доставка ресурсов или товаров и др.).

На принципе экономической величины строится оценка недвижимости. Сущность принципа оптимальной экономической величины заключается в следующем: при сложившихся на рынке недвижимости тенденциях большим спросом пользуется определенная (оптимальная) величина объекта недвижимости данного типа. Принцип оптимальной величины подходит как к строениям, так и к земельным участкам. Данный принцип наилучшим образом учитывает рыночные предпочтения, преобладающие на данном рынке. [3]

Отклонение от этого размера, как правило, приводит к снижению привлекательности объекта оценки и соответственно его стоимости.

Спрос на рынке, возможности развития бизнеса, местоположение и другие факторы определяют способы использования предприятия. При рассмотрении направлений развития бизнеса может возникнуть вопрос об экономическом разделении имущественных прав на собственность, если таковое позволит увеличить общую стоимость. Экономическое разделение осуществляется, если право на объект можно разделить на два или более, в результате чего общая стоимость объекта возрастает. Принцип экономического разделения означает, что имущественные права следует разделить и соединить таким образом, чтобы увеличить общую стоимость объекта.

3. Преимущества и недостатки затратного подхода

Данный подход является целесообразным или единственно возможным в следующих случаях: технико-экономический анализ стоимости нового строительства; обоснование необходимости обновления действующего объекта; оценка зданий специального назначения; при оценке объектов в «пассивных» секторах рынка; анализ эффективности использования земли; решение задач страхования объекта; решение задач налогообложения; при согласовании стоимостей объекта недвижимости, полученных другими методами.

Основные преимущества затратного подхода:

- он основан на достоверной фактической информации о состоянии оцениваемого объекта недвижимости и поэтому менее умозрителен;

- основывается на реально существующих активах;

- при оценке новых объектов затратный подход является наиболее надежным.

Основной недостаток затратного подхода – он не учитывает возможности объекта приносить доход своему собственнику, т.е. не отражает стоимости прогнозируемых доходов, что является определяющим для объектов недвижимого имущества, приносящих доход.

К другим недостаткам затратного метода при оценке объектов недвижимого имущества можно отнести то, что затраты не всегда эквивалентны рыночной стоимости объекта, затраты на приобретение оцениваемого объекта недвижимости не всегда соответствуют затратам на новое строительство точно такого же объекта, т.к. в процессе оценки из стоимости строительства вычитается накопленный износ, расчет стоимости воспроизводства старых строений является проблематичным, сложность определения величины накопленного износа старых строений и сооружений, отдельная оценка земельного участка от строений, при которой не учитывается возможности применения варианта наилучшего и наиболее эффективного использования участка. Трудно реализуем для оценки зданий с уникальными архитектурными и эстетическими характеристиками, имеющих историческую ценность, а также зданий с чрезмерным физическим, функциональным и внешним износом.

При оценке объектов движимого имущества (машин, оборудования и транспортных средств) затратный подход обладает исключительной универсальностью, теоретически любой объект техники поддается оценке этим подходом. Ведь любой объект есть продукт производства и, следовательно, характеризуется своими производственными затратами.

Ограничивает применение затратного подхода малая доступность для оценщиков экономической и другой информации из сферы производства. В то же время имеется большой класс машин, оборудования и транспортных средств, для оценки которых методы затратного подхода являются единственно возможными. Речь идет о специальном и специализированном оборудовании, опытных и исследовательских установках, уникальных образцах машин, которые изготовлены по индивидуальным заказам. Для этих объектов невозможно найти аналоги, свободно обращающиеся на рынке или регулярно заказываемые изготовителям, и поэтому сравнительный подход для их оценки не осуществим.

Благодаря детализированному порядку расчета по отдельным единицам машин и оборудования (и даже их агрегатам) имеется возможность точнее оценить совокупный износ (разные агрегаты изнашиваются в разной степени), выполнить детализированные оценки страховой стоимости и страхового возмещения (разные агрегаты имеют разную степень риска), получить оценки имущества, удобные при его разделе. Еще одно достоинство затратного подхода – при достаточности исходных данных результаты расчетов стоимости поддаются надежному обоснованию.

С другой стороны, основной трудностью при применении затратного подхода является расчет себестоимости производства оборудования.

Современное сложное оборудование является, как правило импортным, то есть произведенным за границей, а получение данных о затратах зарубежных производителей представляет собой практически неразрешимую задачу для рядового российского оценщика. Поэтому, по большому счету, затратные методы применяются лишь по необходимости – например для оценки уникального оборудования, существующего в одном экземпляре, то есть, в основном, тогда, когда другие оценочные подходы не работают.

Затратный подход в процессе формирования стоимости в большей мере отражает интересы производителя или продавца. Получаемые результаты зависят в первую очередь от количества расходуемых ресурсов на создание и реализацию объектов, чем от потребительской полезности этих объектов. Тем самым оцененная стоимость может откланяться от подлинно рыночной стоимости, т.е. стоимость материалоемких и трудоемких в производстве объектов завышается, а конструктивно рациональных и более качественных объектов занижается.[4]

Расчеты стоимости воспроизводства затратным подходом из-за их детализированности оказываются весьма трудоемкими, поэтому оправданность такой кропотливой работы имеет место тогда, когда оцениваются дорогостоящие и повышенной ответственности объекты (автоматизированные технологические линии, технологические комплексы, энергетические блоки и т.п.).

Исходная информация из сферы производства может быть не всегда надежной (например, сведения о рентабельности продаж, о коэффициенте накладных расходов, о серийности производства и т.д.), в результате искаженной может быть оценка и себестоимости (затрат), и исчисляемой на ее основе стоимости воспроизводства.

Заключение

В итоге можно сделать следующий вывод: затратным подходом к оценке стоимости бизнеса, основанном на анализе баланса данного предприятия, возможно получить достаточно объективный результат. Он, по мнению специалистов, является наиболее достоверным способом в условиях нынешней нестабильности экономики, особенно, по сравнению с доходным и сравнительным подходами.

Суть оценки предприятия заключается в максимально точном определении его рыночной стоимости — всех его активов, в том числе и материальных, а также финансовых или нематериальных. Их балансовая цена вследствие инфляции и изменения конъюнктуры рынка, как правило, не всегда соответствует рыночной. В результате становится актуален вопрос о корректировке баланса компании.

Именно с этой целью и проводится оценка рыночной стоимости всех активов баланса по отдельности, а затем, определив текущую цену всех обязательств компании, из обоснованной рыночной цены всего имущества фирмы вычитается текущая стоимость обязательств, поскольку покупатель не станет их оплачивать. Полученный результат и будет показывать ту рыночную цену предприятия, которая была определена в рамках затратного подхода.

Таким образом основными преимуществами данного подхода являются:

1. он основан на достоверной фактической информации о состоянии оцениваемого объекта недвижимости и поэтому менее умозрителен;

2. основывается на реально существующих активах;

3. при оценке новых объектов затратный подход является наиболее надежным.

А недостатками является следующее:

- он не учитывает возможности объекта приносить доход своему собственнику, т.е. не отражает стоимости прогнозируемых доходов, что является определяющим для объектов недвижимого имущества, приносящих доход.

- затраты не всегда эквивалентны рыночной стоимости объекта, затраты на приобретение оцениваемого объекта недвижимости не всегда соответствуют затратам на новое строительство точно такого же объекта.

Список используемой литературы

- Чеботарев, Н.Ф. Оценка стоимости предприятия (бизнеса) : учебник : [16+] / Н.Ф. Чеботарев. – 3-е изд. – Москва : Дашков и К°, 2018. – 253 с.

- Оценка стоимости имущества : учебник : [16+] / Н.В. Мирзоян, О.М. Ванданимаева, Н.Н. Ивлиева и др. ; под ред. И.В. Косоруковой. – 2-е изд., перераб. и доп. – Москва : Университет Университет, 2017. – 760 с.

- Щербакова, Н.А. Оценка бизнеса : учебное пособие : [16+] / Н.А. Щербакова ; Новосибирский государственный технический университет. – Новосибирск : Новосибирский государственный технический университет, 2018. – 100 с.

- Информационный портал —

https://www.audit-it.ru

-

Оценка стоимости имущества : учебник : [16+] / Н.В. Мирзоян, О.М. Ванданимаева, Н.Н. Ивлиева и др. ; под ред. И.В. Косоруковой. – 2-е изд., перераб. и доп. – Москва : Университет Университет, 2017. – 760 с. ↑

-

Чеботарев, Н.Ф. Оценка стоимости предприятия (бизнеса) : учебник : [16+] / Н.Ф. Чеботарев. – 3-е изд. – Москва : Дашков и К°, 2018. – 253 с. ↑

-

Чеботарев, Н.Ф. Оценка стоимости предприятия (бизнеса) : учебник : [16+] / Н.Ф. Чеботарев. – 3-е изд. – Москва : Дашков и К°, 2018. – 253 с. ↑

-

Щербакова, Н.А. Оценка бизнеса : учебное пособие : [16+] / Н.А. Щербакова ; Новосибирский государственный технический университет. – Новосибирск : Новосибирский государственный технический университет, 2018. – 100 с. ↑

- Обзор графических редакторов, необходимых дизайнеру (The GIMP)

- Практика внедрения системы управления складом (ИТ-проекта) компанией «Ай Ти Скан»»

- Путилов Алексей Иванович

- Административная ответственность за правонарушения в информационной сфере

- Уголовная ответственность за правонарушения в информационной сфере

- Автоматизированные системы управления предприятием

- Особенности переоценки основных средств организации

- Экономическая сущность инвестиций (Экономическая сущность инвестиций.)

- Портфель ценных бумаг, их классификаций

- Основы анализа и оценки рисков

- Понятие инвестиционных проектов и их классификация (Инвестиционный проект: понятие, классификация, жизненный цикл)

- Понятие инвестиционных проектов и их классификация

Преимущества

затратного подхода

– оценка на основе затратного подхода

является целесообразной и (или) единственно

возможной в следующих случаях:

-

анализ наилучшего

и наиболее эффективного земельного

участка; -

технико-экономический

анализ нового строительства; -

оценка

общественно-государственных и специальных

объектов (они не предназначены для

получения дохода и низка вероятность

найти данные об аналогичных продажах); -

оценка объектов

на малоактивных рынках, на которых

объекты продаются редко или не продаются

вообще, единственный способ оценки

объекта — на основе затрат; -

оценка уникальных

объектов недвижимости; -

при согласовании

стоимостей объекта недвижимости,

полученных другими методами; -

оценка для целей

страхования и налогообложения (для

страхования требуется разделение земли

и зданий, сооружений, т. е. объектов,

подлежащих и не подлежащих страхованию).

Основные недостатки

затратного подхода:

-

Затраты не всегда

эквивалентны рыночной стоимости. -

Достижение более

точного результата оценки сопровождаются

быстрым ростом затрат труда. -

Несоответствие

затрат на приобретение оцениваемого

объекта недвижимости затратам на новое

строительство точно такого же, так как

в процессе оценки из стоимости

строительства вычитается накопленный

износ. -

Проблематичность

расчета стоимости воспроизводства

старых строений. -

Отдельная оценка

стоимости земельного участка от

строений. Однако такое разделение на

практике невозможно либо связано со

значительными затратами. -

Проблематичность

оценки земельных участков в России. -

Сложность

определения величины накопленного

износа старых зданий и сооружений.

Вопросы и задания

-

В

чем заключается сущность затратного

подхода к оценке недвижимости? -

На

каких принципах базируется определение

восстановительной стоимости и стоимости

замещения? -

Перечислить

основные этапы определения стоимости

недвижимости при использовании

затратного подхода. -

Каковы

особенности затратного подхода к оценке

недвижимости? -

В

каких случаях целесообразно применение

затратного подхода? -

Каким

образом можно рассчитать восстановительную

стоимость здания? -

Понятие

жизненного цикла объекта недвижимости. -

Виды

износа недвижимого имущества. -

Методы

определения накопленного износа. -

Основные

недостатки и трудности применения

затратного подхода.

Лекция 8. Доходный подход к оценке (4 часа)

8.1. Содержание и принципы доходного подхода

Доходный подход

к оценке

недвижимости

— совокупность

методов оценки стоимости недвижимости,

основанных на определении текущей

стоимости ожидаемых от нее доходов.

Основной предпосылкой

расчета стоимости недвижимости на

основе данного подхода считают ее сдачу

в аренду. Для преобразования будущих

доходов от недвижимости в текущую

стоимость осуществляется капитализация

дохода.

Капитализация

дохода —

процесс, определяющий взаимосвязь

будущего дохода и текущей стоимости

оцениваемого объекта [21].

В общем виде

определение стоимости недвижимости

доходным подходом производится по

формуле (4).

, (4)

где С

— стоимость

недвижимости, руб.;

I

— ожидаемый доход от оцениваемой

недвижимости, руб.;

R

— норма

дохода или прибыли.

Коэффициент

капитализации

— норма

дохода, отражающая взаимосвязь между

доходом и стоимостью объекта оценки.

Ставка капитализации

— отношение

рыночной стоимости имущества к приносимому

им чистому годовому доходу, применяется

для преобразования будущих доходов от

объекта оценки в его текущую стоимость.

Ожидаемый доход

от объекта оценки определяется в

результате анализа доходов в течение

периода владения недвижимостью. При

этом учитывается, предполагается ли

рост или уменьшение доходов, каков риск

вложений в недвижимость для собственного

и заемного капитала.

При капитализации

дохода по норме отдачи на капитал

учитывается темп изменения дохода,

применяются функции сложных процентов,

рассчитывается ставка дисконтирования,

анализируются составляющие ставки

капитализации.

Ставка

дисконтирования

— норма

сложного процента, которая применяется

при пересчете на определенный момент

времени стоимости денежных потоков,

возникающих в результате использования

имущества.

Доходный подход

оценивает стоимость недвижимости в

данный момент как текущую стоимость

будущих денежных потоков, т.е. отражает:

-

качество и

количество дохода, который объект

недвижимости может принести в течение

своего срока службы; -

риски, характерные

как для оцениваемого объекта, так и для

региона.

Доходный подход

используется при определении:

-

инвестиционной

стоимости, поскольку

потенциальный инвестор не оплатит за

объект большую сумму, чем текущая

стоимость будущих доходов от этого

объекта; -

рыночной

стоимости.

В

рамках

доходного подхода возможно применение

одного из двух

методов:

-

прямой капитализации

доходов; -

дисконтированных

денежных потоков.

Соседние файлы в папке Экономика недвижимости

- #

- #

- #

- #

- #

- #

Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

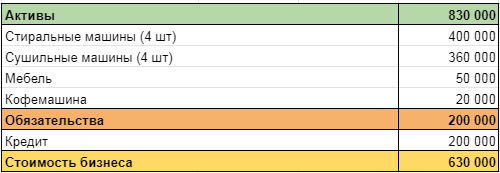

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

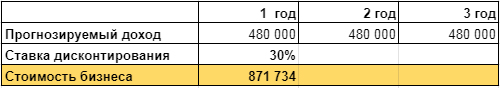

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

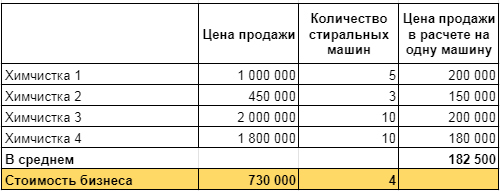

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.

Бизнес можно рассматривать с разных позиций. И, если для наемного сотрудника – это место, где он работает, выполняя определенный функционал за некую плату, то владелец смотрит шире. Помимо развития, управления и непосредственно деятельности в выбранной отрасли, бизнес представляет собой ценность для инвесторов. Предприниматель должен понимать, какими ресурсами он обладает и сколько стоит его компания. Существует несколько способов определения стоимости предприятия.

Один из них – затратный подход, который применим и к работающим сегодня фирмам, и к только что созданным компаниям, и даже к организациям, которые готовятся к ликвидации. Преимуществом затратного подхода считается доступность информации – оценка акций компании, её активов и пассивов происходит на основе достоверных данных, получаемых из бухгалтерской документации.

Основа затратного подхода оценки компании

Часто такой подход к оценке бизнеса называют имущественным, так как используется принцип разделения активов и пассивов фирмы на обособленные компоненты, чтобы выявить их реальную стоимость по отдельности. Итоговая стоимость складывается из суммы цен всех активов за минусом текущих и долговых обязательств. Специалист по оценке принимает во внимание затраты на замещение активов и пассивов фирмы, а также вложение средств на обеспечение нормального функционирования компании. Таким образом, затратный подход предполагает прохождение нескольких шагов:

- определение накопленных активов;

- корректировка оценки по бухгалтерскому балансу или по принципу учёта чистых активов;

- выявление ликвидационной стоимости;

- замещение (по аналогии) активов.

Специалист по оценке просчитывает расходы на создание аналогичной фирмы. Так как на метод замещения влияют такие факторы, как инфляция, ситуация на рынке и применение различных схем учёта к оценке активов и пассивов, итоговая стоимость может существенно отличаться от балансовой или рыночной. С учётом этих факторов цена хозяйствующего объекта может меняться в течение всего периода его деятельности.

Методики затратного подхода к оценке бизнеса

Метод учёта чистых активов основан на оценке следующих позиций:

- нежилой недвижимости;

- материальных ценностей (земельных участков, оборудования, движимого имущества, товарно-сырьевых запасов);

- финансового капитала (ценные бумаги, депозиты в банках, кассовая наличность и т.п.);

- нематериальной собственности (патенты, авторские права, рацпредложения, торговый бренд и т.п.).

Рыночную стоимость материальных активов корректируют с учётом физического износа (не путать с амортизационными поправками), из-за которого ликвидная цена становится меньше.

Метод оценки бизнеса по его ликвидационной стоимости схож по принципу выявления реальной рыночной цены с методикой учёта чистых активов. Он применяется, как правило, для оценки компаний, продающихся или ликвидируемых. Этот метод предполагает учёт периода, за который предприятие должно быть реализовано. Применение методики оценки бизнеса по ликвидационной цене предполагает учёт следующих моментов:

- необходимость корректировки стоимости в сторону уменьшения в процессе функционирования компании в период её реализации – за счёт текущих расходов на производство, прямых затрат, связанных с ликвидацией хозяйствующего объекта, преимущественных прав (оплата труда рабочих, кредитные обязательства и т.д.);

- изменение цены за счёт операционной прибыли или убытков, полученных в период ликвидации или продажи компании.

Преимущества затратного подхода к оценке бизнеса:

- возможность учёта различных факторов на изменение стоимости;

- использование данных учётных и финансовых документов фирмы;

- применение корректировок на износ технологического оборудования, строений и т.д.

Недостатки также присутствуют:

- невозможность учёта рисков и перспектив развития компании;

- статичность (нет связи с настоящими и будущими результатами деятельности).

Главным достоинством метода затратного подхода является то, что полученная стоимость бизнеса основана на реальных ценностях, находящихся в собственности предприятия. Это позволяет проводить оценку даже при отсутствии ретроспективных данных.

Если вам необходима помощь в оценке бизнеса, вы можете обратиться к нам, заполнив заявку на нашем сайте. Первая консультация бесплатная.

Достоинства и недостатки подходов оценки

ХАРАКТЕРИСТИКА ПОДХОДОВ

ОЦЕНКИ ПРЕДПРИЯТИЯ (БИЗНЕСА). ДОСТОИНСТВА И НЕДОСТАТКИ ПОДХОДОВ ОЦЕНКИ БИЗНЕСА.

Цель настоящей

статьи – сравнить основные действующие подходы к оценке стоимости и представить

их краткую характеристику; обозначить рекомендации относительно выбора

определенного подхода оценки стоимости.

Основные

действующие подходы и методы к оценке стоимости предприятия (бизнеса)

В соответствии с

существующими стандартами, оценить стоимость любого объекта собственности можно

с помощью трех подходов: доходного, рыночного (сравнительного) и затратного.

Рассмотрим более подробно каждый из них.

Затратный подход оценки бизнеса

Затратный подход

– совокупность методов оценки стоимости объекта оценки, основанных на

определении затрат, необходимых для восстановления либо замещения объекта

оценки, с учетом его износа;

Затратный подход

наиболее применим для компаний специального назначения, материалоемких и

фондоемких производств, а также в целях страхования. Применение затратного

подхода к оценке бизнеса необходимо в двух случаях:

-

во-первых, затратный подход незаменим при оценке

некотирующихся компаний, чаще всего зарегистрированных в форме ООО, ЗАО,

ГУП-ов, которые, как правило, имеют непрозрачные финансовые потоки; -

во-вторых, применение затратного подхода вместе с

доходным, позволяет принимать эффективные инвестиционные решения.

Сравнительный подход оценки бизнеса

Сравнительный

подход – совокупность методов оценки стоимости объекта оценки, основанных на

сравнении объекта оценки с аналогичными объектами, в отношении которых имеется

информация о ценах сделок с ними;

Сравнительный

подход базируется на рыночной информации и учитывает текущее действие

потенциальных продавцов и покупателей. Данный метод основан на принципе

замещения – покупатель не купит объект недвижимости, если его стоимость

превышает затраты на приобретение на рынке схожего объекта, обладающего такой

же полезностью.

Доходный подход оценки бизнеса

Доходный подход –

совокупность методов оценки стоимости объекта оценки, основанных на определении

ожидаемых доходов от объекта оценки и их сопоставлении с текущими затратами с

учетом факторов времени и риска.

Каждый из трех

названных подходов оценки предприятия (бизнеса) предполагает использование специфических методов оценивания.

Доходный подход

предусматривает использование метода капитализации и метода дисконтированных

денежных потоков.

Сравнительный

подход включает в себя метод рынка капитала, метод сделок и метод отраслевых

коэффициентов.

Затратный подход

использует метод чистых активов и метод ликвидационной стоимости.

Кратко

рассмотрев основные методы трех названных подходов, можно провести

сравнительный анализ подходов к оценке стоимости предприятия.

Преимущества

затратного подхода оценки бизнеса

-

Учитывает

влияние производственно-хозяйственных факторов на изменение стоимости

активов. -

Дает

оценку уровня развития технологии с учетом степени износа активов. -

Расчеты опираются на финансовые и учетные документы, то

есть результаты оценки более обоснованы.

Недостатки

затратного подхода оценки бизнеса

-

Отражает

прошлую стоимость.

-

Не учитывает

рыночную ситуацию на дату оценки. -

Не

учитывает перспективы развития предприятия. -

Не

учитывает, риски. -

Статичен.

-

Отсутствуют

связи с настоящими и будущими результатами деятельности предприятия.

Преимущества

сравнительного подхода оценки бизнеса

-

Базируется

на реальных рыночных данных. -

Отражает

существующую практику продаж и покупок. -

Учитывает влияние отраслевых (региональных) факторов

надену акций предприятия.

Недостатки

сравнительного подхода оценки бизнеса

-

Недостаточно четко характеризует особенности организационной,

технической, финансовой подготовки предприятия. -

В расчет принимается только ретроспективная информация.

-

Требует внесения множества поправок в анализируемую информацию.

-

Не принимает во внимание будущие ожидания инвесторов.

Преимущества

доходного подхода оценки бизнеса

-

Учитывает

будущие изменения доходов, расходов. -

Учитывает

уровень риска (через ставку дисконта). -

Учитывает интересы инвестора.

Недостатки

доходного подхода оценки бизнеса

-

Сложность

прогнозирования будущих результатов и затрат. -

Возможно

несколько норм доходности, что затрудняет принятие решения. -

Не учитывает конъюнктуру рынка.

Из анализа достоинств и недостатков вышеназванных

подходов и методов можно сделать вывод о том, что ни один из них не может быть

использован в качестве базового. В практике операций с оценкой предприятий

встречаются самые разные ситуации. Каждому классу ситуаций соответствуют свои,

адекватные подходы и методы. Для этого необходимо предварительно

классифицировать ситуации оценки с использованием группировки объектов, типа

сделки, момента, на который производиться оценка, и т.д. Если на рынке

обращаются десятки или сотни однородных объектов, целесообразно применение

сравнительного подхода. Для оценки сложных и уникальных объектов

предпочтительнее затратный подход.

На идеальном рынке все три подхода должны привести

к одной и той же величине стоимости. Однако большинство рынков являются несовершенными,

потенциальные пользователи могут быть неправильно информированы, производители

могут быть неэффективны. Данные подходы могут давать различные показатели

стоимости. Поскольку существует возможность применять к оценке предприятия в

конкретной инвестиционной ситуации различные методы оценки, можно произвести

«взвешивание» оценок, рассчитанных по разным методикам. Весовые коэффициенты

значимости оценок по разным методам оценки понимаются как коэффициенты доверия

к соответствующему методу.

Окончательная оценка стоимости предприятия

(бизнеса) может быть определена по формуле:

Vi – оценка

стоимости предприятия (бизнеса) i-м методом;

i =1, …, n –

множество применимых в данном случае методов оценки;

Zi – весовой коэффициент метода номер i.

Очевидно, что при этом разумное выставление

коэффициентов Zi является одним из главных свидетельств достаточной

квалифицированности и непредвзятости оценщика бизнеса.

Таким образом, в рамках данной статьи были

приведены краткие характеристики трех основных подходов к оценке стоимости

предприятий, обозначены базовые моменты к процессу выбора подходов для проведения

будущих оценок.