Начинающие инвесторы вкладывают так: «Ой, это же твиттер! Классный сервис! Надо прикупить акций!»

Это эмоциональные решения, которые не имеют ничего общего с разумом. В этой статье — как быть разумным, а не эмоциональным инвестором.

Что от вас потребуется

Вы уже должны уметь выбирать выгодные вклады, перечислять на них деньги, читать условия и не терять проценты.

У вас должен быть брокерский счет. Как вариант — Тинькофф-инвестиции.

У вас должно быть не менее 100 тысяч рублей, которые вы готовы инвестировать на срок от года и которые вам не придется вдруг срочно снимать, чтобы купить еду в магазине. 100 тысяч — это минимальный порог, какие-то видимые доходы начинаются на полумиллионе.

Вы рассматриваете фондовый рынок не как решение финансовых проблем, а как источник пассивного дохода. У вас есть источники заработка помимо биржи, поэтому доход от ценных бумаг для вас не вопрос жизни и смерти.

Спекуляции — не наш путь

Спекуляции — это когда инвестор зарабатывает на сиюминутных колебаниях цен. Это опасная работа: спекулянт вынужден постоянно следить за рынком, работать с кредитным плечом и сильно рисковать.

Большая часть форексов, бинарных опционов и прочих разрекламированных сервисов подталкивает инвесторов к рискованным спекуляциям: клиент стремительно теряет деньги и выходит из игры, а на его место приходят новые неопытные спекулянты. Если спекулянт не знает матчасть, он гарантированно потеряет деньги.

Это не наш путь. Мы хотим вкладывать разумно и не проводить жизнь у биржевого терминала.

Правила разумного инвестора:

- Не гнаться за быстрой прибылью — слишком высокий риск потерять деньги.

- Не торговать на новостях или ценах на нефть — слишком трудоемко и рискованно.

- Не доверять чужим советам — всё проверять лично.

- Не торговать с кредитным плечом — это лишь умножает риск. Торгуйте только собственными деньгам.

- Не пытаться заработать на падении акций — часто это кончается еще большим падением.

- Не покупать акции одной компании более чем на 15% от портфеля — риск должен быть распределен. Мой личный стандарт для портфеля акций — 10 компаний разных отраслей, плюс должен быть портфель фондов и облигаций.

Кто такой разумный инвестор

Разумный инвестор — термин из книги инвестора Бенджамина Грэма, учителя Уоррена Баффетта. Вот что он пишет:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании».

Оценка стоимости — это и есть основа разумного инвестирования.

Оценка реальной стоимости компаний

Представьте, что у вас есть миллион рублей и вы хотите купить готовый бизнес с максимальной выгодой. Вы не хотите лично заниматься этим бизнесом — пусть он работает сам, а вы будете получать прибыль. Ваши варианты:

Оцениваем стоимость готового бизнеса

| Автомойка | Шаурма | ИТ-стартап | |

|---|---|---|---|

| Стоимость | 500 000 Р | 500 000 Р | 500 000 Р |

| Годовая прибыль | 38 000 Р | 200 000 Р | −22 000 Р |

Годовая прибыль

200 000 Р

Годовая прибыль

−22 000 Р

Очевидно, что покупка ИТ-стартапа сейчас создаст вам только убытки. А если сравнивать автомойку и шаурму, то шаурма выгоднее. Может быть, владеть ИТ-компанией престижнее, чем шаурмой. И, может быть, у ИТ-стартапа какие-то заоблачные перспективы — например, перепродаться за сумму втрое больше. Но это всё соображения другого порядка. Конкретно сейчас с точки зрения денег ИТ-стартап — худшее вложение, а шаурма — лучшее.

Попробуем другой вопрос: акции какой компании выгоднее купить: «М-видео», ФСК ЕЭС или «Твиттер»?

Ответ разумного инвестора: «Сперва мне нужно оценить реальную стоимость этих компаний».

После оценки станет очевидно, что «М-видео» по выгодности похож на автомойку, ФСК ЕЭС — на шаурму, а «Твиттер» — на ИТ-стартап. Именно так соотносятся прибыли компаний с их рыночной стоимостью:

Оцениваем стоимость акций

| «М-видео» | ФСК ЕЭС | «Твиттер» | |

|---|---|---|---|

| Стоимость | 78 684 552 958 Р | 205 858 400 000 Р | 30 520 000 000 $ |

| Годовая прибыль | 6 541 000 000 Р | 59 390 000 000 Р | −221 410 000$ |

Стоимость

69 282 674 686 Р

Годовая прибыль

5 546 000 000 Р

Стоимость

248 559 737 997 Р

Годовая прибыль

68 382 000 000 Р

Стоимость

13 670 000 000 $

Годовая прибыль

−438 700 000 $

В примере с шаурмой, автомойкой и ИТ-стартапом у людей не возникает сомнений, что хорошо, а что плохо. Но на фондовой бирже всё не так очевидно. Там мы слышим красивые названия брендов, которые затмевают ум. Приятно инвестировать в «М-видео» или «Твиттер», не очень приятно — в какие-то буквы. Однако есть эмоции, а есть разум. И он говорит, что нужно анализировать отчетность, а не молиться на бренд.

Анализ финансовой отчетности компаний

Все публичные компании, которые торгуются на фондовой бирже, обязаны ежеквартально публиковать финансовые результаты. Найти и скачать такой отчет может каждый: либо на одном из специальных сайтов раскрытия информации, как e-disclosure.ru, либо на официальном сайте самой компании в разделе «Информация для инвесторов».

Есть два типа отчетов: РСБУ (Российские стандарты бухгалтерского учета) и МСФО (Международные стандарты финансовой отчетности). Форматы отчетов схожи, но МСФО предназначен для инвесторов, а РСБУ — для налоговиков.

Финансовый отчет компании может содержать более 100 страниц — не пугайтесь этого. Вас интересуют только две его формы, по которым вы сможете произвести все необходимые расчеты:

- Отчет о финансовом положении компании.

- Отчет о прибылях и убытках.

В финансовых отчетах данные формы всегда находятся по соседству. Глядя на основные цифры — общий долг, собственный капитал, выручку и прибыль — вы поймете реальную оценку компании.

Уже сейчас, глядя на скриншоты отчетности «М-видео», вы можете сказать, есть ли у компании прибыль и каково ее отношение к собственным средствам; какой долг у компании и растет ли он. Вы уже можете сказать, нравится вам бизнес этой компании или нет.

Но данные МСФО — это только половина уравнения. Вторая половина — цена, по которой вы можете купить этот бизнес. Эта цена определяется рыночной капитализацией компании на бирже. Капитализация — это стоимость компании на бирже, то есть цена акции умноженная на их количество.

Как устроена капитализация

Представьте, что после того, как вы купили палатку с шаурмой, вы сделали IPO, то есть вышли со своей компанией на биржу. Вы как бы разрешили всем участникам биржи купить акции вашей палатки.

Вот как это может выглядеть:

| ПАО «Шаурма» | Выход на IPO | Через 1 год | Через 5 лет |

|---|---|---|---|

| Годовая прибыль | 200 000 Р | 200 000 Р | 200 000 Р |

| Стоимость акции | 100 Р | 300 Р | 1000 Р |

| Число акций | 5000 шт. | 5000 шт. | 5000 шт. |

| Капитализация | 500 000 Р | 1 500 000 Р | 5 000 000 Р |

| Капитализация / прибыль | 2,5 | 7,5 | 25 |

Показатели при выходе на IPO

Капитализация / прибыль

2,5

Капитализация / прибыль

7,5

Капитализация / прибыль

25

На IPO вы вышли с 5000 акций, каждая из которых стоила 100 рублей. Капитализация компании составила 500 000 рублей — это ровно та сумма, за которую вы и сами ее купили.

Вы опубликовали данные своего финансового отчета, и все инвесторы увидели, какая у вас классная компания, которая окупает себя за каких-то 2,5 года. Все начали покупать акции вашей шаурмы, и те начали расти в цене. Через год акции стоят уже 300 рублей. При этом палатка с шаурмой приносит всё те же 200 000 рублей в год.

Хотя прибыль не изменилась, капитализация выросла в 3 раза. Теперь она 300 × 5000 = 1,5 млн рублей. Получается, что бизнес окупает себя уже за 7,5 лет. Стоит ли покупать акции?

Проходит 5 лет, вы делаете презентации новой «Ай-шаурмы», и акции шаурмы взлетают до 1000 рублей за штуку. Но прибыль по-прежнему 200 000 в год, хотя капитализация уже 5 млн рублей. Хотели бы вы теперь купить бизнес ценой в 5 000 000 рублей и прибылью 200 000 рублей в год?

Разумный инвестор ищет и покупает только те компании, чьи акции недооценены рынком.

Капитализацию всех российских публичных компаний вы можете найти на сайте Московской биржи.

Всё логично и понятно, однако, изучая одну компанию, мы потратили много времени, а их на Московской бирже более 250. В США — еще десять тысяч. Еще непонятно, как сравнивать компании между собой, если у них капитализация может отличаться на несколько порядков. Тут нам помогут мультипликаторы.

Оценка на основе мультипликаторов

Мультипликаторы — производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, активы) и ее капитализацией.

Вы уже видели мультипликаторы нашей шаурмы.

Мультипликаторы ПАО «Шаурма»

| Показатели | Выход на IPO | Через 1 год | Через 5 лет |

|---|---|---|---|

| Годовая прибыль | 200 000 Р | 200 000 Р | 200 000 Р |

| Стоимость акции | 100 Р | 300 Р | 1000 Р |

| Число акций | 5000 шт. | 5000 шт. | 5000 шт. |

| Капитализация | 500 000 Р | 1 500 000 Р | 5 000 000 Р |

| Капитализация / прибыль | 2,5 | 7,5 | 25 |

Показатели при выходе на IPO

Годовая прибыль

200 000 Р

Капитализация / прибыль

2,5

Годовая прибыль

200 000 Р

Капитализация

1 500 000 Р

Капитализация / прибыль

7,5

Годовая прибыль

200 000 Р

Капитализация

5 000 000 Р

Капитализация / прибыль

25

Теперь, сравнивая другие компании, мы можем легко выбрать лучшую, ориентируясь только на отношение капитализации к прибыли.

Какую компанию выберете?

| Компания | Капитализация / прибыль |

|---|---|

| «М-видео» | 12,03 |

| Автосалон | 12 |

| ФСК ЕЭС | 3,47 |

| Шаурма | 2,5 |

| ИТ-стартап | −22 |

| «Твиттер» | −137,84 |

Лучший мультипликатор — у шаурмы.

Сейчас мы оцениваем бизнес по мультипликатору P/E (price / earnings). Это самый популярный мультипликатор, хотя он и не отражает всей информации о здоровье компании. Существует всего около 10 основных мультипликаторов, просмотрев которые вы фактически сможете не просто сравнить десятки компаний, но и принять грамотные решения. Обо всех этих мультипликаторах поговорим отдельно.

Если мы не рассчитываем мультипликаторы самостоятельно, их нужно где-то брать. Для этого боги финансов послали нам специальные сервисы.

Мультипликаторы — не панацея

Строго говоря, некорректно сравнивать мультипликаторы принципиально разных компаний — той же шаурмы и «Твиттера». Компании могут переживать разные этапы жизненного цикла, находиться в разных экономических условиях, испытывать разные политические риски или вообще иметь принципиально разную экономику. Поэтому нельзя огульно обобщать, что шаурма как бизнес лучше «Твиттера».

Например, есть две компании — «Роснефть» и «Транснефть». Обе компании вроде про нефть, но одна нефть добывает, другая транспортирует. Это принципиально разные бизнесы с разной экономикой. Политические риски в каждом случае тоже принципиально разные. Поэтому просто отсортировать компании по P/E и выбрать что-то снизу — по меньшей мере слишком упрощенно.

Но для начала — уже неплохо.

Сервисы для поиска недооцененных компаний

Есть много платных и бесплатных сервисов для поиска недооцененных компаний. Вот по каким критериям их выбирать:

Какие представлены компании. Торгуя на Московской бирже акциями российских компаний, ищите те сервисы, которые дадут вам мультипликаторы по всем компаниям, а не только по самым ликвидным и популярным.

Мультипликаторы. Одного P/E недостаточно. Ищите сервисы, где будут мультипликаторы P/E, P/BV, P/S EV/S, EV/EBITDA, Долг/EBITDA, рост EPS, ROE. Подробно про каждый мультипликатор можно узнать в нашей статье. Дополнительным преимуществом будут рассчитанные мультипликаторы за предыдущие периоды.

Удобство поиска недооцененных акций. Важно, чтобы у сервиса были инструменты фильтрации компаний по мультипликаторам.

Самый доступный сервис — «Гугл-финансы». Он охватывает огромный объем данных, однако в этом же и его недостаток: данные поверхностные, особенно для российских компаний.

Дело в том, что нет какой-то единой электронной базы с финансовыми показателями российских компаний. Чтобы рассчитать мультипликаторы, владельцам платных сервисов приходится нанимать людей, которые ходят по отчетности, вручную собирают данные и забивают их в базу данных сервиса. Гугл не работает по такому пути, а поэтому количество и качество данных у сервиса ограничены.

С 2021 года Гугл перестал отдельно показывать фондовый рынок России, но российские компании там есть. Их можно найти по названиям или тикетам.

Для разумного инвестора в этой карточке не очень много информации. В основном тут представлены рыночные данные: количество акций (shares), цена открытия (open), капитализация (Mkt. cap). Нам же в первую очередь интересен показатель P/E, который мы уже рассмотрели. Однако одного его недостаточно для анализа.

Специализированные платные сервисы в этом плане далеко впереди. Они могут позволить себе рассчитывать все данные. Главный игрок на этом рынке — компания finviz.com, которая дает огромный набор данных платно и бесплатно. К сожалению, данных по акциям российских компаний сервис не дает.

На российском рынке среди платных сервисов есть financemarker.ru — это аналог «Финвиза». Еще есть сервис финансовой энциклопедии conomy.ru.

Какой бы сервис для инвестиций вы ни выбрали, теперь ваша задача — найти с помощью него 8—12 недооцененных акций и купить их равными долями в свой портфель. Корректировки портфеля достаточно проводить один раз в квартал или даже раз в полгода — после публикаций новых финансовых отчетов.

Как конкретно искать недооцененные компании, расскажу в следующей статье. А пока небольшое упражнение.

Вестись ли на бренды?

Для таблицы ниже я взял по две публичные компании из разных отраслей бизнеса. Разница между ними в том, что про первые вы наверняка слышали, а про вторые нет. «Роснефть», «Русгидро» и другие — одни из крупнейших компаний в России, самые торгуемые и популярные компании на бирже среди инвесторов. Вторыми в списке идут компании с гораздо меньшей капитализацией, но тоже крупные, а главное, прибыльные.

По всем компаниям я рассчитал P/E на основе их годовых отчетов за 2021 год. Посмотрите, всегда ли стоит вестись на бренды.

| Отрасль | Компания | Капитализация, млрд Р | P/E |

|---|---|---|---|

| Фармацевтика | «Протек» | 52,9 | 15,2 |

| «Аптека 36,6» | 91,06 | 10,89 | |

| Электроэнергетика | «Русгидро» | 289,663 | 4,14 |

| Россети Волги | 5,734 | 572,96 | |

| Телеком | «Мегафон» | 403,37 | 15,15 |

| МГТС | 146,818 | 12,62 | |

| Металлы и добыча | «Норникель» | 3 334,232 | 6,02 |

| «Лензолото» | 9,85 | 2,12 | |

| Банки | ВТБ | 226,809 | 6,47 |

| Банк «Санкт-Петербург» | 31,853 | 6,47 | |

| Торговля | «Магнит» | 340,18 | 12,93 |

| «Лента» | 487 | 39 | |

| Химпром | «Уралкалий» | 151,01 | 245,2 |

| «Казаньоргсинтез» | 134,010 | 11,6 |

Капитализация, млрд

52,556 Р

Капитализация, млрд

26,103 Р

Капитализация, млрд

358,059 Р

Капитализация, млрд

10,835 Р

Капитализация, млрд

361,46 Р

Капитализация, млрд

76,702 Р

Капитализация, млрд

1572,169 Р

Капитализация, млрд

11,238 Р

Компания

Банк «Санкт-Петербург»

Капитализация, млрд

29,45 Р

Капитализация, млрд

1012,752 Р

Капитализация, млрд

4,16 Р

Капитализация, млрд

486,791 Р

Компания

«Казаньоргсинтез»

Капитализация, млрд

75,513 Р

Запомнить

- Инвестированием следует заниматься только на собственные деньги, которые вы готовы вложить на срок от года.

- Разумный инвестор не гонится за быстрыми деньгами, не принимает необдуманных решений и не слушает чужих советов.

- Хороший бренд или престижная отрасль — еще не гарантия хорошей инвестиции.

- Разумный инвестор ищет и покупает акции недооцененных компаний и составляет портфель из 8—12 бумаг с долей одной бумаги не более 15%.

- Вместо самостоятельного анализа можно использовать сервисы, которые рассчитывают мультипликаторы. Важно быть уверенным в качестве данных и иметь возможность их перепроверить.

В данной статье разберем основные нюансы, на которые стоит обращать внимание при анализе компаний перед инвестированием.

Анализ компании, акции которой вы планируете купить, рекомендуется начинать с раздела «Акционерам и инвесторам» официального сайта, где можно информацию о деятельности компании, структуру акционерного капитала, операционные результаты, финансовую отчетность (РСБУ и МСФО), годовые отчеты и прочие полезные материалы.

Некоторые компании подробно проанализированы на сайте conomy.ru и доступны для ознакомления в разделе Аналитика. Можно воспользоваться поиском по тикеру или по названию компании. А в разделе Эмитенты можно найти описание компании, операционные результаты, финансовые коэффициенты и многие другие данные.

1. Изучение бизнеса компании

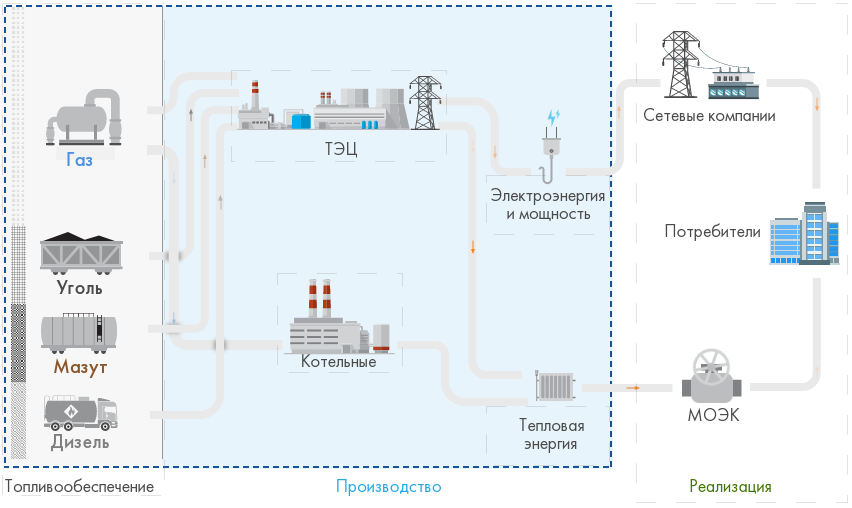

Инвестируя в акции вы становитесь совладельцем бизнеса компании. Стоит иметь общее представление о том как генерируется добавленная стоимость и знать особенности присущие как отрасли, так и конкретной компании. Поэтому первые шаги при знакомстве с компанией идут в направлении изучения ее бизнеса, за счет чего компания получает прибыль и какие факторы на это влияют. Например, для ознакомления с деятельностью компаний в отрасли генерации электроэнергии можно прочитать статьи Основные источники заработка генерирующих компаний в России и Основные способы генерации электроэнергии в России.

Бизнес-модель «Мосэнерго»:

Изучив деятельность генерирующих компаний можно сделать вывод, что на выручку влияет количество произведенной электроэнергии и тепла. А на производство электроэнергии и тепла влияет спрос. Спрос на электроэнергию и тепло растет в зимний период при низких температурах (1 и 4 кв.), т.к. возникает необходимость в обогреве помещений. Соответственно, чем ниже температура зимой в регионах деятельности компании от среднемноголетних значений, тем больше можно ожидать выручки от продажи электро- и теплоэнергии.

Также в генерации есть компания «РусГидро», где основные производственные мощности представляют собой гидроэлектростанции. Если при генерации электроэнергии путем сжигания газа или угля можно легко регулировать объем производства: сжигаем больше топлива — получаем большее э/э, меньше топлива — меньше э/э, то для гидроэлектростанций большое влияние оказывает уровень воды в водохранилищах. Чем больше уровень воды, тем больше можно произвести э/э, а если уровень воды низкий, то много э/э произвести не получится.

Еще уровень воды может оказывать влияние и на территориальные цены на оптовом рынке электроэнергии (ОРЭМ). Себестоимость э/э, произведенная на гидроэлектростанции дешевле, поэтому при высоком уровне воды в водохранилищах на рынок поступает большее количество более дешевой электроэнергии и цены на рынке снижаются. О том, как устанавливаются цены рассказано в статье Основные источники заработка генерирующих компаний в России.

Следующим важным фактором, влияющим на прибыль компаний в отрасли генерации являются плата за мощность по повышенному тарифу по договорам предоставления мощности (ДПМ). Подробнее можно ознакомиться в статье Программы ДПМ и КОММод в электроэнергетике. Суть программы заключается в том, что компании по конкурсному отбору получают инвестиции на модернизацию устаревшего оборудования за счет получения платы за мощность по повышенным тарифам в течение срока действия договора. У некоторых компаний на плату за мощность приходится существенная часть доходов. Например, с 2021 года по окончании программы ДПМ компания ТГК-1 недополучит 5,5 млрд руб., что составляет ~25% от EBITDA.

У каждой отрасли и компании есть свои особенности ведения бизнеса, с которыми желательно ознакомиться перед инвестированием. Например, на выручку компаний, где основная часть продукции идет на экспорт, большое влияние оказывает валютный курс и т.д. Подробнее можно почитать в статье Как изменение курсов валют влияют на компании.

2. Структура акционеров

После изучения бизнеса компании, следует обратить внимание на владельцев компании в структуре акционеров. Т.к. от размера доли в компании зависит то, какие имеются права и возможности в принятии управленческих решений.

Подробнее о том, кто такие мажоритарные и миноритарные акционеры, о контрольном и блокирующем пакете акций можно ознакомиться в статье Пакеты акций и его виды.

Важно знать мажоритарных акционеров, имеющих самые крупные доли в компании, это объясняется тем, что если контроль над деятельностью компании имеют недобросовестные акционеры, которые злоупотребляют большинством голосом на общем собрании акционеров, то они могут осуществлять различные схемы в угоду своим собственным интересам, а не в пользу компании и ее миноритарных акционеров. Например, выводить прибыль из компании путем выдачи займов аффилированным компаниям или осуществлять инвестиций в различные неэффективные проекты.

Рекомендую ознакомиться с Гидом по мажоритарным акционерам российского рынка, где рассматриваются как хорошие крупные акционеры, так и те, кто зарекомендовал себя с не самой лучшей стороны и которых стоит избегать.

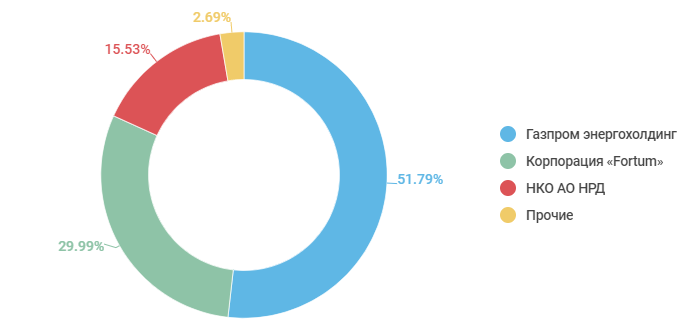

Для примера рассмотрим компании из электроэнергетики, которые входят в структуру «Газпром энергохолдинг», принадлежащую ПАО «Газпром» — ПАО «ОГК-2», ПАО «Мосэнерго» и ПАО «ТГК-1». У всех трех компаний мажоритарным акционером с контрольным пакетом акций является ПАО «Газпром»: у ОГК-2 доля составляет 73,42%, у Мосэнерго — 53,5%, у ТГК-1 — 51,79%. Рассмотрим более детально состав акционеров ТГК-1.

Структура акционерного капитала ПАО «ТГК-1»:

Обратим внимание, что крупным миноритарием с блокирующим пакетом акций является финская государственная энергетическая корпорация Fortum. Иностранный инвестор пристально следит за всеми управленческими решениями и может блокировать нерациональные инвестиции или сомнительные сделки, которые могут исходить от ПАО «Газпром».

Поэтому наличие данного крупного акционера является преимуществом, т.к. может защищать мелких акционеров от злоупотреблений владельца контрольного пакета акций.

3. Операционные результаты

После изучения бизнеса компании и ее собственников, следует изучить то, как компания работает. Результаты своей деятельности компании отражают в операционных (производственных) показателях.

Обычно компании публикуют производственные показатели своей деятельности немного раньше финансовых, поэтому по ним уже можно немного ориентироваться о том, какие будут примерные финансовые результаты за этот период.

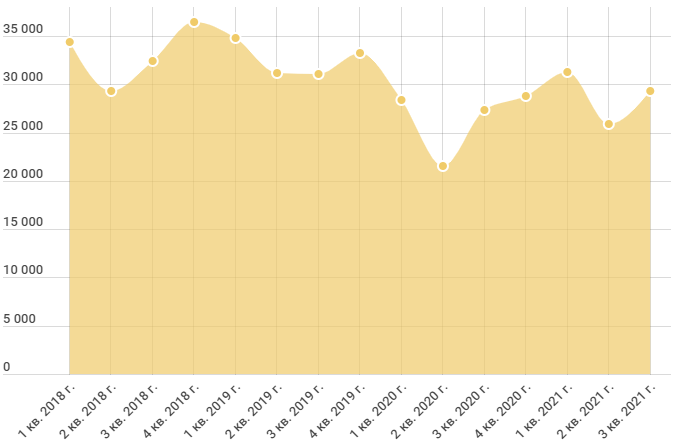

В качестве пример будем рассматривать компанию «Интер РАО». Операционные результаты компания публикует ежеквартально, обычно в течение месяца после отчетного периода.

Выработка электроэнергии «Интер РАО» по кварталам, млн кВт*ч:

Компания входит в отрасль электроэнергетики и занимается генерацией электроэнергии, где важными показателями деятельности являются выработка электроэнергии и отпуск тепловой энергии. Для компаний из других отраслей показатели деятельности будут отличаться.

В качестве пример рассмотрим новость о результатах производственной деятельности компании «Интер РАО» по итогам 9 мес. 2021 г.

В публикации наглядно можно увидеть изменения в сравнении с прошлыми результатами за аналогичный период времени и ознакомиться с основными факторами, которые оказали влияние на данные изменения по мнению менеджмента компании.

Ознакомившись с операционными результатами компании можно сформировать предварительное мнение о том, какая примерно выручка ожидается за этот период.

Большинство крупных компаний публикуют также все свои операционные результаты в специальном файле или на странице, чтобы инвесторам было удобно анализировать все данные сразу, а не искать новости с ежеквартальными результатами и самостоятельно вносить данные в созданный вами excel-файл.

У «Интер РАО» все производственные результаты разбиты по годам и представлены на странице с деятельностью компании — https://www.interrao.ru/activity/. Также имеется очень удобный «Справочник аналитика», где все производственные результаты, а также многие другие полезные показатели представлены в одном excel-документе.

Показатели деятельности компании отображаются также и в карточке компании на сайте conomy.ru в разделе Инвестиции — Эмитенты — карточка компании ПАО «Интер РАО».

Итоги

В данной статье вы познакомились с чего стоит начинать анализ компании, почему важно знать особенности ведения бизнеса в отрасли и нюансы получения прибыли каждой компании, почему важно знать собственников компании и как использовать данные об операционных результатах.

Полученные данные о предварительном анализе компании перед инвестированием помогут вам сформировать представление о бизнесе и сделать правильный выбор.

В следующей статье подробнее разберем как анализировать финансовую отчетность компании.

Мультипликаторы: как они помогут выбрать акции для инвестирования

Часть 1

Ольга Виноградова

успешно инвестирует в акции

Один из основных подходов инвестирования в акции — поиск недооцененных компаний. Его придерживаются знаменитые инвесторы Уоррен Баффет и Питер Линч.

Чтобы найти перспективный актив, нельзя просто выбрать акции компании, которая зарабатывает больше других. Одна фирма получает 1 млрд рублей прибыли при стоимости 10 млрд рублей, а другая компания зарабатывает столько же, но ее оценка — 100 млрд рублей. Прибыль одинаковая, но не равноценная из-за разного масштаба. Для оценки эффективности в отрыве от размера компании инвесторы рассчитывают мультипликаторы.

Что такое мультипликаторы

В этой статье много финансовых формул и терминов — без них не получится разобраться в мультипликаторах. Мы постарались доступно и на примерах объяснить принцип оценки компании с помощью мультипликаторов. Но если только начинаете инвестировать, некоторые моменты могут показаться сложным. Чтобы разобраться в нюансах, лучше начать с основ, например, прочитать наши статьи об акциях и инвестиционном портфеле, а потом вернуться к мультипликаторам.

Мультипликаторами называют финансовые коэффициенты, которые помогают оценить справедливую стоимость акций. С помощью мультипликаторов инвестор находит недооцененные бумаги, которые потенциально могут принести большую доходность. Можно сравнивать мультипликаторы одной компании в разное время, мультипликаторы нескольких компаний внутри одной отрасли или отраслевые мультипликаторы разных стран.

ВАЖНО: Мультипликаторы — это поверхностная оценка. Она не учитывает жизненный цикл бизнеса и не помогает оценить компанию, у которой нет аналогов. Но мультипликаторы подойдут для быстрого первичного отбора перспективных акций. Для более точного анализа используют модель дисконтирования денежных потоков, но это тема для отдельной статьи.

Доходные мультипликаторы

Доходные мультипликаторы помогают оценить доходы компании относительно других финансовых результатов.

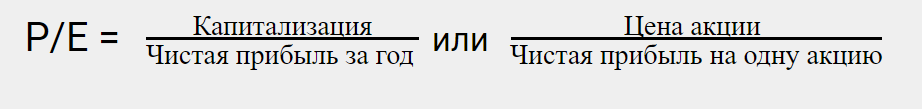

P/E или Price / Earnings — один из самых известных мультипликаторов. Если P/E применить к одной компании, он показывает, за сколько лет инвестор окупит вложения при условии, что прибыль эмитента не будет меняться. А если P/E применить для сравнения разных компаний, он помогает понять, насколько дороже инвесторы оценивают рубль чистой прибыли одной компании, чем рубль чистой прибыли другой.

Как оценивать: чем меньше P/E, тем лучше. Обычно считают, что если P/E получился от 0 до 5, то рынок недооценил компанию, если больше 5 — наоборот. Но все отрасли разные, поэтому такая градация условна. Если нашли недооцененную компанию — к ней стоит присмотреться. Такие акции могут принести хорошую прибыль в будущем, когда другие инвесторы тоже обратят внимание на эту компанию.

Полезно сравнивать P/E и другие мультипликаторы разных компаний внутри отрасли. Например, если средний P/E в секторе 10, а у компании — 5, ее акции могут подорожать, инвестор на них заработает.

ПРИМЕР: Посчитаем Р/Е для компаний электроэнергетического сектора — «Россети» и «МРСК Центра». Возьмем последние известные годовые показатели — это период с третьего квартала 2019 года по третий квартал 2020 года. Здесь и ниже мы будем рассчитывать мультипликаторы за это время. Чистую прибыль берем из отчетности. Рыночная капитализация меняется каждый день, найти ее можно на сайте биржи — мы взяли значения на 2 января 2021 года. Делим прибыль на капитализацию и получаем P/E.

«Россети»

Чистая прибыль — 61,8 млрд/руб

Капитализация — 352 млрд/руб

Р/Е — 5,7

«МРСК Центра»

Чистая прибыль — 4,89 млрд/руб

Капитализация — 16,97 млрд/руб

Р/Е — 3,5

Средний показатель P/E по отрасли — 7,8. Получается, что по отношению цены к прибыли, обе компании недооценены, и «МРСК Центра» — сильнее. При прочих равных лучше инвестировать в нее.

Мультипликатор Р/Е нельзя использовать, если компания не генерирует прибыль. Также коэффициент не подходит для сравнения компаний из разных секторов и стран. У каждого сектора показатель чистой прибыли может рассчитываться по-разному, поэтому мультипликатор не даст объективной оценки. Допустим, компания А заработала 1 500 000 ₽, из них 500 000 ₽ ушли на налоги. Компания В заработала 1 300 000 ₽ и уплатила 300 000 ₽ налогов. Получается, что чистая прибыль обеих компаний — 1 000 000 ₽. Но фактически выручка компании А больше, но мультипликатор этого не отразит.

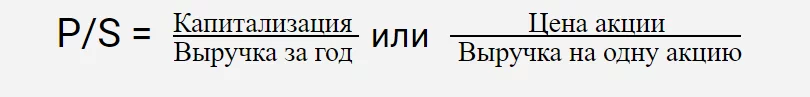

P/S или Price / Sales — это отношение капитализации компании к ее выручке за год. Капитализацией называют рыночную стоимость компании, то есть совокупную цену всех ее акций. Мультипликатор P/S позволяет оценить, насколько продукт или услуга компании востребованы на рынке. P/S показывает, сколько вы платите за каждый рубль выручки компании. В отличие от P/E, его можно использовать при отрицательной прибыли.

Как оценивать: низкое значение P/S означает, что компания недооценена, высокое — переоценена. Если мультипликатор получился меньше 2 — показатель в пределах нормы, меньше 1 — бумага торгуется со скидкой. Если бизнес перспективный, а компания эффективная, скидка — отличная возможность дешево купить акции с расчетом на их рост.

Если бизнес не зависит от сезонности, лучше оценивать P/S в динамике. Если мультипликатор снижается, а выручка растет, то компания развивается, и ее акции вскоре могут подорожать.

ПРИМЕР: Посчитаем P/S для «Башнефти» и «Газпром нефти» за последний год. У «Башнефти» учтем и обыкновенные, и привилегированные акции.

«Башнефть»

Выручка — 280,1 млрд/руб

Капитализация — 197,3 млрд/руб

Р/S — 0,45

«Газпром нефть»

Выручка — 2063 млрд/руб

Капитализация — 1503 млрд/руб

Р/S — 0,73

Мультипликаторы обеих компаний показывают, что компании торгуются с дисконтом. При этом P/S «Башнефти» ниже, чем у «Газпром нефти» — значит, выгоднее вкладываться именно в «Башнефть». К тому же P/S «Башнефти» за последние четыре квартала выросла с 0,33 до 0,55, но остается в пределах нормы. Это тоже позитивный сигнал для инвестора.

После оформления сделки на руки выдают кассовый чек и сертификат подлинности. Документы лучше не выбрасывать, чтобы потом не было проблем с продажей.

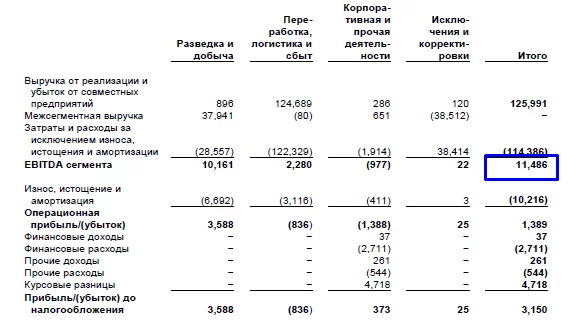

Например, Башнефть рассчитывает показатель EBITDA самостоятельно и публикует в квартальных отчетах на официальном сайте

EV / EBITDA похож на мультипликаторы P/S и P/E, но в отличие от них учитывает долговую нагрузку. Также EV / EBITDA позволяет не обращать внимания на особенности налогообложения при сравнении компании. Это важно — покупая ценную бумагу, инвестор приобретает долю в компании вместе с ее долгами.

Формула для расчета EV/EBITDA

Как оценивать: чем меньше значение EV / EBITDA, тем быстрее компания окупит свою стоимость и тем привлекательнее вложения в ее ценные бумаги. Если EV / EBITDA равен 3, и эффективность бизнеса сохраняется — вложения в эту компанию окупятся через три года. Этот мультипликатор также помогает найти недооцененные компании в отрасли.

ПРИМЕР: Найдем EV, EBITDA и EV / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Капитализация — 1 503 млрд/руб

Чистый долг — 650,1 млрд/руб

EV — 2153

EBITDA — 433,1

EV / EBITDA — 4,97

«Башнефть»

Капитализация — 280,1 млрд/руб

Чистый долг — 136,6 млрд/руб

EV — 416.7

EBITDA — 44,4

EV / EBITDA — 9,38

При прочих равных, вложения в «Газпром нефть» окупятся инвестору через 5 лет, а в «Башнефть» — через 10 лет. Поэтому с точки зрения EV/EBITDA, акции «Газпром нефти» выглядят более перспективными, хотя P/S говорит об обратном. Так получилось из-за того, что у «Башнефти» долговая нагрузка выше, чем у «Газпром нефти», хотя реальная стоимость «Газпром нефти» ниже.

Средний EV/EBITDA по нефтегазовой отрасли — 6, значит «Башнефть» переоценена также по сравнению с другими компаниями.

Расчет EBITDA не стандартизирован и не обязателен для публикации, поэтому инвесторам часто приходится самостоятельно считать EV/EBITDA. Мультипликатор не подходит для оценки компаний финансового сектора, потому что банки учитывают долговые обязательства иначе.

Кроме того, мультипликатор может быть завышен, если компания платит большие дивиденды акционерам. Спрос на акции растет, если инвесторы стремятся получить дивидендную доходность. Из-за этого растет капитализация и EV, что отражается на EV/EBITDA.

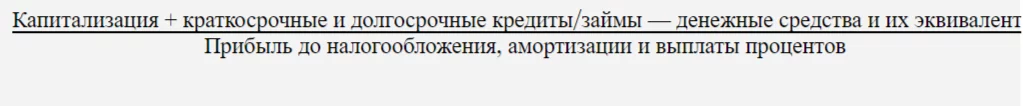

Балансовые мультипликаторы

Позволяют сравнить рыночную и балансовую стоимость компании.

Р/BV или Price to Book Value показывает отношение рыночной цены акций компании к ее балансовой стоимости. Под балансовой стоимостью понимают оценку активов за вычетом всех обязательств, то есть капитал. Иными словами, это средства, которые разделят между собой акционеры после погашения долгов, если компания прекратит работу. Поэтому мультипликатор P/BV позволяет понять, не переплачивает ли инвестор за активы компании.

Как оценивать: в идеале P/BV должен быть меньше 1, но больше 0. Мультипликатор больше 1 может говорить о завышенной стоимости акций — инвесторы возлагают на компанию слишком большие надежды. Если она их не оправдает, акции сильно упадут в цене.

Если P/BV не превышает 1, на каждый рубль рыночной стоимости приходится меньше рубля чистых активов. Это хорошо, потому что компания недооценена и у нее есть потенциал для роста. Если P/BV меньше 0, долги компании превышают ее активы — есть риск банкротства. Такие акции лучше не покупать.

ПРИМЕР: Посчитаем P/BV для Банка «Санкт-Петербург» и ВТБ.

Банк «Санкт-Петербург»

Капитализация — 24,9 млрд/руб

Чистые активы (капитал) — 86,5 млрд/руб

P/BV — 0,29

ВТБ

Капитализация — 1018 млрд/руб

Чистые активы (капитал) — 1 724 млрд/руб

P/BV — 0,59

Если делать вывод только по мультипликатору P/BV, то Банк «Санкт-Петербург» сильнее недооценен инвесторами.

Мультипликатор P/BV применяют для сравнения компаний одной отрасли, например, банковской. При этом мультипликатор не годится для выбора акций медиакомпаний и высокотехнологичного бизнеса, вроде Яндекса или Mail.ru Group. Основную ценность медиакомпаний составляют технологии и разработки, которые не относятся к материальным активам. Поэтому P/BV не отражает реальной стоимости чистых активов IT-компаний.

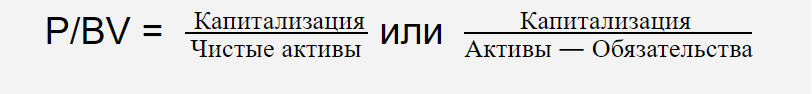

Debt / EBITDA или Долг / EBITDA отражает долговую нагрузку предприятия. Этот мультипликатор показывает, сколько лет нужно компании, чтобы погасить долговые обязательства за счет прибыли.

Формула для расчета Debt / EBITDA

Как оценивать: чем меньше лет компании нужно на выплату долгов, тем лучше. Низкий показатель Debt / EBITDA говорит о надежности инвестиции, особенно в кризис.

Как правило, если Debt / EBITDA меньше 2, то у компании небольшая долговая нагрузка. Мультипликатор Debt / EBITDA больше 4 считается слишком высоким — компании понадобится как минимум четыре года, чтобы рассчитаться по долгам. Уровень долговой нагрузки зависит от отрасли и требований к капиталу, например, у банков он больше.

Когда показатель растет на протяжении нескольких периодов — долг компании увеличивается быстрее, чем ее прибыль. Это плохой знак — компания может обанкротиться, и инвестор — потеряет деньги.

ПРИМЕР: Найдем Debt / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Долговые обязательства — 793,6 млрд/руб

EBITDA — 433,1

Debt/EBITDA — 1,5

«Башнефть»

Долговые обязательства — 137,5 млрд/руб

EBITDA — 44,4

Debt/EBITDA — 3,07

Долговая нагрузка «Башнефти» высокая, о чем нам говорит не только EV / EBITDA, но и Debt / EBITDA. Кроме того, большой долг в долгосрочной перспективе может сказаться на дивидендах «Башнефти». Чем больше у компании долгов, тем больше денег ей придется отдавать в виде процентов. Поэтому чистая прибыль будет ниже, а вместе с ней ниже и дивидендные выплаты. Если ищете хорошую дивидендную доходность, стоит оценить, не слишком ли высокий Debt / EBITDA эмитента.

Памятка

Как оценивать акции компании с помощью мультипликаторов

Мультипликаторами называют производные финансовые показатели

Они помогают найти недооцененные компании и принять решение об инвестировании.

Сами по себе мультипликаторы мало о чем говорят

Их нужно оценивать относительно предыдущих результатов компании и в разрезе рынка.

Чтобы понять, справедлива ли цена акций, посчитайте P/E, P/S и EV / EBITDA

О балансовой стоимости расскажет P/BV, о долговой нагрузке — Debt / EBITDA.

А если не хотите разбираться самостоятельно, всегда можно доверить свои инвестиции профессиональным управляющим

Для этого достаточно купить долю в инвестиционном фонде — ETF или ПИФ.

Открыть брокерский счет в Ак Барс Банке

Читайте также

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Инвесторы, которые недавно пришли на рынок, сталкиваются с огромным количеством информации по ценным бумагам. На рынке несколько тысяч акций и множество подходов и способов, как их анализировать.

Но для инвесторов, которые понимают, что начинать нужно с малого, изучение основных правил анализа рынка, а также терминологии, поможет сформировать общее понимание и представление об эффективности деятельности компании и ее акциях. Ниже приведены семь основных параметров, на которые начинающему инвестору стоит обратить внимание перед совершением сделки.

Далее идет мнение от первого лица эксперта USNews World Report Уэйна Даггана.

1. Прибыль на акцию (EPS)

Когда дело доходит до публикации финансовых отчетов, один из самых важных параметров – это прибыль на акцию. Отчеты публикуются ежеквартально и показывают, сколько компания получила прибыли в расчете на одну акцию за отчетный период. Чем выше EPS, тем лучше.

Но продолжительный рост EPS может стать призывом к осторожности. Компании могут получать прибыль от продажи активов, также EPS может увеличиться при сокращении расходов. Здесь важно понимать, что привело к росту данного показателя.

Читайте: Компания Berkshire Hathaway Уоррена Баффета потеряла миллионы долларов – в чем причина

2. Выручка

Прибыль на акцию может дать инвесторам представление о том, насколько эффективно работает бизнес-модель компании.

Выручка является показателем того, как компания ведет свой бизнес. Положительная динамика роста выручки может быть индикатором того, как компания развивает свой бизнес. Такие быстрорастущие компании, как Amazon и Netflix, на протяжении многих лет не показывают положительную прибыль на акцию, так как инвестируют прибыль для освоения новых рынков и развивают разные направления деятельность.

В то же время компании, которые оказываются под давлением, как например ритейлер Macy’s, генерируют стабильную прибыль, но ее выручка сократилась на 11% за последние пять лет.

3. PEG ratio

Соотношение цены акции с прибылью на акцию и ожидаемой прибыли – PEG. Показатель является одним из способов объединить прибыль, рост выручки и стоимость акции в одно значение – это модификация показателя P/E.

P/E – это соотношения цены акций и прибыли на акцию. Чем выше коэффициент P/E , тем больше инвесторы готовы платить за каждый доллар заработанной компанией, но данный параметр показывает, что было в прошлом. PEG, это (P/E)/G, где G – годовой прогноз роста EPS.

Значение коэффициента PEG ниже 1, представляет собой хорошее значение при выборе акции, а значение PEG выше 2, свидетельствует о переоцененности актива.

4. Соотношение заемных и собственных средств (Debt-equity ratio)

Коэффициент соотношения заемных и собственных средств показывает, сколько приходится заемных средств на один доллар собственных средств, и является показателем финансовой устойчивости. Если прибыль и рост выручки идут в одном направлении, то единственной проблемой компании, которая скрывается за кадром – это задолженность предприятия.

Если компания полагается на кредиты для поддержания своего роста, то она уязвима. Инвесторы могут счесть компанию некредитоспособной и ужесточить условия займов.

Соотношение долга к собственному капиталу менее 0,1 является идеальным, но все, что выше 0,5, может быть признаком потенциальных проблем в будущем.

Читайте: Основные правила успешного трейдинга

5. Прогноз руководства компании

Акции оцениваются не только на основе прошлых или текущих результатов деятельности компаний, но и на основе ожиданий будущих результатов.

Многие компании при публикации своих квартальных финансовых результатах проводят пресс-конференции, на которых раскрывают свои прогнозы на следующий квартал или до конца года.

Представители компании раскрывают собственные внутренние ожидания по выручке и/или прибыли на акцию, а также отраслевые показатели такие, как рост числа подписчиков или продажи в одном магазине. Стоимость акций часто реагирует на прогноз значительнее, чем на показатели прибыли и доходов в текущем квартале.

6. Рекомендации аналитиков

Помимо внутреннего прогноза компании, одним из лучших источников информации об акциях являются аналитические отчеты. Эксперты из инвестиционных банков таких, как Morgan Stanley и Goldman Sachs, периодически выпускают подробные отчеты по отдельным акциям, которые включают финансовые прогнозы, рейтинги акций, а также 12-месячные целевые значения для цены акций.

Котировки акций часто реагируют, когда аналитики повышают или понижают свои оценки или корректируют цели по цене. Аналитические прогнозы далеки от совершенства, но внимание к их обновлениям помогает инвесторам оставаться в курсе важных проблем, стоящих перед компанией и ее инвесторами.

7. Дивидендная доходность

Цена акций колеблется ежедневно, но надежные эмитенты выплачивают дивиденды, как часы, каждый квартал.

Усредненное значение на акцию из индекса S&P 500 составляет около 2% дивидендной доходности. Дивидендная доходность у иностранных ценных бумаг на американском рынке выше 3% считается высокой.

Однако компании могут сократить свои дивиденды в любое время, поэтому инвесторам следует быть осторожными при выборе акций, которые выплачивают дивиденды выше 5%.

Сравнить акции компаний-конкурентов и выбрать наиболее перспективное вложение помогут мультипликаторы. «РБК Инвестиции» рассказывают, как они устроены и для чего применяются

За словом «мультипликатор» и непонятными с первого взгляда формулами скрыто сравнение каких-то величин. Обычно сравнивается

рыночная стоимость

компании с одним из ее финансовых показателей. А еще есть

мультипликаторы

, которые сопоставляют только финансовые показатели. Вот как это устроено.

Что такое мультипликатор

Мультипликатор — это коэффициент (соотношение) финансовых показателей компании и (или) ее стоимости. Мультипликаторы позволяют сравнивать инвестиционную привлекательность различных по размеру, но схожих по деятельности компаний.

Например, одни акции могут стоить несколько рублей, а какие-то — несколько тысяч. Мультипликаторы позволяют сравнить эффективность бизнеса и выявить более недооцененные или переоцененные

ценные бумаги

.

Мультипликаторы, учитывающие рыночную стоимость компании

P/BV = Капитализация / Собственный капитал

Чем меньше, тем лучше

Пожалуй, самый простой показатель. Он соотносит рыночную стоимость компании с размером собственного капитала, зафиксированного в последней финансовой отчетности.

Можно сказать, что P/BV показывает, сколько стоит на рынке один рубль акционерной (балансовой) стоимости компании. Предполагается, что чем меньше P/BV, тем больший потенциал роста имеют акции.

Но у этого мультипликатора есть один большой недостаток — он не учитывает будущих доходов компании. К примеру, убыточная компания может показаться более выгодной для вложения по сравнению с высокоприбыльной корпорацией с таким же уровнем P/BV.

Другое проявление этого недостатка в том, что P/BV очень немного может сказать о компаниях, где человеческий капитал важнее стоимости оборудования и зданий, например о разработчиках программного обеспечения или медийных компаниях.

Поэтому этот мультипликатор на практике можно использовать только как дополнение к другим оценочным коэффициентам.

P/E = Капитализация / Чистая прибыль

Чем меньше, тем лучше

Самый популярный коэффициент. Он сравнивает стоимость компании с главным итогом деятельности — прибылью. В классическом варианте для сравнения берутся капитализация за последний завершенный торговый день и чистая прибыль из последней годовой отчетности.

Другой вариант расчета — деление биржевой цены одной акции компании на величину прибыли на одну акцию, указанную в отчетности (

EPS

).

При сравнении двух компаний P/E показывает, насколько рубль чистой прибыли одной компании оценивается инвесторами выше, чем рубль чистой прибыли другой. При прочих равных условиях интереснее компания, у которой значение

P/E

меньше: есть вероятность, что она недооценена и ее акции будут расти быстрее.

Правда, и с P/E есть одна проблема. Чистая прибыль — показатель весьма изменчивый. Даже большие компании могут в каком-нибудь квартале или году показать убыток, а не прибыль. Тогда этот мультипликатор вообще теряет смысл.

Кроме того, прибылью можно манипулировать бухгалтерскими методами. Об этом обычно пишут в годовых отчетах, но непрофессионалу трудно оценить значение этих изменений. Такого недостатка лишен следующий показатель.

P/S = Капитализация / Выручка

Чем меньше, тем лучше

Отношение рыночной цены компании к выручке. P/S во многом похож на P/E, только вместо прибыли в знаменателе используется выручка.

Строго говоря, с точки зрения акционера прибыль важнее. Ведь это именно те деньги, которыми акционеры вправе полностью распоряжаться после того, как сотрудники получили зарплату, поставщики — оплату, кредиторы — проценты, а государство — налоги. Но у P/S есть два преимущества перед «сводным братом» P/E:

- Выручка не так изменчива по сравнению с прибылью;

- Этот коэффициент можно рассчитать, даже если компания терпит убытки и P/E теряет смысл.

Недостаток этого коэффициента состоит в том, что он не учитывает эффективности работы компании — одинаковое значение P/S может оказаться у убыточной и прибыльной компании.

EV / EBITDA

Чем меньше, тем лучше

Этот мультипликатор очень похож на P/E с одной существенной разницей. В таком виде он становится интересен в том числе кредиторам (скажем, держателям облигаций). Чтобы этого добиться, P/E изменяется с «поправкой» на задолженность компании.

Чистая прибыль, которая используется в знаменателе для расчета P/E, принадлежит исключительно акционерам.

EBITDA

же отражает способность компании зарабатывать деньги и для акционеров, и для кредиторов.

В числителе к капитализации прибавляется долгосрочный долг и вычитаются наличные средства — так получается справедливая стоимость компании (EV, Enterprise Value), то есть стоимость бизнеса с учетом долга.

Как и в случае с P/E, чем меньше коэффициент — тем выше вероятность, что компания недооценена. Анализ по этому мультипликатору используется покупателями облигаций и другими кредиторами.

Долг в данном случае — неплохо. Ведь это дополнительные деньги, которые компания может использовать для извлечения прибыли. Главное, чтобы долговая нагрузка не была чрезмерной. Об этом просигналит следующий коэффициент.

Мультипликаторы без учета рыночной стоимости

ROE = Чистая прибыль / Собственный капитал * 100%

Чем больше, тем лучше

Этот коэффициент показывает, насколько эффективно компания использует деньги акционеров для извлечения прибыли. Иными словами, ROE — это доходность акционерного капитала, выраженная в процентах. Чем больше доходность, тем лучше для компании и ее акционеров.

Собственный капитал, обозначенный в знаменателе, — это часть баланса, которая отражает стоимость имущества акционеров. Если компания распродаст все активы по ценам, по которым учитывает их в отчетности (по балансовой стоимости), и вернет все долги поставщикам, банкам, держателям облигаций и государству, у нее останется собственный капитал — деньги акционеров.

Однако и с ROE не все гладко. Этот показатель можно «накрутить», активно используя заемные деньги. А большие долги означают дополнительные риски для бизнеса.

Осторожно, ROE

По итогам 2016 года «Башнефть» и Трубная металлургическая компания (ТМК) имели близкие уровни ROE — 20%. Но при этом доля займов у ТМК составляла больше 60% пассивов, а у «Башнефти» — 20%. В итоге на долю прибыли в выручке компании у ТМК приходилось только 4,8% против 10,5% у «Башнефти», а отношение чистого финансового долга к EBITDA (показатель уровня долга) у ТМК в пять раз больше, чем у «Башнефти».

Другой подвох RОЕ кроется в том, что он может показать большое значение даже при незначительной прибыли. Это возможно в том случае, когда величина собственного капитала у компании мала.

Например, Челябинский трубопрокатный завод (ЧТПЗ) показал в 2016 году ROE 58,8%. Это больше, чем у «Полиметалла» (54%), при меньшем размере прибыли и несопоставимой доле прибыли в выручке (6,3% у ЧТПЗ и 24,1% у «Полиметалла»). Такая высокая рентабельность капитала ЧТПЗ объясняется тем, что завод только второй год как вернулся к положительному значению собственного капитала, сохраняя его низкую величину.

Еще один недостаток ROE в том, что этот коэффициент говорит об эффективности компании, но не говорит о том, как эта эффективность оценена инвесторами. В цене акций

эмитента

с более высоким ROE запросто может быть учтена эта повышенная доходность собственного капитала.

Поэтому ROE хорошо рассматривать в паре с коэффициентом, о котором мы говорили ранее, — P/BV. Компания считается недооцененной, если ее ROE выше, а P/BV ниже, чем у конкурентов.

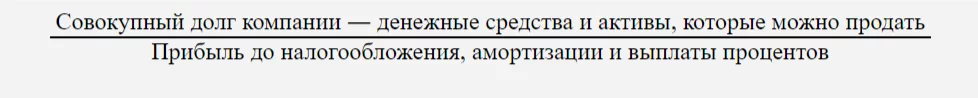

Долг / EBITDA

Чем меньше, тем лучше

Этот коэффициент отражает долговую нагрузку. Он показывает, сколько лет компании потребуется на выплату долга, если всю EBITDA тратить исключительно на эти цели. Чем быстрее расплатится, тем лучше для акционеров.

Какой коэффициент выбрать

«Золотого» мультипликатора, который выявил бы идеальный объект для инвестиций, не существует. Даже компании из одной отрасли придется сравнивать сразу по нескольким направлениям: разные коэффициенты описывают разные особенности работы компании — долг, доходность проектов, эффективность затрат. Запросто может оказаться, что компания, лучшая по одному коэффициенту, будет хуже по нескольким другим.

Отдельная специфика у финансовых компаний. При оценке инвестиций в акции банков и страховых компаний некоторые мультипликаторы нельзя использовать в силу того, что суть бизнеса отличается от большинства нефинансовых структур.

Банки и страховщики не используют такое понятие, как выручка, не вычисляют EBITDA и не измеряют уровень долговой нагрузки. Поэтому применять мультипликаторы P/S, EV/EBITDA и долг/EBITDA в отношении банков не получится. Для оценки перспектив вложения в акции банков и страховых компаний остается использовать P/E, ROE и P/BV.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Показатель, указывающий на количество средств, которое компания может выплатить на каждую обыкновенную акцию из чистой прибыли. Существует в нескольких вариантах.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Финансовый учет — это консультант для бизнеса. Отслеживая важные экономические и маркетинговые показатели, вы можете планировать. Посмотрите на табличку в Excel или в отчет системы аналитики, и сразу будет понятно, может ли компания позволить себе еще одного сотрудника, не будет ли кассового разрыва через полгода, выгодно ли брать кредит, или в текущей ситуации он просто разорит бизнес.

Мы собрали несколько показателей, которые являются основными для финансового учета. Без них решения придется принимать наугад. Показываем на примерах, что будет, если их не отслеживать.

- Выручка

- Операционные расходы

- EBITDA

- Прочие расходы

- Чистая прибыль

- Рентабельность

- Денежный поток

- Количество дебиторской задолженности

- Точка безубыточности

- Средний чек

Выручка

Этот показатель еще называют прибылью, и он кажется самым простым — ведь это деньги, которые пришли в компанию. Но есть нюанс — в выручку нельзя записывать деньги, которые уже есть на счетах, но работы за них еще не выполнены.

Например, вы продаете пельмени на заказ. Покупатель отправил вам предоплату, несколько десятков тысяч рублей. Будет ошибкой записать эту сумму в выручку, пока пельмени не доставлены покупателю. Курьер может потерять товар, покупатель во время доставки откажется от покупки и потребует деньги назад, произойдет еще что-то.

Поэтому финансисты обычно считают выручку по факту выполнения обязательств или, если речь про B2B, по подписанному акту.

Выручка — это деньги, которые получила компания за выполненные обязательства.

Если не считать выручку, у бизнесмена может возникнуть иллюзия успешности. Например, у вас веб-студия, вы набрали заказов на миллионы рублей, получили половину денег в качестве предоплаты. А затем из коллектива по какой-то причине выбыли несколько ключевых сотрудников. Оставшаяся команда пропустила сроки сдачи проекта, предоплату пришлось возвращать и еще платить штраф.

Важно четко понимать, какая у вас реальная выручка, какими средствами вы располагаете.

Операционные расходы

Это деньги, которые компания тратит на свою деятельность. Обычно в операционные расходы финансисты закладывают вообще все расходы компании, кроме прибыли и обратных вложений в развитие. То есть закупка товара, зарплата, налоги, аренда и прочее — все это операционные расходы. Этот показатель условно разделяют на две категории.

Переменные расходы

Это расходы, которые меняются вместе с выручкой. Например, если ваша компания продаст 100 кг пельменей, она потратит 200 руб. на муку. Если продажи составят 500 кг, то расходы на муку увеличатся до 1 000 руб. Так работают переменные расходы.

Постоянные расходы

Это траты компании, которые не зависят от выручки. Чаще всего это зарплаты сотрудников, аренда помещения, оплата интернета и офисных принадлежностей.

Не путайте постоянные и переменные расходы. Постоянным расход называется не от того, что эта сумма одинаковая из месяца в месяц, а потому что не зависит от выручки. Те же канцтовары в офис не зависят от выручки, поэтому это постоянные расходы. Хотя в разные месяцы мы можем тратить на них разные суммы.

Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Обратите внимание: финансисты не записывают в операционные расходы дивиденды, но учитывают зарплаты. Если вы открыли ООО и стали гендиректором, то прибыль вы можете не распределять и вкладывать ее в развитие компании — соответственно, тогда это не будет расходом. Но вот зарплату, хотя бы МРОТ, вам нужно записать в постоянные расходы.

В учете зарплат есть два важных нюанса. Например, у вас есть менеджер по продажам, который получает оклад в 10 000 руб. за месяц. Остальной его доход — процент со сделок, премия. Считайте оклад в постоянных расходах, а премию — в переменных, потому что она зависит от выручки.

Еще помните, что в расходы предприниматель должен заносить не сумму, которую работник получает на руки, а деньги, которые вы списываете с расчетного счета. То есть если человек заработает 10 000 руб., то списать придется примерно 15 000 — добавьте налоги и взносы в социальные фонды.

Иван Шкиря, CEO компании «Гудок» и основатель сервиса Callibri

EBITDA

В оригинале звучит как Earning Before Interest, Taxes, Depreciation and Amortization, то есть показатель прибыли без учета налогов, кредитов и амортизации. Считать просто — нужно из выручки отнять операционные расходы.

Вот зачем нужен EBITDA:

- Вы понимаете, есть ли в бизнесе заработок. Если показатель отрицательный или нулевой, с компанией что-то не в порядке на уровне операционной деятельности, высока вероятность ухода в долги.

- Можете сравнить вашу компанию с другими. Операционные расходы обычно у всех более или менее одинаковые, а вот структура капитала, то есть наличие кредитов, обычно разная.

- Показатель обычно используют инвесторы, когда считают индикатор возврата своих средств.

EBITDA является основой других финансовых показателей.

Прочие расходы

В операционные расходы не записываются налоги компании, кредиты и амортизация — эти показатели в финансовых отчетах обычно идут отдельными строками. Но отслеживать их не менее важно.

Кредиты

В расходы идет не весь ежемесячный платеж, а только процент по займу, ведь основное тело кредита вы именно возвращаете, а не тратите.

Налоги

Фиксируются налоги именно компании — например, если вы на УСН «доходы», то это 6 %. Налоги, которые вы платите за сотрудников, записываются в переменные траты, в категории операционных расходов.

Амортизация

С помощью этого показателя в финансовом планировании учитывают расходы на дорогое оборудование и другие материальные вложения в бизнес. Например, когда вы купили новую тестомешалку для пельменной, то ее некорректно записывать в расход конкретного месяца. Если так сделать, у компании будет огромный минус в прибыли. Поэтому сумму равномерно распределяют по месяцам на срок службы купленного предмета.

Например, технику купили за 50 000 руб., а срок службы производителя — 2 года, то есть 24 месяца. Делим деньги на срок и получаем 2 083 руб. в месяц. Именно эту сумму нужно записать в строку «Амортизация» в разделе прочих расходов.

Амортизация — это бухгалтерский термин. При вычислении показателя можно ориентироваться на сроки амортизации, введенные Постановлением Правительства РФ от 01.01.2002 № 1. Или руководствоваться реалиями бизнеса — мы же говорим не о бухгалтерской документации, а о показателях для себя.

Амортизацию полезно отслеживать для планирования. Например, вы понимаете, что через 3 года тестомешалку нужно поменять, и откладываете на отдельный счет сумму, которая занесена в расход.

Чистая прибыль

Это ваши деньги, которые остались после вычета всех расходов, включая налоги, кредиты и амортизацию. В идеальном мире владелец компании, даже малого бизнеса, «вытаскивает» для личных нужд деньги именно из чистой прибыли.

Чистую прибыль нужно отслеживать, чтобы держать эффективность всего предприятия под контролем. И избежать ситуации, когда на счетах бизнеса денег много, а через полгода выясняется, что компания несет крупные убытки.

Пример с пельменной

Компания генерирует большой оборот, с EBITDA все в порядке. Денег в кассе так много, что основатель перестает отслеживать чистую прибыль, ведь его личные расходы незаметны в общем обороте. Через пару лет выясняется, что никто не учитывал расходы на амортизацию. Коммерческое оборудование устаревает быстро: ломаются печи, выходит из строя тестомешалка.

Ситуацию удается исправить с помощью кредита, но в итоге основатель еще несколько лет не мог тратить деньги на себя — все приходилось вкладывать обратно в дело.

Рентабельность

Рентабельность — это экономический показатель, который показывает в динамике эффективность использования каких-либо ресурсов. Рентабельность бывает разных видов. Например, вы можете посчитать эффективность использования всей компании в целом или вычислить рентабельность конкретного актива бизнеса.

Высчитывается рентабельность в виде числа или процента — этот показатель является коэффициентом. Если получившееся число меньше 0 — плохо, если больше, значит лучше.

Вот несколько полезных видов рентабельности.

Маржинальная рентабельность

Берем маржинальную прибыль — это выручка минус переменные расходы. И делим эту прибыль на выручку.

Кофейня продала за месяц 10 000 чашек кофе по цене 100 руб. Выручка — 100 000 руб. Переменные расходы составили 55 000 руб.

Итого:

- Маржинальная прибыль = 100 000 − 55 000 = 45 000 руб.

- Рентабельность по марже = 45 000 / 100 000 = 0,45 или 45 %.

Операционная рентабельность

Это выручка минус постоянные и переменные расходы — сколько зарабатывает бизнес после уплаты всех операционных расходов.

Если предположить, что постоянные расходы кофейни из примера выше 20 000 руб., то считать можно так:

- Операционная прибыль = маржинальная прибыль − постоянные расходы = 45 000 − 20 000 = 25 000

- Операционная рентабельность = 25 000 / 100 000 = 0,25 или 25 %

Рентабельность по чистой прибыли

Считают делением чистой прибыли на выручку.

В примере с кофейней бизнесмен платит 6 000 руб. налогов и еще учитывает амортизацию, то есть 5 000 руб. на кофемашину. Вот что получается:

- Чистая прибыль = 25 000 − 6000 − 5000 = 14 000 руб.

- Рентабельность = 14 000 / 100 000 = 0,14 или 14 %

Рентабельность нужно отслеживать в динамике, сам по себе этот показатель ничего не даст. Со временем можно делать выводы об эффективности управления расходами. Например, если рентабельность по марже падает, значит у вас увеличились переменные расходы. Возможно, поставщик поднял цену, а вы не заметили.

Если рентабельность по операционной прибыли падает, значит, ваш бизнес становится менее эффективным и затрачивает все больше ресурсов на каждый заработанный рубль. Еще по этому показателю инвесторы сравнивают компанию с конкурентами и оценивают риски.

Рентабельность по чистой прибыли покажет, сколько вы получите денег с каждого рубля выручки. Это общий индикатор для компании: если он снижается, нужно срочно разбираться, в чем причина.Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Денежный поток

Еще этот показатель называют «кэшфлоу» или движением денежных средств (ДДС). Суть в том, что показатели выручки и рентабельности отражают состояние компании в конкретный момент. А ДДС демонстрирует финансовое состояние компании в динамике. Грубо говоря, вы всегда понимаете, сколько у вас денег сейчас и сколько будет через 1-3-6 или больше месяцев. Причем смотреть полезно как на общий показатель «Итого» в ДДС, то есть сколько денег есть у компании сейчас, так и на составляющие ДДС.

Чтобы составить ДДС, структурируйте все ваши расходы и доходы в одной табличке. Фиксируйте каждую операцию, когда у компании стало больше или меньше денег.

Еще удобно интегрировать в ДДС платежный календарь — записывайте не только расходы и доходы по факту их появления, но и будущие. Например, в вашей таблице могут быть расходы на аренду, которые появляются каждый месяц, и обещанные доходы — те, которые вы ожидаете на счет через некоторое время.

Если вы ИП, разделяйте личные и рабочие расходы, тогда не будет путаницы. Например, назначьте себе условную зарплату, а остальную чистую прибыль сверх нее вкладывайте в развитие бизнеса.

Если не отслеживать ДДС, легко попасть в ситуацию, когда денег не хватает. Пару раз не записали расходы, не учли несколько личных трат — и вот в конце месяца компания уже не может выплатить зарплату сотруднику.

Количество дебиторской задолженности

Дебиторская задолженность — это обязательства перед вами. Например, веб-студия сделала кому-то сайт, а денег еще не перевели. Или пельменная привезла еды на корпоратив, а оплата будет в конце месяца на счет.

Большая дебиторка — это и хорошо, и плохо одновременно.

- Хорошо, если вам должны больше, чем должны вы — это показатель устойчивости и востребованности компании.

- Плохо, если вам должны много — может произойти кассовый разрыв. Например, по бумагам у компании деньги вроде бы есть, акты подписаны, но средства еще на счет не поступили. А зарплату платить надо прямо сейчас.

Если не следить за дебиторской задолженностью, можно упустить момент, когда компания не может существовать на имеющиеся средства. Плюс большая дебиторка может обернуться безнадежными долгами. Например, если ваши контрагенты разорятся и не смогут выполнить обязательства перед вами.

Точка безубыточности

Этот показатель особенно важен небольшому или начинающему бизнесу. Еще его называют точкой рентабельности или «нулевой точкой». Проще говоря, это ситуация, когда бизнес работает в ноль — не приносит убытков, но и не генерирует чистую прибыль. Обслуживает сам себя.

Точку безубыточности считают в двух видах:

- в деньгах — выясняют, сколько всего выручки нужно для нулевой работы;

- в единицах продукта — сколько нужно продать товаров и услуг, чтобы не генерировать убытки.

Вот как посчитать ТБУ:

- Сначала выяснить маржинальность = (Выручка − Переменные расходы) / Выручка × 100 %

- Затем посчитать в деньгах. ТБУ в деньгах = Постоянные расходы / Маржинальность × 100 %

- И посчитать ТБУ в единицах = ТБУ в денежном выражении / Стоимость продукта

Средний чек

Средний чек, или средняя стоимость заказа — показатель эффективности продаж. Посчитать можно так:

Средний чек = выручка / общее количество совершенных покупок

Показатель пригодится не всем предпринимателям. Если веб-студия делает и небольшие проекты за 10 000 руб., и заключает годовые контракты на несколько миллионов, то средний чек будет только путать. Но та же пельменная этим показателем сможет отслеживать лояльность покупателей или эффективность маркетинговых акций. Например, пельменная запускает акцию — скидку на новинки. И отслеживает средний чек — до акции и после. Если увеличился, все прошло успешно.

Средний чек — это индикатор ситуации с продажами. Помните, что этот показатель зависит от двух составляющих: от выручки и от количества покупателей. Если показатель изменился, даже в большую сторону, нужно выяснять причины. Не всегда рост чека означает, что все хорошо.

- Средний чек уменьшился — однозначно ситуация негативная, сократилось количество выручки.

- Средний чек увеличился — может быть, у вас стали больше покупать, и это хорошо. Но представьте, что вы увеличили цены. Часть покупателей отказывается и уходит к конкурентам, а оставшиеся генерируют больше выручки. В таком случае средний чек может и вырасти, но ситуация не очень — у вас стало меньше покупателей.

Отслеживая изменения среднего чека и количества покупателей в зависимости от цен, можно планировать ассортиментный ряд и стратегию развития. Например, постепенно поменять все товары на дорогие, чтобы дальше привлекать только богатых покупателей. Или сформировать ассортимент эконом-класса. Средний чек уменьшится, но общая прибыль может вырасти за счет роста количества покупателей.

Кратко о том, какие финансовые показатели отслеживать бизнесу и зачем

Финансовый учет нужен для контроля и планирования. Отслеживать полезно не только доходы-расходы, но и различные экономические показатели. Они работают как индикаторы, предупреждают о потенциальных проблемах и подсказывают, какие решения можно принять для исправления ситуации.

Вот основные показатели:

- Выручка — деньги, которые компания заработала. Считать нужно по подписанному акту — если предоплату перевели, но работы еще не сделаны, это еще не выручка.

- Операционные расходы. Бывают переменные, то есть зависящие от выручки, и постоянные — когда не важно, есть приток денег или нет. Например, переменным расходом будут траты на муку для пельменей, а постоянным — аренда цеха.

- EBITDA — показатель прибыли без учета налогов, кредитов и амортизации. Нужен, чтобы понять, есть вообще в операционной схеме заработок или нет.

- Прочие расходы — налоги, кредиты и амортизация. Если не отслеживать, можно внезапно обнаружить сломанный инструмент или большой долг по налогам, который сделает из прибыльного предприятия банкрота.

- Чистая прибыль — деньги, которые вы можете забрать из компании и потратить куда угодно, например, на развитие той же компании.

- Рентабельность — индикатор эффективности использования. Есть много видов показателя. Например, маржинальная рентабельность нужна для отслеживания роста переменных расходов. Рентабельность по операционной прибыли поможет найти инвестора.

- Денежный поток — финансовое состояние компании в динамике. Если отслеживать, сможете понимать, что произойдет с компанией через несколько месяцев.

- Дебиторская задолженность — деньги, которые вам должны. Отслеживайте, чтобы не получить кассовый разрыв.

- Точка безубыточности — финансовой состояние, когда бизнес не генерирует убытков и не приносит доходов. Проще говоря, сколько нужно заработать денег или продать товаров или услуг, чтобы бизнес работал в ноль.

- Средний чек — помогает отследить ситуацию с продажами и оценить эффективность маркетинговых кампаний.