В учебной литературе понятие финансовая

устойчивость трактуется

как обеспеченность средствами для поддержания собственной деятельности

организации в течение определенного периода времени, при этом

обеспечивая также обслуживание кредитов и займов и выпуск продукции.

Факторы финансовой устойчивости страховой организации

Показатели финансовой устойчивости страховщика

Балансовая модель оценки финансовой устойчивости

Рейтинговые оценки финансовой устойчивости страховой организации

Что же касается страховых организаций то, финансовая

устойчивость страховщика это его способность исполнять

принятые на себя обязательства в рамках подписанных договоров

страхования независимо от изменения экономической конъюнктуры.

То есть базисом, который обеспечивает достаточный уровень

финансовой устойчивости, служит размер уставного капитала страховой

организации и накопленных страховых резервов, а также система перестрахования.

Необходимо отметить, что если страховщик осуществляет

несколько видов страхования, то резервы по каждому виду формируются отдельно.

В законе РФ от 27.11.1992 года №4015-1 «Об организации

страхового дела в Российской Федерации» вопросам финансовой

устойчивости посвящена отдельная глава, причиной такого внимания

законодателя к этому вопросу является, несомненно, то что, финансовая

устойчивость страховой организации является вопросом ее

выживания, так как в сегодняшних условиях нестабильного рынка

банкротство может выступать как вероятный результат

хозяйственно-финансовой деятельности страховщика.

Факторы финансовой устойчивости

Как на любой другой объект исследования, на финансовую

устойчивость страховой организации влияют внутренние и внешние факторы.

К внешним факторам относятся:

- Международные события;

- Инфляция;

- Политическая обстановка;

- Изменения законодательства;

- Конкуренция;

- Налоговая система;

- Взаимодействие с партнерами;

- Экономическая устойчивость страны;

- Экономическое положение отрасли в целом;

- Стихийные бедствия.

К внутренним факторам, влияющим на финансовую устойчивость страховщика, относятся:

- Инвестиционная политика;

- Зависимость от перестраховочного рынка;

- Собственный капитал;

- Страховые резервы;

- Тарифная политика.

К важнейшим факторам финансовой устойчивости

отнесем: ценовую политику, сбалансированность страхового портфеля,

политику управления затратами,

перестрахование, точную оценку страховых обязательств (резервов),

управление ликвидностью, инвестиционную политику, достаточность

собственного капитала.

Под ценовой политикой подразумеваются

принципы и методы, применяемые для исчисления (построения) страховых

тарифов, и последующий контроль над использованием этих тарифов и установлением

цен на страховые услуги, а также контроль над адекватностью тарифов и взносов (премий).

Требование сбалансированности страхового портфеля

определяется необходимостью его (портфеля) соответствия условиям

применимости закона больших чисел.

Управление затратами определяется как

установление их планового уровня и контроль за соблюдением бюджета

расходов, а также оптимизация бизнес-процессов страховой организации в целях снижения

элементов себестоимости.

Такие факторы, как перестрахование, оценка

страховых обязательств (резервов) и управление ликвидностью,

на наш взгляд, в комментариях не нуждаются.

Говоря о достаточности капитала страховщика,

мы понимаем ее в широком смысле, вкладывая в это понятие:

- достаточность рискового капитала для выполнения

законодательных требований, требований рейтинговых агентств и

требований собственной модели оценки потребности в капитале; - достаточность капитала развития для реализации стратегии

страховой организации, т.е. достаточность капитала в обычном,

нестраховом смысле как источника средств для создания материальной базы

развития компании.

Это приводит к широкому пониманию инвестиционной

политики

страховщика, куда включаются: размещение средств страховых резервов,

размещение рискового капитала, инвестирование

в развитие компании.

Показатели финансовой устойчивости страховщика

В числе первых показателей, характеризующих финансовую

устойчивость страховой организации необходимо упомянуть: Соответствие

размера уставного капитала нормативному

значению (ст. 25 закона РФ от 27.11.1992г. №4015-1). Размещение

страховых резервов в соответствии с нормами,

установленными Приказом Минфина РФ от 02.07.2012г. №100н.

Коэффициент собственного капитала или коэффициент собственности:

К = (Кс*100)/(О+Кс)

где, Кс — собственный капитал страховой

организации; О — общая сумма обязательств страховщика.

Данный показатель определяет долю, в процентном отношении,

собственного капитала в общей величине капитала в валюте баланса.

Высокий уровень показателя характеризует финансовую независимость,

устойчивость страховщика, гарантирует выполнение им обязательств перед

страхователями и другими кредиторами. Нормальным значением коэффициента

собственно капитала считается значение на уровне 60-70%.

Коэффициент заемного капитала:

К = (З*100)/(З+Кс)

где, З — заемный капитал.

Коэффициент выражает долю, в процентах, заемных (привлеченных)

средств в общей величине используемого капитала по итогу бухгалтерского

баланса и является обратным показателем коэффициента собственности.

Нормальный коэффициент на уровне 30-40%.

В целях определения влияния степени дефицитности средств

страховщика на степень финансовой устойчивости применяют коэффициент,

разработанный Ф.В. Коньшиным для однородного портфеля и для

произвольного портфеля, разбитого на однородные подпортфели:

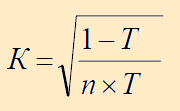

где Т — средняя тарифная ставка по страховому

портфелю; n — количество застрахованных объектов.

Как видно из формулы, данный показатель находиться в прямой

зависимости от размера тарифной ставки и величины страхового портфеля

(число застрахованных объектов) и не зависит от страховых сумм. Чем

меньше величина коэффициента, тем выше финансовая устойчивость

страховой организации.

К недостаткам предложенного коэффициента стоит отнести тот

факт что, наиболее точные результаты тогда, когда страховой портфель

состоит из объектов с примерно одинаковыми по стоимости рисками (т. е.

без катастроф, землетрясений, гибели космических кораблей, самолетов и

пр.).

Так как финустойчивость страховщика достаточно сильно зависит

от объемов перестрахования, для оценки финансовой устойчивости можно

использовать коэффициент финансовой устойчивости

страхового фонда:

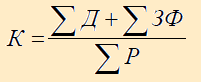

где ΣД — сумма доходов за тарифный период; ΣЗФ —

сумма средств в запасных фондах; ΣР — сумма

расходов за тарифный период.

Финансовая устойчивость страховых операций будет тем выше, чем

больше будет коэффициент устойчивости страхового фонда.

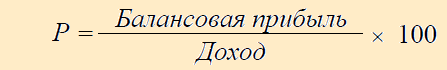

Важным фактором, характеризующим финансовую устойчивость

страховой организации, является рентабельность

страховых операций,

которая выражается отношением балансовой (валовой) прибыли к доходной

части:

Однако в силу непроизводственного характера деятельности

страховых организаций доход в них не создается, а прибыль формируется

за счет перераспределения средств страхователей, т.е. необходимого и

прибавочного продукта, созданного в других производственных сферах.

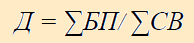

Поэтому более корректно будет определять рентабельность страховых

операций как показатель уровня доходности (Д), а именно – как

отношение общей суммы прибыли за определенный период к совокупной сумме

платежей за тот же период:

где ΣБП — сумма балансовой прибыли за год; ΣСВ —

совокупная сумма страховых взносов за год.

Кроме рассмотренных выше, выделяют следующие коэффициенты

финансовой устойчивости страховой организации:

- уровень страховых резервов;

- соотношение собственного капитала и обязательств;

- соотношение суммы страховых премий и страховых резервов;

- соотношение оборотного и внеоборотного капитала;

- уровень инвестированного капитала;

- уровень перманентного капитала.

Уровень страховых резервов является одним из важнейших

коэффициентов финансовой устойчивости, он показывает долю страховых

резервов в капитале страховой организации:

Кср = страховые резервы / всего активов

Чем больше численное значение коэффициента и его рост в

динамике, тем выше финансовая устойчивость страховщика в части

обеспечения страховой защиты. Значения коэффициента признаются

достаточными на уровне 0,7 и более.

Соотношение собственного капитала и обязательств показывает,

насколько величина собственного капитала страховой организации

превышает величину заемного капитала:

Кск = собственный капитал / обязательства

Принципиально важно иметь численное значение этого

коэффициента более 1,0. Чем выше значение показателя, тем более высокая

степень платежеспособности страховщика в части погашения своих

обязательств, не относящихся к страховой защите клиентов.

Соотношение суммы страховых премий и страховых резервов

показывает зависимость роста или уменьшения величины страхового фонда

непосредственно от страховой деятельности (суммы страховых премий),

данный показатель рассчитывается как:

Кспср = страховые премии по всем видам страхования

/ страховые резервы

Увеличение численного значения коэффициента при росте объема

страховых резервов отражает тенденцию к повышению доверия страхователей

к страховщику. Представляет несомненный интерес для анализа сравнение

изменений значений темпов роста и прироста коэффициента в целом с

изменениями значений числителя и знаменателя.

Соотношение оборотного и внеоборотного капитала показывает

изменение структуры капитала страховщика в разрезе его основных двух

групп. Значения этого показателя зависят от сроков деятельности

страховых организаций на рынке страховых услуг и от экономической

ситуации в стране и в регионе. В целом при улучшении экономической

ситуации у стабильно развивающихся страховых организаций численное

значение коэффициента должно уменьшаться:

Ксо = оборотный капитал / внеоборотный капитал

Значительные колебания значения коэффициента требуют более

детального изучения финансовой ситуации, вызвавшей эти изменения.

Уровень инвестированного капитала показывает долю активов

страховой организации, направленных в долгосрочные и краткосрочные

инвестиции. По колебаниям в динамике численных значений коэффициента

можно судить об изменениях в инвестиционной политике анализируемой

страховой организации:

Кик = (долгосрочные + краткосрочные финансовые

вложения) / всего активов

В зависимости от долгосрочной экономической стратегии

страховщика, направленной на повышение финансовой устойчивости и

увеличение ликвидности активов, значения коэффициента могут

увеличиваться или уменьшаться, но необходимо учитывать, что при

расширении страховой деятельности всегда происходит увеличение значений

коэффициента.

Уровень перманентного капитала отражает долю всего

долгосрочного капитала в активах страховой организации:

Кпк = (собственный капитал + страховые резервы +

долгосрочные

обязательства) / всего активов

Приведенный коэффициент показывает финансовые возможности и

надежность страховой организации в долгосрочной перспективе. Значения

коэффициента признаются достаточными на уровне 90%.

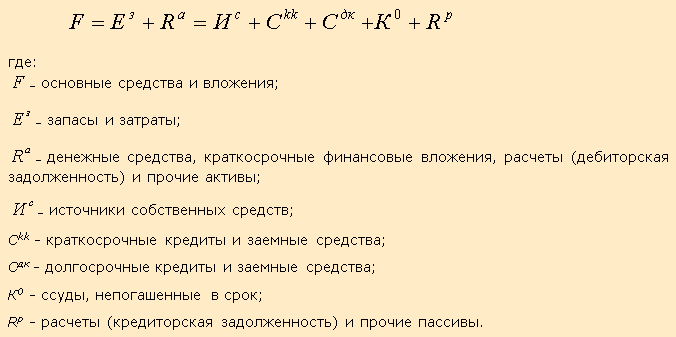

Балансовая модель

оценки финансовой устойчивости

Оценить финансовую устойчивость страховой организации можно с

помощью балансовой модели, которая имеет следующий вид:

Данная модель предлагает перегруппировку статей бухбаланса для

выделения однородных, с точки зрения сроков возврата, величин заемных

средств.

Таким образом, соотношение стоимости материальных оборотных

средств и величин собственных и заемных источников их формирования

определяет устойчивость финансового состояния страховщика.

Обеспеченность запасов и затрат источниками формирования является

сущностью финансовой устойчивости, тогда как платежеспособность

выступает лишь как внешнее ее проявление. В то же время степень

обеспеченности запасов и затрат источниками есть причина той ли иной

степени платежеспособности, выступающей как следствие обеспеченности.

Наиболее обобщающим показателем финансовой

устойчивости

является излишек или недостаток источников средств для формирования

запасов и затрат, получаемый в виде разницы величины источников средств

и величины запасов и затрат. При этом имеется в виду обеспеченность

определенными видами источников (собственными, кредитными и другими

заемными), поскольку достаточность суммы всех возможных видов

источников (включая краткосрочную кредиторскую задолженность и прочие

пассивы) гарантирована тождественностью итогов актива и пассива баланса.

Рейтинговые оценки

финансовой устойчивости

Для оценки финансовой устойчивости страховой компании

существует целая система показателей и публикуемых рейтингов страховых

компаний.

За рубежом давно существуют специализированные рейтинговые

агентства, которые регулярно публикуют рейтинги страховых компаний и

аналитические обзоры их деятельности. Всемирно известными рейтинговыми

агентствами являются Standard & Poor’s,

Moody’s Investors, Fitch Investors, Duff & Phelps, в

которые обращаются многие страхователи и инвесторы для получения

квалифицированной информации о деятельности страховщика или

перестраховщика.

Для присвоения компании рейтинга анализируется большое

количество финансовых

показателей. Изучаются также управленческий опыт

руководства, стратегия маркетинга, политика компании по продаже

полисов, политика компании по принятию рисков и их перестрахованию,

организационно-управленческая структура, включая анализ материнских и

дочерних компаний, инвестиционная политика компании и многое другое.

Литература:

- Кургин Е.А. Страховой менеджмент. — М.: РКонсульт, 2005.

- Никулина Н.Н. и др. Страхование: теория и практика / Н.Н.

Никулина, С.В. Березина. — М.: ЮНИТИ, 2007. - Журавлев Ю.М., Секерж И.Г. Страхование и перестрахование

(теория и практика). — М.: 2010. - Страховое дело: Учебник / Под ред. Л.И. Рейтмана. — М.:

«Финансы и статистика», 2009. - Шахов В.В. Страхование: Учебник. — М.: ЮНИТИ, 2009.

- Щиборщ К. Финансовый анализ деятельности страховой

организации // Финансовый бизнес. — 2009. — № 10. - Юлдашев Р.Т., Тронин Ю.Н. Российское страхование: системный

анализ понятий и методология финансового менеджмента. — М.: Анкил, 2009.

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 10.12.2003 N 172-ФЗ)

(см. текст в предыдущей редакции)

1. Гарантиями обеспечения финансовой устойчивости и платежеспособности страховщика являются экономически обоснованные страховые тарифы; сформированные страховые резервы; средства страховых резервов, достаточные для исполнения обязательств по страхованию, сострахованию, перестрахованию, взаимному страхованию; собственные средства (капитал); перестрахование.

(в ред. Федеральных законов от 29.11.2007 N 287-ФЗ, от 23.07.2013 N 234-ФЗ, от 28.11.2015 N 349-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Федеральный закон от 23.07.2013 N 234-ФЗ.

(см. текст в предыдущей редакции)

2. Величина собственных средств (капитала) страховой организации определяется в соответствии с методикой, установленной нормативным актом органа страхового надзора.

(в ред. Федерального закона от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)

Страховые организации должны инвестировать собственные средства (капитал) на условиях диверсификации, ликвидности, возвратности и доходности. Орган страхового надзора устанавливает перечень разрешенных для инвестирования активов, требования к таким активам, а также порядок инвестирования собственных средств (капитала), предусматривающий в том числе требования к структуре активов, в которые допускается размещение собственных средств (капитала) страховой организации или их части.

Выдача страховыми организациями займов за счет собственных средств (капитала), за исключением случаев, установленных органом страхового надзора, запрещается.

Инвестирование собственных средств (капитала) осуществляется страховой организацией самостоятельно или путем передачи средств в доверительное управление управляющей компании частично или полностью.

(п. 2 в ред. Федерального закона от 23.04.2018 N 87-ФЗ)

(см. текст в предыдущей редакции)

2.1. В целях определения достоверности данных о собственных средствах (капитале) страховой организации орган страхового надзора проводит оценку ее активов и пассивов.

Орган страхового надзора выдает предписание об указании страховой организацией в отчетности данных, полученных органом страхового надзора на основании проведенной оценки.

На основании предписания органа страхового надзора об указании в отчетности данных, полученных органом страхового надзора на основании проведенной оценки, страховая организация отражает в своей бухгалтерской (финансовой) и иной отчетности величину собственных средств (капитала), стоимость активов и сумму пассивов, определенные органом страхового надзора на последнюю отчетную дату. Обжалование страховой организацией указанного предписания в судебном порядке не приостанавливает его исполнения.

При проведении оценки активов и пассивов страховой организации орган страхового надзора привлекает ответственного актуария за счет средств страховой организации, а также вправе привлекать независимого оценщика за счет средств органа страхового надзора.

(п. 2.1 введен Федеральным законом от 23.04.2018 N 87-ФЗ)

КонсультантПлюс: примечание.

О размере уставного капитала соискателя лицензии, решение о рассмотрении документов которого принято до 01.01.2019, размере уставного капитала страховых организаций (кроме страховых организаций, осуществляющих ОМС), созданных до 01.01.2019 см. ст. 2 ФЗ от 29.07.2018 N 251-ФЗ.

3. Страховые организации должны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного настоящим Законом минимального размера уставного капитала. При оплате уставного капитала страховой организации должны быть внесены денежные средства в сумме не ниже минимального размера уставного капитала страховой организации, установленного настоящим Законом, а также соблюдены порядок и условия инвестирования собственных средств (капитала), установленные нормативными актами органа страхового надзора.

(в ред. Федеральных законов от 29.11.2007 N 287-ФЗ, от 23.05.2016 N 146-ФЗ, от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)

Минимальный размер уставного капитала страховой организации (за исключением страховой организации, осуществляющей обязательное медицинское страхование) определяется на основе базового размера ее уставного капитала, равного 300 миллионам рублей, и следующих коэффициентов:

(в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

1 — для осуществления страхования объектов, предусмотренных пунктами 2 — 6 статьи 4 настоящего Закона;

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

абзац утратил силу. — Федеральный закон от 29.07.2018 N 251-ФЗ;

(см. текст в предыдущей редакции)

1,5 — для осуществления страхования объектов, предусмотренных пунктом 1 статьи 4 настоящего Закона;

(в ред. Федеральных законов от 23.07.2013 N 234-ФЗ, от 29.07.2018 N 251-ФЗ)

(см. текст в предыдущей редакции)

абзац утратил силу. — Федеральный закон от 29.07.2018 N 251-ФЗ;

(см. текст в предыдущей редакции)

2 — для осуществления перестрахования, а также страхования в сочетании с перестрахованием (за исключением перестрахования, осуществляемого в рамках перестраховочного пула, созданного в соответствии с Федеральным законом от 25 апреля 2002 года N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»).

(в ред. Федеральных законов от 29.07.2018 N 251-ФЗ, от 01.04.2022 N 81-ФЗ)

(см. текст в предыдущей редакции)

Минимальный размер уставного капитала страховой организации, осуществляющей обязательное медицинское страхование, устанавливается в сумме 120 миллионов рублей.

(абзац введен Федеральным законом от 29.07.2018 N 251-ФЗ)

Изменение минимального размера уставного капитала страховой организации допускается только федеральным законом не чаще одного раза в два года при обязательном установлении переходного периода.

(в ред. Федерального закона от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)

Внесение в уставный капитал страховой организации заемных средств и находящегося в залоге имущества не допускается.

(в ред. Федерального закона от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)

3.1. Перечень документов, подтверждающих выполнение установленных настоящим Законом требований к уставному капиталу страховой организации, устанавливается органом страхового надзора.

(п. 3.1 введен Федеральным законом от 22.04.2010 N 65-ФЗ, в ред. Федеральных законов от 30.11.2011 N 362-ФЗ, от 02.07.2021 N 343-ФЗ)

(см. текст в предыдущей редакции)

4. Страховщики обязаны соблюдать требования финансовой устойчивости и платежеспособности в части формирования страховых резервов, порядка и условий инвестирования собственных средств (капитала) и средств страховых резервов, нормативного соотношения собственных средств (капитала) и принятых обязательств, а также иные требования, установленные настоящим Законом и нормативными актами органа страхового надзора.

Головная страховая организация страховой группы также обязана соблюдать требования, указанные в абзаце первом настоящего пункта, на консолидированной основе.

(п. 4 в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

4.1. Орган страхового надзора устанавливает порядок расчета нормативного соотношения собственных средств (капитала) и принятых обязательств (в том числе порядок определения показателей, используемых для расчета такого соотношения), а также его минимально допустимое значение, за несоблюдение которого орган страхового надзора направляет страховой организации предписание об устранении нарушения.

(в ред. Федеральных законов от 23.04.2018 N 87-ФЗ, от 01.05.2019 N 88-ФЗ)

(см. текст в предыдущей редакции)

4.2. Орган страхового надзора с учетом минимально допустимого значения нормативного соотношения собственных средств (капитала) и принятых обязательств устанавливает пороговое значение нормативного соотношения собственных средств (капитала) и принятых обязательств, в случае несоблюдения которого страховая организация обязана представить в орган страхового надзора план оздоровления финансового положения, требования к которому устанавливаются органом страхового надзора.

(в ред. Федеральных законов от 23.04.2018 N 87-ФЗ, от 01.05.2019 N 88-ФЗ)

(см. текст в предыдущей редакции)

4.3. При расчете нормативного соотношения собственных средств (капитала) и принятых обязательств страховая организация вправе учитывать полученные ею субординированные займы в размере, не превышающем одной четвертой величины ее собственных средств (капитала).

В целях настоящего Закона под субординированным займом понимается привлечение страховой организацией денежных средств по договору займа, содержащему следующие условия:

предоставление страховой организации денежных средств осуществляется на срок не менее чем пять лет без права истребования их займодавцем до истечения указанного срока;

предельная величина процентов, начисляемых на сумму займа, не может превышать действующую на дату заключения кредитного договора (договора займа) ключевую ставку Банка России, увеличенную в 1,2 раза.

(в ред. Федерального закона от 23.04.2018 N 87-ФЗ)

(см. текст в предыдущей редакции)

При определении нормативного соотношения собственных средств (капитала) и принятых обязательств страховая организация не вправе учитывать субординированные займы, полученные от других страховых организаций. Настоящее положение не распространяется на страховые организации, которые являются дочерними обществами страховой организации — займодавца.

(в ред. Федерального закона от 23.05.2016 N 146-ФЗ)

(см. текст в предыдущей редакции)

Суммы субординированных займов, выданных страховой организацией ее дочерним обществам, исключаются при расчете нормативного соотношения собственных средств (капитала) и принятых обязательств страховой организации, выдавшей эти субординированные займы.

(в ред. Федерального закона от 23.05.2016 N 146-ФЗ)

(см. текст в предыдущей редакции)

(п. 4.3 введен Федеральным законом от 23.07.2013 N 234-ФЗ)

5. Утратил силу. — Федеральный закон от 23.07.2013 N 234-ФЗ.

(см. текст в предыдущей редакции)

6. В случае, если величина собственных средств (капитала) страховой организации, определяемая в соответствии с пунктом 2 настоящей статьи, по итогам последнего отчетного периода оказывается ниже размера оплаченного уставного капитала, определенного ее уставом, страховая организация обязана привести в соответствие размер уставного капитала и величину собственных средств (капитала) в порядке, установленном органом страхового надзора.

(п. 6 введен Федеральным законом от 23.04.2018 N 87-ФЗ)

Применение Положения Банка России от 10.01.2020 № 710-П «Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков»

2

Обязан ли страховщик уменьшать права требования по страховым премиям к агентам на сумму обязательств по выплате агентам агентского вознаграждения?

Обновлено: 21.04.2022

В соответствии с подпунктом 1.2.3 пункта 1.2 и подпунктом 1.3.4 пункта 1.3 Положения № 710-П страховая организация при определении величины собственных средств (капитала) не учитывает права требования в размере обязательств страховой организации, обусловленных исполнением таких требований, и обязательства, обусловленные исполнением должником требований страховой организации, в размере, не превышающем размер таких требований, в случае их соответствия установленным в указанных подпунктах условиям.

Так, права требования к страховому агенту по уплате страховой премии и обязательство по выплате агентского вознаграждения в рамках агентского договора не учитываются при определении величины собственных средств (капитала) страховой организации в соответствии с подпунктом 1.2.3 пункта 1.2 и подпунктом 1.3.4 пункта 1.3 Положения № 710-П, в случае если:

условиями агентского договора обязательство страховой организации по выплате агенту агентского вознаграждения обусловлено исполнением агентом своих обязательств по перечислению страховой организации страховой премии (статья 327.1 Гражданского кодекса Российской Федерации);

права требования страховой организации и ее обязательства перед агентом являются однородными, в частности права требования и обязательство имеют одинаковые родовые признаки и после их исключения из расчета величины собственных средств страховая организация должна оказаться в том же положении, как если бы оба обязательства (обязательство агента по уплате страховой премии и обязательство страховой организации по выплате агенту агентского вознаграждения) были исполнены (например, права требования и обязательство, обусловленное исполнением таких требований, должны быть денежными и выраженными в одной валюте);

срок исполнения требований не наступил, в отношении должника не возбуждено производство по делу о банкротстве.

В случае, если указанные условия не выполняются, данные активы и обязательства учитываются при определении величины собственных средств и их стоимость рассчитывается в соответствии с главами 3 и 4 Положения №

710-П.

3

Для целей расчета собственных средств (капитала) страховой организации подлежит ли уменьшению доля перестраховщика в резерве незаработанной премии (РНП), резервах убытков (РУ) на размер неисполненных обязательств по уплате страховой премии по договору перестрахования?

Обновлено: 21.04.2022

Исключение прав требований и обусловленных ими обязательств страховой организации при определении величины собственных средств (капитала) осуществляется в случае выполнения условий, указанных в подпункте 1.2.3 пункта 1.2 и подпункте 1.3.4 пункта 1.3 Положения № 710-П соответственно. В рассматриваемом случае в отношении доли перестраховщика в резервах и обязательств страховщика (перестрахователя) по уплате страховой премии по договору перестрахования указанные условия не выполняются.

Вместе с тем, требования страховщика (перестрахователя) из договора перестрахования после осуществления страховщиком (перестрахователем) страховой выплаты и признания перестраховщиком страхового случая по договору перестрахования, а также обязательство страховщика (перестрахователя) по уплате страховой премии по договору перестрахования в ряде случаев может соответствовать условиям, указанным в подпункте 1.2.3 пункта 1.2 и подпункте 1.3.4 пункта 1.3 Положения соответственно.

Так, например, указанные права требования и обязательства перестрахователя будут обусловленными (статья 327.1 Гражданского кодекса Российской Федерации) при выполнении одного из следующих условий:

заключенный между сторонами договор перестрахования в явном виде указывает на обусловленность прав требований и обязательств перестрахователя;

наступили обстоятельства, указанные в пункте 4 статьи 954 Гражданского кодекса Российской Федерации и соответствующие положения применимы к заключенному между сторонами договору перестрахования (пункт 2 статьи 967 Гражданского кодекса Российской Федерации).

4

При определении величины собственных средств страховой организации не учитываются активы, риски изменения стоимости которых возложены на выгодоприобретателей (подпункт 1.2.2 пункта 1.2 Положения № 710-П).

Существуют активы, по которым одновременно в рамках одного инструмента:

1) присутствует компонента, выплата по которой не зависит от наступления обстоятельства, свидетельствующего об исполнении и (или) о неисполнении (ненадлежащем исполнении) обязательств третьими лицами, имеющими кредитный рейтинг не ниже уровня, установленного решением Совета директоров Банка России, и риски по которой остаются на страховой организации (эта компонента обеспечивает обязательства страховщика по выплате по дожитию, риски не переносятся на выгодоприобретателя);

2) присутствует компонента, по которой риски изменения стоимости актива в полном объеме возложены на выгодоприобретателя (в части дополнительного дохода).

Верно ли, что из расчета собственных средств (капитала) исключаются активы в сумме обязательств страховой организации по выплате выгодоприобретателю величины изменения из стоимости такого актива в виде резерва опций и гарантий (компонента 2)? Оставшаяся часть (компонента 1) учитывается при расчете собственных средств (капитала)?

Обновлено: 21.04.2022

Если в договоре страхования жизни существует несколько компонент, то по компоненте, где риски изменения стоимости активов в полном объеме возложены на страхователя (компонента 2), активы и соответствующие им обязательства по выплате выгодоприобретателю величины изменения стоимости активов, но не более величины резерва опций и гарантий, не учитываются при определении величины собственных средств (капитала). По компоненте, где риски изменения стоимости актива остаются на страховой организации (компонента 1), активы и соответствующие им обязательства согласно Положению №

710-П

включаются в расчет величины собственных средств (капитала) страховой организации. При этом в случае, когда денежные потоки по обеим компонентам договора страхования моделируются путем покупки лотов определенного актива, один лот актива не может быть разделен на части.

5

В подпункте 2.4.3 пункта 2.4 Положения № 710-П выделяется следующий актив (обязательство) — лоты производных финансовых инструментов, базисных активов производных финансовых инструментов (базисных активов производных финансовых инструментов, являющихся базисными активами производных финансовых инструментов) (если условиями производного финансового инструмента или условиями его базисного актива, которым является производный финансовый инструмент, не предусмотрен лот) (за исключением опционных договоров, по которым страховщик имеет право требовать от контрагента покупки или продажи базисного актива), а также принятых обязательств по поставке активов по сделкам, дата исполнения которых не ранее 3 рабочих дней после даты заключения сделки (за исключением сделок с недвижимостью) (далее соответственно — срочная сделка, предмет срочной сделки).

Верно ли, что речь идет о том, что ограничивается совокупная стоимость всех производных инструментов — форвардов/свопов/фьючерсов и т.д. (за исключением купленных опционов)? Верно ли, что проданные опционы (страховщик имеет не право, а обязанность покупки/продажи базисного актива) не являются исключением? Верно ли, что предусмотрено ограничение именно по стоимости производных инструментов (не их номинала)? Верно ли, что для целей оценки соответствия ограничению следует суммировать стоимость всех производных инструментов не зависимо от того, являются ли они активом (стоимость положительная) или обязательством (стоимость отрицательная)? Например, если есть своп со справедливой стоимостью 100 рублей (актив) и форвард со справедливой стоимостью −100 рублей (обязательство), то для целей оценки соответствия ограничению нужно использовать стоимость производных инструментов (-100+100)?

Обновлено: 21.04.2022

Подпункт 2.4.3 пункта 2.4 Положения № 710-П устанавливает ограничение на совокупную стоимость ряда активов (обязательств) в размере 40% от стоимости активов страховщика на каждую дату, в то время как ограничение в размере 30% должно выполняться на дату заключения сделок, указанных в подпунктах 2.4.1 — 2.4.3 пункта 2.4 Положения № 710-П. Под указанное ограничение подпадают все срочные сделки, за исключением опционов, по которым страховщик имеет право требовать от контрагента покупки или продажи базисного актива. В соответствии с подпунктом 2.4.3 пункта 2.4 Положения № 710-П вне зависимости от того формирует ли производный финансовый инструмент актив или обязательство, необходимо учитывать совокупную стоимость лотов производных финансовых инструментов, базисных активов производных финансовых инструментов (базисных активов производных финансовых инструментов, являющихся базисными активами производных финансовых инструментов) (если условиями производного финансового инструмента или условиями его базисного актива, которым является производный финансовый инструмент, не предусмотрен лот) (за исключением опционов, по которым страховщик имеет право требовать от контрагента покупки или продажи базисного актива), а также принятых обязательств по поставке активов по сделкам с датой исполнения более 3 дней (кроме сделок с недвижимостью). При этом лоты (базисные активы производных финансовых инструментов), по которым осуществляется клиринг, учитываются в объеме открытой позиции, скорректированной по результатам клиринга. Стоимость лотов производных финансовых инструментов, базисных активов производных финансовых инструментов (если условиями производного финансового инструмента или условиями его базисного актива, которым является производный финансовый инструмент, не предусмотрен лот), а также принятых обязательств по поставке активов, указанных в подпункте 2.4.3 пункта 2.4 Положения № 710-П, определяется в соответствии с пунктом 2.5 Положения № 710-П по справедливой стоимости в соответствии с МСФО 13.

В частности, для сделок своп необходимо суммировать не справедливую стоимость сделки своп, а справедливую стоимость предмета этой сделки. Например, если справедливая стоимость сделки составляет 100 рублей и в рамках этой сделки 100 долларов меняется на 7600 рублей, то вклад этой сделки в совокупную стоимость, рассчитываемую в соответствии с пунктом 2.4 Положения №

710-П,

будет составлять 7600 рублей, при условии, что эта стоимость предмета сделки своп является справедливой в соответствии с МСФО 13.

6

Еврооблигации являются ценными бумагами иностранного эмитента. В соответствии с пунктом 2.7 Положения № 710-П под обязанным страховщику лицом следует понимать лицо, обязанное по ценным бумагам, принадлежащим страховщику. Просим пояснить: кто является лицом (резидент или нерезидент), обязанным по еврооблигациям, принадлежащим страховщику в рамках Положения № 710-П?

Обновлено: 21.04.2022

В соответствии с подпунктом 7 пункта 1 статьи 1 Федерального закона от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» под эмитентом понимается юридическое лицо, исполнительный орган государственной власти, орган местного самоуправления, которые несут от своего имени или от имени публично-правового образования обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных этими ценными бумагами.

Таким образом, обязанным страховщику лицом является эмитент ценных бумаг и, соответственно, в целях применения пункта 2.7 Положения №

710-П

по еврооблигациям обязанным страховщику лицом является иностранный эмитент.

7

Как для целей применения Положения № 710-П определяется стоимость золота (GLDRUB_TOM*, GLDRUB_TOD, GLDRUB_SPT), торгуемого на Московской бирже?

Обновлено: 21.04.2022

Для целей применения Положения №

710-П

золото, торгуемое на Московской бирже, следует классифицировать как права требования, и, если контрагентом по нему является акционерное общество «Небанковская кредитная организация — центральный контрагент «Национальный клиринговый центр», тогда в соответствии с подпунктом 3.1.12.3 пункта 3.1 Положения №

710-П

стоимость таких прав требований определяется согласно пункту 3.11 Положения №

710-П

по справедливой стоимости в соответствии с МСФО (IFRS) 13 «Оценка справедливой стоимости» и внутренним документом страховщика.

8

Верно ли, что при заключении договора на проведение оценки и составлении отчета оценщика в январе 2022 года на дату оценки 31 декабря 2021 года выручка юридического лица, с которым страховой организацией заключен договор на осуществление оценки, в соответствии с пунктом 3.13 Положения 710-П определяется за 2021 год?

Обновлено: 21.04.2022

Согласно пункту 3.13 Положения №

710-П

определение стоимости актива на основании отчета оценщика в значении больше нуля осуществляется, кроме прочего, если у страховщика заключен договор на осуществление оценки, стороной которого является юридическое лицо, выручка которого на дату оценки за предыдущий календарный год от договоров на осуществление оценки составляет не менее 100 миллионов рублей. Так, например, если датой оценки является 31.12.2021, то выручка определяется за 2020 год.

9

Страховщик планирует перечислять денежные средства на расчетные счета агентов (аналог депонирования) в счет оказания услуг в рамках заключенных договоров (авансирование). Денежная сумма, перечисленная Обществом в пользу агента (далее— авансовый платеж), будет засчитываться в счет оплаты агенту вознаграждения, с течением времени убывая до 0 руб.

Таким образом, в течение срока утилизации авансового платежа у Общества возникают права требования по денежному обязательству, которые должны найти отражение в составе активов, используемых для расчета собственных средств страховщика в соответствии с Положением № 710-П.

Как данные права требования по денежному обязательству будут использоваться для расчета величины собственных средств (капитала) страховой организации в соответствии с Положением № 710-П при условии выполнения следующих условий:

1. должник по вышеописанным правам требования имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

2. Общество в любой момент времени обладает правом потребовать возврата неиспользованной части аванса;

3. срок обратного перечисления денежных средств в силу досрочного возврата неиспользованного лимита составляет не более 1 месяца с момента подачи соответствующего заявления.

Обновлено: 21.04.2022

Согласно подпункту 3.1.12.1 пункта 3.1 Положения № 710-П стоимость прав требований по денежному обязательству не признается равно нулю, если должник либо поручитель (гарант), выдавший поручительство (независимую гарантию), соответствующее (соответствующую) требованиям, указанным в подпункте 3.1.8 пункта 3.1 Положения № 710-П, имеет кредитный рейтинг не ниже уровня, установленного решением Совета директоров Банка России.

Авансовые платежи, выданные страховому агенту в счет оказания услуг в рамках заключения договоров страхования, не соответствуют требованиям подпункта 3.1.12.1 пункта 3.1 Положения № 710-П, так как указанные авансовые платежи не являются денежным обязательством. Положение № 710-П не предусматривает исключения из пункта 3.1 Положения № 710-П для авансов, выданных страховому агенту в счет оказания услуг в рамках заключения договоров страхования.

Таким образом в соответствии с подпунктом 3.1.12 пункта 3.1 Положения № 710-П стоимость авансовых платежей, выданных страховому агенту в счет оказания услуг в рамках заключения договоров страхования признается равной нулю.

Вместе с тем, у страховой организации может возникать денежное требование к агенту в отношении неиспользованной части аванса при прекращении агентского договора и при реализации права на возврат неиспользованной части аванса. Соответственно стоимость таких прав требования подлежит определению согласно пункту 3.1.12 Положения №

710-П.

10

Возможно ли в соответствии с пунктом 1.2.2 Положения № 710-П при определении величины собственных средств исключение части актива?

Обновлено: 08.12.2021

В соответствии с подпунктом 1.2.2 пункта 1.2 и подпунктом 1.3.2 пункта 1.3 Положения № 710-П при определении величины собственных средств страховой организации не учитываются активы, риски изменения стоимости которых в соответствии с договорами страхования жизни в полном объеме возложены на выгодоприобретателей, и соответствующие этим активам обязательства.

Если часть актива относится к договору (договорам) страхования жизни в соответствии с которым риск изменения стоимости этой части актива в полном объеме возложены на выгодоприобретателя, то в соответствии с подпунктом 1.2.2 пункта 1.2 Положения № 710-П при определении величины собственных средств страховой организации не учитывается часть такого актива, при этом оставшаяся часть актива учитывается при определении величины собственных средств страховой организации.

При этом в соответствии с пунктом 1.5 Положения № 710-П страховщик должен во внутреннем документе установить методику определения величины собственных средств. В связи с тем, что исключение активов и обязательств оказывает влияние на расчет собственных средств страховщик должен во внутреннем документе на каждую расчетную дату установить в том числе порядок исключения активов и обязательств, предусмотренный пунктами 1.2 и 1.3 Положения № 710-П, с определением взаимосвязи конкретного актива и (или) его части с конкретным договором страхования жизни.

Дополнительно сообщаем, что в соответствии с абзацем вторым пункта 6 статьи 10 Закона Российской Федерации от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации» при осуществлении страхования жизни страховщик в дополнение к страховой сумме может выплачивать часть инвестиционного дохода страхователю или иному лицу, в пользу которого заключен договор страхования жизни. Таким образом законом предусмотрена возможность получения страхователем (иным лицом, в пользу которого заключен договор) дополнительного дохода, но не возможность возникновения у него обязанности по несению дополнительных расходов. Соответственно активы, стоимость которых может определяться как отрицательная величина, не могут быть отнесены к активам, указанным в подпункте 1.2.2 пункта 1.2 Положения № 710-П.

11

Каким образом учитывать краткосрочные неснижаемые остатки на расчетных счетах в кредитных организациях, начисленные проценты и резерв под обесценение по ним в соответствии с Положением № 710-П?

Обновлено: 09.11.2021

При классификации средств неснижаемых остатков на расчетных счетах в кредитных организациях необходимо исходить из условий заключенного с кредитной организацией договора: при отсутствии согласно заключенному договору ограничений по возврату (использованию) средств на неснижаемых остатках, обязанности пополнить счет неснижаемого остатка в определенный срок до предусмотренного договором уровня, штрафов за использование средств неснижаемых остатков и т.п. данные средства относятся к банковским вкладам (депозитам), условием которых предусмотрен возврат вклада в срок не более 5 дней с даты предъявления требования.

Обращаем внимание, что при наличии других условий, существенно отличающих данный актив от банковского вклада (депозита), условием которого предусмотрен возврат вклада в срок не более 5 дней с даты предъявления требования, он подлежит отражению в отчетности в других экономических категориях, исходя из экономической сути заключенного договора.

12

Каким образом учитываются структурные ноты (признаваемые для целей применения Положения № 710-П облигациями), выплаты по которым зависят от изменения величины индексов, состав которых в структурных нотах диверсифицирован? Верно ли, что стоимость структурной ноты, выплата по которой зависит от изменения индекса, определяется в соответствии с пунктом 3.11 Положения № 710-П по справедливой стоимости в соответствии с МСФО 13?

Обновлено: 09.11.2021

Пункт 3.7 Положения № 710-П не применяется к облигациям, выплаты (часть выплат) по которым установлены в виде формулы с переменными и (или) зависят от изменения стоимости активов, указанных в данном пункте, при условии, что каждый исходный базовый актив соответствует исключению, предусмотренному для данного вида актива пунктом 3.7 Положения № 710-П.

Например, если по структурной ноте базовым активом является индекс, который, в свою очередь, рассчитывается исходя из изменения стоимости акций, то для оценки данной структурной ноты по справедливой стоимости необходимо, чтобы такие акции попадали под исключения подпункта 3.1.2 пункта 3.1 Положения № 710-П; если по структурной ноте базовым активом является индекс, который, в свою очередь, рассчитывается исходя из изменения стоимости облигаций, то для оценки такой структурной ноты по справедливой стоимости необходимо, чтобы данные облигации попадали под исключения подпункта 3.1.8 пункта 3.1 Положения № 710-П, и так далее.

13

Каким необходимым условиям должно соответствовать поручительство (независимая гарантия)? В случае, если обязательства поручителя (гаранта) по договору поручительства (независимой гарантии) продолжают действовать в полном объеме до более ранней даты, на которую либо: (1) все выплаты регулярных процентов (купона) и основной суммы в отношении каждой облигации были произведены, или (2) все обязательства поручителя (гаранта) по договору поручительства (независимой гарантии) были выполнены в полном объеме, то соответствует ли таким образом сформулированное условие поручительства (банковской гарантии) о сроке его (ее) действия требованию абзаца 4 подпункта 3.1.8 пункта 3.1 Положения № 710-П?

Обновлено: 09.11.2021

Для соответствия абзацу четвертому подпункта 3.1.8 пункта 3.1 Положения № 710-П, устанавливающему требования к поручительству (независимой гарантии), срок действия поручительства (независимой гарантии) должен превышать срок погашения обязательства не менее чем на 60 рабочих дней. Если независимая гарантия действует до полного исполнения обязательств по облигации эмитентом (гарантом), а также решение о том, что обязательства исполнены в полном объеме, принимается владельцем ценных бумаг, то срок действия такой независимой гарантии будет соответствовать нормам Положения № 710-П о сроке действия такой независимой гарантии.

15

Имеет ли право страховая организация для целей расчета собственных средств (капитала) в соответствии с Положением № 710-П принимать равной нулю не только стоимость актива в виде паев, на которые наложен арест, но и резерва, созданного страховой организацией в связи с переоценкой по справедливой стоимости открытых паев инвестиционного фонда, на которые наложен арест.

Обновлено: 09.11.2021

В соответствии с пунктом 1.1 Положения № 710-П в состав обязательств страховой организации, включаются все ее обязательства, возникшие в том числе из договоров и других сделок, вследствие причинения вреда, вследствие неосновательного обогащения, вследствие применения к страховой организации мер ответственности, а также ее налоговые обязательства по состоянию на расчетную дату.

Таким образом, поскольку резерв, созданный страховой организацией в связи с переоценкой по справедливой стоимости открытых паев инвестиционного фонда на которые наложен арест, в соответствии с пунктом 1.1 Положения № 710-П не является обязательством, то он не учитывается при определении размера обязательств страховой организации.

16

Является ли нарушением требований Положения № 710-П следующая ситуация. Страховая организация предполагает оценивать стоимость банковских вкладов (депозитов), условиями которых предусмотрен возврат вклада в срок более 5 рабочих дней с даты предъявления требования, по справедливой стоимости в соответствии с МСФО 13, определяемой как приведенная к дате оценки стоимость оставшихся до момента погашения денежных потоков по банковскому вкладу (депозиту) (учитываются платежи процентов и основной суммы депозита), рассчитанная с использованием в качестве ставки дисконтирования рыночной ставки доходности. Как определить рыночную ставку доходности для банковских вкладов (депозитов) в рублях?

Обновлено: 09.11.2021

Согласно Положению № 710-П справедливая стоимость банковского вклада (депозита), если условиями договора депозита не предусмотрен возврат депозита в срок не более 5 дней с даты предъявления требования, определяется по справедливой стоимости в соответствии с МСФО 13 и внутренним документом (пункт 3.11). При этом в соответствии с пунктом 1.5 Положения № 710-П во внутренний документ, кроме прочего, включаются критерии выбора способов и моделей оценки стоимости в зависимости от видов активов.

Таким образом, ставка доходности для банковских вкладов (депозитов) в рублях определяется в соответствии с внутренним документом страховой организации, и, по нашему мнению, должна учитывать кредитный риск банка, в котором размещен вклад, и срок до его погашения.

17

Верно ли, что в случае, если в составе активов страховой организации имеются акции, паи иностранных инвестиционных фондов, предназначенные для розничных инвесторов, которые квалифицируются как соответствующие требованиям Директивы Европейского парламента и Совета Европейского Союза от 13.06.2009 № 2009/65/ЕС (UCITS), а также акции, паи иностранных открытых инвестиционных фондов иных юрисдикций, предназначенные для розничных инвесторов, то в отношении указанных акций, паев иностранных инвестиционных фондов раскрытие информации в соответствии с подпунктом 1.4.2 пункта 1.4 Положения № 710-П не требуется и расчет стоимости таких акций, паев иностранных инвестиционных фондов необходимо осуществлять в соответствии с пунктом 3.11 Положения № 710-П?

Обновлено: 09.11.2021

В соответствии с подпунктом 1.4.2 пункта 1.4 Положения № 710-П в целях расчета стоимости собственных средств (капитала) страховой организации в состав активов вместо акций и паев инвестиционных фондов, в том числе иностранных инвестиционных фондов, включаются пропорционально доле ценных бумаг страховой организации активы, в которые инвестировано имущество соответствующего фонда, в случае, если информация об указанных активах раскрывается.

В случае если информация об активах, в которые инвестировано имущество инвестиционного фонда, не раскрывается, стоимость акций и паев инвестиционных фондов определяется в соответствии с пунктом 3.11 Положения № 710-П при условии соответствия акций и паев инвестиционных фондов исключениям из подпунктов 3.1.1 и 3.1.2 пункта 3.1 Положения № 710-П, а именно, акции и паи паевых инвестиционных фондов могут приобретаться неограниченным кругом лиц, выполняется условие по концентрации доли ценных бумаг на одно юридическое лицо в таком инвестиционном фонде, выполняются условия по допуску к организованным торгам.

Таким образом, если состав акций, паев инвестиционных фондов, предназначенных для розничных инвесторов, которые квалифицируются как соответствующие требованиям Директивы Европейского парламента и Совета Европейского Союза от 13.06.2009 № 2009/65/ЕС (UCITS) не раскрывается, а также выполняются условия по допуску к организованным торгам данных акций, паев инвестиционных фондов, то их стоимость определяется в соответствии с пунктом 3.11 Положения № 710-П.

18

Верно ли, что облигации, переданные без прекращения признания по договору прямого репо, не попадают под действие подпункт 3.1.23 пункта 3.1 Положения № 710-П? Верно ли, что стоимость облигаций, переданных без прекращения признания по договору прямого репо, определяется в значении больше нуля в соответствии с подпунктом 3.1.12.6 пункта 3.1 Положения № 710-П (при условии наличия рейтинга у контрагента или облигаций)?

Обновлено: 09.11.2021

Ценные бумаги, переданные по договору репо без прекращения признания, не попадают под действие подпункта 3.1.23 пункта 3.1 Положения № 710-П и активом с обременением не считаются. При передаче ценных бумаг по договору репо, вне зависимости от подходов к бухгалтерскому учету такой операции, происходит переход права собственности на ценные бумаги, в этой связи подлежит применению в том числе подпункт 3.1.12.6 пункта 3.1 Положения № 710-П.

19

Считать ли обязательствами, удовлетворяющими подпункту 1.3.2 пункта 1.3 Положения № 710-П, и стоимость которых должна быть сопоставлена с полученной наименьшей величиной между регуляторной оценкой резерва опций и гарантий и стоимостью активов, указанных в подпункте 1.2.2 пункта 1.2 Положения № 710-П:

- резерв опций и гарантий;

- обязательства страховщика по выплате выгодоприобретателю величины изменения стоимости активов, указанных в подпункте 1.2.2 пункта 1.2 (при наличии)?

Определение стоимости обязательств, удовлетворяющих подпункту 1.3.2 пункта 3.1 Положения № 710-П и подлежащих исключению при определении величины собственных средств, должно осуществляться:

- в детализации по активам, указанным в подпункте 1.2.2 пункта 1.2 Положения № 710-П, т.е. сравнению подлежит балансовая стоимость каждого актива и размер страхового резерва опций и гарантий, сформированного в отношении договоров страхования жизни, под которые был приобретен такой актив;

- или совокупно по стоимости всех активов, указанных в подпункте 1.2.2 пункта 1.2 Положения № 710-П, в сравнении с совокупным страховым резервом опций и гарантий?

Обновлено: 09.11.2021

Обязательства по выплате выгодоприобретателю величины изменения стоимости активов, риски изменения стоимости которых в соответствии с договорами страхования жизни в полном объеме возложены на выгодоприобретателей, не учитываются при определении величины собственных средств страховой организации в размере резерва опций и гарантий, сформированного в соответствии с требованиями Положения Банка России от 16.11.2016 № 557-П «О правилах формирования страховых резервов по страхованию жизни», который представляет собой оценку таких обязательств.

Таким образом, величина резерва опций и гарантий подлежит исключению из размера обязательств при расчете величины собственных средств (капитала) страховой организации в размере, не превышающем размер активов, исключенных из расчета величины собственных средств страховой организации (капитала) в соответствии с подпунктом 1.2.2 пункта 1.2 Положения № 710-П.

20

При наличии у страховой организации обязательств, удовлетворяющих подпункту 1.3.2 пункта 1.3 Положения № 710-П, должна ли величина резерва опций и гарантий, исключенная из расчета собственных средств (капитала) страховой организации, включаться в состав страховых резервов по страхованию жизни при определении нормативного размера маржи платежеспособности страховщика по страхованию жизни, а также поправочного коэффициента (Кж)?

Обновлено: 09.11.2021

В соответствии с подпунктом 5.3.1 пункта 5.3 Положения № 710-П нормативный размер маржи платежеспособности страховой организации по страхованию жизни равен произведению 5 процентов от суммы страховых резервов по страхованию жизни, сформированных на расчетную дату, на поправочный коэффициент (Кж). Величина страховых резервов по страхованию жизни определятся в соответствии с требованиями Положения № 557-П и является оценкой обязательств, определяемых в соответствии с главой 1 Положения № 710-П. Таким образом, обязательства, удовлетворяющие подпункту 1.3.2 пункта 1.3 Положения № 710-П, в размере резерва опций и гарантий не учитываются при определении величины нормативного размера маржи платежеспособности.

22

Имеет ли страховщик право относить к активам, стоимость которых признается в значении больше нуля, права требования, возникшие в связи с оплатой аванса за услуги, в случае, если контрагент по договору, получивший авансовый платеж, имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России?

Обновлено: 09.11.2021

Авансовые платежи по общему правилу не соответствуют требованиям подпункта 3.1.12.1 пункта 3.1 Положения № 710-П, так как в соответствии с данным пунктом не признаются равными нулю права требования по денежному обязательству, должник либо поручитель (гарант), выдавший поручительство (независимую гарантию), соответствующее (соответствующую) требованиям подпункта 3.1.8 пункта Положения № 710-П, по которому имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России.

Вместе с тем, если условия договора при наступлении определенных обстоятельств предусматривают возврат авансового платежа (его части) и такие обстоятельства уже наступили, то авансовые платежи являются правом требования по денежному обязательству и, при выполнении других требований подпункта 3.1.12.1 пункта 3.1 Положения № 710-П, могут являться активами, определяемыми в значении больше нуля.

23

Верно ли, что права требования страховщика (перестрахователя, ретроцедента) по договору перестрахования (ретроцессии) к перестраховщику (ретроцессионеру), являющемуся резидентом Российской Федерации, по страховой выплате принимаются в состав активов для расчета собственных средств (капитала) по Положению № 710-П вне зависимости от их рейтинга.

Обновлено: 09.11.2021

В соответствии с подпунктом 3.1.12.10 пункта 3.1 Положения № 710-П права требования страховщика (перестрахователя, ретроцедента) к перестраховщику (ретроцессионеру), являющемуся резидентом Российской Федерации, по страховой выплате, включая расходы на рассмотрение заявления о наступлении страхового случая, покрываемые по договору перестрахования (ретроцессии), учитываются при определении величины собственных средств (капитала) страховщика в значении больше нуля, при условии, что данные права требования не являются правами требования по уплате просроченной задолженности (подпункт 3.1.13 пункта 3.1), у перестраховщика (ретроцесиионера) не отозвана (аннулирована) лицензия и в его отношении не введена процедура банкротства (подпункт 3.1.14 пункта 3.1), на данный актив не наложен арест или иное обременение или обеспечительные меры (подпункт 3.1.23 пункта 3.1). Требования к наличию кредитного рейтинга перестраховщика, являющегося резидентом Российской Федерации, для таких прав требований Положением № 710-П не предусмотрены.

25

Какие требования к поручительству (независимой гарантии) применимы к денежным обязательствам, указанным в подпункте 3.1.12.1 пункта 3.1 Положения № 710-П?

Обновлено: 09.11.2021

В соответствии с подпунктом 3.1.12.1 пункта 3.1 Положения № 710-П для любых прав требований по денежному обязательству их стоимость не признается равной нулю, если кредитный рейтинг должника или поручителя (гаранта), выдавшего поручительство (независимую гарантию), по соответствующим обязательствам контрагента, не ниже уровня, установленного Советом директоров Банка России и при условии, что стоимость актива не признается равной нулю в соответствии с другими подпунктами пункта 3.1 Положения № 710-П. В случае если кредитный рейтинг имеет только поручитель (гарант), то поручительство (независимая гарантия) должно удовлетворять требованиям абзацев второго — пятого пункта 3.1.8 Положения № 710-П.

26

Какие требования применимы к правам требования по обязательствам страхователей, сострахователей, перестрахователей, страховых агентов, перестраховщиков, страховых компаний по суброгации, не обеспеченным поручительством (гарантией) для целей их отнесения к активам, определяемым в значении больше нуля?

Обновлено: 09.11.2021

Права требования по обязательствам страхователей, сострахователей, перестрахователей, страховых агентов, перестраховщиков, страховых организаций по суброгации определяются в значении больше нуля, если они подпадают под одно (или несколько) исключений из подпункта 3.1.12 пункта 3.1 и при условии, что стоимость такого актива не признается равной нулю в соответствии с другими подпунктами пункта 3.1 Положения № 710-П.

28

Верно ли, что положения пункта 3.10 Положения № 710-П не применяется к активам в виде прав требований к страховой организации по договорам входящего перестрахования, расчеты по которым осуществляются в рамках соглашения о перестраховочном пуле, предусмотренного статьей 24 Федерального закона от 14.06.2012 № 67-ФЗ «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном», соглашения о перестраховочном пуле, предусмотренного статьей 23 Федерального закона от 27.07.2010 № 225-ФЗ «Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте»?

Верно ли, что к указанным выше правам требования применяются положения подпункта 3.1.12.11 пункта 3.1 и пункта 3.4 Положения № 710-П и стоимость указанных активов, принимается равной их стоимости по данным бухгалтерского учета без учета резерва под обесценение.

Обновлено: 09.11.2021

Как следует из положений подпункта 3.1.12.11 пункта 3.1 Положения № 710-П права требования к страховой организации, расчеты по которым осуществляются в рамках соглашения о перестраховочном пуле, предусмотренного статьей 24 Федерального закона от 14 июня 2012 года № 67-ФЗ «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном», соглашения о перестраховочном пуле, предусмотренного статьей 23 Федерального закона от 27 июля 2010 года № 225-ФЗ «Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте», определяются в значении больше нуля.

Согласно пункту 3.4 Положения № 710-П стоимость активов, указанных по подпункте 3.1.12.11 пункта 3.1 Положения № 710-П, принимается равной их стоимости по данным бухгалтерского учета страховой организации без учета резерва под обесценение.

Вместе с тем, обращаем внимание, что стоимость прав требований по обязательствам страхователей, сострахователей, перестрахователей (ретроцедентов) по уплате страховой премии (страховых взносов), в том числе по доначислению страховых премий по заключенным договорам, о которых на отчетную дату страховая организация не имела достоверных данных в связи с более поздним получением первичных учетных документов (подпункт 3.1.12.8 пункта 3.1 Положения № 710-П) определяется в соответствии с пунктом 3.10 Положения № 710-П.

29

Верно ли, что стоимость полученного страховой организацией застрахованного имущества (его годных остатков), от прав на которое страхователь (выгодоприобретатель) отказался в соответствии с пунктом 5 статьи 10 Закона Российской Федерации от 27 ноября 1992 года № 4015-1 «Об организации страхового дела в Российской Федерации» в соответствии с главой 3 Положения № 710-П признается равной нулю?

Обновлено: 09.11.2021

В соответствии с подпунктом 3.1.19 пункта 3.1 Положения № 710-П стоимость вещей, кроме недвижимого имущества, указанного в пункте 3.6 Положения № 710-П, и товаров, подпадающих под исключение, предусмотренное в подпункте 3.1.2 пункта 3.1 Положения № 710-П, в том числе полученного страховой организацией застрахованного имущества (его годных остатков), от прав на которое страхователь (выгодоприобретатель) отказался в соответствии с пунктом 5 статьи 10 Закона Российской Федерации от 27 ноября 1992 года № 4015-1 «Об организации страхового дела в Российской Федерации», признается равной нулю.

31

В случае, если депозитарная расписка (ADR) на акции, которые допущены в перечень листов (списков), рынков, сегментов иностранных бирж, установленный Положением Банка России от 24 февраля 2016 года № 534-П «О допуске ценных бумаг к организованным торга», то возможно ли с 01.07.2021 г.:

- при расчете собственных средств принимать в составе активов ADR на акции по стоимости, отраженной на счетах бухгалтерского учета?

- принимать в покрытие страховых резервов и собственных средств ADR на акции в сумме, отраженной на счетах бухгалтерского учета без ограничений?

Обновлено: 09.11.2021

В случае, если депозитарные расписки выпущены на акции, которые удовлетворяют исключению из пункта 3.1.2 Положения № 710-П и не удовлетворяют подпунктам 3.1.14, 3.1.3, 3.1.4, 3.1.23 и 3.1.24 пункта 3.1 Положения № 710- П, то стоимость таких бумаг для целей Положения № 710-П определяется в соответствии с пунктом 3.11 Положения № 710-П по справедливой стоимости в соответствии с МСФО 13 и внутренним документом.

32

Верно ли, что положения, изложенные в главах 2, 3, 4 Положения № 710-П, не применяются к активам, риски изменения стоимости которых в соответствии с договорами страхования жизни в полном объеме возложены на выгодоприобретателей, в связи с тем, что в соответствии с главой 1 Положения № 710-П при определении величины собственных средств (капитала) страховой организации:

- не учитываются активы, риски изменения стоимости которых в соответствии с договорами страхования жизни в полном объеме возложены на выгодоприобретателей (подпункт 1.2.2 пункта 1.2 Положения № 710-П);

- не учитываются обязательства по выплате выгодоприобретателю величины изменения стоимости данных активов в виде резерва опций и гарантий, сформированного в соответствии с требованиями Положения № 557-П в размере, не превышающем размер данных активов (подпункт 1.3.2 пункта 1.3 Положения № 710-П)?

Обновлено: 09.11.2021

В соответствии с подпунктом 1.2.2 пункта 1.2 и подпунктом 1.3.2 пункта 1.3 Положения № 710-П при определении величины собственных средств страховой организации не учитываются активы, риски изменения стоимости которых в соответствии с договорами страхования жизни в полном объеме возложены на выгодоприобретателей, и соответствующие этим активам обязательства. Следовательно, к указанным активам не применяются положения, изложенные в главах 2, 3, 4 Положения № 710-П.

33

Верно ли, что в пункте 1.2.1 Положения Банка России от 10.01.2020 № 710-П «Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков» (далее — Положение № 710-П) под средствами обязательного медицинского страхования, предназначенными для оплаты медицинской помощи и находящимися на отдельном счете имеются в виду целевые средства ОМС, которые по состоянию на отчетную дату включают:

- денежные средства на отдельных расчётных счетах, где ведутся расчеты по ОМС;

- дебиторскую задолженность медицинских организаций и ТФОМС перед Обществом?

Обновлено: 25.06.2021

Под целевыми средствами ОМС, не учитываемыми в целях расчета собственных средств (капитала) страховой организации, необходимо понимать только средства, указанные в пункте 1.2.1 Положения № 710-П.

Права требования медицинских организаций, удовлетворяющие требованиям исключения из пункта 3.1.16, необходимо учитывать по стоимости по данным бухгалтерского учета страховой организации без учета резерва под обесценение в соответствии с пунктом 3.4 Положения № 710-П.

При определении стоимости активов для целей определения собственных средств (капитала) страховщика права требования к территориальному фонду обязательного медицинского страхования (далее — ТФОМС) учитываются согласно пункту 3.1.12.1 Положения № 710-П как права требования по денежному обязательству к контрагенту, имеющему кредитный рейтинг не ниже уровня, установленного решением Совета директоров Банка России (в целях Положения № 710-П кредитный рейтинг ТФОМС идентичен национальному рейтингу Российской Федерации).

34

Возможно ли с целью ускорения заполнения и валидации файла по форме 0420154 (разделы 2.22.1 и раздел  осуществлять группировку активов по всем основным параметрам, используемым в расчете (обязанное лицо, срок погашения, сроки действия договора (для расчета РНП)), а также указывать параметр группировки — номер генерального полиса?

осуществлять группировку активов по всем основным параметрам, используемым в расчете (обязанное лицо, срок погашения, сроки действия договора (для расчета РНП)), а также указывать параметр группировки — номер генерального полиса?

Обновлено: 25.06.2021

Да, в случае осуществления систематического страхования разных партий однородного имущества (например, товаров, грузов) на сходных условиях (в том числе в отношении страхователя, сроков действия договора, срока погашения и иные), в течение определенного срока на основании генерального полиса, предусмотренного статьей 941 Гражданского кодекса Российской Федерации, последний должен рассматриваться как один договор страхования независимо от количества страховых полисов, выдаваемых страхователю по отдельным партиям имущества, подпадающим под действие генерального полиса. Таким образом, в форме по ОКУД 0420154 возможна группировка по генеральному полису.

35

В каком подразделе раздела 2 «Отдельные виды активов» формы 0420154 «Отчет о составе и структуре активов» необходимо раскрыть дебиторскую задолженность ОМС:

2.27.1 «Права требования к медицинским организациям и учреждениям санаторно-курортного профиля. Права требования, стоимость которых в соответствии с Положением № 710-П признается равной нулю»;

2.34 «Средства обязательного медицинского страхования, удовлетворяющие подпункту 1.2.1 пункта 1.2 Положения № 710-П»;

2.39 «Прочие активы»?

Верно ли, что нет необходимости раскрывать в разрезе каждого контрагента и договора дебиторскую задолженность по ОМС, т.к. она признаётся равной нулю по причине отсутствия рейтинга у медицинских организаций и ТФОМС, в соответствии с пунктом 3.1.12.1 Положения № 710-П?

Обновлено: 25.06.2021

По операциям в сфере ОМС дебиторская задолженность (включая авансовые платежи) отражается по показателям подразделов 2.26 «Права требования по суброгациям и регрессам» (по расчетам с юридическими и физическими лицами, причинившими вред здоровью застрахованных лиц), 2.27 «Права требования к медицинским организациям и учреждениям санаторно-курортного профиля» (по расчетам с медицинскими организациями) и 2.32 «Прочие права требования» (по расчетам с территориальными фондами ОМС) формы 0420154 «Отчет о составе и структуре активов» .

В случае, если стоимость дебиторской задолженности по операциям в сфере ОМС признана в соответствии с Положением № 710-П равной нулю, она отражается в подразделах «Права требования, стоимость которых признана равной нулю» указанных подразделов раздела 2 «Отдельные виды активов» отчетности по форме 0420154 (без указания информации по каждому контрагенту и договору в сфере ОМС).

Обращаем внимание, что в отчетности по форме 0420154 отражаются сведения о средствах ОМС, соответствующих требованиям подпункта 1.2.1 пункта 1.2 Положения № 710-П, то есть сведения о средствах ОМС, предназначенных для оплаты медицинской помощи, поступающих в страховую медицинскую организацию в соответствии с Федеральным законом от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации», находящихся на отдельном счете (за исключением средств, признаваемых в соответствии с частью 4 статьи 28 указанного Федерального закона собственными средствами страховой медицинской организации), в размере, не превышающем размер обязательств, указанных в подпункте 1.3.1 пункта 1.3 Положения № 710-П.

36

В соответствии с главой 4 Положения № 710-П, величина отложенного налогового обязательства (ВОНО) определяется по формуле, учитывающей ОНО — величина отложенного налогового обязательства по данным бухгалтерского учета.

В данном случае необходимо ли использовать чистую сумму отложенных налоговых обязательств (сумма ОНО за вычетом ОНА)? Либо нужно использовать полную сумму отложенных налоговых обязательств (до вычета ОНА) как раскрывается в Примечаниях к отчетности?

Обновлено: 25.06.2021

Указания Банка России от 06.04.2021 № 5771-У «О внесении изменений в Положение Банка России от 10 января 2020 года № 710-П «Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков» (далее — Указание № 5771-У) вносит изменения в Положение № 710-П в части расчета ОНО. Актуальная формула содержит ОНОкорр, которое определяется:

для страховщиков, осуществляющих страхование иное, чем страхование жизни, — как величина отложенного налогового обязательства по данным бухгалтерского учета;

для страховщиков, осуществляющих страхование жизни, — как величина отложенного налогового обязательства, уменьшенная на величину отложенного налогового актива по вычитаемым временным разницам, если изменения в активах и в обязательствах, повлекшие возникновение этих отложенных налоговых активов и отложенных налоговых обязательств, учитываются при определении налоговой базы по налогу на прибыль.

Величина отложенного налогового обязательства и величина отложенного налогового актива по вычитаемым временным разницам для страховщиков, осуществляющих страхование жизни, определяется в соответствии с отраслевыми стандартами бухгалтерского учета на основе данных, содержащихся в регистрах бухгалтерского учета, с исключением данных по активам, стоимость которых признана равной нулю в соответствии с пунктом 3.1 Положения № 710-П (кроме подпункта 3.1.22 пункта 3.1 Положения № 710-П), а также по активам и обязательствам, не учитываемым при определении величины собственных средств страховщика на основании пунктов 1.2 и 1.3 Положения № 710-П соответственно.

При этом под ОНО (ОНОкорр) по данным бухгалтерского учета подразумевается величина остатка по счету «61701_Отложенное налоговое обязательство».

37

Верно ли, что условие о пороговом значении для целей расчета риска 2, которое не должно превышать 0,5% от суммарной стоимости активов для первой категории контрагентов, которое страховая организация должна установить во внутреннем документе согласно пункту 8 Положения № 710-П, действует для юридических и физических лиц, отнесенных к 18-19 группам кредитного качества?

Обновлено: 25.06.2021

В соответствии с пунктом 8 Приложения 1 к Положению №

710-П

к первой категории контрагентов относятся в том числе обязанные лица, включая физических лиц, если концентрация на обязанное лицо превышает пороговое значение, определяемое страховой организацией во внутреннем документе и не превышающее 0,5 процента от суммарной стоимости активов страховой организации. Так как обязанные лица, если они или их ценные бумаги относятся к

1–17

группам кредитного качества, за исключением физических лиц, всегда относятся к первой категории контрагентов, то условие на превышение порогового значения относится к физическим лицам (15 группа кредитного качества) и юридическим лицам, отнесенным к

18-19

группам кредитного качества.

46

Какие активы и обязательства, возникающие в связи со срочными сделками, учитываются в ограничениях пункта 2.4 Положения № 710-П?

Обновлено: 12.05.2021

В соответствии с пунктом 2.4.3 Положения № 710-П вне зависимости от того формирует ли производный финансовый инструмент актив или обязательство, необходимо учитывать совокупную стоимость лотов производных финансовых инструментов, базисных активов производных финансовых инструментов (базисных активов производных финансовых инструментов, являющихся базисными активами производных финансовых инструментов) (если условиями производного финансового инструмента или условиями его базисного актива, которым является производный финансовый инструмент, не предусмотрен лот) (за исключением опционов, по которым страховщик имеет право требовать от контрагента покупки или продажи базисного актива), а также принятых обязательств по поставке активов по сделкам с датой исполнения более трех дней (кроме сделок с недвижимостью) (срочная сделка). При этом лоты/базисные активы производных финансовых инструментов, по которым осуществляется клиринг, учитываются в объеме лотов/базисных активов открытой позиции, скорректированной по результатам клиринга.

Таким образом, под ограничение пункта 2.4 подпадают все активы и обязательства, возникающие в связи со срочными сделками, в том числе на покупку или продажу активов.

47

Как следует страховой компании при определении стоимости активов в соответствии с требованиями Положения № 710-П рассматривать акции и паи инвестиционных фондов?

Обновлено: 12.05.2021

Стоимость инвестиционных паев интервальных паевых инвестиционных фондов, за исключением фондов, правилами доверительного управления которых предусмотрена возможность погашения инвестиционных паев в течение года и которые размещают на официальном сайте управляющей компании в информационно-телекоммуникационной сети Интернет на ежедневной основе по состоянию на предыдущий рабочий день справки о стоимости чистых активов фонда, которые являются доступными на указанном сайте не менее трех месяцев с даты их опубликования в соответствии с пунктом 3.1.6 Положения № 710-П равна нулю.

Стоимость инвестиционных паев закрытых паевых инвестиционных фондов равна нулю.