Группа компаний – одна из форм существования ЮЛ, отличающаяся своими преимуществами и недостатками. Предполагает особый порядок организации.

Как выявить и учесть общие экономические интересы группы компаний (участников холдинга) при совершении крупных сделок и сделок, в совершении которых имеется заинтересованность?

Понятие группы компаний и законодательное обоснование

В законе отсутствует понятие «группа компаний». Ранее оно содержалось в законе «О финансово-промышленных группах», однако действовал он до 2007 года. Был отменен в связи с необходимостью прекращения чрезмерного государственного регулирования. На данный момент к группам компаний применимы следующие законы:

- Глава 3.1. «Консолидированные группы налогоплательщиков». Данная глава может применяться весьма ограничено. Связано это с тем, что она регулирует только налогообложение и касается крупных организаций с общим объемом выручки от 100 миллиардов рублей.

- ФЗ «О конкуренции». В нем речь идет об аффилированных лицах. То есть о тех лицах, которые могут воздействовать на работу организации. Это понятие близко к понятию групп компаний, однако оно не является эквивалентным.

Группа компаний и холдинг – это разные понятия. Под холдингом понимают совокупность организаций, где головная компания имеет полномочия на управление дочерними фирмами. Понятие группы компаний в законе отсутствует. Однако сделать вывод о содержании термина можно из сложившейся практики. Группа компаний – это несколько ЮЛ, которые добровольно признают себя группой. У всех организаций, входящих в группу, есть общий круг владельцев.

Как проводится оценка систем внутреннего контроля и управления рисками при проведении аудита групп компаний?

Преимущества групп компаний

Организации довольно часто объединяются в группы. Связано это со следующими преимуществами этой юридической формы:

- Экономия на закупках. Закупки у поставщиков в большом объеме предполагают получение скидок.

- Отстаивание общих интересов. Участники группы получают возможность лоббировать общие интересы в государственных органах.

- Увеличение управляемости. Большой компанией очень сложно управлять. Проще разделить ее на ряд компаний и назначить в каждой своего управляющего.

- Успешная работа по каждому направлению. Группа компаний позволяет разделить зоны ответственности. К примеру, одна компания занимается транспортировками, другая – рекламой.

- Возможность привлечения менеджеров высокого профессионального уровня. Для управления крупной компанией можно пригласить топ-менеджера. Однако большой организацией очень сложно управлять. Проще разделить фирму на ряд компаний, каждой из которой будет управлять профессиональный менеджер.

- Осуществление оперативного управления. Опыт показывает, что в крупной компании все решения принимаются и реализуются очень медленно. Деление организации на части позволит повысить оперативность.

- Повышение качества продукции. Крупная компания, разделенная на части, как правило, обладает всеми ресурсами для производства продукта за счет самодостаточной системы. Группа организаций занимается и изготовлением товара, и его транспортировкой, и рекламой. Все это позволяет увеличить конкурентоспособность компании.

- Согласованная работа. Все компании придерживаются общей финансовой и инвестиционной политики. Это увеличивает эффективность предпринимательской деятельности.

- Увеличение лояльности со стороны контрагентов. Разделение компаний позволяет создать имидж крупной и влиятельной структуры. Это позволит привлечь новых партнеров, инвесторов.

- Распределение коммерческих рисков. Если одна из компаний будет работать с низкой эффективностью, это не окажет значительного влияния на остальные организации.

Организация групп компаний – это вовсе не гарантия получения всех перечисленных преимуществ. Оценить все достоинства этой правовой формы можно только при правильной организации и грамотном управлении.

Вопрос: Внутри группы компаний есть необходимость передачи имущества от материнской организации (АО) в пользу дочерней (100%-ное участие) без изменения размера уставного капитала. Закупка оборудования для реализации нового глобального проекта на территории нескольких регионов РФ осуществляется через материнскую компанию, которая распределяет его между дочерними обществами, задействованными в реализации данного проекта. Какие правовые конструкции можно использовать при передаче оборудования? Как они влияют на учет и налогообложение?

Посмотреть ответ

Недостатки групп компаний

Группа компаний – форма, обладающая несомненными преимуществами. Но у нее есть и недостатки:

- Отсутствие конкуренции внутри группы, что может привести к нерентабельности отдельных производств и снижению эффективности.

- Усложненность иерархической структуры, бюрократия.

- Различное налогообложение для каждой из компаний, что предполагает определенные неудобства.

Еще один из очевидных недостатков – отсутствие законодательного регулирования. В нормативных актах не содержится даже понятия «группы компаний». Тем более в законе ничего не говорится о порядке организации рассматриваемой структуры.

Особенности организации группы компаний

Порядок организации не установлен нормативными актами. По этой причине группу компаний юридически оформлять не требуется. Разделение организаций устанавливается исключительно внутренними документами. Их нужно сформировать и утвердить внутри компании. Законодательство позволяет формировать дочерние общества. Это организации, которые с одной стороны являются автономными, а с другой – управляются головным офисом.

То есть первый шаг к созданию групп компаний – формирование зависимых компаний. Сделать это можно несколькими способами:

- Созданием дочерних организаций.

- Приобретением контрольного пакета акций другой компании.

- Заключением договора о совместной деятельности.

Второй шаг – разработка внутренних актов. Они будут регулировать порядок управления, особенности взаимодействия между компаниями.

Какую отчетность нужно представлять по международным группам компаний?

В каких случаях актуально создание группы компаний?

Создание группы компаний – не всегда наилучшее решение. Разделять большую организацию имеет смысл только в том случае, если на это есть действительная необходимость:

- Компания слишком большая, ей сложно управлять.

- Организация работает сразу по нескольким направлениям: реклама, транспортировка и прочее.

Объединение в группу компаний – это, как правило, способ упростить управление. Все объединенные организации должны быть связаны между собой для согласованной работы.

Как заполнить уведомление об участии в международной группе компаний?

Документооборот внутри групп компаний

Разрозненная структура компаний предполагает усложнение документооборота. На эту часть работы нужно обратить особое внимание. Существует два варианта организации документооборота:

- Разделение зоны ответственности. В этом случае компания будет отвечать за одну часть документооборота (к примеру, регистрация документов, контроль над их исполнением), другая – за оставшуюся (например, учет документации).

- Собственная система документооборота в каждой компании. В этом варианте каждая организация имеет свое делопроизводство.

Первый вариант актуален в том случае, если дочерние компании возникли из одной головной организации. То есть они тесно связаны друг с другом. Второй вариант подходит для разрозненных компаний, которые были объединены в группу.

Рекомендации к оптимизации документооборота

Документооборот можно оптимизировать. Для этого нужно соблюсти следующие требования:

- Формирование общей инструкции по делопроизводству.

- Организация в каждой компании своей службы делопроизводства. Численность ее зависит от размера компании.

- Установление правил движения документационных потоков между компаниями, входящими в группу.

Для передачи сведений между компаниями может использоваться электронная переписка. Для передачи важных документов следует обратиться к службе курьерской доставки.

В чем преимущества холдинга как схемы управления бизнесом?

Как повысить рентабельность производства путем создания группы компаний?

Что нужно учитывать при налоговом планировании в холдинге?

Как избежать споров с налоговиками при проверке налоговых операции компаний холдинга?

Как применять системный подход к налоговому планированию внутри холдинга?

Преимущества холдинга как схема управления бизнесом

В России холдинги — одна из самых распространенных и самых эффективных форм предпринимательской деятельности для среднего и крупного бизнеса.

Но в законодательстве есть только понятие «банковский холдинг» и «банковская группа»[1].

В отношении юридических лиц небанковской сферы законодательного определения понятий «холдинг» и «группа компаний» нет. При этом на практике эти понятия часто употребляются: под холдингом подразумевается группа компаний, ведущих согласованную предпринимательскую деятельность и связанных между собой отношениями собственности и экономической зависимости. Хозяйственное общество признается дочерним, если другое (основное) хозяйственное общество или товарищество в силу преобладающего участия в его уставном капитале, либо в соответствии с заключенным между ними договором, либо иным образом имеет возможность определять решения, принимаемые таким обществом.

Преобладающее участие предполагает, что основное общество (товарищество) обладает таким количеством акций или долей в уставном капитале дочернего общества, которое позволяет предопределять результаты голосования на общем собрании участников.

К сведению

На практике преобладающим участием обычно считается такая доля участия в хозяйственном обществе, которая составляет более чем 50 % голосующих акций АО или уставного капитала ООО.

Основные элементы холдинга:

• головное предприятие, которое управляет подчиненными компаниями;

• мелкие структуры, зависящие от основной организации (например, дилеры, поставщики, представительства);

• зависимые дочерние хозяйственные общества, которые не обладают статусом юридического лица.

Преимущества холдинговых структур

Преимущества интеграции предприятий в холдинговую структуру:

• повышается стабильность, устойчивость организации;

• проще контролировать риски;

• можно контролировать деятельность дочернего общества;

• проще осуществлять финансовое и налоговое планирование.

Каких-либо требований к структуре или составу холдинга или группы компаний в законодательстве нет, как нет и требований к порядку их образования и регистрации.

Холдинговую структуру обычно используют, когда собственникам необходимо организовать контроль над группой активов. Для этого организуется управляющая (головная) компания, которая разрабатывает и применяет систему управления всеми дочерними компаниями и контролирует участников холдинга посредством участия в уставном капитале.

Основное условие, которое позволяет признать соответствующее общество дочерним предприятием, — наличие у другого (основного) общества возможности определять решения, принимаемые таким обществом (п. 1 ст. 105 ГК РФ).

Роль дочерних компаний в структуре холдинга

Как альтернатива системе холдинга закон предусматривает возможность создания филиалов или обособленных подразделений в рамках одного юридического лица. Но нередко дочерние компании в структуре холдинга оказываются более гибкими. Они могут действовать удобными для них методами и средствами, вести отчетность силами своей бухгалтерии. Часто «дочки» более самостоятельны и независимы от центрального офиса, чем обособленные подразделения, в том числе в налоговых вопросах.

Основные налоги за филиалы платит головная организация по месту ее нахождения и постановки на учет, тогда как дочерние компании отчитываются по месту своей регистрации. Благодаря этому они получают доступ к региональным преференциям по налогам, могут избежать высоких налоговых ставок и попасть под ряд местных финансовых льгот и привилегий, тем самым сокращая налоговую нагрузку на группу компаний в целом.

При этом юридически компании холдинга в любом случае подконтрольны центральному офису. Для этого в холдинге разрабатываются системы управления различными сегментами деятельности: доходами, расходами, кадрами, инвестициями, чистой прибылью.

Единой системы управления, подходящей всем и сразу, нет. Она разрабатывается исходя из цели создания, охвата видов деятельности. Учет этих факторов позволяет минимизировать ошибки в планировании деятельности холдинга.

Как повысить рентабельность производства путем создания группы компаний

Важную роль в общей системе планирования в холдингах занимает планирование расходов. Плановый расчет и оптимальное значение расходов в процессе работы гарантируют прибыльность деятельности всех компаний группы. А это, в свою очередь, позволяет минимизировать претензии налоговых органов, которые всегда возникают, если компании холдинга убыточны.

Кроме этого, рентабельность продаж и конкурентоспособность прямо связаны с уровнем расходов — он не должен превышать среднеотраслевой.

Рассмотрим на примере, как повысить рентабельность производства, создав группу компаний.

Компания А работает на общей системе налогообложения (ОСНО) и занимается следующими видами деятельности:

• выпекает хлебобулочные изделия;

• разрабатывает и производит упаковочные материалы для пищевых продуктов собственного производства;

• проводит маркетинговые исследования новых направлений в развитии пищевой промышленности для собственных целей.

Основные показатели финансовой деятельности компании за 2021 г. удовлетворительные (табл. 1).

В декабре 2021 г. компания проанализировала перспективы развития в своем регионе производства пищевой упаковки и проведения маркетинговых исследований. Как показали результаты анализа, эти виды деятельности в регионе являются перспективными, спрос на услуги выше, чем предложение. Поэтому решили создать холдинг, в состав которого войдут:

• материнская компания А;

• дочерняя компания Б. Вид деятельности — производство пищевой упаковки. Работает на упрощенной системе налогообложения (УСН), объект налогообложения «доходы, уменьшенные на величину расходов» по ставке 15 %). Доля участия материнской компании А — 15 %. Оборудование передано от материнской компании по договору лизинга;

• дочерняя компания В. Вид деятельности — исследования конъюнктуры рынка. Работает на УСН, объект налогообложения «доходы» по ставке 6 %. Доля участия материнской компании А — 10 %. Оргтехника передана от материнской компании по договору лизинга.

Дочерние компании Б и В будут оказывать услуги материнской компании А и сторонним потребителям. Работа на УСН позволяет им не увеличивать стоимость своих услуг на НДС 20 % и благодаря этому иметь преимущество перед конкурентами.

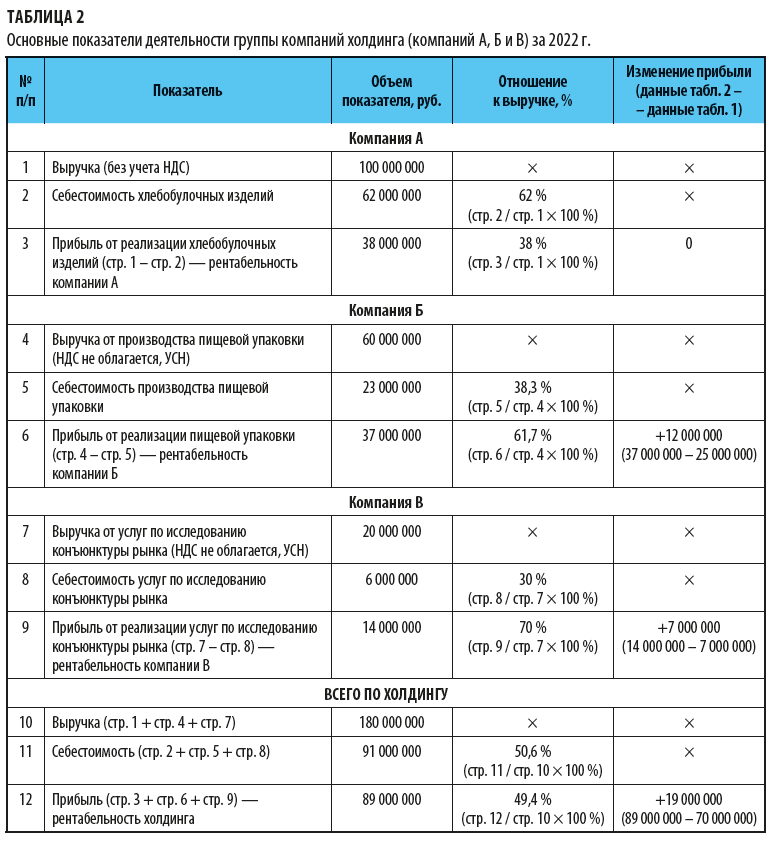

Основные показатели финансовой деятельности группы компаний в результате создания холдинга представлены в табл. 2.

Вывод

Создание холдинговой структуры принесло компании А определенные выгоды:

1. Применение в дочерних компаниях УСН позволило увеличить прибыль на 19 000 000 руб. При этом в самой материнской компании А за 2022 г. объем выручки и себестоимость продукции не изменились.

2. Благодаря работе на льготной системе налогообложения новых клиентов компании Б и В смогли привлекать без дополнительного налогового обременения по НДС в размере 20 %.

3. Так как оборудование, кадровые резервы изначально были у материнской компании, то начало деятельности дочерних компаний не требовало внешних инвестиций.

4. Налоговые риски по спорам с налоговыми органами по искусственному делению бизнеса минимальны, так как дочерние компании реализуют услуги не только материнской компании, но и иным независимым организациям. При этом расценки для всех заказчиков едины.

5. Так как дочерние компании часть прибыли перечислят материнской в виде дивидендов, то компания А получит дополнительную прибыль от дочерних структур.

Что нужно учитывать при налоговом планировании в холдинге

При налоговом планировании в группе компаний важно учитывать то, что в составе группы есть организации, применяющие как общие, так и специальные системы налогообложения.

[1] Статья 4 Федерального закона от 02.12.1990 № 395-I «О банках и банковской деятельности» (в ред. от 05.12.2022).

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2023.

В августе прошлого года в налоговом кодексе появилась статья, которая признала незаконным создание группы компаний с целью снизить выплаты в бюджет.

Государственной Думой в августе прошлого года был принят федеральный закон № 163, который ввел в Налоговый Кодекс статью 54.1, говорящую о том, что создание группы компаний с единственной целью — уменьшить выплаты налогов в бюджет — незаконно. Эти поправки поменяли правила игры для предпринимателей. Эксперт по налогообложению Владимир Туров (г.Москва) дал несколько рекомендаций для бизнесменов, как работать в сложившихся условиях.

— В прошлом году законодатели приняли около 500 разнообразных законов. Часть из них вносит изменения в Налоговый Кодекс: 335-ФЗ, 266-ФЗ, 163-ФЗ. Смысл последнего звучит так: снижение налогов не может быть единственной деловой целью. То есть, если вы умышленно совершали какие-то операции для того, чтобы заплатить меньше налогов, то перечислить их вас заставят.

Как только закон вступил в действие, им начали пользоваться сотрудники налоговой для доказательства того, что создание группы компаний на спецрежимах — это целенаправленный уход от налогов.

Усугубило ситуацию определение Конституционного суда РФ № 1440-О от 04.07.2017 года, в котором суд признал несколько организаций, работающих на УСН (упрощенной системе налогообложения), взаимозависимыми, несмотря на их самостоятельность, и начислил налог на добавленную стоимость и налог на прибыль.

Сложилась непростая ситуация — налоги доначисляли даже тем компаниям, которые были чисты перед законом. В связи с этим бизнесмены стали задаваться вопросом, как законно создать группу компаний в сложившейся ситуации?

Обоснованные деловые цели

Важно помнить, что группа компаний не появляется просто так, из ниоткуда. Что это действие должно быть обосновано с экономической точки зрения. Например, дополнительное извлечение прибыли для группы компаний и ее собственников за счет экспансии в другие регионы или увеличение оборотов всей группы компаний, благодаря созданию новых лиц в новых нишах. Я выделяю порядка 25 таких причин и целей. При этом цель, по которым создается группа компаний, также может быть административного характера или касаться таких вещей, как безопасность активов или защита интересов собственника.

Признаки самостоятельности

Создавая новое юридическое лицо, бизнесмен должен помнить, что свежеиспеченная компания обязана соответствовать признакам добросовестности и самостоятельности, а не быть формальной и существовать только на бумаге.

Это значит, что у нее должно быть собственное помещение в аренде, должно хватать персонала для реальной деятельности, должна быть прибыль, в конце концов, даже бытовые расходы, вроде чая, сахара, моющих средств должны присутствовать. Не говоря уже о собственном документообороте и разных учредителях!

Признаки добросовестности

Бизнесмены зачастую пренебрегают ими, не осознавая важности этих пунктов. Цены на товары, которые соответствуют рынку, небольшая конкуренция между вашими компаниями, если они работают в одной нише, своевременная уплата налогов, отсутствие большой кредиторской и дебиторской задолженности. Если изложить их кратко — это те факторы, по которым контрагент может убедиться, что компания реальна и ей можно доверять. Здесь также важно отказаться от формального подхода.

Полезные письма ФНС

Грамотно создать группу компаний поможет изучения следующих документов.

Первый — письмо ФНС от 16 августа 17 No СА-4-7/16152. Это подробные инструкции для сотрудников налоговой о том, как следует применять статью 54.1 НК РФ. Автор документа рассказывает, как собирать доказательства для суда. Но тут у нас есть преимущество. Вся судебная работа налоговой строиться на поиске «кривых» схем оптимизации. Если вы все сделали правильно и в рамках закона, то вас это не коснется. поэтому советую изучить это письмо.

Второй — письмо ФНС от 11 августа 17 года No СА-4-7/15895. Этот документ создан в помощь налоговикам для вычисления схем, связанных с «обналом». Основываясь на опыте предыдущих лет, они выработали критерии, которые помогут в 2018 году выявлять цепочки фирм-«однодневок». Изучив эти критерии, я пришел к выводу, что они все так или иначе касаются не соблюдения принципов самостоятельности, которые получают участники моих семинаров. Так что, если у вас с этим все в порядке — бояться нечего.

Третий и, пожалуй, самый важный и актуальный на сегодня документ — письмо ФНС России от 31 октября 2017 года №ЕД-4-9/22123. Это, без сомнения, шедевр здравомыслия, который защищает честных налогоплательщиков.

Если вы раздробили бизнес не для того, чтобы тупо по формальному признаку уходить от уплаты налогов, а если у вас была для этого экономическая причина и цель. Если не было никакого формализма, если это были не компании-пустышки, если это реально работающие организации, конкурирующие между собой. Если у каждой организации есть своя деловая цель, каждая организация самостоятельно извлекает прибыль, каждыми организациями руководят разные директоры, персонал разный, реклама и сайт в интернете разные. Это — третье — письмо разослали по всей стране с требованием, чтобы налоговики перестали придираться к бизнесменам и начали это письмо исполнять. Теперь вы, честные бизнесмены, законно снижающие налоги, законно использующие, в том числе, спецрежимы, будете защищены.

80 законов правильного дробления бизнеса

Осенью, когда суды начали применять нормы 163-ФЗ и доначислять бизнесменам налоги за созданные ими группы компаний, я задумался: «Чем же я могу помочь российский предпринимателям?» И со своими специалистами выработал 80 законов правильного дробления, которыми делюсь на своих семинарах. Это крайне полезная информация, которая поможет сделать все грамотно.

О 80 законах правильного дробления бизнеса и других законных способах снизить налоги организации я расскажу предпринимателям на своем ближайшем семинаре-практикуме в Новосибирске «Законное снижение налогов без «обнала» и защита активов в условиях 2018 года», который пройдет 5-6 марта в «Экспоцентре».

Подробнее о семинаре В. Турова: в-туров.рф или по телефону (383) 2-380-380

Организатор: ЮК «Туров и Побойкина — Сибирь»