Организации и ИП, которые вовремя не сдают декларацию по НДС, получают штраф. Также штрафы полагаются за неуплату налога. Расскажем о этих видах штрафов по НДС, порядке их уплаты и способах избежать наказания.

Штраф за несвоевременную сдачу декларации по НДС

За несдачу НДС и представление отчета позже срока положены предупреждения, штрафы и даже блокировка счетов, если опоздать с отчетом на 10 рабочих дней.

Когда сдавать декларацию

Не позднее 25 числа месяца, следующего за истекшим кварталом. В 2021 году сроки следующие:

- 1 квартал — 26 апреля 2021 (срок переносится, если последний день сдачи выпадает на выходной день);

- 2 квартал — 26 июля 2021;

- 3 квартал — 25 октября 2021;

- 4 квартал — 25 января 2022.

Если вы сдали декларацию по НДС на бумаге, хотя должны были сделать это в электронной форме, налоговая не примет отчет и он будет считаться непредставленным. Сроки не заморозят на то время, которое вы потратите на переделку и повторную подачу. В таком случае, если вы подаете бумажную декларацию в последний день сдачи, гарантированно придется заплатить штраф за просрочку.

Кого накажут за опоздание

Отвечать за просрочку будут:

- организации и предприниматели (в т. ч. налоговые агенты) — штраф по ст. 119 НК РФ;

- должностные лица организации (директор, главбух и пр.) — предупреждение или штраф по ст. 15.5 КоАП РФ.

Предпринимателя нельзя оштрафовать дважды за одно нарушение, поэтому он заплатит только штраф по налоговому кодексу, а к административной ответственности привлечен не будет.

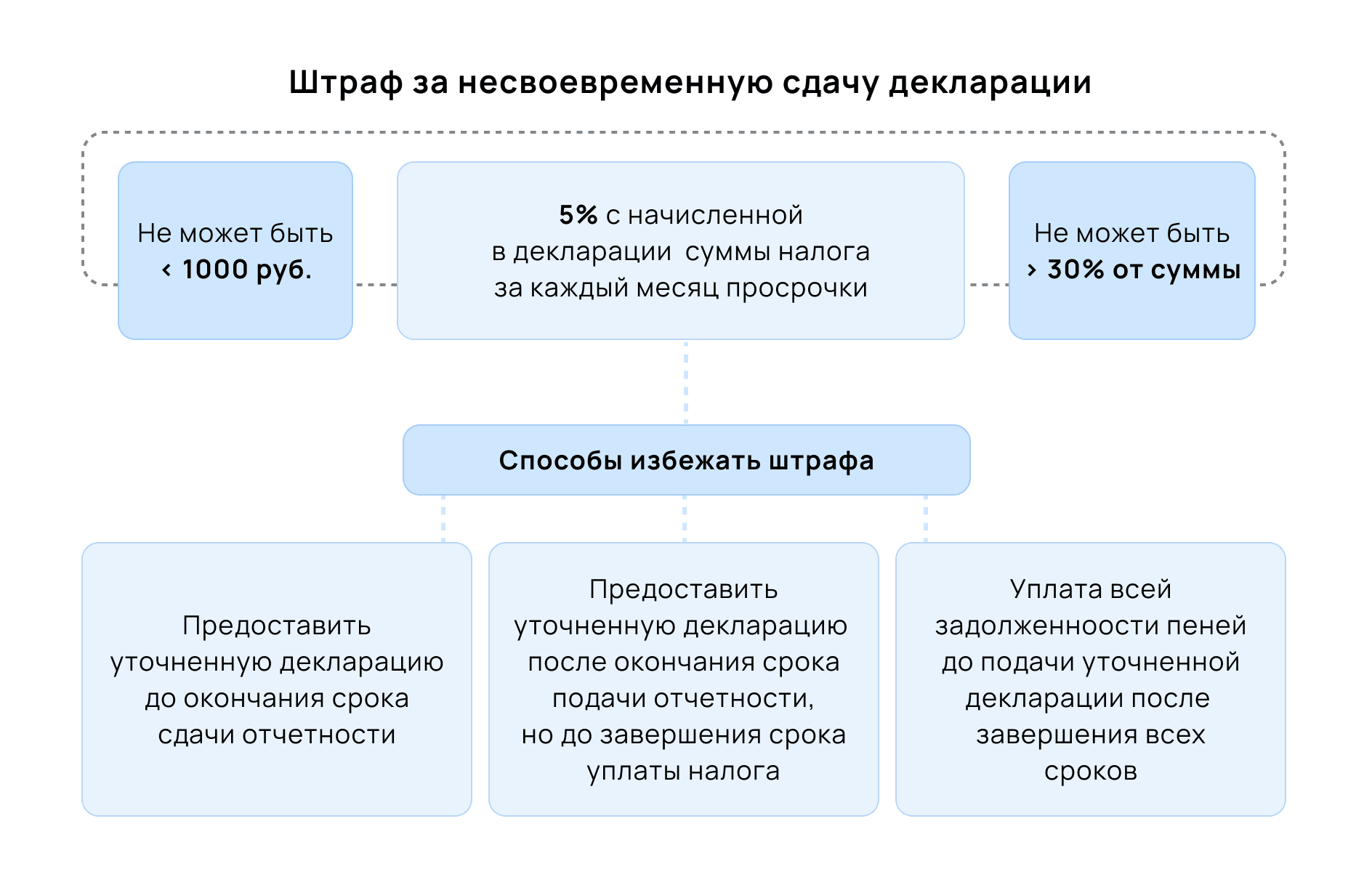

Размер штрафа и порядок расчета

Штраф по ст. 15.5 КоАП РФ — от 300 до 500 рублей. Его размер устанавливает суд. Тут все просто, никаких нюансов.

Штраф по ст. 119 НК РФ — 5 % от неуплаченной вовремя суммы НДС по декларации. Проценты начисляют за каждый месяц просрочки, в том числе за неполные. Посчитает штраф налоговая, но мы объясним алгоритм, чтобы вы понимали, как он формируется. Для расчета надо знать сумму неуплаченного налога и количество полных и неполных месяцев, прошедших со дня, в который истек срок подачи отчета. Формула следующая:

Штраф = Неуплаченный НДС × 5 % × Кол-во полных и неполных месяцев, прошедших со дня просрочки

Важно помнить, что налог разрешается платить тремя равными платежами — не позднее 25 числа каждого из трех месяцев, идущих за отчетным кварталом. Это значит, что штраф считают только по той сумме налога, которую уже не заплатили вовремя.

Пример. Организация сдала декларацию и заплатила налог за 1 квартал 2021 года 5 мая, а не 26 апреля, как полагается. Сумма налога, заявленного в декларации к уплате — 300 000 рублей. Но на дату сдачи отчета прошел только срок уплаты первой ⅓ платежа. Это значит, что для расчета штрафа возьмут 100 000 рублей — ⅓ от 300 000 рублей.

Просрочка составила один неполный месяц — с 26 апреля по 5 мая.

Размер штрафа составит: 100 000 рублей × 5 % × 1 месяц = 5 000 рублей.

При расчете суммы штрафа есть и ограничения — он не должен быть меньше 1 000 рублей и больше 30 % от суммы неуплаченного НДС. Минимальный штраф платят, если:

- налог заплатили вовремя, а с декларацией опоздали;

- в декларации сумма НДС к уплате 0 рублей или заявлен налог к возмещению;

- на дату уплаты НДС была переплата, которая покрывала сумму налога.

Штрафы за неуплату НДС в 2021 году

Неуплата НДС бывает полной и неполной, умышленной и неумышленной. Это нарушение, за которое плательщиков налога привлекают к ответственности по ст. 122 НК РФ. Причиной может стать заниженная налоговая база, неправильно рассчитанный налог, мошеннические действия и пр. Также возможен штраф за грубое нарушение правил учета по ст. 120 НК РФ.

Штраф за неуплату НДС

Штраф назначается за занижение базы по НДС, ошибки в расчетах и незаконные действия.

Штраф за неумышленную неуплату — 20 % от суммы долга. Такой размер применяется из-за случайных ошибок в расчетах, технических неполадок, низкой квалификации бухгалтера и пр. Если налоговая выяснит, что вы не заплатили НДС умышленно, штраф увеличится до 40 %. Умышленным посчитают занижение налога при «нарисованном» входящем НДС, имитации реальной деятельности и пр.

Дополнительно к сумме штрафа надо доплатить сам неуплаченный налог и пени за каждый день просрочки.

Избежать штрафа можно, если вы:

- правильно посчитали и отразили в декларации налог, но не заплатили в бюджет вовремя;

- занизили налог в первичной декларации, но успели погасить недоимку, пени и сдать уточненку, до того как налоговая нашла ошибку;

- переплачивали НДС в прошлых кварталах и суммы переплаты достаточно для покрытия недоимки;

- подали уточненку, до того как закончился срок приема первичных деклараций.

Штраф за грубое нарушение правил учета

К грубому нарушению относится несвоевременное или неверное отражение операций в учете и отчетности, отсутствие первичных документов, счетов-фактур, бухгалтерских и налоговых регистров.

Если такие нарушения привели к занижению налоговой базы, штраф составит 20 % от суммы долга по налогу, но не меньше 40 000 рублей. Также придется погасить долг и уплатить пеню.

Штраф за опоздание с уплатой НДС

За несвоевременную уплату налога отдельный штраф в НК РФ не предусмотрен. Но придется заплатить пеню.

Пример расчета пени. ООО «Игристое» уплатило всю сумму НДС за 1 квартал 2021 года единовременно — 30 июня. По правилам надо было распределить сумму налога на три равных платежа и перечислить до 25 апреля, мая и июня. Получается, что «Игристое» просрочило все три платежа. Сумма неуплаченного вовремя НДС 300 000 рублей — по 100 000 рублей ежемесячно. Предположим, что ставка рефинансирования ЦБ РФ не менялась весь срок — 4,25 %.

Периоды просрочки и пеня следующие:

- первый платеж (26 апреля 2021) — 65 дней

(100 000 × 30 × 4,25 / 300) + (100 000 × 35 × 4,25 % / 150) = 1 416,67 рубля

- второй платеж (25 мая 2021) — 36 дней

(100 000 × 30 × 4,25 / 300) + (100 000 × 6 × 4,25 % / 150) = 595 рублей

- третий платеж (25 июня 2021) — 5 дней

(100 000 × 5 × 4,25 / 300) = 70,83 рубля

Итого пеня составит 2 082,5 рубля.

Упростить расчет поможет специальный калькулятор. Главное, не забудьте посчитать пеню отдельно для каждой ⅓ платежа по НДС.

Ведите учет НДС и сдавайте декларации в Контур.Бухгалтерии, чтобы не опаздывать и не ошибаться в расчетах. Сервис поможет автоматизировать работу с НДС и автоматически заполнит декларацию данными, которые вы ввели в программу. Также в Бухгалтерии можно проводить расчеты с сотрудниками, вести бухгалтерский учет, проверять контрагентов и консультироваться с экспертами. Все новые пользователи получают 14 дней работы в подарок.

Вопрос: О способах представления декларации по НДС, а также функциях оператора электронного документооборота.

Ответ: Федеральная налоговая служба, рассмотрев обращение, сообщает следующее.

Удостоверяющий центр ФНС России (далее — УЦ ФНС России) осуществляет свою деятельность, руководствуясь положениями Федерального закона от 06.04.2011 N 63-ФЗ «Об электронной подписи» (далее — Федеральный закон N 63-ФЗ), в соответствии с Порядком реализации ФНС России функций аккредитованного удостоверяющего центра, утвержденным приказом ФНС России от 30.12.2020 N ВД-7-24/982@ (зарегистрирован Минюстом России 14.05.2021 N 63416).

В соответствии с частью 2 статьи 10 Федерального закона N 63-ФЗ участники электронного взаимодействия не вправе устанавливать иные, за исключением предусмотренных настоящим Федеральным законом, ограничения признания усиленной квалифицированной электронной подписи. Нарушение запрета на ограничение или отказ от признания электронных документов, подписанных квалифицированной электронной подписью, соответствующей предъявляемым к ней требованиям, равнозначными документам на бумажном носителе, подписанным собственноручной подписью, а также нарушение запрета операторами государственных и муниципальных информационных систем, информационных систем, использование которых предусмотрено нормативными правовыми актами, или информационных систем общего пользования на предъявление требований о наличии в квалифицированном сертификате информации, не являющейся обязательной в соответствии с настоящим Федеральным законом и принимаемыми в соответствии с ним нормативными правовыми актами, по любым причинам, кроме предусмотренных настоящим Федеральным законом, не допускаются.

Использовать квалифицированный сертификат ключа проверки электронной подписи (далее — квалифицированный сертификат), полученный в УЦ ФНС России, возможно в том числе на всех электронных площадках и сервисах. При наличии проблем при использовании такого квалифицированного сертификата при участии в торгах Вы можете направить соответствующую информацию с подробным описанием проблемы в Министерство цифрового развития, связи и массовых коммуникаций Российской Федерации и в Федеральное казначейство (в случае, если на площадке осуществляются операции по государственным закупкам).

Порядок представления декларации по НДС установлен статьей 174 Налогового кодекса Российской Федерации (далее — Кодекс) и обязателен для всех налогоплательщиков НДС.

Согласно абзацу первому пункта 5 статьи 174 Кодекса налогоплательщики (в том числе являющиеся налоговыми агентами) обязаны представить в налоговые органы по месту своего учета налоговую декларацию по НДС по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота (далее — ОЭД).

Указанная норма Кодекса действует с 01.01.2015 и введена Федеральным законом от 28.06.2013 N 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям» в целях осуществления автоматического налогового контроля за операциями, облагаемыми НДС, и за правильностью применения налоговых вычетов по НДС, а также обеспечивает комплексное взаимодействие налогового органа и налогоплательщика в электронной форме.

При этом технологически ОЭД являются независимой стороной, осуществляющей функции формирования электронного документа «Подтверждение даты отправки» (далее — ПДО), который содержит дату и время отправки документа в налоговый орган.

В соответствии с пунктом 2.11 Методических рекомендаций по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по телекоммуникационным каналам связи, утвержденных приказом ФНС России от 31.07.2014 N ММВ-7-6/398@, при регистрации декларации в налоговом органе дата представления налоговой декларации (расчета) соответствует дате, зафиксированной в ПДО. Таким образом, в период декларационных кампаний, когда из-за большого объема деклараций по НДС в пиковые режимы могут наблюдаться задержки в обработке деклараций, на налогоплательщика не будут наложены штрафные санкции.

Также ОЭД обеспечивают функции гарантированной доставки деклараций большого объема и получение документов от налоговых органов в рамках проведения налоговых проверок.

Электронный сервис «Представление налоговой и бухгалтерской отчетности в электронном виде» на официальном сайте ФНС России в информационно-телекоммуникационной сети Интернет является пилотным проектом по организации услуги представления налоговой и бухгалтерской отчетности в электронной форме (приказ ФНС России от 15.07.2011 N ММВ-7-6/443@).

Функционал указанного сервиса не позволяет обеспечить весь комплекс мероприятий по взаимодействию налогоплательщиков и налоговых органов в рамках предоставления налогоплательщиками деклараций по НДС. Сервис находится в информационной системе ФНС России и может быть временно недоступен, в том числе в период декларационных кампаний.

С учетом изложенного нецелесообразно внесение изменений в Кодекс в целях обеспечения возможности использования сервиса для представления налоговой декларации по НДС в электронной форме.

Налоговую декларацию по НДС на бумажном носителе могут представить налогоплательщики, информация о деятельности которых согласно пункту 3 статьи 80 Кодекса отнесена к государственной тайне, а также налоговые агенты, не являющиеся налогоплательщиками НДС или освобожденные от исполнения обязанностей налогоплательщика в соответствии со статьей 145 Кодекса, при условии, что ими не выставляются счета-фактуры с выделением суммы НДС и не осуществляется посредническая деятельность (абзацы 2 и 3 пункта 5 статьи 174 Кодекса).

Таким образом, в настоящее время законодательством о налогах и сборах не предусмотрены другие способы представления декларации по НДС, кроме указанных выше — в электронной форме по телекоммуникационным каналам связи через ОЭД и в отдельно установленных случаях на бумажном носителе.

ОЭД, оказывающие услуги налогоплательщику, в том числе по предоставлению клиентского программного обеспечения собственной разработки, сертифицированных средств криптографической защиты информации, и осуществляющие передачу налоговой и бухгалтерской отчетности по телекоммуникационным каналам связи от налогоплательщиков или их представителей в налоговые органы в соответствии с требованиями Кодекса, реализуют свою деятельность на коммерческой основе и определяют стоимость оказываемых налогоплательщикам услуг самостоятельно. ФНС России не имеет отношения к ценовой политике, устанавливаемой ОЭД.

Дополнительно сообщается, что вопросы сдачи отчетности в Пенсионный фонд Российской Федерации не относятся к компетенции ФНС России.

ФНС России благодарит за обращение и за неравнодушное отношение к развитию сервисов и интернет-проектов.

Настоящее письмо не является нормативным правовым актом, не влечет изменений правового регулирования налоговых отношений, не содержит норм, влекущих юридические последствия для неопределенного круга лиц, носит информационный характер и не препятствует налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от положений настоящего письма.

Направляйте обращения с помощью сервисов «Обратиться в ФНС России» и «Личный кабинет». Это ускорит получение ответа.

Действительный

государственный советник

Российской Федерации

3 класса

А.В.ЕГОРИЧЕВ

Декларация по НДС должна представляться в электронном виде по ТКС. О том, как это сделать и какие есть исключения из этого правила, читайте в нашем материале.

Способы представления декларации по НДС

Декларация по НДС представляется через операторов электронного документооборота (ЭДО) по каналам телекоммуникационной связи (п. 5 ст. 174 НК РФ).

В п. 3 ст. 80 НК РФ приведены основные требования, которым должен соответствовать оператор ЭДО. Это должна быть российская организация, отвечающая требованиям ФНС России (абз. 2, 3 подп. «а» п. 6 ст. 10, ч. 3 ст. 24 закона № 134-ФЗ).

С отчета за 1 квартал 2023 года декларацию по НДС нужно оформлять по новой форме, в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@.

Построчный алгоритм с примерами заполнения всех двенадцати разделов декларации по НДС вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 1 квартал 2023 года, переходите по этой ссылке.

Применение электронной формы подачи деклараций должны соблюдать не только налогоплательщики по НДС, но также налоговые агенты и лица, имеющие обязательства перед бюджетом в рамках п. 5 ст. 173 НК РФ (абз. 1 п. 5 ст. 174 НК РФ).

Исключение в способе представления декларации по НДС сделано только для налоговых агентов, которые не являются налогоплательщиками или освобождены от исполнения обязанностей налогоплательщика НДС (абз. 2 п. 5 ст. 174 НК РФ).

Важно! Подсказка от КонсультантПлюс

Если вы налоговый агент, то можете подать декларацию по НДС на бумаге только при одновременном выполнении следующих условий…

Подробнее об условиях, при соблюдении которых налоговый агент может отчитаться на бумаге, читайте в КонсультантПлюс. Доступ к системе можно получить бесплатно.

Порядок удостоверения сведений декларации по НДС

Для подтверждения достоверности данных используется усиленная квалифицированная подпись (ст. 80 НК РФ). Данное требование является обязательным, так как закреплено на законодательном уровне. С 01.07.2021 такую подпись можно получить бесплатно в ФНС.

Если декларацию вместо законного представителя подписывает иное лицо (п. 1 ст. 26, ст.ст. 27, 29 НК РФ), то к декларации (в том числе к ее электронной копии) должна быть приложена соответствующая доверенность (абз. 3 п. 5 ст. 80 НК РФ). Представить ее можно также в электронном виде посредством ТКС (абз. 4 п. 5 ст. 80 НК РФ).

Дата получения декларации по НДС

При представлении сведений по ТКС необходимо руководствоваться порядком, утвержденным приказом МНС России от 02.04.2002 № БГ-3-32/169. При этом форма представления данных определяется ФНС и Минфином РФ (п. 7 ст. 80 НК РФ). Налоговая служба обязана в течение суток с момента отправки сведений представить квитанцию о приеме данных по ТКС (абз. 2 п. 4 ст. 80 НК РФ, абз. 2 п. 3 раздела II порядка заполнения декларации, утв. приказом МНС России от 02.04.2002 № БГ-3-32/169). Дублирования декларации на бумажном носителе не требуется (п. 6 разд. I порядка заполнения декларации). Датой представления декларации считается дата ее отправки, зафиксированная в подтверждающем документе оператора ЭДО (абз. 3 п. 4 ст. 80 НК РФ, п. 4 раздела II порядка заполнения декларации, утв. приказом МНС России от 02.04.2002 № БГ-3-32/169). Если налогоплательщик нарушил сроки предоставления данных, он будет привлечен к налоговой ответственности.

Направить декларацию по НДС в налоговый орган необходимо до 25 числа месяца, следующего за отчетным кварталом. Это одна из немногих форм отчетности, срок представления которой не изменился с 2023 года. В целом же произошли глобальные изменения как в сроках представления отчетности, так и в сроках уплаты налоговых обязательств. Такие нововведения связаны с переходом с 1 января 2023 года на механизм уплаты единого налогового платежа.

В какой срок нужно подать уточненную декларацию по НДС и почему он ограничен, узнайте в материале из КонсультантПлюс, получив бесплатный пробный доступ к системе.

См. дополнительно материалы:

- «Как сдать отчет по НДС, если нет электронной отчетности?»;

- «Порядок сдачи налоговой отчетности через Интернет».

Итоги

Декларация по НДС представляется в электронном виде всеми налогоплательщиками, налоговыми агентами и лицами, указанными в п. 5 ст. 173 НК РФ. Представить декларацию по НДС на бумажном носителе могут только налоговые агенты, которые не являются налогоплательщиками или являются освобожденными от исполнения обязанностей налогоплательщика НДС, при условии что они не относятся к крупнейшим налогоплательщикам и численность их персонала не превышает 100 человек.

Из нашей статьи вы узнаете:

Юрлица и ИП должны сдать в налоговый орган декларацию по НДС. Делать это необходимо четыре раза в год до 25 числа месяца, следующего за отчётным кварталом. Порядок уплаты налога в бюджет регулирует п. 5 ст.174 НК РФ. Сдача отчётности переносится, если последний день предоставления попадает в нерабочие, выходные или праздничные дни. За просроченные документы, фирму могут оштрафовать.

Рассмотрим подробнее, какой штраф по НДС за несвоевременную сдачу отчётности может получить компания.

Штраф за несвоевременную сдачу отчёта НДС

Размер штрафа за не вовремя поданный отчёт по НДС определяет ст. 119 НК РФ. В первом пункте закона описаны правила расчёта применяемых санкций. Согласно документу, за просроченную декларацию с налогоплательщика взыщут 5% от суммы неуплаченного налога за каждый месяц просрочки. Размер взыскания не может быть меньше одной тысячи рублей и более 30% от указанной суммы налога. Штраф придётся заплатить, даже если с момента задержки прошёл не полный месяц. Если декларация подана вовремя, но составлена на бумаге, фирма также понесёт наказание.

Для должностных лиц тоже предусмотрен штраф. Его устанавливает ст. 15.5 КоАП РФ. Ответственного за сдачу налоговых документов сотрудника ждёт предупреждение или административное взыскание на сумму от 300 до 500 рублей.

За несвоевременный отчёт по НДС, ИП привлекают к административной ответственности налогового кодекса.

Декларация по НДС за третий квартал 2021 года

В этом году, декларацию за третий квартал необходимо сдать 25 октября. Представить документ следует по новой форме. Поправки внесены приказом ФНС №ЕД-7-3/228@. Потребность в изменениях возникла в связи с запуском государственной системы, которая ведёт учёта товаров, подлежащих прослеживаемости. Заполнение декларации в старом формате послужит поводом для отказа в приёме и организация получит штраф.

Также налоговая может посчитать отчётность как несвоевременную в иных случаях.

Например, если в документе не совпадают показатели с данными из книги покупок или счёт-фактурами. Несоответствие контрольных соотношений показателей в декларации по НДС, является законным основанием для аннулирования документа. Это следует из приказа ФНС № ЕД-7-15/519@.

Вдобавок штраф можно получить, если:

- отчётность представлена или подписана неуполномоченным представителем;

- декларация подписана УКЭП умершего человека;

- сведения о компании в ЕГРЮЛ недостоверные или отсутствуют.

Как не получить штраф за несвоевременную сдачу отчётности

Штрафы за уточнённую декларацию по НДС

Если налогоплательщик находит ошибку в расчётах, он может подать уточнённую декларацию. В соответствии с ст. 81 НК РФ, сдать документ необходимо до окончания срока подачи исходного отчёта. Но что делать в случае, когда время сдачи такой отчётности истекло.

Уточнёнка, представленная после срока подачи декларации, может быть принята налоговым органом в случае, если:

- налогоплательщика ещё не уведомили о выявленных ошибках и отчётность подана до истечения срока уплаты налога;

- ведомство не заметило несоответствий в первоначально поданном документе;

- сотрудники ФНС выявили ошибки в первой декларации, но не обнаружили недостоверных сведений в отчётности по НДС после выездной проверки.

Штраф за несдачу нулевой декларации

Случается, что при заполнении декларации по НДС её итогом является отсутствие налога к уплате или возврату. Такая отчётность называется нулевой. Несвоевременная сдача для данного документа недопустима. Его представляют в налоговый орган в те же сроки, что установлены для отчётности, где сумма не нулевая.

Ответственность за несвоевременную сдачу документа регулирует ст.119 НК РФ, многочисленные дела судопроизводства и письма государственных органов:

- ФНС России — № СА-4-7/16692;

- Минфина — № 03-02-08/121 и № 03-07-11/270;

- УФНС России по Москве — № 20-14/4/022859@.

Возникает вопрос: как рассчитывается размер штрафа, если он зависит от итоговой суммы, указанной в декларации? Ведь взыскать 5% с нулевого значения не представляется возможным. В таком случае назначается минимальное наказание и компания выплатит в бюджет дополнительную тысячу рублей.

Заключение

Помимо декларации по налогу на добавленную стоимость, к отчётности по НДС относят уточнённую и нулевую декларацию. Представленную документацию необходимо сдать в срок, установленный пунктом 5 ст. 174 НК РФ. За несвоевременный отчёт организация получит штраф.

Для отправки налоговой отчетности рекомендуем использовать 1С-Отчетность. Если вы работаете в программах «1С», то сервис не станет для вас сложным. Составляйте отчеты в привычном «1С:Предприятии».

Узнайте, какие бывают штрафы за непредставление отчетности в контролирующие органы в нашей статье.

Одна из главных обязанностей налогоплательщика − представление налоговых деклараций. Данной обязанности и ответственности за ее неисполнение посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

В чем отличие декларации от расчетов по авансовым платежам и других документов налоговой отчетности?

В статье 80 НК РФ содержатся определения форм налоговой отчетности.

Принимая во внимание указанные определения, документ, представляемый в налоговые органы по итогам налогового периода, и документ, представляемый по итогам отчетного периода, являются разными документами, имеющими самостоятельное значение.

Можно сказать, что налоговая декларация – это итоговый документ, который содержит сведения о сумме налога.

По этой причине срок обращения за возвратом излишне уплаченного налога на прибыль начинает исчисляться с даты представления налоговой декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган (постановление Президиума ВАС от 28.06.2011 № 17750/10).

К сожалению, в НК РФ отсутствует единообразное использование наименований представляемых в налоговые органы документов, корреспондирующих определениям, указанным в статье 80 НК РФ.

Какая ответственность наступает за пропуск срока представления документов и декларации?

За исключением прямо предусмотренных НК РФ случаев, непредставление или несвоевременное представление документов, включая расчеты авансовых платежей, наказывается по пункту 1 статьи 126 НК РФ штрафом в 200 рублей.

Штраф за непредставление расчета по форме 6–НДФЛ составляет 1000 рублей за каждый полный или неполный месяц просрочки представления (пункт 1.2 статьи 126 НК РФ).

Ответственность за пропуск срока представления должна определяться содержанием документа, а не тем, как он поименован в НК РФ. Поэтому за непредставление налоговой декларации по налогу на прибыль по итогам отчетного периода ответственность наступает по пункту 1 статьи 126 НК РФ. Этот вывод подтверждается пунктами 17, 23 постановления Пленума ВАС от 30.07.2013 № 57, определением Верховного суда от 27.03.2017 № 305-КГ16-16245.

Как рассчитывается штраф за нарушение срока представления декларации по итогам налогового периода?

Налоговая декларация представляется в установленные законодательством о налогах и сборах сроки.

Напомню, что срок давности привлечения к ответственности за непредставление декларации составляет три года. Этот срок начинает исчисляться со дня, следующего за установленным законодательством последним днем срока представления декларации.

За несвоевременное представление декларации в налоговый орган по месту учета ответственность установлена статьей 119 НК РФ.

С 2014 года не только налогоплательщик, но и любое другое лицо, на которое возложена обязанность представлять налоговую декларацию, может быть привлечено к ответственности по статье 119 НК РФ.

Штраф рассчитывается исходя из неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации: 5% за каждый полный или неполный месяц нарушения срока представления. Максимальное процентное соотношение составляет 30% от неуплаченной суммы, но не менее 1000 рублей, включая ситуацию, когда неуплаченная сумма меньше 1000 рублей.

Если возникшая по декларации задолженность погашена?

Отсутствие у налогоплательщика суммы налога к уплате по декларации (пропуск срока представления «нулевой» декларации) либо уплата подлежащего декларированию налога не освобождают от ответственности за пропуск срока представления декларации. В таких обстоятельствах установленный статьей 119 НК РФ штраф подлежит взысканию в размере 1000 рублей.

Размер «неуплаченной суммы налога» надлежит определять на момент истечения срока, установленного НК РФ для уплаты соответствующего налога. Таким образом, последующее погашение недоимки не изменяет размер штрафа, исчисленного за нарушение срока представления декларации.

Привязка расчета штрафа к сумме налога, неуплаченной в установленный срок, прямо закреплена в статье 119 НК РФ.

Налогоплательщику рекомендуется заявлять о наличии обстоятельств, смягчающих ответственность (их перечень не носит исчерпывающего характера). Налоговый орган, суд, определяя конкретную сумму подлежащего взысканию штрафа, должны применять нормы статей 112 и 114 НК РФ, на основании которых возможно снижение штрафа, в том числе и по сравнению с установленным статьей 119 НК РФ минимальным размером. К смягчающим ответственность обстоятельствам может быть отнесен небольшой срок пропуска представления декларации, сбой компьютерной программы, отсутствие задолженности и т.п.

Какой размер штрафа за непредставление расчета по страховым взносам?

С 2017 года непредставление в налоговый орган расчета по страховым взносам наказывается так же, как непредставление налоговой декларации.

Смеем предположить, что ответственность по статье 119 НК РФ может применяться к плательщикам страховых взносов, производящим выплаты и иные вознаграждения физическим лицам, только при непредставлении ими расчета по итогам расчетного периода (календарного года).

Вместе с тем, ФНС допускает привлечение плательщика к ответственности по статье 119 НК РФ и за пропуск срока представления расчета по итогам отчетных периодов. При этом расчет штрафа предлагается производить исходя из наличия недоимки по взносам по состоянию на 30-е число месяца, следующего за отчетным (расчетным) периодом (письмо ФНС от 9 ноября 2017 года № ГД-4-11/22730@).

Повторим, что по нашему мнению, статья 119 НК РФ неприменима к документам, содержащим сведения об авансовых платежах.

О том, что уплата страховых взносов в течение года носит авансовый характер, сказано в письме ФНС от 7 сентября 2018 года № СА-4-7/17429.

Предположим, что налогоплательщик пропустил срок представления декларации и срок уплаты налога. Впоследствии налогоплательщик представил первоначальную декларацию, затем уточненную. В каком размере будет применен штраф, если суммы налога, указанные в декларациях, различаются?

При подаче уточненной декларации в случаях, указанных в пункте 9.1 статьи 88 НК РФ, инспекция не может провести камеральную проверку первичной декларации. Но это не означает, что ответственность за несвоевременную подачу первичной декларации не наступает.

Штраф будет рассчитан исходя из суммы налога, фактически подлежащей уплате в бюджет, зафиксированной налоговым органом по результатам проверки (постановление Президиума ВАС от 15.05.2007 № 543/07).

А если первоначальная декларация была своевременно представлена, но налог по ней не был уплачен, затем представлена уточненная декларация к доплате? Из какой суммы будет рассчитываться штраф по статье 122 НК РФ за неправильное исчисление налога?

Сама по себе несвоевременная уплата налога не образует состав налогового правонарушения. Просрочка уплаты влечет начисление пени.

Таким образом, если налогоплательщик исчислил, но не уплатил сумму налога по первоначально представленной декларации, то штраф должен рассчитываться исходя из не исчисленной ранее суммы налога (исходя из «суммы к доплате» по уточненной декларации). Данная позиция отражена в письме ФНС от 22.08.2014 № СА-4-7/16692.

В случае представления налогоплательщиком в налоговый орган нескольких уточненных налоговых деклараций за проверяемый период расчет суммы штрафа по статье 122 НК РФ необходимо производить на основании последней уточненной налоговой декларации без учета предыдущих налоговых деклараций в отношении не исчисленной ранее суммы налога (письмо ФНС от 14.11.2016 № ЕД-4-15/21472@).

Подлежит ли налогоплательщик привлечению к ответственности в случае неполного представления декларации, например, без приложения?

По мнению контролирующих органов, за представление налоговой декларации по НДС не в полном объеме (без раздела 7) налогоплательщик может быть привлечен к ответственности по пункту 1 статьи 126 НК РФ как за непредставление сведений, необходимых для осуществления налогового контроля. Штраф – 200 рублей за каждый непредставленный документ (письмо УФНС России по г. Москве от 29.02.2016 № 24-15/019268).

Однако, исходя из пункта 20 Информационного письма Президиума ВАС от 17.03.2003 № 71, если документ является составной частью декларации и обязанность его представления отдельно от налоговой декларации законодательством не предусмотрена, то в случае непредставления налоговой декларации с приложениями, ответственность, предусмотренная пунктом 1 статьи 126 НК РФ, не может применяться отдельно в отношении приложений в дополнение к ответственности, установленной пунктом 1 статьи 119 НК РФ.

Иными словами, в случае представления декларации не в полном объеме, нужно установить, исполнил ли налогоплательщик обязанность по представлению декларации или нет.

В продолжение предыдущего вопроса: наступает ли ответственность, если в декларации не отражены операции, освобождаемые от налогообложения?

Исходя из определения понятия «налоговая декларация», этот документ должен содержать сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога (статья 80 НК РФ).

Налоговые органы не вправе требовать от налогоплательщиков включения в налоговую декларацию сведений, не связанных с исчислением или уплатой налогов.

Учитывая изложенное, если в декларации не заполнены сведения или не представлены приложения, содержание которых не влияет на исчисление и уплату налога, привлечение к ответственности как по статье 119 НК РФ, так и по статье 126 НК РФ, может быть признано неправомерным.

При этом ответственность за представление налоговому органу деклараций (расчетов), содержащих недостоверные сведения, предусмотрена только для налоговых агентов.

Но следует обратить внимание на статью 120 НК РФ, предусматривающую ответственность за грубое нарушение правил учета доходов и расходов объектов налогообложения, под которым понимается, в том числе систематическое (два раза и более в течение календарного года), несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Какие способы представления декларации?

Налоговая декларация может быть представлена налогоплательщиком (налоговым агентом) в налоговый орган:

— лично или через представителя;

— направлена в виде почтового отправления с описью вложения через любую организацию почтовой связи;

— передана в электронной форме по телекоммуникационным каналам связи.

При представлении налоговой декларации непосредственно в налоговый орган днем ее представления является дата отметки налогового органа о принятии декларации.

В случае отправки налоговой декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

При представлении декларации по ТКС дата представления декларации указывается в подтверждении оператора электронного документооборота (это дата отправки). Дата приема декларации указывается в квитанции налогового органа о приеме.

Если отчетность в электронной форме подписывает представитель организации, как подтвердить его полномочия?

Отсутствие документов, подтверждающих в установленном порядке полномочия представителя, является основанием для отказа в приеме налоговой декларации.

Когда декларацию (расчет) подписывает уполномоченный представитель, к ней прилагается копия доверенности, подтверждающая полномочия представителя.

Доверенность должна быть получена налоговым органом до представления декларации (пункт 1.11 Методических рекомендаций, утвержденных приказом ФНС от 31.07.2014 № ММВ-7-6/398@).

Согласно пункту 5 статьи 80 НК РФ доверенность может быть представлена в электронной форме по телекоммуникационным каналам связи. В письме ФНС от 06.09.2016 № ОА-4-17/16629@ указано, что доверенность может быть представлена в налоговый орган в виде черно-белой сканированной копии бумажного вида доверенности с усиленной квалифицированной электронной подписью. Причем имеется в виду усиленная квалифицированная подпись доверителя (письмо ФНС от 7 августа 2017 года № АС-4-6/15495@). Одновременное предоставление указанной доверенности на бумажном носителе не требуется.

Кроме того, налогоплательщик, представляющий декларации в электронной форме, для подтверждения полномочий представителей на подписание декларации (расчета) оригинал или заверенную копию доверенности может направить в налоговый орган на бумажном носителе.

Обратим внимание, что в качестве обязательных сведений о представителе доверенность должна содержать ФИО, место жительства (пункт 6.2 Методических рекомендаций по удостоверению доверенностей, утвержденных решением Правления ФНП от 18.07.2016, письмо ФНП от 22.07.2016 № 2668/03-16-3).

Обязательного указания в доверенности сведений об ИНН представителя не предусмотрено. Отказ в приеме декларации (расчета) по причине отсутствия в доверенности сведений об ИНН представителя является неправомерным.

Вместе с тем, рекомендуется включать в доверенность на подписание документов, представляемых в налоговые органы в электронной форме, сведения об ИНН представителя или его полные персональные данные в значении пункта 1 статьи 84 НК РФ.

Напомните перечень лиц, которые должны представлять декларации в электронной форме.

Представлять декларации в электронной форме пункт 3 статьи 80 НК РФ обязывает следующие категории налогоплательщиков:

— налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

— вновь созданные (в том числе при реорганизации) организации, численность работников которых превышает 100 человек;

— крупнейшие налогоплательщики;

— налогоплательщики НДС (и другие лица, для которых такая обязанность предусмотрена главой 21 НК РФ).

В отношении иной отчетности установлены специальные критерии обязательной электронной сдачи.

При численности физических лиц 25 человек и более, получающих доходы от налогового агента, расчет по форме 6-НДФЛ сдается в электронной форме по ТКС (пункт 2 статьи 230 НК РФ).

Плательщики, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный (отчетный) период превысит 25 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты по страховым взносам в налоговый орган в электронной форме с использованием усиленной квалифицированной электронной подписи по ТКС (пункт 10 статьи 431 НК РФ).

Какая ответственность за несоблюдение способа представления декларации?

Несоблюдение установленного способа представления налоговой декларации (расчета) является налоговым правонарушением: представление на бумажном носителе, а не в электронной форме, влечет на основании статьи 119.1 НК РФ взыскание штрафа в размере 200 рублей.

Отметим, что налоговая декларация по НДС не может быть представлена налогоплательщиком иным способом, кроме как в электронной форме. Налоговая декларация по НДС, представленная на бумажном носителе, не считается представленной (пункт 5 статьи 174 НК РФ). Неполучение налоговым органом в установленный срок налоговой декларации по НДС в электронной форме повлечет применение способа обеспечения в виде приостановления операций по счетам налогоплательщика в банке.

При этом с 2015 года основания для применения к налогоплательщику НДС ответственности за нарушение установленного способа представления налоговой декларации отсутствуют.

Лица, обязанные представлять иную отчетность в электронном виде, не могут быть оштрафованы за несвоевременное представление, если декларация или расчет, например, по форме 6-НДФЛ, были сданы на бумажном носителе в установленный срок. Им грозит лишь штраф 200 рублей. Кроме того, за несоблюдение способа представления отчетности, такая мера обеспечения, как приостановление операций по счетам таких лиц, не применяется.

Вправе ли налоговый орган отказать в приеме декларации, представленной в электронной форме, по причине допущенных налогоплательщиком технических ошибок?

Налогоплательщик обязан соблюдать установленный порядок представления декларации по ТКС. Это следует из пункта 7 статьи 80 НК РФ, приказа МНС от 02.04.2002 № БГ-3-32/169.

Налоговый орган, в свою очередь, не вправе отказать в принятии декларации, представленной по установленному формату. При ее получении он обязан передать налогоплательщику квитанцию о приеме в электронной форме.

Перечень проверок, осуществляемых приемным и программным комплексами, для направления квитанции о приеме приведен в методических рекомендациях, которые являются обязательными для налогового органа (приложение №1 к Методическим рекомендациям по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по ТКС, утвержденным приказом ФНС от 31.07.2014 № ММВ-7-6/398@).

В зависимости от содержания технических ошибок на этапе приемки декларации с помощью приемного комплекса могут формироваться следующие документы:

— сообщение об ошибке;

— уведомление об отказе в приеме налоговой декларации (расчета) с указанием причин отказа;

— квитанция о приеме.

Проверке подлежат, в частности: тип сообщения, действительность электронной подписи, наличие и корректность обязательных реквизитов файла декларации, полномочия отправителя.

Следовательно, налоговый орган может сформировать уведомление об отказе в приеме, подтверждающее факт отказа с обязательным указанием причин.

Форма уведомления об отказе в приеме налоговой декларации (расчета) и (или) о том, что документ считается непредставленным, приведена в приложении №5 к приказу ФНС от 27.08.2014 № ММВ-7-6/443@ (ред. от 26.12.2016).

Вопрос о правомерности отказа должен решаться в зависимости от содержания «технической» ошибки, указанной в уведомлении об отказе.

Согласно правоприменительной практике техническими ошибками не могут считаться неправильное указание в декларации вида документа, налогового периода и другие подобные ошибки, которые не опровергают факт исполнения обязанности по представлению декларации. В отношении подобных ошибок налоговым органом могут направляться требования о представлении пояснений (постановление ФАС СКО от 04.07.2014 № А53-20530/2013).

ФНС издано письмо о процедуре аннулирования представленной декларации…

Речь идет о письме от 10.07.2018 № ЕД-4-15/13247 «О профилактике нарушений налогового законодательства». В нем ФНС поручает нижестоящим налоговым органам организовать проведение мероприятий налогового контроля, направленных на превентивное исключение фактов представления в налоговые органы налоговых деклараций, подписанных неуполномоченными или неустановленными лицами.

Письмо и прилагаемая к нему Инструкция используют такое понятие, как «отзыв» («аннулирование») налоговых деклараций.

Обстоятельства аннулирования декларации, изложенные в Инструкции, фактически являются основаниями для отказа в приеме декларации, которые следуют, в частности, из пунктов 3, 4, 5 статьи 80 НК РФ, а также перечислены в пункте 28 Административного регламента, утвержденного приказом Минфина России от 02.07.2012 № 99н.

Как соотносятся указанные в письме ФНС основания аннулирования декларации и основания для отказа в приеме?

Такие обстоятельства, как:

— отказ руководителя (уполномоченного представителя) от участия в финансово-хозяйственной деятельности организации, подписания налоговой декларации, представления налоговой декларации в налоговый орган, выдачи доверенности уполномоченному представителю на право подписания и представления налоговой декларации в налоговый орган;

— дисквалификация руководителя;

— недееспособность или смерть физического лица – руководителя (уполномоченного представителя) организации, а также признание его безвестно отсутствующим;

— нахождение физического лица в местах лишения свободы на момент подписания налоговой декларации лично.

Представление налоговой декларации ликвидированным юридическим лицом после даты ликвидации или индивидуальным предпринимателем после даты окончания предпринимательской деятельности означает отсутствие налогоплательщика на момент подачи декларации.

Какие действия должны совершаться налоговым органом при выявлении нарушений, связанных с подписанием декларации ненадлежащим лицом?

По смыслу названного письма ФНС поиск нарушений осуществляется налоговыми органами до наступления сроков представления деклараций. Наряду с этим допускается, что декларация может быть аннулирована вплоть до даты окончания срока ее камеральной проверки.

При поступлении декларации, в отношении которой у налогового органа имеются сведения о ее подписании неуполномоченным или неустановленным лицом, налоговым органом может быть принято решение об отказе в приеме декларации.

Для процедуры отказа в приеме налоговой декларации (расчета) предусмотрено нормативное регулирование, в отличие от процедуры аннулирования, отсутствующей в НК РФ.

Письмом ФНС в терминах программного обеспечения описывается процесс отзыва (аннулирования) налоговым органом налоговой декларации налогоплательщика с тем же фактическим результатом «декларация считается непредставленной» и уведомлением налогоплательщика о признании декларации недействительной. Причем «новый» порядок распространен только на декларации по НДС и на годовую декларацию по налогу на прибыль.

С другой стороны, изложенный в письме ФНС процесс аннулирования декларации может рассматриваться как механизм, снижающий риски принятия территориальным налоговым органом необоснованного решения об отказе в приеме декларации от действующих налогоплательщиков.

Отправить

Запинить

Твитнуть

Поделиться