Интернет продажи страховых продуктов

Содержание

|

Введение…………………………………………………………………….. |

4 |

|

Глава 1Особенности организации |

7 |

|

1.1 Структуризация системы сбыта страхового |

7 |

|

1.2 Виды каналов продаж страховых |

12 |

|

1.3 Характеристика основных методов |

14 |

|

Глава 2 Современное состояние и |

17 |

|

2.1 Европейский рынок онлайн – |

17 |

|

2.2 Анализ российской системы организации |

20 |

|

2.3 Основные направления развития |

27 |

|

Заключение…………………………………………………………………… |

35 |

|

Список использованных источников……………………………………… |

40 |

|

Приложения…………………………………………………………………… |

42 |

Введение

Сейчас жизнь

современного человека непредставима без наличия персонального компьютера и

высокоскоростного Интернета – это есть практически в любой семье, и почти

каждый давно осознал удобство Всемирной паутины. Поэтому неудивительно то, что,

согласно исследованиям последних лет, большую популярность набирает

Интернет-коммерция, торговля различными услугами, товарами, покупки, так

скажем, «с дивана». Во всех компаниях сейчас осознают огромный потенциал,

удобство, эффективность подобных онлайн-сервисов, поэтому их количество только

растет, осваивая новые рынки услуг. Не отстают от тенденций, задаваемых

современностью, и компании-страховщики.

Прошел максимум год с тех пор, как в России впервые

появилась весьма интересная услуга – онлайн-страхование, но за это совсем

небольшое время она обрела популярность и продолжает развиваться, наращивая в

рассматриваемом сегменте объемы получаемой страховыми компаниями прибыли. Это

утверждение вытекает из исследования, которое было инициировано и проведено

аналитическим отделом компании «АльфаСтрахование» вместе с «ГФК Русь». Так, по

итогам их исследования, прирост интереса к онлайн-страхованию в 2013 году

составил 4 процента, а суммарная доля потенциальных клиентов достигла

внушительной отметки в 71 процент.

По количеству

пользователей интернета Россия в 2012 году вышла на первое место в Европе,

которое ранее занимала Германия и на шестое место в мире. Первое место в мире

занимает Китай, где веб-пользователей 564 млн. человек, далее идут США, Япония,

Индия и Бразилия.

В настоящее время

растет интерес к онлайн- новым услугам, поэтому совершенно естественно, что

Интернет-страхование тоже получило развитие. Пока доля продаж страховых полисов

через Интернет в России составляет всего лишь 3% от общего числа продаж, в

отличие от США, где Интернет-продажи составляют 20%, или Западной Европы – в

Великобритании через Интернет продаются 10% страховых полисов. Однако по данным

социологического центра КОМКОН, к 2016 году в России прогнозируется увеличение

числа таких продаж до 20%, ведь 45% пользователей Интернета – это обеспеченные

люди, следовательно, они являются потенциальными клиентами для страховых

компаний.[10]

Актуальность темы. Тема

посвящена вопросам организации в России продаж страховых продуктов через

интернет. Интернет всё глубже проникает в нашу повседневную жизнь. Уже

достаточно давно различные финансовые учреждения используют онлайн-инструменты

для удобства своих клиентов и повышения уровня сервиса. Разумеется, рынок

страхования также подвержен влиянию современных технологий.На сегодняшний день

каждый без труда найдёт в Интернете рейтинги по каско и другим видам

добровольного страхования. Кроме того, различные веб-приложения позволяют

страхователям произвести расчёт каскои

других страховок в Интернете, заказать доставку полиса на дом курьером и даже

оплатить свою покупку онлайн. Однако в последнее время наиболее актуальной

темой для обсуждения в этой связи стали электронные страховые полисы. Недавно

началась разработка законопроекта, согласно которому страховые компании будут

обязаны обеспечить своим клиентам возможность покупки электронных полисов

страхования.

Цель дипломной работы.

Изучение проблем организации интернет -продаж на рынке страховых услуг в

современных условиях.

В соответствии с

поставленной целью определены задачи дипломной работы:

— рассмотреть

теоретические основы организации интернет-продаж;

— проанализировать европейский

рынокинтернет-продажстраховых услуг;

— проанализировать российский

рынок интернет-продаж страховых услуг;

— определить основные

пути совершенствования организации интернет-продаж на рынке страховых услуг.

Предметом дипломной

работы является процесс реализации технологии Интернет-страхования на

российском страховом рынке.

Объектом дипломной

работы являются теоретические и практические исследования рынка страховых интернет-услуг

в современных условиях.

В ходе написания

дипломной работы были использованы опыт работы страховых фирм в интернете,

статьи и брошюры по данному вопросу, известные учебники и монографии.

Метод и методика

написания дипломной работы базируется на использовании идей и положений

современной экономической рыночной теории в области страхового бизнеса и интернета.

Здесь нашли отражение законы стран по вопросам страхования, монографические

описания, методы сравнительного анализа, элементы статистического анализа и

т.д.

Теоретическая и практическая значимость работы заключается в том, что условиях

развития рыночной экономики в России перед каждым страховщиком встают вопросы,

какие услуги оказывать и какой клиентуре, что производить и как продавать и

т.д.

Следовательно, любой

страховщик, функционирующий на рынке, нуждается в использовании современных

каналов продаж на рынке страховых услуг, к которым относится интернет. В связи

с чем, возникает естественная объективная необходимость в изучении процессов

организации канала, в разработке и внедрении новых путей организации продаж. Структурно

дипломная работа состоит из введения, двух глав, заключения и списка использованной

литературы.

Глава 1Особенности

организации каналов продаж в страховом предпринимательстве

1.1

Структуризация системы сбыта страхового

продукта

Система сбыта

страховой продукции для большинства современных компаний является составной

частью организационной структуры, являющейся наиболее важной с точки

зренияэффективности работы страховой компании. Это связано со сложностями при

продаже страховых продуктов в условиях конкурентного рынка. Прерогативой

системы сбыта страховой продукции является общение с клиентами по поводу

приобретения полиса.

Основным принципом

эффективного организационного построения страховой компании является её

максимальная ориентация на конечный результат — удовлетворённости клиентов

ценой и качеством страхового обслуживания. Целью любого организационного

подразделения должно быть содействие этой цели в том или ином аспекте.

Отправной точкой создания структуры страховой компании является построение

системы сбыта ее продукции, а все остальные подразделения — инвестиционное,

юридическое, технические, актуарные — можно считать обслуживающими по отношению

к ней.Место сбыта страховой продукции в структуре компании (см.приложения 1).

Формирование системы

сбыта страховой продукции определяется на основе следующих основных признаков:

— тип сбыта страховой

продукции через данную систему (активный или пассивный);

— возможность оказания

дополнительных развернутых услуг на стадии сбыта страховой продукции и

при прохождении договора страхования;

— углубленный анализ

риска на стадии заключения договора страхования для определения точного

соответствия риска и тарифа;

— простота доступа и

дешевизна канала сбыта страховой продукции.

Выделяют следующие

функции системы сбыта: формирование стратегии сбыта; выбор каналов сбыта;

помощь посредникам в организации эффективной продажи услуг; сбор и

систематизация мнений о страховых услугах компании.

Каждая из сбытовых

систем отличается по характеру своей деятельности от остальных, поэтому

совмещение рынков и сфер деятельности для них представляется неэффективным

Схема организации системы сбыта страховой продукции (см. приложения 1).

Ключевыми переменными,

определяющими использование определённой системы сбыта в тех или иных

конкретных условиях, являются:

— поведение

потребителей на стадии приобретения страхового продукта;

— активность или

пассивность потребителя при приобретении страхового покрытия (соответственно,

система продаж для активных страхователей называется пассивной и наоборот);

— чувствительность к

цене страхового продукта;

—

чувствительность к качеству (проработанности) страхового продукта, а

также качеству обслуживания на стадии продажи и урегулирования убытков;

— свойства рисков

и самого страхового продукта;

— сложность

урегулирования претензий при наступлении страхового события;

— наличие широко

перечня дополнительных услуг в процессе действия договора страхования и при

урегулировании претензий.

Комбинация этих

составляющих, определяющих свойства риска и потребительское поведение,

обуславливает успех или неудачу сбытовой системы страховой компании.

Современная эффективная система сбыта страховых услуг должна быть чётко

ориентирована на определённые группы потребителей и наиболее эффективные каналы

доступа к ним. В современной страховой компании систему сбыта необходимо

структурировать по группам страхователей и характерным видам покрытия. Причин

этому несколько:

— корпоративная

группировка людей по социально-экономическим стратам делает весьма

затруднительным работу агентов, обычно специализирующихся на одной группе

потребителей, в других группах из-за деления по принципу «свой — чужой»;

— для сбыта страховой

продукции на разных потребительских сегментах нужны иные комбинации типов

аргументов, применяемых в процессе продажи;

— каждый сегмент рынка

имеет свои характерные риски, для которых надо уметь проводить правильную

тарификацию.

Система сбыта в современной российской страховой компании ориентируется на

широкий спектр страхователей. Поэтому она должна состоять из следующих основных

структурных элементов:

— сеть для

работы с мелкими, средними и крупными фирмами, самостоятельно осуществляющих

выбор страховщика;

— агентская

служба для продажи страховой продукции мелким, средним и крупным предприятиям

(активная система сбыта юридическим лицам);

— система

сбыта страховой продукции для активных страхователей физических лиц (пассивная

система сбыта физическим лицам);

— структура

для продажи полисов пассивным физическим лицам (активная система сбыта

физическим лицам).

Позиционирование — это определение места конкретного страхового продукта по

отношению к страховым продуктам — конкурентам в сознании потребителя.

Позиционирование страхового продукта (услуги) на страховом рынке включает в

себя решение о позиционировании страхового продукта (услуги) в каждом из

целевых сегментов и как результат — разработку комплекса маркетинга для

каждого целевого сегмента.

Позиционирование страхового продукта (услуги) необходимо для обеспечения

преимущественного положения продукта на страховом рынке, исходит из реального

восприятия продукта (услуги) клиентом и основывается на оценке потребительских

достоинств продукта (услуги), возможностях расширения круга потенциальных

потребителей, фактора престижности услуги, выделения её сильных сторон по

отношению к продуктам (услугам) конкурентов. Позиционирование определяет

характер восприятия страховой компании целевыми покупателями (клиентами).

Стратегия

позиционирования — это инструмент реализации стратегии дифференциации.

В процессе позиционирования возникают следующие вопросы:

1.

Каковы отличительные свойства или выгоды, действительные или воспринимаемые, на

которые благоприятно реагируют клиенты?

2.

Как воспринимаются потребителем (клиентом) позиции страховых услуг

конкурирующих страховых компаний, в отношении этих свойств и выгод?

3.

Какую позицию лучше всего занять в данном сегменте с учётом ожиданий

потенциальных клиентов и позиций, уже занятых конкурентами?

4.

Какие маркетинговые средства лучше всего подходят для того, чтобы занять и

защитить выбранную позицию?

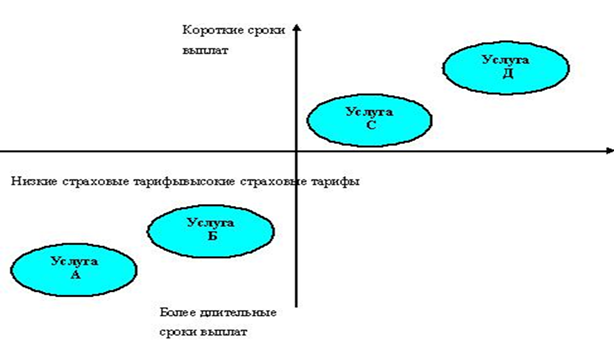

Завершающий процесс позиционирования

можно представить в графической форме.[7] Пример карты позиционирования для вида

страхования (см. приложение 2).

В этом примере

позиционирование для разных страховых услуг осуществлено по двум критериям,

важным для клиентов: сроке выплат и размере страхового

тарифа. Процедура

позиционирования — это сложный многоэтапный процесс. Правильный выбор

позиционирования требует соблюдения нескольких условий. Первое — хорошо

понимать позиции, реально занимаемые страховой компанией в сознании покупателей

на основе исследования имиджа страховой компании. Второе условие — знать

конкурентные преимущества и позиционирование конкурирующих страховых компаний

— главных конкурентов. Третье — выбрать собственную позицию и найти

убедительные аргументы для обоснования. Последнее условие — оценить

потенциальную рентабельность выбираемой позиции.

Необходимо проверить возможность осуществить программу выбранного варианта

позиционирования. Для этого следует убедиться, что компания обладает

достаточным потенциалом для создания необходимого имиджа в сознании клиентов,

оценить, финансовую возможность, что понять может ли компания занять и защищать

выбранную позицию. В завершении нужно удостовериться в согласованности

выбранного критерия позиционирования с другими маркетинговыми факторами: ценой,

коммуникацией и сбытом.

Таким образом,

позиционирование является неотъемлемой частью эффективной работы страховой

компании на страховом рынке. Оно помогает занять страховой компании и

предлагаемым ею услугам определённое место в сознании клиентов как

потенциальных, так и уже существующих. Позиционирование также даёт

возможность показать все преимущества компании и предлагаемых ею услуг, что

позволяет занять эффективное место на рынке.

Послезанятия

компаниейнаилучшего, преимущественного положения на страховом рынке, она

должна укрепить свои позиции. Это происходит с помощью продвижения предлагаемых

ею услуг на рынке и доведение их до клиентов при помощи различных видов

продвижения в системе сформированных страховой компанией каналов продаж.

Правильно проведенное позиционирование позволяет страховой компании «видеть

портрет» своего потенциального потребителя, определить емкость сегмента,

выбрать для себя один из видов системы сбыта страховой продукции: активного или

пассивного. Сбыт — это путь, который проходит продукт от производителя до

потребителя в экономическом и физическом пространстве. А продвижение в

страховании это — способ донести услугу до клиента. По сути — эти понятия в

страховании являются однопорядковыми, так как продажу страховых продуктов

(услуг) страховая компания осуществляет с помощью каналов продаж[6].

1.2

Виды

каналов продаж страховых компаний и их сравнительная характеристика

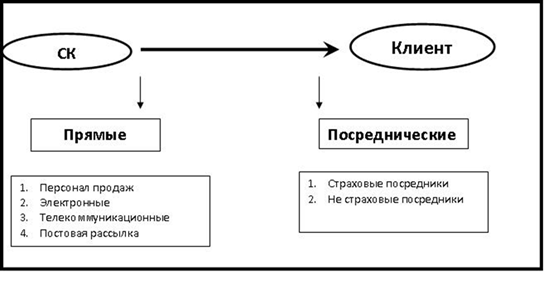

Под каналом продаж

понимается способ коммуникации страховой компании с клиентом, при помощи

которого осуществляется продажа. Каналы продаж бывают двух видов: прямые каналы

и посреднические (см. приложение 2).

Виды каналов продаж включают в себя многообразные формы(см. приложение 3).

В настоящее время в

страховой практике используются прямые и косвенные каналы распределения. К

прямым каналам относятся продажи через центральный офис, представительство,

филиал компании и Интернет.

К косвенным каналам относятся продажи через страховых посредников (брокеров),

не страховых посредников (компании, для которых продажа страховой продукции не

является основным занятием, — банки, туристические фирмы, автомобильные салоны

и пр.) и продажи через агентскую сеть (представители страховщика, являющиеся

его штатными / нештатными сотрудниками)[16].

Сравнительная характеристика плюсов и минусов основных каналов продаж страховых

продуктов. (см.приложение 3)

Под прямыми продажами понимается продажа полисов компании клиенту — без

посредников. По данным исследований, 15% населения пользуются Интернетом при

изучении и сравнении страховых компаний. При этом за информацией лично в офис

компании обращаются 35%, а к родственникам и друзьям — 33%

клиентов.Продажи через Интернет довольно малы, так как Интернетом пользуются

только потребители, хорошо знакомые с особенностями страховых услуг. Данная

категория потребителей составляет незначительное число клиентов, поскольку в

основном страхование — это продукт пассивного спроса, где клиент

страхуется впервые.

Данная

категория потребителей составляет незначительное число клиентов, поскольку в

основном страхование — это продукт пассивного спроса, где клиент

страхуется впервые.

Агентские сети

предлагают клиентам продукты и услуги, для которых страхование является

сопутствующим товаром: туристические путёвки, автомобили, кредитование.

Агентские сети являются в настоящее время одним из наиболее эффективных

каналов продаж. Важным фактором эффективности агентской сети является её

сопровождение. Это касается не только обучения и мотивации, но и технологий.

Нестраховые посредники — автосалоны и банки развивались в России по мере

введения ОСАГО и развития автокредитования, ипотечного кредитования, где

наличие страхового полиса становится неотъемлемым условием получения кредита.

Для данных каналов продаж продажа страховых продуктов является сопутствующей

услугой.

В зависимости от

количества посредников при сбыте страховых продуктов различают следующие

виды каналов продаж:

— нулевого уровня — без

посредников (прямые продажи — страховая компания -клиент);

— одноуровневый —

имеется один посредник (страховая компания — розничный посредник – клиент);

— двухуровневый —

включает двух посредников (страховая компания — оптовый посредник — розничный

посредник – клиент);

— трёхуровневый —

продажа осуществляется с помощью 3 посредников(

страховая компания — крупнооптовый

посредник — мелкооптовый посредник — розничный посредник – клиент)[17];

Осуществляя

сбыт страховых продуктов через тот или иной канал продаж, страховая компания

несёт большие расходы.

Наиболее рентабельными и прибыльными каналами продаж являются прямые продажи.

Они удерживают лидерскую позицию на протяжении всех анализируемых лет, из чего

можно сделать вывод, что всё больше людей предпочитают приобретать страховые

услуги не через посредников, а напрямую.

По данным за 2011 год вторым по прибыльности каналом продаж являются агентские

сети, однако намечена тенденция к снижению прибыльности по продажам через

агентские сети.[11]

Продажи через брокеров являются довольно прибыльными, но также обладают низким

уровнем рентабельности, что связано с комиссионными, выплачиваемыми брокерам:

для страховых компаний это часть упущенной прибыли компании.

Стоит отметить, что произошло развитие таких каналов продаж как Интернет и через

удалённые точки. Интернет очень выгоден, так как почти не несёт переменные

издержки при деятельности через этот канал.

Такие каналы продаж как автодилеры, банки и туристические агентства не являются

слишком прибыльными, однако требуют большой объём затрат.

1.3

Характеристика

основных методов сбыта в страховании

Процесс продвижения

страховых продуктов на страховом рынке представляет выполнение со стороны

страховой копании следующих функций:

— информирование

потенциальных потребителей об имеющемся страховом продукте и его положительных

качествах, убеждение потенциального страхователя в необходимости приобрести

страховое покрытие (целевая реклама страхового продукта);

— стимулирование

продаж страховой продукции за счет повышения привлекательности

образа страховой компании в целом (имиджевая реклама страховщика);

— стимулирование

сбыта через систему скидок страхователям, премий продавцам

страховых услуг, конкурсы, лотереи, рекламу на месте продаж.

Таким образом, главная цель системы сбыта страховой компании — это донести

продукт до клиента таким образом, чтобы последний захотел осуществлять

повторные покупки снова и снова. В конечном счете, такая система продаж

страховой компании позволит ей реализовать концепцию индивидуального маркетинга

— партнерство через всю жизнь, и способствовать закреплению прочного места на

страховом рынке.

Таким

образом, каждая страховая компания стремится расширить свои «владения»,

для этого она открывает множество филиалов и стремится занять выгодное для себя

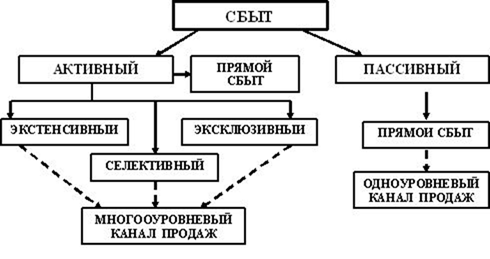

место на страховом рынке того или иного региона. Виды методов сбыта

страховой продукции представлены на рис. 6 приложения 4.

Пассивные продажи – это когда клиент сам приходит в страховую компанию со

своими потребностями, и компания их удовлетворяете.

Прямой сбыт — это продажа посредством установления прямых контактов с

покупателем (клиентом).

Активные продажи — это полный цикл работ по получению денег с клиента за тот

или иной тип страховых услуг. В полный цикл работ входит: поиск клиента,

изучение его потребностей, формирование предложения, переговоры с клиентом,

борьба с возражениями клиента, продажа услуги, поддержание отношений с клиентом

до будущей потребности.

Традиционно активные продажи осуществляются с помощью трёх методовсбыта

страховых услуг от страховщика к потенциальным клиентам: экстенсивный,

эксклюзивный и селективный.

Экстенсивного метод продвижения страховых услуг, заключается в

использовании любых посредников страховой компании, способных оформить один или

несколько договоров страхования данного вида. Эксклюзивный метод

продвижения страховых услуг — состоит во взаимодействии страховой компании с

одним генеральным страховым агентом, которому предоставляется исключительное

право на заключение договоров страхования от имени и по поручению страховой

компании в данном географическом регионе.

Селективный метод продвижения страховых услуг заключается во взаимодействии

страховой компании с двумя и более генеральными страховыми агентами от имени и

по поручению страховой компании в данном географическом регионе.

Система

сбыта страховой компании состоит из нескольких подсистем: системы

активного сбыта и системы пассивного сбыта, которые реализуются с помощью

различных методов и каналов сбыта. Следовательно, страховая услуга может быть

донесена до клиента множеством способов, самыми прибыльными из которых

являются прямые продажи, а в частности интернет-продажи, более подробно о рынке

интернет-продаж мы поговорим во второй главе.

Глава2Современное

состояние и прогнозы развития онлайн-страхования

2.1 Европейский рынок

онлайн – страхования: потенциал, перспективы развития и возможность адаптации

на российский рынок

Современные клиенты

страховых компаний стали более требовательными: они запрашивают более подробную

информацию от страховых компаний и привыкли к широкому спектру страховых и

инвестиционных продуктов и каналов продаж. Сегодня европейский страховой рынок характеризуется

двумя основными подходами к продажам продуктов:

— традиционная

персональная или индивидуальная модель, включающая полный комплекс услуг

премиум брендов, в основном, сосредоточена на «качестве» топ-менеджмента,

справедливых тарифах и на качественном обслуживании клиентов. Больший эффект

достигается путем оказания полного спектра финансовых услуг и индивидуальных

решений, включающей персонализированный сервис и личный подход к продаже

продуктов по рыночным ценам;

— прямые продажи и

модель «low-cost» сегмента сфокусированы на недорогой стоимости бренда и, в

основном, сосредоточены нанизкой цене и справедливой стоимости с учетом

особенностей клиентов, для которых решающим фактором является цена продукта.

Данная модель включает

предложение стандартизированных продуктов, а также легкий, быстрый и удобный

способ получения услуги (зачастую самостоятельно), которая предоставляется

через интернет или телефон.

Обе бизнес-модели имеют

потенциал развития, особенно прямые продажи в «low-cost» сегменте, которые

показывают высокие темпы роста во всех секторах экономики на рынках Европы.

Так, 175 млн. европейцев уже осуществляют покупки через интернет, по сравнению

с 80 млн. 6 лет назад (рост активных онлайн-покупателей в 2,2 раза). Кроме

того, во всех отраслях значительно выросли скидки, а также количество и

качество специальных акций для «low-cost» сегмента— от авиакомпаний и

автодилеров до банковского сектора с быстро растущими объемами потребительского

кредитования. [8]

Нынешний экономический

кризис в Европе дополнительно усиливает чувствительность клиента к цене

продукта или услуги. Интернет – и direct-продажи страховых услуг приносят

страховщикам 80 млрд. евро Модели прямых и «low-cost» продаж в страховом секторе

появились в Европе почти

30 лет назад. Основными пионерами и

первопроходцами стали CosmosDirekt — дочерняя компания GeneraliGroup в

Германии, которая начала использовать модель прямых продаж с1982 года, и

DirectLine –дочерняя компания RoyalBankofScotland

в Великобритании (начала продажи с 1985 года). В отличие от

других каналов продаж, быстро растущая популярность бизнес – модели продаж

через интернет и прямые каналы позволяет европейским страховщикам ежегодно

получать 80 млрд. евро брутто – премий, включая сектор рискового страхования

и страхования жизни. В данный объем премий не включены доходы страховщиков от

быстро растущих альтернативных каналов дистрибуции (розничные и

кэптивные сети). Заключение сделки в онлайн – страховании или direct- страховании,

в основном, происходит через интернет или по телефону, но может происходить и

через почтовые рассылки, SMS или по факсу. Сделка

осуществляется либо через страховщика,

либо путем прямых продаж партнеров страховщика ( через онлайн-брокеров или агрегаторов

, которые производят расчет по нескольким компаниями предлагают лучший

страховой тариф ).

Модель прямых продаж,

как правило, предполагает продажу продуктов или услуг по ценам ниже, чем через

другие каналы продаж. В принципе, почти все страховые продукты могут

продаваться онлайн, однако есть существенные различия в том, как это

происходит в Европе. Основным сегментом прямых продаж пока еще остается

non-life сектор. Однако в разных странах Европы структура продаж

отличается. Так, в Германии доля прямых продаж по страхованию жизни намного

выше, чем по рисковому страхованию, а в Нидерландах, наоборот, наибольшие

продажи осуществляются в сегменте страхования здоровья.

Огромный потенциал

онлайн – страхования в Европе развитие прямых каналов продаж показывает

заметное изменение в странах Европы.

Доли рынка онлайн — и прямого

страхования от общего бизнеса существенно различаются по всей Европе. Так, «

зрелые » рынки, такие, как в Великобритании, имеют долю интернет — и прямых

продаж более 10%, развитые страны, такие как Испания – долю между 1,1% и 10% и

— 1% и ниже. [13]

В период 2000-2010

годов прямые каналы продаж в Европе показали значительно более высокие темпы

роста, чем общий объем рынка страхования. 13 крупнейших европейских страховых

рынков показали среднегодовой рост доли прямых каналов (CAGR) по стране на

26%, по сравнению с общим ростом европейского рынка 7%. В целом, страховой

рынок Западной Европы показал среднегодовой рост на 4%, в Восточной Европе – на

10%. В тоже время, прямые продажи в Западной Европе выросли на 14%, а в

Восточной Европе – на 40%. Давление рынка онлайн-страхования постоянно растет и

особенно в крупных странах Западной Европы. [11]

Средний темп роста

канала онлайн-продаж по сравнению с общим страховым рынком Европы (Топ-13

стран, охватывающих 87 % брутто-премии, в Европе: Запад Топ-7: Великобритания,

Франция, Германия, Италия, Нидерланды, Испания, Швейцария; Восток Топ-6:

Россия, Австрия, Польша, Чехия, Венгрия, Словакия за период 2000-2010 гг, в %

представлен на рисунке 7 приложения 4.[9]

Прямое страхование в

настоящее время начинает активно развиваться и в остальной части Европы. Онлайн

– и direct-страхование становится популярным и активно развивается благодаря

приближающемуся экономическому кризису еврозоны. Так, на протяжении 2007-2010

годов прямые каналы продаж показали значительно более высокие темпы роста, чем

общий рынок страхования. В развитых странах в non-life секторе рынок прямых

продаж рост в среднем в 2-4 раза больше(8,1%), чем общий

страховой рынок(1,8%). В секторе страхования жизни, например, в Германии,

прямые продажи росли в среднем в 7-10 раз активнее в год (18,1%) по сравнению

с общим объемом рынка(4,6%). В «зрелых» странах, таких как Великобритания, в

настоящее время более 25% населения пользуется прямым страхованием при покупке

продуктов по автострахованию (КАСКО, TPL), а с учетом всех страховых продуктов

– доля интернет — и прямых каналов продаж превышает 30%. Основная целевая

аудитория прямых продаж — частные клиенты и представители малого бизнеса

(частные предприниматели, фрилансеры и т.д.). В течение ближайших 10 лет

эксперты оценивают рост рынка прямых продаж в Европе на 44 млрд. евро, т.е.

емкость данного канала продаж, превысит 124 млрд. евро.[12]

Прямые каналы продаж

реализованы в виде гибрида и представляют собой пассивную или активную

бизнес-модель.

Пассивные онлайн-каналы

в основном сосредоточены на удержании клиентов и на привлечении новых через

собственные сети и веб-сайты с минимальными затратами и инвестициями.

Активная бизнес-модель

прямых продаж сфокусирована на привлечении новых клиентов через собственные

сети и веб-сайт с использованием мощных инструментов рекламы и продвижения

бренда компании, включая печатную и телевизионную рекламу. По сравнению с

прямым каналом продаж, классический direct- маркетинг или прямые продаж и в

рамках традиционной модели должны обеспечивать поддержку своих продавцов и

других партнеров по дистрибуции, которых нужно мотивировать, что существенно

повышает расходы на ведение дела страховщика.

После апробации

различных интернет – стратегий в 2012 году европейские страховщики

структурировались, определившись с выбором модели прямых продаж: 24,5 %

компаний использует активные каналы онлайн-продаж, 23,3% -пассивные модели и

52,2% — гибридные решения. Кроме того, модели существенно отличаются в разных

странах и в рамках международных групп, большинство которых использует две

онлайн-модели. В настоящее время на европейском страховом рынке существует

более 250 каналов онлайн-продаж.

В 32 европейских

странах в 2012 году для продвижения своих услуг онлайн – каналы продаж

использовало 232 страховщика (и это без учета локальных « клонов »

специализированных « туристических » страховщиков, продающих онлайн полисы

страхования выезжающих за рубеж, а также онлайн – брокеров или

онлайн-агрегаторов, генерирующих заявки и предлагающих продукты прямых

страховщиков).В «зрелых» странах в среднем около 20 страховщиков использует

онлайн-канал продаж в каждой стране, в «развитых» странах — 12

игроков, а в «развивающихся» — 4. [16]

В Германии, например,

рынок прямых продаж сильно конкурентен, поэтому существует практика скидок,

что положительно сказывается на продажах. Тем не менее, число мелких игроков,

практикующих прямые и онлайн – продажи, по – прежнему больше, чем крупных на

европейских рынках. В общей сложности в 2012 году страховщики активно

использовали 27 каналов онлайн-продаж. В 2012 году из всех основных игроков в

Европе , 58% являлись международными (с присутствием в более чем одной

европейской стране), 42% — исключительно национальные игроки с активной работой

только на внутреннем рынке. [17]

Например, в

Великобритании в основном работают международные группы, в Нидерландах –

доминируют национальные группы. В общей сложности, более 20 международных

страховых групп действуют как международные игроки онлайн – рынка. Среди

крупнейших игроков рынка онлайн – продаж — ведущие международные страховые

группы Европы, среди которых Allianz, Generali, AXA и RSA.

Сегодня бизнес не может

игнорировать интернет – магазины и интернет — продажи. По сравнению с другими

отраслями эта тенденция распространяется на страховой бизнес с запозданием,

отчасти из – за предполагаемого конфликта интересов при организации продаж.

Традиционный страховой

бизнес по – прежнему делает ставку на собственные агентские сети и продающие

подразделения, а также на страховых брокеров, посредников, туроператоров,

автодилеров и банки, которые воспринимают модель прямых продаж, как угрозу их существованию,

и поэтому отвергают ее. Но европейцы становятся более требовательными и отдают

предпочтения онлайн – продажам.

Страховщики во всем

мире в настоящее время планирует или рассматривают инвестиции в развитие новых

каналов дистрибуции, использования агрегаторов, как канала, или расширение

услуг, используя продажи через интернет или по телефону. Пока еще

онлайн-страхование является всего лишь дополнением к традиционным каналам

продаж и не может заменить их на 100%.

Однако для достижения

большего роста и прибыльности бизнеса, топ-менеджеры должны смотреть в будущее

и думать на перспективу.

2.2 Организация продаж

страховых продуктов в России через интернет

В условиях преодоления

последствий экономического кризиса интернет — страхование получает

дополнительный импульс к развитию как со стороны страховщиков (сокращение

издержек и попытка привлечь новых клиентов), так и со стороны страхователей.

Страховой мир меняется

с динамичной скоростью. Страхователи становятся все более искушенными и требуют

предоставления страховых услуг в любое время. Роль таких каналов

распространения страховых продуктов, как телефон, сети автоматизированных

продавцов и, прежде всего Интернет, значительно возрастает.

Огромный потенциал в

области инноваций лежит в Интернете, которыйза последнее время стал чем -то

большим, нежели простое средство передачиинформации. Появление новых каналов

распространения страховых услуг, связано непосредственно с увеличением роли

Интернета.

О том, что уИнтернет- страхования

большие перспективы, свидетельствуют

несколько факторов.Во -первых, динамика

роста числа пользователей

Интернета. Согласно последним

исследованиям их количество в 2010 г. достигло 2 млрд. Во — вторых, общий рост

благосостояния граждан и стабильность экономической ситуации в стране, где уже

можно позволить себе не только приобретать полис страхования автомобиля, но и

заботиться о сохранности квартиры,дачи, о здоровье и благосостоянии семьи.

Интернет -страхование —

это комплекс элементов взаимодействия страховой компании и ее клиента,

возникающий в процессе продажи продукта страхования, его обслуживания и выплаты

страхового возмещения , если он полностью или большей частью осуществляется с

использованием сети Интернета .

В Интернет -страховании

выделяют следующие этапы его реализации:

предпродажное обслуживание клиента,

непосредственно продажа полиса и

постпродажное обслуживание страхователя

через сеть.

Предпродажным

обслуживанием клиента можно назвать размещение информации об общем и финансовом

состоянии страховщика, предоставление информации о товарах и услугах компании и

возможности детального ознакомления с ними, приблизительный расчет величины

страховой премии и определение условий договора для каждого вида страхования и в

зависимости от конкретных параметров, предоставление страховщиком других услуг

и информации, необходимых для заключения договора.

Под продажей полиса

посредством Интернета разные страховые компании подразумевают разные процессы.

Посредством собранной информациипредоставляется возможность определить

несколько видов интернет — продажи полисов страхования:

— Интернет -заявка:

— предоставление

контактной информации через сайт страховой компании;

— выезд специалиста и

заполнение страховой документации с предварительным звонком клиенту для

выяснения условий страхования и/или месте встречи;

— оплата полиса

выездному специалисту наличными.

— Интернет -платеж:

— предоставление

информации, необходимой для расчета тарифа и заполнения полиса,через сайт

страховой компании;

— оплата полиса через

Интернет;

— доставка готового

полиса курьером, экспресс почтой либо предоставление возможности самостоятельно

забрать договор в офисе продаж.

— онлайн -продажа

полиса:

— предоставление

информации, необходимой для расчета тарифа и заполнения полиса, через сайт

страховой компании;

— оплата полиса через

Интернет;

— пересылка полиса

через Интернет с электронной подписью , либо

самостоятельная печать полиса (если это

предусмотрено законодательством).

Постпродажное

обслуживание через Интернет обычно состоит из возможности информационного

обмена между страхователем и страховщиком вовремя действия договора,

информационный обмен между сторонами при наступлении страхового случая, оплата

очередного страхового взноса через сетьИнтернет, а в случае наступления

страхового случая осуществление страховойвыплаты.

Современная практика

включает два направления Интернет -страхования:on-lineиoff-line.

Система on-line

выполняет практически полный цикл продаж в виртуальном режиме: расчет стоимости,

заполнение заявления на страхование. ЧерезИнтернет реально провести и оплату.

При таком варианте страховщик со страхователем (их представители) могут воочию

и не увидеться. Правда, почти вовсех компаниях клиент все — таки получает с

курьером страховой полис – документ на бумажном носителе. Но купить можно

только « стандартные » продукты: страхование медицинских расходов при выезде за

рубеж, гражданской ответственности автовладельцев.Однако онлайновое страхование

далеко не всегда возможно. Например, для корпоративных клиентов часто

разрабатываются индивидуальные страховые программы. Иногда может быть необходим

осмотр объекта страхования.Это требует от страховщика более тщательной

подготовки.

По системе off-line

клиент может получить на сайте страховщика информацию о предлагаемых страховых

продуктах , об условиях заключения договора , иногда сразу узнать размер

страховой премии ( так страховщики называютцену полиса ), направить через

Интернет запрос на расчет премии при нестандартных случаях , задать вопросы в

конференции на сайте или по электроннойпочте .

По оценкам экспертов,

доля страховых компаний, использующих Интернет для поддержания связи с

постоянными клиентами и привлечения новых, к2011 году возросла до семидесяти

процентов , а доля доходов , получаемых отИнтернет -продаж , в общих доходах

страховых компаний возросла в среднем с2% до 16%. [9]

Естественно, как и для

любой другой формы электронного бизнеса, рынок Интернет -страхования наиболее развит

в Америке. В США, наряду с обычными страховыми компаниями, в Сети представлено

большое число страховыхпорталов, которые дают возможность клиенту подобрать

необходимую компанию и купить у нее полис через Интернет.

В настоящее время более

100 российских страховых компаний представлено в Интернете. В силу тех или иных

причин , Web-сайты этих компаний нельзя назвать полноценными Интернет

-представительствами. В целом можносказать, что их деятельность в Интернете на

сегодняшний день несет исключительно имиджевую нагрузку. Интернет у российских

страховщиков правильнеерассматривать как составную часть рекламы, нежели как

канал прямого сбыта.

Тем не менее, многие

страховые компании в нашей стране понимают, чтоочень важно развивать онлайн

-продажи через Интернет. Свои системы привлечения клиентов через « всемирную

паутину » разработали компании «РенессансСтрахование », « РОСГОССТРАХ », «

РОСНО », « Ингосстрах ».На сайтах этих компаний можно ознакомиться с историей

компании, сфинансовым состоянием, тарифами и условиями страхования, правилами

страхования, статьями и журналами о компании, зайти на конференцию – обсуждение

заинтересованными лицами разных проблем и вопросов и присоединитьсяк ней,

заказать полис, однако, пока, ввиду правовой неразвитости действующего

российского законодательства, касающегося электронной коммерции ,

непосредственно страховой полис можно получить лишь с курьером, агентом или

вофисе страховой компании . От того , насколько полно и убедительно

представлены эти данные, зависит общее отношение клиента к компании и, в

конечномитоге, решение клиента о покупке страховой услуги именно у данного

страховщика .

Безусловным лидером

признана группа « Ренессанс Страхование », первой(30 ноября 1999 г.) открывшая

виртуальный офис « Ренессанс Страхование » и выбрало для себя продажу полисов

через Интернет как наиболее приемлемыйспособ увеличения « пропускной

способности ». Клиентами RENINS.COM втечение первого года работы проекта стали более

1700 человек. УспехRENINS.COM, подтвержденный победой в конкурсе « Золотой сайт

» в номинации « Финансовые Интернет — услуги », стал примером для других

страховщиков. [8]

На сайте » Группы

Ренессанс Страхование » представлены 25 страховыхпродуктов для покупки онлайн

, как для физических , так и для юридическихлиц: обязательное страхование

автогражданской ответственности; страхование автокаско; страхование от

несчастных случаев в автомобиле ; программы » Поликлиника «;

семейные программы с личным врачом; программы медицинского страхования для

компаний; стоматологические программы; страхование квартир и

ответственности; страхование загородных строений; Страхование домашнего

имущества; страхование имущества предприятий от огня и сопутствующих рисков;

страхование электронного оборудования; страхование машин и механизмов от

поломок; страхование строительно -монтажных рисков; страхование

ответственности предприятий; страхование грузов; страхование морских и речных

судов и ответственности судовладельцев; страхование ответственности

автоперевозчиков; полис от несчастного случая » Стандарт » для

взрослых ; полис от несчастного случая » Экстра » для взрослых; полис

от несчастного случая » Стандарт » для детей; полис от несчастного

случая » Спортсмен » для взрослых; полис от несчастного случая

» Спортсмен » для детей; накопительное страхование жизни ;

страхование жизни заемщика.

В 2003 году компания

объявила о начале продажи полисов обязательногострахования автогражданской

ответственности (ОСАГО) через Интернет. Позже был запущен проект « Каско на ваш

выбор ». В поддержку продаж полисовавтострахования через свой Интернет — сайт

была запущена серия рекламных роликов, демонстрирующих на конкретных ситуациях

преимущества прямогострахования. На сайте группа « Ренессанс Страхование »

предлагает своеобразный продукт -конструктор. Клиент формирует наполнение

полиса каско, исходя из своих собственных потребностей и предпочтений от

минимального(только угон или полная гибель) до максимального, включая

аварийного комиссара, эвакуацию, выплату без справок, техпомощь на дороге,

вызов такси и аренду автомобиля на замену. Также клиент может выбрать и способ

возмещения — ремонт у официального или неофициального дилера, по

направлениюкомпании или по собственному выбору, выплата по калькуляции или

выплата с учетом износа.

С 1 сентября 2008 года

компания запустила проект прямых продаж с использованием колл -центра и

интернет -сайта в 36 регионах России. Компаниястала первой из российских

крупных универсальных страховых компаний, которая запустила такой масштабный

проект продвижения прямых продаж подсвоим брендом .

В 2009 году компания

WebscanTechnologies, один из ведущих поставщиков услуг системного мониторинга

Интернет, опубликовала восьмой ежегодный рейтинг « Топ 100 самых упоминаемых

брендов Рунета ». Группа « Ренессанс Страхование » стала единственным попавшим

в рейтинг участником страхового рынка, оказавшись в одном списке с такими

известными компаниямикак Microsoft, Sony, Газпром , Apple, Сбербанк и другие.[17]

В 2010 году страховая

компания « Ренессанс » предложила совершенно

инновационную для российского рынка идею

— любой зарегистрировавшийся

посетитель сайта компании может стать ее

онлайн — агентом. То есть – получатькомиссию за привлеченных клиентов. При этом

самому агенту что — либо страховать в « Ренессанс » вовсе не обязательно. Классический

вариант работы страховым агентом подразумевает под собой как минимум две

неприятности. Первое – это бесконечное количество бумаг. Надо заключить агентский

договор, получать бланки строгой отчетности(и регулярно информировать

страховщика об их остатках), сдавать отчеты позаключенным договорам и т.д.

Второе – необходимость физической встречи склиентами, которые часто находятся

на противоположных концах города.

К тому же, как известно, работа обычного

страхового агента вовсе незаканчивается после выписывания клиенту полиса.

Главное начинается потом -консультации после наступления страхового случая и

помощь в получениивыплаты. Так вот, онлайн — агент от всех вышеперечисленных

проблем избавлен. Все, что ему надо сделать – обеспечить переход будущего

клиента по своей ссылке. «Ренессанс » рассчитывает на « сарафанное радио » –

ведь очень многиелюди и сегодня, в условиях, когда можно легко обзвонить все

компании и сравнить тарифы, пользуются рекомендациями знакомых. Чтобы

стимулировать«рекомендующих », компания предлагает им часть страховой премии —

то есть, фактически комиссию, которая может перечисляться на банковскую карту. [17]

В Европе, в США и

России наиболее востребовано в Интернете автострахование, относящееся к видам

общего страхования. По сообщению пресс -службы « Национальной страховой группы

» полис ОСАГО готовы приобрести 44,8%опрошенных, КАСКО – 19,2%, количество

желающих приобрести полисы добровольного медицинского страхования и страховки

от несчастных случаевоказалось равным и составило по 14,4% всех опрошенных.

Наконец, застраховать квартиру через Интернет готовы 7,2% респондентов.[10]

Таким образом, рынок

Интернет — страхования расширяется, но не такимитемпами, как хотелось бы.

Прежде всего, мешает то, что в столице и регионахинформационные технологии

находятся на разных уровнях развития. В 30 кмот Москвы выбор провайдеров уже не

столь широк, и гораздо труднее приобрести высокоскоростной и надежный доступ в

Интернет.

Эксперты « Росгосстраха

» полагают, что уже через три — четыре года интернет -канал будет занимать

существенную долю продаж в больших городах.

Этот канал продаж

страхования не скоро достигнет доли, которую занимаетаналогичный канал продаж в

Европе (особенно в Великобритании), однакотемп роста спроса и предложения

существенно опережает скорость развитияэтого сегмента, которая наблюдалась в

Европе 10-15 лет назад. Существенноевлияние на скорость роста доли будет оказывать

количество новых игроков, ихрекламная и маркетинговая активность, а также

уровень надежности и сервиса,который они предложат клиентам. Предполагается,

что основных игроков будет 5-10, из них 3-4 компании будут доминировать в

сегменте. Нужно отметить, что для успешной работы страхового Интернет —

магазина бизнес — процессы страховой компании должны быть оптимизированы

подэтот вид сервиса и продаж , должна быть продумана и внедрена методика работы

с клиентами , которые предпочитают приобретать страховые услуги черезИнтернет ,

с тем , чтобы сделать взаимодействие страховщика и страхователямаксимально

эффективным и удобным .

Преимущества Интернет

-страхования очевидны — это широкий охват потенциальных клиентов, работа 24

часа в сутки , 7 дней в неделю, расходы напродавцов, если и есть – минимальны,

способ получения информации оптимальный. Для потребителя страховой услуги

покупка полиса через Интернетудобна тем, что позволяет спокойно разобраться в

преимуществах страхованияв той или иной компании, рассчитать стоимость и купить

полис в любой момент, не жертвуя ни рабочим, ни личным временем для поездки в

офис или беседы с агентом. К тому же клиент при покупке полиса через Интернет

обычнополучает скидку – как правило , 5% от базовой стоимости полиса . Кроме того

,онлайн продажи ведут к снижению издержек ( на аренду помещения , комиссионное

вознаграждение и др .), они предполагают , что клиенты лояльны ккомпании , а не

к отдельному продавцу , который может уйти к конкуренту ипереманить клиента.

Определяя возможности

страховщиков в плане организации электронного страхового бизнеса, не стоит

забывать и о наличии довольно большого количества предприятий и организаций,

занимающихся электронной коммерцией(банки, электронные биржи и магазины,

информационные агентства и т.д.), деятельность которых подвержена рискам,

имеющим свою специфическую природу, непосредственно связанную с информацией и

Интернетом. Из поля зрения российских компаний практически выпала такая важная

часть работы страховщика в Интернете, как страхование рисков, связанных с

использованиемИнтернет -технологий, страхование вычислительных сетей,

страхование от атакхакеров и т.п.

В условиях

экономического кризиса Интернет — страхование получило дополнительный импульс к

развитию как со стороны страховщиков (сокращение издержек и попытка привлечь

новых клиентов), так и со стороны страхователей(поиск лучших цен, более

тщательное изучение условий, причем это касаетсякак занятых людей с постоянной

нехваткой времени, так и людей, временно потерявших работу). Однако не стоит

забывать, что сегодня у людей уже естьопыт страхования, поэтому большинство

потребителей выбирают компанию непо тому, как она продает полисы, а по тому,

как она урегулирует убытки. Вусловиях кризиса проблема сохранения имущества становится

особенно актуальной, так что наличия у компании канала прямых продаж при

отсутствии развитой инфраструктуры урегулирования убытков будет недостаточно,

для того

чтобы привлечь страхователей.

Таким образом, основных

препятствий на пути развития прямогострахования два. Первое, после продажи

нужно обеспечить самый главныйсервис страхования – качественное, своевременное,

справедливое

урегулирование убытков, а для этого

необходима не только и даже не столькоИнтернет -функциональность, сколько

развитая по стране сеть по приему иобработке документов, а также ресурсы по

возмещению убытков. Вторымограничителем являются некоторые требования

законодательства , например ,печать полисов на бланках Гознака ( ОСАГО ) и

необходимость личногооформления и подписи на документах , о чем , собственно ,

было сказано выше .

В целом можно говорить

о становлении и признании такого инновационного канала продаж, как Интернет

-страхование, это новый способ организации страхового бизнеса, имеющий свою

специфику. Продажа страхового продукта через Интернет предполагает активный

двухсторонний обмен информацией, поэтому создание Интернет -магазина требует

тщательной организациипроцесса общения продавца -консультанта с клиентом:

индивидуальный выбормотивации при консультировании клиента, а также

консультирование клиентовпо комплексу страховых продуктов – ключевые факторы

успеха и лояльногоотношения клиента кИнтернет — страхованию.

Общая же рекомендация

для страховщика в Интернете — это активнее демонстрировать потенциальному

клиенту, что выбирать полис в Интернете выгодно. Только демонстрация клиенту,его

интереса поможет развить данный вид бизнеса.

2.3 Проблемы развития

канала интернет-страхования и возможные пути их решения

Более 65% граждан

отрицательно относятся к продажам страховых полисов через интернет,

свидетельствуют результаты опроса, проведенного на портале «Прайм

Страхование».Самым популярным у респондентов стал ответ

«Отрицательно, разведется куча мошеннических сайтов, продающих страховки».

За него проголосовало 45% всех участников опроса, еще 20% сообщили, что

относятся отрицательно кинтернет-продажам, поскольку им важен личный контакт с

продавцом.Еще 6% респондентов заявили, что они относятся с опаской к покупке

полиса через интернет и боятся, что кто-то будет использовать их персональные

данные.Оставшиеся 29% участников опроса положительно относятся к

интернет-продажам. Из них 3% уже имеют положительный опыт покупки полиса через

интернет, 12% поддерживают электронные продажи при условии гарантии надежности

платежей и обмена данными. Еще 5% респондентов готовы покупать через интернет

простые, недорогие полисы, а 7% — при условии, что не придется идти в офис за

бумажным полисом.

Опрос проводился на

сайте «Прайм Страхование» с 22 ноября по 7 декабря 2013 года. В

голосовании приняло участие 299 человек.[12]

Онлайн-страхование и

необходимость создания условий для его дальнейшего развития активно обсуждаются

сегодня на многих площадках, конференциях, в ассоциациях и государственных

органах. Вместе с тем, не все страховщики разделяют позитивный настрой по этому

вопросу.

По данным опроса

«Эксперт РА», всего лишь 20% страховщиков в России считают, что в ближайшее

время прямые продажи, в том числе онлайн, будут играть преимущественную роль.

При этом 30% страховщиков однозначно не планируют работать через Интернет.

Несомненно, страховщики прекрасно осознают, что Интернет-технологии – это один

из способов удержания клиентов и повышения их лояльности. Российские потребители

становятся все более и более требовательными, обращая внимание, в первую

очередь, на качество услуг и неплохо разбираясь как в продуктах, так и в

законодательстве. Онлайн-коммуникация с клиентом на разных этапах продажи и

исполнения договора страхования является существенным конкурентным

преимуществом.[13]

Почему

онлайн-страхование стало особенно распространено в авиаперевозках – всего

одного элемента, одной услуги, предоставляемой страховыми компаниями, несмотря

на свое пока еще зачаточное состояние, совсем «ранний возраст», с момента

своего введения обрело мощный начальный толчок к развитию и продолжает набирать

темпы, показывая стабильный прирост популярности? Все просто:

— быстрота – никуда не

приходится идти, ехать, выстаивать в очередях;

— удобство – очень

просто и легко при наличии Интернета приобрести нужный билет и страховку;

— экономичность –

расходы страховых компаний на онлайн-обслуживание обычно ниже, чем на оффлайн,

поэтому часто компании делают скидки или выставляют изначально меньшую цену за

аналогичную услугу.

Эти три параметра являются самыми очевидными, самыми

значительными для потенциального покупателя не только авиабилета, а вообще

билета на любой тип наземного или воздушного транспорта, а также для того, кто

хочет приобрести любой другой тип страховки – КАСКО, ОСАГО, здоровья,

имущества, жизни, имущества и т.д. Поэтому можно уверенно утверждать, что рынок

онлайн-страхования как авиаперевозок, так и вообще весь сегмент

Интернет-страхования будет интенсивно развиваться.TheEconomistIntelligenceUnit

и IBM регулярно проводят исследования стран мира на предмет их способности

осуществлять обработку информации и развитости технических средств, а также

возможности их использования в экономике и в качестве социальных бенефитов.

Е-готовность является оценкой качества и способности потребителей, бизнеса и

правительства использовать существующие технические возможности по обработке

информации в целях удовлетворения их потребностей. Более 100 различных

экономических политических и социальных критериев принимается во внимание при

проведении оценки и присвоении рэнкинга. Основными из них являются:

IT-инфраструктура, бизнес-среда, социальная и культурная среда, правовое

регулирование, государственная политика и поддержка. Первые три места по

данному показателю занимают Швеция, Дания, США. Россия находится на 59 месте,

что свидетельствует о необходимости изменений и недостаточной готовности

российского рынка.

При принятии решения и

разработке стратегии развития электронной коммерции страховщики, как правило,

принимают во внимание определенные критерии готовности рынка, своих

операционных возможностей и готовность потребителей. Иными словами, проводят оценку

внутренней и внешней среды онлайн-бизнеса.

Среди критериев,

относящихся к рынку в целом, можно выделить: инфраструктуру, конкуренцию,

социальную и культурную среду, правовое регулирование, политику правительства в

отношении электронной коммерции. Характеристиками операционных возможностей

страховщика являются: опыт осуществления прямых продаж, опыт управления

колл-центром, разнообразие продуктов, IT, инвестиционные и административные

возможности, ресурсы. Также учитывается интерес клиентов к интернету,

осуществлению покупок онлайн, в том числе в части страхования, разнообразие

способов продаж и распространенность оплаты банковскими картами.

На основе опыта запуска

онлайн-страхования в других странах выделяется несколько стадий развития

электронной коммерции: привлечение покупателей, прямые продажи и

самообслуживание.

Самый первый уровень

развития – размещение информации о продуктах на сайте, сравнение с другими

компаниями, калькуляторы, подробное и детальное описание продуктов, условий

страхования.

Второй уровень –

размещение на веб-сайте информации о продуктах, получение контактов, которые

потом используются для продажи через колл-центры, агентов, электронную почту.

Переходным этапом между привлечением клиентов и прямыми продажами может быть

онлайн-расчет страховой премии, особенно для простых продуктов.

Следующий этап – прямые

продажи – в большей мере зависит от наличия возможности и разнообразия способов

оплаты онлайн.

Последний этап –

продвинутый – онлайн чат с сотрудниками, которые участвуют в обслуживании

клиентов, ведут договоры, урегулируют убытки.

Требования

онлайн-потребителей сегодня очень высоки и предполагают легкость в

использовании, простой интерефейс, возможность оперативного получения

необходимой информации и доступность 24 часа 7 дней в неделю. Потребитель хочет

иметь возможность выбора среди нескольких опций, получать удовольствие от

покупки (независимо от того целевая покупка или спонтанная). Для клиентов,

приобретающих услуги онлайн, важны известность бренда, доверие и уверенность в

безопасности, что требует от страховщика постоянного внимания и реагирования на

пожелания клиента.

В части онлайн-продаж

наибольшей популярностью пользуются простые и понятные страховые продукты,

пользующиеся спросом оффлайн, такие как автострахование, страхование имущества

физических лиц, продленная гарантия, личное страхование, страхование

путешествующих. Вместе с тем существуют примеры, свидетельствующие о довольно

хороших результатах продаж и сложных продуктов. При этом клиентам важно иметь

возможность самостоятельного выбора наполнения продукта, самостоятельно

осуществлять покупку и получать услугу от начала и до конца онлайн: рассчитать

страховую премию, оплатить, получить и распечатать полис, получить любую

информацию по договору в любое время, что, например, легко позволяет сделать

личный кабинет.

Использование

Интернет-технологий хорошо себя зарекомендовало как в B2B, так и в B2C

сегментах, во всех каналах дистрибуции, на всех этапах продажи и сопровождения

договора. Поскольку, как ранее было отмечено, доверие клиента – ключевой фактор

и залог успеха страховых продаж, увеличению числа застрахованных клиентов

способствуют использование партнерского канала продаж или продажи через

работодателей. Набор специальных маркетинговых техник и инструментов при

онлайн-продажах практически не ограничен. Среди наиболее часто используемых:

рассылка сообщений посредством электронной почты, баннеры, продвижение через

веб-сайт страховщика или партнера, реклама, смс-рассылки, мобильный интернет.

Выбор той или иной технологии зависит от стратегии продаж страхового продукта и

прочих факторов. Например, поскольку личное страхование является push, а не

pull продуктом, для результативных онлайн-продаж требуется применение

соответствующих техник, таких как баннеры, и email-рассылки.

Правовые ограничения

онлайн-страхования имелись или имеются практически во всех странах, которые в

настоящее время выступают в авангарде страховых онлайн-продаж. Тем не менее,

страховщики принимали решение двигаться вперед, изменяя законодательство

согласно сложившейся практике и бизнес процессам. В настоящее время именно по

такому пути двигается и российский страховой рынок. Так, в частности

планируется в ближайшее время внести изменения в Закон РФ «Об организации

страхового дела в РФ». Страховое сообщество не собирается останавливаться на

достигнутом и продолжает активно инициировать изменение и других нормативных

актов: Закона о противодействии легализации денежных средств, полученных

преступным путем, Закона о персональных данных, Закона об электронной подписи.

Внесение

соответствующих изменений в Гражданский кодекс РФ позволило бы полностью снять

спорное и двоякое толкование регулирования порядка заключения договоров

страхования. Вместе с тем, надо отметить и позитивное изменение в отношении регуляторов

к онлайн-страхованию. Многое зависит и от самих страховщиков. Только при

условии клиентоориентированного подхода, предоставления высококачественных

услуг, информационной доступности, нацеленности на длительные и открытие

отношения с клиентами страховщики смогут завоевать доверие потребителей, столь

необходимое для успешных онлайн-продаж.

Одна из причин

недостаточного развития и телемаркетинга, и интернет страхования, и в целом

электронных коммуникаций в страховом бизнесе — пресловутое несовершенство

действующего законодательства. Хотя есть медленное, но верное движение в

развитии правового регулирования, способствующего электронному страхованию.

29 сентября 2011 года

вступил в силу Закон о национальной платежной системе, который в том числе,

позволяет производить оплату услуг через мобильный телефон, Закон об

электронной подписи, призванный упростить заключение договоров с использованием

электронной подписи, вступил в силу с 1 июля 2011 года (за исключением

отдельных положений). В июле 2011 был изменен Федеральный Закон о персональных

данных, установивший более либеральные требования в части получения согласия

субъектов персональных данных, изменения, внесенные в Закон о противодействии

легализации в 2009 и 2011 годах, позволяют осуществлять страхование с премией

менее 15.000 без идентификации страхователей и выгодоприобретателей, а

кредитным организациям осуществлять перевод денежных средств, в том числе

электронных, без открытия банковского счета если сумма перевода не превышает

15.000 рублей .[16]

Казалось бы, все

нововведения позволяют страховщикам без проблем осуществлять интернет продажи и

общение с клиентами на стадии исполнения договоров посредством интернет.

Гражданский кодекс Российской Федерации позволяет заключать договоры

страхования в довольно упрощенной форме — выпуск полиса, подписанного

страховщиком на основании устного или письменного заявления страхователя.

Вместе с тем, использование описанных каналов продаж в страховании все еще

является достаточно рискованным с правовой и регуляторной точек зрения.

Неготовность законодательных и

правоприменительных органов к использованию страховыми компаниями современных

способов продаж приводит к тому, что новые нормативные акты не только не

способствуют развитию онлайн продаж, но и могут свести на нет существующие на

сегодняшний день попытки страховщиков осуществлять продажи с помощью Интернета

или прямого маркетинга. Так, например, Минэкономразвития подготовило проект

изменений в Закон «О защите прав потребителей», который

предусматривает обязанность страховщика предоставить страхователю необходимую и

достоверную информацию о предоставляемых услугах, обеспечив тем самым потребителю

возможность осуществить правильный выбор услуги. При этом ознакомление может

подтверждаться только письменным подтверждением.

Хочется надеется, что

Закон «О защите прав потребителей» будет изменен только после

обсуждения законопроекта с участниками страхового сообщества, а возможности

осуществления электронных и дистанционных продаж будут приняты во внимание.

Изменения

законодательства о защите прав потребителей свидетельствуют о необходимости

защиты менее защищенной стороны страховых отношений. Обеспечение соблюдения

прав и защиты интересов потребителей страховых услуг будет способствовать росту

доверия страховым компаниям и новым каналам продаж.

Безусловно, описанные

изменения законодательства это большой шаг вперед, но в настоящий момент перед

страховым сообществом и государственными органами все еще стоит важная задача

обеспечить условия для развития новых технологий в финансовом секторе и

одновременно защитить интересы потребителей.

Что действительно будет

способствовать развитию интернет, мобильного страхования, страхового

телемаркетинга, так это изменение подходов и отношения государственных органов

к регулированию страхования. В то же время «зеленый свет» интернет и

мобильному страхованию со стороны государственных органов, открытое обсуждение проблем

страховщиков, совместная разработка «правил игры» позволит выйти

российскому страховому рынку на совершенно новый уровень обслуживания клиентов,

что в свою очередь повысит доверие потребителей и даст серьезный толчок для

дальнейшего развития страхового рынка.

Госдума на пленарном

заседании в октябре 2013 года приняла в первом чтении правительственные

поправки в закон об организации страхового дела в РФ, регулирующие электронные

продажи страховых полисов.Законопроект делает легитимным право страховщиков

использовать электронную подпись и реализовывать страховые услуги и продукты

через электронные системы продаж. Документ касается простых видов добровольного

страхования, среди которых страхование от несчастных случаев, страхование

выезжающих за рубеж, а также ряд видов страхования имущества, не

предполагающего осмотра этого имущества.

В настоящее время

практика электронной продажи полисов в РФ практически не распространена. Это

связано с тем, что договор страхования должен быть подписан квалифицированной

электронной подписью, которой большинство физических лиц — потенциальных

страхователей не обладают.

В соответствии с

законопроектом, заявление о заключении договора страхования формируется с

использованием инфраструктуры официального сайта страховщика и подписывается

страхователем простой электронной подписью, а страховщик направляет

страхователю договор страхования, подписанный усиленной квалифицированной

электронной подписью, при этом договор страхования вступает в силу после уплаты

страхователем страховой премии.

Можно ожидать в скором

будущемчто эта проблема будет решена.

Заключение

С развитием

информационных технологий и Интернета у компаний появляются все большие

возможности для рационализации производства и продаж. Интернет — страхование —

это актуальная тема для исследования, поскольку на рынке России данный вид

услуг появился сравнительно недавно — 30 ноября 1999 г.

В России встречаются

разнообразные решения модели B2C – розничные Интернет магазины, в которых

продают товары и услуги, услуги кредитных учреждений, новостные и

информационные агентства и т.д. Пользуются огромной популярностью услуги

Интернет банков, информационные слуги и различные базы данных. Технологии интернет

— коммерции сектор услуг страхования затронули совсем немного. Но в последние

годы наблюдается тенденция к изменению ситуации в данной сфере, и многие

специалисты прогнозируют рост популярности интернет-страхования, т.к. одними из

главных критериев в выборе страховых услуг становятся затраты времени и

удобство использования. Продажи страховых продуктов в Интернете хоть и требуют

больших начальных затрат ресурсов, но в дальнейшем представляется возможность

значительно увеличить объем продаж и этот вид услуг удобен для клиентов.

Приобрести полисы возможно на Интернет странице страховой компании, где клиент

имеет возможность так же получить исчерпывающую информацию о покрытии рисков и

размере страховых сумм. Интернет продажи дают возможность сравнительно легко

завоевать новые и рационализации ресурсов. Но нельзя при этом забывать, что

страхование по своей сути является очень консервативным бизнесом, как в

отношении страховых продуктов, так и касательно отношения клиентов.

Ведущую позицию в

продажах услуг через Интернет занимают западные страны. Именно банки западных

стран первыми ввели услуги Интернет банков, но перенести удачно реализуемые

услуги Интернет банков в сферу страхования не увенчались успехом. Причиной

может быть то, что страхование — это продукт «пониженного интереса », так как

люди не думают о нем ежедневно, и информацию специально не ищут. К покупке

данной услуги относятся серьезно, все тщательно обдумав, и при выборе данной

услуги все -таки нуждаются в персональном контакте со специалистом , в

возможности получить консультацию . По результатам проведенного в 2002 году

исследования « Услуги страхования и пенсионные фонды », чем сложнее и дороже

страховой продукт, тем менее он предназначен для продаж через Интернет . Более

применимыми для продаж через Интернет являются такие страховые продукты, как

обязательное страхование гражданской ответственности автовладельцев,

страхование имущества и путешествий. Именно стандартизированные страховые

продукты, в которых не сложно рассчитать премию, более удобны для продажи через

Интернет.А такие виды страхования, как страхование жизни или здоровья, из — за

своей сложности не пригодны для продажи через Интернет. При рассмотрении

каналов продаж страховых продуктов, которые применяются в России, можно сделать

вывод, что страхованию с использованием Интернет продаж уделяется много

внимания. Еще несколько лет назад страховые компании всего лишь предлагали

заполнить заявку для получения предложения на страхование или на домашней

странице были размещены калькуляторы для расчета страховых премий. Сегодня

большинство компаний предлагают приобрести страховые полисы через Интернет. По

мнению экспертов страховых компаний,интернет — страхование можно использовать

на рынке для продажи страховых продуктов так же удачно, как услуги Интернет

банка, которые уже прочно заняли свою нишу на рынке. Если предположить, что

большая часть пользователей Интернет банком так же охотно покупали бы страховые

продукты через Интернет , то страховые компании могли бы быть уверены в

эффективности и рентабельности интернет — страхования . Но в то же время нельзя

забывать, что страховые услуги являются продуктом низкого интереса , которые

каждый клиент не покупает ежедневно , а значит , необходимость в консультациях

и дополнительной информации ставит перед страховыми компаниями сложную задачу.

Эта задача заключается в том, как заранее предвидеть все вопросы клиентов и на

домашней странице разместить достаточное количество информации.

По данным опроса,

проведенного Левада-Центрв

конце октября 2013 года, 59% россиян в возрасте 18 лет и старше пользуются

интернетом ежедневно или несколько раз в неделю.

Среди лиц с высшим

образованием пользуются интернетом 82%, а с образованием ниже среднего — 45%.

Больше всего пользователей в Москве — 80%, а меньше всего среди сельских

жителей — 51%.[17]

Данный показатель дает

возможность для развития электронного страхования, и с увеличением количества

жителей, пользующихся услугами Интернета, будет расти количество клиентов

страховых компаний, заключающих страховые договоры с помощью дистанционных

средств связи.

Исследования,

проведенные брокерской компанией AutoSolutionInsuranceService (США ) показывают

, что главным фактором , влияющим на продажи через Интернет , является

надежность . Как только покупатель чувствует себя надежно для предоставления

своих персональных данных , объем продаж с помощью средств дистанционной связи

значительно возрастает . Так же темп прироста объемов интернет -страхования в большой

степени зависит от процесса покупки услуги . Чем проще и короче процесс покупки

услуги, тем активнее используются данные услуги. Рейтинг эффективности компаний,

предлагающих короткий процесс покупки достигает 80%, а у компаний, процесс

покупки услуги которой сложный и долгий, всего лишь 20% .

Основываясь на

вышеизложенной информации, можно выделить ряд преимуществ, которые возникнут

при использовании интернет — страхования у страховых компаний:

— при использовании

Интернет продаж расширится охват рынка, и в результате с минимальными затратами

капитала страховая компания сможет привлечь большое количество новых клиентов;

— снизятся затраты на

распространение услуг и документооборот; — в целом снизятся административные

затраты, в том числе телекоммуникационные затраты, затраты на использование

трудовых ресурсов и т.д.

В свою очередь,

покупатели услуги интернет- страхования получат следующие преимущества:

— доступ к

использованию услуги 24 часа в сутки;

— возможность

одновременно использовать несколько услуг;

— возможность найти и

выбрать более дешевый продукт, сравнив предложения нескольких компаний;

— возможность получить

полную информацию об интересующем продукте за несколько секунд.

Одним из способов,

позволяющим страховым компаниям активизировать продажи страховых полисов через

Интернет, является сотрудничество с другими компаниями, оказывающими связанные

услуги. Это могут быть банки, туристические агентства и авиакомпании .

Например, покупку полиса страхования путешествий можно активизировать ,

разместив баннер на домашней странице туристического агентства . Таким образом

покупателю интернет -полиса будет легко и удобно перейти к покупке полиса , а

страховая компания увеличит объемы продаж и стабилизирует свои позиции на рынке.

Страховой рынок

является рынком клиентов, это значит, что спрос на услуги страхования ниже, чем

предложение страховых компаний. Компании, которые ориентируются на покупателя,

при помощи Интернет услуг могут предложить более низкую цену и быстрое

обслуживание, и таким образом являются более конкурентоспособными, чем компании,

не уделяющие должного внимания развитию Интернет продаж.

При введении

электронного страхования снижаются административные издержки, поскольку

уменьшается количество страховых полисов, продаваемых через другие, более

дорогие каналы распространения .

Продажа полисов через