Страницы: 1 2 3

СОДЕРЖАНИЕ

- Введение

- 1 Теоретические основы ведения бухгалтерского учёта и формирования отчетности субъектов малого предпринимательства

- 1.1 Нормативное регулирование деятельности субъектов малого предпринимательства

- 1.2 Формы и особенности ведения бухгалтерского учёта для малого предпринимательства

- 1.3 Действующая система налогообложения для малых предприятий и предпринимателей

- 2 Организация бухгалтерского учёта и отчетности в ООО «КАРСТ»

- 2.1 Краткая характеристика основных показателей финансово — хозяйственной деятельности ООО «КАРСТ»

- 2.2 Организация бухгалтерского учета хозяйственных операций в ООО «КАРСТ»

- 2.3 Формирование бухгалтерской отчетности в ООО «КАРСТ»

- 3 Пути совершенствования организации и ведения бухгалтерского учета в ООО КАРСТ»

- 3.1 Мероприятия по совершенствованию бухгалтерского учета в ООО «Карст»

- 3.2 Влияние предложенных мероприятий на экономическую деятельность организации

- Заключение

- Список использованных источников информации

Введение

На современном этапе развития экономики России именно малый бизнес может заполнить те ниши, которые пустовали в плановой экономике, и выполнить те функции, которые зачастую не готов взять на себя крупный и средний бизнес. Малый бизнес является единственным сектором, где примитивная, но абсолютно необходимая для эффективного функционирования рыночного хозяйства частная собственность существует в чистом виде.

В результате своей деятельности любая организация малого бизнеса осуществляет какие-либо хозяйственные операции, принимает те или иные решения. Практически каждое такое действие находит отражение в бухгалтерском учете.

Бухгалтерский учет выступает завершающим этапом учетного процесса, и обеспечивает органическое единство формирующихся в нем показателей с первичной документацией и учетными регистрами. Полученные результаты синтетического и аналитического учета в дальнейшем используются для составления бухгалтерской отчетности и проведения анализа финансово — хозяйственной деятельности субъекта хозяйствования.

Правильная организация и ведение бухгалтерского учета позволяет руководителям малого бизнеса минимизировать финансовые риски. Для субъектов малого бизнеса в законодательстве Российской Федерации предусмотрена возможность вести бухгалтерский учет по упрощенной форме. В учетной политике субъектов малого бизнеса закрепляются способы бухгалтерского учета хозяйственных операций, которые присущи только этой организации.

Актуальность данного исследования состоит в необходимости теоретического изучения и практического применения нормативно-правовых основ в организации бухгалтерского учета субъектами малого предпринимательства.

Объектом данного исследования по теме «Организация бухгалтерского учета в малом бизнесе на современном этапе» является предприятие малого бизнеса ООО «КАРСТ».

Предмет — исследование организации и ведения бухгалтерского учета в ООО «КАРСТ».

Целью выпускной квалификационной работы является предложение мероприятий направленных на развитие бухгалтерского учета и формирования отчетности субъектов малого предпринимательства в Российской Федерации на современном этапе на примере ООО «КАРСТ».

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить основы нормативно-правового регулирования деятельности субъектов малого бизнеса;

- выявить особенности бухгалтерского учета на малых предприятиях;

- рассмотреть действующую систему упрощенного налогообложения;

- дать характеристику финансово-хозяйственной деятельности организации малого бизнеса ООО «КАРСТ»;

- показать особенности организации бухгалтерского учета в ООО «КАРСТ»;

- разработать мероприятия направленные на совершенствование бухгалтерского учета в ООО «КАРСТ».

Практическая значимость данного исследования состоит в разработке предложений, направленных на совершенствование бухгалтерского учета субъектов малого предпринимательства в Российской Федерации на современном этапе на примере ООО «КАРСТ». Также материал может быть использован при теоретическом исследовании вопросов бухгалтерского учета и применении его организациями малого бизнеса.

При написании данной работы были использованы нормативно-правовые акты Российской Федерации, Министерства финансов Российской Федерации, научная, учебная и практическая литература, а также статьи из журналов и Интернет- ресурсов по теме исследования «Организация бухгалтерского учета в малом бизнесе на современном этапе».

Работа состоит из введения, трех глав, заключения и списка использованной литературы.

В приложении к работе представлена отчетность ООО «КАРСТ» за 2013 — 2015 годы.

В первой главе данной работы дана характеристика субъектов малого бизнеса, проведено теоретическое исследование нормативного регулирования бухгалтерского учета предпринимателями, работающими в этой сфере.

Во второй главе настоящего исследования проанализирована финансово — хозяйственная деятельность ООО «КАРСТ» за 2013 — 2015 годы. Исследован процесс осуществления бухгалтерского учета в ООО «КАРСТ».

В третьей главе данной работы приведены рекомендации позволяющие совершенствовать организацию бухгалтерского учета в ООО «КАРСТ».

В приложении к работе представлена отчетность ООО «КАРСТ» за 2013 — 2015 годы.

В первой главе данной работы дана характеристика субъектов малого бизнеса, проведено теоретическое исследование нормативного регулирования бухгалтерского учета предпринимателями, работающими в этой сфере.

Во второй главе настоящего исследования проанализирована финансово — хозяйственная деятельность ООО «КАРСТ» за 2013 — 2015 годы. Исследован процесс осуществления бухгалтерского учета в ООО «КАРСТ».

В третьей главе данной работы приведены рекомендации позволяющие совершенствовать организацию бухгалтерского учета в ООО «КАРСТ».

В приложении к работе представлена отчетность ООО «КАРСТ» за 2013 — 2015 годы.

В первой главе данной работы дана характеристика субъектов малого бизнеса, проведено теоретическое исследование нормативного регулирования бухгалтерского учета предпринимателями, работающими в этой сфере.

Во второй главе настоящего исследования проанализирована финансово — хозяйственная деятельность ООО «КАРСТ» за 2013 — 2015 годы. Исследован процесс осуществления бухгалтерского учета в ООО «КАРСТ».

В третьей главе данной работы приведены рекомендации позволяющие совершенствовать организацию бухгалтерского учета в ООО «КАРСТ».

1 Теоретические основы ведения бухгалтерского учёта и формирования отчетности субъектов малого предпринимательства

1.1 Нормативное регулирование деятельности субъектов малого предпринимательства

В российской экономике последние двадцать лет развивается новый тип предпринимательской деятельности — малое предпринимательство, которое совместно с крупным бизнесом призвано обеспечить рост экономики страны. В последнее время в Правительстве Российской Федерации взят курс на популяризацию малых инновационных организаций, занимающихся разработкой и внедрений новых программ и технологий, созданием и производством инновационных товаров и услуг.

Основы малого предпринимательства в нашей стране были заложены в период с 1987 по 1991 год, после принятия Законов: «Об индивидуальной трудовой деятельности граждан СССР» (1987 г.), «О кооперации в СССР» (1987 г.) и постановления Совета Министров СССР от 08 августа 1990 г. № 790 «О мерах по созданию малых предприятий».

В наиболее развитых странах: США, Великобритании, Германии доля малого бизнеса во внутреннем валовом продукте составляет более 50%. В России этот показатель находиться на уровне 10 — 12%.

Организации малого бизнеса не требуют больших площадей, и основной деятельностью таких предприятий является сфера обслуживания. Государственная политика России направлена на поддержку и развитие малого бизнеса, так как малые предприятия имеют одну или две основные сферы деятельности, и могут предоставлять более качественную продукцию и оказывать более качественный уровень услуг [30].

Кроме того, данные предприятия оказывают положительную роль в предоставлении рабочих мест довольно значительной части населения нашей страны. Иностранные инвесторы предпочитают вкладывать свои деньги в организации малого бизнеса, которые работают в экономической или научно-технической сфере.

Определение субъектов малого предпринимательства приведено в статье 4 Федерального закона РФ от 24.07.07 № 209-ФЗ. К таким субъектам относятся потребительские кооперативы, коммерческие организации (за исключением государственных унитарных предприятий и муниципальных унитарных предприятий), индивидуальные предприниматели и фермерские хозяйства, для которых выполняются условия ограничения численности персонала и выручки.

В международной практике для отнесения соответствующих объектов к малым предприятиям используются следующие три показателя: численность работников, объем продажи продукции и балансовая стоимость имущества [30].

В России определение субъектов малого предпринимательства приведено в статье 4 Федерального закона от 24.07.07 № 209-ФЗ. К таким субъектам относятся потребительские кооперативы, коммерческие организации (за исключением государственных унитарных предприятий и муниципальных унитарных предприятий), индивидуальные предприниматели и фермерские хозяйства, для которых выполняются условия ограничения численности персонала и выручки.

К организациям малого бизнеса относятся организации и индивидуальные предприниматели, у которых доход от реализации, определяемый в соответствии со статьей 248 НК РФ, не превышает 800 млн. рублей в год. Предельные значения выручки утверждаются Правительством РФ. При этом прежняя редакция статьи 4 Закона № 209-ФЗ обязывала пересматривать такие значения каждые пять лет. Законом №156-ФЗ с 2015 года требование к такой периодичности исключено.

Средняя численность работников коммерческой организации малого бизнеса за предшествующий календарный год не должна превышать 100 человек. В среднесписочную численность работников субъекта малого предпринимательства включаются весь персонал, в том числе, и работающие по договору устного найма (без заключения письменных договоров).

Федеральным законом от 29.06.2015.г. №156-ФЗ, который вступил в силу 30 июня 2015 года, установлено, что категория субъекта малого предпринимательства изменяется только в случае, если значения выручки и численности работников будут выше или ниже предельных значений в течение трех календарных лет. В прежней редакции статьи 4 этот срок составляя два года. В данном случае субъектам малого предпринимательства дается послабление и возможность более длительный период корректировать объемы продаж и численность работников.

Законом № 156-ФЗ увеличена доля участия иностранных юридических лиц, а также организаций, не являющихся малыми и средними, в уставном капитале субъектов малого и среднего предпринимательства с 25 до 49 процентов.

Анализ зарубежного и отечественного опыта развития индивидуального предпринимательства свидетельствует о следующих его преимуществах:[28]

— быстрой адаптации к местным условиям хозяйствования;

-большой независимостью действий субъектов малого предпринимательства;

— гибкости и оперативности принятия и внедрения принимаемых решений;

— относительно невысокими общими расходами, а в частности — управленческими;

— большой возможности предпринимателя в реализации своих идей и способностей;

— низкой потребности в капитале и способности быстро вносить изменения в структуру производства и номенклатуру услуг и продукции;

— быстроте оборачиваемости собственного капитала;

— упрощенный способ учета хозяйственной деятельности предприятия. Малый бизнес характеризуется тем, что весь размер получаемой прибыли сосредоточен в одних руках — у хозяина предприятия.

Организации малого бизнеса имеют больше возможностей мобильного использования местных материальных и трудовых ресурсов. Лучшее знание местного рынка позволяет малому бизнесу ориентироваться на конкретного потребителя, заранее изучив спрос на товары и услуги [25, с. 157].

Для субъектов малого предпринимательства законодательством Российской Федерации установлено множество льгот:

— отсутствие кассового лимита и возможность хранения в кассе любой суммы (для этого достаточно издания приказа руководителя компании);

— увеличение вероятности получения субсидий от местных властей;

— до 1 июля 2018 года есть возможность приобрести муниципальную или государственную недвижимость в преимущественном порядке;

— сокращение сроков неналоговых проверок;

— налоговые каникулы для организаций, работающих в социальной, производственной или научной сфере.

Также в Госдуму был внесен законопроект, освобождающий всех предпринимателей с 1 января 2016 года от надзорных проверок, если ранее они не были лишены лицензий и не допускали грубых нарушений в процессе ведения своей деятельности [30].

Для субъектов малого бизнеса присущи недостатки, среди которых следует выделить следующие:

— высокий уровень риска устойчивости на рынке;

— зависимость от крупных компаний;

— недостаточность экономической компетентности руководителей;

— повышенная чувствительность к изменениям внешних условий хозяйствования;

— затруднения в привлечении дополнительных финансовых средств и получении кредитов;

— неуверенность и осторожность контрагентов при заключении хозяйственных договоров [30].

Сдерживает темпы развития малого предпринимательства то, что предприниматели более склонны к сохранению полученной прибыли, нежели к инвестированию ее в производство.

Наиболее существенным недостатком индивидуальных предпринимателей является то, что они несут ответственность за финансовое состояние бизнеса своим имуществом (дом, машина, дача и др.).

Шансы малого бизнеса на успех повышаются по мере его взросления. Фирмы, долго существующие при одном владельце, приносят более высокий и стабильный доход, чем фирмы, которые часто меняют владельцев. Предприниматели, уже накопившие опыт ведения дел в фирмах, как правило, более удачливы. Чем больше первоначальный капитал, вложенный в фирму, тем больше возможностей ее сохранения в кризисные периоды[19, с. 42].

Правильная организация бухгалтерского учета малых предприятий способствует наращиванию объемов деятельности, позволяет им развиваться в сфере производства и получать дополнительную прибыль.

Таким образом, малое предприятие – это небольшая фирма, зарегистрированная как фермерское хозяйство, общество с ограниченной ответственностью или индивидуальный предприниматель, и отвечающая параметрам установленным законодательством Российской Федерации.

В своей деятельности каждая организация осуществляет хозяйственные операции, принимает те или иные решения. Все совершенные хозяйственные операции находят отражение в бухгалтерском учете. В учетных регистрах обобщается вся информация о хозяйственных операциях, произведенных организацией за определенный промежуток времени, и переносится в бухгалтерскую отчетность. Анализ полученной отчетности позволяет организации делать необходимые уточнения, а в ряде случаев и корректировку дальнейшего направления своей деятельности.

Целью бухгалтерского учета является выявление фактов, оказывающих влияние на состояние финансово-хозяйственной деятельности организации. Пользователями такой информации являются руководящее звено организации, учредители общества, участники и собственники имущества организации. Поэтому отчетные данные о деятельности предприятия, а также его имущественном положении, степень финансовой устойчивости немаловажны для потенциальных инвесторов, заинтересованных во вложении капиталов [10, С.127].

Нормативно — правовое регулирование бухгалтерского учета в современной России осуществляется с помощью:

— норм права, содержащихся в нормативных правовых документах;

— актов методического (нормативно — технического) характера;

— документов разъяснительного характера.

Бухгалтерский учет предприятий и организаций регулируется системой нормативно — правового регулирования бухгалтерской учета. Данная система имеет четыре уровня законов, приказов, распоряжений и положений бухгалтерского учета для предприятий всех форм собственности. Согласно статье 3 Федерального закона «О бухгалтерском учете» регулирование бухгалтерского учета может осуществляться указами Президента РФ, постановлениями Правительства РФ, нормативно — правовыми актами Министерства финансов [2].

Верхний уровень системы представлен федеральными законами. К ним можно отнести:

— Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» определяет единые правовые и методологические основы организации и внедрения бухгалтерского учета для всех предприятий, которые находятся на территории Российской Федерации.

— Федеральный Закон № 209-ФЗ 31 июля 2007 г. «О развитии малого и среднего предпринимательства в Российской Федерации» (с последующими изменениями и дополнениями) в статье 4 устанавливает правила отнесения к субъектам малого бизнеса.

— Федеральный закон № 408-ФЗ от 29 декабря 2015 г. внес существенные изменения в определение понятия «Малый бизнес». В частности были сняты ограничения по остаточной стоимости основных средств и нематериальных активов для субъектов малого бизнеса.

— Постановление Правительства РФ №702 от 13 июля 2015 года, в котором для субъектов малого бизнеса установлено предельное значение выручки от реализации товаров (работ, услуг) за предшествующий календарный год без учета налога на добавленную стоимость в размере 800 тыс. руб.

— Федеральный закон Российской Федерации от 27 февраля 2011 г. № 161-ФЗ «О национальной платежной системе» определяет порядок применяемых форм безналичных расчетов при расчетах за товары (работы, услуги).

— Гражданский кодекс РФ (части I и II) регулирует правоотношения, возникающие в процессе хозяйственной или иной деятельности, основанные на праве собственности, договорных, имущественных и других обязательствах участников правоотношений. В соответствии со статьей 516 Гражданский Кодекс РФ осуществляются расчеты покупателей и заказчиков за поставляемые товары. Большое значение при расчетах с покупателями и заказчиками имеет определение даты реализации товаров (работ, услуг). В соответствии со статьей 39 Налогового кодекса РФ это — момент передачи права собственности на продукцию (работы, услуги).

— Налоговый кодекс РФ, и другие законодательные акты, регламентирующие порядок учета и налогообложения соответствующих видов имущества, обязательств и хозяйственных операций.

Второй уровень регулирования бухгалтерского учета составляют положения (стандарты) по бухгалтерскому учету Министерства финансов России, в которых устанавливаются принципы, правила и способы осуществления учетного процесса фактов хозяйственной деятельности, определяется порядок составления и представления финансовой бухгалтерской отчетности. Положения второго уровня разрабатываются Министерством финансов России и имеют законодательную силу и адресный характер.

— Положение по ведению бухгалтерского учета и отчетности (в ред. Приказов Минфина РФ от 26.03.2007 № 26н, от 25.10.2010 № 132н, от 24.12.2010 № 186н).

— Правила бухгалтерского учета, утвержденные приказом Министерства финансов РФ.

Документы третьего уровня регулирования бухгалтерского учета имеют рекомендательный характер. К ним можно отнести следующие документы:

— Методические указания по проведению инвентаризации имущества и финансовых обязательств. Утверждены Приказом Минфина России от 13 июня 1995 г. № 49 (ред. Приказ от 08.11.2010г. №142н);

— Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства. Утверждены Приказом Минфина России от 21 декабря 1998 г. № 64а;

— План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, и инструкция по его применению. Утверждены Приказом Минфина России от 31 октября 2000 г. № 94н (в ред. Приказов Минфина РФ от 07.05.2003 N 38н, от 18.09.2006 N 115н, от 08.11.2010 N 142н).

— Нормативные документы Центрального банка Российской Федерации, регулирующие ведения денежных расчетов:

— Положение о порядке ведения кассовых операций в РФ;

— Положение о правилах организации наличного денежного обращения на территории РФ;

— Указание, об установлении предельного размера расчетов наличными деньгами в РФ между юридическими лицами по одной сделке.

Соблюдение требований документов третьего уровня проверяется аудиторами и ведомственными ревизионными органами.

Документами четвертого уровня системы нормативного регулирования являются учетная политика организации и локальные акты предприятий.

Согласно ПБУ 1/2008 «Учетная политика организации», под учетной политикой понимается комплекс методов, способов и форм ведения бухгалтерского учета. Учетная политика определяется руководителем и главным бухгалтером хозяйствующего субъекта с учетом предусмотренных требований государственного нормативно — правового регулирования бухучета и особенностей деятельности конкретного предприятия (организации) [6].

Разработка учетной политики для каждого предприятия (организации) обусловлена тем, что в нормативных документах иногда отсутствуют способы ведения бухгалтерского учета конкретных фактов хозяйственной деятельности, либо допускается несколько вариантов решения вопросов учета, поэтому требуется выбрать один метод из предложенного многообразия.

В учетной политике утверждаются разрабатываемые организацией самостоятельно аналитические регистры налогового учета, в которых необходимо учесть требования бухгалтерского учета, с тем, чтобы не усложнять работу бухгалтерии по осуществлению бухгалтерского и налогового учета на предприятии.

В учетной политике организаций содержатся конкретные методы и формы бухгалтерского учета, которые определяются в самой организации с учетом требований документов первого и второго уровня нормативно — правового регулирования бухгалтерского учета. Также при разработке учетной политики для рационального ведения бухучета необходимо опираться на методические указания третьего уровня его регулирования [21, С.48].

При разработке учетной политики рассматривается совокупность способов ведения бухгалтерского учета, а именно: первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности [29].

1.2 Формы и особенности ведения бухгалтерского учёта для малого предпринимательства

Бухгалтерский учет в организациях малого бизнеса осуществляется с учетом особенности их деятельности, исходя из положений действующего федерального законодательства [21, с.69].

Руководитель организации малого бизнеса самостоятельно выбирает форму бухгалтерского учета исходя из потребностей своего производства и управления.

Под формой бухгалтерского учета понимается совокупность применяемых учетных регистров, последовательность и способы записи в них. В качестве учетных регистров используются: книги, карточки, свободные листы, при компьютеризации учета – диски, дискеты, магнитные ленты, флэш-накопители. Формы учета определяются не только видами применяемых учетных регистров, но и технологией обработки информации. Существуют следующие формы учета: мемориально-ордерная, журнал-главная, журнально-ордерная, простая форма учета для малых предприятий, автоматизированная.

Выбор формы бухгалтерского учета, также, зависит от количества операций и объема документооборота, опыта и квалификации специалистов бухгалтерской службы, наличия компьютеров и программного обеспечения, а также от сложившихся традиций на предприятии. Например, организациям, занятым в материальной сфере производства, рекомендуется использовать регистры, предусмотренные в журнально-ордерной форме счетоводства [23, с. 104].

Бухгалтерский учет на малом предприятии может осуществляться бухгалтерией, являющейся его подразделением (службой), возглавляемым главным бухгалтером.

На малом предприятии, которое не имеет бухгалтерской службы, бухгалтерский учет и отчетность могут вести специализированная организация (централизованная бухгалтерия), соответствующие специалисты на договорных началах или работники, уполномоченные на это письменным распоряжением руководителя малого предприятия.

Ответственность за организацию бухгалтерского учета на малом предприятии несет его руководитель. Все учетные процедуры, необходимые для организации бухгалтерского учета на предприятии, утверждаются приказом руководителя об учетной политике малого предприятия. Руководитель малой организации в Учетной политике закрепляет рабочий план счетов бухгалтерского учета, регистры бухгалтерского учета, формы первичных учетных документов и систему документооборота[12, С.48].

Бухгалтерский учет может быть организован по обычной форме учета: журнально-ордерная, журнал-главная, автоматизированная и т.п.

Для малых предприятий предусмотрена законодательством возможность, использования простой формы бухгалтерского учета. Малые организации, совершающие незначительное количество хозяйственных операций (как правило, не более ста в месяц) и не осуществляющие производства продукции и работ, связанного с большими затратами материальных ресурсов, могут вести учет всех операций путем их регистрации только в книге учета доходов и расходов [35].

Начальным этапом бухгалтерского учета в малых организациях является сплошное документирование всех хозяйственных операций путем составления определенных носителей первичной учетной информации.

Субъекты малого предпринимательства могут вести бухгалтерский учет по общей системе, также как и субъекты среднего и большого бизнеса. Но для облегчения им предоставлена возможность ведения бухгалтерского учета по упрощенной системе.

Малые организации могут применять типовые межведомственные формы первичной учетной документации, ведомственные формы. Для бухгалтерского учета могут также применяться формы, которые самостоятельно разработаны и содержат обязательные реквизиты, обеспечивающие достоверность отражения в документах бухгалтерского учета совершенных предприятием хозяйственных операций [14, С.29].

Первичные документы, поступающие в бухгалтерию малой организации, проверяются по форме — это проверка полноты и правильности их оформления, а также по содержанию — это законность документированных операций и логическая увязка отдельных показателей.

При разработке рабочего плана счетов малые организации руководствуются «Планом счетов и Инструкцией по его применению», утвержденными Министерством финансов № 94 от 31 октября 2000 года (с последующими изменениями и дополнениями).

Этот План счетов положен в основу построения единой журнально-ордерной формы счетоводства. Организации малого бизнеса могут использовать сокращенный план счетов бухгалтерского учета. Так, для учета прямых затрат на производство применяют счет 20 под названием «Производство», он объединяет счета 20, 21, 23. Счету 26 иногда присваивается название «Накладные расходы», он объединяет счета 25, 26. На счете 51 отражаются операции по счетам в банках, аккредитивам и прочим денежным средствам. Расчеты с покупателями и заказчиками, поставщиками и подрядчиками, включая авансы, полученные и выданные, аккумулируются на счете 76 «Расчеты с прочими дебиторами и кредиторами» [13, С.71].

Индивидуальные предприниматели, как правило, имеют расчетный счет. При его наличии индивидуальный предприниматель не освобождается от учета прихода и расхода денежных средств, проходящих по кассе и расчетному счету соответственно.

С июня 2014 года действуют упрощенный порядок ведения кассовой дисциплины, который в наибольшей степени коснулся индивидуальных предпринимателей. Теперь индивидуальные предприниматели больше не обязаны вести кассу наравне с организациями и оформлять кассовые документы (ПКО, РКО, кассовая книга). Предпринимателям необходимо только формировать документы, подтверждающие выплату заработной платы (расчетно-платежные и платежные ведомости). Также, согласно упрощенному порядку – индивидуальные предприниматели и малые организации (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе [28].

Для субъектов малого предпринимательства обязательным является составление следующей финансовой бухгалтерской отчетности:

— «Бухгалтерский баланс»;

— «Отчет о финансовых результатах».

В Бухгалтерском балансе оставлено пять строк для отражения статей актива и шесть — для статей пассива. В Отчете о финансовых результатах и того меньше – всего семь строк. При этом, если в обычном балансе было несколько разделов, активы, например, подразделялись на внеоборотные и оборотные, то в упрощенной форме никаких разделов нет. В таком балансе надо будет только заполнить строки:

По активам:

Материальные внеоборотные активы. Согласно разъяснениям в виде ссылок к строкам формы, в данную строку должны включаться основные средства и незавершенные капитальные вложения в основные средства.

Нематериальные, финансовые и другие внеоборотные активы. Сюда необходимо относить и результаты исследований и разработок, незавершенные вложения в нематериальные активы, исследования и разработки, отложенные налоговые активы.

Запасы.

Денежные средства и денежные эквиваленты.

Финансовые и другие оборотные активы, включая дебиторскую задолженность.

По пассивам:

Капитал и резервы.

Долгосрочные заемные средства.

Другие долгосрочные обязательства.

Краткосрочные заемные средства.

Кредиторская задолженность.

Другие краткосрочные обязательства.

Форма «Отчета о финансовых результатах» представляет собой «облегченный» вариант. В его строках надо отразить:

Выручку.

Расходы по обычной деятельности.

Проценты к уплате.

Прочие расходы.

Налог на прибыль (доходы).

Чистая прибыль (убыток).

В упрощенной форме Отчета о финансовых результатах нет многих показателей, которые предусмотрены в основной форме (валовая прибыль/убыток, доходы от участия в других организациях, прибыль/убыток до налогообложения, текущий налог на прибыль, в т. ч. ПНО и ПНА и изменения ОНО). Однако к форме отчета имеются небольшие разъяснения (ссылки), которые, например, уточняют, что в строке «Выручка» данные приводятся за минусом НДС и акцизов [16, с.64].

Рекомендуемые формы бухгалтерской финансовой отчетности, а также указания к их заполнению, устанавливаются Министерством финансов Российской Федерации. Каждый из указанных видов бухгалтерской финансовой отчетности раскрывает определенные сведения, необходимые для конкретных целей [26, с. 58].

За достоверность бухгалтерской отчетности, а также за организацию и ведения учета на предприятии отвечает руководитель организации.

1.3 Действующая система налогообложения для малых предприятий и предпринимателей

Налогообложение малых предприятий и предпринимателей может осуществляться по двум системам:

-общей системе налогообложения;

-упрощенной системе налогообложения.

Применение общей системы налогообложения усложняет ведение бухгалтерского учета для малых организаций и предпринимателей, поэтому законодательством разрешено применение упрощенной системы налогообложения (УСН). УСН — это особый налоговый режим, который имеет целый ряд ограничений, устанавливаемых статьей 346.12 НК РФ.

Для поддержки малого бизнеса была введена упрощенная система налогообложения (УСН). Ее особенность заключается в том, что она заменяет часть налогов, уплачиваемых в бюджет организацией, и упрощает ведение учета и сдачу отчетности малыми предприятиями, а также индивидуальными предпринимателями [26, с.215].

Но не все малые организации и предприниматели могут применять упрощенную систему налогообложения. Такая возможность есть в том случае, если по итогам девяти месяцев того года, в котором подается заявление о переходе на эту систему налогообложения, доход от реализации за девять месяцев, определяемый в соответствии со статьей 248 НК РФ, не превысил 45 млн. рублей. Указанная в абзаце первом статьи 248 величина предельного размера доходов организации, ограничивающая право организации перейти на упрощенную систему налогообложения, подлежит индексации не позднее 31 декабря текущего года на коэффициент-дефлятор, установленный на следующий календарный год.

Средняя численность работников на малом предприятии за предшествующий календарный год не должна превышать 100 человек.

В статье 346.12 второй главы Налогового Кодекса РФ перечислены организации и предприятия, которые не вправе применять упрощенную систему налогообложения.

Например, не имеют права применять упрощенный налоговый режим организации, имеющие филиалы, банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды и т.д. (п. 3 ст. 346.12 НК РФ).

Сущность единого налога, уплачиваемого в связи с применением упрощенной системы налогообложения малыми организациями и предпринимателями, заключается в том, что он заменяет уплату целого ряда налогов, устанавливаемых общим налоговым режимом: налог на прибыль, НДС.

Организации и индивидуальные предприниматели, применяющие УСН, освобождаются от обязанности ведения бухгалтерского учета. Однако налогоплательщики, перешедшие на УСН, как и до перехода, могут вести бухгалтерский учет в полном объеме по правилам, установленным законодательством Российской Федерации о бухгалтерском учете.

Формы разработанных регистров учета необходимо зафиксировать в учетной политике организации для целей налогообложения.

Необходимость составления учетной политики для целей налогообложения при УСН в том, что налогообложение некоторых операций осуществляется по правилам, которые позволяют выбирать один из нескольких способов налогового учета доходов или расходов. Бывают ситуации, для которых в главе 26.2 НК РФ вообще никаких установок нет, и налогоплательщикам приходится исходить исключительно из собственных соображений [16,c.81].

В Учетной политике определяются специальные учетные регистры, формы которых находятся в приложении к документу об учетной политике.

Организации, перешедшие на упрощенную систему налогообложения, уплачивают страховые взносы на обязательное социальное и пенсионное обеспечение в соответствии с действующим законодательством Российской Федерации.

Экономические субъекты, применяющие упрощенную систему налогообложения, уплачивают иные налоги, действующие в Российской Федерации. Например, в случае, если налогоплательщик единого налога является на основании главы 28 НК РФ плательщиком транспортного налога, то он обязан представлять налоговую отчетность по налогу, исчислять и уплачивать налог в общеустановленном порядке[9, с. 73].

Налогоплательщики, применяющие упрощенную систему налогообложения, не освобождаются от исполнения обязанностей налоговых агентов:[14, с. 108]

— они обязаны уплачивать в бюджет налог на доходы физических лиц (например, с доходов наемных работников — 13%);

— уплачивают налог на добавленную стоимость (например, с арендной платы при аренде федерального или муниципального имущества) и т.п.

Налогоплательщики, применяющие УСН, обязаны вести налоговый учет показателей своей деятельности, которые необходимы для исчисления налоговой базы и суммы налога.

Основной учетной формой при УСН является Книга доходов и расходов.

Форма «Книги доходов и расходов» открывается на один календарный год, может выполняться как в бумажном, так и в электронном виде и ведется на русском языке. По окончании налогового периода «Книга», которая велась в электронном виде, выводится на бумажный носитель[21].

В «Книге доходов и расходов» отражаются все хозяйственные операции, производимые налогоплательщиком за отчетный (налоговый) период, в хронологической последовательности на основании первичных документов.

При определении объекта налогообложения при УСН налогоплательщик уменьшает полученные доходы на расходы, которые перечислены в статье 346.16 Налогового Кодекса Российской Федерации.

Объектом налогообложения при упрощенной системе налогообложения признаются согласно статье 346.14 НК РФ:

— доходы;

— доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим налогоплательщиком.

В соответствии со статьей 346.19 НК РФ налоговым периодом при УСН признается календарный год, а отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Статьей 346.20 Налогового Кодекса РФ устанавливаются следующие налоговые ставки по налогу:

— 6 %, если объектом налогообложения являются доходы,

— 15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

Субъекты Российской Федерации своими законами могут устанавливаться дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категории налогоплательщика (статья 346.20 п.2), если объект налогообложения доходы за минусом расходов.

Федеральным законом №477‑ФЗ от 29.12.2014 года статья 346.20 Налогового Кодекса Российской Федерации дополнена пунктом 4. Теперь законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, которые впервые зарегистрированы после вступления в силу указанного закона. Обязательным условием является ведение ими предпринимательской деятельности в производственной, социальной или научной сфере. Ставка налога 0% не может применяться индивидуальными предпринимателями, снявшимися с учета в связи с прекращением деятельности и вновь зарегистрированными (повторно или в очередной раз) после вступления в силу законов субъектов РФ.

В пункте 3 статьи 346.20 Налогового Кодекса определена возможность сокращения налоговых ставок законами Республики Крым и города федерального значения Севастополя.

При определении объекта налогообложения «доходы минус расходы» налогоплательщик уменьшает полученные доходы на расходы, перечисленные в ст. 346.16 НК РФ.

При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода.

Налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уплачивает минимальный налог в размере 1% [1].

Сумма минимального налога исчисляется за налоговый период в размере одного процента от налоговой базы, которой являются доходы, определяемые в соответствии со статьей 346.15 НК РФ.

Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога.

Налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее [18, с. 74].

Налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить исчисленную по итогам налогового периода налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов. При условии, что в них налогоплательщик применял упрощенную систему налогообложения и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

При этом под убытком понимается превышение расходов, определяемых в соответствии со статьей 346.16 НК РФ, над доходами, определяемыми в соответствии со статьей 346.15 НК РФ, убыток не может уменьшать налоговую базу более чем на 30 процентов. При этом оставшаяся часть убытка может быть перенесена на следующие налоговые периоды, но не более чем на 10 налоговых периодов [1].

В настоящее время продолжается совершенствование налогового законодательства. Очередным шагом на данном пути стали изменения, внесенные в гл. 26.2 НК РФ и вступающие в силу с 1 января 2016 года:[30]

–снято ограничение на применение УСН для организаций, имеющих представительства;

–изменен порядок учета доходов при УСН, согласно которому из налогооблагаемых доходов исключены уплаченные в бюджет суммы НДС по выставленным счетам-фактурам с выделенной суммой налога. Это позволит избежать двойного налогообложения;

–уточнена формулировка пп. 22п. 1 ст. 346.16 НК РФ, в силу которого сумма уплаченного НДС не включается в расходы при УСН.

Страницы: 1 2 3

Особенности бухгалтерского учета на малых предприятиях связаны с возможностью применения данными субъектами упрощенных алгоритмов учета и отчетности. Что это за упрощения и кто вправе ими воспользоваться, расскажем в статье.

Что такое упрощенный бухучет и кто его может вести?

О возможности применения малыми предприятиями упрощенного бухучета говорит основной регламентный документ — закон «О бухучете» от 06.12.2011 № 402-ФЗ (п. 4 ст. 6). Он же устанавливает следующее:

- ведение бухучета — обязанность любой организации (за исключением отдельных, указанных в законе случаев);

- упрощенный БУ — это право, предоставленное субъектам малого предпринимательства (СМП).

Из этого следует, что для СМП существует законодательно установленное право выбора — вести БУ в общеустановленном порядке или применять упрощенные алгоритмы учета и отчетности.

Кто относится к субъектам малого и среднего предпринимательства, узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный демо-доступ к системе К+ бесплатно.

Упрощенный БУ — это система формирования документированной систематизированной информации об учетных объектах, освобожденная от отдельных элементов общепринятого бухучета. О таких элементах пойдет речь в одном из следующих разделов.

ВНИМАНИЕ! Чтобы воспользоваться правом использования в учете упрощенных алгоритмов субъект бизнеса должен соответствовать критериям, указанным в законе от 24.07.2007 № 209-ФЗ о развитии малого и среднего бизнеса в России. Подробнее о критериях отнесения фирм к малым предприятиям читайте здесь.

Остановимся подробнее на ст. 4 закона № 209-ФЗ (в новой редакции), повествующей о категориях СМП.

Согласно этой статье к СМП относятся:

- хозяйственные общества и партнерства;

- производственные и потребкооперативы;

- КФХ (крестьянско-фермерские хозяйства);

- ИП.

При этом вышеуказанные субъекты:

- должны быть зарегистрированы в законном порядке; и

- соответствовать определенным условиям, перечисленным в п. 1.1 ст. 4 закона № 209-ФЗ.

Какие упрощенные способы ведения бухгалтерского учета предусмотрены для коммерческих организаций (в том числе малых предприятий, не подлежащих обязательному аудиту и не являющихся микрофинансовыми организациями)? Ответ на этот вопрос см. в путеводителе по годовой отчетности в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Условия не являются идентичными для всех указанных субъектов — об этом пойдет речь в следующем разделе.

Когда применение упрощенного бухучета для субъектов малого бизнеса недоступно?

Недоступным для применения упрощенный бухучет становится в том случае, когда обязательные условия ст. 4 не соблюдаются. Рассмотрим эти условия подробнее.

Чтобы признать СМП хозяйственное общество или партнерство, должно выполняться хотя бы одно из нижеперечисленных требований:

- должно соблюдаться правило «25 и 49»: суммарная доля участия государства, благотворительных и иных фондов в уставном капитале ООО не может превышать 25%, а суммарная доля участия иностранных юридических лиц и (или) не являющихся СМП юридических лиц не может превышать 49%;

- должно выполняться условие о «высокотехнологичных» акциях: акции ПАО (акционерного общества, акции которого обращаются на организованном рынке ценных бумаг) должны быть отнесены к акциям инновационного (высокотехнологичного) сектора экономики — порядок такой классификации устанавливается Правительством России;

- коммерсант является «внедренческой фирмой»: применяет практически результаты интеллектуальной деятельности (программы для ЭВМ, базы данных и др.), исключительные права на которые принадлежат учредителям этих обществ — бюджетным или автономным научным (или образовательным) учреждениям;

- субъект должен обладать статусом «сколковца» (являться участником этого проекта);

- в наличии учредитель — юридическое лицо, входящее в утвержденный Правительством России спецсписок (поддержка инновационной научно-технической деятельности).

Недоступным статус СМП будет и в том случае, если, выполнив одно из вышеуказанных условий, коммерсант превысит показатель Чср (среднесписочную численность работников за предыдущий год).

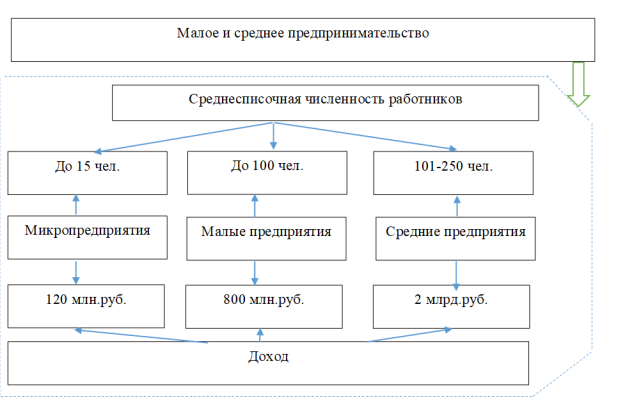

Закон № 209-ФЗ устанавливает следующие «среднесписочные» ограничения:

- для средних фирм и ИП показатель Чср находится в диапазоне от 101 до 250 чел.;

- для малых компаний Чср до 100 чел.;

- для микрофирм Чср до 15 чел.

Не ошибиться в подсчете Чср поможет материал «Как рассчитать среднесписочную численность работников?».

Однако выполнение вышеуказанных условий и числовых ограничений тоже не является достаточным для получения статуса СМП. Еще об одном ограничительном пороге расскажем в следующем разделе.

Ограничительный критерий — доход вместо выручки

Если выполняются «численные» параметры и условия п. 1.1 ст. 4 закона № 209-ФЗ, претенденту на получение статуса СМП необходимо проверить еще один показатель — предпринимательский доход за предыдущий календарный год. Если он превышает установленное Правительством РФ значение, обрести статус СМП не получится.

ВНИМАНИЕ! С 01.08.2016 вступило в силу постановление Правительства России от 04.04.2016 № 265, установившее предельные значения предпринимательского дохода, позволяющего получить статус СМП:

- микрофирмы — 120 млн руб.;

- малые компании — 800 млн руб.;

- средние предприятия — 2 млрд руб.

Ранее действовавшее постановление Правительства России (от 13.07.2015 № 702) оперировало теми же цифровыми порогами, однако за сравниваемый показатель вместо дохода принималась выручка от реализации товаров (работ, услуг) без учета НДС.

Изучайте нюансы учета выручки и НДС с материалами нашего сайта:

- «МСФО № 18 Выручка — особенности применения (нюансы)»;

- «Основные правила, когда организация без НДС работает с организацией с НДС».

Выручка и доход — понятия не идентичные. Доход от предпринимательской деятельности представляет собой более широкий совокупный показатель, включающий в себя не только выручку, но и остальные полученные коммерсантом доходы (к примеру, взысканные с контрагентов штрафные санкции, полученные банковские проценты за размещение депозита и др.).

О нюансах определения предпринимательского дохода расскажут статьи, размещенные на нашем сайте:

- «Если кредитор не требует уплаты штрафных санкций, предусмотренных договором, нужно ли их включать в доходы?»;

- «Какие доходы являются внереализационными?».

Процедуры и алгоритмы, без которых обходится упрощенный бухучет

У СМП есть право отказаться от следующих норм общепринятого бухучета:

- забыть о методе начисления и определять доходы и расходы кассовым методом;

- применять упрощенную систему учетных регистров;

- отказаться от ведения счетов 09 и 77, предназначенных для учета отложенных налоговых активов и обязательств (не вести учет постоянных и временных разниц);

- применять один синтетический счет вместо группы счетов (например, счет 20 «Основное производство» вместо счетов 23, 25 и 26);

- не формировать резервы;

- не применять отдельные ПБУ (к примеру, для строительных СМП — ПБУ 2/2008 «Учет договоров строительного подряда», утвержденное приказом Минфина России от 24.10.2008 № 116н);

- не переоценивать ОС и НМА, не отражать обесценение НМА и финвложений в бухучете;

- признавать коммерческие и управленческие расходы в себестоимости продукции (товаров, работ, услуг) полностью в отчетном году их признания в качестве расходов по обычным видам деятельности;

- все расходы по займам признавать прочими (без включения в стоимость инвестиционного актива).

Упрощенный бухучет имеют право применять организации на УСН. Как организовать бухгалтерский учет при данном спецрежиме, читайте в материале «Порядок ведения бухгалтерского учета при УСН (2022)».

Помимо учетных послаблений СМП вправе облегчить свои затраты и при формировании отчетности:

- сократить объем отчетов, заполняя только баланс и отчет о финансовых результатах;

- отказаться от детализации показателей по статьям, обобщая их по группам;

- раскрывать информацию в меньшем объеме, не сообщая о связанных сторонах, о прекращаемой деятельности и др.;

- исправлять существенные ошибки в периоде их обнаружения, не применяя ретроспекции.

При этом бухучет малого предприятия должен быть организован таким образом, чтобы его отчетность была достоверной и полезной для ее пользователей, отражая правдиво во всех существенных аспектах финансовое положение предприятия и финансовые результаты работы.

Организация упрощенного бухучета: рекомендации Минфина

Организация бухгалтерского учета на малом предприятии —процедура, требующая хороших знаний законодательных требований в сфере бухучета и налогообложения. Основным помощником при этом может стать Минфин — на его сайте размещены Типовые рекомендации по организации бухгалтерского учета для СМП, утвержденные приказом Минфина России от 21.12.1998 № 64н.

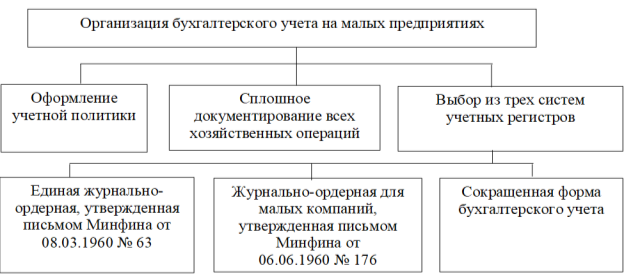

Исходя из этих рекомендаций, СМП:

- не сможет обойтись без оформления учетной политики;

- должен организовать сплошное документирование всех хозяйственных операций;

- может выбрать из трех предлагаемых систем учетных регистров (единой журнально-ордерной, утвержденной письмом Минфина от 08.03.1960 № 63, журнально-ордерной для малых компаний, утвержденной письмом Минфина от 06.06.1960 № 176, или сокращенной формы бухучета).

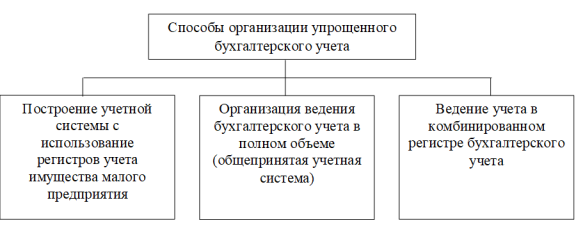

Организовать упрощенный БУ коммерсант вправе одним из трех предложенных способов:

- организовать бухучет в полном объеме (общепринятая учетная система);

- вести учет в комбинированном регистре бухучета — книге (журнале) учета фактов хозяйственной деятельности (простая форма учета);

- построить учетную систему с использованием регистров учета имущества СМП.

Итоги

Особенности бухгалтерского учета на малых предприятиях заключаются в возможности выбора между традиционным ведением учета (в полном объеме) и упрощенными способами бухучета.

Чтобы воспользоваться такой возможностью выбора, коммерсант должен соответствовать специальным критериям, дающим ему возможность получить статус СМП.

Добавить в «Нужное»

Упрощенная форма бухгалтерского учета

Мы рассказывали в отдельных консультациях об особенностях ведения бухгалтерского учета ООО и о том, ведут ли бухучет ИП. В этом материале подробнее остановимся на упрощенной системе бухгалтерского учета.

Упрощенный бухучет: кто вправе вести

Законодательство устанавливает, что упрощенные способы ведения бухгалтерского учета вправе применять следующие экономические субъекты (ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ):

- субъекты малого предпринимательства;

- некоммерческие организации;

- организации-«Сколковцы».

Упрощенное ведение бухгалтерского учета для малых предприятий и иных указанных выше субъектов предполагает и составление упрощенной бухгалтерской (финансовой) отчетности.

Определен перечень лиц, которым упрощенное ведение бухгалтерского учета не разрешено (ч. 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ):

- организации, бухгалтерская отчетность которых подлежит обязательному аудиту;

- жилищные и жилищно-строительные кооперативы;

- кредитные потребительские кооперативы;

- микрофинансовые организации;

- организации государственного сектора;

- политические партии, их региональные отделения или иные структурные подразделения;

- коллегии адвокатов;

- адвокатские бюро;

- юридические консультации;

- адвокатские и нотариальные палаты;

- некоммерческие организации, внесенные в реестр иностранных агентов.

Особенности организации бухгалтерского учета в малом бизнесе

Рекомендации по ведению упрощенной системы бухгалтерского учета, а также составлению упрощенной отчетности содержатся в Информации Минфина России № ПЗ-3/2015, а также Типовых рекомендациях по организации бухгалтерского учета для субъектов малого предпринимательства (Приказ Минфина от 21.12.1998 № 64н), которые применяются в части, не противоречащей Федеральному закону от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

При организации бухгалтерского учета на предприятиях малого бизнеса необходимо учитывать и иные рекомендации, содержащиеся в нормативных документах по бухгалтерскому учету.

Так, к примеру, в ПБУ 5/01 приведены, в частности, следующие особенности ведения бухгалтерского учета на малых предприятиях в части учета МПЗ. Упрощенный бухгалтерский учет МПЗ допускает оценивать приобретенные запасы по цене поставщика. А иные, непосредственно связанные с приобретением МПЗ затраты, можно относить в полной сумме на расходы периода, в котором они понесены (п. 13.1 ПБУ 5/01).

Также, например, применение упрощенного бухгалтерского учета для малых предприятий дает им право не применять ПБУ 8/2010 (п. 3 ПБУ 8/2010) и ПБУ 18/02 (п. 2 ПБУ 18/02). Или, к примеру, все расходы по займам учитывать как прочие расходы (без капитализации в стоимости инвестиционного актива) (абз. 4 п. 7 ПБУ 15/2008).

Ведение бухгалтерского учета на малых предприятиях дает право ведущим упрощенный учет лицам составлять упрощенные формы бухгалтерского баланса, отчета о финансовых результатах и отчета о целевом использовании средств и не представлять иные формы бухотчетности, если эти лица сочтут информацию в них несущественной для оценки своего финансового положения или финансовых результатов (п. 6 Приказа Минфина от 02.07.2010 № 66н).

Библиографическое описание:

Петрова, М. М. Организация бухгалтерского учета на предприятиях малого бизнеса / М. М. Петрова, Ф. С. Растегаева. — Текст : непосредственный // Молодой ученый. — 2021. — № 53 (395). — С. 160-163. — URL: https://moluch.ru/archive/395/87386/ (дата обращения: 22.03.2023).

В статье рассматриваются особенности организации бухгалтерского учета на предприятиях малого бизнеса.

Ключевые слова

: бухгалтерский учет, малый бизнес, малое предприятие, формы отчетности, упрощенная система, учетная политика

.

Существенный вклад в валовый внутренний продукт развитых стран и темпы экономического развития делает малый бизнес. Как показывает международный опыт, положительные тенденции в стабилизации и развитии экономики возможны при наличии широкой «прослойки» малого бизнеса.

Малый бизнес более динамичен, чем крупные предприятий, холдинги, государственные учреждения, так как быстрее может подстроиться под новые требования, условия и правила. При создании малых предприятий не требуется крупных инвестиций, финансовые и материальные ресурсы оборачиваются быстрее в процессе функционирования. В тоже время малый бизнес, согласно воззрениям современной экономической науки, является наиболее эффективный формой организацией бизнеса благодаря низким потерям от оппортунизма работников и невысоким административным издержкам. Малый бизнес создает основы для сглаживания проблемы социального неравенства, обеспечивая занятость в экономике [6].

В то же время российский малый бизнес отличается недостаточными объемами (числом предприятий и вкладом в ВВП) и низкой конкурентоспособностью. Развитие современной экономики невозможно без активного стимулирования развития малого бизнеса со стороны государства. Одним из способов обеспечения развития малого бизнеса в России является создание простой, понятной и прозрачной системы бухгалтерского учета и отчетности.

В Российской Федерации постоянно корректируются и изменяются нормативно-правовые акты, а также и документы, которые осуществляют регламентацию упрощенного порядка ведения учета и составления отчетности. В связи с данным фактором появляются спорные вопросы и ситуации. И поэтому вопросы организации бухгалтерского учета на малых предприятиях являются актуальными. Таким образом, целью данной статьи является выявление особенностей организации бухгалтерского учета на малых предприятия [7].

В настоящее время по исследованиям в области организации бухгалтерского учета на предприятиях малого бизнеса опубликовано достаточно большое количество работ следующих авторов Алиева Р. И., Бабаевой З. Ш., Бузуртановой А. В., Голиковой Е. И., Гончаровой Н. М., Жуковой Е. В., Ильченко Т. А., Китиевой М. И., Кузиной Е. И., Маграмовой Х. Г., Мусаевой Б. М., Шадиевой М. Ю. и других авторов. Данные работы оказывают влияние формирование теоретической и методологической базы организации бухгалтерского учета в малых предприятия, имеют высокую прикладную значимость для их применения на практике и способствуют совершенствованию учетной деятельности в малых предприятиях [7].

Необходимо отметить, что имеющаяся методологическая основа для организации бухгалтерского учета в малом бизнеса не является упорядоченной и достаточно сложно усовершенствовать учетное обеспечение малых предприятий.

Федеральный закон от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» определяет критерии отнесения к субъектам малого бизнеса. Субъектами малого бизнеса являются малые организации, микропредприятия, средние предприятия и организации [2].

Критерии отнесения предприятий к малому бизнесу в России представлены на рисунке 1.

Рис. 1. Категории малого и среднего предпринимательства

Основной особенностью организации бухгалтерского учета на предприятиях малого бизнеса является возможность применения малыми предприятиями упрощенных алгоритмов учета и отчетности, то есть необходимо использовать нестандартный подход для организации бухгалтерского учета. Существующие нормы Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008, которые утверждены Приказом Минфина России от 6 октября 2008 г. № 106н показывают, что в вопросах учетной политики отсутствуют единые нормы как учетной политики предприятий, так и учетной политики предприятий малого бизнеса [4].

Для того, чтобы развивалась упрощенная система бухгалтерского учета на предприятиях малого бизнеса необходимо разрабатывать как рекомендации по совершенствованию формированию учетной политики, так и по адаптации элементов бухгалтерского учета к специфике малого бизнеса, что должно соответствовать Федеральному закону «О бухгалтерском учете» от 6 декабря 2011 г. № 402-ФЗ, который вступил в силу с 1 января 2013 г. [1]. Типовые рекомендации по организации бухгалтерского учета для предприятий малого бизнеса представлены на рисунке 2.

Рис. 2. Типовые рекомендации по организации бухгалтерского учета для предприятий малого бизнеса

Бухгалтерская отчетность предприятия малого бизнеса должна быть достоверной, удобной и полезной для пользователей, а также отражать все аспекты финансовой деятельности и финансовые результаты [10].

Существуют следующие способы организации упрощенного бухгалтерского учета на предприятиях малого бизнеса, представленные на рисунке 3.

Рис. 3. Способы организации упрощенного бухгалтерского учета на предприятиях малого бизнеса

Организации бухгалтерского учета на малых предприятиях имеет следующие особенности:

— частично или полностью отсутствует разделение труда в бухгалтерии;

— смежные функции выполняют главные бухгалтеры или работники бухгалтерии;

— на организацию бухгалтерского учета оказывает влияние налоговое законодательство;

— не всегда возможно адаптировать существующее стандартное программное обеспечение в деятельности определенного малого предприятия.

При организации бухгалтерского учета на малом предприятие необходимо принимать во внимание специфику данного предприятия и осуществлять организацию в соответствии с действующим законодательным. Форма ведения бухгалтерского учета выбирается руководителем малого предприятия самостоятельно, учитывая потребности производства и управления [12].

Для малых предприятий можно осуществлять ведение бухгалтерского учета по упрощенной системе, так как предприятия выполняют не такое большое количество хозяйственных операций, как крупные предприятия, и выполнение данных операций не связано с большими расходами, связи с чем, операции можно регистрировать только в книге доходов и расходов [7].

Для первичного учета документации предприятия малого бизнеса могут применять как типовые межведомственные формы, так и ведомственные формы. Все первичные документы, которые поступают в бухгалтерию предприятия малого бизнеса, проверяются как по форме, так и по содержанию.

При разработке рабочего плана счетов малые организации руководствуются «Планом счетов и Инструкцией по его применению», утвержденными Министерством финансов № 94 от 31 октября 2000 года [13].

Малые предприятия должны обязательно составлять «Бухгалтерский баланс» и «Отчет о финансовых результатах».

В бухгалтерском балансе оставлено пять строк для отражения статей актива и шесть — для статей пассива. В отчете о финансовых результатах и того меньше — всего семь строк. При этом, если в обычном балансе было несколько разделов, активы, например, подразделялись на внеоборотные и оборотные, то в упрощенной форме никаких разделов нет [11].

В упрощенной форме отчета о финансовых результатах нет многих показателей, которые предусмотрены в основной форме (валовая прибыль/убыток, доходы от участия в других организациях, прибыль/убыток до налогообложения, текущий налог на прибыль). Однако к форме отчета имеются небольшие разъяснения (ссылки), которые, например, уточняют, что в строке «Выручка» данные приводятся за минусом НДС и акцизов.

Таким образом, для того чтобы организовать бухгалтерский учет на предприятиях малого бизнеса необходимо сформировать учетную политику предприятия, учитывая обеспечения хозяйственных результатов, осуществить разработку рабочего плана счетов, а также обеспечить информацией для проведения анализа финансового состояния и целей налогообложения.

Литература:

- О бухгалтерском учете. Федеральный закон от 06.12.2011 № 402-ФЗ.

- О развитии малого и среднего предпринимательства в Российской Федерации. Федеральный закон от 24.07.2007 № 209-ФЗ (ред. от 23.07.2013).

- Информационное письмо Минфина Российской Федерации от 01.11.2012 г. № ПЗ-3/2012 «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности для субъектов малого предпринимательства».

- Положения по бухгалтерскому учету [Электронный ресурс]: Приказы Минфина России. Доступ из справочно-правовой системы «Консультант-плюс».

-

Приказ Минфина РФ от 08.11.2010 N 144н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету».

6. Дегтярева И. В., Шалина О. И. Социальное неравенство в российском обществе: причины, возможности нивелирования. В сборнике: Актуальные вопросы экономической теории: развитие и применение в практике российских преобразований. — 2016. — С. 230–234. - Бабаева З. Ш., Маграмова Х. Г. Особенности бухгалтерского учета для субъектов малого предпринимательства // Азимут научных исследований: экономика и управление. — 2019. — Т. 8. № 1(26). — С. 211–214.

- Голикова Е. И. Бухгалтерский учет и бухгалтерская отчетность: реформирование / Е. И. Голикова. — М.: ДиС, 2019. — 224 c.

- Гончарова Н. М. Бухгалтерский учет. Краткий курс: учебное пособие / Н. М. Гончарова. — М.: Форум, 2019. — 160 c.

- Ильченко, Т. А. Особенности учета и отчетности субъектов малого предпринимательства /Т. А. Ильченко // Молодой учетный. — 2018. — № 37(223). — С. 104–106.

- Китиева М. И., Бузуртанова Л. В., Алиев Р. И. Формы и особенности ведения бухгалтерского учета для малого бизнеса // Экономика и бизнес. — 2020. — № 3. — С. 86–89.

- Кузина Е. И., Жукова Е. В. Особенности бухгалтерского учета и отчетности субъектов малого предпринимательства // Вестник Волжского университета имени В. Н. Татищева № 3. — 2019. — том 2. — С. 200–209.

- Шадиева М. Ю., Б. М. Мусаева. Некоторые особенности организации бухгалтерского и налогового учета субъектами малого бизнеса // Естественно-гуманитарные исследования. — 2021. — № 34(2). — С. 332–336.

Основные термины (генерируются автоматически): малый бизнес, бухгалтерский учет, предприятие, малый, малое предприятие, упрощенная система, учетная политика, рабочий план счетов, Российская Федерация, упрощенный бухгалтерский учет.

УТВЕРЖДЕНО

решением Президентского совета

НП «Институт профессиональных

бухгалтеров и аудиторов России»

(протокол от 27 февраля 2020 г. N 2/20)

РЕКОМЕНДАЦИИ ДЛЯ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА ПО ПРИМЕНЕНИЮ УПРОЩЕННЫХ СПОСОБОВ ВЕДЕНИЯ БУХГАЛТЕРСКОГО УЧЕТА, ВКЛЮЧАЯ УПРОЩЕННУЮ БУХГАЛТЕРСКУЮ (ФИНАНСОВУЮ) ОТЧЕТНОСТЬ

I. Общие положения

1. Настоящие Рекомендации разработаны в соответствии с Федеральным законом «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 г. N 209-ФЗ и предназначены для субъектов малого предпринимательства, являющихся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций), которые вправе применять упрощенные способы бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее — СМП) <1>.

<1> Приложение 1.

2. СМП обязаны вести бухгалтерский учет в соответствии с Федеральным законом «О бухгалтерском учете» от 06.12.2011 г. N 402-ФЗ (далее — ФЗ «О бухгалтерском учете»), федеральными и отраслевыми стандартами бухгалтерского учета.

3. Целью настоящих Рекомендаций является обеспечение правильного применения СМП федеральных стандартов, в том числе установленных упрощенных способов ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, а также уменьшение расходов на организацию бухгалтерского учета <2>. Настоящие Рекомендации применяются СМП на добровольной основе.

<2> Приложение 2.

4. В соответствии с ФЗ «О бухгалтерском учете» ведение бухгалтерского учета и хранение документов бухгалтерского учета организуются руководителем СМП. Руководитель СМП обязан возложить ведение бухгалтерского учета на главного бухгалтера или иное должностное лицо СМП (например, бухгалтера, экономиста, помощника директора по финансам и др.) либо заключить договор об оказании услуг по ведению бухгалтерского учета, либо может вести бухгалтерский учет лично. При этом допустимы сочетания разных подходов к организации ведения бухгалтерского учета. Например, директор может принять решение вести бухгалтерский учет лично, но для бухгалтерского учета расчетов с бюджетом по налогам и сборам вправе заключить соответствующий договор с индивидуальным предпринимателем. В настоящих Рекомендациях лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, упоминаются как главный бухгалтер.

Для принятия руководителем СМП решения в конкретной ситуации целесообразно руководствоваться характеристиками обобщенных трудовых функций по ведению бухгалтерского учета и составлению бухгалтерской (финансовой) отчетности, содержащимися в Профессиональном стандарте «Бухгалтер».

5. СМП обязан утвердить Учетную политику — документ, который раскрывает информацию о том, как организация ведет бухгалтерский учет и составляет бухгалтерскую (финансовую) отчетность.

Учетная политика формируется главным бухгалтером и утверждается руководителем СМП.

Процесс формирования информации в бухгалтерском учете сводится, в основном, к следующему:

на первом этапе должны быть обеспечены сбор и проверка всех первичных учетных документов (кассовых, банковских документов, накладных, актов и т.д.) о совершенных организацией в отчетном периоде фактах хозяйственной жизни (операциях, сделках, событиях);

на втором этапе в соответствующем регистре бухгалтерского учета осуществляется регистрация (запись) числовых данных (в натуральном и (или) денежном измерении) из каждого принятого и проверенного первичного учетного документа, накопление информации и подсчет итогов;

на третьем этапе итоговые данные из регистров бухгалтерского учета переносятся в формы бухгалтерской (финансовой) отчетности.

II. Общие требования к ведению бухгалтерского учета <3>

<3> Общие требования к ведению бухгалтерского учета предъявляются ко всем экономическим субъектам, включая СМП.

2.1. Первичные учетные документы

6. Каждый факт хозяйственной жизни экономического субъекта должен оформляться первичным учетным документом (на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью).

Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания.

Своевременную передачу первичных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных, обеспечивают лица экономического субъекта, ответственные за оформление фактов хозяйственной жизни.

Главный бухгалтер экономического субъекта не несет ответственности за соответствие составленных другими лицами экономического субъекта первичных учетных документов свершившимся фактам хозяйственной жизни.

Требования главного бухгалтера экономического субъекта в отношении соблюдения установленного порядка документального оформления фактов хозяйственной жизни, представления документов (сведений), необходимых для ведения бухгалтерского учета, предъявляемые в письменной форме, обязательны для всех работников экономического субъекта.

В первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета, в частности, Банка России. Исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

К бухгалтерскому учету не должны приниматься первичные учетные документы, которыми оформляются не имевшие место факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок.

7. Формы первичных учетных документов должны быть утверждены руководителем организации по представлению главного бухгалтера в составе учетной политики.

Первичный учетный документ должен содержать все обязательные реквизиты, установленные ФЗ «О бухгалтерском учете»:

o наименование документа;

o дата составления документа;

o наименование СМП, составившего документ;

o содержание факта хозяйственной жизни;

o величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

o наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события;

o подписи указанных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Первичные учетные документы могут использоваться как для целей внутреннего документооборота (например, накладная на внутреннее перемещение товаров, накладная на передачу материалов в производство и т.д.), так и для целей внешнего документооборота (во взаимоотношениях с контрагентами — поставщиками, покупателями, банками и др.)

При разработке форм первичных учетных документов экономический субъект может в качестве образцов использовать:

формы, содержащиеся в Альбомах унифицированных форм первичной учетной документации,

формы, рекомендуемые органами негосударственного регулирования бухгалтерского учета, в том числе НП «Институт профессиональных бухгалтеров и аудиторов России»,

формы первичных учетных документов, применяемые контрагентами и т.д.

Согласно ФЗ «О бухгалтерском учете» первичные учетные документы подлежат хранению в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет после отчетного года.

2.2. Регистры бухгалтерского учета

8. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета (книгах, журналах, ведомостях и т.д.).

При регистрации объектов учета в регистрах бухгалтерского учета не допускаются пропуски или изъятия, а также регистрация мнимых и притворных объектов бухгалтерского учета.

Для целей бухгалтерского учета под мнимым объектом бухгалтерского учета понимается несуществующий объект, отраженный в бухгалтерском учете лишь для вида (в том числе неосуществленные расходы, несуществующие обязательства, не имевшие места факты хозяйственной жизни). Под притворным объектом бухгалтерского учета понимается объект, отраженный в бухгалтерском учете вместо другого объекта с целью прикрыть его (в том числе притворные сделки).

Руководитель организации утверждает перечень и формы применяемых регистров бухгалтерского учета.

Регистры бухгалтерского учета составляются на бумажном носителе и (или) в виде электронных документов, подписанных электронной подписью.

Обязательными реквизитами каждого регистра бухгалтерского учета являются:

наименование регистра;

наименование СМП, составившего регистр;

дата начала и окончания ведения регистра и (или) период, за который составлен регистр;

хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения;

наименования должностей лиц, ответственных за ведение регистра;

подписи лиц с указанием их фамилий и инициалов либо иные реквизиты, необходимые для идентификации лиц, ответственных за ведение регистра.

В регистрах бухгалтерского учета не допускаются исправления, не санкционированные лицами, ответственными за их ведение. Каждое исправление должно содержать дату исправления, а также подписи лиц, ответственных за ведение соответствующего регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

9. Согласно ФЗ «О бухгалтерском учете» регистры бухгалтерского учета подлежат хранению экономическим субъектом в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет после отчетного года.

III. Упрощенные формы ведения бухгалтерского учета в СМП

10. Простая система. Микропредприятия (далее — МП) имеют право вести бухгалтерский учет по простой системе (без применения двойной записи). Рекомендуемый порядок ведения бухгалтерского учета по простой системе может быть использован МП, характер деятельности которых, во-первых, позволяет определять финансовый результат по кассовому методу и, во-вторых, не предполагает наличия у МП существенных остатков имущества и обязательств. Существенными остатками имущества и обязательств считаются такие остатки, информация о которых в бухгалтерской (финансовой) отчетности СМП способна повлиять на решения пользователей бухгалтерской (финансовой) отчетности этого МП. Простая система бухгалтерского учета не предполагает ведение учета объектов амортизируемого имущества, расходов будущих периодов и других активов, расходы на приобретение (создание) которых не могут быть признаны в полной сумме в периоде их приобретения, а также дебиторской и кредиторской задолженностей, которые не будут погашены в периоде их возникновения.

Рекомендуемый порядок применения простой системы ведения бухгалтерского учета позволит сократить МП затраты на ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности. Ведение бухгалтерского учета по простой системе возможно без использования специальных программных обеспечений.

11. Упрощенная система. Рекомендуемый порядок ведения бухгалтерского учета по упрощенной системе может быть использован СМП, характер деятельности которых обуславливает возникновение временных разрывов между осуществлением фактов хозяйственной жизни и поступлением или выплатой денежных средств, связанных с этими фактами, а также предполагает наличие у СМП существенных остатков имущества и обязательств. Финансовый результат формируется в бухгалтерском учете по методу начисления. В рамках этой системы бухгалтерский учет ведется посредством двойной записи на счетах бухгалтерского учета. Ведение бухгалтерского учета по упрощенной системе возможно без использования специальных программных обеспечений, если СМП осуществляет сравнительно небольшое количество фактов хозяйственной жизни.

Порядок ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности с использованием специальных программных обеспечений в настоящих Рекомендациях не рассматривается.

3.1. Простая система ведения бухгалтерского учета

12. Для применения простой системы ведения бухгалтерского учета МП рекомендуется включить в учетную политику следующие основные положения:

бухгалтерский учет ведется по простой системе (без применения двойной записи);

все внутренние операции оформляются первичными учетными документами, составленными по утвержденным формам (приложить формы к учетной политике);

первичные учетные документы контрагентов принимаются к бухгалтерскому учету, если они содержат все обязательные реквизиты, установленные ФЗ «О бухгалтерском учете»;

применяются следующие формы регистров бухгалтерского учета:

Ведомость по учету расчетов с персоналом по оплате труда (ПС), открываемая на месяц, предназначена для обобщения информации по расчетам с персоналом по оплате труда;

Книга бухгалтерского учета (ПС), открываемая на ………….. (месяц, квартал, отчетный год), предназначена для обобщения информации о деятельности МП.

Регистры бухгалтерского учета составляются на бумажных носителях (формы регистров приложить к учетной политике);

бухгалтерская (финансовая) отчетность составляется в установленном порядке один раз в год по упрощенным формам, утвержденным приказом Минфина РФ от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций»;

инвентаризация активов и обязательств проводится:

перед составлением годовой бухгалтерской (финансовой) отчетности по состоянию на 31 декабря отчетного года;

при смене материально ответственных лиц;

при выявлении фактов хищения, злоупотребления или порчи имущества;

в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

при реорганизации или ликвидации организации;

активы, в отношении которых выполняются условия, предусмотренные для принятия их к бухгалтерскому учету в качестве основных средств и стоимостью не более 40 000 рублей, отражаются в бухгалтерском учете и в бухгалтерской (финансовой) отчетности в составе материально-производственных запасов;