Мультипликатор или коэффициент P/B (P/BV) — Капитализация/собственный капитал – отражает стоимость активов компании после вычета её обязательств при возможной ликвидации.

Использование P/B (P/BV) для анализа акций ограничено: для всех секторов без исключения он не подойдёт. В этой статье мы разберём особенности мультипликатора и конкретные примеры его применения для анализа акций.

Значения мультипликатора P/B (P/BV)

Коэффициент P/B или P/BV (Price-to-Book Value) показывает стоимость принадлежащих компании активов, которые можно реализовать в случае ликвидации, за вычетом обязательств (долгов, расходов).

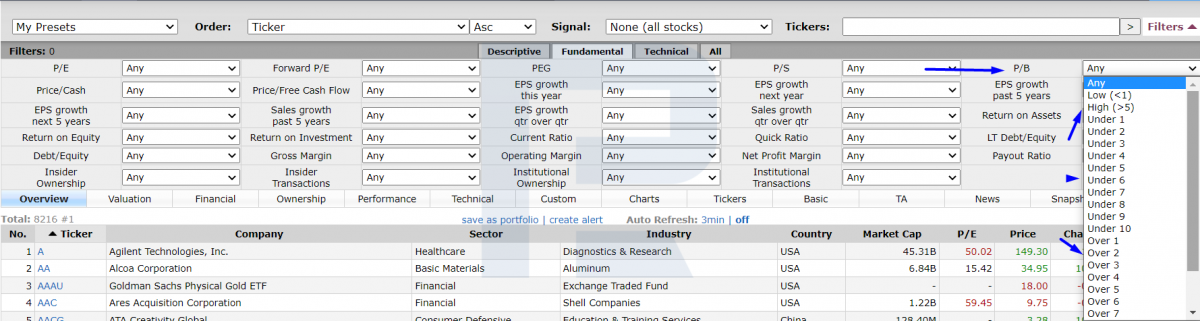

Его значения для всех публичных компаний можно найти в разного рода скринерах, которые используются для выбора акций. При выборке компаний по этому показателю, учитывайте, что P/B не позволяет качественно сравнить фирмы из разных сфер деятельности, и что его значения можно интерпретировать так:

1. Показатель ниже единицы – инвестор платит за один доллар стоимости акции меньше доллара.

2. Показатель выше пяти – инвестор платит больше пяти долларов на один доллар стоимости акции.

Другие значения следует воспринимать аналогично.

В теории, чем меньше показатель мультипликатора P/B (P/BV), тем привлекательнее компания для инвестирования. На практике всё выглядит не так однозначно.

- Отрицательное значение мультипликатора (меньше нулевой отметки) говорит о том, что у компании собственных активов меньше, чем долговых обязательств. В перспективе такие показатели могут быть предвестниками банкротства.

- Показатель мультипликатора меньше единицы, но больше нуля свидетельствует о недооценённости компании.

- Показатель, равный единице, говорит о равном соотношении имущества компании с рыночной стоимостью. Это образец для инвестора.

- Значение больше единицы показывает, что инвесторы готовы переплачивать по отношению к реальной рыночной стоимости компании.

Анализ компаний по коэффициенту P/B (P/BV)

Для примера возьмём акции компаний из банковского сектора – для них можно качественно применить анализ по этому мультипликатору, так как финансовые организации соответствуют своей рыночной стоимости за счёт баланса между активами и пассивами.

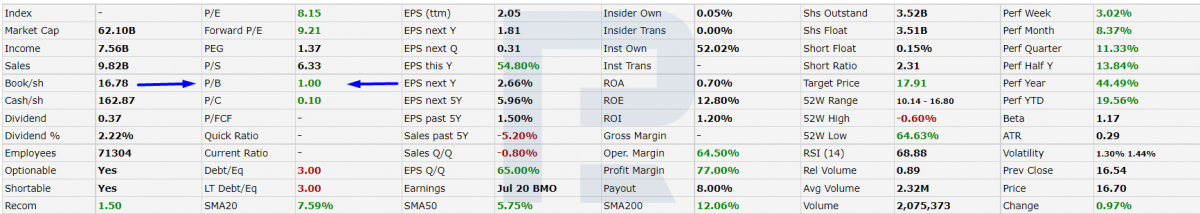

UBS Group AG

Как видно из скриншота выше, показатель мультипликатора P/B для инвестиционного банка UBS равен единице, что говорит о балансе между стоимостью компании и её активами и пассивами. Из этого следует вывод, что акции компании скорей всего в ближайшее время продолжат расти, что мы и наблюдаем на дневном графике.

После коррекции котировки продолжили рост и обновили максимальные значения. На основе мультипликатора P/B можно сделать предварительные заключения о перспективе роста котировок, но для точности предположений необходимо воспользоваться дополнительными данными, к примеру, значениями других мультипликаторов.

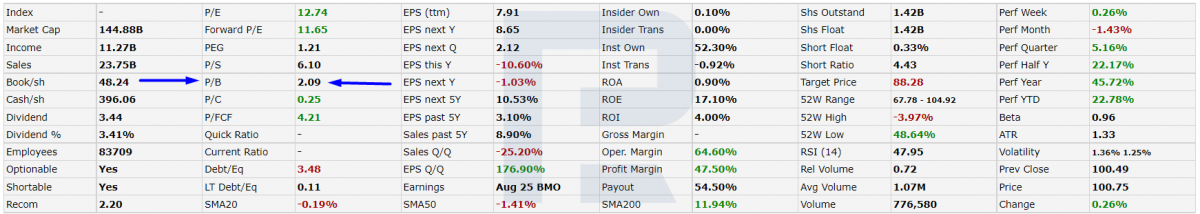

Royal Bank of Canada

Теперь рассмотрим банк Royal Bank of Canada. Как видно из скриншота выше, показатель мультипликатора P/B у этой организации равен 2.09, что говорит о том, что инвесторы готовы переплачивать за акции выше реальной стоимости компании. По факту, в перспективе это может нанести ей вред, а котировки могут продолжить снижение и прийти к равнозначной активам и пассивам рыночной стоимости.

Как видно из дневного графика, цена акций продолжает снижение и двигается в район уровня поддержки. Возможно, это вызвано переоценённостью компании и сбросом акций спекулянтами в надежде заработать на коротких позициях. В перспективе, когда цена снизится до приемлемых значений, у инвесторов снова появится интерес, и банк получит новые капиталовложения за счёт покупок акций участниками рынка.

А теперь рассмотрим пример, где показатель мультипликатора P/B не работает так же хорошо, как для банковского сектора.

Aspen Technology Inc

Как видим из данных по компании Aspen Technology Inc, мультипликатор показывает цифру 13.44, а это говорит о том, что компания переоценена и стоимость её собственных активов значительно ниже рыночной стоимости компании.

Учитывая, что Aspen Technology Inc работает в сфере разработки программного обеспечения, опираться на показатель P/B просто невозможно. По факту, у компании небольшое количество материальных активов, а основную долю составляют как раз нематериальные (патенты и лицензии), которые при расчёте коэффициента не учитываются. Именно поэтому показатель P/B в этом случае бесполезен.

Как видно из дневного графика, котировки компании продолжительное время двигаются в боковом направлении и сигналов для покупки не наблюдается. Это говорит о стагнации компании и низкой привлекательности для инвестирования. С другой стороны, IT-сектор и всё, что с ним связано, находятся на передовых позициях по сравнению, к примеру, с тяжёлой промышленностью.

По этой причине сравнивать и выбирать компании из IT-сектора и сферы высоких технологий по мультипликатору нет смысла.

Стоит ли использовать мультипликатор P/B (P/BV)

После примеров давайте разберём плюсы и минусы использования мультипликатора.

Плюсы P/B (P/BV)

- По значению мультипликатора инвестор понимает сколько платит за активы компании.

- P/B (P/BV) стабильнее по сравнению с показателями чистой прибыли.

Минусы P/B (P/BV)

- Сфера информационных технологий не подходит для анализа по этому мультипликатору.

- Можно корректно сравнить компании только из одной области.

- Компании, применяющие разные формы отчётности, некорректно сравнивать.

- Не показывает инвестору рентабельность и оборачиваемость капитала.

Заключение

Мультипликатор P/B (P/BV) является полезным показателем при выборе компании для инвестирования, но необходимо принимать во внимание сферу её деятельности и сектор.

При оценке привлекательности для инвестора правильнее будет использовать многогранный подход и использовать группу мультипликаторов, к примеру, P/E (Price/Earnings), P/S (Price-to-Sales), P/BV (Price-to-Book), фундаментальные показатели и технический анализ.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

- 22 Апреля 2022

В фундаментальном анализе существует несколько методов определения справедливой цены акции компании: затратный подход, сравнительный анализ и доходный подход на основе дисконтирования денежного потока (DCF).

В данной статье рассмотрим один из методов определения справедливой цены акции исходя из ее балансовой стоимости. Данный подход позволяет сравнить рыночную стоимость компании (капитализацию) со стоимостью имеющихся активов и может дать определенное представление о том переоценены или недооценены акции в данный момент.

Балансовая стоимость

Балансовая стоимость представляет собой стоимость чистых активов компании. Чистые активы рассчитываются как разница между активами (оборотные + внеоборотные) и обязательствами (краткосрочные + долгосрочные).

В статье Что из себя представляет финансовая отчетность компании более подробно рассказывается про бухгалтерскую отчетность компании, где отображается баланс:

Активы (Внеоборотные + Оборотные) = Капитал + Обязательства (Краткосрочные + Долгосрочные).

Исходя из этого можно сделать вывод, что балансовая стоимость — это чистые активы или собственный капитал компании.

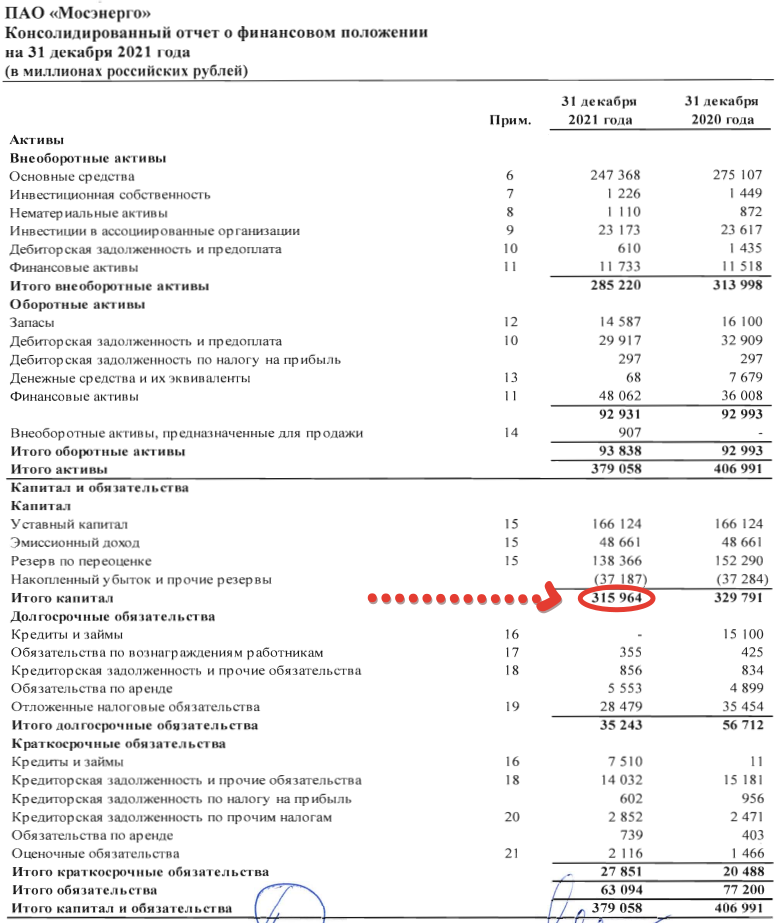

Финансовая отчетность по МСФО за 2021 г. ПАО «Мосэнерго»:

Балансовая стоимость ПАО «Мосэнерго» согласно отчетности составляет 315 964 млн руб.

Зная общее количество акций (39 749 359 700 штук) можно рассчитать стоимость чистых активов приходящуюся на одну акцию:

315 964 000 000 руб. / 39 749 359 700 акций = 7,95 руб./акцию

Стоит учитывать, что в расчете не используются акции, которые выкуплены самой компанией (казначеские и квазиказначейские), их нужно вычитать из общего количества выпущенных акций.

Если у компании помимо обыкновенных акций есть еще и привилегированные, то из балансовой стоимости нужно будет вычесть ликвидационную стоимость привилегированных акций, которая обычно указывается в уставе, и задолженность по дивидендам, если она имеется.

Сравнение балансовой стоимости компании с рыночной

Далее можно сравнить рассчитанную цену акции, исходя из балансовой стоимости активов компании, с текущей рыночной ценой.

Итак, стоимость акции ПАО «Мосэнерго», исходя из стоимости чистых активов на конец 2021 года составляет 7,95 руб., а рыночная цена акции в настоящий момент — 1,72 руб.

Потенциал роста аж 362%! Получается, что мы только что нашли недооцененную акцию и ее тут же надо покупать. Но не все так просто!

Почему рыночная стоимость не равна балансовой?

Во-первых, рыночная цена акции учитывает будущие прибыли/убытки, которые планирует получить компания. Дело в том, что полученная в будущем чистая прибыль или убыток попадет в капитал компании в виде нераспределенной прибыли, и в итоге балансовая стоимость изменится.

Во-вторых, в рыночной стоимости учитываются и активы, которые не отражаются в балансе, например, качество корпоративного управления. И наоборот, нематериальные активы (патенты, товарные знаки, деловая репутация и пр.), которые присутствуют в балансе, трудно поддаются адекватной рыночной оценке и зачастую при определении балансовой стоимости компании вообще не учитываются. Или, как в случае с ПАО «Мосэнерго», инвесторы считают, что рыночная стоимость активов компании, находящихся на балансе, существенно ниже ее балансовой стоимости, что в дальнейшем отразится на снижении стоимости активов и чистой прибыли в виде убытков от обесценения основных средств.

В-третьих, помимо стоимости собственного капитала BV нужно обращать внимание и на его рентабельность (ROE), насколько эффективно компания его использует. Например, ROE (чистая прибыль/капитал) ПАО «Мосэнерго» за 2021 год составил 2 894 / 315 964 * 100% = 0,92% Это довольно низкий показатель, который демонстрирует крайне низкую эффективность использования собственных средств компании, т.к. в таком случае целесообразнее было бы просто продать все активы, а полученные средства положить на банковский депозит с доходностью от 10%. Поэтому чем ниже показатель ROE, тем ниже может быть рыночная цена в сравнении с балансовой.

Также стоит учитывать и специфику отрасли компании. Данный момент более подробно освещен в статье Как анализировать компании перед инвестированием. Например, у компании из сектора электроэнергетики на балансе будут находиться множество дорогостоящих инфраструктурных объектов (земля, здания, ЛЭП), что приводит к значительному увеличению балансовой стоимости. В итоге акции электроэнергетических компаний торгуются значительно ниже своей балансовой стоимости. Также и наоборот, многие высокотехнологичные компании из IT-сектора будут торговаться значительно выше своей балансовой стоимости.

Мультипликатор P/BV (P/B)

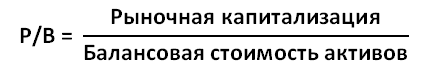

Еще одним способом сравнения рыночной цены компании с ее балансовой стоимостью является мультипликатор P/BV, который показывает отношение рыночной капитализации к собственному капиталу.

P — рыночная капитализация, которая рассчитывается как произведение количества акций компании на рыночную стоимость одной акции.

BV или B (book value) — балансовая стоимость компании или собственный капитал, который как было описано выше можно найти в отчетности компании и рассчитать как произведение количества акций компании на балансовую стоимость одной акции.

В итоге получается, что мультипликатор P/BV также показывает соотношение рыночной цены акции и стоимости чистых активов, приходящихся на одну акцию.

По сути данный показатель отражает то, как рынок оценивает 1 рубль собственного капитала компании. Например, P/BV ПАО «Мосэнерго» в данный момент составляет 1,72 / 7,95 = 0,22. Т.е. каждый рубль балансовой стоимости чистых активов компании оценивается рынком в 22 копейки.

Мультипликатор P/BV также используется для сравнения компаний из одной отрасли. Например, если коэффициент меньше среднеотраслевого значения, то предполагается, что компания может быть недооценена рынком. Но нужно всегда учитывать показатель ROE. При ROE ниже среднеотраслевого значения недооценка рынком может быть оправдана. В статье Как сравнивать компании на основе финансовой отчетности более наглядно рассматривается данный момент.

Затратный подход

Затратный подход в фундаментальном анализе основывается на балансовой стоимости компании, который предполагает оценку стоимости компании исходя из рыночной стоимости имущества. Другими словами сколько бы получила компания, если бы прямо сейчас продала все свои активы, находящиеся на балансе.

Чтобы примерно оценить рыночную стоимость активов исходя из балансовой стоимости, активы корректируется на рассчитанные коэффициенты, которые предполагают какая доля актива может быть возвращена в денежной форме при реализации. Корректирующие коэффициенты могут быть разными для разных компаний и отраслей.

|

Статья актива |

Коэффициент |

Обоснование |

|

Основные средства |

1.16 |

Коэффициент отражает стоимость замещения этого актива новым в текущих рыночных условиях. Значение коэффициента рассчитано на основании индекса цен промышленного производства и приросте цен строительной продукции. Выбраны именно эти показатели, так как здания и сооружения могут оцениваться значительно выше текущей стоимости, а машины и оборудование (особенно специфические) могут быть оценены ниже ликвидационной стоимости из-за недостаточной ликвидности данных активов. |

|

Дебиторская задолженность |

0.9 |

Коэффициент отражает долю дебиторской задолженности за вычетом просроченной в общем объеме дебиторской задолженности по организациям Российской Федерации. Данный показатель модифицирован в меньшую сторону из-за снижения экономической стабильности предприятий. |

|

Займы выданные |

0.9 |

Выданные займы можно рассматривать как разновидность долгосрочной дебиторской задолженности. |

|

Отложенные налоговые активы |

0.9 |

Отложенные налоговые активы можно рассматривать как обособленный, специфический вид долгосрочной дебиторской задолженности. |

|

Инвестиции в зависимые общества |

0.88 |

Инвестируя в зависимые общества, компания планирует извлечение прибыли в будущем, поэтому данный показатель рассчитывается с понижающим значением в текущем периоде. |

|

Запасы (сырье, материалы, затраты в незавершенном производстве) |

0.86 |

Одними из наименее ликвидных среди оборотных активов считаются запасы, так как при ликвидации не все из них могут быть реализованы по рыночной стоимости, а многие специфические виды и вовсе могут утратить свою стоимость. |

|

Нематериальные активы |

0.8 |

Так как срок полезного использования НМА колеблется от 2 до 20 лет, а исследования, разработки и прочие нематериальные активы имеют свойство морально устаревать, коэффициент снижен на 20% от базового значения, что отражает снижение ликвидационной стоимости на данные активы. |

|

Прочие активы |

0.5 |

Коэффициент занижен на 50% от базового, так как по этой строке могут быть отражены активы, стоимость которых несущественна, или данные активы не обладают достаточным уровнем ликвидности, чтобы вернуть полную оценочную стоимость при продаже. |

|

Гудвилл |

0 |

Поскольку гудвилл представляет из себя добавочный элемент к балансовой стоимости компании, опосредуемый ее деловой репутацией и узнаваемостью, он не имеет ликвидационной стоимости. |

После корректировки статей активов суммируем полученную сумму и вычитаем все обязательства компании для определения Чистых активов компании или Ликвидационной стоимости.

Данный метод оценки может использоваться, например, для оценки компании при продаже или при банкротстве.

Итоги

-

Одним из методов фундаментального анализа для расчета справедливой цены акции является определение цены акции, исходя из балансовой стоимости активов.

-

Балансовую стоимость компании можно найти в финансовой отчетности в строке Капитал.

-

Рыночная стоимость компании может отличаться от балансовой и зависит от многих факторов среди которых: оценка будущих прибылей или убытков, отличие рыночной стоимость активов от балансовой, эффективность использования капитала (ROE), специфики бизнеса.

-

Для сравнения рыночной цены и балансовой используется мультипликатор P/BV. Данный коэффициент совместно с ROE применяется для сравнения компаний из одной отрасли.

-

Для определения ликвидационной стоимости компании используется Затратный подход, который предполагает примерную рыночную оценку стоимости активов, находящихся на балансе.

-

Не стоит принимать решение об инвестициях в компанию исключительно на основе затратного подхода или мультипликатора P/BV. Для составления полной картины о компании желательно использовать данный метод в сочетании с другими подходами и мультипликаторами.

Теги: обучение

Блог им. koblents

- 18 мая 2018, 10:37

- |

Продолжаем разбор мультипликаторов. Сегодня поговорим о мультипликаторе P/B — он же P/BV — он же Price/Book Value

P/BV (Price/Book Value) —

Мультипликатор, который позволяет соотнести собственный капитал компании с ее капитализацией на фондовой бирже.

Как считать?

P/BV = Капитализация / (Активы компании — долги)

- Если P/BV > 1, значит капитализация компании больше ее собственного капитала, и можно сказать, что за акции такой компании вы доплачиваете.

- Если P/BV < 1 (но > 0), значит капитализация компании меньшее ее собственного капитала и можно сказать, что акции вы покупаете со скидкой.

- Если P/BV < 0, значит у компании долгов больше, чем собственных активов. Такое бывает, но это плохо и у компании есть риск банкротства. Лучше с ней не связываться.

Бытовой пример

Очень просто бытовой пример — это покупка кошелька.

Есть 2 кошелька, каждый из которых стоит 1000 рублей, но

— в первом кошельке лежит 2000 рублей

— во втором кошельке лежит 500 рублей

— в третьем кошельке лежит счет на оплату в 200 рублей, который вам нужно заплатить

(стоимость самого кошелька = 0)

Считаем их P/BV:

— кошелек 1: 1000 / 2000 = 0.5 (покупаем со скидкой 50%)

— кошелек 2: 1000 / 500 = 2 (переплачиваем в 2 раза)

— кошелек 3: 1000 / -200 = -5(все плохо)

P/BV на фондовом рынке.

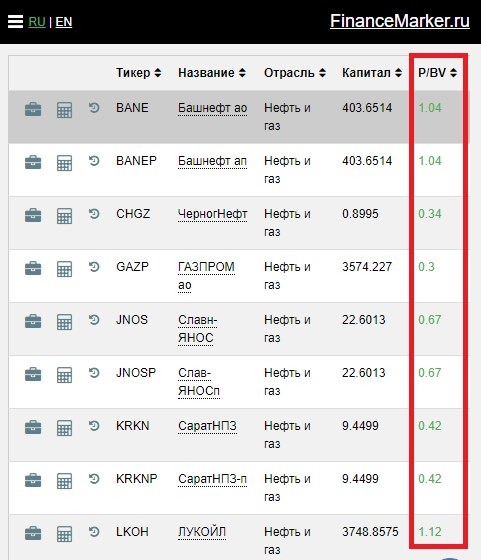

Теперь оценить компании из списка ниже, по их P/BV вы можете очень легко.

P/BV мультилпикатор на financemarker.ru

Как видите, многие наши компании торгуются дешевле, чем стоимость их собственного капитала. Отсюда и слова о том, что Российский фондовый рынок недооценен.

Где брать данные?

На financemarker.ru мы предоставляем как уже рассчитанные P/BV, так и первичные данные, необходимые для его расчета (капитализация, собственные капитал).

Чтобы проделать весь путь самостоятельно, на сайте Московской биржи вам нужно взять капитализацию, а в финансовом отчете компании на странице баланса вы найдете собственный капитал (отчеты также доступны у нас, либо на сайте раскрытия e-disclosure.ru)

- хорошо

-

13

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Может ли инвестиция в «М-видео» быть примерно такой же по прибыльности, как в автомойку?

В прошлой статье мы узнали, что да, может. Чтобы окончательно в этом убедиться, нужно сравнить их мультипликаторы.

Мультипликаторы — производные финансовые показатели, по которым инвесторы оценивают инвестиционную привлекательность бизнеса в отрыве от его масштаба. Они показывают относительные характеристики бизнеса, не затуманивая разум миллиардами.

Пример сравнения компаний по мультипликатору

Компания «Большой холдинг» стоит 10 млрд рублей и приносит 20 млн прибыли в год. Это большие числа, но мультипликатор P/E у компании 500. Это значит, что если целиком купить «Большой холдинг» за 10 млрд рублей, то инвестиции окупятся за 500 лет.

Компания «Маленькая лавочка» стоит 200 млн рублей и приносит те же 20 млн прибыли в год. Всё еще большие числа, но мультипликатор P/E уже не 500, а 10 — соотношение стоимости и прибыли лучше, чем у «Большого холдинга».

Мультипликаторы помогают сравнить разные компании на единой шкале.

Мультипликаторы лежат в основе стоимостного подхода к инвестированию, который предлагает находить и покупать акции недооцененных компании. Подробнее об этом мы рассказывали в статье о твиттере и шаурме.

Теперь разберем на примерах основные мультипликаторы.

Если больше нуля, то чем меньше — тем лучше

P/E — price to earnings

P/E — отношение цены компании к прибыли. Если точнее, рыночной цены акции к чистой прибыли на одну акцию. Или рыночной капитализации всей компании к годовой чистой прибыли.

Показатель P/E отражает, за сколько лет компания себя окупает, и позволяет сравнивать бизнесы из разных отраслей. Например, историческое среднее значение P/E для рынка акций США — около 15, а для российских акций — вдвое меньше. Таким образом, если P/E у американской компании от 0 до 15, можно считать ее недооцененной относительно широкого рынка. Если больше — вероятно, акция переоценена. Отрицательное значение мультипликатора говорит о том, что компания принесла убыток.

Но надо понимать, что просто сравнивать две принципиально разные компании по одному показателю P/E опрометчиво. В одной компании на ранней стадии могут быть большие капитальные расходы, которые съедают большую прибыль. А в другой прибыль гораздо меньше, но и капитальных расходов меньше, из-за этого ее показатель P/E будет выглядеть лучше.

Это различие можно также увидеть, если посмотреть на показатели P/E для разных секторов экономики. В апреле 2022 года P/E у технологических компаний США — 27,2, в сырьевом секторе — 17,9, а в среднем по всему американскому рынку — 22,2.

Таким образом, P/E — хороший показатель, но не единственный.

P/E «Роснефти» и «Газпрома»

| «Роснефть» | «Газпром» | |

|---|---|---|

| Рыночная капитализация | 4637 | 5740 |

| Прибыль за год | 883 | 2684 |

| Мультипликатор P/E | 5,25 | 2,14 |

«Роснефть»

4637 млрд рублей

«Газпром»

5740 млрд рублей

«Роснефть»

883 млрд рублей

«Газпром»

2684 млрд рублей

От нуля до единицы — хорошо

P/S — price to sales

Мультипликатор P/S — это отношение рыночной цены акции к выручке, приходящейся на одну акцию. Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне. Лучше всего подходит для тех отраслей, где считается, что выручка последовательно создает соответствующие объемы прибыли или денежного потока, — например для торговли.

Для российских акций значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность.

Так же, как и в случае с P/E, показатель P/S варьируется в зависимости от рынка и сектора. У технологических и быстрорастущих компаний оценка обычно выше, ведь покупатели закладывают в цену будущие потоки компании. Пример: на начало 2022 года средний P/S для акций США — 2,88, а у компаний, разрабатывающих ПО, — выше 8.

Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

P/S для НКХП и «М-видео»

| НКХП | «М-видео» | |

|---|---|---|

| Рыночная капитализация | 22,6 | 48,93 |

| Выручка | 6,38 | 476 |

| Мультипликатор P/S | 3,54 | 0,1 |

«М-Видео»

48,93 млрд рублей

«М-Видео»

476 млрд рублей

Меньше единицы — хорошо

P/BV — price to book value

Мультипликатор P/BV — это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. Его удобно использовать для сравнения банков, потому что активы и пассивы банков почти всегда соответствуют их рыночной стоимости. P/BV не говорит о способности компании приносить прибыль, но дает представление о том, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

P/BV меньше единицы — хорошо. На 1 рубль рыночной капитализации приходится более одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть свои доли, то им будет что возвращать.

P/BV больше единицы — плохо. На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

Здесь тоже многое зависит от специфики бизнеса. Например, у электросетевых компаний на балансе обычно числится много материальных активов: земля, здания, ЛЭП, трансформаторы. В результате P/B будет низким. С другой стороны, у технологической компании может почти не быть материальных активов — только интеллектуальная собственность. В этом случае P/B будет высоким.

P/BV банков «ВТБ» и «Санкт-Петербург»

| «ВТБ» | «Санкт-Петербург» | |

|---|---|---|

| Рыночная капитализация | 1146 | 39,9 |

| Собственные активы компании | 2222 | 103,9 |

| Мультипликатор P/BV | 0,52 | 0,38 |

«Санкт-Петербург»

39,9 млрд рублей

Собственные активы компании

«Санкт-Петербург»

103,9 млрд рублей

EV — enterprise value

Мультипликатор EV — это справедливая стоимость компании. Определяется так: EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Посмотрите на две компании и скажите, какая из них обойдется вам дороже при покупке?

EV «Русгидро» и «Россети»

| «Русгидро» | «Россети» | |

|---|---|---|

| Капитализация | 347 | 133,7 |

| + | + | |

| Долг | 156,6 | 514,4 |

| – | – | |

| Доступные деньги | 58,8 | 102 |

| = | = | |

| EV | 444,8 | 546,1 |

Капитализация

347 млрд рублей

Доступные деньги

58,8 млрд рублей

Капитализация

133,7 млрд рублей

Доступные деньги

102 млрд рублей

Цена «Русгидро» на фондовом рынке — 347 млрд рублей, цена «Россети» — 133,7 млрд. Получается, что «Русгидро» как будто дороже для вас на целых 213,3 млрд рублей. Но на самом деле это не так, и EV нам это объясняет:

- После покупки «Русгидро» вы получите долги еще на 156,6 млрд рублей, а в кассе будет 58,8 млрд — получится, что реально для вас компания обойдется в 444,8 млрд рублей.

- А если вы купите «Россети» за 133,7 млрд рублей, то вы также получите ее денежные средства в размере 102 млрд. Долг же составит 514,4 млрд, что даст общую реальную стоимость 546,1 млрд рублей. Получается, что на самом деле «Россети» дороже, причем аж на 101,3 млрд рублей.

EV — очень важный показатель сам по себе, но главная его польза — в сравнении со следующим показателем.

EBITDA

Мультипликатор EBITDA — это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Если еще проще, то EBITDA — это сколько бы компания зарабатывала в идеальных условиях, если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку.

Отдельная польза мультипликатора EBITDA в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран. Ведь если в одной стране налог 13%, а в другой 50%, то, имея одну и ту же прибыль от бизнеса, мы получим разную чистую прибыль. По EBITDA прибыль будет одинаковой.

EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль до налогов | 54,9 | 121 |

| + | + | |

| Амортизация | 31,34 | 30 |

| + | + | |

| Процентные расход | 7,89 | (-2,16) |

| = | = | |

| EBITDA | 94,13 | 148,84 |

Прибыль до налогов

54,9 млрд рублей

Амортизация

31,34 млрд рублей

Процентные расход

7,89 млрд рублей

Прибыль до налогов

121 млрд рублей

Амортизация

30 млрд рублей

Процентные расход

(-2,16) млрд рублей

EBITDA

148,84 млрд рублей

Если больше нуля, то чем меньше — тем лучше

EV/EBITDA

Мультипликатор EV/EBITDA — это рыночная оценка единицы прибыли.

С помощью этого показателя сопоставляют компании, которые работают в разных системах учета и налогообложения. Он похож на уже известный вам P/E — соотношение цены и прибыли. Но только теперь вместо рыночной капитализации мы видим реальную рыночную цену компании. А вместо чистой прибыли — более достоверное значение EBITDA.

Помните, мы говорили, что по P/E некорректно сравнивать компании из разных отраслей и в разных жизненных фазах? Проблема была как раз в том, что мы делили рыночную капитализацию на прибыль после всех выплат, налогов и капитальных расходов. А теперь мы смотрим на более чистые и достоверные показатели — по ним компании уже можно сравнивать с большей уверенностью.

EV/EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Рыночная капитализация | 347 | 266,2 |

| Общий долг | 156,6 | 16,2 |

| Денежные средства компании | 58,8 | 127,9 |

| EV | 444,8 | 154,5 |

| Прибыль до налогов | 54,9 | 121 |

| Чистая прибыль | 42,1 | 96,9 |

| Амортизация | 31,34 | 30 |

| Уплаченные проценты | 7,89 | -2,16 |

| EBITDA | 94,13 | 148,84 |

| P/E | 8,24 | 2,75 |

| EV/EBITDA | 4,73 | 1,04 |

«Русгидро»

347 млрд рублей

«Интер рао»

266,2 млрд рублей

«Русгидро»

156,6 млрд рублей

«Интер рао»

16,2 млрд рублей

Денежные средства компании

«Русгидро»

58,8 млрд рублей

«Интер рао»

127,9 млрд рублей

«Русгидро»

54,9 млрд рублей

«Интер рао»

121 млрд рублей

«Русгидро»

42,1 млрд рублей

«Интер рао»

96,9 млрд рублей

«Русгидро»

31,34 млрд рублей

«Интер рао»

30 млрд рублей

Рассчитанный мультипликатор EV/EBITDA показывает нам, что реальное положение дел обеих компаний лучше, чем это говорит быстрый расчет по P/E. У компаний очень мощная инфраструктура, на которую идет списание амортизации 30—32 млрд рублей в год. Существенная часть прибыли «Русгидро» также идет на погашение долга. А это дополнительные 7,9 млрд прибыли, которые может добавить компания после погашения долга. Все это учитывается в EV/EBITDA и не учитывается в P/E.

Принцип оценки EV/EBITDA такой же, как и P/E — чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Более точный и детальный EV/EBITDA показал, что «Интер рао» не просто явный фаворит в этом сравнении, но и что акции этой компании в принципе хорошая идея для покупки.

Меньше — лучше

Долг/EBITDA

Мультипликатор Долг/EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше лет, тем лучше. Долг/EBITDA «Русгидро» и «Интер рао» на конец 2021 года — 1,66 и 0,1 соответственно. Мы опять видим, что «Интер рао» выглядит предпочтительнее.

Инвесторы чаще всего сначала смотрят именно на мультипликаторы EV/EBITDA и Долг/EBITDA. Часто их объединяют в одну пузырьковую диаграмму, на которой по оси Х показатель EV/EBITDA, по оси Y — Долг/EBITDA, а размер окружности определяют капитализацией компании. Далее таким образом на график помещают все компании одной отрасли:

Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать.

Рост — хорошо

EPS — earnings per share

Мультипликатор EPS — это чистая прибыль на одну обыкновенную акцию. Измеряется как отношение прибыли на количество акций. Для анализа чаще используется рост EPS, то есть процентное изменение прошлого показателя EPS к нынешнему. Очень часто резкий рост или падение прибыли является предвестником соответствующего изменения цены акций.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35%. В тот же год у ретейлера «Дикси» прибыль снизилась на 573% — после выхода отчета акции упали на 35%.

При этом сильно полагаться на изменение EPS не стоит. Лучше использовать этот мультипликатор как дополнительный критерий отбора, когда уже произведен отсев по основным мультипликаторам, рассмотренным выше.

Динамика EPS может сильно варьироваться в зависимости от характера бизнеса. И консервативную компанию вроде «Русгидро» довольно легко отличить от акции роста, например, TCS Group.

Процентное изменение EPS год к году

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| «Русгидро» | −14% | +13% | -27% | +26% | +17% |

| «TCS Group» | +73% | +42% | +33% | +22% | +43% |

Больше — лучше

ROE — return on common equity

Мультипликатор ROE — это доходность акционерного капитала в процентах годовых, то есть рентабельность. По нему можно судить об эффективности компании.

Например, возьмем две автомойки: первая рассчитана на 30 машин, а вторая на 5. Собственных активов у первой намного больше: бо́льшая площадь земли, больше само здание автомойки, больше оборудования. Но если при этом обе автомойки дают одинаковую прибыль, мы увидим перекос в показателе ROE: у маленькой автомойки он будет намного выше. ROE сообщит нам, что маленькая автомойка эффективнее и что закупленное ей оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно автомойку на 5 машин.

А вот реальный пример с уже рассмотренными ранее компаниями.

ROE «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль за год | 42,1 | 96,9 |

| / | / | |

| Собственные активы компании | 629 | 679 |

| × 100% | × 100% | |

| ROE | 6,7% | 14,3% |

Прибыль за год

42,1 млрд рублей

Собственные активы компании

629 млрд рублей

Прибыль за год

96,9 млрд рублей

Собственные активы компании

679 млрд рублей

Получается, что «Интер рао» — более эффективная компания, рентабельность собственного капитала у нее выше.

Особенности использования мультипликаторов

Мультипликаторы следует применять для сравнения компаний из одной отрасли, потому что в зависимости от типа бизнеса компании, его цикличности или других свойств показатели мультипликаторов могут заметно отличаться.

Представьте, например, насколько могут отличаться собственные средства и капитал у Яндекса и «Газпрома». Яндексу не нужно строить трубопровод, чтобы зарабатывать деньги.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия — найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.

Еще одна особенность использования мультипликаторов относится к финансовой отчетности банков. В ней вы не найдете выручки, а долги банков нельзя считать так, как мы их считаем для обычных компаний. Именно поэтому для сравнения банков мы не можем использовать целый ряд мультипликаторов, а именно: P/S, EV/S, EV/EBITDA, долг/EBITDA. Вместо них можно использовать самые универсальные P/E и P/BV.

Запомнить

- Мультипликаторы отражают отношение между рыночной капитализацией компании и финансовыми показателя бизнеса. Это помогает сравнить разные компании по единой шкале.

- Недооцененные компании подвержены меньшему риску.

- Анализировать компании на основе мультипликаторов следует по совокупности всех показателей, а не по одному.

- Мультипликаторы лучше использовать для сравнения компаний одной отрасли, добавляя таким образом в свой портфель лучшие компании из каждого сектора.

Мультипликаторы широко используются для экспресс-оценки компаний. В ходе такой оценки инвестор может быстро сравнить анализируемую компанию с конкурентами, со среднеотраслевыми значениями, эталонными значениям и сделать выводы об инвестиционной привлекательности эмитента акций.

Ранее в наших статьях мы уже рассмотрели такие рыночные мультипликаторы как P/S, P/E, PEG. В данной статье мы разберем мультипликатор P/BV или «Price to Book Value» (далее кратко P/B). P/B относится к балансовым мультипликаторам и позволяет сравнить рыночную стоимость компании с ее балансовой стоимостью. В нашей статье мы углубимся в суть данного мультипликатора и разберем, как можно его использовать на практике.

-

Определение мультипликатора P/B.

-

Формула расчета мультипликатора P/B.

-

Применение мультипликатора P/B.

-

Особенности мультипликатора P/B.

Определение мультипликатора P/B

Мультипликатор P/BV (P/B) расшифровывается как price-to-book value и представляет собой отношение капитализации компании к балансовой стоимости ее активов.

Иными словами, P/B показывает, во сколько раз больше/меньше инвесторы заплатят за компанию по сравнению со стоимостью ее активов (здания, оборудование, финансовые активы и тд.).

-

Если P/B =1, то это означает, что рыночная стоимость компании равна стоимости ее активов.

-

Если P/B >1, это значит, что инвестор заплатит за компанию больше, чем стоят ее активы.

-

Если P/B <1, это значит, что инвестор заплатит за компанию меньшее, чем стоят ее активы.

-

Если P/B <1, то это говорит о высокой долговой нагрузки и обязательства компании превышают ее активы.

Формула расчета мультипликатора P/B

Формула расчёта коэффициента P/B выглядит следующим образом:

-

Рыночная капитализации компании – это суммарная рыночная стоимость выпущенных и торгующихся на фондовом рынке акций компании эмитента. Определяется по формуле «количество выпущенных акции*текущая стоимость 1 акции».

-

Балансовая стоимость активов — это все принадлежащие компании материальные и нематериальные ценности, запасы, финансовые активы.

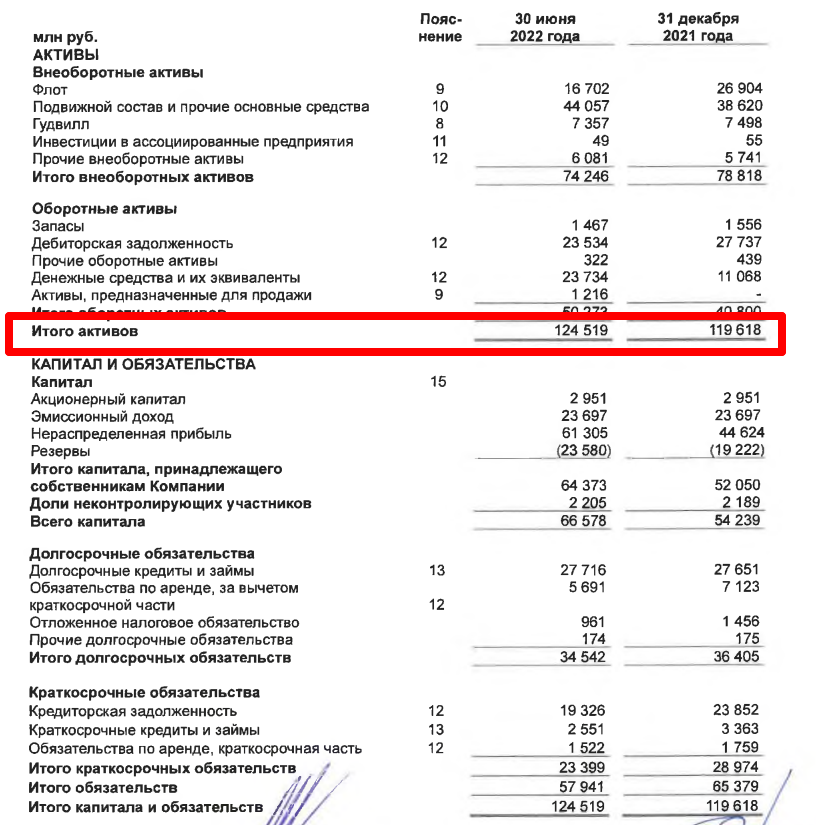

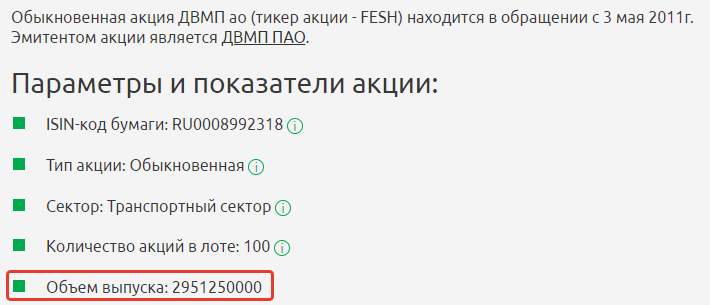

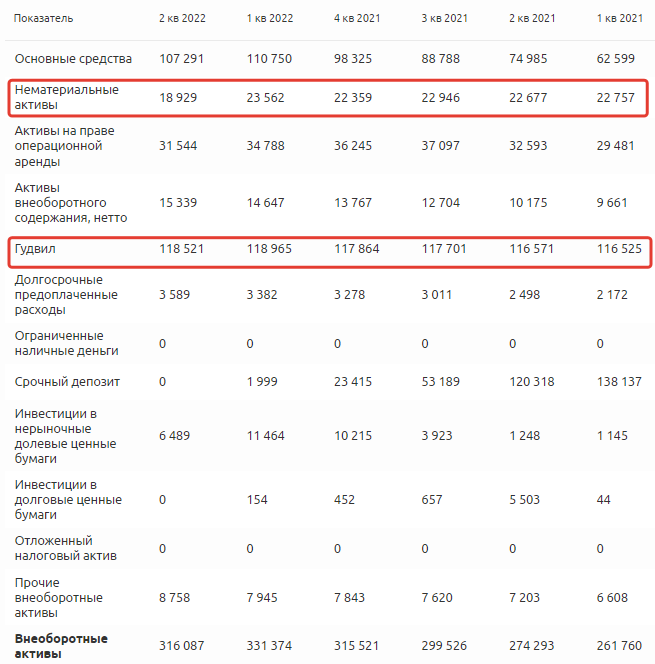

Разберем более подробно расчет мультипликатора на примере компании ДВМП. Рассчитаем мультипликатор на конец 2 квартала 2022 года.

Этап 1. Рассчитаем показатель капитализации компании на конец 2 квартала 2022г.

-

Объем выпуска акций ДВМП:

-

Цена акции ДВМП на 30.06.2022 составляет 32,35 руб.

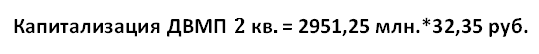

Капитализация компании ДВМП на конец 2 квартала 2022г. составила 95 472,94 млн. руб.:

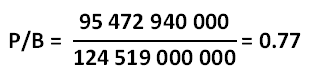

Этап 2. Рассчитаем мультипликатор Р/B.

Показатель «Активы» берем из баланса компании. В балансе компании за 1 полугодие 2022 года размер активов составляет 124 519 млн. руб.

Имея все вводные данные, рассчитываем коэффициент P/B:

Таким образом, по итогам 2 квартала 2022 года мультипликатор P/B компании ДВМП составляет 0,77. Данный показатель меньше 1, что говорит нам о том, что рыночная стоимость компании меньше, чем стоят ее активы.

Рыночные мультипликаторы можно посчитать самостоятельно, а можно использовать в качестве источников информации профессиональные сервисы для инвесторов, где в едином месте есть и финансовые и рыночные данные, расчет мультипликаторов проводятся автоматически, актуализируется при изменении цен акций и выходе отчетности. К примеру, в сервисе Fin-plan Radar есть вся информация по российским и американским активам. По тому же эмитенту ДВМП есть готовые текущие данные (на 05.09.2022г.) и в исторической ретроспективе:

Применение мультипликатора P/B

Применение мультипликатора P/B имеет свои особенности. Данный мультипликатор в основном применяют для фондоемких и материалоемких компаний, т.е. компаний, которые имеют на балансе достаточно высокую долю оборудования, зданий, оборотного капитала, финансовых активов и т.д.

К таким компаниям относятся:

-

Банки, страховые и инвестиционные компании.

-

Производственные компании.

-

Сервисные компании.

-

Транспортные компании.

-

Дистрибьюторские компании.

Анализ можно проводить как в динамике по годам, так и за конкретный отчетный период. Базой для сравнения может быть «1», когда мы оцениваем, насколько приемлема рыночная стоимость компании по сравнению с ее активами, показатели компаний конкурентов, среднерыночными показателями.

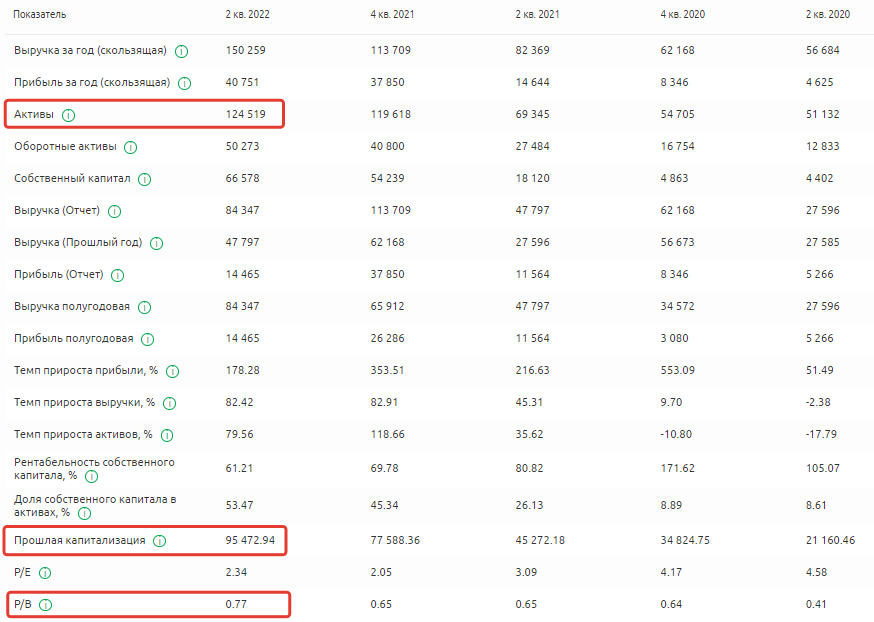

P/B не применим для оценки высокотехнологичных компаний и медиа-компаний, так как ценность этих компаний заключается в их разработках и технологиях. P/B не позволит нам оценить такие компаний в полной мере.

Для примера можно взять баланс компании Яндекс, где мы увидим, что статьи «Гудвил» и «Нематериальные активы» занимают более 30% активов.

В примере выше по компании ДВМП аналогичные статьи занимают 5% активов компании, все остальное приходится на флот и подвижные составы.

Особенности мультипликатора P/B

Данный мультипликатор имеет свои плюсы и минусы.

Из плюсов можно отметить:

-

Стабильность и меньшая зависимость от рыночной конъюнктуры и финансовых результатов компании, по сравнению с мультипликаторами P/E и P/S.

-

Отрицательный мультипликатор говорит о том, что долгов у компании больше, чем активов. На длинном горизонте это может быть признаком банкротства компании.

-

Позволяет быстро оценить стоимость активов в сравнении с капитализацией компании.

Минусы мультипликатора:

-

Искажение стоимости активов из-за особенностей бухгалтерского учета.

-

Ограниченность применения.

Вывод

Мультипликатор P/B, по своей сути, достаточно простой: он позволяет быстро оценить рыночную стоимость компании по отношению к стоимости ее активов и понять, насколько эта оценка адекватна. Однако, данный мультипликатор имеет свои ограничения и применим только к материалоемким и фондоемким компаниям.

Для полноценной оценки компании одного мультипликатора недостаточно, нужно провести оценку всех мультипликаторов как за отчетный период, так и в динамике за несколько лет, сделать полноценный фундаментальный и технический анализ.

О том, как проводить комплексный 3Д-анализ компаний, по каким критериям выбирать надежные и перспективные инвестиционные активы, мы рассказываем на наших уроках для инвесторов. В том числе мы делимся своими методами инвестирования, демонстрируем кейсы из своей инвестиционной практики. Стать участником очередного бесплатного вебинара можно зарегистрировавшись по ссылке.

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Скачать

Балансовые мультипликаторы

Мультипликатор P/BV (Price to Book value)

Далее рассмотрим балансовые показатели или показатели, базирующиеся на стоимости активов (акционерного капитала). Основными представителями этих показателей являются EV/BV, P/BV, P/BE и мультипликатор Q Тобина. В рамках нашего курса мы рассмотрим самый распространенный из них — мультипликатор P/BV (Price to Book value). Здесь в числителе находится цена акций, а в знаменателе стоит балансовая стоимость акционерного капитала.

Если в числителе стоит цена (P), то в знаменателе должны стоять те активы, право требования на которые имеют только акционеры, то есть балансовая стоимость акций, которая соответствует чистым (net) активам. Если же в числителе стоит стоимость бизнеса (EV), то в знаменателе должны находиться все активы компании.

При вычислении балансовой стоимости собственного капитала не следует учитывать ту часть собственного капитала, которая образуется привилегированными акциями, поскольку рыночная стоимость собственного капитала относится только к обыкновенным акциям.

P/BV

Капитализация компании деленая на балансовую стоимость акционерного капитала (активы минус обязательства), Price/Balance Value.

P/TBV

Более консервативная оценка с учетом лишь осязаемых (материальных) активов, из которых вычитаются обязательства для расчета знаменателя, Price/Tangible Balance Value.

Плюс балансовых показателей в том, что они менее подвержены локальным колебаниям знаменателя. Минус заключается в том, что балансовая оценка собственного капитала сильно зависит от особенностей бухгалтерского учета. В случае, если балансовые мультипликаторы отрицательны, практической пользы они не имеют. Подобная ситуация может возникнуть при многолетних убытках, но она встречается гораздо реже отрицательных P/E.

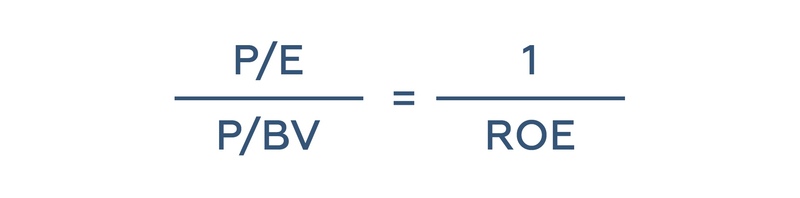

Балансовый мультипликатор P/BV можно связать формулой с доходным мультипликатором, уже известным для нас P/E, следующим образом:

ROE — это доходность акционерного капитала, он определяется как чистая прибыль, деленая на стоимость чистых активов.

Как видно из формулы выше, P/BV существенным образом зависит от ROE, а это значит, что нельзя считать недооцененными акции, для которых мультипликатор P/BV ниже среднеотраслевого. При этом необходимо, чтобы величина ROE была не ниже средней по отрасли и наоборот.

Если доходность акционерного капитала ROE равна доходности, требуемой инвесторами, то чисто математически соотношение P/BV будет равно единице, независимо от темпов роста компании.

| P/BV > 1 | Активы компании приносят больший доход, чем требуемая инвесторами доходность на вложения в данную компанию. |

| P/BV < 1 | Возможно, деятельность компании стоит прекратить и распродать ее активы. Так же может служить индикатором плохого управления бизнесом. |

В каких случаях использовать балансовые мультипликаторы?

Обычно балансовые мультипликаторы применяются для анализа компаний, у которых материальные активы являются основными. Это финансовые институты (банки, страховые и инвестиционные компании). Часто для таких организаций балансовые стоимости хорошо аппроксимируют рыночные стоимости, чего нельзя сказать о применимости показателей на основе EBITDA для этого сектора. Данные мультипликаторы также можно использовать для оценки дистрибьюторской деятельности (по стоимости запасов), или для оценки тех компаний, которые будут ликвидированы.

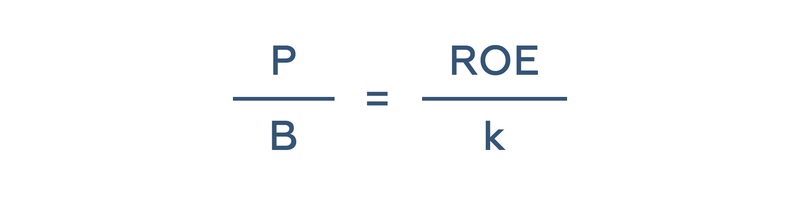

Мультипликатор Р/ВV не позволяет выявить недооценку или переоценку компании без анализа доходности деятельности. Справедливый уровень «кратного активов» определяется соотношением доходности инвестирования и требованиям по риску:

Приведем условный пример: если компании А и Б работают в одной отрасли и имеют схожие операционные, финансовые и корпоративные риски, демонстрируют одинаковые значения мультипликатора «кратное собственному капиталу», но при этом компания А показывает отдачу на акционерный капитал выше (например, 23% по сравнению с 17% по компании Б), то делается вывод, что компания А недооценена.

Мультипликаторы с учетом денежных потоков

При расчете операционного денежного потока, происходит корректировка чистой прибыли на неденежные расходы (в частности, прибавляется амортизация) и изменения оборотного капитала. А денежные потоки показывают, сколько на самом деле сгенерировала компания, вне зависимости от бухгалтерских ухищрений при расчете чистой прибыли.

P/OCF

Соотношение капитализации и операционного денежного потока, Price/Operating Cash Flow.

P/FCF

Соотношение капитализации и свободного денежного потока, Price/Free Cash Flow.

Под FCF подразумевается разница между операционным денежным потоком и капитальными расходами. FCF представляет собой прекрасную метрику для оценки способности компании выплачивать дивиденды и реализовывать программы buyback.

Он рассчитывается (упрощенно) по данным отчета о движении денежных средств (Сash Flow Statement):

Свободный денежный поток = Денежные потоки от операционной деятельности — Капитальные затраты.

Free Cash Flow = Cash Flows From Operating Activities — Capital Expenditures.

| P/FCF < 20 | Данное значение считается нормой. |

| P/FCF < 15 | Свидетельствует о здоровом бизнесе. У компании остаются деньги, которые можно направить на дивиденды или выкуп акций. |

Основные недостатки использования коэффициента P/FCF:

- нельзя оценивать привлекательность той или иной бумаги, используя только показатель P/FCF, так как чистый денежный поток указывает на сумму средств, которую компания может направить на распределение дивидендов. Покупая акцию, мы оцениваем ее как минимум с двух сторон — дивиденды и изменение курсовой стоимости. Данный коэффициент учитывает лишь первый аспект, оставляя за кадром эффективность капитальных вложений (размер которых вычитается из чистой прибыли при расчете чистого денежного потока). Таким образом, за кадром остается рентабельность собственного капитала, о котором мы говорили ранее.

- следует быть аккуратными при расчете данного коэффициента. Разберем следующий пример:

Компания А заработала за год 1 млн. рублей чистой прибыли, и имеет денежный поток в размере 1 млн. рублей. Компания Б получила убыток в размере 0,5 млн. рублей, при этом взяла кредит на 1,5 млн. рублей, и ее денежный поток также составил 1 млн. рублей. Мы получаем компании с одинаковым денежным потоком, но разные по результативности.

Отраслевые мультипликаторы

Отраслевые, «специфичные для отрасли», или натуральные мультипликаторы близки по своему смыслу к P/BV (EV/BV) и P/S (EV/S), так как для конструирования этих показателей выбираются те факторы, которые являются определяющими для выручки или для размера активов.

Основными представителями отраслевых мультипликаторов являются EV/Production и EV/Capacity, учитывающие уровень производства и мощности.

В основном такие аналоги находят для монопродуктовых компаний (а так же производящих однородный продукт). В первую очередь к ним можно причислить сырьевые компании (добыча нефти, газа, золота).

К примеру, мы часто слышим новости об изменении уровня запасов нефти в той или иной стране, на том или ином предприятии. Запасы являются главным активом добывающей нефтяной компании, так как в нефтяной отрасли основные капиталовложения делаются именно в разведку запасов (они несут в себе большую неопределенность относительно других видов затрат в этой отрасли). Запасы — это главный и, более того, весьма ликвидный актив добывающей компании.

Приведем пример натуральных показателей из других отраслей экономики. Для интернет компаний это может быть показатель выручки за один клик, для транспортного бизнеса — цена за 1 тонно-километр перевозимых грузов, в сфере недвижимости — цена за 1 квадратный метр.

При оценке таких показателей стоит учитывать следующее: существует опасность получить большую погрешность при приведении разнородной продукции к единым натуральным единицам.

Приведем пример с чугунным производством. Завод может производить разного рода продукцию — чугунные трубы или различные изделия из чугуна (например, заборы с вензелями). Разумеется, продукция второго рода будет стоить дороже, поэтому в данном случае объем производства чугуна (в тоннах в год) даст нам крайне мало информации для оценки данной компании.

Так же существуют трудности с переводом этих показателей в финансовые, и, как следствие, затруднения в оценке компаний из разных отраслей.

Практический пример сравнительной оценки компаний

Возьмем для оценки две конкретные нефтедобывающие компании, которые имеют следующие показатели:

| Компания А | Компания Б | |

|---|---|---|

| Рыночная цена акции | 2500 руб. | 950 руб. |

| Количество акций | 20 млн. шт. | 4 млн. шт. |

| Чистая прибыль (E) | 2,5 млрд. руб. | 650 млн. руб. |

| Выручка (S) | 7 млрд. руб. | 2,5 млрд. руб. |

| Балансовая стоимость (BV) | 4 млрд. руб. | 500 млн. руб. |

| Свободный денежный поток (FCF) | 1,2 млрд. руб. | 700 млн. руб. |

| Запасы нефти (PR) | 400 млн. баррелей | 100 млн. баррелей |

Эти данные по двум компаниям мы взяли из их последних годовых отчетностей. Так же у нас есть средние по нефтяной отрасли значения различных показателей (вы можете рассчитать их самостоятельно или найти на специализированных ресурсах).

Рассмотрим основные показатели, которые мы разобрали ранее: P/E, P/S, P/BV, P/FCF, и отраслевой коэффициент.

Расчет P/E

Для расчета знаменателя нам необходимо разделить чистую прибыль на количество акций в обращении: EPS=E/N

EPS для компании A составляет = 2,5 млрд. / 20 млн. = 125 руб./акцию

EPS для компании B составляет = 650 млн. / 4 млн. = 162,5 руб./акцию

Далее делим текущие рыночные цены акций данных компаний на соответствующие EPS:

P/E (A) = 20

P/E (B) = 5,85

Условный вывод (при прочих равных): инвестиции в компанию B окупятся быстрее, и с этой точки зрения она интереснее для нас. Однако, не будем забывать, что необходимо учитывать совокупность факторов, а не отдельно взятый коэффициент. Зафиксируем этот результат и перейдем к расчету следующего показателя.

Расчет P/S (на одну акцию)

Выручка на одну акцию у компании A составила = 7 млрд / 20 млн. = 350 руб./акцию

Выручка на одну акцию у компании B составила = 2,5 млрд / 4 млн. = 625 руб./акцию

P/S (A) = 7,14

P/S (B) = 1,52

Расчет P/BV

Балансовая стоимость одной акции компании A составляет = 4 млрд. / 20 млн. = 200 руб./акцию

Балансовая стоимость одной акции компании В составляет = 0,5 млрд. / 4 млн. = 125 руб./акцию

P/BV (A) = 12,5

P/BV (B) = 7,6

Это означает, что при покупке акций компании «А» за 1 рубль Вы получаете 8 копеек (1/12,5) стоимости чистых активов компании. При покупке акций компании «Б» на 1 рубль стоимости компании приходится 13 копеек (1/7,6) чистых активов.

Расчет свободного денежного потока на одну акцию (FCF/N)

FCF на одну акцию компании А составляет = 1,2 млрд. руб. / 20 млн. = 60 руб. / акцию

FCF на одну акцию компании B составляет = 700 млн. / 4 млн. = 175 руб. / акцию

P/FCF (A) = 41,67

P/FCF (B) = 5,43

Компания «B» выглядит гораздо привлекательнее с точки зрения размера чистого денежного потока. Инвестируя в нее 1 рубль, Вы получаете 18,4 копеек денежного потока. В то время как 1 рубль, вложенный в компанию «А», даст только 2,4 копейки денежного потока.

Расчет отраслевого коэффициента (P/Production)

Проанализируем запасы нефти (Production)

На одну акцию компании А приходится = 400 млн. / 20 млн. = 20 бареллей

На одну акцию компании В приходится = 100 млн. / 4 млн. = 25 бареллей

P/Production (А) = 125

P/Production (B) = 38

Сведем все показатели воедино и рассмотрим компании в сравнении:

| Компания А | Среднеотраслевое значение | Компания Б | |

|---|---|---|---|

| P/E | 20 | > 12,2 | > 5,85 |

| P/S | 7,14 | > 1,3 | < 1,52 |

| P/BV | 12,5 | > 9,7 | > 7,6 |

| P/FCF | 41,67 | > 20 | > 5,43 |

| P/PR | 125 | > 57 | > 38 |

В данном примере с большой долей вероятности можно сделать выбор в пользу акций компании B, налицо явная недооценка компании. Однако, коэффициент P/S не подтвердил недооцененность бумаги. Также стоит учитывать другие факторы, которые мы затрагивали в данном курсе, в частности, тенденции в рассматриваемой отрасли.