Бизнес-карта: как операции по ней отражаются в учете

Банковскими картами пользуются и физлица, и организации. В отличие от физлиц, организации должны отражать операции по картам в бухгалтерском учете. Рассказываем, как это сделать.

Преимущества использования корпоративных карт

Бизнес-карта – это платежный инструмент, привязанный к расчетному счету компании или ИП. Если генеральный директор или работник расплатится такой картой в магазине или любом другом месте, деньги спишутся с расчетного счета организации.

Удобство в том, что деньги за покупку списываются с расчетного счета мгновенно и без каких-либо комиссий.

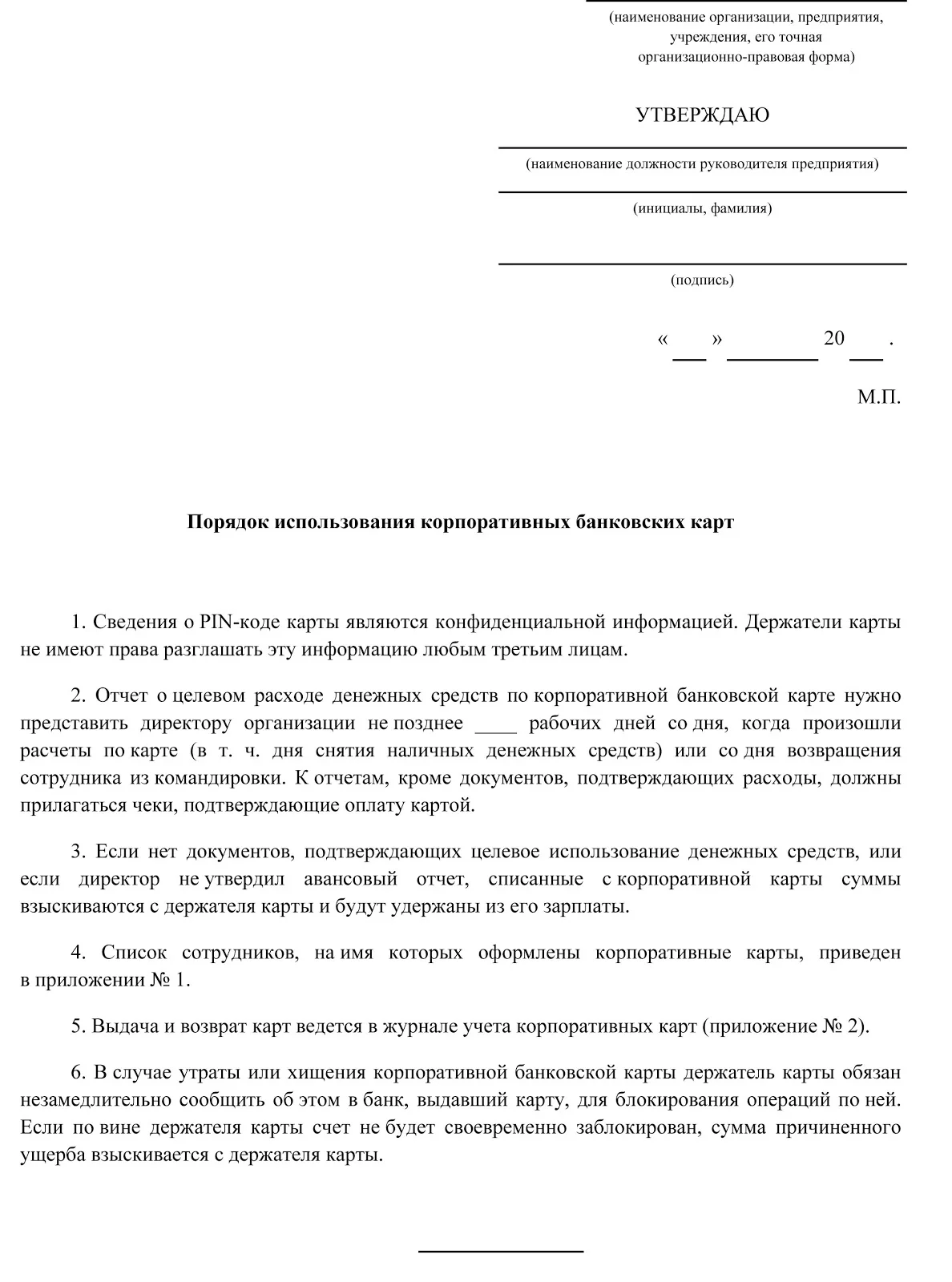

Корпоративную карту также используют для выдачи сотрудникам подотчетных средств на командировочные или хозяйственные расходы, связанные с закупкой товаров или услуг. Но руководитель или предприниматель должен утвердить внутренние правила использования бизнес-карт. Надо создать положение о картах в компании и указать круг лиц, использующих карты, порядок передачи карт и систему отчетности.

Плюсы использования бизнес-карт:

-

Не придется заранее переводить деньги с основного расчетного счета на счет карты.

-

Деньги с расчетного счета, к которому привязана карта, не зависят от длительности платежного дня и доступны в любое время.

-

Директору или бухгалтерии легко контролировать траты сотрудников с расчетного счета.

Кто может пользоваться корпоративной картой

ИП может пользоваться бизнес-картой для оплаты личных нужд, как обычной дебетовой картой. Можно совершать любые покупки. При этом, если ИП применяет налоговый режим УСН 15% «Доходы минус расходы», понесенные на нужды бизнеса затраты снижают налоговую базу.

Юридические лица могут оплачивать бизнес-картой корпоративные покупки: канцелярские расходы, ГСМ, онлайн-сервисы и услуги. Можно снимать или вносить деньги через банкомат.

Бизнес-карты для сотрудников используют, чтобы выдавать подотчетные деньги. Руководитель или ИП могут контролировать расходы по карте в личном кабинете. А при необходимости можно установить лимиты на оплату и снятие наличных.

Проводки по операциям с корпоративными картами

Для учета операций по такой карте обычно используется счет 51. При оплате сотрудником товаров и услуг деньги с 51-го счета направляются напрямую в его подотчет:

Д 71 – К 51.

В дальнейшем работник приносит авансовый отчет по этим тратам с приложением подтверждающих документов. Здесь возникают стандартные проводки по закрытию подотчета:

Д 10, 41, 20, 26 – К 71.

Счет дебета зависит от того, что именно закупал сотрудник.

Часто этот сотрудник – руководитель организации. Он тратит деньги с расчетного счета по своему усмотрению и, вероятно, на собственные нужды. В таких случаях деньги тоже относят на 71 счет в подотчетные средства директора.

Бизнес-карта для ИП и юридических лиц с бесплатным обслуживанием. Привязана к расчетному счету. Предназначена для бизнес-расходов и личных трат ИП.

Выпустить карту

Бизнес-карта привязана к отдельному расчетному счету

Существует еще один вид корпоративных банковских карт – когда к карте открыт отдельный счет. При необходимости организация перечисляет деньги со своего расчетного счета на счет карты. Этими деньгами и распоряжается работник, которому выдана карта.

Как правило, для таких карт используется счет 55 «Специальные счета в банках». Тогда проводки по подотчету будут гораздо сложнее.

Корпоративная карта Тинькофф Бизнеса привязана к расчетному счету организации, поэтому учет операций по такой карте происходит в упрощенном варианте – с расчетного счета напрямую подотчет.

В случае, когда к бизнес-карте открывается отдельный расчетный счет, проводки по операциям с картой будут такими.

Сначала деньги перечисляются на карточный счет:

Д 55 – К 51.

Работник может снять эти деньги в банкомате:

Д 71 – К 55.

Если при этом он принес деньги и сдал в кассу организации, то проводка будет такой:

Д 50 – К 71.

Деньгами в своей кассе в дальнейшем распоряжается организация.

Может быть, что наличку работник снял, а до кассы не донес: сразу пошел оплачивать нужные организации товары и услуги. В этом случае проводок по кассе не производится, ведь деньги в кассу не поступали. Снятие денег в банкомате просто отражается проводкой:

Д 71 – К 55.

В дальнейшем работник приносит авансовый отчет и закрывающие документы. Его подотчет закрывается, как описано выше.

За пользование картой, как и по операциям по расчетному счету, банк может выставлять комиссию и списывать ее с карточного счета. В этом случае проводки будут аналогичными проводкам по расчетному счету:

Д 91 – К 55.

Если бизнес-карта кредитная, то будут дополнительные операции по обслуживанию кредитных денег на ней.

Когда перечисление на карту производится за счет средств банка, возникает операция:

Д 55 – К 66.

Начисленные за пользование кредитными деньгами проценты на карте отражаются в составе прочих расходов:

Д 91 – К 55.

Погашение кредитных средств отражается проводкой

Д 66 – К 55.

Чаще всего это происходит в сумме обязательного платежа по карте в рамках кредитных отношений с банком.

Бизнес-карта от Тинькофф Бизнеса всегда под рукой, привязана к расчетному счету и обеспечивает моментальное списание денег за покупку товаров или услуг. Чтобы расходы сотрудников по корпоративной карте были всегда под контролем, можно установить лимиты на оплату и снятие наличных.

Заявка на выпуск карты

Учет выдачи карты

При выдаче карты работнику может возникнуть вопрос, нужно ли эту операцию отражать в учете. Здесь есть две точки зрения.

Первая: поскольку карта – собственность банка, то не нужно. Учету подлежат только деньги, которые на ней находятся, ведь именно они – собственность организации. При этом никто не мешает вести, скажем, журнал учета выдачи карт сотрудникам или другой аналогичный внутренний документ.

Вторая: нужно отражать бизнес-карту на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Стоимостная оценка может быть небольшой и отражать скорее факт пользования картой. Например, в размере 1 ₽. Выбор методики учета остается за организацией.

Бизнес-карты в командировках

Когда работника направляют в командировку, можно оформить и выдать ему корпоративную карту. Однако использование бизнес-карты в организации стоит регламентировать локальным нормативным актом.

В этом случае сотрудник оплачивает картой расходы на свой проезд и проживание, а также возможные дополнительные траты.

Размер суточных будет определяться исходя из количества дней командировки и установленного в организации лимита суточных. Стандартный размер суточных при поездках по России составляет 700 ₽ в день. Организация может увеличить этот лимит по своему усмотрению, но с суммы, превышающей 700 ₽ в день, нужно удерживать с работника НДФЛ.

По потраченным деньгам сотрудник по возвращении из командировки должен отчитаться – предоставить авансовый отчет с документами.

Для заграничной поездки руководителю или сотруднику можно выпустить к валютному счету организации бизнес-карту «Мир». Бизнес-карта выпускается только в валюте счета, к которому она привязана. Стоит учитывать, что карты «Мир» принимают не во всех странах.

Реклама: АО «ТИНЬКОФФ БАНК», ИНН: 7710140679

Бизнес-карта: памятка по бухгалтерскому

и налоговому учету

Платформа знаний и сервисов для бизнеса

1. Какие расходы можно оплачивать бизнес-картой

Оплачивать с бизнес-карты можно:

— командировочные расходы;

— продукцию поставщиков;

— товары и услуги для бизнеса, например, канцтовары, оргтехнику;

— представительские расходы.

Важно, чтобы все расходы были связаны с деятельностью бизнеса и направлены на получение прибыли — это так называемые «экономически оправданные затраты» (п. 1 ст. 252 НК РФ). Иначе налоговая инспекция вычтет их из расходов, уменьшающих налогооблагаемую прибыль, и доначислит налоги.

Обратите внимание! Предприниматель на УСН может пользоваться бизнес-картой в личных целях независимо от объекта налогообложения. Однако если ИП применяет упрощенку с объектом «доходы минус расходы», то личные траты не будут учтены в расходах для целей расчета налога.

2. Как держатели бизнес-карт должны отчитываться по расходам

Чтобы предприниматель или компания могли отнести расходы по бизнес-карте в уменьшение дохода (прибыли), они должны быть не только экономически оправданы, но и документально подтверждены (п. 1 ст. 252 НК РФ). Это значит, что держатели карт должны собирать подтверждающие документы — чеки, квитанции, акты и пр., оформленные в соответствии с требованиями законодательства.

Данное правило зависит от системы налогообложения.

— Если у вас ИП на патенте или на УСН с объектом налогообложения «доходы», то собирать документы не нужно. У таких налогоплательщиков налоговая не проверяет расходную часть, обязанности ведения бухгалтерского учета также нет.

— Если у вас ООО, АО с любой системой налогообложения, то всем держателям карт надо отчитываться за потраченные деньги. Неподтвержденные покупки будут облагаться страховыми взносами и налогами.

— Если у вас ИП на УСН с объектом «доходы минус расходы» или ОСНО, то вам также надо собирать подтверждающие документы, чтобы учесть расходы для целей налогообложения.

Чтобы отчитаться за потраченные деньги, сотрудник должен составить авансовый отчет по форме № АО-1 или по форме, которая утверждена в компании. К авансовому отчету надо приложить акт, кассовый чек, товарный чек или иной подтверждающий документ. Если в кассовом чеке указан перечень покупок, то товарный чек не обязателен. Данные документы должны содержать:

— наименование, порядковый номер и дату выдачи;

— наименование организации (ФИО предпринимателя), ИНН;

— сумму;

— должность, ФИО продавца.

Обратите внимание! Если сотрудник был в командировке за границей, то чеки и другие документы будут на иностранном языке. Поэтому ему надо будет сдать еще перевод этих документов. В Налоговом кодексе нет требования о переводе первичных документов, но они есть в Законе № 1807−1, который запрещает делопроизводство на иностранных языках. Поэтому лучше сделать перевод. Минфин не предъявляет каких-либо особых требований к переводу, поэтому можно использовать онлайн-переводчики.

3. Как учитывать в налоговом учете разные виды расходов по бизнес-картам

Внесение наличных на бизнес-карту

Преимущество бизнес-карты в том, что с ее помощью можно снимать и вносить наличные на счет. Чтобы избежать доначислений налогов, каждое внесение денег через банкомат следует подтверждать документом. Например, возврат подотчетных средств – авансовым отчетом, внесение займа – договором и т.п.

Представительские расходы

К представительским расходам относят (п. 2 ст. 264 НК РФ):

1. Расходы на проведение официального приема приглашенных лиц (завтрака, обеда или иного аналогичного мероприятия), а также для лиц вашей организации, которые участвуют в приеме. Сюда же относят затраты на аренду помещения, его оформление и украшение, оборудование стендов и пр.

2. Расходы на доставку приглашенных лиц к месту проведения мероприятия и обратно.

3. Расходы на буфетное обслуживание во время переговоров.

4. Оплату услуг переводчиков, если они не состоят в штате компании.

Чтобы бухгалтерия могла списать расходы в уменьшение прибыли, помимо стандартных первичных документов (чеки, квитанции и пр.), необходимо оформить и утвердить у руководителя организации:

— Приказ о проведении мероприятия, здесь надо указать: цель мероприятия и перечислить участвующих в нем работников компании.

— Смету расходов на мероприятие.

— Отчет о проведенном мероприятии. В отчете указывают: время и место проведения мероприятия; программу мероприятия; состав участников (приглашенных и принимающей стороны); сумму расходов на организацию мероприятия. Если в результате мероприятия будут подписаны договоры, то это также надо отразить в отчете.

Обратите внимание! На представительские расходы компания или предприниматель могут тратить не более 4% от фонда оплаты труда за отчетный период (п. 2 ст. 264 НК РФ).

К командировочным расходам относят (подп. 12 п. 1 ст. 264 НК РФ):

— суточные за каждый календарный день командировки (размер суточных определяет организация и утверждает локальным документом, при этом не облагаются НДФЛ суточные в размере 700 рублей при поездках по России и 2500 рублей при поездках за границу);

— расходы на проезд к месту командировки и обратно, в том числе на такси или личной машине;

— расходы на проживание, в том числе на аренду квартиры в месте командировки;

— другие расходы, например, стоимость аренды автомобиля, медицинской страховки на время командировки, услуг бизнес-залов и др.

Данные расходы можно списать в уменьшение прибыли, если они документально подтверждены и утвержден авансовый отчет.

Налог на прибыль. При расчете налога на прибыль командировочные расходы признаются на дату утверждения авансового отчета. На упрощенке командировочные расходы признают на дату утверждения авансового отчета или на дату выплаты работнику возмещения, если он платил из личных средств. В данной ситуации сначала работник составляет авансовый отчет, который утверждает у руководителя.

НДС. По командировочным расходам вы можете принять НДС к вычету, если есть счет-фактура, в котором НДС выделен отдельной строкой. Также вы можете принять к вычету НДС по следующим документам, если налог выделен отдельной строкой:

— проездной билет, маршрут, квитанция электронного билета, квитанция на оплату такси;

— бланк строгой отчетности по расходам на проживание.

НДФЛ и страховые взносы. Стоимость проезда, а также суточные в пределах установленных норм, не облагаются НДФЛ, взносами на нетрудоспособность и материнство, на обязательное пенсионного страхование и на обязательное медицинское страхование. Стоимость услуг бизнес-залов в аэропортах и на вокзалах облагается страховыми взносами, но не облагается НДФЛ. Для вашего удобства мы свели всю информацию в таблицу.

Налогообложение командировочных расходов

Оформите бизнес-карту себе и сотрудникам

Получите круглосуточный доступ к средствам на расчетном счете

4. Как отражать операции по бизнес-картам в бухгалтерском учете

Расчеты по бизнес-картам бухгалтерия отражает на следующих счетах:

— 51 «Расчетный счет», если бизнес-карта привязана к расчетному счету организации;

— 55 «Специальные счета в банках», если для бизнес-карт открыт специальный счет.

Расчеты с подотчетными лицами отражаются по одноименному счету 71 в корреспонденции с соответствующими счетами.

Типовые проводки для учета операций по бизнес-картам

Пример. Секретарь Иванова является держателем бизнес-карты, которая привязана к специальному счету компании. Она оплатила канцтовары для отдела продаж на сумму 10 500₽, в том числе НДС 20% — 1750₽. В подтверждение данных расходов секретарь сдала в бухгалтерию чеки, накладную и счет-фактуру. Бухгалтер сделал проводки:

Дебет 55 Кредит 51 – 10 500 – переведены средства с расчетного счета на специальный счет

Дебет 71 Кредит 55 – 10 500 – переведено со специального счета под отчет Ивановой

Дебет 10 субсчет «Канцтовары отдела продаж» Кредит 71 – 8750₽ – подотчетные средства направлены на приобретение канцтоваров

Дебет 19 Кредит 71 – 1750₽ – учтен НДС.

Оформите бизнес-карту себе и сотрудникам

Получите круглосуточный доступ к средствам на расчетном счете

Корпоративная карта

И как она облегчает отчетность

Инна Дятлова

изучила возможности корпоративных карт

Бывают ситуации, когда сотрудник оплачивает корпоративные расходы. Например, расплачивается личной картой за канцтовары или подотчетными деньгами за отель в командировке. Чтобы подтвердить расходы, сотруднику и бухгалтеру приходится оформить множество документов. Сократить документооборот помогает корпоративная карта для юридических лиц — им не нужно снимать наличные с расчетного счета компании, выдавать сотруднику подотчетные суммы, заполнять ордера и ведомости.

Рассказываем, в каких случаях удобно использовать корпоративную карту, как ее оформить и какие расходы можно оплачивать.

Как оформить корпоративную карту

Корпоративную, или бизнес-карту, привязывают к счету компании. Например, к расчетному счету можно привязать карту, которой пользуются руководитель и главный бухгалтер. Они могут расплатиться картой за товар, рассчитаться за услуги, снять наличные в банкомате. Но за снятие наличных придется отчитаться, как за подотчетные деньги.

Кроме этого, корпоративную карту можно привязать к отдельному счету для определенной категории расходов. Например, можно открыть «топливный счет» и привязать к нему карту, которой водитель оплачивает бензин. Купить другой товар или снять наличные в банкомате по такой карте нельзя. Если компания оформляет отдельный счет для корпоративной карты, то на него переводят деньги с основного счета компании.

С корпоративной картой:

- Проще контролировать расходы — руководитель может установить лимит, например, выделить на канцтовары 50 000 ₽ в месяц. Потратить больше этой суммы сотрудники не смогут.

- Быстрее оформлять и выдавать подотчетные суммы — достаточно передать сотруднику карту.

- Не нужно снимать наличные на хознужды, инкассировать деньги и хранить их в офисе.

- Можно покупать товар на сумму более 100 000 ₽ в месяц — расходы по карте относят к безналичным, поэтому лимит на них не распространяется.

Чтобы оформить корпоративную карту, руководитель пишет заявление в банк. Если карту получают на новый счет — надо отправить уведомление в налоговую, сделать это необходимо не позднее семи рабочих дней со дня открытия карточного счета. Если карту привязывают к существующему счету — уведомление отправлять не надо.

К одному счету можно привязать несколько корпоративных карт.

Корпоративная карта действует до трех лет. Когда срок истекает, банк перевыпускает карту и присылает руководителю уведомление, когда и где ее можно забрать. Если карту нужно закрыть, пока не истек срок ее действия, — руководитель уведомляет банк о своем решении. Для этого в мобильном приложении нужно открыть «Настройки» и выбрать операцию «Закрыть карту».

Виды корпоративных карт

Именные и неименные карты. Именную карту выдают конкретному сотруднику, например, директору или бухгалтеру. Именно он отвечает за расходы по карте, даже если передал ее другому сотруднику. Ответственность сотрудника прописывают в локальном документе — его пишут в свободной форме.

Директор издает положение, которое регламентирует использование корпоративных карт

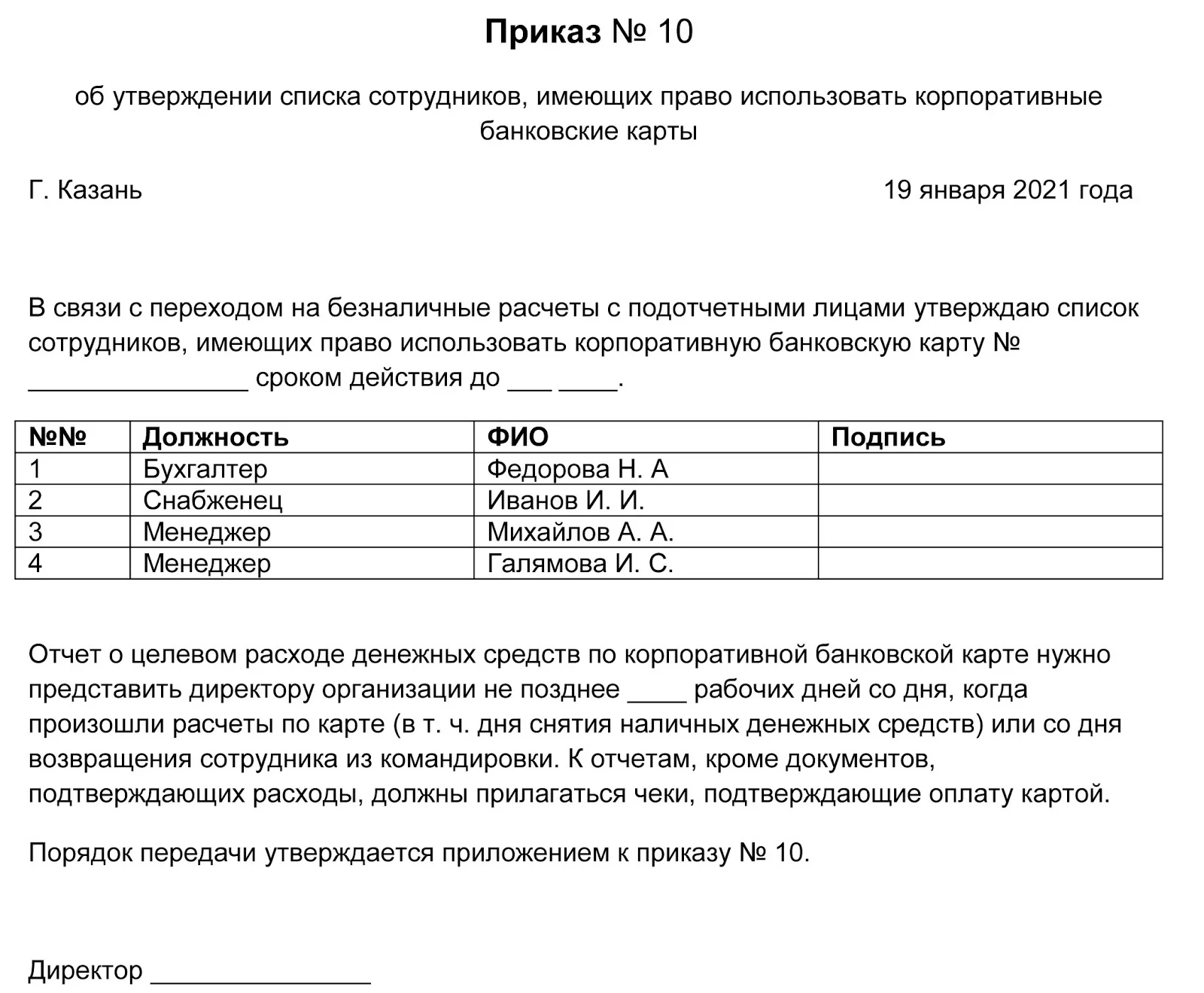

Неименную карту может использовать любой сотрудник. Ее оформляют, если одну карту поочередно используют несколько человек. Список сотрудников и порядок пользования картой закрепляют отдельным приказом. Сотрудники должны ознакомиться с документом и подписать его.

Список сотрудников, имеющих право использовать корпоративную карту, закрепляют отдельным приказом

Дебетовые и кредитные карты. Корпоративные карты могут быть дебетовые, дебетовые с кредитным лимитом и кредитные. С дебетовой карты можно списать деньги организации, а с кредитной — деньги банка. Дебетовая карта с кредитным лимитом — карта с деньгами организации, но если денег на счете недостаточно, компания берет заем в рамках лимита, установленного банком. Рублевые и валютные карты. Бизнес-карту можно выпустить рублевой или валютной. Обычно валютную карту оформляют для сотрудников, которые ездят в зарубежные командировки.

Какие операции можно совершать с корпоративной картой

С помощью корпоративной карты можно совершать различные платежные операции.

Оплачивать безналом — это основное предназначение банковской карты, ей можно расплатиться за товары и услуги. Руководитель может установить разовый, ежедневный или месячный лимиты на расходы по карте.

Снимать наличные можно также в пределах установленного лимита. Но если часто снимать деньги или снимать большие суммы — это может насторожить налоговую и инициировать внеплановую проверку. Центробанк рекомендует поставить лимит на снятие наличных — до 100 000 ₽ в день.

Еще нужно следить, чтобы с корпоративной карты за неделю не снималось более 30% оборота по банковскому счету. Если снимать больше — это тоже вызовет подозрение у налоговой.

Расплачиваться картой за рубежом. Для этого необязательно получать валютную карту. Сотрудник в загранкомандировке может воспользоваться рублевой — деньги конвертируют по курсу банка.

Покупать в интернете. С помощью корпоративной карты можно оплачивать покупки в интернете. Например, заказать канцелярские принадлежности на маркетплейсе или оплатить визуальные материалы для контента в социальных сетях.

Переводить деньги на другие карты, например, чтобы оплатить услуги подрядчика. При переводе денег на другие карты желательно писать назначение платежа и не превышать лимита, установленного банком.

Важно: переводить деньги можно только с дебетовой карты, с кредитной — нельзя.

Вносить наличные можно в трех случаях: сотрудник кредитует компанию, возвращает заем или вносит выручку. Наличные на корпоративную карту лучше вносить через кассу банка. В платежном поручении оператор укажет назначение платежа, чтобы облегчить работу бухгалтеру.

Наличные можно внести через банкомат, но некоторые банки начисляют комиссию за операцию. В среднем комиссия составляет 0,3% от внесенных денег.

Важно: Корпоративную карту нельзя использовать для следующих целей:

- компаниям и ИП — выплачивать сотрудникам зарплату;

- компаниям и ИП — выплачивать сотрудникам пособия и компенсации;

- компаниям — оплачивать товары и услуги для личных нужд сотрудников или руководителей.

Какие расходы можно оплачивать корпоративной картой

Затраты, оплаченные бизнес-картой, налоговая признает как расходы, направленные на осуществление деятельности и получение прибыли. Приводим список расходов, которые можно оплатить корпоративной картой:

- командировочные расходы: гостиница, билеты, оплата питания;

- топливо;

- коммунальные платежи;

- канцтовары;

- представительские расходы;

- программное обеспечение;

- услуги поставщиков;

- интернет-контент;

- почтовые и курьерские услуги.

Индивидуальные предприниматели дополнительно могут расплачиваться бизнес-картой за личные покупки. Но такие расходы нельзя учитывать при исчислении налогооблагаемой базы.

Часть потраченных денег можно вернуть, если подключить программу лояльности.

Как отчитаться за расходы по карте

За каждую операцию по корпоративной карте необходимо предоставить отчетные документы в бухгалтерию. Перечень документов зависит от вида операции.

Оплата товаров или услуг. Сотрудникам необходимо сдать подтверждающие документы: товарную накладную, акт о выполненной услуге, счет-фактуру, товарный или кассовый чек. В кассовом чеке должен быть перечень покупок с ценами. Если чек фиксирует только сумму покупки, к нему необходимо приложить товарный чек.

Вместо накладной, можно попросить кассира поставить печать на чек — тогда он считается полноценным закрывающим документом. Чек за покупки в интернет-магазине продавец отправляет на электронную почту, или чек пробивает курьер.

С бизнес-картой проще контролировать расходы — все платежи видно в банковской выписке, а на телефон руководителя приходят мгновенные уведомления о списании. Не возникает проблем с перерасходом и возвратом подотчетных сумм. Оформить такие расходы тоже несложно — сотрудник приносит кассовый чек с печатью магазина, и я составляю авансовый отчет, в который вписываю расходы по корпоративной карте. Для отчета можно использовать унифицированную форму, но она необязательна. Поэтому некоторые компании составляют собственную форму авансового отчета и закрепляют ее в учетной политике.

Екатерина Рыбочкина

бухгалтер

Обналичивание. Сотрудник передает бухгалтеру чек из банкомата о снятии наличных. Если этими деньгами он расплатился за товар или услугу, вместе с чеком из банкомата сотрудник передает закрывающие документы.

Расходы за границей. Платежные документы необходимо перевести на русский язык. Это можно сделать самостоятельно — нотариально заверять перевод не нужно. Налоговая не предъявляет особых требований к переводу, поэтому достаточно приложить к чеку перечень покупок на русском языке.

Внесение наличных. На каждую внесенную сумму необходим документ — обоснование. Например, для возврата заемных денег — договор займа, для подотчетных средств — авансовый отчет, для внесения выручки — расходно-кассовый ордер. Обоснование не нужно только для ИП, которые вносят на расчетный счет личные деньги.

Где открыть бизнес-карту

Корпоративную карту можно открыть, например, в Ак Барс Банке. Классическая корпоративная карта Business не только упрощает корпоративные расходы, но и позволяет их сократить за счет бонусной программы для бизнес-карт Visa и Mastercard.

С картой Visa можно получить скидки на товары и услуги для бизнеса, в том числе на проживание в популярных отелях по всему миру или на услуги VIP-зала в аэропорту. А держатели карты Mastercard получают один бонус за каждую транзакцию от 500 ₽. Бонусы можно обменять на скидки и предложения от партнеров программы.

Если оформите подписку на расчетно-кассовое обслуживание — плата за обслуживание карты не взимается.

Узнать больше о корпоративной карте от Ак Барс Банка и оформить карту

Корпоративная карта — бухгалтерский учет по ней связан с некоторыми нюансами, вызывающими вопросы у бухгалтеров, впервые сталкивающихся с этим финансовым инструментом. В этой статье дадим ответы на частые вопросы, возникающие, когда начинают использовать корпоративные карты.

Какую карту лучше завести — дебетовую или кредитную?

Для корпоративных целей возможен выпуск различных вариантов банковских карт:

- только дебетовой (карта будет пополняться средствами прежде, чем их можно будет расходовать);

- кредитной (средства на карте предоставляются банком в пределах лимита);

- дебетовой с овердрафтом (существует возможность расхода средств сверх дебетового остатка — как правило, тоже лимитированная).

Какую карту выбрать — зависит от целей, для которых она выдается, а также от определенной степени доверия сотруднику, который будет ею пользоваться. К примеру, если карту оформляет на себя руководитель для использования в командировках, в т. ч. зарубежных, целесообразно предусмотреть возможность расходования средств по кредиту или овердрафту («лишние» деньги могут оказаться кстати). Если же карта выдается хозяйственнику для регулярных мелких закупок в пределах бюджета, оптимальным вариантом может стать дебетовая карта с ежемесячным фиксированным пополнением.

ОБРАТИТЕ ВНИМАНИЕ! Если по кредитной карте установлен период беспроцентного пользования кредитными средствами, экономическую выгоду от такого пользования для целей налогообложения вычислять не нужно (см. письмо Минфина от 18.04.2012 № 03-03-10/38).

Как в бухучете оформить выдачу карты сотруднику?

Сама карта является собственностью банка, ее выдавшего. Поэтому на счетах бухучета предприятия, для которого она выпущена, факт выдачи карты сотруднику не отражается. Предприятие может вести учет таких карт в специальном журнале либо формировать перечень доверенностей, выданных сотрудникам на получение карты в банке. В случае необходимости подтвердить получение сотрудниками карт документ (например, реестр на выпуск карт) может быть запрошен у банка.

Как следует регламентировать операции с картой?

Если корпоративные карты применяются в организации, целесообразно утвердить локальным нормативным актом порядок использования карт и представления отчетов по израсходованным средствам.

Подобный регламент в том числе поможет в случаях:

- Урегулирования возможных претензий налоговых органов по порядку отражения израсходованных средств по корпоративным картам в бухгалтерском учете. Например, если во внутренних регламентах не установлен четкий порядок отчета сотрудника по средствам, снятым с карты через банкомат, налоговики могут посчитать, что в таком случае следовало все снятые с карты суммы проводить через кассу организации (оприходовать по ПКО и сразу же оформлять РКО на выдачу под отчет). Разумеется, подобная претензия имеет под собой достаточно слабые основания, ведь фактически деньги в кассу предприятия не попадали. Но во избежание таких нюансов лучше все варианты расходования средств с карты и отчетов по ним прописать во внутреннем регламенте.

- Предъявления претензий сотруднику в случае нецелевого использования карточных средств или выявления недостач и злоупотреблений. При правильном оформлении внутреннего регламента возможно будет не только удержать из зарплаты виновного сотрудника убытки от нецелевого использования средств, но и применить к сотруднику дисциплинарное взыскание по ст. 192 и ч. 1 ст. 81 ТК РФ (за нарушение положений о дисциплине в организации).

Об оформлении приказа на взыскание читайте в статье «Приказ о дисциплинарном взыскании — образец и бланк».

Нужно ли представлять сведения о корпоративных картах в налоговую?

Законом «О внесении изменений…» от 02.04.2014 № 52-ФЗ с мая 2014 года отменена обязанность налогоплательщиков представлять в налоговые органы сведения об открытии (закрытии) счетов в росбанках.

Как уже отмечалось выше, сама выдача банковских карт тоже относится к операциям выдающего банка, а не предприятия.

Таким образом, сообщать налоговой о том, что вы выпустили корпоративную карту, не требуется.

Как учесть затраты на выпуск корпоративных карт для налога на прибыль, смотрите в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Как сотрудник отчитывается за израсходованные с карты средства?

Деньги на карте принадлежат компании и находятся в ее распоряжении. Следовательно, обязанность отчитываться у сотрудника возникает только тогда, когда он расплатился картой или снял наличные в банкомате.

По общему правилу использованные сотрудником средства с корпоративной карты рассматриваются как подотчетные суммы. Соответственно, порядок отчета за них аналогичный. Сотруднику следует:

- Составить авансовый отчет об израсходованных суммах. Можно сделать это по стандартной форме АО-1, но можно и по форме, утвержденной внутри организации (например, внутренний регламент по использованию корпоративных карт может содержать и специальную форму отчета).

Все подробности оформления авансового отчета, когда расходы оплачены корпоративной банковской картой, изложены в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

- Приложить к отчету подтверждающие документы: чеки ККМ, накладные, акты и т. п.

- Представить отчет в бухгалтерию предприятия в порядке и в сроки, предусмотренные положением об использовании корпоративных карт.

ОБРАТИТЕ ВНИМАНИЕ! Банки периодически (обычно ежемесячно) составляют и направляют клиентам отчеты-выписки по своим карточным продуктам. Таким образом, отчеты сотрудников, использующих карты, достаточно легко проверить в части безналичных расчетов и снятия средств через банкоматы.

Можно ли удержать ущерб с сотрудника за расходование средств не по назначению?

Да, можно. При соблюдении ряда условий:

- размер ущерба может быть оценен;

- вина работника в ущербе доказана (например, подтверждено приобретение товаров для личных нужд выпиской банка по именной карте и копиями расчетных документов продавца);

- оформлено распоряжение (приказ) руководителя предприятия об удержании сумм ущерба из зарплаты сотрудника в срок не позднее 1 месяца с момента установления факта ущерба и вины (ст. 137 ТК РФ);

- размер производимого удержания соответствует нормам, установленным в ст. 138 ТК РФ;

- работник не оспаривает удержание (ст. 137 ТК РФ).

Подробнее с условиями удержаний из зарплаты знакомьтесь здесь.

Какие типовые проводки по операциям с корпоративными картами?

В бухучете операции по картам отражаются с применением счетов 55 «Специальные счета в банках» и 71 «Расчеты с подотчетными лицами». Типовые операции представлены в таблице:

|

Дт |

Кт |

Содержание |

Примечание |

|

55 |

51 |

Пополнение корпоративной карты |

Счет 55 ведется в аналитике по каждому карточному счету |

|

55 |

66 |

Использование кредитных средств банка |

Для кредитной карты и овердрафта |

|

91 |

55 |

Списана оплата услуг или комиссия банка по карте |

|

|

71 |

55 |

|

Проводка выполняется в том случае, если у бухгалтерии есть средства оперативного контроля за движениями по карте, например интернет-банк |

|

25, 26, 44, 60, 76 |

71 |

Отражен отчет сотрудника по израсходованным суммам |

Проводка делается на дату принятия отчета |

|

71 |

57 |

Отражен факт использования сотрудником карты для оплаты расходов |

|

|

57 |

55 |

Отражено использование картсредств по отчету банка и отчету работника |

На дату получения отчета банка |

|

91 |

66 |

Начислены проценты за пользование кредитными средствами |

Для кредитных карт и овердрафта |

|

66 |

55 |

Погашен кредит по кредитной карте |

Обычно в сумме предъявляемого банком обязательного платежа по карте |

О видах мошенничества, связанных с банковскими картами, читайте в статье «Мошенничество с использованием платежных банковских карт».

Итоги

Бухгалтерский учет корпоративных карт ведется по общим правилам. При этом для целей учета открываемые в банках карточные счета классифицируются как специальные счета в банках, а израсходованные сотрудниками средства с карт — как подотчетные суммы. Порядок применения карт рекомендуется утвердить отдельным внутренним документом, в котором зафиксировать все аспекты их использования, обратив особое внимание на процедуру отчета по расходованию средств.

Источники:

- Письмо Минфина России от 18.04.2012 N 03-03-10/38

- Трудовой кодекс РФ

Корпкарта: как использовать, чтобы бухгалтер и налоговая были довольны

В феврале мы провели вебинар на тему «Как пользоваться корпоративной картой». Может показаться, что тема уже давно изъезженная. На самом деле нет. Мы получили тучу откликов и вопросов от предпринимателей.

В этой теме действительно много нюансов, которыми обычно не делятся бухгалтеры. Поэтому мы подготовили текстовый вариант для тех, кому не удалось посмотреть видео: что такое корпкарта, как можно использовать, какие нужны отчётные документы и что делать, если их нет. Читайте ниже.

Запись вебинара доступна по ссылке и ждёт тех, кому удобнее смотреть.

Корпоративная карта — это карта, которая выпущена банком и привязана к расчётному счёту вашей компании.

Иногда для корпоративной карты открывают отдельный счёт, но он тоже привязан к компании. Единственное отличие отдельного счёта: перед покупкой чего-либо придётся на такой счёт переводить деньги с основного счёта.

По сути, оплата по корпкарте — это точно такая же операция как оплата по счёту, только удобнее, потому что можно платить на месте.

Корпкарты бывают именные и неименные. Именная карта закреплена на конкретного сотрудника, например, директора. Если по такой карте расчёт совершил другой сотрудник — списания всё равно будут числиться на директоре, а значит, отвечать за покупки будет он.

Неименные карты могут использовать все сотрудники компании, главное — отслеживать, кто именно совершает покупки. Если у вас такая карта, попросите сотрудников, имеющих доступ к карте, собирать все документы по операциям.

Что делать с корпоративной картой

Снимайте или вносите деньги, платите поставщикам, оплачивайте представительские и командировочные расходы. В любом магазине, главное, не забывайте документы по каждой операции.

Можно шоркать корпкартой за границей. Пересчёт в валюту будет проходить автоматически по внутреннему курсу вашего банка в рублях. Данные по оплате за границей и данные, которые отражены в учёте, будут отличаться. Это не просто так: по нормам законодательства все расчёты отражаются в рублях по курсу ЦБ РФ на дату авансового отчёта.

Оплата в интернете — тоже возможно. Когда оплачиваете услугу в интернете, вам должны прислать акт об оказании услуг, когда покупаете товар — товарную накладную или кассовый и товарный чеки. Просто сохраните эти документы или сразу перешлите бухгалтеру.

Нужна консультация по корпкарте? Оставьте заявку! Подключим к бухгалтерии и ответим на вопросы по вашему бизнесу.

Какие расходы по корпкарте уменьшают налог

Не все расходы по корпкарте уменьшают сумму налога на стоимость покупки. Чтобы принять к учёту расходы по карте, они должны быть экономически обоснованы: покупка должна соответствовать вашему виду деятельности и в дальнейшем приносить прибыль для компании.

Например, если вы транспортная компания по перевозке грузов — валенки или постельное бельё будут странной затратой. Такую покупку не сможете обосновать с точки зрения выгоды для вашего бизнеса.

А если ваша компания занимается торговлей постельным бельём и вы где-то купили за наличку или по карте само постельное бельё или ткань — это будет прямыми затратами на текущую деятельность.

Без проблем любой бизнес может купить мебель, канцтовары, офисную технику и всё, что как-то оправдывает деятельность.

Айфон тоже можно, если он ежедневно помогает вам вести бизнес. Например:

-

только в этом телефоне есть программы, которые вы ежедневно используете в работе;

-

вы постоянно в разъездах, вся информация хранится в телефоне;

-

легче и выгоднее купить Айфон для себя, чем нанять в штат на постоянную основу секретаря, который будет выполнять те же функции: звонить, напоминать, подсказывать и будить.

Котик в офис — это сложно принять к учёту, потому что придётся доказывать сотрудникам налоговой, что он собственными лапами увеличит число клиентов.

Кому нужно отчитываться и что будет, если этого не сделать?

Все компании с любой системой налогообложения должны отчитываться за деньги, потраченные с корпоративной карты. Неподтверждённые покупки будут облагаться страховыми взносами и налогами как с обычной зарплаты.

Если у вас ИП на УСН «Доходы» или патенте, можете совсем не отчитываться, так как налоговая не будет проверять расходную часть в целях налогового учёта, а обязанности ведения бухучёта у вас нет.

Индивидуальные предприниматели на УСН «Доходы минус расходы» и ОСНО могут учесть траты для бизнеса в расходах — для этого нужно сохранять документы о покупках для бизнеса.

Ещё ИП могут рассчитываться корпкартой за любые личные покупки, наказаний за это не предусмотрено, просто такие расходы не будут влиять на налог.

Какие документы нужно собирать?

Это может быть: товарная накладная, акт об оказании услуг, товарный и кассовый чеки, бланк строгой отчётности, приходный кассовый ордер и другие. Зависит от того, что вы получили — товар или услугу.

В документах должны быть реквизиты:

– наименование, порядковый номер и дата выдачи документа;

– название организации или ФИО предпринимателя, ИНН;

– весь перечень и количество услуг или товаров;

– сумма оплаты;

– должность, фамилия и инициалы продавца, его личная подпись и печать компании при наличии.

Если в кассовом чеке будет весь перечень покупок — дополнительно не нужно получать товарный чек. Пример таких чеков вы можете встретить в Ашане, Икее и других крупных магазинах. Попросите поставить печать на таком чеке — тогда он будет полноценным закрывающим документом.

После трат за границей расходы придётся подтвердить дополнительно инвойсами, слипами или квитанциями банкоматов. Бухгалтер попросит дополнительно документы с переводом на русский язык. Перевести нужно каждую строчку, но не обязательно обращаться к профессиональным лингвистическим услугам, достаточно перевести самостоятельно в гугл-переводчике.

Помимо подтверждающих документов о покупке, для бухгалтерии нужно оформлять авансовый отчёт. Это такой документ, который формируется после каждой покупки по корпкарте. Такой отчёт может быть стандартной формы или индивидуальной — можете разработать для компании.

По закону авансовый отчёт должен формировать тот сотрудник, который совершил покупку. Но на практике хороший бухгалтер сделает это самостоятельно — это будет быстрее и поможет избежать ошибок.

Можно снимать наличку по корпкарте?

Если снимаете деньги по карте, в банке операция отразится так — выдача денежных средств под отчёт. Это значит, что покупки на снятые деньги также нужно подтвердить документами и авансовым отчётом. Это касается только компаний.

Индивидуальным предпринимателям не нужно отчитываться за снятие наличных и возвращать непотраченные деньги обратно на счёт. Их сумма будет отражена как вывод личных средств ИП. Но это не распространяется на сотрудников, работающих у ИП.

Сколько можно снимать наличных, чтобы не попасть под подозрения банка?

Считается, что до 100 тысяч рублей за 1 раз — безопасная сумма. Когда снимаете больше, подключается финансовый мониторинг банка. Если финмониторинг заподозрит что-то неладное, могут заблокировать счёт до тех пор, пока банк не убедится, что всё хорошо. Будут запрашивать документы и могут даже настаивать на личном присутствии.

А вносить деньги на счёт?

Вносить деньги на счёт можно в трёх основных случаях:

-

делаете займ компании;

-

возвращаете средства;

-

вносите выручку от реализации вашей продукции или услуг.

Для компаний на каждое внесение денег должен быть документ. На возврат подотчётных средств — это авансовый отчёт, где отражено, что выданные деньги от компании не использовались в полной объеме. Для внесения займа подтверждающим документом будет договор займа, в котором указаны сумма, дата внесения и срок возврата. Если розничная выручка — бухгалтер формирует расходно-кассовый ордер.

Для ИП тоже нужно документально подтверждать внесение денег по корпоративной карте, кроме взноса личных средств. Взнос личных средств ИП налогами не облагается.

Часто рекомендуют вносить деньги на счёт через отделение банка, где будет чётко прописано назначение платежа. Дело в том, что при внесении денег через банкомат в большинстве случаев не указывается в комментариях цель внесения. А цель определить нужно, потому что у налоговой могут возникнуть вопросы, должны ли внесённые деньги облагаться налогами. Бухгалтеру при учёте важно сразу правильно отразить движение денег на соответствующих счетах учёта.

Чтобы не запутаться, заранее сообщайте бухгалтеру о каждом пополнении счёта через корпкарту, потому что любой такой взнос в банке отражается без комментария, а в учёте каждая ситуация отражается по-разному.

Запомните: если хочется что-то странное купить по корпкарте — спросите бухгалтера, сохраните чек и возьмите закрывающие документы. Или жмите зелёную кнопку «Попробовать бесплатно» и присоединяйтесь к Кнопке: наши бухгалтеры сами напоминают о недостающих документах, безопасно снижают налоги и рассказывают риски.

Оставьте заявку, проконсультируем, ответим на все вопросы,

подключим.

Телефон, Имя