Банковские реквизиты — что это такое

Для осуществления целого ряда операций сторонами применяются реквизиты банка. Они необходимо для перечисления денежных средств со счета на счет. В некоторых случаях эта форма перевода является единственной — к примеру, когда в сделке участвует юридическое лицо.

08.09.21

46178

17

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что такое «банковские реквизиты»

Объяснение сложных терминов в доступном виде — только на сервисе Brobank.ru. Банковские реквизиты — это ряд сведений, необходимых для перечисления денежных средств от отправителя к получателю, а также для совершения различного рода платежей. При совершении операции рекомендуется быть предельно внимательным, так как незначительная ошибка станет причиной, по которой деньги не дойдут до получателя.

-

Что такое «банковские реквизиты»

-

Банковские реквизиты физического лица

-

Как физическому лицу перевести деньги организации

-

Что такое БИК банка получателя

К примеру, клиент оплачивает займ или кредит по банковским реквизитам: в случае ошибочного платежа возрастает риск выхода на просрочку. Подобный способ оплаты выгоден тем, что по нему, как правило, взимается небольшая комиссия.

Для совершения платежа или перевода одних реквизитов банка не будет достаточно, так как к ним необходимо добавить реквизиты получателя. Только в этом случае деньги «осядут» на счете физического или юридического лица.

Банковские реквизиты физического лица

В одном банке у физического лица может быть несколько реквизитов для перевода. В их числе: банковская карта; текущий счет; сберегательный счет. Юридическое лицо может перевести деньги на карту физического лица в следующих случаях:

- Выдача займа или кредита.

- Выплата заработной платы — в рамках зарплатного проекта.

- Перечисление подотчетных сумм — командировочные и представительские расходы; оплата услуг физлица при наличии договора.

Во всех остальных случаях используются текущие или сберегательные счета. Для совершения операции наличие только номера счета — не будет достаточным. Компании и организации необходимо знать полные банковские реквизиты: в этом случае деньги вовремя дойдут до адресата. Полные реквизиты физического лица:

- Получатель.

- Счет получателя.

- Полное наименование банка.

- Корреспондентский счет.

- БИК.

- КПП.

- ИНН.

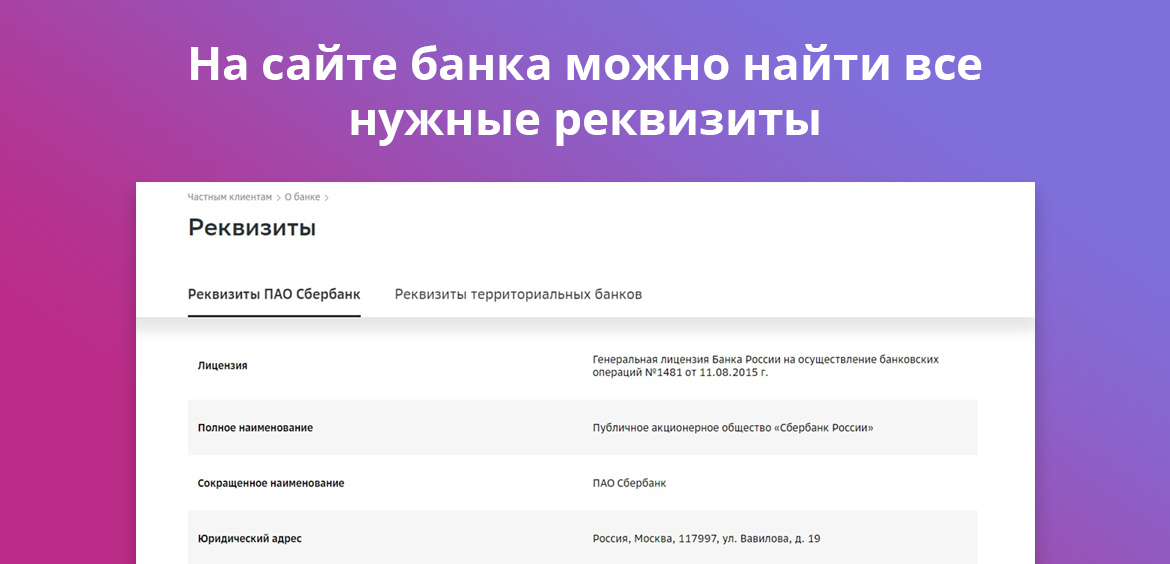

Последние пять пунктов относятся к банку получателя перевода. В случае необходимости эти реквизиты можно уточнить на официальном сайте кредитной организации. При этом важно знать, что переводы в иностранной валюте совершаются по другим банковским реквизитам, которые должны находиться в свободном доступе.

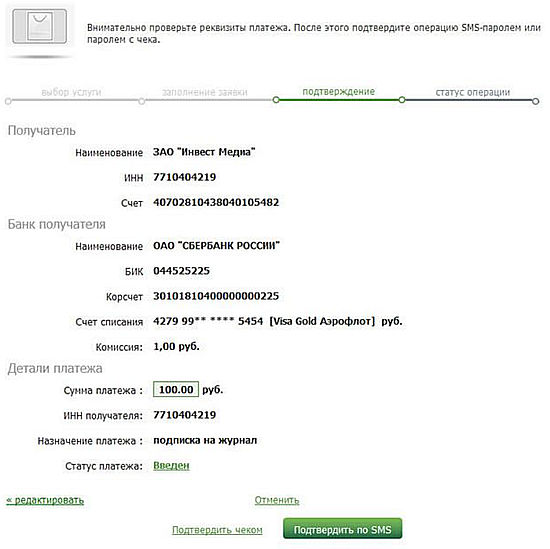

Как физическому лицу перевести деньги организации

В большинстве случаев доступна оплата с банковской карты. Подобная функция доступна в мобильных приложениях большинства российских банков. К примеру, в Сбербанк Онлайн можно выбрать организацию для прямого перевода, либо совершить операцию по реквизитам юридического лица.

Для этого необходимо указать следующие данные:

- Наименование юридического лица — ООО «Компания».

- ИНН.

- КПП.

- Наименование банка получателя — филиал «Центральный» банка ВТБ (ПАО) г. Москва (пример).

- Счет.

- Корреспондентский счет.

- БИК.

- Назначение платежа — если это оплата кредита или займа, то в этом поле указывается номер кредитного договора (оферты) и дата его заключения.

Переводы по банковским реквизитам поступают до получателя в течение трех рабочих дней. Это обстоятельство необходимо учитывать, если речь идет о срочном платеже. Как правило, если деньги доходят в банк, то ошибка в счете получателя не является критичной. Главное, чтобы кредитная организация имела возможность обнаружить платеж.

Что такое БИК банка получателя

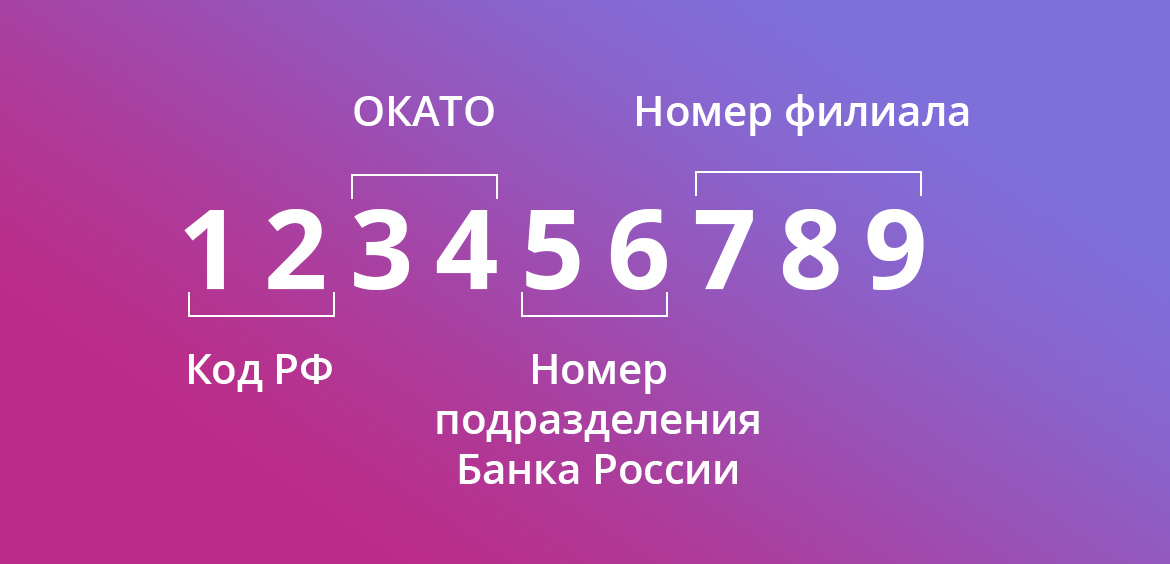

Одним из важнейших составляющих банковских реквизитов является БИК — банковский идентификационный код. Это уникальный идентификатор банка, который используется в платежных документах — поручениях, аккредитивах, операциях прочих видов. Классификатор всех используемых на территории России БИКов ведет ЦБ РФ.

Эта комбинация — не случайный набор цифр. Каждый блок несет определенную информацию. Расшифровка БИК банка (слева направо):

- 1-2 разряды — код Российской Федерации (04).

- 3-4 разряды — Общероссийский классификатор объектов административно-территориального деления (ОКАТО).

- 5-6 разряды — условный номер обособленного подразделения Банка России.

- 7-9 разряды — условный номер кредитной организации (филиала).

Следовательно, по номеру БИК можно определить, в какой именно филиал банка отправляется перевод. Повторное использование уникального идентификатора допускается после исключения кредитной организации из Справочника БИК РФ.

Комментарии: 17

Чтобы расплачиваться банковской карточкой на кассе или снимать с нее деньги, достаточно ПИН-кода. Для покупок в интернете нужны реквизиты самого пластика, а для переводов требуется еще больше информации. Рассказываем, какие виды реквизитов бывают, где их посмотреть и для чего они нужны.

Банковская карта — это платежный инструмент, которым можно расплачиваться в обычных магазинах и на сайтах в интернете. Это возможно благодаря реквизитам карты, часть из которых указана на самом пластике, а другая содержится в договоре с банком. Чтобы полноценно пользоваться карточкой, владельцу нужно знать полные реквизиты. Рассказываем, какие именно данные требуются для разных операций, где их посмотреть и какую информацию о карте безопасно сообщать посторонним.

Полные реквизиты карты — что это?

Основные реквизиты карты

Реквизиты карты — это часть данных банковского счета, к которому открыта карта.

На пластике обычно указывается название банка, который ее выпустил, размещается логотип платежной системы, а также основные реквизиты самой карты:

- номер карты — уникальный набор цифр, который присваивается карте;

- имя и фамилия владельца латинскими буквами (если карта неименная, имя владельца не указывается);

- срок действия — месяц и год, до которых карта обслуживается банком;

- код CVV, CVC или CVP — код проверки подлинности карты, который нужен для покупок в интернете.

Зная основные реквизиты карты, можно оплатить ей покупку в интернете или перевести на нее деньги. Но это не все сведения о счете карты, которые могут понадобиться владельцу.

Полные реквизиты счета

Помимо реквизитов пластика, есть еще реквизиты карточного счета. Обычно реквизиты счета карты требуется указать, чтобы организация или другое лицо могли перевести на карту деньги — например, зарплату или пенсию.

Реквизиты счета включают в себя:

- номер счета — 20-значный номер по плану счетов бухгалтерского учета;

- полные ФИО владельца счета.

Помимо реквизитов самого счета, для перевода требуются реквизиты банка, в котором открыт счет:

- наименование

- корреспондентский счет

- БИК

- ИНН

- КПП

- ОКПО

- SWIFT (для валютных переводов)

Чтобы узнать основные реквизиты карты, достаточно иметь под рукой сам пластик, а вот полные реквизиты счета на карточке не указываются.

Подобрать карту

Как узнать реквизиты карты и где их искать

Основные реквизиты карты

Посмотреть основные реквизиты карты можно на самом пластике и в личном кабинете. Например, чтобы узнать реквизиты карты Сбера, надо выбрать в списке продуктов в «Сбербанк Онлайн» нужную карту, перейти в раздел «Реквизиты и выписки» и нажать «Информация о карте». В открывшемся окне отобразятся тип карты (дебетовая или кредитная), номер, срок действия и код подлинности карты, а также имя владельца.

Полные реквизиты счета

Полные реквизиты карточного счета можно узнать разными способами:

- В личном кабинете. Для это также нужно выбрать в списке продуктов карту и найти вкладку «Реквизиты перевода». Обычно в приложении можно сразу выбрать опцию «Сохранить» или «Переслать реквизиты».

- В банкомате. Для этого нужно вставить или приложить карту к устройству, набрать ПИН-код и выбрать в меню опцию «Показать реквизиты». Информацию можно распечатать на чеке устройства или сфотографировать.

- В офисе или контактном центре банка. Чтобы получить реквизиты счета в офисе банка, потребуется паспорт. Некоторые банки могут предоставить реквизиты по телефонному запросу, но для этого надо будет назвать оператору персональные данные и кодовое слово, указанное при оформлении карты.

Когда нужны полные реквизиты банковской карты

Чтобы просто расплачиваться картой в магазинах и в интернете, полные реквизиты счета не нужны. Но они требуются в следующих ситуациях:

- для перечисления зарплаты;

- для получения социальных выплат;

- при оформлении налоговых вычетов;

- для взаимных расчетов между организациями и физическими лицами.

Перечислять деньги на карту можно и просто по номеру карточки или телефона, но эти варианты подойдут для переводов между физическими лицами. Для получения выплат от компании или государства нужны именно реквизиты счета.

Как защитить персональные данные, чем опасна утечка и что делать, если их украли

Какие реквизиты можно сообщать третьим лицам и кто их может запросить

Чтобы один человек смог перевести деньги со своей карты на карту другому человеку, достаточно указать номер карточки или номер телефона, к которому она привязана.

Полные реквизиты счета можно сообщать при устройстве на работу, при оформлении социальных и налоговых выплат, заключении контрактов и так далее. При этом конфиденциальной информацией является только сам номер счета — реквизиты банка обычно есть в открытом доступе на сайте организации.

Какие реквизиты банковской карты нельзя сообщать третьим лицам

Информация о счетах и картах — это ключ к размещенным на них деньгам, поэтому сообщать ее стоит либо представителям официальных организаций для оформления каких-либо выплат, либо людям, которым полностью доверяете.

В остальных случаях лучше вообще никому не сообщать не только реквизиты карты или счета, но даже сам факт наличия счетов в том или ином банке. Сама по себе эта информация ничего не дает мошенникам, но любые сведения помогают им выманивать и другие реквизиты, представляясь сотрудником банка или полиции.

Какую информацию никогда нельзя сообщать:

- ПИН-код карты;

- реквизиты карты: номер, срок действия, код безопасности с оборота карты;

- пароли и коды из банковских уведомлений.

Зная основные реквизиты карты, мошенники смогут оплатить ей покупки в интернете на тех сайтах, которые не требуют подтверждения покупки кодом из СМС. В других случаях мошенники могут звонить и просить сообщить код из СМС — якобы в целях безопасности. Сообщать код ни в коем случае не следует. Операции, совершенные с использованием кодов безопасности, очень сложно оспорить.

Как могут украсть реквизиты вашей карты

Чаще всего мошенники пытаются вызнать платежную информацию по телефону. Для этого они представляются сотрудниками службы безопасности банка, полиции или даже Центробанка.

Стоит положить трубку, если звонит:

- сотрудник банка или полиции и просит подтвердить личность или сообщить сведения о счетах и банках, в которых они открыты;

- представитель госорганов с информацией о происшествии с вашим близким, которое можно уладить за деньги;

- автоинформатор с сообщением о заявке на открытие счета или оформление кредита от вашего имени.

Еще один распространенный способ хищения платежной информации — рассылки. Не переходите по незнакомым ссылкам из СМС и писем электронной почты и не устанавливайте на телефон непроверенные приложения, особенно с предоставлением удаленного доступа к устройству.

Как мошенники обманывали россиян в 2022-м и какие способы защиты предлагает Банк России в 2023-м

Сообщения от мошенников чаще всего содержат информацию:

- о блокировке карты — с просьбой сообщить ее реквизиты или какие-либо коды;

- о проблемах с доступом в личные кабинет;

- запрос на смену пароля или изменение учетной информации в аккаунтах интернет-магазинов;

- информацию о дополнительных компенсациях или государственных выплатах — с просьбой сообщить персональные данные и реквизиты карты якобы для зачисления выплаты;

- приглашение принять участие в лотерее и т. п.

Как обезопасить свои данные от мошенников

- Пользуйтесь сайтами только известных и проверенных интернет-магазинов. Следите, чтобы адрес сайта соответствовал официальному магазину, так как часто мошенники создают сайты-дублеры с похожим адресом и интерфейсом.

- Совершайте покупки только со своего компьютера.

- Для покупок в интернете заведите виртуальную банковскую карту и пополняйте ее только на сумму покупки.

- Пользуйтесь только официальными сервисами и оборудованием своего банка.

- При любой подозрительной активности по карте заблокируйте ее через личный кабинет или по СМС.

Что такое реквизиты банковской карты

Реквизитами банковской карты называются данные банковского счета, часть которых отражена непосредственно на пластиковом носителе. Рассказываем о видах реквизитов, для чего они используются, где их взять и какие данные безопасно сообщать посторонним.

Полные реквизиты карты – что это

Пластиковая карта – это платежный инструмент, позволяющий распоряжаться деньгами на счете, к которому она привязана. К её реквизитам относится вся информация об этом счете и сведения, эмбоссированные, то есть выгравированные или напечатанные, на пластике физического носителя.

Полные реквизиты банковской карты включают:

- номер расчетного счета в банке;

- наименование банка с указанием регионального филиала;

- ИНН, КПП, БИК финансово-кредитной организации;

- номер корсчета банка;

- ФИО держателя;

- номер карты;

- срок ее действия;

- коды безопасности, включая ПИН, CVV/CVC;

- номер телефона держателя.

К реквизитам относятся все данные о банке и владельце карты, с помощью которых можно управлять средствами на счете. Так как номер мобильного телефона используется при выполнении переводов с помощью Сервиса быстрых платежей (СБП, перевод выполняется по номеру телефона), его тоже стоит отнести к реквизитам.

На карту нанесены:

- Номер – уникальное сочетание цифр, которое присвоено носителю. Обычно он состоит из 16, реже – из 18 или 19 цифр.

- Срок действия карты – месяц и год, до которых пластиковый носитель обслуживается банком. Он составляет от года до четырех лет и зависит от типа карты – дебетовая, кредитная, цифровая, неименная. Далее карту перевыпускают.

- Фамилия и имя держателя латинскими буквами. Если карта неименная, она выпускается без эмбоссинга ФИО владельца. Это не значит, что она никому не принадлежит: карта привязана к счету на имя держателя.

- Код проверки подлинности CVV или CVC – три цифры на обороте карты, необходимые при списаниях средств при оплате онлайн на сторонних ресурсах.

Реквизиты счета карты доступны в личном кабинете мобильного приложения и онлайн-банка.

Когда нужны полные реквизиты банковской карты

Большинство операций по списанию и зачислению средств не требуют знания полных платежных данных. Для расчета в магазине достаточно самой карты и ПИН-кода, для оплаты покупок онлайн – номера карты, сведений о владельце, кода CVV/CVC и полученного в СМС, а для получения перевода – номера телефона, к которому привязан мобильный банк.

Реквизиты счета карты нужны для:

- получения переводов от юридических лиц, включая оплату услуг, зачисление заработной платы, пособий;

- получения переводов из-за границы по SWIFT;

- получения переводов с карт других физлиц, если у вас не подключен сервис СБП;

- управления счетом, если карта заблокирована, деактивирована или перевыпускается по сроку;

- снятия денег со счета карты в отделении банка без предъявления пластикового носителя;

- выставления счетов организациям на оплату ваших услуг, в том числе в статусе самозанятого.

Как узнать реквизиты банковской карты

- Если у вас нет в руках пластикового носителя, а данные карты нужны – их можно найти в личном кабинете на сайте банка или в мобильном приложении. Для безопасности часть данных скрыта, на главном экране могут отображаться только последние 4 цифры номера.

- Чтобы получить полные реквизиты, откройте вкладку информации о карте и перепишите или скопируйте необходимые данные. Если к одному счету выпущено несколько карт, у них будут одинаковые реквизиты счета, но разный номер на пластике. Это никак не сказывается на зачислении и списании средств, все карты управляют одним счетом, а деньги можно получить по номеру счета, карты, мобильного телефона.

Кроме этого реквизиты счета карты можно получить в банкомате. Вставьте карту, подтвердите вход в кабинет пользователя. Выберите вкладку со своими счетами и далее «Реквизиты» необходимого. Информацию можно распечатать на чеке устройства или сфотографировать.

Еще один способ – обратиться в отделение своего банка. Для этого потребуется паспорт. Сведения будут распечатаны на фирменном бланке с отметкой операциониста, выполнившего запрос.

Некоторые банки предоставляют сведения через оператора горячей линии. Для этого необходимо подтвердить личность, назвав все данные, которые попросит специалист банка, реквизиты будут высланы по СМС.

Реквизиты счета предоставляются без указания номера карты и информации, нанесенной на пластиковый носитель. Если данные попадут в чужие руки, использовать их для доступа к деньгам не получится: нужен паспорт для обращения в банк или мобильный телефон для получения СМС-кодов при работе с дистанционными сервисами.

Что нельзя сообщать третьим лицам

Платежная информация ваших счетов и карт – ключ к вашим деньгами. Передавать полные сведения можно только в бухгалтерию предприятия, клиентам, с которыми заключен письменный договор, близким, которым вы полностью доверяете, если требуется распоряжение счетом от вашего лица.

Если данные вашей карты попадут мошенникам, они могут вывести деньги с вашего счета, сделать переводы за границу, оплатить покупки в интернете. Оспорить операцию с использованием кодов безопасности и вернуть деньги можно только если доказано, что карта была похищена.

Никогда:

- никому не отправляйте фото вашей карты;

- не сообщайте все данные с лицевой стороны, включая срок действия;

- коды безопасности с оборота карты, из PUSH-сообщений или СМС.

Также не стоит сообщать PIN-код, эти данные бесполезны для любой операции, кроме снятия наличных через банкомат и если их запрашивают, это может быть мошенник.

Чтобы принять перевод, достаточно сообщить номер своего телефона – с его помощью можно перевести до 100 000 рублей по СБП между картами любых банков без комиссии и ввода личных данных держателя. Если сервис не подключен, назовите номер карты, свое имя, отчество и первую букву фамилии – этого достаточно для отправки средств и безопасно с точки зрения управления счетом.

Как могут украсть информацию

Телефонное мошенничество и социальная инженерия – самый распространенный способ. Прекратите разговор, если вам звонит:

- сотрудник банка и просит подтвердить личность или сообщить сведения о счетах и банках, в которых они открыты;

- представитель госорганов с информацией о происшествии с вашим близким, которое можно уладить за деньги;

- автоинформатор или робот-автоответчик с сообщением о заявке не открытие счета или кредитной карты на ваше имя;

- организатор лотереи или представитель компании, которая дарит подарки по поводу юбилея или раздает выигрыши «счастливчикам».

Второй по популярности способ хищения платежных данных – рассылки. Не переходите по ссылкам в СМС и сообщениях электронной почты, даже если адрес отправителя кажется вам знакомым, «принадлежит» банку или ведомству. Мошенническими являются сообщения, в которых содержится:

- информация о проблемах с мобильным банком, при этом просят ввести реквизиты карты, CVV-код;

- уведомление о верификации аккаунтов интернет-магазинов с просьбой обновить платежные данные;

- письмо о дополнительных компенсациях или государственных выплатах за истекшие периоды;

- приглашение принять участие в лотерее, распродаже, где для получения выигрыша надо указать номер телефона и полные данные карты.

Пользуйтесь только официальными сервисами и оборудованием своего банка. При любой подозрительной активности по карте – установите временную блокировку с помощью мобильного приложения.

В Райффайзен Банке лимит переводов по Системе быстрых платежей увеличен до 300 тыс ₽ в день. А до 31 марта можно и вовсе переводить по номеру телефона по СБП без комиссии

Закажите дебетовую Кэшбэк-карту прямо сейчас

1,5%

Кэшбэк на все рублями

0₽

Бесплатное снятие в банкоматах

Эта страница полезна?

99

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Переводы денежных средств сегодня уже очень прочно вошли в нашу повседневную жизнь. Порой, отправляя деньги своему приятелю или родственнику из соседнего города или даже другой страны, мы наблюдаем лишь отточенный до мелочей результат совершения операции – поступление денежных средств на счёт отправителя. Мы совершенно не задумываемся о тех сложнейших и высокотехнологичных процессах, которые стоят за простой, на первый взгляд, операции перевода с карты на карту.

Содержание статьи

- 1 Популярность переводов «CARD to CARD»

- 2 Переводы по реквизитам

- 2.1 Механика работы

- 3 Переводы с карты на карту

- 3.1 Как это работает здесь?

- 4 Исключение платёжных систем из схемы

- 5 Переводы между странами

Популярность переводов «CARD to CARD»

Кстати, ожидаемо, что переводы с карты на карту гораздо популярнее чем переводы со счёта на счёт (при том что второй способ гораздо дешевле первого). На это есть 2 причины:

- При переводе со счета на счет необходимо заполнить достаточно много реквизитов счета, а именно ФИО владельца счета, номер счета, БИК банка и т.д. Это неудобно и занимает время

- Нужно знать этот номер счета, которого нигде нет в открытом доступе. Необходимо заходить в личный кабинет, искать его там. Не у всех есть этот личный кабинет или не все умеют им пользоваться. Когда ты делаешь перевод кому-то другому, нужно просить, чтобы он нашел этот номер счета, выслал его тебе. Перевод превращается в целый процесс. Представьте, что вам нужно перевести 150 рублей таксисту Uber и вы начнете просить у него реквизиты счета, он просто выпадет в осадок, он такого понятия даже не знает. Тогда как номер карты доступен на обороте карты, его можно просто сфотографировать и скинуть отправителю средств. С номером телефона все еще проще.

Переводы с карты на карту или по номеру телефона намного проще для клиента и поэтому более популярны.

Сейчас, давайте разберёмся в технических тонкостях переводов денежных средств.

Переводы по реквизитам

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго. Банк отправитель отправляет в ЦБ специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени. Сейчас вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод.

Механика работы

Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека, для которой предназначен перевод, и перечисляет деньги на его расчетный счет. Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

В схеме перевода со счета на счет – максимум три участника, банк отправитель, банк получатель и ЦБ, посредники не вовлекаются. Технология обкатанная, пусть не быстрая, но дешевая, поэтому как правило Банки ничего не берут за такие переводы.

Переводы с карты на карту

Переводы с карты на карту (они же p2p, card2card, c2c) – это способ перевода денег в Интернете между физическими лицами с использованием реквизитов банковских карт. Для перевода необходимо иметь свою банковскую карту и номер карты получателя. Или только номер карты получателя, если перевод происходит из личного кабинета.

Как это работает здесь?

Для начала рассмотрим участников процесса

Банк-эмитент карты отправителя и карты получателя, т.е. тот банк который выпустил карты отправителя и получателя (прим. банки могут быть разными).

Банк-эквайер — банк осуществляющий прием реквизитов банковских карт и осуществляющий процессинг перевода — взаимодействие с платежными системами, проверку на мошенничество и тд. Банк-эмитент и банк-эквайер могут быть одним и тем же банком, а могут быть и разными (прим. на практике, все три банка могут быть разными. У отправителя может быть карточка Банка А, у получателя платежа может быть карта Банка Б, и воспользоваться сервисом переводов с карты на карту отправитель может от третьего Банк В).

Платежная Система (ПС, например, VISA, Mastercard). Когда мы совершаем перевод с карты на карту и вводим реквизиты карт отправителя и получателя, банк-эквайер не знает, что это за карты и каким банкам они принадлежат и обращается к ПС (т.к. у ПС есть юридические взаимоотношения со всеми банками членами ПС и вся информация о том какие карты какими банками были выпущены). Также ПС выполняет функции клиринга (прим. клиринг — безналичные расчёты между странами, компаниями, предприятиями и банками за поставленные, проданные друг другу товары, ценные бумаги и оказанные услуги) и т.к. деньги фактически приходят на счет в банке только на следующий день — является гарантом того, что деньги точно придут, что позволяет зачислять деньги на карту физ. лицам мгновенно не ожидая завершения расчетов.

Сервис-провайдеры (IPSP). Представьте, что вы не очень крупный банк и хотите предоставить своим клиентам возможность переводить деньги с карты на карту у себя в интернет-банкинге. Для этого вам потребуется:

- пройти сертификацию PCI DSS (прим. PCI DSS — стандарт безопасности данных платёжных карт, состоит из 12 правил передачи, харнения и обработки данных держателей карт)

- получить лицензии VISAMastercard

- провести доработки на процессинге

- разработать интерфейсы и т.д.

Все это стоит довольно существенных денег, которые маленький банк очень долго будет отбивать на комиссиях с переводов, и возможно не отобьет никогда. В этом случае на помощь приходят сервис-провайдеры — это компании, которые уже все это сделали. Предоставляют сервис они бесплатно, а зарабатывают на комиссии с переводов. Один из игроков на этом рынке – Best2Pay

Верхнеуровнево процесс перевода выглядит следующим образом:

Разберём диаграмму по этапам:

- Отправитель вводит реквизиты перевода (данные карт, сумму и т.д.)

- Если банк малый и пользуется услугами сервис-провайдера, данные передаются к нему. Если банк крупный и создал своё программное обеспечение, этот шаг пропускаем.

- Реквизиты передаются в банк-эквайер.

- Банк-эквайер инициирует перевод обращаясь в платежную систему и пересылая ей реквизиты перевода

- Платежная система определяет по номеру карты банк-эмитент карты отправителя и отправляет в банк запрос на перевод

- Банк-эмитент проводит авторизацию – перенаправляет отправителя на страницу ввода 3DS (смс или push-уведомление с кодом)

- Отправитель вводит проверочный код

- Банк-эмитент карты отправителя отправляет ответ в платежную систему о том, что авторизация проведена успешно

- Платежная система отправляет запрос в банк-эмитент карты получателя на зачисление денежных средств на карту получателя

- Банк-эмитент карты получателя зачисляет деньги на расчетный счет получателю

Как видим в переводе p2p огромное количество посредников, комиссия за p2p-перевод состоит из:

- Комиссии ПС — комиссия которую взимает ПС за то, что выступает связующим звеном между всеми банками и осуществляет клиринг. Но если перевод осуществляется между клиентами одного и того-же банка (или в некоторых случаях одного и того же процессинга), то запрос на авторизацию в ПС не идет и соответственно для банка такие переводы бесплатны (но это не значит, что они будут бесплатны для клиентов).

- Комиссии банка-эквайера — банк-эквайер получает свою долю от комиссии ПС за то, что непосредственно оказывает услугу по переводам, поддерживает инфраструктуру и тд. Таким образом стимулируется развитие рынка безналичных переводов.

- Комиссии сайта, на котором расположен сервис p2p-переводов. Если вы переводите деньги, например, на условном сайте «переведиденьги.рф» или какого-нибудь маленького банка который не является эквайером, то как правило сайтбанк тоже зарабатывают небольшой процент на каждом переводе.

- Комиссии сервис-провайдера за посредничество (если он есть).

Исключение платёжных систем из схемы

Основную комиссию забирает себе ПС. Чтобы выключить ее как посредника из процесса перевода в разных странах внедряют разные механизмы. В России – это система быстрых платежей.

Система быстрых платежей (СБП) – сервис, который позволяет физическим лицам мгновенно (в режиме 24/7) переводить деньги по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей.

В этом случае функцию ПС как хранителя данных обо всех счетах всех клиентов берет на себя ЦБ. Он знает в каких банках у этого номера телефона открыты счета и дальше процесс примерно такой же.

С 1 января 2020 года ЦБ начнёт брать с банков комиссию за использование Системы быстрых платежей, которая позволяет клиентам разных банков переводить деньги друг другу по номеру телефона. Банки, в свою очередь, начнут брать комиссию с клиентов. Регулятор планирует брать 1-6 рублей за перевод в зависимости от суммы — комиссию будут платить поровну банки отправителя и получателя. ЦБ при этом может ограничивать размер комиссии, которую будут брать банки с клиентов.

В Европе это директивы PSD2 и PISP, с помощью которых этим посредником вроде ПС или ЦБ может стать любой игрок с простейшей лицензией. Несмотря на то что директивы совсем молодые уже около трёх тысяч игроков получили эти базовые лицензии. Ключевой тезис PSD2: банк будет обязан предоставить провайдеру платежных услуг финансовую информацию о клиенте и списать деньги с его счета, даже без заключения отдельного договора. Достаточно всего лишь поручения клиента. Таким образом система договорных отношений заменяется на простой автоматизированный алгоритм обмена информацией. И что немаловажно, ключевую роль начинают играть провайдеры платежей, а не держатели средств, то есть Банки. Говоря простым языком, Вы можете создать свою PISP (Payment Initiation Service Provider) и Ваши клиенты смогут осуществлять через Вас платежи со своих расчетных счетов в Банках, не спрашивая их разрешения.

Переводы между странами

Переводы между странами. Тут подключается SWIFT. Примерно как с переводами на счет внутри одной страны, но поскольку нет единого регулятора. Переводы осуществляются с помощью банков корреспондентов.

В глаза бросается сразу много посредников, каждый из которых может брать комиссию.

Первая из неожиданностей, которые подстерегают отправителей SWIFT-переводов – это возможная дополнительная комиссия. Будет эта комиссия или нет – зависит от страны, в которую вы переводите деньги, и от политики ценообразования банка, в который вы пришли оформлять перевод. Иногда перевод может идти через 2-3 банка – все зависит от сети корреспондентских отношений банка-отправителя. Чем больше посредников, тем выше тарифы. Как правило клиент не знает об этой комиссии до тех пор, пока перевод не дойдет. Плюс происходит конвертация между счетами, например, вы переводите рубли на долларовый счет, курс конечно будет не самым приятным.

Эту ситуацию пытатаются изменить многочисленные игроки, например Transferwise.

Сервис базируется на технологии peer-to-peer (одноранговая сеть). У Transferwise открыты счета в банках по всему миру. Например, если вам нужно отправить деньги из Канады в Украину, то вы делаете перевод на счет Transferwise в Канаде, а Transferwise отправляет деньги получателю уже со своего украинского счета.

То есть, фактически деньги не пересекают границу, а просто внутри системы передается поручение выплатить с украинского счета средства на счет определенному человеку.

Такая схема работы позволяет осуществлять переводы существенно дешевле и быстрее по сравнению с традиционными международными банковскими переводами.

Все больше людей предпочитают пользоваться новейшими технологиями и оплачивать налоги, госпошлины и обычные квитанции через Интернет. Вариантов, как оплатить квитанцию онлайн по реквизитам, много. Назовем наиболее популярные способы и расскажем о возможных сложностях для плательщиков.

Оплата услуг по реквизитам организации через личный кабинет на сайте банка

Если на руках имеется квитанция, то в ней всегда указаны реквизиты получателя:

- наименование;

- ИНН, КПП, БИК, КБК — все вместе или только некоторые из регистрационных данных;

- назначение платежа, например, за потребленный газ в январе 2020 года;

- если платите штраф, налог, пошлину, в квитанции обязательно будет УИН или идентификатор платежа;

- расчетный, а иногда и корреспондентский счет.

Осуществляются традиционные банковские платежи по реквизитам, перечисленным выше. И чтобы клиенты не стояли в очередях, банкиры позволяют им самостоятельно формировать платежные поручения в личных кабинетах. При этом большая часть данных уже включена в «карточки» организаций-поставщиков, что упрощает процедуру перевода денег.

Чтобы оплатить по реквизитам через Интернет с карты, надо зайти в личный кабинет, найти нужного получателя, уточнить, кто и за что платит, а потом отправить необходимую сумму.

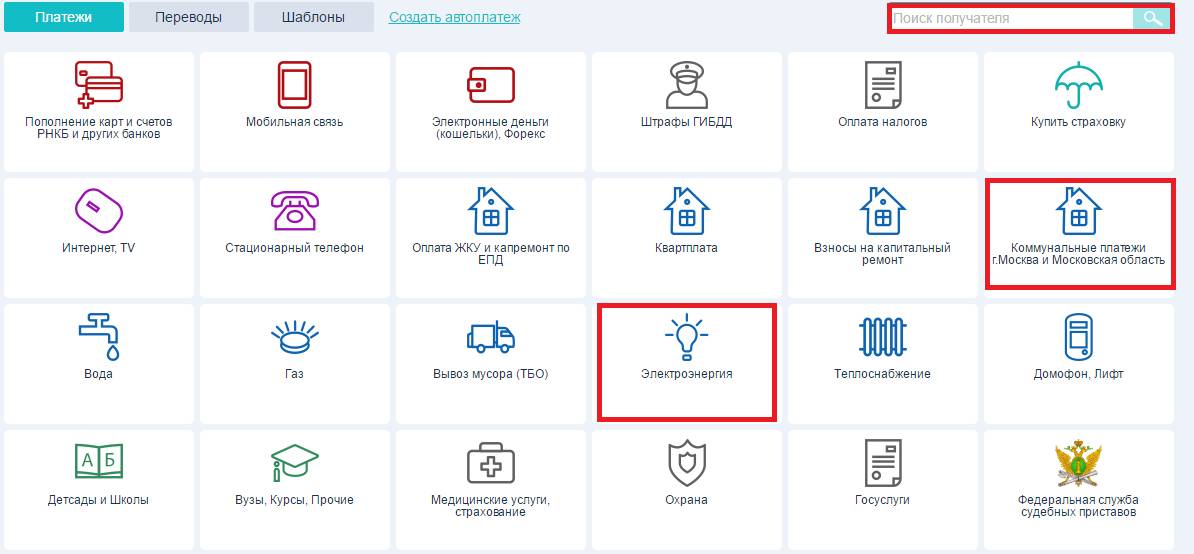

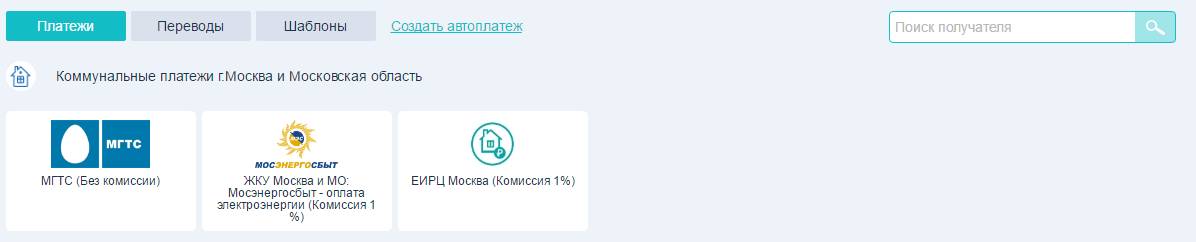

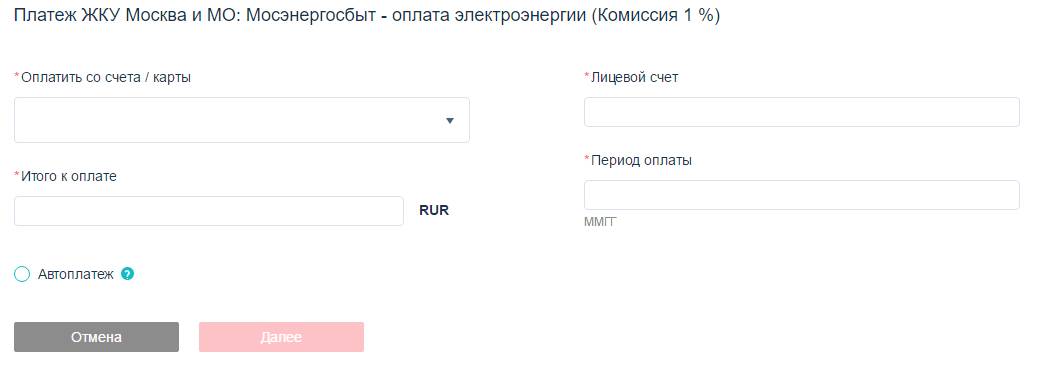

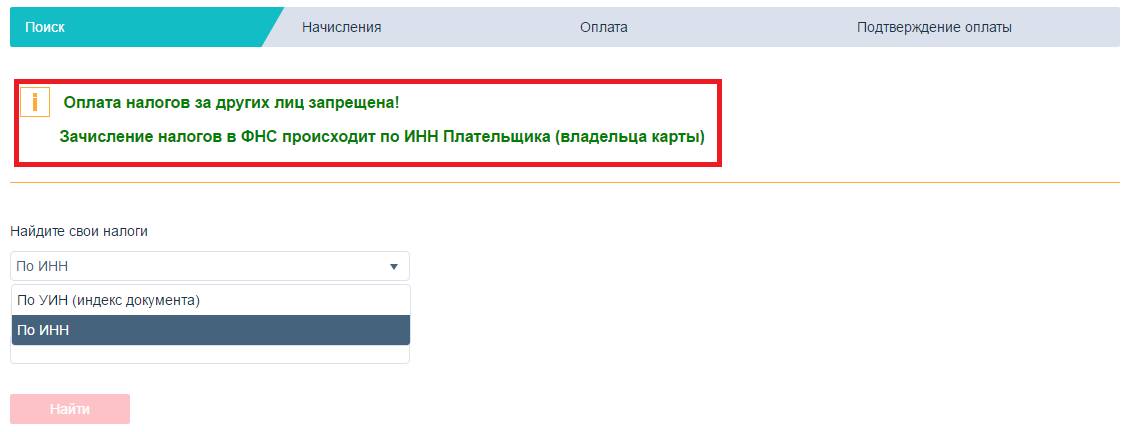

Например, ИП из Московской области нужно заплатить за электроэнергию. Плательщик заходит в личный кабинет на сайте своего банка, выбирает поставщика услуг, заполняет обязательные поля и оплачивает онлайн-квитанцию.

На картинках — личный кабинет владельца карты РНКБ. Личные кабинеты клиентов других банков могут отличаться по дизайну и функционалу.

Обратите внимание на уплату налогов. В некоторых банках нельзя заплатить с карточки за третье лицо, перевод по реквизитам можно сделать только за себя.

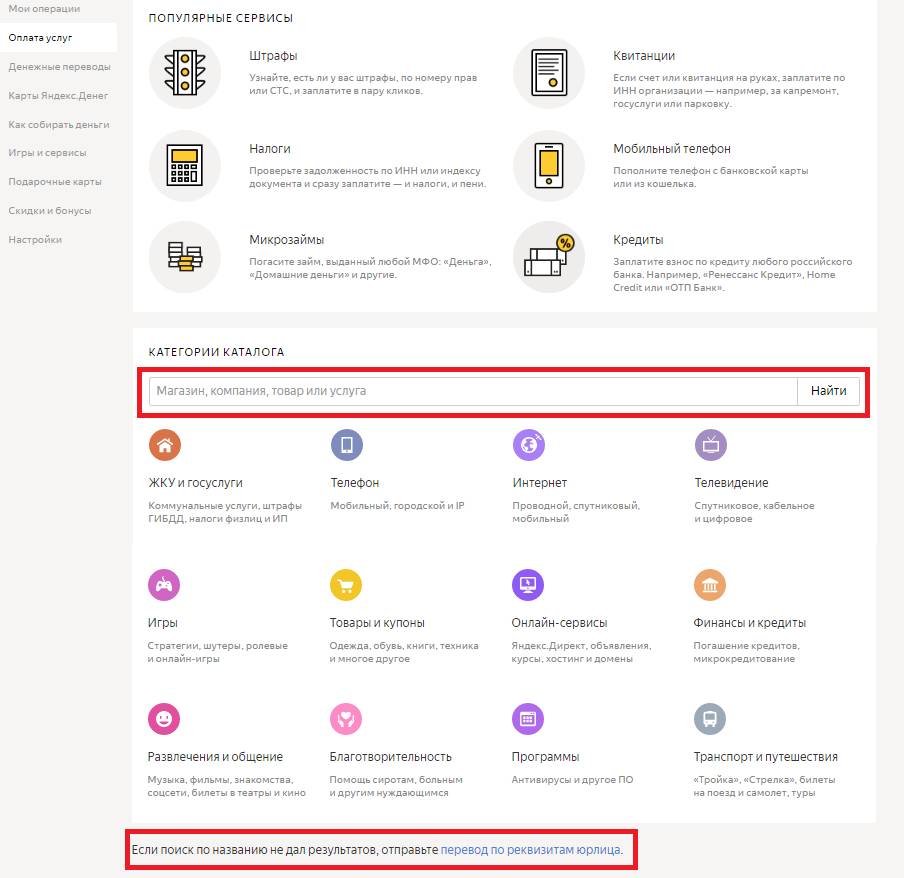

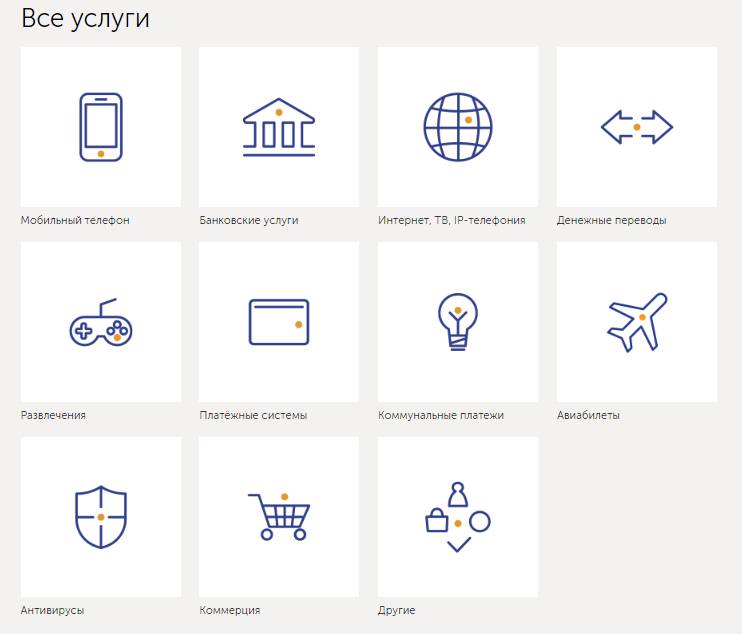

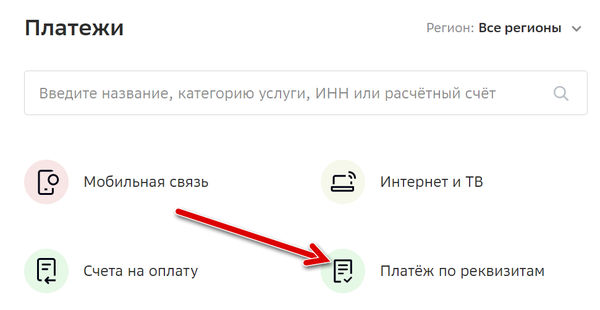

Онлайн-оплата услуг с помощью электронных платежных систем

У россиян большой популярностью пользуются так называемые электронные кошельки: Яндекс.Деньги, Qiwi, другие. С их помощью можно оплатить и услуги ЖКХ, и штрафы, и покупки в интернет-магазинах.

Так выглядит страница поиска получателя платежа у владельцев кошелька Яндекс.Деньги.

На сайте Qiwi предлагают примерно такие же варианты.

Пользоваться такими сервисами так же просто, как и личным кабинетом: находите получателя, указываете причину перевода денег, отправляете нужную сумму.

Главная проблема при использовании сервисов — в них надо сначала зарегистрироваться. А если вы планируете проводить платежи на крупные суммы (свыше 5000 рублей в день), придется предоставить копии документов и пройти «проверку личности», которая может затянуться на несколько дней. Кроме того, чтобы оплатить квитанцию электронными рублями, их нужно сначала положить в кошелек или получить от кого-то.

Еще одна сложность — не все организации заключили договор или открыли отдельный электронный кошелек. Поэтому, возможно, онлайн-платеж провести не удастся.

Оплата госуслуг через Интернет

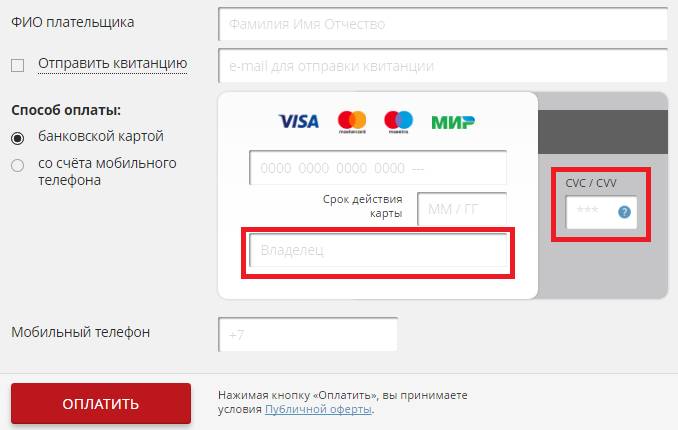

Отдельно надо сказать об оплате онлайн государственных услуг. В некоторых случаях система сама перенаправит вас на отдельную страницу с перечнем возможных вариантов. Среди предложенных способов чаще всего бывает оплата по реквизитам через Интернет банковской картой (Visa, MasterCard, МИР) либо с помощью мобильного телефона.

Чтобы заплатить с карты, обязательно надо будет указать «секретный» трехзначный код, который указывают на оборотной стороне карты. Эксперты по безопасности не рекомендуют его указывать на подозрительных сайтах, поскольку он позволяет списывать деньги без дополнительного подтверждения. Поэтому подумайте, хотите ли вы воспользоваться таким способом.

Кроме того, вам придется указать владельца карты. Если кредитка неименная, заплатить не удастся. Система отклонит операцию.

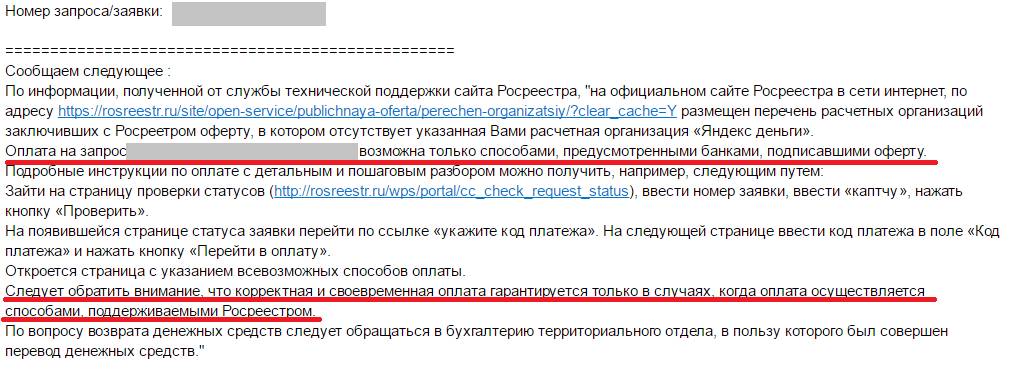

Еще один важный момент, о котором надо знать при оплате государственных услуг. Платить за них надо либо наличными, либо теми способами, которые предложены. Даже если есть все реквизиты для самостоятельного формирования платежного поручения, не рекомендуем оплачивать услуги через личный кабинет или с помощью электронного кошелька. Деньги, конечно, дойдут, но получатель не сможет их «распознать», потому что они придут от банка, с которым не заключено соответствующее соглашение.

Ниже вы можете ознакомиться с официальным ответом представителей системы, принимающей платежи за госуслуги, на вопрос, почему деньги отправлены, но получатель их не видит.

Из ответа понятно, что деньги придется возвращать самостоятельно. А поскольку эта процедура достаточно забюрократизирована, при оплате госуслуг онлайн рекомендуем следовать приведенным на странице инструкциям.

Меня давно мучит вопрос, почему так неудобно в банках работают переводы по реквизитам? Почему их проводят только в рабочие дни? Почему с карты на карту я могу переслать деньги мгновенно, а по реквизитам перевода приходится ждать иногда неделю? Ведь процесс-то один и тот же, разве нет? Я понимаю, что фактически, может быть, и перевод с карты на карту не сразу происходит. Но смска-то приходит моментально, и деньгами тоже можно сразу пользоваться. А в чем подвох тогда с банковскими реквизитами, почему с ними не так?

Буду признательна, если вы раскроете, в чем тут секрет.

Юлия

Юлия, сейчас все разберем.

Как устроен перевод по реквизитам карты

Важно не путать карту и счет. Карта — кусок пластика, ключ к банковскому счету. На карте деньги не хранятся, они хранятся на банковском счете.

Вы наверняка замечали, что карты принадлежат платежным системам. Магия скорости перевода именно в них. Платежная система как доверенный переговорщик: она мгновенно договаривается с банками, что произойдет перевод, и банки делают вид, что перевод уже произошел.

Объясню подробнее.

Когда вы переводите деньги с карты на карту, вы даете задание платежной системе. Она спрашивает у вашего банка, есть ли у вас нужная сумма. Если сумма есть, платежная система просит банк ее придержать, а сама сообщает в банк получателя: «Дружище, скоро тебе прилетит перевод на такой-то счет». Сами деньги пока что никуда не перевелись, они заблокированы на вашем счете. Обычно под заблокированной операцией будет надпись «Ожидает авторизации».

Когда система одобряет ваш перевод, она сообщает банку получателя: «Смотри, тебе скоро поступит перевод. Сделай вид, что эти деньги у клиента уже есть». Так как банки доверяют платежной системе, они зачисляют клиенту на счет еще не поступившие деньги.

В конце дня платежная система считает, сколько кому она должна перевести, делает взаимозачет и в итоге просит банки перевести деньги куда надо. И вот теперь банки забирают заблокированные деньги с вашего счета и отправляют по адресу в своем обычном темпе. Вы этого не видите — это уже банковские дела. Так как банки доверяют платежной системе, а система доверяет банкам, им достаточно мгновенно «договориться» о переводе, а сам перевод совершить позже. А для вас это выглядит так, как будто деньги перевелись мгновенно. Магия переговоров!

Как устроен перевод по реквизитам банка

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго.

Все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени.

Рублевые рейсы между банками

| № рейса (ЦБ) | Формирование платежки | ЦБ принимает | ЦБ подтверждает | Банк получает |

|---|---|---|---|---|

| 1 | 11:30 | 13:00 | 15:00 | 15:00 мск |

| 2 | 13:00 | 14:00 | 15:00 | 15:00 мск |

| 3 | 15:00 | 16:00 | 17:00 | 17:00 мск |

| 4 | 17:00 | 18:00 | 19:00 | 19:00 мск либо завтра утром |

| 5 | 18:45 | 19:00 | 22:00 | 22:00 мск либо завтра утром |

Формирование платежки

11:30

Формирование платежки

13:00

Формирование платежки

15:00

Формирование платежки

17:00

Банк получает

19:00 мск либо завтра утром

Формирование платежки

18:45

Банк получает

22:00 мск либо завтра утром

Со 2 июля 2018 года в Центробанке действует новая система межбанковских переводов. Ее обязаны использовать все банки.

Вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод. Переводы стали проходить быстрее.

В остальном всё по-прежнему: все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни.

Как и ранее, Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека или организации, для которой предназначен перевод, и перечисляет деньги на его расчетный счет.

Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

Остальной порядок отправки и приема переводов со стороны банков остался прежним.

В общем, переводы по реквизитам идут так долго, потому что они случаются только в определенное время и проходят кучу проверок.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

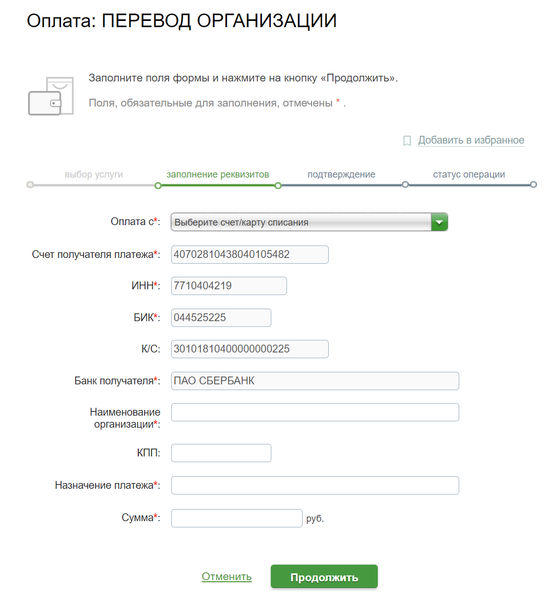

Если Вам требуется оплатить услуги компании, которая отсутствует в списках получателей платежа системы Сбербанк ОнЛайн, воспользуйтесь ссылкой «Платёж по реквизитам» на вкладке «Платежи».

Все запрашиваемые реквизиты получателя платежа в обязательном порядке содержаться в квитанции на оплату, которую Вам предоставила организация. Также, как правило, реквизиты можно найти в договоре с компанией на оказание услуг.

В крайнем случае, Вы можете запросить предоставление реквизитов отдельно от договора, обычно, любая организация или компания без лишних вопросов предоставляет эту информацию.

Стандартные реквизиты, которые требуются для выполнения перевода денет юридическому лицу (и не только в Сбербанк ОнЛайн):

- Номер счета получателя;

- ИНН получателя;

- БИК.

Кстати! БИК можно найти по наименованию банка через встроенный Справочник. Для этого кликните на ссылку «выбрать из справочника» рядом с полем БИК и найдите название соответствующего банка в списке, БИК впишется автоматически.

Выберите карту, с которой вы хотите оплатить выставленный счет.

Для некоторых организаций или компаний необходимо указывать дополнительные реквизиты платежа или заполнить поле «Назначение платежа», в котором следует указать всю необходимую информацию для точной идентификации платежа или для передачи получателю дополнительной информации (кроме суммы).

Внимательно проверьте указанные реквизиты и подтвердите операцию одноразовым паролем. После этого платеж передается в Банк для обработки.

Зачисление исполненного платежа на счет получателя происходит не позднее следующего банковского (рабочего) дня после оформления платежа. Если денежные средства не поступали на счет получателя, проверьте статус платежа в разделе «История операций в Сбербанк ОнЛайн».

Если по каким-либо причинам операция не была проведена, ее статус будет «Не принята банком». Попробуйте выполнить операцию еще раз или обратитесь в Службу поддержки Сбербанка для уточнения причин отклонения платежа.

Также, Вы в любой момент можете распечатать чек по операции в разделе «История операций в Сбербанк ОнЛайн».

Если Вы часто производите платеж в адрес данного получателя, советуем Вам создать подтвержденный шаблон операции. В следующий раз, платеж по этим реквизитам (в рамках созданного шаблона) будет исполнен без подтверждения одноразовыми паролями.

Обратите внимание! Платежи по произвольным реквизитам недоступны для клиентов, не оформивших УДБО в отделении Сбербанка России (см. подробнее пункт Как подключить).