Иногда организации оплачивают за своих контрагентов (или связанные организации) их долги. В этой статье разберем, как отразить операции по уплате налогов и оплате услуг сторонних организаций за контрагента в 1С 8.3 Бухгалтерия.

Содержание

- Оплата за другую организацию — проводки 1С 8.3 Бухгалтерия

- Перечисление оплаты третьему лицу

- Зачет оплаты в счет задолженности перед поставщиком

- Оплата налога за 3 лицо — проводки в 1С 8.3 Бухгалтерия

- Формирование платежного поручения на уплату налога

- Уплата налога в бюджет за третье лицо

У Организации есть кредиторская задолженность перед поставщиком ООО «МИКРОН» в размере 60 000 руб. (в т. ч. НДС 20%).

Поставщик попросил перевести всю сумму задолженности ООО «ЛИНАСИ».

01 марта Организация перечислила по поручению своего кредитора третьему лицу сумму 60 000 руб.

Перечисление оплаты третьему лицу

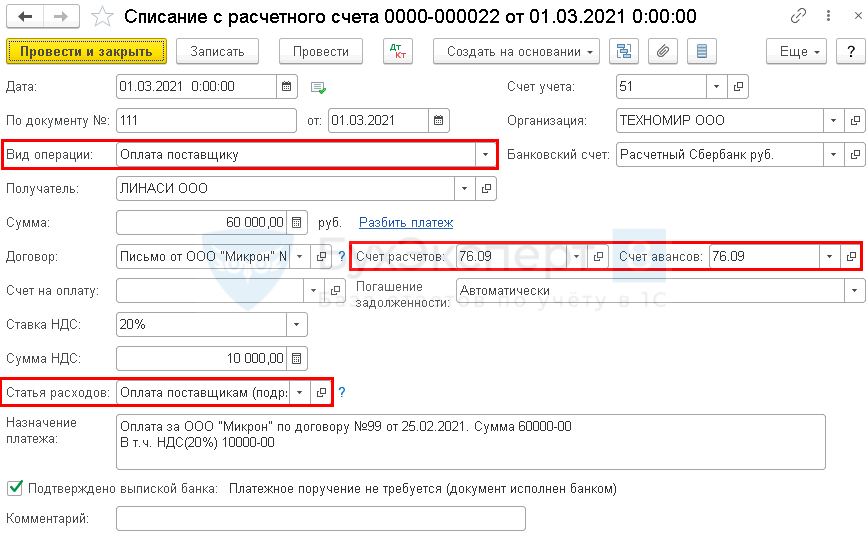

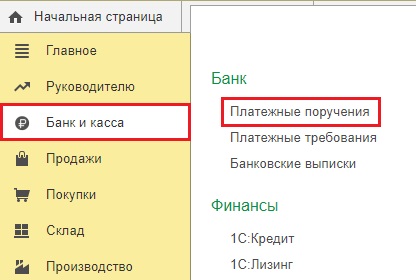

В день перечисления оформите Списание с расчетного счета (Банк и касса — Списание с расчетного счета).

Заполните документ так же, как при обычной оплате поставщику, указав:

- Получатель — третье лицо, которому фактически перечисляете деньги;

- Счет расчетов/авансов — 76.09.

Платежка заполняется аналогично обычной оплате поставщику с той разницей, что в Назначении платежа следует указать информацию, по которой третье лицо (получатель платежа) мог бы идентифицировать оплату.

Подробнее Документ Платежное поручение вид операции Оплата поставщику.

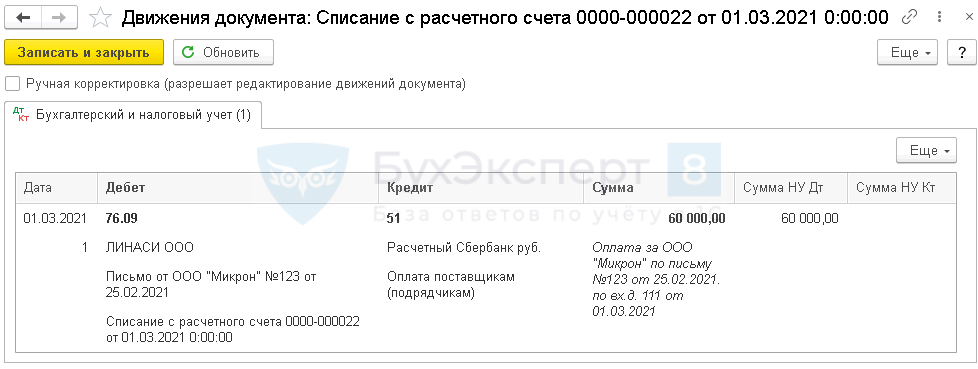

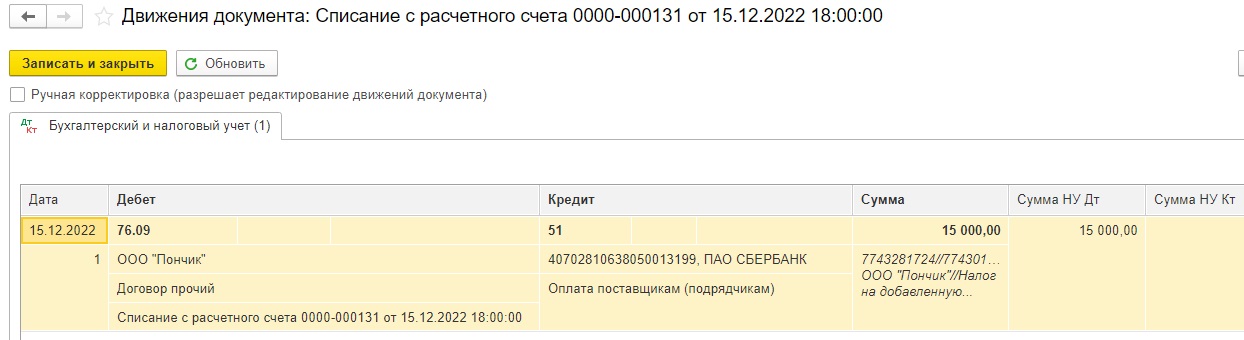

Проводки

Зачет оплаты в счет задолженности перед поставщиком

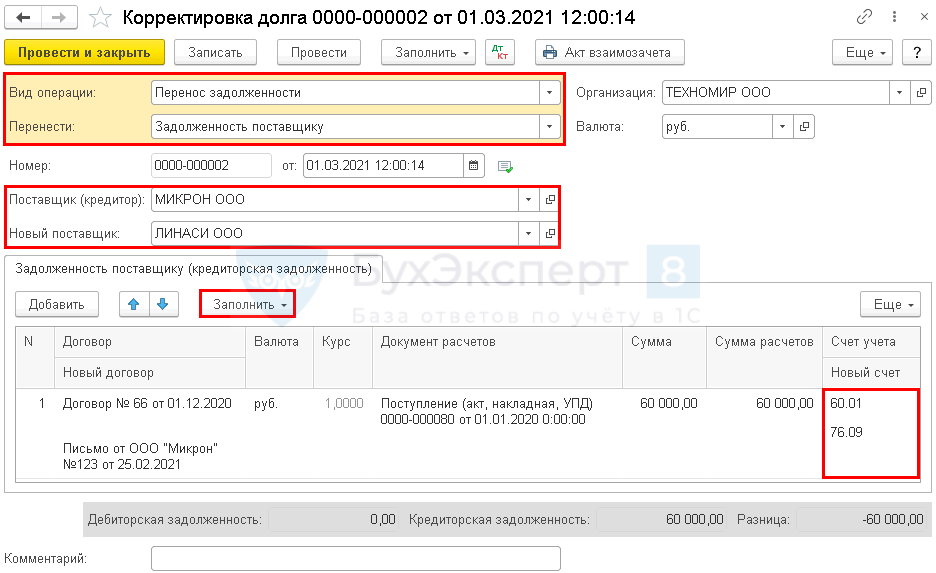

После оплаты закройте задолженность перед поставщиком с помощью Корректировки долга (Покупки — Корректировка долга).

В качестве Поставщика (кредитора) укажите поставщика, которому вы должны. А в поле Новый поставщик — того, кому вы перевели платеж по письму поставщика.

Заполните автоматически табличную часть существующими остатками по договорам с поставщиком и удалите при необходимости лишние строки.

В поле Новый договор выберите основание, по которому перечислили третьему лицу деньги.

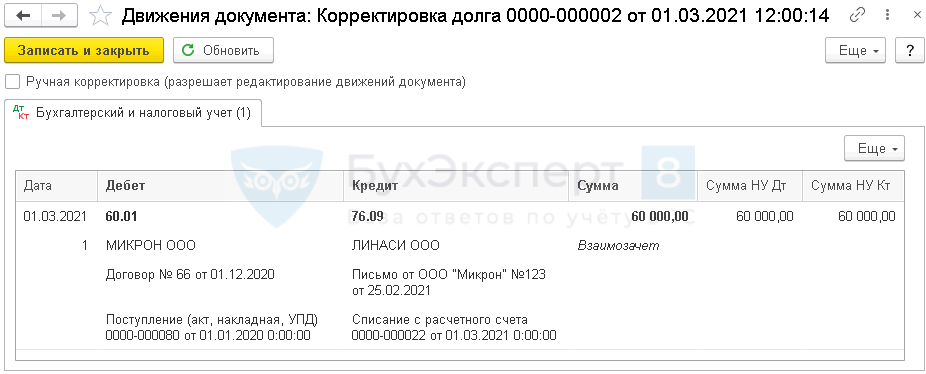

Проводки

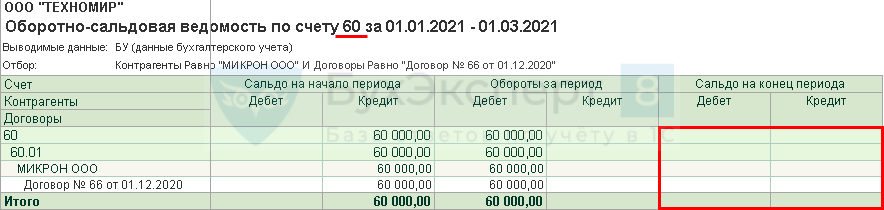

Контроль

В результате проведения документа закрываются обе задолженности — убедитесь в этом с помощью Оборотно-сальдовой ведомости по счету 60 и 76 (Отчеты — Оборотно-сальдовая ведомость по счету).

В ОСВ по обоим счетам должно быть нулевое сальдо по этим контрагентам (и договорам с ними).

Оплата налога за 3 лицо — проводки в 1С 8.3 Бухгалтерия

У Организации есть кредиторская задолженность по займу перед контрагентом в размере 50 000 руб.

На момент возврата займа Организация получила от контрагента письмо с просьбой перечислить всю сумму задолженности в счет уплаты за него НДС за 1 квартал.

20 апреля Организация перечислила сумму долга 50 000 руб. в бюджет.

Формирование платежного поручения на уплату налога

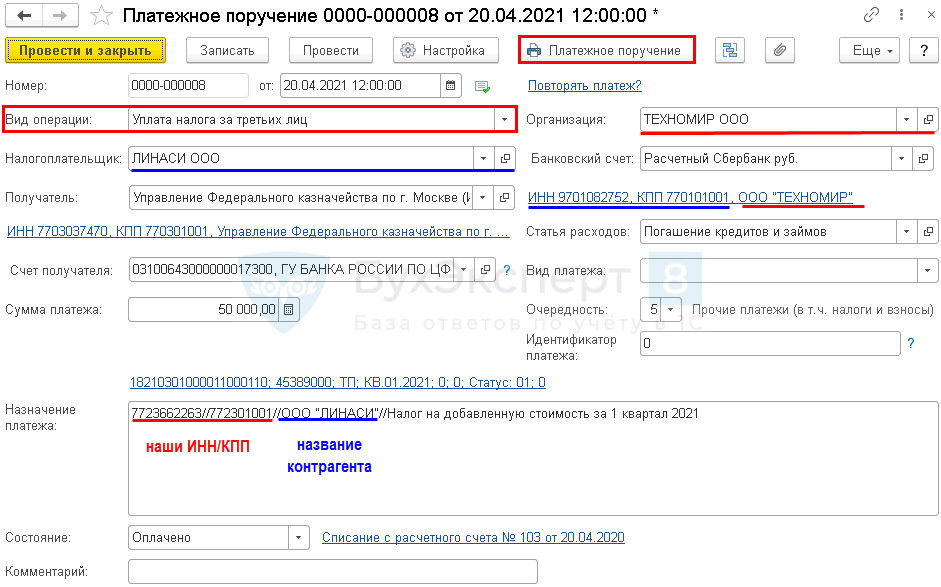

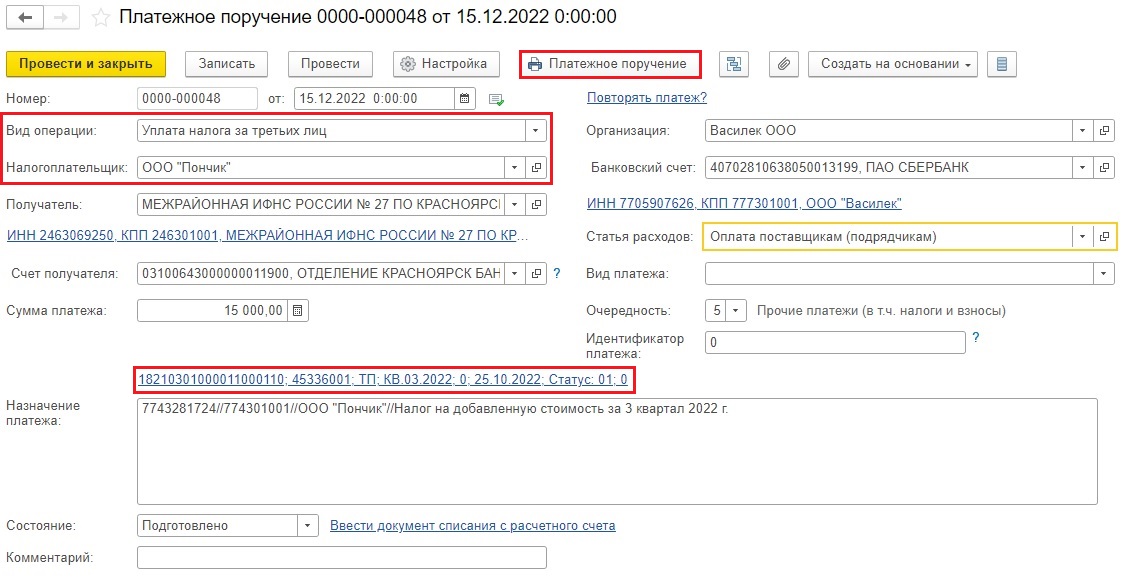

Для перечисления налога создайте Платежное поручение — для такого случая в программе реализован специальный Вид операции Уплата налога за третьих лиц (Банк — Платежные поручения).

Заполните документ:

- Организация — ваша организация;

- Налогоплательщик — контрагент, за которого платите налог;

- Получатель — налоговая инспекция контрагента;

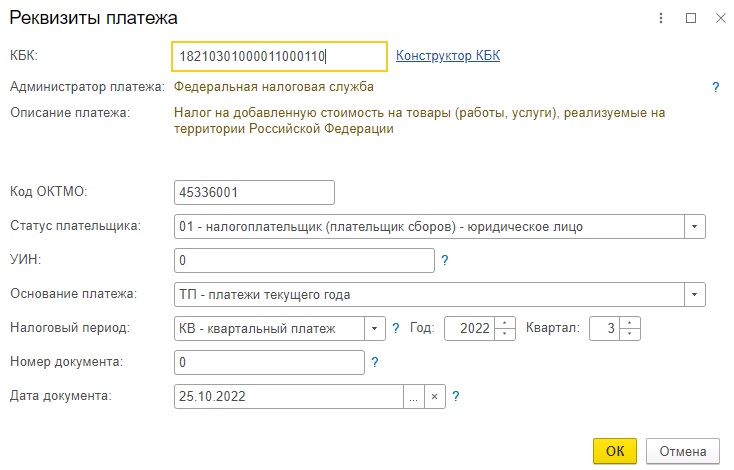

- по ссылке Реквизиты платежа в бюджет укажите КБК и все данные платежа, соответствующие уплачиваемому налогу;

- Статья расходов — Погашение кредитов и займов, так как для нашей организации происходит погашение займа по договору;

- Назначение платежа — оформляется автоматически по заполненным данным, вручную укажите период уплаты налога.

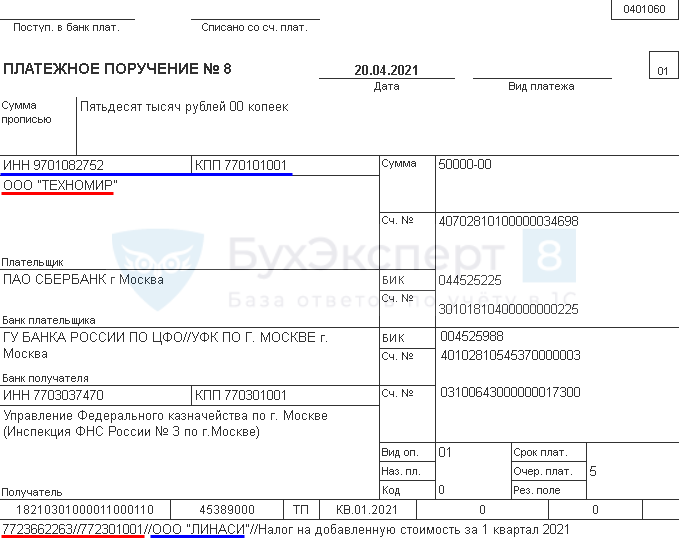

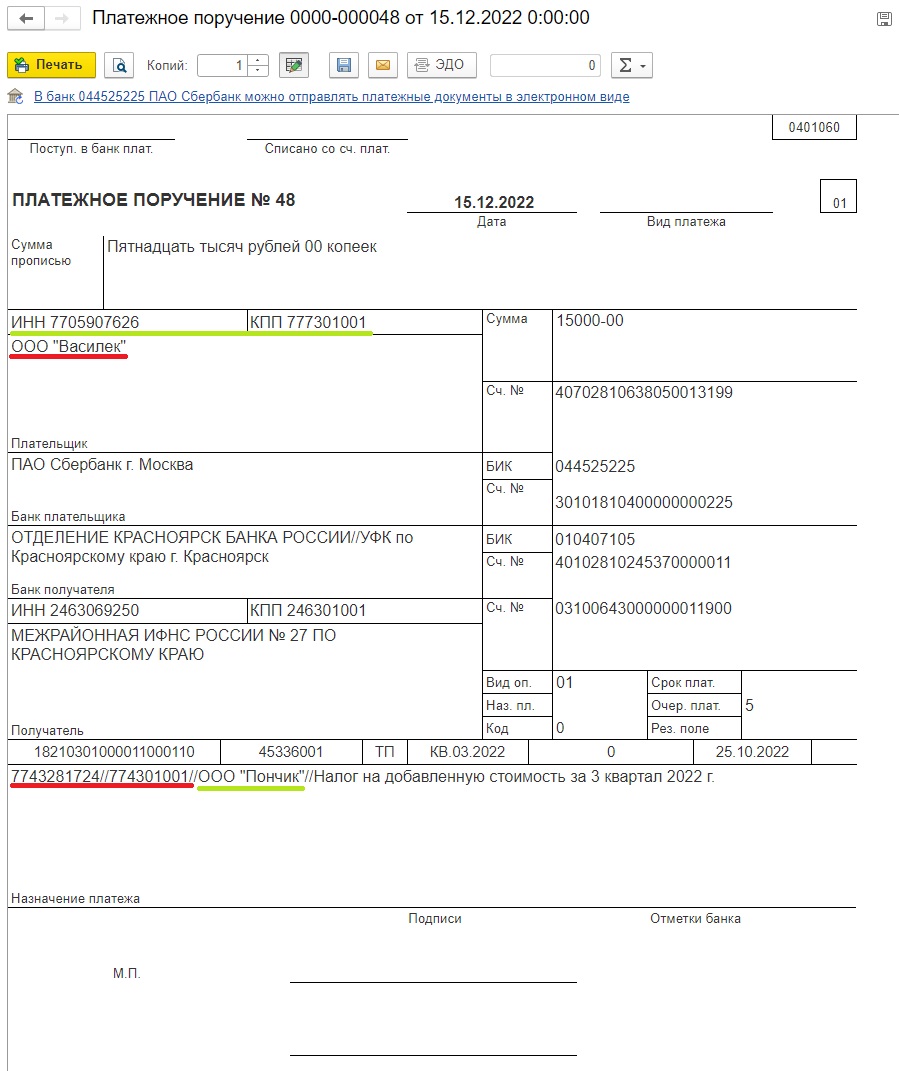

Проверьте заполнение печатной формы. На рисунках синим отмечены реквизиты контрагента, красным — реквизиты нашей организации.

Уплата налога в бюджет за третье лицо

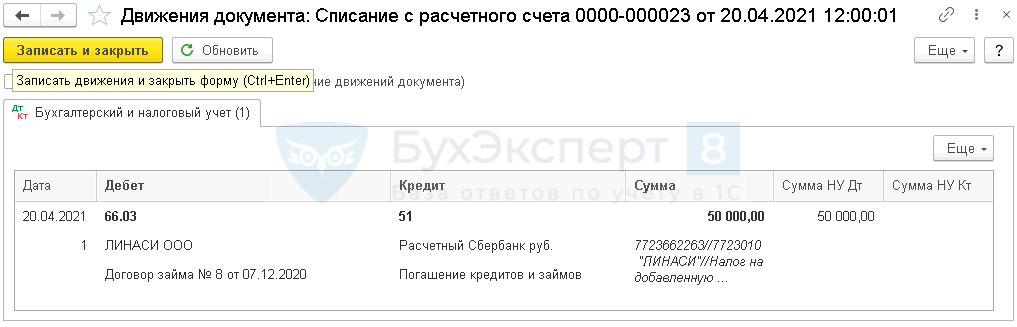

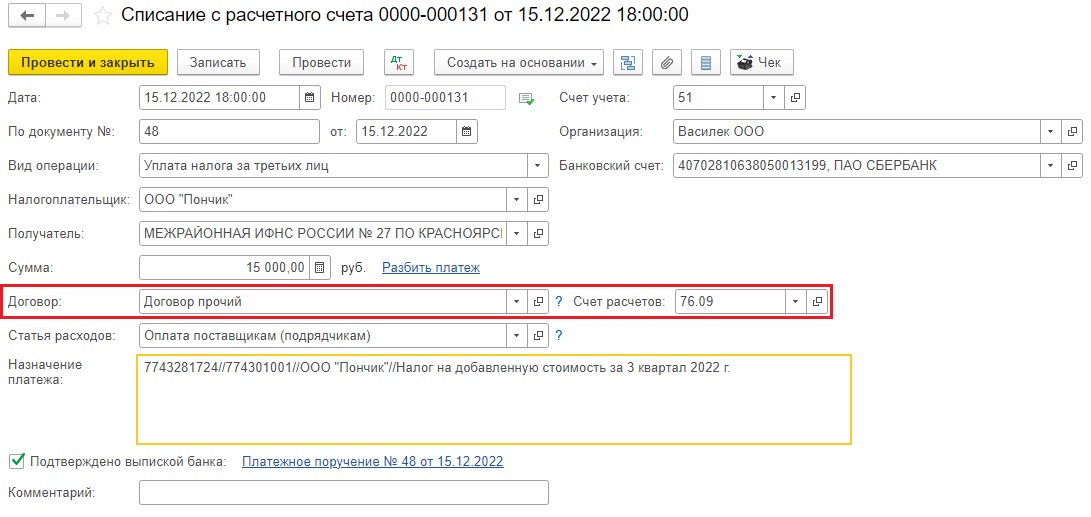

На основании Платежного поручения оформите Списание с расчетного счета (Банк — Платежные поручения).

Документ заполняется автоматически по данным Платежного поручения.

Вручную укажите:

- Счет расчетов — счет, на котором отражена задолженность перед контрагентом, в счет которой уплачен налог (в нашем примере — 66.03).

Проводки

Контроль

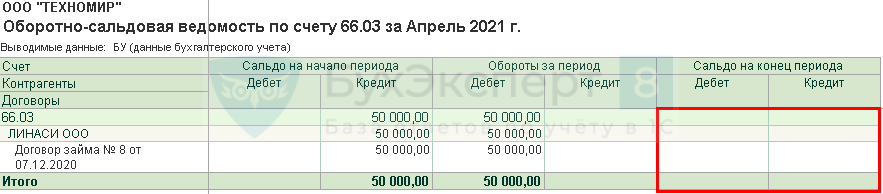

Результат операции проверьте по Оборотно-сальдовой ведомости по счету, на котором числилась кредиторская задолженность: в нашем примере — 66.03 (Отчеты — Оборотно-сальдовая ведомость по счету).

В ОСВ видим, что задолженность по этому договору займа погашена.

См. также:

- Взаимозачет в 1С 8.3 между организациями

- Документ Корректировка долга

- Как отразить полученный аванс при оплате третьим лицом?

- Документ Платежное поручение

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Доброе утро! Подскажите, пожалуйста, У нас 2 организации. Одна наша организация заплатила поставщику, которому должна другая наша организация. Как это отразить в 1-С, чтобы по взаимозачетам все шло правильно? 1-С Бухгалтерия 8.3 ( 8.3.9.2170) конфиг ред 3.0 (3.0.51.16) ? Заранее спасибо за ответы!

Цитата (Yulyachka):Доброе утро! Подскажите, пожалуйста, У нас 2 организации. Одна наша организация заплатила поставщику, которому должна другая наша организация. Как это отразить в 1-С, чтобы по взаимозачетам все шло правильно? 1-С Бухгалтерия 8.3 ( 8.3.9.2170) конфиг ред 3.0 (3.0.51.16) ? Заранее спасибо за ответы!

Добрый день!

Компания-плательщик проводит выписку банка с платежом в адрес поставщика, после чего оформляет документ «Перенос задолженности» из подраздела меню «Корректировка долга» раздела меню «Покупки» или «Продажи» для переноса выплаченной суммы с поставщика на компанию, за которую была осуществлена оплата.

Перенос задолженности

Для отражения хозяйственной операции по переносу задолженности необходимо сообщить системе, выбрав в поле Вид операции операцию Перенос задолженности. Далее необходимо сообщить системе, какую задолженность необходимо перенести. Для этого необходимо установить переключатель Перенести в одно из следующих четырех положений: Задолженность покупателя Авансы покупателя Задолженность поставщику Авансы поставщику. После того, как системе однозначно определи выполняемую операцию, нужно задать параметры этой операции. То есть указать валюту операции, Покупателя или Поставщика, чью задолженность нужно перенести, Нового покупателя или Нового поставщика, на кого нужно перенести задолженность (получатель задолженности). Для указания валюты операции необходимо в шапке документа выбрать валюту в поле Валюта документа. Указать контрагента и контрагента-получателя задолженности в полях, которые по смыслу соответствуют выбранному значению переключателя Перенести Заполнить табличную часть переносимой задолженностью, указав в колонках Договор и Счет учета соответственно, договор по которому учитывается эта задолженность и счет учета, а в колонках Новый договор и Новый счет учета соответственно, договор по которому будет учитываться эта задолженность и её счет учета.

ВНИМАНИЕ!!! При данном виде операции, в табличную часть можно выбрать договора, причем как в колонку Договор, так и в колонку Новый договор, только с видами: Если переключатель Перенести установлен в значение Задолженность покупателя или Авансы покупателя: С покупателем С комиссионером (агентом) на продажу С комитентом (принципалом) на закупку С комиссионером (агентом) на закупку С комитентом (принципалом) на продажу

Если переключатель Перенести установлен в значение Задолженность поставщику или Авансы поставщику: С поставщиком С комиссионером (агентом) на продажу С комитентом (принципалом) на закупку С комиссионером (агентом) на закупку С комитентом (принципалом) на продажу

Содержание:

1. Отражение в учете оплаты за другую организацию в 1С

2. Формируем отчет оборотно-сальдовой ведомости по счету

Прежде чем начать рассмотрение учета оплаты за другую организацию в 1С, необходимо разобраться, в чем заключается процесс отражения обязательств между контрагентами. В программе 1С Бухгалтерия Предприятия 8.3 обязательство возникает в разрезе договоров и других документов расчета с контрагентами, когда один контрагент (должник) вступает во взаимоотношения с другим контрагентом (кредитором). В результате исполнения предмета и условий договора происходит уплата денег, предоставление услуг, исполнение работ и т.д. согласно ст. 307 ГК РФ.

Нередко возникает ситуация, когда должнику необходимо произвести оплату не кредитору непосредственно, а другой организации. Например, на момент оплаты кредитор также является должником и не имеет средств на оплату собственного долга. Для таких случаев предусмотрена возможность проводить оплату третьим лицам в 1С. При этом плательщик не должен иметь долгов на дату оплаты с контрагентом (применительно к конкретному обязательству).

1. Отражение в учете оплаты за другую организацию в 1С

На примере программы 1С Бухгалтерия Предприятия 8.3 рассмотрим отражение в учете оплаты за другую организацию. Организация «Магазин №23» должна поставщику «База «Продукты»» за приобретенные материалы 3000 рублей. На момент оплаты у контрагента «База «Продукты»» имеется задолженность перед другой организацией «Конфетпром ООО», с которой заключена договоренность об оплате имеющихся обязательств через третье лицо в 1С.

Отразим в бухгалтерском учете перевод безналичных денежных средств в два этапа. Во-первых, нужно создать «Платежное поручение». Для создания документа, нужно перейти в раздел «Банк и касса».

В форме документа необходимо указать получателя денежных средств, организацию должника и сумму долга.

Из созданного документа можно сформировать печатную форму платежки.

Во-вторых, введем на основании поручения документ «Списание с расчетного счета в 1С».

На форме созданного документа нужно указать договор расчетов с контрагентом.

В результате, проведения документа деньги перечислены контрагенту «Конфетпром ООО» (Дт 60.01 Кт 51).

2. Формируем отчет оборотно-сальдовой ведомости по счету

Сформируем отчет оборотно-сальдовой ведомости по счету 60.01. Можно увидеть, что контрагенту «База «Продукты»» мы ещё осталась должны. А контрагенту «Конфетпром ООО» перечислены денежные средства по дебету в размере 3000 рублей. В итоге, остается сальдо на конец периода.

Для того, чтобы перезачесть оплату, необходимо воспользоваться документом корректировки долга. Его можно найти в меню «Продажи».

В созданном документе корректировки долга нужно указать, что зачет аванса будет производиться поставщику.

Также нужно указать, что корректировка долга будет производиться в счет задолженности «Нашей организации перед третьим лицом в 1С».

Табличную часть «Авансы поставщику (дебиторская задолженность)» можно заполнить автоматически по кнопке «Заполнить – Заполнить остатками по взаиморасчетам». Но если с контрагентом заключено несколько договоров и имеются непогашенные обязательства, могут заполниться другие документы перечисления денежных средств, по которым не требуется производить взаимозачет. Тогда можно удалить лишние строки, либо добавить строку вручную, указать договор и сумму расчетов. Также, если нужно погасить только какую-то часть суммы, данные можно отредактировать вручную.

Табличную часть «Задолженность перед третьим лицом в 1С (кредиторская задолженность)» можно заполнить по аналогии с первой табличной частью.

В результате проведения документа в бухгалтерском учете пройдет пересчет заложенности (Дт 60.02 Кт 60.01), закроется кредиторская задолженность с поставщиком «База «Продукты»» и будет корректно отражена оплата сторонней организации.

Специалист компании ООО «Кодерлайн»

Старыгина Любовь

- Опубликовано 10.02.2023 14:26

- Автор: Administrator

- Просмотров: 2822

Продолжаем подготовку баз 1С к сдаче годовой отчетности за 2022 г. и дальнейшему переходу на ЕНС. Сегодня поговорим о ситуации, когда организация в добровольном порядке оплачивает налоговые обязательства за своих контрагентов. Законом предусмотрено такое право, начиная с 2016 г. Кстати, оплачивать за другую организацию можно не только практически все её налоги и взносы, но и, например, долги перед контрагентами по договорным обязательствам. В данной публикации рассмотрим какие есть способы оплаты налогов за третье лицо и разберем как нужно было отразить такие операции по 31.12.2022 г. в 1С: Бухгалтерии предприятия ред. 3.0.

Итак, за третье лицо можно заплатить практически любые налоги, а также пени и штрафы по ним согласно п. п. 1, 8 ст. 45 НК РФ.

Важный нюанс: очень спорная позиция у НДФЛ до 31.12.2022 г. Считается, что налоговый агент обязан исчислить, удержать из доходов налогоплательщика и перечислить НДФЛ в бюджет (п.1, пп.1 п. 3 ст. 24, п.1.ст. 226 НК РФ). Также есть действующее Письмо Минфина от 13 августа 2020 г. № 03-04-05/71133, где сказано: возможность передачи обязанностей налогового агента по исчислению, удержанию и перечислению в бюджет сумм налога на доходы физических лиц Кодексом не предусмотрена. Рекомендуем созвониться с инспектором, уточнить этот нюанс. Возможно уплату третьим лицом НДФЛ за налогового агента вам всё-таки согласуют, например, по результатам налоговой проверки или при наличии решения о доначислении НДФЛ.

Самое интересное, что с 01.01.2023 г. ЕНП, уплачиваемый третьим лицом, может быть направлен на уплату НДФЛ за налогового агента (п. п. 1, 16 ст. 45, п. 1 ст. 58 НК РФ).

Оплатить задолженность можно как за текущий период, так и за прошлые.

При этом не имеет значения, кем являются плательщик и лицо, за которое уплачивают налоги: организация, ИП или физлицо. То есть одна организация может уплатить налог за другую, а учредитель — за свою компанию.

Также не важны и причины, по которым плательщик решил заплатить «не свои» налоги (Письма ФНС России от 25.01.2018 № ЗН-3-22/478@, от 26.09.2017 № ЗН-3-22/6394@).

Уплатить за третье лицо можно также страховые взносы (кроме взносов на травматизм). Порядок их уплаты такой же, как и при перечислении налога (п. 3 ст. 8, п. 1, 9 ст. 45 НК РФ).

Отметим, что если у вас есть излишне уплаченные или взысканные налоги, пени, штрафы, то зачесть их в счет оплаты налоговых обязательств третьего лица по 31.12.21022 г. вы не сможете (Письма Минфина России от 18.06.2018 № 03-02-07/1/41421, от 06.03.2017 № 03-02-08/12572).

А вот с 01.01.2023 г. при наличии положительного сальдо единого налогового счета вы вправе зачесть соответствующую сумму в счет исполнения обязанности другого лица по уплате налогов, пеней, штрафов (п. п. 1 — 4 ст. 11.3, п. 1 ст. 78 НК РФ).

Налог, уплаченный за другое лицо, в расходы по прибыли включать нельзя (Письмо Минфина от 28.06.2017 № 03-03-06/1/40668)

Важно понимать в счет погашения каких своих обязательств вы будете зачитывать оплату чужого налога.

1) Если уплату налога сторонней организации вы производите в счет платы поставщику за отгруженные вам товары (работы, услуги), то для налога на прибыль такие расходы учитывайте так же, как и другие расходы на производство и реализацию. По НДС налоговых последствий в данном случае не будет, так как вычет НДС по поставке от способа оплаты не зависит (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

При УСН с объектом «доходы минус расходы» такие затраты признавайте в день уплаты налогов за третье лицо, кроме случаев, когда вы таким способом оплатили расходы на ОС, НМА или товары для перепродажи (пп. 1, 2, 4 п. 2 ст. 346.17 НК РФ).

2) Если, уплачивая налоги другого лица, вы оформляете это займом такому лицу, то у вас не возникает никаких налоговых последствий ни по налогу на прибыль, ни по УСН, ни по НДС (пп. 1 п. 3 ст. 39, пп. 1 п. 2 ст. 146, п. 12 ст. 270, п. 1 ст. 346.16 НК РФ).

3) Если, уплачивая налог третьего лица, вы погашаете заем, ранее полученный от него, то порядок учета зависит от того, гасите вы основной долг или проценты по нему.

Если вы возвращаете сумму основного долга, у вас не возникает никаких налоговых последствий (пп. 1 п. 3 ст. 39, пп. 1 п. 2 ст. 146, п. 12 ст. 270, п. 1 ст. 346.16 НК РФ).

А если вы погасили проценты по займу, то эти суммы вы можете учесть во внереализационных расходах по налогу на прибыль (пп. 2 п. 1 ст. 265 НК РФ). НДС с них уплачивать не нужно, поскольку они налогом не облагаются (пп. 15 п. 3 ст. 149 НК РФ).

4) Если вы решили налоги за другое лицо оплатить безвозмездно, бесплатно, т.е. не получая ничего взамен, не учитывайте такую уплату в расходах при расчете налога на прибыль или налога при УСН (п. 16 ст. 270, п. 1 ст. 346.16 НК РФ, Письмо Минфина России от 28.06.2017 № 03-03-06/1/40668). Но для вашего контрагента это не очень хорошо, т.к. он заплатит налоги как с безвозмездно полученного имущества.

Если вы уплатили в бюджет налог за другое лицо, то суммы, полученные от него в дальнейшем, не учитывайте в составе доходов (Письмо Минфина России от 02.09.2020 № 03-03-06/1/76900).

Приступим к отражению таких операций в программе 1С: Бухгалтерия предприятия ред. 3.0.

Отражение уплаты налога за третье лицо в 1С: Бухгалтерии предприятия ред. 3.0 (учет у плательщика)

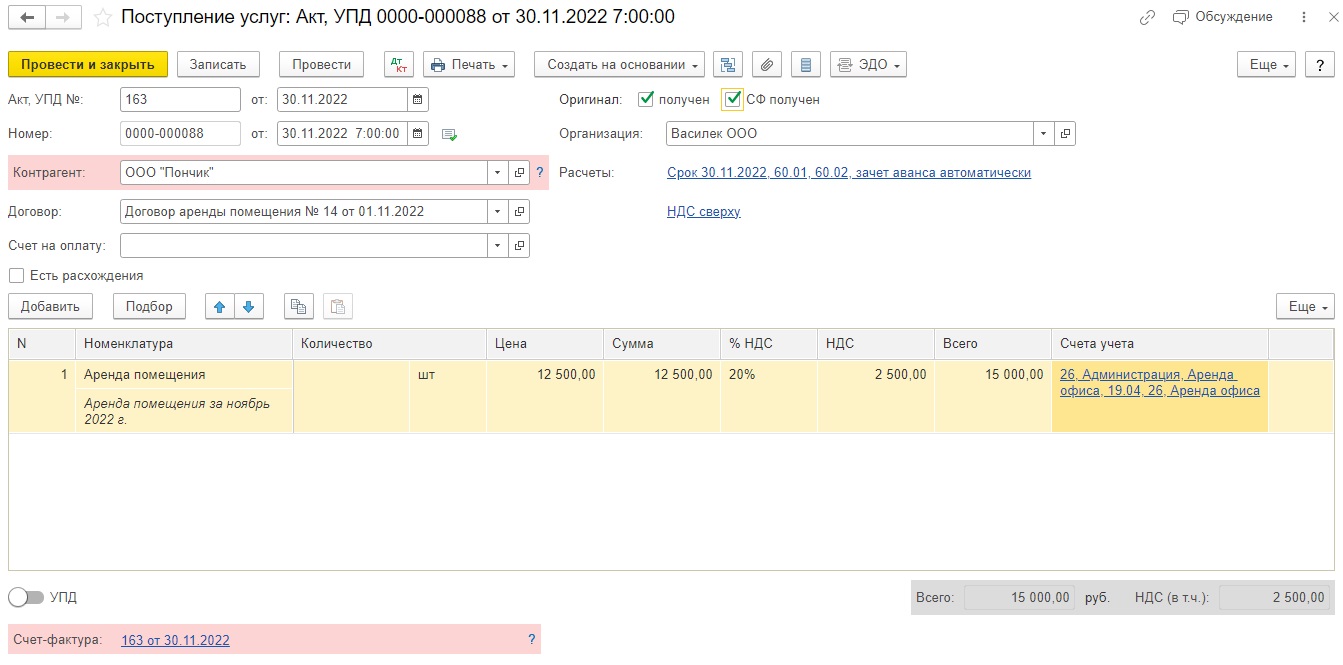

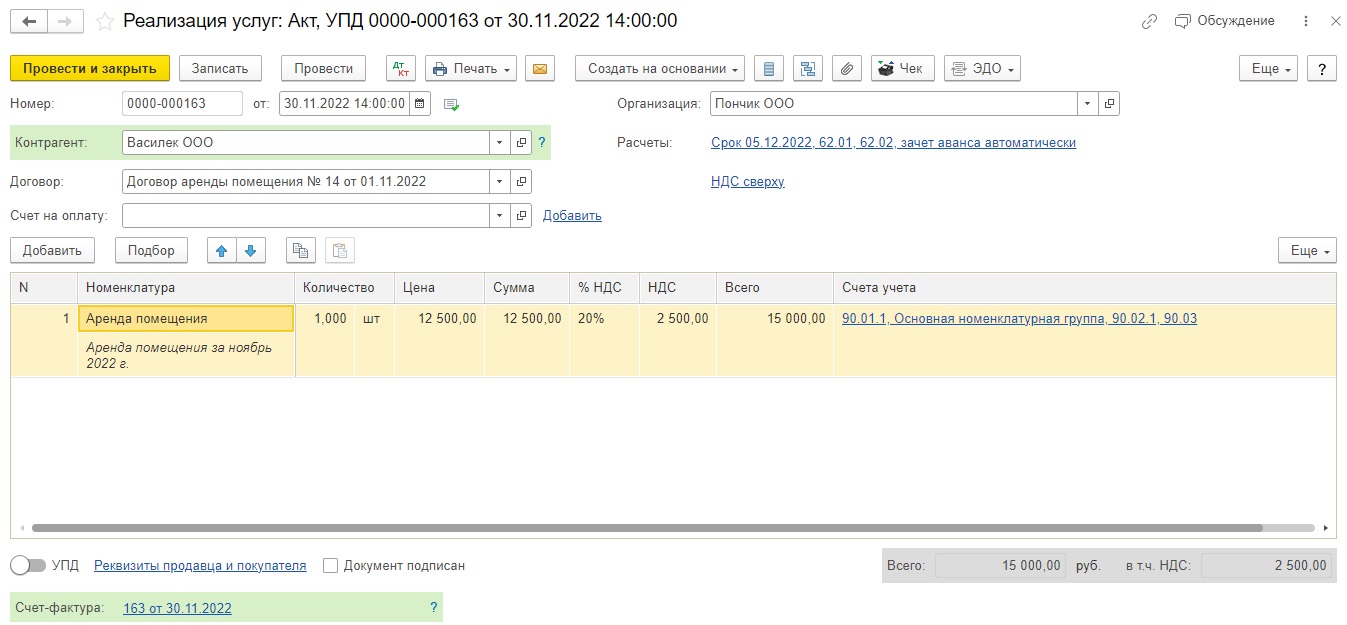

Приведем условный пример: ООО «Василек» оплачивает налог НДС в размере 15 тысяч рублей за компанию ООО «Пончик». В то же время ООО «Пончик» предоставляет компании «Василек» помещение в аренду и выставляет акты оказанных услуг. Сумма уплаченных налогов пойдет в погашение кредиторской задолженности по акту услуг.

Для оплаты налога за третье лицо создаем платежное поручение в разделе «Банк и касса» – «Банк»- «Платежные поручения».

По кнопке «Создать» формируем новый документ.

В строке «Вид операции» выбираем «Уплата налога за третьих лиц»

В строке «Налогоплательщик» выбираем контрагента, за которого оплачиваем налог. В нашем случае наша компания ООО «Василек» будет оплачивать НДС за ООО «Пончик».

В строке «Статья расходов» выбираем «Оплата поставщикам (подрядчикам)», если уплата налога пойдет в счет погашения кредиторской задолженности.

В случае предоставления займа в счет уплаты налогов статья расходов будет «Предоставление займов». Если налоги уплачиваются в счет погашения займа, статью следует выбрать «Погашение кредитов и займов».

Также очень важно внести верно реквизиты налога: выбрать нужный КБК, период платежа и т.д.

Печатная форма платежного поручения будет иметь следующий вид:

Обратите внимание, что в разделе «Плательщик» отражается ИНН и КПП контрагента, за которого уплачиваем налог (выделено зеленым цветом), а в назначении платежа ИНН нашей организации (выделено красным).

Далее в разделе «Банк и касса» проводим банковскую выписку.

Все реквизиты документа подтянулись из платежного поручения.

Однако есть некоторые новшества.

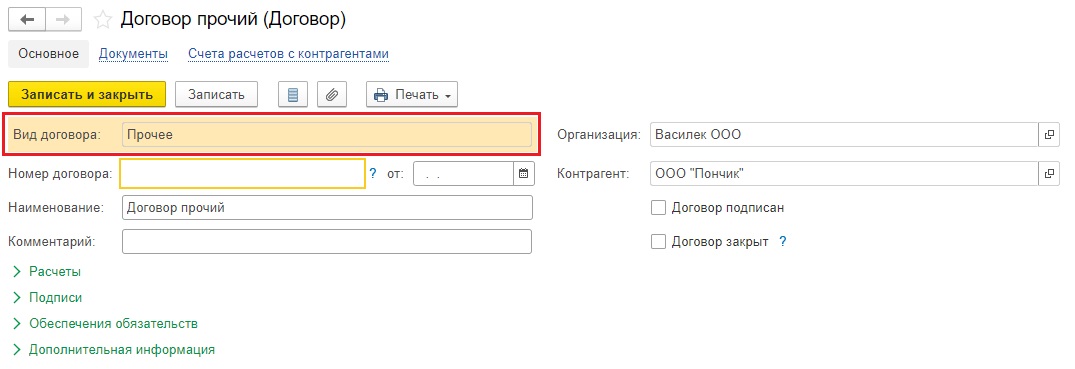

В строке «Счет расчетов» программа автоматически ставит счет 76.09, а в поле «Договор» можно создать только договор с видом «Прочее».

Программа формирует следующие проводки в документе: Д 76.09 К 51.

Проверим правильность проведения документов.

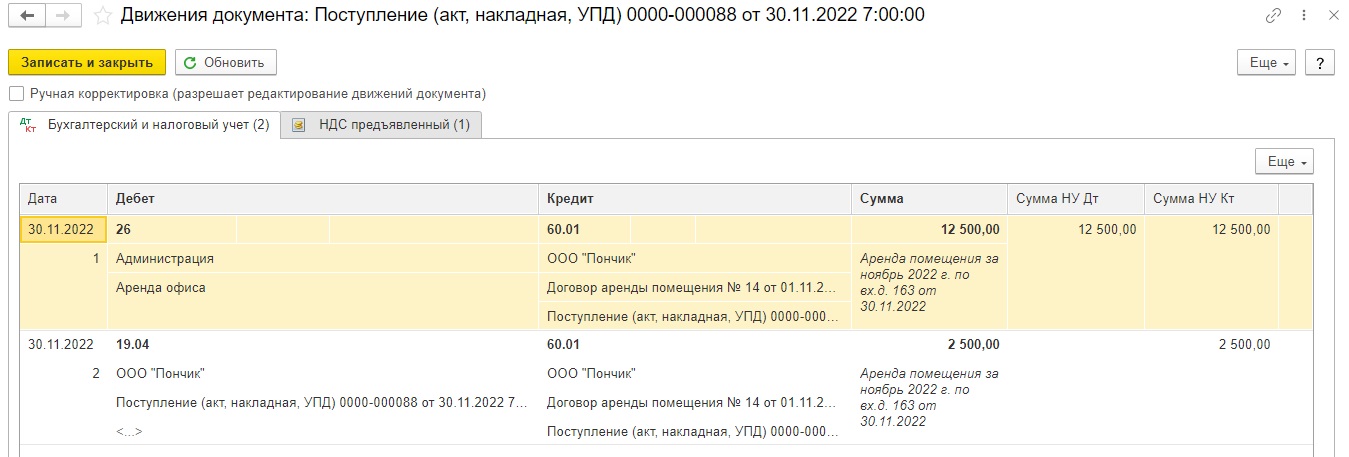

Напоминаем, что у нас есть кредиторская задолженность по данному контрагенту. Он сдал помещение в аренду и у нас введены документы поступления этих услуг.

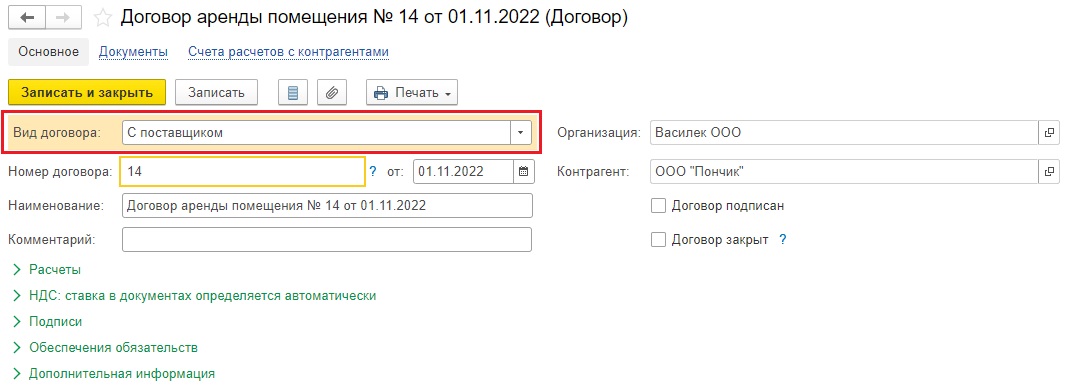

А вот вид договора на аренду помещения «с поставщиком».

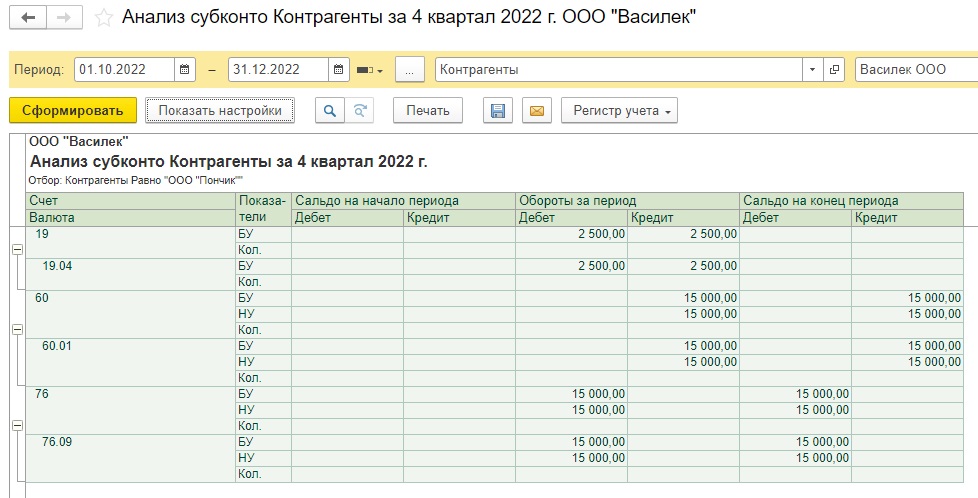

В анализе субконто, сформированному по ООО «Пончик», четко видно, что нам нужно «схлопнуть» взаиморасчеты между счетами 60 и 76.09.

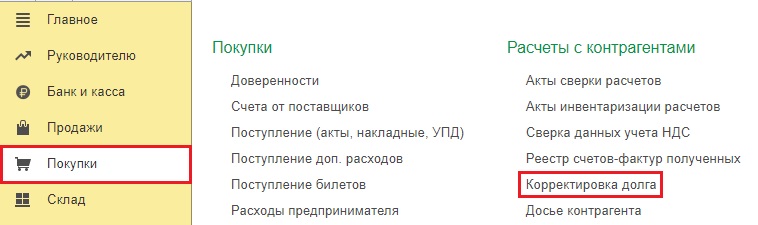

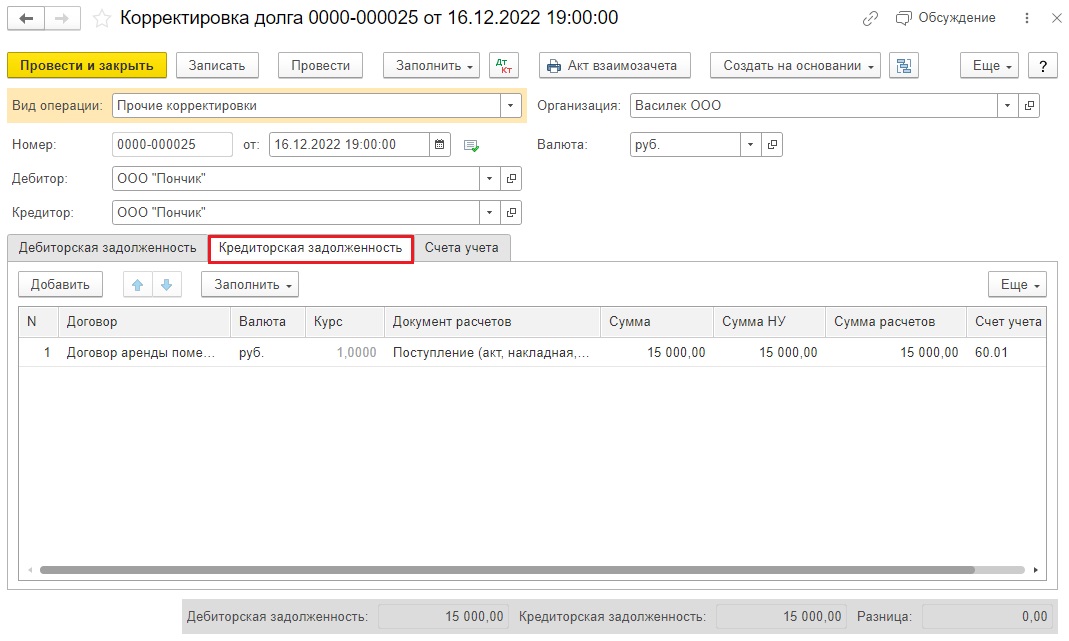

Чтобы сделать взаимозачет нам необходим документ «Корректировка долга» в разделе «Покупки / Продажи».

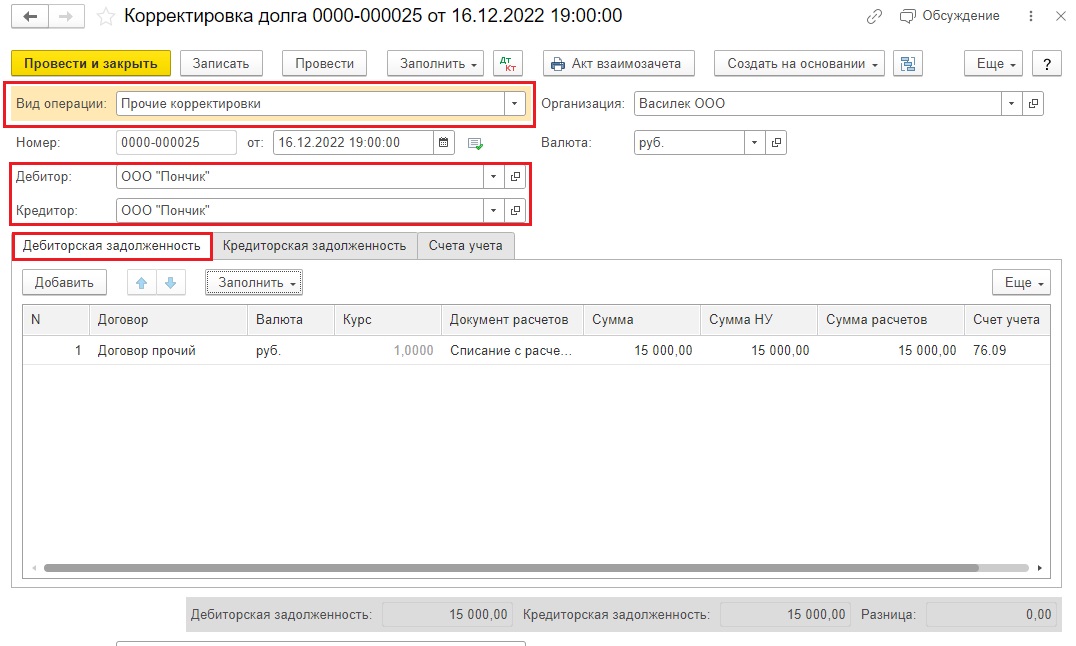

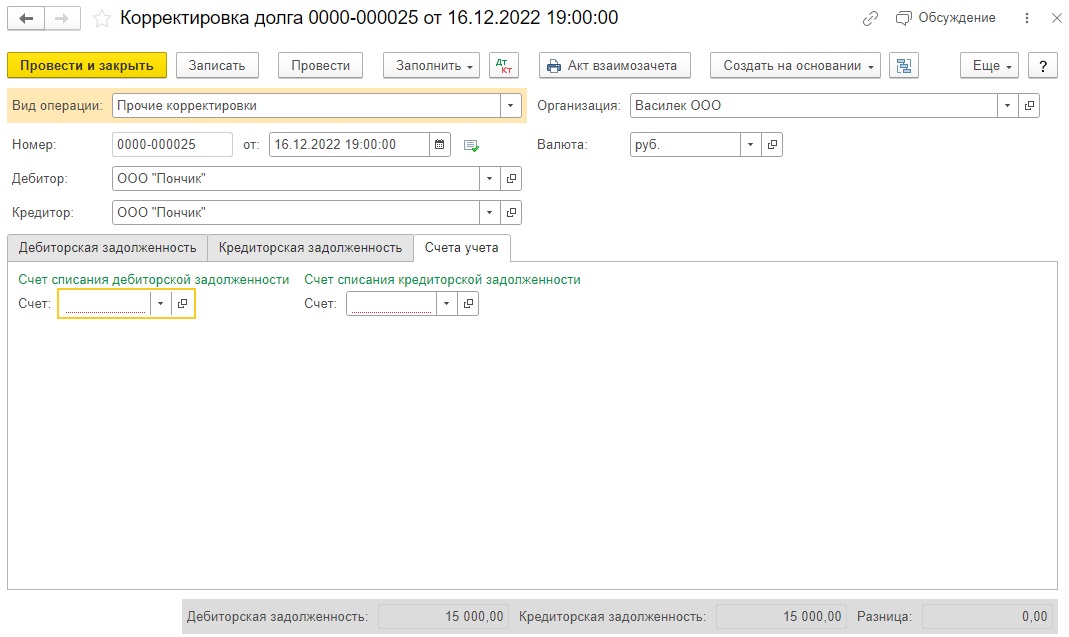

Нам подойдет вид операции «Прочие корректировки».

По кнопке «Заполнить» — «Заполнить все задолженности остатками по взаиморасчетам» программа подтягивает нужные нам документы на вкладках дебиторской и кредиторской задолженности.

Вкладку «Счета учета» можно оставить незаполненной.

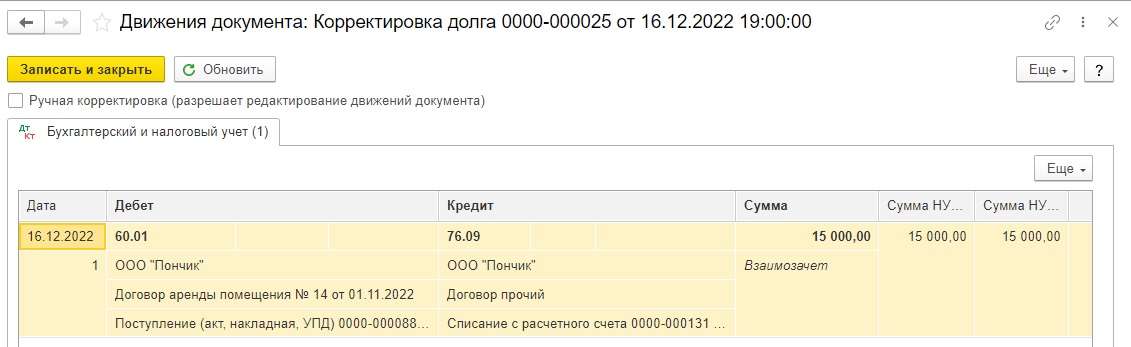

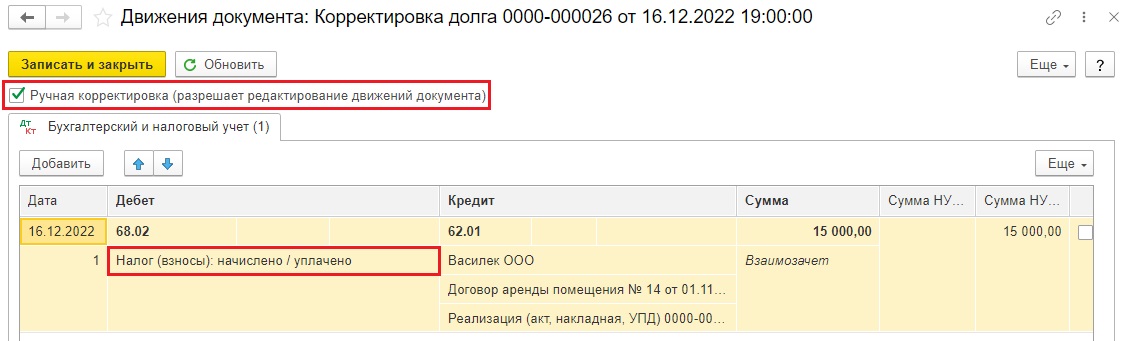

Посмотрим проводки корректировки долга.

Проводка по формированию взаимозачета между счетами 60 и 76.09 выполнена автоматически.

Мы как раз этого и добивались.

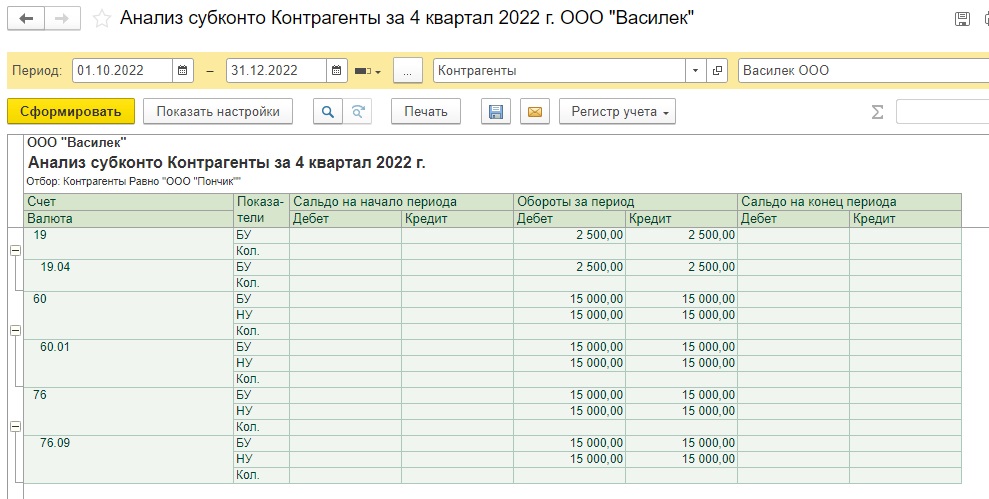

Анализ субконто теперь тоже отлично выглядит.

Отражение уплаты налогов третьим лицом в 1С: Бухгалтерии предприятия ред. 3.0. (учет у должника налога)

Теперь рассмотрим учет у той организации, за которую оплатило налоги третье лицо.

Если налоги за вас уплачивает другое лицо, в некоторых случаях вам нужно отразить в учете доход. При этом то, что налоги уплатило другое лицо, не мешает вам учесть их в расходах, когда НК РФ это позволяет.

Сначала коснемся доходной части.

Важно разобраться в счет чего вы зачтете оплату налогов третьим лицом.

1) Если уплата вашего налога – это аванс от покупателя за ваши товары (работы, услуги), то эти суммы в расчете налога на прибыль при методе начисления не учитывайте. Ведь если это аванс, то в доходах он не учитывается. Однако радоваться рано, НДС с аванса начислить всё равно придется, согласно п. 1 ст. 167 НК РФ.

А если контрагент, оплачивая ваши налоги, делает это в счет оплаты уже состоявшейся поставки, то доход от реализации вы признаете независимо от оплаты (п. 1 ст. 39, пп. 1 п. 1 ст. 251, п. 3 ст. 271 НК РФ).

При УСН нужно включить эти суммы в доходы на дату оплаты ваших налогов третьим лицом (п. 1 ст. 346.17 НК РФ).

2) Если уплата вашего налога — это предоставление вам займа, то никаких налоговых последствий не возникает. Такие поступления не облагаются налогом на прибыль, НДС и налогом при УСН (пп. 1 п. 3 ст. 39, пп. 1 п. 2 ст. 146, пп. 10 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ).

3) Если уплата вашего налога — это погашение ранее выданного вами займа, то все зависит от того, какие суммы вернул заемщик — основной долг или проценты по займу.

Если вам возвращают сумму основного долга, начислять налог на прибыль или налог при УСН, а также НДС не нужно (пп. 1 п. 3 ст. 39, пп. 1 п. 2 ст. 146, пп. 10 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ).

А вот проценты по займу, которые заемщик погашает путем уплаты ваших налогов, необходимо учесть во внереализационных доходах (п. 6 ст. 250 НК РФ). При УСН эти суммы включите в доходы на дату оплаты (п. 1 ст. 346.15, п. 1 ст. 346.17 НК РФ).

НДС на проценты начислять не нужно (пп. 15 п. 3 ст. 149 НК РФ).

4) Если ваш контрагент решит просто оплатить ваши налоги просто так, бесплатно, ничего не требуя взамен, то поводов для радости нет. Такую ситуацию следует расценивать как безвозмездное получение имущества, несмотря на то, что по факту вы ничего не получаете. Поэтому такие суммы по общему правилу необходимо включать во внереализационные доходы (п. 8 ст. 250, п. 1 ст. 346.15 НК РФ). Но есть исключения, о них написано в ст. 251 НК РФ.

Итак, по нашему примеру ООО «Пончик» сдает помещение в аренду ООО «Василек».

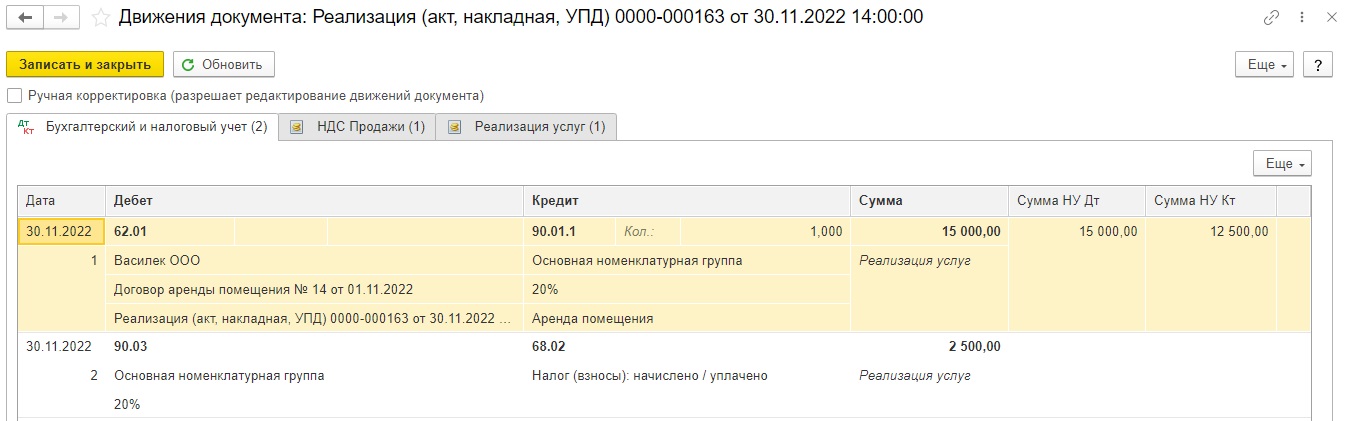

Проводки документа реализации стандартные:

ООО «Василек» по согласованию оплатило НДС за компанию ООО «Пончик».

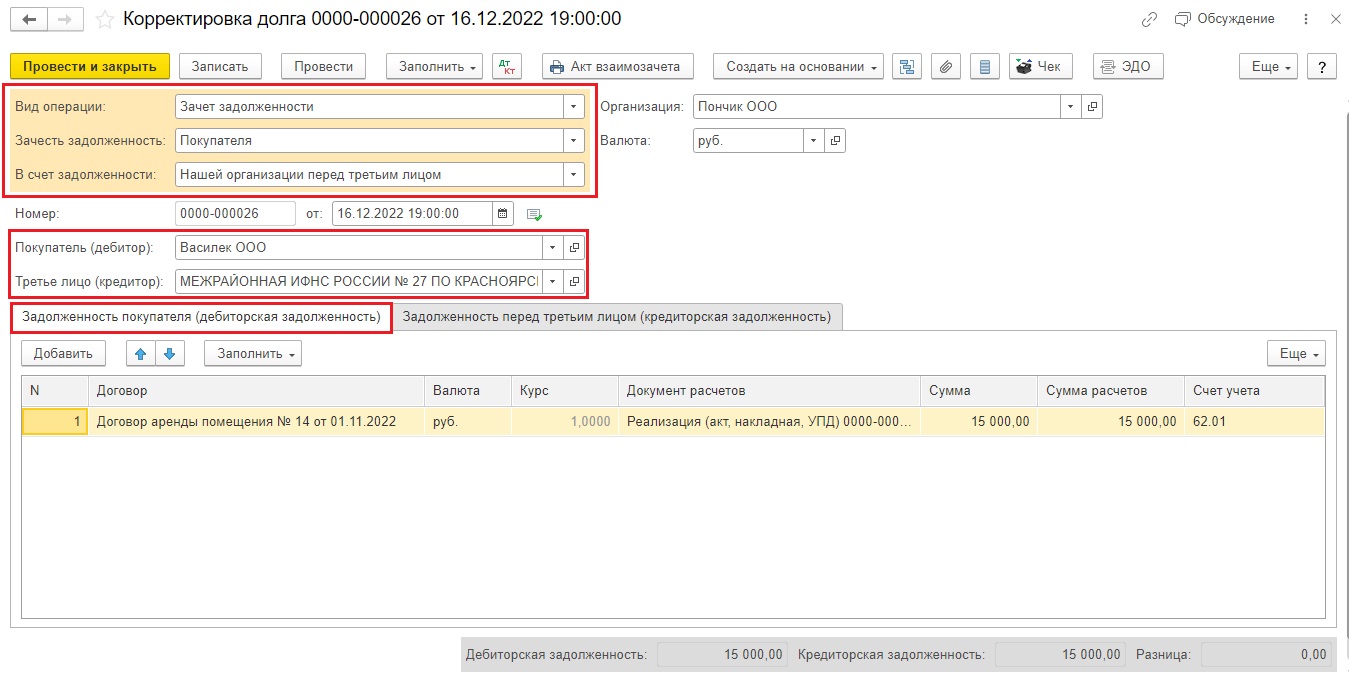

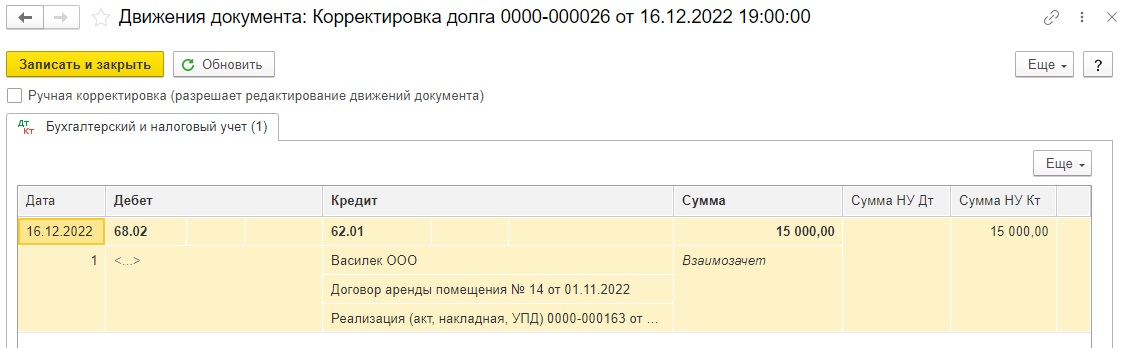

Для отражения этой операции воспользуемся снова документом «Корректировка долга».

В поле «Вид операции» выберем «Зачет задолженности»

Зачесть задолженность «Покупателя»

В счет задолженности «Нашей организации перед третьим лицом».

В строке «Покупатель» указываем дебитора, который уплатил за нас задолженность, в нашем случае это ООО «Василек». В строке «Третье лицо» указываем кредитора (налоговый орган, которому был уплачен налог нашим дебитором).

Вкладка «Задолженность покупателя» (дебиторская задолженность) формируется автоматически, с этим проблем нет.

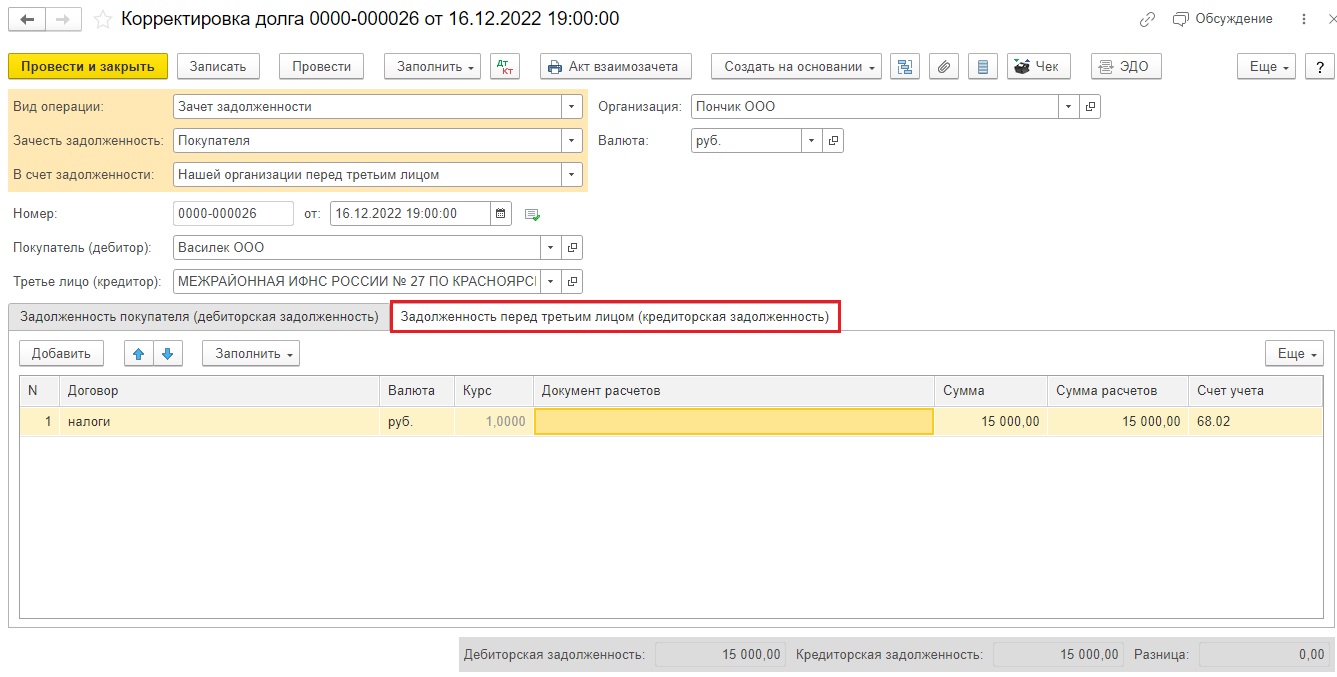

А вот с вкладкой «Задолженность перед третьим лицом» (кредиторская задолженность) придется попыхтеть. Документ «Корректировка долга» предназначен для проведения взаиморасчетов по обычным договорам с контрагентами, особенностей формирования налоговых субконто здесь нет. Поэтому создадим любой договор, укажем сумму, которую оплатил за нас контрагент в бюджет и счет расчетов по налогу НДС 68.02. Провести и закрыть.

Посмотрим проводки:

В принципе это как раз то, чего мы добиваемся, проводка верная Д 68.02 К 62.01.

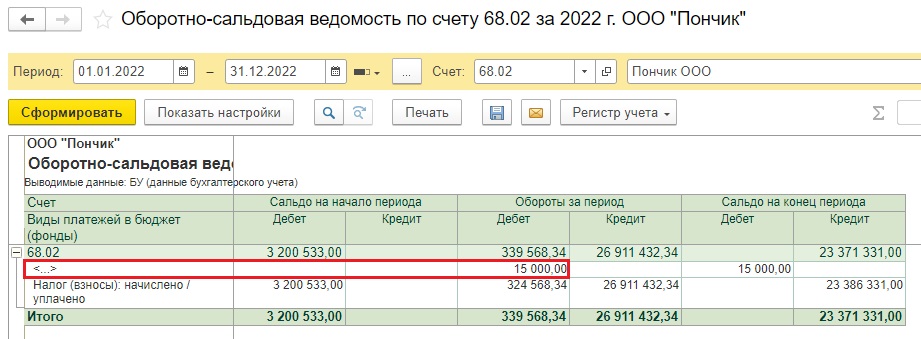

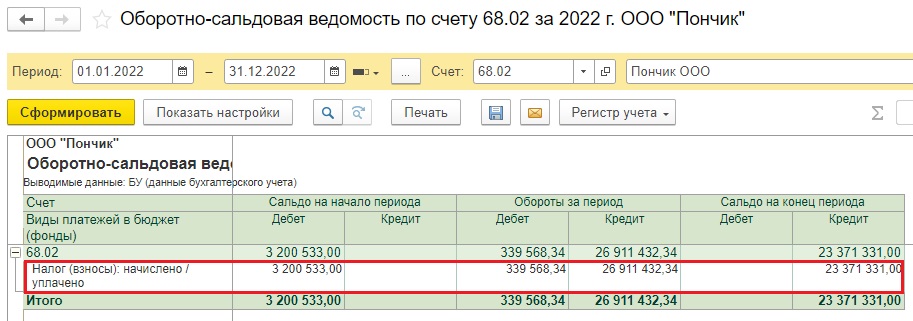

Но! Сформируем ОСВ по счету 68.02.

Видим, что сумма 15 тысяч зависла на неопределенном субконто <…>.

Чтобы исправить ситуацию придется подкорректировать проводки документа Корректировка долга.

Вернемся в этот документ, поставим галочку ручной корректировки и добавим субконто «Налог (взносы): Начислено / уплачено».

Теперь ОСВ по счету 68.02 стала такой, как мы и хотели.

Как такие операции будут отражаться с учетом нововведений 2023 года (речь о ЕНС) мы обязательно расскажем в будущих статьях.

Автор статьи: Кристина Хохлова

Понравилась статья? Подпишитесь на рассылку новых материалов

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Как законодательство влияет на нюансы бухгалтерского учета оплаты за третье лицо?

На порядок производимых бухгалтерских проводок при оплате за третьих лиц могут оказать влияние нормы законодательства.

Закон не запрещает компании или ИП погашать обязательства третьих лиц. Тонкости этой процедуры описаны в ст. 313 ГК РФ. Но есть ограничение для такой операции — наличие в законе или договоре между сторонами оговорки об обязательном исполнении обязательств лично участниками сделки. Если такое условие есть, дополнительные проводки в учете контрагентов не понадобятся — все перечисления в рамках договора будут происходить без участия третьих лиц.

Хотя финансово поддержать должника третьему лицу никто не запрещает. Деньги на уплату долга это лицо может перечислить, например, в рамках договора займа. В таком случае расчеты между должником и третьим лицом будут производиться в рамках договора займа с применением присущих этому виду договора бухгалтерских проводок.

Какие проводки применяются при отражении в учете займов, узнайте из этого материала.

Какие производятся проводки при оплате за 3-е лицо, расскажем далее.

Перевод денег кредитору по просьбе поставщика: пример проводок у плательщика и должника

Какими отразить проводками оплату за третье лицо? Погашение долга за третье лицо затрагивает в учете плательщика, должника и кредитора в большинстве случаев:

- счета расчетов (60,62, 76 и т. д.)

- счета учета расходов (44, 26, 91 и др.);

- платежные счета (50, 51, 55).

Разберемся с проводками при оплате третьему лицу по просьбе поставщика на примере.

ООО «Пантера» реализовало партию товара стоимостью 350 000 руб. (себестоимость товара — 286 000 руб.) в адрес ПАО «Ягуар». При этом ООО «Пантера» задолжало ИП Завгородний П. Н. за аренду производственных помещений такую же сумму. ООО «Пантера» обратилось к руководству ПАО «Ягуар» с просьбой перечислить задолженность за поставленный товар напрямую на расчетный счет его арендодателя в счет погашения задолженности по арендной плате.

Как ООО «Пантера» отразит эту операцию в своем учете, показано на рисунке ниже (для упрощения примера считаем, что НДС в расчетах не участвует):

Такие проводки применяются при оплате за поставщика третьему лицу в учете самого поставщика. Какие при этом требуется сделать проводки у плательщика при оплате за третье лицо, смотрите ниже:

В учете кредитора проводки будут еще проще. На основании уведомления должника и выписки из банка о полученной от третьего лица сумме он закроет задолженность должника. Никакие дополнительные проводки не потребуются.

Какое документальное обоснование подобных операций потребуется, узнайте далее.

Какими проводками отражаются операции по договору передачи дебиторской задолженности (цессии), узнайте из этой статьи.

Какие документы обоснуют проводки по оплате долга третьего лица?

Оплата долга за третье лицо, как и любая хозяйственная операция, подлежит отражению в учете у всех сторон, задействованных в процедуре погашения долга. Чтобы сделанные в учете записи были обоснованы, нужны подтверждающие документы.

Необходимо отметить, что возможность уплаты долга третьим лицом может быть изначально предусмотрена договором. Однако только этого недостаточно для обоснованного отражения операции в учете.

В целом можно назвать несколько документов-оснований в такой ситуации:

- Письмо от должника к плательщику с просьбой погасить задолженность перед кредитором по указанным реквизитам.

Образец письма об оплате третьему лицу подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к образцу.

2. Договор — поручение на оплату.

Этот документ желательно оформить для подтверждения операции погашения долга. Обычно его требуют налоговые инспекторы при проверках. Хотя в законодательстве отсутствует требование об обязательном оформлении такого договора при оплате задолженности третьего лица.

- Копия платежного поручения, подтверждающая произведенный платеж.

Копия платежки с отметкой банка об исполнении платежа будет служить доказательством погашения долга и подтверждать не только дату и сумму платежа, но и фактического плательщика и получателя денег.

В платежном поручении должна быть правильно сформулирована назначение платежа — указано, что перечисление денег производится в счет погашения долга за другое лицо. Потребуется перечислить реквизиты должника, позволяющие без затруднений его идентифицировать (наименования, ИНН и т. д.).

Иначе полученная кредитором сумма может быть отнесена к необоснованному обогащению, и ее придется вернуть.

Пример формулировки назначения платежа при оплате за третье лицо привели эксперты КонсультантПлюс. Оформите пробный доступ к правовой системе бесплатно.

Когда на сумму необоснованного вознаграждения нужно выставить счет-фактуру, узнайте здесь.

- Уведомление в адрес кредитора о произведенном платеже и акт сверки взаиморасчетов с ним.

Этими документами компания, долг которой оплачен третьим лицом, подтвердит обоснованность отражения в учете факта погашения кредиторской задолженности.

Какие нужно сделать в учете проводки при оплате за третьих лиц налоговых долгов, расскажем в следующем разделе.

Налоговые платежи за третье лицо: проводки у должника

Ни один другой платеж не требует строгого выполнения платежных сроков, как группа налоговых платежей (налоги, сборы, страховые взносы). Если с контрагентом в большинстве случаев можно договориться по поводу переноса сроков или добиться рассрочки платежа, с налоговыми платежами дело обстоит намного сложнее. За просрочку налоговых платежей налогоплательщик страдает по всем направлениям:

- Материально — вынужден уплачивать пени и штрафы за любое опоздание с налоговыми платежами (в том числе при просрочке в 1 день).

- Репутационно — благодаря сервису «Прозрачный бизнес» информация о неуплаченных налогоплательщиком налогах, сборах и взносах не является закрытой. Заинтересованные лица при оценке потенциального партнера при наличии такой информации могут решить вопрос потенциального партнерства не в его пользу.

- В основной хозяйственной деятельности — если компания планирует участвовать в конкурсах на получение выгодных для себя заказов. Среди обязательных критериев отбора претендентов для исполнения заказа может быть требование об отсутствии неуплаченных налогов и сборов.

В результате вопрос своевременного погашения налоговых платежей для большинства налогоплательщиков стоит всегда остро. И возможность погашения таких сумм третьими лицами приобретает особую актуальность. Тем более что с 2017 года такая возможность напрямую предусмотрена в ст. 45 НК РФ.

В бухучете налогоплательщика, за которого перечисляются налоговые платежи, производятся следующие записи:

С 1 января 2023 г. в связи с переходом на систему уплаты налоговых обязательств посредством единого налогового платежа к счету 68 рекомендовано открыть соответствующий субсчет «ЕНП». При погашении задолжнности по платежу запись будет сделана с использованием этого субсчета: Дт 68/ЕНП Кт 76. Далее суммы, поступившие на ЕНС, будут распределяться в закрытие конкретных налогов:

- Дт 69 Кт 68/ЕНП — зачет ЕНП в счет взносов;

- Дт 68/НДС Кт 68/ЕНП — зачет ЕНП в счет НДС и т.д.

Какие документы налоговики рекомендуют оформлять в таких случаях, узнайте из этих публикаций:

- «Уплата налогов за третье лицо — зачем ФНС просит заключать договор?»;

- «ФНС разработала правила оформления платежек при уплате налогов за третьих лиц».

Проводки у плательщика при погашении чужих налоговых долгов

В предыдущем разделе мы разобрались с проводками, производимыми налогоплательщиком при погашении третьим лицом его налоговой задолженности. Какие записи нужно произвести в такой ситуации в своем бухучете плательщику?

Схема проводок в учете плательщика показана на рисунке ниже:

Существует ограничение при уплате налоговых сумм за должника — погасить налоговый долг за третье лицо можно только деньгами. Направить на эти цели собственную налоговую переплату не получится. В налоговом законодательстве такой способ погашения налоговой задолженности за третье лицо не предусмотрен (письмо Минфина России от 18.06.2018 № 03-02-07/1/41421).

А можно ли уплатить за третье лицо налоговые долги, которые возникли ранее 2017 года — момента, начиная с которого в законодательстве прописали возможность уплаты за третьих лиц налогов и страховых взносов? Налоговики не возражают и признают такие платежи легитимными.

Оформление платежного поручение на уплату ЕНП за третье лицо — особенности

С 01.01.2023 принципиально меняются порядок и сроки уплаты налогов и взносов в связи с введением единого налогового платежа. Подробнее о новшествах мы писали здесь и здесь. Новый порядок не отменяет возможность перечисления налогов третьими лицами. Какие же при этом следует учесть нюансы? приведем их:

- В платежном поручении в поле 60 и 102 третье лицо должно указать ИНН и КПП налогоплательщика (т.е. лицо, за которое исполняется обязанность по уплате ЕНП).

- В поле 08 должно остаться наименование лица, которое производит платеж.

- В поле 24 «Назначение платежа» необходимо прописать сначала ИНН и КПП (при наличии) лица, оформляющего платеж, через знак «//», затем наименование организации или Ф.И.О. предпринимателя (с указанием «ИП» в скобках), за кого осуществляется перечисление. После этого через знак «//» укажите назначение платежа. Например: «77ХХХХХХХХ // 77ХХХХХХХ // ООО «YYY» // Единый налоговый платеж».

Необходимо помнить, что вернуть суммы с ЕНС третьего лица отправителю платежа будет невозможно (п. 1 и 16 ст. 45 НК РФ). Вернуть переплату сможет только налогоплательщик, обязанность которого была исполнена (п. 1 ст. 79 НК РФ).

Нюансы уплаты единого налогового платежа за третье лицо описали эксперты КонсультантПлюс. Оформите пробный онлайн-доступ к системе и переходите в Готовое решение. Это бесплатно.

Обо всех нюансах уплаты налогов мы рассказываем здесь.

Итоги

Факт оплаты за третье лицо проводками отражается в бухучете и у плательщика, и у кредитора, и у должника. Плательщик сначала отражает перечисление денег кредитору за должника по его просьбе, а затем проводит взаимозачет (если он сам был должен поставщику). Если изначально долга не было, закрывает возникшую задолженность при получении денег или иных активов от поставщика (должника). Должник и кредитор задействуют в этой операции учетные счета в зависимости от вида задолженности и иных нюансов учетного и законодательного характера.

Все операции на счетах бухучета должны подтверждаться документально, поэтому договоренности важно оформить письменно и сформировать полный пакет бумаг (платежные поручения, письма, договоры и т. д.).

В данной статье рассмотрим пошагово как провести оплату долга в программе 1С 8.3 Бухгалтерия 3.0 в случае, когда оплата, например за поставленные товары, производится не поставщику, а третьей организации в счет корректировки долга.

Содержание

- 1 Как осуществляется оплата задолженности третьим лицом

- 2 Как провести оплату долга третьим лицом в 1С 8.3

- 2.1 Шаг 1

- 2.2 Шаг 2

- 2.3 Шаг 3

- 2.4 Шаг 4

- 2.5 Шаг 5

- 2.6 Вам будет интересно

Как осуществляется оплата задолженности третьим лицом

Исполнение договорных обязательств должник может возложить на третье лицо, согласно ст. 313 ГК РФ, если в договоре строго не оговорено, что должник лично должен исполнять обязательства.

Условия участия третьего лица нужно документально оформить. Для этого:

- Покупатель направляет уведомление кредитору с указанием сведений о третьем лице, на которого возлагаются договорные обязательства;

- Должник третьему лицу направляет письмо, в котором описывает соответствующие договорные обязательства.

Все письма можно оформить в произвольной форме в соответствии с правилами делового письма, в котором подробно указывается о реквизитах сторон и полная информация по расчетам. Наличие письменных уведомлений позволяет избежать налоговых претензий, так как НДС и налог на прибыль уже начислены и осуществляется только оплата задолженности.

Как сделать корректировку долга при переносе задолженности, списании задолженности и при зачете авансов в программе 1С 8.3 читайте в нашей статье.

Как провести оплату долга третьим лицом в 1С 8.3

Рассмотрим пример:

ТД “КОМФОРТ” приобрело товары у поставщика ООО “УЮТ” на общую сумму 84 842,00 руб. в т.ч. НДС 18% – 12 942,00 руб. Товары поступили 25.03.2016г. Перед оплатой покупатель получает письмо от поставщика, в котором просит погасить задолженность за поставленные товары третьей организации ООО «ЛЕТО» в счет корректировки долга.

Рассмотрим пошагово решение примера в программе 1С 8.3 Бухгалтерия.

Шаг 1

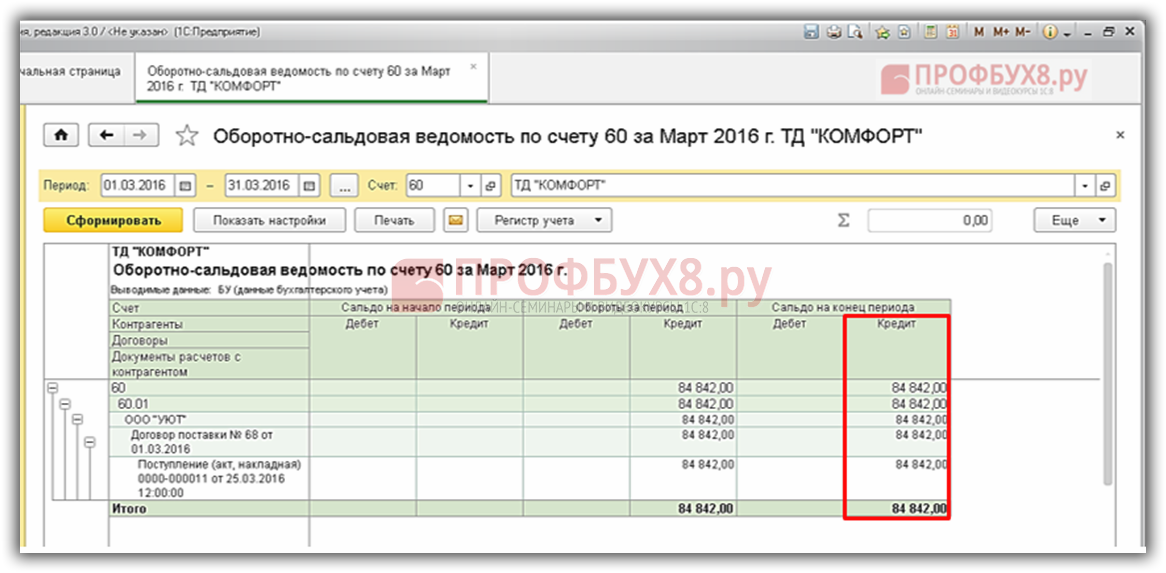

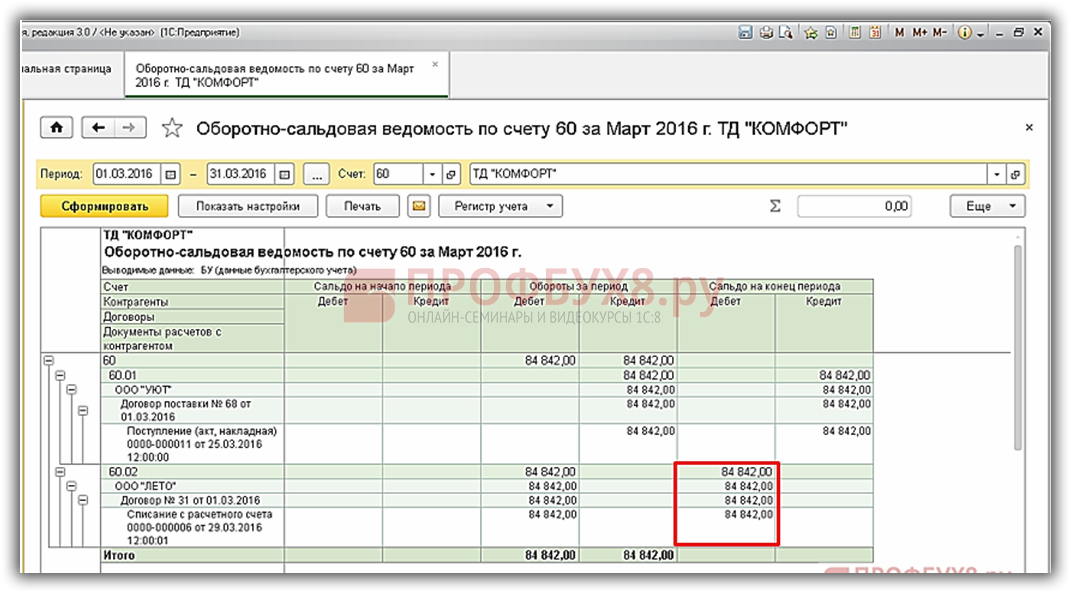

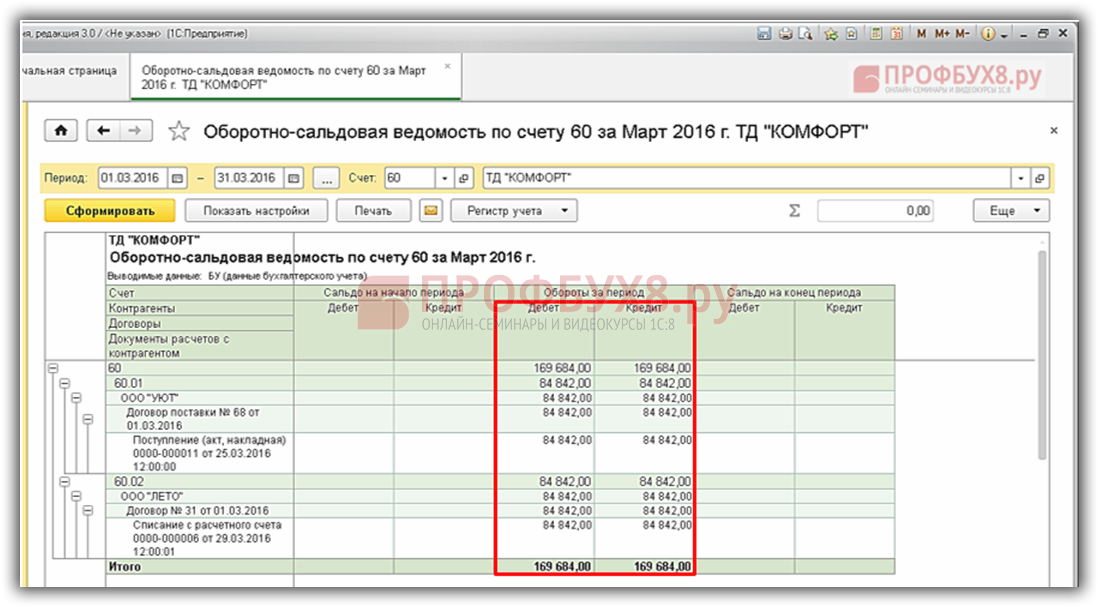

Сформируем Оборотно-сальдовую ведомость по счету 60 в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету. По отчету видим, что по контрагенту ООО «УЮТ» имеется кредиторская задолженность на сумму 84 842,00 руб.:

Шаг 2

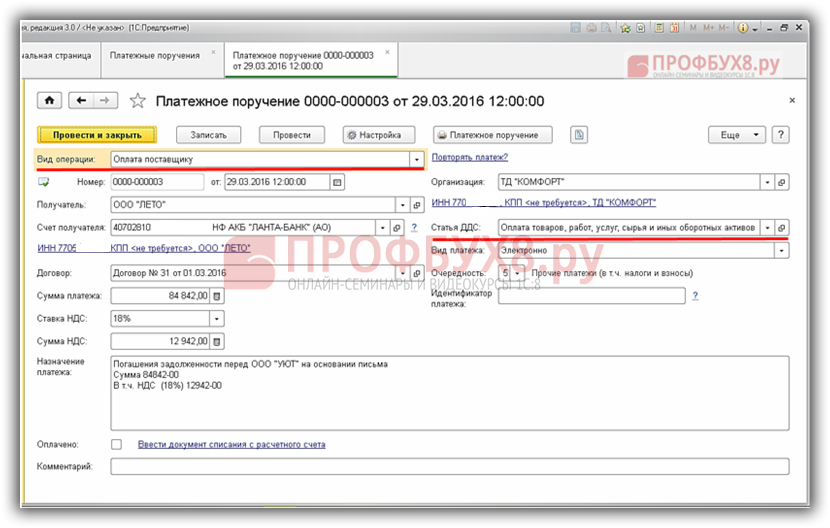

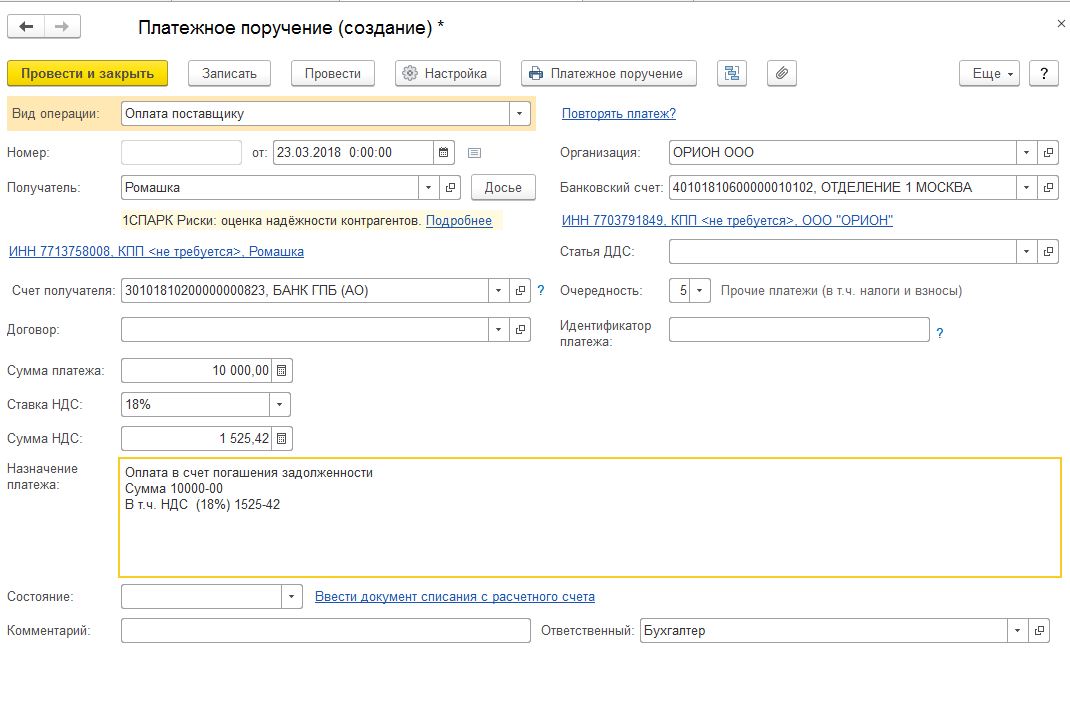

Для перевода суммы – 84 842,00 руб. третьей организации ООО «ЛЕТО» нужно создать документ Платежное поручение и документ Банковская выписка.

Создадим документ Платежное поручение в разделе Банк и касса – Банк – Платежное поручение. В данном документе:

- В строчке Вид операции указываем Оплата поставщику;

- В строке Статья ДДС указываем Оплата товаров, работ, услуг, сырья и иных оборотных активов;

- Остальные строчки заполняем как показано на рисунке:

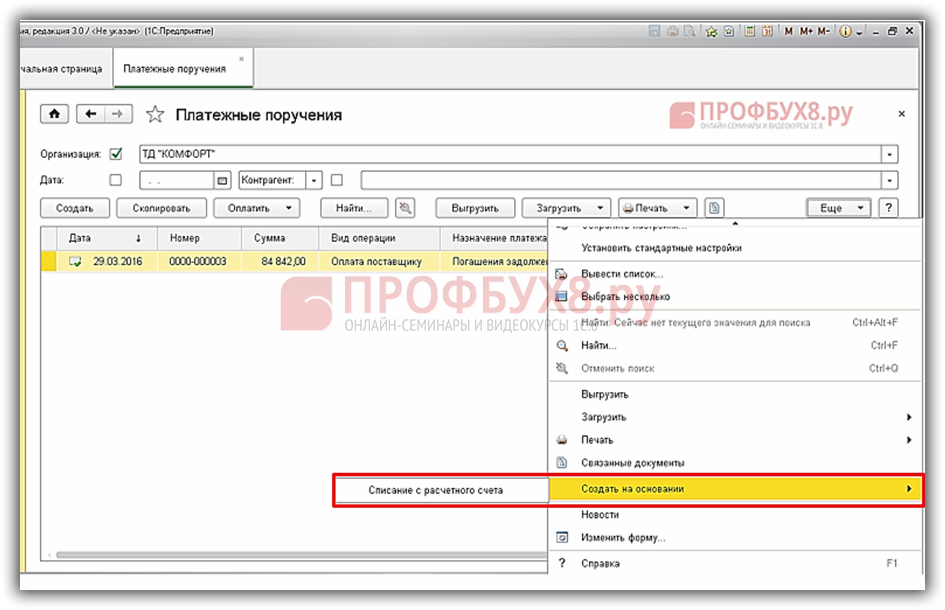

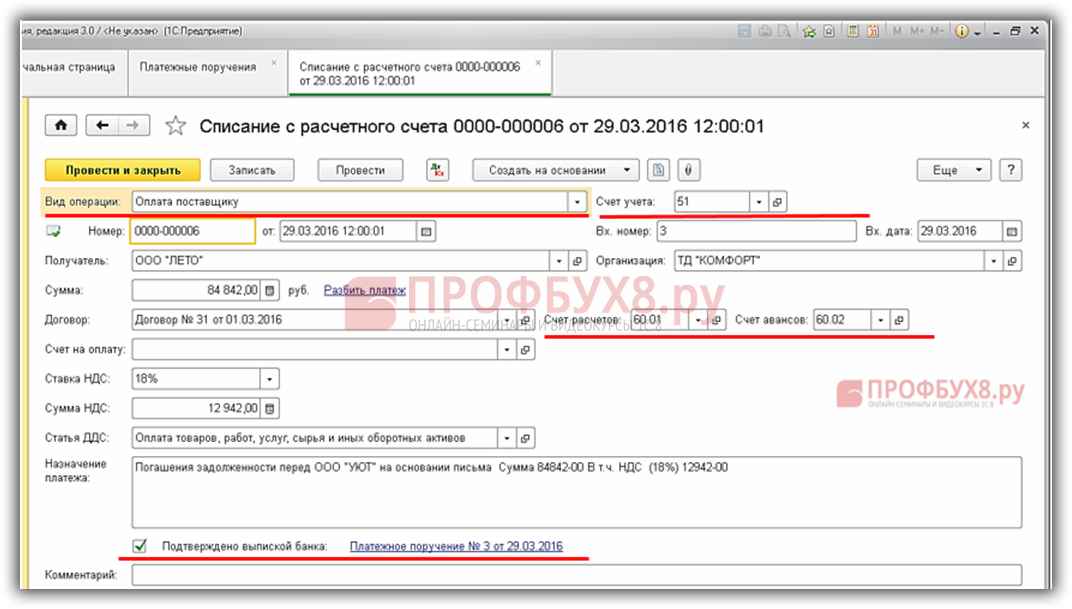

На основании документа Платежное поручение создадим документ Банковская выписка в разделе Банк и касса – Банк – Банковские выписки – Списание:

Заполним документ:

- В строчке Вид операции указываем Оплата поставщику;

- В строчке Счет расчетов указываем счет 60.01;

- В строчке Счет авансов указываем счет 60.02;

- В строчке Счет учета указываем счет 51;

- Данные, которые указаны в документе Платежное поручение автоматически переносятся:

Шаг 3

Сформируем оборотно-сальдовую ведомость по счету 60 в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету. По отчету видим, что по контрагенту ООО «Лето» образовалась дебиторская задолженность на сумму 84 842,00 руб.:

Шаг 4

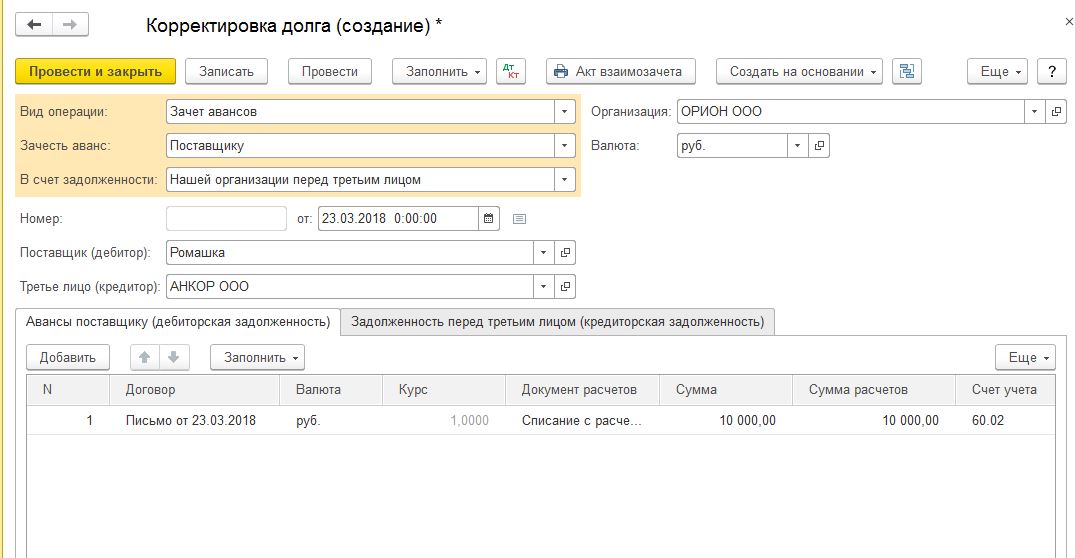

Для того что бы зачесть дебиторскую задолженность ООО «ЛЕТО» в счет кредиторской задолженности ООО «УЮТ» в 1С 8.3, нужно создать документ Корректировка долга.

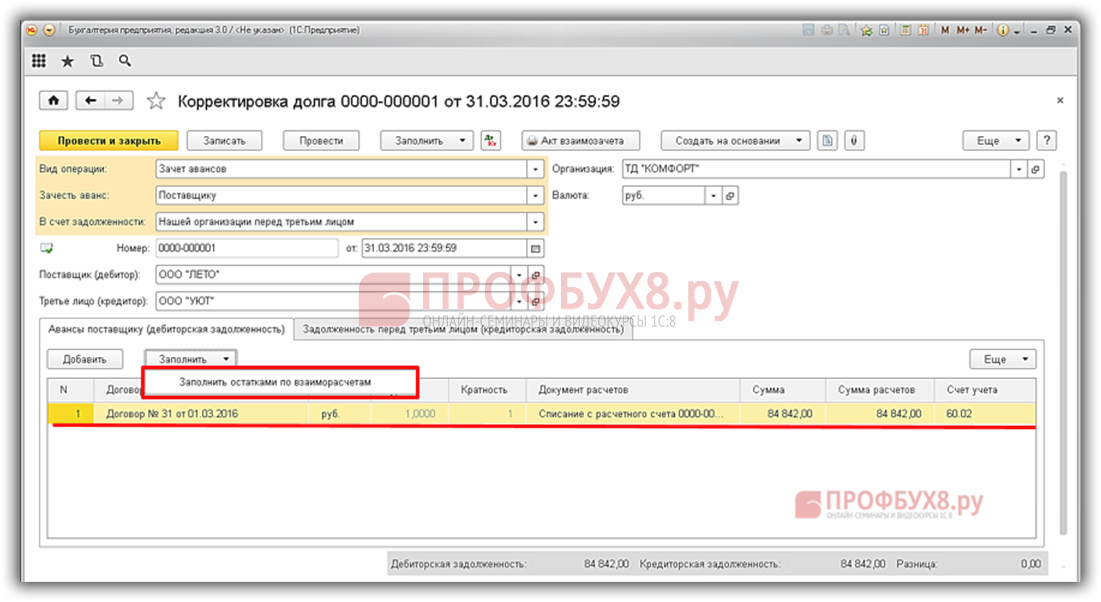

Итак, создадим документ Корректировка долга в разделе Покупки – Расчеты с контрагентами – Корректировка долга. Заполним документ:

- В строчке Вид операции указываем Зачет аванса;

- В строчке Зачесть аванс указываем Поставщику;

- В строчке В счет задолженности указываем Нашей организации перед третьим лицом;

- В строчке Поставщик (дебитор) указываем контрагента ООО «ЛЕТО»;

- В строчке Третье лицо (кредитор) указываем контрагента ООО «УЮТ»;

- Закладку Авансы поставщику (дебиторская задолженность) заполним, используя кнопку Заполнить остатками по взаиморасчетам:

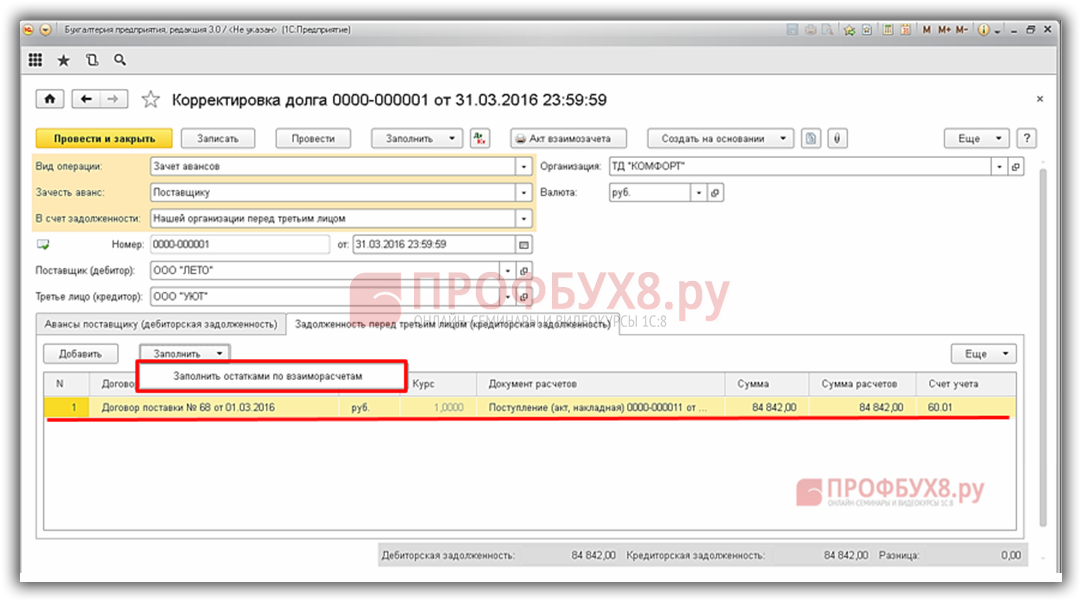

- Закладку Задолженность перед третьим лицом (кредиторская задолженность) заполним, используя кнопку Заполнить остатками по взаиморасчетам:

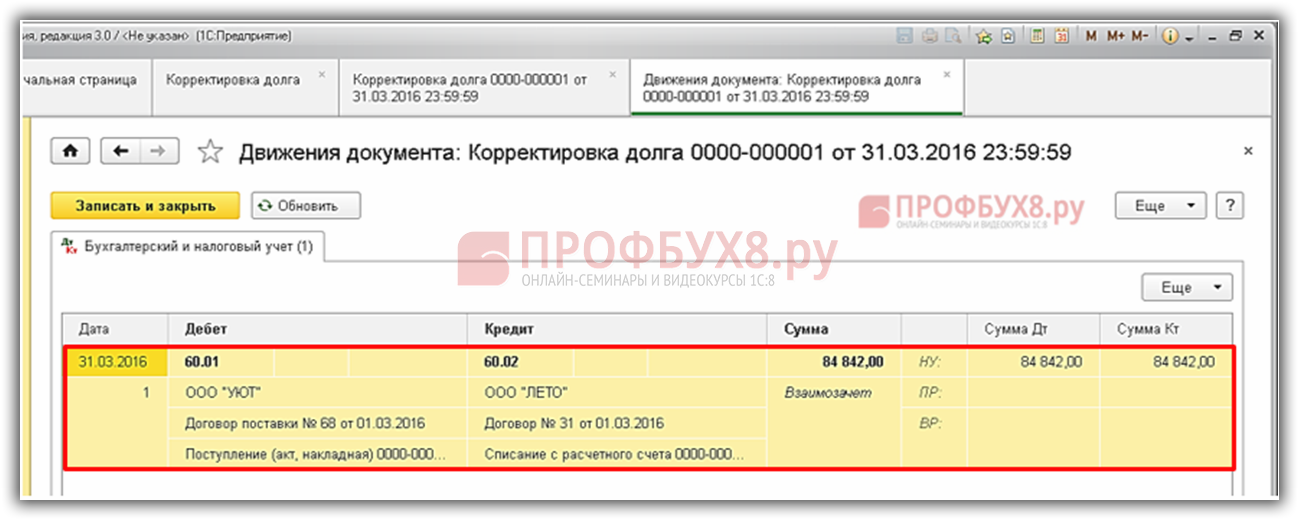

Проведем документ и сформируем проводки. По полученным проводкам видим, что произведен зачет кредиторской задолженности контрагента ООО «УЮТ» в счет дебиторской задолженности контрагента ООО «ЛЕТО»:

Как в 1С 8.3 провести взаимозачет напрямую с покупателем или поставщиком либо провести трехсторонний взаимозачет читайте в следующей статье.

Шаг 5

Сформируем оборотно-сальдовую ведомость по счету 60 в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету. По сформированному отчету видим, что по поставщику ООО «УЮТ» и по третьему лицу ООО «ЛЕТО» нет задолженности:

Рекомендуем посмотреть наш семинар, где рассматриваются популярные налоговые схемы, привлекающие внимание со стороны налоговиков. В том числе рассматриваются сомнительные операции по счетам налогоплательщика; использование в хозяйственной деятельности фирм-«однодневок»; использование фиктивных посредников:

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Авг 23, 2016

Поставьте вашу оценку этой статье:

Загрузка…

Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

Вопрос:

БП 3.0: Как в программе отразить оплату третьему лицу по просьбе поставщика?

Ответ:

Создаем документ «Платежное поручение», затем на его основании вводим документ «Списание с расчетного счета» (оплачиваем третьему лицу). Далее для переноса и погашения задолженности перед поставщиком необходимо ввести документ «Корректировка долга» с видом операции «Зачет авансов».

Меню: «Покупки» — «Расчеты с контрагентами» — «Корректировка долга», кнопка «Создать».

При заполнении шапки и закладки «Авансы поставщику (дебиторская задолженность)» документа «Корректировка долга» укажите «Вид операции» — «Зачет авансов». По кнопке «Заполнить» — заполняем остатками по взаиморасчетам. Табличная часть документа заполнится автоматически остатками взаиморасчетов на дату корректировки

Обоснование:

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку