Затратный подход в оценке стоимости бизнеса

«Затратный подход в оценке стоимости бизнеса»

стоимость актив бизнес затратный

Введение

Актуальность темы исследования. Продавая предприятие необходимо объективно оценить его возможности увеличивать свою стоимость, быть рентабельным, т.е. приносить доход собственнику. То есть необходимо рассчитать рыночную стоимость предприятия — наиболее вероятную цену предприятия, по которой оно будет продано.

В данной курсовом проекте используется затратный подход к оценке, актуальность которого обусловлена в первую очередь наличием, как правило, достоверной исходной информации для расчёта, а также применением методов, традиционных для отечественной экономики к оценке стоимости бизнеса, основанных на анализе стоимости имущества предприятия и его задолженности.

Степень разработанности проблемы. Вопросы теории и практики оценки бизнеса нашли достаточно широкое применение в работах как отечественных, так и зарубежных ученых. Именно за разработки в этой области были награждены Нобелевской премией Дж. Тобин, Ф. Модильяни, Г. Марковиц, М. Миллер и У. Шарп, М.Скоулз и Р. Мертон. Такие зарубежные авторы, как Г. Александр, И. Ансофф, Р. Брейли, Дж. Бэйли, А. Дамодаран, Г. Десмонд, К. Гриффит, Т. Коллер, Т. Коупленд, Р. Каплан, С. Майерс, Дж. Муррин, Д. Нортон, Ш. Пратт, В. Шарп, Дж. Фишмен, К. Уилсон. Однако основным недостатком представленных в них подходов является излишняя сложность расчетов и интерпретации полученных результатов. Поэтому важно найти подход, который будет отражать все важные элементы оценки и содержать в себе более легкий расчет.

Цели и задачи исследования. Целью данной работы является исследование процесса оценки стоимости бизнеса затратным подходом.

В соответствии с целью были поставлены и разрешены следующие задачи:

дать характеристику понятия затратного подхода к оценке бизнеса;

определить положительные и отрицательные стороны применения затратного подхода к оценке бизнеса;

охарактеризовать основные методики, с помощью которых осуществляется оценка бизнеса затратным подходом;

провести оценку стоимости ООО «Голдман Сакс» затратным подходом.

Теоретико-методологические основы исследования. Теоретическую методологическую базу данной работы составляют такие общенаучные выводы, как логический, сравнительный, системный, а также методы экономического анализа: субъектно-объектный, категориальный.

Эмпирической базой послужили статистические данные, опубликованные в научной литературе.

Структура работы. Поставленные цели, задачи и методы исследования обусловили структуру данной курсовой работы. Она состоит из введения, 4 параграфов, объединенных в две главы заключения и списка использованной литературы.

1. Теория затратного подхода в оценке стоимости бизнеса

.1 Сущность применения затратного подхода, его преимущества и недостатки

Имущественный (затратный) подход в оценке бизнеса рассматривает стоимость предприятия с точки зрения понесенных издержек. Балансовая стоимость активов и обязательств предприятия вследствие изменений конъюнктуры рынка, инфляции, используемых методик расчета, обычно, не соответствует рыночной стоимости. В итоге перед оценщиком возникает задача проведения корректировки баланса предприятия.

Базовая формула затратного подхода:

Собственный капитал = Активы — Обязательства[2, с. 50]

Главный признак затратного подхода — это поэлементная оценка, то есть оцениваемый имущественный комплекс расчленяется на составные части, делается оценка каждой части, а затем стоимость всего имущественного комплекса получают путем суммирования стоимостей его частей. Данный подход к оценке предприятий объединяет следующие методики: накопления активов предприятия; скорректированной балансовой стоимости (или методику чистых активов); замещения; расчета ликвидационной стоимости предприятия. Все эти методики оценки объединены в затратный подход по одному основному признаку: они основаны на определении в текущих ценах стоимости отдельных видов имущества предприятия или затрат на строительство аналогичного предприятия (методике замещения) и вычитания задолженностей предприятия.

Все методики затратного подхода базируются на одной информационной базе — балансе предприятия и позволяют рассчитать различные виды стоимости предприятия: методика накопления активов — рыночную стоимость; методика замещения — стоимость замещения; методика ликвидационной стоимости — ликвидационную стоимость предприятия. Эти виды стоимости имеют различные количественные выражения, и их расчет необходим для принятия различных управленческих решений. Например, при продаже предприятия его рыночную стоимость определяют с помощью методики накопления активов; при страховании имущества предприятия чаще используется методика определения восстановительной стоимости; при ликвидации предприятия методика ликвидационной стоимости позволяет определить его ликвидационную стоимость; при обосновании строительства нового предприятия применяется методика замещения.

Основными методами являются:

. метод чистых активов;

. метод ликвидационной стоимости.

Обобщение практики применения методик затратного подхода к оценке позволило установить, что основные сферы их использования — это:

Øоценка контрольного пакета акций предприятия;

Øоценка предприятия с высоким уровнем фондоемкости;

Øоценка предприятий со значительными нематериальными активами и возможностью их выделения и оценки;

Øоценка холдинговых или инвестиционных компаний;

Øоценка предприятий, не имеющих ретроспективных данных о прибылях;

Øоценка новых предприятий, недавно зарегистрированных;

Øоценка предприятий, сильно зависящих от контрактов или не имеющих постоянной клиентуры;

Øоценка предприятий, значительную часть активов которых составляют финансовые активы[2, с. 50].

Этот список сфер использования методик затратного подхода к оценке предприятия не является полным. Имеются и другие случаи, когда эти методики можно использовать, например, для согласования результатов оценки, полученных сравнительным подходом.

Оценщики должны знать преимущества и недостатки методик затратного подхода. Они представлены в таблице.

Таблица 1.Преимущества и недостатки затратного подхода в оценке бизнеса

ПреимуществаНедостаткиü Учитывает влияние производственно-хозяйств. факторов на изм. стоимости активов. ü Дает оценку уровня развития технологии с учетом степени износа активов. ü Расчеты опираются на финансовые и учетные документы, т.е. результаты оценки более обоснованыü Отражает прошлую стоимость. ü Не учит. рын. ситуацию на дату оценки. ü Не учитывает персп. Развит. предприятия. ü Не учитывает риски. ü Статичен. ü Отсутствуют связи с настоящими и будущими результ. деятельности предприятия. ü Сложен и трудоемок в использовании.

Из приведенной таблицы видно, что недостатков у затратного подхода в оценке стоимости бизнеса достаточно много, однако этот подход является одним из самых используемых в российской и зарубежной практике.

1.2 Методы затратного подхода: метод чистых активов и метод ликвидационной стоимости

Как говорилось выше, затратный подход включает две основные методики оценки предприятия: методику чистых активов и методику расчета ликвидационной стоимости. Рассмотрим их более подробно.

Метод чистых активов

Этот метод не требует идентификации аналогов, а основывается только на данных оцениваемой фирмы. В этом его преимущество, но в то же время и недостатки. Как известно, бизнес покупается ради будущих доходов, а не прошлых затрат. Суть метода в том, что определяется рыночная стоимость активов путем коррекции данных баланса, из которой вычитается рыночная стоимость обязательств.

Показатель стоимости чистых активов введен Гражданским кодексом РФ для оценки степени ликвидности организаций.

Чистые активы — это величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету [5, с. 24].

Порядок расчета стоимости чистых активов в бухгалтерской оценке определяется в соответствии с Порядком оценки стоимости чистых активов акционерных обществ. Проведение оценки с помощью методики чистых активов основывается на анализе финансовой отчетности. Она является индикатором финансового состояния бизнеса на дату оценки, действительной величины чистой прибыли, финансового риска и рыночной стоимости материальных и нематериальных активов.

Основные документы финансовой отчетности, анализируемые в процессе оценки:

§бухгалтерский баланс;

§отчеты: о финансовых результатах, о движении денежных средств;

§приложения к ним.

Могут использоваться и другие официальные формы бухгалтерской отчетности, а также внутренняя отчетность предприятия.

Определение рыночной стоимости реальных активов предприятия должно проводиться с учетом: физического износа, экономического износа, технологического износа и функционального износа.

Указанные виды износа учитываются при определении рыночной стоимости в первую очередь реальных активов длительного пользования. Последние могут также называться инвестиционными товарами.

Рыночная стоимость так называемых расходных активов, а также оборотных фондов, в виде запасов готовой продукции, может приниматься равной их неамортизированной балансовой стоимости, так как предполагается, что за сравнительно короткое время после их приобретения или создания собственными силами рыночная стоимость этих видов имущества не успела в значительной мере изменится по сравнению с рыночной ценой, по которой они приобретались или предлагаются к реализации.

Физический износ — степень исчерпания «паспортного» фонда рабочего времени (срока службы).

Экономический износ — обесценение имущества (в т.ч. аналогичного), которое произошло в связи с изменением соотношения между спросом и предложением в случае, когда предложение увеличилось по сравнению со спросом.

Технологический износ — обесценение актива (оборудование, патентов и пр.) в связи с появлением на рынке аналогов, удовлетворяющих ту же потребность, но имеющих лучшее соотношение между ценой и качеством.

Функциональный износ — обесценение актива, если он оказался конструктивно или функционально недоработанным по сравнению с аналогами, позже появившимися на рынке.

Виды материальных активов фирмы: реальные и финансовые.

Реальные:

недвижимость (здания, помещения, земля, сооружения);

оборудование (инструменты, приспособления и контрольно-измерительные приборы);

оборотные фонды (запасы сырья, материалов…, незавершенное производство, готовая продукция, дебиторская задолженность, денежные средства)

Финансовые: ценные бумаги, банковские депозиты.

Метод ликвидационной стоимости.

Методика расчета ликвидационной стоимости основана на оценке рыночной стоимости активов и обязательств. Отличие от метода стоимости чистых активов определяются различиями в состоянии предприятий.

Главное отличие состоит в том, что для ликвидации активов предприятие вынуждено платить комиссионные посредникам, нести расходы на демонтаж и снижать цену ниже рыночной стоимости для обеспечения ликвидности. Из стоимости проданных активов вычитается стоимость обязательств, издержки предприятия, комиссионные посредникам, налоги на продажу имущества. Все доходы и издержки должны быть определены на момент оценки.

Чистая выручка, получаемая после ликвидации активов предприятия и выплат его задолженности, приводится к текущей стоимости. Данный метод применяется, в частности, при банкротстве предприятий.

Специалисты различают три вида ликвидационной стоимости предприятий:

.упорядоченную, когда распродажа активов ликвидируемого предприятия осуществляется в течение разумного периода, с тем чтобы можно было получить максимально возможные цены продажи активов;

.ликвидационную стоимость прекращения существования активов предприятия, когда активы предприятия не продаются, а списываются и уничтожаются. Стоимость предприятия в этом случае представляет собой отрицательную величину, так как от владельца предприятия требуются определенные затраты на ликвидацию активов [6, с. 65].

2.Практический расчет стоимости предприятия

.1 Система показателей при оценке стоимости предприятия затратным подходом

С помощью приведенных ниже алгоритмов расчета можно выполнить расчет оценки стоимости бизнеса двумя методами затратного подхода. Эти методики широко используются для оценки действующих и обанкротившихся предприятий в России в настоящее время.

Методика чистых активов предприятия.

Под стоимостью чистых актив предприятия понимается величина, определяемая путем вычитания из суммы активов предприятия суммы долгосрочных и краткосрочных обязательств.

Алгоритм реализации методики чистых активов (скорректированной балансовой стоимости):

.Суммируются статьи баланса предприятия по активу (таблица 2).

.Суммируются обязательства (задолженности) предприятия по пассиву баланса (таблица 2).

.Из суммы активов вычитается сумма пассивов.

.К полученной разности прибавляется рыночная стоимость земли, и получается стоимость чистых активов предприятия.

Таблица 2 -Статьи балансовой стоимости имущества и обязательств предприятия

Активы предприятияПассивы предприятия (только обязательства)остаточная стоимость нематериальных активовцелевое финансирование и поступленияостаточная стоимость основных средстварендные обязательстваоборудование к установкедолгосрочные кредиты банковнезавершенные капитальные вложениядолгосрочные займыдолгосрочные финансовые вложениякраткосрочные кредиты банковпрочие необоротные активыкредиты банков для работниковпроизводственные запасыкраткосрочные займыживотныерасчеты с кредиторамиостаточная стоимость малоценных и быстроизнашивающихся предметовавансы, полученные от покупателей и заказчиковнезавершенное производстворасчеты с учредителямирасходы будущих периодоврезервы предстоящих расходов и платежейготовая продукцияпрочие краткосрочные пассивытоварыпрочие запасы и затратытовары отгруженныерасчеты с дебиторамиавансы, выданные поставщиками и подрядчикамикраткосрочные финансовые вложенияденежные средствапрочие оборотные активыИТОГО активы предприятияИТОГО обязательства предприятия

Корректировка статей баланса в целях оценки стоимости предприятия заключается как в нормализации бухгалтерской отчетности, так и в корректировке некоторых статей баланса предприятия:

)статья актива баланса «Долгосрочные и краткосрочные финансовые вложения». Из нее исключаются фактические затраты по выкупу собственных акций у акционеров;

)статья актива баланса «Дебиторская задолженность». Из нее исключается задолженность участников по взносам в уставной капитал;

)статья пассива баланса «Кредиторская задолженность». Из нее исключается задолженность участникам по выплате доходов.

После корректировки статей баланса предприятия можно рассчитать чистую стоимость его активов по указанному выше алгоритму.

Методика расчета ликвидационной стоимости.

Ликвидационная стоимость предприятия рассчитывается, как валовая выручка от ликвидации активов — затраты на ликвидацию — кредиторская задолжность.

При расчете ликвидационной стоимости предприятия, не находящегося в арбитражном процессе банкротства, необходимо учесть и вычесть из восстановительной (скорректированной) стоимости активов затраты на ликвидацию предприятия. Это административные издержки по поддержанию работы предприятия вплоть до завершения его ликвидации, выходные пособия и выплаты, расходы на перевозку проданных активов и др. Вырученная от продажи активов денежная сумма, очищенная от сопутствующих затрат, дисконтируется на дату оценки по повышенной ставке дисконта, учитывающей связанный с этой продажей риск.

Основные формулы:

для расчета валовой ликвидационной стоимости активов предприятия:

PV = FV * 1/(1+i/m)^n, где

PV — ликвидационная стоимость актива FV — скорректированная балансовая стоимость i — ставка дисконтирования m — 12 месяцев n — срок ликвидации, количество месяцев

— для расчета ставки дисконтирования:

WACC= Kd*Wd+Ks* Ws*(1-T)

Kd— стоимость привлечения заемного капитала;

Wd —доля заемного капитала в структуре капитала предприятия

Ks — стоимость привлечения акционерного капитала (обыкновенные акции);

Ws— доля обыкновенных акций в структуре капитала предприятия.

T -ставка налога на прибыль

— для расчета валовой стоимости затрат на ликвидацию с учетом графика ликвидации и ставки дисконта:

PV = PMT * [(1- 1/(1+i/m)^n)/i/m]

— сумма затрат на ликвидацию

2.2 Расчет стоимости бизнеса методом чистых активов и методом расчета ликвидационной стоимости

Рассмотрев два основных метода в оценке бизнеса затратным подходом, приведем пример расчета методом чистых активов и методом расчета ликвидационной стоимости.Выступим оценщиком ООО «Голдман Сакс».

Расчет методом чистых активов.

В бухгалтерском балансе предприятия ООО «Голдман Сакс», на период с 2009 по 2011 года, отражены следующие показатели:

Таблица 3 -Балансовая стоимость имущества и обязательств ООО «Голдман Сакс» за 2009-2011 гг., тыс. руб.

Показатель31.12.201131.12.201031.12.2009АктивыНематериальные активы000Основные средства4371461226517Доходные вложения в материальные ценности000Долгосрочные финансовые вложения0020198431Отложенные налоговые активы235475244147258365Прочие внеоборотные активы000Запасы0368368Налог на добавленную стоимость по приобрет. ценностям597810Дебиторская задолженность4435105585091705907Краткос. Финан. вложения (за исключ. денежных эквивалентов)217647547556985715767Денежные средства и денежные эквиваленты123299564048572410Прочие оборотные активы262944591815Итого стоимость имуществ2982422612877128679580ПассивыДолгосрочные заемные средства0021149925Отложенные налоговые обязательства000Долгосрочные оценочные обязательства185733824518509281Прочие долгосрочные обязательства000Краткосрочные заемные средства117355235345345305099Кредиторская задолженность3285615205930041Доходы будущих периодов000Краткосрочные оценочные обязательства250411675201653745Прочие краткосрочные обязательства000Итого стоимость обязательства1938257508631227648091

Рассчитаем стоимость чистых активов. Для этого нам необходимо провести корректировку данных по следующим строкам актива и пассива:

.«Долгосрочные и краткосрочные финансовые вложения»: из этой строки необходимо исключить стоимость собственных акций, выкупленных у акционеров, но т.к. данная стоимость, по данным бухгалтерского баланса, равна 0, то корректировка не проводится.

.«Дебиторская задолженность»: из нее исключается задолженность участников по взносам в уставной капитал. По данным бухгалтерской отчетности на 31.12.2011 эта задолженность отсутствует, т.е. графа не подлежит корректировке.

.«Кредиторская задолженность» составляет сумму в размере 328561 тыс. руб. и принимается к расчету, т.к. задолженность участников по взносам в уставной капитал отсутствует.

Таблица 4- Итоговый расчет стоимости чистых активов ООО «Голдман Сакс», тыс. руб.

Показатель31.12.2011АктивыНематериальные активы0Основные средства437Доходные вложения в материальные ценности0Долгосрочные финансовые вложения0Отложенные налоговые активы235475Прочие внеоборотные активы0Запасы0Налог на добавленную стоимость по приобретенным ценностям597Дебиторская задолженность443510Краткосрочные финансовые вложения (за исключением денежных эквивалентов)2176475Денежные средства и денежные эквиваленты123299Прочие оборотные активы2629Итого стоимость имуществ2982422ПассивыДолгосрочные заемные средства0Отложенные налоговые обязательства0Долгосрочные оценочные обязательства185733Прочие долгосрочные обязательства0Краткосрочные заемные средства1173552Кредиторская задолженность328561Доходы будущих периодов0Краткосрочные оценочные обязательства250411Прочие краткосрочные обязательства0Итого стоимость обязательства1938257Итого стоимость чистых активов1044165

Осталось рассчитать стоимость чистых активов предприятия, они равны разнице суммы активов и долговых обязательств предприятия:

982 422 тыс. руб. — 1 938 257 тыс. руб. = 1 044 165 тыс. руб.

Таким образом, итоговую рыночную стоимость собственного капитала ООО «Голдман Сакс» методом чистых активов составила 1 044 165 тыс. руб.

Расчет методом ликвидационной стоимости

Для оценки ликвидационной стоимости предприятия необходимо собрать информацию для осуществления расчета, в данном случае воспользуемся бухгалтерским балансом.

Допустим, что при инвентаризации не было обнаружено не стоящих на балансе предприятия активов, а ликвидация всех активов предприятия и погашение задолжностей займет 12 месяцев, товарно-материальных — 2 месяца.

Использование всего оборудования заморозится, и в связи с этим износ к расчету не принимается.

Далее необходимо определить валовую ликвидационную стоимость активов предприятия с учетом графика ликвидации и ставки дисконтирования.

Расчет ставки дисконтирования:

СК(III пассива)= 1 044 165

ДЗ(займы и кредиты)= 185 733

СК + ДЗ = 1 229 898

Ws = 85%

Wd = 15 %

По данным годового отчета 2011 года на предприятии в этом году дивиденды не выплачивались, поэтому Kd = ROE

ROE= (ЧП /среднегодовой капитал)* 100%

ЧП по данным отчета о прибыли и убытках равна 1 706

Среднегодовой капитал = (1 044 165 + 1 042 459)/2= 1 043 312

ROE= (1 706/ 1 043 312)* 100 = 0, 1635

WACC= 0, 1635*0, 15 + 0, 0825*0,85*(1-0,2)= 0.08

Рассчитаем валовую ликвидационную стоимость активов предприятия:

PV «Денежных средств» = 123 299 ( не подлежит дисконтированию)«Дебиторской задолженности» = 443 510/((1+ 0,0825/12)^12)= 408 389

PV «ТМЗ» = 0 /(1+0,0825/12)^2 = 0

Валовая выручка от ликвидации активов = 567 211

Представим, что затраты, связанные с содержанием активов до ликвидации, составят: по товарно-материальным запасам — 3000 руб. в месяц; управленческие расходы на ликвидацию компании -800 руб./мес. тогда

«ТМЗ» = 3000 (1-1/(1+0,0825/12)^2)/0,0825/12= 5934,5

«Управленческие расходы» =800 (1-1/(1+0,0825/12)^12)/0,0825/12 = 9181

Затраты на ликвидацию = 15 115,5

Ликвидационная стоимость предприятия = Валовая выручка от ликвидации активов — Затраты на ликвидацию — Кредиторская задолжность =

211- 15 115,5 — 328 561= 223 534,5 тыс. руб.

Таким образом, стоимость предприятия ООО «Голдман Сакс» методом чистых активов составила 1 044 165 тыс. руб, а ликвидационным методом 223 534,5 тыс. руб.Стоимость предприятия, посчитанная ликвидационным методом, меньше на 820 630 тыс. руб., что объясняется затратами на ликвидацию.

Заключение

По итогам проведенных исследований можно сделать следующие выводы: затратный подход к оценке стоимости бизнеса основывается на анализе баланса предприятия, что дает возможность сформировать объективную оценку, а также является наиболее достоверным в условиях нестабильной российской экономики по сравнению с доходным и сравнительным подходами к оценке, что обусловлено наличием достоверной исходной информации для расчёта, а также применением методов, традиционных для отечественной экономики к оценке стоимости бизнеса, основанных на анализе стоимости имущества предприятия и его задолженности.

В ходе решения поставленных задач можно сделать следующие выводы:

Затратный подход предполагает оценку предприятия с точки зрения величины его издержек.

Данный подход в оценке бизнеса имеет ряд преимуществ и недостатков. Главными преимуществами являются более обоснованные результаты оценки, в сравнении с другими подходами оценки.

Затратный подход включает две основные методики оценки: метод чистых активов и метод расчета ликвидационной стоимости.

Суть оценки предприятия методом чистых активов заключается в определении рыночной стоимости всех его активов: материальных, финансовых и нематериальных. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменения конъюнктуры рынка, используемых методов учета, как правило не соответствует рыночной стоимости.В результате встает вопрос о корректировке баланса предприятия. Для этого проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, затем определяется текущая стоимость всех его обязательств и из обоснованной рыночной стоимости суммы активов предприятия вычитают текущую стоимость всех обязательств, так как покупатель не будет оплачивать обязательства предприятия. Результат данных вычислений и будет показывать рыночную стоимость предприятия в рамках затратного подхода.

Метод ликвидационной стоимости применяется для оценки предприятий-банкротов или в случае банкротства в ближайшем будущем. Ликвидационная стоимость показывает, сколько денежных средств останется после продажи активов и погашения прямых затрат и других расходов. К прямым затратам при ликвидации предприятия относятся комиссионные консультантам (оценщики юристы и др. эксперты), налоги и сборы с продажи. К другим расходам можно отнести расходы, связанные с владением активами до их продажи и т.д.

В работе была использованы различные научные пособия, учебники.

В целом работа составляет целостный единый анализ понятия оценки стоимости предприятия затратным подходом, включающим определение затратного подхода, список показателей и расчет организации посредством затратного подхода.

Список использованной литературы

.Приказ Минфина РФ №10н, ФКЦБ РФ №03-6/нз от 21 января 2003г. «Об утверждении порядка оценки стоимости чистых активов акционерных обществ»

.Васляев Н.А. Оценка бизнеса и оценочная деятельность. Конспект лекций. Издательство «Приориздат» 2008. С. 50

.Валдайцев С.В. Оценка бизнеса: учебник. Издательство «Проспект» 2006. С. 62

.Просветов Г.И. Оценка бизнеса: задачи и решения. Учебно-методическое пособие. Издательство «Альфа» 2008. С. 98

.Масленкова О.Ф. Оценка стоимости предприятия (бизнеса). Учебное пособие. КНОРУС 2011. С. 24

.Балакин В.В., Григорьев В.В. Основы оценки бизнеса: учебно-практическое пособие. Издательство «Дело» 2009. С. 65

.Есипова В.А., Маховикова Г.А. Оценка бизнеса: учебное пособие. Издательство «Питер» 2010. С.76

.Галицкая С.В., Финансовый менеджмент. Финансовый анализ. Финансы предприятий. Учебное пособие, 2008. С. 140

.Берзон Н.И., Финансовый менеджмент. Издательский центр «Академия», 2006. С.45

.#»justify»>.#»justify»>.#»justify»>.#»justify»>Приложение

Таблица. Денежные потоки ООО «Голдман Сакс»

Баланс200920102011Основные средства2265171461437Оборотные средства799626758831632746510Итого активов2867958061287712982422СК103148910424591044165ДЗ21659203824518185733КО598888542617941752524Итого пассивы и СК2867958061287712982422

Таблица

Отчет о прибылях и убытках200920102011Объем продаж121674507Себестоимость (расходы по основной деятельности)120303220Амортизация43783Прочие расходы1768641Прибыль до выплаты процентов и налогов (Валовая прибыль)389175Проценты1497537Прибыль до налогообложения-647689Налоги (20%)3264Чистая прибыль (нераспределенная прибыль):-537833Капитализация прибыли (отражается в балансе как прибыль за год)Дивиденды (выплаты собственникам)

Таблица

Показатель200920102011Амортизация43783Прибыль до выплаты процентов и налогов (Валовая прибыль)389175Налоги (20%)3264Операционные денежные потоки429694Основные средства на конец года20424948Основные средства на начало года301998Амортизация43783Инвестиции в основные средства20166763Чистый оборотный капитал на конец года1498101Чистый оборотный капитал на начало года622079Прирост (уменьшение) чистого оборотного капитала879022Операционный денежный поток429694Инвестиции в основные средства20279853Прирост чистого оборотного капитала879022Денежные потоки от активов-20729181Уплаченные проценты1497537Чистые новые займы21149925Денежный поток кредиторам-19652388Выплаченные дивиденды0Чистый новый собственный капитал-37833Денежный поток акционерам37833Денежные потоки от активов-20729181Денежный поток кредиторам-19652388Денежный поток акционерам37833БАЛАНС денежных потоков

Курсовая работа: Оценка бизнеса затратным подходом

КУРСОВАЯ РАБОТА

по курсу: «Оценка бизнеса»

по теме: « ОЦЕНКА БИЗНЕСА ЗАТРАТНЫМ ПОДХОДОМ. МЕТОД РАСЧЁТА СТОИМОСТИ ЧИСТЫХ АКТИВОВ»

Введение

Продавая предприятие необходимо объективно оценить его возможности увеличивать свою стоимость, быть рентабельным, т.е. приносить доход собственнику. Т.е. необходимо рассчитать рыночную стоимость предприятия – наиболее вероятную цену предприятия, по которой оно будет продано.

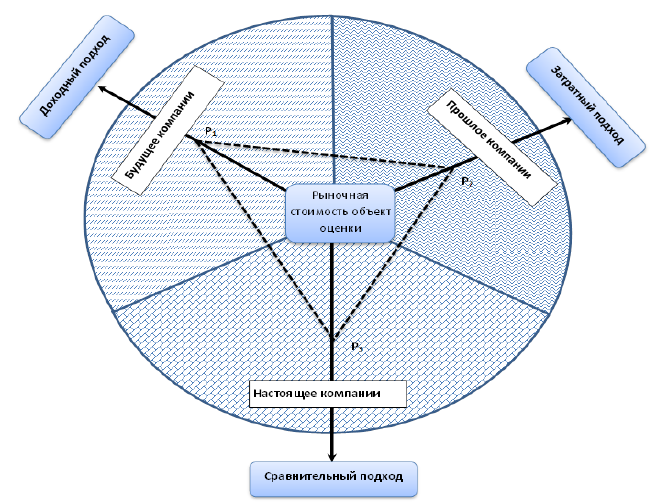

Расчет рыночной стоимости предприятия можно проводить тремя принципиально различными подходами: доходным подходом, рыночным (сравнительным) подходом и затратным (имущественным) подходом.

В данной курсовой работе используется затратный подход к оценке, актуальность которого обусловлена в 1-ую очередь наличием, как правило, достоверной исходной информации для расчёта, а также применением методов, традиционных для отечественной экономики к оценке стоимости бизнеса, основанных на анализе стоимости имущества предприятия и его задолженности.

Отсутствие необходимых условий для применения доходного и рыночного подходов обосновывает применение затратного подхода к оценке. Использование рыночного подхода ограничено отсутствием информации о продаже действующих предприятий, что не дает возможность использовать метод сделок. «Слабый» фондовый рынок ограничивает возможность применения метода рынка капиталов. А отсутствие рыночной информации о финансово-хозяйственной деятельности предприятий, аналогичных оцениваемому, исключает возможность использования метода оценочных мультипликаторов.

Отсутствие необходимой и достаточной рыночной информации о коэффициентах капитализации и дисконтирования доходов. Ограничивает применение методов доходного подхода (метода капитализации и метода дисконтирования денежных потоков)

Основная цель данной курсовой работы – оценить предприятие, определив его рыночную стоимость на текущий период.

Для достижения поставленной цели определены следующие задачи :

· Изучить теоретические аспекты оценки бизнеса доходным, имущественным и рыночным подходами.

· Определить положительные и отрицательные стороны применения имущественного подхода к оценке бизнеса.

· Выявить особенности применения данного подхода и в современных рыночных условиях, и на предприятии.

Объектом исследования в данной курсовой работе является применение затратного подхода к оценке бизнеса.

Предметом исследования является применение метода расчета стоимости чистых активов на предприятии.

Глава 1. Теоретические аспекты имущественного подхода к оценке бизнеса

1.1. Сущность и сфера применения имущественного подхода

Имущественный (затратный) подход в оценке бизнеса рассматривает стоимость предприятия с точки зрения понесенных издержек. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости. В результате перед оценщиком встает задача проведения корректировки баланса предприятия. Для осуществления этого предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, затем определяется текущая стоимость обязательств и, наконец, из обоснованной рыночной стоимости суммы активов предприятия вычитается текущая стоимость всех его обязательств. Результат показывает оценочную стоимость собственного капитала предприятия.

Собственный капитал = Активы — Обязательства.

Главный признак затратного подхода — это поэлементная оценка, то есть оцениваемый имущественный комплекс расчленяется на составные части, делается оценка каждой части, а затем стоимость всего имущественного комплекса получают путем суммирования стоимостей его частей.

Базовая формула в имущественном (затратном) подходе является: Собственный капитал = Активы — Обязательства.

Данный поход представлен двумя основными методами:

методом чистых активов;

методом ликвидационной стоимости.

Сфера применения

Подход к оценке на основе затрат является наиболее приемлемым:

-при оценке государственных объектов;

-при расчете стоимости имущества, которое предназначено для специального использования (без получения дохода) — это школы, больницы, здания почты культурные сооружения, вокзалы и т.д.;

-при переоценке основных фондов для бухгалтерского учета;

-при оценке в целях налогообложения и страхования при судебном разделе имущества;

— при распродаже имущества на открытых торгах.

1.2. Преимущества и недостатки имущественного подхода

Преимущества:

· основывается на оценке имеющихся активов, т. е. имеет объективную основу;

· при оценке отдельных составляющих активов могут использоваться все три подхода к оценке: доходный, затратный и рыночный.

Недостатки:

· статичен, т.е. не учитывает перспектив развития бизнеса;

· не принимает во внимание основные финансово – экономические показатели деятельности оцениваемого предприятия.

1.3. Основные этапы расчета стоимости бизнеса методом чистых активов

Расчет методом стоимости чистых активов включает несколько этапов:

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

2. Определяется обоснованная рыночная стоимость машин и оборудования.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость финансовых вложений, как долгосрочных, так и краткосрочных.

5. Товарно-материальные запасы переводятся в текущую стоимость.

6. Оценивается дебиторская задолженность.

7. Оцениваются расходы будущих периодов.

8. Обязательства предприятия переводятся в текущую стоимость.

9. Определяется стоимость собственного капитала путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

1.4 Оценка недвижимого имущества предприятия по обоснованной рыночной стоимости.

Оценка недвижимого имущества предприятия может быть дана с применением трех подходов: доходного, сравнительного (рыночного) и затратного.

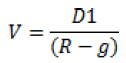

1.4.1.Применение доходного подхода

Доходный подход при оценке объектов недвижимости включает два метода:

• метод капитализации доходов;

• метод дисконтированных денежных потоков.

Капитализация дохода представляет собой совокупность методов и приемов, позволяющая оценивать стоимость объекта на основе его потенциальной возможности приносить доход. Метод капитализации доходов используется при оценке недвижимости, приносящей доход владельцу. Доходы от владения недвижимостью могут, например, представлять собой текущие и будущие поступления от сдачи ее в аренду, доходы от возможного прироста стоимости недвижимости при ее продаже в будущем. Результат по данному методу состоит как из стоимости зданий, сооружений, так и из стоимости земельного участка.

В качестве показателя, описывающего будущие доходы, выбирается чистый операционный доход. Он представляет собой рассчитанную устойчивую величину ожидаемого годового чистого дохода, полученного от оцениваемого имущества после вычета всех операционных расходов и резервов, но до обслуживания долга по ипотечному кредитованию, если таковое имеет место, и учета амортизационных отчислений. Чистый операционный доход базируется на предположении, что имущество будет сдано в аренду на условиях рыночной арендной платы, а также на том, что этот доход прогнозируется для одного наиболее характерного года.

Стоимость недвижимости рассчитывается по формуле:

С = ЧОД / Коэффициент капитализации,

Где С – текущая стоимость объекта недвижимости;

ЧОД – чистый операционный доход;

СК – ставка капитализации.

Расчет чистого операционного дохода начинается с расчета потенциального валового дохода (ПВД), представляющего собой ожидаемую суммарную величину рыночной арендной платы. И других доходов последнего до даты оценки года. Расчет ПВД требует от оценщика знания рынка аренды, к которому относится оцениваемое имущество. Как правило, величина арендной ставки зависит от местоположения объекта, его физического состояния, наличия коммуникаций, срока аренды и т.д.

Потенциальный валовой доход — доход, который можно получить от недвижимости при 100%-ном использовании без учета всех потерь и расходов. ПВД зависит от площади оцениваемого объекта и установленной арендной ставки и рассчитывается по формуле:

ПВД =П * Са, где

П — площадь, сдаваемая в аренду,

Са — арендная ставка за 1 квадратный метр.

То есть ПВД оцениваетсяна основе анализа текущих ставок и тарифов, существующих на рынке недвижимости для сравнимых объектов. Оценщик должен проводить сравнение оцениваемого имущества с другими аналогичными, сдаваемыми в аренду объектами собственности и делать поправки на различия между ними. Если объекты сходны за исключением одного или нескольких существенных компонентов, то поправки (корректировки) можно рассчитывать на основе рыночных данных. Когда же величину поправки нельзя подтвердить рыночными данными, оценщик определяет ее экспертным путем.

Однако, полученный расчетным путем ПВД может быть изменен из-за вакансий (недозагруженности) объекта собственности, недосбора арендной платы. То есть оцениваются предполагаемые потери от недоиспользования объекта недвижимости и потери при сборе платежей. Уменьшение ПВД на величину потерь даетвеличину действительного валового дохода (ДВД), который определяется по формуле:

ДВД = ПВД — Потери .

Для получения ЧОД проводится анализ расходов. Расходы владельца представляют собой текущие расходы, связанные с владением и эксплуатацией объекта недвижимости. Периодические расходы для обеспечения нормального функционирования объекта и воспроизводства дохода называютсяоперационными (эксплуатационные) расходы.

Операционные расходы принято делить на:

• условно-постоянные расходы;

• условно-переменные, или эксплуатационные, расходы;

• расходы на замещение, или резервы.

Кусловно-постоянным относятся расходы, размер которых не зависит от степени эксплуатационной загруженности объекта и уровня предоставляемых услуг (например, страховые платежи, арендная плата за землю, налог на имущество).

Кусловно-переменным относятся расходы, размер которых зависит от степени эксплуатационной загруженности объекта и уровня предоставляемых услуг. Условно-переменными расходами являются:

· коммунальные расходы (электричество, газ, телефон, вода, канализация, водопровод);

· вывоз мусора;

· расходы на содержание территории;

· расходы на управление, зарплату обслуживающему персоналу, а также связанные с ними налоги;

· договорные услуги: противопожарная система, лифт, охрана) и т. д.

Красходам на замещение относятся расходы на периодическую замену быстроизнашивающихся компонентов (обычно к таким компонентам относят кровлю, покрытие пола, санитарно-техническое оборудование, электроарматуру, замена мебели, телефонной системы). В расчете подразумевается, что деньги на это резервируются, хотя большинство владельцев недвижимости в действительности этого не делают. Если владелец планирует замену изнашивающихся компонентов в течение срока владения, то указанные отчисления необходимо учитывать при расчете стоимости недвижимости рассматриваемым методом.

Определяется прогнозируемый чистый операционный доходпосредством уменьшения ДВД на величину операционных расходов. Таким образом, ЧОД определяется по формуле:

ЧОД = ДВД — Операционные расходы

(за исключением амортизационных отчислений).

Рассчитывается коэффициент (ставка) капитализации. Ставка капитализации представляет собой коэффициент, устанавливающий зависимость стоимости объекта от ожидаемого дохода от эксплуатации. Существует несколько методов определения последнего:

• метод кумулятивного построения;

• метод определения коэффициента капитализации с учетом возмещения капитальных затрат;

• метод связанных инвестиций, или техника инвестиционной группы;

• метод прямой капитализации.

В данной курсовой работе используется метод кумулятивного построения:

Коэффициент капитализации в оценке недвижимости состоит из двух элементов:

• ставки дохода на инвестиции (ставка дохода на капитал) является компенсацией, которая должна быть выплачена инвестору за ценность денег с учетом фактора времени, риска и других факторов, связанных с конкретными инвестициями;

• нормы возврата (возмещения) капитала. Под возвратом капитала понимается погашение суммы первоначальных вложений. Причем этот элемент коэффициента капитализации применяется только к изнашиваемой, т.е. теряющей стоимость, части активов.

Ставка дохода на капитал строится на базе:

• безрисковой ставки дохода;

• премии за риск;

• премии за низкую ликвидность недвижимости;

• премии за инвестиционный менеджмент.

Безрисковая ставка дохода. Она используется в качестве базовой, к которой добавляются остальные (ранее перечисленные) составляющие. Для определения безрисковой ставки можно пользоваться как среднеевропейскими показателями по безрисковым операциям, так и российскими. В случае использования среднеевропейских показателей к безрисковой ставке прибавляется премия за риск инвестирования в данную страну, так называемый страновой риск. Безрисковая ставка определяет минимальную компенсацию за инвестирование в данный объект.

Премия за риск. Все инвестиции, за исключением ранее перечисленных, имеют более высокую степень риска, зависящую от особенностей оцениваемого вида недвижимости. Чем большим является риск, тем выше должна быть величина процентной ставки для его компенсации.

Премия за низкую ликвидность. Ликвидность показывает, насколько быстро недвижимость может быть превращена в наличные деньги. Недвижимость относительно низколиквидна. Особенно высока эта премия в странах, где слабо развита ипотека.

Премия за инвестиционный менеджмент. Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют. Инвестиционный менеджмент не следует путать с управлением недвижимостью, расходы по которому включаются в операционные расходы.

На последнем этапе метода капитализации доходов стоимость недвижимого имущества определяется посредством деления величины прогнозируемого чистого операционного дохода на коэффициент капитализации:

Стоимость имущества = ЧОД/Коэффициент капитализации.

1.4.2.Применение сравнительного (рыночного) метода

Сравнительный (рыночный) подход представлен:

· методом сравнения продаж;

· методом валового рентного мультипликатора.

Метод сравнения продаж. Данный метод основан на сопоставлении и анализе информации о продаже аналогичных объектов недвижимости, как правило, за последние 3-6 месяцев. Основополагающим принципом метода сравнительных продаж является принцип замещения, гласящий, что при наличии на рынке нескольких объектов инвестор не заплатит за данный объект больше стоимости недвижимости аналогичной полезности. Под полезностью понимается совокупность характеристик объекта, определяющих назначение, возможность и способы его использования, а также размеры и сроки получаемого в результате такого использования дохода. Данный метод является объективным лишь в случае наличия достаточного количества сопоставимой и достоверной информации по недавно прошедшим сделкам.

Этот метод требует базы данных по совершенным сделкам, включающей информацию об условиях и ценах сделок, продавцах и покупателях. Оценщик должен выяснить, действовал ли покупатель или продавец в условиях финансового давления, являлись ли обе стороны сделки независимыми, обладали ли они типичной для данного рынка информацией, действовали ли экономически рационально, было ли финансирование типичным для рынка. Для анализа сделок, произведенных с объектами, сопоставимыми с оцениваемым, необходимо выявить сегмент рынка, для которого эти объекты типичны.

Метод валового рентного мультипликатора (мультипликатора валового дохода). Валовой рентный мультипликатор — это отношение продажной цены или к потенциальному, или к действительному валовому доходу.

1.4.3.Применение затратного метода

Этот метод включает несколько этапов:

1. Определяется стоимость земельного участка, на котором находятся здания, сооружения.

2. Оценивается восстановительная стоимость или стоимость замещения здания и сооружения на действительную дату оценки.

Под восстановительной стоимостью подразумевается стоимость строительства в текущих ценах на действительную дату оценки точной копии оцениваемого объекта из тех же строительных материалов, при соблюдении тех же строительных стандартов, по такому же проекту, что и оцениваемый объект. В случае, если расчет восстановительной стоимости не представляется возможным или целесообразным, производится определение стоимости замещения.

Под стоимостью замещения подразумевается стоимость строительства в текущих ценах на действительную дату оценки объекта с полезностью, равной полезности оцениваемого объекта, однако с использованием новых материалов в соответствии с текущими стандартами, дизайном, планировкой.

Рассчитывается ли стоимость воспроизводства или замещения, должно быть отражено в отчете, причем выбор следует ясно обосновать для предупреждения неправильного понимания.

Определение полной стоимости строительства включает расчет:

• прямых издержек (стоимости материалов, амортизационных отчислений, стоимости временных зданий, сооружений, инженерных сетей, коммунальных услуг, заработной платы строительных рабочих, стоимости мероприятий по технике безопасности и т.п.);

• косвенных издержек на оплату профессиональных услуг архитекторов, инженеров по проектированию, бухгалтеров и юристов за консультирование, накладных расходов застройщиков, оплату лицензий, процентов по строительным ссудам, маркетинговых расходов на продажу или на перепродажу собственности, рекламных выплат в течение строительства, расходов на изменение права собственности. Использование издержек замещения вместо издержек воспроизводства в процессе оценки позволяет удалить некоторые «устаревшие» элементы;

• предпринимательского дохода.

Предпринимательский доход представляет собой сумму, которую инвестор планирует получить сверх затрат на осуществление проекта с учетом риска и доходности по сопоставимым объектам. С учетом мировой практики расчета предпринимательский доход определяется в 15% затрат на строительство.

Полная стоимость предпринимательский

стоимость = строительства + доход строительства

3. Рассчитываются все виды износа зданий и сооружений с учетом их физического, функционального, технологического и экономического устаревания.

Физическое устаревание — потеря стоимости собственности, связанная с использованием, изнашиванием, разрушением, увеличением стоимости обслуживания и прочими физическими факторами, приводящими к сокращению жизни и полезности объекта.

Функциональное устаревание — потеря стоимости собственности, связанная с невозможностью выполнять те функции, для которых она предназначалась. Функциональное устаревание является результатом внутренних свойств объекта собственности и связано с такими факторами, как конструкционные недостатки, избыточные операционные издержки, и проявляется в устаревшей архитектуре здания, удобствах планировки, инженерном обеспечении и т.д. Иначе говоря, объект перестает соответствовать современным стандартам с точки зрения его функциональной полезности.

Формой функционального устаревания являетсятехнологическое устаревание, под которым понимается потеря стоимости, вызванная изменениями в технологии, в результате которых актив становится менее продуктивным, более дорогим в эксплуатации.

Экономическое устаревание характеризуется потерей стоимости актива, вызванной внешними факторами, например изменениями, понизившими спрос, или возросшей конкуренцией.

4. Определяется остаточная стоимость зданий и сооружений как разность между стоимостью воспроизводства (стоимостью восстановления или стоимостью замещения) и совокупным износом.

5. Рассчитывается полная стоимость объекта недвижимости посредством прибавления к остаточной стоимости зданий и сооружений стоимости земельного участка.

Оценка стоимости земельного участка Различаются нормативная и рыночная стоимости земельного участка. Оценщик имеет дело, прежде всего, не с нормативной ценой земли, а с рыночной, складывающейся не в последнюю очередь под влиянием спроса и предложения. При оценке рыночной стоимости земельного участка необходимо определить состав оцениваемых прав на него.Частная собственность признается лишь для участков со следующими условиями использования:

· индивидуальное (жилищное) строительство;

· крестьянское (фермерское) хозяйство;

· личное подсобное, садоводческое или дачное хозяйство;

· приватизированные участки под предприятиями

Для оценки рыночной стоимости земельного участка необходимо иметь следующую информацию:

· титул собственности и регистрационные данные по земельному участку;

· физические характеристики участка (топография, инженерно-геологические, гидрогеологические характеристики участка, экологические параметры и т.д.);

· данные о взаимосвязи участка с окружением;

· экономические факторы, характеризующие участок (например, характер экономического развития района и т.д.).

Оценка рыночной стоимости участков осуществляется следующими основными методами:

• методом техники остатка для земли;

• методом средневзвешенного коэффициента капитализации;

• методом сравнения продаж;

• методом разбиения;

• методом капитализации;

• методом валового рентного мультипликатора.

На сегодняшний день в большинстве случаев объектом оценки является не абсолютное (полное) право собственности на земельный участок, а лишь право пользования долгосрочной арендой. Соответственно рыночным выражением этого оцениваемого права является уже не рыночная (продажная) стоимость земельного участка, а рыночная стоимость права долгосрочной аренды.

Оценка стоимости зданий и сооружений

Прежде чем перейти к оценке стоимости зданий и сооружений, оценщик должен не только ознакомиться с технической документацией, но и осуществить осмотр зданий и сооружений. Это позволит ему составить подробное описание объекта оценки, где будут даны характеристики внешних и внутренних конструкций, инженерных систем.

Оценка восстановительной стоимости или стоимости замещения осуществляется:

• методом сравнительной единицы (разрабатываются нормативы затрат на строительные работы, умножаются на площадь или объем оцениваемого объекта, вносятся поправки на особенности оцениваемого объекта);

• методом поэлементного расчета (разбивка здания на отдельные компоненты и расчет расходов, требуемых для установки конкретного компонента в строящемся здании на дату оценки);

• индексным способом оценки (балансовая стоимость объекта умножается на соответствующий индекс для переоценки основных фондов).

Определение износа зданий и сооружений

После определения полной стоимости восстановления или замещения из полученной величины вычитается износ для расчета остаточной стоимости объекта. Понятие «износ», используемое оценщиками, и понятие «износ», используемое бухгалтерами, отличаются друг от друга.

Термин «износ» в теории оценки понимается как утрата полезности объекта, а, следовательно, и его стоимости по различным причинам, в связи с физическим разрушением, функциональным и внешним устареванием, а не только вследствие фактора времени. Этот термин в ином смысле употребляется в бухгалтерском учете, где под износом понимается механизм переноса издержек на себестоимость продукции на протяжении нормативного срока службы объекта.

Физический износ — уменьшение стоимости имущества, вследствие потери его элементами своих первоначальных свойств.

Функциональный износ — уменьшение стоимости имущества, вследствие потери способности использоваться по своему прямому назначению.

Внешний износ вызывается изменениями по отношению к оцениваемому объекту факторов: «старение» окружения, изменения экологических условий, изменение ситуации на рынке, изменение финансовых и законодательных условий и т. д.

В практике оценки применяется несколько методов определения износа зданий и сооружений:

· метод срока жизни;

· метод разбиения;

1.4.4.Метод «Срока жизни»

Сущность метода «срока жизни» для определения износа заключается в предположении, что потери стоимости объекта по причине износа пропорциональны его возрасту. Этот метод основан, главным образом, на осмотре объекта и базируется на определении соотношения «эффективного возраста» и «срока экономической жизни», который приравнивается к соотношению «совокупного износа» и «восстановительной стоимости».

Срок физической жизни — период времени, в течение которого объект собственности реально существует (от даты ввода в эксплуатацию и до момента его разрушения).

Срок экономической жизни — период времени, в течение которого объект собственности вносит вклад в стоимость имущества, включая извлечение прибыли из его использования.

Физический возраст — период времени от даты ввода в эксплуатацию до даты оценки.

Эффективный возраст — возраст «на сколько лет выглядит объект собственности» с учетом его технического состояния, внешнего вида, дизайна и экономических факторов, влияющих на его стоимость.

Оставшийся срок экономической жизни — период времени от даты оценки до конца экономической жизни, то есть до даты, когда объект прекращает вносить вклад в стоимость имущества (его вклад становится равным нулю вследствие старения).

1.5. Оценка рыночной стоимости машин и оборудования

После определения рыночной стоимости недвижимости оценщик должен рассчитать рыночную стоимость технического оснащения предприятия, т.е. стоимость его рабочих и силовых машин, измерительных и регулирующих приборов, оборудования, устройств, вычислительной техники, транспортных средств и т. д.

Объекты машин и оборудования характеризуются следующими отличительными чертами:

• не связаны жестко с землей;

• могут быть перемещены в другое место без причинения невосполнимого физического ущерба, как самим себе, так и той недвижимости, к которой они были временно присоединены;

• могут быть как функционально самостоятельными, так и образовывать технологические комплексы.

При оценке машин и оборудования важным является правильность выбора методов оценки. Эти методы опираются на три подхода: затратный, сравнительный (рыночный), доходный.

1.5.1.Затратный подход к оценке машин и оборудования .

Он основывается на принципе замещения. Для определения стоимости восстановления или стоимости замещения, являющихся базой расчетов в затратном подходе, необходимо рассчитать затраты (издержки), связанные с созданием, приобретением и установкой оцениваемого объекта.

Под стоимостью восстановления оцениваемых машин и оборудования понимается либо стоимость воспроизводства их полной копии в текущих ценах на дату оценки, либо стоимость приобретения нового объекта, полностью идентичного данному по конструктивным, функциональным и другим характеристикам тоже в текущих ценах. Остаточная же стоимость определяется как восстановительная стоимость за вычетом совокупного износа.

Под стоимостью замещения оцениваемой машины или оборудования понимается минимальная стоимость приобретения аналогичного нового объекта, максимально близкого к оцениваемому по всем функциональным, конструктивным и эксплуатационным характеристикам, в текущих ценах. Остаточная стоимость замещения определяется как стоимость замещения за вычетом износа.

При установлении сходства машин и оборудования можно выделить три уровня:

• функциональное сходство (по области применения, назначению);

• конструктивное сходство (по конструктивной схеме, составу и компоновке элементов);

• параметрическое сходство (по значению параметров).

При полном достижении функционального, конструктивного и параметрического сходств принято говорить об идентичности объектов, а при приблизительном и частичном сходствах — об аналогичности.

В затратном подходе в оценке машин и оборудования можно выделить следующие основные методы:

• метод расчета по цене однородного объекта (оценщик при использовании данного метода подбирает однородный объект, похожий на оцениваемый, прежде всего, по технологии изготовления, используемым материалам, конструкциям, цена на которые должна быть известна, определяет полную себестоимость производства, рассчитывает полную себестоимость оцениваемого объекта и определяет его восстановительную стоимость);

• метод поэлементного расчета (составляется перечень комплектующих узлов и агрегатов оцениваемого объекта, собирается ценовая информация по ним, определяется полная себестоимость объекта оценки и рассчитывается его восстановительная стоимость);

• индексный метод оценки ( осуществляется приведение базовой стоимости объекта оценки, т. е. первоначальной балансовой стоимости или восстановительной стоимости по предыдущей переоценке к современному уровню с помощью индекса или цепочки индексов изменения цен по соответствующей группе машин или оборудования за соответствующий период).

Физический износ машин и оборудования преимущественно измеряется методами:

· Метод срока жизни. Процент физического износа при применении данного метода рассчитывается как отношение эффективного возраста к сроку экономической жизни.

· Метод укрупненной оценки технического состояния. Целесообразно использовать специальные оценочные шкалы.

Функциональный износ. Он представляет собой потерю стоимости, вызванную либо появлением более дешевых машин, оборудования, либо производством более экономичных и производительных аналогов. Функциональный износ определяется экспертно, либо на основании модели:

Внешний износ определяется методом связанных пар продаж. Сравниваются два сопоставимых объекта, один из которых имеет признаки внешнего износа, а другой — нет. Разница в ценах продаж трактуется как внешний (экономический) износ.

Сравнительный (рыночный) подход к оценке стоимости машин и оборудования представлен, прежде всего, методом прямого сравнения. Объект-аналог должен иметь то же функциональное назначение, полное квалификационное подобие и частичное конструкторско-технологическое сходство.

Расчет методом прямого сравнения продаж осуществляется в несколько этапов.

1. Нахождение объекта-аналога.

2. Внесение корректировок в цену аналога. Корректировки бывают двух видов:

• коэффициентные, вносимые умножением на коэффициент;

• поправочные, вносимые прибавлением или вычитанием абсолютной поправки.

При применении метода прямого сравнения следует соблюдать определенную последовательность при внесении поправок: в первую очередь делаются коэффициентные корректировки, а потом — поправочные.

1.5.2.Доходный подход в оценке машин и оборудования

Для реализации доходного подхода необходимо спрогнозировать ожидаемый доход от оцениваемого объекта. Применительно к машинам и оборудованию напрямую решить эту задачу невозможно, так как доход создается всем производственно-имущественным комплексом. При использовании доходного подхода предлагается поэтапное решение задачи:

1. Рассчитывается операционный доход от функционирования производственной системы (либо всего предприятия, либо цеха или участка).

2. Методом остатка определяется та часть дохода, которую можно отнести к машинному парку этой системы.

3. С помощью метода дисконтирования или метода капитализации определяется стоимость всего машинного парка.

3. Оценка стоимости нематериальных активов

В ряде российских нормативных документов дается определение нематериальных активов, рассматриваются их виды. Исходя из изложенного в этих документах материала можно отметить, что к нематериальным активам относятся активы:

• либо не имеющие материально-вещественной формы, либо материально-вещественная, форма которых не имеет существенного значения для их использования в хозяйственной деятельности;

• способные приносить доход;

• приобретенные с намерением использовать в течение длительного периода (свыше одного года).

Нематериальные активы можно подразделитьна четыре основные группы:

1.Интеллектуальная собственность:

· права на объекты промышленной собственности;

· права на секреты производства (ноу-хау);

· права на объекты авторского права.

2. Имущественные права (права пользования земельными участками, природными ресурсами, водными объектами). Подтверждением таких прав служит лицензия.

3. Организационные расходы (гонорары юристамза составление учредительных документов, услуги за регистрацию фирмы и т.д.), но все эти расходы осуществляются в момент создания предприятия.

4. Цена фирмы — стоимость ее деловой репутации

В практической деятельности на предприятии часто встает проблема оценки нематериальных активов. Это происходит в связи с:

• куплей-продажей прав на объекты интеллектуальной собственности;

• добровольной продажей лицензий на использование объектов интеллектуальной собственности;

• принудительным лицензированием и определением ущерба в результате нарушения прав интеллектуальной собственности;

• внесением вкладов в уставный капитал;

• оценкой бизнеса;

• акционированием, приватизацией, слиянием и поглощением;

• оценкой нематериальных активов предприятия, проводимой в целях внесения изменений в финансовую отчетность.

Работа по оценке нематериальных активов, прежде всего интеллектуальной собственности в составе нематериальных активов, производится в определенной последовательности. Осуществляется экспертиза:

· объектов интеллектуальной собственности;

· охранных документов (патентов и свидетельств);

· прав на интеллектуальную собственность.

1.5.3.Применение доходного подхода в оценке нематериальных активов

Доходный подход представлен:

• методом избыточных прибылей;

• методом дисконтированных денежныхпотоков;

• методом освобождения от роялти;

• методом преимущества в прибылях.

Метод избыточных прибылей основан на предпосылке о том, что избыточные прибыли приносят предприятию не отраженные в балансе нематериальные активы, обеспечивающие доходность на активы и на собственный капитал выше среднеотраслевого уровня. Этим методом оценивают преимущественно стоимость гудвилл.

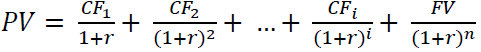

Метод дисконтированных денежных потоков. При дисконтировании денежных потоков проводятся следующие работы:

1. Определяется ожидаемый оставшийся срок полезной жизни, т.е. период, течение которого прогнозируемые доходы необходимо дисконтировать.

2. Прогнозируются денежный поток (ДП), прибыль, генерируемая нематериальным активом.

3. Определяется ставка дисконтирования.

4. Рассчитывается суммарная текущая стоимость будущихдоходов.

5. Определяется текущая стоимость доходов от нематериального актива в постпрогнозный период (если в этом есть необходимость).

6. Определяется сумма всех стоимостей доходов в прогнозный и постпрогнозный периоды.

Метод освобождения от роялти. Этот метод используется для оценки стоимости патентов и лицензии. Владелец патента предоставляет другому лицу право на использование объекта интеллектуальной собственности за определенное вознаграждение (роялти), которое выражается в процентах от общей выручки, полученной от продажи товаров, произведенных с использованием патентованного средства.

Метод преимущества в прибылях. Часто этим методом оценивается стоимость изобретений. Она определяется тем преимуществом в прибыли, которое ожидается получить от их использования. Под преимуществом в прибыли понимается дополнительная прибыль, обусловленная оцениваемым нематериальным активом.

Она равна разности между прибылью, полученной при использовании изобретений, и той прибылью, которую производитель получает от реализации продукции без использования изобретения. Это ежегодное преимущество в прибыли дисконтируется с учетом предполагаемого периода его получения.

2.2. Оценка стоимости оборотных активов предприятия .

Оценка производственных запасов. Производственные запасы оцениваются по текущим ценам с учетом затрат на транспортировку и складирование. Устаревшие запасы списываются.

Оценка расходов будущих периодов. Они оцениваются по номинальной стоимости, если еще существует связанная с ними выгода. Если же выгода отсутствует, то величина расходов будущих периодов списывается.

Оценка дебиторской задолженности. Требуются анализ дебиторской задолженности по срокам погашения, выявление просроченной задолженности с последующим разделением ее на:

• безнадежную (она не войдет в экономический баланс);

• реальную, т.е. ту, которую предприятие еще надеется получить (она войдет в экономический баланс).

При анализе дебиторской задолженности оценщик должен проверить, не являются ли сомнительными векселя, выпущенные другими предприятиями. Несписанная дебиторская задолженность оценивается дисконтированием будущих основных сумм и выплат процентов к их текущей стоимости.

Оценка денежных средств. Эта статья не подлежит переоценке.

Определяется стоимость собственного капитала путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Глава 2. Расчёт стоимости бизнеса имущественным подходом на примере ООО «Вахидас»

Краткое описание объекта исследования

ЗАО «Прогмат» основано в 1999 году. Основным направлением его деятельности является разработка и производство магнитов различного диаметра на основе МДП (мелко-дисперсионного порошка).

2. Расчёт стоимости предприятия методом чистых активов

2.1 Определение стоимости внеоборотных активов предприятия.

Оценке стоимости зданий и сооружений предшествует технический осмотр здания. Это позволит ему составить подробное описание объекта оценки, где будут даны характеристики внешних и внутренних конструкций, инженерных систем. Ниже приведен пример осмотра.

Таблица 1.

Конструктивные элементы зданий.

| Конструктивный элемент | Характеристика | Техническое состояние |

| Фундаменты | Железобетонные | Трещины цоколя, частичное разрушение блоков |

| Перегородки | Кирпичные | Отслоение штукатурки стен и карнизов |

| Перекрытия | Кирпичные | Ослабление кирпичной кладки, глубокие трещины в местах сопряжения со смежными конструкциями |

| Перекрытия | Железобетонные | Усадочные трещины в плитах, следы протечек на стенах и плитах в местах опирания плит на наружные стены |

| Кровля | Шиферная по деревянной обрешетки | Отколы и трещины, протечки. |

| Полы | Линолеум, керамическая плитка | Сколы и трещины керамической плитки |

| Наружная отделка | Оштукатурено | Отслоение и отпадение штукатурки стен |

| Внутренняя отделка | Клеевая побелка потолков, масляная окраска стен | Следы протечек, ржавые пятна, отслоение и отпадение штукатурки, массовые пятна на окрашенной поверхности и т. д. |

2.1.1. Определение стоимости недвижимости затратным методом .

Для определения стоимости недвижимости необходимо рассчитать общую площадь предприятия. В нашем случае площадь ЗАО «Прогмат» будет определяться суммированием следующих площадей:

Таблица 2.

Расчет объемов зданий и фактических площадей застройки .

| Наименование | Площадь, кв. м | Высота, м | Объем, м |

| Здание 1 | 3126 | 16,2 | 50641 |

| Здание 2 | 996 | 16,4 | 16334 |

| Здание 3 | 109 | 4,3 | 468 |

| Здание 4 | 679 | 15,8 | 10731 |

Таблица 3.

Сводная таблица определения рыночной стоимости зданий.

| 1. Общие сведения | ||||

| Наименование объекта | Здание 1 | Здание 2 | Здание 3 | Здание 4 |

| Назначение |

Служебное |

Служебное | Служебное | Служебное. |

| Год постройки | 1964 | 1973 | 1973 | 1983 |

| 2. Определение восстановительной стоимости | ||||

| Единица измерения | куб. м | куб. м | куб. м | куб. м |

| Стоимость ед. измерения, руб. | 27 | 23 | 20 | 24 |

|

Объем (площадь) |

50641 | 16334 | 468 | 10731 |

| Коэффициент пересчета в цены 1984г. | 1,21 | 1,21 | 1,21 | 1,21 |

| Коэффициент пересчета в текущие цены | 9,75 | 9,75 | 9,75 | 9,75 |

| Полная восстановительная стоимость, руб. | 12546181 | 4433047 | 110448 | 3039019 |

| Сети канализации | 73008 | |||

| 23794759 | ||||

| 3. Определение остаточной восстановительной стоимости | ||||

| Физический износ, % | 50 | 51 | 56 | 53 |

| Потеря стоимости из-за физического износа, руб. | 8067716 | 2261408 | 62326 | 1611671 |

| Остаточная восстановительная стоимость | 8067716 | 2172724 | 48971 | 1429218 |

| 4. Определение рыночной стоимости | ||||

| Функциональный износ, % | 6 | 6 | 6 | 6 |

| Внешний износ, % | 6 | 6 | 6 | 6 |

| Рыночная стоимость (без НДС), руб. | 7099590 | 1911998 | 43094 | 1257711 |

| Всего | 10312394 |

На основе данных таблицы 3. Рыночная стоимость, определенная затратным методом составляет 10312394 руб.

2.1.2. Определение стоимости недвижимости методом капитализации дохода.

Метод используется при оценке недвижимости, приносящей доход владельцу. Потоки дохода в период владения и выручка от последующих перепродаж имущества капитализируются в текущую стоимости с помощью коэффициента капитализации. Таким образом, формула для расчета стоимости имущества на дату оценки имеет вид:

С = ЧОД / Коэффициент капитализации.

Процедура расчетов имеет следующую последовательность:

1. Рассчитываем(ПВД), представляющий собой ожидаемую суммарную величину рыночной арендной платы и других доходов.

Проведём анализ доходов предприятия. Все доходы для оцениваемого объекта прогнозируются на основе арендной платы для помещений различного функционального назначения. Размер рыночной арендной ставки, найденной в результате исследования рынка (корректировка методом относительного сравнительного анализа) составляет 155 руб. за квадратный метр в месяц с учетом коммунальных платежей. Следовательно, годовой размер арендной платы составляет 1860 руб. Других доходов, которые могут быть получены в процессе владения имуществом, у предприятия нет.

Таким образом, ПВД объекта площадью 12348 кв. м составит:

ПВД = 15311520 руб.

2. Полученный расчетным путём потенциальный валовый доход может быть изменён из-за предполагаемых потерь, связанных с незагруженностью помещений, смены арендаторов и неуплаты арендной платы – оценщик должен учитывать, что всегда имеется вероятность того, что часть арендной платы в течении прогнозируемого периода владения имуществом не будет собрана. В нашем случае средняя загрузка составляет 40%, поэтому потери от недозагрузки составляют:

ПН = 13780368 руб.

Установим допуск «на вакансии и недосбор денежных средств» в размере 10%. Поэтому сумма потерь составит:

П = 2296728 руб.

Таким образом, величина действительного валового дохода составит:

ДВД = 6890184 руб.

3. Для получения чистого операционного дохода (ЧОД) оценщик проводит анализ расходов.

Анализ расходов. Расходы владельца имущественного комплекса делятся на три группы: постоянные (фиксированные) расходы, не зависящие от степени загруженности объектов собственности; операционные (эксплуатационные) расходы – расходы на содержание имущества, предоставление услуг для арендаторов и поддержание потока дохода; резерв на замещение (при оценке учитывается). Таким образом, общий список расходов состоит из следующих основных статей:

Налог на имущество (2 %) – 459346 руб.

Коммунальные платежи (5 руб. за кв. м. в месяц) – 655740 руб.

Страховые платежи (2 %) – 459346 руб.

Резервы на капитальный ремонт (1,2 %) – 275608 руб.

Резервы на текущий ремонт (1,1 %) – 252640 руб.

Расходы на управление объектом (10 %) – 2296728 руб.

ЧОД = 741828 руб.

4. Определяем ставку капитализации.

В данной курсовой работе для расчета ставки капитализации используется метод кумулятивного построения, исходя из которогопроцентная ставка может быть разбита на четыре составляющие:

· Безрисковая составляющая – 12%,

· Компенсация за риск – 5%,

· Компенсация за низкую ликвидность – 3%,

· Компенсация за управление инвестициями – не учитываем,

· Суммарное значение ставки капитализации – 20%.

Формула для расчета стоимости имущества на дату оценки имеет вид:

С = ЧОД/СК

Таблица 4.

Расчет стоимости недвижимости методом прямой капитализации .

| Потенциальный валовый доход | 22967280 руб. |

| Действительный валовый доход | 6890184 руб. |

| Эксплуатационные расходы | 3940061 руб. |

| Чистый операционный доход | 2950123,2руб. |

| Ставка капитализации | 20 % |

| Стоимость объекта | 14750616 руб. |

На основе данных таблицы 4. рыночная стоимость недвижимости, рассчитанная методом капитализации дохода, составляет 14750616 руб.

2.1.3 Оценка недвижимости методом сравнения продаж.

Данный метод основывается на том, что стоимость любого имущества зависит от цен, которые сложились к настоящему моменту на рынке недвижимости на аналогичной или схожее имущество.

Согласно методу сравнения продаж, стоимость объекта недвижимости определяется ценами недавних сделок купли-продажи схожих по своим характеристикам (сравнимых) объектов, после внесения к этим ценам поправок, компенсирующих отличия между оцениваемой и сравниваемой недвижимостью. На этапе сбора исходной информации не удалось найти данные о сделках купли-продажи объектов, сходных с оцениваемым. Причиной стало сокрытие данных об условиях продажи и реальной цене объекта. Предложений о продаже подобных объектов не было найдено. Поэтому не было возможности применить данный метод на практике.

Исходя их стоимости недвижимости, определенной затратным и доходным подходам Цобосн = 11643860 руб.

2.2. Определение стоимости оборотных активов предприятия.

2.2.0 Запасы и затраты предприятия.

2.2.1. Запасы материальных ресурсов группируются в соответствии с их ликвидностью для выявления размера неликвида в целях дальнейшего списания. Оценка стоимости запасов материальных ресурсов предприятия затратным методом в рамках затратного подхода осуществляется на основе финансовых документов по цене их приобретения. В нашем случае она составляет – 151200 руб.

Применяя рыночный метод к оценке стоимости запасов материальных ресурсов предприятия запасы оцениваем по текущим рыночным ценам. Исходя из этого, можно сделать вывод, что реализовать без потери стоимости представляется возможным 70 % материальных ресурсов, т. е. – 105840 руб. С частичной потерей стоимости 20 %, т. е. – 30240 руб., остальные 10 % являются неликвидными и списываются. Таким образом, рыночная стоимость запасов составляет:

С = 136080 руб.

Цобосн = 142128 руб.

2.2.2. Оценка стоимости готовой продукции осуществляется по производственной себестоимости и составляет 12600 руб.

2.2.3. Незавершенное производство оценивается по фактическим затратам и составляет 6112800 руб.

2.2.4. Расходы будущих периодов оценивается по стоимости их возможного погашения, и составляют 259500 руб.

2.3. НДС по приобретенным ценностям . Сумма статьи НДС по приобретенным материальным ценностям подтверждаются наличием соответствующих документов (счет-фактура), оценивается по балансовой стоимости и составляет 32400 руб.

2.4. Дебиторская задолженность .

В активах баланса оцениваемого предприятия числится только краткосрочная дебиторская задолженность. Для оценки дебиторской задолженности был проведен её анализ. Составлялся список дебиторов, определялся срок возврата долга, анализировались возможности возврата долга в сроки, предусмотренные соответствующими договорами. 90% суммы дебиторской задолженности признана реальной к получению, оценена по текущей стоимости и составляет 5519340 руб. 10% величины дебиторской задолженности (613260 руб.) признана сомнительной (безнадежной) к получению и списана с баланса предприятия.

2.5. Денежные средства оцениваются по их балансовой стоимости и составляют 2563500 руб.

2.6. Оценка стоимости кредиторской задолженности.

Изучение структуры краткосрочной задолженности позволило сделать вывод: корректировку данной статьи проводить не следует, так как платежи по этим задолженностям являются обязательными.

Величина кредиторской задолженности принята по балансу предприятия без корректировок и составляет 11266200 руб.

Корректировка баланса предприятия

| Актив | ||

| Балансовая стоимость |

Рыночная стоимость |

|

| I . Внеоборотные активы | ||

| 1.1.Нематериальные активы | ||

| 1.2. Основные средства | 9948000 | 9703217 |

| 1.3.Незавершенное производство | ||

| 1.4. Долгосрочные финансовые вложения | ||

| Итого IА: | 9948000 | 9703217 |

| II . Оборотные активы | ||

| 2.1. Запасы и затраты | 5670000 | 5662440 |

| 2.2. НДС | 27000 | 27000 |

|

2.3. Дебиторская задолженность |

5110500 | 4599450 |

| 2.4. Денежные средства | 2563500 | 2563500 |

|

2.5. Краткосрочные финансовые вложения |

||

| Итого IIА | 13371000 | 12852390 |

| Итого ВБ | 23319000 | 22555607 |

| Пассив | ||

| III. Капиталы и резервы | ||

| 3.1. Уставный капитал | 7500 | 7500 |

| 3.2. Добавочный капитал | 12148500 | 12148500 |

| 3.3. Резервный капитал | ||

| 3.4. Фонд социальной сферы | ||

| 3.5. Нераспределенная прибыль (убыток) прошлых лет | 1774500 | 1011107 |

| 3.6. Нераспределенная прибыль (убыток) текущего года | ||

| Итого IIIП | 13930500 | 131671107 |

| IV. Долгосрочные пассивы | ||

| V. Краткосрочные пассивы | ||

| 5.1. Краткосрочная кредиты | ||

| 5.2. Краткосрочная кредиторская задолженность | 9388500 | 9388500 |

| Итого VП | 9388500 | 9388500 |

| Итого ВБ | 23319000 | 22555607 |

Вывод: Рыночная стоимость ООО «Вахидас», рассчитанная методом чистых активов составляет 131671107 руб.

Заключение

По итогам проведенных исследований можно сделать следующие выводы: затратный подход к оценке стоимости бизнеса основывается на анализе баланса предприятия, что дает возможность сформировать объективную оценку, а также является наиболее достоверным в условиях нестабильной российской экономики по сравнению с доходным и сравнительным подходами к оценке, что обусловлено наличием достоверной исходной информации для расчёта, а также применением методов, традиционных для отечественной экономики к оценке стоимости бизнеса, основанных на анализе стоимости имущества предприятия и его задолженности.

Метод чистых активов, использованный в данной курсовой работе, позволяет оценить предприятие с точки зрения издержек на его создание при условии, что предприятие останется действующим. Для определения рыночной стоимости собственного капитала предприятия все активы предприятия оценивались по рыночной стоимости и из полученной суммы вычиталась стоимость обязательств предприятия.

Корректировка статей актива баланса проводилась по следующим основным направлениям: здания, запасы, дебиторская задолженность.