Оборотные активы — один из ресурсов, без которого невозможна коммерческая деятельность предприятия. Расчет и анализ показателей оборачиваемости оборотных активов, характеризующих эффективность управления этим ресурсом, будут рассмотрены в настоящей статье.

Оборотные активы, их состав и показатели для анализа

Систематический анализ коммерческой деятельности предприятия как элемент эффективного управления строится на расчете ряда показателей и нормировании их значений. Сопоставление фактических и нормативных показателей позволяет выявлять различные закономерности в бизнес-процессах, устранять риски, своевременно и правильно принимать управленческие решения.

Основным источником информации для расчета аналитических коэффициентов служит бухгалтерская отчетность.

Подробнее читайте в статье «Методика анализа бухгалтерского баланса организации»

Значительная часть расчетов основывается на сведениях о движении и остатках оборотных активов.

К оборотным активам относятся следующие виды активов предприятия:

- запасы, в том числе сырье, материалы, товары для перепродажи и товары отгруженные, готовая продукция, расходы будущих периодов;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения;

- денежные средства.

В соответствии с ПБУ 4/99 «Бухгалтерская отчетность организации» данные об оборотных активах предприятия содержатся в разделе II бухгалтерского баланса. Часто в литературе можно встретить термины «оборотные средства» или «средства в обороте».

Величина оборотных активов используется при расчете следующих показателей:

- рентабельности;

См. статью «Показатели рентабельности — коэффициент и уровень»

- ликвидности;

См. статью «Анализ ликвидности бухгалтерского баланса»

- финансовой устойчивости.

См. статью «Коэффициент обеспеченности собственными оборотными средствами»

Остановимся более подробно на анализе оборачиваемости оборотных активов, являющемся одним из аспектов, характеризующих деловую активность предприятия.

Для чего нужен анализ оборачиваемости оборотных активов

Динамика показателей, характеризующих оборачиваемость оборотных средств, обязательно раскрывается в информации, сопутствующей бухгалтерской отчетности (пп. 31, 39 ПБУ 4/99), в составе группы коэффициентов, позволяющих заинтересованным пользователям бухгалтерской отчетности оценить финансовую устойчивость, ликвидность и деловую активность предприятия. Оборотные активы и их справедливая оценка подвергаются тщательной проверке в процессе аудита бухгалтерской отчетности.

Грамотное управление средствами в обороте позволяет эффективно привлекать кредитные источники для финансирования текущей деятельности. Для оценки кредитоспособности предприятия банки пользуются общеизвестными показателями оценки финансово-хозяйственной деятельности. На основе ранжирования этих показателей предприятию присваивается определенный рейтинг, от которого зависят условия кредитования, в том числе кредитная ставка, объем обеспечения и срок кредитования. Оборотные активы также могут быть обеспечением по кредитным обязательствам.

Наличие системы аналитических коэффициентов значительно облегчает диалог с налоговыми органами, если необходимо объяснить причины возникновения сезонных убытков. Оборотные активы могут послужить причиной превышения вычетов по НДС над суммой НДС к начислению.

Рассмотрим порядок расчета показателей оборачиваемости.

Коэффициент оборачиваемости оборотных активов

Коэффициент оборачиваемости показывает, сколько раз в рассматриваемом периоде оборотные активы трансформируются в денежные средства и обратно. Коэффициент рассчитывается по формуле:

Коб = В / ССОА,

где: Коб — коэффициент оборачиваемости оборотных активов;

В — выручка за год либо другой анализируемый период;

ССОА — средняя стоимость оборотных активов за период анализа.

Следует обратить внимание на расчет средней стоимости оборотных активов. Для целей получения наиболее корректного значения коэффициента оборачиваемости имеет смысл разделить анализируемый период на равные промежутки и вычислить среднюю стоимость по следующей формуле:

ССОА = (СОА0 / 2 + СОА1 + СОАn / 2) / (n – 1),

где: ССОА — средняя стоимость оборотных активов за период анализа;

СОА0 — сальдо средств в обороте на начало анализируемого периода;

СОА1, СОАn — сальдо средств в обороте на конец каждого равного промежутка анализируемого периода;

n — количество равных промежутков времени в анализируемом периоде.

Такой способ расчета средней стоимости средств в обороте позволит учесть сезонные колебания остатков, а также влияние внешних и внутренних факторов.

Тем не менее значение рассчитанного коэффициента оборачиваемости дает лишь общую информацию о состоянии деловой активности предприятия и не представляет ценности для управления без анализа его динамики, сопоставления с нормативными показателями.

Оборачиваемость оборотных активов: формула в днях

Наиболееинформативным показателем с точки зрения управления коммерческой деятельностью предприятия является оборачиваемость оборотных активов в днях или других единицах времени (неделях, месяцах). Данный показатель можно рассчитать по формуле:

Об = К_дн / Коб,

где: Об — оборачиваемость в днях;

К_дн — количество дней в периоде анализа;

Коб — коэффициент оборачиваемости оборотных активов.

Нормативные значения оборачиваемости в днях и коэффициента оборачиваемости устанавливаются предприятием самостоятельно исходя из анализа совокупности факторов, таких как условия договоров, отраслевые особенности, регион деятельности и пр.

Оборотные активы имеют различную структуру в зависимости от вида деятельности. Например, если предприятие оказывает услуги и не имеет запасов, акцент в анализе оборачиваемости оборотных активов будет сделан на дебиторской задолженности. Эффективное управление этим видом средств в обороте даст предприятию возможность высвободить замороженные в дебиторской задолженности денежные средства и тем самым улучшить финансовое положение предприятия.

Как установить норматив для оборачиваемости дебиторской задолженности? Необходимо сопоставить оборачиваемость дебиторской задолженности с оборачиваемостью кредиторской задолженности. Экономический эффект от управления дебиторской задолженностью будет тем выше, чем больше превышение в днях оборачиваемости кредиторской задолженности над оборачиваемостью дебиторской задолженности.

Анализ динамики показателей оборачиваемости дебиторской задолженности даст возможность выявить негативные тенденции в случае появления в составе дебиторской задолженности долгов, невозможных к взысканию.

Итоги

Оборотные активы предприятия — быстро меняющийся ресурс, наиболее остро реагирующий на изменение внешней и внутренней деловой среды. Показатели оборачиваемости оборотных активов являются важным индикатором эффективности коммерческой деятельности предприятия.

Оценка стоимости активов предприятия

- Главная

- Услуги

- Оценка стоимости активов предприятия

Оценка стоимости активов предприятия — определение рыночной цены всего имущества компании в денежном эквиваленте. Все расчеты проводятся специалистами оценочной организации или независимым оценщиком.

Работу экспертов осложняет сложность структуры современных предприятий. В бухгалтерском балансе в активах компании значатся материальные ценности и имущество нематериального характера. К первой группе относятся транспортные средства и запасы, земельные участки и оборудование, спецтехника и незавершенное строительство. Вторая группа — патенты, авторские права, торговые марки, лицензии, рецепты и деловая репутация фирмы. Определение финансовой составляющей интеллектуальной собственности рассчитывается по определенным формулам.

Классификация активов

Под активами предприятия понимается право объединение всей собственности, находящейся на балансе хозяйствующего субъекта. Они имеют материальную ценность и служат для получения дохода. В это понятие входят и чистые активы после всех вычетов (заемных средств или выплаты кредитных обязательств).

В зависимости от того, подвержены ли объекты воздействию инфляции, они называются монетарными и немонетарными. К первой группе относятся банковские депозиты недлительного хранения и наличность для расчетов. Они не требуют переоценки. Вторая группа — недвижимость в стадии строительства, готовая продукция на складах. С течением времени стоимость товарно-материальных ценностей меняется под влиянием экономических факторов.

В балансовом отчете предприятия активы отражаются следующим образом:

-

Долгосрочные. Это основные средства, долгосрочные депозиты в банках и инвестиционные вложения, НМА;

-

Оборотные – дебиторская задолженность, краткосрочные инвестпроекты, денежные сбережения;

-

Банковские ссуды, ценные бумаги, акции и облигации, недвижимость.

Каждая единица активов влияет на уровень прибыли, поэтому для определения денежного исчисления используется комплексный подход в работе оценщика. Для отражения в отчете действительной и точной информации требуется разработка индивидуальной модели оценки.

Законодательная база

Процесс оценочной деятельности имущества организации регламентируется Федеральным законом №135 — ФЗ «Об оценочной деятельности в Российской Федерации». Из положения следует, что рыночная стоимость является величиной постоянной и не зависит от чрезвычайных обстоятельств. По правилам оценщик, выступая независимым лицом, при формировании отчета учитывает следующие факторы:

-

общее состояние рынка и ситуация в отрасли, в рамках которой функционирует бизнес;

-

данные финансовой отчетности и бухгалтерского учета;

-

права и обязанности предприятия;

-

пути дальнейшего развития в текущих экономических условиях.

-

расчеты амортизации активов.

Рыночная стоимость определяется по принципу будущих доходов. Каждая имущественная единица должна стоить столько, сколько способна принести потенциальной прибыли. Чем выше прогнозируемый доход, тем дороже оценивается объект. Учитывается и предполагаемый минимальный ценовой порог, по которому это имущество можно приобрести у фирм, занимающихся аналогичной деятельностью.

Этапы оценочной деятельности

Переоценка активов фирмы осуществляется профессиональным оценщиком. Только он способен провести тщательный анализ текущей ситуации. Для формирования правильной отчетности, нужна специальная подготовка и квалификация.

Процедура оценки проводится в несколько этапов:

-

Предварительный. Между оценщиком и заказчиком заключается договор с согласованием сроков и объема работы. Эксперту предоставляется финансовая отчетность фирмы, позволяющая ему составить примерную картину происходящего в отрасли. Специалист составляет вопросы, ответы на которые будут составлять основу для будущих расчетов.

-

Стартовый. Специалист выезжает на объект оценки. Начинается сбор необходимой информации. Сведения нужно брать не только из финансовой документации организации, но и в СМИ, и в других открытых источниках.

-

Аналитический. На этом этапе проводятся маркетинговые исследования, изучаются факторы, повлиявшие на количество доходов в прошлом отчетном периоде. Составляется анализ прогнозируемой прибыли.

-

Ключевой. На основе полученных сведений оценщик совершает необходимые подсчеты, определяет стоимость объектов недвижимости и нематериальных активов. Изучает ликвидность, рентабельность и другие экономические показатели. Формирует отчет для заказчика.

Денежный эквивалент цены, отраженный в отчете — результат долгой скрупулёзной работы. Эксперт в процессе своей деятельности изучает бухгалтерские отчеты за прошлые периоды и аудиторские проверки, доклады о кредиторской задолженности и договора о дебиторских обязательствах. Внимание уделяется и экономической ситуации на рынке недвижимости. На основе тщательного анализа специалист принимает решение об использовании определенной модели переоценки.

Построение оценочной модели

Стратегия расчета рыночной стоимости активов предприятия определяется на основе подходов к оценке и методов оценки. В зависимости от количества и разнообразия представленных объектов оценщик выстраивает специальный алгоритм расчетов. Существует три модели оценки.

Доходный подход к оценке

Чаще всего используется в случаях, когда заказчик рассматривает возможность выгодной продажи бизнеса или, наоборот, его сохранения путем новых инвестиционных вливаний. Эксперт подсчитывает, сколько прибыли прогнозируемо может принести использование каждого объекта и возможные риски.

Принцип прост: потенциальный покупатель имущества организации руководствуется будущими доходами и их объемом, а не техническим состоянием объекта.

Расчет будущих доходов определяется несколькими методами:

-

Метод прямой капитализации. Рыночная стоимость рассчитывается путем деления чистой прибыли за определенный период на коэффициент капитализации. Метод подходит для организаций, имеющих стабильный рост.

-

Метод дисконтирования. На показатели финансовой стабильности бизнеса влияет текущая экономическая ситуация. Будущая прибыль может пострадать от повышения инфляции или форс-мажорных обстоятельств. Цена объекта определяется как умножение показателя чистой прибыли на ставку дисконта. Выбор данного метода обоснован, если речь идет о крупных коммерческих объектах, либо в случаях, когда уровень прибыли зависит от времени года.

Выбор доходного подхода должен быть обоснован оценщиком. Все аргументы, приведенные в пользу утвержденной модели оценки, отражаются в отчетности.

Затратный подход

В отличие от предыдущего варианта, затратный подход к оценке подразумевает подсчет понесенных издержек.

Известно, что в бухгалтерском балансе организации не отражается рыночная стоимость имущества. Для корректировки баланса эксперт подсчитывает цену каждого объекта оценки, полученные результаты складываются, а из общей суммы вычитаются обязательства фирмы. Так формируется величина собственного капитала. Затратный подход подразумевает использование следующих методов:

-

Метод чистых активов. Рыночная стоимость определяется за минусом имеющихся у организации обязательств. Корректировка вводится в статьи бухгалтерского баланса, а не в структуру прибыли или вложений.

-

Метод ликвидационной стоимости. Цена рассчитывается исходя из того, что собственники бизнеса будет распродавать активы по отдельности в рамках ликвидации организации. Здесь учитываются, например, затраты на демонтаж оборудования, налоговые отчисления на продажу имущества и прочие расходы.

Затратный подход доказал свою эффективность при расчете рыночной стоимости объектов незавершенного строительства и земельных участков.

Сравнительный подход

Первым шагом в реализации этого подхода оценщик проводит анализ предложений по продаже компаний, схожих с фирмой заказчика. Точность оценки имущества заказчика напрямую зависит от текущей ситуации у конкурентов. Оценщик ориентируется на сумму, за которую можно купить такую же компанию при схожих условиях на рынке. В подходе разработано три метода оценки:

-

Метод рынка капитала. В основе расчета – цены одной акции предприятия-конкурента на рынке фондов.

-

Метод сделок. Здесь во внимание берется не одна отдельно взятая акция, а контрольный пакет.

-

Метод отраслевых коэффициентов. Расчет стоимости производится, исходя из комплекса финансовых параметров. Оценщик рассматривает фирмы-конкуренты, выставленные на продажу и обладающие определенными финансово-производственными показателями. Эксперту приходится вести длительное наблюдение за ситуацией на рынке. В результате анализа вырабатываются формулы для расчета рыночной стоимости активов заказчика. Коэффициенты постоянны, их значения зависят от отраслевой направленности. Например, все имущество рекламного агентства будет продано за сумму, эквивалентную размеру полугодовой выручки, а стоимость АЗС равна выручке за полтора-два месяца.

Сравнительный подход используется в оценочной практике активов предприятий крайне редко, поскольку на рынке достаточно трудно найти конкретную организацию-конкурента, сравнимую по показателям с предметом оценки.

Согласно теории, результат оценочной деятельности эксперта не зависит ни от каких обстоятельств. Независимо от выбранного подхода итогом станет постоянная величина при любых расчетах и операциях. В реальности получается, что модели рынка и конкуренция не идеальны. Найти в таких условиях аналогичное предприятие с идентичными показателями невозможно. Это значит, что применение разных подходов предполагает получение разных сумм. Во время работы эксперт должен получить достаточно обоснований для использования одного из подходов. Основанием выступят характеристики фирмы-объекта оценки.

Причины проведения оценки стоимости активов

Процедура установления цены активов может проводиться в «принудительном» порядке или по желанию собственников. В список ситуаций, при которых обязательно проводится процедура оценивания, входят:

-

сделки купли-продажи, второй стороной которых выступают органы государственной, региональной или муниципальной власти;

-

имущественные споры при расторжении брака собственника компании;

-

разные формы реорганизации, в том числе поглощение или ликвидация;

-

продажа бизнеса или его части;

-

выкуп акций у членов ЗАО или ОАО;

-

определение страховой суммы в целях страхования бизнеса.

Бизнесмен вправе заказать оценку для нужд компании. Знание точной рыночнойй цены необходимо при:

-

совершенствовании системы управления предприятия;

-

разработки бизнес-проектов при расширении сфер деятельности;

-

определении кредитоспособности с целью получения заемных средств в финансовых учреждениях;

-

расчете показателей инвестиционной привлекательности организации;

-

оперативном реагировании на изменения рынка недвижимости с целью прибыльной реализации объектов имущества.

Переоценка активов предприятия – это возможность собственнику бизнеса успешно реализовывать проекты, ставить новые задачи, расширять производство за счет заемных средств, увеличивать прибыль и эффективно управлять активами. К тому же, она дает возможность выгодно сбывать неэффективное или избыточное имущество, что позволит улучшить финансовое состояние компании и инвестировать вырученные средства в собственное развитие. Поэтому эксперты в сфере финансов и бизнеса рекомендуют проводить процедуру имущественной оценки не реже одного раза в год.

Метод чистых активов является одним из наиболее распространенных методов, используемых для оценки бизнеса с помощью затратного подхода. Суть этого метода заключается в определении рыночной стоимости компании путем вычитания из суммы активов всех обязательств компании, т. е. стоимости активов за вычетом стоимости пассивов.

Содержание:

- 1. Описание метода чистых активов

- 2. Практика оценки стоимости бизнеса (предприятия) имущественным (затратным) подходом.

- 2.1. Оценка стоимости предприятия методом чистых активов

- 2.2. Определение рыночной стоимости краткосрочных и долгосрочных финансовых вложений.

- 2.3. Определение рыночной стоимости материально-производственных запасов.

- 2.4. Влияние способов учета МПЗ на чистую прибыль

- 2.5. Оценка дебиторской задолженности.

- 2.6. Процедура оценки дебиторской задолженности.

- 2.7. Расчет величины скидки от полной суммы требований

- 2.8. Учет денежных средства предприятия.

- 2.9. Оцениваются долговые обязательства предприятия

- 3. Преимущества и недостатки метода чистых активов

- 3.1. Простой пример

1. Описание метода чистых активов

Чтобы рассчитать стоимость чистых активов, вам понадобится финансовая отчетность на последний отчетный день, ближайший к дате оценки. Формула для расчета стоимости чистых активов выглядит следующим образом:

Чистые активы (ЧА) = (Внеоборотные активы + Оборотные активы – Затраты СА — Задолженность учредителей) — (Долгосрочные обязательства + Краткосрочные обязательства — Доходы будущих периодов)

Затем мы приведем более подробные объяснения этой формулы.

Внеоборотные активы — это активы предприятия (общая стоимость нематериальных активов, отложенных налоговых активов, основных средств, долгосрочных финансовых вложений и других основных средств), генерирующих доход компании за период более одного года или обычный операционный цикл, если он превышает один год.

Оборотные активы — это активы компании (общая стоимость запасов, НДС по приобретенной стоимости, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и прочие оборотные активы), которые приносят организации прибыль за 1 год или обычный операционный цикл, если он превышает 1 год.

Затраты СА — это фактические затраты на выкуп собственных акций (акций) у акционеров (участников) для перепродажи или аннулирования.

Задолженность учредителей — это задолженность учредителей (участников) по взносам в уставный капитал.

Долгосрочные обязательства — это общая задолженность по обязательствам организации, срок которой превышает 12 месяцев. Долгосрочные обязательства — это задолженность организации по кредитам, займам, счетам, облигациям, обязательствам по отложенному налогу на прибыль.

Краткосрочные обязательства — это общая задолженность по обязательствам организации, срок которой не превышает 12 месяцев (займы, кредиты, обязательства).

Доходы будущих периодов — это средства, полученные организацией в течение отчетного периода, но относящиеся к будущим отчетным периодам.

Следует помнить, что в большинстве случаев балансовая стоимость активов не соответствует их рыночной стоимости, и, следовательно, активы и обязательства предприятия оцениваются по рыночной стоимости, если имеется достаточно информации для ее оценки. Как правило, с целью переоценки выбираются статьи активов баланса с наибольшим весом в валюте баланса. Статьи баланса, вес которых в балансе составляет менее 5%, невозможно переоценить, т. Е. Они приняты по балансовой стоимости. Следует отметить, что статьи баланса баланса не завышены и приняты при расчете стоимости баланса.

Таким образом, стоимость объекта оценки чистых активов может быть определена по следующей формуле:

Стоимость объекта оценки чистых активов определяется по формуле:

Сча = ЧА* (1 — СКонтроль) * (1- СЛиквидность)

где:

Сча – стоимость Объекта оценки,

ЧА – расчетная величина чистых активов анализируемой компании (общества),

СКонтроль – скидка на степень корпоративного контроля;

Скидка на степень корпоративного контроля применяется в случае оценки пакета акций / доли в уставном капитале менее чем на сто процентов и учитывает факторы, ограничивающие права владельцев оцениваемого пакета акций / доли в уставном капитале в рамках управления деятельностью компании. Как правило, скидка на степень корпоративного контроля устанавливается в диапазоне от 0 до 40% в зависимости от размера пакета акций / доли в уставном капитале.

СЛиквидность — дисконт ликвидности продаж.

Скидка на низкую ликвидность (внеклассный характер акций) применяется: в случае оценки пакетов акций / акций в акционерном капитале непубличных компаний, в случае оценки акций, не включенных в листинг, и учитывает возможность быстрой продажи оценочного пакета акций / акций в целевом капитале. Как правило, диапазон скидок при низкой ликвидности установлен на уровне 0-30%.

2. Практика оценки стоимости бизнеса (предприятия) имущественным (затратным) подходом.

Имущественный подход основан на определении рыночной стоимости всех видов недвижимости предприятия за вычетом долговых обязательств. Балансовая стоимость активов компании в результате инфляции, изменений рыночных условий, используемых методов бухгалтерского учета и других факторов отличается от рыночной стоимости, поэтому оценщик должен пересчитать балансовую стоимость активов по рыночной стоимости на дату оценки.

Подход собственности включает два метода:

- Метод стоимости чистых активов (метод накопления активов).

- Метод ликвидационной стоимости.

2.1. Оценка стоимости предприятия методом чистых активов

Метод чистых активов используется в следующих случаях:

- Ценное предприятие имеет значительные материальные активы.

- Компания с рейтингом не имеет ретроспективных данных о прибыли или о том, можно ли прогнозировать будущую прибыль.

- Оценка нового проекта или незавершенного строительства.

- Компания с высоким рейтингом является очень контрактной или не имеет постоянных клиентов.

- Оценка холдинга или инвестиционной компании, которая не получает прибыли от собственного производства.

Информационной базой метода чистых активов является бухгалтерский баланс компании. Оценщик анализирует и корректирует все статьи квартального баланса по состоянию на последний отчетный день, чтобы определить рыночную стоимость существующих активов.

Стоимость предприятия = Рыночная стоимость активов — долговые обязательства.

При оценке акционерных обществ следует учитывать «порядок оценки стоимости чистых активов акционерных обществ», утвержденный Постановлением Министерства финансов Российской Федерации и Федеральной комиссии по рынку ценных бумаг от 29 января 2003 года. № 10Н, 03-6 / ПЗ.

Процедура оценки рыночной стоимости предприятия с использованием метода чистых активов:

- Рыночная стоимость недвижимости компании оценивается.

- Определена стоимость движимого имущества предприятий.

- Нематериальные активы идентифицированы и оценены.

- Определена рыночная стоимость краткосрочных и долгосрочных финансовых вложений.

- Рыночная стоимость запасов определяется.

- Дебиторская задолженность оценивается.

2.2. Определение рыночной стоимости краткосрочных и долгосрочных финансовых вложений.

К финансовым вложениям, как правило, относятся государственные ценные бумаги, вложения в ценные бумаги и акционерный капитал других предприятий, обычно рассматриваются кредиты других предприятий.

2.3. Определение рыночной стоимости материально-производственных запасов.

ПБУ 5/01 «Учет материально-производственных запасов» предусмотрены следующие способы оценки МПЗ:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения МПЗ — ФИФО;

- по себестоимости последних по времени приобретения МПЗ — ЛИФО.

Налоговая база и, следовательно, чистая прибыль зависят от метода оценки МПЗ. В зависимости от целей, поставленных компанией, главный бухгалтер выбирает один из указанных методов и устанавливает этот метод в учетной политике компании. Выбранный метод не может быть изменен в течение календарного года.

По себестоимости каждой единицы: этот метод используется, когда запасы не могут быть заменены или подлежат специальному учету (драгоценные металлы, радиоактивные вещества и т. д.). Согласно этому методу проводка проводится для каждой единицы инвентаря, и все фактические затраты, связанные с покупкой каждой единицы инвентаря, принимаются во внимание.

Чтобы понять различия в методах учета, рассмотрим следующий пример:

| Дата операции | Количество товара в партии | Себестоимость единицы | Себестоимость партии |

| 1 января | 80 | 150 | 12000 |

| 15 марта | 60 | 160 | +9600 |

| 20 июня | 100 | 175 | 17500 |

| 25 октября | 90 | 180 | 16200 |

| Всего: | 330 | 55300 | |

| Остаток товаров | 110 |

Средняя стоимость:

Этот метод используется, когда товарные запасы компании являются однородными, что позволяет усреднять влияние инфляции (рост цен) на себестоимость продукции и стоимость остатков запасов.

Количество реализованных товаров = 80 + (60 + 100 + 90) — 110 = 220

Средняя стоимость единицы = 55300 330 = 167,58

Себестоимость реализованных товаров = 220 * 167,58 = 36 866,67

Себестоимость остатков на складе = 110 * 167,58 = 18 433,48

ФИФО:

Суть этого метода заключается в том, что стоимость товаров, переданных в производство, определяется партиями в хронологическом порядке.

Себестоимость реализованных товаров = 80 * 150 + 60 * 160 + 80 * 175 = 35 600

Себестоимость остатков на складе = 20 * 175 + 90 * 180 = 19 700

ЛИФО:

При использовании этого метода стоимость запасов, переданных в производство, рассчитывается с момента последней покупки.

Себестоимость реализованных товаров = 90 * 180 + 100 * 175 + 30 * 160 = 38 500

Себестоимость остатков на складе = 80 * 150 + 30 * 160 = 16 800

Если вы внимательно посмотрите на полученные значения, вы можете сделать следующие выводы:

- Общая стоимость товаров, приобретенных для продажи, не зависит от методов проводки.

- С ростом цен на приобретаемые товары метод ФИФО показывает наименьшую стоимость проданных товаров и наибольшую стоимость запасов.

- При падении цен на приобретенные товары метод ЛИФО покажет наименьшую стоимость проданных товаров и наибольшую стоимость запасов.

- Метод средней стоимости показывает результаты измерения между результатами методов ФИФО и ЛИФО.

- Если цены на приобретенные товары не изменились в течение отчетного периода, то все 3 метода оценки будут показывать одинаковые результаты.

2.4. Влияние способов учета МПЗ на чистую прибыль

Чтобы упростить расчеты, давайте предположим, что наша компания (рассмотренная ранее) занимается торговлей и посреднической деятельностью, а производственные затраты — это только затраты на покупку товаров. Компания перепродает каждую единицу приобретенного товара по цене 200 рублей.

Выручка = 220 * 200 = 44 000

Средней себестоимости: Валовая прибыль = Выручка — Себестоимость от реализации = 7133,33

ФИФО: Валовая прибыль = Выручка — Себестоимость от реализации = 8400

ЛИФО: Валовая прибыль = Выручка — Себестоимость от реализации = 5500

Средней себестоимости: Налог на прибыль (24%) = 1712

ФИФО: Налог на прибыль (24%) = 2016

ЛИФО: Налог на прибыль (24%) = 1320

Средней себестоимости: Чистая прибыль = 5421,33

ФИФО: Чистая прибыль = 6384

ЛИФО: Чистая прибыль = 4180

Таким образом, если владелец бизнеса предназначен для максимизации бухгалтерской прибыли, целесообразно оценить запасы методом FIFO. Если владелец предприятия должен минимизировать подоходный налог в отчетном периоде, целесообразно оценить запас с использованием метода средней стоимости (метод LIFO не используется).

Эти различия в методах оценки запасов следует учитывать при нормализации финансовой отчетности в обычных условиях.

2.5. Оценка дебиторской задолженности.

Дебиторская задолжность предприятия в соответствии с ПБУ 9/99 «Доходы организации» п. 12 признается в бухгалтерском учете при одновременном соблюдении следующих условий:

- Компания имеет право на получение средств, вытекающих из конкретного контракта.

- Сумма притока денежных средств может быть определена.

- Существует уверенность, что экономические выгоды компании увеличатся в результате этой операции.

- Право собственности было передано от предприятия покупателю или работа была принята клиентом.

- Вы можете установить расходы, понесенные в связи с этой транзакцией.

В случае бухгалтерского учета, если возникает задолженность, должник отражает обязательства, а кредитор, предоставляя услуги, получает право на возмещение и отражает дебиторскую задолженность баланса. Следовательно, обязательства являются ответственностью предприятия, а претензии представляют собой право на претензии. В зависимости от даты платежа дебиторская задолженность делится на просроченную и не просроченную. В зависимости от срока платежа дебиторская задолженность делится на краткосрочный срок погашения через 12 месяцев после даты возникновения и долгосрочную задолженность со сроком погашения более 12 месяцев со дня возникновения.

2.6. Процедура оценки дебиторской задолженности.

Сбор и анализ информации о компании-должнике

При осмотре предприятий-должников необходимо уточнить их юридическую форму и наличие хозяйственной деятельности на дату проведения оценки. Информация собирается на основании выводов руководства должников в налоговой инспекции и органах государственной статистики.

Определение суммы претензий

Основными источниками информации для оценки дебиторской задолженности являются:

- документы, подтверждающие претензию: основные учетные документы по товарной части сделки — счета-фактуры, выданные продукты; Основная бухгалтерская документация для денежной части сделки — банковские и кассовые документы. С точки зрения основного рабочего процесса, заявки представляют собой разницу между товарами и денежными частями транзакции.

- Сводный бухгалтерский документ «Расчетный акт сверки». Основная цель этого акта — подтвердить правильность расчетов, сделанных между сторонами договора. Если должник отказывается от сверки долга или в случае разногласий отношения между сторонами регулируются судами.

- Данные предприятия кредитора: бухгалтерский баланс и аналитические счета являются основными источниками информации о дебиторской задолженности в системе бухгалтерского учета кредитора. В разделе «Текущие активы» баланса группа «Дебиторская задолженность» представляет данные о суммах к получению, разбитых на краткосрочные и долгосрочные. Если имеется противоречивая информация о причитающейся сумме, оценщик обратится к аналитическим учетным счетам. Аналитический учет ведется отдельно для каждого должника по следующим счетам № 60 «Расчеты с поставщиками и подрядчиками», Авансы выплачены; № 62 «Расчеты с покупателями и заказчиками»; № 71 «Расчеты с ответственными лицами»; № 75 «Расчеты с основателями»; № 76 «Расчеты с различными должниками и кредиторами».

- Решения суда об определении суммы задолженности должника. В соответствии с установившейся практикой дебиторская задолженность, подтвержденная актами сверки, принимается к оценке. Если решение суда вступило в законную силу, сумма долга, принятого к оценке, определяется в соответствии с этим решением.

2.7. Расчет величины скидки от полной суммы требований

В мировой практике погашение обязательств перед кредитором является безусловным и требует своевременного выполнения. В противном случае деловая репутация должника стремительно падает, в результате чего упущенная прибыль значительно превышает сумму непогашенных долгов. Поэтому в западной финансовой отчетности дебиторская задолженность имеет высокий коэффициент ликвидности.

В российской практике сложилась противоположная ситуация, поэтому использование зарубежных методов приводит к неверным результатам. Чтобы рассчитать сумму скидки, классифицируйте дебиторскую задолженность по следующим группам:

- дебиторская задолженность покупателей и заказчиков (около 80% просроченной дебиторской задолженности в российской экономике);

- дебиторская задолженность покупателей и выданных клиентам счетов;

- дебиторская задолженность дочерних компаний (на практике их можно создать искусственно для уменьшения налоговых платежей, поэтому необходимо определить фактический статус задолженности клиента);

- задолженность учредителей из-за взносов в уставный капитал компании (как правило, оценка задолженности не предусмотрена, поскольку задолженность не может быть продана третьим сторонам);

- предприятия, являющиеся должниками в арбитражном управлении, в том числе признанные банкротами (оценка требований зависит от рыночной стоимости предприятий, находящихся в состоянии банкротства).

После разделения сумм на группы в каждой группе выделяются следующие части:

- Дебиторская задолженность, которая может быть возмещена полностью (оценена по балансовой стоимости);

- Реструктурированный долг (при наличии согласованного графика погашения) — этот долг конвертируется в текущую стоимость в соответствии с графиком погашения. Средневзвешенная стоимость капитала используется в качестве ставки дисконтирования.

- Долг не подлежит взысканию (погашение).

2.8. Учет денежных средства предприятия.

Денежные средства в рублях не подлежат переоценке. Оценка денежных средств на счете в иностранной валюте осуществляется по курсу на день оценки.

2.9. Оцениваются долговые обязательства предприятия

Основные виды ответственности предприятия включают в себя:

- долгосрочные / краткосрочные банковские кредиты;

- долгосрочные / краткосрочные кредиты, полученные от других предприятий;

- обязательства, оцениваемые предприятием для поставщиков и подрядчиков;

- задолженность по бюджету;

- задолженность предприятия перед работниками за счет вознаграждения и др.;

Долговые обязательства полностью конвертируются в текущую стоимость на основании условий их погашения. Средневзвешенная стоимость модели капитала используется в качестве ставки дисконтирования.

Рыночная стоимость компании определяется путем вычитания текущей стоимости обязательств из рыночной стоимости активов.

3. Преимущества и недостатки метода чистых активов

Преимущества:

1) метод основан на достоверной информации о недвижимости, принадлежащей предприятию, что исключает абстракцию, присущую другим методам оценки.

2) В условиях появления рынка недвижимости этот метод обладает наиболее полной информационной базой, а также использует традиционные методы оценки российской экономики.

Недостатки:

1) Метод чистых активов не учитывает эффективность и перспективы развития компании.

2) Метод не учитывает рыночную ситуацию соотношения спроса и предложения для аналогичных предприятий.

3.1. Простой пример

Компания оценивается на основе следующих данных баланса:

- Основные средства — 5000

- Запасы — 1000

- Дебиторская задолжность — 1000

- Денежные средства — 500

- Долговые обязательства — 6000

Согласно заключению оценщика, основные средства дороже на 30%, сырье и материалы дешевле на 10%. 20% дебиторской задолженности не будет возмещено.

Решение: 5000 * 1,3 + 1000 * 0,9 + 1000 * 0,8 + 500 — 6000

Ответ: 2700 руб.

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Начнем с теории.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие активы, удовлетворяющие признакам оборотных активов.

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

- означает, что часть текущих активов формируется за счет текущих обязательств;

- а также, что часть текущих активов формируется за счет инвестированного капитала.

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

- означает, что все текущие активы финансируются за счет текущих обязательств;

- указывает на сумму покрытия инвестиций по внеоборотным активам текущими обязательствами;

- является бесплатным источником финансирования операционной и инвестиционной деятельности.

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

- означает, что сумма текущих активов соответствует величине текущих обязательств.

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

- запасы;

- дебиторская задолженность;

- НДС по приобретенным ценностям;

- прочие оборотные активы, в том числе НДС с авансов полученных, непредъявленная к оплате начисленная выручка, недостачи и потери от порчи ценностей.

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

- краткосрочная и долгосрочная кредиторская задолженность (в том числе, по инвестиционной деятельности);

- доходы будущих периодов;

- краткосрочные оценочные обязательства;

- прочие краткосрочные обязательства, в том числе НДС с авансов выданных.

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

- закупки материалов у поставщиков;

- оплаты поставщикам;

- производства продукции (оказания услуг, выполнение работ);

- отгрузки готовой продукции покупателям;

- и получения денежных средств от покупателей.

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

где:

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

где:

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

где:

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

|

1. |

Коэффициент оборачиваемости оборотных активов |

|

2. |

Период оборота оборотных активов |

|

3. |

Период оборота запасов сырья, материалов и других аналогичных ценностей |

|

4. |

Период оборота дебиторской задолженности по продажам в разрезах учета |

|

5. |

Период оборота авансов полученных по продажам в разрезах учета |

|

6. |

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета |

|

7. |

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности |

|

8. |

Доля просроченной дебиторской задолженности |

|

9. |

Доля неликвидных запасов |

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

Поб.дз .= (Дебиторская задолженность на конец периода * Длительность отчетного периода) / (Доходы за период)

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

- коэффициент текущей ликвидности — представляет собой отношение оборотных активов к краткосрочным обязательствам:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

- коэффициент срочной ликвидности — представляет собой отношение оборотных активов, за исключением запасов и НДС, к краткосрочным обязательствам:

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

- коэффициент абсолютной ликвидности — дает более точную оценку платежеспособности организации на момент его оценки и представляет собой отношение наиболее ликвидных активов к сумме краткосрочных обязательств:

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.

«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

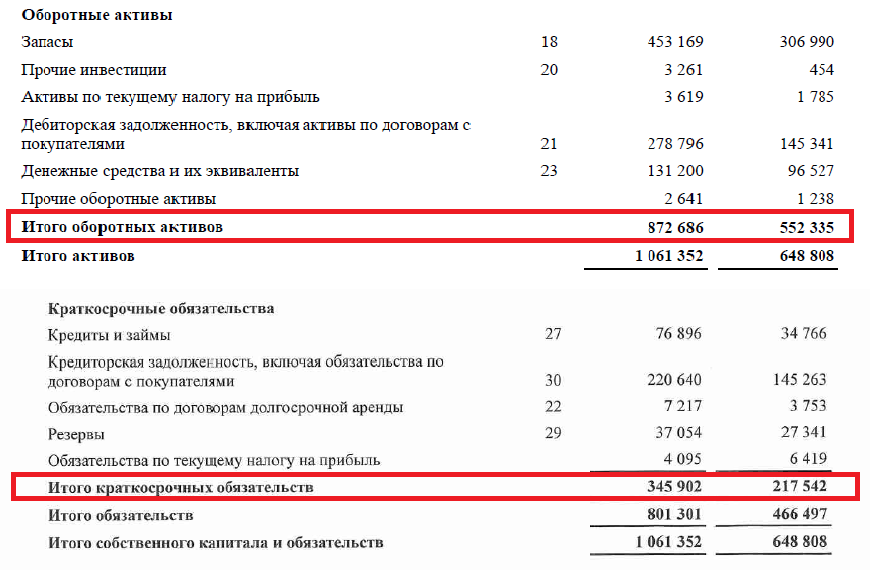

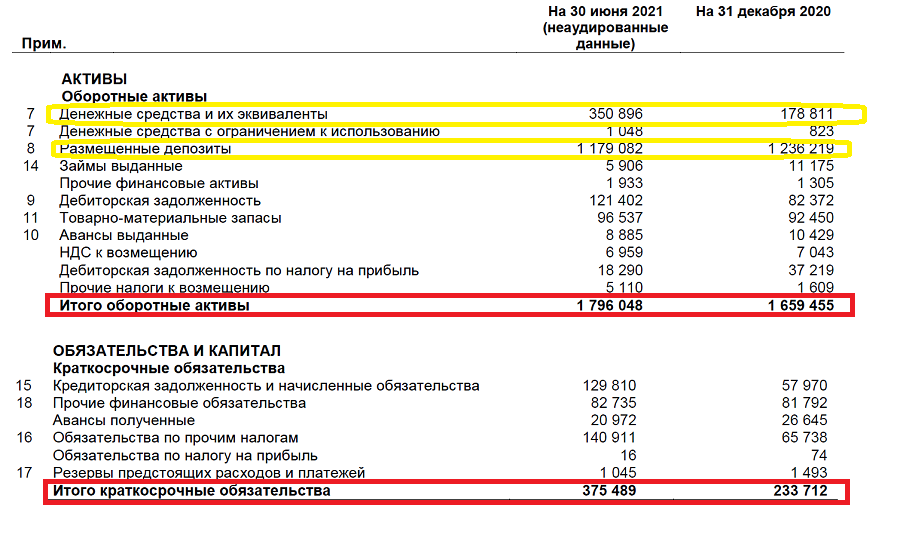

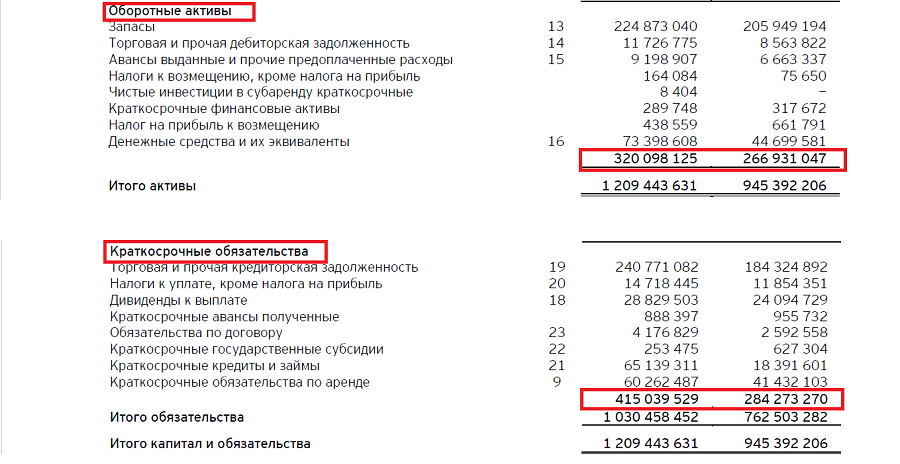

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Содержание страницы

- Состав оборотных активов

- Для чего требуется анализ мобильных активов?

- Коэффициент оборотных активов

- Расчет оборачиваемости в днях

- Что делать с полученными коэффициентами?

- Структура мобильных активов

Оборотные активы – это активы организации, которые регулярно возобновляются.

Необходимы для обеспечения деятельности компании. Являются одним из показателей ликвидности, эффективности управленческой деятельности. Базовым признаком мобильных активов является их однократная или многократная оборачиваемость в течение года или производственного цикла. Отличаются повышенной скоростью оборота.

Вопрос: Как отразить в учете затраты на приобретение специальной оснастки и ее передачу в эксплуатацию, если в бухгалтерском учете специальная оснастка учитывается в порядке, предусмотренном для учета оборотных активов, а в налоговом учете признается амортизируемым имуществом?

Спецоснастка приобретена за 240 000 руб. (в том числе НДС 40 000 руб.) и передана в эксплуатацию в месяце приобретения. Срок полезного использования спецоснастки, относящейся ко второй амортизационной группе, в бухгалтерском и налоговом учете установлен равным 25 месяцам.

Согласно учетной политике для целей бухгалтерского учета погашение стоимости спецоснастки, учитываемой в составе оборотных активов, осуществляется линейным способом начиная с месяца передачи в эксплуатацию. Промежуточная бухгалтерская отчетность составляется на последнее число каждого календарного месяца.

Для целей налогового учета доходы и расходы учитываются методом начисления, начисление амортизации производится линейным методом.

Посмотреть ответ

Состав оборотных активов

Знание о мобильных активах отвечает управленческим целям предприятия. Менеджер должен иметь информацию о показателях деятельности компании, коэффициентах. Источником получения данных сведений является бухгалтерская отчетность. Большая часть счетов ее посвящена операциям, связанным с оборотными средствами. Рассмотрим состав мобильных активов:

- Различные запасы: сырье для производства, продукция.

- НДС, начисленный на купленные объекты.

- Дебиторский долг.

- Финансовые вклады.

- Деньги и денежные эквиваленты.

Мобильные активы отражаются во втором разделе бухгалтерского баланса.

Как заполнить строку 1260 «Прочие оборотные активы»?

Для чего требуется анализ мобильных активов?

Показатели ОА используются при расчете некоторых важнейших показателей:

- Рентабельность.

- Стабильность предприятия.

- Ликвидность.

Вопрос: Как рассчитать величину собственных оборотных средств и коэффициент обеспеченности ими на основании бухгалтерского баланса?

Посмотреть ответ

Мобильные средства позволяют получить представление о деловой активности компании. В рамках анализа используются динамические показатели. Получить их можно из отчетности. Финансовая устойчивость определяется исходя из коэффициентов. Проверка мобильных активов производится при помощи аудита отчетности.

Показатели оборотных активов играют важную роль при наличии следующих обстоятельств:

- Необходимость в кредитовании. Оборотные средства являются одним из определяющих моментов при кредитовании. Банк, особенно перед выдачей крупных средств, проверяет все финансовые показатели предприятия. Мобильные активы могут использоваться для обеспечения по кредитным обязательствам.

- Налоговые проверки. Наличие учета текущих активов облегчает взаимодействие с налоговыми органами. Данные показатели помогут обосновать появление сезонных убытков. Мобильные средства часто являются причиной несоответствия вычетов НДС и НДС к начислению.

Оборотные активы требуются менеджеру предприятия. Показатели являются основой составления плана развития компании. Они позволяют своевременно отследить все финансовые проблемы в организации.

Коэффициент оборотных активов

Коэффициент позволяет определить количество переводов мобильных активов в денежные средства и обратно. Выглядит он следующим образом:

Коб = В / ССОА

В формуле фигурируют следующие значения:

- Коб – коэффициент, который требуется узнать;

- В – выручка, полученная на протяжении года или иного периода;

- ССОА – средняя стоимость мобильных средств за анализируемое время.

Среднюю стоимость также желательно рассчитать для получения точных результатов. Расчет проводится по следующей формуле:

ССОА = (СОА0 / 2 + СОА1 + СОА / 2) / (N – 1)

В формуле фигурируют следующие показатели:

- СОА0 – оборотное сальдо на начало времени, которое анализируется;

- СОА1, СОА – сальдо на завершение аналогичных промежутков рассматриваемого времени;

- N – число аналогичных промежутков;

- ССОА – усредненная цена мобильных активов, которую требуется вычислить.

Данный метод обеспечивает учет сезонных изменений остатков, а также воздействие внешних и внутренних обстоятельств.

ВНИМАНИЕ! Полученный коэффициент отражает лишь общее состояние предприятия. Более точные значения можно получить, только обладая дополнительными данными: динамика коэффициентов, сравнение с нормативными показателями.

Пример расчетов

Предприятие получило выручку за год в размере 1 500 000 рублей. Средняя стоимость мобильных активов составляет 100 000 рублей. Для расчета требуется выручку разделить на среднюю стоимость. В результате мы получаем коэффициент, равный 15.

Расчет оборачиваемости в днях

Оборачиваемость в днях обеспечивает большую информативность. Для расчета можно использовать следующую формулу:

Об = К_дн / Коб

В формуле используются следующие значения:

- Об – оборачиваемость, выраженная в сутках;

- К_дн – число дней в анализируемом периоде;

- Коб – коэффициент оборачиваемости, формула для расчета которого приведена выше.

Полученные показатели следует сравнить с нормативными значениями. Последние могут устанавливаться предприятием самостоятельно. Определяются они на основании следующих факторов: договорные условия с партнерами, особенности сферы, в которой работает компания, территориальное расположение.

Пример

Рассмотрим данные из примера, приведённого ранее. Анализируемый период составляет 300 дней. Количество дней делится на коэффициент 15. В результате мы получаем коэффициент оборачиваемости, равный 20.

Что делать с полученными коэффициентами?

О рентабельности предприятия свидетельствует коэффициент, превышающий единицу. Чем больше будет данное значение, тем большую рентабельность имеет компания. Увеличить коэффициенты можно при помощи следующих мер:

- Увеличение конкурентоспособности продукции (улучшение качества, привлекательный дизайн, расширение рынка сбыта).

- Уменьшение времени производства товара.

- Оптимизация продаж.

Для повышения показателей важно проводить работу на всех этапах деятельности предприятия. Задача менеджера – повысить коэффициент до максимума. Важно ежегодно определять значение, сравнивать его с прошлогодними показателями. Отслеживание динамики обеспечивает получение объективных данных о развитии компании. Коэффициенты можно также сравнивать со средними значениями в интересующей отрасли.

Структура мобильных активов

Структура оборотных активов – это соотношение между суммой оборотных средств и основными объектами. Ее формирование зависит от следующих факторов:

- Ликвидность продукции.

- Учет существующих рисков.

- Вид деятельности предприятия.

Рассмотрим пример. Компания занимается указанием юридических услуг. Для их исполнения не требуется наличия оборудования и прочих материальных объектов. Поэтому мобильные активы будут состоять, в основном, из дебиторской задолженности.

ВАЖНО! Нормативы дебиторских долгов определяются в зависимости от размера кредиторских задолженностей.

Что в итоге.

Мобильные активы постоянно изменяются. Это динамические показатели, которые предполагают проведение регулярного расчета. Коэффициенты незамедлительно реагируют на внешние и внутренние перемены. Они позволяют отследить эффективность предприятия в интересующий момент. Формулы для их расчета довольно просты. Оборотные активы отличаются разной структурой, определяемой политикой и деятельностью предприятия. В одной компании большую часть будут составлять задолженности, в другой – оборудование. Они представляют интерес не только для менеджера, но и для банков, налоговых органов.

Чем полезно это решение: При определении стоимости прочих активов важно не только правильно выбрать исходные данные, но и определить целесообразность предстоящих корректировок балансовой стоимости отдельных видов активов. Подробнее о том, когда оправдана их оценка, а также о том, какие способы применимы для расчета текущей стоимости прочих активов, в этом решении.

Преимущества и недостатки: Простота, лаконичность, универсальность и практичность – основные плюсы предложенного решения. Кроме того, в нем есть ссылки на внешние источники данных, а также рекомендации по выбору нужной информации, для оценки различных видов. Существенных минусов у решения не выявлено.

Документы:

Положение по учету и движению основных средств компании «Альфа» <174, 481> Автор документа: Сергей Чадин, финансовый директор компании «E5.ру»

Решения по теме:

- Как оценить стоимость компании по методу чистых активов <173,54>