Тема практического занятия: Определение курса акций. Определение доходности акций.

Тема практического занятия: Определение курса акций. Определение доходности акций.

Примеры решения задач

Пример 1. Какой будет рыночная стоимость акции номиналом 120 руб. при ставке банковского процента 20% годовых и объявленных дивидендах 15% годовых.

РЕШЕНИЕ:

Определяем рыночную стоимость акции:

Ртек = (0,15×120) / 0,2 = 90 руб.

Ответ: рыночная стоимость акции 90 руб.

Пример 2. Какой будет рыночная стоимость акции номинальном 100руб. при ставке банковского процента 15% годовых и объявленных дивидендах 20% годовых. При этом постоянный темп прироста дивидендов – 3%.

РЕШЕНИЕ:

Ртек = (0,2×100) × ((1+0,03) / (0,15 – 0,03)) = 20,72 руб.

Самостоятельно выполните следующие задачи:

Задача №1 (только эту)

Обыкновенные акции номиналом 5 рублей имеют рыночную стоимость 15 руб..Компания стабильно выплачивает по ним дивиденды в размере 110 %годовых. Определите коэффициент P/E.

Задача №2

Акционерное общество имеет чистую прибыль в сумме 6 000 000 руб.. В обращении находятся 10000 акций номиналом 10 руб. каждая, из них 2000 штук – привилегированные. По привилегированным акциям объявленный дивиденд равен 30% от чистой прибыли. Определить максимально возможные выплаты дивидендов на 1 обыкновенную акцию (EPS).

Задача №3

Какой будет рыночная стоимость акции, номинальном 300руб., при ставке банковского процента 8 % годовых и объявленных дивидендах 15 % годовых. При этом постоянный темп прироста дивидендов – 3%.

Задача №4

Инвестор приобрел префакцию за 100 руб. Дивиденды па акции выплачиваются в размере 5 руб.. Через 2 года акция была продана за 140 руб..Рассчитайте текущую и конечную доходность префакции.

Департамент образования города Москвы

Государственное автономное образовательное учреждение

среднего профессионального образования города Москвы

ТЕХНОЛОГИЧЕСКИЙ КОЛЛЕДЖ 28

Иванова О.П.

Методические указания для студентов второго курса

по специальности 080114 Экономика и бухгалтерский учет (по отраслям)

Москва

2012

Методические указания для студентов второго курса

по специальности 080114 Экономика и бухгалтерский учет (по отраслям)

Методические указания по дисциплине «Рынок ценных бумаг» для выполнения практической работы по теме «Расчет выплат по акциям» включает:

- цель практической работы;

- теоретический материал по теме «Облигации»;

- вопросы для самопроверки;

- задачи для самостоятельного решения;

- тест по теме «Облигации»;

- список использованной литературы.

Автор- составитель: Иванова Ольга Петровна – преподаватель экономических дисциплин.

Рецензент: Сухова Татьяна Тимофеевна – преподаватель экономических дисциплин.

Методические указания по дисциплине «Рынок ценных бумаг» для выполнения практической работы по теме «Расчет выплат по акциям» рассмотрены и одобрены на заседании комиссии социально – экономических дисциплин протокол № 3 от 06.11.2012г.

Практическая работа по теме: «Расчет выплат по акциям».

Цель практическая работа:

- научить обучающихся пользоваться формулами и сформировать навыки по расчетам:

- курса акций;

- рыночной стоимости акции с учетом последующей продажи;

- рыночной стоимости акции при постоянстве дивидендных выплат;

- рыночной стоимости акции при постоянном темпе прироста дивидендов;

- текущей доходности акций;

- конечной доходности акций;

- дохода на акцию EPS (Earnings per share).

- выработать умение доводить задание до логического конца;

- развивать навыки сравнения и умения делать выводы.

Общие рекомендации по выполнению практической работы

- Ознакомьтесь с целями и задачами практической работы.

- Ознакомьтесь с теоретической частью практической работы.

- Выпишите формулы для расчета в тетрадь.

- Разберите решенные примеры.

- Ответьте на вопросы для самопроверки.

- Решите задания для самостоятельной работы.

- Оформите решение заданий в тетради.

Теоретическая часть

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации (статья 2 ФЗ «О рынке ценных бумаг»).

Право на выпуск акций имеют только акционерные общества.

Акция дает:

- право голоса;

- право на доход;

- право на прирост капитала, который связан с ростом цены акции на рынке;

- право на дополнительные льготы;

- право преимущественного приобретения новых выпусков акций;

- право на часть имущества акционерного общества.

Особенности акций:

- являются долевыми ценными бумагами;

- не имеют конкретного срока погашения, так как права по акции сохраняются в течение всего срока существования акционерного общества;

- владелец акции несет ограниченную ответственность в пределах своих вкладов и не отвечает по обязательствам акционерного общества;

- предоставляют возможность управления обществом;

- акции могут расщепляться и консолидироваться. При дроблении акций (сплите) количество акций увеличивается (одна акция превращается в несколько), их номинальная стоимость уменьшается при прежнем размере уставного капитала. При консолидации число акций уменьшается, а номинальная стоимость возрастает и размер уставного капитала не изменяется.

Классификация акций

|

Признаки классификации |

Виды акций |

|

1.Реализация прав акционера |

|

|

2.Субъекты, среди которых распространяются акции |

|

|

3.Стадия выпуска акций в обращение и их оплата |

|

|

4.Инвестиционные качества |

|

|

5.Эмитент |

|

|

6.Конвертируемость |

|

|

7.Возможность торговли на бирже |

|

|

8.Контроль государства |

|

В зависимости от формы выпуска акции бывают: документарные (бланковые, в форме обособленных документов) и бездокументарные ( в виде записей на лицевых счетах у держателя реестра и на счетах депо у депозитария). Обязательными реквизитами акции являются:

- название ценной бумаги «акция»;

- наименование и адрес эмитента;

- номинальная стоимость;

- количество выпускаемых ценных бумаг данного вида;

- условия выплаты дивидендов;

- имя владельца;

- вид ценной бумаги;

- указание валюты ценной бумаги;

- государственный регистрационный номер;

- подпись уполномоченного лица;

- печать.

Для анализа спроса и предложения на акции используются показатели:

- абсолютная величина спреда;

- уровень спреда в процентах к максимальной цене спреда;

- рендит.

Спред – это разрыв между минимальной ценой предложения и максимальной ценой спроса. Наиболее ликвидными являются ценные бумаги, у которых отношение спреда к максимальной цене спроса наименьшее ( от 0 – 3 %).

Рендит – это относительный показатель доходности ценной бумаги. Рендит акции рассчитывается как процентное отношение выплаченного дивиденда к рыночному курсу акции. Чем выше размер рендита, тем доходнее акция.

Виды цен на акции.

Номинальная цена – обозначается на акции и фигурирует в проспекте эмиссии.

Рыночная цена – это цена, по которой реально покупается акция на

вторичном рынке.

Эмиссионная цена – цена продажи на первичном рынке.

Уставный капитал акционерного общества складывается из суммы номинальной стоимости всех акций:

УК = N1×Коб+N2×Кпр,

где УК – уставный капитал акционерного общества, руб.;

N1 и N2 – номинальная стоимость обыкновенных и привилегированных акций;

Коб и Кпр – количество обыкновенных и привилегированных акций;

Согласно Гражданскому кодексу (статья 102) и Федеральному закону «Об акционерных обществах» (ст. 25, п.2) номинальная стоимость размещенных привилегированных акций не должна превышать 25% от уставного капитала общества.

Закон «Об акционерных обществах» предусматривает наличие следующих видов привилегированных акций:

- конвертируемые акции – это привилегированные акции, которые могут обмениваться по желанию владельца на обыкновенные акции или облигации того же элемента;

- кумулятивные акции предполагают, что невыплаченные дивиденды или их часть не продают, а накапливаются и будут выплачены их владельцам впоследствии.

В мировой практике существуют также и другие виды привилегированных акций:

- привилегированные акции с долей участия. Они дают их держателям право на получение дополнительных дивидендов сверх объявленной суммы, если дивиденды по обыкновенным акциям оказались выше дивидендов по привилегированным акциям;

- привилегированные акции с корректируемой ставкой дивидендов. В отличие от привилегированных акций с фиксированной ставкой дивидендов дивиденды по этим акциям корректируются на основе учета динамики процентных ставок по краткосрочным государственным бумагам или курса некоторых других инструментов рынка краткосрочных капиталов;

- отзывные привилегированные акции. Выпуская эти акции, акционерные общества оставляют за собой право выкупить их по цене с надбавкой к номиналу;

- ретрективные привилегированные акции. Они дают право инвестору предъявить эти акции эмитенту для погашения.

Приведенные выше характеристики привилегированных акций могут комбинироваться. В случае, если акционерное общество выпускает несколько классов привилегированных акций, то они получают название привилегированных акций класса А, класса В и т.д. При этом акции класса А дают их держателям большие привилегии при выплате дивидендов и при погашении обязательств в случае ликвидации акционерного общества.

Доходы акционеров складываются из двух составляющих:

- дивидендов, представляющих собой доход на акцию, формирующийся за счет прибыли акционерного общества;

- роста курсовой стоимости акций.

Акции, будучи более рискованными ценными бумагами, по сравнению с долговыми обязательствами, как правило, привлекают инвесторов возможностью получения повышенного дохода.

Алгоритм определения дивидендов:

- совет директоров выносит свои предложения по размеру дивидендов на обслуживание собрания акционеров;

- собрание акционеров имеет право уменьшить величину дивидендов (вплоть до нуля), но никак не увеличить;

- дивиденды выплачиваются из чистой прибыли акционерного общества;

- первоочередное право на получение дивидендов имеют владельцы привилегированных акций;

- оставшаяся после выплат дивидендов по привилегированным акциям прибыль может быть направлена на выплату дивидендов по обыкновенным акциям;

- периодичность выплат дивидендов – один раз в год, в полгода или в квартал.

Качество акций может характеризоваться следующими показателями.

- Рыночная стоимость акции с учетом последующей продажи:

n

Ртек = Σ (Дt / (1+i)k) + (Ц2 / (1+i)n), (1)

k=1

где Ртек – текущая рыночная стоимость акции;

i – процентная ставка дисконтирования в долях единицы;

n – общее количество дивидендных выплат;

k – номер дивидендной выплаты;

Дt – периодические дивидендные выплаты (в руб.);

Ц2 – цена продажи акции.

2. Рыночная стоимость акции при постоянстве дивидендных выплат:

Ртек = Д / i, (2)

где Д – фиксированные дивидендные выплаты (в руб.);

- Рыночная стоимость акции при постоянном темпе прироста

дивидендов:

Ртекg = Д (1+g) / (i–g), (3)

где Д – первоначальный дивиденд;

g – постоянный темп прироста дивидендов (в долях единицы).

Доходность акций, которая представляет собой отношение дохода, получаемого по акции, к затратам на ее приобретение. Различают текущую и конечную доходность.

- Текущая доходность учитывает только дивидендный доход по акциям:

Тек.дох. = (Д / Ц1) × 100%, (4)

где Д – дивиденды по акциям,

Ц1 – цена покупки акции.

5. Конечная доходность учитывает не только дивидендный доход, но и курсовую разницу, полученную от перепродажи акции:

Д кон. =, (5)

где n – количество лет владения акцией.

Если операция была совершена за период меньший, чем один год, то доходность от перепродажи можно определить следующим образом:

Дох.прод. = ((Ц2 – Ц1) / Ц1) × (365/t)) × 100%, (6)

где t – фактическое число дней владения акцией.

6. Доход на акцию EPS (Earnings per share), представляющий собой отношение прибыли за вычетом дивидендов по привилегированным акциям к количеству обыкновенных акций:

EPS = (Пр – Дприв) / Коб, (7)

где Пр – прибыль акционерного общества;

Дприв – дивиденды, приходящиеся на привилегированные

акции;

7. Коэффициент P/E (Price – earning ratio) – представляющий собой отношение рыночной цены акции к доходу на акцию. Данный показатель можно трактовать как срок окупаемости акций за счет дивидендных выплат:

P / E = Црын / Д, (8)

где Црын – текущая рыночная цена акции;

Д – дивиденд, приходящийся на акцию.

Примеры решения задач

Пример 1. Какой будет рыночная стоимость акции номиналом 120 руб. при ставке банковского процента 20% годовых и объявленных дивидендах 15% годовых.

РЕШЕНИЕ:

Определяем рыночную стоимость акции:

Ртек = (0,15×120) / 0,2 = 90 руб.

Ответ: рыночная стоимость акции 90 руб.

Пример 2. Какой будет рыночная стоимость акции номинальном 100руб. при ставке банковского процента 15% годовых и объявленных дивидендах 20% годовых. При этом постоянный темп прироста дивидендов – 3%.

РЕШЕНИЕ:

Ртек = (0,2×100) × ((1+0,03) / (0,15 – 0,03)) = 20,72 руб.

Пример 3. Акционерное общество имеет чистую прибыль в сумме 10 000 000 руб.. В обращении находятся 100 000 акций номиналом 10 руб. каждая, из них 25 000 штук – привилегированные. По привилегированным акциям объявленный дивиденд равен 40% от чистой прибыли. Определить максимально возможные выплаты дивидендов на 1 обыкновенную акцию (EPS).

РЕШЕНИЕ:

1.Определяем объем выплат по привилегированным акциям:

100000000,4= 4000000 руб.

2.Определяем прибыль для выплаты дивидендов по обыкновенным акциям:

10000000- 4000000 =6000000руб.

3.Определяем доход на одну акцию

EPS =6000000:75000= 85 руб.

Ответ: дивиденд на одну обыкновенную акцию составит 85 руб.

Пример 4. Текущая стоимость акций 380 руб., дивиденды составляют 40 руб.на каждую акцию. Определите коэффициент P/E.

РЕШЕНИЕ:

1.Определяем коэффициент P/E.

P/E =380:40= 9,5

Ответ: коэффициент P/E равен 9,5.

Пример 5. Инвестор приобрел префакцию* за 30 руб. Дивиденды па акции выплачиваются в размере 2 руб..Через 3 года акция была продана за 40 руб..Рассчитайте текущую и конечную доходность префакции.

РЕШЕНИЕ:

1.Определяем текущую доходность префакции:

Тек.дох.= 2:30100 =6,66 %

2. Определяем конечную доходность префакции:

Кон.дох. =

17,77 %

Ответ: текущую доходность префакции равна 6,66 %, а конечная доходность префакции равна 17,77 %.

* ПРЕФАКЦИЯ — разновидность преференциальных акций … Энциклопедический словарь экономики и права.

* Префакция в отношении дивидендов — привилегия держателей префакций получать фиксированный дивиденд, который выплачивается из выручки раньше, чем дивиденды по обычным акциям. Словарь бизнес терминов.

Самостоятельно выполните следующие задачи:

Задача №1

Обыкновенные акции номиналом 5 рублей имеют рыночную стоимость 15 руб..Компания стабильно выплачивает по ним дивиденды в размере 110 %годовых. Определите коэффициент P/E.

Задача №2

Акционерное общество имеет чистую прибыль в сумме 6 000 000 руб.. В обращении находятся 10000 акций номиналом 10 руб. каждая, из них 2000 штук – привилегированные. По привилегированным акциям объявленный дивиденд равен 30% от чистой прибыли. Определить максимально возможные выплаты дивидендов на 1 обыкновенную акцию (EPS).

Задача №3

Какой будет рыночная стоимость акции, номинальном 300руб., при ставке банковского процента 8 % годовых и объявленных дивидендах 15 % годовых. При этом постоянный темп прироста дивидендов – 3%.

Задача №4

Инвестор приобрел префакцию за 100 руб. Дивиденды па акции выплачиваются в размере 5 руб.. Через 2 года акция была продана за 140 руб..Рассчитайте текущую и конечную доходность префакции.

Задача №5

Акционерное общество объявляет о дроблении своих акций в пропорции 5:4. Сколько дополнительных акций получит акционер, имеющий 400 акций?

Задача №6

Компания осуществила дробление акций из соотношения 1:4. Каким будет количество и совокупная номинальная стоимость пакета акционера, владеющего до операции дробления пакетом из 100 акций совокупной номинальной стоимостью 500 руб.

Задача №7

Номинальная стоимость акции ОАО «Ракета» составляет 150 руб. Рассчитайте ориентировочную курсовую стоимость акции на рынке ценных бумаг, если известно, что размер дивиденда ожидается на уровне 20 %, а размер банковской ставки составляет 10%.

Задача №8

Номинальная стоимость акции ЗАО «Ариэль» составляет 50 руб. Рассчитайте ориентировочную курсовую стоимость акции на рынке ценных бумаг, если известно, что размер дивиденда ожидается на уровне 25 %, а размер банковской ставки составляет 15%.

Задача №9

Инвестор (юридическое лицо) купил 200 акций компании «Заря» по рыночной стоимости 30 рублей. Через год курс этих акций повысился на 10 % .Инвестор продал весь пакет акций и все полученные средства вложил в покупку акций компании «Восток» по курсу 10 рублей. Сколько акций купил инвестор?

Задача №10

ОАО «Салют» выплачивает дивиденды в размере 85 коп. на акцию. Ожидается, что в последующие годы темп прироста дивиденда составит 10 %. Требуемая ставка доходности – 25 %. Определите текущую стоимость акции.

Задача №11

ОАО «Вымпел» выплачивает дивиденды в размере 90 коп. на акцию. Ожидается, что в последующие годы темп прироста дивиденда составит 15%. Требуемая ставка доходности – 20 %. Определите текущую стоимость акции.

Задача №12

Акция номиналом 15 руб. со ставкой дивидендов 25% была приобретена по цене в 1,5 раза дороже номинала. Через 2 года акция была продана, обеспечив ее владельцу доход в размере 7 руб. с каждого инвестированного рубля. Рассчитайте курс продажи акций.

Задача №13

Дивиденды по акциям компании «Рассвет», номиналом 10 рублей, ожидаются в размере 8 рублей на акцию. Требуемая ставка доходности составляет 20%. Текущий курс акций равен 6. Определить, стоит ли покупать такие акции?

Задача №14

Номинал акции – 15 рублей. Рыночная стоимость 8 рублей. Дивиденд выплачивается в размете 4 рубля каждые полгода. Чему равна текущая доходность акции?

Задача №15

Номинальная стоимость акций – 10 руб. за акцию, текущая рыночная цена превышает номинал в 5 раз. Размер объявленного компанией квартального дивиденда – 8 руб. на акцию. Чему равна текущая доходность акции компании в годовом исчислении с учетом налогообложения?

Задание

Заполните таблицу отличительных особенностей акции от облигации

|

ПРИЗНАКИ |

АКЦИЯ |

ОБЛИГАЦИЯ |

|

Срок обращения |

||

|

Форма вложения средств |

||

|

Очередность выплаты дивидендов |

||

|

Право на участие в управлении |

||

|

Форма доходов |

Вопросы для самопроверки

- Что называется акцией?

- В чем особенность акций?

- Какие Вы знаете цены на акции?

- Что называется эмиссионной ценой акции?

- Что называется номинальной ценой акции?

- Цена, по которой реально покупается акция на вторичном рынке, называется?

- Как классифицируются акции в зависимости от прав?

- Как классифицируются акции в зависимости от системы перехода прав собственности?

- Поясните, как определяется уставный капитал АО?

- Какой нормативный документ регламентирует деятельность на рынке ценных бумаг?

- Поясните, из чего складывается доход акционера?

- Как рассчитывается текущая доходность акции?

- Поясните понятие ликвидность акции.

Список использованной литературы:

- Федеральный закон от 22 апреля 1996 года №39 – ФЗ «О рынке ценных бумаг» — М.; ООО «Рид Групп»,2011 – 128 с.- (Новейшее законодательство) .

- Меркулов Я.С. Рынок ценных бумаг: Учебное пособие. – М.; ИД «Камерон», 2006г. – 248 с.; ил.

- Янукян М.Г. Практикум по рынку ценных бумаг. 2-е издание, дополненное и переработанное. – СПб.; Питер,2009.- 224с.; ил.- (Серия «Учебное пособие»).

- Гусева И.А.Рынок ценных бумаг. Сборник тестовых заданий; учебное пособие / И.А.Гусева.- М.; КНОРУС, 2010,- 408 с.

- Фельдман А.Б. Производные финансовые и товарные инструменты – М.; Финансы и статистика ,2003,- 330 с.

Методические указания для студентов второго курса

по специальности 080114 Экономика и бухгалтерский учет (по отраслям)

___________________________________________________________

Иванова Ольга Петровна, преподаватель социально-экономических дисциплин ГАОУ СПО ТК № 28

Сдано в печать 11.11.2012.

Формат бумаги 60х90/16

Тираж 16 экз.

Государственное автономное образовательное учреждение

среднего профессионального образования

Технологический колледж № 28

109382, Москва, ул. Верхние поля, 27

Тел./факс 8(495)359-65-29

E-mail: 28-2@prof.educom.ru

Отпечатано в типографии ГАОУ ТК № 28

Москва, ул. 2-ая Кабельная, 2

Тел. 8(495)673-54-22

E-mail: 78@prof.educom.ru

На чтение 20 мин. Просмотров 302 Опубликовано 05.06.2022

Содержание

- Задача 1.

- Задача 2.

- Задача 3.

- Задача 4.

- Задача 5.

- Инвестиционный портфель

- Практическая работа. расчет выплат по акциям. | методическая разработка на тему: | образовательная социальная сеть

- Решение.

- Решение:

Задача 1.

Доходность годовой казначейской бескупонной облигации равна 8%. Доходность казначейской бескупонной облигации со сроком до погашения 2 года равна 10%.

- (а) Определите подлинную стоимость корпоративной облигации со сроком до погашения 2 года, номиналом 10002 и 5%-й ставкой годового купонного дохода.

- (б) Объясните вашу стратегию инвестирования, если текущий курс корпоративной облигации (из пункта (а)) составит 90% номинала.

- (в) Определите полную доходность к погашению корпоративной облигации.

Задача 2.

Вам поручено провести анализ досрочно погашаемой корпоративной облигации с номиналом 1000 и 12%-й ставкой купона, который выплачивается раз в год, со сроком до погашения 20 лет и условием досрочного выкупа не ранее чем через 4 года по курсу 112% номинала. Текущий курс облигации – 116% номинала.

Требуется определить:

- (а) текущую доходность облигации;

- (б) приблизительную доходность к погашению;

- (в) полную доходность к погашению;

- (г) приблизительную доходность к досрочному погашению (отзыву);

- (ц) полную доходность к досрочному погашению (отзыву).

Задача 3.

Вы располагаете следующими данными: бескупонная облигация с номиналом 100 руб. и сроком до погашения 1 год продается за 93,46 руб., а аналогичные облигации, но со сроком до погашения 2 года продаются по курсу 84,17 руб.

Требуется определить:

- (а) ставки «спот»;

- (б) доходность до погашения каждой облигации.

Задача 4.

Вы получили следующую информацию об облигациях:

|

Облигация |

Номинал, долл. |

Купон,% |

Срок погашения, лет |

Цена, долл. |

|

А |

100 |

Нет |

1 |

92 |

|

В |

100 |

10 |

2 |

106 |

|

С |

100 |

9 |

3 |

92,5 |

- (а) Предполагая, что купонные выплаты делаются раз в год, определите процентные ставки «спот» для всех трех лет.

- (б) Определите форвардные ставки для первого, второго и третьего года.

- (в) Предположим, что правительство решило выпустить купонную 3-летнюю облигацию номиналом 100 долл. Каков должен быть купон для того, чтобы облигации были распроданы по номиналу?

- (г) Один из ваших клиентов заинтересован в покупке 3-летней бескупонной облигации номиналом 100 долл. Учитывая, что такой облигации на рынке не существует, ваша работа состоит в том, чтобы сделать ее копию. Детально объясните ваш подход и полученный результат.

Задача 5.

Вы наблюдаете на рынке две государственные безрисковые облигации. Однолетняя бескупонная облигация в настоящий момент торгуется по курсу 87% от номинала. Вторая 2-летняя облигация имеет ставку купона в размере 15% и торгуется по курсу 929 долл. Ее номинал составлят 1000 долл. Ваша компания планирует выпустить 2-летнюю облигацию со ставкой купона 17% и номиналом 100 долл.

- (а) Какие предпосылки необходимо сделать перед тем, как отвечать на следующий вопрос?

- (б) Определите подлинную стоимость корпоративной облигации.

- (в) Предположим, что в действительности размещение произошло по курсу 105 долл. Какова была бы доходность к погашению данной облигации?

- (г) Купили ли бы вы данную облигацию при условии, что ваша индивидуальная требуемая доходность инвестиций в безрисковые активы составляет 17%? Поясните.

Предположите, что размещение произошло по:- подлинной стоимости;

- 105 долл.

Инвестиционный портфель

Задача 10. Инвестор приобрел 10 акций (три акции компании А, две акции компании Б и пять акций компании В с равными курсовыми стоимостями). Спустя три месяца совокупная стоимость указанного пакета акций увеличилась на 20%. При этом курсовая стоимость акций компании В уменьшилась на 40%, а курсовая стоимость акций компании А стала в два раза больше курсовой стоимости акций компании Б. Укажите, на сколько процентов увеличилась курсовая стоимость акций компании Б.

Решение. Исходная стоимость инвестиционного портфеля равна

Через три месяца стоимость инвестиционного портфеля стала равной

Данное выражение можно преобразовать к виду

Из условия задачи известно, что курсовая стоимость акций компании А стала в два раза больше курсовой стоимости акций компании Б. Таким образом, справедливо соотношение

В этом случае, подставляя последнее выражение в уравнение для конечной стоимости инвестиционного портфеля, получаем формулу

Отсюда получаем уравнение, решая которое, найдем

Таким образом, курсовая стоимость акций компании Б возросла на 12,5%.

Задача 11. Какая схема вложения денежных средств представляется наиболее выгодной:

- 1) вложение денежных средств на один день под 1% годовых с последующим ежедневным реинвестированием денежных средств на таких же условиях в течение месяца;

- 2) вложение на 10 дней под 8% годовых с последующим реинвестированием полученных денежных средств каждую декаду в течение месяца;

- 3) вложение на один месяц под 12% годовых.

В задаче принять, что в году 360 дней и в месяце 30 дней. Налогообложение не учитывать.

Решение. Имея денежные средства в объеме Х0 руб. и используя предложенные схемы, через месяц получаем:

- • по первой схеме Х1 = Х0(1 0,07: 360)30 = Х0 •1,0058;

- • по второй схеме Х2 = X0(1 0,08: 36)3 = Х0 • 1,0058;

- • по третьей схеме Х3 = Х0(1 0,12 : 12) = Х0 • 1,01.

Таким образом, наиболее выгодной является третья схема вложения денежных средств.

Задачи на инфляцию

Задача 12. Инфляция в месяц равна 0,7%. Какова инфляция за год?

Решение. Зная инфляцию за месяц, инфляцию за год можно вычислить по формуле (1 0,007)12 = (1 γ).

Отсюда получаем у = 0,087, или инфляция за год равна 8,7%.

Задача 13. Среднемесячная инфляция уменьшилась с 0,6 до 0,5%. Насколько изменится инфляция в пересчете на год?

Решение. Зная инфляцию за месяц (ζ), инфляцию за год (γ) можно вычислить по формулам: (1 0,006)12 = (1 γ1) – в случае инфляции, равной 0,6%, (1 0,005)12 = (1 γ2) – в случае инфляции, равной 0,5%. Получаем у, = 0,074, или у, = 7,4% годовых и γ2 = 0,062, или γ2 = 6,2% годовых. Отсюда уменьшение инфляции в пересчете на год составляет 1,2%.

Практическая работа. расчет выплат по акциям. | методическая разработка на тему: | образовательная социальная сеть

Департамент образования города Москвы

Государственное автономное образовательное учреждение

среднего профессионального образования города Москвы

ТЕХНОЛОГИЧЕСКИЙ КОЛЛЕДЖ 28

Иванова О.П.

Методические указания для студентов второго курса

по специальности 080114 Экономика и бухгалтерский учет (по отраслям)

Москва

2022

Методические указания для студентов второго курса

по специальности 080114 Экономика и бухгалтерский учет (по отраслям)

Методические указания по дисциплине «Рынок ценных бумаг» для выполнения практической работы по теме «Расчет выплат по акциям» включает:

Автор- составитель: Иванова Ольга Петровна – преподаватель экономических дисциплин.

Рецензент: Сухова Татьяна Тимофеевна – преподаватель экономических дисциплин.

Методические указания по дисциплине «Рынок ценных бумаг» для выполнения практической работы по теме «Расчет выплат по акциям» рассмотрены и одобрены на заседании комиссии социально – экономических дисциплин протокол № 3 от 06.11.2022г.

Практическая работа по теме: «Расчет выплат по акциям».

Цель практическая работа:

- научить обучающихся пользоваться формулами и сформировать навыки по расчетам:

- выработать умение доводить задание до логического конца;

- развивать навыки сравнения и умения делать выводы.

Общие рекомендации по выполнению практической работы

Теоретическая часть

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации (статья 2 ФЗ «О рынке ценных бумаг»).

Право на выпуск акций имеют только акционерные общества.

Акция дает:

- право голоса;

- право на доход;

- право на прирост капитала, который связан с ростом цены акции на рынке;

- право на дополнительные льготы;

- право преимущественного приобретения новых выпусков акций;

- право на часть имущества акционерного общества.

Особенности акций:

Классификация акций

В зависимости от формы выпуска акции бывают: документарные (бланковые, в форме обособленных документов) и бездокументарные ( в виде записей на лицевых счетах у держателя реестра и на счетах депо у депозитария). Обязательными реквизитами акции являются:

- название ценной бумаги «акция»;

- наименование и адрес эмитента;

- номинальная стоимость;

- количество выпускаемых ценных бумаг данного вида;

- условия выплаты дивидендов;

- имя владельца;

- вид ценной бумаги;

- указание валюты ценной бумаги;

- государственный регистрационный номер;

- подпись уполномоченного лица;

- печать.

Для анализа спроса и предложения на акции используются показатели:

- абсолютная величина спреда;

- уровень спреда в процентах к максимальной цене спреда;

- рендит.

Спред – это разрыв между минимальной ценой предложения и максимальной ценой спроса. Наиболее ликвидными являются ценные бумаги, у которых отношение спреда к максимальной цене спроса наименьшее ( от 0 – 3 %).

Рендит – это относительный показатель доходности ценной бумаги. Рендит акции рассчитывается как процентное отношение выплаченного дивиденда к рыночному курсу акции. Чем выше размер рендита, тем доходнее акция.

Виды цен на акции.

Номинальная цена – обозначается на акции и фигурирует в проспекте эмиссии.

Рыночная цена – это цена, по которой реально покупается акция на

вторичном рынке.

Эмиссионная цена – цена продажи на первичном рынке.

Уставный капитал акционерного общества складывается из суммы номинальной стоимости всех акций:

УК = N1×Коб N2×Кпр,

где УК – уставный капитал акционерного общества, руб.;

N1 и N2 – номинальная стоимость обыкновенных и привилегированных акций;

Коб и Кпр – количество обыкновенных и привилегированных акций;

Согласно Гражданскому кодексу (статья 102) и Федеральному закону «Об акционерных обществах» (ст. 25, п.2) номинальная стоимость размещенных привилегированных акций не должна превышать 25% от уставного капитала общества.

Закон «Об акционерных обществах» предусматривает наличие следующих видов привилегированных акций:

В мировой практике существуют также и другие виды привилегированных акций:

Приведенные выше характеристики привилегированных акций могут комбинироваться. В случае, если акционерное общество выпускает несколько классов привилегированных акций, то они получают название привилегированных акций класса А, класса В и т.д. При этом акции класса А дают их держателям большие привилегии при выплате дивидендов и при погашении обязательств в случае ликвидации акционерного общества.

Доходы акционеров складываются из двух составляющих:

Акции, будучи более рискованными ценными бумагами, по сравнению с долговыми обязательствами, как правило, привлекают инвесторов возможностью получения повышенного дохода.

Алгоритм определения дивидендов:

Качество акций может характеризоваться следующими показателями.

- Рыночная стоимость акции с учетом последующей продажи:

n

Ртек = Σ (Дt / (1 i)k) (Ц2 / (1 i)n), (1)

k=1

где Ртек – текущая рыночная стоимость акции;

i – процентная ставка дисконтирования в долях единицы;

n – общее количество дивидендных выплат;

k – номер дивидендной выплаты;

Дt – периодические дивидендные выплаты (в руб.);

Ц2 – цена продажи акции.

2. Рыночная стоимость акции при постоянстве дивидендных выплат:

Ртек = Д / i, (2)

где Д – фиксированные дивидендные выплаты (в руб.);

- Рыночная стоимость акции при постоянном темпе прироста

дивидендов:

Ртекg = Д (1 g) / (i–g), (3)

где Д – первоначальный дивиденд;

g – постоянный темп прироста дивидендов (в долях единицы).

Доходность акций, которая представляет собой отношение дохода, получаемого по акции, к затратам на ее приобретение. Различают текущую и конечную доходность.

- Текущая доходность учитывает только дивидендный доход по акциям:

Тек.дох. = (Д / Ц1) × 100%, (4)

где Д – дивиденды по акциям,

Ц1 – цена покупки акции.

5. Конечная доходность учитывает не только дивидендный доход, но и курсовую разницу, полученную от перепродажи акции:

Д кон. =, (5)

где n – количество лет владения акцией.

Если операция была совершена за период меньший, чем один год, то доходность от перепродажи можно определить следующим образом:

Дох.прод. = ((Ц2 – Ц1) / Ц1) × (365/t)) × 100%, (6)

где t – фактическое число дней владения акцией.

6. Доход на акцию EPS (Earnings per share), представляющий собой отношение прибыли за вычетом дивидендов по привилегированным акциям к количеству обыкновенных акций:

EPS = (Пр – Дприв) / Коб, (7)

где Пр – прибыль акционерного общества;

Дприв – дивиденды, приходящиеся на привилегированные

акции;

7. Коэффициент P/E (Price – earning ratio) – представляющий собой отношение рыночной цены акции к доходу на акцию. Данный показатель можно трактовать как срок окупаемости акций за счет дивидендных выплат:

P / E = Црын / Д, (8)

где Црын – текущая рыночная цена акции;

Д – дивиденд, приходящийся на акцию.

Примеры решения задач

Пример 1. Какой будет рыночная стоимость акции номиналом 120 руб. при ставке банковского процента 20% годовых и объявленных дивидендах 15% годовых.

РЕШЕНИЕ:

Определяем рыночную стоимость акции:

Ртек = (0,15×120) / 0,2 = 90 руб.

Ответ: рыночная стоимость акции 90 руб.

Пример 2. Какой будет рыночная стоимость акции номинальном 100руб. при ставке банковского процента 15% годовых и объявленных дивидендах 20% годовых. При этом постоянный темп прироста дивидендов – 3%.

РЕШЕНИЕ:

Ртек = (0,2×100) × ((1 0,03) / (0,15 – 0,03)) = 20,72 руб.

Пример 3. Акционерное общество имеет чистую прибыль в сумме 10 000 000 руб.. В обращении находятся 100 000 акций номиналом 10 руб. каждая, из них 25 000 штук – привилегированные. По привилегированным акциям объявленный дивиденд равен 40% от чистой прибыли. Определить максимально возможные выплаты дивидендов на 1 обыкновенную акцию (EPS).

РЕШЕНИЕ:

1.Определяем объем выплат по привилегированным акциям:

100000000,4= 4000000 руб.

2.Определяем прибыль для выплаты дивидендов по обыкновенным акциям:

10000000- 4000000 =6000000руб.

3.Определяем доход на одну акцию

EPS =6000000:75000= 85 руб.

Ответ: дивиденд на одну обыкновенную акцию составит 85 руб.

Пример 4. Текущая стоимость акций 380 руб., дивиденды составляют 40 руб.на каждую акцию. Определите коэффициент P/E.

РЕШЕНИЕ:

1.Определяем коэффициент P/E.

P/E =380:40= 9,5

Ответ: коэффициент P/E равен 9,5.

Пример 5. Инвестор приобрел префакцию* за 30 руб. Дивиденды па акции выплачиваются в размере 2 руб..Через 3 года акция была продана за 40 руб..Рассчитайте текущую и конечную доходность префакции.

РЕШЕНИЕ:

1.Определяем текущую доходность префакции:

Тек.дох.= 2:30100 =6,66 %

2. Определяем конечную доходность префакции:

Кон.дох. =

17,77 %

Ответ: текущую доходность префакции равна 6,66 %, а конечная доходность префакции равна 17,77 %.

* ПРЕФАКЦИЯ — разновидность преференциальных акций … Энциклопедический словарь экономики и права.

* Префакция в отношении дивидендов — привилегия держателей префакций получать фиксированный дивиденд, который выплачивается из выручки раньше, чем дивиденды по обычным акциям. Словарь бизнес терминов.

Самостоятельно выполните следующие задачи:

Задача №1

Обыкновенные акции номиналом 5 рублей имеют рыночную стоимость 15 руб..Компания стабильно выплачивает по ним дивиденды в размере 110 %годовых. Определите коэффициент P/E.

Задача №2

Акционерное общество имеет чистую прибыль в сумме 6 000 000 руб.. В обращении находятся 10000 акций номиналом 10 руб. каждая, из них 2000 штук – привилегированные. По привилегированным акциям объявленный дивиденд равен 30% от чистой прибыли. Определить максимально возможные выплаты дивидендов на 1 обыкновенную акцию (EPS).

Задача №3

Какой будет рыночная стоимость акции, номинальном 300руб., при ставке банковского процента 8 % годовых и объявленных дивидендах 15 % годовых. При этом постоянный темп прироста дивидендов – 3%.

Задача №4

Инвестор приобрел префакцию за 100 руб. Дивиденды па акции выплачиваются в размере 5 руб.. Через 2 года акция была продана за 140 руб..Рассчитайте текущую и конечную доходность префакции.

Задача №5

Акционерное общество объявляет о дроблении своих акций в пропорции 5:4. Сколько дополнительных акций получит акционер, имеющий 400 акций?

Задача №6

Компания осуществила дробление акций из соотношения 1:4. Каким будет количество и совокупная номинальная стоимость пакета акционера, владеющего до операции дробления пакетом из 100 акций совокупной номинальной стоимостью 500 руб.

Задача №7

Номинальная стоимость акции ОАО «Ракета» составляет 150 руб. Рассчитайте ориентировочную курсовую стоимость акции на рынке ценных бумаг, если известно, что размер дивиденда ожидается на уровне 20 %, а размер банковской ставки составляет 10%.

Задача №8

Номинальная стоимость акции ЗАО «Ариэль» составляет 50 руб. Рассчитайте ориентировочную курсовую стоимость акции на рынке ценных бумаг, если известно, что размер дивиденда ожидается на уровне 25 %, а размер банковской ставки составляет 15%.

Задача №9

Инвестор (юридическое лицо) купил 200 акций компании «Заря» по рыночной стоимости 30 рублей. Через год курс этих акций повысился на 10 % .Инвестор продал весь пакет акций и все полученные средства вложил в покупку акций компании «Восток» по курсу 10 рублей. Сколько акций купил инвестор?

Задача №10

ОАО «Салют» выплачивает дивиденды в размере 85 коп. на акцию. Ожидается, что в последующие годы темп прироста дивиденда составит 10 %. Требуемая ставка доходности – 25 %. Определите текущую стоимость акции.

Задача №11

ОАО «Вымпел» выплачивает дивиденды в размере 90 коп. на акцию. Ожидается, что в последующие годы темп прироста дивиденда составит 15%. Требуемая ставка доходности – 20 %. Определите текущую стоимость акции.

Задача №12

Акция номиналом 15 руб. со ставкой дивидендов 25% была приобретена по цене в 1,5 раза дороже номинала. Через 2 года акция была продана, обеспечив ее владельцу доход в размере 7 руб. с каждого инвестированного рубля. Рассчитайте курс продажи акций.

Задача №13

Дивиденды по акциям компании «Рассвет», номиналом 10 рублей, ожидаются в размере 8 рублей на акцию. Требуемая ставка доходности составляет 20%. Текущий курс акций равен 6. Определить, стоит ли покупать такие акции?

Задача №14

Номинал акции – 15 рублей. Рыночная стоимость 8 рублей. Дивиденд выплачивается в размете 4 рубля каждые полгода. Чему равна текущая доходность акции?

Задача №15

Номинальная стоимость акций – 10 руб. за акцию, текущая рыночная цена превышает номинал в 5 раз. Размер объявленного компанией квартального дивиденда – 8 руб. на акцию. Чему равна текущая доходность акции компании в годовом исчислении с учетом налогообложения?

Задание

Заполните таблицу отличительных особенностей акции от облигации

Вопросы для самопроверки

- Что называется акцией?

- В чем особенность акций?

- Какие Вы знаете цены на акции?

- Что называется эмиссионной ценой акции?

- Что называется номинальной ценой акции?

- Цена, по которой реально покупается акция на вторичном рынке, называется?

- Как классифицируются акции в зависимости от прав?

- Как классифицируются акции в зависимости от системы перехода прав собственности?

- Поясните, как определяется уставный капитал АО?

- Какой нормативный документ регламентирует деятельность на рынке ценных бумаг?

- Поясните, из чего складывается доход акционера?

- Как рассчитывается текущая доходность акции?

- Поясните понятие ликвидность акции.

Список использованной литературы:

- Федеральный закон от 22 апреля 1996 года №39 – ФЗ «О рынке ценных бумаг» – М.; ООО «Рид Групп»,2022 – 128 с.- (Новейшее законодательство) .

- Меркулов Я.С. Рынок ценных бумаг: Учебное пособие. – М.; ИД «Камерон», 2006г. – 248 с.; ил.

- Янукян М.Г. Практикум по рынку ценных бумаг. 2-е издание, дополненное и переработанное. – СПб.; Питер,2009.- 224с.; ил.- (Серия «Учебное пособие»).

- Гусева И.А.Рынок ценных бумаг. Сборник тестовых заданий; учебное пособие / И.А.Гусева.- М.; КНОРУС, 2022,- 408 с.

- Фельдман А.Б. Производные финансовые и товарные инструменты – М.; Финансы и статистика ,2003,- 330 с.

Методические указания для студентов второго курса

по специальности 080114 Экономика и бухгалтерский учет (по отраслям)

___________________________________________________________

Иванова Ольга Петровна, преподаватель социально-экономических дисциплин ГАОУ СПО ТК № 28

Сдано в печать 11.11.2022.

Формат бумаги 60х90/16

Тираж 16 экз.

Государственное автономное образовательное учреждение

среднего профессионального образования

Технологический колледж № 28

109382, Москва, ул. Верхние поля, 27

Тел./факс 8(495)359-65-29

E-mail: 28-2@prof.educom.ru

Отпечатано в типографии ГАОУ ТК № 28

Москва, ул. 2-ая Кабельная, 2

Тел. 8(495)673-54-22

E-mail: 78@prof.educom.ru

Решение.

|

Год |

1 |

|

Курс |

92 |

|

Номинал |

100 |

|

«Спот» года 1 |

8,70% |

|

Год |

1 |

2 |

|

Потоки |

10 |

110 |

|

Ставка |

8,7% |

6,6% |

|

Дисконтированные потоки |

9,199632 |

96,80065 |

|

Стоимость |

106,0003 |

2-летнюю ставку «спот» находим решая уравнение или подбором (как здесь). Для потока первого года ставка «спот» уже есть. Для второго года ищем.

Главный акцент: потоки в разные годы должны дисконтироваться по соответствующим ставкам.

|

Год |

1 |

2 |

3 |

|

Потоки |

9 |

9 |

109 |

|

Ставка |

8,7% |

6,6% |

12,6% |

|

Дисконтированные потоки |

8,279669 |

7,920053 |

76,3504 |

|

Стоимость |

92,55012 |

Аналогично ищем 3-летнюю ставку «спот», имея ставки по первым двум годам.

Форвардные ставки. Ставка «форвард» по первому году равна ставке «спот» 0,087.

Ставка «форвард» второго года — 4,54%.Ставка «форвард» третьегогода — 25,63%.

- Для решения пункта (в) необходимо составить линейное уравнение, где в качестве неизвестной взять купон. Левая часть известна – 100. Ставки «спот» известны.

- Для решения пункта (г) необходимо составить портфель-копию из существующих облигаций.

Предполагаем, что необходимо купить a 1-летних облигаций, b 2-летних и c 3-летних.

Составляем такой портфель, чтобы он копировал потоки по бескупонной 3-летней облигации. Решаем систему и находим количество каждых из облигаций, которые в портфеле дадут именно потоки по 3-летней бескупонной облигации.

Для того чтобы найти стоимость, можно либо просто использовать 3-летнюю ставку «спот», либо взять количества облигаций и перемножить на текущий рыночный курс.

Получим одно и то же.

Решение:

Расходы по проекту состоят из суммы текущих материальных издержек и суммы амортизационных отчислений.

Ежегодные амортизационные отчисления рассчитаем линейным методом, в соответствии с которым ежегодная сумма амортизации определяется как отношение первоначальных инвестиций к сроку амортизации:

А = 30 / 5 = 6 ед.

Прибыль равна разности между выручкой и совокупными издержками:

П = Выручка – Расходы

В первом году прибыль будет равна:

П1 = 20 – (10 6) = 4

Рассчитаем сумму налога на прибыль в первом году:

СНП1 = П1 × t = 4 × 0,3 = 1,2

Тогда чистая прибыль в первом году будет равна:

ЧП1 = П1 – СНП1 = 4 – 1,2 = 2,8

Денежный поток (CF (Cash Flow)) первого года будет складываться из суммы чистой прибыли и суммы амортизационных отчислений:

CF1 = ЧП1 А = 2,8 6 = 8,8

При расчёте денежного потока последующих лет необходимо учесть ежегодный прирост текущих материальных издержек на 2 %.

Оформим расчёты в таблицу:

| Период | IC | Bыручка | Расходы | Текущие материальные издержки | Амортизационные отчисления, (А) | Прибыль, (П) | Сумма налога на прибыль, (СНП) | Чистая прибыль, (ЧП) | Денежный поток, (CF) | Дисконтированный денежный поток |

|---|---|---|---|---|---|---|---|---|---|---|

| 0 | 30 | – | – | – | – | – | – | – | – | – |

| 1 | – | 20 | 16 | 10 | 6 | 4 | 1,2 | 2,8 | 8,8 | 8 |

| 2 | – | 22 | 16,2 | 10,2 | 6 | 5,8 | 1,74 | 4,06 | 10,06 | 8,31 |

| 3 | – | 25 | 16,4 | 10,4 | 6 | 8,6 | 2,58 | 6,02 | 12,02 | 9,03 |

| 4 | – | 24 | 16,61 | 10,61 | 6 | 7,39 | 2,22 | 5,17 | 11,17 | 7,63 |

| 5 | – | 23 | 16,82 | 10,82 | 6 | 6,18 | 1,85 | 4,32 | 10,32 | 6,41 |

| Сумма | – | – | – | – | – | – | – | – | – | 39,38 |

Индекс доходности рассчитывают как отношение суммы приведенного (дисконтированного) чистого денежного потока от текущей деятельности за период осуществления проекта к общему объему капиталовложений:

ИД = 39,38 / 30 = 1,31

Значение индекса доходности 1,31 свидетельствует о экономической эффективности проекта, так как ИД>1.

Так как прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых чистые денежные поступления возместят инвестиционные затраты в проект.

| Период | CF | Кумулятивная сумма чистых денежных поступлений |

|---|---|---|

| 0 | – | – |

| 1 | 8,8 | 8,8 |

| 2 | 10,06 | 8,8 10,06 = 18,86 |

| 3 | 12,02 | 18,86 12,02 = 30,88 |

| 4 | 11,17 | 30,88 11,17 = 42,05 |

| 5 | 10,32 | 42,05 10,32 = 52,37 |

Срок окупаемости равен 3 годам, поскольку кумулятивная сумма чистых денежных поступлений за этот период (30,88) превышает объем капитальных вложений.

Однако некоторые специалисты более реальным сроком окупаемости считают дисконтированный срок окупаемости инвестиций. Суть метода заключается в дисконтировании всех денежных потоков, генерируемых проектом, и их последовательном суммировании до тех пор, пока не будут покрыты исходные инвестиционные затраты. Данный метод принимает в расчет стоимость денег во времени, что всегда показывает более реальную картину.

В данном случае дисконтированный срок окупаемости равен 4 годам.

| Период | Дисконтированный денежный поток | Кумулятивная сумма дисконтированных чистых денежных поступлений |

|---|---|---|

| 0 | – | – |

| 1 | 8 | 8 |

| 2 | 8,31 | 16,31 |

| 3 | 9,03 | 25,34 |

| 4 | 7,63 | 32,97 |

| 5 | 6,41 | 39,38 |

| Сумма | 39,38 | – |

Готовый ответ был подготовлен экспертом по экономике

BDF02E6E-439C-47DB-BFBA-6F5307C25E68

43.5 Кбайт

25 ₽

Не можешь разобраться в этой теме?

Обратись за помощью к экспертам

Гарантированные бесплатные доработки

Быстрое выполнение от 2 часов

Проверка работы на плагиат

Интересные статьи из справочника

Поможем написать учебную работу

Наша система отправит ваш заказ на оценку

69 478 авторам

Первые отклики появятся уже в течение 10 минут

Новые вопросы

Отвечай на вопросы, зарабатывай баллы и трать их на призы.

Подробнее

Здравствуйте, друзья!

Акция в процессе своего движения от выпуска до попадания в инвестиционный портфель инвестора несколько раз меняет свою стоимость. В статье разберем, с какой цены она начинает свой путь. Расскажем, что такое номинальная стоимость акции простыми словами и как ее определить.

Что означает понятие

Номинальная стоимость акции – это стоимостный показатель, который отражает долю уставного капитала, приходящуюся на одну ценную бумагу.

Процесс ее определения упрощенно выглядит так:

- Принимается решение о создании акционерного предприятия. Учредители определяют величину уставного капитала.

- Определяется количество ценных бумаг, которое будет выпущено предприятием.

- Рассчитывается номинальная стоимость одной бумаги.

- Часть выпущенных бумаг распределяется среди учредителей по номинальной цене, оставшееся количество направляется для реализации другим акционерам, в т. ч. путем свободной продажи на фондовом рынке через IPO.

Основным нормативным документом, который регулирует эмиссию, является Федеральный закон “Об акционерных обществах” от 26.12.1995. Согласно ему номинал всех обыкновенных акций должен быть одинаковым.

Стоимость привилегированных ценных бумаг не должна быть меньше стоимости обыкновенных.

Когда акции существовали в бумажном виде, номинал обязательно записывался на лицевой стороне бумаги. Сегодня эта информация содержится в электронном реестре.

- Эмиссионная – стоимость, по которой ценная бумага выходит на биржу в процессе первичного размещения. Она может быть равна или больше номинальной, отсюда возникает или не возникает эмиссионный доход.

- Балансовая – определяется путем деления чистых активов компании на количество акций. Если она превышает рыночную, то стоит ожидать роста котировок ценных бумаг компании.

- Выкупная – цена, по которой эмитент готов выкупить с рынка свои ценные бумаги у акционеров.

- Рыночная – цена, которая складывается в процессе свободных торгов на бирже на основе спроса и предложения.

Чем отличается от рыночной цены

Главное отличие номинальной цены от рыночной в том, что первая не меняется в процессе биржевых торгов. Инвестора же в первую очередь интересует именно рыночная котировка. Ее увеличение приведет к росту доходов, а снижение – к убыткам.

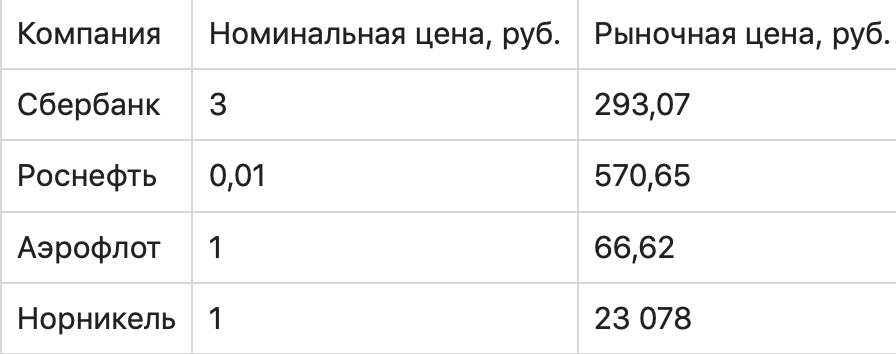

Сравним номинальную и рыночную стоимость обыкновенных акций нескольких крупнейших компаний России (по состоянию на конец марта 2021 года). У ГМК “Норникель” рыночная цена больше номинальной в 23 078 раз, а у Роснефти – в 57 065 раз.

Есть и бумаги, которые за все время обращения на фондовой бирже так и не смогли далеко уйти от своего номинала. Например, акции ВТБ сейчас торгуются по 0,04 руб. при номинале 0,01 руб. А у компании ФСК ЕЭС сегодняшние котировки ниже номинала: 0,21736 руб. против 0,5 руб. в Уставе.

Как определить

Формула расчета:

Номинальная стоимость = Уставный капитал компании / Количество акций

- ПАО “Сбербанк”. Уставный капитал равен 67 760 844 000 руб. Банк разместил 21 586 948 000 обыкновенных и 1 000 000 000 привилегированных акций. Подставим значение в формулу и получим, что номинал акции составляет 3 руб.

- ПАО “Нефтяная компания Роснефть”. Уставный капитал составляет 105 981 778,17 руб. Количество выпущенных обыкновенных акций – 10 598 177 817 штук. Следовательно, их номинальная стоимость – 1 копейка.

Все эти вычисления можно не проводить. Необходимые сведения закреплены в Уставе любого акционерного общества. Если предприятие становится публичным и выходит на фондовую биржу, то оно обязано публиковать учредительные и финансовые документы в свободном доступе.

Примеры изменения

- Консолидация – процесс объединения нескольких акций в одну, если рыночная цена стала слишком низкой.

- Сплит – процесс разделения акции на несколько штук с целью снижения ее рыночной котировки и повышения доступности для инвесторов.

Оба процесса рассматриваются и утверждаются общим собранием акционеров. При консолидации и сплите доля акционера не меняется. В первом случае он будет владеть меньшим количеством ценных бумаг, но их стоимостная оценка выросла. Во втором случае ценных бумаг станет больше при меньшем номинале. Капитал инвестора не изменится.

Зачем инвестору знать номинальную цену долевой ценной бумаги

В практической инвестиционной деятельности большую ценность представляет рыночная цена бумаги.

- Когда необходимо узнать уставный капитал компании. Например, при выборе объекта инвестирования предприятие с маленьким капиталом не будет представлять интереса, потому что не имеет достаточного имущества.

- Для анализа динамики развития компании. Чем выше разница между номиналом и рыночной котировкой, чем устойчивее рост последней в течение длительного времени, тем интереснее компания для инвестора.

Заключение

Номинальная стоимость – базовый показатель, значение которого закрепляется в учредительных документах и может меняться только в исключительных случаях. Информация о ней нужна для принятия решения об инвестировании в компанию, но только с учетом результатов проведенного фундаментального анализа.

Государственное бюджетное профессиональное

образовательное учреждение

«Краевой политехнический колледж»

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ

к практической работе

«Расчет выплат по акциям»

для специальностей и профессий

УГС 23.00.00 техника и технологии наземного

транспорта

2021

СОДЕРЖАНИЕ

1 Теоретические основы

1.1 Цели и

задачи

1.2 Общие

рекомендации по выполнению практической работы

1.3

Теоретическая часть

2 Примеры решения задач

3 Задачи для самостоятельного решения

4 Задания для самостоятельной работы

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1

Теоретические основы

1.1

Цели и задачи

Цель практической работы: освоить

умение определения эффективности капиталовложений

Задачи:

1.

освоить умение обучающихся пользоваться формулами и сформировать

навыки по расчетам:

—

курса акций;

—

рыночной стоимости акции с учетом последующей продажи;

—

рыночной стоимости акции при постоянстве дивидендных выплат;

—

рыночной стоимости акции при постоянном темпе прироста

дивидендов;

—

текущей доходности акций;

—

конечной доходности акций;

—

дохода на акцию EPS (Earnings per share).

2.

выработать умение доводить задание до логического конца;

3.

развивать навыки сравнения и умения делать выводы.

1.2 Общие

рекомендации по выполнению практической работы

— Ознакомьтесь

с целями и задачами практической работы.

— Ознакомьтесь

с теоретической частью практической работы.

— Выпишите

формулы для расчета в тетрадь.

— Разберите

решенные примеры.

— Ответьте

на вопросы для самопроверки.

— Решите

задания для самостоятельной работы.

— Оформите

решение заданий в тетради.

1.3 Теоретическая часть

Акция – эмиссионная

ценная бумага, закрепляющая права ее владельца (акционера) на получение части

прибыли акционерного общества в виде дивидендов, на участие в управлении

акционерным обществом и на часть имущества, остающегося после его ликвидации

(статья 2 ФЗ «О рынке ценных бумаг»).

Право на выпуск акций

имеют только акционерные общества.

Акция дает:

1.

право голоса;

2.

право на доход;

3.

право на прирост капитала, который связан с ростом цены акции на рынке;

4.

право на дополнительные льготы;

5.

право преимущественного приобретения новых выпусков акций;

6.

право на часть имущества акционерного общества.

Особенности акций:

—

являются

долевыми ценными бумагами;

—

не

имеют конкретного срока погашения, так как права по акции сохраняются в течение

всего срока существования акционерного общества;

—

владелец

акции несет ограниченную ответственность в пределах своих вкладов и не отвечает

по обязательствам акционерного общества;

—

предоставляют

возможность управления обществом;

—

акции

могут расщепляться и консолидироваться. При дроблении акций (сплите)

количество акций увеличивается (одна акция превращается в несколько), их

номинальная стоимость уменьшается при прежнем размере уставного капитала. При

консолидации число акций уменьшается, а номинальная стоимость возрастает и

размер уставного капитала не изменяется.

Таблица 1 — Классификация

акций

|

Признаки классификации |

Виды акций |

|

1.Реализация прав акционера |

— — |

|

2.Субъекты, среди которых распространяются |

— — — |

|

3.Стадия выпуска акций в обращение и их |

— — — |

|

4.Инвестиционные качества |

— — — |

|

5.Эмитент |

— — — |

|

6.Конвертируемость |

— — |

|

7.Возможность торговли на бирже |

— — |

|

8.Контроль государства |

— |

В зависимости от формы

выпуска акции бывают: документарные (бланковые, в форме обособленных документов)

и бездокументарные (в виде записей на лицевых счетах у держателя реестра и на

счетах депо у депозитария).

Обязательными реквизитами

акции являются:

1.

название ценной бумаги «акция»;

2.

наименование и адрес эмитента;

3.

номинальная стоимость;

4.

количество выпускаемых ценных бумаг данного вида;

5.

условия выплаты дивидендов;

6.

имя владельца;

7.

вид ценной бумаги;

8.

указание валюты ценной бумаги;

9.

государственный регистрационный номер;

10.

подпись уполномоченного лица;

11.

печать.

Для анализа спроса и предложения на акции

используются показатели:

1.

абсолютная величина спреда;

2.

уровень спреда в процентах к максимальной цене спреда;

3.

рендит.

Спред – это разрыв

между минимальной ценой предложения и максимальной ценой спроса. Наиболее

ликвидными являются ценные бумаги, у которых отношение спреда к максимальной

цене спроса наименьшее (от 0 – 3 %).

Рендит

– это относительный показатель доходности ценной бумаги. Рендит акции

рассчитывается как процентное отношение выплаченного дивиденда к рыночному

курсу акции. Чем выше размер рендита, тем доходнее акция.

Виды цен на акции.

Номинальная цена

– обозначается на акции и фигурирует в проспекте эмиссии.

Рыночная

цена – это цена, по которой реально покупается акция на

вторичном рынке.

Эмиссионная

цена – цена продажи на первичном рынке.

Уставный капитал

акционерного общества складывается из суммы номинальной стоимости всех акций:

УК = N1×Коб+N2×Кпр,

где УК – уставный капитал

акционерного общества, руб.;

N1

и

N2 – номинальная

стоимость обыкновенных и привилегированных акций;

Коб и Кпр

– количество обыкновенных и привилегированных акций;

Согласно

Гражданскому кодексу (статья 102) и Федеральному закону «Об акционерных

обществах» (ст. 25, п.2) номинальная стоимость размещенных привилегированных

акций не должна превышать 25% от уставного капитала общества.

Закон «Об акционерных

обществах» предусматривает наличие следующих видов привилегированных акций:

—

конвертируемые акции – это

привилегированные акции, которые могут обмениваться по желанию владельца на

обыкновенные акции или облигации того же элемента;

—

кумулятивные акции предполагают, что

невыплаченные дивиденды или их часть не продают, а накапливаются и будут

выплачены их владельцам впоследствии.

В мировой практике

существуют также и другие виды привилегированных акций:

—

привилегированные акции с долей участия.

Они дают их держателям право на получение дополнительных дивидендов сверх

объявленной суммы, если дивиденды по обыкновенным акциям оказались выше

дивидендов по привилегированным акциям;

—

привилегированные акции с корректируемой ставкой

дивидендов. В отличие от привилегированных акций с

фиксированной ставкой дивидендов дивиденды по этим акциям корректируются на

основе учета динамики процентных ставок по краткосрочным государственным

бумагам или курса некоторых других инструментов рынка краткосрочных капиталов;

—

отзывные привилегированные акции.

Выпуская эти акции, акционерные общества оставляют за собой право выкупить их

по цене с надбавкой к номиналу;

—

ретрективные привилегированные

акции. Они дают право инвестору предъявить эти акции эмитенту для погашения.

Приведенные выше

характеристики привилегированных акций могут комбинироваться. В случае, если

акционерное общество выпускает несколько классов привилегированных акций, то

они получают название привилегированных акций класса А, класса В и т.д. При

этом акции класса А дают их держателям большие привилегии при выплате

дивидендов и при погашении обязательств в случае ликвидации акционерного

общества.

Доходы акционеров складываются

из двух составляющих:

—

дивидендов,

представляющих собой доход на акцию, формирующийся за счет прибыли акционерного

общества;

—

роста

курсовой стоимости акций.

Акции, будучи более

рискованными ценными бумагами, по сравнению с долговыми обязательствами, как

правило, привлекают инвесторов возможностью получения повышенного дохода.

Алгоритм определения

дивидендов:

—

совет

директоров выносит свои предложения по размеру дивидендов на обслуживание

собрания акционеров;

—

собрание

акционеров имеет право уменьшить величину дивидендов (вплоть до нуля), но никак

не увеличить;

—

дивиденды

выплачиваются из чистой прибыли акционерного общества;

—

первоочередное

право на получение дивидендов имеют владельцы привилегированных акций;

—

оставшаяся

после выплат дивидендов по привилегированным акциям прибыль может быть

направлена на выплату дивидендов по обыкновенным акциям;

—

периодичность

выплат дивидендов – один раз в год, в полгода или в квартал.

Качество акций

может характеризоваться следующими показателями.

1.

Рыночная стоимость акции с учетом последующей продажи:

Ртек

= Σ

(Дt

/ (1+i)k) + (Ц2

/ (1+i)n), (1)

k=1

где Ртек –

текущая рыночная стоимость акции;

i

– процентная ставка дисконтирования в долях единицы;

n

– общее количество дивидендных выплат;

k

– номер дивидендной выплаты;

Дt

– периодические дивидендные выплаты (в руб.);

Ц2 – цена продажи акции.

2. Рыночная стоимость

акции при постоянстве дивидендных выплат:

Ртек

= Д / i,

(2)

где Д – фиксированные

дивидендные выплаты (в руб.);

3.

Рыночная стоимость акции при постоянном темпе прироста

дивидендов:

Ртекg

= Д (1+g) / (i–g), (3)

где Д – первоначальный

дивиденд;

g

– постоянный темп прироста дивидендов (в долях единицы).

Доходность акций, которая

представляет собой отношение дохода, получаемого по акции, к затратам на ее

приобретение. Различают текущую и конечную доходность.

4.

Текущая доходность учитывает только дивидендный доход

по акциям:

Тек.дох.

= (Д / Ц1) × 100%, (4)

где Д – дивиденды по

акциям,

Ц1 – цена покупки акции.

5. Конечная доходность

учитывает не только дивидендный доход, но и курсовую разницу, полученную от

перепродажи акции:

Д

кон. =

где n

– количество лет владения акцией.

Если операция была

совершена за период меньший, чем один год, то доходность от перепродажи можно

определить следующим образом:

Дох.прод.

= ((Ц2 – Ц1) / Ц1) × (365/t))

× 100%, (6)

где t

– фактическое число дней владения акцией.

5.

Доход на акцию EPS

(Earnings per

share), представляющий

собой отношение прибыли за вычетом дивидендов по привилегированным акциям к

количеству обыкновенных акций:

EPS

= (Пр – Дприв) / Коб,

(7)

где Пр – прибыль

акционерного общества;

Дприв –

дивиденды, приходящиеся на привилегированные акции;

7. Коэффициент P/E

(Price – earning

ratio) – представляющий

собой отношение рыночной цены акции к доходу на акцию. Данный показатель можно

трактовать как срок окупаемости акций за счет дивидендных выплат:

P

/ E = Црын / Д, (8)

где Црын –

текущая рыночная цена акции;

Д – дивиденд, приходящийся на акцию.

2

Примеры решения задач

Пример 1.

Какой будет рыночная стоимость акции номиналом 120 руб. при ставке банковского

процента 20% годовых и объявленных дивидендах 15% годовых.

РЕШЕНИЕ:

Определяем рыночную стоимость акции:

Ртек = (0,15×120) / 0,2 = 90 руб.

Ответ: рыночная стоимость акции 90 руб.

Пример 2. Какой

будет рыночная стоимость акции номинальном 100руб. при ставке банковского

процента 15% годовых и объявленных дивидендах 20% годовых. При этом постоянный

темп прироста дивидендов – 3%.

РЕШЕНИЕ:

Ртек = (0,2×100) × ((1+0,03) /

(0,15 – 0,03)) = 20,72 руб.

Пример 3. Акционерное

общество имеет чистую прибыль в сумме 10 000 000 руб. В обращении

находятся 100 000 акций номиналом 10 руб. каждая, из них 25 000 штук

– привилегированные. По привилегированным акциям объявленный дивиденд равен 40%

от чистой прибыли. Определить максимально возможные выплаты дивидендов на 1

обыкновенную акцию (EPS).

РЕШЕНИЕ:

1.Определяем объем выплат по привилегированным акциям:

100000000,4= 4000000 руб.

2.Определяем прибыль для выплаты дивидендов по

обыкновенным акциям:

10000000- 4000000 =6000000руб.

3.Определяем доход на одну акцию

EPS =6000000:75000= 85 руб.

Ответ: дивиденд на одну обыкновенную акцию составит 85

руб.

Пример 4. Текущая

стоимость акций 380 руб., дивиденды составляют 40 руб. на каждую акцию.

Определите коэффициент P/E.

РЕШЕНИЕ:

1.Определяем коэффициент P/E.

P/E

=380:40= 9,5

Ответ: коэффициент P/E

равен 9,5.

Пример 5.

Инвестор

приобрел префакцию* за 30 руб. Дивиденды па акции выплачиваются в размере 2 руб.

Через 3 года акция была продана за 40 руб. Рассчитайте текущую и конечную

доходность префакции.

РЕШЕНИЕ:

1.Определяем текущую доходность префакции:

Тек.дох.= 2:30100 =6,66 %

2. Определяем конечную доходность префакции:

Кон.дох. =

17,77 %

Ответ: текущую доходность префакции равна 6,66 %, а

конечная доходность префакции равна 17,77 %.

*

Префакция — разновидность

преференциальных акций … Энциклопедический словарь

экономики и права.

*

Префакция в отношении дивидендов —

привилегия держателей префакций получать фиксированный дивиденд, который

выплачивается из выручки раньше, чем дивиденды по обычным акциям. Словарь

бизнес терминов.

3 Задачи для самостоятельного

решения

Задача

№1

Обыкновенные

акции номиналом 5 рублей имеют рыночную стоимость 15 руб. Компания стабильно

выплачивает по ним дивиденды в размере 110 % годовых. Определите коэффициент P/E.

Задача

№2

Акционерное

общество имеет чистую прибыль в сумме 6 000 000 руб. В обращении находятся

10000 акций номиналом 10 руб. каждая, из них 2000 штук – привилегированные. По

привилегированным акциям объявленный дивиденд равен 30% от чистой прибыли.

Определить максимально возможные выплаты дивидендов на 1 обыкновенную акцию

(EPS).

Задача

№3

Какой

будет рыночная стоимость акции, номинальном 300руб., при ставке банковского процента

8 % годовых и объявленных дивидендах 15 % годовых. При этом постоянный темп

прироста дивидендов – 3%.

Задача

№4

Инвестор

приобрел префакцию за 100 руб. Дивиденды па акции выплачиваются в размере 5

руб. Через 2 года акция была продана за 140 руб. Рассчитайте текущую и конечную

доходность префакции.

Задача

№5

Акционерное

общество объявляет о дроблении своих акций в пропорции 5:4. Сколько

дополнительных акций получит акционер, имеющий 400 акций?

Задача

№6

Компания

осуществила дробление акций из соотношения 1:4. Каким будет количество и

совокупная номинальная стоимость пакета акционера, владеющего до операции

дробления пакетом из 100 акций совокупной номинальной стоимостью 500 руб.

Задача

№7

Номинальная

стоимость акции ОАО «Ракета» составляет 150 руб. Рассчитайте ориентировочную

курсовую стоимость акции на рынке ценных бумаг, если известно, что размер

дивиденда ожидается на уровне 20 %, а размер банковской ставки составляет 10%.

Задача

№8

Номинальная

стоимость акции ЗАО «Ариэль» составляет 50 руб. Рассчитайте ориентировочную

курсовую стоимость акции на рынке ценных бумаг, если известно, что размер

дивиденда ожидается на уровне 25 %, а размер банковской ставки составляет 15%.

Задача

№9

Инвестор

(юридическое лицо) купил 200 акций компании «Заря» по рыночной стоимости 30

рублей. Через год курс этих акций повысился на 10 %. Инвестор продал весь пакет

акций и все полученные средства вложил в покупку акций компании «Восток» по

курсу 10 рублей. Сколько акций купил инвестор?

Задача

№10

ОАО

«Салют» выплачивает дивиденды в размере 85 коп. на акцию. Ожидается, что в

последующие годы темп прироста дивиденда составит 10 %. Требуемая ставка

доходности – 25 %. Определите текущую стоимость акции.

Задача

№11

ОАО

«Вымпел» выплачивает дивиденды в размере 90 коп. на акцию. Ожидается, что в

последующие годы темп прироста дивиденда составит 15%. Требуемая ставка

доходности – 20 %. Определите текущую стоимость акции.

Задача

№12

Акция

номиналом 15 руб. со ставкой дивидендов 25% была приобретена по цене в 1,5 раза

дороже номинала. Через 2 года акция была продана, обеспечив ее владельцу доход

в размере 7 руб. с каждого инвестированного рубля. Рассчитайте курс продажи

акций.

Задача

№13

Дивиденды

по акциям компании «Рассвет», номиналом 10 рублей, ожидаются в размере 8 рублей

на акцию. Требуемая ставка доходности составляет 20%. Текущий курс акций равен

6. Определить, стоит ли покупать такие акции?

Задача

№14

Номинал

акции – 15 рублей. Рыночная стоимость 8 рублей. Дивиденд выплачивается в

размете 4 рубля каждые полгода. Чему равна текущая доходность акции?

Задача

№15

Номинальная

стоимость акций – 10 руб. за акцию, текущая рыночная цена превышает номинал в 5

раз. Размер объявленного компанией квартального дивиденда – 8 руб. на акцию.

Чему равна текущая доходность акции компании в годовом исчислении с учетом

налогообложения?

4 Задания для самостоятельной работы

Задание

№ 1

Заполните

таблицу отличительных особенностей акции от облигации

|

ПРИЗНАКИ |

АКЦИЯ |

ОБЛИГАЦИЯ |

|

Срок обращения |

||

|

Форма вложения средств |

||

|

Очередность выплаты дивидендов |

||

|

Право на участие в управлении |

||

|

Форма доходов |

Задание № 2 Вопросы для самопроверки

1.

Что называется, акцией?

2.

В чем особенность акций?

3.

Какие Вы знаете цены на акции?

4.

Что называется, эмиссионной ценой акции?

5.

Что называется, номинальной ценой акции?

6.

Цена, по которой реально покупается акция на вторичном рынке,

называется?

7.

Как классифицируются акции в зависимости от прав?

8.

Как классифицируются акции в зависимости от системы перехода прав

собственности?

9.

Поясните, как определяется уставный капитал АО?

10. Какой

нормативный документ регламентирует деятельность на рынке ценных бумаг?

11. Поясните,

из чего складывается доход акционера?

12. Как

рассчитывается текущая доходность акции?

13. Поясните

понятие ликвидность акции.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1.

Федеральный закон от 22 апреля 1996 года №39 – ФЗ «О рынке ценных бумаг»

— М.; ООО «Рид Групп»,2011 – 128 с.- (Новейшее законодательство) .

2.

Меркулов Я.С. Рынок ценных бумаг: Учебное пособие. – М.; ИД «Камерон»,

2006г. – 248 с.; ил.

3.

Янукян М.Г. Практикум по рынку ценных бумаг. 2-е издание, дополненное и

переработанное. – СПб.; Питер,2009.- 224с.; ил.- (Серия «Учебное пособие»).

4.

Гусева И.А.Рынок ценных бумаг. Сборник тестовых заданий; учебное пособие

/ И.А.Гусева.- М.; КНОРУС, 2010,- 408 с.

5.

Фельдман А.Б. Производные финансовые и товарные инструменты – М.;

Финансы и статистика, 2003,- 330 с.

6.

Иванова О.П. Практическая работа по теме: «Расчет выплат по акциям»

7.

Скачано с www.znanio.ru

Создан заказ №4060375

26 мая 2019

Как заказчик описал требования к работе:

Срочно нужно написать решение задач по рынку ценных бумаг ко вторнику. Список требований в файле.

Фрагмент выполненной работы:

Обыкновенные акции номиналом 5 рублей имеют рыночную стоимость 15 руб.. Компания стабильно выплачивает по ним дивиденды в размере 110 %годовых. Определите коэффициент P/E.

Решение:

коэффициент P/E является финансовым показателем, равный отношению рыночной стоимости акции к годовой прибыли, полученной на акцию.

Найдем дивидендный доход акции:

Номинал* % ставку по дивиде..Посмотреть предложения по расчету стоимости

Заказчик не использовал рассрочку

Гарантия сервиса

Автор24

20 дней

Заказчик принял работу без использования гарантии

27 мая 2019

Заказ завершен, заказчик получил финальный файл с работой

Автор работы

nikolay1989

5

Обыкновенные акции номиналом 5 рублей имеют рыночную стоимость 15 руб.jpg

2019-05-30 19:46

Последний отзыв студента о бирже Автор24

Положительно

Замечательный автор! Спасибо Вам огромное. Все сделано в лучшем виде и точно в срок!!!

Тебя также могут заинтересовать

по этому предмету

по этому типу и предмету

Читай полезные статьи в нашем

Налогообложение на рынке ценных бумаг

Финансовая система страны представлена различными структурами, обслуживающими движение капитала и денег. Фондовый рынок является ее частью, способной осуществлять как краткосрочные высоколиквидные сделки, характерные для рынка денег, так и долгосрочные операции с капиталом. Рынок способен выполнять функции, характерные для всей финансовой системы. Он влияет на накопление средств, их распределение,…

подробнее

Виды профессиональной деятельности на рынке ценных бумаг

В соответствии с Федеральным законом РФ «О рынке ценных бумаг», профессиональными участниками рынка ценных бумаг могут являться:

Брокером именуют профессионального участника РЦБ, занимающегося брокерской деятельностью.

Брокерская деятельность подразумевает осуществление сделок с финансовыми активами в качестве поверенного или комиссионера. Брокер действует на базе договора поручения или комиссии,…

подробнее

Торговля ценными бумагами

Рынок экономических взаимоотношений можно условно разделить на две большие составляющие:

Спецификой ценной бумаги, как экономического блага, можно назвать ее двойственность:

Как правило, документ признается ценной бумагой только, если соответствует законодательству страны, где был выпущен. В России взаимоотношения в сфере финансовых отношений регулируются Гражданским Кодексом.

В сфере финансового обр…

подробнее

Аналитика фондового рынка

Аналитикой фондового рынка охвачен мировой фондовый рынок в целом, включая описание происходящих событий на рынке металла и нефти.