Реквизиты физлица в договоре

Реквизиты физического лица в договоре нужно указывать в договоре как можно более полно. Во-первых нужно указать имя человека.

Имя гражданина в силуп. 1 ст. 19 ГК РФ включает:

- фамилию;

- имя;

- отчество.

С учетом норм регионального законодательства и национальных обычаев имя может включать иные элементы и составные части или исключать предусмотренные выше (например, отчество). Для надлежащего оформления договора достаточно иметь сведения об имени и фамилии контрагента, как в паспорте.

Формально, этих данных достаточно, но на практике нет. Дело в том, что может быть несколько людей с одинаковыми Ф.И.О., поэтому указание только этих данных в договоре не позволяют точно определить того, кто выступает стороной сделки.

Поэтому нужно обязательно указывать паспортные данные. В случае если условия договора предполагают перечисление денежных средств на счет физлица, следует дополнительно указать платежные реквизиты.

Для осуществления связи с контрагентом, в том числе направления различного рода уведомлений и предложений, необходима информация о почтовом адресе гражданина. Кроме того, для идентификации физического лица в договоре может быть указан его ИНН.

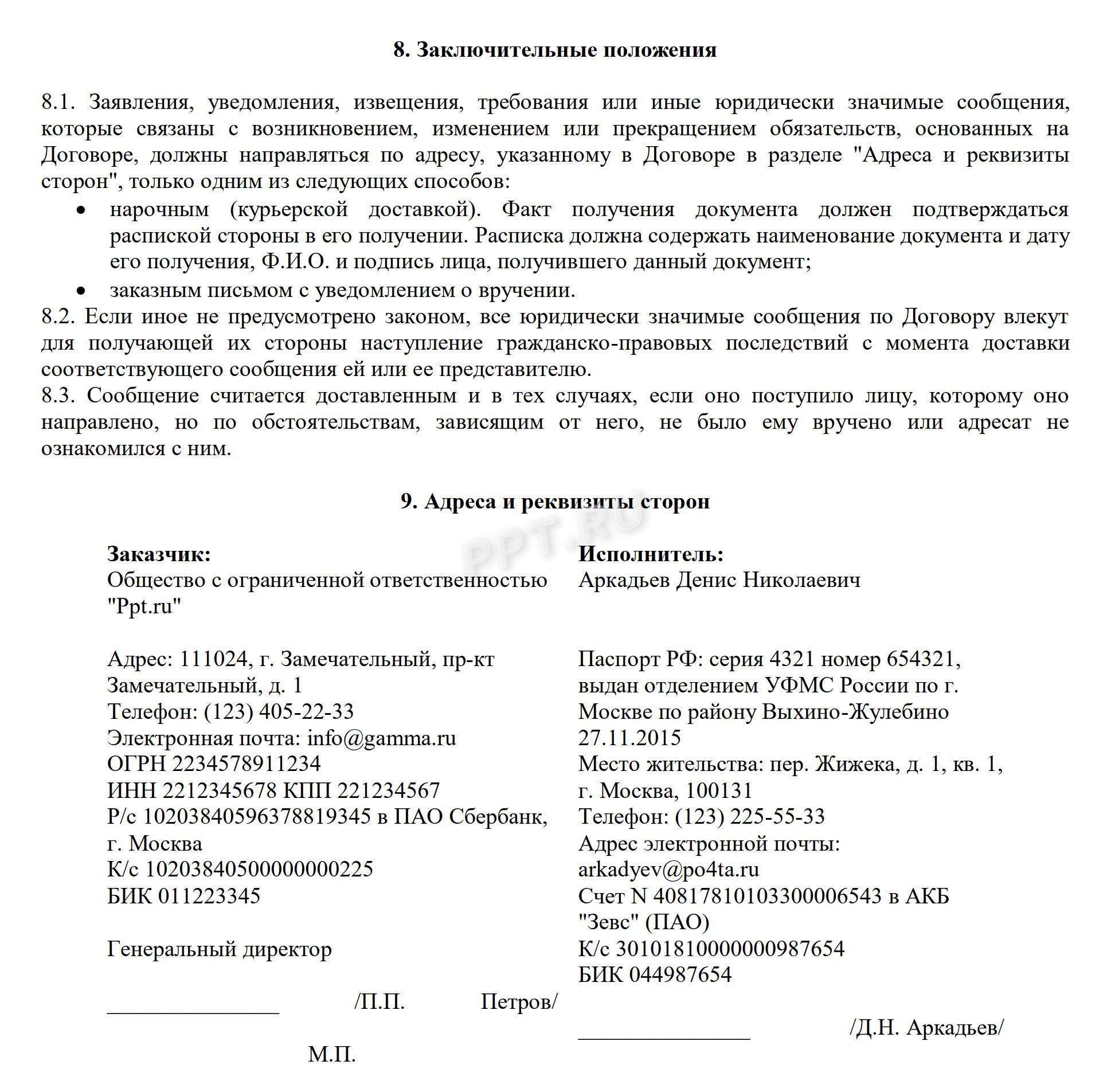

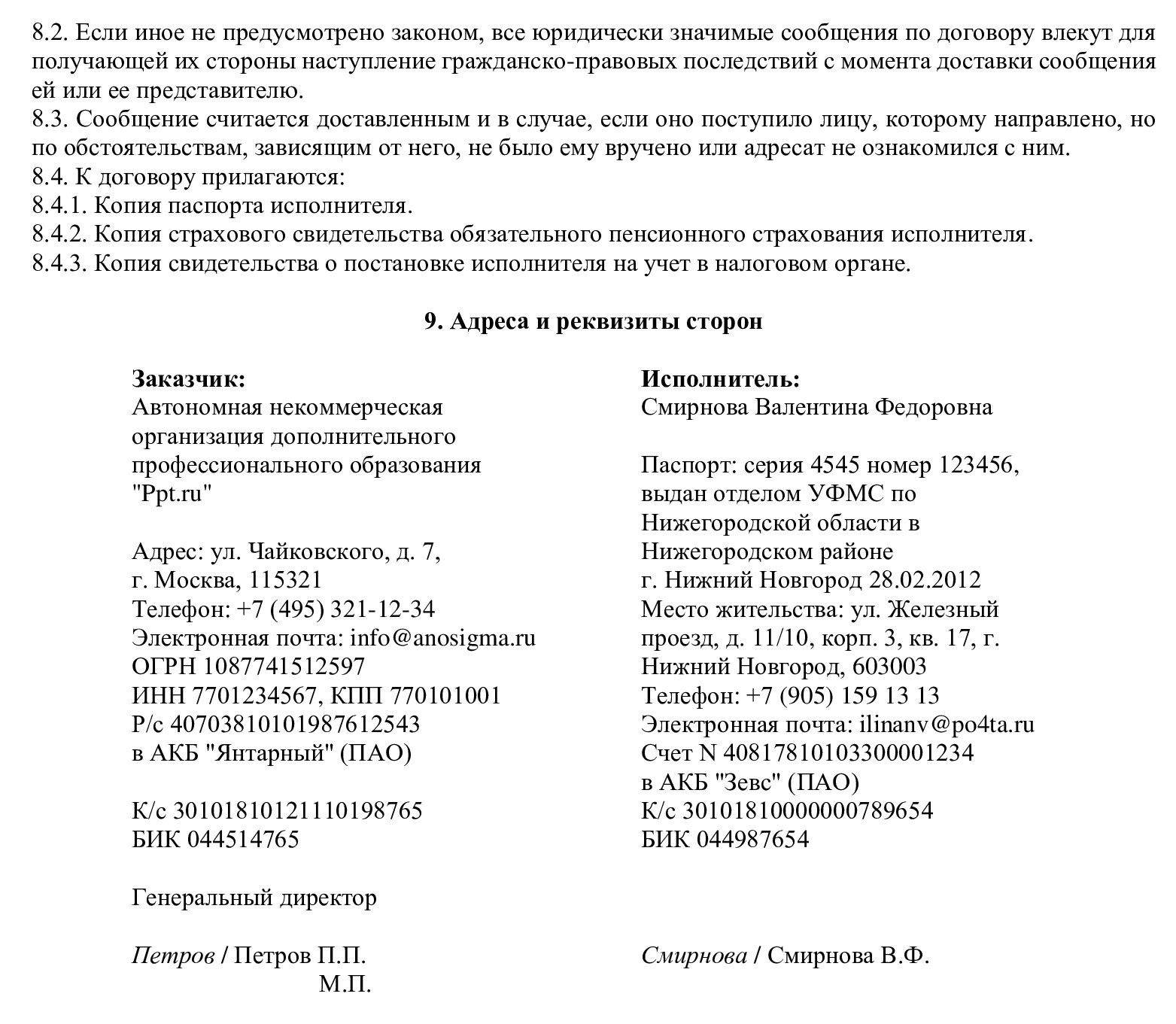

Образец реквизитов физического лица

Образец реквизитов физлица в договоре может выглядеть следующим образом:

Иванов Иван Иванович

Паспорт серии 9543 № 123121,

выдан отделом УФМС России по Москве 12.03.2012, код подразделения — 123-123

Адрес регистрации: 101000, Москва, ул. Сидорова, дом 1, квартира 1

ИНН: 123123123

р/с: 12312454125123, открытый в ПАО «Сбербанк России»

Реквизиты физлица при заключении контракта с ИП и организацией

Реквизиты физлица в договоре с любым контрагентом указываются аналогичным образом – не важно, с кем заключается договор. Соответственно, необходимо отразить Ф. И. О. гражданина, его паспортные данные, адрес места регистрации.

Но учитывайте, что организации и ИП, заключающие договоры с физическими лицами, в рамках которых предполагается осуществление операций с денежными средствами или имуществом в крупном размере, во исполнение ст. 7 закона «О противодействии легализации…» от 07.08.2001 № 115-ФЗ обязаны проводить идентификацию граждан.

Проверке при этом подлежат следующие сведения:

- Ф. И. О.;

- гражданство;

- дата рождения;

- реквизиты паспорта или иного документа, удостоверяющего личность;

- адрес места жительства или пребывания;

- ИНН.

Поэтому не удивляйтесь, если вас просят включить в договор дополнительные сведения.

Отметим, что предоставление сведений о физическом лице второй стороне, равно как и включение их в договор в качестве реквизитов, позволит однозначно установить личность контрагента и не допустить возможности признания соглашения незаключенным через суд.

Как зафиксировать изменение реквизитов физического лица

Условно все сведения в реквизитах можно разделить на следующие группы:

- Имеющие постоянное значение (например, дата рождения для физлица или ОГРН — для юридического).

- Данные, которые могут изменяться (почтовый адрес, данные паспорта физлица, имя, фамилия и пр.).

В случае изменения реквизитов достаточно направить контрагенту соответствующее уведомление с указанием верных данных. Направлять сведения требуется заказным письмом с уведомлением о вручении и описью вложения. Кроме того, можно составить дополнительное соглашение к контракту.

***

В заключение отметим, что четких законодательных требований к порядку указания реквизитов в договоре не предусмотрено. На практике сложилось правило указывать Ф. И. О. физического лица, сведения о документе, представленном для удостоверения личности, адрес регистрации. В некоторых случаях может понадобиться также указание реквизитов банковского счета.

Еще больше материалов по теме в рубрике: «Договор».

Суть и виды договоров гражданско-правового характера

Гражданско-правовые договоры — это соглашения, которые оформляются по правилам ГК РФ. Основное из этих правил (ст. 421 ГК РФ) определяет наличие возможности заключения договора на любых условиях, устраивающих его стороны (если иное для договора определенного вида не установлено законодательно).

Сторонами таких соглашений могут в разных сочетаниях выступать как юрлица, так и физлица (в т. ч. действующие как ИП), т. е. договор можно заключить между:

- юрлицами;

- физлицами;

- юрлицом (юрлицами) и физлицом (физлицами).

По видам гражданско-правовые договоры делятся на оформляемые:

- по сделкам с имуществом (купли-продажи, мены, дарения, аренды);

- выполнению работ, оказанию услуг.

Несмотря на то что в ГК РФ договоры на работы и услуги разделены (различен их итог — получение результата в первом случае и осуществление определенных действий во втором), принципы оформления заключаемых по ним договоров очень близки. И именно эти договоры в ситуациях, когда исполнителем по ним оказывается обычное физлицо (действующее не как ИП), вызывают наиболее пристальное внимание проверяющих. Связано это с тем, что налогообложение доходов, выплачиваемых по таким договорам, осуществляется по особым правилам.

Ниже мы рассмотрим особенности оформления и налогообложения договора гражданско-правового характера с физическим лицом, выполняющим для работодателя работу (т. е. заключившим договор подряда).

Отличительные признаки договора подряда

Кто может стать работодателем по гражданско-правовому договору — ГПД — с физическим лицом, заключенным в связи с выполнением работ? Любое лицо — юридическое или физическое, причем последнее может оказаться как ИП, так и не имеющим этого статуса. В свою очередь, и исполнитель может быть как обычным физлицом, так и ИП.

Что отличает отношения по такому договору? Прежде всего, наличие конкретной работы определенного объема, которую необходимо сделать в оговоренные сроки. Допускается выполнение ее исполнителем как своими силами, так и привлекаемыми им лицами, с использованием для этой цели как своих собственных материалов и оборудования, так и материалов и оборудования заказчика.

В процессе выполнения работы по ГПД ее исполнитель не подчиняется режиму работы, действующему у его работодателя, но несет ответственность:

- за качество сделанного им или привлеченными лицами;

- соблюдение сроков по договору;

- сохранность имущества и материалов, переданных ему заказчиком.

Особенности условий такого договора зависят также от того, к какому именно виду подрядных работ относятся выполняемые физлицом (гл. 37, 38 ГК РФ).

ГПД на работы между физическими лицами — каковы его последствия?

ГК РФ не препятствует заключению ГПД между физлицами. Однако ряд вопросов здесь возникает в отношении того, на кого ложатся обязанности по уплате налогов с доходов, получаемых исполнителем. Напомним, что каждая из сторон такого договора может оказаться ИП, и за счет этого возможны такие варианты сторон в договоре:

- обе они (и работодатель, и исполнитель) являются ИП;

- работодатель — ИП, а исполнитель — обычное физлицо;

- работодатель — обычное физлицо, а исполнитель — ИП;

- обе они — обычные физлица.

В первом варианте отношения складываются так же, как и между юрлицами или между юрлицом и ИП, т. е. каждый платит обязательные для него налоги, а сумма оплаты по ГПД является обычным расчетом между контрагентами.

Во втором варианте ИП-работодатель в отношении дохода, выплачиваемого физлицу, является плательщиком страховых взносов и налоговым агентом по НДФЛ, удерживаемому из этого дохода.

При третьем варианте физлицо-работодатель никакими налогами доход, выплачиваемый ИП-исполнителю, не облагает. Последний сам со своих доходов делает все необходимые платежи.

А при четвертом варианте у обеих сторон возникает необходимость осуществления налоговых платежей и составления отчетности:

- у исполнителя — в отношении налога с полученного дохода, т. к. работодатель-физлицо в число налоговых агентов не входит (п. 1 ст. 226 НК РФ);

- у работодателя — в отношении страховых взносов с этого дохода (подп. 1 п. 1 ст. 419, п. 2 ст. 420 НК РФ).

Последнее требует, соответственно, постановки на учет в ИФНС в качестве плательщика взносов. Таким образом, у обеих сторон при этом варианте ГПД имеют место те последствия, которые при нечасто заключаемых договорах такого рода не являются желательными.

Налоги для сторон гражданско-правового договора с физическим лицом

Какие же возникнут налоги при гражданско-правовом договоре с физическим лицом? Здесь опять же всё зависит от того, в каком качестве (обычного физлица или ИП) выступает исполнитель.

Обычное физлицо (в т. ч. им может быть и ИП, заключающий такой договор в качестве обычного физлица) будет расцениваться как работник, оформленный у работодателя по ГПД. И с его дохода работодатель начислит и уплатит:

- НДФЛ (кроме ситуации, когда работодатель тоже является обычным физлицом), удержав его из дохода работника (п. 1 ст. 226 НК РФ);

Если у вас есть доступ к КонсультантПлюс, смотрите рекомендации экспертов системы как рассчитать и уплатить НДФЛ с выплат по договорам оказания услуг и подряда с физлицами-резидентами. Если доступа нет, оформите бесплатный пробный доступ и изучите порядок действий.

- страховые взносы на ОПС и ОМС (до 2023 года от начисления взносов на ОСС в части нетрудоспособности и материнства такие доходы освобождены — подп. 2 п. 3 ст. 422 НК РФ, что изменится с 01.01.2023, мы рассказали здесь);

- страховые взносы на травматизм, если такое условие предусмотрено в ГПД (п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Как исчислить страховые взносы при принятии работ по договору подряда с физическим лицом, не являющимся ИП, эксперты системы КонсультантПлюс рассказали в Путеводителе по подряду. Получите бесплатный пробный доступ и переходите в материал.

Самостоятельно обычному физлицу, заключившему ГПД, придется платить только НДФЛ в ситуации, когда его работодателем становится тоже обычное физлицо.

ИП, вступившему в отношения по договору ГПД в качестве ИП, придется самому начислять и платить все платежи, обязательные для ИП:

- обусловленные применяемой системой налогообложения;

- страховые взносы на ОПС и ОМС, а также на ВНиМ с 1 января 2023 года;

- налоги, к начислению которых обязывает наличие объекта налогообложения.

Сравнительную характеристику спецрежимов, применение которых предпочитают ИП, ищите здесь.

ОБРАТИТЕ ВНИМАНИЕ! Поскольку с 1 января 2023 года в связи с внесением изменений в Закон № 255-ФЗ физлица, принятые на условиях договора ГПХ, становятся застрахованными в части ВНиМ, то они также имеют право на получение пособий по временной нетрудоспособности и декретных выплат, но лишь при выполнении определенных требований. О них мы рассказали здесь.

Налоговые обязательства с 1 января 2023 года будут перечисляться посредством механизма ЕНП. Данное новшество касается и уплаты подоходного налога (НДФЛ) и страховых взносов. О том, как будут происходить перечисления в бюджет и можно ли отказаться от ЕНП, можно узнать из этой статьи.

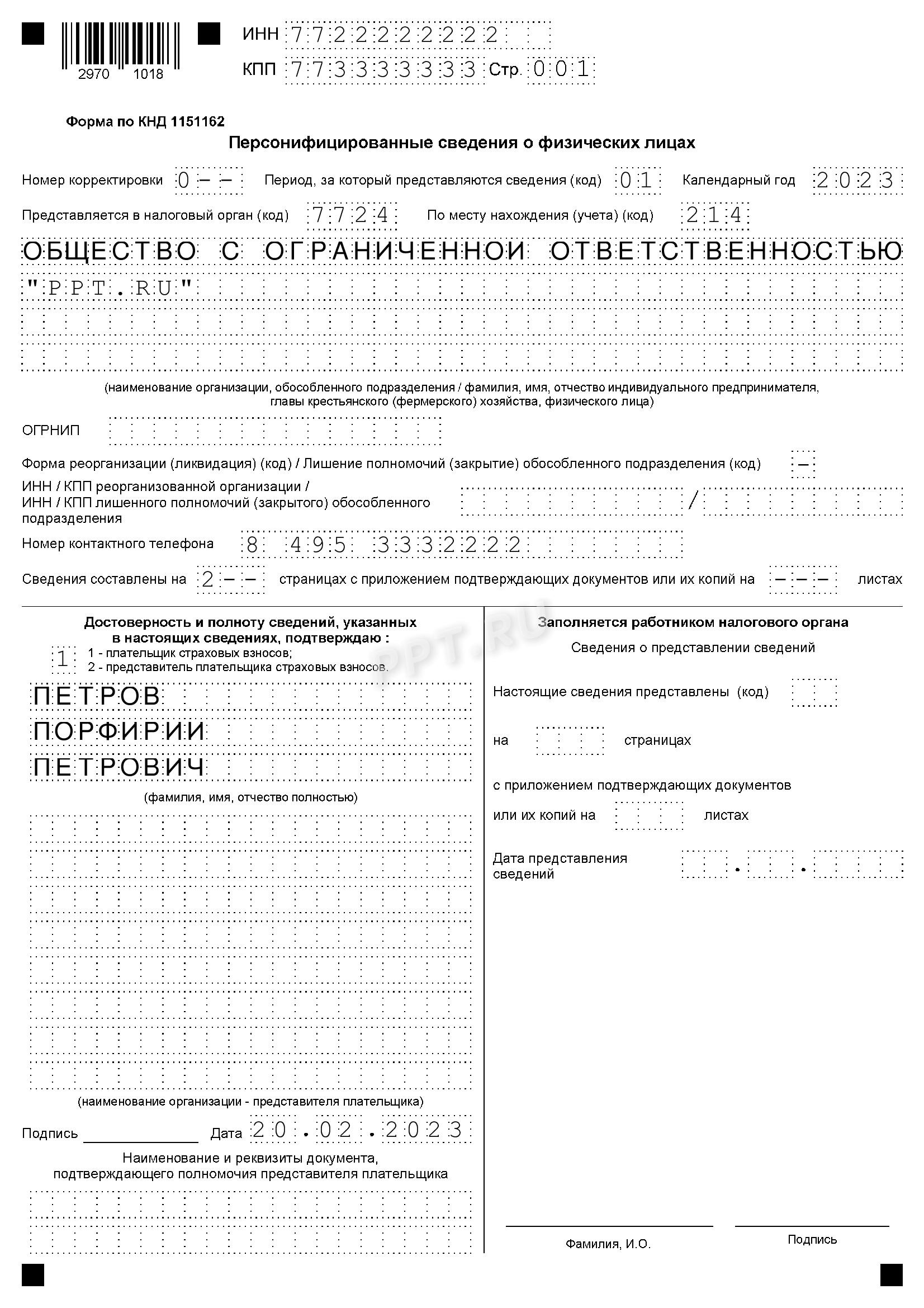

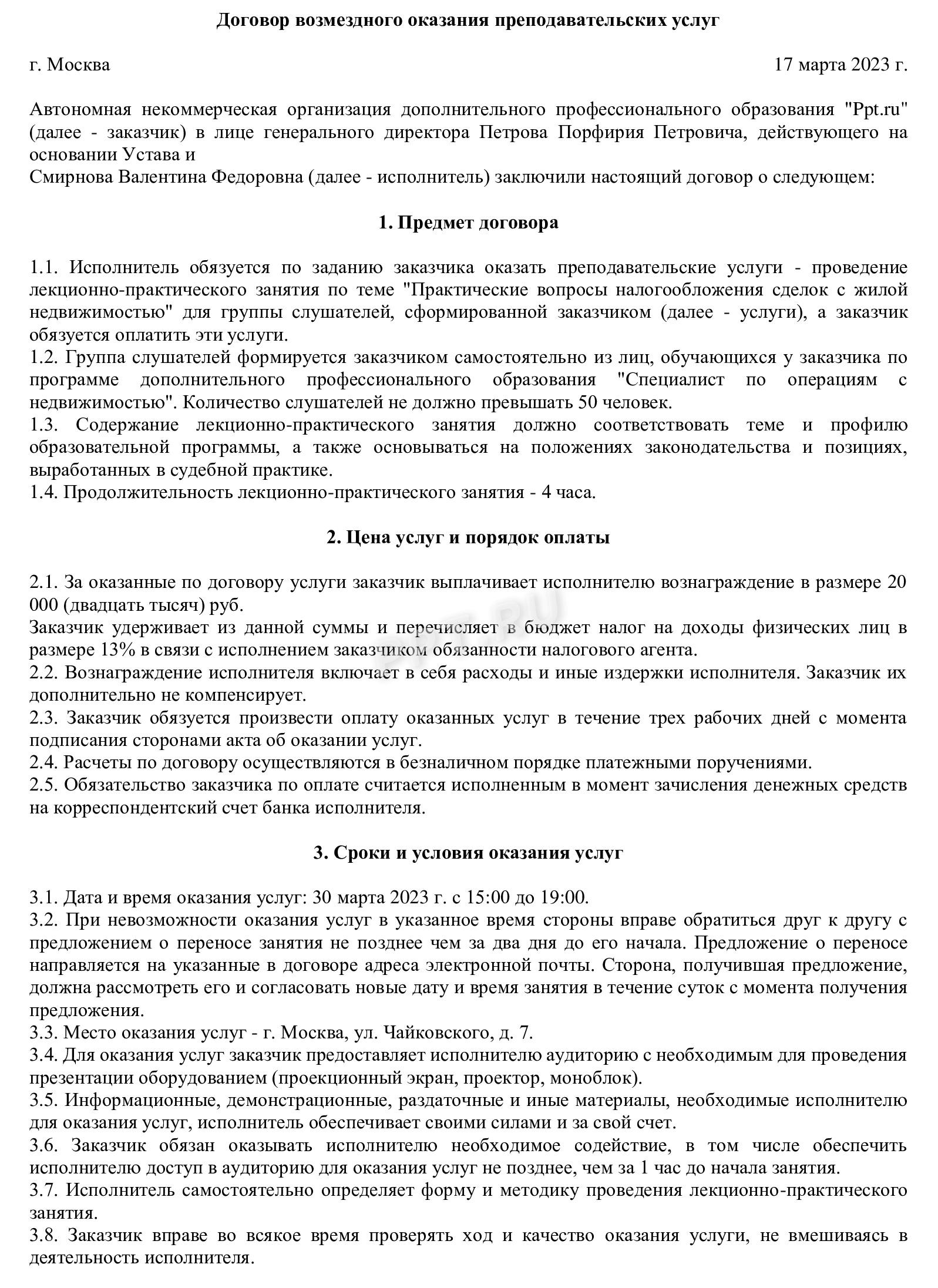

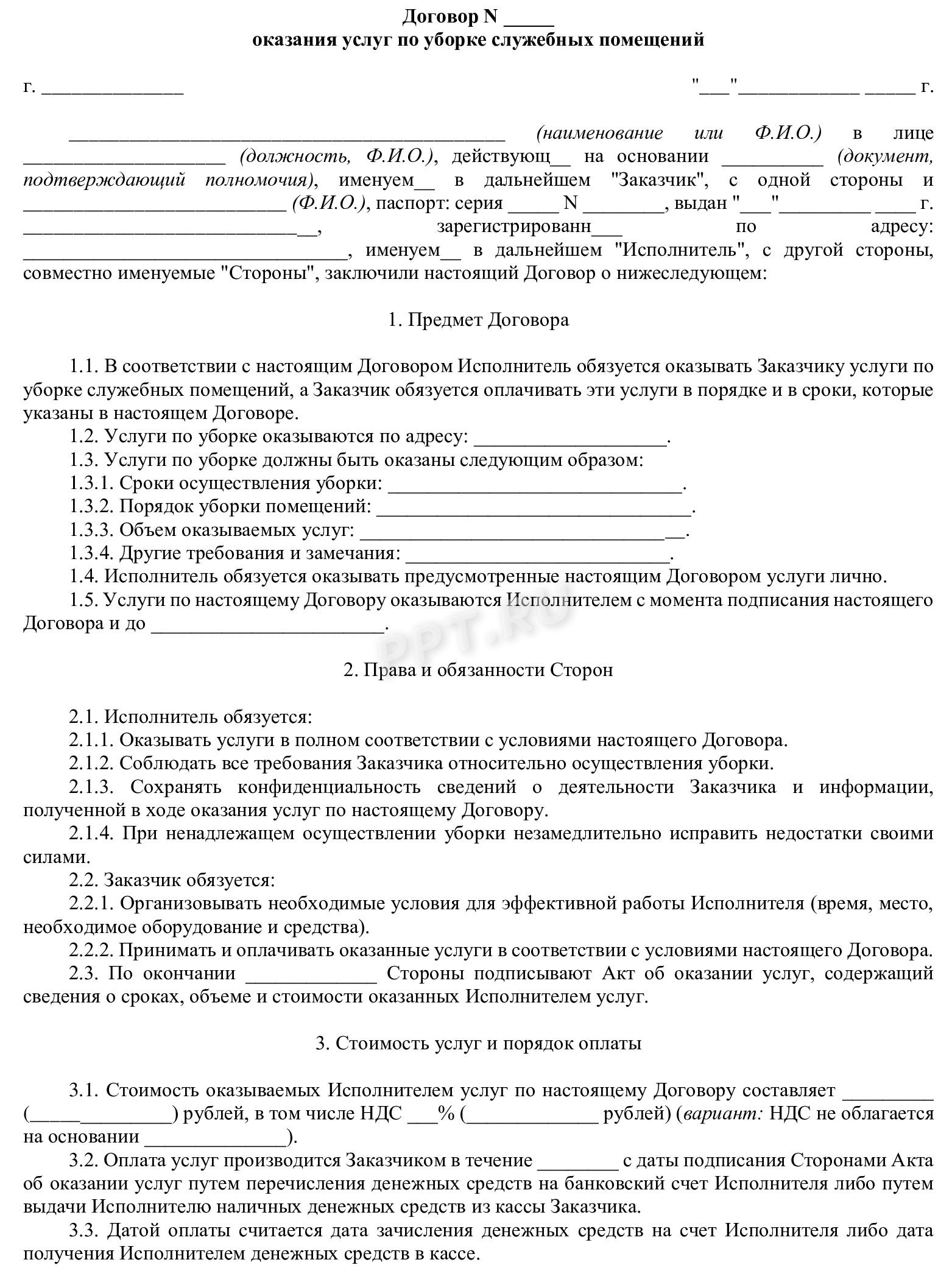

Форма и содержание гражданско-правового договора с физлицом — образец

Как оформляется ГПД? Поскольку он содержит достаточно много условий, требующих специальных оговорок, его всегда составляют в письменной форме. В нем должны быть отражены:

- наименования и реквизиты договаривающихся сторон;

- предмет задания, поручаемого исполнителю;

- условия его выполнения (объемы, качество, сроки, принадлежность исходных материалов и необходимого оборудования);

- стоимость работ, условия оплаты за них;

- права и обязанности сторон (в т. ч. условие о начислении или неначислении взносов на травматизм);

- процедура приемки выполненных работ;

- ответственность сторон за нарушения условий соглашения.

О том, каким моментам в ГПД следует уделить особое внимание, читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

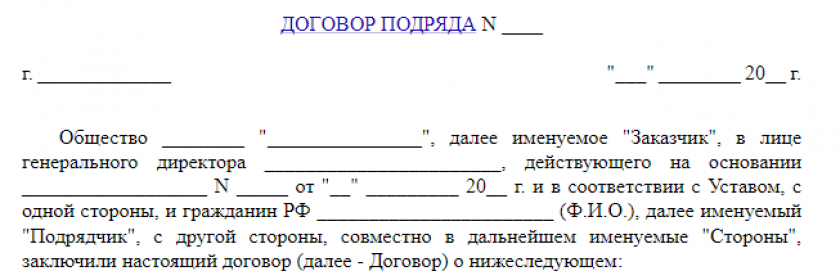

Образец гражданского правового договора с физическим лицом, оформленный юрлицом, можно посмотреть бесплатно, кликнув по картинке ниже:

Договор подряда с физическим лицом

Скачать

Образец гражданско-правового договора между физическими лицами мы не приводим, поскольку особых правил для его оформления не существует. Особенными для него окажутся только налоговые последствия.

Итоги

Гражданско-правовой договор отличает свобода в установлении его условий. Сторонами такого договора могут быть любые лица. По видам эти соглашения делятся на заключенные:

- по операциям с имуществом;

- в связи с выполнением работ, услуг.

Наибольшее количество вопросов вызывают ситуации, когда исполнителем по договору на выполнение работ (оказание услуг) оказывается обычное физлицо. Оно становится работником для своего заказчика, но не подчиняется правилам трудового законодательства. С доходов, выплаченных в пользу такого работника, наниматель обязан исчислить, удержать и заплатить в бюджет НДФЛ, а также начислить страховые взносы. С 1 января 2023 года порядок их начисления существенно меняется — работник по договору ГПХ станет застрахован не только в части пенсионного и медицинского страхования, но и в части страхования на случай временной нетрудоспособности и в связи с материнством.

Добрый день

Вопрос: достаточно ли этих реквизитов со стороны физ. лица, чтобы договор считался действительным?

Договор считается действительным по факту волеизъявления сторон на его подписание

ГК РФ Статья 421. Свобода договора

1. Граждане и юридические лица свободны в заключении договора.

Понуждение к заключению договора не допускается, за исключением случаев, когда обязанность заключить договор предусмотрена настоящим Кодексом, законом или добровольно принятым обязательством.

2. Стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами. К договору, не предусмотренному законом или иными правовыми актами, при отсутствии признаков, указанных в пункте 3 настоящей статьи, правила об отдельных видах договоров, предусмотренных законом или иными правовыми актами, не применяются, что не исключает возможности применения правил об аналогии закона (пункт 1 статьи 6) к отдельным отношениям сторон по договору.

Однако, проблема в другом — в возможности идентификации его сторон. Представленных данных физлица явно недостаточно для того, чтобы достоверно установить его личность.

Допустим, если подавать в суд или направлять претензию, то неизвестно, по какому адресу необходимо уведомлять физическое лицо. Так же трудно установить, кто такой, например, Иванов Иван Иванович по рабочему адресу и номеру телефона. Если, например, номер телефона зарегистрирован не на его имя, то и вовсе может быть невозможно достоверно установить, кто этот гражданин

Поэтому для того, чтобы избежать совершенно ненужных проблем, следует писать в договор домашний адрес (то есть адрес регистрации) и паспортные данные. В таком случае проблем у установлением личности стороны договора не возникнет

- Главная

- Правовые ресурсы

- Подборки материалов

- Реквизиты сторон

Реквизиты сторон

Подборка наиболее важных документов по запросу Реквизиты сторон (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов

Судебная практика

Подборка судебных решений за 2022 год: Статья 438 «Акцепт» ГК РФ«В пункте 12 постановления Пленума Верховного Суда РФ от 25.12.2018 N 49 «О некоторых вопросах применения общих положений Гражданского кодекса Российской Федерации о заключении и толковании договора» разъяснено, что акцепт должен прямо выражать согласие направившего его лица на заключение договора на предложенных в оферте условиях (абзац второй пункта 1 статьи 438 ГК РФ). Ответ о согласии заключить договор на предложенных в оферте условиях, содержащий уточнение реквизитов сторон, исправление опечаток и тому подобное, следует рассматривать как акцепт.»

Статьи, комментарии, ответы на вопросы

Путеводитель по договорной работе. Поставка. Рекомендации по заключению договора«Расчеты по договору поставки осуществляются в безналичном порядке путем перечисления денежных средств на расчетный счет поставщика на основании платежного поручения покупателя. Денежные средства перечисляются по реквизитам, указанным в разделе 7 «Адреса и реквизиты сторон» настоящего договора, если иные реквизиты не указаны в выставленном поставщиком счете на оплату».

Нормативные акты

Содержание статьи

Показать

Скрыть

Исполнителей по договору гражданско-правового характера (договор ГПХ) не оформляют в штат, но оплачивают с вознаграждения налоги и страховые взносы. Рассказываем, какие платежи заказчик должен сделать за исполнителей, когда для работника выгодно работать по гражданско-правовому договору и в каких случаях его можно признать трудовым.

Что такое договор гражданско-правового характера

Договор гражданско-правового характера — любое соглашение, которое регулирует Гражданский кодекс РФ. В таком договоре стороны устанавливают взаимные права и обязанности. Обычно соглашение подразумевает, что одна сторона оказывает услуги, а вторая их оплачивает.

По договору ГПХ к работе могут привлекать внешних специалистов: программистов, бухгалтеров, риелторов, копирайтеров и так далее.

Соглашение ГПХ необходимо для оформления разовых работ или услуг, результат которых фиксируют актом выполненных работ.

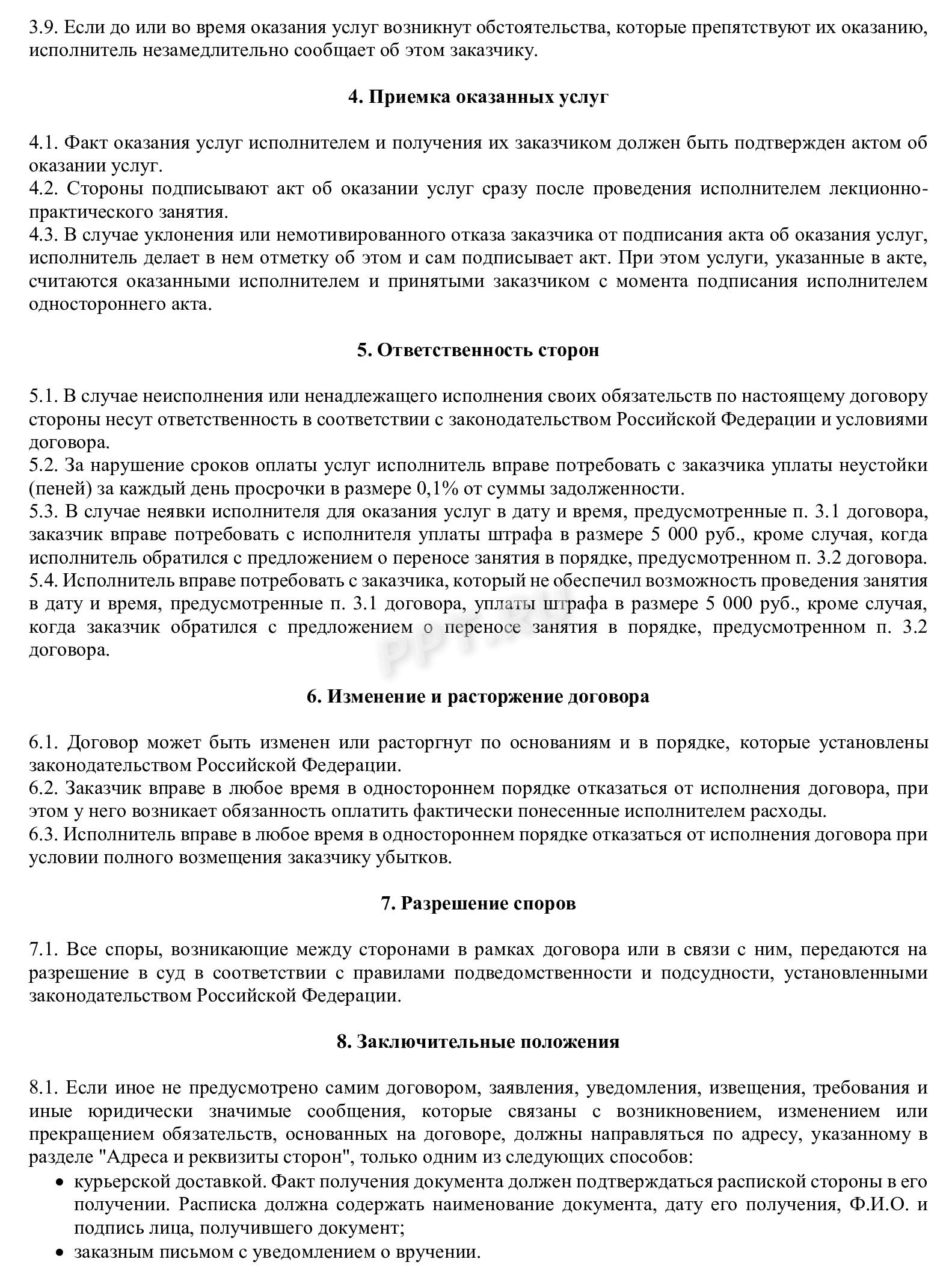

Чем договор ГПХ отличается от трудового договора

Трудовой договор — письменное соглашение между работником компании и его работодателем, в котором перечислены права и обязанности каждой из сторон.

Работодатель гарантирует работнику место работы, своевременную оплату труда и условия, которые будут полностью соответствовать Трудовому кодексу РФ. Работник же выполняет свои трудовые обязанности и не нарушает правила соглашения.

Договор ГПХ подразумевает определенное соглашение между исполнителем и заказчиком. При этом стороны не вступают в трудовые отношения. После оказания услуг исполнитель получает вознаграждение, а заказчик — результат работы. Примером ГПХ могут выступать подряд, авторский договор, оказание услуг и так далее.

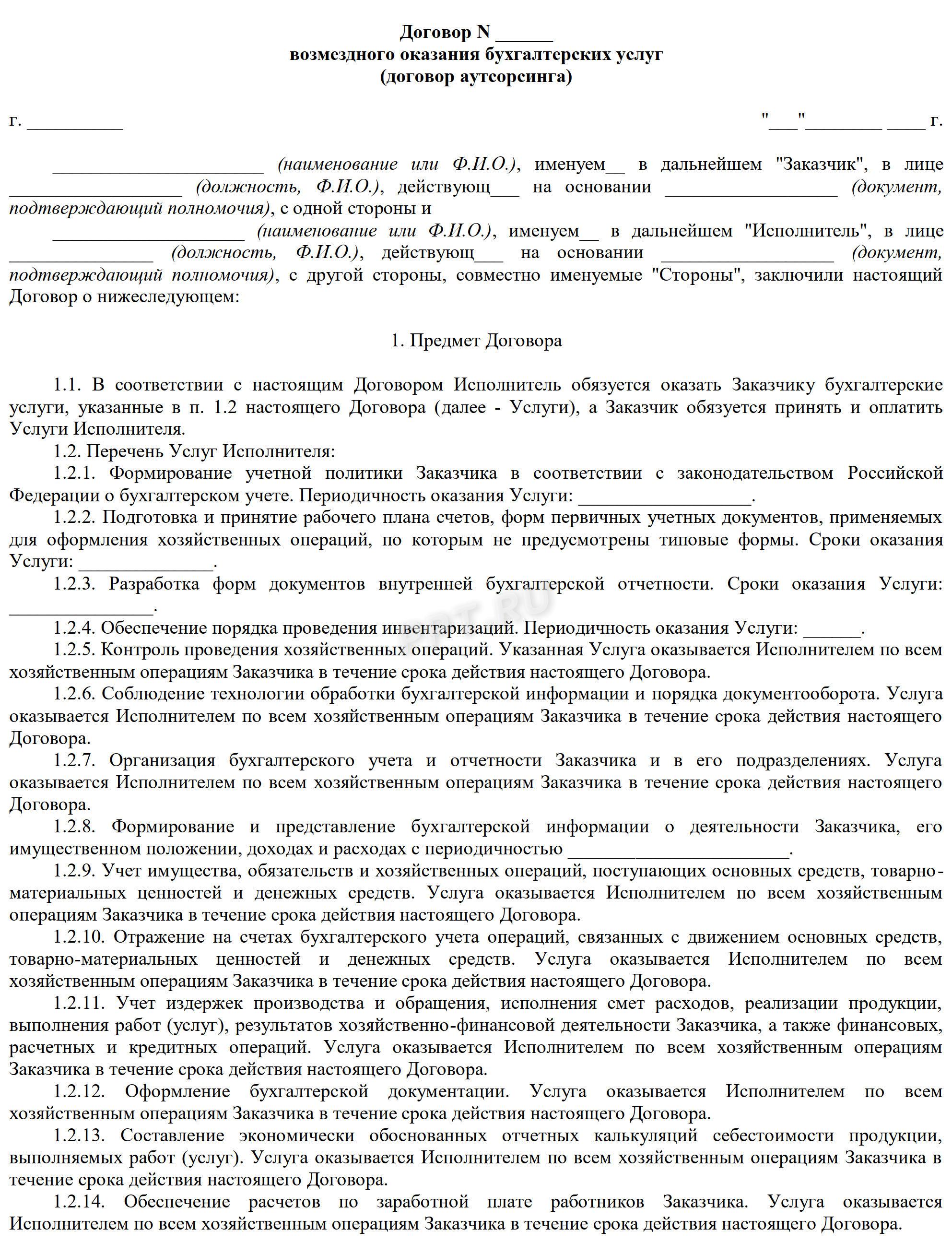

Подробнее различия между трудовым договором и договором ГПХ описаны в таблице ниже.

|

Договор ГПХ |

Трудовой договор |

|

Указан точный перечень необходимых работ или услуг. Результат фиксируют двусторонним актом. При этом исполнителя не трудоустраивают |

Работника трудоустраивают на определенную должность. Предполагается регулярное выполнение трудовых обязанностей |

|

Важен именно результат. Заказчик не вмешивается в процесс и участвует только в приеме работ |

Работник выполняет распоряжения руководителя по мере их поступления |

|

Предусмотрены даты начала и окончания работ, при этом исполнитель работает в удобное для себя время |

Важно соблюдение правил внутреннего распорядка компании |

|

Может предусматриваться создание определенных условий для исполнителя. Однако это необязательно |

У работника должно быть свое место, материалы и необходимый инвентарь |

|

Исполнитель может привлекать к работам других лиц |

Возложенные обязанности выполняются только работником |

|

Правила оплаты устанавливаются договором. Это может быть, например, оплата по результатам работ |

Выплаты проводятся в одно и то же время два раза в месяц. Заработная плата при выработке нормы рабочего времени не может быть ниже минимального размера оплаты труда |

|

Заказчик удерживает НДФЛ, платит пенсионные и страховые взносы. При этом по некоторым договорам, например аренды, такие взносы не уплачиваются. В договоре может быть прописано страхование от несчастных случаев на производстве |

Удерживаются НДФЛ, уплачиваются страховые и пенсионные взносы |

|

Отсутствуют трудовые гарантии, кроме уплаты взносов. Время оказания услуг включается в трудовой стаж |

Работодатель обязан предоставить все трудовые гарантии: отпуск, оплату больничных, взносы, компенсации при сокращении, сохранение за работником среднего заработка в случае простоя и так далее |

|

Для начала работы необходим только договор. Его закрывают актом выполненных работ. Заказчик может отказаться от заключения договора ГПХ по своему усмотрению |

Необходимо оформление трудовой книжки, приказа. По Трудовому кодексу РФ предусмотрено равенство при трудоустройстве в вопросах возраста, национальной принадлежности и так далее |

|

Обязательны точные сроки исполнения работ |

Трудовой договор может заключаться на неопределенный срок. Возможен также срочный трудовой договор сроком до 5 лет, если иной период не прописан в трудовом законодательстве |

Какими бывают договоры ГПХ

Согласно части 2 Гражданского кодекса РФ, это могут быть договоры:

- авторского заказа;

- агентские соглашения;

- возмездного оказания услуг;

- комиссии;

- перевозки;

- подряда;

- поручения;

- транспортной экспедиции;

- хранения и другие.

Для выполнения работ обычно используют договор подряда, а для услуг — договор возмездного оказания услуг.

Договор подряда подразумевает, что исполнитель выполняет задание заказчика и передает ему результаты работ, а заказчик их оплачивает.

Соглашения такого типа часто заключают для ремонтных и строительных работ, изготовления каких-то предметов. Часто такие договоры предполагают материальный результат работы.

Договор возмездного оказания услуг предполагает именно услуги, их результат нельзя потрогать. Его заключают для таких услуг, как:

- консультации;

- предоставление информации;

- аудит;

- медицина;

- ветеринария;

- образование и так далее.

Договор авторского заказа заключают, если результатом работ должно быть произведение: иллюстрации, научные статьи, исследования и другое.

Кроме того, договор ГПХ может быть смешанным, то есть содержать сразу несколько элементов, характерных для разных соглашений.

Как заключить договор гражданско-правового характера

Договор ГПХ можно заключить для разовых работ, проекта или услуг. Например, написать сценарий, сделать ремонт квартиры, помочь приобрести квартиру. Работы по договору ГПХ разовые и не предполагают их регулярное выполнение.

Такой договор всегда заключают в письменной форме. Соглашения регулирует ст. 161 Гражданского кодекса РФ. При этом физлица могут иметь устную договоренность для сделок до 10 тыс. рублей, сказано в ст. 159 Гражданского кодекса РФ.

Чтобы заключить договор ГПХ, исполнителю потребуются паспорт, СНИЛС и ИНН. Если соглашение оформляет не гражданин РФ, также потребуется разрешение на работу или патент.

Трудовая книжка для таких договоров не нужна, поскольку заказчик не оформляет для исполнителя договор о приеме на работу и не делает никаких записей в его трудовой.

Условия заключения договора ГПХ

В таком соглашении прописывают предмет договора, его сроки, стоимость работ и услуг. Также в нем расписывают условия выполнения работ или оказания услуг, необходимый объем, обязательства и ответственность сторон.

Предмет договора — это договоренность сторон: что должен сделать исполнитель и какой результат должен получить и оплатить заказчик.

В договорах подряда или авторского заказа также всегда указывают сроки завершения работ. При этом соглашение подряда также может включать в себя промежуточные периоды — когда должны завершиться определенные этапы работ. По сути, одну большую задачу дробят на несколько более мелких и сдают их отдельно.

В договорах ГПХ также указывают стоимость работ исполнителя. Описана процедура сдачи-приемки работ или услуг. Прописаны санкции для исполнителя, если работы или услуги окажутся некачественными.

В соглашении также можно прописать место работы исполнителя, например, он может работать только в своем помещении или должен находиться в офисе заказчика.

В документе также стоит указать возможность или невозможность для исполнителя передать работы третьим лицам.

На какой срок можно заключить договор ГПХ

Такие соглашения заключаются на определенный срок, однако закон его не ограничивает. Можно составить его на несколько дней, месяцев или лет. Однако безопаснее указать оптимальное время, которое требуется исполнителю для выполнения необходимых работ.

Согласно ст. 58 Трудового кодекса РФ, если характер работ предполагает вполне конкретный срок исполнения, например сезонные работы, замена отсутствующего сотрудника, соглашение составляют на определенный срок. Это срочный договор. Действие такого договора не может быть более 5 лет, если иное не прописано в законодательстве.

Если в трудовом договоре не прописан период его действия, то он считается заключенным на неопределенный срок. Такой договор является бессрочным.

Права и обязанности сторон по договору ГПХ

Стороны соглашения равны и имеют взаимные права и обязанности. Их подробно прописывают в документе.

Заказчик обязан оплатить вознаграждение исполнителю и возместить возникшие при выполнении работ убытки.

Исполнитель должен предоставить заказчику товар или услугу надлежащего качества в установленный срок. Именно за это он получает свое вознаграждение.

Ответственность сторон

В гражданско-правовом договоре всегда подразумевается взаимная ответственность сторон. Так, заказчик должен предоставить исполнителю все необходимые условия для выполнения работ. Исполнитель же несет ответственность за результат работы и его качество. Если одна из сторон свои обязательства не исполняет, то другая может расторгнуть соглашение или обратиться в суд.

Особенности расчета вознаграждения

Стоимость работ исполнителя определяют стороны договора. Ее вместе с этапами оплаты прописывают в соглашении. Это может быть аванс и оплата после составления акта сдачи-приемки.

При желании стороны могут договориться о поэтапной оплате и прописать суммы вознаграждения за каждую выполненную задачу.

Если не прописать в договоре стоимость услуг, заказчику придется оплатить среднюю сумму вознаграждения за подобные услуги на рынке, сказано в ст. 424 Гражданского кодекса РФ.

Сроки и порядок уплаты вознаграждения

Сроки оплаты по договору зависят от даты подписания акта оказанных услуг. Часто в документах можно встретить формулировку «Заказчик обязан оплатить Услуги по цене, указанной в пункте 3.1 настоящего Договора в течение 5 дней с момента подписания акта приема-передачи выполненных Услуг». Подобное условие характерно для договоров оказания услуг. Оплата по ним производится при достижении определенного результата и не привязана к конкретной дате.

Ответственность заказчика за несвоевременную оплату работ и услуг

Исполнитель имеет право потребовать неустойку. Она может быть в виде пеней — периодически начисляемых платежей в форме фиксированной суммы или процента, например, 0,1% от стоимости работ за каждый день просрочки. При желании стороны могут установить предельный размер неустойки, например, не более 15% от стоимости работ за все время. Если ограничений нет, то неустойка начисляется за каждый день просрочки с момента нарушения обязательств до момента их исполнения.

В некоторых случаях на основании ст. 333 Гражданского кодекса РФ суд может снизить размер неустойки, если посчитает ее несоразмерной последствиям нарушения обязательств.

Неустойка также может быть в виде штрафа. Его удобно использовать при разовом нарушении обязательств.

Особенности налогообложения

Исполнитель после получения вознаграждения должен уплатить 13% НДФЛ или 15%, если его доход за год превысил 5 млн рублей. Перечислить его в бюджет также может и заказчик, но в этом случае вознаграждение снизится на размер НДФЛ.

В 2023 году налог, удержанный с вознаграждения с 23 числа предыдущего месяца по 22 число текущего, уплачивают до 28 числа текущего месяца. Например, если НДФЛ удержали 5 марта, перечислить его до нужно до 28 марта.

Все налоги и взносы с 2023 года перечисляют на единый налоговый счет — ЕНС. Все платежи можно переводить одной платежкой по одним реквизитам.

Чтобы налоговая списала со счета сумму НДФЛ, необходимо подать соответствующее уведомление.

Заказчик также оплачивает страховые взносы за исполнителя. Это взносы на обязательное пенсионное страхование, обязательное медицинское страхование, а также страхование на случай нетрудоспособности и материнства. С 2023 года их уплачивают одним платежом.

Стандартные тарифы по страховым взносам:

- 30%, если доходы в 2023 году не превышают 1 917 000 рублей.

- 15,1% с части доходов выше этой суммы.

Есть ли налоговые льготы для сторон по договорам ГПХ

Заказчик может уплачивать меньшую сумму страховых взносов, если доход исполнителя превышает определенную сумму.

Исполнитель как плательщик НДФЛ имеет право на налоговые вычеты.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Могут ли работники по договору ГПХ получить больничный, отпуск или декрет

С 1 января 2023 года сотрудники, которые выполняют работы и оказывают услуги по соглашению ГПХ, включены в перечень застрахованных лиц по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Исключение составляют самозанятые работники, которые уплачивают только налог на профессиональный доход. Они не входят в список застрахованных лиц. Остальные работники по договорам ГПХ подлежат соцстрахованию наравне с сотрудниками, которые трудятся по трудовым договорам.

В 2023 году оплата больничных, пособий по беременности и родам, а также отпуска по уходу за ребенком производится, если работодатель в 2022 году уплатил за работников по договору ГПХ страховые взносы в размере страхового года. В 2022 году эта сумма составляла 4 833 рубля, а в 2023 году — 5 652 рубля.

Так, работники по договорам ГПХ не могут рассчитывать на пособия в 2023 году. В 2022 году они не были застрахованными лицами и страховые взносы за них не начислялись. Право на выплаты у них возникнет только в 2024 году.

Они могут рассчитывать на пособия в 2023 году, если все же за них платили страховые взносы в 2022 году и их размер достиг 4 833 рублей.

При этом оплачивать отпуска исполнителей по договорам ГПХ заказчики не обязаны.

Расторжение договора ГПХ

Согласно ст. 717, 782 и 452 Гражданского кодекса РФ, расторгнуть гражданско-правовой договор можно в одностороннем порядке или по соглашению сторон.

В одностороннем порядке расторгнуть соглашение может и заказчик, и исполнитель, если инициатор оплатит другой стороне понесенные расходы.

Расторгнуть договор подряда в одностороннем порядке может только заказчик, если оплатит расходы подрядчика.

Если обе стороны решили завершить сотрудничество, они составляют письменное соглашение о расторжении договора. Если правила расторжения прописаны в договоре ГПХ, то стороны должны соблюдать прописанный порядок.

Расторгнуть соглашение ГПХ в суде можно, если одна из сторон против или игнорирует уведомления о расторжении соглашения в установленный срок или в течение 30 дней, если такой срок в уведомлении не был установлен.

Как переквалифицировать договор ГПХ в трудовой

Переквалифицировать соглашение ГПХ в трудовой договор можно по согласию сторон, предписанию трудовой инспекции или в суде.

Согласно ст. 19.1 Трудового кодекса РФ, при соглашении сторон, если исполнитель работает на постоянной основе, он пишет заявление на имя работодателя и просить признать отношения трудовыми. Определенных правил для такого заявления нет. Это можно сделать в свободной форме или по образцу работодателя.

Если работодатель против переквалифицирования договора, исполнитель может подать жалобу в трудовую инспекцию.

Ее рассмотрят в течение 30 дней с момента обращения и проведут проверку работодателя.

Если срок действия соглашения ГПХ закончился, переквалифицировать договор в трудовой можно только через суд.

Плюсы и минусы оформления на работу по ГПХ

Недобросовестные работодатели могут подменить трудовой договор на соглашение ГПХ или предложить работнику такое оформление, чтобы снизить расходы на налоги. В этом случае стоит обращаться с жалобой в инспекцию труда.

Если исполнителю предлагают разовую работу, стоит оформить именно договор ГПХ.

Плюсы оформления на работу по договору ГПХ:

- Требуется минимальный пакет документов, а если работа не оправдает ожиданий, не нужно ждать две недели для увольнения.

- Договор ГПХ предполагает, что исполнитель может работать в удобное для себя время, не подстраиваясь под штатное расписание.

- Для пенсии разницы между гражданско-правовым и трудовым договором нет. Работодатель так же делает пенсионные отчисления и учитывается страховой стаж.

Минусы оформления на работу по договору ГПХ:

- Исполнитель сам оплачивает свои отпуска и не всегда может претендовать на выплаты по листку нетрудоспособности. На него не распространяются трудовые гарантии и льготы, например, выходное пособие при сокращении.

- Не вносится запись в трудовую книжку, а исполнителю придется перечислить заказчику неустойку за неисполнение обязательств, если такое условие прописано в договоре ГПХ.

Как избежать рисков при заключении договора ГПХ

Заранее обсудите условия соглашения и всегда составляйте письменный договор для любой суммы сделки. Пропишите в договоре суммы предоплаты и постоплаты.

Заказчику стоит прописать в договоре условия о промежуточных результатах: какие работы будут приниматься на промежуточных этапах. Также укажите сроки таких этапов.

Не нужно использовать в ГПХ определения из трудового законодательства, например, «работник» и «заработная плата». Их стоит заменить на «исполнитель» и «вознаграждение».

Заключение

- Договор ГПХ заключают с исполнителями, которые работают вне компании. Они не входят в штат сотрудников и выполняют разовые работы.

- В соглашении ГПХ всегда есть две стороны — исполнитель и заказчик. Между ними нет трудовых отношений. Заказчик не должен оплачивать исполнителю отпускные, а исполнитель — соблюдать внутренние правила компании, например, трудовой распорядок дня.

- Исполнитель должен уплатить за себя НДФЛ. Это также может сделать заказчик, удержав необходимую сумму с вознаграждения исполнителя.

- Заказчик также оплачивает страховые взносы за работодателя.

- При договоре ГПХ у исполнителя также копятся пенсионные отчисления и страховой стаж, однако он не имеет право на соцгарантии и соцпакет от компании.

- Расторгнуть договор ГПХ можно в одностороннем порядке или по соглашению сторон. В некоторых случаях инициатору расторжения соглашения придется оплатить убытки второй стороны.

Договор гражданско-правового характера (ГПХ) — это соглашение, по которому исполнитель оказывает заказчику услуги. Рассказываем, в каких случаях его заключают, какие отчеты сдавать заказчику и в каком порядке начисляются налоги на доход исполнителя.

Договор ГПХ

Договор гражданско-правового характера — это соглашение, по которому исполнитель оказывает заказчику услуги. Соглашением определяют перечень услуг, порядок их оказания, стоимость, права и обязанности сторон.

Заключая сделку, стороны не вступают в трудовые отношения. Этим пользуются работодатели, оформляя вместо трудового гражданский контракт. Если проверяющие обнаружат, что гражданским подменили трудовые отношения — работодателя накажут.

По ГПД оказывают разнообразные услуги, единого перечня нет:

- юридические;

- бухгалтерские;

- репетиторские;

- авторские и пр.

Что означает ГПХ при устройстве на работу

При трудоустройстве заключение гражданского вместо трудового лишает работника прав, которые ему гарантирует ТК РФ:

- выплата зарплаты два раза в месяц;

- отпуск;

- оплата сверхурочных;

- охрана труда;

- оплата простоя;

- индексация зарплаты и пр.

Отношения по ГПД регламентирует Гражданский кодекс, а по трудовому — Трудовой.

Трудоустройство по ГПХ: плюсы и минусы для работника и работодателя

Преимущества для работника:

- увеличенный размер оплаты, поскольку работодатель экономит на взносах и нередко разницу относит на зарплату;

- возможность увольнения без отработки;

- отсутствие обязательств по возмещению вреда.

Недостатки для работника:

- отсутствие гарантий, предусмотренных ТК РФ для работника;

- отсутствие оплачиваемого отпуска;

- отсутствие соцпакета.

Преимущества для работодателя:

- экономия на взносах;

- отсутствие социальных обязательств;

- отсутствие ответственности, предусмотренной ТК РФ.

Недостатки для работодателя:

- сложно взыскать материальный ущерб с работника;

- работник не обязан отрабатывать две недели перед увольнением;

- отношение к работе менее серьезно.

Срок действия договора ГПХ

Срок действия определяют по соглашению сторон. В отличие от трудового, ГПД нельзя заключить бессрочно.

С кем заключается договор ГПХ

ГПД вправе заключить:

- граждане между собой;

- организации между собой;

- организация с гражданином;

- ИП с организацией, гражданином, ИП.

Прием на работу по договору ГПХ

Трудоустройство по ГПД не требует внесения записи в трудовую книжку, издания приказа о приеме, ведения личной карточки и пр.

Для оформления достаточно заключить контракт.

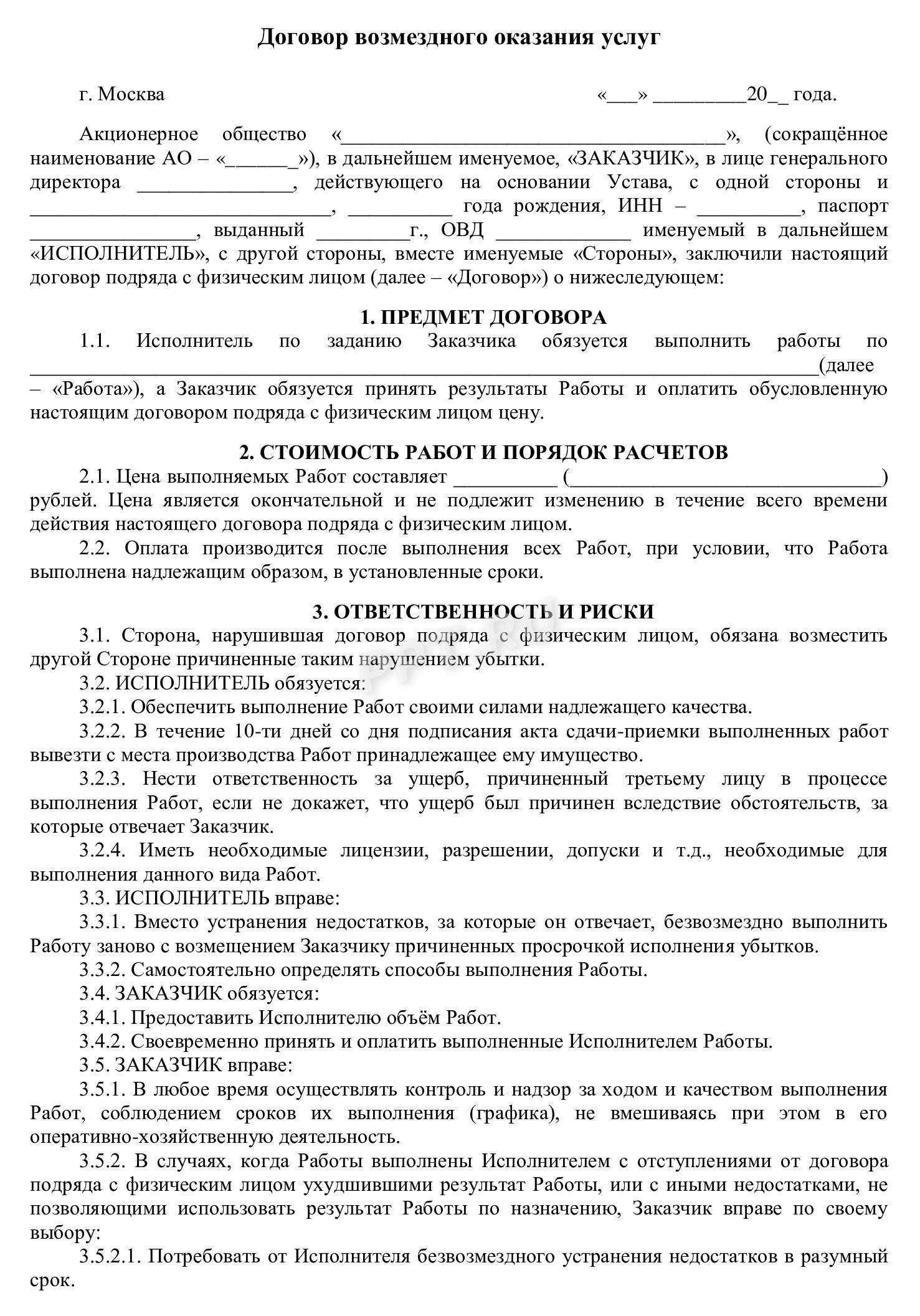

Образец договора ГПХ

Подробнее: еще больше образцов, правил и нюансов по договору возмездного оказания услуг

Можно ли совмещать ГПХ и трудовой договор

Закон не запрещает совмещение. Гражданин вправе оказывать услуги по ГПД как у работодателя, так и в иной организации.

Работы должны иметь разовый характер, если они выполняются у работодателя. Если работы систематичны, работодатель рискует получить предписание о переквалификации гражданской сделки в трудовую.

Подробнее: в каких случаях можно заключить ГПД и не оформлять трудовую книжку

ГПХ с сотрудником по основному месту работы

Работник вправе совмещать работу по трудовому и по гражданскому соглашению.

Ограничений по количеству рабочих часов нет. Допустимо заключение ГПД с работодателем, у которого гражданин трудоустроен официально. В таком случае учет рабочего времени и объем оказанных услуг ведут отдельно. Оплату проводят отдельно: зарплату и выплаты по ГПД.

Необходимо учитывать, что работа по ГПД — разовая. Например, когда бухгалтер оказывает услуги по оформлению зала для проведения корпоратива.

Если услуги по гражданскому систематичны и пересекаются с трудовыми обязанностями сотрудника, есть риск признания такого соглашения трудовым.

ГПХ: изменения с 2023 года

В соответствии со ст. 9 Федерального закона от 14.07.2022 № 237-ФЗ, с 2023 года работодатели уплачивают страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Взносы подлежат уплате по сделкам с физлицами, предметом которых является выполнение работ или оказание услуг. Тариф общий — 2,9%.

Граждане вправе получать пособия по временной нетрудоспособности по ГПД, если сумма взносов за предыдущий календарный год составит не менее половины от установленного минимума страхового года.

Подробнее: общий порядок заключения договора ГПХ с физлицом

Уплата налогов по договору ГПХ

Доход физлица, по правилам ст. 208 НК РФ, облагается НДФЛ. Сумма налога исчисляется, удерживается и перечисляется в бюджет заказчиком — организацией. Исключение: если исполнитель — ИП или самозанятый.

Подробнее: как начислять и платить налоги и страховые взносы по договору ГПХ

Профессиональный налоговый вычет по договору ГПХ

Исполнитель вправе оформить профессиональный налоговый вычет в соответствии со ст. 221 НК РФ. Вычет предоставляют на величину расходов, которые исполнитель понес в процессе оказания услуг.

К расходам относят:

- покупку материалов;

- затраты на проезд;

- затраты на пользование оборудованием и пр.

Для получения вычета исполнителю необходимо предоставить заказчику заявление и документы, подтверждающие расходы.

Подробнее: особенности заключения договора ГПХ с самозанятыми

Как признать договор ГПХ трудовым договором

Признать ГПД трудовым вправе как работник через трудовую инспекцию или суд, так и инспектор ГИТ.

Проверяющие и суд квалифицируют контракт трудовым при наличии таких признаков:

- подчинение гражданина правилам внутреннего трудового распорядка;

- установленный заказчиком (работодателем) график работы;

- участие гражданина в производственной деятельности;

- выполнение работ под контролем работодателя. Сдача отчетности, составление объяснительных и служебных записок;

- выполнение работ на рабочем месте, определенном работодателем;

- неоднократное продление и перезаключение ГПД.

Подробнее: разъяснения ФНС о признании отношений по договору ГПХ трудовыми

Переквалификация договора ГПХ в трудовой договор

В соответствии со ст. 19.1 ТК РФ, переквалификация ГПД в трудовой допустима:

- на основании предписания трудовой инспекции;

- по заявлению гражданина;

- в судебном порядке.

Сомнения относительно наличия трудовых отношений трактуются в пользу трудового. В случае переквалификации ГПД в трудовой работодателю доначислят налоги и взносы, которые он должен был уплатить, если бы оформил работника официально.

Разница между ГПХ и трудовым договором

ГПД отличается от трудового:

- на ГПД у сотрудника нет графика. Он выполняет работу в удобное время;

- сотрудник не подчиняется правилам внутреннего трудового распорядка, иным локальным актам;

- у сотрудника нет оплачиваемого отпуска;

- гарантии и компенсации, предусмотренные нормами ТК РФ, на гражданина не распространяются;

- заказчик (работодатель) вправе в любое время отказаться от услуг сотрудника, фактически проведя увольнение. ТК РФ закрепляет ограниченный перечень причин и условий для увольнения по инициативе работодателя.

Для сведения: точка зрения Роструда о трудовых отношениях и договоре ГПХ

В чем разница между договорами ГПД и ГПХ

ГПД и ГПХ — это одно и то же. Гражданско-правовой договор (ГПД) и гражданско-правового характера (ГПХ) — наименования соглашения на оказание услуг.

Сделку именуют так в силу правового регулирования, которое осуществляет Гражданский кодекс.

Такое соглашение сравнивают с трудовым, правовое регулирование которого осуществляет Трудовой кодекс.

Подробнее: особенности начисления и уплаты страховых взносов и налогов по договору ГПХ

Самозанятость или ГПХ: что лучше

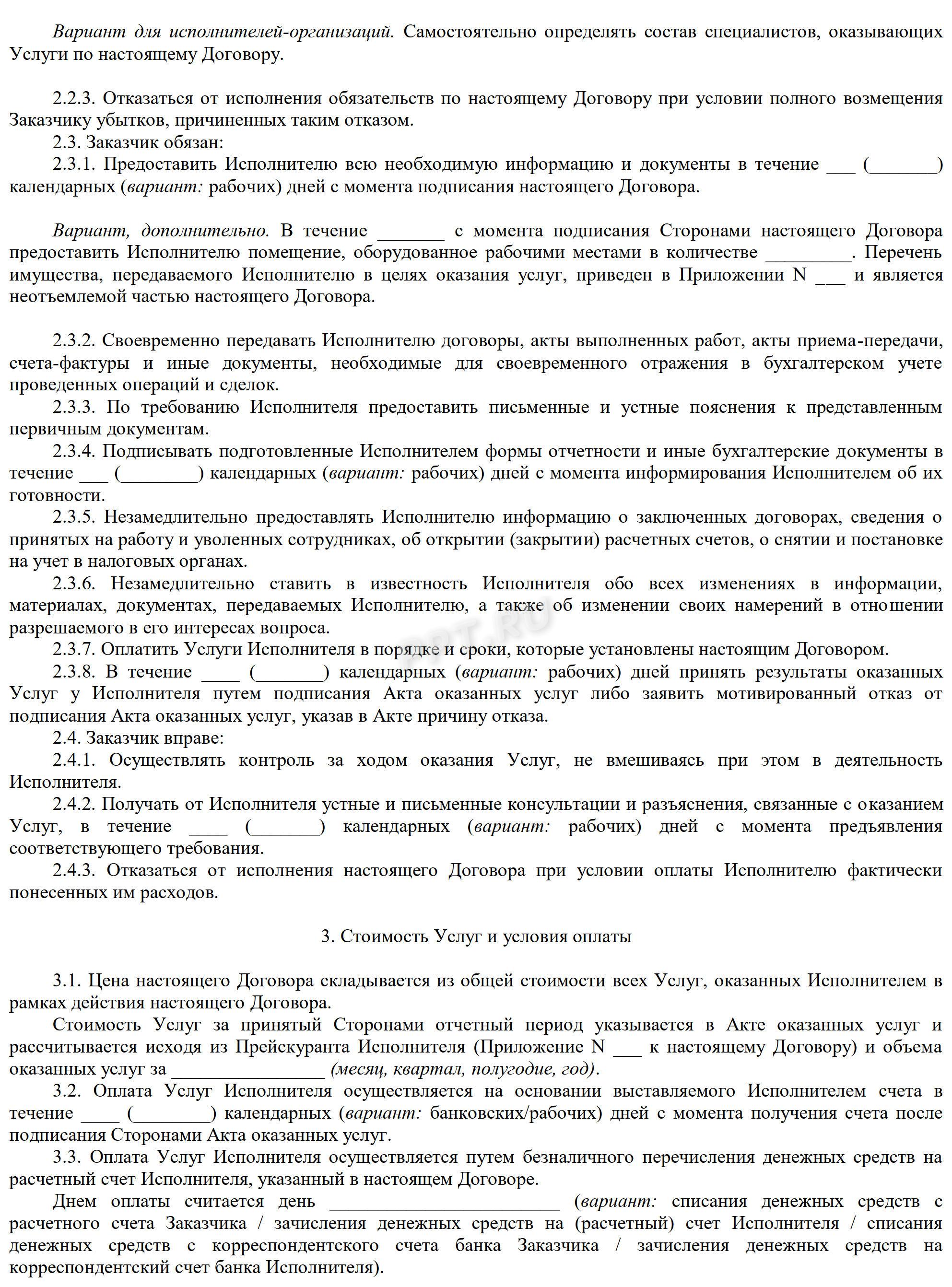

Сравним самозанятость и ГПД в таблице:

|

Критерии |

Самозанятость |

ГПД |

|---|---|---|

|

Налогообложение |

4-6% |

13% |

|

Вид деятельности |

Ограничен |

Не ограничен |

|

Ограничение по сумме дохода |

2,4 млн в год |

Не установлено |

|

Социальные взносы |

Платят по желанию |

Платит заказчик |

|

Отчетность |

Сдает самостоятельно |

Сдает заказчик — юрлицо. Если заказчик физлицо — сдает самостоятельно |

Подробнее: о налогообложении договоров ГПХ

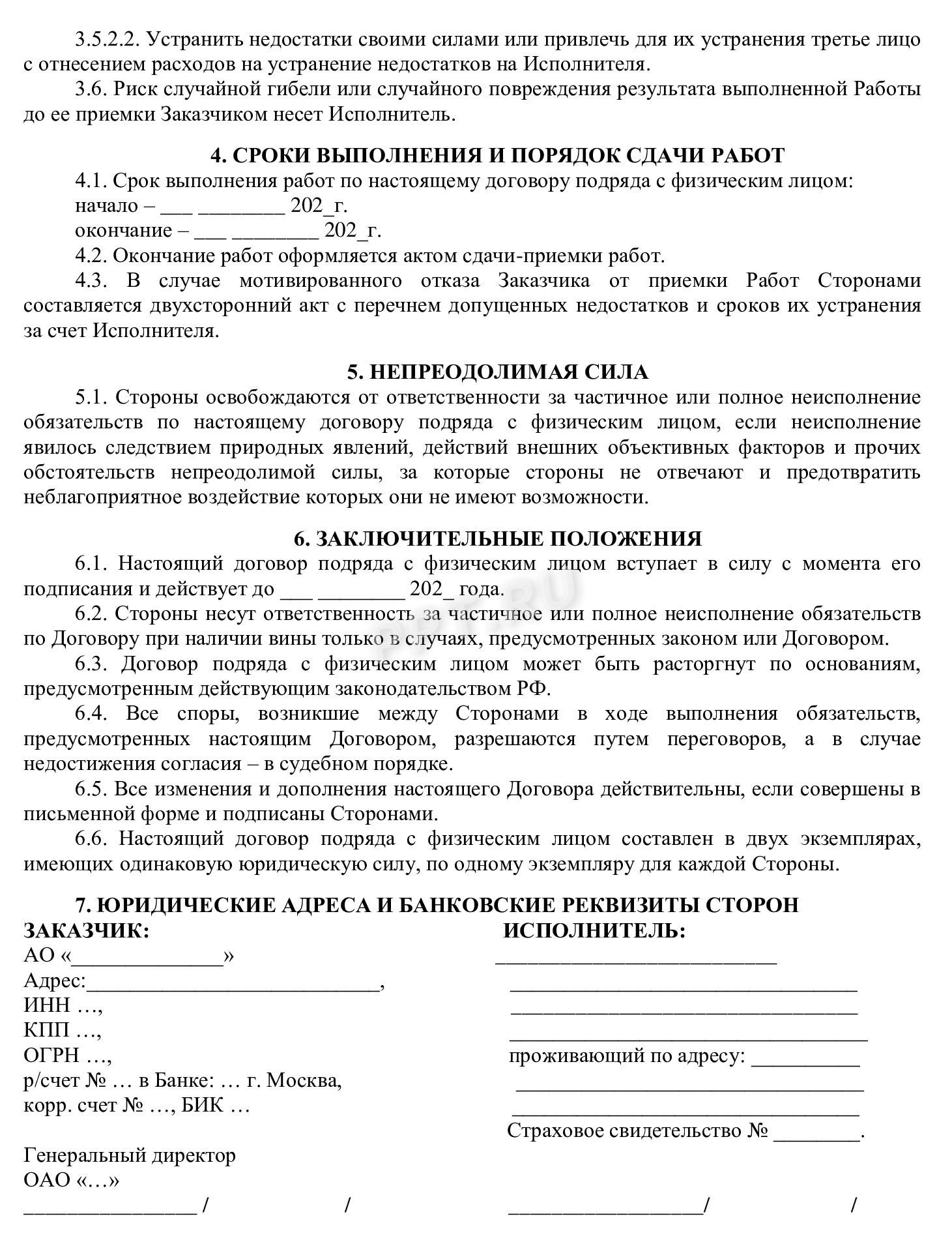

Отчет по ГПХ с 2023 года

Заказчик сдает отчеты:

- ЕФС-1, утв. Постановлением правления ПФР от 310.2022 № 245п, подают в Социальный фонд. Заполняют титульный лист и подраздел 1.1. В отчете отражают дату начала и окончания действия договора;

- персонифицированные сведения по форме, утв. Приказом ФНС России от 29.09.2022 № ЕД-7-11/878@ (приложение № 2). Отчет подают в ФНС. В нем указывают начисления в пользу гражданина за отчетный месяц.

Подробнее: как правильно заполнить и отправить ЕФС-1

Код ОКЗ для ГПХ в 2023 году

В форме ЕФС-1 необходимо заполнить графу «Трудовая функция». Для трудовых договоров это код ОКЗ, а для ГПХ — коды по виду выполняемой работы:

- ДГПХ — выполнение работ, оказание услуг;

- ДАВТ — авторский заказ;

- ДОИП — отчуждение исключительного права;

- ИЗЛД — лицензионный;

- ЛДПИ — о предоставлении права на объекты исключительных прав.

Для сведения: как заполнить ОКЗ в 1С

Образец ЕФС-1: окончание договора ГПХ

При расторжении ГПД в ЕФС-1 заполняют подраздел 1 раздела 1. В таблице заполняют колонки 1, 2, 3, 6, 8, 9, 10.

Так заполняют ЕФС-1, когда действие договора завершено:

Сотрудники по ГПХ в СЗВ-СТАЖ

С 2023 года форму СЗВ-СТАЖ заменил отчет ЕФС-1. Подраздел 1.2 раздела 1 заполняют вместо СЗВ-СТАЖ.

Форма дополнена данными:

- районный коэффициент;

- занятость (условия досрочного назначения страховой пенсии);

- сведения о СОУТ.

Этот подраздел подают на работников, если в работе имеются особенности:

- выполняли работу, дающую право на досрочное назначение пенсии;

- замещали государственные должности;

- отправлены в простой и пр.

Если особенностей работы нет, раздел не заполняют, а сведения о приеме и увольнении отражают в подразделе 1.1.

На сотрудников по ГПД этот раздел не заполняют. Достаточно данных о заключении и расторжении ГПД.

Подробнее: о заполнении и отправке СЗВ-СТАЖ

ГПХ СЗВ-ТД

На основании СЗВ-ТД формировали электронные трудовые книжки. С 2023 года этот отчет отменили, сведения включили в единую форму ЕФС-1.

Данные содержатся в подразделе 1.1 раздела 1. В этой части отчета заполняют данные о заключении и расторжении ГПД.

При подаче данных всю форму ЕФС-1 заполнять не требуется, достаточно заполнить соответствующий раздел.

Подробнее: об отчетах при увольнении работников

Подается ли СЗВ-ТД на договоры ГПХ

СЗВ-ТД отменили, сведения о заключении и расторжении ГПД подают в составе ЕФС-1.

Договор ГПХ в СЗВ-М

С января 2023 года форму СЗВ-М отменили. Вместо СЗВ-М подают персонифицированные сведения на сотрудников. Бланк утвержден Приказом ФНС от 29.09.2022 № ЕД-7-11-878:

Подробнее: об отчете СЗВ-М

2-НДФЛ по договору ГПХ

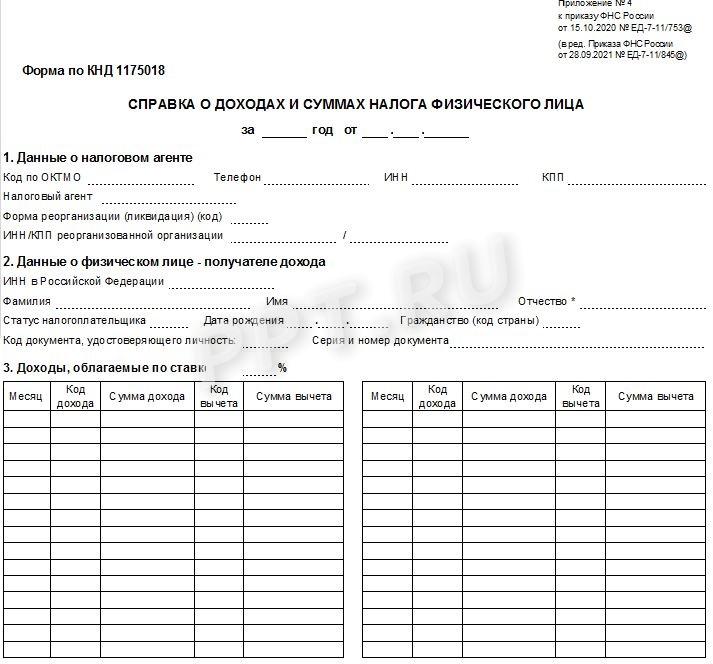

Заказчик выдает исполнителю 2-НДФЛ, которая действовала ранее, в 2023 году справка имеет форму КНД 1175018. В ней отражают доход, который исполнитель получил по гражданско-правовому соглашению.

Суммы дохода отражают в том месяце, в котором их получил исполнитель.

Подробнее: о справке 2-НДФЛ и когда она нужна

Код дохода ГПХ в справке 2-НДФЛ

В действовавшей ранее справке 2-НДФЛ, в актуальном приложении 1 к расчету 6-НДФЛ и в справке по форме КНД 1175018 (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@) указывают код дохода.

Коды определены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@. Для ГПД применяют код 2010.

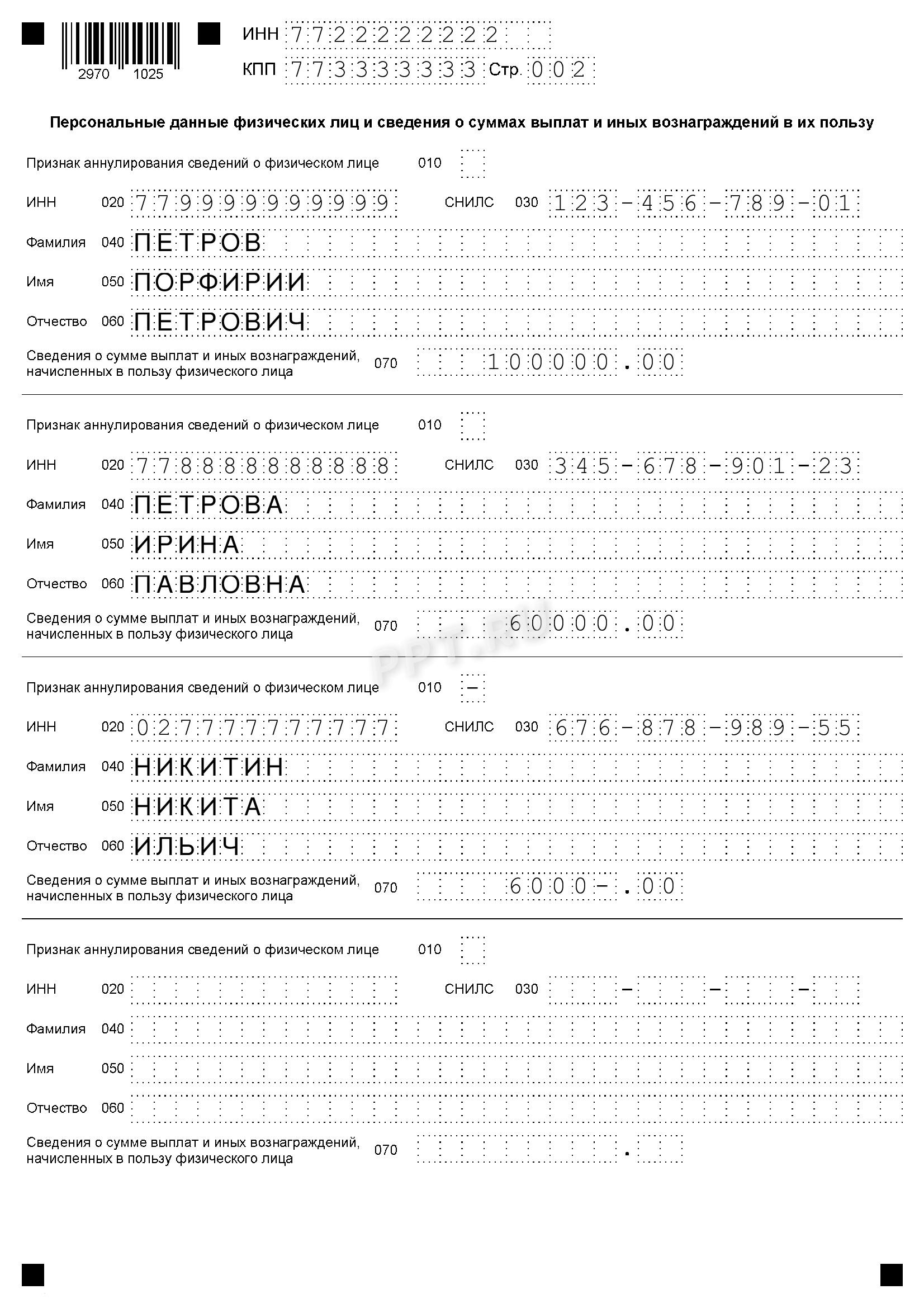

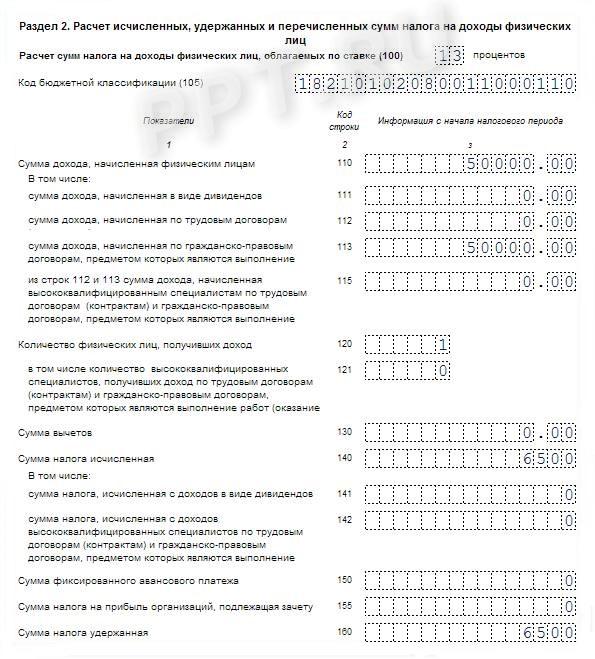

НДФЛ по ГПХ в 6-НДФЛ

В декларации 6-НДФЛ доход по ГПД отражают в строке 110 и 113:

КБК указывают в зависимости от ставки налога:

- 13% (доход до 5 млн руб.) — 182 1 01 02130 01 1000 110;

- 15% (доход более 5 млн руб.) — 182 1 01 02140 01 1000 110.

ГПХ в РСВ 2023 году

В РСВ по гражданско-правовому соглашению заполняют:

- подраздел 1.1 по пенсионному страхованию;

- приложение 1 к разделу 1 расчета и 1.2 по медицинскому страхованию;

- приложение 1, 1 раздел, строка 030 — суммы выплат;

- строку 030 подраздела 1.1 приложения 1 к разд. 1 и строку 030 приложения 2 по больничному;

- строку 050 — база для страховых взносов.

Строки 010-060 приложения 2 к разд. 1 не заполняют.

Раздел 3 и подраздел 3.2 заполняют на каждое физлицо.

Подробнее: как заполнить РСВ

Как рассчитать среднюю численность работников по ГПХ

В соответствии с п. 5.1 Приказа Росстата от 30.11.2022 № 872, если работник работает в организации по трудовому договору и по ГПД, он учитывается в списочной и среднесписочной численности один раз по месту основной работы, а начисленная ему заработная плата по трудовому контракту и соглашению гражданско-правового характера — в графе 8 (фонд заработной платы работников списочного состава).

Если трудового нет, то работников по ГПД считают по методологии определения среднесписочной численности (п. 70 Приказа № 872): количество сотрудников на ГПД умножаем на количество рабочих дней в месяце и делим на количество календарных дней в месяце.

Годовая средняя численность определяется путем суммирования средней численности за все месяцы, истекшие с начала года, и деления полученной суммы на число месяцев отчетного периода.

Для удобства: онлайн-калькулятор расчета средней численности работников

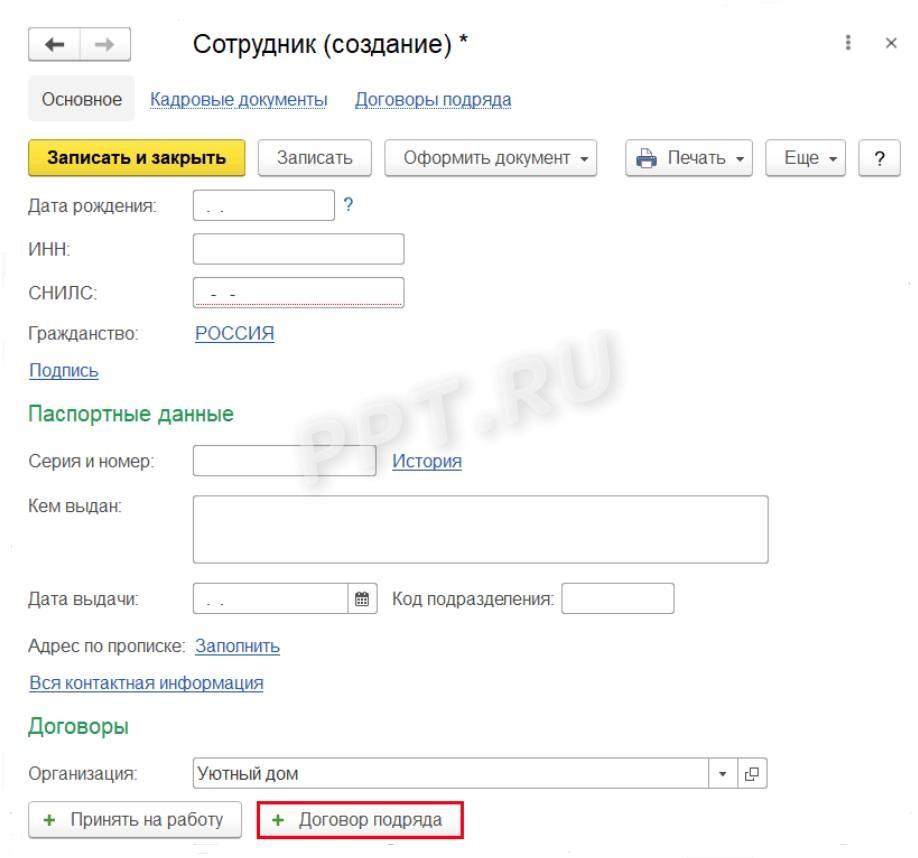

Договор ГПХ в 1С

Программное обеспечение 1С предусмотрело возможность учета сотрудников по ГПД и выплат по ним.

Программа ведет учет количества исполнителей по гражданским сделкам, перечислений и удержаний, формирует отчетность.

Для учета необходимо внести данные исполнителя, договора и суммы выплат. При начислении суммы взносов и налогов отобразятся в программе.

ГПХ в 1С:ЗУП в 2023 году

В прошлых версиях программы начисления отображались в ручном режиме. В 2023 году операции автоматизировали.

Для внесения исполнителя в разделе «Сотрудники» создаем карточку физлица, отмечаем: подряд или ГПД.

Для учета выплат необходимо заполнить параметры соглашения:

- срок действия;

- порядок выплат;

- сумму выплат.

Сотрудник учтен в системе.

Начисления отобразятся в конце срока договора или ежемесячно, в зависимости от внесенных данных. НДФЛ и взносы отобразятся автоматически.

Для выплаты программа создаст ведомость в банк или в кассу, в зависимости от способа расчета с исполнителем.

Проводки по ГПХ с физическим лицом

Для отражения расчетов по гражданским договорам используют счет 76, счет 70 не используют.

Для отражения расчетов применяют проводку:

Подробнее: что такое счет 50 в бухгалтерском учете

Для учета НДФЛ:

- Дт 76 Кт 68/НДФЛ — удержан НДФЛ с вознаграждения по договору ГПХ;

- Дт 68/ЕНП Кт 51 — перечисление ЕНП в бюджет;

- Дт 68/НДФЛ Кт 68/ЕНП — зачет ЕНП в счет уплаты НДФЛ по сроку уплаты.

Подробнее: что такое счет 69 в бухгалтерском учете

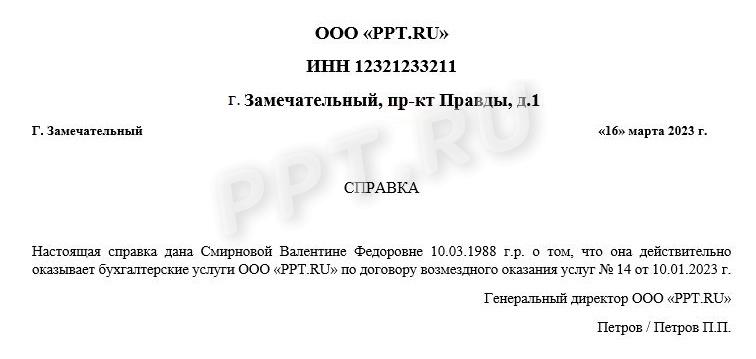

Образец справки о работе по договору ГПХ

Гражданин вправе запросить справку о том, что он выполняет работы и получает вознаграждение по ГПД. Справку запрашивают для подтверждения дохода в банк, для госорганов, для налоговых вычетов.

Справку о работе составляют в произвольной форме. Указывают наименование заказчика, Ф.И.О. исполнителя, номер и дату заключения сделки.

Вот образец:

Если потребуется справка о доходах по ГПД, ее оформляют по форме КНД 1175018:

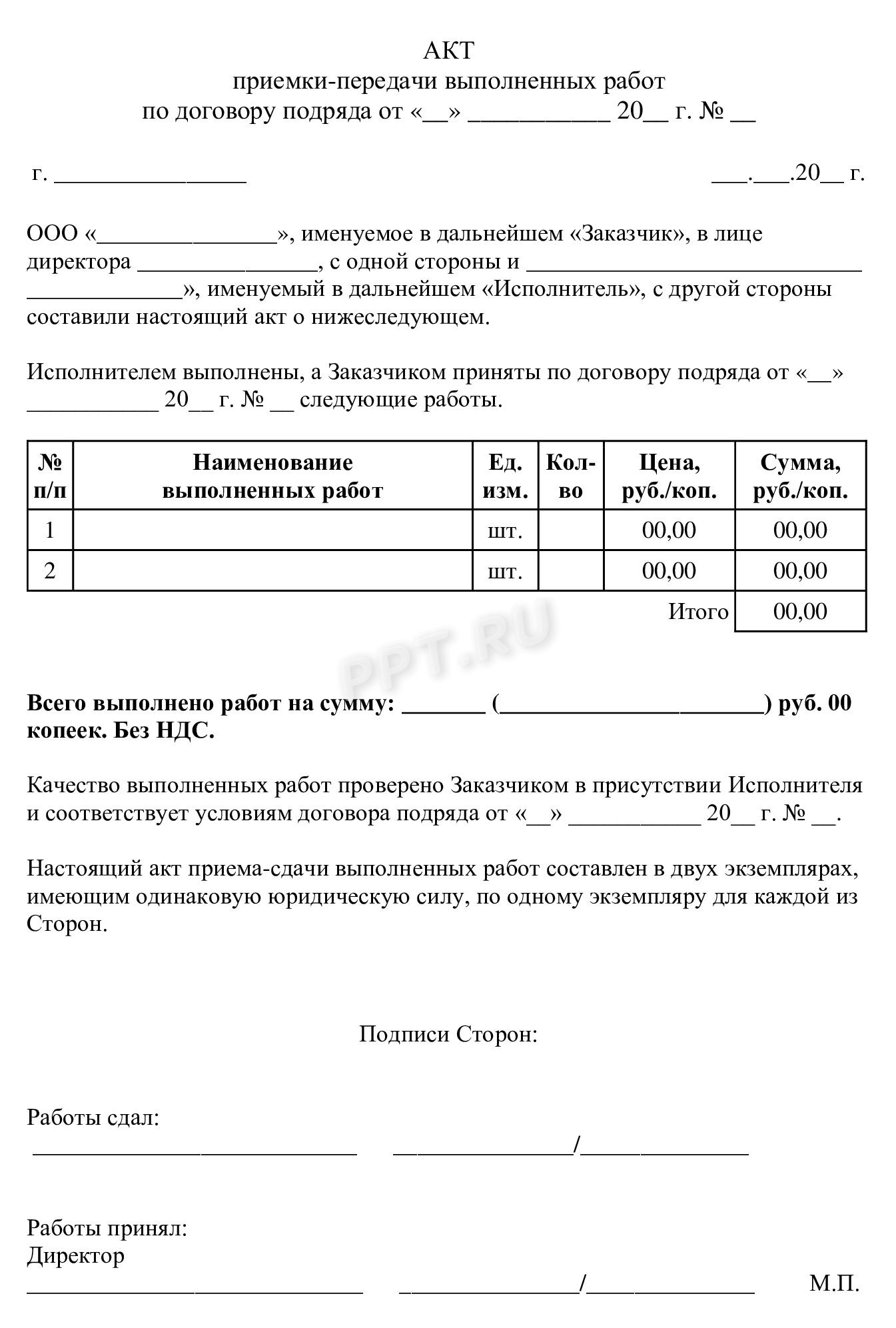

Акт выполненных работ по договору ГПХ

Акт выполненных работ имеет юридическую силу и подтверждает сдачу и приемку работ или услуг по сделке.

Для организации акт понадобится для целей бухучета расходов. Для сторон его наличие обеспечит доказательство выполнения обязательств по сделке.

Акт подтверждает, что исполнитель выполнил работу, а заказчик ее принял без замечаний.

В акте указывают:

- дату составления;

- наименование заказчика;

- Ф.И.О. исполнителя;

- реквизиты договора;

- перечень работ и услуг;

- объем работ и услуг;

- стоимость работ и услуг.

Заказчику необходимо сделать отметку об отсутствии или о наличии замечаний относительно выполненных исполнителем работ.

Документ составляют в двух экземплярах, его подписывает заказчик и исполнитель.

Образец акта:

Подробнее: как оформить акт выполненных работ по договору подряда

Журнал регистрации договоров ГПХ

Обязательное наличие журнала регистрации сделок по ГПД законом не предусмотрено. Журнал заводят для внутренней организации работы.

В журнал вносят информацию:

- номер договора;

- дата заключения;

- наименование контрагента;

- предмет сделки;

- цена;

- срок действия;

- ответственное лицо.

Журнал ведут на бумажном носителе или электронно, в зависимости от учетной политики организации.

Можно ли работать по ГПХ в декрете

Закон не ограничивает гражданина в праве работать в декрете по договору ГПД. На размер декретных выплат и срок отпуска договор не влияет.

Необходимо учитывать, что закон запрещает подмену трудового договора на ГПХ.

Можно ли выплачивать суточные по договору ГПХ

Командировочным сотрудникам по ГПД разрешено выплачивать суточные и возмещать расходы на командировку.

Письмо Минфина России от 04.10.2019 № 03-04-05/76261 уточняет: такие выплаты облагаются НДФЛ.

Обратите внимание: гражданин вправе оформить налоговый вычет на сумму расходов, которые он понес для выполнения работ по ГПД, в том числе на проезд и проживание.

Аванс по договору ГПХ

Заказчик вправе выплатить исполнителю аванс по ГПД. Его размер и сроки выплаты согласуются сторонами.

Организация начисляет взносы только на выплату, на которую подписан акт выполненных работ. Поскольку для аванса акт не требуется, заказчик не начисляет на сумму взносы.

НДФЛ с суммы аванса необходимо удержать и перечислить в бюджет.

Подробнее: как указать условия оплаты в договоре ГПХ

Удерживаются ли алименты с договора ГПХ

Удержание алиментов осуществляется со всех доходов гражданина. Ограничений для удержания по ГПД законом не установлено.

Судебный пристав-исполнитель вправе направить документ на удержание организации — заказчику или в банк, если суммы перечисляют безналично.

Идет ли стаж по договору ГПХ

Несмотря на то, что работодатель — заказчик по ГПД не вносит запись в трудовую книжку, у исполнителя идет стаж для назначения страховой пенсии.

Такое правило закреплено п. 13 правил подсчета и подтверждения страхового стажа для установления страховой пенсии, утв. Постановлением Правительства РФ от 2.10.2014 № 1015.

Заказчик передает данные о заключении и расторжении ГПД в Социальный фонд.

Оплачивается ли больничный по договору ГПХ

С 01 января 2023 года исполнителей по ГПД включили в перечень застрахованных лиц. Граждане вправе получать пособия по временной нетрудоспособности и в связи с материнством, если сумма уплаченных за них взносов за предыдущий календарный год составляет не менее стоимости страхового года (ч. 4.2 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Может ли директор работать по ГПХ

Директор вправе оказывать услуги организации в качестве исполнителя: подготовить рекламную афишу, украсить зал, сделать презентацию и пр.

Заменить трудовой договор на исполнение обязанностей директора по ГПХ запрещено: работа является длящейся, присутствует подчинение правилам внутреннего трудового распорядка, соблюдение должностной инструкции и иные признаки трудового договора.

Проверяющие переквалифицируют такой договор в трудовой.

Можно ли продлить договор ГПХ дополнительным соглашением

ГК РФ закрепляет принцип свободы договора и не содержит ограничений по сроку действия сделок.

Стороны вправе продлить договор ГПХ по соглашению сторон. Для этого оформляют дополнительное соглашение о продлении.

Расторжение договора ГПХ

Договор расторгается:

- автоматически по завершении срока действия;

- по соглашению сторон;

- в одностороннем порядке;

- в судебном порядке.

Право на односторонний отказ закрепляет ГК РФ: правила отказа различны в зависимости от вида сделки. Например, ст. 717 ГК РФ позволяет заказчику отказаться от подряда в любое время до завершения работ.

Если стороны не пришли к соглашению о расторжении, сторона вправе обратиться в суд. Суд принимает решение о расторжении, если имеются основания, предусмотренные законом.

Например, ст. 620 позволяет арендатору расторгнуть сделку в суде, если арендодатель не предоставляет ему помещение.

Подробнее: как составить соглашение о расторжении договора оказания услуг

Как разорвать договор ГПХ с Вайлдберриз

Большинство работников на Вайлдберриз работают по ГПХ. Для расторжения договора необходимо подать заявление в личном кабинете сотрудника.

Сроки и порядок расторжения регламентированы договором. После рассмотрения заявления в системе отобразится уведомление о последнем рабочем дне и порядке действий исполнителя для завершения сотрудничества.

Договор ГПХ с самозанятым

Основное правило для заключения ГПХ с самозанятым — гражданин не должен быть бывшим работником. Сотрудничество с бывшими работниками разрешено не менее чем через два года после увольнения.

Иные особенности сделки:

- самозанятый самостоятельно исчисляет и уплачивает налог;

- заказчик не начисляет страховые взносы;

- для бухучета требуется чек самозанятого;

- такую сделку могут переквалифицировать в трудовой договор, если имеются признаки трудовых отношений.

Следите за лимитом дохода — самозанятый вправе получать не более 2,4 млн руб. в год. Если лимит превысят, гражданин теряет статус самозанятого. В этом случае выплаты облагаются НДФЛ и страховыми взносами.

Подробнее: как заключить договор с самозанятым

Договор ГПХ с ИП

Индивидуальный предприниматель вправе заключить договор оказания услуг с физлицом.

Учитывайте особенности:

- вознаграждение облагается НДФЛ и взносами (п. 1 ст. 420 НК РФ, письмо МФ РФ от 12.04.2019 № 03-15-05/26092);

- если сделка заключена не на оказание услуг, а на передачу имущественных прав, выплаты не облагаются взносами.

Для ИП нет исключений — налоги, взносы и отчеты (персонифицированные сведения, ЕФС-1) направляют наравне с организациями.

ИП вправе выступать в роли исполнителя. В этом случае исчисление налогов и взносов осуществляет предприниматель самостоятельно.

Подробнее: как заключить договор ГПХ с ИП

Договор ГПХ с несовершеннолетними в РФ: особенности

С несовершеннолетним допустимо заключить сделку, если гражданину исполнилось 14 лет. Для этого потребуется согласие родителей или законных представителей.

Сделка ГПД не требует разрешения органа опеки и прохождения медосмотра.

Запрещено привлекать несовершеннолетних к работам, связанным с табачными и алкогольными изделиями, материалами ограниченного оборота, ограниченными в обороте произведениями.

Договор ГПХ с иностранным гражданином

Для привлечения к труду иностранных граждан заказчику требуется разрешение (ст. 13 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Иностранцу потребуется разрешение на работу.

Документы выдают в МВД РФ в отделениях и на Госуслугах.

Вид разрешения на работу зависит от правового статуса гражданина:

- если гражданин прибыл в РФ на основании визы — требуется разрешение на работу (абз. 16 п. 1 ст. 2 закона № 115);

- если иностранец прибыл без визы — требуется патент (абз. 1 п. 4 ст. 13, абз. 1, 2 п. 1 ст. 13.3 закона № 115-ФЗ).

Разрешение на работу не требуется высококвалифицированным специалистам в сфере ИТ, получившим документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий (за исключением организаций, имеющих статус резидента технико-внедренческой особой экономической зоны).

Патент не требуется для граждан ЕАЭС.

Налогообложение зависит от того, является ли гражданин резидентом или нет.

О заключении и расторжении с иностранным гражданином сделки на оказание услуг или выполнение работ необходимо уведомить МВД.

Подробнее: как заключить договор ГПХ с иностранным гражданином

Налогообложение при ГПХ с нерезидентами РФ

С выплат иностранцам удерживают НДФЛ. Ставка зависит от статуса физлица:

- для резидентов применяют ставку 13% либо прогрессивную ставку 15% (п. 1 ст. 224 НК РФ);

- для нерезидентов ставка 30%. К доходам нерезидентов — высококвалифицированных специалистов, работающих по ГПД, для граждан стран ЕАЭС применяется либо общая ставка 13%, либо прогрессивная 15% в зависимости от величины выплаченных в налоговом периоде доходов.

Если исполнитель — ИП или самозанятый, исчислять и удерживать налог и взносы не требуется.

На выплаты начисляются взносы НДФЛ и взносы на ОПС, ОМС и по ВНиМ. Исключение — выплаты временно пребывающим в РФ высококвалифицированным иностранным специалистам из стран, которые не являются членами ЕАЭС. Такие выплаты взносами не облагаются.

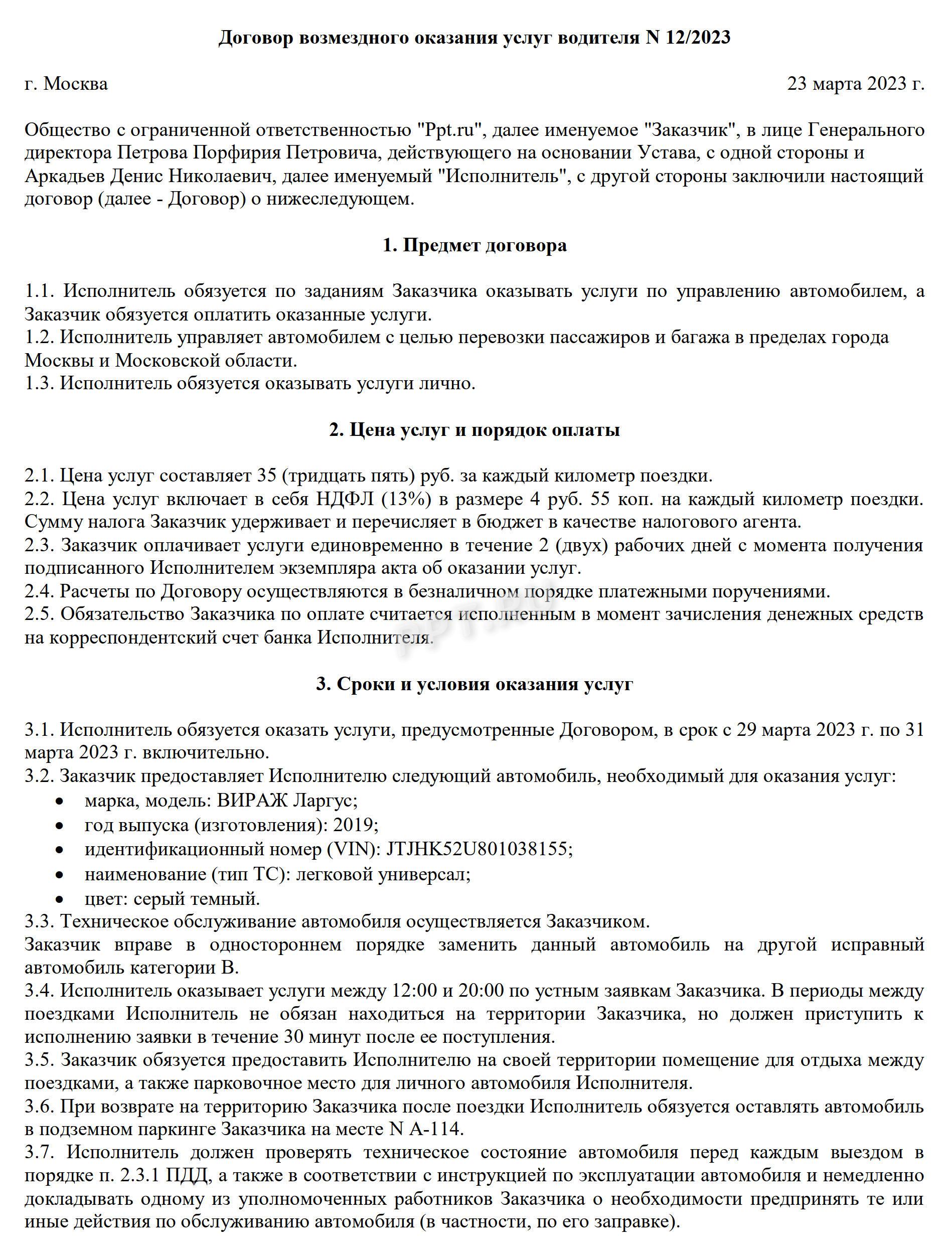

Договор ГПХ с водителем

Заказчик вправе заключить соглашение ГПД с водителем.

В соглашении необходимо предусмотреть:

- какой автомобиль используется для оказания услуг — корпоративный или личный;

- порядок и размер оплаты: расчет по времени, по расстоянию и пр.;

- ответственность сторон.

Использовать автомобиль водителя не рекомендуется, поскольку сделка приобретает признаки аренды.

Если услуги имеют постоянный характер, выплаты осуществляются два раза в месяц, сделку могут признать имеющей признаки трудовых отношений и переквалифицировать.

Образец договора ГПХ с водителем грузового автомобиля

Вот образец:

Договор ГПХ с бухгалтером

Заказчик вправе пользоваться услугами бухгалтера по ГПД. Сделку заключают, когда в штате нет основного сотрудника, и услуги бухгалтера не требуются на постоянной основе.

В соглашении необходимо определить перечень услуг, порядок их приема и передачи.

Шаблон:

Договор ГПХ с преподавателем

Для такой сделки заказчику не обязательно вести образовательную деятельность и иметь лицензию. В роли заказчика вправе выступать студент, родитель ребенка, репетиторское агентство, некоммерческая организация.

При согласовании условий необходимо убедиться, что сделка не имеет признаков трудового соглашения.

К исполнителю по ГПД не применяют требования для педагогических работников об образовании, квалификации, отсутствии судимости и пр.

Образец:

Договор ГПХ с уборщицей служебных помещений

В соглашении необходимо предусмотреть:

- объем услуг;

- периодичность оказания услуг;

- кто предоставляет материалы и инвентарь;

- порядок оплаты.

Избегайте признаков трудовых отношений.

Вот шаблон:

Самозанятыми называют людей, которые работают на себя: изготавливают товары или оказывают услуги другим людям или компаниям. Такие граждане платят налог на профессиональную деятельность (НПД). Он ниже, чем подоходный или налог на прибыль: 4 %, если доход получен от физлица, и 6 %, если от юрлица. Но такой налоговый режим могут использовать только те, кто зарабатывает меньше 2,4 млн ₽ в год. Если превысить лимит, статус самозанятого можно потерять.

Просто назвать себя самозанятым недостаточно: человек должен получить этот статус официально. Для этого нужно зарегистрироваться в специальном мобильном приложении или на сайте ФНС.

Гражданский кодекс говорит, что компании обязаны заключать договоры с физлицами, в том числе и с самозанятыми. Некоторые считают, что без договора можно обойтись, если сумма сделки меньше 10 тыс. ₽. Но это правило действует только на договоры между физическими лицами.

Да, договор — это дополнительные расходы. Сотрудники тратят время, чтобы составить документ. Бумажный договор нужно распечатать, а электронный — подписать в специальном сервисе. Все это стоит денег. Но в то же время договор — это защита компании. В случае разногласий у вас будет документ, в котором зафиксированы все условия сотрудничества. А при проверке — доказательство расходов.

Перейдите на электронный документ с самозанятыми и физлицами в сервисе Контур.Сайн. В нем исполнители могут получить неквалифицированную электронную подпись (НЭП) бесплатно и удаленно через портал Госуслуг. Документы, подписанные в сервисе, имеют юридическую силу. А подписание входящих документов бесплатно.

Предмет договора — это то, какие работы или услуги будет оказывать самозанятый. Например, он может приготовить торт на корпоратив, поменять картридж в принтере или сдать квартиру для командировочных сотрудников.

От предмета зависит, какой именно договор нужно заключить, например, договор подряда, оказания услуг, аренды. Важно помнить, что некоторые услуги самозанятые оказывать не могут по закону, например:

- продавать товары, которые изготавливали не они,

- продавать маркируемые товары,

- работать в интересах организации-заказчика по агентскому договору, поручения или комиссии,

- перевозить грузы,

- сдавать в аренду офисы и другие нежилые объекты,

- работать водителями, если у них нет статуса ИП.

В договорах с самозанятыми есть стандартные пункты, которые есть и в договорах с другими контрагентами, и особенные, которые нужны только в сделках с плательщиками НПД:

- Сведения о сторонах договора. Здесь указывают ФИО самозанятого и данные юрлица, а также банковские реквизиты, на которые будет производится оплата.

- Налоговый режим. Это не обязательный, но желательный пункт. Можно прописать, что исполнитель платит НПД и не может претендовать на льготы и компенсации от компании.

- Кто оказывает услуги. Желательно перестраховаться и прописать условие, что исполнитель оказывает услуги лично, т.к. самозанятый не может нанимать сотрудников по трудовому договору. При этом, он вправе привлечь к выполнению своих обязательств третьих лиц на разовые поручения на основании гражданско-правовых договоров.

- Подтверждение статуса. Укажите, что исполнитель должен подтверждать свой статус на момент заключения договора, подписания акта и оплаты. А также оперативно предупреждать о том, что лишился статуса. Желательно в течение двух или трех рабочих дней.

- Какие услуги оказываются. В этом пункте важно прописать конкретный результат работы самозанятого. Чем точнее будут формулировки, тем лучше. Это нужно, чтобы налоговая не заподозрила компанию в том, что она пытается замаскировать трудовые отношения с самозанятым.

- Какой товар вы закупаете. Здесь все, как и в договоре с другими контрагентами. Нужно указать характеристики и количество товара.

- Сроки исполнения. Это тоже стандартный пункт, в котором нужно указать, когда самозанятый должен выполнить работы или поставить товар.

- Срок предоставления чека. Это важный пункт, ведь налоговая не станет учитывать расходы, если организация получила чек позднее, чем указано в законе. При наличном расчете чек нужно передать сразу. А при безналичном — не позже девятого числа следующего после оплаты месяца.

- Нужно ли оформлять закрывающие документы. Если вам недостаточно только чека, стоит прописать, что после завершения работы исполнитель обязан подписать акт.

- Сумма и условия оплаты. Пропишите, сколько будут стоить услуги или работы самозанятого и когда вы их оплатите. Не забудьте указать, что цена включает все издержки исполнителя.

Единственный документ, который самозанятый обязан передать заказчику после выполнения договора, — чек. В нем будет вся необходимая информация: сведения о заказчике и исполнителе и предмет договора. Главное — проверить статус самозанятого перед тем, как осуществить оплату. Для этого можно запросить справку у исполнителя.

Однако некоторые организации оформляют также акт приема-передачи или выполненных работ: закон этого не запрещает. Подписание актов обычно инициирует организация-заказчик. Этот документ — его дополнительная защита от переквалификации отношений с самозанятым в трудовые, а также от предъявления претензий со стороны контролирующего органа. В документе обычно указывают:

- сведения о заказчике и исполнителе, а также реквизиты договора,

- какие товары или работы выполнил или произвел исполнитель,

- есть ли у заказчика претензии к выполненной работе или товару,

- когда прошла приемка.

И электронные, и бумажные договоры могут иметь одинаковую юридическую силу. Бумажные — когда в них есть реквизиты и подписи, а также печать, если стороны или одна из них — юридическое лицо.

А электронные договоры обретают юридическую силу в следующих случаях:

- Если стороны подписали их квалифицированной электронной подписью (КЭП).

- Если стороны подписали их неквалифицированной электронной подписью (НЭП) и при этом подписали соглашение о том, что согласны использовать такие подписи в документообороте.

- Если стороны подписали их простой электронной подписью (ПЭП) и подписали соглашение, в котором установили правила, по которым определяют подписанта, а также обязанность соблюдать конфиденциальность закрытой части ключа ПЭП.

Компании постепенно отказываются от бумажного документооборота. Такой отказ поддерживают и госорганы. Например, Федеральная налоговая служба (ФНС) принимает отчетность только в электронном виде. А Фонд социального страхования (ФСС) и Пенсионный фонд России (ПФР) наложили ограничения на сдачу отчетности на бумаге. Поэтому организации, которые уже сдают отчетность онлайн, могут легко перейти на ЭДО и с контрагентами.

Например, сделать это можно в сервисе Контур.Сайн. В нем удобно подписывать документы с физлицами и самозанятыми, у которых нет электронной подписи. В Сайне такие пользователи бесплатно и удаленно получают неквалифицированную электронную подпись (НЭП). Сервис соответствует всем требованиям законодательства, поэтому документы, которые в нем подписаны, имеют юридическую силу.