Приходный кассовый ордер (или ПКО) применяется ИП и компаниями для отражения поступлений в кассу денег. Как выглядит приходный кассового ордер, а также каковы правила его заполнения, рассмотрим в данной статье.

Приходный кассовый ордер (ПКО) в 2022 — 2023 годах

ПКО относится к первичным документам бухгалтерского учета и отражает факт поступления денег в кассу.

Формат и требования к заполнению приходного кассового ордера регламентированы постановлением Госкомстата РФ «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» от 18.08.1998 № 88. Форму КО-1, которая осталась неизменной и для 2022-2023 годов, можно скачать на нашем сайте по ссылке ниже.

Скачать приходный кассовый ордер

О документе, которым оформляют расходные операции по кассе, читайте в статье «Унифицированная форма № КО-2 — расходный кассовый ордер».

Порядок оформления кассовых операций разъяснили эксперты КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как заполнить приходный кассовый ордер

Текущая форма приходного кассового ордера обязательна к применению, и в операциях с наличными должна использоваться только она.

Ответственность за несоблюдение формы первички раскрывается в материале «Первичный документ: требования к форме и последствия ее нарушения».

Однако формат заполнения приходного кассового ордера согласно постановлению Госкомстата № 88 может быть определен самостоятельно: применяется как заполненная от руки форма, так и другие варианты. В настоящее время все бухгалтерские программы оснащены опцией заполнения таких документов, подобный сервис есть и на специализированных сайтах.

Указание ЦБ РФ от 11.03.2014 № 3210-У предусматривает возможность оформления ПКО:

- На бумажном носителе – либо полностью от руки, либо бухгалтер вносит информацию в форму КО-1 на компьютере, затем распечатывает документ и подписывает его у уполномоченных лиц организации.

- В электронном виде – с применением технических средств с учетом защиты ПКО от несанкционированного доступа. В таком случае электронный приходник подписывается электронной подписью (п. 4.7 указания № 3210-У).

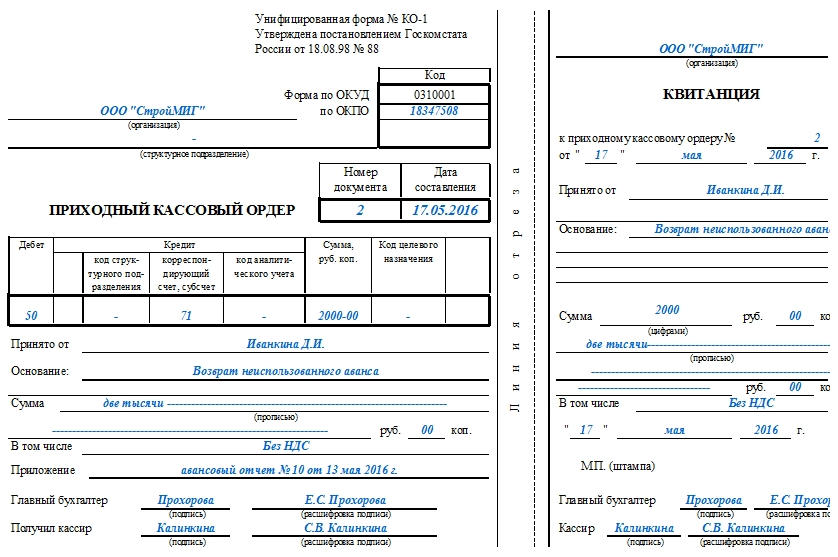

Как правильно осуществить оформление приходного кассового ордера (пример)

Для начала необходимо обратить внимание, что приходный кассовый ордер имеет 2-компонентный вид, т. к. содержит сам ПКО и квитанцию. Они оформляются общим экземпляром ПКО за подписью главного бухгалтера (бухгалтера, кассира и директора) и сохраняются в бухгалтерии. Квитанция подписывается аналогично, затем регистрируется в кассовой книге и передается тому, от кого принята наличность.

Электронные ПКО подписываются электронными подписями, а квитанцию бухгалтер может направить вносителю денег на электронную почту (п. 5.1 указания № 3210-У).

Кассир проверяет, есть ли подписи уполномоченных лиц на ПКО, подписи сверяются с образцами, только если документ составлен на бумаге.

Как составить карточку с образцами подписей для кассира, узнайте в КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к Готовому решению.

Правила заполнения приходного кассового ордера следующие:

- По полю «Организация» заполняем название компании или ИП.

- «Номер документа» и «Дата составления» — номер и дата соответственно, согласно журналу регистрации.

- «Дебет — кредит» — проводки в соответствии с хозоперацией.

- «Принято от» — указываем имя или название того, от кого поступили деньги (от подотчетника, заказчика, банка, учредителя и т. д.).

- «Основание» — название хозоперации, на основании которой произошло поступление денег.

- «Сумма» — полученная сумма указывается прописью.

- «В том числе» — сумма НДС (при наличии).

- «Приложение» — указываем документы, на основании которых был осуществлен приход денег: авансовый отчет, договор и др.

Квитанция к ПКО оформляется по аналогии с приходным кассовым ордером.

Подробнее о квитанции к ПКО читайте в статье «Квитанция к приходному кассовому ордеру — бланк, образец».

С 19.08.2017 в порядке ведения кассовых операций произошли значительные изменения (указание ЦБ РФ от 19.06.2017 № 4416-У). Относительно ПКО основное нововведение следующее: кассир может составить общий КО-1 в конце дня на всю сумму в кассе, которую подтверждают фискальные документы (кассовые чеки и БСО онлайн-ККТ).

Образец заполнения ПКО при получении денег от контрагента

Между контрагентами также могут быть осуществлены наличные расчеты при наличии соответствующего договора. В этом случае также применяется приходный кассовый ордер.

ОБРАТИТЕ ВНИМАНИЕ! Не забывайте об ограничениях расчета наличными между юрлицами — в текущем году это 100 000 руб. в рамках одного договора.

Если поступление денег связано с получением выручки, то одновременно с выдачей ПКО необходимо применение кассового аппарата и оформление кассового чека. Исключением являются лица, освобожденные от применения ККТ.

О том, какие изменения произошли в работе с денежной наличностью в связи с внесением изменений в закон о ККТ, читайте в материале «Как вести учет денег при использовании онлайн-кассы?».

Заполнение полей следующее:

- Проводки в ПКО — Дт 50 – Кт 62, 76.

- В поле «Принято от» будет указано наименование организации-контрагента.

- «Основание» — следует указать номер договора.

- «В том числе» — нужно проставить сумму НДС.

- Приложением будет являться договор.

Данные в квитанции к ПКО будут аналогичными.

Скачать образец заполнения ПКО

Квитанцию выдайте контрагенту. К ней прикрепите кассовый чек или БСО, распечатанные с использованием онлайн-ККМ.

ВАЖНО! Квитанция к приходному ордеру не может заменить БСО, выдаваемые клиентам физ-лицам.

Итоги

Приходный кассовый ордер следует оформлять по каждому расчету наличными. Заполнение ПКО было детально рассмотрено в статье, что позволит избежать проблем при его оформлении.

С последними изменениями в порядке ведения кассовых операций вы можете ознакомиться в статье «Порядок ведения кассовых операций».

Источники:

- постановление Госкомстата РФ «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» от 18.08.1998 № 88

- Указание ЦБ РФ от 11.03.2014 № 3210-У

Оформление приходно-кассового ордера – важный элемент кассовой дисциплины. Он заполняется при поступлении наличности в кассу фирмы и всегда идет в связке с квитанцией.

Приходно-кассовый ордер может оформляться абсолютно в любых ситуациях: когда деньги поступают от учредителя, при возмещении ущерба, нанесенного сотрудниками предприятия, от реализации имущества фирмы, в качестве оплаты за товар от покупателя и т.д.

С 2014 года оформление приходно-кассовых ордеров, в связи с упрощением порядка ведения кассы в организациях, перестало быть обязательным, там не менее до сих пор этот документ имеет широкое распространение.

ФАЙЛЫ

Скачать пустой бланк приходно-кассового ордера .xlsСкачать образец заполнения приходно-кассового ордера .xls

Правила оформления приходно–кассового ордера

Унифицированного образца приходно-кассового ордера нет, поэтому каждое предприятие может разработать его форму по своему усмотрению или воспользоваться шаблоном. В последние годы распространено явление, когда предприятие, самостоятельно разработав бланк ПКО, печатают его в типографии и бухгалтеры затем заполняют его вручную. Не менее часто встречаются ситуации, когда бланк заполняется прямо на компьютере, а затем распечатывается на принтере. Таким образом, оформлять ордер можно как от руки, так и печатать на компьютере, но в любом случае, он должен содержать «живые» подписи.

Подписывается документ специалистом отдела бухгалтерии или уполномоченным сотрудником, а также кассиром. Заверять бланк печатью необязательно, так как с 2016 года юридические лица, как ранее и индивидуальные предприниматели имеют право не использовать в своей работе печати и штампы.

Документ оформляется в единственном экземпляре и хранится в бухгалтерии.

Следует отметить, что заполнение карандашом, ровно как помарки, ошибки и исправления в приходно-кассовом ордере недопустимы – этого следует избегать, в крайнем случае, лучше документ переоформить.

После заполнения приходно-кассовый ордер необходимо зарегистрировать в журнале внутренней регистрации приходных и расходных ордеров, а квитанцию, оторвать по пунктирной линии разреза и отдать человеку, внесшему в кассу деньги.

Инструкция по заполнению приходно-кассового ордера

Стандартный бланк приходно-кассового ордера условно можно разделить на две части.

Часть первая

Первая включает в себя наименование организации с указанием ее организационно-правого статуса (ИП, ООО, ЗАО, ОАО), а также структурное подразделение, которое его выписывает (заполняется по необходимости, можно поставить прочерк). Также здесь нужно указать код организации по ОКПО (общероссийский классификатор предприятий и организаций) – найти его можно в учредительных документах организации.

Далее, чуть ниже, напротив наименования документа в соответствующей ячейке следует написать его номер по внутреннему документообороту, а именно — журналу регистрации приходников и расходников (нумерация приходных ордеров должна быть непрерывной), а также дату его заполнения.

Часть вторая

Вторая часть приходно-кассового ордера является основной и включается в себя сведения, касающиеся непосредственно финансового поступления.

- В столбце «Дебет» следует поставить номер бухгалтерского счета, по дебету которого приходуются поступившая наличка (чаще всего здесь ставится цифра 50, т.е. «Касса»). Эта ячейка не является обязательной, так что ее можно оставить пустой.

- Далее в столбце «Кредит» надо поставить код отдела или подразделения, на которое приходуются финансы (тоже можно поставить прочерк) и номер корреспондирующего счета, по которому отражается поступление в кассу. Также по необходимости надо заполнить столбик «код аналитического учета» (но если такие коды в организации не применяются, ячейку заполнять не нужно).

- Затем в столбец «Сумма» вносится денежная сумма (цифрами), поступившая в кассу.

- В ячейку «Код целевого назначения» надо занести код назначения поступивших денег, но только если такие коды используются в организации.

- Ниже нужно указать, от кого именно поступили деньги (фамилию, имя, отчество человека), а также основание (здесь надо вписать название хозяйственной операции, например, «заем средств», «возврат аванса», «оплата по договору» и т.п.)

- В строке «Сумма», опять вписываем сумму входящих средств, но уже прописью. После внесения записи, в оставшееся пустым поле надо поставить прочерк (во избежание фальсификации документа). Здесь же нужно выделить НДС, а если НДС не используется, то это необходимо также отметить.

- В строке «Приложение» указываются реквизиты прикрепленных первичных документов (при их наличии).

В заключение под документом нужно поставить подписи главного бухгалтера и кассира, принявшего деньги. Квитанция заполняется абсолютно аналогично и затем отрывается по линии разреза и передается на руки лицу, передавшему деньги.

При поступлении наличных денег в кассу организации оформляется приходный кассовый ордер. Скачать бланк (word и excel) можно ниже. ПКО заполняют, например, при возмещении ущерба, реализации имущества компании, поступлении денег от учредителя и т.д.

Бланк приходного кассового ордера 2023: скачать бесплатно

У приходного кассового ордера есть унифицированная форма КО-1 (ОКУД 0310001). Она обязательна для всех компаний. У нас можно бесплатно скачать бланк приходного кассового ордера 2023 в разных форматах. Выбирайте удобный для себя. Можете скачать бланк ПКО в excel. Укажите данные о компании в шапке документа, а потом просто вписывайте сведения о платеже.

Скачать бланк ПКО в Excel

Ниже есть заполненный приходный кассовый ордер — посмотрите образец и проверьте себя.

Документ составляют в одном экземпляре. Бланк состоит из двух частей: самого ордера и квитанции к ПКО, которую надо оторвать и отдать человеку, внесшему в кассу деньги.

Приходный кассовый ордер заполняют, когда в кассу поступают деньги в качестве:

- оприходования выручки,

- возврата подотчетных средств,

- получения денег с банковского счета,

- возврата заимствованных наличных,

- поступления средств в уставный капитал.

Приходный кассовый ордер: образец заполнения 2023

ПКО можно заполнить от руки или на компьютере. Оформлять его несложно. Можете бесплатно скачать актуальный в 2023 образец приходного кассового ордера и просто подставить свои данные.

Скачать бесплатно образец приходного кассового ордера 2023

Начинать оформление приходного кассового ордера нужно с первой части бланка. Туда надо вписать:

- Название организации с указанием ее организационно-правовой формы (ИП, ООО, ЗАО, ОАО).

- Структурное подразделение. Это поле надо заполнять, если деньги поступают от сотрудника организации, если от другого юрлица — ставьте прочерк.

- Код по ОКПО.

- Номер ордера и дату заполнения.

Во вторую часть впишите сведения о поступлении денежных средств:

- В графы «Дебет» и «Кредит» — номера счетов, по которым идет движение денежных средств.

- В поле «Сумма руб., коп» — сумму поступивших денег цифрами. Рубли и копейки разделите запятой (например, «100,50»).

- В ячейку «Код целевого назначения» — код назначения принятых денег, если он используется в компании.

- Полностью напишите ФИО человека, от которого поступили деньги.

- Укажите основание для поступления денег, например, возврат аванса, оплата по договору и т.д.

- В строку «Сумма» опять впишите сумму поступивших денег, но уже прописью, копейки — цифрами.

Поставьте прочерк в свободном месте этой строки после указания суммы прописью — тогда в документ нельзя будет ничего дописать.

- Если не работаете с НДС, в строке «В том числе» напишите «Без НДС». В противном случае — соответствующий размер налога.

- Укажите документы, на основании которых заполняли ПКО. Например, отчет кассира или авансовый.

Подписывает ПКО главный бухгалтер и кассир, принявший деньги. Печать ставить не обязательно. Мы подготовили нужный в 2023 образец заполнения приходного кассового ордера — в нем выделены все обязательные для заполнения графы и поля.

Кассир вправе составить общий РКО в конце дня на всю сумму. Главное — подтвердить ее кассовыми чеками или БСО. Например, подотчетник вернул долг за аванс. Чек в этом случае не выдается — значит, включить эти деньги в общий ПКО нельзя.

Кроме основной части приходного кассового ордера (формы КО-1), нужно оформить и квитанцию. Она заполняется аналогично. Квитанция к ПКО должна содержать:

- название компании,

- номер и дату,

- ФИО человека, который внес деньги в кассу,

- основание и сумму (прописью и цифрами).

После того как квитанцию подписали главбух и кассир, нужно оторвать ее по линии разреза и отдать тому, кто передал деньги.

Если приходный ордер оформили в электронном виде, кассир может отправить квитанцию по просьбе того, кто внес деньги, на его e-mail.

Рекомендуем вам скачать образец заполнения приходного кассового ордера 2023, распечатать и отдать кассиру. Приложите к нему и инструкцию по заполнению. Тогда пример заполнения ПКО будет всегда перед глазами.

Ошибки, помарки и исправления допускать нельзя. Если это случилось — переоформите приходно-кассовый ордер. Скачать бланк ПКО в word или excel можно здесь >>.

Вы можете заполнить приходный кассовый ордер онлайн в МоемСкладе — это быстро, удобно, бесплатно и гарантирует отсутствие ошибок.

ПКО: заполнить онлайн

Укажите информацию о компании и контрагенте, впишите сумму и основание ПКО — все остальное сделает сервис, а вы получите заполненный приходный кассовый ордер.

В МоемСкладе ПКО создается автоматически после закрытия смены и формирования Z-отчета на торговой точке. Вы можете скачать список приходных ордеров за весь период работы — в нем есть даты, контрагенты и суммы, в том числе и итоговая по всем документам, что удобно для отчетности. Кроме ПКО, заполнить онлайн в МоемСкладе можно и другие формы, например, РКО или отчет о движении денежных средств.

Более 2 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Ниже мы ответили на часто задаваемые вопросы о применении и оформлении приходного кассового ордера.

Используется ли квитанция к приходному кассовому ордеру как подтверждение оплаты?

Нет. Доказательством оплаты будет кассовый чек. Квитанция к ПКО подтверждает факт внесения денег для того, кто их внес.

Нужно ли указывать в приходном кассовом ордере код целевого назначения?

Код целевого назначения в приходном кассовом ордере указывают только при целевом финансировании. Если этого нет, поставьте прочерк. Читайте инструкцию, как заполнить приходный кассовый ордер. Образец заполнения смотрите здесь >>

В каком формате лучше скачать приходный кассовый ордер: word или excel?

Разницы нет. Выбирайте тот формат, в котором вам удобнее работать.

Можно ли распечатать бланк приходного ордера из МоегоСклада?

Да. Оформление приходного кассового ордера в МоемСкладе занимает меньше минуты. Заполните информацию о платеже, а сервис все сделает за вас.

Форма ПКО стандартная для всех или можно разработать свою?

Свой ПКО разрабатывать нельзя. Для всех компаний обязателен приходный кассовый ордер по форме КО-1. Использовать только его предписывает указание Банка России от 11.03.2011 № 3210-У. Бесплатно скачать актуальный в 2023 бланк приходного кассового ордера можно здесь >>

Код по классификатору:

ОКУД 0310001

Утверждено:

Постановление Госкомстата РФ от 18.08.1998 N 88 (ред. 03.05.2000)

Описание:

Приходный кассовый ордер — это первичный документ бухучета, который необходим для оформления поступления денежных средств в кассу. Он состоит из двух частей: самого приходного ордера и квитанции к нему. В документе должны отображаться следующие реквизиты:

- номер регистрации и дата формирования документа;

- название предприятия, в кассу которого вносятся денежные средства, название структурного подразделения, код ОКПО;

- имя/название плательщика, номер к/с в банке и субсчета;

- сумма денег, поступивших в кассу (пишут и числом, и прописью), а также основание начисления;

- список дополнительных к ордеру первичных документов.

Самый удобный и современный способ расчетов — безналичный. К тому же, чем меньше наличности находится в обороте у компании или ИП, тем больше доверия к бизнесу у банка и ФНС. Однако во многих сферах предпринимательства без наличных расчетов не обойтись, поэтому рассмотрим актуальные в 2021 году правила работы с наличностью.

Понятие кассовой дисциплины

Кассовая дисциплина компании или предпринимателя — это порядок проведения операций с наличными средствами. Все расчеты наличностью (выплата зарплат, прием оплаты за продукцию или услуги, передача выручки на расчетный счет и т. д.) обязаны вестись через кассу предприятия.

Каждую операцию нужно правильно оформить соответствующим видом документа, иначе возникнет путаница в доходах и расходах бизнеса. С такими документами обычно работает бухгалтер, кассир, на маленьких предприятиях — директор.

Кто должен соблюдать кассовую дисциплину?

Соблюдать установленные законом правила обязаны все виды бизнеса, а также государственные компании, у которых есть наличные средства в обороте. Если бизнес рассчитывается и получает платежи исключительно безналом, то к нему это не относится.

Кассовые документы

При проведении какой-либо финансовой операции с наличными деньгами необходимо заполнять один или несколько кассовых документов. Рассмотрим отдельно каждый из них.

Кассовая книга

Сюда заносятся сведения о движении средств через кассу. Записи делаются последовательно, в соответствии с суммами в ордерах. Пример: бухгалтер снял со счета компании деньги на выплату наличными зарплаты и в тот же день выдал средства работникам. Соответственно, за этот день в кассовой книге будут записи о приходе денег и об их выплате на эту же сумму.

Законом разрешено вести реестр в электронном варианте, обычно используются бухгалтерские программы.

Книга учета принятых и выданных средств

Реестр следует заводить, только если в организации работает не один, а несколько кассиров, которые обмениваются между собой наличными деньгами. Например, старший кассир в супермаркете в начале смены раздает мелкие разменные купюры остальным кассирам. Эта финансовая операция, а также любое другое движение средств обязаны отражаться в Книге.

Расходный кассовый ордер

Ордер отражает любой расход денег — выдачу средств на покупку канцтоваров, оплату за ЖКХ, начисление заработных плат, др. В РКО нужно указать не только сумму и назначение денег, но и ФИО получателя, который еще раз своей рукой вписывает в ордер полученную сумму и ставит подпись о выдаче ему денег.

Приходный кассовый ордер

Этот ордер подтверждает поступление денег в кассу предприятия. Компании и ИП с небольшим потоком наличных оплат могут выписывать ПКО по каждой операции за день, а крупные торговые точки — по сумме выручки за смену. В ПКО указывается дата, сумма, основание внесения средств, кто вносит деньги.

В большинстве случаев ордер заполняется по сведениям из чеков за смену или из итогового отчета по чекам за весь рабочий день.

Расчетно-платежная ведомость

Этот документ составляется, когда на предприятии трудится много сотрудников и им всем нужно выдать заработную плату. Чтобы не составлять отдельно расходный ордер на каждого, используется расчетно-платежная ведомость на всю сумму наличности. В этом документе заполняется ФИО и должность каждого работника, период, за который выдается заработная плата, сумма начислений и налоговых удержаний.

Правила ведения кассовых документов

Делать исправления запрещено — придется еще раз заполнить новый бланк уже без исправлений.

Ежедневно бухгалтер или кассир должны проверять, сходится ли сумма денег в кассе с суммами в кассовых документах.

Срок хранения кассовой документации — от 6 лет, считать этот срок нужно не с даты оформления ордера, ведомости или книги, а с начала года, идущего после составления документа.

Лимит расчетов наличными средствами

Согласно последним изменениям в Налоговом кодексе, зарегистрированные ИП и компании могут рассчитываться с обычными гражданами наличностью на любые суммы. А при операциях с наличностью между ИП и компаниями, организациями, предпринимателями нужно придерживаться лимита в 100 000 рублей по одному договору. Исключение — следующие расчеты:

- выплата сотрудникам ИП заработной платы;

- таможенные платежи;

- выдача подотчетных средств.

Ограничение работает не только относительно одноразовой оплаты, а и по накопительной системе. Например, ООО ежедневно получает от одного ИП по 7 000 рублей за оказанные услуги, но как только сумма платежей достигнет 100 000 рублей, нужно будет перейти на безналичную оплату. Также на лимит не будет влиять срок действия договора — если ООО задержался с оплатой ИП за товары, то для получения остатка долга на сумму более 100 000 рублей нужно будет заключить несколько новых договоров.

Соблюдение лимита отслеживает ФНС, нарушителям грозит штраф.

Лимит остатка по кассе

По окончании рабочего дня в кассе должно оставаться наличности не больше определенной суммы — установленного лимита. Все, что превышает эту сумму необходимо передавать в банк. Исключение — дни начисления зарплаты, нерабочие дни, когда велись кассовые операции.

Лимит определяет каждое предприятие самостоятельно, по умолчанию он равен 0 рублей, то есть всю наличность в конце дня нужно класть на счет. За нарушение данного правила можно получить штраф.

Как предприятию рассчитать лимит по кассе?

Сумму наличности в кассе можно посчитать следующими методами:

1. Исходя из величины оплат из кассы. Этот метод удобен для компаний, которые часто рассчитываются с поставщиками наличностью. Для подсчета применяется формула:

Кассовый лимит = Сумма выдачи / Срок получения х Срок выплат получения, где:

- Сумма выдачи — величина выдаваемых наличных средств из кассы за определенный период. Сюда не включаются зарплаты и остальные начисления сотрудникам. Недавно зарегистрированный бизнес может устанавливать для себя ожидаемую величину наличности.

- Срок получения — период между получением средств со счета в банке и выдачей их из кассы. Сюда не включаются зарплаты и остальные начисления сотрудникам. Максимальное значение этого параметра — 7 дней.

- Срок выплат — период, за который учитывается величина выплаченной наличности. Максимум — 92 дня.

Пример:

Организация «Строй» занимается оптовой реализацией стройматериалов и принимает оплату только на расчетный счет. Однако периодически организации нужно оплачивать услуги перевозчиков наличными, поэтому «Строй» снимает средства в банке для таких расчетов. Чтобы подсчитать лимит остатка по кассе на следующий год, решено было взять самый активный период в этом году — октябрь. В этом месяце организация проработала 24 дня и в сумме сняла со счета для оплаты перевозчикам 256 000 рублей. Бухгалтер получал средства в банке каждые 3 дня. Величину лимита можно посчитать так:

256 000 рублей / 3 дня х 24 дня = 32 000 рублей.

2. Исходя из величины поступлений наличности. Для подсчета лимита по кассе используется такая формула:

Лимит = Выручка / Срок сдачи х Срок поступлений, где:

- Выручка — сумма поступивших наличных средств за продукцию или услуги за определенный период. Если компания или ИП только зарегистрировались, то берется ожидаемая сумма.

- Срок сдачи — время между поступлением наличности и отправкой наличности на счет. Максимум может составлять 7 дней.

- Срок поступлений — отрезок, за который учитывается величина поступлений. Можно брать срок до 92 дней.

Пример:

Организация «Аэро» занимается продажами канцтоваров. В конце года директор дал указание подсчитать лимит остатка по кассе на следующий год, для чего взяли данные за ноябрь. В этом месяце «Аэро» проработала 23 дня и получила 564 000 рублей наличными, средства отправлялись в банк каждые 3 дня. Лимит остатка можно посчитать так:

564 000 рублей / 3 дня х 23 дня = 73 565 рубля.

После того как лимит будет подсчитан, руководителю предприятия нужно выдать приказ об утверждении этой суммы на определенный период (например, до конца года) или без указания периода (тогда лимит будет действовать до утверждения следующего приказа).

Лимит по кассе для небольших компаний и индивидуальных предпринимателей

Малый бизнес, микропредприятия и ИП имеют возможность работать без соблюдения лимитов, то есть оставлять столько наличных денег, сколько посчитают нужным. Чтобы отменить какой-либо лимит, руководителю (собственнику) следует издать приказ с таким указанием: «Хранить наличные денежные средства в кассе без установления лимита остатка в кассе».

Можно ли собственнику брать наличность из кассы?

ИП имеют право снимать деньги со счета предприятия и забирать из кассы любые суммы, которые им нужны. Нет ограничений на количество таких трат в месяц или их назначение — у предпринимателей полная свобода распоряжения заработанными деньгами.

Учредителям ООО, в отличии от ИП, запрещено брать наличность из кассы, поскольку вся выручка предприятия является собственностью компании. Распределение доходов организации между учредителями производится только в качестве выплаты дивидендов.

С 1 января 2013 года в связи со вступлением в силу Федерального закона от 06.12.2011 N 402-ФЗ формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. Вместе с тем обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы) (Информация Минфина России N ПЗ-10/2012).

Применяется — с 1 января 1999 года

Утверждена — Постановлением Госкомстата РФ от 18.08.1998 N 88

Скачать форму приходного кассового ордера (Унифицированная форма N КО-1):

— в MS-Word

— в MS-Excel

Образец заполнения приходного кассового ордера (Унифицированная форма N КО-1) >>>

Материалы по заполнению приходного кассового ордера (Унифицированная форма N КО-1):

— Постановление Госкомстата РФ от 18.08.1998 N 88

— Типовая ситуация: Как оформить приходный кассовый ордер (для бюджетной организации)

— «Денежные расчеты» (6-е издание, переработанное и дополненное) (Семенихин В.В.) («ГроссМедиа», «РОСБУХ», 2020)

— Статья: Тематический выпуск: Наличные расчеты (кассовые операции) (Климова М.А.) («Экономико-правовой бюллетень», 2014, N

— Статья: Денежные расчеты: приходный кассовый ордер (Квитковская П.) («Российский бухгалтер», 2014, N 5)

— Статья: Учет кассовых операций (Квитковская П.) («Бухгалтер-профессионал автосалона», 2009, N 10)

— Статья: Учет кассовых операций (Никуленкова Ю.) («Бюджетные организации: бухгалтерский учет и налогообложение», 2005, N 11)

— Статья: Первичные документы (Елгина Е.Б.) («Статус-Кво 97», 2004)

—————————————-

Добавить в «Нужное»

Приходный кассовый ордер: форма, правила оформления, сроки хранения

Если у организации есть операции с наличными денежными средствами, то ей неминуемо придется столкнуться с таким документом как приходный кассовый ордер. Рассмотрим правила его заполнения.

Когда применяется приходный кассовый ордер

Приходный кассовый ордер – это первичный документ, который составляется при приеме наличных денежных средств в кассу организации (п. 5 Указания Банка России от 11.03.2014 № 3210-У). Приходный кассовый ордер или ПКО используется при приеме любых наличных, в том числе:

- денег, полученных от работника этой же организации, с которым заключен трудовой договор;

- денег, полученных от обособленного подразделения этой же организации;

- денег, изъятых из терминала;

- денег, сдаваемых из кассового аппарата в магазине или в офисе компании в центральную кассу организации;

- денег, полученных организацией от учредителя в качества материальной помощи. Подробнее об этом читайте здесь.

Унифицированный бланк ПКО (форма КО-1)

По какой форме нужно составлять приходный кассовый ордер? Унифицированная форма приходного кассового ордера № КО-1 утверждена Постановлением Госкомстата от 18.08.1998 № 88. Указанная форма состоит из двух частей:

- левая часть – это сам ПКО;

- правая часть – это квитанция к приходному кассовому ордеру. Зачем она нужна, расскажем дальше.

Нужно отметить, что уже несколько лет многие унифицированные формы первичных учетных документов применять необязательно. Организация может разработать удобные для нее формы первичных документов, утвердить их приказом руководителя и использовать (Информация Минфина № ПЗ-10/2012). Однако это правило не распространяется на кассовые документы. При составлении приходного кассового ордера надо использовать унифицированную форму КО-1, утвержденную Госкомстатом (подп. 4.1 п. 4 Указания Банка России от 11.03.2014 № 3210-У).

Приходный кассовый ордер: бланк скачать в Word

Как заполнить ПКО: правила оформления

Приходный кассовый ордер в одном экземпляре оформляет (подп. 4.2 п. 4 Указания Банка России от 11.03.2014 № 3210-У):

- или главный бухгалтер;

- или бухгалтер либо иное должностное лицо (к примеру, кассир). Это лицо должно быть определено в распорядительном документе руководителя организации;

- или руководитель, если в организации нет главного бухгалтера и бухгалтера.

Далее ПКО должен быть подписан главным бухгалтером (бухгалтером), а также кассиром. Руководитель подписывает ПКО только в отсутствие главного бухгалтера и бухгалтера (подп. 4.3 п. 4 Указания Банка России от 11.03.2014 № 3210-У).

Печать на приходном кассовом ордере

На ПКО оттиск печати нужно поставить только на квитанции (подп. 5.1 п. 5 Указания Банка России от 11.03.2014 № 3210-У).

Прием наличных денег по ПКО: порядок действий

Кассир, получивший приходный кассовый ордер, проверяет в нем (подп. 5.1 п. 5 Указания Банка России от 11.03.2014 № 3210-У):

- наличие подписи главного бухгалтера или бухгалтера (либо руководителя при отсутствии главбуха и бухгалтера);

- соответствие подписи уполномоченного лица на бумажном ПКО образцу этой подписи;

- соответствие суммы наличных денег, проставленной цифрами, сумме, проставленной прописью;

- наличие подтверждающих документов, указанных в ПКО.

Далее кассир принимает наличные деньги, пересчитав их так, чтобы вноситель мог видеть его действия. После кассир сверяет сумму полученных денег с суммой, указанной в приходном кассовом ордере.

Если все правильно, то кассир должен подписать ПКО, проставить оттиск печати на квитанции к ПКО, отрезать эту квитанцию и отдать ее вносителю наличных денег.

А вот если ПКО оформлялся в электронном виде, то квитанция к ПКО может быть направлена вносителю на электронный адрес, который он укажет.

Если сумма вносимых денег не соответствует сумме в ПКО

В этом случае кассир предлагает вносителю довнести необходимую сумму или наоборот возвращает часть денег. В ситуации, когда наличных денег передано меньше, чем указано в ПКО, и вноситель отказывается внести недостающую сумму, кассир должен вернуть деньги вносителю. А неправильный приходный кассовый ордер нужно перечеркнуть и отдать главному бухгалтеру или бухгалтеру, чтобы последний переоформил ПКО на фактически вносимую сумму (подп. 5.1 п. 5 Указания Банка России от 11.03.2014 № 3210-У).

Инструкция по заполнению приходного кассового ордера

Рассмотрим порядок заполнения отдельных строк приходного кассового ордера:

- в строке «Основание» указывается содержание хозяйственной операции, к примеру: Получение денег от учредителя ООО «Ромашка»;

- в строке «В том числе» нужно указать сумму НДС цифрами. А если вдруг операция не облагается НДС (например, получение наличных в банке для выдачи денег под отчет, для выплаты зарплаты, получение денег от учредителя и т.д.), то нужно написать: без налога (НДС);

- в строке «Приложение» нужно указать номера и даты прилагаемых документов;

- в графе «Кредит, код структурного подразделения» укажите код структурного подразделения, на которое приходуются денежные средства.

Вносить исправления в приходные кассовые ордера нельзя (подп. 4.7 п. 4 Указания Банка России от 11.03.2014 № 3210-У). То есть если при составлении ПКО бухгалтер допустил ошибку, ордер надо уничтожить и составить новый.

Дальнейший учет ПКО

Все ПКО регистрируются в журнале приходных и расходных кассовых документов, составляемом по унифицированной форме № КО-3 (утв. Постановлением Госкомстата от 18.08.1998 № 88) (Указания по применению и заполнению форм первичной учетной документации по учету кассовых операций, утв. Постановлением Госкомстата от 18.08.1998 № 88).

Также информацию о приходном кассовом ордере надо внести в кассовую книгу. Главный бухгалтер или бухгалтер сверяет записи в кассовой книге с данными кассовых документов, и подписывает кассовую книгу (подп. 4.6 п. 4 Указания Банка России от 11.03.2014 № 3210-У).

Как мы уже сказали выше, квитанция к приходному кассовому ордеру передается вносителю денег, чтобы у последнего осталось подтверждение передачи денег. А вот сам ПКО (его левая часть) остается в кассе.

Поступление денег от покупателей и заказчиков

Предположим, представитель покупателя лично явился в вашу организацию, чтобы заплатить за товар (работу, услугу) наличными деньгами (либо чтобы внести аванс в счет предстоящих покупок). Тогда в приходном ордере нужно указать ф.и.о. представителя покупателя. Неправильно указывать только наименование организации-покупателя.

По строке «Основание» укажите реквизиты договора (накладной, акта и т.д.), по которым производится оплата. Например, так: Оплата по договору № 1 от 30.06.2021 за услуги по акту от 01.07.2021.

Не забывайте про лимит расчетов наличными деньгами между организациями и/или предпринимателями. В рамках одного договора можно передать наличными не более 100 000 руб. (п. 4 Указания Банка России от 09.12.2019 № 5348-У). Это ограничение работает в том числе тогда, когда деньги по договору передаются частями в разные дни.

И, конечно же, отдельная тема – это выдача покупателю чека ККТ на полученные за товар (работу, услугу) наличные средства. Читайте об этом статью «За какие ошибки при использовании ККТ штрафуют налоговики».

Расчеты при возврате покупателем товаров

Если покупатель в тот же день или через несколько дней возвращает товар, то ему нужно вернуть деньги за товар. Как в таком случае по окончании смены оформить ПКО на наличную выручку за смену за вычетом возвращенных покупателю денег? Читайте об этом нашу статью.

Возврат денег от подотчетных лиц

В этой ситуации в строке «Основание» в самом ПКО и в квитанции к нему можно указать: Возврат неиспользованных денег, выданных под отчет.

А в строке «Приложение» — указать реквизиты авансового отчета, который составил работник (подотчетное лицо).

О расчетах с подотчетниками читайте отдельную статью.

Получение денег из банка для выплаты зарплаты

Если наличные деньги получает в банке работник организации (например, кассир), то в приходном кассовом ордере нужно указать его ф.и.о. В строке «Основание» приходного кассового ордера укажите: Получение денежных средств с расчетного счета ООО «Ромашка» в ПАО «Сбербанк России» для выплаты зарплаты.

Сколько хранить приходные кассовые ордера

Приходные кассовые ордера, как и другие кассовые документы, надо хранить не менее 5 лет с отчетного года, в котором они составлены (ч. 1 ст. 29 Закона от 06.12.2011 № 402-ФЗ; п. 277 Перечня типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков их хранения, утв. Приказом Росархива от 20.12.2019 № 236). А вот если 5 лет уже истекают, но по конкретному приходному ордеру возникли разногласия, то кассовый документ надо хранить до принятия решения по делу.