Реквизиты физлица в договоре

Реквизиты физического лица в договоре нужно указывать в договоре как можно более полно. Во-первых нужно указать имя человека.

Имя гражданина в силуп. 1 ст. 19 ГК РФ включает:

- фамилию;

- имя;

- отчество.

С учетом норм регионального законодательства и национальных обычаев имя может включать иные элементы и составные части или исключать предусмотренные выше (например, отчество). Для надлежащего оформления договора достаточно иметь сведения об имени и фамилии контрагента, как в паспорте.

Формально, этих данных достаточно, но на практике нет. Дело в том, что может быть несколько людей с одинаковыми Ф.И.О., поэтому указание только этих данных в договоре не позволяют точно определить того, кто выступает стороной сделки.

Поэтому нужно обязательно указывать паспортные данные. В случае если условия договора предполагают перечисление денежных средств на счет физлица, следует дополнительно указать платежные реквизиты.

Для осуществления связи с контрагентом, в том числе направления различного рода уведомлений и предложений, необходима информация о почтовом адресе гражданина. Кроме того, для идентификации физического лица в договоре может быть указан его ИНН.

Образец реквизитов физического лица

Образец реквизитов физлица в договоре может выглядеть следующим образом:

Иванов Иван Иванович

Паспорт серии 9543 № 123121,

выдан отделом УФМС России по Москве 12.03.2012, код подразделения — 123-123

Адрес регистрации: 101000, Москва, ул. Сидорова, дом 1, квартира 1

ИНН: 123123123

р/с: 12312454125123, открытый в ПАО «Сбербанк России»

Реквизиты физлица при заключении контракта с ИП и организацией

Реквизиты физлица в договоре с любым контрагентом указываются аналогичным образом – не важно, с кем заключается договор. Соответственно, необходимо отразить Ф. И. О. гражданина, его паспортные данные, адрес места регистрации.

Но учитывайте, что организации и ИП, заключающие договоры с физическими лицами, в рамках которых предполагается осуществление операций с денежными средствами или имуществом в крупном размере, во исполнение ст. 7 закона «О противодействии легализации…» от 07.08.2001 № 115-ФЗ обязаны проводить идентификацию граждан.

Проверке при этом подлежат следующие сведения:

- Ф. И. О.;

- гражданство;

- дата рождения;

- реквизиты паспорта или иного документа, удостоверяющего личность;

- адрес места жительства или пребывания;

- ИНН.

Поэтому не удивляйтесь, если вас просят включить в договор дополнительные сведения.

Отметим, что предоставление сведений о физическом лице второй стороне, равно как и включение их в договор в качестве реквизитов, позволит однозначно установить личность контрагента и не допустить возможности признания соглашения незаключенным через суд.

Как зафиксировать изменение реквизитов физического лица

Условно все сведения в реквизитах можно разделить на следующие группы:

- Имеющие постоянное значение (например, дата рождения для физлица или ОГРН — для юридического).

- Данные, которые могут изменяться (почтовый адрес, данные паспорта физлица, имя, фамилия и пр.).

В случае изменения реквизитов достаточно направить контрагенту соответствующее уведомление с указанием верных данных. Направлять сведения требуется заказным письмом с уведомлением о вручении и описью вложения. Кроме того, можно составить дополнительное соглашение к контракту.

***

В заключение отметим, что четких законодательных требований к порядку указания реквизитов в договоре не предусмотрено. На практике сложилось правило указывать Ф. И. О. физического лица, сведения о документе, представленном для удостоверения личности, адрес регистрации. В некоторых случаях может понадобиться также указание реквизитов банковского счета.

Еще больше материалов по теме в рубрике: «Договор».

Документы для заключения договора ГПХ с физическим лицом

Организация не может требовать от исполнителя тот же пакет документов, что и при заключении трудового соглашения. Их отношения регулируются Гражданским кодексом, и нормы Трудового кодекса в данном случае не действуют. В то же время в ГК РФ нет перечня обязательных документов, которые требуются для оформления. Поэтому стороны самостоятельно устанавливают список документов, который нужен, чтобы заказчик без проблем смог заплатить взносы и сдать отчётность (ст. 421 ГК РФ).

Договор ГПХ всегда оформляется с помощью договора. Исключение: если сделка составляет меньше 10 тыс. рублей, то стороны вправе договориться устно.

Стандартные документы для ГПХ:

- СНИЛС (страховой номер индивидуального лицевого счёта);

- паспорт и иной документ, который удостоверяет личность;

- ИНН (идентификационный номер налогоплательщика).

Трудовая книжка не предоставляется, т.к. запись в неё всё равно не делается. Если привлекается гражданин другого государства, то понадобится разрешение на работу или патент. Об этом подробно рассказывали здесь.

Исполнитель также предоставляет информацию о банковских реквизитах, т.е. куда ему перечислять вознаграждение. Перечень требуемых документов можно прописать в договоре, добавив информацию в пункт о правах и обязанностях сторон. Заказчик вправе запросить дополнительные документы, чтобы удостовериться в компетентности и опыте исполнителя, но их прописывать в контракте необязательно.

Это могут быть:

- документ об образовании;

- отзывы от предыдущих клиентов;

- выписка из трудовой книжки (если выполнял схожую работу, будучи в штате компании) и т.п.

Например, если организация хочет нанять репетитора по договору ГПХ, то может запросить документы о профильном образовании. И она вправе отказаться от услуг исполнителя, который не хочет или не может предоставить документ.

Напомним, что договор ГПХ заключается только для выполнения разовых задач. Если нужен специалист в штат, то оформляется трудовой договор.

Сотрудничество в рамках гражданско-правового контракта минимизирует количество рабочей документации. Допустим, приказ о приёме на работу по договору ГПХ не нужен. Что формируется:

- сам договор ГПХ, в котором прописываются обязанности, права и ответственность сторон;

- техническое задание — с перечнем работ для исполнителя;

- акт выполненных работ/оказанных услуг — документ, который подтверждает что задание сделано в срок, в полной мере и принято заказчиком.

Какие документы нужны для оформления по ГПХ с иностранным гражданином

Документов требуется чуть больше. Если нанимать сотрудника без документов, то заказчика ждёт административный штраф до 1 млн рублей. Либо могут приостановить деятельность организации до 90 суток.

Независимо от статуса иностранца, чтобы работать по гражданско-правовому соглашению, ему понадобятся:

- паспорт;

- СНИЛС — его выдают иностранным гражданам, которые постоянно или временно проживают на территории России;

- лицензия — в случае, если она нужна для выполняемой работы.

СНИЛС оформляется двумя способами: при личном обращении в Пенсионный фонд или через работодателя. Остальной список документов зависит от статуса иностранного гражданина — ВНЖ (вид на жительство) или РВП (разрешение на временное проживание), или разрешения на временное пребывание.

Если виза не нужна, то оформляется патент на работу, и ещё предоставляется миграционная карта. Для визового режима потребуется разрешение на работу. Для граждан стран, которые входят в Евразийский экономический союз (ЕАЭС), патент не понадобится.

Членами Евразийского экономического союза (ЕАЭС), помимо России, являются Казахстан, Кыргызстан, Белоруссия и Армения. Граждане этих государств могут приезжать в РФ и трудиться здесь без разрешения и патента на работу.

Иностранец, имеющий патент или разрешение, может находиться на территории России только в период, установленный миграционной службой. Если заключать договор ГПХ сверх указанных сроков, т.е. когда нахождение иностранного гражданина будет считаться нелегальным, то компания нарушит законодательство. Это влечёт ответственность.

Как только с иностранцем заключён договор ГПХ, заказчик уведомляет территориальный орган МВД. Можно прийти лично, отправить документ почтой или воспользоваться электронным способом. На это даётся три рабочих дня. Уведомить МВД нужно и при расторжении соглашения ГПХ. Если проигнорировать эти требования, организацию ждёт штраф до 800 тыс. рублей, либо приостановление деятельности до 90 суток.

Какие документы нужны для договора ГПХ с физическим лицом в статусе самозанятого

В законодательстве не указан обязательный перечень документов. Необходимо руководствоваться нормами Гражданского кодекса РФ, но учитывать нюансы. Допустим, самозанятый не уплачивает НДФЛ и страховые взносы, поэтому предоставлять СНИЛС не нужно.

Основными документами будут:

- паспорт;

- справка о постановке на учёт;

- ИНН;

- банковские реквизиты.

Заказчику обязательно нужно проверить статус самозанятого перед заключением контракта. Это можно делать через сайт Налоговой или попросить исполнителя прислать соответствующую справку. Самозанятый выгружает документ через приложение «Мой Налог».

Напомним, что если исполнитель перестал быть самозанятым, то заказчик должен уплачивать НДФЛ за него. Чтобы не попасть на штрафы, необходимо каждый раз перед оплатой проверять статус самозанятого. Можно просить исполнителя каждый раз предоставлять справку, проверять самостоятельно или перейти на Рокет Ворк. На платформе процедура проверки проходит быстро и в автоматическом режиме. Заказчик может быть уверен в статусе исполнителя и в том, что не нарушает законодательство.

Иностранцы в качестве самозанятых

Граждане государств, которые входят в ЕАЭС, тоже могут стать самозанятыми. С ними заключать соглашение ГПХ проще и документов требуется меньше, чем при оформлении контракта с иностранцем без данного статуса.

Что требуется:

- паспорт иностранного гражданина;

- перевод паспорта на русский язык, который заверен нотариусом;

- миграционная карта;

- временная регистрация РФ;

- ИНН;

- СНИЛС (если есть);

- полис ДМС.

Для компании работать с самозанятым выгоднее, т.к. она не делает налоговые отчисления. Самозанятые самостоятельно уплачивает налог в размере 6% при работе с юридическими лицами вне зависимости от того, сколько иностранец провёл в России. Если подписывать договор с исполнителем-физическим лицом, который не является налоговым резидентом, т.е. проживает в России временно, нужно платить повышенный налог НДФЛ в размере 30%.

Уведомление о заключении и расторжении договора с самозанятым иностранцем также необходимо отправлять в МВД в течение трёх рабочих дней.

Кстати, важна и сумма вознаграждения, указанная в контракте. Дело в том, что суммы работ свыше 200 тыс. рублей попадают под валютный контроль. Скан такого соглашения необходимо направлять в банковское учреждение. Неважно, в чём выплачивается вознаграждение — в рублях или в иностранной валюте. Информация предоставляется при первом платеже исполнителю.

Какие документы нужны для оформления договора ГПХ с физическим лицом в статусе индивидуального предпринимателя

Правила заключения договора практически те же, что и при работе с обычным физлицом. Однако обязательно делается акцент, что исполнитель — субъект предпринимательской деятельности.

Почему это важно? Представители ФНС выписывают штрафы и доначисляют налоги за нарушения. Допустим, работник имеет статус ИП, но заключает договор как физическое лицо. Законом это не запрещено. Однако при проверке выясняется, что человек выполнял работы как ИП. Налоговики следят, чтобы оформленный между юрлицом и ИП договор не имели признаков договора ГПХ с обычным физлицом. Здесь разница в системе налогообложения.

Ещё обращают внимание на количество заказчиков у исполнителя. Иначе могут заподозрить признаки трудовых отношений. К тому же, сотрудники могут числиться у самого ИП. Есть риск, что договоры между сотрудниками ИП и юрлицом будут признаны трудовыми, тогда обе стороны будут оштрафованы.

Какую информацию предоставляет ИП-исполнитель:

- ОГРНИП;

- ИНН;

- банковские реквизиты;

- сведения из ЕГРИП о коде ОКВЭД, т.е. соответствуют ли коды оказываемой услуге.

Тем, кто хочет быстро заключать договоры с работниками и быстро проверять документы, пригодится сервис Рокет Ворк. Обе стороны регистрируются на платформе, потом формируется договор, который нужно подписать электронной подписью. Все процессы максимально прозрачны: доход декларируется, а выплаты производятся автоматически. Никто никого не обманывает, и с отчётностью всё в порядке.

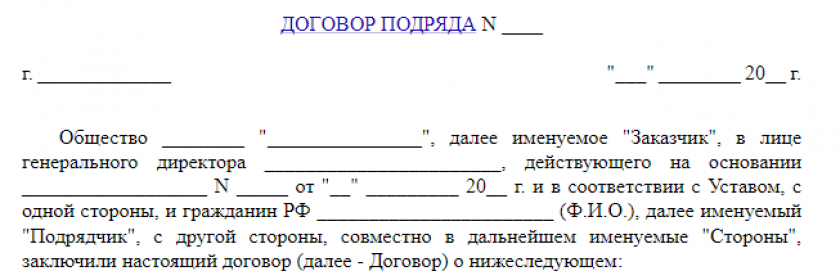

Какие реквизиты физ лица достаточны для заключения договора подряда

Добрый день. Какие реквизиты физ лица достаточны для заключения договора подряда. Клиент отказывается предоставить паспортные данные.

29 августа 2018, 13:39, Виталий, г. Санкт-Петербург

Здравствуйте.

Стороны договора подряда должны быть определены.

В случае судебного спора эти данные будут необходимы.

Думаю для вашего договора достаточно ФИО и адреса регистрации сторон.

Серию и номер паспорта, дату выдачи и орган можно не прописывать.

29 августа 2018, 13:41

Олег Горбунов

Юрист, г. Липецк

Добрый день

Данные лиц в договоре нужны для того, чтобы верно их идентифицировать. То есть чтобы в случае спора суду было понятно, кто именно некий «Иван Иванович» и как его правильно уведомить

Клиент отказывается предоставить паспортные данные.

Без паспортных данных договор не потеряет своей законной силы, он вполне может быть заключен и без них. Необходимо указать ФИО, адрес, если он принципиально не желает давать паспортные данные. Но в таком случае если он изменит адрес, то уже могут быть проблемы с идентификацией человека

Попросите указать дату и место рождения, и хотя бы что-то из паспорта, например серию и номер без прочих данных

При этом вам стоит лично проверить, что он указывает правильные, а не выдуманные данные

29 августа 2018, 13:42

Александр Меркулов

Юридическая компания «ООО «ЮА «Дигест»», г. Санкт-Петербург

Здравствтуйте!

Конкретно ГК РФ не регламентирует перечень реквизитов стороны договора для его заключения.

Как правило это реквизиты из которых достаточно достоверно видно что стороной договора является данное конкретное лицо. Основным требованием безусловно является подпись уполномоченного лица стороны договора.

С уважением Александр

29 августа 2018, 13:43

Андрей Власов

Юрист, г. Апатиты

Какие реквизиты физ лица достаточны для заключения договора подряда. Клиент отказывается предоставить паспортные данные.

Виталий

Виталий, добрый день! Как минимум объем данных должен позволять идентифицировать стороны договора, как вариант указать ФИО дату и место рождения, а также место регистрации т.к. адрес важен для переписок по договору. В целом согласно ст. 421 ГК РФ стороны свободны в определении условий договора

29 августа 2018, 13:43

Светлана Буланкина

Юрист, г. Чебоксары

Здравствуйте, Виталий.

Вы заключаете договор с конкретным лицом. Ст. 420

Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

Документ удостоверяющий его личность, а значит, позволяющий идентифицировать — паспорт, согласно Указу Президента РФ от 13.03.1997 N 232. С лицом абстрактным Вы заключить договор не можете.

29 августа 2018, 13:56

Вагиз Ахмадиев

Юрист, г. Уфа

Здравствуйте!

По закону достаточно ФИО:

ГК РФ Статья 19. Имя гражданина

1. Гражданинприобретает и осуществляет права и обязанности под своим именем, включающим фамилию и собственно имя, а также отчество, если иное не вытекает из закона или национального обычая.

29 августа 2018, 14:09

Похожие вопросы

При законности заключения данного договора так же интересует на какие виды работ я могу заключить договор строительного подряда

Являюсь участником подпрограммы «Обеспечение жильём молодых семей» Федеральной целевой программы «Жилище» на 2011-2015 годы, утверждённой Постановлением Правительства Российской Федерации от 17.12.2010 года №1050. Планирую заключить договор строительного подряда на часть работ с частным физическим лицом. Убедительно прошу Вас разъяснить законно ли заключение договора строительного подряда между мной и другим физическим лицом на проведение разовых строительных работ на возводимом мной двухэтажном частном жилом доме общей площадью 170 м2 или обязательно заключение договора строительного подряда с юридическим лицом?

При законности заключения данного договора так же интересует на какие виды работ я могу заключить договор строительного подряда.

26 февраля, 20:27, вопрос №3618102, Даниил Олегович, г. Санкт-Петербург

600 ₽

Вопрос решен

Гражданское право

Есть юридическое лицо ООО, нам необходимо заключить договора на выполнение работ, с двумя физическими лица, гражданами Киргизии, получившими статус самозанятых

Добрый день. Есть юридическое лицо ООО , нам необходимо заключить договора на выполнение работ , с двумя физическими лица, гражданами Киргизии, получившими статус самозанятых. Необходимо составить договор , приложение к договору (сметная стоимость работ) и акт выполненных работ. Договор подразумевает авансовый платеж и несколько этапов оплаты работ, по факту выполнения. Так же необходима консультация по необходимости уведомления МВД о факте заключения договора.

26 февраля, 17:15, вопрос №3617989, Демин Сергей, г. Москва

700 ₽

Вопрос решен

Земельное право

Вопрос: может ли СНТ подать иск о признании права собственности на земельный участок ( ЗУ) физ

Здравствуйте , уважаемые юристы. Вопрос : может ли СНТ подать иск о признании права собственности на земельный участок ( ЗУ) физ. лица . ЗУ расположен на территории СНТ . Из документов видно , что участок сформирован из земель общего пользования(ЗОП) . ЗОП У СНТ на праве бессрочного пользования ( на момент регистрации права физ. лицом). Сейчас ЗОП отмежеваны , сейчас этот участок не в составе ЗОП. Регистрация права собственности на участок была оформлена в 2006 г.

24 февраля, 06:38, вопрос №3615724, Ольга Михайловна, г. Челябинск

Я самозанятая, деятельность — депиляция, арендую кабинет, собираюсь заключать договор на вывоз мусора, надо ли мне делать паспортизацию отходов, если я являюсь физ.лицом?

Добрый вечер! Я самозанятая, деятельность — депиляция, арендую кабинет, собираюсь заключать договор на вывоз мусора, надо ли мне делать паспортизацию отходов, если я являюсь физ.лицом? спасибо за ответ!

23 февраля, 15:05, вопрос №3615351, Марина, г. Москва

Договор составлялся поставщиком, подпись не электронная, а нарисованная как-бы с интернета, из данных ФИО и расчётный счет

Добрый день!

Подписали договор о поставки цветов, физ.лица с обеих сторон..

Договор составлялся поставщиком, подпись не электронная, а нарисованная как-бы с интернета, из данных ФИО и расчётный счет. Выглядит, как обычный договор..

Могут ли кинуть на деньги? И как это потом решить?

22 февраля, 09:17, вопрос №3614133, Мурат, г. Ростов-на-Дону

Договор – это соглашение субъектов гражданских правоотношений об установлении, изменении или прекращении прав и обязанностей. Обычные физические лица, т.е. граждане, не имеющие статуса ИП, тоже являются субъектами гражданских правоотношений. Они точно так же, как юридические лица и индивидуальные предприниматели, вступают в сделки и заключают договоры.

Есть только некоторые виды гражданско-правовых договорных отношений, в которые не могут вступать обычные физические лица, например, поставка. Не могут физические лица заключать между собой и договор контрактации, по которому одна сторона обязуется закупить у другой стороны будущий урожай или выращенный скот. В большинстве же случаев заключение договоров между физическими лицами происходит на тех же основаниях, что и при участии организаций и индивидуальных предпринимателей.

Чаще всего, все-таки, договоры в письменной форме заключают партнеры, если хотя бы один из них является субъектом предпринимательской деятельности. Это объяснимо, т.к. ведение бизнеса требует скрупулезного оформления документации, в том числе, договоров. Но есть ряд сделок, которые и обычные физические лица должны оформлять письменно.

Это сделки на сумму свыше 10 000 рублей, а также такие сделки, к которым требование письменной формы установлено законом, независимо от суммы. Указание на форму заключения договора (устное, письменное, нотариальное) есть в положениях статей Гражданского кодекса, соответствующих определенному виду договорных отношений. Например, обязательному нотариальному заверению подлежат договоры ренты, завещания, залога.

Большинство договоров между физическими лицами можно разделить на две большие группы: изменяющие право собственности (купля-продажа, дарение, мена) и оказание различного рода услуг. Продавать по договору купли-продажи физические лица могут любое разрешенное в обороте имущество, но только в договорах между физическими лицами не стоит указывать характеристики, указывающие на договор предпринимательского типа. Например, что по договору реализуются товары (т.к. товары предназначены для дальнейшей продажи) или что арендуемое помещение будет использоваться для торговли.

Оказание услуг по договору между физическими лицами

Чаще всего физические лица не заключают между собой договор об оказании услуг в письменной форме, если им требуется небольшая помощь по хозяйству или простой ремонт. Договоренности осуществляются устно, оплата производится из рук в руки при получении результата работ или услуг. Нелюбовь к оформлению документов при оказании услуги физическим лицом другому физическому лицу может привести к тому, что претензии к качеству работы или оплате за нее предъявить будет очень сложно. Все держится на честном слове заказчика и исполнителя.

Если нет никаких подтверждающих документов: договора, расписки в получении денег, акта-приемки передачи, сметы расходов, документа об использовании средств заказчика на закупку материалов и др., то в случае судебных споров сторонам остается ссылаться только на свидетельские показания. Исходя из этого, при оформлении заказа на услуги или подрядные работы между физическими лицами стоит составлять хотя бы простой одностраничный договор, который подтвердит, что граждане вступили в определенные договорные отношения.

Такой договор между физическими лицами имеет юридическую силу, как и другой гражданско-правовой договор, но надо знать, что исполнитель – физическое лицо, не являющийся субъектом предпринимательской деятельности, не несет перед заказчиком ответственности в рамках закона о защите прав потребителя. В таких ситуациях действуют только нормы Гражданского кодекса о подряде. Если у заказчика есть выбор, то безопаснее заказывать услуги или работы у официального зарегистрированного лица – ИП или организации.

Трудовой договор между физическими лицами

Договоры, регулирующие оказание одним физическим лицом другому каких-либо услуг или выполнения работ, относятся к гражданско-правовым договорам. Однако, как и в случае с работодателем, являющимся субъектом предпринимательской деятельности, заказчик-физическое лицо может заключить с другим физическим лицом трудовой договор.

Стоит сказать, что на практике заключение между физическими лицами именно трудового договора – большая редкость, но Трудовой кодекс содержит специальную главу 48, регулирующую особенности труда работников у обычных физических лиц.

Трудовой договор между физическими лицами заключается письменно, и он должен содержать такие существенные условия как:

- ФИО и паспортные данные работодателя и работника;

- место и условия работы;

- дата начала работы и срок действия трудового договора (для работодателя-физического лица не требуется каких-либо оснований для заключения трудового договора на определенный срок, такое требование действует только для субъектов предпринимательской деятельности);

- режим работы, предоставление выходных и ежегодного оплачиваемого отпуска (которые хоть и определяются по соглашению сторон, но должны быть не хуже, чем общие положения, установленные Трудовым кодексом)

- описание трудовой функции;

- условия оплаты труда.

Работодатель-физическое лицо обязан зарегистрировать такой трудовой договор в администрации местной власти. О факте прекращения трудовых отношений в случае расторжения трудового договора тоже нужно сообщить.

Трудовая книжка при заключении трудового договора между физическими лицами не заводится, а если она у работника уже есть, то записи в нее не вносятся. Время работы у работодателя-физического лица подтверждается только трудовым договором, зарегистрированным в органе местной власти. Но даже если договор зарегистрирован не был, это не делает его недействительным.

Договор между физическими лицами, если одно из них – иностранный работник

Ситуации, когда работы или услуги физическому лицу оказывает иностранный работник, получивший специальный патент (если он приехал из безвизовых стран), довольно распространены. Раньше такие работники могли оказывать услуги только в качестве домашнего персонала у физических лиц. Сейчас же патент дает им право легального трудоустройства практиески у любого российского работодателя.

За привлечение к трудовой деятельности или к оказанию услуг (выполнению работ) иностранного работника, не имеющего патента или разрешения на работу, заказчик-физическое лицо может быть оштрафован на сумму до 5 000 рублей по статье 18.15 КоАП РФ. К тому же, если с иностранным работником был заключен именно трудовой договор, то об этом нужно уведомить территориальное подразделение ФМС, также, как и об его увольнении.

Кто должен платить налоги и взносы при заключении договора между физическими лицами

Если заказчик по гражданско-правовому договору или работодатель по трудовому договору является субъектом предпринимательской деятельности (организацией или ИП), то он должен выполнять обязанности налогового агента по НДФЛ. Это означает, что при выплате заработной платы или вознаграждения он должен удержать из этой суммы 13% — подоходный налог с доходов работника (исполнителя). И не только удержать, но и перечислить в бюджет не позднее следующего дня (статья 226 НК РФ).

Обычные физические лица при заключении договора с другим физическим лицом налоговым агентом не являются, т.е. не несут ответственности за то, уплатил ли исполнитель налоги со своих доходов. За свои доходы он должен отчитаться сам по декларации 3-НДФЛ и заплатить подоходный налог.

Кстати, даже несмотря на сдачу декларации 3-НДФЛ и уплату налога, физическое лицо, постоянно оказывающее услуги или работы не в статусе ИП, может быть обвинено налоговыми органами в ведении незаконной предпринимательской деятельности.

Теперь что касается страховых взносов за работника или исполнителя при заключении договора между физическими лицами. Здесь закон для обычных физических лиц исключений не делает. Если обратиться к положениям статьи 419 НК РФ, то среди страхователей мы увидим и «физических лиц, не являющихся индивидуальными предпринимателями». Названы обычные физические лица страхователями и в статье 6 закона от 15.12.01 № 167-ФЗ «О пенсионном страховании».

Это означает, что при заключении договора между физическими лицами заказчик услуг или работ должен на общих основаниях пройти регистрацию в ИФНС и ФСС, а также выплачивать за свой счет страховые взносы с сумм вознаграждения или заработной платы (если был оформлен трудовой договор).

Конечно, на практике обычные физические лица редко регистрируются в фондах как страхователи и выплачивают за свой счет страховые взносы, но тем не менее, такая обязанность у них есть, так же, как и ответственность за ее нарушение.

Таким образом, еще раз подчеркнем, что для заказчика-физического лица со всех точек зрения выгоднее и безопаснее привлекать к оказанию услуг и выполнению работ индивидуального предпринимателя или самозанятого, а не обычное физическое лицо. ИП сам за себя платит страховые взносы, заинтересован в заключении письменного договора и несет большую, чем обычное физлицо, ответственность за свою работу.

Суть и виды договоров гражданско-правового характера

Гражданско-правовые договоры — это соглашения, которые оформляются по правилам ГК РФ. Основное из этих правил (ст. 421 ГК РФ) определяет наличие возможности заключения договора на любых условиях, устраивающих его стороны (если иное для договора определенного вида не установлено законодательно).

Сторонами таких соглашений могут в разных сочетаниях выступать как юрлица, так и физлица (в т. ч. действующие как ИП), т. е. договор можно заключить между:

- юрлицами;

- физлицами;

- юрлицом (юрлицами) и физлицом (физлицами).

По видам гражданско-правовые договоры делятся на оформляемые:

- по сделкам с имуществом (купли-продажи, мены, дарения, аренды);

- выполнению работ, оказанию услуг.

Несмотря на то что в ГК РФ договоры на работы и услуги разделены (различен их итог — получение результата в первом случае и осуществление определенных действий во втором), принципы оформления заключаемых по ним договоров очень близки. И именно эти договоры в ситуациях, когда исполнителем по ним оказывается обычное физлицо (действующее не как ИП), вызывают наиболее пристальное внимание проверяющих. Связано это с тем, что налогообложение доходов, выплачиваемых по таким договорам, осуществляется по особым правилам.

Ниже мы рассмотрим особенности оформления и налогообложения договора гражданско-правового характера с физическим лицом, выполняющим для работодателя работу (т. е. заключившим договор подряда).

Отличительные признаки договора подряда

Кто может стать работодателем по гражданско-правовому договору — ГПД — с физическим лицом, заключенным в связи с выполнением работ? Любое лицо — юридическое или физическое, причем последнее может оказаться как ИП, так и не имеющим этого статуса. В свою очередь, и исполнитель может быть как обычным физлицом, так и ИП.

Что отличает отношения по такому договору? Прежде всего, наличие конкретной работы определенного объема, которую необходимо сделать в оговоренные сроки. Допускается выполнение ее исполнителем как своими силами, так и привлекаемыми им лицами, с использованием для этой цели как своих собственных материалов и оборудования, так и материалов и оборудования заказчика.

В процессе выполнения работы по ГПД ее исполнитель не подчиняется режиму работы, действующему у его работодателя, но несет ответственность:

- за качество сделанного им или привлеченными лицами;

- соблюдение сроков по договору;

- сохранность имущества и материалов, переданных ему заказчиком.

Особенности условий такого договора зависят также от того, к какому именно виду подрядных работ относятся выполняемые физлицом (гл. 37, 38 ГК РФ).

ГПД на работы между физическими лицами — каковы его последствия?

ГК РФ не препятствует заключению ГПД между физлицами. Однако ряд вопросов здесь возникает в отношении того, на кого ложатся обязанности по уплате налогов с доходов, получаемых исполнителем. Напомним, что каждая из сторон такого договора может оказаться ИП, и за счет этого возможны такие варианты сторон в договоре:

- обе они (и работодатель, и исполнитель) являются ИП;

- работодатель — ИП, а исполнитель — обычное физлицо;

- работодатель — обычное физлицо, а исполнитель — ИП;

- обе они — обычные физлица.

В первом варианте отношения складываются так же, как и между юрлицами или между юрлицом и ИП, т. е. каждый платит обязательные для него налоги, а сумма оплаты по ГПД является обычным расчетом между контрагентами.

Во втором варианте ИП-работодатель в отношении дохода, выплачиваемого физлицу, является плательщиком страховых взносов и налоговым агентом по НДФЛ, удерживаемому из этого дохода.

При третьем варианте физлицо-работодатель никакими налогами доход, выплачиваемый ИП-исполнителю, не облагает. Последний сам со своих доходов делает все необходимые платежи.

А при четвертом варианте у обеих сторон возникает необходимость осуществления налоговых платежей и составления отчетности:

- у исполнителя — в отношении налога с полученного дохода, т. к. работодатель-физлицо в число налоговых агентов не входит (п. 1 ст. 226 НК РФ);

- у работодателя — в отношении страховых взносов с этого дохода (подп. 1 п. 1 ст. 419, п. 2 ст. 420 НК РФ).

Последнее требует, соответственно, постановки на учет в ИФНС в качестве плательщика взносов. Таким образом, у обеих сторон при этом варианте ГПД имеют место те последствия, которые при нечасто заключаемых договорах такого рода не являются желательными.

Налоги для сторон гражданско-правового договора с физическим лицом

Какие же возникнут налоги при гражданско-правовом договоре с физическим лицом? Здесь опять же всё зависит от того, в каком качестве (обычного физлица или ИП) выступает исполнитель.

Обычное физлицо (в т. ч. им может быть и ИП, заключающий такой договор в качестве обычного физлица) будет расцениваться как работник, оформленный у работодателя по ГПД. И с его дохода работодатель начислит и уплатит:

- НДФЛ (кроме ситуации, когда работодатель тоже является обычным физлицом), удержав его из дохода работника (п. 1 ст. 226 НК РФ);

Если у вас есть доступ к КонсультантПлюс, смотрите рекомендации экспертов системы как рассчитать и уплатить НДФЛ с выплат по договорам оказания услуг и подряда с физлицами-резидентами. Если доступа нет, оформите бесплатный пробный доступ и изучите порядок действий.

- страховые взносы на ОПС и ОМС (до 2023 года от начисления взносов на ОСС в части нетрудоспособности и материнства такие доходы освобождены — подп. 2 п. 3 ст. 422 НК РФ, что изменится с 01.01.2023, мы рассказали здесь);

- страховые взносы на травматизм, если такое условие предусмотрено в ГПД (п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Как исчислить страховые взносы при принятии работ по договору подряда с физическим лицом, не являющимся ИП, эксперты системы КонсультантПлюс рассказали в Путеводителе по подряду. Получите бесплатный пробный доступ и переходите в материал.

Самостоятельно обычному физлицу, заключившему ГПД, придется платить только НДФЛ в ситуации, когда его работодателем становится тоже обычное физлицо.

ИП, вступившему в отношения по договору ГПД в качестве ИП, придется самому начислять и платить все платежи, обязательные для ИП:

- обусловленные применяемой системой налогообложения;

- страховые взносы на ОПС и ОМС, а также на ВНиМ с 1 января 2023 года;

- налоги, к начислению которых обязывает наличие объекта налогообложения.

Сравнительную характеристику спецрежимов, применение которых предпочитают ИП, ищите здесь.

ОБРАТИТЕ ВНИМАНИЕ! Поскольку с 1 января 2023 года в связи с внесением изменений в Закон № 255-ФЗ физлица, принятые на условиях договора ГПХ, становятся застрахованными в части ВНиМ, то они также имеют право на получение пособий по временной нетрудоспособности и декретных выплат, но лишь при выполнении определенных требований. О них мы рассказали здесь.

Налоговые обязательства с 1 января 2023 года будут перечисляться посредством механизма ЕНП. Данное новшество касается и уплаты подоходного налога (НДФЛ) и страховых взносов. О том, как будут происходить перечисления в бюджет и можно ли отказаться от ЕНП, можно узнать из этой статьи.

Форма и содержание гражданско-правового договора с физлицом — образец

Как оформляется ГПД? Поскольку он содержит достаточно много условий, требующих специальных оговорок, его всегда составляют в письменной форме. В нем должны быть отражены:

- наименования и реквизиты договаривающихся сторон;

- предмет задания, поручаемого исполнителю;

- условия его выполнения (объемы, качество, сроки, принадлежность исходных материалов и необходимого оборудования);

- стоимость работ, условия оплаты за них;

- права и обязанности сторон (в т. ч. условие о начислении или неначислении взносов на травматизм);

- процедура приемки выполненных работ;

- ответственность сторон за нарушения условий соглашения.

О том, каким моментам в ГПД следует уделить особое внимание, читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

Образец гражданского правового договора с физическим лицом, оформленный юрлицом, можно посмотреть бесплатно, кликнув по картинке ниже:

Договор подряда с физическим лицом

Скачать

Образец гражданско-правового договора между физическими лицами мы не приводим, поскольку особых правил для его оформления не существует. Особенными для него окажутся только налоговые последствия.

Итоги

Гражданско-правовой договор отличает свобода в установлении его условий. Сторонами такого договора могут быть любые лица. По видам эти соглашения делятся на заключенные:

- по операциям с имуществом;

- в связи с выполнением работ, услуг.

Наибольшее количество вопросов вызывают ситуации, когда исполнителем по договору на выполнение работ (оказание услуг) оказывается обычное физлицо. Оно становится работником для своего заказчика, но не подчиняется правилам трудового законодательства. С доходов, выплаченных в пользу такого работника, наниматель обязан исчислить, удержать и заплатить в бюджет НДФЛ, а также начислить страховые взносы. С 1 января 2023 года порядок их начисления существенно меняется — работник по договору ГПХ станет застрахован не только в части пенсионного и медицинского страхования, но и в части страхования на случай временной нетрудоспособности и в связи с материнством.