У любой организации или индивидуального предпринимателя время от времени возникает необходимость получать банковскую выписку. Она может потребоваться для предъявления налоговой службе, контрагенту, самому бизнесмену или его инвесторам. Сервис Ркофф разобрался, что из себя представляет выписка по банковскому счету, какие формы и обязательные реквизиты она имеет, зачем вообще нужна.

-

Банковская выписка – что это такое?

-

Зачем нужна выписка с расчетного счета?

-

Обязательные реквизиты выписки банка

-

Дебет и кредит в банковской выписке – что это?

-

Формы банковских выписок

-

Периодичность получения выписки из банка

-

Способы получения

-

Стоимость банковской выписки

Банковская выписка – что это такое?

Банковская выписка – это официальный документ, выдаваемый кредитным учреждением, содержащий информацию о проводимых операциях по счету (приходные, расходные, в т. ч. комиссии банка).

Фактически, выписка по счету дублирует записи банка об изменении состояния счета. Она является важным и обязательным первичным документом бухгалтерского и налогового учета.

Зачем нужна выписка с расчетного счета?

Заказывать выписку по расчетному счету имеют право не только организации и частные предприниматели, но и обычные граждане, не имеющие собственного бизнеса. Просто им этот документ требуется куда реже. Обычно такая необходимость возникает, чтобы с помощью выписки:

- оформить визу;

- подтвердить какую-либо сделку (например, покупку недвижимости);

- получить одобрение по кредиту;

- подтвердить свою платежеспособность;

- доказать отсутствие каких-либо задолженностей.

Организации или ИП выписка со счета чаще всего нужна для отображения и сверки различных операций (контрольная функция). Иногда ее запрос инициирован налоговой службой (в ходе налоговых проверок, например), контрагентом (чтобы подтвердить выполнение компанией своих обязательств). Выписка может потребоваться и в иных целях:

- Инвестиционные. К примеру, организация разработала бизнес-план и хочет привлечь инвесторов, и в качестве одного из аргументов подтверждает свою платежеспособность.

- Кредитные. Если бизнес нуждается в дополнительных вливаниях, отражение движений денег по счету будет важно для кредитора. Причем сюда относятся не только классические кредиты на развитие бизнеса, но и лизинг оборудования, транспортных средств, инвестиции и т. д.

Выписку также могут потребовать судебные органы или прокуратура. Нужна она и во время ликвидации, реорганизации предприятия для оценки финансового положения и определения того, как рассчитаться с кредиторами (например, с задолженностью по зарплате, поставкам материалов, оборудования).

Обязательные реквизиты выписки банка

Унифицированная форма банковской выписки российским законодательством не установлена. Каждое кредитное учреждение использует для выгрузки этого типа документа специальное программное обеспечение. В зависимости от обслуживающего учреждения может меняться внешний вид и используемые обозначения. Но любая банковская выписка по расчетному счету должна содержать следующие сведения:

- номер счета, по которому в выписке представлена информация;

- остаток средств по ранее полученной выписке с указанием даты ее формирования;

- номера счетов контрагентов, от которых в указанный период были получены и которым были отправлены деньги, и другие сведения по счету (БИК и наименование банка, ИНН/КПП);

- основание движения средств (с указанием реквизитов документов, например, оплата по договору, вознаграждение за услуги);

- назначение каждого платежа;

- обобщенные значения зачисленных и списанных со счета средств (дебет, кредит);

- конечный остаток по счету на дату составления выписки;

- дата по каждому платежу;

- дата и время формирования выписки;

- вид выполняемой финансовой операции (по каждой отдельно);

- БИК банка и другие сведения о кредитном учреждении (название, № офиса).

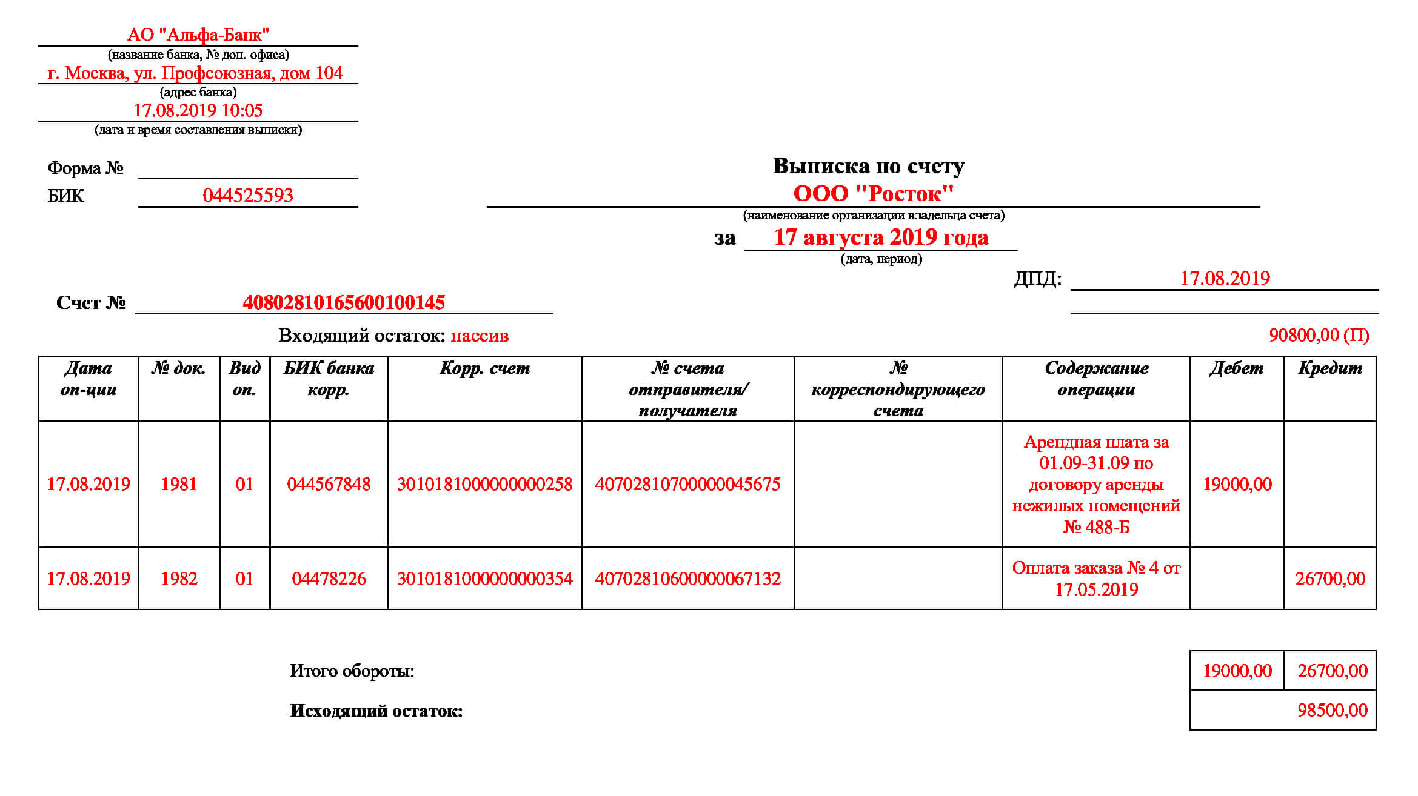

Здесь можно скачать бланк выписки по счету. А вот так он выглядит визуально:

А так выглядит образец банковской выписки по счету для предприятия:

Здесь можно скачать в формате документа образец выписки по счету.

Дебет и кредит в банковской выписке – что это?

Сведения о движении средств в выписке банка отображаются в табличной форме. Обязательно в документе присутствуют графы «дебет» и «кредит». Для занесения данных в правильную колонку банк ставит

себя на место должника организации. Исходя из этого он формирует дебет и кредит в банковской выписке. Поэтому здесь отображаются:

- в дебете – списания по счету;

- в кредите – зачисления.

К примеру, если организация получает деньги от своего клиента, то запись с конкретной суммой операции вносится в колонку «Кредит». А если компания переводит деньги за оплату оборудования, аренду или производит списания со счета по иным основаниям, то банк их заносит в графу «Дебет».

Формы банковских выписок

Несмотря на то, что выписка банка – это важный первичный документ организации, законодательство не обязывает сейчас хранить эти сведения на бумаге. Документы можно хранить в двух форматах:

- на бумаге – обычно не имеет подписи и печати банка, но для передачи документа в налоговую их проставление обязательно;

- в электронном виде – этот формат становится все более популярным из-за всеобщей компьютеризации и удобства такого способа хранения, он особенно актуален для крупных предприятий, имеющих сразу несколько р/с в разных банках.

Однако надзорные службы рекомендуют распечатывать и самостоятельно заверять выписки или хотя бы переносить их на другие электронные носители, чтобы не потерять.

Напоминаем, что срок хранения выписок в бухгалтерии предприятия составляет 5 лет (т. к. они относятся к первичным документам). Дополнительно нужно учитывать специфику и особенности работы компании. К примеру, оптовые организации нередко увеличивают обязательный срок хранения до 10 лет.

Периодичность получения выписки из банка

Банковские выписки могут запрашиваться самим предприятием или формироваться в сроки, установленные договором. Исходя из этого, возможна следующая периодичность:

- регулярно – сроки предоставления прописываются в договоре (чаще всего этот пункт отсутствует);

- по запросу – наиболее часто встречающийся формат.

Если инициатором выдачи выписки является сам предприниматель, то обычно выписка в бумажном варианте выдается ему на следующий день. Электронная выписка из банковского счета формируется, как правило, автоматически через интернет-банк, поэтому ее выгрузка занимает буквально несколько минут.

Способы получения

Обычно выписка формируется по запросу организации. Для этого нужно указать некоторые реквизиты: наименование организации, период, за который нужно отобразить движение средств, причину получения, дату и подпись. Такие данные потребуются, если выписку вы запрашиваете:

- лично в банке;

- по телефону.

Еще проще заказать выписку банка по расчётному счёту следующими способами:

- в личном кабинете онлайн-банкинга;

- в банкомате (если у вас есть корпоративная карта, привязанная к расчетному счету);

- по СМС (если такая функция предусмотрена банком, обычно запрос имеет определенное символьное значение в обслуживающем финансовом учреждении).

Здесь, как правило, сведения о получателе документа уже известны. Поэтому достаточно сделать запрос.

Стоимость банковской выписки

Сейчас ИП и организации предпочитают получать банковские выписки в электронной форме. И связано это не только с удобством. Выдача выписки со счета в таком формате почти во всех банках бесплатная. А вот за бумажный эквивалент может потребоваться оплата, особенно если филиала в вашем городе у кредитной организации нет. Получается, что в таком случае в стоимость включаются расходы на пересылку документов (например, подобным образом взимаются деньги в «Точке»).

Вот тарифы на выдачу банковских выписок в бумажном и электронном виде в наиболее популярных банках, обслуживающих малый бизнес:

| Наименование банка | В электронном виде | На бумаге |

|---|---|---|

| Точка | Бесплатно | 1 000 руб. за доставку по России (на тарифе «Всё лучшее сразу» 2 доставки в месяц – бесплатно), 5 000 руб. за доставку по миру |

| Тинькофф | 0–290 руб. в зависимости от тарифа | 0–990 руб. в зависимости от тарифа |

| Сбербанк | Бесплатно | Бесплатно |

| Открытие | Бесплатно | 800 руб. в месяц (если не было выписок в текущем месяце – плата не взимается) |

Банковская выписка с расчетного счета – это полезный и важный документ для организаций и ИП, получение которого сегодня не вызывает сложностей и вопросов, особенно в электронном виде.

Банковская выписка — финансовый документ, выдаваемый банком клиенту, отражающий состояние счета и движение денежных средств на нем за определенный промежуток времени.

Банковская выписка с расчетного счета

Ведение банковских выписок

Оформление банковских выписок

Как получить банковскую выписку

Хранение банковских выписок

Статья 9 ФЗ «О бухгалтерском учете» от 21.11.96 №129 определяет, что операции, производимые предприятием, в обязательном порядке доказательно подтверждаются. Таким доказательством служит банковская выписка.

Документ должен храниться на предприятии и в финансовом учреждении не менее 5 лет и предъявляться представителям контролирующих органов, осуществляющих проверку учета в компании.

Банковская выписка с расчетного счета

Банковская выписка с расчетного счета — первичный бухгалтерский документ, доказательно отображающий произведенные банковские операции и движение средств по счету.

Порядком ведения бухгалтерского учета допускается получение банковских выписок на бумажных носителях или в электронном виде. Федеральный Закон «Об электронной подписи» от 06.04.11 № 63 определяет, что оцифрованные файлы, подписанные электронной цифровой подписью, признаются электронными документами, равным по юридическому значению заверенному бумажному документу.

Ведение банковских выписок

На основании банковских выписок бухгалтер предприятия может сверить данные учета с операциями, проведенными банком. Проверка должна производиться в день выдачи документа. В случае обнаружения расхождений, бухгалтер должен уведомить об этом банк. Выписка хранится в архиве предприятия и служит доказательством проведения расчетных операций при различных проверках контролирующими органами. Получив выписку, бухгалтер обычно разносит данные в учетную программу.

Оформление банковских выписок

Оформление банковских выписок не регламентируется стандартами. В документе обязательно содержатся:

— наименование банка;

— реквизиты;

— штамп и подпись сотрудника финансового учреждения;

— дата выдачи банковской выписки;

— номер документа;

— суммы записей по дебету и кредиту счета;

— баланс счета на начало и конец периода и другие сведения.

К банковской выписке прилагаются документы, поступившие от контрагентов и послужившие основанием для движения денег, а также бумаги, оформленные кредитным учреждением.

Как получить банковскую выписку

В финансовых учреждениях установлен определенный порядок выдачи банковских выписок. Обычно это происходит в обозначенное время в день, следующий за расчетным. Первый экземпляр документа выдается клиентам бесплатно. При необходимости получить банковскую выписку повторно, кредитная организация может потребовать оплату своих услуг. По желанию клиента, получить документ можно в электронном виде. Ответственность за получение выписок возложена на клиента банка.

Хранение банковских выписок

Банковская выписка оформляется в двух экземплярах. Первый выдается клиенту, а второй хранится в архиве финансового учреждения. Все, не полученные клиентами выписки хранятся в банке 4 месяца, а затем уничтожаются. В электронных базах данных кредитной организации информация хранится на протяжении 5 лет. По письменному заявлению клиента, данные извлекаются из архива, распечатываются и выдаются на бумажном носителе.

Совет от Сравни.ру: При заключении договора на банковское обслуживание, клиенту стоит обратить внимание на порядок выдачи банковских выписок.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Документ, в котором перечислены все операции по расчетному счету ИП или юрлица или банковскому счету физлица, называется банковской выпиской. Его формируют за конкретный период: день, неделю, месяц, год. Выписки для физлиц, ИП и юрлиц обычно немного отличаются детализацией, но в них всегда показаны входящие и исходящие платежи, время их совершения, плательщики и назначение платежа, если есть.

Для банковской выписки нет единой унифицированной формы, так что каждый банк может оформлять ее по-своему. Обычно в документ включают все базовые сведения:

- название банка и ФИО физлица или ИП, название организации;

- номер счета, дату его открытия и тип, валюту счета;

- дату формирования выписки и период, за который она делается;

- входящий остаток на начало периода и текущий баланс;

- обороты по входящим и исходящим платежам за период;

- в табличной части выписки прописаны все поступления и оплаты с указанием плательщика или получателя, времени и назначения платежа.

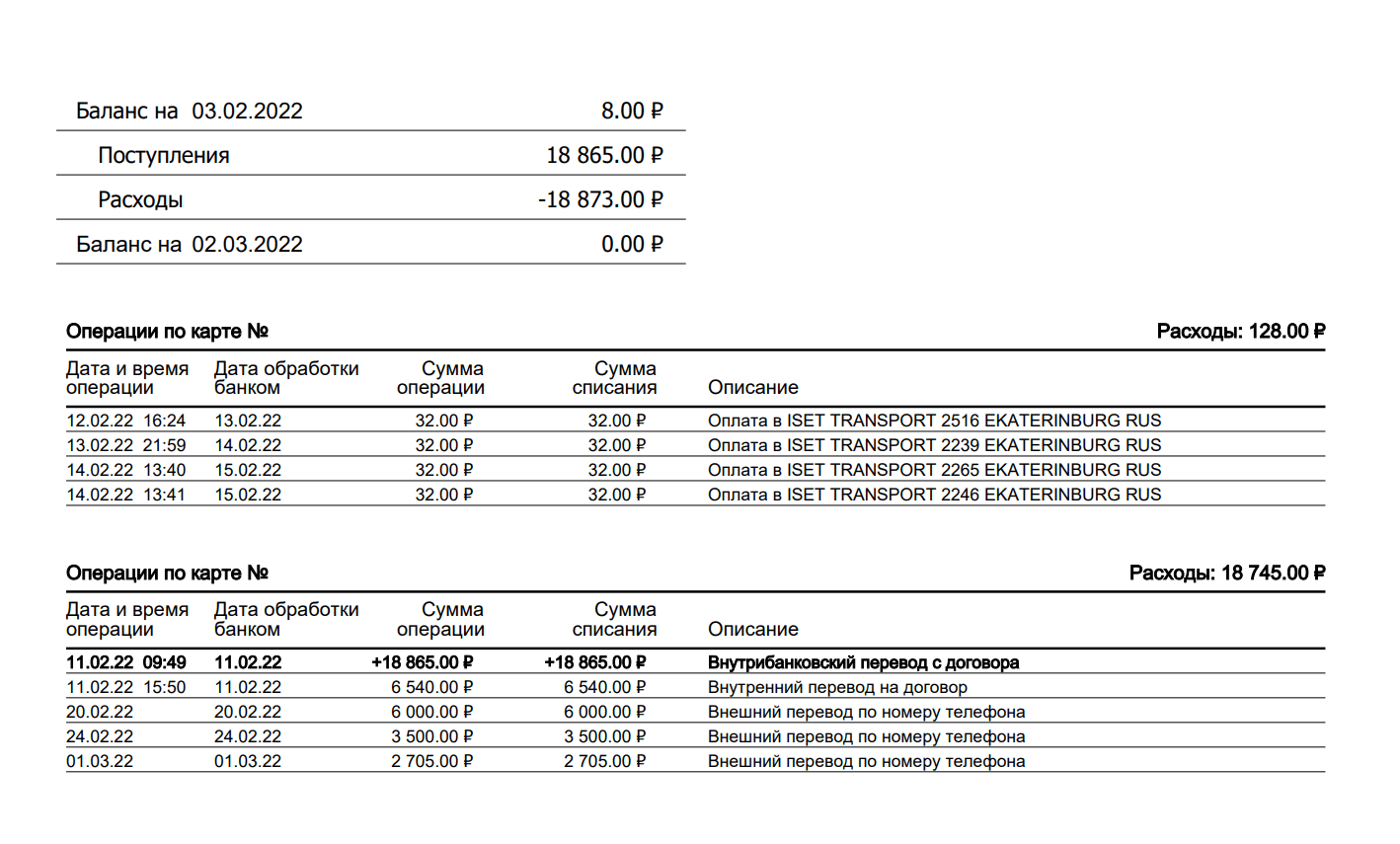

Выписки для физлиц обычно содержать меньше сведений: в их табличной части могут указывать только дату платежа, описание операции и сумму, дополнительно есть столбец с кодами операции — их расшифровка зависит от банка. Вот пример выписки физлица из банка Тинькофф:

Выписки ИП и юрлиц содержат больше сведений, потому что это важно для бухгалтерии. В такой расширенной выписке дополнительно могут быть:

- вид операции — отмечается кодом, который помогает бухгалтерской программе разносить операции по разным бухгалтерским счетам;

- БИК и корреспондирующий счёт — нужны для банковской аналитики;

- наименования или ФИО плательщиков и получателей платежей, их реквизиты;

- реквизиты документов-оснований платежа.

Банк может делать и максимально подробные выписки: например, с паспортными данными и адресами всех получателей физлиц. Но доступны такие выписки только отдельным лицам — скажем, арбитражным управляющим. Для юрлиц они не настолько подробны, как видим в примере:

Безналичные переводы сегодня почти вытеснили наличную оплату, так что банковская выписка стала главным документом, который помогает контролировать приходы и расходы. Еще выписка нужна в спорах с налоговой, при перекрестных проверках, для участия в торгах, при ликвидации, для отчетов инвестору. Но чаще всего ее используют для следующих целей.

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Попробовать бесплатно

Контроль поступлений и списаний

Анализировать траты и поступления, сверять их с планом можно по одной только выписке. Но такой вариант подходит небольшому бизнесу, самозанятым или физлицам. Бизнесу с более серьезными оборотами для аналитики нужна автоматизация: хотя бы получение выписки в формате Excel, чтобы можно было фильтровать операции по контрагентам, датам, видам операций.

С выпиской в руках удобно заполнять управленческие отчеты, которые помогают руководителю анализировать положение дел, — правда переносить цифры придется вручную. Облегчить заполнение отчетов можно с помощью бухгалтерской программы, которая умеет автоматически строить управленческие отчеты на основе выписки. Например, Контур.Бухгалтерия строит отчеты по продажам, оплатам и отгрузкам, долгам контрагентов, детализирует расчет НДС и дает подсказки по его легальному уменьшению, проводит финансовый анализ деятельности.

Получение кредита

Если компания открыла счет в одном банке, а за кредитом обращается в другой, то кредитующий банк может запросить выписку. Она покажет платежеспособность организации. Для такого случая узнавайте заранее, какого типа документ нужен банку: подойдет обычный электронный вариант, который можно и распечатать, или понадобится бумажная выписка, которую выдают в отделении банка, заверяя подписью операциониста и «мокрой» печатью.

Банковские и налоговые проверки

Банки следят за соблюдением Закона 115-ФЗ: проверяют своих клиентов на добросовестность. Им надо знать, платит ли клиент налоги, откуда получает деньги, на что тратит. Если бизнес работает с одним счетом, то для банка все прозрачно. Но если у него два-три счета в разных банках, могут возникнуть вопросы. Например, компания получает оплаты от клиентов на один счет, а зарплату и налоги платит с другого. Тогда банк, который не видит налоговых и зарплатных платежей, может забеспокоиться и запросить выписки с других счетов.

При налоговых проверках у вас тоже могут запросить выписку: например, если в отчетах нашли ошибки и нужно свериться с операциями по счету.

Автоматически рассчитывайте и платите налоги в веб-сервисе Контур.Бухгалтерия! Учет, зарплата, отчетность.

Попробовать бесплатно

Бухгалтерия

Предприниматели освобождены от бухгалтерского учета, но должны вести налоговый. Для расчета налога нужно четко знать все доходы и расходы — в том числе поступления и списания по расчетному счету. Для многих ИП вообще все траты и поступления проходят через счет в безналичном виде, тогда выписка — главный документ, который нужен в налоговом учете. Ее загружают в бухгалтерский сервис, и система разносит платежи по доходам и расходам, на их основе рассчитывает налог и составляет декларацию.

Организации должны вести еще и бухгалтерский учет — отражать любые операции на бухгалтерских счетах. На 51 счете отражают движения по расчетному счету. Бухгалтер получает выписку, проверяет правильность сумм и их совпадение с другими документами, затем делает проводки по 51 счету. Бухгалтерские программы сами предлагают разнести операции из выписки и построить проводки, бухгалтеру нужно только проверить их, при необходимости скорректировать и подтвердить.

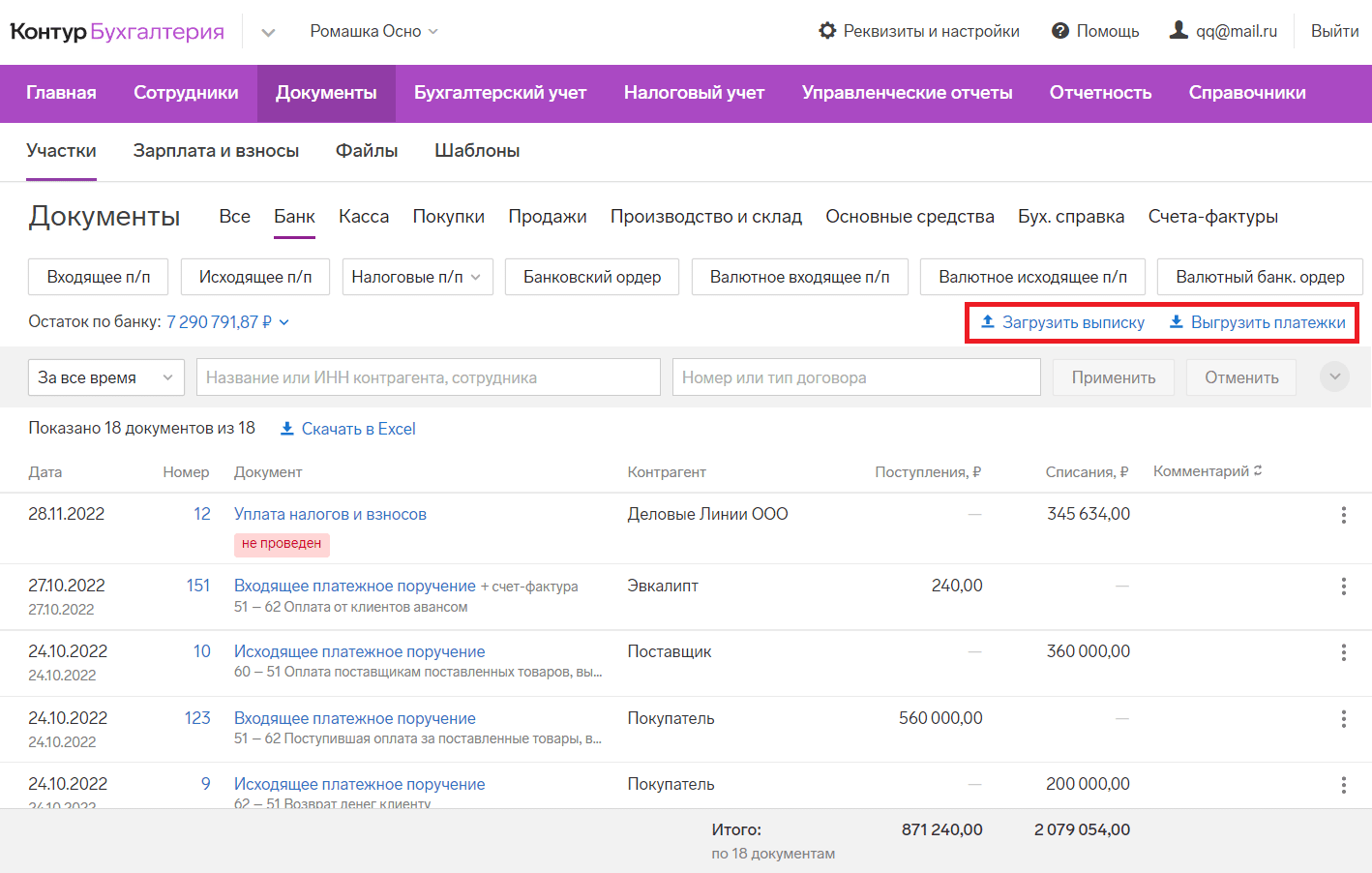

Упрощает работу с выпиской ее автоматический импорт из банка в учетный сервис. Такой инструмент есть в программе, у которой есть интеграция с разными банками. Тогда бухгалтер настраивает связь с банком (или несколькими), в котором у компании расчетный счет, и все сведения о движениях по счету будут подгружаться в программу. Платежные поручения бухгалтер тоже сможет отправить в интернет-банк, где их останется только подписать. Больше не придется передавать их в виде файла руководителю и запрашивать у него файлы выписки.

В Контур.Бухгалтерии есть интеграция с 16 популярными банками. После настройки связи с банком сервис каждые два часа проверяет, нет ли новых движений по счету. Если они есть, сервис выставляет маячок для бухгалтера, который может в один клик подгрузить выписку, а система подскажет, какие проводки нужны по каждой операции.

Выше мы рассказали, как для целей учета получать выписку автоматически прямо в учетный сервис. Но если документ нужен для других целей, его можно выгурзить в электронном виде или взять на бумаге в отделении банка.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Попробовать бесплатно

Электронная выписка

Электронную версию загружают в личном кабинете интернет-банка или в мобильном приложении. Путь для загрузки зависит от банка, но обычно кнопка для получения выписки есть в разделе расчетного счета. Нужно выбрать период, за который формируется документ, и формат файла: PDF больше подходит для налоговой, инвестора или другого банка, TXT подходит для загрузки в учетный софт, а Excel удобен для построения аналитики.

Файл может моментально загрузиться на компьютер или отправиться по электронной почте на адрес, который вы укажете. Некоторые банки предлагают формировать выписку ежемесячно с отправкой на e-mail.

Бумажная выписка

Сокращенный вариант выписки на бумаге — точнее, на чеке — можно получить через банкомат. Понадобится карта, привязанная к счету. Найдите в интерфейсе кнопку для получения выписки и выберите способ формирования «На чеке».

Если нужен полноценный расширенный вариант с «мокрой» печатью, придется идти в отделение банка с документом, удостоверяющим личность, а для юрлиц нужна будет доверенность для уполномоченного лица на получение выписки.

После получения выписки бухгалтер проверяет каждую операцию:

- есть ли по ней подтверждающие первичные документы-основания: счета-фактуры, УПД, ТОРГ-12 — и правильно ли они составлены;

- совпадают ли суммы в выписке и в подтверждающих документах;

- совпадают ли номера документов-оснований в выписке и на реальных документах.

Если есть расхождения — бухгалтер немедленно обращается в банк и к контрагенту, по операции с которым есть ошибки. Если операций много, выписку лучше обрабатывать каждый день, чтобы вовремя устранить ошибки, а еще — контролировать финансовую ситуацию в бизнесе. После проверки бухгалтер делает проводки по операциям. Это важные данные для бухгалтерского и налогового учета.

Расширенная выписка банка считается первичным документом и может использоваться при проверках. Распечатывать ее не обязательно, можно хранить в электронном виде. Но по требованию контролирующих органов выписки нужно распечатать, заверить подписью и оттиском печати, так что при «электронном хранении» можно создать резервные копии на внешних носителях.

Банки тоже хранят выписки в течение 5 лет. Вы можете не хранить их сами, а положиться на банк. Но если вам нужны документы с более чем 5-летним сроком давности, придется позаботиться об этом самим.

Контур.Бухгалтерия автоматически подгружает выписки из банка и предлагает проводки по операциям. А еще в сервисе можно хранить электронные документы и сканы первички: их легко найти при проверке и направить в контролирующий орган.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Банковская выписка — что это за документ, для чего ее используют и где берут? Различаются ли выписки из банка для физлиц и юрлиц, как выглядит этот документ? Рассмотрим эти вопросы и представим образец выписки в нашем материале.

Что такое банковская выписка

Выписка банка — это реестр операций по счету за определенное время. В данном случае имеется в виду любой счет: как расчетный, принадлежащий юридическому лицу или индивидуальному предпринимателю, так и личный банковский счет, оформленный на физическое лицо.

Безналичные расчеты, а также расчеты с помощью банковских карт получили большое распространение не только среди организаций, но и у частных лиц. Наличным деньгам население всё больше предпочитает карты, особенно в условиях пандемии коронавируса. Мелкий бизнес в лице самозанятых перемещается в интернет и массово получает оплату за свои услуги на карты. Поэтому важно иметь возможность получать сводную информацию по приходу и расходу, осуществленным по банковскому счету. Именно эту функцию и несет на себе выписка из банка.

О работе самозанятых с юридическими лицами узнайте из статьи.

Как выглядит выписка из банка, и как информация в ней структурирована, рассмотрим ниже.

Как выглядит банковская выписка

Вид банковской выписки по счету может различаться в зависимости от банка и порядка ее формирования. Однако в любом случае выписка банка содержит следующую информацию:

- наименование банка и Ф.И.О. (наименование) владельца счета;

- номер счета;

- период, за который сформирована выписка из банка;

- сумма на начало и конец периода;

- общий оборот за период отдельно в части прихода и выбытия денежных средств;

- каждая операция прихода и расхода с указанием даты, суммы и назначения платежа.

Приведем образец банковской выписки по операциям на счете физлица c 01.12.2020 по 15.12.2020:

Для юридических лиц выписка банка по расчетному счету играет более важную роль, чем для физических лиц. О правилах работы юрлиц с выпиской с банковского счета поговорим ниже, а пока расскажем, как получить выписку из банка.

Как получить выписку из банка

Так как банковская выписка — это документ банка, то и выдавать ее обязан именно он. Способы получения выписки не различаются для юридических и физических лиц.

Так как большинство граждан сейчас пользуется мобильным или интернет-банком, то самый простой способ увидеть операции по счету — заказать выписку через приложение либо в интернет-банке.

Интерфейс приложений банков разный, поэтому и путь получения выписки тоже различается. Как правило, необходимо выбрать карту, выписка по которой интересна к получению, и нажать иконку «Выписка». Иногда она скрывается в блоке «Информация». Далее необходимо выбрать период, за который вы хотите получить выписку. Это может быть и 1 день, и целый год. Обычно выписка готовится пару минут, но могут быть исключения.

Если выписку найти не удалось, то обратитесь в техподдержку банка или задайте вопрос в онлайн-помощнике.

Аналогичным образом получают выписку в интернет-банке.

Также выписку можно получить:

- При посещении банка у операциониста — необходимо иметь документ, удостоверяющий личность. Юрлицо получает выписку только через единоличный исполнительный орган или лицо, уполномоченное на это и имеющее соответствующую доверенность.

- Через банкомат — необходимо иметь карту, которая относится к счету.

У многих банков есть услуга — получение выписки за месяц на электронную почту. Выписка формируется и отправляется владельцу счета автоматически на указанный заранее электронный адрес.

Особенности работы с выписками для юридических лиц

Как вести бухгалтерский учет на специальных банковских счетах, читайте в Корреспонденции счетов «КонсультантПлюс». Еще больше полезной информации вы получите, если оформите пробный бесплатный доступ к К+.

Банковская выписка по расчетному счету — важный документ для бухгалтера. Она не относится к первичным документам, таковыми являются платежные поручения. Тем не менее выписка сводит воедино все поступившие за период первичные документы по банку.

Как заполнить платежное поручение, читайте в статье.

Что значит — обработать выписку банка, какие действия должен произвести при этом бухгалтер?

Работник финансовой службы проверяет выписку банка и приложенные к ней платежные документы с соответствующей хоздеятельности периодичностью, то есть по мере осуществления операций по расчетному счету. При большом количестве платежей это делается ежедневно. Для ИП и мелкого бизнеса это можно делать реже, главное — не пропустить важные поступления денежных средств. Затем бухгалтер разносит платежи в учетную программу. После этого в программе отражены актуальные сведения о возникших или погашенных задолженностях. На основании выписки и приложений к ней формируются данные налогового и бухгалтерского учета.

Об операциях по расчетному счету в бухучете мы писали в статье.

Существуют программы, которые имеют функционал, позволяющий загружать выписки непосредственно из банка сразу в программу. И наоборот, платежки, созданные в учетной программе, могут загружаться напрямую в банк.

С обзором бухгалтерских программ для УСН вы можете познакомиться здесь.

Надо ли распечатывать выписки?

Частый вопрос: при наличии интернет-банка следует ли распечатывать выписки и хранить бумажные варианты? Однозначного ответа не существует. Но с учетом тенденции развития электронного документооборота хранение выписок банка на бумаге при условии работы в интернет-банке не представляется рациональным и необходимым действием. Тем более что банк обязан хранить информацию не менее 5 лет.

С другой стороны, если есть производственные потребности банковские выписки можно распечатывать.

Приведем образец выписки банка по расчетному счету организации. Как видим, особых различий по сравнению с выпиской по личному счету нет.

Выписка из банка по счету физлица и по расчетному счету юрлица различаются более подробным описанием назначения платежа и плательщика.

Скачайте бланк выписки банка в word в начале статьи.

Итоги

Банковская выписка дает представление о приходе и расходе денежных средств по счету за определенный промежуток времени. Если речь идет о бухгалтерии предприятия, то на основании выписок и приложений к ним — платежных документов — бухгалтер ведет налоговый и бухгалтерский учет.

- Главная

- Правовые ресурсы

- Подборки материалов

- Что должна содержать банковская выписка

Что должна содержать банковская выписка

Подборка наиболее важных документов по запросу Что должна содержать банковская выписка (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Кассационное определение Восьмого кассационного суда общей юрисдикции от 18.03.2021 N 88А-3926/2021 по делу N 2а-1948/2020

Категория: Споры с судебными приставами-исполнителями.

Требования взыскателя: О признании решений судебного пристава-исполнителя незаконными.

Обстоятельства: Судебный пристав-исполнитель непропорционально остатку задолженности перед кредиторами одной очереди распределил нереализованные земельные участки.

Решение: Дело направлено на новое рассмотрение.Суд апелляционной инстанции установил, что разница между стоимостью переданного имущества и остатком задолженности внесена на депозит службы судебных приставов, исключительно на основании пояснений представителя К.Л.ИБ., при этом не учел, что факт выплаты (перечисления) денежных средств на депозитный счет подразделения судебных приставов не может подтверждаться устными объяснениями, а должен быть подтвержден документально (банковской выпиской о перечислением денежных средств, чеком-ордером или квитанцией банка, содержащими сведения (реквизиты), достаточные для идентификации платежа, иными документами, подтверждающими факт выплаты (перечисления) денежных средств).

Статьи, комментарии, ответы на вопросы

Нормативные акты

Правовые ресурсы

- «Горячие» документы

- Кодексы и наиболее востребованные законы

-

Обзоры законодательства

- Федеральное законодательство

- Региональное законодательство

- Проекты правовых актов и законодательная деятельность

- Другие обзоры

-

Справочная информация, календари, формы

- Календари

- Формы документов

- Полезные советы

- Финансовые консультации

- Журналы издательства «Главная книга»

- Интернет-интервью

- Классика российского права

- Полезные ссылки и онлайн-сервисы

- Подписаться на рассылки

- Новостной информер КонсультантПлюс

- Новостные RSS-ленты

- Экспорт материалов

- Документы

- Подборки материалов

Чтобы расплачиваться банковской карточкой на кассе или снимать с нее деньги, достаточно ПИН-кода. Для покупок в интернете нужны реквизиты самого пластика, а для переводов требуется еще больше информации. Рассказываем, какие виды реквизитов бывают, где их посмотреть и для чего они нужны.

Банковская карта — это платежный инструмент, которым можно расплачиваться в обычных магазинах и на сайтах в интернете. Это возможно благодаря реквизитам карты, часть из которых указана на самом пластике, а другая содержится в договоре с банком. Чтобы полноценно пользоваться карточкой, владельцу нужно знать полные реквизиты. Рассказываем, какие именно данные требуются для разных операций, где их посмотреть и какую информацию о карте безопасно сообщать посторонним.

Полные реквизиты карты — что это?

Основные реквизиты карты

Реквизиты карты — это часть данных банковского счета, к которому открыта карта.

На пластике обычно указывается название банка, который ее выпустил, размещается логотип платежной системы, а также основные реквизиты самой карты:

- номер карты — уникальный набор цифр, который присваивается карте;

- имя и фамилия владельца латинскими буквами (если карта неименная, имя владельца не указывается);

- срок действия — месяц и год, до которых карта обслуживается банком;

- код CVV, CVC или CVP — код проверки подлинности карты, который нужен для покупок в интернете.

Зная основные реквизиты карты, можно оплатить ей покупку в интернете или перевести на нее деньги. Но это не все сведения о счете карты, которые могут понадобиться владельцу.

Полные реквизиты счета

Помимо реквизитов пластика, есть еще реквизиты карточного счета. Обычно реквизиты счета карты требуется указать, чтобы организация или другое лицо могли перевести на карту деньги — например, зарплату или пенсию.

Реквизиты счета включают в себя:

- номер счета — 20-значный номер по плану счетов бухгалтерского учета;

- полные ФИО владельца счета.

Помимо реквизитов самого счета, для перевода требуются реквизиты банка, в котором открыт счет:

- наименование

- корреспондентский счет

- БИК

- ИНН

- КПП

- ОКПО

- SWIFT (для валютных переводов)

Чтобы узнать основные реквизиты карты, достаточно иметь под рукой сам пластик, а вот полные реквизиты счета на карточке не указываются.

Подобрать карту

Как узнать реквизиты карты и где их искать

Основные реквизиты карты

Посмотреть основные реквизиты карты можно на самом пластике и в личном кабинете. Например, чтобы узнать реквизиты карты Сбера, надо выбрать в списке продуктов в «Сбербанк Онлайн» нужную карту, перейти в раздел «Реквизиты и выписки» и нажать «Информация о карте». В открывшемся окне отобразятся тип карты (дебетовая или кредитная), номер, срок действия и код подлинности карты, а также имя владельца.

Полные реквизиты счета

Полные реквизиты карточного счета можно узнать разными способами:

- В личном кабинете. Для это также нужно выбрать в списке продуктов карту и найти вкладку «Реквизиты перевода». Обычно в приложении можно сразу выбрать опцию «Сохранить» или «Переслать реквизиты».

- В банкомате. Для этого нужно вставить или приложить карту к устройству, набрать ПИН-код и выбрать в меню опцию «Показать реквизиты». Информацию можно распечатать на чеке устройства или сфотографировать.

- В офисе или контактном центре банка. Чтобы получить реквизиты счета в офисе банка, потребуется паспорт. Некоторые банки могут предоставить реквизиты по телефонному запросу, но для этого надо будет назвать оператору персональные данные и кодовое слово, указанное при оформлении карты.

Когда нужны полные реквизиты банковской карты

Чтобы просто расплачиваться картой в магазинах и в интернете, полные реквизиты счета не нужны. Но они требуются в следующих ситуациях:

- для перечисления зарплаты;

- для получения социальных выплат;

- при оформлении налоговых вычетов;

- для взаимных расчетов между организациями и физическими лицами.

Перечислять деньги на карту можно и просто по номеру карточки или телефона, но эти варианты подойдут для переводов между физическими лицами. Для получения выплат от компании или государства нужны именно реквизиты счета.

Как защитить персональные данные, чем опасна утечка и что делать, если их украли

Какие реквизиты можно сообщать третьим лицам и кто их может запросить

Чтобы один человек смог перевести деньги со своей карты на карту другому человеку, достаточно указать номер карточки или номер телефона, к которому она привязана.

Полные реквизиты счета можно сообщать при устройстве на работу, при оформлении социальных и налоговых выплат, заключении контрактов и так далее. При этом конфиденциальной информацией является только сам номер счета — реквизиты банка обычно есть в открытом доступе на сайте организации.

Какие реквизиты банковской карты нельзя сообщать третьим лицам

Информация о счетах и картах — это ключ к размещенным на них деньгам, поэтому сообщать ее стоит либо представителям официальных организаций для оформления каких-либо выплат, либо людям, которым полностью доверяете.

В остальных случаях лучше вообще никому не сообщать не только реквизиты карты или счета, но даже сам факт наличия счетов в том или ином банке. Сама по себе эта информация ничего не дает мошенникам, но любые сведения помогают им выманивать и другие реквизиты, представляясь сотрудником банка или полиции.

Какую информацию никогда нельзя сообщать:

- ПИН-код карты;

- реквизиты карты: номер, срок действия, код безопасности с оборота карты;

- пароли и коды из банковских уведомлений.

Зная основные реквизиты карты, мошенники смогут оплатить ей покупки в интернете на тех сайтах, которые не требуют подтверждения покупки кодом из СМС. В других случаях мошенники могут звонить и просить сообщить код из СМС — якобы в целях безопасности. Сообщать код ни в коем случае не следует. Операции, совершенные с использованием кодов безопасности, очень сложно оспорить.

Как могут украсть реквизиты вашей карты

Чаще всего мошенники пытаются вызнать платежную информацию по телефону. Для этого они представляются сотрудниками службы безопасности банка, полиции или даже Центробанка.

Стоит положить трубку, если звонит:

- сотрудник банка или полиции и просит подтвердить личность или сообщить сведения о счетах и банках, в которых они открыты;

- представитель госорганов с информацией о происшествии с вашим близким, которое можно уладить за деньги;

- автоинформатор с сообщением о заявке на открытие счета или оформление кредита от вашего имени.

Еще один распространенный способ хищения платежной информации — рассылки. Не переходите по незнакомым ссылкам из СМС и писем электронной почты и не устанавливайте на телефон непроверенные приложения, особенно с предоставлением удаленного доступа к устройству.

Как мошенники обманывали россиян в 2022-м и какие способы защиты предлагает Банк России в 2023-м

Сообщения от мошенников чаще всего содержат информацию:

- о блокировке карты — с просьбой сообщить ее реквизиты или какие-либо коды;

- о проблемах с доступом в личные кабинет;

- запрос на смену пароля или изменение учетной информации в аккаунтах интернет-магазинов;

- информацию о дополнительных компенсациях или государственных выплатах — с просьбой сообщить персональные данные и реквизиты карты якобы для зачисления выплаты;

- приглашение принять участие в лотерее и т. п.

Как обезопасить свои данные от мошенников

- Пользуйтесь сайтами только известных и проверенных интернет-магазинов. Следите, чтобы адрес сайта соответствовал официальному магазину, так как часто мошенники создают сайты-дублеры с похожим адресом и интерфейсом.

- Совершайте покупки только со своего компьютера.

- Для покупок в интернете заведите виртуальную банковскую карту и пополняйте ее только на сумму покупки.

- Пользуйтесь только официальными сервисами и оборудованием своего банка.

- При любой подозрительной активности по карте заблокируйте ее через личный кабинет или по СМС.

Зачем нужна выписка по банковскому счету, какой она бывает и как ее получить?

Выписка отражает расходные и приходные операции по счету клиента. Банк обязан хранить выписки в течение 5 лет и предоставлять их клиенту по первому требованию. Получить документ клиент может лично в офисе или, запросив на электронную почту. Способ хранения документа клиент выбирает самостоятельно. На законодательном уровне разрешено хранить информацию в бумажном или электронном виде.

Содержание статьи

- 1 Что такое выписка по банковскому счету

- 2 Зачем нужна выписка по счету

- 3 Способы получения выписки по счету

- 4 Какая информация отражена в выписке

- 5 Сколько хранится выписка по р/с

- 6 Электронные выписки

- 7 Где брать выписку, если банк закрыт

Что такое выписка по банковскому счету

Выписка из банка по счету (bank statement) – документ, предоставляющий сведения о состоянии счета и движении денег на нем. Выписка – это копия записей банка о счете, которая выдается клиенту.

По сути, выписка для юридического лица – это первичный документ для бухгалтерии, выступающим фундаментом для налогового и бухгалтерского учета. Для физического лица это документ для контроля расходных и приходных операций.

Зачем нужна выписка по счету

Открыть счет в банке может не только юридическое, но и физическое лицо. У физического лица все операции по счету также отображаются в выписке, как и для организаций.

Физическим лицам отчет по счету может потребоваться при получении визы или кредита. Изредка документ запрашивается для подтверждения проведенной сделки или платежеспособности.

Статья 9 ФЗ «О бухгалтерском учете» обязывает юридических лиц подтверждать все операции. В законе четко не прописано про банковские выписки, но они подходят, и поэтому компании их запрашивают.

Выписка для юрлица может потребоваться в таких случаях:

- для переговоров с партнерами или инвесторами;

- при составлении бизнес-плана;

- при участии в тендере;

- для получения кредита на развитие бизнеса;

- по запросу из суда, прокуратуры;

- при реорганизации или ликвидации компании.

Способы получения выписки по счету

Ежемесячно в отчетную дату банк направляет отчет по счету клиенту на электронный адрес. Если нужен оригинал, с печатью банка, то получить его можно несколькими способами.

Способы получить выписку есть такие:

| Офис банка | Следует предъявить паспорт или доверенность, если документ запрашиваться третьим лицом. Срок выдачи документа не превышает 10 минут. |

| Через «Почту России» | Отправить запрос заказным письмом или через форму «обратная связь» на официальном сайте банка. |

| По электронной почте | Запросить отчет по счету можно через специалиста онлайн-чат или позвонив по телефону «горячей линии». |

| Через смс-сообщение | Вариант подходит, если подключена платная услуга смс-информирования. |

| Банкомат | Способ актуален, если у вас есть карта банка, привязанная к счету. |

Устно получить информацию можно через сотрудников службы поддержки.

Обратите внимание! Выписка через банкомат включает не более 10 операций:

Какая информация отражена в выписке

Визуально выписка напоминает таблицу, в которой отражается: дата операции, сумма, назначение транзакции и реквизиты сторон. Утвержденной формы на законодательном уровне нет, поэтому формы выписок в банках могут отличаться друг от друга, но содержимое остается неизменным.

В выписке по расчетному счету должны быть:

- сведения о владельце счета: ФИО, паспортные данные;

- номер расчетного счета, по которому представлены сведения;

- название банка и его реквизиты;

- валюта каждой транзакции;

- общие число транзакций за период (обычно месяц);

- счет отправителя;

- дата и время по каждой операции;

- баланс счета;

- сведения по дебету и кредиту.

Юридическим лицам может потребоваться расширенная выписка. Кроме указанных сведений в ней отражено:

- способ проведения транзакции: через кассу, интернет-банк или банкомат;

- кто является контрагентом: ИП или ООО;

- название товара или услуги, в счет оплаты которой отправлены или зачислены деньги;

- сумма комиссии, которую начислил банк за проведение операции.

Бухгалтер предприятия проверяет выписку в день выдачи. Цель проверки:

- выявление неточностей и ошибок;

- контроль за движением денег по счету;

- создание справочных сведений;

- передача выписки в архив, для хранения.

Сколько хранится выписка по р/с

Согласно ФЗ № 395-1 «О деятельности банков» есть такие требования:

- все расчеты должны быть документированы по нормам ЦБ (статья 31);

- банки должны хранить информацию по всем операциям в течение 5 лет и по запросу предоставлять их (статья 40.1).

Пример! Сидоров Василий февраля 2020 года обратился в Сбербанк и запросил выписку за май последних пяти лет: с 2014 по 2019 года. Специалист Сбербанка отказал в выдаче выписки за 2014 год, поскольку прошло более 5 лет, и она уничтожена. За остальные годы Василий получил отчет по счету.

Бухгалтер или руководитель компании сам решает, сколько хранить выписку, принимая во внимание сферу деятельности. Некоторые крупные компании предпочитаю хранить информацию в течение 10 лет или дольше.

С появлением интернет-банка хранение сведений упрощается.

Электронные выписки

Печатать выписки или можно хранить их в электронном виде? Однозначного ответа до сих пор нет, как и нет закона, который запрещал бы компаниям хранить сведения по счету в электронном виде.

В законе «О Бухгалтерском учете» наоборот указано, что первичные документы можно хранить на компьютере.

Но что лучше: электронная или бумажная выписка? В пользу электронного документа свидетельствуют некоторые тенденции:

- некоторые банки оказывают услуги дистанционно и могут направлять информацию по счету через интернет;

- компаниям с несколькими счетами проще систематизировать информацию и хранить ее на компьютере, чем размножать кипы бумаг в архиве;

- для хранения бумажных отчетов потребуется их сшить и подготовить опись, а электронный документ только сохранить в папке.

Компании, делающие выбор в пользу электронного документооборота, должны помнить о безопасности. Нельзя хранить сведения на сторонних серверах или в облачном хранилище. В этом случае информация может попасть к злоумышленнику. Лучше купить отдельный электронный носитель, на который будет посещен архив.

Где брать выписку, если банк закрыт

Предположим, клиент приобрел машину в 2018 году. В 2019 году налоговая организация попросила отчитаться её и предъявить выписку, подтверждающую происхождение денег. В этот момент клиент может столкнуться с проблемой предъявления выписки, поскольку многие банки обанкротились. Разберем, что делать в такой ситуации и как получить выписку.

Первое, что следует сделать, это узнать, кто назначен временной администрацией. Для этого нужно:

- перейти на официальный сайт Центрального банка;

- войти в раздел «Банковский сектор»;

- выбрать «Ликвидация кредитных организаций.

Откроется список, в котором нужно выбрать наименование банка, где был открыт счет, и посмотреть приказ о назначении временной администрации. После обратиться к ним для получения выписки.

Получить информацию можно через официальный сайт АСВ, в разделе «ликвидация банков».

Важно учитывать, что согласно п.1 ст.189.27 ФЗ-127 от 26.10.2002 г. временная администрация работает 6 месяцев. В некоторых случаях срок может быть продлен до 18 месяцев.

Получить выписку можно у куратора. В отчете на сайте будет указан его телефон и ФИО.

Вот что ответили сотрудник Сбербанка, на вопрос: куда обращаться за выпиской, если банк банкрот и его нет уже несколько лет.