С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

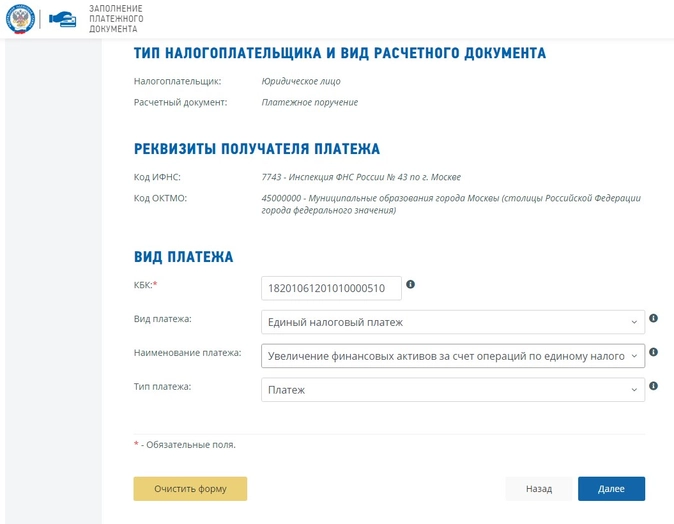

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

Содержание

- Как зачислить деньги на единый налоговый счёт

- Как заполнить платёжное поручение для ЕНП

- Как заполнить платёжное поручение для ЕНП без подачи уведомлений

- Как заполнить платёжное поручение для платежей вне ЕНП

- Как заполнить платёжное поручение по взносам на травматизм

- Выводы

В 2023 году большинство расчётов бизнеса с бюджетом надо проводить через единый налоговый платёж. Обратите внимание, что ЕНП распространяется не на все виды налогов и сборов. Часть из них перечисляют по-прежнему отдельными платёжками, а есть и такие, которые можно платить по выбору: в рамках ЕНП или без него.

Так, в единый налоговый платёж входят: НДС, НДФЛ, УСН, ЕСХН, акцизы, налоги на прибыль, землю, воду, транспорт, имущество, страховые взносы, кроме взносов на травматизм, и др. Вне ЕНП перечисляют НДФЛ с работников-иностранцев, работающих на основании патента, взносы на травматизм и профзаболевания, госпошлину, по которой не выдан исполнительный документ. А вот налог для самозанятых (НПД), а также сборы за пользование объектами животного мира и водных биоресурсов можно оплатить любым способом.

Важно: ФНС подготовила таблицу с новыми КБК на 2023 год для разных видов платежей. Коды указывают не только в платёжных документах, но и в уведомлениях об исчисленных суммах.

Как зачислить деньги на единый налоговый счёт

На каждого налогоплательщика в 2023 году открыт единый налоговый счёт. Юридические лица могут пополнить свой ЕНС с расчётного счёта, а у ИП есть дополнительные возможности: через банк, почту, МФЦ и др.

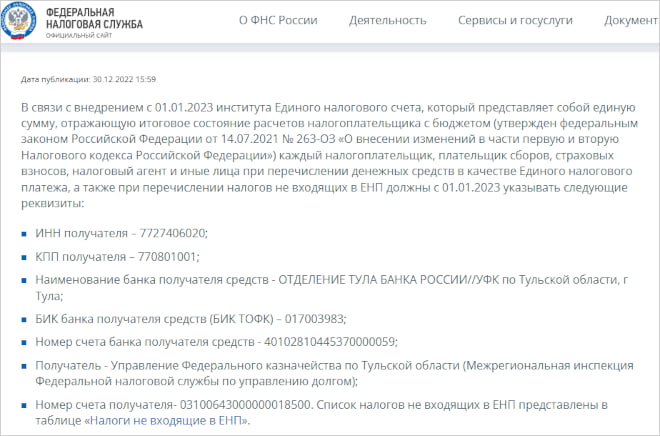

Важно: c 2023 года получателем денежных средств с единого налогового счёта является УФК по Тульской области, независимо от места нахождения организации или регистрации ИП. Об этом ФНС сообщила на своей странице.

Все платёжные поручения оформляются в соответствии с приказом Минфина № 107н от 12 ноября 2013 года. В данный момент в приказ вносятся изменения, ознакомиться с которыми можно на портале правовых актов. При этом ФНС, не дожидаясь принятия изменений, уже подготовила свои образцы, которые мы рассмотрим ниже.

Как заполнить платёжное поручение для ЕНП

Если налоги, сборы или взносы, которые надо перечислить в бюджет, оформляются одной платёжкой, то применяется специальный КБК: 18201061201010000510. В назначении документа указывают «Единый налоговый платёж».

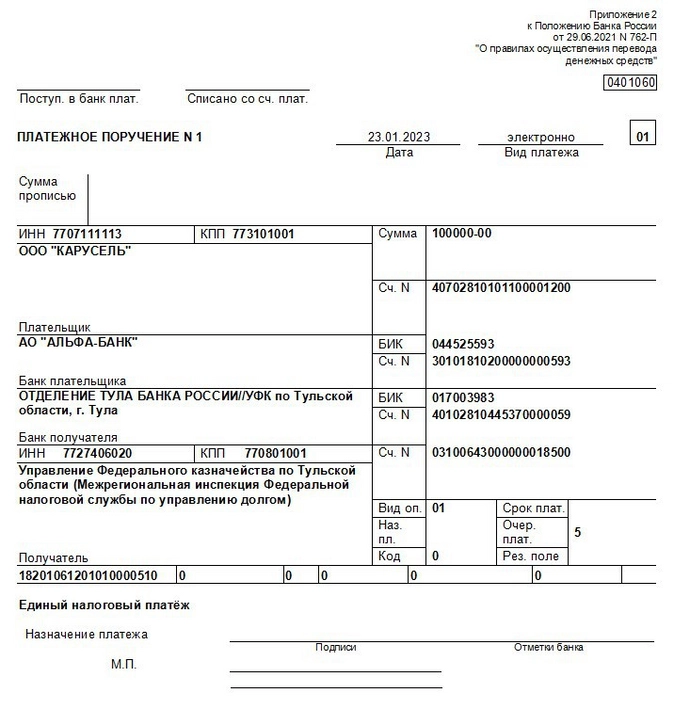

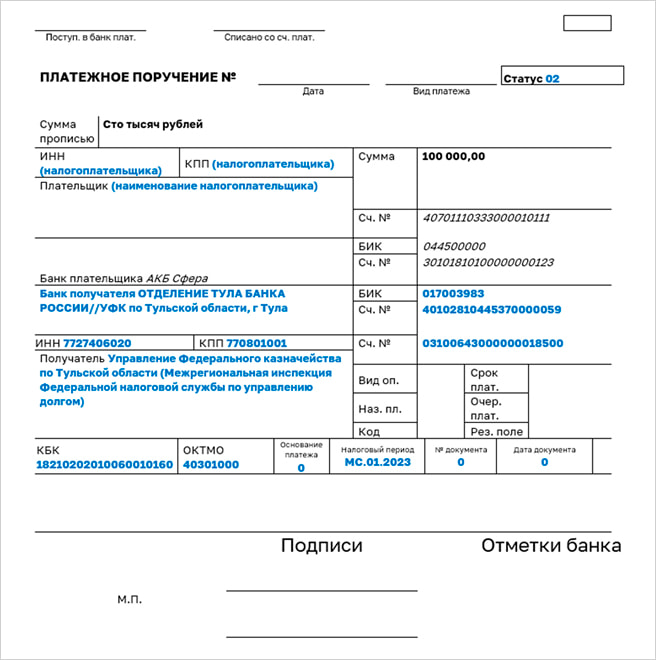

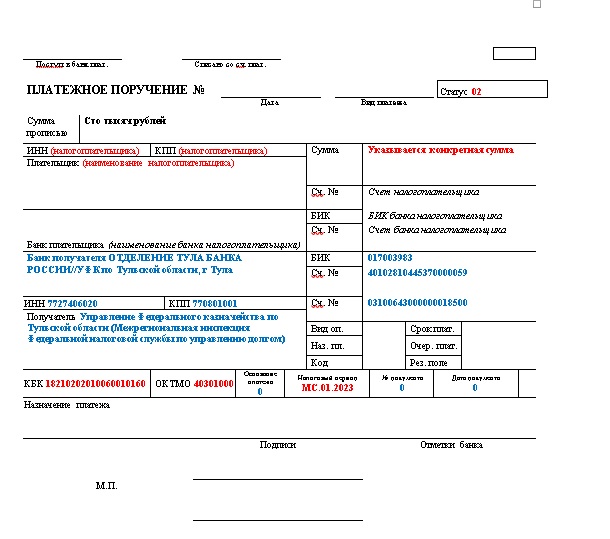

Вот как выглядит образец платёжного поручения в 2023 для перечисления ЕНП (подготовлен ФНС).

Обратите внимание на особенности заполнения этой платёжки:

- в поле «Статус» указывают значение «1»;

- в полях «ОКТМО», «Основание платежа», «Налоговый период», «№ документа», «Дата документа» проставляют «0».

По сути, в этот образец от ФНС надо добавить только ИНН/КПП и наименование налогоплательщика, а также указать сумму для перечисления.

Как ИФНС узнает, для каких налогов, сборов, взносов перечислены деньги? Из деклараций, отчётов, уведомлений, которые надо заранее подавать. В рамках ЕНП действует правило: документ с исчисленной суммой направляется не позже 25-го числа месяца, а оплата по нему производится не позже 28-го числа этого месяца.

Соответственно, к тому времени, когда деньги поступят в бюджет, ИФНС уже будет знать, в счёт каких обязательств налогоплательщика они перечислены. Например, указанная в образце сумма в 100 000 рублей может означать, что компания оплатила взносы за работников в размере 68 500 рублей и удержала НДФЛ с выплат в размере 31 500 рублей. Эти суммы организация указала в поданном уведомлении.

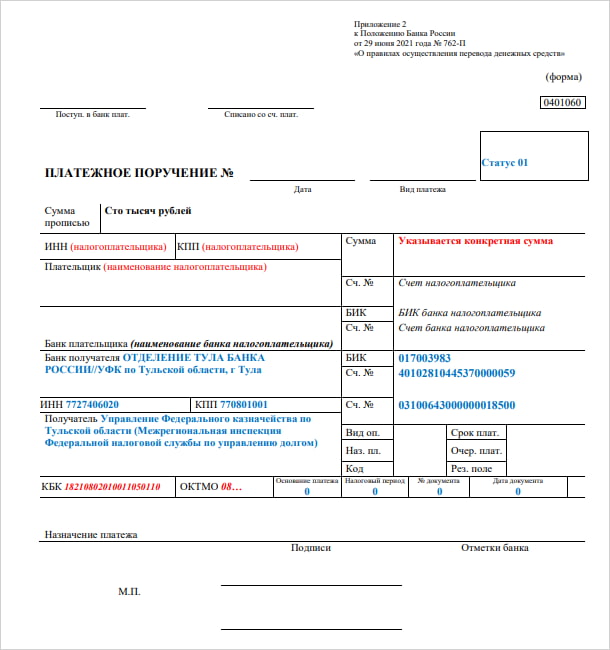

Как заполнить платёжное поручение для ЕНП без подачи уведомлений

Итак, мы рассмотрели первый способ – платёжное поручение с единым КБК 18201061201010000510. Документ можно подготовить один раз, а дальше использовать, как шаблон для всех следующих перечислений, меняя только сумму. Напомним, что для этого варианта расчётов с бюджетом надо заранее подавать уведомления, чтобы ИФНС могла распределить полученные средства по обязательствам налогоплательщика.

Но в 2023 году продолжает действовать и привычный способ расчётов: платёжное поручение, где указывают КБК не единого налогового платежа, а конкретного налога, сбора или взноса. Такое поручение заменяет собой уведомление об исчисленных суммах. Эта возможность предусмотрена пунктом 12 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Чем эта платёжка отличается от первой, которая оформляется только для ЕНП? Во-первых, в поле «Статус» проставлено другое значение, то есть «2». Во-вторых, указывают КБК конкретного налога, взноса, сбора, а не ЕНП. В-третьих, в этом случае надо заполнять поля ОКТМО (по месту нахождения организации или месту жительства ИП, обособленного подразделения, имущества, транспорта), а также код налогового периода.

Что касается поля «Назначение платежа», то раньше в образце ФНС указывали «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации». Но в более позднем образце это поле оставлено пустым.

По словам некоторых сотрудников ФНС поле «24», то есть «Назначение платежа» можно вообще не заполнять, если оплату производит сам налогоплательщик, а не третье лицо. Но тогда есть риск, что платёжку не пропустит банк, поэтому рекомендуем это поле всё-таки заполнять, до получения официальных разъяснений.

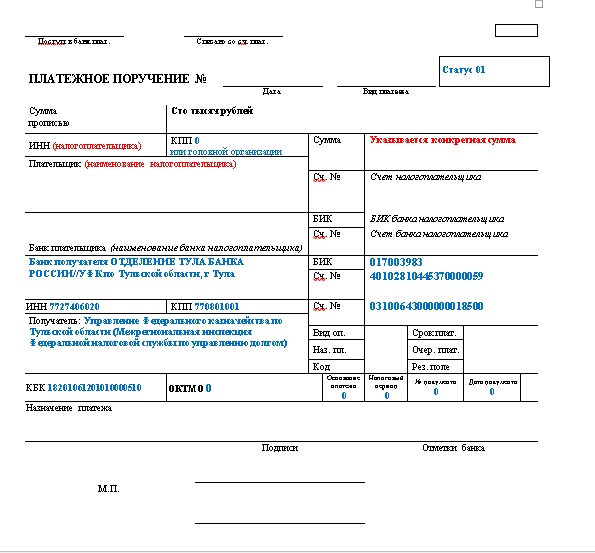

Как заполнить платёжное поручение для платежей вне ЕНП

Для перечислений, на которые не распространяется единый налоговый платёж, ФНС подготовила отдельный образец. Речь идёт только о платежах, которые администрирует налоговая служба, в частности, НДФЛ с работников-иностранцев, работающих на основании патента.

Как заполнить платёжное поручение по взносам на травматизм

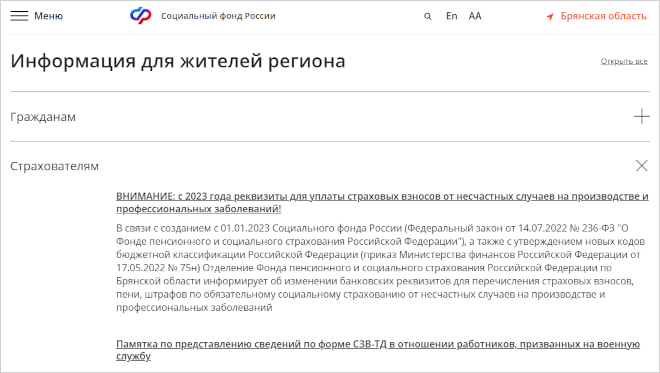

Ещё один вид платежей, который перечисляют работодатели, это страховые взносы на травматизм и от профзаболеваний. Они не входят в ЕНП и не администрируются Федеральной налоговой службой, поэтому рассмотренные выше образцы здесь не подходят.

Платёжки по взносам на травматизм заполняются, как и раньше, но по новым реквизитам, что связано с объединением ПФР и ФСС. Чтобы узнать эти реквизиты, зайдите на сайт Социального Фонда России, выберите в правом углу свой регион и откройте информацию по страхователям.

КБК по взносам на травматизм в 2023 году новые, утверждены приказом Минфина от 17.05.2022 № 75н (в редакции приказа от 22.11.2022 № 177н):

- взносы на травматизм – 79710212000061000160;

- пени по взносам на травматизм – 79710212000062100160;

- штрафы по взносам на травматизм – 79710212000063000160.

Выводы

- В 2023 году большинство платежей бизнеса в бюджет должны осуществляться в рамках ЕНП.

- При заполнении уведомлений, платёжек, отчётов проверяйте КБК на 2023 год, некоторые из них изменились.

- Денежные средства, входящие в состав единого налогового платежа, можно перечислить двумя способами: одной платёжкой на общую сумму или отдельными платёжными поручениями по каждому налогу, сбору, взносу.

- Если деньги перечисляются общей суммой на разные налоги (например, НДФЛ и взносы за работников), то ИФНС сможет их распределить только на основании предварительно поданного уведомления или отчётности.

- Если платёжное поручение оформляется на конкретный налог или взнос, с указанием соответствующего КБК, уведомление подавать не требуется.

- Денежные средства, перечисляемые для оплаты платежей, которые администрирует ФНС, зачисляются на реквизиты УФК по Тульской области (независимо от места регистрации ООО или ИП).

- При оплате страховых взносов на травматизм, которые администрирует Социальный Фонд России, не забудьте поменять реквизиты с ФСС на СФР, их значения можно найти на региональных сайтах нового Социального Фонда.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. В 2022 году все перешли на новые реквизиты, будьте внимательны. Кроме того поменялись правила заполнения некоторых полей платежных поручений. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывается номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС), раньше это поле заполнялось нулями;

- поле 17 — добавлен номер казначейского счёта (ЕКС).

Для каждого региона установлены свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами для 2022 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н.

Как изменится отчетность по взносам в 2023 году

Читать статью

Поле 60 «ИНН»

Иностранные организации и физлица могут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя, с 17 июля 2021 года это четко прописано в приказе.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратили силу. Вместо них перечисленные выше налогоплательщики должны указывать код «13», который соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшился Исчезли коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них нужно указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удален код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

- требования налоговой;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- решения о приостановлении взыскания;

- исполнительного документа и возбуждённого исполнительного производства.

Платежка по ЕНП в 2023 году

В 2023 году уплачивать ЕНП можно двумя способами:

- единым платежом на несколько налогов с подачей уведомления об исчисленных налогах, взносах;

- отдельными платежками по каждому налогу, взносу и без подачи уведомления (в данном случае уведомлением будет выступать само платежное поручение).

ВАЖНО! Второй способ можно применять до первого уведомления, как только подадите этот документ, придется подавать его постоянно.

Наконец-то утверждены и опубликованы поправки в порядок заполнения платежных поручений (приказ Минфина от 30.12.2022 № 199н, вступает в силу 11.02.2023).

Как и ожидалось, изменились правила указания статуса плательщика:

- статус 01 предназначен для перечисления единого налогового платежа, а также налогов (сборов), не входящих в ЕНП;

- статус 02 — для отдельных платежек на каждый налог, взнос, составляемых в 2023 году взамен уведомлений по налогам.

Для взносов на травматизм статус плательщика не изменился. Это код 08.

Для платежки на ЕНП определен такой порядок заполнения:

- в поле «ИНН» указывается ИНН плательщика, чья обязанность по уплате налогов, взносов, сборов исполняется;

- «КПП» — «0» или КПП плательщика;

- «Плательщик» — наименование организации (ее обособленного подразделения) или ф.и.о. ИП;

- в поле 104 — КБК единого налогового платежа (182 01 06 12 01 01 0000 510);

- в поле 105 «ОКТМО» — «0» или восьмизначный код, присвоенный территории муниципального образования (межселенной территории) в соответствии с ОКТМО;

- в полях 106-109 — нули;

- в поле 24 «Назначение платежа» — дополнительная информация, необходимая для идентификации платежа.

В платежке, заменяющей уведомление, в отличие от платежки на ЕНП:

- заполняется КПП плательщика, чья обязанность по уплате исполняется;

- в поле 104 указывается КБК уплачиваемого налога, взноса, сбора;

- в поле 105 — ОКТМО 8 цифр;

- в полях 106-109 — нули;

- в поле 107 — налоговый период в привычном формате ХХ.ХХ.ХХХХ;

- в поле 24 «Назначение платежа» — дополнительная информация, необходимая для идентификации платежа.

К полю 24 сразу возникает вопрос. Ранее в письме от 30.12.2022 № 8-8-02/0048@ ФНС приводила образцы по ЕНП и по отдельным платежкам, в котором поле 24 было пустым (они как раз представлены ниже). Теперь получается, что поправками незаполнение этого поля не предусмотрено. Видимо, надо ждать комментариев по указанию назначения платежа от чиновников. Или дождемся, когда ФНС разместит окончательные образцы у себя на сайте. Сейчас (по состоянию на 1 февраля) там лежат образцы с незаполненным полем 24. В любом случае это не критично, поскольку заполнение или незаполнение назначения платежа на зачисление налогов на ЕНС не влияет.

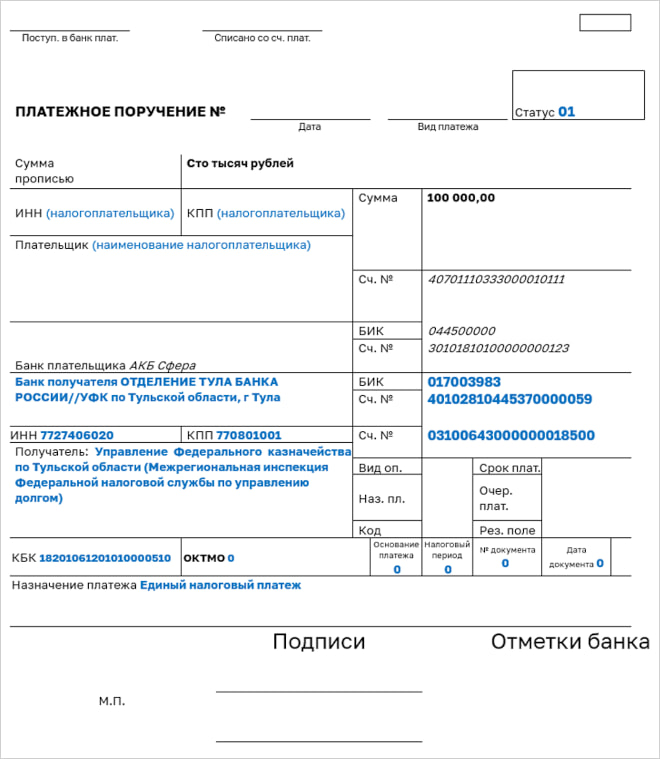

Образец платежного поручения на ЕНП:

Образец платежного поручения на отдельные налоги, взносы, заменяющего уведомление по ЕНП:

Платежка по ЕНП в 2022 году

В 2022 году ЕНП уплачивали налогоплательщики, которые присоединились к эксперименту в добровольном порядке. При этом заполнение платежного поручения имело несколько особенностей:

- КБК — 18201061201010000510.

- Поля «Основание платежа», «Налоговый период», «Номер документа» и «Дата документа» — везде проставлялись нули, т. к. эти показатели для ЕНП отсутствуют.

- Поле «Назначение платежа» — некоторые эксперты говорили, что его нужно оставить пустым, но целесообразно было указывать «Единый налоговый платеж».

То есть выглядела платежка по ЕНП в 2022 году примерно так:

Напоминаем, с 01.01.2023 ЕНП стал обязательным для всех налогоплательщиков. Больше узнать о новом порядке расчетов с бюджетом вы можете в Путеводителе от «КонсультантПлюс». Посмотреть материал можно бесплатно, оформив пробный доступ.

Вебинар для вас!!! Что меняется в работе бухгалтера!На простом языке и в короткие сроки Страховые взносы: что учесть при составлении отчетности за 2022 год. Важные изменения в 2023 году: новые тарифы и отчетность Узнаете:

|

Образец заполнения платежек по новым реквизитам

Правила заполнения платежек изменились из-за новых правил уплаты налогов и взносов.

С 1 января 2023 года все компании и ИП переходят на уплату налогов и страховых взносов единым налоговым платежом.

Перечислять деньги ООО и ИП теперь должны единым налоговым платежом на единый налоговый счет.

Новый порядок уплаты означает, что каждому налогоплательщику откроют свой счет в Федеральном казначействе, на который и придется и переводить деньги.

А вот отдельных платежек по большинству налогов и взносам с 2023 года не будет (Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Единый налоговый счет (ЕНС) — это новая форма учета платежей в бюджетную систему Российской Федерации.

ЕНС — это единая сумма расчетов налогоплательщика с бюджетом.

Налогоплательщик всегда будет понимать либо он должен государству, либо он может распорядиться положительным остатком по своему усмотрению.

Единый налоговый платеж (ЕНП) — это перечисление денег единой платежкой для всех налогов.

От уплаты налогов и страховых взносов через перечисление ЕНП на ЕНС отказаться не получится.

Однако в НК есть случаи, когда платежи в бюджет можно отправить не в составе ЕНП (п. 1 ст. 58 НК).

По новым правилам компании и ИП будут перечислять в составе ЕНП:

-

налоги, в том числе НДФЛ за работников;

-

авансовые платежи по налогам;

-

страховые взносы, кроме взносов на травматизм;

-

сборы; пени, штрафы и проценты по налогам, сборам и страховым взносам.

Инструмент для быстрого освоения налогообложения!“Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики” По окончании курса вы сможете:

ЖМИТЕ СЮДА |

Налоги не входящие в состав ЕНП:

-

НДФЛ с выплат иностранцам, работающим по патенту, и взносы на травматизм, которые за счет ЕНП не перечисляют (п. 2 ст. 11, п. 1 ст. 58 НК, Закон от 24.07.1998 № 125-ФЗ).

-

Государственная пошлина по делам, рассматриваемым в арбитражных судах

-

Лицензионный сбор за право торговли

-

Задолженность (переплата) по налогам, сборам и иным обязательным платежам, образовавшаяся у налогоплательщиков до 1 января 2023 года

И так далее

Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение.

По новым требованиям в платежке по ЕНП достаточно будет указать ИНН, КБК и сумму платежа. Налоговый платеж можно будет заплатить даже через личный кабинет налогоплательщика.

Организации могут перечислить ЕНП со счета в банке и через личный кабинет налогоплательщика.

ИП вправе пополнить ЕНС еще наличными деньгами через банк, МФЦ, почту или местную администрацию (п. 6 ст. 45 НК).

Платить налоги и взносы за организацию или ИП сможет и третье лицо. В таком случае в платежке указывают ИНН налогоплательщика или налогового агента, за которого перечисляют ЕНП (п. 1 ст. 11.3, п. 15 ст. 45 НК).

Образец заполнения платежного поручения в 2023 году

Реквизиты для уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов единым налоговым платежом на ЕНС (начиная с 1 января 2023 года)

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита

|

Значение |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА

|

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального

|

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

17 |

Номер казначейского счета |

03100643000000018500 |

|

101 |

Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) |

01 |

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

— |

Ищете больше информации, тогда вам могут оказаться интересны курсы:

Бухгалтер по расчету заработной платы со знанием кадрового дела +1С ЗУП 8

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики

Образец платежки по ЕНП единого налогового счета заполнен с учетом проекта изменений в приказ Минфина от 12.11.2013 № 107н.

Из этого проекта следует, что в платежке по ЕНП надо указать:

-

плательщика и его ИНН;

-

статус плательщика «01»;

-

получателя, ИНН и КПП получателя;

-

КБК;

-

назначение платежа.

В поле «13» платежного поручения указывается наименование банка получателя средств

В поле «14» платежного поручения указывается БИК банка получателя средств (БИК ТОФК)

В поле «15» платежного поручения в обязательном порядке указывается счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)

В поле «16» платежного поручения указывается получатель

В поле «17» платежного поручения указывается номер казначейского счета

Наш профессиональный совет!Чтобы правильно вести налоговый учет в организации, учебный центр РУНО рекомендует пройти курс: Налоговый учет и налог на прибыль. Профессиональный уровень Что вы будете уметь:

По окончании курса вы получите удостоверение о повышении квалификации Получить доступ Учебная программа |

Добавить в «Нужное»

Переход с 2023 г. на уплату налогов/взносов в рамках ЕНП породил среди плательщиков немало вопросов о том, как же заполнить платежное поручение на перечисление обязательных платежей в бюджет. Сразу скажем, что заполнение платежки зависит от выбранного в 2023 г. способа уплаты: или в рамках ЕНП, или отдельными платежками для каждого налога/взноса. Причем рекомендации ФНС по заполнению платежных поручений несколько не соответствуют правилам заполнениям, которые утверждены Минфином (Приказ Минфина от 12.11.2013 N 107н, Информация ФНС от 09.01.2023).

Куда платить налоги и взносы, перечисляемые в ИФНС

Раньше организации и ИП перечисляли налоги/взносы в свою налоговую инспекцию. Теперь же получатель платежа один для всех. Вот его реквизиты.

| Номер поля платежки | Наименование поля платежки | Что указывать |

|---|---|---|

| 13 | Банк получателя | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| 14 | БИК | 017003983 |

| 15 | Сч. № | 40102810445370000059 |

| 61 | ИНН | 7727406020 |

| 103 | КПП | 770801001 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Сч. № | 03100643000000018500 |

Как заполнить платежное поручение при уплате налогов/взносов в рамках ЕНП

При уплате ЕНП организациям и ИП нужно запомнить следующие основные правила заполнения платежки:

- В поле 101 платежки плательщику (как организации, так и ИП) нужно поставить статус «01».

- В поле 104 ставится КБК 18201061201010000510.

- В поле 105 до 31.01.2023 необходимо указать ОКТМО (подробнее об этом можно прочитать в нашей статье), а начиная с 31.01.2023 в этом поле ставится «0». Кстати, если ваш банк не примет платежку с нулем в поле 105, укажите в этом поле код ОКТМО, состоящий из восьми знаков.

- В полях 106-109 надо поставить нули.

- В поле 24 необходимо написать «Единый налоговый платеж».

Приведем рекомендованный ФНС образец заполнения платежки на перечисление ЕНП.

Хотим отметить, что плательщикам ЕНП нужно знать КБК не только непосредственно для ЕНП, но и для каждого налога/взноса. Ведь в уведомлении об исчисленных налогах, а также в отчетности по налогам и взносам нужно будет отражать КБК, предназначенный для перечисления конкретного налога/взноса, а не КБК ЕНП. КБК-2023 по основным налогам/взносам вы найдете в нашей консультации.

Как заполнить платежки при уплате налогов/взносов отдельными платежными поручениями

Для организаций и ИП, выбравших этот способ уплаты, действуют следующие основные правила заполнения платежного поручения:

- В поле 101 ставится статус «02».

- В поле 104 ставится КБК, соответствующий перечисляемому налогу/взносу. КБК на 2023 г. вы найдете в отдельной консультации.

- В поле 105 указывается ОКТМО по месту нахождения организации (ОП)/ месту жительства ИП. Если вы платите налог/взнос за обособленное подразделение, то укажите его ОКТМО.

- В поле 106 ставится «0».

- В поле 107 указывается код периода, за который перечисляется налог/взнос. Например, при уплате взносов с выплат работников за январь в этом поле нужно поставить «МС.01.2023».

- В полях 108 и109 ставится «0».

- В поле 24 надо указать, какой налог/взнос перечисляется и за какой период. К примеру «Страховые взносы, предусмотренные законодательством о налогах и сборах, распределяемые по видам страхования, за январь 2023 г.».

Приведем рекомендованный ФНС образец заполнения платежки при перечислении налогов/взносов отдельными платежами.

Как заполнить платежку на уплату взносов на травматизм в СФР

Правила в части заполнения платежного поручения на перечисление взносов на травматизм с выплат работников не изменились. Однако изменился получатель взносов. Ведь теперь эти взносы уплачиваются не в ФСС, а в СФР.

Реквизиты для перечисления таких взносов вы найдете на сайте своего регионального отделения СФР. Например, для Москвы и МО реквизиты следующие.

| Номер поля платежки | Наименование поля платежки | Что указывать |

|---|---|---|

| 13 | Банк получателя | ГУ Банка России по ЦФО//УФК по г.Москве г.Москва |

| 14 | БИК | 004525988 |

| 15 | Сч. № | 40102810545370000003 |

| 61 | ИНН | 7703363868 |

| 103 | КПП | 772501001 |

| 16 | Получатель | УФК по г. Москве (Отделение Фонда пенсионного и социального страхования Российской Федерации по г.Москве и Московской области* л/с 04734Ф73010) |

| 17 | Сч. № | 03100643000000017300 |

| *Сокращенное название: ОСФР по г.Москве и Московской области |

В связи с изменением получателя взносов на травматизм потребовалось изменить и КБК по этим взносам. В 2023 г. взносы перечисляются на КБК 797 1 02 12000 06 1000 160.

ФНС подготовила рекомендованные образцы заполнения платежек:

- на перечисление сумм, которые входят в единый налоговый платеж (приложение N 1 к письму);

- на уплату иных сумм, не входящих в единый налоговый платеж (приложение N 2 к письму);

- на перечисление платежей, на основании которых формируют уведомление об исчисленных суммах (приложение N 3 к письму).

В приложении N 4 к письму привели списки налогов с указанием КБК.

ФНС обратила внимание, что все платежи, которые администрирует налоговая (кроме территории г. Байконур), перечисляют на отдельный казначейский счет в УФК по Тульской области.