На основании сведений из бухотчетности можно до заключения контракта на сотрудничество уже составить представление о будущем партнере. Самое простое – найти компанию на сайте Росстата и проанализировать ее.

Анализ баланса. Внеоборотные активы предприятия

Прежде всего, смотрите строку по внеоборотным активам компании. Есть организации, у которых в этом разделе баланса стоит ноль. Это говорит о том, что организация не имеет ни оборудования, ни помещений, ни автомобилей, никакой производственной техники, товарного знака и проч.

Для некоторых сфер деятельности это норма. Например, если компания занимается торговлей, то вполне приемлемо, что здание она арендует, для перевозок и поставки товаров нанимает перевозчиков. Но если речь о юридическом лице, которое занимается производством, отсутствие внеоборотных активов сразу настораживает.

Теоретически, производственные предприятия тоже могут арендовать здания и другие объекты, не имея собственных. Но такая ситуация чаще всего исключение, а не правило. Фирма без внеоборотных средств может оказаться «однодневкой» или же недобросовестной перед надзорными органами – например, может таким способом укрываться от налоговых платежей, оформляя собственное имущество на другие фирмы.

Оборотные активы

Первым делом проанализируйте запасы. К ним относятся не только материалы, но и готовая продукция. Если запасы каждый период растут, это может означать затоваривание, когда компании не удается реализовать продукцию и она копится на складах. Это может происходить из-за того, что спрос на продукцию упал, а следовательно, снизился охват рынка. При сотрудничестве с таким контрагентом могут быть серьезные финансовые трудности.

Следующее направление анализа – дебиторская задолженность. Если с течением времени в балансе вы видите увеличение этого показателя, это означает, что объем реализации растет, с ним растет и выручка, однако, деньги в компанию не поступают. Долги перед фирмой растут. Чем выше объемы дебиторской задолженности, тем меньше вероятность оплаты и покрытия этих долгов. Спустя время образуется кассовый разрыв. Это приведет к странной ситуации: продукция реализуется, прибыль на бумаге вроде как есть, а денег по факту не хватает, поскольку они в реальности не поступают на счета и не могут использоваться.

Еще одно важное направление – денежные средства и эквиваленты. Если видим, что эта цифра идет вниз, это не значит, что все плохо. Любая развивающаяся компания осуществляет инвестиции сама в себя, в свое развитие и совершенствование – покупает новейшее оборудование, инвентарь, проводит маркетинговые исследования и разработки, вкладывает в рекламу своей продукции и т. д.

Анализируем пассивы

Сначала анализируем размер уставного капитала. Всем известно, что минимально допустимый размер УК для ООО – десять тысяч рублей, а потому очень редко он бывает больше. Если видим в балансе, что уставный капитал превышает минимальную планку, это говорит о благонадежности и добросовестности потенциального партнера.

Следующее, что нужно проверить – нераспределенную прибыль. Здесь вопрос спорный. Между деньгами и прибылью есть большая разница. По сути, прибыль формируется из выручки путем вычета расходов.

При этом выручку мы отражаем даже ту, которая по факту нам еще не поступила, о отгрузка продукции заказчикам уже произведена. Поэтому выручка — это не только денежные средства, которые действительно поступили в кассу или на расчетный счет, но и долги в виде дебиторки.

Следующие статьи, на которые следует обратить внимание – заемные средства и задолженность кредиторов (раздел 4 и раздел 5 баланса). Если два эти показателя увеличиваются, можно сделать вывод о том, что организация берет дополнительные кредитные средства, не рассчитавшись за старые. Или может быть другой вариант – у такой компании может увеличиваться долг перед поставщиками или своими сотрудниками по оплате труда. Эти факторы свидетельствуют о неплатежеспособности организации.

Отрицательным моментом будет и то, если по балансу увидите, что кредиторская задолженность увеличивается вместе с дебиторской. Идеальный вариант, когда дни погашения этих двух видов задолженности совпадают. Допустим, 5 число каждого месяца – день платежа по кредиту и 5 числа ваш клиент перечисляет оплату за поставленный ранее товар.

В этом случае кассового разрыва не возникает. Но когда и дебиторская, и кредиторская задолженности растут одновременно, контролировать кассовый разрыв все сложнее. Наступает 5 число – платежная дата по кредиту, а деньги от клиента так и не поступили. Эти моменты нарастают снежным комом и мешают дальнейшему продвижению компании.

На основании данных баланса можно произвести расчет стоимости чистых активов организации. В том случае, если чистые активы окажутся меньше 0, это говорит о том, что у вашего потенциального контрагента в принципе нет нужного объема имущества и активов, чтобы покрыть свои долги. Следовательно, при кризисных ситуациях, он будет не в состоянии исполнить свои обязательства и перед вами.

Коммерческая безопасность — одно из необходимых условий бесперебойной работы бизнеса. Профессиональный анализ платежеспособности контрагента, а именно его способности своевременно исполнять денежные обязательства по договорам за счёт имеющихся в распоряжении организации финансовых ресурсов, позволяет обезопасить компанию от материальных убытков и репутационных издержек.

Когда необходима финансовая оценка

Анализ платежеспособности контрагента необходим в случаях:

- заключения договора о сотрудничестве с новой компанией;

- перспективы долгосрочного взаимодействия с организацией, деловое общение с которой было разовым или периодическим;

- подписания контрактов с предоплатой или отсрочкой платежа,

- а также на любом этапе сотрудничества в случае возникновения малейших подозрений о недобросовестности или сомнений по поводу финансовой состоятельности дебитора.

Финансовая оценка должника может осуществляться в форме «сплошного» поиска данных о «подозрительной» компании или определения отдельных наиболее актуальных и важных показателей, достаточных для проявления доверия в отношении контрагента.

Риски ненадежного партнерства

Слепое доверие контрагентам может подорвать устойчивость бизнеса, так как несет в себе серьезные риски, а именно:

- риск масштабных финансовых потерь, в том числе просрочки и невозврата заемных денежных средств;

- риск банкротства или ликвидации должника;

- риск внеплановых проверок и претензий со стороны налоговых органов;

- риск применения штрафных санкций и отказа в возмещении НДС;

- риск привлечения к ответственности судебными органами за негативные последствия «дефектности» контрагентов.

Анализ для минимизации финансовых, репутационных и коммерческих рисков при работе с контрагентами минимизировать риски позволяет комплексная оценка платежеспособность предприятия.

Анализ финансовой устойчивости контрагента

Проверка платежеспособности контрагента заключается в сборе информации из различных источников и проверке ее актуальности.

Изучаем учредительные документы

Устав, свидетельство о госрегистрации, ИНН — являются основными документами, с которых начинается анализ платежеспособности. В частности, с их помощью можно получить более расширенную информацию о юридическом лице, получить выписку из Единого государственного реестра.

Проверяем информацию о руководстве и контролирующих лицах

Мошенники регистрируют фирмы на подставных лиц, утерянные или украденные паспорта, и даже документы умерших граждан. Поэтому проверка действительности паспортных данных первых лиц организации — необходимый этап финансового анализа.

Получить нужную информацию можно как с помощью официального запроса в правоохранительные органы, так и через неформальные контакты.

Кроме того, действительность паспортных данных руководства можно узнать на сайте ФМС.

Запрашиваем нужные данные «напрямую» у контрагента

Не стоит стесняться уточнять необходимую информацию путем прямых запросов в адрес контрагента. Несмотря на то, что ни одна компания не обязана предоставлять какие-либо данные третьим лицам, отказ на подобные запросы будет косвенно свидетельствовать о неготовности фирмы к открытому и честному сотрудничеству.

Если отказ в предоставлении сведений объясняется коммерческой тайной, должнику можно разъяснить, что к коммерческой тайне не относится информация:

- об учредительной документации и документах, подтверждающих внесение записей в реестры;

- о лицензиях и патентах;

- о численности и составе работников, их заработной плате, наличии задолженности по выплатам;

- об налоговых отчислениях и обязательных платежах;

- о случаях нарушения законодательства и размерах причинённого ущерба и т.д.

Если контрагент отказывается предоставлять информацию, следует попросить объяснения причин такого отказа и предложить руководству компании предоставить иной способ подтверждения благонадёжности.

Получаем информацию из открытых источников

Ценные сведения о финансовом состоянии должника, о своевременности и объеме исполнения долговых обязательств, а также о фактах привлечения представителей компании к ответственности, можно получить из онлайн-сервисов, среди которых можно выделить:

- сайт налоговой инспекции: http://egrul.nalog.ru/. Здесь можно получить информацию о задолженности по налогам;

- сайт nalog.ru, где можно проверить наличие «дисквалифицированных» должностных лиц в штате организации;

- сервис gmcgks.ru, который позволяет получить данные о бухгалтерском балансе юридического лица, сдававшего отчетность в Росстат.

- сайт вестника государственной регистрации: http://www.vestnik-gosreg.ru/, содержащий сообщения о ликвидации, реорганизации и банкротстве, сведения о предстоящем исключении недействующих юридических лиц из ЕГРЮЛ;

- сайт Росправосудия https://rospravosudie.com/, на котором можно узнать о судебных решениях и требованиях в отношении контрагента;

- сайт службы судебных приставов http://fssprus.ru/iss/ip, аккумулирующий данные об исполнительных производствах;

Отдельно стоит выделить:

- Картотеку арбитражных дел, в которую поступают данные обо всех делах, находящихся в ведении арбитражных судов Российской Федерации. По адресу http://kad.arbitr.ru/ можно найти информацию как по завершенным делам, так и по делам, которые находятся в производстве.

- Газету «Коммерсантъ», получившую статус официального издания для публикации сведений о банкротстве организаций: http://www.kommersant.ru/doc/917599

- Федресурс, позволяющий узнать, числится ли фирма в списке ликвидируемых. Единый федеральный реестр сведений о банкротстве (ЕФРСБ) предоставляет возможность в любое время получить информацию о банкротстве предприятий, а также о проводимых в отношении должника мероприятиях и процедурах несостоятельности. Подробнее: http://dolgofa.com/bankrotstvo/fedresurs.html.

Полный список всех полезных сервисов для бухгалтеров и юристов тут.

Если осуществляемая контрагентом деятельность требует обязательного лицензирования, необходимо узнать, выдавалась ли такая лицензия, и не просрочена ли она. Для каждого вида деятельности предусмотрен свой лицензирующий орган.

Важно:

чем большей первичной информацией о контрагенте вы располагаете, тем быстрее вы сможете составить полную картину о платежеспособности должника или партнера. Минимально вы должны знать: ИНН (индивидуальный номер налогоплательщика), ОГРН (номер организации юридического лица) или ОГРНИП (номер регистрации предпринимателя). В случае отсутствия таких сведений, часть вышеприведенных сервисов может быть недоступна.

Рассчитываем коэффициенты ликвидности

Ликвидность и платежеспособность — основные характеристики финансового состояния организации, которые можно вычислить по специальным формулам, находящимся в свободном доступе.

Коэффициенты ликвидности (текущей, быстрой и абсолютной ликвидности) рассчитываются на основании отчётности предприятия с целью определения способности фирмы гасить текущую задолженность за счёт оборотных активов. Коэффициент платежеспособности определяет степень независимости от кредиторов, рассчитывается на основе бухгалтерского баланса и отчета о прибылях и убытках и представляет собой отношение величины акционерного капитала к суммарным активам акционерного общества.

Помните: добросовестность и финансовая устойчивость дебиторов и партнеров — залог успеха любого бизнеса.

Продукт

Контур.Норматив — справочно‑правовой сервис с экспертной поддержкой для бухгалтера

Продукт

Контур.Сайн — ЭДО с физлицами без КЭП. Бесплатная электронная подпись для работы в сервисе

Продукт

Контур.Тревел – автоматизация процесса командировок и экономия тревел‑бюджета

Чтобы бизнес работал как часы, нужно выполнение многих условий. Одно из них — уверенность в том, что ваши контрагенты платежеспособны, то есть смогут вовремя исполнить свои финансовые обязательства. В противном случае коммерческая безопасность компании гарантирована быть не может, то есть существенно повышается риск убытка. В этом материале расскажем о том, как провести анализ платежеспособности контрагента.

Содержание

- Когда это необходимо

- Зачем это нужно

- Этапы проведения анализа абзац

- Запрос документов и сведений у контрагента

- Использование открытых источников

- Расчет показателей

Когда это необходимо

В идеале проводить оценку действующего или потенциального контрагента целесообразно перед любой сделкой. Однако это не всегда возможно. В обязательном порядке провести такой анализ следует, если:

- появляется новый бизнес-партнер;

- с контрагентом, с которым раньше сотрудничество носило эпизодический характер, планируется работать в долгосрочной перспективе;

- при подписании соглашения с отсрочкой платежа либо предварительной оплатой;

- всегда, когда возникают подозрения по поводу платежеспособности контрагента, в том числе потенциального.

Подход к оценке может быть разным: полный анализ деятельности субъекта бизнеса или определение отдельных наиболее важных показателей, анализа которых будет достаточно для выводов о платежеспособности и надежности контрагента.

Зачем это нужно

Доверие — вещь, безусловно, хорошая, но строить бизнес лишь на этом чревато неприятными последствиями. Их спектр весьма широк:

- финансовые потери;

- репутационные риски (например, из-за непоступления оплаты от контрагента компания не смогла выполнить свои кредитные обязательства);

- налоговые проверки, доначисления и санкции за непроявление должной осмотрительности при выборе контрагента;

- отказ в возмещении НДС;

- судебные разбирательства, привлечение к ответственности.

Этапы проведения анализа абзац

В основном действия сводятся к получению о потенциальном или реальном контрагенте всевозможной информации из самых разных источников.

Запрос документов и сведений у контрагента

В первую очередь, нужно получить копии свидетельства о госрегистрации контрагента, документа о присвоении ему ИНН, а также Устава (для организаций). Запросить эти документы следует у самого контрагента.

Государственный номер (ОГРН или ОГРИП) и ИНН — базовые сведения, на основе которых можно получить данные из открытых источников, в том числе выписку из ЕГРЮЛ. Вместе с тем отметим, что не стоит ограничиваться только выпиской — это не является проявлением должной осмотрительности.

Кроме того, можно запросить у контрагента бухгалтерскую отчетность, информацию о лицензиях, о том, как он рассчитывается с бюджетом, и некоторые другие сведения. Добросовестный бизнесмен, скорее всего, не станет возражать против предоставления такой информации, хотя закон и не обязывает этого делать. В любом случае отказ может говорить о том, что компании есть что скрывать.

Иногда владельцы бизнеса не хотят предоставлять такие сведения, ссылаясь на коммерческую тайну. Однако информация об учреждении компании и данные из реестра, сведения о лицензиях, налоговых отчислениях, финансовой отчетности и даже о заработной плате персонала не относится к коммерческой тайне. Стоит разъяснить это потенциальному контрагенту, и, возможно, тогда он пойдет навстречу.

Если контрагент не хочет давать запрашиваемые документы и данные, можно предложить ему выбрать иной способ подтверждения собственной платежеспособности.

Использование открытых источников

Провести анализ данных, которые содержатся в открытых источниках, удобнее всего через специальные сервисы проверки контрагентов, например, Контур.Фокус. Из таких систем можно получить много полезной информации. Они включают как сведения открытых реестров и баз данных, так информацию, которую условно можно назвать неофициальной. Это упоминание о компании в интернете, отзывы клиентов, работников и другие сведения.

В следующей таблице мы собрали основные открытые источники данных, которые можно использовать для анализа.

Таблица. Ресурсы для анализа контрагента

| Источник | Возможности |

|

egrul.nalog.ru |

Реестр юридических лиц и ИП на сайте ФНС (выписка из Реестра без подписи); |

| service.nalog.ru/vyp/ | Сервис по предоставлению выписки из Реестра на сайте ФНС (выписка подписана ЭЦП, нужна авторизация) |

| service.nalog.ru/disqualified.do / | Сведения из Реестра дисквалифицированных лиц |

| service.nalog.ru/disfind.do | Сведения о компаниях, в руководстве которых есть дисквалифицированные лица |

| vestnik-gosreg.ru/publ/vgr/ | Сведения о принятом решении о реорганизации или ликвидации юридического лица |

| vestnik-gosreg.ru/publ/fz83/ | Сведения о предстоящем исключении из Реестра ЮЛ или ИП |

| service.nalog.ru/addrfind.do | Массовые адреса регистрации |

| service.nalog.ru/zd.do | Сведения о ЮЛ, имеющих задолженность по уплате налогов сроком более 1 года |

| service.nalog.ru/mru.do | Сведения о ФЛ, которые руководят несколькими компаниями и / или участвуют в них |

| rospravosudie.com | Сведения о судебных решениях в отношении компании или ИП |

|

fssprus.ru/iss/ip |

База данных исполнительных производств |

|

kad.arbitr.ru/ |

Картотека арбитражных дел |

| bankrot.fedresurs.ru | Реестр сведений о банкротстве |

Расчет показателей

Если в вашем распоряжении есть бухгалтерская отчетность контрагента, можно рассчитать показатели его ликвидности и платежеспособности:

- Коэффициент общей ликвидности равен отношению оборотных активов организации к краткосрочным обязательствам. Он показывает, насколько компания способна погасить свои текущие долги и обязательства только за счет оборотных средств. Чем больше значение этого коэффициента, тем более платежеспособным является контрагентом. Хорошо, если он равен 2 и более, но и 1,5 считается приемлемым результатом.

- Коэффициент платежеспособности — это отношение собственного капитала к собственным активам. Он показывает, насколько организация не зависит от внешних источников финансирования. Считается, что если его значение ниже 0,5, то есть повод задуматься о финансовой устойчивости компании.

Метод ABC-XYZ призван разобраться, какие товары/услуги или контрагенты приносят бизнесу наибольшую прибыль. В этой статье мы рассмотрим данную методику проверки бизнес-процессов именно с точки зрения анализа контрагентов.

Это инструмент анализа контрагентов основывается на их сегментации по оборотам или частоте совершенных сделок. Подобное разделение клиентов на группы позволяет прогнозировать их дальнейшее поведение и своевременно вырабатывать правила работы с ними в маркетинге и продажах.

Важно также понимать, что для эффективного анализа контрагентов нужно начинать с проявления осмотрительности, как того требует ФНС. Простыми словами — организации обязаны проверять информацию о деятельности контрагентов перед каждой сделкой. Сервис проверки контрагентов, разработанный цифровой платформой СберКорус, позволяет проверить будущего бизнес-партнера по 20 источникам в режиме одного окна, а также предоставляет доступ к качественным данным о компаниях напрямую из налогового ведомства. Более того, в карточке контрагента можно сделать финансовую сводку по финансовой отчетности и спрогнозировать его дальнейшее поведение.

Основы АВС-анализа

Для начала необходимо разделить контрагентов на категории по величине оборотов. Если хотите исследовать своих покупателей — возьмите показатели выручки или прибыли по сделкам, а если вам требуется проанализировать показатели по поставщикам — возьмите цифры по объемам их закупок.

Порядок проведения анализа следующий:

-

Рассчитайте долю каждого контрагента в общем показателе выручки

-

Распределите их по группам по мере уменьшения этой доли:

-

А — (доля 80%) — ключевые лица, приносящие больше всего дохода

-

B — (доля 15%) — это не особо существенные, но важные контрагенты

-

С — (доля 5%) — незначительные контрагенты с минимальным оборотом

Примечание: ABC-анализ базируется на принципе Парето, который гласит что 80% результата дают 20% усилий. Если следовать данному принципу, то получается, что 80% дохода компании приносят 20% контрагентов. Ваша задача на этом этапе — вычислить эти 20%.

Основы XYZ-анализа

После ABC-анализа следует разделить контрагентов по регулярности сделок с ними. Это позволит изучить партнеров на предмет наращивания объемов сотрудничества.

XYZ — это анализ равномерности спроса, он основан на двух статистических показателях: стандартном отклонении и коэффициенте вариации. Порядок его проведения более сложный, чем в случае с ABC:

-

Показатели выручки по каждому контрагенту разделите по периодам. Наиболее оптимальным решением будет взять общий показатель за год и разбить его по месяцам. Такие промежутки позволяют учитывать сезонность, которая влияет на многие сферы бизнеса.

-

Вычислите по каждому контрагенту средний показатель по выручке (A1)

-

Произведите расчет стандартного отклонения (A2). Например, можно воспользоваться функцией СТАНДОТКЛОН в Excel.

-

Распределите контрагентов по группам исходя из увеличения коэффициента вариации (A3), он считается по формуле: A3 = A2 / A1

-

X — (0-10%) это клиенты, обеспечивающие стабильные и частые продажи

-

Y — (10-25%) это средние клиенты, их покупки условно-стабильные

-

Z — (> 25%), это клиенты разовые или совершающие покупки от случая к случаю

Как организовать работу с контрагентами по результатам ABC-XYZ-анализа

Провести анализ недостаточно, важно стимулировать перемещение клиентов как по оси ABC (по доле в выручке), так и по оси XYZ (по стабильности спроса). Контроль миграции клиентов по осям может входить не только в планы компании и отчетность, но и в KPI сотрудников отдела продаж.

По итогам проведенного анализа каждый контрагент попадает в одну из девяти ячеек матрицы, где показатели по двум осям пересекаются:

Как охарактеризовать контрагентов из каждой группы?

АХ — это наиболее выгодные удобные контрагенты, ведь у них стабильный и спрос и высокие показатели по оборотам.

АY, ВХ, СХ — категории контрагентов, у которых ценность либо в больших объемах закупок, либо в частых и предсказуемых заказах.

AZ — специфическая категория контрагентов, которые покупают товары или услуги в существенном объеме, но делают это весьма нестабильно.

BY, BZ, CY — эти группы не выделяются по объему и частоте спроса.

CZ — этому сегменту не следует уделять большого внимания, ведь они мало покупают и делают это в разовом порядке или крайне редко.

Анализ конкурентов — основа маркетинговой стратегии и навык, которым должен владеть каждый маркетолог. Выводы, сделанные по результатам конкурентного анализа, позволяют принять верные решения и опередить конкурентов.

Если не проводить конкурентный анализ или проводить его поверхностно, можно упустить важную информацию. Если вы не знаете цен на товары конкурентов, вы не сможете предложить клиенту выгодную скидку. Не знаете, как менеджеры конкурента отрабатывают возражения, — не поймёте, почему выбирают не вас.

Мы перевели подробное руководство по анализу конкурентов, опубликованное на портале HubSpot. Его написала Кристин Уайт, маркетолог BetterUp — платформы персонализированного онлайн-коучинга.

- Что такое конкурентный анализ

- Зачем анализировать конкурентов

- Как провести конкурентный анализ за 11 шагов

- Как анализировать продукцию конкурентов

- Пример конкурентного анализа: Nintendo против Sony

Конкурентный анализ — часть маркетинговой стратегии. Он нужен, чтобы изучить основных конкурентов: их продукцию, продажи и маркетинговую тактику.

Главная цель конкурентного анализа — найти ключевые показатели конкурентов и сравнить их со своими.

Конкурентный анализ поможет:

- выявить на рынке «пробелы», которые вы можете закрыть;

- разработать новые продукты и услуги;

- определить тенденции рынка;

- более эффективно проводить маркетинговые кампании;

- продавать больше.

Конкурентный анализ позволяет узнать тонкости работы конкурентов. Это поможет их превзойти: создать более сильную бизнес-стратегию и захватить большую долю рынка.

Вот основные причины, по которым стоит регулярно проводить конкурентный анализ:

- Вы найдёте УТП продукта. Благодаря анализу вы поймёте, чем ваш продукт отличается от продукции конкурентов и какие отличия могут стать особенностями, которые будут привлекать покупателей. На основе этой информации можно выстроить маркетинговую стратегию.

- Вы всегда будете поддерживать продукт в актуальном состоянии. В результате анализа вы сможете определить, что ваш конкурент делает правильно. Эта информация нужна, чтобы продукт был современным и даже превосходил стандарты в вашей отрасли.

- Вы сможете запускать более эффективные рекламные кампании. Анализ подскажет, что тяжело даётся конкурентам. Вы сможете опробовать маркетинговые стратегии, которыми ещё не воспользовались конкуренты.

- Вы сможете удовлетворить потребности клиентов. Когда вы изучите отзывы о конкурентах, вы поймёте, чего покупателям не хватает в их товарах и услугах, и сможете добавить в свой продукт функции, закрывающие потребности покупателей.

Вот 11 шагов, которые можно использовать для конкурентного анализа. Шаги можно убирать и добавлять в зависимости от сферы деятельности и маркетинговой стратегии.

1. Определите, кто ваши конкуренты. То, что работает в бизнесе, похожем на ваш, может работать и для вашей компании. Поэтому нужно выяснить, с кем вы конкурируете.

Поделите конкурентов на два категории: прямые и косвенные.

Прямые конкуренты — компании в вашем городе, которые предлагают те же товары или услуги, что и вы. То есть их товар — аналог вашего.

Косвенные конкуренты предлагают продукты, которые не аналогичны вашему, но могут закрыть ту же потребность клиента.

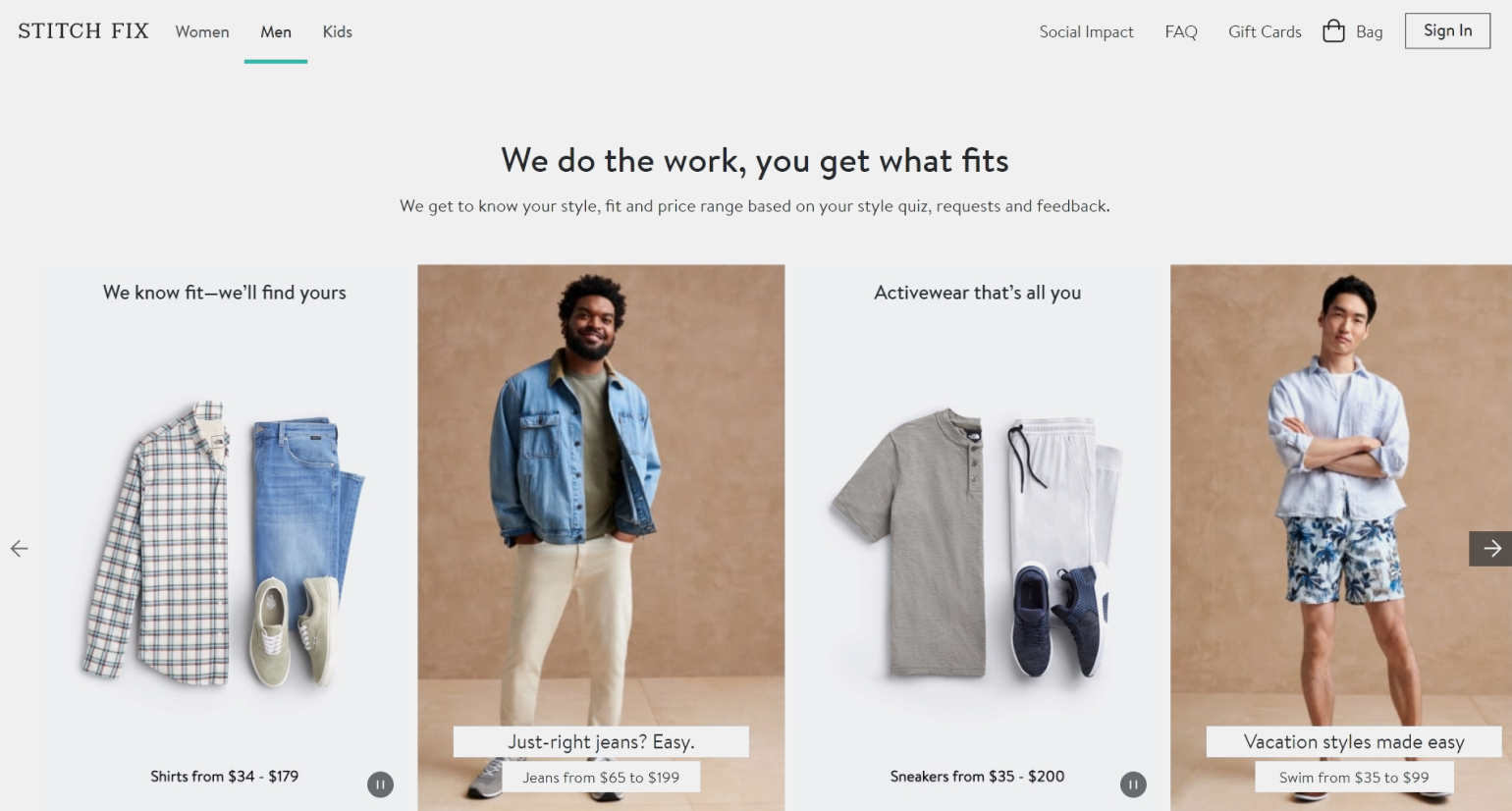

В анализе следует ориентироваться только на прямых конкурентов. Например, есть сервисы Stitch Fix и Fabletics. Они предлагают подписку на одежду, которую присылают каждый месяц. На первый взгляд, это прямые конкуренты.

Но если изучить компании глубже, станет понятно, что они предлагают разные товары. Stitch Fix фокусируется на стильных повседневных нарядах. Fabletics продаёт только спортивную одежду.

Скриншот: Stitch Fix

Компании удовлетворяют одну и ту же потребность: они ежемесячно доставляют модную одежду прямо к порогу дома. Но они продают одежду разных стилей, поэтому они не прямые конкуренты. Это значит, что в Fabletics не захотят тратить время на слишком тщательное изучение Stitch Fix, потому что аудитория сервисов, скорее всего, сильно различается.

Это не значит, что вы должны игнорировать своих косвенных конкурентов. Нужно держать их в поле зрения, так как они в любой момент могут стать прямыми конкурентами. Если в Stitch Fix запустят линию спортивной одежды, то Fabletics будет изучать конкурента более глубоко.

Изменчивость рынка — одна из причин, по которым нужно регулярно проводить анализ конкурентов. Рынок может измениться в любое время, и если вы не будете изучать его, вы не узнаете об этих изменениях.

2. Определите, что продают конкуренты. Нужно проанализировать весь ассортимент продукции конкурентов и её качество. Обратите внимание на ценообразование и на то, какие скидки предлагают клиентам.

Вот некоторые вопросы, на которые нужно ответить при изучении продукции конкурентов:

- Какой уровень издержек у конкурентов — высокий или низкий?

- Компания предлагает разовые покупки или работает с большими объёмами?

- Какую долю рынка занимает компания?

- Какие потребности у предполагаемых «идеальных клиентов» компании?

- Различаются ли стратегии ценообразования в онлайн-магазине и в офлайн-магазине?

- Чем компания отличается от других конкурентов?

- Какими способами компания распространяет свою продукцию?

3. Изучите тактику продаж и её результаты. Чтобы исследовать конкурентов с этой стороны, постарайтесь найти ответы на вопросы:

- Как выглядит процесс продаж?

- Через какие каналы продают конкуренты?

- Есть ли у конкурентов филиалы и какие преимущества эти филиалы дают?

- Расширяются ли конкуренты или сокращают масштабы?

- Есть ли у конкурентов партнёрские программы, предлагают ли они перепродавать их продукты?

- Почему клиенты отказываются от покупки у конкурентов?

- Какой у конкурентов объём продаж и доход в год?

- Как часто конкуренты делают скидки на свою продукцию?

- Насколько их продавцы вовлечены в процесс?

Ответить на них непросто. Годовые отчёты публичных компаний есть в интернете, но, чтобы найти информацию о частных, придётся потрудиться.

Часть данных вы можете получить в CRM своей компании. Найдите все потенциальные сделки, в которых клиенты выбирали между вами и вашим конкурентом. Обратитесь к клиенту снова и выясните, почему они купили именно ваш продукт, а не продукт конкурента.

Если в CRM нет данных о конкурентах, попросите отдел маркетинга и продаж собирать дополнительную информацию. Нужно задавать клиентам вопросы о других компаниях, которые они рассматривают.

Также стоит спросить клиента, почему он рассматривает ваш продукт для покупки.

Если клиент уже купил товар у конкурента, позвоните ему повторно и узнайте, почему он выбрал другую компанию. Узнайте, какие услуги или функции привлекли его внимание, сильно ли повлияла цена на решение о покупке, какие впечатления от общения с продавцами у него остались.

4. Изучите цены конкурентов и их преимущества. На ценообразование влияет несколько факторов, и стоимость аналогичного товара у ваших конкурентов в их числе. Нужно следить за ценниками в своей отрасли, чтобы назначить своему продукту цену, которая покажется потенциальному покупателю разумной.

Если вы считаете, что ваш продукт обладает лучшими характеристиками, чем продукты конкурентов, вы можете подумать о повышении цены. Но в этом случае вы должны убедиться, что ваши продавцы могут объяснить, почему ваш продукт дороже, чем у других компаний.

Есть и альтернатива. Если вы чувствуете, что в вашей отрасли не хватает дешёвых товаров, вы можете поставить ценник ниже. Тогда вы привлечёте тех, кто не хочет разоряться на дорогой продукт.

Также обратите внимание на преимущества, которые предлагают ваши конкуренты. Подумайте, как вы можете использовать их в конкурентной борьбе. Возможно, ваши конкуренты предлагают бесплатную пробную версию на месяц или крупную скидку тем, кто приведёт своих друзей.

Из-за таких предложений вы можете терять клиентов. Подумайте, где вы можете предложить условия как у конкурента или даже лучше. Если для компании это не накладно, составьте выгодное УТП.

5. Сделайте доставку выгодной. Согласно данным Statista, дорогая доставка — одна из важнейших причин отказа от покупки. Поэтому бесплатная доставка — это одно из преимуществ, которое может мотивировать потребителя сделать выбор в пользу вашего бренда.

Если вы работаете в сфере, где доставка очень важна, сравните её стоимость с предложениями конкурентов. Особенно важно изучить цену доставки, если у вас онлайн-магазин. Если большинство ваших конкурентов предлагают бесплатную доставку, подумайте, можете ли вы тоже её предложить.

Бесплатная доставка может оказаться невыгодной для вас. Тогда попробуйте выделиться другими способами. Используйте:

- программы лояльности;

- праздничные скидки;

- розыгрыши в социальных сетях.

6. Проанализируйте, как конкуренты продвигают свои товары. Анализ сайта конкурента — самый быстрый способ оценить его вложения в маркетинг. Вот на что стоит обратить внимание:

- есть ли у конкурентов блог;

- создают ли они рекламные и полезные электронные книги или журналы;

- размещают ли они вебинары и видео о компании и продукте;

- есть ли у них подкасты;

- используют ли они в контенте инфографику;

- есть ли у конкурентов раздел с часто задаваемыми вопросами;

- есть ли у них тематические статьи;

- размещены ли на сайте пресс-релизы;

- есть ли тематические исследования;

- публикуют ли они инструкции по покупке и использованию продукта;

- какие рекламные кампании в офлайне и онлайне они проводят.

7. Изучите контент-стратегию конкурентов. Посмотрите, сколько у них постов в блогах: несколько сотен или несколько десятков. Возможно, у них есть только пресс-релизы или всего одна электронная книга.

Затем определите, как часто появляются посты в блоге, есть ли у них тематические исследования и как часто они их публикуют. Если у кого-то из конкурентов оживлённый блог, его исследование поможет вам понять, какие стратегии привлечения новых клиентов конкурент использует.

После этого оцените качество контента. Если качество материалов невысокое — не имеет значения, как часто конкуренты публикуют материалы: целевая аудитория не найдёт в них ничего полезного.

Чтобы быстрее справиться с задачей, не рассматривайте каждую статью. Выберите несколько материалов, которые охватывают разные темы. Так у вас будет более полная картина того, чем ваш конкурент делится с целевой аудиторией.

Анализируя контент, обратите внимание:

- понятен ли он целевой аудитории;

- есть ли в нём грамматические и орфографические ошибки;

- насколько глубоко содержание контента;

- в каком тоне конкуренты общаются с целевой аудиторией;

- есть ли удобная для чтения структура (заголовки, списки, таблицы, картинки);

- доступен ли контент всем желающим или нужно за него платить или регистрироваться на сайте;

- кто создаёт контент — один человек или штатная команда.

Обратите внимание на фотографии и изображения. Поймите, впечатляют ли иллюстрации или вы быстро прокручиваете их, потому что это стандартные картинки со стоков.

8. Узнайте, какие технологии используют конкуренты. Когда вы сделаете это, вы сможете получать больше конверсий.

Допустим, клиент конкурента написал отзыв. Из отзыва вы узнали, что конкурент использует мощное программное обеспечение для обслуживания клиентов. А вы им ещё не пользуетесь. Теперь вы сможете улучшить свою работу.

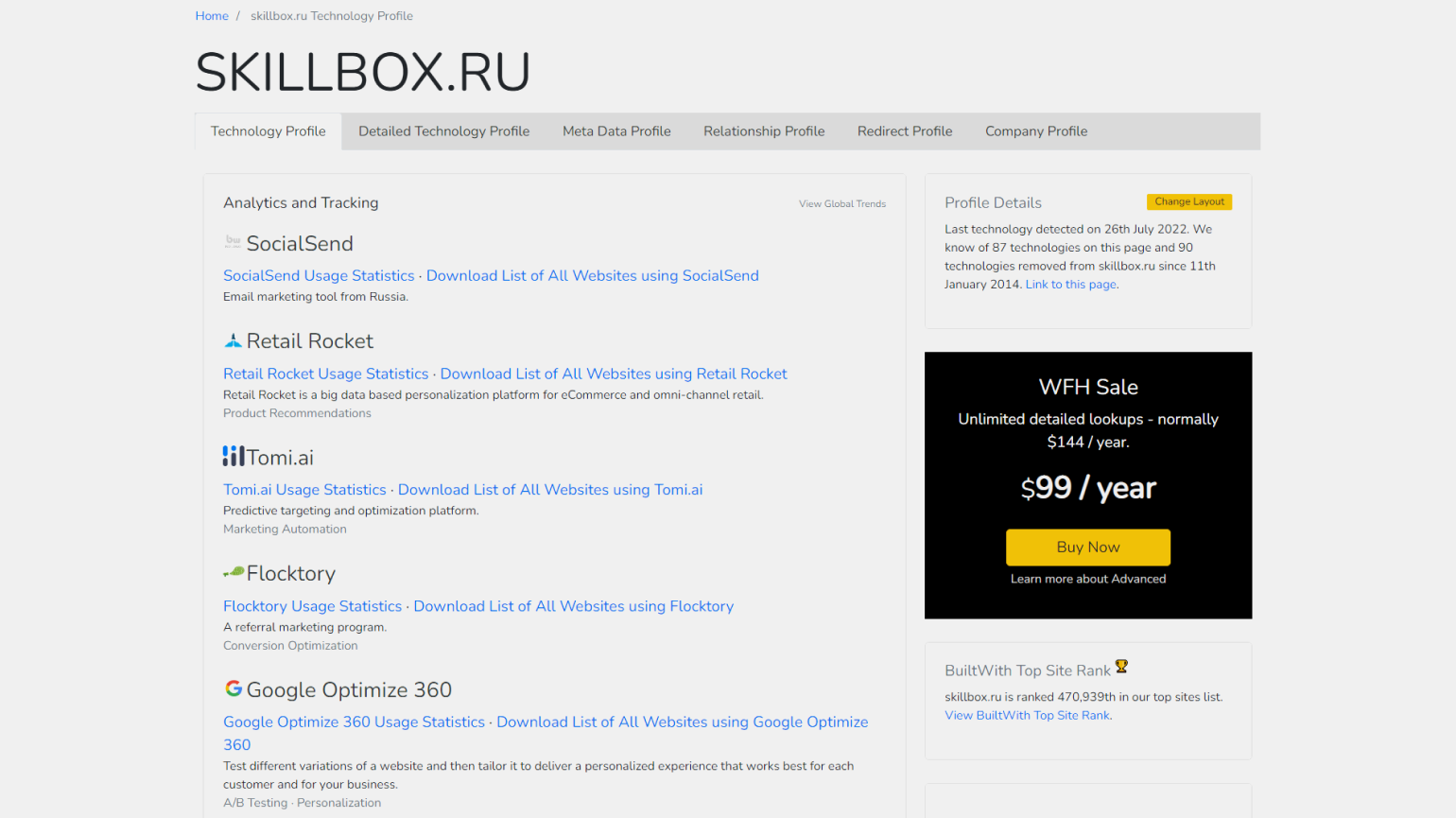

Чтобы узнать, какое программное обеспечение используют конкуренты, используйте программу Built With. Этот сервис помогает анализировать рынок: собирает данные о продажах, лидогенерации и ПО, которое используют компании.

Чтобы узнать о технологиях конкурента, введите URL его сайта в программу Built With и получите результат.

Скриншот: Built With

Ещё один вариант — посмотреть вакансии конкурентов. Особенно полезны вакансии разработчиков. В объявлении, скорее всего, будет сказано, с какими инструментами должен уметь работать кандидат.

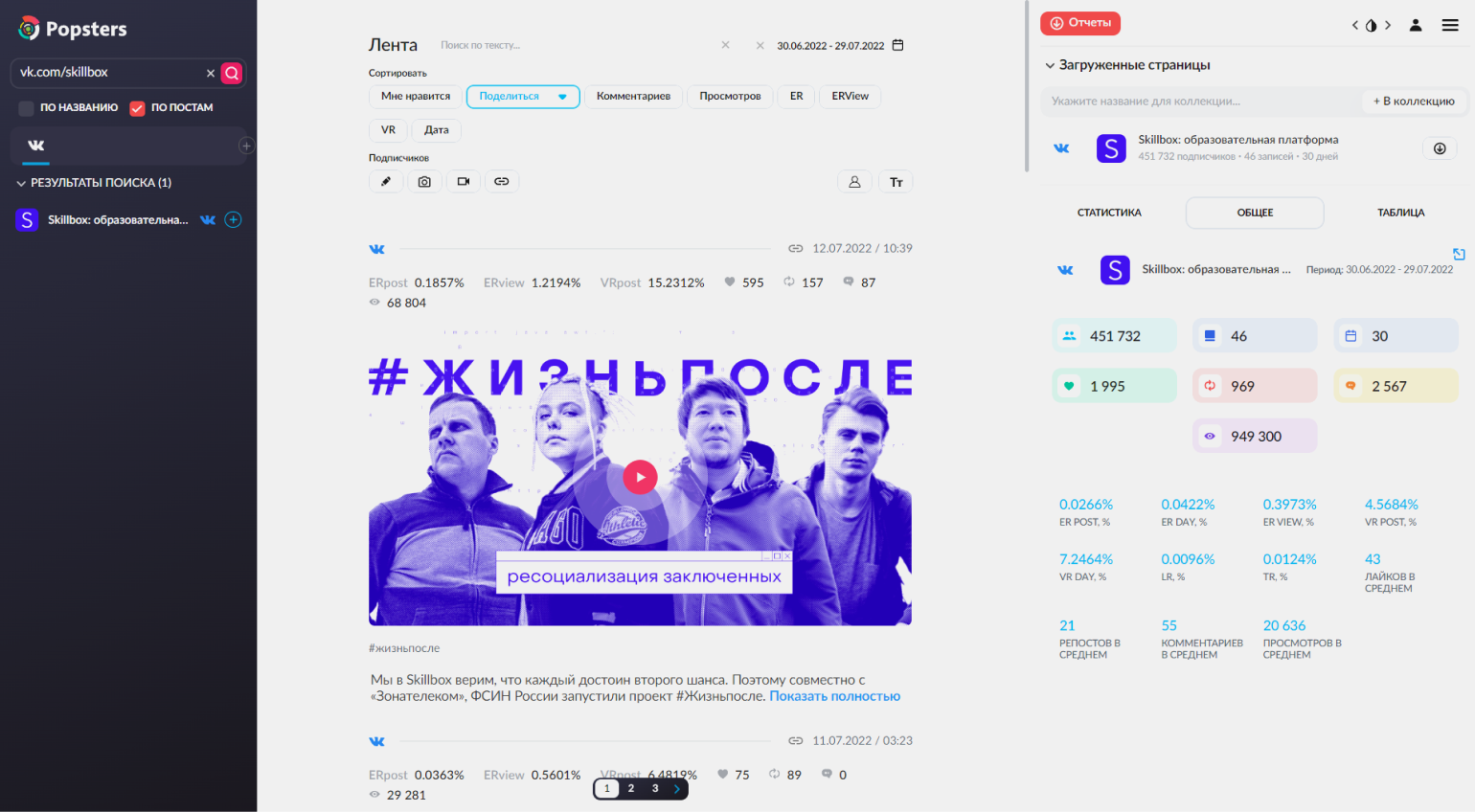

9. Узнайте, как конкуренты продвигают маркетинговый контент. Чтобы оценить, насколько привлекателен контент вашего конкурента, посмотрите, как его целевая аудитория реагирует на публикации.

Проверьте среднее количество комментариев, репостов и лайков на постах конкурента. Посмотрите, негативные или позитивные комментарии ему оставляют. Определите, какие темы вызывают больший резонанс. Отметьте, есть ли теги, кнопки «Подписаться» и «Поделиться» под материалами.

Когда вы оцените интерес пользователей к контенту, проанализируйте, как конкуренты продвигают контент. Изучите:

- как много ключевых слов используют в тексте;

- есть ли alt у изображений;

- есть ли перелинковка;

- на каких ключевых словах, которые вы ещё не используете, фокусируются конкуренты;

- каким контентом делятся конкуренты и на что они ссылаются в своих статьях;

- какие социальные сети использует целевая аудитория;

- какие сайты ссылаются на сайты конкурентов, а на ваш — нет.

10. Изучите, как конкуренты продвигаются в социальных сетях. Исследуйте, как они привлекают внимание к своему бренду через социальные сети: разрешены ли репосты, есть ли на сайте ссылки на соцсети, хорошо ли они видны и есть ли призывы к действию рядом с кнопками социальных сетей.

Скриншот: Popsters

Если конкуренты продвигаются в социальной сети, которую вы ещё не используете, изучите, как она может помочь вашему бизнесу. Чтобы определить, стоит ли создавать ещё одну страницу в соцсетях, посмотрите на вовлечённость клиентов на страницах конкурентов.

Обратите внимание на количественные показатели в каждой социальной сети:

- на число подписчиков в группах и каналах;

- на частоту публикации постов;

- на число комментариев и репостов.

Проанализируйте размещаемый контент. Отметьте, с какой целью конкуренты публикуют посты: чтобы больше продавать или чтобы повысить узнаваемость бренда.

Посмотрите, используют ли конкуренты оригинальный контент или делятся постами с других своих площадок. Проанализируйте, общается ли компания со своими подписчиками и в каком тоне.

11. Проведите SWOT-анализ. SWOT-анализ поможет узнать сильные и слабые стороны конкурентов, возможности и угрозы для вашей компании. Для оценки нужно понять:

- что ваш конкурент делает хорошо — например, продукт, контент-маркетинг;

- в чём конкурент имеет преимущество перед вашим брендом;

- какая область деятельности конкурента самая слабая;

- в чём ваше преимущество перед конкурентом;

- в чём могли бы преуспеть ваши конкуренты;

- в каких областях конкуренты могут стать угрозой для вас;

- есть ли на рынке возможности, которые выявили конкуренты.

Изображение: Skillbox Media

Вы сможете сравнить слабые стороны конкурентов с вашими сильными сторонами и наоборот. В результате анализа вы найдёте то, что можно улучшить, и сумеете успешнее позиционировать свою компанию.

Анализ продукции нужно проводить, если у вас есть конкурент с аналогичной продукцией. Изучите её, чтобы определить ключевые различия и сходства продуктов. Так вы будете уверены, что конкурент не заберёт вашу долю рынка.

Рассмотрим анализ продукции на примере Sony и Nintendo.

Шаг 1. Оцените текущие цены на продукцию. Nintendo предлагает три модели своей консоли Switch. Бюджетная версия Lite стоит 199 долларов, стандартная версия — 299 долларов, а новая OLED-версия — 349 долларов.

Sony предлагает две версии своей консоли PlayStation 5: стандартная версия стоит 499 долларов, а цифровая — 399 долларов.

Шаг 2. Сравните ключевые характеристики. У консолей можно сравнить память и объём жёсткого диска.

| Характеристика | Стандартная PS5 | Nintendo Switch |

|---|---|---|

| Пространство на жёстком диске | 825 ГБ | 32 ГБ |

| Оперативная память | 16 ГБ | 4 ГБ |

| Ethernet-подключение | Гб/с | Нет |

Шаг 3. Определите главные различия продуктов. На первый взгляд может показаться, что PS5 превосходит Nintendo по характеристикам. Но это не вся информация об устройствах.

Главное преимущество консолей Switch — возможность подключаться к док-станции. Оно позволяет играть в игры на большом экране телевизора.

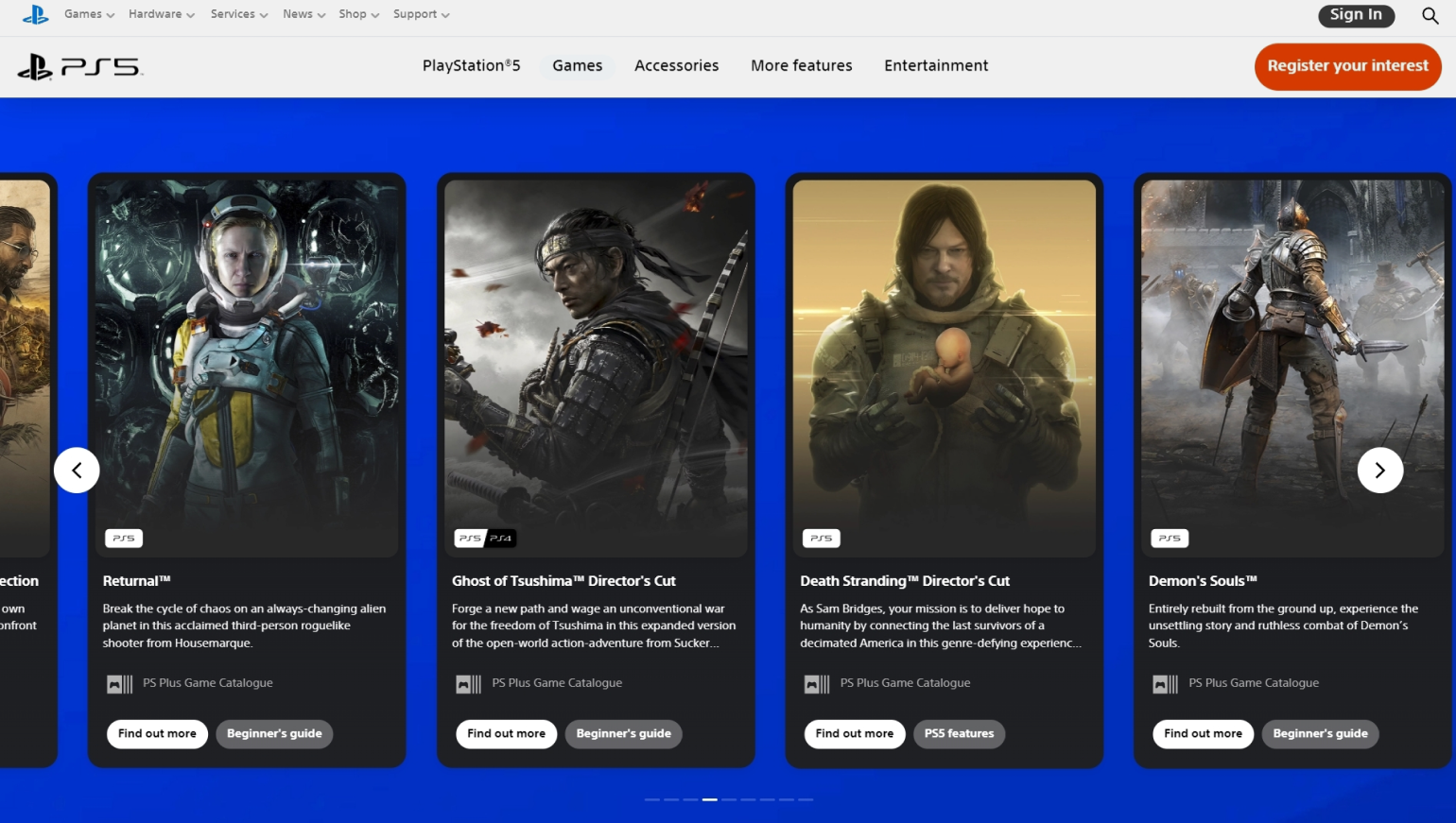

Фото: Nintendo

В то же время Playstation предлагает эксклюзивные игры, которые доступны только на её системе. Этим она отличается от конкурентов.

Скриншот: Playstation

Шаг 4. Определите «пробелы» на рынке. Найденные «пробелы» помогут вашей компании выйти вперёд на рынке похожих товаров.

Если говорить о рынке консолей, то одной из потенциальных возможностей может быть доставка игр с помощью облачных сервисов, а не физического оборудования. Такие технологии становятся всё популярнее, этим занимаются Google и NVIDIA. Если эти компании смогут решить проблемы с пропускной способностью и задержками, масштаб рынка может измениться.

Цель конкурентного анализа — понять, как ваша компания выглядит на фоне конкурентов. Нужно разобраться, в чём вы похожи и в чём различаетесь.

Когда вы понимаете, в чём ваш бренд и конкуренты пересекаются и расходятся, вы сможете принимать стратегические решения. Они позволят вашему бизнесу развиваться.

Давайте рассмотрим популярные игровые системы компаний Sony и Nintendo. Новинка Sony — PlayStation 5 — вышла на рынок, но сразу же оказалось, что спрос выше предложения, и устройства быстро закончились. Switch от Nintendo продаётся уже несколько лет, но всё ещё остаётся популярной, особенно среди подростков и детей.

Эти сценарии знакомы многим компаниям. Одни выводят на рынок новые продукты, которые должны конкурировать с устоявшимися лидерами рынка. Другие стараются не допустить падения продаж уже существующих продуктов.

Шаг 1. Определите своих конкурентов. В нашем примере конкуренты — Sony и Nintendo. Стоит также рассмотреть консоль Xbox от Microsoft, которая занимает ту же нишу. Даже если вы сосредоточены на конкретных конкурентах, изучайте аналогичные предложения на рынке.

Шаг 2. Определите, что предлагают ваши конкуренты. PlayStation продаёт две версии PS5 — цифровую и стандартную — по разным ценам. Nintendo предлагает три версии своей консоли. Обе компании также продают периферийные устройства: Sony — дополнения для виртуальной реальности (VR), а Nintendo — игровые периферийные устройства, например рули и контроллеры.

Шаг 3. Изучите тактику продаж и результаты конкурентов. У Sony и Nintendo разные подходы к продажам и маркетингу.

Sony продаёт консоли для людей, которые хотят играть дома на большом экране. Кроме того, PS5 вышла, когда в мире был дефицит полупроводников. Из-за дефицита и большого спроса консолей не хватало на всех желающих — поэтому Sony повысила стоимость PlayStation.

Nintendo охватывает более широкую аудиторию. Консоли от компании покупают люди, которые хотят играть где угодно — в транспорте, дома, на работе. Компания ориентируется на семьи как на основную клиентскую базу. Чтобы продавать ещё больше, в Nintendo разработали линейку Switch Lite. Эти консоли дешевле и меньше, поэтому их часто покупают для детей.

Показатели продаж говорят сами за себя: с января по сентябрь 2021 года Nintendo продала 14,3 миллиона консолей Switch, а Sony — 7,8 миллиона консолей PS5.

Шаг 4. Проанализируйте цены и преимущества конкурентов. Консоли Sony — дороже. Стандартная PS5 продаётся за 499 долларов, а самая дорогая консоль Nintendo стоит 349 долларов. Обе компании предлагают возможность легко загружать новые игры или подключать дополнительные услуги.

Ключевые отличия здесь — гибкость и мощность.

У PS5 мощное графическое оборудование. Вычислительной мощности достаточно для геймеров, которые хотят получить максимальное удовольствие от игры.

Switch отличается гибкостью. Пользователи могут подключить её к телевизору и играть на ней как на стандартной консоли или взять её с собой как портативную игровую систему.

Шаг 5. Проанализируйте, как конкуренты продвигают свои продукты. Разница в маркетинговых усилиях Nintendo и Sony заметна сразу. В рекламе Sony — реалистичные игровые кадры. Компания заключила сделки с несколькими известными разработчиками игр для эксклюзивного доступа.

Nintendo же использует яркую рекламу, в которой показывает счастливые семьи, играющие вместе, или детей, использующих свои маленькие консоли во время путешествий.

Шаг 6. Проанализируйте уровень вовлечённости в контент конкурентов. Вовлечённость помогает стимулировать продажи и повторные покупки. Есть несколько способов измерения вовлечённости. Один из самых простых — социальные сети. В целом большее количество подписчиков означает большее вовлечение и большее влияние на рынок.

Sony значительно превосходит Nintendo: в то время как официальная страница PlayStation в «Фейсбуке»* имеет 38 миллионов подписчиков, у Nintendo их всего 5 миллионов.

- Конкурентный анализ — это часть маркетинговой стратегии. Его нужно проводить, чтобы не отставать от конкурентов и даже быть впереди них. Например, анализ конкурентов поможет придумать рекламные ходы, которые никто ещё не использовал.

- Чтобы провести конкурентный анализ, сначала нужно определить, кто ваши прямые конкуренты. Дальше изучите, что они продают и как продают: какие рекламные кампании запускают, ведут ли сайт и социальные сети. Интересуйтесь у своих клиентов, чем им интересен ваш продукт и продукт конкурентов. Обязательно изучите цены конкурентов и их преимущества, чтобы составить для покупателей более привлекательное УТП.

- Нужно анализировать не только компанию, но и её продукцию. Изучите ключевые характеристики продукта, цены. Выберите, чем конкуренты похожи и отличаются друг от друга. Проанализируйте, чего не хватает на рынке, и попробуйте предложить что-то, что закроет пробел.

* Решением суда запрещена «деятельность компании Meta Platforms Inc. по реализации продуктов — социальных сетей Facebook и Instagram на территории Российской Федерации по основаниям осуществления экстремистской деятельности».

Основные вопросы, рассмотренные в данной статье:

— Зачем нужно детально изучать контрагентов перед заключением сделки

— Какие существуют основные источники получения информации о потенциальном партнере

— Какие контрагенты могут входить в группу повышенного риска

— Какие индикаторы могут говорить о возможных долговых проблемах у контрагента

Существует несколько причин для детального изучения контрагента перед заключением сделки:

-

убедиться, что контрагент существует и договороспособен;

-

убедиться, что у контрагента есть деньги и другие ресурсы для выполнения обязательств по договору;

-

убедиться, что у контрагента нет злого умысла и он не пытается ввести в заблуждение;

-

убедиться, что риск судебных разбирательств с контрагентом минимальный;

-

убедиться, что налоговые органы не предъявят претензии к работе с контрагентом;

-

определиться с условиями работы с контрагентом.

Согласно результатам исследования «Осторожность и осмотрительность российского бизнеса: тенденции и факты», проведенного компанией IPT Group в июне 2017 года, 85% российских компаний уделяют внимание проверке контрагентов, однако более трети из них находятся в зоне риска из-за недостаточно регламентированных процессов.

Самый простой регламент по изучению контрагентов может состоять из 2-х этапов:

-

Сбор и анализ информации о потенциальном партнере на предмет его договороспособности;

-

Определение рейтинга потенциального партнера и возможных условий работы с ним.

Сбор и анализ информации

Основные источники информации о потенциальном партнере:

-

Сам партнер (просто запросите у него необходимую информацию);

-

Сеть Интернет (Яндекс, Google, отраслевые порталы, электронные СМИ, сайты отзывов и др.);

-

Обзвон иных контрагентов потенциального партнера (найти можно в СМИ, Картотеке арбитражных дел);

-

Метод «Тайный покупатель» (совершить звонок в компанию с мнимой целью приобретения товара или услуги и собрать необходимую информацию о его работе);

-

Специализированные сервисы проверки контрагентов (Контур Фокус, СПАРК-Интерфакс, Глобас, БИР Аналитик, СБИС, Seldon Basis и др.);

Если нет доступа к специализированным сервисам, которые аккумулируют данные из множества источников, то следует самостоятельно проверить следующие источники:

-

Сайт ФНС (nalog.ru — данные ЕГРЮЛ и ЕГРИП, количество сотрудников, налоговые режимы, уплаченные налоги, «массовые» адреса, «массовые» руководители и учредители, факт отсутствия связи с ФНС, налоговая задолженность, дисквалифицированные лица, непредставление отчетности);

-

Сайт Казначейства (roskazna.ru — госконтракты);

-

Сайт Росстата (gks.ru — бухгалтерская отчетность);

-

Сайт электронного правосудия (kad.arbitr.ru — арбитражные дела);

-

Сайт ЕФРСБ (bankrot.fedresurs.ru — банротство);

-

Сайт ФССП (fssprus.ru — исполнительные производства);

-

Сайт Интерфакс-ЦРКИ (e-disclosure.ru — эмитенты);

-

Сайт ФНП (notariat.ru — залоги);

-

Сайт Федресурс (fedresurs.ru — договоры лизинга);

-

Сайт Headhunter.ru (вакансии);

-

Сайт Роспатента (rupto.ru — товарные знаки);

-

Сайт Росаккредитации (fsa.gov.ru — сертификаты и декларации);

-

Сайт ФАС (fas.gov.ru —недобросовестные поставщики);

-

Сайт МВД (мвд.рф — проверка действительности паспортов);

-

Сайт ТПП (tpprf.ru — членство);

-

Сайт Генпрокуратуры (genproc.gov.ru — плановые проверки);

-

Реестр МСП (rmsp.nalog.ru — оценка среднесписочной численности и доходов по категории предприятия).

Собрав информацию из доступных источников, следует ее проанализировать по тем параметрам, которые вы установите в вашем регламенте исходя из вашей отрасли, рынка, бизнес-модели.

Примерные параметры и вопросы могут выглядеть следующим образом:

-

ведет ли контрагент реально хозяйственную деятельность и как он ее ведет (ЕГРЮЛ, кол-во сотрудников, уплаченные налоги, адреса, негативные маркеры от ФНС, наличие отчетности, долги);

-

каково его финансовое состояние (бухгалтерская отчетность, налоги, долги, госконтракты, банкротства):

-

платежеспособность;

-

динамика финансовых показателей;

-

собственный капитал;

-

объем и состав чистых активов;

-

какова его долговая нагрузка (картотека арбитражных дел, база ФССП);

-

кто является руководителем компании, реальное ли это лицо, оно ли принимает решения в компании, имеется ли с ним прямая связь (Интернет, тайный покупатель, иные контрагенты);

-

имеются ли у компании необходимые ресурсы для исполнения обязательств по договору

-

имеются ли признаки финансовой несостоятельности/банкротства (ЕФРСБ);

-

имеются ли иные риски (исходя из конкретной отрасли, рынка, бизнес-модели и др.).

*Выше приведен примерный перечень параметров. Конкретный же определяется исходя из рынка, отрасли, бизнес-модели и других факторов. Для одних предприятий более значимыми могут являться свои определенные параметры, для других — иные.

Партнеры с возможным повышенным риском:

-

новая компания или зарегистрирована менее 6 мес назад;

-

доход носит сезонный или случайный характер;

-

предлагает схемы минимизации налогообложения;

-

агрессивная политика на рынке;

-

большая долговая нагрузка;

-

наличие «офшорной» составляющей;

-

отзывы лицензий, исключение из объединений;

-

недавняя смена директора/учредителей;

-

у директора/учредителей много ликвидированных компаний;

-

высокая текучесть кадров;

-

частая реорганизация;

-

недействительный адрес;

-

фиктивный директор;

-

отсутствие фактов, подтверждающих ведение деятельности (офис, склад, реклама, отзывы, сайт и др);

-

участие директора или учредителей в составе фирмы, занимающейся аналогичной деятельностью, зарегистрированной недавно;

-

отсутствие у руководства фирмы возможности или желания выполнять условия сделки;

-

негативные отзывы клиентов фирмы-контрагента, появление негативных сведений в арбитражной практике;

-

отсутствие уплаченных налогов;

-

отсутствие упоминания компании в открытых источниках.

*Учитываются в совокупности, а не отдельно

Индикаторы возможных долговых проблем:

-

Включение в реестр должников — ФССП, ТПП, Деловая Россия;

-

Включение в РНП;

-

Участие в судах;

-

Смена ГД, учредителей;

-

Реорганизация и смена адреса;

-

Смена телефонов на мобильные;

-

Сокращение оборота;

-

Возникновение проблем у партнеров клиента;

-

Потеря ключевых сотрудников;

-

Просьбы об отсрочке/рассрочке.

*Учитываются в совокупности, а не отдельно

Определение рейтинга партнера и возможных условий работы с ним

На этом этапе мы фиксируем результаты оценки контрагентов и присваиваем им условный балл.

Например, если компания зарегистрирована менее 6 месяцев назад, то проставляем 0 баллов, если более — 1 балл. Если у компании недействительный адрес по данным ЕГРЮЛ, то проставляем 0 баллов, если с адресом все в порядке — 1 балл и так далее. В итоге получим определенное количество баллов.

Но прежде следует разработать таблицу рейтинга партнеров, где мы укажем, какие условия работы допустимы для нас с потенциальным партнером. Эти условия должны способствовать надлежащему исполнению сторонами обязательств по договору (по принципу: сделать добросовестно выгоднее, чем не сделать). Это могут быть мотивационные условия, обеспечительные условия и условия ответственности. Договор должен учитывать интересы обеих сторон и соблюдать баланс интересов. Поэтому важно, чтобы обеспечение и ответственность были с обеих сторон.

Задачи условий, направленных на исполнение сторонами своих обязательств:

-

Мотивация — создать для сторон условия поощрения исполнения обязательств;

-

Обеспечение — создать для сторон страховку от возможных последствий неисполнения обязательств контрагентом;

-

Ответственность — создать для сторон меры давления, применяемые к неисполнителю.

Примеры условий:

— Мотивационные условия:

- Бонус при строгом соблюдении всех условия договора (сроков, количества, качества);

-

Продолжение сотрудничества, увеличение объемов обмена товарами/услугами;

- Обещание рекомендательного письма по итогам работы, письменного отзыва, видео-отзыва и др.

— Обеспечительные условия:

-

Неустойка;

-

Залог;

-

Поручительство 3-й стороны, директора, собственника, конечного бенефициара;

- Задаток;

— Условия ответственности:

-

Различные штрафные санкции;

-

Реестр недобросовестных контрагентов;

-

Освещение неблагонадежности партнера в СМИ и Интернете.

Далее мы просто соотносим количество баллов с таблицей и присваиваем потенциальному партнеру рейтинг и определяем возможные условия работы с ним.

Один из самых простых вариантов таблицы для градации партнеров может выглядеть следующим образом:

*Типов партнеров может разное количество — все будет зависеть от конкретной специфики бизнеса.

Автор статьи:

Руслан Кубатаев

Старший партнер Юридической компании ЛЕОНАКС

r.kubataev@leonax.ru

+7(495)125-11-10

PDF-версия статьи