Для опровержения этого тезиса представлю Вашему вниманию одно любопытное дело из своей практики.

Начнем с законодательного определения понятия самого «потерпевшего».

Потерпевший согласно ФЗ «Об ОСАГО» (ст.1) – «лицо, жизни, здоровью или имуществу которого был причинен вред при использовании транспортного средства иным лицом, в том числе пешеход, водитель транспортного средства, которым причинен вред, и пассажир транспортного средства — участник дорожно-транспортного происшествия». Как видим, закон не уточняет право, на основании которого имущество должно находиться у лица — для того, чтобы это лицо могло быть признано потерпевшим по смыслу ФЗ «Об ОСАГО».

Были времена на моей памяти, когда потерпевшим в судебной практике признавался и арендатор и лицо, которое собственник на основании генеральной доверенности уполномочивал на управление, отчуждение, получение ущерба и страховых выплат.

Но с некоторых пор после разъяснений Верховного Суда потерпевшим стал признаваться исключительно собственник имущества, которому был причинен вред. Такой вот стереотип сформировался и прочно засел в голову.

Так, в относительно недавнем Постановлении Пленума ВС РФ от 26 декабря 2017 г. N 58 «О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств» подчеркивается, что «право на получение страхового возмещения в связи с повреждением имущества принадлежит потерпевшему — лицу, владеющему имуществом на праве собственности или ином вещном праве. Лица, владеющие имуществом на ином праве (в частности, на основании договора аренды) либо использующие имущество в силу полномочия, основанного на доверенности, самостоятельным правом на страховую выплату в отношении имущества не обладают (абзац шестой статьи 1 Закона об ОСАГО)».

Тем интереснее оказалось представлять интересы моего доверителя в следующем деле:

Мой клиент являлся собственником Газели, которую использовал для перевозки грузов по заказам клиентов. В один из рейсов, когда на Газели перевозились коробы с инкубаторским яйцом, автомобиль попал в ДТП. Его виновником был водитель другого транспортного средства, ответственность которого была застрахована по договору ОСАГО.

Актом ГИБДД было подтверждено, что в результате ДТП поврежден груз, а именно такое-то количество коробок с яйцом, которые находились в грузовом отсеке Газели. Собственником груза являлась птицефабрика.

Грузоотправителя яиц (птицефабрику) и моего клиента связывал договор об оказании транспортных услуг, по которому перевозчик несет полную ответственность за сохранность груза. Клиент добровольно возместил птицефабрике весь ущерб, причиненный уничтожением груза, на что получил от птицефабрики подтверждающие документы.

Клиент обратился к страховщику виновника ДТП с заявлением о выплате, приложив в том числе товарную накладную и квитанции о возмещении ущерба. В заявлении было указано на то, что к клиенту перешло право требования выплаты страхового возмещения в связи с повреждением груза, поскольку он полностью возместил стоимость груза грузоотправителю (собственнику).

Страховщик отказал в выплате, мотивировав отсутствием у заявителя права собственности на поврежденный груз.

Далее приходится опустить подробности, связанные с обращением к омбудсмену, банкротством самой птицефабрики, правопреемством на стороне истца. Последовало обращение в суд.

В итоге — в удовлетворении исковых требований было отказано. Отказ суда был обоснован тем, что при компенсации клиентом стоимости уничтоженного в результате ДТП груза (инкубаторских яиц) его собственнику (птицефабрике) – у клиента не возникло права собственности или иного вещного права на груз, а если клиент не собственник имущества, то и не может быть назван в качестве потерпевшего по смыслу ФЗ «Об ОСАГО».

После была подана, наверное, самая короткая апелляционная жалоба, увенчавшаяся отменой решения и полным удовлетворением нашего иска.

Вот доводы жалобы:

Истец никогда не утверждал о переходе к нему каких-либо вещных прав на имущество; переход вещных прав в настоящем деле был априори невозможен, поскольку имущество, принадлежавшее птицефабрике (инкубаторское яйцо), было полностью уничтожено; а так как право собственности на имущество прекращается при его гибели/уничтожении (п.1 ст. 235 ГПК РФ), то и право собственности на него не может к кому-либо перейти. У бывшего собственника уничтоженного имущества появляется обязательственное право требования возмещения вреда и иных убытков (ст.ст. 15, 1064 ГК РФ) к виновному лицу/страховщику.

Имущественный вред, причиненный бывшему собственнику уничтоженного имущества, был возмещен третьим лицом, а именно – перевозчиком.

Птицефабрика не может требовать повторного возмещения вреда, причиненного утратой груза, ни с виновного лица, ни со страховой компании (в силу принципа недопустимости неосновательного обогащения).

Возникает вопрос: к кому же перешло обязательственное право требования возмещения вреда к виновному лицу/его страховщику, если не к этому третьему лицу, возместившему вред бывшему собственнику?

Это вытекает из общих принципов гражданского права.

Даже в самом ФЗ «Об ОСАГО» на этот случай предусмотрительно есть норма, которую возможно применить к рассматриваемым правоотношениям. Это п.23 ст. 12 ФЗ «Об ОСАГО»: “лицо, возместившее потерпевшему вред, причиненный в результате страхового случая, имеет право требования к страховщику, который застраховал гражданскую ответственность потерпевшего, в размере, определенном в соответствии с настоящим Федеральным законом, в пределах выплаченной суммы. Реализация перешедшего права требования осуществляется в соответствии с законодательством Российской Федерации с соблюдением положений настоящего Федерального закона, регулирующих отношения между потерпевшим и страховщиком”. То есть. Это лицо приравнивается к потерпевшему.

Аналогичное право возникает у такого «возместившего потерпевшему вред лица» к страховщику, которую застраховал ответственность виновника ДТП, в случае, если уполномоченным на выплату он (страховщик виновника) являлся в силу причинения вреда здоровью участников ДТП и факта причинения вреда не только транспортным средствам.

Вопреки выводам суда для возникновения такого права не требуется оформления передачи прав потерпевшего договором цессии либо иным соглашением; достаточно самого юридического факта возмещения третьим лица вреда потерпевшему.

Птицефабрика как третье лицо самостоятельных требований относительно предмета иска не заявляло (в т.ч. по причине отсутствия на то права, вред ему уже возмещен), не оспаривало наличие права требования клиента к страховой компании, не оспаривало и переход права требования к клиенту.

Кто обязан оповещать страховую компанию о ДТП — владелец или страхователь авто

Комментарии: 209.11.2020

В этой статье мы разберём один очень интересный вопрос, так сказать, на «сто рублей». Мы всё о тех же ДТП, которые происходят на дорогах всего мира ежедневно. Вроде бы бывалые уже должны знать все нюансы, но что делать, если в аварию попал человек, который только вчера получил права. Конечно, для него всё в диковинку, он ещё зелёный и этим может воспользоваться тот, кто в этом деле знает чуточку больше. Итак, давайте выясним, кто должен звонить в страховую компанию после ДТП — автовладелец или всё-таки тот, кто сейчас находится за рулём, то есть тот, кто собственно в эту аварию и попал.

На практике происходит очевидная путаница, из-за того, что в полис ОСАГО могут быть вписаны несколько человек, возникают подобные вопросы. Отвечаем сразу, звонить нужно страхователю и никому другому. Тут, кстати, и случай из реальной жизни подоспел. Итак, у одного мужчины есть автомобиль, на котором ездит его дочь. Она конечно же взрослая и самостоятельная дама, да и стаж водительский имеется, но от ДТП, как известно, не застрахован никто. Попала в ДТП и звонит отцу с просьбой позвонить в страховую компанию, она стесняется и не хочет иметь с такими организациями ничего общего. Убеждает отца, что если автомобиль его, значит он и должен решать такого рода вопросы. В общем, после аварии уже несколько дней прошло, а они никак не могут решить кто звонить должен.

На помощь пришёл друг, который первым делом выяснил, кто оформлял полис ОСАГО. Как оказалось, страхователем является дочь, отец тут играет роль автовладельца. В Гражданском кодексе Российской Федерации, а если быть ещё конкретнее, то в статье 961 сказано, что если вдруг наступил страховой случай, а у нас произошло ДТП, то страхователь должен немедленно сообщить о его наступлении страховщику, либо его представителю. Тут важно ещё помнить о сроках, возможно в вашем договоре указаны какие-либо ограничения. Обычно, если речь идёт о ДТП, то средний срок составляет ровно пять дней. Так же есть и второй пункт, в котором говорится, что если человек не исполняет обязанности, указанные в 1 пункте, то страховая компания может вполне отказать страхователю в выплатах и будет в этом случае права.

Что отсюда нужно понять? Всё просто, на главный вопрос мы ответили. Сообщать о случившемся ДТП должен тот, кто заключал договор со страховой компанией и никто другой. Вообще случай реальный кто бы что ни говорил. Это такая человеческая особенность тянуть время и перекладывать ответственность на другого человека. Но после приходится за такие манёвры платить, похоже и придётся это сделать героям статьи. Дочь, которая попала в аварию, должна была сообщить о случившемся сразу, но если речь идёт о 2-3 днях, то они возможно ещё успевают уложиться в срок. Так что не тяните и исполняйте договор, а что бы таких вопросов не возникало, просто перед его подписанием прочитайте хоть пару строчек и тогда всё будет предельно понятно.

оцените материал

-

👍

1

-

😄

0

-

😲

0

-

😡

0

-

😥

0

Содержание статьи (нажмите для быстрого перехода):

- Коротко об оформлении аварии

- Несколько слов об ответственности водителя и автовладельца

- Когда автовладелец не может быть привлечен к ответственности?

- Заключение

Рады приветствовать посетителей нашего сайта! Сегодня предлагаю обсудить одну важную и интересную тему – необходимость присутствия собственника автомобиля при оформлении ДТП. Как выяснилось, этот вопрос волнует многих читателей. И это не удивительно, ведь ежедневно на дороги столицы и области выезжают тысячи машин, которыми управляют не их владельцы. Кто ответит, если водитель такого авто станет виновником аварии? Кого привлекут к ответственности – лицо, находящееся на момент столкновения за рулем или автовладельца? Мы попробуем в своей статье дать ответы на эти и другие вопросы.

Коротко об оформлении аварии

Давайте вспомним о том, как оформляются дорожно-транспортные происшествия. В своих материалах мы неоднократно рассказывали о том, что способа существует два:

- самостоятельно, при помощи Европротокола;

- с участием сотрудников ГИБДД.

Воспользоваться первым вариантом можно только в том случае, если авария соответствует определенным критериям. К ним относятся:

- отсутствие разногласий между сторонами;

- наличие действительных полисов ОСАГО;

- участие в столкновении не более 2-х машин;

- отсутствие погибших и раненых.

Воспользоваться Извещением о ДТП не получится также в том случае, если в результате столкновения пострадало другое имущество.

Как видим, среди условий обязательного присутствия собственника при оформлении аварии нет. Кроме этого на обороте Европротокола есть графа, в которую вписывается информация о том, кто в момент дорожно-транспортного происшествия находился за рулем – автовладелец или другой водитель.

Нигде не говорится и о том, что хозяин машины должен присутствовать при оформлении аварии инспектором ГИБДД.

Совсем другое дело обстоит с вопросом о привлечении к ответственности. В большинстве случаев отвечать перед законом придется лицу, управлявшему авто в момент столкновения. Однако бывают ситуации, когда не избежит наказания и автовладелец. Давайте обсудим это более детально.

Несколько слов об ответственности водителя и автовладельца

Водитель, чьи действия стали причиной столкновения, может быть привлечен к разным видам ответственности. В зависимости от обстоятельств происшествия и его последствий она может быть:

- административной;

- уголовной;

- гражданско-правовой.

Обычно наказание лицам, управлявшим авто, определяется в соответствии с нормами КоАП РФ. Именно в этом кодексе предусмотрены санкции, которые ожидают нарушителей ПДД.

Если в результате аварии был причинен вред здоровью или жизни людей, виновника могут привлечь к уголовной ответственности. В таком случае он будет не только вынужден возместить нанесенные убытки. В зависимости от сложности последствий такой правонарушитель может быть не только лишен водительского удостоверения, но и свободы на определенное количество времени.

При наличии материальных претензий к виновной стороне вопрос решается в рамках гражданско-правового процесса.

Ни для кого не секрет, что во время аварии управлять транспортным средством может не только его владелец, но и другой водитель. Многие из нас передают права управления родственникам или друзьям. Но мы не задумываемся при этом, что могут возникнуть ситуации, когда отвечать за ДТП придется не только водителю, но и автовладельцу. В отличие от лица, управлявшего авто во время столкновения, собственника машины могут привлечь только к административной или гражданской ответственности. Что касается уголовного наказания, то он его не понесет, даже если в момент столкновения находился на пассажирском месте. Почему? Ответ прост. Причинение вреда жизни или здоровью человека расценивается как преступление. Одним из его признаков является вина, а в действиях автовладельца-пассажира ее нет.

Что касается административной ответственности, то собственника машины можно привлечь к ней при определенных обстоятельствах. Так, например, наказания не избежать автовладельцу, который:

- разрешил сесть за руль человеку, не имеющему при себе водительского удостоверения или вообще не имеющему права водить машину;

- позволил управлять авто лицу, находящемуся под воздействием алкоголя или наркотиков.

Могут привлечь у ответственности собственника транспортного средства в том случае, если правонарушение было зафиксировано при помощи камер наружного видеонаблюдения. Даже если в этот момент за рулем находился не он, «письмо счастья» будет направленно именно на его адрес. Сложно будет избежать наказания автовладельцу, на чьей машине было совершено ДТП, и виновный водитель скрылся с места происшествия. В этих случаях придется доказывать свою непричастность к случившемуся. Поэтому, если Вашу машину угнали, следует немедленно вызывать полицию. Своевременное сообщение в правоохранительные органы поможет избежать неприятностей, если угонщики попадут на Вашем авто в аварию.

Автомобиль является источником повышенной опасности. Если с его помощью был причинен ущерб здоровью человека или моральный вред, собственника машины в соответствии с нормами статьи 1079 могут привлечь к гражданской ответственности. Избежать наказания можно будет в том случае, если во время столкновения машиной управляло лицо, имеющее на это законные основания. Свои разъяснения по этому поводу дал Верховный суд РФ. Он заявил, что если во время дорожно-транспортного происшествия автомобилем управлял гражданин, имеющий соответствующую доверенность, то он признается его законным владельцем, так как временно использовал авто по своему усмотрению.

Мы можем помочь!

Ниже часть выигранных дел с подтверждающими документами. Мы гарантированно поможем Вам в борьбе с нечестными страховщиками. Оплата только по факту и только при положительном исходе дела.

Когда автовладелец не может быть привлечен к ответственности?

Как мы видим, ситуаций, когда собственника машины не привлекут к ответственности не так уж много. Запомните, наказания не будет, если:

- Виновник аварии неправомерно завладел машиной. Это может случиться в результате угона или хищения. Как мы уже сказали раньше, обнаружив отсутствие автомобиля на стоянке следует немедленно обращаться в правоохранительные органы. Никто не знает с какой целью преступники завладели автомобилем и что планируют с его помощью совершить.

- Авто было передано по доверенности. Всем известно, что водителям не обязательно оформлять этот документ у нотариуса, достаточно простой договоренности. Не стоит делать этого «на словах». Самостоятельно оформленная бумага позволит избежать лишних проблем.

Выяснив, что на Вашей машине кто-то попал в аварию, рекомендуем не медлить и проконсультироваться с автоюристом. Адвокат поможет разобраться в ситуации и даст необходимые рекомендации.

Заключение

Если Вы планируете доверить управление своим автомобилем другому водителю, впишите его данные в полис «автогражданки» и обеспечьте его документом, подтверждающим, что передали ему право садиться за руль. Такие простые действия помогут избежать лишних проблем в том случае, если управлявших Вашей машиной водитель станет виновником ДТП.

Попал в ДТП могу ли я подать заявление в страховую не являясь собственником авто но в страховку яивписан.

Ответы на вопрос:

Добрый день, согласно закону «Об ОСАГО» правом на получение страховой выплаты обладают собственник транспортного средства в части возмещения ущерба причиненного в результате ДТП транспортному средству и лица, получившие повреждения в результате ДТП (потерпевшие) в части возмещения вреда, причиненного здоровью. Если Вы не являетесь потерпевшим в ДТП, то правом получения страховой выплаты обладает только собственник ТС (при отсутствии его вины). Включение Вас в страховой полис подтверждает правомочность Вашего пользования транспортным средством.

Вам помог ответ?ДаНет

Здравствуйте. Заявление в страховую Вы имеете право подать, но получателем денег указать собственника транспортного средства. Деньги на ремонт получить — не имеете права. Только при наличии нотариальной доверенности с правом получения имущества и денег от собственника Вы можете получить деньги.

Вам помог ответ?ДаНет

Похожие вопросы

Если я оформлю договор купли продажи задним числом?

Попал в ДТП. Собственника ТС в данный момент нет в стране. Собственником является моя сестра. Я вписан в страховку. В ДТП являюсь пострадавшим. В сроки, в которые необходимо подать заявление в страховую фирму никак не укладываемся. Если я оформлю договор купли продажи задним числом? За это идет уголовная ответственность? Авто под продажу не пойдет.

Выплаты от страховой по ДТП.

Я купил машину за 240000 рублей попал в дтп являюсь потерпевшим дтп оформлял гибдд подал заявление в страховую компанию могу ли получить в качестве компенсации всю стоимость так как авто восстановлению не подлежит.

Расписка при ДТП

Я попал в ДТП у виновника нет страховки, я собственником авто не являюсь, являюсь владельцем (страховка оформлена на меня), можем ли мы в расписке указать что виновник обязуется возместить мне или обязательно указать собственника?

Отказывают в выплате по ДТП.

В момент ДТП у виновного была просрочена страховка на 1 день. ДТП произошло в 9.00, а страховку он продлил в 10.00. Была ли она действительна на момент ДТП и это основание для отказа страховой в выплате?

Виновный в момент продления страховки находился на месте ДТП. Страховку в офисе страховой продливали без него. Законно ли это, страховать авто без его наличия и осмотра авто, и без присутствия собственника авто? Могу ли я подать по этому поводу в суд на страховую, так как они отказываются возмещать убытки, по причине отсутствия на момент дтп страховки у виновного.

Вы попали в ДТП: какие документы нужны для получения максимальной компенсации, какие «подводные камни» могут быть при оформлении ДТП — подробно рассказываем в данной статье.

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам, пассажиры, находившиеся в салоне или сам автомобиль, неизбежно возникает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет её размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, и что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удаётся, то следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток.

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счёт автомобилиста положенную сумму либо направить повреждённое транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую — по их мнению, это гораздо выгоднее, т. к. даёт возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант — требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

Предельно допустимая компенсация по закону составляет 400 тысяч рублей. Но расчёт итоговой суммы складывается из ряда многочисленных факторов:

- износа автомобиля;

- характера и степени повреждений, полученных в результате аварии;

- рыночной цены транспортного средства и пр.

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

СК будет рассматривать иск только в том случае, если клиент предоставит перечень необходимых документов. При этом у обоих участников аварии должен быть действующий полис. На сегодняшний день требуется собрать следующие бумаги:

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения;

- бланк ОСАГО;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на её официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Наличие видеорегистратора позволяет записать всё происходящее на дороге и точно доказать свою невиновность в дорожно-транспортном происшествии. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придётся обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

Сегодня по закону в ряде случаев вы можете зафиксировать аварию самостоятельно, без участия сотрудников ГИБДД. Перечислим основные ситуации, когда можно это сделать:

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Важно! Протокол следует заполнять только в том случае, если вы убедились, что у второго участника дорожно-транспортного происшествия действительный страховой полис. Проверить его вы можете по серии и номеру на официальном сайте Российского союза автостраховщиков. Если такой возможности нет, лучше привлечь к оформлению аварии сотрудников ГИБДД.

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придётся, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше — европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесён только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

Европротокол даёт возможность не занимать проезжую часть, быстро продолжить движение и вообще возобновить прерванную поездку, если автомобиль в результате повреждения не утратил ходовых качеств. Оформленный документ потребуется зафиксировать у сотрудников ГИБДД. Сделать это вы можете на ближайшем посту, который встретится вам на пути.

Плюсом будет то, что вы сэкономите массу своего времени и нервов, не будете препятствовать движению на участке, где произошло ДТП.

Минусом может быть отсутствие действующего полиса ОСАГО у второго водителя. Если у вас нет возможности проверить подлинность документа на сайте РСА по серии и номеру, лучше отказаться от оформления европротокола. В противном случае есть опасность не получить страховую выплату.

Полезная информация. Если вас не устраивает заполнение европротокола и требуется привлечь сотрудников ГИБДД к решению спорной ситуации, вам могут быть пригодиться следующие телефонные номера:

- 112 — номер МЧС;

- 102 — номер Полиции.

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости — обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определённых денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесённые в результате ДТП убытки, но и покрыть остальные затраты. Речь идёт в том числе и об оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации — чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.

В случае задержки с выплатой компенсации со страховщика вы можете взыскать неустойку — её размер равен 1% от величины покрытия за каждые сутки просрочки. В результате автомобилист может получить сумму со значительной переплатой.

Что делать, если СК отказалась от выплат

Нередко возникают ситуации, когда страховщик отказывается удовлетворить требования клиента. Основание для этого может быть как законным, так и неправомерным.

В том случае, если вы получили отказ и не согласны с решением страховой компании, порядок действий может быть следующим:

- Решить вопрос в досудебном порядке. Составьте претензию на имя руководства СК. В заявлении нужно указать, что у вас оформлен полис ОСАГО и он действителен в момент обращения. Страховая компания обязана рассмотреть заявку в течение пяти-семи рабочих дней. Претензию следует составить в двух экземплярах. Если вас не удовлетворит ответ страховщика, то второй документ (обязательно заверенный сотрудником СК) нужно приложить к исковому заявлению, если дело дойдет до суда.

- Дождаться ответа. Если решение страховой компании по вашему вопросу принято отрицательное или ответ просрочен, следует решать вопрос в юридической плоскости. СК обязана предоставить письменный отказ с обоснованием своей позиции. Этот документ впоследствии вы сможете предъявить в суде. Если страховщик не хочет найти компромисс и прийти ко взаимному согласию с клиентом, необходимо сделать следующий шаг.

- Обратиться в суд. К заявлению приложите экземпляр претензии, направленной к страховщику. На документе обязательно должна стоять печать компании, подпись того менеджера, который принял у вас бумагу.

Если ущерб не превышает 50 тысяч рублей, заявление будет рассматривать мировой судья. Если требуется компенсация, которая превышает эту сумму, дело будет рассматривать районный суд. В этом случае нужно уточнить юридический адрес страховой компании, у которой вы купили полис. Это необходимо в связи с тем, что обратиться необходимо будет в районный суд по месту регистрации ответчика (в данном случае – СК). Помимо искового заявления потребуется предоставить ещё и определённый пакет документов.

Какие бумаги потребуются для обращения в суд

Итак, вот какой перечень документов требуется подать в районный суд по месту регистрации ответчика:

- копия полиса и договора со страховщиком;

- письменный отказ страховщика от выплаты компенсации;

- протокол с места аварии (это может быть европротокол или документ, оформленный сотрудниками ГИБДД);

- результат экспертизы с оценкой ущерба в денежном эквиваленте;

- квитанция об оплате государственной пошлины перед обращением в суд;

- подробное описание аварии с указанием причины инцидента и основания отказа страховщика от выплаты компенсации;

- исковое заявление, заполненное по образцу (его вы можете найти в любом отделении суда по месту жительства).

После этого будет запущено разбирательство. Если решение будет в пользу автомобилиста, СК обяжут выплатить страховое покрытие в объеме, который определит суд.

Несколько полезных советов

Приведем несколько полезных советов, которые помогут вам получить наибольшую компенсацию (в том числе и на ремонт автомобиля), решить спорную ситуацию с максимальной выгодой.

- До выплаты компенсации не следует тратить средства на ремонт автомобиля. После ДТП может возникнуть необходимость делать повторную экспертизу, а если её результаты вас не устроят — обращаться в суд. Если вы восстановите автомобиль до этого момента самостоятельно, добиться справедливости будет практически невозможно.

- Если вам выплатили страховое возмещение в полном объёме, но его размер вас не устроил, вы можете подать в суд исковое заявление и потребовать от виновника аварии покрыть разницу между нанесённым ущербом и размером компенсации за счёт собственных средств. При этом важно доказать, что страховое покрытие не соответствует затратам на восстановление авто до того состояния, которое было перед аварией.

- Вы можете отказаться от оценки, которую проводит соответствующий отдел СК, выдавшей полис, и самостоятельно обратиться в независимую экспертизу. Если результаты будут сильно различаться, вы сможете решить вопрос через суд в свою пользу. Провести независимую экспертизу вы можете и параллельно с оценкой страховой компанией. В этом случае у вас будет доказательство реальной величины ущерба и того, какой должна быть компенсация.

- Страховая компания не имеет права требовать от вас подачи заявления на получение выплаты после ДТП в течение суток или двух-трёх дней после аварии. Выполнять такие требования вы не обязаны. По закону срок обращения по ОСАГО составляет пять рабочих дней. В течение этого времени вы можете собрать необходимые документы и подготовить заявление.

- Каждый документ, который вы прикладываете к заявлению в страховую компанию, нужно продублировать. В случае каких-либо противоречий они могут стать доказательством во время судебных разбирательств.

- Если страховщик отказывается от выполнения обязательств и затягивает выплату компенсации в течение 20 дней с момента подачи заявления, требуйте неустойку за каждый просроченный день. Размер такой компенсации может существенно превысить первоначальное значение. Её сумма составит 1% за каждые сутки просрочки, учитывая срок обращения.

- Перед оформлением аварии без привлечения сотрудников ГИБДД убедитесь в том, что полис другого водителя действителен. Это будет легко сделать, если у вас есть доступ к сети интернет. Если вы не можете зайти на сайт РСА и вбить серию и номер чужого полиса, лучше оформить аварию вместе с сотрудниками автоинспекции.

Чтобы избежать проблем при получении страховой выплаты, лучше всего оформить полис у проверенной и надёжной СК, которая дорожит своей репутацией на рынке. Стоимость ОСАГО у такой компании может быть выше. Но при наступлении страхового случая не должно возникнуть проблем с компенсацией.

3.4

Рейтинг статьи 3.4 из 5

Дмитрий Сергеев

разобрался, как оформлять европротокол

Профиль автора

На светофоре в ваш автомобиль въехали сзади.

Повреждений немного: вмятина на бампере, погнут номерной знак и разбит противотуманный фонарь. Второй водитель от своей вины не отказывается. С вызовом полиции на оформление аварии уйдет полдня. Но можно уложиться в час или даже в 15 минут и не ездить потом за справками по инстанциям. Для этого достаточно оформить аварию по европротоколу.

Вкратце: как оформить европротокол

Следуйте такому плану:

- Возите с собой бланк извещения о ДТП. Его бесплатно выдают в любой страховой компании.

- Убедитесь, что авария соответствует требованиям европротокола.

- Заполните и подпишите извещение о ДТП совместно со вторым участником ДТП.

- Подайте документы в страховую, в которой приобретали полис.

В 2023 году извещение о ДТП в любом регионе России можно оформить в электронном виде. Для этого понадобится мобильные приложения и подтвержденные учетные записи на портале госуслуг у всех участников аварии.

Что вы узнаете

- Что такое европротокол и когда он нужен

- Когда можно оформлять

- Где и как можно составить европротокол

- Что делать после аварии

- Как оформить европротокол на бумаге

- Как заполнить оборотную сторону бланка

- Как оформить европротокол через приложение

- Куда подавать документы на выплату

- Размер выплат по европротоколу

- Запомнить

Что такое европротокол и когда он нужен

На самом деле понятия «европейский протокол» или «европротокол» нет ни в одном нормативном акте. Так называют процедуру оформления ДТП без вызова полиции.

Водители на месте самостоятельно заполняют извещение о ДТП и спокойно разъезжаются. Подобную практику давно и успешно применяют за рубежом, отсюда и название. Поскольку оно прижилось, мы и дальше будем использовать его в статье, хотя на самом деле к Европе и европейской части России эта форма не имеет никакого отношения.

Рассылка для автолюбителей и тех, кто подумывает ими стать

Главное о том, сколько стоит владеть машиной, к чему быть готовым и как отстаивать свои права, — в вашей почте дважды в месяц. Бесплатно

Когда можно оформлять

Прежде чем оформлять документы без полиции, убедитесь, что ваша авария соответствует требованиям европротокола:

- В ДТП участвовало не более двух автомобилей.

- Место аварии — Россия. Российский полис ОСАГО за рубежом не работает, там действует Зеленая карта — международный полис страхования автогражданской ответственности.

- Повреждения получили только машины, пострадавших и жертв нет. Иное имущество — личные вещи пассажиров, фонарные столбы и дорожные ограждения — не пострадало.

- Стоимость будущего ремонта автомобиля пострадавшей стороны не превысит 100 000 Р. Лимит страхового возмещения увеличивается до 400 000 Р, если у водителей нет разногласий по поводу вины или обстоятельств ДТП и они сделают фотографии через приложение.

- У обоих водителей есть полис ОСАГО. Если второй участник — иностранный гражданин, то у него должна быть Зеленая карта.

Убедитесь, что авария подходит под все пять пунктов, и приступайте к оформлению документов. Если не соответствует хотя бы один пункт — вызывайте полицию.

Центральный банк РФ обязал страховые компании, работающие по каско, включать в правила страхования пункт об оформлении ДТП без вызова сотрудников полиции. Если ДТП соответствует требованиям европротокола, клиент страховой может заявить убыток по каско или ДСАГО. Ему не придется вызывать полицию. Размер возмещения в таком случае будет в рамках, которые определены в договоре страхования, лимиты выплат по ОСАГО тут не действуют.

Выплачивать возмещение по авариям, оформленным без ГИБДД, обязаны все страховые компании с действующей лицензией на ОСАГО.

Где и как можно составить европротокол

Европротокол можно составить, если ДТП произошло на территории России. Даже если ваша машина стоит на учете в Москве, а въехали в нее во Владивостоке, вы все равно можете им воспользоваться.

Европротокол допустимо заполнять двумя способами:

- на бланке, который водитель получает при оформлении полиса;

- в электронном виде — с помощью приложения.

Бумажный бланк водитель самостоятельно передает в страховую компанию. Выплаты в таком случае ограничены 100 000 Р.

При передаче данных о ДТП с помощью приложения страховая компания получает координаты со спутника и фотографии, которые водитель не может откорректировать. Оформление ДТП через приложение занимает примерно 30 минут. Выплаты ограничены 400 000 Р, если нет разногласий, и 100 000 Р, если они есть.

С точки зрения закона европротоколы, оформленные через приложение и на бумажном бланке, равнозначны.

Что делать после аварии

Действия участников ДТП после аварии прописаны в правилах дорожного движения. Независимо от того, кто виновен в происшествии, сделайте вот что:

- Остановитесь. Если выходите на проезжую часть — соблюдайте меры предосторожности, наденьте светоотражающий жилет.

- Включите аварийную сигнализацию и выставьте знак аварийной остановки.

- Не перемещайте предметы, имеющие отношение к происшествию.

- Выясните, сколько участников было в ДТП и есть ли пострадавшие. Если не было и участвовали только две машины, можно оформлять европротокол без вызова сотрудников ГИБДД. Если в аварию попало больше двух автомобилей либо есть пострадавшие, необходимо вызвать полицию и скорую помощь для пострадавших.

- Примите меры по сохранению следов аварии и организуйте объезд места происшествия. Можете освободить проезжую часть. В этом случае зафиксируйте положение транспортных средств по отношению друг к другу, следы и предметы, относящиеся к происшествию. Допускается использовать средства фото- и видеосъемки, при оформлении ДТП через приложение снимки можно сделать в нем же. При съемке постарайтесь, чтобы в кадр попали не только сами поврежденные автомобили, но и место, где произошла авария: таблички с номерами домов, дорожные знаки, тротуар, разметка. Когда делаете видеозапись, проговаривайте все происходящее. Например, так: «Сегодня, 11 июня 2023 года, на перекрестке улиц Новая и Цветная произошло ДТП — столкновение двух автомобилей: ВАЗ-2109 синего цвета, принадлежащего мне, и Тойоты зеленого цвета». Далее перечислите все повреждения автомобилей.

Если не выполнить эти требования, страховая компания может отказать в выплатах. Иногда возможны более тяжелые последствия: например, оставление места ДТП наказывается лишением прав.

Как оформить европротокол на бумаге

Чтобы оформить аварию по европротоколу на бумаге, водителям нужно заполнить извещение о ДТП. Его выдают страховые компании при покупке полиса ОСАГО. Бланки извещения также можно распечатать минимум в двух экземплярах. Второй пригодится, если бланка не будет у второго участника ДТП. Шаблон можно скачать с официального сайта РСА.

Бланк заполняют шариковой ручкой, поэтому ее полезно держать в салоне автомобиля. Гелевая ручка, фломастер или карандаш не подойдут для заполнения. Надпись гелевой ручкой расплывается от любой капли воды, фломастер оставляет на бумаге слишком жирный след и тоже расплывается от воды, а карандаш легко стереть.

Клиент Тинькофф Страхования может скачать бланк в личном кабинете — уже с данными о его автомобиле и полисе ОСАГО.

Если у вас и у второго водителя не оказалось ни бумажного бланка, ни установленного приложения, одолжите бланк у любого водителя, проезжающего мимо.

Как заполнить лицевую сторону бланка

Вы вместе со вторым водителем должны заполнить один бланк извещения о ДТП.

Сведения о своей машине заносите в левую графу — «Транспортное средство „А“», а второй участник пусть заполняет графу «Транспортное средство „В“».

Остальные графы пронумерованы, заполняют их так:

- «Место ДТП» — город, улица, номер дома, возле которого произошло ДТП. Если вы на трассе и домов рядом нет, укажите километр шоссе и расположенные рядом объекты. Например: «35-й километр трассы Москва — Петушки, в 100 метрах от поворота на Урюпинск».

- «Дата ДТП» — дата и время с точностью до минуты.

- «Свидетели ДТП». С 1 октября 2022 года графу можно не заполнять, в выплате возмещения не откажут. Но если очевидцы есть и готовы оставить свои данные, укажите их в этой графе.

- «Марка, модель ТС» — указывают марку и модель автомобиля или мотоцикла, VIN или номер кузова, госномер. Эти данные переписываются из свидетельства о регистрации ТС.

- «Собственник ТС» — указывают данные собственника, в том числе адрес его регистрации. Паспорт не нужен, все есть в СТС.

- «Водитель ТС» — данные человека, который находился за рулем автомобиля. Паспорт тоже не требуется, вся информация переписывается из водительского удостоверения.

- «Страховщик» — указывают название страховой компании так, как оно написано в полисе, номер полиса, срок окончания его действия.

- «Место первоначального удара» — стрелкой указывают ту часть автомобиля, куда пришелся первоначальный удар. Больше никаких записей в этом пункте не делают.

- «Характер и перечень повреждений» — чем конкретнее формулировки, тем лучше. Например, вместо «Помята боковая дверь» стоит написать: «Передняя левая дверь — вмятина в нижней части размером 50 × 10 см и глубиной 1 см». Площадь повреждений удобно мерить банковской картой: ее стандартный размер — 54 × 86 мм.

- «Замечания» — тут водители определяют, кто виноват, а кто нет. Именно по этому пункту страховые компании ориентируются, кто кому должен возместить ущерб. Водитель, считающий себя виновным, пишет: «Вину признаю, со схемой ДТП согласен». Пострадавший пишет: «В ДТП не виноват». Оба обязательно ставят подписи.

- «Обстоятельства ДТП» — каждый водитель ставит галочки напротив пунктов, которые соответствуют его действиям. В нижней ячейке укажите количество поставленных галочек — так никто не сможет дописать что-нибудь от себя.

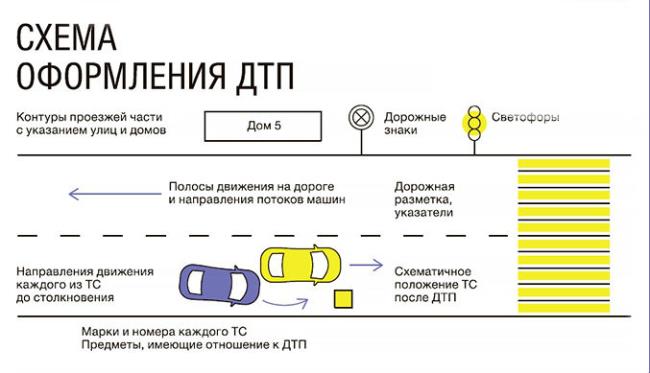

- «Схема ДТП» — сделайте рисунок с указанием улиц и номеров домов, дорожными знаками, дорожной разметкой. Чем больше деталей на схеме, тем сложнее будет оспорить виновность в ДТП.

- «Подписи водителей» — каждый из участников ставит подпись и галочку, имеются ли разногласия по поводу произошедшего. Важно: если одной из подписей не будет, страховщик имеет право отказать в выплате.

Лицевая сторона бланка будет выглядеть одинаково для обоих участников — поэтому на некоторых бланках она заполняется под копирку.

Как заполнить оборотную сторону бланка

Обратную сторону каждый участник заполняет по-своему, она не должна быть одинаковой.

- «Транспортное средство» — тут галочкой нужно указать, к какому именно транспортному средству, «А» или «В», относится все, что будет указано ниже.

- «Обстоятельства ДТП» — каждый водитель описывает ДТП так, как он его видел. Повторяться, указывая время и место, не надо — они уже есть на лицевой стороне бланка. Переживания и эмоции тоже не нужны. Опишите действия — начиная с того, что делали, и заканчивая тем, что получилось. Например: «Ехал по улице, собрался перестроиться, включил указатель поворота, почувствовал удар справа, оказался на обочине. В результате машина повреждена».

- «ТС находилось под управлением» — тут нужно поставить галочку в графе «собственника» или «иного лица, допущенного к управлению».

- «Может ли ТС передвигаться своим ходом» — ставится галочка, если да.

- «Примечания участников ДТП, в том числе разногласия (при наличии)» — тут участники могут указать любые детали, которых нет в предыдущих графах. Например, можно написать, что у участника есть запись происшествия на видеорегистратор, данные о камерах видеонаблюдения, расположенных поблизости, или даже о погодных условиях, которые снижали видимость.

Строки, оставшиеся на оборотной стороне бланка незаполненными, важно перечеркнуть: так в них никто ничего не сможет дописать.

Описывайте аварию так, как считаете нужным, но не экономьте бумагу и пишите подробнее.

Если для вашей версии обстоятельств не хватает места на бланке, приложите лист бумаги и опишите на нем все подробности. Вверху листа сделайте запись «Приложение к извещению о ДТП» и поставьте дату аварии. В самом бланке сделайте отметку: «Подробные обстоятельства ДТП — в приложении».

Как оформить европротокол через приложение

Оформить электронный европротокол — значит передать информацию об аварии, участниках и повреждениях в единую систему обязательного страхования и подать извещение о ДТП в электронном виде. Для этого в 2023 году существуют приложения «Помощник ОСАГО», «ДТП Европротокол» и «Госуслуги Авто». Они работают на всей территории России.

У оформления через приложение есть важное преимущество: пострадавший может рассчитывать на выплату до 400 000 Р без вызова сотрудников ГИБДД. Информация о ДТП, переданная страховщику через приложение, считается некорректируемой.

Также европротокол можно оформить, даже если есть разногласия, но выплатят в таком случае не больше 100 000 Р.

Использовать мобильные приложения можно, если соблюдаются следующие условия:

- У водителей нет разногласий по обстоятельствам ДТП. Или есть, но пострадавший уверен, что ему хватит выплаты в пределах 100 000 Р.

- Владельцы транспортных средств — физические лица.

- Оба водителя — авторизованные пользователи портала госуслуг. Приложение не позволит оформить электронный европротокол, если хотя бы у одного из участников ДТП нет личного кабинета на госуслугах.

Вот что нужно сделать, чтобы зафиксировать аварию через мобильное приложение:

- Установите одно из мобильных приложений. Есть смысл сделать это заранее. Для авторизации подойдет логин и пароль от учетной записи на госуслугах. Достаточно, чтобы любое из этих приложений стояло на смартфоне у одного из водителей, а вот регистрация на госуслугах нужна будет обоим.

- После входа в приложение следуйте пошаговой инструкции, заполните извещение. Приложение автоматически добавит информацию о водителе и транспортном средстве — при условии, что он указал эти данные на госуслугах. Если нет — придется заполнять вручную. Извещение в электронной форме заполняется одно, с одного смартфона.

- Укажите данные второго участника и получите QR-код. Покажите код второму участнику, чтобы тот считал его своим смартфоном.

- Второй водитель получит электронное извещение в личном кабинете на госуслугах и проверит указанные вами данные.

- Укажите адрес ДТП. Координаты приложение определит само.

- Нарисуйте схему ДТП на листе бумаги и сфотографируйте через приложение.

- Сфотографируйте положение обеих машин с четырех сторон, повреждения с нескольких ракурсов и расположение автомобилей друг относительно друга. Фото места аварии сделайте с трех ракурсов, а каждую поврежденную деталь сфотографируйте отдельно. Мобильное приложение подскажет, как фотографировать.

- Если данные в извещении указаны верно и второй участник это подтверждает, нажмите кнопку «Подписать». Второй участник подписывает извещение через свой личный кабинет.

- Дождитесь уведомления об успешной регистрации извещения. Вашему ДТП присвоят номер, его вы в дальнейшем сообщите страховой.

Если бланк извещения о ДТП заполнили и подписали оба водителя, можно разъезжаться.

Даже если у вас есть установленное приложение, не торопитесь выбрасывать бумажные бланки извещения о ДТП и ручку. Может так получиться, что второй участник не зарегистрирован на госуслугах. Или на месте ДТП нет устойчивого интернета. В этом случае без бумажного бланка не обойтись.

Куда подавать документы на выплату

Для выплаты по европротоколу передайте заполненное извещение в страховую компанию, где вы приобретали полис ОСАГО. Обращаться в компанию виновника ДТП не нужно.

Если вы составили электронное извещение, то страховщик самостоятельно заберет его из единой системы обязательного страхования.

Важный совет для тех, кто виноват и оформил ДТП по европротоколу: необходимо сообщить о факте аварии в свою страховую компанию в течение пяти дней. Но если не выполнить это требование, не будет ни штрафа, ни регрессного иска.

Документы на выплату можно будет подать дистанционно. При оформлении ДТП через приложение они автоматически передаются в страховую компанию, а если заполнили бумажный вариант извещения о ДТП, его копию или фотографию можно загрузить через личный кабинет на сайте страховщика либо через его приложение. Оригиналы документов передаются при осмотре машины.

Размер выплат по европротоколу

Выплаты зависят от причиненного ущерба. Максимальные суммы определяет государство. Если в аварии были пострадавшие, каждому из них могут заплатить до 500 000 Р. Но в этом случае ДТП оформляют только через ГИБДД. Максимальная сумма выплат по европротоколу в 2023 году — 400 000 Р.

Страховая компания проведет оценку и в соответствии с ней направит автомобиль на ремонт либо оплатит ущерб. Если сумма ущерба больше 400 тысяч, разницу сможете потребовать с виновника в суде.

Запомнить

- Для небольших аварий с двумя участниками можно не вызывать сотрудников ГИБДД и оформить все самим в рамках европротокола.

- По европротоколу заполняют один документ — извещение о ДТП в бумажном или электронном виде.

- В случае с электронным европротоколом документы сразу отправляются в автоматизированную систему — вместе с фотографиями повреждений и координатами места аварии.

- Документы по европротоколу нужно подавать в страховую компанию, где вы купили полис ОСАГО.