ВОПРОС: Страховая компания при заключении договора обязательного страхования гражданской ответственности владельцев транспортных средств требует от меня предоставить автомобиль для осмотра в другом районе города, с чем я не согласен. Вправе ли страховая компания в связи с моим несогласием отказать в заключении договора?

ОТВЕТ: В соответствии с п.1.5 Правил обязательного страхования гражданской ответственности владельцев транспортных средств (Приложение 1 к Положению Банка России от 19.09.2014 г. №431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств») страховщик не вправе отказать в заключении договора обязательного страхования владельцу транспортного средства, обратившемуся к нему с заявлением о заключении договора обязательного страхования и представившему документы в соответствии с Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Статья 15 Федерального закона от 25.04.2002 г. №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» содержит исчерпывающий перечень документов, необходимых для оформления страхового полиса ОСАГО. При этом наличие таких документов у страхователя не зависит от проведения страховщиком осмотра автомобиля.

Кроме того, согласно п.1.7 Правил при недостижении соглашения относительно места осмотра транспортного средства или в случае составления договора обязательного страхования в виде электронного документа осмотр транспортного средства страховщиком не проводится.

Таким образом, страховая компания не вправе отказать Вам в заключении договора обязательного страхования гражданской ответственности владельцев транспортных средств лишь на том основании, что между Вами и страховщиком не достигнуто соглашение относительно места осмотра транспортного средства.

Система обязательного автострахования в России действует уже 17 лет. За это время она претерпела серьезны изменения, в том числе – в части оформления полиса. Рассмотрим подробнее, какие документы для страховки автомобиля по ОСАГО требуются от автовладельца в 2022 году.

Какие документы нужны для страхования автомобиля?

Требования к заполнению полиса

Какие документы получает страхователь после оформления ОСАГО?

Что необходимо предъявлять инспектору ГИБДД?

Какие документы нужны для страхования автомобиля?

Состав перечня подаваемой в страховую компанию документации определяется с учетом статуса автовладельца. Поэтому имеет смысл привести отдельно документы для ОСАГО, подаваемые гражданами и организациями.

Для физических лиц

Действующий вариант законодательства (прежде всего базовый документ — №40-ФЗ от 25.04.2002) допускает два способа оформления обязательной автостраховки. Первый предусматривает личный визит в офис автостраховщика, при втором документы, необходимые для ОСАГО, подаются посредством интернета.

При посещении офиса

Документы для оформления ОСАГО в офисе автостраховщика включают:

- заявление на получение страховки;

- паспорт автовладельца/страхователя;

- ПТС и регистрационное свидетельство;

- водительские удостоверения лиц, которые будут вписаны в полис;

- диагностическую карту машины.

При онлайн-оформлении

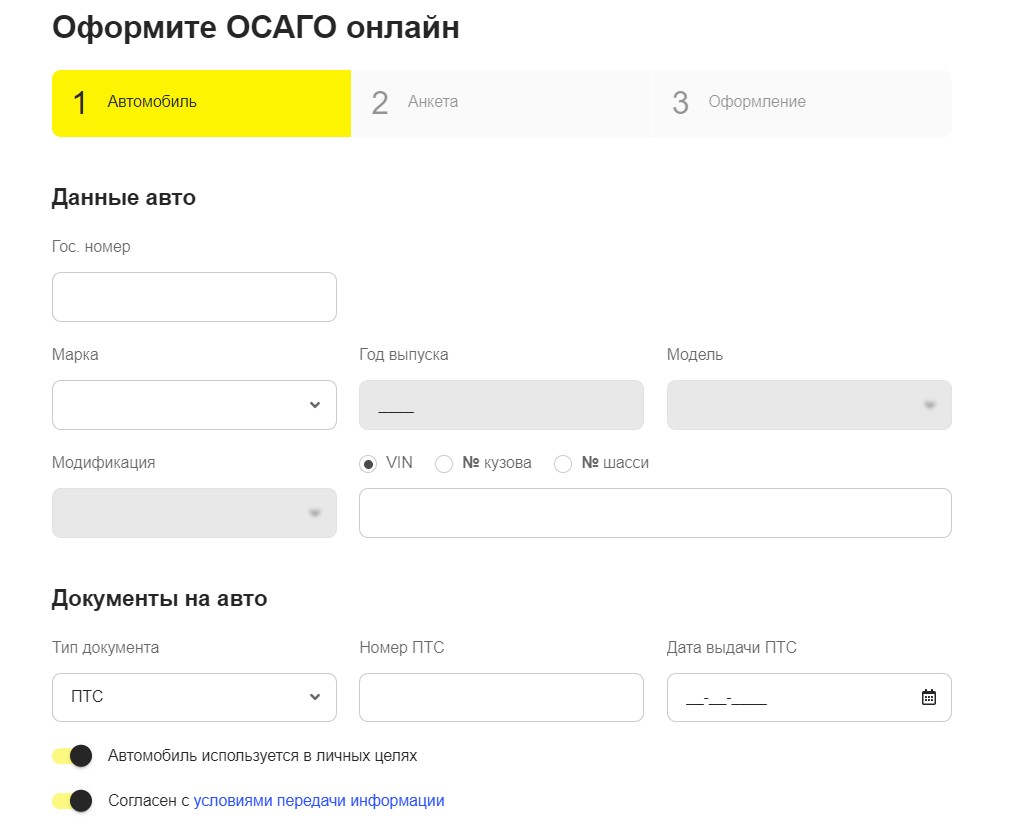

Если для реализации мероприятия используется официальный сайт страховой компании, в соответствующую форму заносятся такие сведения:

- паспортные реквизиты страхователя

- данные о водительских правах всех лиц, планируемых для внесения в полис;

- информация о машине – реквизиты диагностической карты, данные ПТС и СТС.

Для юридических лиц и ИП

Документы для оформления ОСАГО организациями и предпринимателями также включают сведения о транспортном средстве – регистрационное свидетельство и ПТС, а также диагностическую карту. Дополнительно необходимо представить:

- заявление на оформление страховки;

- доверенность на страхователя;

- регистрационные документы предприятия;

- печать юридического лица.

Требования к заполнению полиса

Для оформления полиса используется фирменный бланк установленного образца. В случае обращения в серьезную страховую компанию переживать по поводу оформления документа не стоит.

Правильнее проверить внесение сведений о нем в общефедеральную базу данных РСА.

Для этого имеет смысл воспользоваться размещенным на официальном сайте организации сервисом.

Какие документы получает страхователь после оформления ОСАГО?

Первый и главный документ, который выдается страхователю – полис ОСАГО, распечатанный на фирменном бланке страховой компании. Речь в данном случае идет о некогда традиционном способе оформления, предусматривающем визит в офис автостраховщика.

Но сегодня намного чаще используется альтернативный вариант действий, в соответствии с которым необходимый перечень документов для страховки автомобиля предоставляется в режиме онлайн. В этом случае на электронную почту страхователя направляется электронный полис, который может быть самостоятельно распечатан пользователем на любом принтере. Но делать это совсем необязательно, так как документ уже включен в общефедеральную базу данных, которая используется сотрудниками ГИБДД при проверке.

В качестве дополнительных выдается еще несколько документов:

- подтверждающий факт оплаты страховки ОСАГО;

- бланк извещения о ДТП в двух экземплярах;

- памятка с описанием действий в случае попадания в аварию;

- правила обязательного автострахования.

Что необходимо предъявлять инспектору ГИБДД?

При остановке автомобиля сотрудником ГИБДД от водителя требуется предъявить полис ОСАГО в бумажном или электронном виде. Во втором случае это может быть как распечатка, так и изображение документа на экране мобильного устройства. Дальнейшие действия по проверке инспектор предпринимает самостоятельно.

Ответы на вопросы

Какие документы для страховки автомобиля по ОСАГО требуются от граждан?

Получение полиса обязательного автострахования требует предоставить документы, которые делятся на две группы. В первую входят паспорт страхователя и водительские права лиц, которые нужно внести в страховку, во вторую – документация о машине. Речь идет о ПТС, СТС и диагностической карте.

Что дополнительно предоставляют в страховую компанию организации?

Если страховка ОСАГО оформляется юридическим лицом, дополнительно подается доверенность на страхователя и выписка из ЕГРЮЛ.

Какие способы подачи документов для получения полиса ОСАГО используются сегодня?

Оформление ОСАГО происходить одним из двух способов – при личном посещении одного из офисов автостраховщика или на сайте страховой компании посредством заполнения онлайн-заявки.

Подведем итоги

Актуальное законодательство в сфере обязательного автострахования предусматривает простую и быструю процедуру оформления полиса ОСАГО. Ключевым ее этапом становится подготовка и предоставление пакета необходимых документов. В его состав входят паспорт и права водителя, а также документация на машину (СТС, ПТС и ДК).

Основные правила обязательного страхования автогражданской ответственности, страховой случай и условия расчета стоимости полиса.

Полис ОСАГО страхования подразумевает обязанность владельца автомобиля или другого транспортного средства отвечать за возможное нанесение убытков или ущерба лицам, пострадавшим в ДТП или аварии.

Если в ДТП пострадает имущество, здоровье водителя или пассажира, платить будет не виновник случившегося, а компания-страховщик – таковы условия ОСАГО.

Законодательством определены правила автострахования, на основании которых пострадавшее лицо имеет возможность получить оплату от компании за нанесенный ущерб — например, при ДТП.

Объект ОСАГО — это имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим в случае причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории Российской Федерации. Если виновник ДТП не имеет действующего полиса, согласно правилам, возмещать ущерб ему придется из своего кармана.

Правилами обязательного страхования определяются:

- срок оформления договора,

- государственные тарифы,

- коэффициенты и ставки, применяемые для страхования автомобиля, условия их расчета,

- возможные риски,

- порядок действий — оформление протокола, вызов спецслужб, обращение в компанию, возмещение ущерба,

- страхование, применяемое при использовании автомобиля на территории других стран,

- работа организаций, осуществляющих страхование.

Условия страхования ОСАГО

Полис, выданный при оформлении, является документом, гарантирующим, что в случае ДТП пострадавшему компенсируют ущерб.

Размер суммы выплаты составляет:

- до 500 000 рублей за причинение вреда жизни и здоровью — каждому потерпевшему,

- до 400 000 рублей за поврежденное имущество — каждому пострадавшему.

Срок, на который заключается договор о страховании, в большинстве случаев составляет 12 месяцев. Но он может изменяться с учетом ситуации. Например, если автомобиль зарегистрирован в другой стране и им временно пользуются на территории России, оформляется транзитный полис на срок от 5 дней.

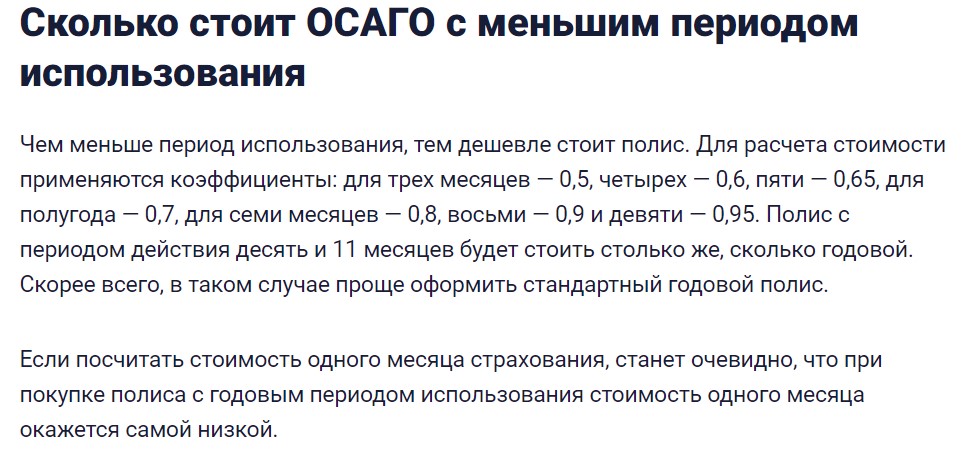

Правила страхования также определяют: если автовладелец планирует пользоваться транспортом не целый год, то ему необходимо указать период использования — и оформить полис по сниженному тарифу — не менее, чем на 6 месяцев.

Также на время транзита авто к месту постоянной регистрации владельца необходимо воспользоваться специальным полисом — сроком на 20 дней.

Согласно правилам обязательного страхования, есть два варианта оформления полиса:

- с ограничением количества лиц, допущенных к управлению авто,

- без ограничения.

В первом случае управлять автомобилем (разумеется, при наличии водительского удостоверения), имеют право только занесенные в полис граждане. Во втором случае транспортным средством может управлять любой человек с водительским удостоверением. Данный вид страхования часто используют компании, предоставляющие автомобили в аренду или таксопарки.

Возникновение страхового случая

Если таковой случается, страховая компания берет на себя возмещение ущерба, причиненного автовладельцем пострадавшему — в соответствии с оценкой причиненного ущерба. Сумма выплаты лимитирована — она указывается в договоре.

Компания, выдавшая полис, тщательно разбирается в каждом, предусмотренном договором, страховом случае. По закону они имеют право и отказать в возмещении — например, если потерпевший признает себя виновным в ДТП. Или если сумма возмещения причиненного ущерба несоразмерно завышена.

Правило расчета премии и порядок выплаты

Премия по ОСАГО — обязанность выплаты оговоренной в договоре суммы (оплата за страховку, внесенная страхователем). Ее можно внести единовременно, либо двумя частями, оформляя полис на полгода, каждый раз продлевая договор. В этом случае итоговая сумма получится на порядок выше.

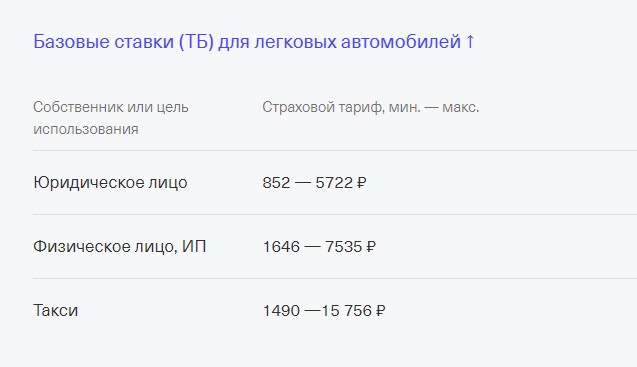

Согласно Закону об ОСАГО, тарификация страхования состоит из двух факторов, влияющих на итоговую сумму взноса — базовых ставок и коэффициентов. В соответствии с правилами, базовые ставки рассчитываются с учетом технических характеристик транспорта, цели его использования и особенностей конструкции.

Коэффициенты учитывают:

- территории, на которой используется транспортное средство — она определяется по месту постоянной регистрации автовладельца,

- историю владельца автотранспортного средства — учитываются произведенные ранее выплаты по тому или иному случаю,

- возраст и водительский стаж — тех, кого вносят в полис,

- особенности эксплуатации автомобиля в разные сезоны.

Дополнительные коэффициенты имеют место, если:

- владелец авто предоставил недостоверную информацию о ДТП, что повлияло на размер выплаты,

- автовладелец осознанно способствовал возникновению ДТП — чтобы получить возмещение ущерба,

- к автовладельцу можно предъявить регрессивное требование — запрос о компенсации затрат после выплаты материального возмещения потерпевшему.

Ситуации, когда можно предъявить требования регресса:

- доказано намеренное совершения ДТП виновником,

- виновник произошедшего дорожно-транспортного происшествия или аварии управлял авто в состоянии опьянения — алкогольного или наркотического,

- на момент аварии виновный не имел права управлять авто,

- устроивший ДТП скрылся с места аварии,

- в момент совершения ДТП срок действия договора завершился,

- виновник аварии не известил компанию о произошедшем,

- при заключении договора автовладелец умышленно скрыл какую-то информацию.

К слову, если компания на доказательства случая регресса затратила определенные усилия и средства, то по правилам это также может быть внесено в сумму обратных требований.

Срок действия договора ОСАГО

Максимальный срок действия договора по ОСАГО фиксирован — один год, но может быть и меньше. Например, при:

- транспортировке автомобиля к месту постоянной регистрации владельца,

- использование авто, зарегистрированного вне территории РФ,

- непостоянной и/или сезонной эксплуатации машины.

При транзите автомобиля от места приобретения к месту постоянной регистрации, автовладелец обязан оформить временный полис сроком до 20 дней – таковы правила. Владелец имеет право оформить соответствующий документ и при покупке – но только при условии, что компания имеет право работать на территории его региона.

В случае, если в Россию нужно транспортировать авто, зарегистрированное в другой стране (например, при туристической поездке на автомобиле), владелец обязан заключить соответствующий договор ОСАГО. По правилам и в соответствии с законодательством, соглашение заключается на срок от 5 дней. Если время пребывания на территории Российской Федерации увеличивается, можно продлить договор.

Следует учитывать, что годовое оформление полиса дешевле, чем по месяцам. Стоимость такого полиса остается неизменной на протяжении всего срока действия договора. При оформлении полиса по месяцам сумма может индексироваться. Если тарифы вырастут, при следующем продлении оплата увеличится.

Порядок продления и досрочного погашения – правила ОСАГО

При истечении срока автовладелец имеет право продлить договор на сходных условиях — при пересчете тарифа и изменении данных, обусловленных коэффициентами начисления. При необходимости автовладелец может отказаться от продления договора и воспользоваться услугами другой компании.

Досрочное прекращение действия полиса возможно по ряду причин. В зависимости от ситуации, компания может возместить средства за неиспользованные месяцы договора.

Это может быть:

- смерть автовладельца или лица, вписанного в полис,

- ликвидация компании,

- утрата (гибель) транспортного средства,

- отзыв лицензии компании,

- смена владельца авто,

- другие случаи, предусмотренные законодательством РФ.

Нововведения ОСАГО в 2023 году

В 2022 году условия ОСАГО несколько изменились — нововведения касаются тарифной политики и начисления коэффициентов, а также прохождения техосмотра.

Как рассчитываются коэффициенты? Правила по ОСАГО определяют, что базовые тарифы и методику расчета устанавливает Центробанк. Эта финансовая организация определяет максимум и минимум выплат по тому или иному случаю.

В 2022 году тарифный коридор (границы минимального и максимального значения базовой ставки) расширился на 10%.

С апреля 2019 года начал действовать КБМ (коэффициент бонус-малус). Данный коэффициент учитывает нарушения автовладельца и возникновение соответствующих ситуаций по его вине.

Данный коэффициент ОСАГО считают следующим образом. Берутся за основу данные прошлых лет.

Если водитель виновен виновен в трех и более ДТП в течение одного года, то с апреля 2022 года тариф будет умножаться на 3,92. Зато КБМ за десять лет езды без ДТП снизится до 0,46.

Новичок, у которого нет истории КБМ, теперь будет получать первый коэффициент 1,17 вместо 1.

То есть, если вы аккуратный и дисциплинированный водитель и по вашей вине никогда не случалось аварии, вы сэкономите на полисе еще больше, чем раньше. Все справедливо.

С 2022 года водители могут оформлять полис ОСАГО без необходимости прохождения техосмотра.

А вот новые тарифы и условия ОСАГО, вступившие в силу в 2022 году

| Минимальный тариф | Максимальный тариф | |

| Мотоциклы и мопеды | 438 рублей | 2 013 рублей |

| Легковые авто для юрлиц | 1 152 рублей | 4 541 рублей |

| Легковые авто для физ лиц и ИП | 2 224 рублей | 5 980 рублей |

| Легковые авто – такси | 2 014 рублей | 12 505 рублей |

| Грузовики (до 16 т) | 1 572 рублей | 7 884 рублей |

| Автобусы (до 16 мест) | 1 494 рублей | 5 415 рублей |

| Автобусы (более 16 мест) | 1 867 рублей | 6 767 рублей |

К слову, компании по-прежнему сохранили за собой право назначать базовую ставку самостоятельно — в пределах определенных законом границ.

Максимальное повышение цен распространяется на водителей, использующих транспортное средство в качестве такси.

Кроме того, в 2022 году увеличился тарифный план ОСАГО для полиса, оформленного без ограничений. В случае допуска к вождению автомобиля неограниченному числу лиц, компания испытывает повышенные риски возникновения предусмотренной договором ситуации. Теперь ограничивающий коэффициент для физических лиц равен 2,32.

С 2019 года на стоимость полиса ОСАГО влияет возраст и водительский стаж автовладельца: чем старше и опытнее водитель, тем дешевле будет для него полис.

И еще один момент. Стоимость полиса ОСАГО также зависит от региона и мощности двигателя авто. Чем больше лошадиных сил, тем полис дороже.

Дополнительно на стоимость ОСАГО влияет, насколько часто используется автомобиль. Бывает, автовладелец вспоминает, что у него есть машина, только летом — если его работа предполагает долгие отлучки (вахтовый метод или длительные командировки). В таких случаях автовладелец обязан уведомлять о сроках эксплуатации своего автомобиля, указав время использования.

Договор в таком случаев составят с учетом этих временных рамок. Минимальный срок использования полиса ОСАГО — 6 месяцев.

На частоту использования транспорта напрямую влияют и особенности климата того или иного региона. Например, коэффициент для москвичей – 1,8. В столице автомобилем пользуются часто. Для жителей Омска – 1,48. Для жителей Чукотки – 0,76.

Чтобы узнать ваш коэффициент, обратите внимание на строку «Расчет размера страховой премии» в полисе.

К каким изменениям ОСАГО готовятся

Для того чтобы обеспечить безопасность на дорогах, а также максимально приблизиться к передовым европейским стандартам, в настоящее время на рассмотрении находятся несколько законопроектов об улучшении работы данной системы. А именно:

- переход на электронное страхование,

- фиксация нарушений устройствами видеонаблюдения,

- повышение штрафов за отсутствие полиса.

Переход на электронный полис

Для российских компаний стало доступно использование СМЭВ (системы межведомственного электронного взаимодействия) — в связи с этим упростилось использование е-ПТС.

Преимущества электронного паспорта — возможность хранить больше информации. В е-ПТС содержится полные данные о всех владельцах конкретного автомобиля, сведения о дорожно-транспортных происшествиях, проведенном техобслуживании, о сроках и полисах КАСКО и ОСАГО, прописаны правила их использования.

Обязательное страхование — как контролировать

В ряде регионов РФ установлены специальные фиксирующие приборы (на основе видеокамер), которые анализируют информацию и выявляют автомобили, чьи владельцы решили сэкономить.

Повышение штрафов за отсутствие полиса

В 2022 действуют следующие штрафы:

- при наличии полиса страхование выполнено с нарушениями — 500 рублей,

- отсутствие полиса — 800 рублей;

- езда с поддельным полисом — до 80 тыс. рублей.

При каждом повторном правонарушении штрафные санкции будут увеличиваться.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

ОСАГО: особенности и требования

Каждый россиянин, который решит приобрести для своего пользования автомобиль, столкнется с необходимостью приобретения страхового полиса. И это действительно является его обязанностью, которая прописана в Федеральном законе от ОСАГО № 40-ФЗ.

-

ОСАГО: особенности и требования

-

Как рассчитывается полис ОСАГО

-

На какой минимальный срок можно оформить ОСАГО

-

За какое время нужно приобрести ОСАГО

Каждый водитель в нашей стране должен иметь при себе водительские права, а также полис ОСАГО. Этот документ подтверждает, что владелец застраховал свою гражданскую ответственность. В том случае, если автовладелец попадает в аварию по своей вине, он сможет компенсировать ущерб, нанесенный имуществу, здоровью или жизни пострадавшей стороны.

Можно ли не оформлять страховой полис? Да, если вы готовы столкнуться с определенными отрицательного последствиями своего решения. Ведь при эксплуатации авто без полиса, водитель будет попадать под действие КоАП РФ.

Чем автовладельцу грозит отсутствие полиса ОСАГО:

- Невозможность поставить свой автомобиль на учет в органах ГИБДД;

- В случае попадания в аварию, автовладелец будет выплачивать потерпевшей стороне компенсацию ущерба из своего кармана;

- Если автовладельца остановят для проверки документов, и у него не будет полиса ОСАГО, то придется заплатить штраф за административное правонарушение. Он небольшой – от 500 до 800 рублей, но платить придется каждый раз, когда вас остановят.

Учитывая, что запчасти на автомобиль сейчас сильно подорожали, иметь обязательный страховой полис намного выгоднее, нежели расплачиваться с пострадавшей стороной из своего кармана, и дополнительно чинить собственное авто самостоятельно. В дополнение к обязательному полису ОСАГО можно также приобрести полис КАСКО – он также относится к автомобильному страхованию, и позволяет получить денежное возмещение даже в том случае, если автовладелец является виновником аварии.

Где купить КАСКО с максимальной выгодой, мы подробно рассказываем в этой статье. А вот если вы наоборот, хотите сэкономить свой бюджет, и приобрести только обязательный полис по минимальной цене, то здесь нужно рассмотреть программы от разных страховых компаний (везде цены совершенно разные), а также попробовать сократить срок действия страховки, ведь от него напрямую зависит стоимость ОСАГО.

Как рассчитывается полис ОСАГО

Для расчета стоимости полиса ОСАГО Центральный банк России устанавливает базовый тариф в рамках «тарифного коридора». То есть регулятор утверждает нижние и верхние границы размера базовых ставок, значение которой устанавливается для каждого типа и категории автомобильного транспорта.

Страховщики обязаны применять в расчетах стоимости этот базовый тариф, который утвердил Центробанк, и публиковать эти данные на своих официальных сайтах. Вместе с тем, страховые компании могут самостоятельно корректировать базовые тарифы согласно своей внутренней политике, т.е. устанавливать дополнительные факторы для определения значения базового тарифа, не противоречащие законодательству.

Что влияет на финальную стоимость полиса:

- Количество водителей, есть ли ограничения списка (КО).

- Возраст и стаж вождения каждого водителя из договора (КВС).

- Безаварийный стаж в предыдущих периодах. По-другому его называют коэффициент бонус-малус (КБМ), он формируется в АИС РСА. Он будет указывать на наличие или отсутствие страховых возмещений в предыдущие сроки страхования.

- Технические параметры автомобиля, например: период использования автомобиля (КС), мощность двигателя в л.с. (КМ).

- Регион регистрации авто (территория использования авто).

- Условия управления автомобилем.

По действующим правилам, для транспортных средств категорий B и BE стоимость ОСАГО рассчитывается по формуле: стоимость полиса = ТБ × КТ × КБМ × КВС × КО × КМ × КС. Значения этих коэффициентов определяются законом от ОСАГО и указаниями регулятора.

Чтобы сделать правильные предварительные расчеты, нужно знать расшифровку этих коэффициентов:

- ТБ – это тариф базовый. Он зависит от типа собственника, а также назначения вашего транспортного средства. Минимальные максимальные размеры базового тарифа назначает Центробанк, а страховщик уже в пределах этого «коридора» устанавливает свои значения.

- КТ – это коэффициент территории, на которой преимущественно используется транспортное средство. Здесь учитывается интенсивность движения в регионе, который определяется автоматически по адресу регистрации автовладельца. Изучить тариф можно здесь.

- КБМ – это коэффициент бонус-малус. Так называемая «скидка автовладельца», которую он может получить на основании истории страхования по ДТП. Если у него высокий показатель безаварийного вождения, то стоимость полиса будет значительно ниже. Узнать свой КБМ можно на сайте РСА.

- КВС – это коэффициент, отвечающий за возраст и стаж водителя. Стаж рассчитывается по специальной таблице по дате получения водительского удостоверения.

- КО – этот коэффициент указывает количество лиц, которые допущены к управлению авто. Если есть ограничение по количеству, то коэффициент будет равен 1, а если полис без ограничений, то для физических лиц КО будет равно 2,32, а для юрлиц КО будет равен 1,97.

- КМ – коэффициент мощности двигателя транспортного средства.

- КС – коэффициент сезонности, который учитывается в том случае, если автовладелец пользуется машиной не год, а только в определенные периоды.

- КП – коэффициент срока действия договора ОСАГО.

По договору страхования всегда указывается срок действия полиса ОСАГО в годах, т.е. действует он всегда ровно год. Но при этом автовладелец может выбрать период использования авто, и указать его в отдельной строчке, расположенной ниже.

Как можно сэкономить? Для этого можно и нужно водить аккуратно, выбирать авто с небольшой мощностью двигателя, оформлять сезонную страховку, а самое главное — выбрать страховщика с наиболее бюджетными расценками.

На какой минимальный срок можно оформить ОСАГО

Мы выяснили, что на стоимость авто влияет множество факторов, и если на технические параметры авто или безаварийность в прошлых периодах повлиять нельзя, то единственное, что может сделать автовладелец – это выбрать срок действия страховки. Логично предположить, что если страховка оформляется на несколько месяцев, то она будет стоить дешевле, чем годовая.

Минимальный срок для страхования машины будет рассчитываться по-разному, в зависимости от категории автомобиля:

- Если транспорт приобретается для передвижения исключительно в пределах России, то водитель такого авто может приобрести полис с минимальным сроком действия от 3 месяцев.

- Если автомобиль был зарегистрирован в другой стране, и его владелец прибыл на территорию РФ временно (на срок до 2 недель), то он может приобрести полис на срок от 5 до 15 дней.

- Если транспортное средство следует из другой страны к месту постоянной регистрации через Россию, то есть транзитом, то они приобретают страховку на единый срок в 20 дней.

Когда именно нужно приобрести полис? Желательно это сделать в ближайшее время после покупки автомобиля. Ведь сразу после этого его нужно поставить на учет в ГИБДД – без регистрации передвигаться на машине запрещено. А без полиса на учет авто не поставить.

Минимальный срок страховки ОСАГО для постановки транспортного средства на учет составляет 10 дней. Отсчет начинается уже с даты подписания договора купли-продажи, либо фактического получения авто, если оно было заказано. В течение этого срока автовладелец должен заключить договор со страховщиком.

Что нужно для оформления:

- Паспорт владельца автомобиля;

- Водительское удостоверение;

- Свидетельство о регистрации транспортного средства;

- Номер диагностической карты или талона техосмотра;

- Банковская карта любого банка, если оформляете полис онлайн.

Лучше всего заранее сравнить предложения от нескольких компаний, посчитать стоимость полиса на 1, 3 месяца, 6 месяцев и год, и сравнить, что для вас будет более выгодно. Для предварительных расчетов удобно пользоваться онлайн-калькуляторами, они есть на сайте каждого крупного страховщика — в Тинькофф страхование, Альфа-Страхование, СберСтрахование и т.д. Нужно будет указать госномер машины, указать данные о водителе и автомобиле, после чего можно будет узнать примерные тарифы.

За какое время нужно приобрести ОСАГО

Оформление полиса заранее может понадобиться в разных случаях. Например, если автовладелец на своем автомобиле планирует надолго уехать за границу, что в нынешней ситуации весьма распространено, или он хочет заранее оплатить все обязательные платежи с крупной премии, пока у него есть такая возможность.

В действующем законе ФЗ №40 «Об ОСАГО», а также в правилах страхования Центрального Банка России нет регламента по срокам оформления. Т.е. нет строгих ограничений относительно того, когда автовладелец должен получить полис ОСАГО до окончания действия текущего полиса.

По закону автовладелец может: приобрести новую страховку за 1 день до окончания старого полиса, за несколько дней, неделю, месяц или даже несколько. Но это только в теории. По факту же, если вы обратитесь в страховую компанию, и решите заказать полис с датой начала действия более чем 2-3 недели от текущей даты, то, скорее всего, вы получите отказ.

Обусловлено это разными причинами, в частности:

- ожиданием повышения тарифов;

- нежеланием терять возможную прибыль в скором периоде;

- повышением риска аварий при длительных зарубежных поездках и т.д.

При этом можно потребовать у страховой бланк для заполнения объявления, и сотрудник будет обязан принять его, но здесь одна неувязка: согласно статье 445 ГК РФ страховщик имеет право рассматривать заявление месяц, и еще месяц он получит по протоколу разногласий. Соответственно, рассмотрение заявки может быть искусственно затянуто, и на целых два месяца автовладелец останется без страховки.

Что делать в этом случае? Есть два варианта:

- Подождать более близкого срока к дате окончания действующей страховки. Как правило, если обратиться за 7-10 дней, то вероятность отказа будет минимальная.

- Обратитесь за 2 месяца до окончания текущей страховки с письменным заявлением к страховщику. Идеально, если на вашем заявлении поставят пометку о вручении, чтобы документ случайно не потерялся.

Есть и третий вариант: оформить еще один полис ОСАГО, ведь нигде в законодательстве не сказано о том, что автовладелец как-то ограничен числом страховок. Значит, в любое удобное вам время можно оформить еще один полис, и при необходимости (при наступлении страхового случая), воспользоваться именно тем, который имеет нужный вам срок действия.

Что делать, если вы решили продать автомобиль, но по нему еще действует страховка? В этом случае нужно обратиться в страховую компанию, в которой приобретался полис, и оформить заявление для возврата суммы за неиспользованный период.

Частые вопросы

На какой минимальный срок можно купить полис ОСАГО?

Согласно ст.16, п. 1 № 40 ФЗ минимальный срок составляет 3 месяца. Исключением является транзитная страховка на период транспортировки машины к месту регистрации, она может действовать не более 20 дней.

Выгодно ли брать ОСАГО на месяц-два?

Чаще всего нет, по краткосрочным полисам цены завышают, и часто бывает так, что страховка на 3-6 месяцев будет ненамного дороже годового полиса.

Почему у разных страховых компаний стоимость полиса разнится?

Все дело в том, что каждый страховщик использует разные коэффициенты вдобавок к базовому тарифу от ЦБ РФ, поэтому разница может доходить до 10-15%. Поэтому обязательно пользуйтесь онлайн-калькуляторами на сайтах страховщиков, чтобы выбрать самое выгодное предложение.

Можно ли оформить КАСКО онлайн?

Да, это будет даже выгоднее, потому как сотрудники страховой компании не смогут навязать вам ненужные платные услуги. Е-ОСАГО ничем не отличается от бумажного, через несколько дней после оформления полис появится в базе данных РСА.

Как получить КАСКО при оформлении полиса через Интернет?

Е-полис будет отправлен после оплаты на почту, которую автовладелец указал при регистрации. Его можно распечатать, либо хранить в электронном виде.

Комментарии: 0

ОСАГО

Заключение договора ОСАГО

1

Какие документы необходимы для заключения договора ОСАГО?

Обновлено: 09.12.2021

Для заключения договора ОСАГО владелец транспортного средства (ТС) представляет страховщику следующие документы:

- заявление о заключении договора ОСАГО;

- паспорт или иной удостоверяющий личность документ (если владельцем ТС является физическое лицо);

- свидетельство о постановке на учет в налоговом органе (если владелец ТС — юридическое лицо);

- регистрационный документ, выданный органом, проводящим государственную регистрацию ТС (свидетельство о государственной регистрации ТС или свидетельство о регистрации машины), либо паспорт ТС или паспорт самоходной машины и других видов техники при заключении договора обязательного страхования до государственной регистрации ТС;

- водительское удостоверение или удостоверение тракториста-машиниста (тракториста), временное удостоверение на право управления самоходными машинами либо копия одного из указанных документов в отношении всех лиц, допущенных к управлению ТС (в случае, если договор обязательного страхования заключается с условием, что к управлению ТС допущены только определенные лица);

- документ, подтверждающий право собственности на ТС (в случае если договор обязательного страхования заключается в отношении незарегистрированного ТС), либо документ, подтверждающий право владения ТС (в случае если договор обязательного страхования заключается в отношении арендованного ТС).

2

Как рассчитывается страховая премия по договору ОСАГО?

Обновлено: 16.12.2019

С 01.04.2019 страховая премия рассчитывается на основании базовых тарифов и коэффициентов страховых тарифов, установленных Указанием Банка России от 04.12.2018 № 5000-У «О предельных размерах базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях), коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по договору обязательного страхования гражданской ответственности владельцев транспортных средств». Указанные базовые ставки и коэффициенты страховых тарифов обязательны для применения страховыми организациями.

3

Где получить сведения о страховании (был убыток или нет) и в какой срок?

Обновлено: 16.12.2019

Страховая организация, в которой Вы были застрахованы, по договору ОСАГО предоставляет Вам бесплатно в пятидневный срок сведения о страховании после того, как Вы в письменной форме обратитесь к ней с таким требованием (п. 1.17 Правил обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденных Положением Банка России от 19.09.2014 № 431-П).

4

Сколько времени рассматривается заявление о заключении договора ОСАГО, направленное почтой?

Обновлено: 24.12.2021

Законом не предусмотрено рассмотрение заявления о заключении договора ОСАГО, поступившего по почте.

В случае если владелец транспортного средства лично представил заявление о заключении договора ОСАГО и все необходимые документы либо заполнил электронную форму с использованием официального сайта страховщика, а также оплатил страховую премию, страховщик должен заключить с ним договор ОСАГО в тот же день при отсутствии законных оснований для отказа в заключении.

Подробности можно прочесть в информационном письме Банка России.

6

Может ли страховая компания отказать в заключении договора ОСАГО?

Обновлено: 24.12.2021

По закону страховая организация не имеет права отказывать владельцу транспортного средства (ТС) в заключении договора ОСАГО. После того как владелец ТС лично представил заявление о заключении договора ОСАГО и все необходимые документы либо заполнил электронную форму с использованием официального сайта страховщика, а также оплатил страховую премию, страховщик должен заключить с ним договор в тот же день.

В случае если владелец ТС при обращении представил ненадлежащим образом оформленное заявление о заключении договора ОСАГО и/или неполный комплект документов, страховщик в день обращения сообщает ему об ошибках в оформлении заявления и/или о том, каких документов не хватает.

Если страховая организация отказывает в заключении договора ОСАГО (либо уклоняется), вы можете обратиться в Банк России через интернет-приемную регулятора либо направить письменное обращение на адрес: 107016, г. Москва, ул. Неглинная, д. 12, приложив документы, содержащие доказательства отказа. Отказ в заключении договора может быть зафиксирован не запрещенными законом способами (в том числе с помощью фото-, аудио- или видеоустройств, показания свидетелей), позволяющими сделать вывод о факте правонарушения (включая информацию о том, где, когда, при каких обстоятельствах и с какой целью производилась запись; электронную дату фиксации нарушения).

7

Как проверить подлинность полиса ОСАГО?

Обновлено: 24.12.2021

Проверить подлинность страхового полиса или соответствие данных в нем информации в базе АИС ОСАГО можно на сайте Российского союза автостраховщиков (РСА).

Если сведения о страховом полисе в АИС ОСАГО не найдены или информация в базе не совпадает с данными, которые вы ввели, следует обратиться в РСА, чтобы уточнить, в какую страховую компанию направлен бланк полиса с номером, совпадающим с номером вашего бланка, а затем обратиться к этому страховщику.

В случае если страховая компания сообщит о том, что страховой полис выдан другому лицу, а не вам, необходимо обратиться в правоохранительные органы с заявлением о преступлении.

Кроме того, после заключения договора вы можете позвонить в страховую организацию для того, чтобы убедиться, что данные вашего полиса внесены в базу АИС ОСАГО.

8

Обнуляется ли стаж у автовладельца — жителя полуострова Крым (или г. Севастополя), который имеет украинские права?

Обновлено: 24.12.2021

Если Крым (или Севастополь) является территорией преимущественного использования автомобиля и у автовладельца ‒ жителя полуострова украинские права, то его стаж не обнуляется, как в случае всех остальных иностранных водительских удостоверений, а засчитывается с момента их выдачи.

Если страховщик при заключении договора ОСАГО не учитывает ваш стаж, для проведения детальной проверки рекомендуем направить обращение в Банк России через интернет-приемную либо в письменной форме по адресу: 107016, г. Москва, ул. Неглинная, д. 12, указав сведения о страховой организации, о договоре страхования (номер, дата, место заключения) и приложив необходимые документы.

9

Нужно ли оформлять страховой полис на прицеп?

Обновлено: 09.12.2021

Обязанность страховать гражданскую ответственность не распространяется на владельцев прицепов к легковым автомобилям и ряда других транспортных средств (п. 3 ст. 4 Закона об ОСАГО).

Страхование гражданской ответственности владельцев прицепов к иным транспортным средствам обязательно. В этих случаях заключается договор ОСАГО, предусматривающий возможность управления транспортным средством с прицепом к нему, информация о чем вносится в полис (п. 7 ст. 4 Закона об ОСАГО).

10

На основании какого законодательного документа страховые компании отказывают в оформлении полиса ОСАГО с ограничением лиц, допущенных к управлению транспортным средством, на автомобиль, зарегистрированный в иностранном государстве?

Обновлено: 24.12.2021

Закон не устанавливает ограничений на страхование машин, зарегистрированных в иностранном государстве.

Страховщик не имеет права отказывать в заключении договора ОСАГО владельцу транспортного средства (ТС), обратившемуся к нему с заявлением о заключении договора и представившему полный комплект документов, установленный Законом об ОСАГО.

Если страховая организация отказывает либо уклоняется от заключения договора ОСАГО, вы вправе обратиться в Банк России через интернет-приемную либо в письменном виде по адресу: 107016, г. Москва, ул. Неглинная, д. 12, приложив документы, доказывающие отказ страховщика в заключении договора. Отказ может быть зафиксирован не запрещенными законом способами (в том числе с помощью фото-, аудио- или видеоустройств, показания свидетелей), позволяющими сделать вывод о факте правонарушения (включая информацию о том, где, когда, при каких обстоятельствах и с какой целью производилась запись, электронную дату фиксации нарушения).

Также информируем, что договор ОСАГО может быть составлен в виде электронного документа. В этом случае владелец ТС направляет страховщику заявление о заключении электронного договора ОСАГО, заполнив форму в «личном кабинете страхователя ОСАГО» на официальном сайте страховщика.

11

При оформлении электронного полиса ОСАГО на сайтах страховых организаций происходит ограничение по внесению сведений об иностранном национальном водительском удостоверении. Как быть в данной ситуации?

Обновлено: 24.12.2021

Страховщики обязаны обеспечить возможность заключения электронного договора ОСАГО с каждым владельцем транспортного средства (ТС), обратившимся к нему с заявлением о заключении такого договора и необходимыми документами. Форма заявления о заключении договора ОСАГО не содержит ограничений на возможность указания в заявлении на заключение договора сведений об иностранном водительском удостоверении.

Кроме того, российское страховое законодательство не предусматривает право страховой организации при заполнении заявления о заключении договора ОСАГО ограничивать возможность внесения информации об иностранном водительском удостоверении лица, допущенного к управлению ТС.

В случае если страховщик не обеспечил заключение договора ОСАГО в виде электронного документа, вы вправе обратиться с жалобой в Банк России через интернет-приемную либо в письменной форме по адресу: 107016, г. Москва, ул. Неглинная, д. 12, приложив файлы с доказательствами того, что страховая организация не обеспечила возможность заключения договора ОСАГО в виде электронного документа, скриншот или видеозапись даты и времени вашей попытки заключить договор ОСАГО.

Покупка полиса ОСАГО в офисе и в электронном виде

12

Как оформить электронный договор ОСАГО?

Обновлено: 24.12.2021

Для того чтобы заключить электронный договор ОСАГО, владелец транспортного средства (ТС) должен направить страховщику заявление о заключении договора в электронной форме, заполнив его на официальном сайте страховой организации. Заявление содержит сведения, предусмотренные Законом об ОСАГО.

Заключение электронного договора ОСАГО возможно также в тех случаях, когда сведений о владельце ТС нет в АИС ОСАГО. Для этого владелец ТС должен одновременно с подачей заявления о заключении договора направить страховщику электронные копии документов, представляемых при заключении договора ОСАГО на бумажном носителе, в одном из графических форматов: pdf, jpg, jpeg, bmp, png, tif, gif. В случае если страховщик не обеспечил возможность заключения электронного договора с помощью своего сайта, рекомендуем зафиксировать этот факт, сделав снимок с экрана мобильного устройства либо персонального компьютера (скриншот). На снимке важно зафиксировать не только факт отсутствия возможности заключить договор, но и время и, по возможности, дату предпринятой попытки заключить договор ОСАГО. Поскольку скриншот является доказательством того, что страховщик не обеспечил возможность заключения электронного договора ОСАГО, рекомендуем одновременно с жалобой на действия страховой организации направить его в Банк России через интернет-приемную регулятора либо в письменной форме по адресу: 107016, г. Москва, ул. Неглинная, д. 12.

13

Кто может заключить договор ОСАГО в виде электронного документа?

Обновлено: 16.12.2019

Автовладельцы (физические и юридические лица) могут заключить договор ОСАГО в виде электронного документа. С 01.01.2017 все страховые организации, предоставляющие услугу по заключению договоров ОСАГО, обязаны заключать договоры ОСАГО в виде электронного документа на всей территории Российской Федерации.

14

В каких случаях страховщик вправе приостановить заключение договоров ОСАГО в виде электронных документов?

Обновлено: 19.12.2022

Страховая организация вправе приостановить заключение договоров ОСАГО в виде электронных документов в следующих случаях:

- при плановых технических работах на официальном сайте страховой организации, которые могут проводиться с 22:00 до 08:00 по московскому времени не чаще одного раза в календарный месяц;

- при превышении лимита заключенных страховщиком договоров ОСАГО.

Во всех этих случаях на официальном сайте страховой организации размещаются необходимые уведомления. Кроме того, работа официального сайта страховой организации может прерываться. При этом суммарная длительность таких перерывов должна составлять не более 30 минут в сутки.

15

Возможно ли приобрести полис ОСАГО через финансовую платформу?

Обновлено: 24.12.2021

С 19 октября 2020 года вступили в силу изменения в Закон об ОСАГО, предусматривающие возможность заключения физическими лицами договора ОСАГО в электронном виде с помощью финансовой платформы ‒ интернет-сервиса, обеспечивающего взаимодействие между потребителями и финансовыми организациями (в том числе страховщиками). Для страхователей услуги финансовых платформ бесплатны.

18

Что делать, если страховая организация уклоняется либо отказывается от заключения договора ОСАГО?

Обновлено: 05.03.2020

Страховая организация не имеет права отказывать в заключении договора ОСАГО владельцу транспортного средства, обратившемуся к нему с заявлением о заключении договора ОСАГО и представившему полный комплект документов, установленный Законом об ОСАГО. Если страховая организация отказывает либо уклоняется от заключения договора ОСАГО, вы можете обратиться в Банк России с приложением файлов (документов), содержащих доказательства отказа страховой организации в заключении договора ОСАГО. Отказ в заключении договора ОСАГО может быть зафиксирован не запрещенными законом способами (в том числе с помощью фото-, аудио- или видеоустройств, свидетелей), позволяющими сделать вывод о факте правонарушения (включая информацию о том, где, при каких обстоятельствах и с какой целью производилась запись; электронную дату фиксации нарушения). При отказах страховых организаций в заключении договора ОСАГО по причине отсутствия бланков полисов ОСАГО необходимо обратиться с жалобой в Российский союз автостраховщиков, который организует обеспечение своих членов бланками страховых полисов обязательного страхования и бланками, используемыми при осуществлении операций по страхованию в рамках международных систем страхования, и осуществляет контроль за использованием указанных бланков.

Кроме того, с 1 января 2017 установлена обязанность страховых организаций заключать договоры ОСАГО в виде электронного документа на всей территории Российской Федерации. Это значит, что вы можете оформить ОСАГО онлайн с использованием официального сайта страховщика в сети Интернет.

19

Как оформить полис ОСАГО, если в городе (селе, деревне и т.д.) нет филиала (офиса) страховой организации?

Обновлено: 24.12.2021

Если в вашем населенном пункте нет филиалов (офисов) страховых компаний, проверьте в сети Интернет, есть ли в нем страховые агенты (физические лица, в том числе зарегистрированные в качестве индивидуальных предпринимателей, или юридические лица, действующие на основании гражданско-правового договора от имени и за счет страховщика в пределах предоставленных им полномочий).

С заявлением на заключение договора ОСАГО и комплектом необходимых документов вам необходимо обратиться к агенту, уполномоченному заключать такие договоры.

Также договор ОСАГО может быть составлен в виде электронного документа. В этом случае владелец транспортного средства направляет страховщику заявление о заключении договора ОСАГО в электронной форме, заполнив необходимую форму на официальном сайте страховщика (в «личном кабинете страхователя ОСАГО»).

20

Что делать, если при заключении договора ОСАГО страховая организация навязывает дополнительные виды страхования (жизни, от несчастного случая, имущества)?

Обновлено: 24.12.2021

Заключение договора ОСАГО не может быть обусловлено покупкой дополнительных страховых услуг. В случае если страховщик отказывается заключить договор без приобретения вами дополнительной услуги либо навязывает такие услуги при заключении договора, рекомендуем фиксировать эти факты не запрещенными законом способами (в том числе с помощью фото-, аудио- или видеоустройств, показания свидетелей), позволяющими сделать вывод о наличии правонарушения (включая информацию о том, где, когда, при каких обстоятельствах и с какой целью производилась запись; электронную дату фиксации нарушения) и направлять в Банк России через интернет-приемную регулятора либо в письменной форме по адресу: 107016, г. Москва, ул. Неглинная, д. 12.

Если вы уже приобрели ненужную страховку, от нее можно отказаться, воспользовавшись «периодом охлаждения» (14 календарных дней с момента заключения договора), и вернуть деньги.

Подробнее об отказе от страховки можно прочитать здесь.

21

Какие санкции грозят страховщикам за навязывание допуслуг при продаже полисов ОСАГО?

Обновлено: 24.12.2021

Если страховщик навязывает дополнительные услуги при заключении договора ОСАГО, он подлежит привлечению к административной ответственности (ст. 15.34.1 Кодекса Российской Федерации об административных правонарушениях).

Для того, чтобы административные меры были приняты, вам необходимо направить обращение в Банк России через интернет-приемную либо на почтовый адрес: 107016, г. Москва, ул. Неглинная, д. 12, зафиксировав факт навязывания не запрещенными законом способами (в том числе с помощью фото-, аудио- или видеоустройств, показаний свидетелей), позволяющими сделать вывод о наличии правонарушения (включая информацию о том, где, когда, при каких обстоятельствах и с какой целью производилась запись; электронную дату фиксации нарушения).

Если вы уже приобрели ненужную страховку, от нее можно отказаться, воспользовавшись «периодом охлаждения» (14 календарных дней с момента заключения договора), и вернуть деньги.

Подробнее об отказе от страховки можно прочитать здесь.

Расторжение договора ОСАГО

22

Можно ли внести изменения в полис ОСАГО или отказаться от него и вернуть деньги через интернет? А если полис оформлен на бумаге?

Обновлено: 30.12.2022

Да, страховая компания обязана предоставить такую возможность, независимо от того, в какой форме был заключен договор ОСАГО — в виде электронного документа или на бумаге. Приезжать в офис страховщика не обязательно.

Для этого в личном кабинете страховщика на его сайте или в мобильном приложении надо заполнить заявление о внесении изменений в договор ОСАГО или заявление о досрочном прекращении договора с указанием реквизитов вашего счета для возврата части страховой премии. Если полис был куплен через маркетплейс (финансовую платформу), заявление можно также подать через личный кабинет на этом маркетплейсе.

Если страховая компания не дает возможности дистанционно внести изменения в полис ОСАГО или отказаться от него и вернуть деньги, следует направить обращение в Банк России через интернет-приемную.

23

В каких случаях можно расторгнуть договор ОСАГО досрочно?

Обновлено: 29.12.2022

Досрочно расторгнуть договор ОСАГО можно в любое время, пока он действует. Но страховая компания не во всех случаях вернет часть страховой премии за не истекший срок страхования. Так, часть премии должна быть возвращена страхователю, например, если договор ОСАГО досрочно прекращает действовать по причине замены собственника или гибели транспортного средства.

При досрочном расторжении договора ОСАГО страхователю возвращается только часть стоимости полиса. Возвращаемая сумма зависит от не использованного срока страхования (или не истекшего срока сезонного и иного временного использования транспортного средства, если автомобиль был застрахован на определенный период его использования) и рассчитывается исходя из доли страховой премии, остающейся после компенсации расходов страховщика (на них всегда приходится 23% от уплаченной за полис суммы).

Например, при стоимости полиса 6750 рублей и остающемся не использованным при расторжении договора сроке страхования 275 дней, возвращаемая сумма составит 6750*(100%-23%)*275/365=3915,92 рублей.

Для возврата части страховой премии к соответствующему заявлению надо приложить необходимые документы. Например, в случае гибели транспортного средства — это документы о снятии автомобиля с учета после его утилизации.

24

Что необходимо предпринять для расторжения договора ОСАГО?

Обновлено: 24.12.2021

Для расторжения договора ОСАГО необходимо подать в страховую организацию заявление о расторжении договора, приложив к нему оригинал договора страхования (полис), либо направить заявление о расторжении в электронной форме через личный кабинет страхователя. В заявлении необходимо указать основания расторжения (отзыв лицензии страховщика; замена собственника транспортного средства; иные случаи, предусмотренные законом), приложив подтверждающие документы. Также необходимо указать ФИО, паспортные данные заявителя, банковские реквизиты для перечисления денежных средств, почтовый адрес, контактный телефон.

25

Какую часть страховой премии страховая компания возвращает в случае досрочного расторжения договора ОСАГО?

Обновлено: 24.10.2022

В установленных законом случаях страховщик возвращает страхователю часть страховой премии в размере ее доли, предназначенной для страхового возмещения и приходящейся на неистекший срок действия договора ОСАГО или неистекший срок сезонного и иного временного использования транспортного средства.

Неиспользованная часть страховой премии рассчитывается за вычетом расходов страховой компании на осуществление ОСАГО и резервов компенсационных выплат (в сумме 23%). Таким образом, страхователь может рассчитывать на возврат 77% от неиспользованной части премии.

Средства возвращаются страхователю (его законным представителям, наследникам) в течение 14 календарных дней с даты, следующей за датой получения страховщиком заявления (пункт 1.16 Правил ОСАГО).

26

Возможно ли расторжение договора ОСАГО без моего (страхователя) согласия?

Обновлено: 24.12.2021

Страховщик вправе досрочно прекратить действие договора ОСАГО, если выявит, что вами при заключении договора были предоставлены ложные или неполные сведения, имевшие существенное значение для определения степени страхового риска, а также в иных случаях, предусмотренных законодательством. При этом часть страховой премии за неистекший срок действия договора не возвращается.

Также договор прекращается независимо от инициативы сторон в случаях ликвидации страховой организации либо страхователя ‒ юридического лица, гибели (утраты) транспортного средства, смерти страхователя или собственника по договору ОСАГО, а также в иных случаях, установленных законодательством. В этих случаях страхователь вправе претендовать на возврат части страховой премии.

Кроме того, в период действия договора ОСАГО страхователь обязан незамедлительно сообщать страховщику в письменной форме об изменении сведений, указанных в заявлении о заключении договора. Страховщик, уведомленный об обстоятельствах, влекущих увеличение страхового риска, вправе потребовать изменения условий договора или уплаты дополнительной страховой премии соразмерно увеличению риска. Если страхователь возражает против изменения условий договора или доплаты страховой премии, страховщик вправе потребовать расторжения договора по правилам главы 29 Гражданского кодекса Российской Федерации (ст. 959 ГК РФ).

27

В каких случаях не возвращается страховая премия при досрочном расторжении договора ОСАГО?

Обновлено: 24.10.2022

В случае досрочного прекращения действия договора ОСАГО по причине ликвидации юридического лица ‒ страхователя, при выявлении ложных или неполных сведений, представленных страхователем при заключении договора, имеющих существенное значение для определения степени страхового риска, а также в иных случаях, предусмотренных законодательством, часть страховой премии по договору страхователю не возвращается.

28

В договоре страхования указано, что при расторжении предъявляется паспорт. Значит, надо лично идти?

Обновлено: 24.12.2021

Порядок досрочного расторжения договора добровольного страхования устанавливается условиями/правилами страхования, на основании которых он заключен. Если по условиям/правилам страхования необходимо личное присутствие страхователя для расторжения договора, то страховщик вправе этого требовать.

Для расторжения договора ОСАГО к заявлению с указанием оснований расторжения вы вправе приложить копию паспорта, оригинал договора ОСАГО, а также банковские реквизиты, и направить комплект почтой.

Страховой случай, выплата возмещения

30

Можно ли уведомить страховщика о наступлении страхового случая по ОСАГО дистанционно?

Обновлено: 09.03.2023

Да, при наступлении ДТП участники могут самостоятельно, без присутствия на месте ДТП сотрудников полиции составить электронное извещение (европротокол) посредством одного из мобильных приложений «Помощник ОСАГО» или «Госуслуги Авто». Оформить извещение о ДТП через мобильные приложения можно независимо от того, в какой форме был заключен договор ОСАГО — в виде электронного документа или на бумаге.

Кроме того, данный функционал реализован в мобильных приложениях некоторых страховых компаний.

При этом необходимо учитывать, что извещение о ДТП в электронном виде может быть подано только в случаях, если:

— отсутствуют пострадавшие, в том числе третьи лица и их имущество;

— в ДТП участвуют только два транспортных средства;

— оба водителя имеют полис ОСАГО и подтвержденную учетную запись на Едином портале государственных и муниципальных услуг;

— не повреждена дорожная инфраструктура (например, ограждения, столбы и т.п.);

— оба водителя согласны оформить европротокол.

33

Какие документы необходимы для получения выплаты по ОСАГО?

Обновлено: 29.12.2022

В случае ДТП потерпевшему необходимо представить страховщику заявление о страховом возмещении или прямом возмещении убытков, приложив документы, подтверждающие наступление страхового случая, а именно:

- заверенную в установленном порядке копию документа, удостоверяющего личность потерпевшего (выгодоприобретателя);

- документы, подтверждающие полномочия лица, являющегося представителем выгодоприобретателя;

- согласие органов опеки и попечительства ‒ в случае если выплата страхового возмещения будет производиться представителю потерпевшего/ выгодоприобретателя, не достигшего возраста 18 лет;

- извещение о ДТП в случае его оформления на бумажном носителе;

- копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении такого дела, если документы о ДТП оформлялись при участии уполномоченных сотрудников полиции. Если между страховщиком и потерпевшим достигнута соответствующая договоренность, то потерпевший может не предоставлять данные документы, страховщик их получит самостоятельно.

Кроме того, потерпевший, в зависимости от вида причиненного вреда, представляет страховщику документы, подтверждающие его право на получение возмещения. Страховщик не вправе требовать документы, не установленные Правилами.

35

В течение какого срока страховщик должен рассмотреть заявление на выплату по ОСАГО?

Обновлено: 09.12.2021

Страховщик должен рассмотреть заявление на выплату по ОСАГО и приложенные к нему по Правилам ОСАГО документы в течение 20 календарных дней (за исключением нерабочих праздничных дней) со дня их получения.

В течение этого срока страховщик обязан выплатить страховое возмещение или выдать направление на ремонт транспортного средства либо направить мотивированный отказ в страховом возмещении.

При наличии письменного согласия страховщика потерпевший вправе самостоятельно организовать восстановительный ремонт на станции технического обслуживания (СТО), с которой у страховщика на момент подачи потерпевшим заявления на выплату по ОСАГО нет договора на организацию такого ремонта. Потерпевший в заявлении на выплату указывает полное наименование выбранной СТО, ее адрес и платежные реквизиты, а страховщик выдает потерпевшему направление на ремонт, который оплачивает после его проведения. В этом случае заявление рассматривается в течение 30 календарных дней, за исключением нерабочих праздничных дней.

При несоблюдении срока проведения страховой выплаты или возмещения причиненного вреда в натуре страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пени) в размере 1% от определенного по Закону об ОСАГО размера страхового возмещения.

При несоблюдении срока направления потерпевшему мотивированного отказа в страховой выплате, страховщик за каждый день просрочки уплачивает потерпевшему денежные средства в виде финансовой санкции в размере 0,05% от установленной Законом об ОСАГО страховой суммы по виду причиненного вреда.

Неустойка или сумма финансовой санкции уплачиваются потерпевшему на основании поданного им заявления о такой выплате, в котором указываются форма расчета (наличный или безналичный) и банковские реквизиты. Страховщик не вправе требовать дополнительные документы для их уплаты.

Дополнительно сообщаем, что если страховое возмещение, отказ в страховом возмещении или изменении его размера зависят от результатов производства по уголовному или гражданскому делу либо делу об административном правонарушении, срок проведения страхового возмещения или его части может быть продлен до окончания производства и вступления в силу решения суда.

36

Что делать в случае несогласия с размером страховой выплаты по ОСАГО?

Обновлено: 24.12.2021

При наличии разногласий между страховщиком и потерпевшим относительно размера вреда, подлежащего возмещению по договору ОСАГО, страховщик в любом случае обязан провести страховую выплату в не оспариваемой им части.

Если вы не согласны с размером страхового возмещения, то можете провести повторную экспертизу и обратиться с ее результатами к страховщику в претензионном порядке.

Кроме того, возникший спор до подачи иска в суд может быть решен финансовым уполномоченным.

Финансовый уполномоченный рассматривает споры по страхованию (кроме ОМС), если размер требований не превышает 500 тысяч рублей либо если требования вытекают из нарушения страховщиком Закона об ОСАГО, и со дня, когда потребитель финансовых услуг узнал или должен был узнать о нарушении своих прав, прошло не более 3 лет.

Порядок обращения установлен Законом об уполномоченном по правам потребителей финансовых услуг.

В первую очередь необходимо направить заявление страховщику, который обязан рассмотреть и направить мотивированный ответ не позднее:

- 15 рабочих дней со дня получения заявления, если оно направлено в электронном виде по стандартной форме, утвержденной Советом Службы финансового уполномоченного и со дня нарушения прав заявителя прошло не более 180 дней;

- 30 календарных дней со дня получения заявления в иных случаях.

Если заявленные вопросы не будут решены или страховщик не направит ответ в установленные сроки, вы можете направить обращение финансовому уполномоченному на его сайте или в письменном виде по адресу: 119017, г. Москва, Старомонетный пер., д. 3 (телефон для справок: 8 (800) 200-00-10).

39

В каких случаях страховщик вправе отказать в выплате страхового возмещения по договору ОСАГО?

Обновлено: 09.12.2021

Отказ в выплате страхового возмещения возможен в случаях, если:

- заявленное событие не является страховым риском по ОСАГО (п. 2 ст. 6 Закона об ОСАГО);

- налицо обстоятельства, исключающие ответственность страховщика (п. 1 ст. 964 ГК РФ; п. 4.28 Правил ОСАГО);

- налицо обстоятельства, не позволяющие установить наступление страхового события (п. 20 ст. 12 Закона об ОСАГО) либо исключающие факт страхового случая (например, повреждения транспортного средства не соответствуют обстоятельствам ДТП).

Также страховщик может отказать в страховом возмещении, если:

- поврежденное имущество не представлено для осмотра;

- потерпевший не представил полный комплект необходимых документов, указанный в пунктах 3.10, 4.1, 4.2, 4.4–4.7, 4.13 Правил ОСАГО.

Если гражданская ответственность причинителя вреда на дату ДТП не застрахована, страховое возмещение не производится.

41

Что делать, если экспертиза не позволяет определить достоверно наличие страхового случая и определить размер убытков?

Обновлено: 09.12.2021

В случае если осмотр и/или независимая техническая экспертиза (НТЭ), независимая экспертиза поврежденного имущества (или его остатков) не позволяют достоверно установить наличие страхового случая и определить размер убытков, подлежащих возмещению по договору ОСАГО, страховщик вправе в течение 10 рабочих дней с момента представления потерпевшим заявления о страховой выплате осмотреть транспортное средство (ТС), при использовании которого потерпевшему был причинен вред, и/или за свой счет организовать НТЭ этого ТС, а его владелец обязан по требованию страховщика представить свое ТС. Результаты НТЭ оформляются в письменном виде и подписываются страховщиком (его представителем), проводившими НТЭ экспертом-техником и представителем независимой экспертной организации, а также владельцем ТС. Результаты осмотра подписывает страховщик (его представитель).

42

Что делать, если страховщик не провел осмотр транспортного средства?

Обновлено: 24.12.2021

Если страховщик не осмотрел поврежденное имущество (или его остатки) и/или не организовал его независимую техническую экспертизу (НТЭ), независимую экспертизу (НЭ) в установленный срок, потерпевший вправе самостоятельно обратиться за экспертизой. Результаты организованной потерпевшим НТЭ, НЭ принимаются страховщиком для определения размера страхового возмещения.

В случае самостоятельной организации НТЭ, НЭ поврежденного имущества (или его остатков) потерпевший по правилам ОСАГО обязан не позднее чем за три дня до ее проведения проинформировать о месте, дате и времени НТЭ, НЭ страховщика для того, чтобы он мог присутствовать при проведении экспертизы.

43

Что делать, если транспортное средство не может быть представлено для осмотра по месту нахождения страховщика и/или эксперта?

Обновлено: 09.12.2021

Если характер повреждений или особенности поврежденного транспортного средства (ТС) исключают его представление для осмотра и независимой технической экспертизы (НТЭ), независимой экспертизы (НЭ) по местонахождению страховщика и/или эксперта, это указывается в заявлении. В таком случае осмотр и НТЭ, НЭ проводятся по местонахождению поврежденного ТС в срок не более 5 рабочих дней со дня подачи заявления о страховой выплате и документов. В случае нахождения поврежденного ТС в труднодоступной, отдаленной или малонаселенной местности ‒ в срок не более 10 рабочих дней со дня подачи заявления и документов, если иные сроки не согласованы между страховщиком и потерпевшим.

44

Обязан ли страховщик согласовывать с потерпевшим время и место проведения осмотра и (или) организации независимой экспертизы?

Обновлено: 24.12.2021

Страховщик обязан согласовать с потерпевшим время и место проведения осмотра и/или независимой технической экспертизы (НТЭ), независимой экспертизы (НЭ) поврежденного имущества с учетом графика работы страховщика и эксперта, а потерпевший в согласованное со страховщиком время обязан представить поврежденное имущество.

В случае если потерпевший не представил поврежденное имущество (или его остатки) для осмотра и/или НТЭ, НЭ в согласованную со страховщиком дату, страховщик согласовывает с потерпевшим новую дату осмотра и/или НТЭ, НЭ. При этом страховщик может продлить срок принятия решения о страховом возмещении на время, не превышающее количество дней между датой представления потерпевшим поврежденного имущества и согласованной с потерпевшим датой осмотра и/или НТЭ, НЭ, но не более чем на 20 календарных дней, за исключением нерабочих праздничных дней (п. 3.11 гл. 3 Правил ОСАГО).

45

Как получить результаты осмотра по ОСАГО?

Обновлено: 29.12.2022

После проведения экспертизы страховщик обязан способом, который вы указали в заявлении о возмещении, ознакомить вас с результатами осмотра и/или независимой технической экспертизы, независимой экспертизы (оценки).

Обращаем внимание, что страховое законодательство не предусматривает обязанность по выдаче копии результатов осмотра или независимой технической экспертизы.

46

Каков срок проведения экспертизы для получения выплат по ОСАГО?

Обновлено: 24.12.2021

Страховщик обязан осмотреть поврежденное транспортное средство, иное имущество или его остатки и/или организовать их независимую техническую экспертизу (НТЭ), независимую экспертизу (НЭ) в срок не более чем 5 рабочих дней со дня поступления заявления о страховом возмещении или прямом возмещении убытков с приложением необходимых документов, и ознакомить потерпевшего с результатами осмотра и НТЭ, НЭ, если иной срок не согласован сторонами. Страховщик организует НТЭ, НЭ в случае наличия противоречий между ним и потерпевшим относительно характера и перечня видимых повреждений имущества в результате ДТП и/или обстоятельств причинения вреда в связи с повреждением имущества.

47

Как устанавливаются обстоятельства ДТП и определяется размер ущерба в связи с повреждением имущества?

Обновлено: 24.12.2021

Для того чтобы установить обстоятельства причинения вреда и определить размер подлежащих возмещению убытков в связи с повреждением имущества, проводится независимая техническая экспертиза (НТЭ), независимая экспертиза (НЭ). Потерпевший в течение 5 рабочих дней с даты подачи заявления о страховом возмещении или прямом возмещении убытков и прилагаемых к нему документов обязан представить поврежденное транспортное средство или его остатки для осмотра и/или НТЭ, а страховщик ‒ провести осмотр поврежденного имущества и/или организовать НТЭ, НЭ.

48

Куда обращаться в случае наступления страхового случая, если судом вынесено решение о признании страховой организации, выдавшей полис ОСАГО, несостоятельной (банкротом) и введении в отношении нее конкурсного производства?

Обновлено: 24.12.2021

При наступлении страхового случая по действующему договору ОСАГО в случае, если страховая организация признана несостоятельной (банкротом), ее клиент вправе обратиться с заявлением в страховую организацию виновника ДТП, приложив необходимые документы. В случае если соблюдены условия прямого возмещения, следует обратиться с заявлением к своему страховщику, приложив необходимые документы, даже если Банк России отозвал лицензию у страховой организации виновника ДТП.

В случае если страховая организация виновника ДТП признана банкротом и условия прямого возмещения убытков не соблюдены, либо в случае признания обоих страховщиков несостоятельными, вы вправе обратиться с заявлением (требованием) о компенсационной выплате в Российский союз автостраховщиков, приложив необходимые документы.

Дополнительно сообщаем, что как только страховая компания признается банкротом, и начинается процедура ее банкротства, Агентство по страхованию вкладов сообщает об этом на своем сайте, в газете «Коммерсант» и в местных СМИ. Информация о факте банкротства обязательно размещается в Едином федеральном реестре сведений о банкротстве, который ведет Федеральная налоговая служба.

В случае введения процедуры банкротства — конкурсного производства в отношении страховой организации вы можете в течение двух месяцев с даты опубликования сведений об этом зарегистрировать требования в реестре требований кредиторов, который ведется конкурсным управляющим (информация о нем указывается в решении суда). При предъявлении требований необходимо указать их точный размер в денежном выражении и приложить обосновывающие его документы.

Сообщаем, что выплату денежных сумм кредиторам ликвидируемого юридического лица производит ликвидационная комиссия в порядке очередности, установленной Гражданским кодексом Российской Федерации, на основании промежуточного ликвидационного баланса, начиная со дня его утверждения.

Обращаем внимание, что Банк России не ведет реестр требований кредиторов.

51

Какой общий размер неустойки (пени) суммы финансовой санкции выплачивается потерпевшему?

Обновлено: 09.12.2021

Общий размер неустойки (пени), суммы финансовой санкции, подлежащих выплате потерпевшему ‒ физическому лицу, не может превышать размер страховой суммы по виду причиненного вреда:

- 400 тысяч рублей в части возмещения вреда, причиненного имуществу каждого потерпевшего;

- 500 тысяч рублей в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего.

53

Какие документы предоставляются с заявлением о страховой выплате в случае причинения вреда здоровью?

Обновлено: 16.12.2019

Для получения страховой выплаты в связи с причинением вреда здоровью к заявлению о страховой выплате потерпевшим дополнительно предоставляются:

- документы, выданные и оформленные в соответствии с порядком, установленным законодательством Российской Федерации, медицинской организацией, в которую был доставлен или обратился самостоятельно потерпевший, независимо от ее организационно-правовой формы с указанием характера полученных потерпевшим травм и увечий, диагноза и периода нетрудоспособности;

- выданное в установленном законодательством Российской Федерации порядке заключение судебно-медицинской экспертизы о степени утраты профессиональной трудоспособности, а при отсутствии профессиональной трудоспособности — о степени утраты общей трудоспособности (в случае наличия такого заключения);

- справка станции скорой медицинской помощи об оказанной медицинской помощи на месте ДТП. Если вследствие вреда, причиненного здоровью потерпевшего в результате ДТП, по результатам медико-социальной экспертизы потерпевшему установлена группа инвалидности (или категория «ребенок-инвалид»), для получения страховой выплаты также представляются следующие документы:

- выданное в установленном законодательством Российской Федерации порядке заключение судебно-медицинской экспертизы о степени утраты профессиональной трудоспособности, а при отсутствии профессиональной трудоспособности — о степени утраты общей трудоспособности;

- справка или иной документ о среднем месячном заработке (доходе), стипендии, пенсии, пособиях, которые потерпевший имел на день причинения вреда его здоровью;

- иные документы, подтверждающие доходы потерпевшего, которые учитываются при определении размера утраченного заработка (дохода). Страховая выплата в части возмещения утраченного потерпевшим заработка (дохода) осуществляется единовременно или по согласованию между страховщиком и потерпевшим равными ежемесячными платежами. Потерпевший при предъявлении требования о возмещении дополнительно понесенных им расходов, вызванных повреждением здоровья в результате наступления страхового случая, а также расходов на лечение и приобретение лекарств, представляет:

- выписку из истории болезни, выданную медицинской организацией;

- документы, подтверждающие оплату услуг медицинской организации;

- документы, подтверждающие оплату приобретенных лекарств. Потерпевший при предъявлении требования о возмещении дополнительно понесенных им расходов, вызванных повреждением здоровья в результате наступления страхового случая (кроме расходов на лечение и приобретение лекарств), представляет выданное в установленном законодательством Российской Федерации порядке медицинское заключение, заключение медико-социальной или судебно-медицинской экспертизы о необходимости дополнительного питания, протезирования, постороннего ухода, санаторно-курортного лечения, специальных транспортных средств и иных услуг.

54

Может ли страховщик принимать документы на выплаты по ОСАГО только в одном офисе на весь регион?

Обновлено: 16.12.2019

Страховщики, осуществляющие ОСАГО, должны иметь в каждом субъекте Российской Федерации своего представителя, уполномоченного на рассмотрение требований потерпевших о страховых выплатах и прямом возмещении убытков, а также на осуществление страховых выплат и прямого возмещения убытков (ст. 21 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»).

Представителем страховщика в субъекте Российской Федерации является обособленное подразделение страховщика (филиал), выполняющее в предусмотренных гражданским законодательством пределах полномочия страховщика по рассмотрению требований потерпевших о страховых выплатах и их осуществлению, или другой страховщик, выполняющий указанные полномочия за счет заключившего договор обязательного страхования страховщика на основании договора со страховщиком.

При этом требований относительно конкретного места нахождения представителя страховщика и количества его подразделений на территории субъектов Российской Федерации законодательство не содержит.

Таким образом, при наличии хотя бы одного пункта урегулирования убытков страховщика на территории субъекта Российской Федерации основания для применения Банком России мер страхового надзора отсутствуют.

Обращаем внимание, что с 25 сентября 2017 года действуют положения о прямом возмещении убытков страховщиком, который застраховал гражданскую ответственность потерпевшего — владельца транспортного средства, если дорожно-транспортное происшествие произошло в результате взаимодействия (столкновения) двух и более транспортных средств (включая транспортные средства с прицепами к ним), гражданская ответственность владельцев которых застрахована в соответствии с Законом об ОСАГО и вред причинен только этим транспортным средствам. В иных случаях заявление подается страховщику, застраховавшему гражданскую ответственность причинителя вреда.

55

Что делать, если в городе (селе, деревне и т.д.) отсутствует пункт урегулирования убытков страховщика по ОСАГО?