ВНИМАНИЕ!!!

Что делать, если вы получили на портале ГОСУСЛУГ штраф или задолженность по ошибке?

Начисления могут прийти по ошибке в двух случаях: вы некорректно указали документ в профиле, или ведомство неправильно выставило начисление.

Что делать, если вы получили штраф или задолженность по ошибке:

1. Проверьте в профиле, правильно ли вы указали документ, по которому пришло начисление. Например, если вы получили по ошибке штраф, проверьте в профиле данные документа, по которому он был начислен. Если есть ошибка, исправьте её и сохраните изменения, штраф исчезнет.

2. Если данные документа в профиле указаны корректно, значит ошибка на стороне ведомства, назначившего оплату.

Начисление от ведомств передаётся на портал Госуслуг через систему государственных платежей (ГИС ГМП). Формирует начисление в ГИС ГМП ведомство, которое запрашивает оплату — ст. 160.1. БК РФ от 31.07.1998 N 145-ФЗ (ред. от 03.08.2018).

Возможно, при формировании начисления, ведомство допустило ошибку в данных, и вы получили чужое начисление. Чтобы ошибка исчезла, необходимо обратиться в ведомство, назначившего оплату, для исправления начисления в ГИС ГМП.

Обратите внимание! Портал Госуслуг, как оператор портала, так и Федеральное казначейство, как оператор ГИС ГМП, выступают посредниками между пользователем и ведомственными системами. Поэтому, если ошибка на стороне ведомства, служба поддержки портала Госуслуг и служба поддержки ГИС ГМП не смогут Вам помочь. Нужно обращаться в ведомство, назначившее начисление.

Обновлено: 21.03.2023

Судебная задолженность оплачена. Федеральная служба судебных приставов прекратила исполнительное производство.

Реквизиты начисления некорректны.

Ответы на вопрос:

Данную задолженность можно проверить на сайте УФССП набрав Ваши данные по задолженности, где так же указан пристав и его телефон. Проверив там наличие либо ее отсутствие Вы сможете затем позвонить приставу и задать этот вопрос.

У меня такая же фигня. На сайте УФССП задолженность тоже исчезла.

Похожие вопросы

В августе 2016 года мне заблокировали судебные приставы рабочую карту сняли 100% .

В ноябре 2009 года я принесла в службу судебных приставов приказ о взыскании алиментов.

Судебный пристав обещал разослать запросы и отправил исполнительный лист на работу бывшего мужа. Бывший муж уволился задним числом после получения исполнительного листа. Организация этот исполнительный лист не вернула обратно в службу судебных приставов. Спустя несколько месяцев после этой истории я пришла на прием к судебному приставу. На мою просьбу ознакомиться с исполнительным производством он мне ответил отказом, объяснив это тем, что раз исполнительный лист не вернулся значит человек там работает и платит мне алименты, поэтому исполнительное производство находится в архиве.

Скажите пожалуйста, действительно ли исполнительно производство в такой ситуации отправляется в архив? Неужели пристав не должен был проверить дошел ли исполнительный лист, выполняются ли обязательства?

И почитав немного информации, хочу уточнить еще вот что: Пристав должен был прислать мне постановление о возбуждении производства о взыскании алиментов?

ФССП России внесла изменения в сумму задолженности по исполнительному производству № 20375/18/25026-ИП.

По всем вопросам можно обращаться к приставу-исполнителю:

Задолженность назначена по данным документа CНИЛС №05118065929, указанного в личном кабинете.

Что делать, если вы не согласны с задолженностью?

Изменилась сумма судебной задолженности (1030.00 Р)

Здравствуйте, Догодайло Виктория Валентиновна!

ФССП России внесла изменения в сумму задолженности по исполнительному производству № 20375/18/25026-ИП.

По всем вопросам можно обращаться к приставу-исполнителю:

Задолженность назначена по данным документа CНИЛС №05118065929, указанного в личном кабинете.

Что делать, если вы не согласны с задолженностью?

Реквизиты начисления некорректны.

Федеральная служба судебных приставов

Я провел проверку по БД ИП ФССП РФ. Вы числитель должником по 5 исполнительным производствам. Однако, все они — окончены, в связи с возвращением взыскателю — исполнительного документа.

УФК по Калининградской области

официальный сайт

Предыдущая версия сайта

ВНИМАНИЕ. Что делать, если вы получили на портале ГОСУСЛУГ штраф или задолженность по ошибке?

Начисления могут прийти по ошибке в двух случаях: вы некорректно указали документ в профиле, или ведомство неправильно выставило начисление.

Что делать, если вы получили штраф или задолженность по ошибке:

1. Проверьте в профиле, правильно ли вы указали документ, по которому пришло начисление. Например, если вы получили по ошибке штраф, проверьте в профиле данные документа, по которому он был начислен. Если есть ошибка, исправьте её и сохраните изменения, штраф исчезнет.

2. Если данные документа в профиле указаны корректно, значит ошибка на стороне ведомства, назначившего оплату.

Начисление от ведомств передаётся на портал Госуслуг через систему государственных платежей (ГИС ГМП). Формирует начисление в ГИС ГМП ведомство, которое запрашивает оплату — ст. 160.1. БК РФ от 31.07.1998 N 145-ФЗ (ред. от 03.08.2018).

Возможно, при формировании начисления, ведомство допустило ошибку в данных, и вы получили чужое начисление. Чтобы ошибка исчезла, необходимо обратиться в ведомство, назначившего оплату, для исправления начисления в ГИС ГМП.

Обратите внимание! Портал Госуслуг, как оператор портала, так и Федеральное казначейство, как оператор ГИС ГМП, выступают посредниками между пользователем и ведомственными системами. Поэтому, если ошибка на стороне ведомства, служба поддержки портала Госуслуг и служба поддержки ГИС ГМП не смогут Вам помочь. Нужно обращаться в ведомство, назначившее начисление.

Уважаемый пользователь, данный сайт производит обработку файлов cookie и пользовательских данных (информацию об ip-адресе, местоположении, типе и версии операционной системы, типе и версии браузера, источнике переадресации на сайт, и сведения об открытых страницах пользователя) в целях улучшения функционирования сайта и проведения статистических исследований.

Продолжая использовать сайт, вы даете согласие на сбор и обработку указанной информации (Статья 6 Федерального закона от 27.07.2006 № 152-ФЗ «Закон о персональных данных»).

Сейчас почти никто не пользуется обычной почтой. Гораздо проще проделать все необходимое с помощью электронной почты или любым другим способом, используя интернет. Однако, официальные бумажные письма все еще остались.

Они используются для обмена информацией меду организациями, хотя и они переходя на электронный документооборот. Также их используют различные спамеры и мошенники, чтобы заинтересовать и привлечь людей. Сюда же стоит отнести официальные органы власти, которые о чем-то уведомляют граждан или что-то требуют с них.

Налоговая

Налоговая служба есть в каждом городе Именно, они отвечают за сбор и обработку налоговых деклараций. Обычные люди сталкиваются с ними не так уж часто. Они взаимодействую в основном с организациями и предпринимателями, ведь именно они являются основными поставщиками платежей.

Граждане подают декларацию при превышении дохода какой-то суммы, либо при продаже собственности. В этом случае там нет ничего сложного в заполнении. Предпринимателям же стоит быть аккуратнее, потому что они платят много налогов на разные нужды. Штрафы для них тоже большие, так что шутить с этой организацией не стоит.

Уточнение платежа

уточнение платежа применяется только в том случае, если ошибка в оформлении платежного поручения не повлекла неперечисления этого налога в бюджет РФ. При обнаружении ошибки налогоплательщиком для уточнения платежа необходимо написать заявление в произвольной форме с просьбой уточнить неправильный реквизит платежки.

Решение об уточнении выносится не позднее 10 рабочих дней с даты поступления заявления. Об этом и высылается письмо или извещение на адрес налогоплательщика. Оно посылается в течении 5 дней с того момента, как было принято решение.

Так что, если пришло извещение об уточнении платежа из налоговой, то нужно туда обращаться и писать заявление. Это значит, что в поданной декларации что-то показалось странным или неправильным. Информация в налоговую стекается из многих мест, так что они много знают о каждом гражданине.

В этом случае можно обратится в свою налоговую инспекцию. Или же зайти в личный кабинет налогоплательщика, там тоже должны быть все данные. Тянуть с этим не стоит, иначе можно получить штраф как минимум. После обнаружения ошибки придется или подтвердить данные или сделать их корректировку.

Трасса М-2 (110), суббота, временный знак 60, а за ним автобус с раструбами на крыше.

Данные средства

Модель: ОСКОН С.М.

Заводской номер: OS00024

Свид. о поверке (№): 096111753

Поверка действительна до 18.04.2019 г. включительно

Погрешность измерения: +/- 2.0 км/ч

УСТАНОВИЛ:

M14.04.2018 года в 08:41 по адресу 89 км + 166 м, а/д М-2 >, в область, Московская обл.

водитель, управляя транспортным средством (далее — ТС) марки . государственный регистрационный знак . превысил установленную скорость движения ТС на 37 км/ч, двигаясь со скоростью 97 км/ч при разрешенной 60 км/ч на данном участке дороги, то есть совершил действие, ответственность за которое предусмотрена ч.2 ст.12.9 КРФоАП.

И правда, оплатить не получается, в том числе по номеру постановления (нет мол такого). Подожду пару дней, может прохрюкается.

Офф/2 Особенное скотство когда на одной дороге и выделенная полоса и трамвайные пути(например, шоссе энтузиастов). В германии автобусы во всю по (выделенным)трамвайным путям едут.

После того, как разрешили фиксировать в автоматическом режиме нарушения в зоне действия временных знаков, я ОСКОНы только в зоне таких знаков и вижу. Ну а чо, «самые аварийные места».

Уже привык. Кстати на Симферопольке их очень много.

А что, был запрет. > После того, как разрешили фиксировать в автоматическом режиме нарушения в зоне действия временных знаков.

=================================

Ограничения на применение средств автоматической фиксации в местах, где ограничения движения установлены временными дорожными знаками, устанавливались Адм.регламентом МВД. Какое отношение Приказ МВД имел к «арендаторам» или установщикам камер?

Да мне честно говоря все равно в какой бумажке это было. Ты ж меня знаешь. Но именно после того как в этот регламент были внесены соответствующие изменения, передвижные комплексы фиксации, принадлежащие частным концессионерам, стали повсеместно появляться в местах временного ограничения скорости.

И так как это явление действительно массовое, нет оснований сомневаться в том, что это не совпадение

Оплатил половину, не бодаться же из-за 250 рублей, при условии, что состав-таки был. Тем не менее спасибо за методику проверки, полезно.

Оплатил половину — молодец. Но по поводу обжалования я бы воспользовался советом Яго-о: мне очень не нравится, когда государство, привлекая нас к ответственности, само использует подложные документы и вовсю юзит обман. И дело тут не в 250 руб., а в принципе.

Читайте также:

- Сообщение на тему цветаева драматург

- Дежурный по отделению милиции принял телефонное сообщение о нападении на жилую квартиру в доме

- Сообщение на тему ча ща

- Сообщение на тему словообразование и формообразование

- Сообщение об женьшень усемлегенен файдасы турында татарча мэгълумат

Как оплатить долг и что вообще делать в такой ситуации?

На Госуслуги пришло письмо о возбуждении исполнительного производства. Оплатить никакими способами не получается, так как указано, что:

«Некорректные реквизиты начисления

Для оплаты обратитесь в организацию, выставившую начисление».

Дозвониться до отдела СП весь день не получилось! На сайте ФСПП на меня нет никаких задолженностей. Как оплатить долг и что вообще делать в такой ситуации?

10 августа 2022, 19:35, анжелика, г. Волгоград

Здравствуйте!

Значит, Вам нужно обратиться к взыскателю, в пользу которого вынесено судебное решение и договориться о погашении задолженности.

Если Вам нужна более подробная консультация, составление документа, обращение в суд или иные компетентные органы по юридическому вопросу — пишите ко мне в чат. Буду рада Вам помочь!

10 августа 2022, 21:56

Ренат Исмагилов

Юридическая компания «ООО ЮК Правовой Путь», г. Казань

Не всегда на сайте появляется задолженность, если реквизиты не верные, то надо к приставу обращаться, а лучше к взыскателю, для уточнения долга и реквизиты они могут обновить, так же если это была, например мфо и они продали долг, опять же реквизиты надо искать уже в другой компании. В общем, надо смотреть что за постановление, что на сайте написано, может можно его отменить и вообще платить не нужно будет..

Нужна будет помощь, пишите, оставлю вам номер для консультации.

11 августа 2022, 14:36

Похожие вопросы

Подскажите что делать в такой ситуации?

Добрый день, в 2019 году суд принял решение о расторжении брака и,определение место жительства ребенка с отцом. Мать дала согласие что бы ребенок проживал с отцом.После суда и по сей день отец ребенка ограничивает мать в воспитании ребенка и времяпровождения с ним. Из за личной неприязни к матере! Ребенок любит мать и хочет быть с ней. Подскажите что делать в такой ситуации?

Вчера в 12:42, вопрос №3644169, Юлия, г. Москва

Можно ли мне узнать, что и как будет происходить в такой ситуации, подскажите пожалуйста

Здравствуйте. У меня две дочери 9 и 5 лет. Я хочу добровольно отказаться от старшей дочери, т. к. я не справляюсь с её воспитанием. За эти 9 лет ни раз было воровство, враньё на каждом шагу, ещё ранее измывалась над младшей дочкой. Вчера была последняя капля она украла 31000 рублей и промотала их за 2 недели. У меня такой вопрос, если я откажусь от неё заберут ли младшенькую дочку? Сможет ли опека сразу забрать старшую дочь сразу в детский дом? У меня куплена комната на мат. капитал и на ней есть долг по комунальным платежам. Можно ли мне узнать, что и как будет происходить в такой ситуации, подскажите пожалуйста.

Вчера в 04:11, вопрос №3643546, Таня, г. Магнитогорск

Исполнительное производство

Что посоветуете в такой ситуации?

В 2018 году через адвокатскую контору сдавала телефон, который был куплен в ДНС, так как он с браком, чтобы магазин вернул деньги. В итоге, деньги мне выплатили. 18.03.2023 приходит заказное письмо от судебного пристава о том, что необходимо вернуть в магазин данный телефон, но у меня его нет, я его адвокатам отдавала на экспертизу еще в 2018, а они позднее отдавали в магазин его. Вот только сегодня узнаю о том, что арест наложен на квартиру, карты не арестованы. В письме указано, что мне необходимо вернуть телефон (даже название телефона с ошибкой написано) до 31 марта. Вообще законно ли это? Прошло уже столько времени, исполнительное дело открыто было еще в 25.12.2018, никто меня не предупреждал, я даже не знала, что квартира арестована. Адвокатскую контору попробую эту найти, но они же могли и выехать, где мне теперь искать их. Что посоветуете в такой ситуации?

18 марта, 15:16, вопрос №3642323, Алена, г. Самара

Дата публикации: 21.07.2021 09:49

30 апреля 2021 года закончился переходный период, установленный Казначейством России, в рамках которого функционировали оба счета: как старый, так и новый.

При неверном указании реквизитов счета Федерального казначейства платежи возвращаются банком на расчётный счет, с которого поступила оплата, что приводит к образованию задолженности по расчетам с бюджетом.

Для корректного заполнения платежных документов рекомендуем использовать возможности электронных сервисов сайта ФНС России nalog.ru – «Личные кабинеты для налогоплательщиков» (физических и юридических лиц, а также индивидуальных предпринимателей) и «Уплата налогов и пошлин».

Если получателями платежей являются налоговые органы Амурской области, необходимо указать следующие реквизиты платежных документов:

- номер счета получателя (реквизит «17») — 03100643000000012300

- номер счета банка получателя средств (реквизит «15) 40102810245370000015

- БИК банка получателя средств (реквизит «14) — 011012100

- наименование банка (реквизит «13») — ОТДЕЛЕНИЕ БЛАГОВЕЩЕНСК БАНКА РОССИИ//УФК по Амурской области г. Благовещенск

Согласно данным статистики, в апреле 2021 года налогоплательщики при указании реквизитов банковских счетов Федерального казначейства допустили около 6 тыс. ошибок. При этом в январе с ошибками заполнено более 33 тыс. документов, в феврале — более 25 тысяч, в марте – более 20 тысяч.

Skip to content

Вы допустили ошибку в платёжке на перевод ЕНП — неверно указали какой-либо из реквизитов, к примеру, КБК, свой ИНН, ИНН налогового органа, или ОКТМО. Возможно ли уточнение такого платежа? Да, возможно, а его способ зависит от того, какой конкретно реквизит был указан неточно. Налоговики опубликовали разъяснения на своём официальном сайте в разделе «Часто задаваемые вопросы».

С Нового года, как Вы, возможно, знаете, налоги и другие обязательные платежи в большинстве случаев переводятся в бюджет одной платёжкой — единым налоговым платежом. Для учёта этих платежей создан единый налоговый счёт (ЕНС). Так что, если в платёжном поручении один из реквизитов, отличный от ИНН плательщика, окажется неправильным, то средства равно будут зачислены на ЕНС данного плательщика. Дополнительно ничего уточнять не нужно, как утверждают налоговики.

Если же неверно указан ИНН плательщика, всё становится гораздо сложнее. Такие платежи относятся к невыясненным поступлениям. Корректировать их можно только по обращениям налогоплательщиков. Если Вы по ошибке написали чужой ИНН вместо нужного, то уточнение допустимо только при 2 условиях:

- согласие владельца этого ИНН

- платёж не ушёл на погашение долга этого лица

Чтобы уточнить такой платёж, Вы вправе подать обращение в свободной форме в любой удобный Вам налоговый орган.

Ошибки в платёжном документе — естественное следствие человеческого фактора. Автоматизация заполнения поможет избавиться от них. Сервис «Контур.Экстерн», например, даёт возможность формировать платёжные поручения в 1 клик. Система использует данные либо из расчётов и деклараций, либо из поступающих от ИФНС требований об уплате взноса или налога. Своевременное обновление такой информации, как реквизиты получателя, номера счетов управлений Федерального казначейства, действующие КБК или коды для статуса плательщика, происходит автоматически без Вашей помощи. Система сама подставит в платёжку действующие значения.

Читайте также Снижение налогов ИП на УСН или ПСН на сумму взносов: комментарий Минфина

Отправляйте уведомления об исчисленных суммах в ФНС через Экстерн. Календарь отчетности поможет контролировать сроки — система покажет даты подачи и статус уведомлений, которые вы уже отправили.

Попробовать

ФНС выделяет семь основных ошибок, которые компании и ИП допускают в уведомлениях.

Верно указывать период необходимо для того, чтобы ФНС могла правильно определить срок уплаты налога и однозначно установить связь с конкретной декларацией, расчетом, сообщением об исчисленных суммах налогов или уведомлением.

Если вы поставите неверный период (например, месяц вместо квартала), ИФНС отправит сообщение, что указанный вами период невозможен для этой обязанности.

Уведомление об исчисленных суммах подается только по налогам:

- компаниями — по транспортному, земельному, налогу на имущество, агентскому налогу на прибыль;

- компаниями и ИП — по УСН, ЕСХН, страховым взносам, НДФЛ.

Если вы отправили уведомление с неверными КБК и ОКТМО или с КБК, по которому уведомление совсем не подается, сформируйте уведомление с правильными реквизитами и отправьте его снова.

В следующем разделе статьи мы показываем пример, как это сделать.

Если декларацию или расчет вы уже сдали, для ИФНС достаточно информации о начислениях, содержащихся в этих отчетах. Поэтому если вы направите уведомление по налогу за тот же период, ИФНС откажет в его приеме и направит сообщение, что декларация по данным, указанным в уведомлении, принята.

Пример

Компания подала уведомление по страховым взносам за март 2023 года вместе с РСВ за 1 квартал 2023. В этом случае отправлять уведомление не имеет смысла — начисления за март ИФНС возьмет из квартального расчета по страховым взносам.

Исключение — уведомление о налоге по кадастровому имуществу, так как его с 2023 года не вносим в декларацию.

На все суммы по «авансовым» налогам, уплаченные до 31 декабря 2022 года, ФНС установила особый режим «резерва» (п. 6 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ). Этот режим означает, что:

- обязанность компании увеличена на сумму уплаченных авансов;

- когда компания в 2023 году подаст декларацию, обязанность уменьшится на эту же сумму.

Поэтому если за 1-3 кварталы налог уплачен в 2022 году, уведомление за эти периоды не представляется.

Есть нюансы и по имущественным налогам. Если авансы за 1-3 кварталы уплачены в 2022 году, то после уплаты итоговой суммы налога в 2023 году подается уведомление, в котором указывается налог за 2022 год за минусом уплаченных авансов.

При заполнении уведомления необходимо соблюдать правило: одно уведомление подаем по одному сроку уплаты. При этом в корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление заменяет предыдущее, а не прибавляет разницу к предыдущему начислению.

Пример

Компания отправила в ИФНС уведомление, в котором указала заниженную сумму налога — 30 000 рублей вместо 35 000 рублей. А затем подала уточненное уведомление на разницу — 5 000 рублей. Это неверно. В корректировочном уведомлении необходимо указать полную сумму налога — 35 000 рублей.

Пример, как исправить ошибку в сумме, смотрите ниже.

В 2023 году вместо уведомлений об исчисленных налогах и платежных поручений с указанием КБК ЕНП (статус плательщика 01), можно формировать платежки на уплату конкретного налога (со статусом плательщика 02). В таких платежках заполняются подробные реквизиты:

- КБК;

- ОКТМО;

- период.

Очень важно указать эти реквизиты корректно, чтобы ИФНС могла верно идентифицировать платеж и не произошло задвоение начислений. Порядок заполнения платежек-уведомлений прописан в п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 № 107н.

Напоминаем, что исправить ошибку, сделанную в платежном поручении со статусом 02, можно только путем подачи уведомления об исчисленных суммах. После этого вам придется перейти на платежки со статусом 01 и формировать уведомления по налогам и взносам, входящим в ЕНП.

Если вы платите налог частями, при этом указываете одинаковые периоды, то уведомление будет формировать только последний платеж, что приведет к занижению начислений.

Пример

Компания перечислила НДФЛ не общей суммой 28 числа, а несколькими платежами по факту удержания налога у работников. В этом случае ФНС проведет только последнее уведомление, и начисления будут занижены.

Если вы оплатили налог частями, указав одинаковые периоды и сроки, необходимо подать уведомление на полную сумму, чтобы ИФНС верно сделала начисления.

Порядок исправления ошибок в уведомлениях описан в письмах ФНС от 31.01.2023 № БС-3-11/1180@ и от 03.02.2023 № БС-3-11/1379@. Он зависит от того, где сделана ошибка: в сумме налога или в реквизитах уведомления (ОКТМО, КПП, КБК, налоговый или отчетный период).

Тут все просто — заполните новое уведомление и укажите в нем прежние реквизиты и верную сумму.

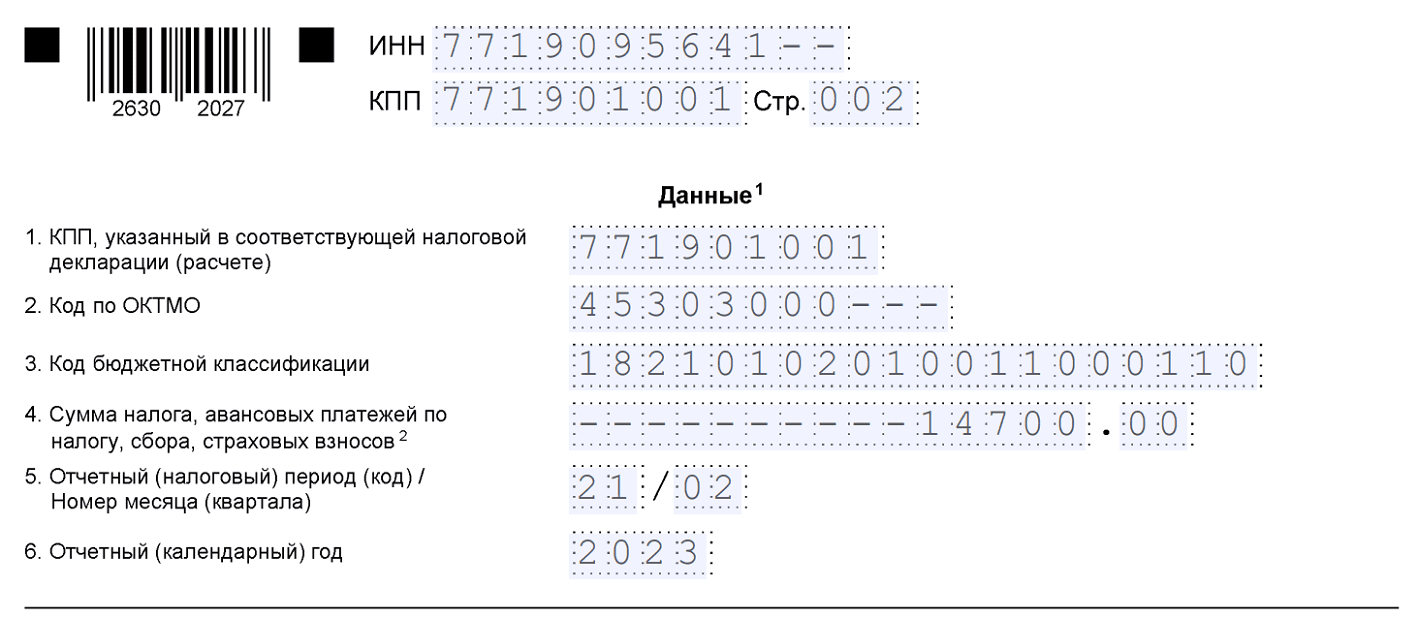

Пример. Компания подала уведомление по НДФЛ за период с 23.01.2023 по 22.02.2023, в котором указала неверную сумму налога — 14 000 рублей вместо 14 700 рублей:

Исправленное уведомление будет выглядеть так:

Обратите внимание: корректировочное уведомление формируем не на разницу 700 рублей, а на полную сумму — 14 700 рублей. Если подадим на разницу, ИФНС проведет начисление НДФЛ на 700 рублей, и сумма налога занизится. А значит, будут пени.

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

Этот вариант немного сложнее — в новом уведомлении придется заполнить два блока.

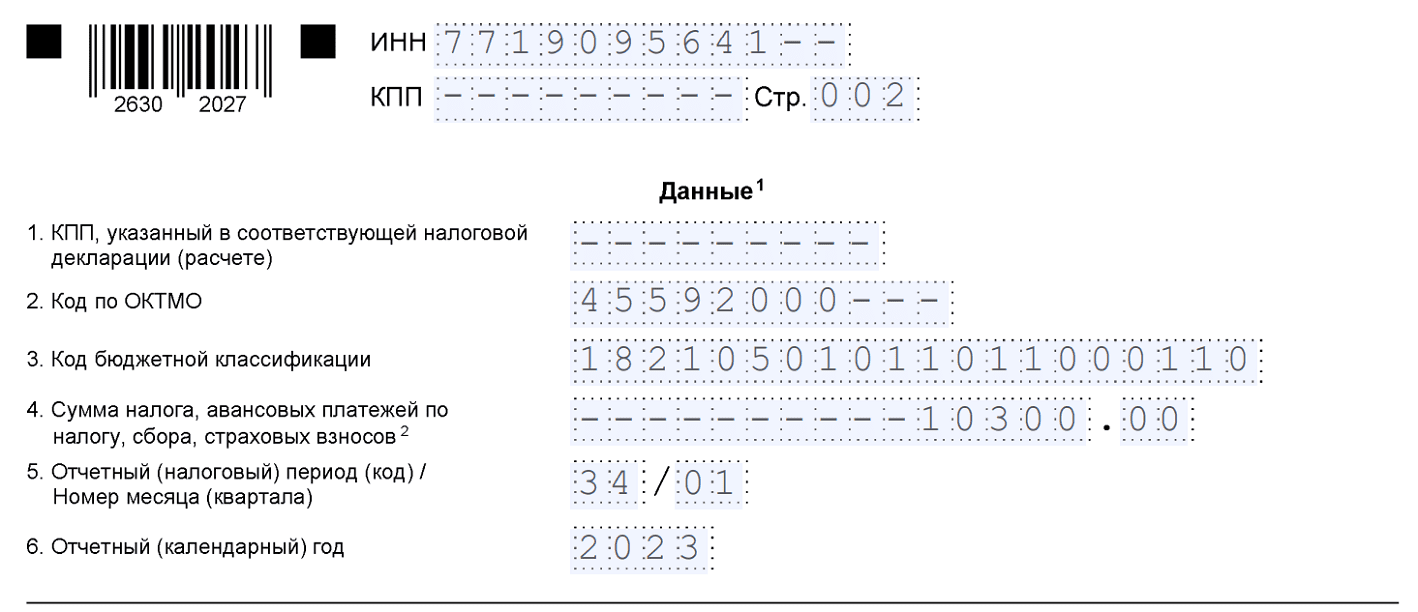

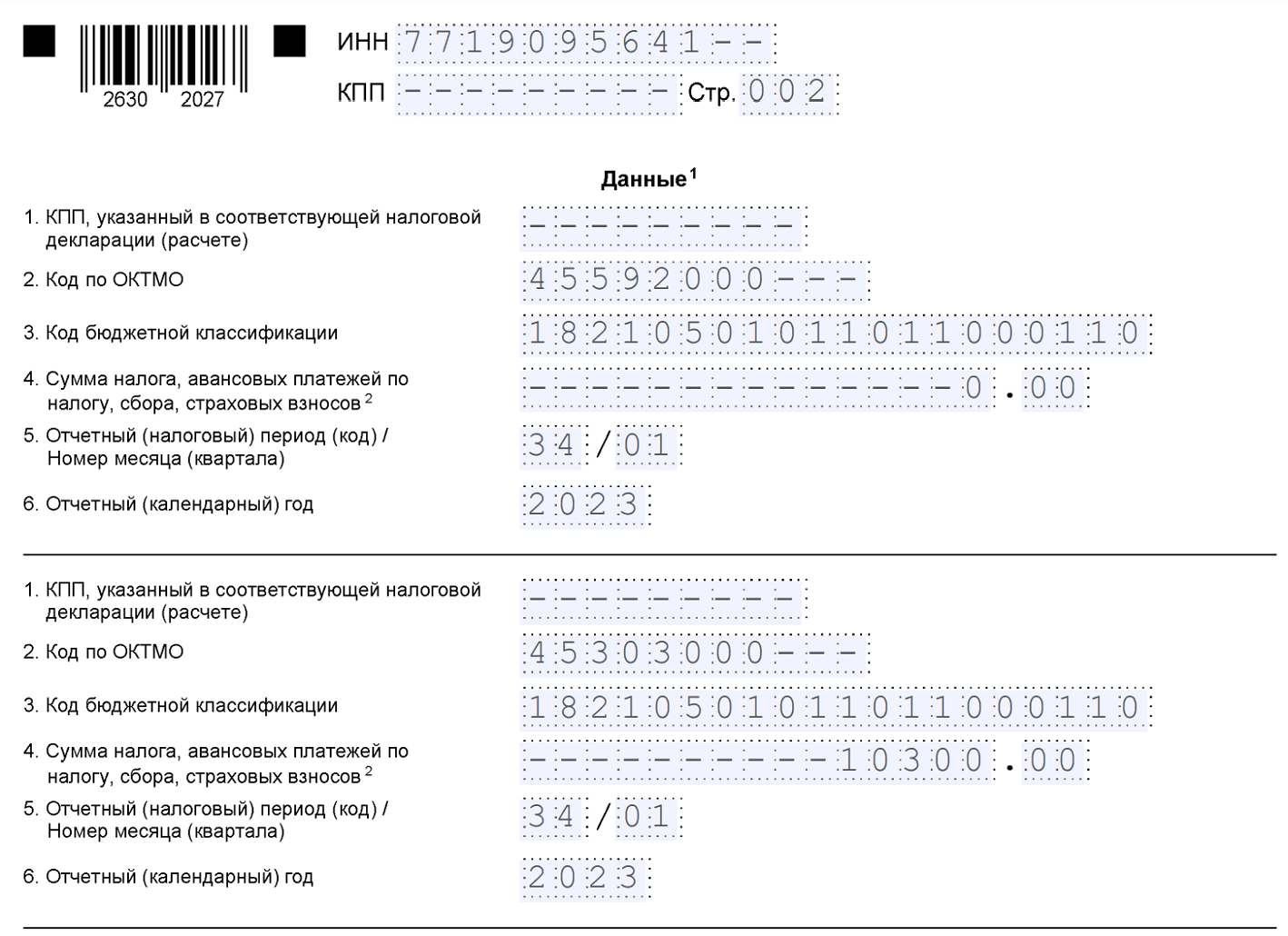

Пример. ИП неверно указал ОКТМО в уведомлении по УСН за 1 квартал 2023 года — 45592000 вместо 45303000. Сумма аванса — 10 300 рублей:

Чтобы исправить ошибку, заполняем два блока в новом уведомлении:

- в первом блоке дублируем все реквизиты из неверного уведомления, кроме суммы — здесь ставим «0»;

- во втором блоке во всех строках указываем верные данные.

По такой же схеме исправляем любые другие реквизиты уведомления: КПП, КБК, период или год.

Кстати, КПП налоговики считают «не очень важным» реквизитом уведомления и не учитывают его при распределении налога. Главное, на что они ориентируются, — это ИНН, КБК и ОКТМО (Письмо ФНС от 01.03.2023 № БС-4-21/2346@).

Содержание страницы

- Основная информация

- Последствия допущенных ошибок

- Вероятные ошибки при платежах в адрес контрагента

- Особенности оформления заявления на уточнение налогового платежа

- Ошибки при направлении платежей в бюджет

Платежное поручение может оформляться или по налогам/бюджетным сборам, или по платежам в адрес контрагентов. Этот документ обязательно должен быть составлен правильно. Если будут допущены ошибки, существует риск того, что предполагаемый получатель не получит средств.

Основная информация

Рассмотрим базовые ошибки, которые допускаются при платежах:

- Переплаты. В этом случае оформляется возврат части средств.

- Недоплаты. В этом случае или вносится доплата, или производится зачет переплаты.

Если платеж пока обрабатывается банковским учреждением, плательщик может направить в операционный отдел уточняющий документ.

Последствия допущенных ошибок

Платежные поручения нужно составлять внимательно. Даже если ошибка не приведет к утрате средств, на исправление ее все равно придется тратить много времени. Рассмотрим последствия ошибки:

- Не вовремя уплаченные налоги. Последствия: начисление пени, штрафов, риск повторной уплаты полной суммы налога.

- Налог считается невыплаченным. Последствия: пени, штрафы.

- Платеж поступил в другой фонд. Зачет сумм между разными фондами не осуществляется. Потому придется выплачивать налог в полной сумме вновь.

Ошибку придется исправлять. А это влечет за собой отрыв от деятельности работников, необходимость в составлении дополнительных документов, судебные разбирательства.

Вероятные ошибки при платежах в адрес контрагента

Значение перечня наиболее распространенных ошибок облегчает проверку и выявление недочетов в конкретных платежных поручениях. Очень часто допускаются эти ошибки:

- Неверно указанный ИНН. Если во всем остальном поручение оформлено правильно, то контролирующие органы не имеют права требовать уточнения реквизитов.

- Неверно указано основание платежа. Это также несущественная ошибка. Средства придут получателю. В этом случае имеет смысл связаться с получателем. Его ответ с уточнением основания платежа прилагается к поручению. Сделать это нужно обязательно, так как в обратном случае возможна путаница. Она может привести к затруднениям в работе бухгалтеров и представителей налоговой.

- Выделение НДС, если поручение касается контрагентов, находящихся на специальном налоговом режиме. К примеру, контрагент может использовать УСН. В этом случае ему не нужно уплачивать НДС. Соответственно, в платежном поручении не нужно выделять НДС. Если это все-таки сделано, нужно отправить уточняющее письмо в адрес своего банка. Последний направляет уведомление банку, обслуживающему контрагента. Исправить ошибку обязательно нужно. В обратном случае контрагенту придется уплачивать налог по увеличенной ставке.

- Неправильное обозначение целей платежа. К примеру, средства фактически были переведены в качестве аванса за услугу. Однако в поручении в качестве цели прописан заем. В этом случае также нужно уведомить об ошибке банк. Если этого не сделать, то компания не получит вычет по авансу.

- Неверные сведения о контрагенте. Реквизиты контрагента могут быть изменены. Однако не всегда фирма рассылает уведомления об этом. То есть платеж отправляется по старым реквизитам. В этом случае перечисленные средства будут находиться в банковском учреждении до уточнения информации. На шестой день средства возвращаются их отправителю. У компании при совершении такой ошибки есть два направления действий: подача уточненной информации в банк или получение средств обратно на шестой день с последующим переоформлением поручения.

Даже если ошибка кажется несущественной, все равно ее в большинстве случаев нужно исправлять.

Ошибки, которые можно исправить

Рассмотрим исправимые ошибки и порядок их ликвидации:

- Неправильно указано назначение средств. Нужно выполнить сверку с ИФНС по налогу, а затем заполнить акт сверки. Он подписывается бухгалтером, а также представителем ИФНС.

- Завышенный размер платежа. Можно действовать несколькими путями. Первый: направление средств повторно. Переплаченные деньги пойдут на оплату следующих платежей. Второй: оформление возврата платежа на расчетный счет компании.

Перечисленные ошибки считаются несущественными. Их относительно легко исправить.

Ошибки, которые нельзя исправить

Рассмотрим существенные ошибки, которые не подлежат исправлению:

- Указание неправильного КБК. К примеру, неверно указаны цифры кода или же взят старый КБК. В этом случае платеж признается неклассифицированным. Налог будет считаться невыплаченным. То есть плательщику придется уплачивать пени и штрафы за просрочку. Для исправления ситуации нужно направить заявление в ИФНС. В нем указывается просьба о зачете переведенных средств. К заявлению прилагаются копия неправильного поручения и выписка из банка.

- Занижение платежа. Налог также не считается уплаченным. Для исправления положения нужно внести в бюджет недостающую сумму.

- Указание КБК, который относится к другому налогу. В этом случае можно действовать несколькими путями. Это, во-первых, возврат средств на расчетный счет плательщика. Во-вторых, это повторная уплата платежа. Что будет со старым платежом? Он зачисляется по другому налогу, к которому относится КБК. По этому налогу образуется переплата, которая зачтется при следующем платеже.

- Неправильный счет получателя. Это самая сложная ошибка. Деньги придется отправлять повторно. За просрочку платежей начисляется пеня.

- Неправильное название банковского учреждения. Также является необратимой ошибкой.

- Указание несуществующего КБК. Оформляется возврат средств. Платеж направляется повторно.

Между существенной и несущественной ошибками есть большая разница. При исправимых ошибках плательщику достаточно отправить уточнение. В этом случае платеж будет считаться уплаченным. Ошибки, не подлежащие исправлению, предполагают, что налоги или платежи контрагентам не считаются выплаченными. То есть на плательщика будут накладываться штрафы, пени.

Особенности оформления заявления на уточнение налогового платежа

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

- ФИО руководителя ИФНС.

- Реквизиты компании: наименование, ИНН, КПП, ОГРН, адрес.

- Дата.

- Наименование заявления.

- Просьба об уточнении платежа со ссылкой на нормативные акты (пункты 7-8 статьи 45 НК РФ).

- Информация о платеже (размер, конкретизация совершенной ошибки, исправленный вариант).

- Перечень прилагаемых документов.

ВАЖНО! К заявлению имеет смысл приложить копию поручения, а также копию банковской выписки.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

- Налоговый период.

- Статус плательщика налогов.

- Номер и дата поручения.

- Основание платежа и его тип.

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.