Достоинства и недостатки подходов оценки

ХАРАКТЕРИСТИКА ПОДХОДОВ

ОЦЕНКИ ПРЕДПРИЯТИЯ (БИЗНЕСА). ДОСТОИНСТВА И НЕДОСТАТКИ ПОДХОДОВ ОЦЕНКИ БИЗНЕСА.

Цель настоящей

статьи – сравнить основные действующие подходы к оценке стоимости и представить

их краткую характеристику; обозначить рекомендации относительно выбора

определенного подхода оценки стоимости.

Основные

действующие подходы и методы к оценке стоимости предприятия (бизнеса)

В соответствии с

существующими стандартами, оценить стоимость любого объекта собственности можно

с помощью трех подходов: доходного, рыночного (сравнительного) и затратного.

Рассмотрим более подробно каждый из них.

Затратный подход оценки бизнеса

Затратный подход

– совокупность методов оценки стоимости объекта оценки, основанных на

определении затрат, необходимых для восстановления либо замещения объекта

оценки, с учетом его износа;

Затратный подход

наиболее применим для компаний специального назначения, материалоемких и

фондоемких производств, а также в целях страхования. Применение затратного

подхода к оценке бизнеса необходимо в двух случаях:

-

во-первых, затратный подход незаменим при оценке

некотирующихся компаний, чаще всего зарегистрированных в форме ООО, ЗАО,

ГУП-ов, которые, как правило, имеют непрозрачные финансовые потоки; -

во-вторых, применение затратного подхода вместе с

доходным, позволяет принимать эффективные инвестиционные решения.

Сравнительный подход оценки бизнеса

Сравнительный

подход – совокупность методов оценки стоимости объекта оценки, основанных на

сравнении объекта оценки с аналогичными объектами, в отношении которых имеется

информация о ценах сделок с ними;

Сравнительный

подход базируется на рыночной информации и учитывает текущее действие

потенциальных продавцов и покупателей. Данный метод основан на принципе

замещения – покупатель не купит объект недвижимости, если его стоимость

превышает затраты на приобретение на рынке схожего объекта, обладающего такой

же полезностью.

Доходный подход оценки бизнеса

Доходный подход –

совокупность методов оценки стоимости объекта оценки, основанных на определении

ожидаемых доходов от объекта оценки и их сопоставлении с текущими затратами с

учетом факторов времени и риска.

Каждый из трех

названных подходов оценки предприятия (бизнеса) предполагает использование специфических методов оценивания.

Доходный подход

предусматривает использование метода капитализации и метода дисконтированных

денежных потоков.

Сравнительный

подход включает в себя метод рынка капитала, метод сделок и метод отраслевых

коэффициентов.

Затратный подход

использует метод чистых активов и метод ликвидационной стоимости.

Кратко

рассмотрев основные методы трех названных подходов, можно провести

сравнительный анализ подходов к оценке стоимости предприятия.

Преимущества

затратного подхода оценки бизнеса

-

Учитывает

влияние производственно-хозяйственных факторов на изменение стоимости

активов. -

Дает

оценку уровня развития технологии с учетом степени износа активов. -

Расчеты опираются на финансовые и учетные документы, то

есть результаты оценки более обоснованы.

Недостатки

затратного подхода оценки бизнеса

-

Отражает

прошлую стоимость.

-

Не учитывает

рыночную ситуацию на дату оценки. -

Не

учитывает перспективы развития предприятия. -

Не

учитывает, риски. -

Статичен.

-

Отсутствуют

связи с настоящими и будущими результатами деятельности предприятия.

Преимущества

сравнительного подхода оценки бизнеса

-

Базируется

на реальных рыночных данных. -

Отражает

существующую практику продаж и покупок. -

Учитывает влияние отраслевых (региональных) факторов

надену акций предприятия.

Недостатки

сравнительного подхода оценки бизнеса

-

Недостаточно четко характеризует особенности организационной,

технической, финансовой подготовки предприятия. -

В расчет принимается только ретроспективная информация.

-

Требует внесения множества поправок в анализируемую информацию.

-

Не принимает во внимание будущие ожидания инвесторов.

Преимущества

доходного подхода оценки бизнеса

-

Учитывает

будущие изменения доходов, расходов. -

Учитывает

уровень риска (через ставку дисконта). -

Учитывает интересы инвестора.

Недостатки

доходного подхода оценки бизнеса

-

Сложность

прогнозирования будущих результатов и затрат. -

Возможно

несколько норм доходности, что затрудняет принятие решения. -

Не учитывает конъюнктуру рынка.

Из анализа достоинств и недостатков вышеназванных

подходов и методов можно сделать вывод о том, что ни один из них не может быть

использован в качестве базового. В практике операций с оценкой предприятий

встречаются самые разные ситуации. Каждому классу ситуаций соответствуют свои,

адекватные подходы и методы. Для этого необходимо предварительно

классифицировать ситуации оценки с использованием группировки объектов, типа

сделки, момента, на который производиться оценка, и т.д. Если на рынке

обращаются десятки или сотни однородных объектов, целесообразно применение

сравнительного подхода. Для оценки сложных и уникальных объектов

предпочтительнее затратный подход.

На идеальном рынке все три подхода должны привести

к одной и той же величине стоимости. Однако большинство рынков являются несовершенными,

потенциальные пользователи могут быть неправильно информированы, производители

могут быть неэффективны. Данные подходы могут давать различные показатели

стоимости. Поскольку существует возможность применять к оценке предприятия в

конкретной инвестиционной ситуации различные методы оценки, можно произвести

«взвешивание» оценок, рассчитанных по разным методикам. Весовые коэффициенты

значимости оценок по разным методам оценки понимаются как коэффициенты доверия

к соответствующему методу.

Окончательная оценка стоимости предприятия

(бизнеса) может быть определена по формуле:

Vi – оценка

стоимости предприятия (бизнеса) i-м методом;

i =1, …, n –

множество применимых в данном случае методов оценки;

Zi – весовой коэффициент метода номер i.

Очевидно, что при этом разумное выставление

коэффициентов Zi является одним из главных свидетельств достаточной

квалифицированности и непредвзятости оценщика бизнеса.

Таким образом, в рамках данной статьи были

приведены краткие характеристики трех основных подходов к оценке стоимости

предприятий, обозначены базовые моменты к процессу выбора подходов для проведения

будущих оценок.

- Сравнительный подход к оценке стоимости предприятия (бизнеса): процедура и условия применения.

- Преимущества и недостатки сравнительного подхода к оценке бизнеса.

- Методы сравнительного подхода в оценке бизнеса.

1. Сравнительный подход к оценке стоимости предприятия (бизнеса): процедура и условия применения

Сравнительный (рыночный) подход в наибольшей степени основан на принципе замещения, согласно которому за объект заплатят не больше, чем стоит приобретение заменителя, обладающего эквивалентной полезностью. Следовательно, стоимость объекта сравнительным подходом определяется на основе цен, которые были уплачены за схожие объекты на соответствующем рынке. В этой связи главным условием использования сравнительного подхода является развитый рынок сделок по купле-продаже аналогичных объектов.

Процедура применения сравнительного подхода для оценки стоимости предприятия начинается с выбора предприятия, аналогичного оцениваемому, которое было недавно продано. Затем рассчитываются оценочные мультипликаторы — соотношения между ценой продажи и каким-либо финансовым показателем по предприятию-аналогу. Умножив величину мультипликатора на тот же финансовый показатель оцениваемого предприятия, получим его стоимость. При этом в оценке бизнеса по возможности используют несколько видов мультипликаторов с последующим согласованием полученных величин стоимости в процессе выведения итоговой величины стоимости предприятия по сравнительному подходу.

При наличии развитого рынка сделок по купле-продаже аналогичных предприятий процедура применения сравнительного подхода близка к процедуре применения метода капитализации доходов в оценке бизнеса. В обоих случаях оценщик определяет стоимость компании, опираясь на величину дохода кампании. Основное отличие заключается в способе преобразования величины дохода в стоимость компании. Метод капитализации предполагает деление величины дохода на коэффициент капитализации, рассчитанный по методу рыночной экстракции. Сравнительный подход также оперирует рыночной ценовой информацией в сопоставлении с достигнутым доходом; однако в данном случае доход умножается на величину соотношения (мультипликатора).

2. Преимущества и недостатки сравнительного подхода к оценке бизнеса

Основные преимущества сравнительного подхода к оценке бизнеса:

- цена фактически совершенной сделки в условиях развитого рынка максимально учитывает рыночную ситуацию, является реальным отражением спроса и предложения и является наилучшей базой оценки рыночной стоимости;

- влияние субъективных факторов на процедуру оценки невелико:

- — во-первых, оценка основана на ретроспективной информации и, следовательно, отражает фактические результаты производственно-финансовой деятельности предприятий (как аналогов, так и объекта оценки);

- — во-вторых, роль оценщика, использующего фактические цены купли-продажи аналогичных предприятий, сводится к сбору информации по аналогам и согласованию полученных результатов.

Недостатки сравнительного подхода к оценке бизнеса:

- перспективы развития оцениваемого предприятия в будущем учитываются лишь в той мере, насколько они соответствуют общеотраслевым тенденциям и отражены в ценах сделок с аналогичными компаниями;

- доступ к необходимой финансовой информации компаний-аналогов часто ограничен, отсутствует достоверная информация о ценах и условиях сделок по купле-продаже аналогов на рынке слияний-поглощений:

- сложности поиска полностью аналогичных компаний определяют большой разброс величин стоимости, полученных в результате использования различных мультипликаторов, по различным компаниям-аналогам; при этом отсутствуют четко разработанные методические подходы к согласованию множества полученных величин стоимости в процессе выведения итоговой величины по сравнительному подходу.

3. Методы сравнительного подхода в оценке бизнеса

В зависимости от целей, объекта и конкретных условий оценки сравнительный подход предполагает использование трех основных методов: метода рынка капитала, метода сделок и метода отраслевых коэффициентов. В отдельных источниках также предлагается использование четвертого метода — метода статистического моделирования стоимости.

Метод рынка капитала (метод компании-аналога) основан на использовании цен, сформированных открытым фондовым рынком в отношении аналогичных компаний.

Метод сделок (метод продаж) как частный случай метода рынка капитала основан на анализе цен купли-продажи (предложения) аналогичных предприятий в целом или их контрольных пакетов – прежде всего на рынке слияний — поглощений.

Основными методами сравнительного подхода к оценке бизнеса являются метод рынка капитала и метод сделок, этапы применения которых схожи и охарактеризованы по указанной активной ссылке.

Метод отраслевых коэффициентов предполагает использование специальных формул, или показателей, которые отражают существующие на рынке соотношения между ценой компании и определенными финансовыми показателями. Для определения стоимости компании соответствующее значение финансового показателя необходимо умножить на конкретное значение определенного отраслевого коэффициента, сложившееся на рынке. Отраслевые коэффициенты рассчитываются специальными исследовательскими институтами на основе длительных статистических наблюдений за ценой продажи предприятия и его важнейшими производственно-финансовыми характеристиками. В частности, опыт западных оценочных фирм свидетельствует о том, что рекламные агентства и бухгалтерские фирмы продаются, соответственно, за 0,7 и 0,5 от годовой выручки; заправочные станции – 12-2,0 от месячной выручки; предприятия розничной торговли – 0,75-1,5 от величины чистого дохода плюс стоимость оборудования и запасов.

Метод отраслевых коэффициентов используется за рубежом для экспресс-оценки, для предварительной оценки малых компаний. В отечественной практике этот метод не получил широкого распространения в связи с отсутствием необходимой информации, требующей длительного периода наблюдения.

Метод статистического моделирования стоимости, содержание которого охарактеризовано по указанной активной ссылке, основан на использовании регрессионных моделей. Эти модели позволяют на основе открытых рыночных данных построить формализованную зависимость рыночной стоимости компании от одного или нескольких ценообразующих параметров и оценить стоимость бизнеса без применения оценочных мультипликаторов.

Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

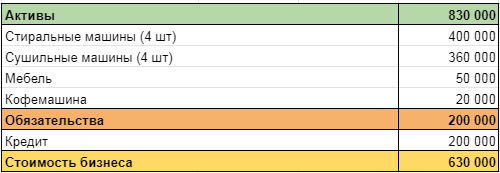

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

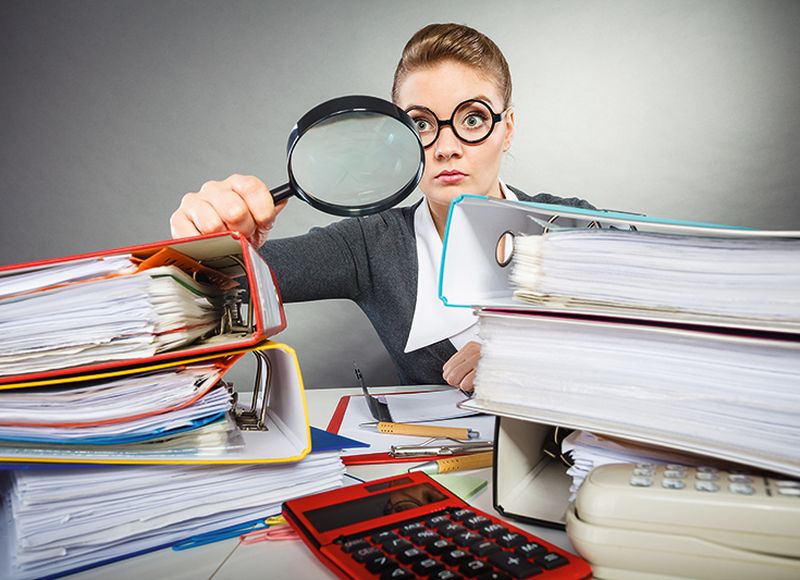

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

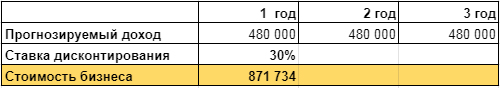

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

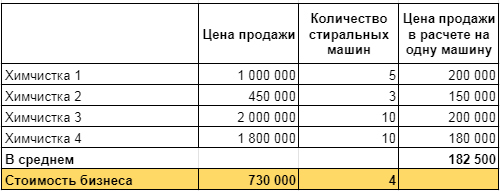

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.