Как провести оценку бизнеса методом капитализации доходов?

Метод капитализации доходов в оценке бизнеса используется, когда ожидается, что ожидаемый доход от функционирования предприятия будет стабильным без дополнительных вложений, когда ожидается, что величина дохода или низкие темпы роста останутся неизменными. Фактически, эти предпосылки крайне редки: например, с использованием метода капитализации можно определить стоимость привилегированных акций с гарантированными фиксированными дивидендами при условии, что продолжительность акций не ограничена. Поэтому чаще всего стоимость бизнеса по методу капитализации оценивается с использованием метода дисконтированных денежных потоков.

Содержание:

- 1. Предпосылки применения, преимущества и недостатки метода капитализации доходов в оценке бизнеса

- 2. Этапы применения метода капитализации доходов в оценке бизнеса

- 3. Расчет капитализируемой базы в оценке бизнеса

- 4. Методы расчета коэффициента капитализации в оценке бизнеса

- 4.1. Метод рыночной экстракции

- 4.2. Расчетный метод

- 5. Расчет итоговой величины стоимости бизнеса методом капитализации доходов

1. Предпосылки применения, преимущества и недостатки метода капитализации доходов в оценке бизнеса

Метод капитализации доходов не применяется, если компания убыточна, была создана недавно и активно развивается путем инвестирования, расширения (изменения) сфер деятельности, сегментов рынка и т.д.

Капитализация в оценочных операциях считается процессом «преобразования» (снижения) коэффициента дохода в коэффициент стоимости. Согласно методу капитализации дохода, стоимость имущества определяется путем деления капитализированной базы на коэффициент капитализации. В то же время, сумма дохода, полученного оцениваемым объектом за определенный период (год), используется в качестве капитализированной базы.

Поэтому метод капитализации доходов справедливо используется:

- Для первоначальной экспресс-оценки деятельности,

- Для оценки малых и средних предприятий в сфере торговли, услуг (аренда, гостиничное хозяйство) используется информация о сопоставимых объектах.

Оценка стоимости бизнеса методом капитализации доходов возможна при наличии большого количества ретроспективной информации, в результате которой можно сделать вывод, что доход оцениваемого бизнеса является стабильным.

Основным преимуществом метода капитализации является простота расчетов, недостатками являются узкая область применения метода и высокая чувствительность стоимости к изменениям коэффициента капитализации, что определяет необходимость подробного обоснования его стоимости.

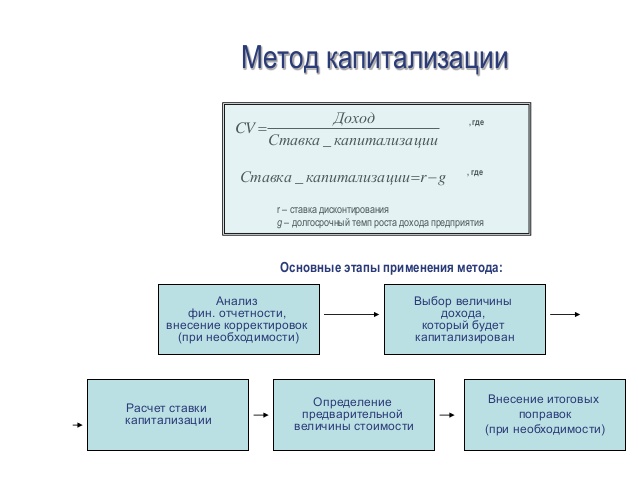

2. Этапы применения метода капитализации доходов в оценке бизнеса

Стоимость предприятия (компании) по методу капитализации дохода (I) определяется путем деления капитализированной базы, суммы дохода, полученной компанией (V), на коэффициент капитализации (R) по следующей формуле: V = I : R.

В процессе применения метода капитализации доходов реализуются следующие основные этапы:

- 1. обоснование типа и размера показателя, используемого в качестве заглавной;

- 2. расчет коэффициента капитализации;

- 3. определение первоначальной стоимости стоимости бизнеса путем деления капитализированной базы на коэффициент капитализации;

- 4. получение общей стоимости путем внесения изменений, исправлений.

3. Расчет капитализируемой базы в оценке бизнеса

В рамках первого этапа следует подчеркнуть, что теоретически можно использовать различные коэффициенты дохода в качестве капитализированной основы: коэффициенты прибыли (чистая прибыль, прибыль после налогообложения, прибыль до налогообложения), дивиденды, доходы от продажи продукции, денежные потоки.

Выбор типа индикатора, используемого в качестве капитализированной базы, тесно связан с анализом информации о продажных ценах (предложениях) аналогичных компаний. Если оценщик идентифицировал такие транзакции (предложения) и затем (при условии, что имеется информация о значении основных показателей доходов аналогичных компаний), представляется разумным использовать эти данные в процедуре расчета как коэффициента капитализации, так и капитализированной базы. В других случаях чистая прибыль обычно используется в качестве капитализированной базы.

Например, при оценке малого предприятия, продающего питьевую воду, было раскрыто несколько предложений о продаже аналогичных готовых предприятий; для некоторых приложений были также предоставлены данные о годовой стоимости выручки от продажи продуктов аналогичных компаний. В такой ситуации после подтверждения сопоставимости оцениваемых предприятий и аналогичных предприятий оправданно рассчитывать коэффициент капитализации на основе рыночных данных (см. Второй этап рассматриваемого метода) при выборе соответствующего показателя (выручка от реализации продукции) в качестве капитализированной основы.

Мы рассмотрим методы расчета стоимости капитализированной основы на примере чистой прибыли в качестве наиболее распространенного показателя, используемого в методе капитализации дохода. Великолепная основа может быть рассчитана одним из следующих способов:

- на основе ретроспективных значений чистой прибыли оцениваемой компании; например, на уровне чистой прибыли за последний отчетный год или на уровне средней (взвешенной) прибыли за последние три-пять лет. Чтобы использовать фактическую чистую прибыль для обоснования капитализированной базы, ее следует нормализовать, т.е. определить типичные доходы и расходы, характерные для аналогичного, нормально функционирующего бизнеса. Также возможно внесение корректировок инфляции в фактические значения чистой прибыли;

- на основе прогнозируемой чистой прибыли оцениваемой компании; например, на уровне прибыли в первый год прогнозного периода; в то же время прогнозные значения могут быть рассчитаны на основе фактических ретроспективных данных, построив тренд с учетом прогнозов развития компании в соответствии с планами ее руководства / владельцев;

- путем объединения данных о фактической чистой прибыли за несколько периодов в прошлом и данных прогноза на ближайшее будущее. Например, чтобы оценить компанию на 01.01.2016. капитализированная основа может быть рассчитана как среднее (средневзвешенное) следующих пяти значений: чистая прибыль за 2014–2015 годы. и прогноз чистой прибыли на 2016-2017 гг. Этот метод хорош, потому что он обеспечивает визуальное подтверждение стабильности дохода оцениваемого бизнеса. Используйте активную ссылку ниже и узнайте о практике расчета капитализированной базы путем объединения данных о фактических и прогнозируемых значениях чистой прибыли.

4. Методы расчета коэффициента капитализации в оценке бизнеса

На втором этапе можно использовать один из двух методов расчета коэффициента капитализации — метод извлечения рынка или метод расчета.

4.1. Метод рыночной экстракции

Метод извлечения рынка (метод рыночного сжатия) основан на рыночных данных относительно цен сделок (предложений) аналогичных компаний. Как упоминалось выше (см. Этап 1), если такие транзакции (предложения) идентифицированы, при условии, что имеется информация о размере основных показателей доходов аналогичных компаний, эти данные оправданно использовать в процедуре расчета как для коэффициента капитализации, так и для коэффициента капитализации. для капитализированной основы.

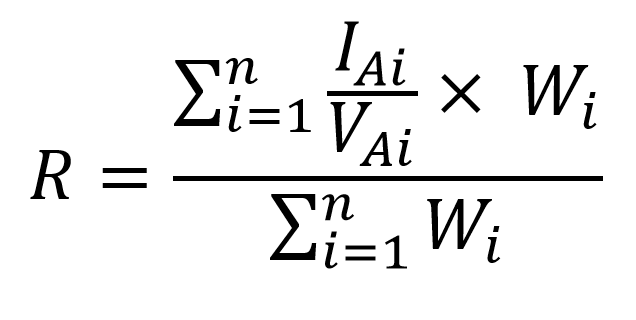

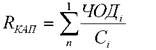

Коэффициент рыночной капитализации рассчитывается по следующей формуле:

- где R – коэффициент капитализации;

- V – предварительная величина стоимости предприятия по методу капитализации доходов;

- IAi – величина определенного показателя дохода, генерируемого i-той аналогичной компанией (чистая прибыль, выручка от реализации и др.);

- VAi – цена сделки (предложения) по продаже i-той аналогичной компании;

- wi – удельный вес результата применения информации по i-той аналогичной компании.

Метод извлечения рынка имеет ограниченную сферу применения, он в основном используется для оценки малых и средних предприятий в сфере торговли и услуг. Однако, если на рынке есть предпосылки для применения метода экстракции, его использование целесообразно.

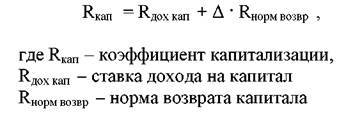

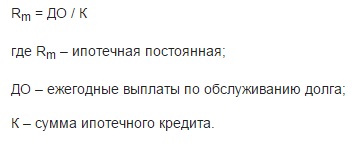

4.2. Расчетный метод

Расчетный метод определения коэффициента капитализации используется чаще .

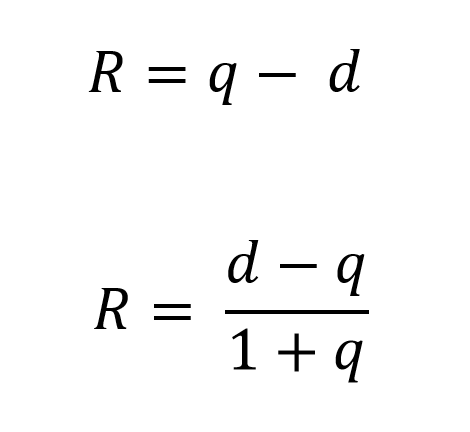

В настоящее время большинство источников предлагают использовать метод расчета, обычно основанный на ставке дисконтирования. Согласно этому методу коэффициент капитализации может быть рассчитан с использованием одной из следующих формул:

- где R – коэффициент капитализации;

- d – ставка дисконта;

- q – стабильные долгосрочные темпы роста показателя дохода, выбранного в качестве капитализируемой базы.

Первая из приведенных выше формул применяется, когда капитализированная основа рассчитывается на основе ожидаемого значения коэффициента дохода (обычно чистой прибыли); следовательно, вторая формула применяется для обоснования капитализированной основы на основе ретроспективных значений коэффициента дохода.

Наряду с этим, как часть метода расчета, это подход к подтверждению буквенного фактора в оценке компании путем сложения нормы прибыли на инвестиции ( o ) и нормы прибыли на инвестиции ( o ) или ее части. Использование этого подхода оправдано, если в течение определенного периода времени ожидается полная или частичная потеря стоимости бизнеса. В этом случае норма прибыли ( z ) заключается в накоплении средств в течение определенного периода для компенсации потери инвестиций, первоначально сделанных в связи с приобретением бизнеса.

Однако такая ситуация представляется маловероятной, если будет выполнено основное условие применения метода капитализации доходов — получение стабильного дохода от функционирования компании без дополнительных инвестиций в течение длительного периода времени.

Разделение нормы прибыли на инвестиции ( o ) и нормы прибыли на инвестиции ( z ) как части коэффициента капитализации является обычным в стоимости недвижимости; следовательно, использование этого подхода может быть оправдано при оценке соответствующих видов экономической деятельности — например, операций с коммерческой недвижимостью (небольшие магазины и т. д.). Для расчета возврата инвестиций ( вкл. ) используются методы обоснования ставки дисконта; норма прибыли на инвестиции может быть рассчитана с использованием одного из следующих методов, которые обычно используются при оценке недвижимости: метод кольца, метод Хоскольда или метод Инвуда.

5. Расчет итоговой величины стоимости бизнеса методом капитализации доходов

На третьем этапе применения метода капитализации дохода начальная стоимость стоимости бизнеса (V) рассчитывается путем деления капитализированной базы (I) на коэффициент капитализации (R).

На четвертом этапе начальная стоимость, рассчитанная выше, корректируется, если необходимо, в результате чего конечная стоимость предприятия получается путем капитализации доходов.

Корректировки первоначальной стоимости производятся путем добавления стоимости излишков и нерабочих активов, которые не участвуют в создании потоков капитализированных доходов. Такие активы могут включать неопознанное оборудование, неиспользованную недвижимость и т. Д.

Кроме того, если у компании имеется избыток оборотного капитала на дату оценки, его стоимость должна быть добавлена к стоимости существующего предприятия. При отсутствии оборотных средств стоимость предприятия должна быть уменьшена на эту сумму.

Как правило, результаты расчета метода капитализации доходов представляют стоимость предприятия в целом при наличии 100% -ного контроля над единственным владельцем. Если необходимо указать стоимость меньшей доли, необходимо сделать соответствующую скидку на отсутствие контроля над предприятием. При необходимости скидка также может быть сделана из-за недостаточной ликвидности оценочной доли.

Главная » Оценка бизнеса » Метод капитализации доходов для оценки бизнеса + пример расчета в Excel

На чтение 9 мин Просмотров 66к.

Метод капитализации доходов – подход оценки стоимости бизнеса или инвестиционного проекта на основе приведения доходов к единой стоимости. Метод применяется для экспресс оценки стоимости бизнеса, инвестиционных проектов и недвижимости, а также для проведения сравнения о определения более инвестиционно привлекательных объектов. В данной статье мы сделаем акцент на разбор метода капитализации доходов для оценки бизнеса или уже существующего инвестиционного проекта.

Содержание

- Преимущества и недостатки метода капитализации доходов

- Формула расчета стоимости компании методом капитализации

- Какой вид дохода выбрать для оценки?

- Какой показатель дохода использовать в модели для расчета базы?

- Методы расчета ставки капитализации

- Расчет по методу рыночной экстракции

- Расчетный метод определения коэффициента капитализации

- Пример расчета стоимости компании в Excel для ПАО «КАМАЗ»

Преимущества и недостатки метода капитализации доходов

Рассмотрим преимущества и недостатки метода оценки бизнеса на основе капитализации его доходов в таблице ниже ↓.

| Преимущества | Недостатки |

| Позволяет сравнить на основе доходов инвестиционную привлекательность бизнеса или инвестиционного проекта

Простота проведения расчета Применяется для развитых, крупных компаний, которые имеют достаточное количество финансовых данных для точного прогнозирования будущих доходов и темпа роста |

Применим при стабильно функционирующем предприятии (бизнесе), когда можно корректно прогнозировать будущие денежные поступления и доходы.

Не подходит для оценки венчурных проектов и стартапов, которые не имеют денежных потоков совсем, еще не создали устойчивую сбытовую сеть и равномерные поступления доходов Объекты оценки находятся на модернизации и реконструкции Не походит для оценки бизнеса с убытками Не подходит для оценки бизнеса с активным реинвестированием и изменчивым темпом роста |

Из-за того что на практике сложно получить постоянные финансовые данные, поэтому в оценке чаще применяют метод дисконтирования денежных потоков.

Следует заметить, что метод капитализации доходов для оценки бизнеса является разновидностью метода дисконтирования денежных потоков с условием того, что темп роста доходов постоянный.

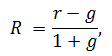

Формула расчета стоимости компании методом капитализации

Формула расчета капитализации доходов имеет следующий вид:

где:

V (англ. value) – стоимость бизнеса (проекта);

I (англ. income) – доход;

R – ставка капитализации.

В таблице ниже более подробно описано как рассчитать показатели модели ↓.

| Показатель модели | Описание | Измерение | Особенности применения |

|

V |

Стоимость бизнеса |

Руб. |

Показывает рыночную стоимость имущества компании |

|

I |

Доход |

Руб. |

Рассчитывается на основе показателей отчета о финансовых результатах (форма №2). Доход может быть следующих видов:

· Выручка от реализации продукции / услуг · Чистая прибыль компании (стр. 2400) · Прибыль до уплаты налогов (стр. 2300) · Размер дивидендных выплат · Денежные потоки Данные показатели берутся на текущую дату оценки, если они сильно менялись за последние года, то усредняют за несколько лет (3-5 лет) |

|

R |

Ставка капитализации |

% |

Необходимо определить метод расчета коэффициента. Он зависит от того для какого периода данных будет расчет (по ретроспективным или прогнозным данным дохода) |

Как видно из таблицы, для проведения оценки необходимо определить какой будет выбран доход для капитализации: чистая прибыль, прибыль до уплаты налогов или прибыль от дивидендных выплат. На следующем этапе необходимо выбрать метод расчета ставки капитализации и получить ее оценку.

Какой вид дохода выбрать для оценки?

Выбор того или иного вида дохода зависит от того с каким другим бизнесом проводится сравнение и какая финансовая отчетность имеется. Если предприятия располагают только

выручкой от продаж, то данный показатель берется за капитализируемую базу. Можно выделить, что в оценке может использоваться различные виды данных ↓.

| Вид данных | Направление применения |

| Ретроспективные данные (исторические) | Для оценки существующих компаний с финансовой отчетностью за несколько последних лет.

Используются исторические значения дохода (чистой прибыли) предприятия за прошедшие периоды (3-7 лет). Данные усредняются и корректируются с учетом инфляции на текущий момент. |

| Прогнозные данные | Применяется для оценки будущей стоимости инвестиционного проекта и его инвестиционной привлекательности.

Используются ретроспективные данные для прогнозирования будущих значений прибыли. Глубина прогноза, как правило, составляет 1-3 года. |

| Комбинирование ретроспективных и прогнозных данных | Применяется для оценки инвестиционной привлекательности предприятия.

Используются и как ретроспективные данные, так и прогнозные. |

Какой показатель дохода использовать в модели для расчета базы?

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

Более подробно про виды прибыли читайте в статье: → «Чистая прибыль прибыль предприятия: формула расчета, анализ«.

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты , потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

Методы расчета ставки капитализации

Ставка капитализации – текущая норма доходности капитала бизнеса. Ставка капитализации представляет собой стоимость капитала (имущества) на момент оценки.

Расчет по методу рыночной экстракции

Данный метод применяется для расчета стоимости бизнеса на основе существующих сделок на рынке по продаже / покупке таких же видов бизнеса. При этом необходимо знать показатели дохода у продаваемых бизнесов или проектов. Способ применяется для тиражируемого бизнеса, например для франшизы.

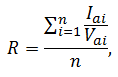

Коэффициент капитализации рассчитывается по следующей формуле:

где:

R – ставка капитализации;

V – стоимость компании;

Iai – размер дохода созданный i-й компанией аналогом;

Vai – стоимость продажи на рынке i-й компании;

n – количество аналогичных компаний.

Расчет коэффициента как среднерыночная цена проданных компаний довольно трудоемкий процесс и часто может быть нехватка финансовых данных по доходам или объему сделок аналогичных предприятий. Второй способ расчета на основе ставки дисконтирования более распространен на практике.

Расчетный метод определения коэффициента капитализации

При использовании данного метода необходимо рассчитать ставку дисконтирования. Коэффициент капитализации будет равен разнице между нормой прибыли и средними темпами роста доходов (чистой прибыли). Более подробно про способы расчета ставки дисконтирования читайте в статье: → «10 современных способов расчета ставки дисконтирования». Формулы расчета следующие:

|

Формула №1 |

Формула №2* |

где: R – ставка капитализации ; r – ставка дисконтирования (норма прибыли); g – прогнозируемые средние темпы рота доходов компании (на основе прогнозируемой доходности); |

где: R – ставка капитализации ; r – ставка дисконтирования (норма прибыли); g – прогнозируемые средние темпы рота доходов компании (на основе ретроспективных данных дохода). |

*можно заметить что вторая формула соответствует коэффициенту дисконтирования в модели Гордона.

Наиболее часто применимы следующие методы оценки ставки дисконтирования:

- Модель оценки капитальных активов (CAPM, модель Шарпа) и ее модификации.

- Модель средневзвешенной стоимости капитала WACC.

- Метод кумулятивного построения.

Какое отличия ставки капитализации и ставки дисконтирования?

В таблице ниже представлены различия между понятиями ставки дисконтирования и ставки капитализации ↓.

| Ставка дисконтирования | Ставка капитализации |

| Оценивает и показывает будущую норму прибыли (доходность) капитала компании | Оценивает текущую норму прибыли (доходности) капитала компании без учета темпа роста компании |

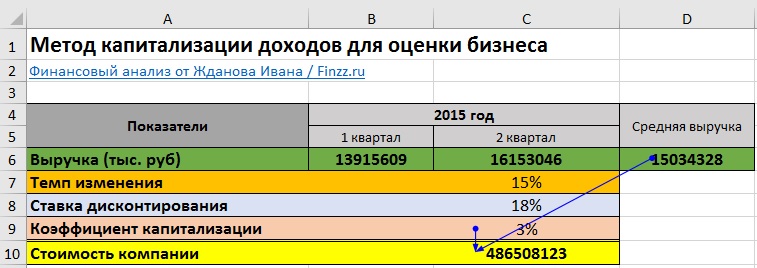

Пример расчета стоимости компании в Excel для ПАО «КАМАЗ»

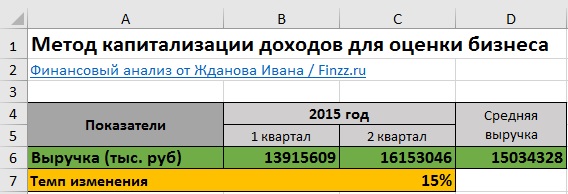

Для практики рассмотрим оценку стоимости компании ПАО «КАМАЗ» в Excel. Для этого необходимо получить финансовую отчетность функционирования предприятия за последние несколько лет. Для этого можно зайти на официальный сайт компании. Возьмем 2015 год 1 и 2 квартал. Из-за того что чистая прибыль имеет высокую волатильность, то возьмем изменение выручки предприятия и определим средний темп ее роста.

Темп изменения выручки (g) = LN(C6/B6)

Средний размер выручки =СРЗНАЧ(B6:C6)

На следующем этапе необходимо рассчитать ставку дисконтирования. Так как ПАО «КАМАЗ» не имеет достаточно волатильных акций на фондовом рынке, то для расчета нормы дисконта можно применить кумулятивный метод оценки. Для этого необходимо оценить риски по следующим направлениям ⇓.

|

Вид риска |

Интервал оценки, % | Параметры риска | Значение оценки для предприятия, % |

Пояснение к оценке |

| Безрисковая ставка * |

8,5 |

Доходность по облигациям ОФЗ ЦБ РФ | 8,5 | — |

| Ключевая фигура, качество и глубина управления |

0-5 |

Распределенность управленческих решений |

1,0 |

Структура управления распределена между 11 членами совета директоров |

| Размер предприятия и конкуренция на рынке |

0-5 |

Оценка размера предприятия (микро, среднее, крупное) и характерное для них влияние конкурентного риска на рынке |

1,0 |

ПАО «КАМАЗ» относится к крупных и стратегическим предприятиям, уровень риска конкуренции низкий |

| Финансовый анализ компании |

0-5 |

Оценка финансового состояния предприятия и структуры заемных и собственных средств |

3,0 |

Финансовое состояние предприятия не стабильное: высокая доля поддержки государства (субсидии), высокая доля заемного капитала, выручка имеет неравномерное поступление |

| Товарная и территориальная диверсификация |

0-5 |

Оценка ассортимента продукции и сбытовой сети |

1,0 |

Предприятие имеет контракты с международными партнерами, функционирует как на региональном так и на международном рынке. Ассортимент продукции широкий |

| Диверсификация клиентуры (объем рынка) |

0-5 |

Оценка спроса на рынке на производимую продукцию, количество потенциальных клиентов и объем рынка |

0,5 |

Развит ка корпоративный так и потребительский сегмент потребления |

| Устойчивость прибыли |

0-5 |

Оценка факторов формирования выручки и чистой прибыли предприятия. Прогнозирование направления изменения |

3,0 |

Наблюдается положительный тренд роста чистой прибыли за последние 4 года. Поступление прибыли неравномерно. Высокий процент изменение прибыли |

|

∑ Итого ставка дисконтирования: |

18,0 |

*безрисковая процентная ставка берется как доходность государственных облигаций ОФЗ (см. → изменение доходности) или доходность высоконадежных вкладов в ПАО «Сбербанк» с кредитным рейтингом А3.

Коэффициент капитализации = ставка дисконтирования — средний темп роста

Коэффициент капитализации = 18-15 = 3%

Стоимость компании = D6/C8

Стоимость компании составила 486508123 тыс. руб.

На рисунке ниже рассчитаны основные показатели для оценки стоимости компании ⇓.

⊕ Скачать пример использования метода капитализации для оценки бизнеса в Excel

Выводы

Метод капитализации дохода применяется для оценки компаний с устойчивыми денежными поступлениям за период 5 и более лет. В ситуации высокой конкуренции прибыли компаний имеют сильную волатильность, что затрудняет адекватное применение данного метода. Также подход имеет множество корректировок дохода и экспертных решений в оценке рисков, что делает его субъективным в принятии решений. Наибольшую точность метод имеет при рыночной оценке коэффициента капитализации и стоимости компании в сопоставлении с аналогичными.

Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

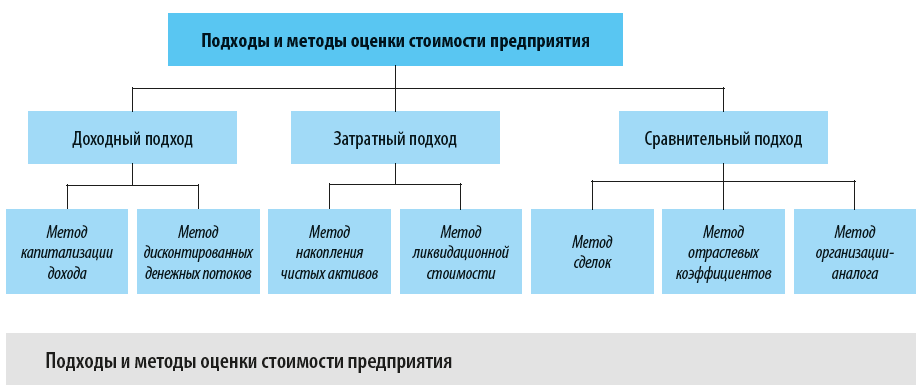

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

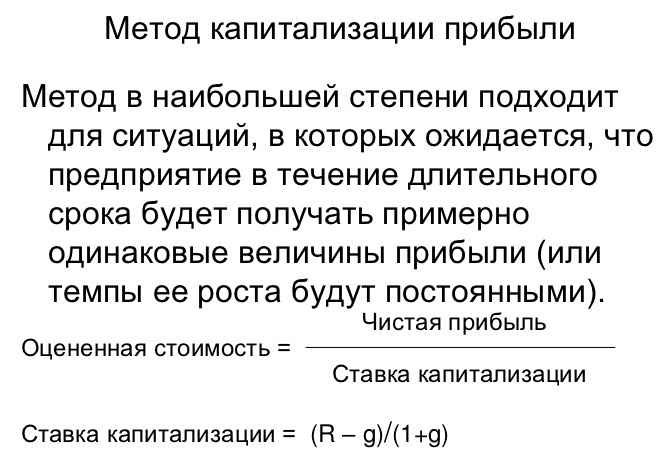

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

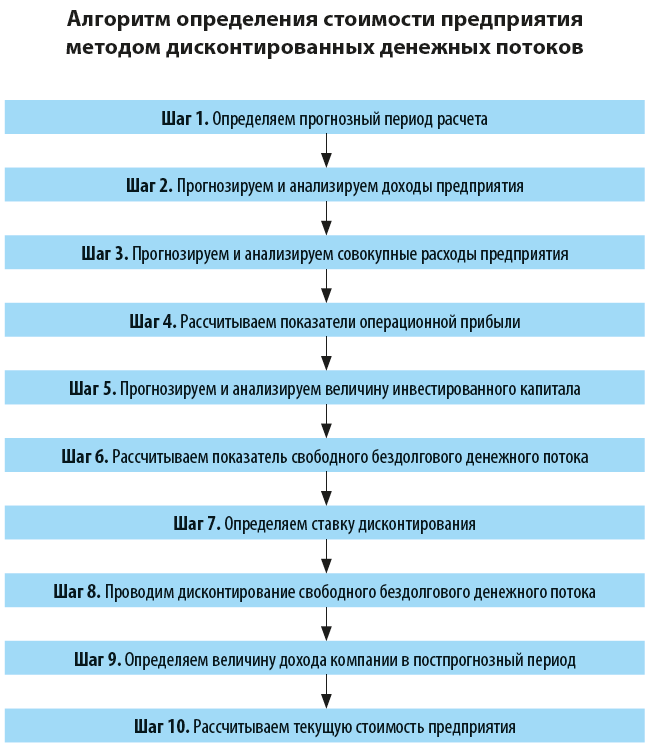

Алгоритм применения метода дисконтированных денежных потоков

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

Как применить метод дисконтированных денежных потоков на практике

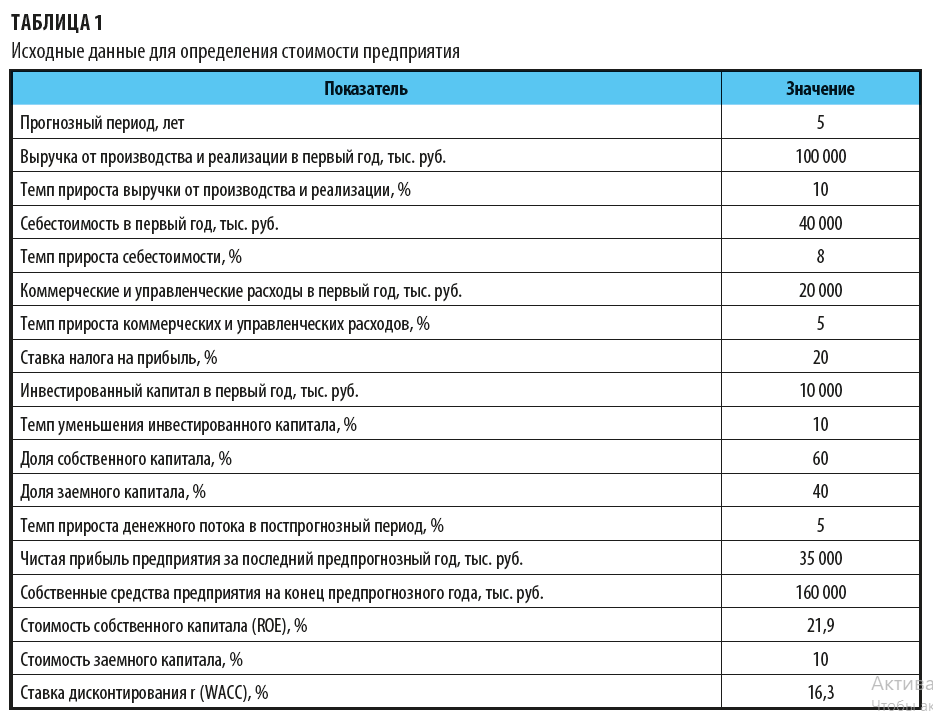

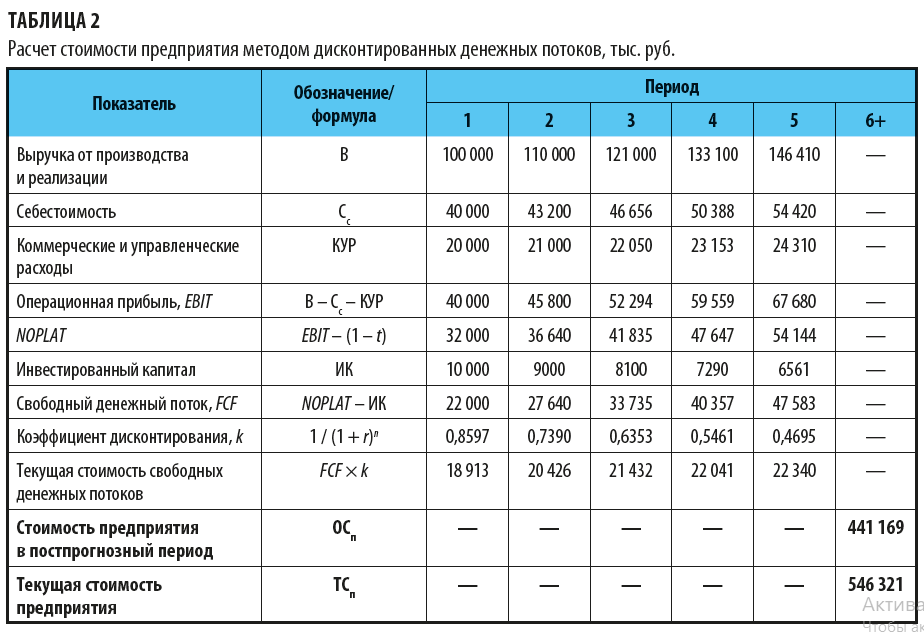

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;

– размер ставки дисконтирования, имеющий ключевое значение, достаточно сложно корректно определить на весь прогнозный период, что также может негативно влиять на качество оценки стоимости компании.

Чтобы уменьшить количество возможных субъективных ошибок при проведении оценки стоимости предприятия методом дисконтированных денежных потоков, можно построить несколько финансовых моделей, учитывающих разные сценарии развития ситуации (оптимистический, нормальный и пессимистический), а также выставить различные веса отдельным ключевым показателям.

Таким образом, несмотря на имеющиеся недостатки, метод дисконтированных денежных потоков позволяет достаточно глубоко проанализировать финансовые и хозяйственные показатели эффективности деятельности предприятия, понять специфику функционирования компании, а также оценить стоимость компании на основе ключевого для любого инвестора показателя — размера свободных денежных потоков, генерируемых предприятием в будущем.

А чтобы оценка стоимости предприятия была комплексной, доходный подход, основанный на дисконтировании денежных потоков, применяйте вместе с другими методами определения стоимости компаний: сравнительным и затратным подходами. Использование разных методов оценки позволит избежать субъективных ошибок и повысить объективность, а значит, и точность оценки стоимости предприятия.

Статья опубликована в журнале «Справочник экономиста» № 10, 2021.

Метод капитализации — один из методов оценки бизнеса доходным подходом. По сути это разновидность метода дисконтирования денежных потоков, в рамках которого стоимость компании определяют как текущую стоимость ее будущих доходов. Разница лишь в том, что метод капитализации предполагает стабильность этих доходов (или постоянный темп их роста).

Формула 1. Расчет рыночной стоимости компании методом капитализации

Чтобы оценить стоимость компании методом капитализации предстоит:

- провести ретроспективный анализ деятельности бизнеса и подготовить прогноз изменения дохода в будущем;

- выбрать вид дохода, который будет капитализирован;

- определить период деятельности, за который предстоит капитализировать доход;

- вычислить ставку капитализации;

- рассчитать капитализированные доходы;

- провести итоговые корректировки.

Основная задача этого метода – определить уровень дохода, который впоследствии будет капитализирован. При этом важно выбрать период деятельности компании, результаты которой будут капитализированы.

Как провести ретроспективный анализ бизнеса при оценке стоимости компании методом капитализации

Ретроспективный анализ деятельности компании проводится данным бухгалтерского баланса и отчета о финансовых результатах за последние 3-5 лет, а также управленческой отчетности компании. Он подразумевает анализ финансовых результатов деятельности, выполнения финансового плана, эффективности использования собственного и заемного капитала, выявление резервов увеличения суммы прибыли, рентабельности, улучшения финансового состояния и платежеспособности компании. По результатам этого анализа можно выбрать вид дохода и период производственной деятельности компании, за который предстоит капитализировать этот доход.

Для корректной оценки финансовых результатов (показателя дохода) компании необходимо провести их нормализацию, т.е. исключить статьи, которые имели разовый характер и не будут повторяться в будущем. К таким статьям относят:

- прибыль /убыток от продажи части активов предприятия;

- поступление/ убыток от удовлетворения/ неудовлетворения судебных исков;

- поступление страховых выплат;

- потери от вынужденной остановки производства и т.д.

После нормализации финансовых результатов их нужно привести к текущим ценам. Для этого можно использовать, например индексы потребительских цен, публикуемые на сайте федеральной службы статистики.

Какой показатель дохода выбрать при оценке бизнеса методом капитализации

В качестве доходов, подлежащих капитализации, может быть выбраны показатели:

- чистой прибыли (после уплаты налогов);

- прибыли до уплаты налогов;

- денежного потока;

- выплаченных/ потенциальных дивидендов.

При оценке крупных компаний целесообразно выбирать величину чистой прибыли, а небольших компаний — прибыль до уплаты налогов, поскольку в этом случае устраняется влияние льгот налогообложения.

Величина денежного потока используется при оценке компаний, в активах которых преобладают основные фонды, что позволяет учесть политику капитальных вложений и амортизационных отчислений на предприятии.

Вопрос: Какой вид денежного потока можно использовать при оценке бизнеса методом капитализации

Это может быть денежный поток для всего инвестированного капитала (бездолговой денежный поток) или собственного капитала.

Бездолговой денежный поток не учитывает изменение (рост или уменьшение) задолженности компании по кредитам. На основе этого показателя определяется рыночная стоимость всего инвестированного капитала: как собственного, так и заемного.

Денежный поток для собственного капитала учитывает изменение (рост или уменьшение) задолженности компании по кредитам. На его основе вычисляется рыночная стоимость собственных средств компании.

При выборе того или иного вида денежного потока (прибыли) для оценки бизнеса компании учитывают за счет каких именно средств он формируется. Если за счет собственных средств, то для оценки компании используется денежный поток для собственного капитала. Если же за счет привлечения заемных средств, то используется бездолговой денежный поток.

Вопрос: За какой период стоит капитализировать доход при оценке бизнеса

Сумма дивидендов, как правило, используется при оценке миноритарных пакетов акций, т.к. для мажоритарного акционера привлекательность компании состоит, в основном, не в выгодной дивидендной политике, а в росте ее капитализации.

Стоит заметить, что для капитализации можно использовать перечисленные показатели не только на текущую дату, но и их среднее значение за несколько предыдущих периодов на основании ретроспективных данных, например, за 3-5 лет.

Периодом деятельности компании, результаты которой будут капитализированы, может выступать:

- первый прогнозный год;

- последний отчетный год.

Наиболее правильным вариантом, учитывающим ретроспективную деятельность компании, рассматривают капитализацию дохода, спрогнозированного на последующий после даты оценки год.

Как определить ставку капитализации для оценки стоимости компании

Ставка капитализации чаще всего рассчитывается на основе ставки дисконтирования с учетом долгосрочных темпов роста денежного потока. Методы расчета ставки дисконтирования зависят от того, к какому виду денежного потока она применяется.

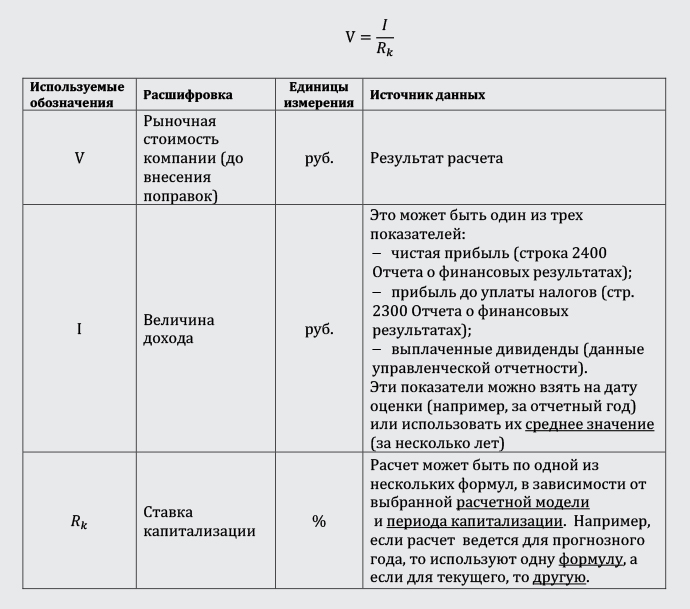

Есть несколько моделей построения ставки капитализации на основе ставки дисконтирования в зависимости разных параметров, например, от уровня прогнозного дохода и период прогноза (модели Гордона, Ринга, Инвуда).

Модель Гордона. Предполагает бесконечную продолжительность функционирования бизнеса и стабильные темпы роста денежного потока. В рамках этой модели определяют ставку для прогнозного или текущего года. В первом случае используют общепринятую расчетную формулу. Во втором случае (при расчете ставки для текущего года) используютформулу 2

Формула 2. Расчет ставки капитализации методом Гордона для текущего года

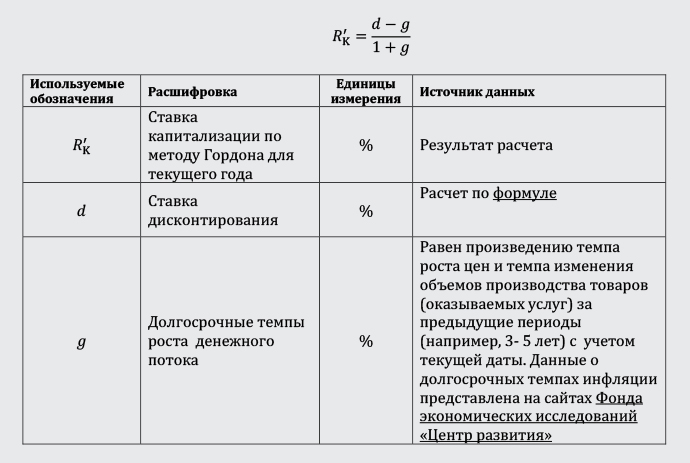

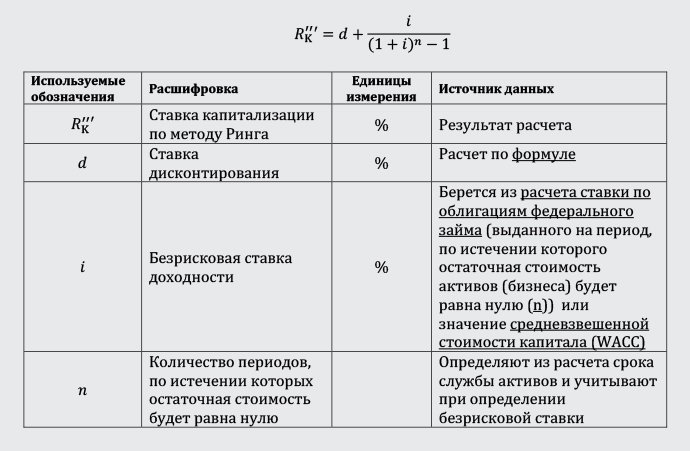

Модель Ринга. Данная модель исходит из необходимости соблюдения следующих условий:

- конечная продолжительность функционирования актива, при которой его остаточная стоимость равна нулю;

- ожидаемый доход меньше первоначальных инвестиций;

- известно оставшееся время жизни актива.

Эта модель редко применяема, потому что в рамках нее предполагается, что доходы будет ежегодно снижаться.

Формула 3. Расчет ставки капитализации методом Ринга

Модель Инвуда. Используют при следующих допущениях:

- конечная продолжительность функционирования бизнеса;

- ожидаемый доход меньше первоначальных инвестиций;

- остаточная стоимость будет равна нулю по истечении некоторого количества периодов.

Это более популярная модель, поскольку в качестве прогнозного периода подразумевает весь срок использования объекта, до полного его обесценения.

Формула 4. Расчет ставки капитализации методом Инвуда

Вопрос: Можно ли определить ставку капитализации без учета ставки дисконтирования

Определение ставки капитализации на основе ставки дисконтирования — самый распространенный способ, однако существуют другие метода расчета этой ставки капитализации, среди которых можно выделить:

1. Метод анализа рыночных данных. Ставка капитализации согласно этому методу определяется на основе рыночной информации о доходах и ценах продажи сопоставимых компаний;

2. Метод срока окупаемости инвестиций. Метод предполагает расчет ставки капитализации на основе период окупаемости инвестиций.

Вопрос: Как определить капитализированные доходы компании

На этом этапе оценке бизнеса методом капитализации предстоит определить предварительную стоимость бизнеса (капитализированные доходы компании). Определяют ее по формуле 1, на основе величины дохода, который предстоит капитализировать и ставки капитализации.

Эта стоимость компании будет предварительной, т.к. для определения итоговой стоимости полученный показатель стоимости необходимо скорректировать на избыточные и не операционные активы, не принимающие участия в формировании денежного потока, избыток (дефицит) собственного оборотного капитала, а также на сальдированную величину отложенных налоговых активов и отложенных налоговых обязательств.

К не операционным активам могут быть отнесены:

- устаревшие или не введенные в работу нематериальные активы;

- недвижимое имущество, не участвующее в производственном процессе;

- объекты незавершенного строительства;

- нефункционирующие доходные вложения в материальные ценности и финансовые вложения.

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI), ФСС «Финансовый директор»

Метод капитализации — один из вариантов расчета в доходном подходе, позволяющий с максимальной точностью вычислить цену недвижимости. Как и в ряде других способов, метод капитализации основан на следующем принципе: цена имущества (собственности) эквивалентна текущей стоимости будущих затрат на ее содержание.

Метод капитализации — способ вычисления цены имущества, суть которого в превращении чистого операционного дохода в стоимость. Операции по расчету производятся путем простой формулы — ЧОД делится на коэффициент капитализации.

Метод капитализации: сущность, плюсы и минусы

При оценке бизнеса (имущества) все чаще применяется метод капитализации, как один из способов доходного подхода. Такой вид расчета актуален только при наличии всех необходимых данных, а также при условии, что ожидаемая прибыль будет стабильной или же сохранит незначительные темпы роста. Эти условия напрямую касаются, к примеру, арендного бизнеса, когда основной вид дохода — это плата за аренду помещения.

Текущая цена имущества зависит от изменений коэффициента капитализации, поэтому применение описываемого метода подразумевает четкое обоснование параметра. Сама капитализация — преобразование финансового потока в цену (стоимость) посредством деления расчетного параметра на мультипликатор (коэффициент капитализации). Всю суть метода можно выразить в простой формуле:

Vm = Прибыль/К (или V) = М*Д,

где К — коэффициент капитализации,

Д — прибыль;

М — мультипликатор,

Vm — стоимость оценки объекта.

Сущность метода капитализации — в вычислении объема ежегодной прибыли с учетом ставки капитализации, на базе которой и производится расчет стоимости компании. Применение этой методики позволяет специалисту решить несколько задач:

— вычислить продолжительность периода, в который производится анализ;

— вычислить капитализируемую базу;

— рассчитать коэффициент капитализации;

— произвести расчет рыночной цены.

На сегодня есть несколько методик капитализации компании. Они различаются в зависимости от видов прибыли, а также параметров, которые выступают в качестве делителей (множителей) при выполнении расчетов. Так, можно выделить капитализацию:

— фактических (реальных) дивидендов;

— чистой прибыли до момента выплаты налогов;

— чистой прибыли уже после выплаты налогов;

— потенциальных дивидендов и так далее.

Расчет чистой прибыли должен выполняться в определенный срок. Анализ можно произвести для трех периодов в прошлом или же использоваться три временных промежутка (два периода до момента расчета, один — на текущий момент и два — в будущем). Важный момент — сопоставить полученные параметры.

К преимуществам метода капитализации стоит отнести:

— простоту вычисления;

— возможность оценить реальную рыночную конъюнктуру.

Недостатки метода капитализации заключаются в невозможности его применения в следующих случаях:

— при отсутствии необходимых данных о рыночных операциях;

— когда предприятие находится еще на этапе становления;

— объект оценки нуждается в проведении серьезных работ по реструктуризации.

Метод капитализации: основные этапы применения и оценки

В процессе использования метода задача оценщика состоит в следующем:

1. Выполнить все шаги по подготовке финансового отчета за определенный промежуток времени (чаще всего расчет производится за последние пять лет).

2. Сделать корректировку финансовых данных, которые были отображены в отчете, опираясь на современные требования GAAP. Если необходимо «спрятать» лишние или недействующие средства компании, то их нужно рассмотреть на последнем этапе.

3. Выполнить расчет (перерасчет) налогов (федеральных и местных) на нормализованную прибыль (еще до момента вычета налогов). В результате можно получить чистую прибыль с учетом корректировки.

4. В ситуации когда в роли капитализируемой прибыли выступает денежный поток, не обойтись без дополнительной корректировки чистой прибыли (была рассчитана на предыдущем этапе). Такой расчет позволяет получить чистый или валовой финансовый поток.

5. Вычислить коэффициент капитализации. В роли объекта для расчетов должен выступать тот поток, который нуждается в капитализации. Как правило, в качестве этого потока выступает чистый доход, рассчитанный в шаге 3. Но в ряде случаев в роли измерителя может выступать как чистый, так и валовой денежный поток (шаг 4).

6. Рассчитать срок деятельности предприятия, который будет основой для капитализации. Как правило, в качестве такого периода берется последний год работы. Для получения более точных результатов может быть выполнен расчет с учетом показателя за последние несколько лет.

7. Рассчитать операционную цену компании. Для этого чистая прибыль (ее расчет выполнен на шаге 3) делится на коэффициент капитализации.

8. Провести проверку на соответствие «здравому смыслу». На данном этапе оценщик должен пересмотреть расчет, и сделать ряд основных тестов в отношении обоснованности доводов при расчете.

9. Если на втором шаге были откорректированы данные финансовой отчетности и появились недействующие или излишние активы, то их необходимо добавить к показателю, рассчитанному в седьмом шаге.

10. Принять решение, есть ли необходимость в корректировке полученной на девятом шаге цены для учета скидки по бесконтрольному пакету ценных бумаг или скидки за ликвидность.

Упрощенная расчетная часть метода капитализации имеет три этапа:

1. Определяется средняя ожидаемая прибыль компании за год. В расчет принимается тот доход, который возможен при самом эффективном использовании ресурсов предприятия.

2. Производится расчет ставки капитализации.

3. Вычисляется общая цена объекта (имущества) с учетом ранее рассчитанного ЧОД и капитализационного коэффициента.

На начальном этапе оценщик принимает во внимание несколько уровней дохода — потенциальный и действительный валовой, денежные поступления, операционный доход.

Потенциальный валовой доход непосредственным образом зависит от платы за аренду и площади помещения. Сама формула выглядит следующим образом:

ПВД = Cа * S,

где Ca — плата за объект, который предоставляется в аренду, кв. метр;

— S — площадь объекта, который сдается в аренду, кв. метр.

Метод капитализации хорош в том случае, когда в соглашении прописана фиксированная ставка по аренде. В остальных вариантах более предпочтительна методика дисконтирования денежных потоков.

Следующий параметр, который подлежит расчету — действительный валовой доход. Он вычисляется как сумма потенциального валового дохода и прочей прибыли от применения объекта недвижимости и «минус» потери, которые вероятны при недоиспользовании имеющихся в распоряжении площадей.

Конечный вариант формулы выглядит таким образом:

ДВД = ПВД + Прочая прибыл — Потери.

Если для расчета потерь недостаточно информации, то оценщик может выполнить расчет коэффициента недозагрузки. При этом производится подробный анализ двух видов информации — текущей и ретроспективной. Особое внимание уделяется таким данным, как количество и содержание арендных соглашений, сроки их действия, частота перезаключения и так далее.

Расчет коэффициента недозагрузки:

Кнд = (Тс*Дп)/На,

На — количество периодов, в которых объект недвижимости сдавался в аренду;

Дп — доля единиц имущества (недвижимости), по которым происходит перезаключение договоров;

Тс — средний срок, в течение которого конкретный объект недвижимости не сдавался в аренду.

Расчетный коэффициент недозагрузки необходимо корректировать с учетом вероятной загрузки в будущем. Это, в свою очередь, зависит от нескольких параметров — перспектив развития региона, ситуации в экономике, стадии в рыночном цикле, отношения спроса и предложения.

Чистый операционный доход может быть вычислен путем вычитания из действительной валовой прибыли операционных затрат. За расчетный период берется срок в один год. В процессе вычисления амортизационные отчисления в учет не берутся. Сама формула такова:

ЧОД = Действительная валовая прибыль — Операционные затраты.

Последний параметр в формуле (операционные затраты) — средства, которые необходимы для поддержания нормальной работоспособности объекта недвижимости. Их можно разделить на условно постоянные, эксплуатационные и резервы.

Следующий этап — расчет коэффициента капитализации, который может выполняться несколькими методами:

1. С учетом корректировки на изменение цены актива. Здесь коэффициент состоит из пары элементов — нормы возврата средств (капитала) и ставки доходности.

Формула расчета:

Что касается «дельта», то этот параметр отображает снижение стоимости объекта недвижимости.

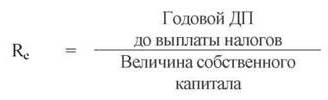

2. По методу рыночной выжимки формула будет иметь следующий вид:

Здесь Сi — это цена, за которую был продан i-й объект;

ЧОДi — чистая операционная прибыль для любого из i-ых объектов аналога.

Самая большая проблема в данной методике — это поиск информации по ЧОД (она является скрытой).

3. По методу связанных инвестиций. В случае когда покупка недвижимости производится за кредитные или личные средства, важно, чтобы коэффициент капитализации удовлетворять двум видам инвестиций:

— для заемного капитала расчет такой:

— для собственного капитала формула следующая:

Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

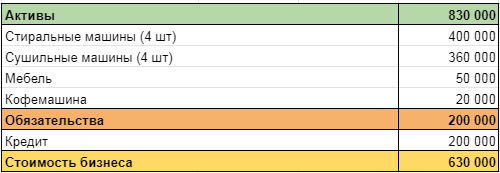

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

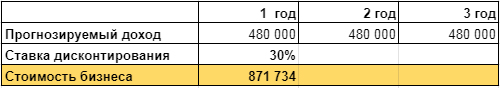

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

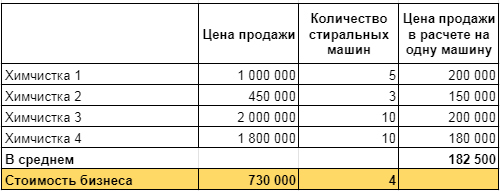

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.