Не является индивидуальной инвестиционной рекомендаций! Информация представлена только для ознакомления.

Мы не гарантируем достоверность и полноту данных. Мы не несём ответственность за убытки от использования представленной информации.

Какие акции можно купить по заниженым ценам на российском фондовом рынке в 2023 году? Ниже представлена таблица с недооценёнными акциями на российском рынке, имеющих потенциал роста в обозримом будущем. Оценка проводится по основным фундаментальным показателям и финансовым мультипликаторам. Приведена информация с причинами для возможности переоценки.

Таблица самых недооценённых акций российских компаний с потенциалом роста по состоянию на 2023 год. Последнее обновление от марта 2023 года.

| Компания | Описание | |

|---|---|---|

| 1. Сургутнефтегаз Цель: 30-35 руб |

1. Большая долларовая позиция на вкладе. 2. Восстановление цены на нефть. 3. Высокие дивиденды. |

|

| 2. АФК Система Цель: 25-30 руб |

1. В стоимости компании не учитываются нерыночные активы. Это является главным козырем АФК Системы. Так ярким примером стало раскрытие стоимости OZON в ноябре 2020 г. Какие нерыночные активы есть у Системы:

Рыночные активы Системы:

3. Программа обратного выкупа акций. 4. Мажоритарий заинтересован в увеличение капитализации компании. 5. Отличный менеджмент. 6. В будущем возможно увеличение дивидендов. |

|

| 3. ИНТЕР РАО Цель: 4-5 руб |

1. Огромная кубышка в 220 млрд рублей. 2. Стабильный рост прибыли и выручки. 3. 25% по МСФО направляется на выплату дивидендов, поэтому есть возможность в будущем повысить выплату. 4. Единственный поставщик электричества за границу. 5. Шансы на покупку других компаний и раскрытие кубышки. |

|

| 4. Сбербанк Цель: 250-300 руб |

1. Прогнозируемая чистая прибыль за год выше 1 трлн руб. 2. Возможный переход на выплату дивидендов 75% от чистой прибыли по МСФО. 3. Стоит дешевле капитала. 4. Платит хорошие дивиденды. Долгосрочная идея. |

|

| 5. ЛУКОЙЛ Цель: 4500-5000 руб |

1. Высокие дивиденды (100% FCF). 2. Отличный менеджмент. 3. Проведение байбэка. |

|

| 6. ЭН+ Групп Цель: 700 руб |

1. Фактически это покупка Русала со скидкой. 2. Низкие мультипликаторы. 3. Весь генерирующий бизнес идёт бесплатно. 4. Ориентирование компании на концепцию ESG. |

|

| 7. Эталон (Etalon Group) Цель: 100-120 руб |

1. Сильная недооценка к капиталу. 2. Низкие мультипликаторы. 3. Растущая прибыль за счёт новых проектов. 4. Хорошая дивидендая доходность (пока на паузе). |

|

| 8. +Мосэнерго Цель: 2-3 руб |

1. Стабильная прибыль. 2. Низкий коэффициент P/B = 0.3. 3. Хорошие дивиденды. Нет драйверов для переоценки. |

|

| 9. ЦМТ ап Цель: 11-12 руб |

1. Сильная недооценка к капиталу. 2. Низкие мультипликаторы. 3. Стабильная прибыль. 4. Стабильные дивиденды. |

|

| 10. ТГК-1 Цель: 0.10-0.11 руб |

1. Одна из самых дешёвых компаний в секторе энергетики. 2. В своём составе имеют ГЭЦ, что ценнее. 3. Есть шансы оферты по справедливой цене при M&A от Фортума. |

|

Биржевые котировки акций могут оставаться недооценёнными годами и никогда не прийти к справедливой оценке. Поэтому не стоит ожидать мгновенной переоценки.

Открыть ИИС, купить акции и облигации онлайн:

Бесплатное пополнение/снятие, минимальные комиссии за оборот

1. Что такое недооценённые акции простыми словами

Недооценённые акции (Undervalued Stocks) — это компании, имеющие значительный дисконт на биржевых торгах к реальной справедливой цене.

Что такое справедливая цена для акций? Ответ на это вопрос довольно расплывчатый. Если у компании есть кэш на 100 млрд и отсутствуют долги, а вся рыночная капитализация 50 млрд, то недооценка кажется очевидной. Но почему рынок этого не замечает? На этот вопрос нет однозначного ответа. Акции продолжают котироваться дешевле даже чистой денежной позиции. Это абсурдно звучит, но такие компании встречаются. Например, Сургутнефтегаз (капитализация 1,5 трлн рублей, а на банковских депозитах сумма 3,9 трлн рублей).

Рыночные котировки недооценённых акций дешевле, чем стоимость, которую платит инвестор.

Цена на рынке определяется законом спроса и предложения. Рынок может быть часто несправедлив в оценках. Разумный инвестор может пользоваться этим свойством в своих целях, чтобы заработать больше, неся минимальные риски.

Другое определение:

Недооценённые акции — это компании с балансовой стоимостью (BV) больше рыночной капитализации. Мультипликатор P/B ниже 1.

Поиск недооценённых акций лежит в основе принципа «стоимостного инвестирования». Основы были заложены Бенджамином Грэмом ещё в середине XX века. Его книга «Разумный инвестор» (1949) подробно описывает рыночные ситуации и принципы разумного инвестирования. Книга стала бесцеллером на тему инвестиций и до сих пор остаётся ей даже в XXI веке. Принципы отбора акций не поменялись.

- Выбор акций по книге «Разумный инвестор»;

- Проблемы и принципы инвестиций в ценность;

История фондового рынка показала, что те инвесторы, которые инвестировали в недооценённые акции заработали больше денег, чем в среднем рынок и гораздо больше тех, кто инвестировал в популярные компании.

Чаще всего недооценёнными компаниями оказываются сырьевые на дне цикла, их относят к циклическим акциям. Это связано с нестабильностью цен на сырьевые товары (нефть, металлы). Когда цены на сырье падают, то стоимость добывающих компаний могут значительно снижаться. Как только начинается рост на сырье, то котировки резко возвращаются на пиковые значения и выше.

Недооценённые компании обычно не популярны среди инвесторов и аналитиков.

2. Как найти недооценённые компании новичку

2.1. Использование финансовых коэффициентов

Начинающие инвесторы думают, что поиск недооценённых компаний это несложная задача. Достаточно просто выбрать те, которые имеют низкие значения базовых финансовых коэффициентов:

- P/E;

- P/BV;

- EV/EBITDA;

- DEBT/EBITDA;

Но это заблуждение. Оценка базовых значений мультипликаторов это одна из самых примитивных методик для поиска недооценённых акций, но такой подход может серьёзно подвести. Всё же поиском лучше заниматься опытным инвестором.

Например, у компании может быть нулевой собственный капитал, а P/E = 4. Но это не значит, что бизнес дешёвый. Он может стоять на грани банкротства, если у него ещё большой долг.

Ещё пример. Если компания накапливает на своём балансе дебиторскую задолженность или даёт беспроцентные займы своей материнской компании, то далеко не всегда стоит инвестировать в такие акции. Дело в том, что ситуация с выкачиванием денег из компании путем дебиторской задолженности или беспроцентных займов может продолжаться годами и не факт, что эти долги будут возвращены. Также не факт, что при принудительном выкупе будет обозначена справедливая оценка акции.

Важно понимать, кто является мажоритарными акционерами и какие у них планы. Это можно оценить по истории действий. Например, дебиторская задолженность может расти годами. За это время биржевые котировки могут даже падать, а инвестор потеряет возможность заработать в других акциях.

Оценить компанию по базовым мультипликаторам может автоматическая система или робот. Но это не делает владельцев сервиса богачами.

2.2. Поиски драйверов для переоценки

Недооценённые компании могут оставаться в таком положении годами. Держать деньги в них просто так смысла нет, поскольку цель большинства инвесторов зарабатывать, а не просто быть акционерами забытых компаний.

Какие драйверы для переоценки акций могут быть:

- Бурный рост прибыли в дальнейшем;

- Возвращение долгов компании;

- Сделки слияния и поглощения (когда крупная компания поглощает мелкую, то обычно от этого выигрывает мелкая);

- Принудительный выкуп по справедливой цене;

Поиск драйверов для переоценки — это настоящее искусство. Для этого нужно учиться, читать много экономической литературы. При этом в одиночку сложно справится с этой задачей, поскольку всё знать просто невозможно. Есть ресурсу инвесторов, которые могут помочь с этим. Например, сообщество «Алёнка капитал», «The Wall Street pro».

- Как выбирать недооценённые акции по мультипликаторам;

- Как выбрать акции для инвестирования;

- Как составить инвестиционный портфель;

- Как купить акции — подробная инструкция;

- Как зарабатывать деньги на акциях;

3. Способы анализа компаний

Для анализа и поиска компаний есть два способа:

- Самостоятельно читать отчётность компании, смотреть презентации и т.д. Отчётность предоставляется в двух форматах: МСФО (международные стандарты финансовой отчётности) и РБСУ (российские бухгалтерские стандарты учёта);

- Воспользоваться скринером акций;

Первый вариант подойдёт для опытных инвесторов. Новичкам сложно будет разобраться со многими нюансами и терминами. Надо получить соответствующее образование, чтобы разбираться в финансовых отчётах. Плюс эти документы довольно объёмные. Изучить одну компании займёт несколько часов работы. И это будет скорее поверхностный анализ. То есть даже уделив время изучению инвестор вряд ли поймёт глубоко всю специфику.

Второй вариант со скринером акций гораздо проще. Например, можно воспользоваться онлайн сервисом Blackterminal. Здесь представлены финансовые данные всех российские и американские компании. Также есть и компании из других стран.

Скринер позволит быстро отфильтровать компании, посмотреть:

- Финансовое положение;

- Посмотреть историю дивидендов;

- Рыночные финансовые коэффициенты, изменение их в истории;

- Рентабельность бизнеса;

- Состав акционеров;

4. Риски инвестирования в недооценённые акции

Любые инвестиции в акции несут риски. Недооценённые компании не исключения. Несмотря на то, что они оценены ниже рыночной справедливой цены, они могут долгое время оставаться такими. Как было сказано выше: нужен драйвер для переоценки. Одного лишь факта дешевизны порой бывает недостаточно.

Также есть риски не соответствия исходных данных. Такое случается редко, поскольку все отчёты проходят аудиторскую проверку, но в период пузыря доткомов были случаи махинации с отчётностями. При этом были замешаны аудиторские компании.

Чтобы снизить риски стоит придерживаться принципа диверсификации, то есть не вкладывать в одну компанию больше 20-30% всего капитала.

- Правила диверсификации портфелей;

- Диверсификация рисков портфеля ценных бумаг;

Также стоит всегда быть в тренде, чтобы не упустить какую-то выгодную возможность для инвестирования или же вовремя выйти из акций.

Лучшие фондовые брокеры для покупки акций:

Читайте также:

- Инвестиционные идеи на российском рынке

- Краткосрочные ОФЗ

- ОФЗ с переменным купоном

- Список дивидендных россиких акций

- Список дивидендных акций США

Не является индивидуальной инвестиционной рекомендаций! Информация представлена только для ознакомления.

Мы не гарантируем достоверность и полноту данных. Мы не несём ответственность за убытки от использования представленной информации.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Конец года — отличное время, чтобы подумать, как заработать в следующем. «РБК Инвестиции» представляют в своем рейтинге самые недооцененные по значениям мультипликаторов акции, торгующиеся на биржах России и США

Топ-10 российских акций, недооцененных относительно балансовой стоимости

Акция дает своему владельцу право на долю в компании. При этом на каждую акцию приходится доля в имуществе компании. А если акция торгуется на бирже, то у нее есть своя рыночная цена.

Если акция на бирже стоит дешевле, чем доля собственного имущества компании, то получается, что акция недооценена и должна стоить дороже. Ведь если сейчас компания решит прекратить свою деятельность, то каждому акционеру будет причитаться больше денег, чем он заплатил при покупке акций.

При этом если компания еще зарабатывает прибыль, то инвестор либо еще получит

дивиденды

, либо стоимость его доли будет только увеличиваться. А часто и то и другое.

Стоимость собственного имущества компании определяется как стоимость активов компании за вычетом стоимости ее обязательств. А доля собственного имущества компании на одну акцию называется балансовой стоимостью акции.

Соотношение рыночной стоимости акции и ее балансовой стоимости измеряется мультипликатором P/BV. Акции компаний, чьи значения P/BV наименьшие, можно считать недооцененными и имеющими потенциал роста в цене.

Вот десять российских компаний с наименьшими текущими значениями P/BV. Рейтинг составлялся из компаний, чьи акции торгуются на Мосбирже и представлены в каталоге «РБК Инвестиций».

Топ-10 российских компаний с наименьшим P/BV

Разброс значений P/BV в этом списке от 0,16 до 0,49. Это означает, что все эти акции на бирже стоят более чем в два раза дешевле своей балансовой стоимости. А акции лидера — ТГК-2 — более чем в шесть раз дешевле причитающейся инвестору доли в компании. Это означает, что данные акции таят значительный потенциал роста, исходя только из текущей стоимости и даже без учета будущей прибыли.

Любопытно, что восемь компаний из десяти — это электроэнергетические компании. Также в этом топе — второй по величине государственный банк и крупная нефтегазовая компания. Стоит добавить, что у ТГК-2, «Россетей», «Сургутнефтегаза» торгуются как обыкновенные, так и привилегированные акции. Поэтому корректнее говорить о топе именно компаний, а не их акций.

У энергетических и нефтегазовых компаний значительная часть имущества — дорогостоящие сооружения. Например, у ТГК-2 такое неликвидное имущество составляет почти половину всех активов, а у «Россетей» почти 80%. Это означает, во-первых, что в случае ликвидации компании могут возникнуть трудности с его продажей.

Понятно, что такие сооружения продать не так просто. С другой стороны, все эти компании очень важны для экономики и вопроса об их ликвидации не возникает вообще. Большая доля дорогостоящих сооружений в активах, скорее, означает, что компании приходится тратить значительные средства на их содержание — обслуживание, ремонт и обновление.

Поэтому для определения недооцененности с учетом текущей деятельности компании, помимо соотношения стоимости акций и стоимости собственного имущества, инвестору важно учитывать еще и то, как компания зарабатывает прибыль.

Топ-10 недооцененных российских компаний с учетом балансовой стоимости и прибыли

Для инвестора важнее не сколько компания зарабатывает прибыли в рублях или долларах, а сколько прибыли приходится на одну акцию. Еще важнее то, как эта прибыль на каждую акцию соотносится со стоимостью акции. Наиболее часто используется инвесторами

мультипликатор

P/E

, показывающий отношение стоимости акции к прибыли (обычно сравнивают общую стоимость компании с прибылью).

Для комплексного понимания недооцененности акций и перспектив роста можно учесть вместе P/BV и P/E. Один из простых способов общего учета обоих мультипликаторов — это перемножение двух показателей. Компании с меньшим значением произведения будут более недооцененными.

Но этот способ дает значительные искажения в пользу P/E, а соотношение рыночной и балансовой стоимости акции при перемножении почти не играет роли. Это происходит потому, что значение показателя P/E всегда больше показателя P/BV. Чтобы уравнять этот перевес, мы применили расчет сводного балла, учитывающего как P/BV, так и P/E.

Как мы считали. Для выравнивания перекоса в сторону P/E при расчете сводного балла мы брали не сами значения мультипликаторов, а их десятичные логарифмы. Среднее значение логарифмов умножается на 100 для удобства восприятия. Этот способ позволяет сохранить сравниваемость между компаниями по каждому мультипликатору.

Сводный балл = 100х (log10 (P/BV) + log10 (P/E) )/2

Топ-10 самых недооцененных российских компаний с учетом соотношения прибыли, балансовой и рыночной стоимости выглядит следующим образом:

Топ-10 российских компаний с наименьшими P/BV и P/E

Как видим, характер, да и состав списка почти сохранился. Это энергетические и нефтегазовые компании, а банк ВТБ уже возглавляет этот список. Отрицательные значения сводного балла возникли из-за особенности его расчета и говорят только о достаточно низких значениях мультипликаторов компаний. Это дополнительно подчеркивает недооцененность акций этих компаний. Так или иначе, в списке представлены акции, недорогие как относительно балансовой стоимости, так и относительно получаемой прибыли. То есть наш топ-10 по сводному баллу — это список компаний, имеющих значительный потенциал роста котировок.

10 самых недооцененных по прибыли российских компаний

Многие инвесторы не обращают внимания на текущую балансовую стоимость акций, а ориентируются только на результаты деятельности компании в течение года или квартала. Для тех, кто в своих оценках сравнивает рыночную стоимость акций и прибыль компании, мы определили топ-10 российских компаний по наименьшему значению P/E.

Топ-10 российских компаний с наименьшим P/E

Примечательно, что в этом топе есть компании, которые уже отмечены как недооцененные по балансовой стоимости — ВТБ, Россети Центр и Приволжье, «Сургутнефтегаз» и ФСК ЕЭС. На первом месте оказался «Мечел», который отсутствует в двух предыдущих списках. Компания долгое время показывала убыток, главным образом из-за непомерного долга. Но после того как компания продала Эльгинское месторождение, она смогла уменьшить долговую нагрузку и вышла на прибыльность. При этом сейчас компания показывает недооцененность по P/E, несмотря на достаточно значительный рост котировок — с апреля обыкновенные акции «Мечела» подорожали в два раза, а привилегированные — в четыре.

Среди недооцененных российских компаний по P/E, причем на третьем месте топа, оказалась QIWI. Компания показывала снижение котировок практически на протяжении всего года. Но в третьем квартале QIWI отобразила в отчетности значительный рост прибыли до ₽8,8 млрд по сравнению с ₽2,6 млрд во втором. Но рост прибыли произошел за счет продажи своей доли в банке «Точка». Этот факт необходимо принимать во внимание для оценки потенциала роста акций. Кроме того, этот пример показывает, что лучше оценивать акции, ориентируясь на комплекс показателей.

Топ-10 иностранных бумаг, недооцененных по балансовой стоимости

Список десяти самых недооцененных относительно балансовой стоимости иностранных акций составлен из числа бумаг, торгующихся на Нью-Йоркской фондовой бирже NYSE и бирже NASDAQ и представленных в каталоге «РБК Инвестиций».

Топ-10 иностранных компаний с наименьшим P/BV

У всех участников этого топа

рыночная стоимость

значительно меньше балансовой стоимости — в полтора раза у десятого участника, Xerox и в семь раз у лидера топа Vipshop.

Пять акций из лучшей десятки — это бумаги китайских компаний. Китайские бумаги значительно подешевели начиная с февраля и марта этого года. Так, акции Vipshop потеряли в цене более чем в 5,5 раза. Падение бумаг китайских компаний было вызвано регуляторными действиями китайских властей. Значительное снижение цены привело к тому, что мультипликаторы стали показывать значительную степень недооцененности. Покупки инвесторов сдерживает дальнейшая неопределенность с акциями китайских компаний на американских биржах.

Необходимо обратить внимание на такого участника топа, как TCR2 Therapeutics. Этот биотех-стартап не получает выручки и показывает убытки. Пока компания занимается только разработками нового препарата, а более 80% активов компании — это деньги акционеров, лежащие на ее счетах. Сейчас на каждую акцию приходится больше денег, чем бумага стоит на бирже. Дальнейшее движение котировок зависит от успехов компании в своих разработках.

Топ-10 иностранных акций, недооцененных с учетом балансовой стоимости и прибыли

Список самых недооцененных бумаг по сводному баллу, который учитывает текущую рыночную и балансовую стоимость, а также прибыль, выглядит так:

В этом списке, как и в предыдущем, присутствуют Vipshop, PetroChina, Citigroup и Baidu. Причем первые три бумаги заняли первые три места этого топа. Это означает, что компании особо привлекательны по текущим ценам и обладают значительным потенциалом роста.

Балансовая стоимость всех участников этого топа меньше рыночной, а рыночная стоимость у девяти участников не превышает десятикратного размера прибыли. Иными словами, акции этих компаний можно считать достаточно недооцененными по обоим мультипликаторам — P/BV и P/E.

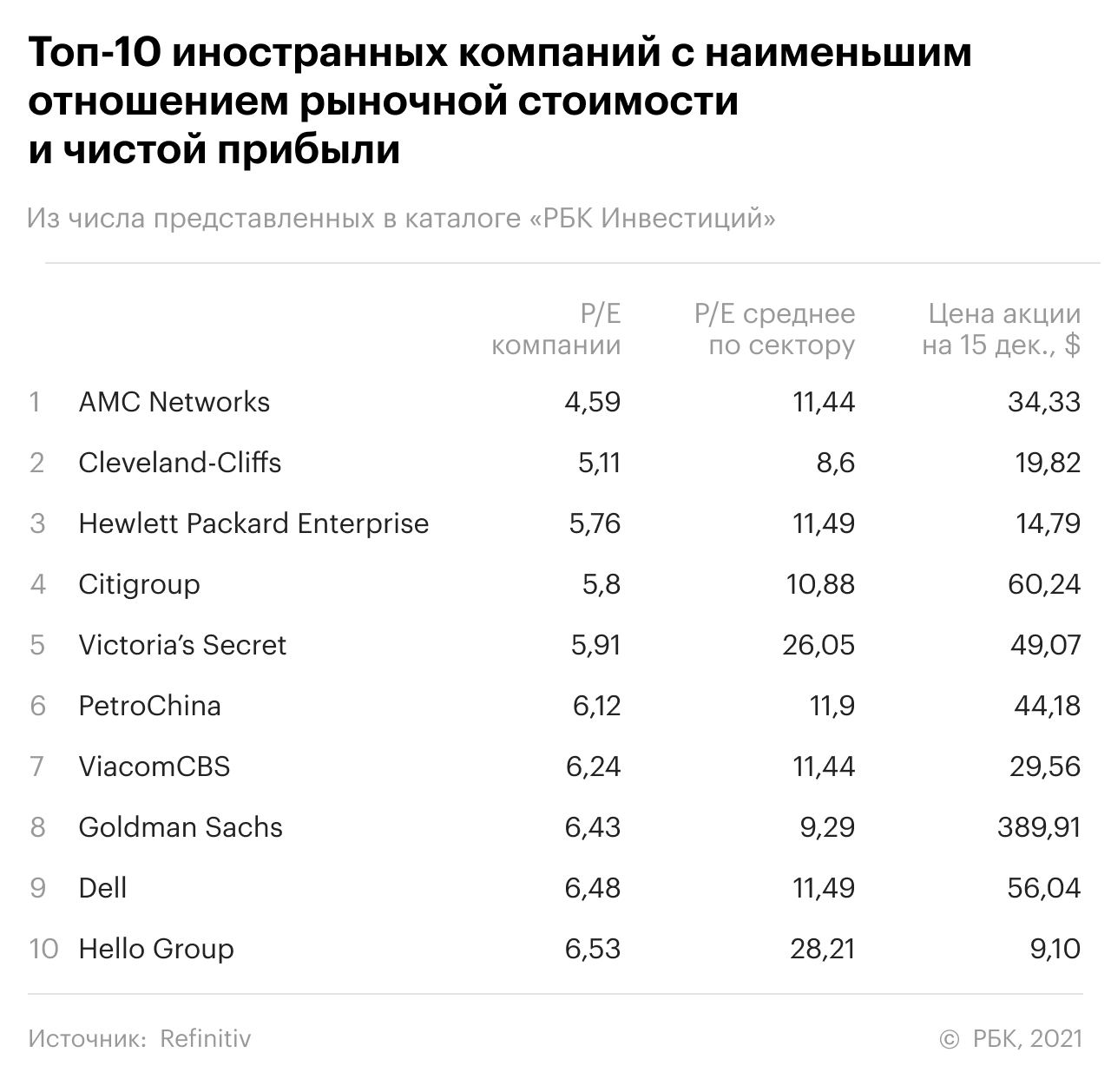

Топ-10 иностранных акций, недооцененных по P/E

Самые недооцененные по P/E иностранные бумаги нашего каталога представлены в следующем топ-10.

Топ-10 иностранных компаний с наименьшим P/E

В этой десятке только две китайские компании. Кроме того, в данном списке трудно определить какие-то секторальные тенденции. Топ представлен просто десятью различными компаниями, зарабатывающими наиболее значительную прибыль для этого уровня цены.

Настоящая статья не содержит предлагаемой стратегии инвестиций и имеет исключительно ознакомительный характер

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Сервис в партнерстве с Тинькофф Инвестициями. Котировки обновляются раз в 15 минут

В 2022 году российский фондовый рынок показал одну из худших динамик в мире, упав почти на 40%, на фоне новых зарубежных санкций против всей отечественной экономики. Ближе к концу года ситуация начала меняться в лучшую сторону: за последние полгода индекс Мосбиржи отыграл часть потерь, увеличившись на 20%. В текущей статье мы разберем компании, которые еще не успели вырасти.

Также читателям необходимо знать, что из данного обзора мы специально исключили российские компании, бизнес или корпоративная структура которых сильно трансформировались за последний год или изменятся в ближайшее время. Это СПб-биржа, Softline, ВТБ, «Полиметалл», «Яндекс», «Аэрофлот» и Segezha Group.

VEON

VEON (MOEX: VEON) — нидерландский телекоммуникационный холдинг, который предоставляет цифровые мобильные услуги в шести странах: Пакистане, Украине, Казахстане, Бангладеш, Узбекистане и Киргизии. Абонентская база компании составляет примерно 160 млн пользователей, если не учитывать проданный российский сегмент.

Зарубежная компания в 2022 году сильно трансформировалась, но она все равно попала в пятерку недооцененных акций, так как за перестройку своего бизнеса холдинг получил солидную денежную компенсацию. Скоро фондовый рынок должен заметить эти дополнительные деньги и сильно переоценить капитализацию VEON.

В конце 2022 года компания объявила о продаже своего российского подразделения «Вымпелком», который ранее приносил ей около 50% доходов, местному топ-менеджменту за 370 млрд рублей, или почти 5 млрд долларов. Для сравнения: текущая капитализация VEON на Мосбирже всего 66 млрд рублей. Ожидается, что сделку закроют в начале лета 2023 года.

Кроме среднесрочного драйвера — переоценки VEON на фоне поступления большой суммы — у компании есть еще краткосрочная причина роста. Биржевые котировки холдинга на Мосбирже на 10% отстали от зарубежной динамики акций: бумаги VEON еще торгуются на NASDAQ и Euronext.

EMC

EMC (MOEX: GEMC) — крупнейший в России частный провайдер медицинских услуг, который на местном рынке присутствует уже более 30 лет. Компания работает исключительно в московском премиум-сегменте, за счет этого она лидирует в своем секторе по показателю рентабельности.

В 2022 году новые зарубежные антироссийские санкции практически не затронули основной бизнес EMC, но компании все равно пришлось обнулить собственные дивидендные выплаты из-за того, что ЕС летом ввел прямые ограничения против НРД.

Теперь российские эмитенты больше не могу выплачивать прибыль по своим депозитарным распискам, так как для этого им приходится использовать заблокированную европейскую финансовую инфраструктуру. На Мосбирже торгуются депозитарные расписки EMC.

В 2023 году капитализация московской компании может восстановиться, если ее менеджмент решит свою дивидендную проблему, как это ранее сделал главный конкурент.

Сеть частных клиник «Мать и дитя» в 2022 году реструктуризировала свою корпоративную структуру, перерегистрировавшись с Кипра в Россию и вернувшись к выплате дивидендов. Рынок от EMC ждет такого же шага.

Основные финансовые результаты EMC, млн евро

| 1п2021 | 1п2022 | Изменение | |

|---|---|---|---|

| Выручка | 135,1 | 139,8 | 3,4% |

| Скорректированная EBITDA | 56,1 | 51,7 | −7,8% |

| Рентабельность по EBITDA | 41,8% | 37% | −4,8 п. п. |

| Чистая прибыль | 38,4 | −4 | — |

| Капитальные затраты | 11,6 | 47 | 304,9% |

| Чистый долг | 172 | 254,4 | 47,93% |

| Чистый долг / EBITDA | 0,88 | 2,06 | 134% |

Как делать деньги из денег

Лучшее об инвестициях за неделю — в вашей почте каждый понедельник. Бесплатно.

HeadHunter

HeadHunter (MOEX: HHRU) — онлайн-платформа по подбору персонала в России и странах СНГ со средней ежемесячной аудиторией в 2022 году более чем 25 млн уникальных пользователей. Сайт компании в мировом профильном рейтинге занимает третье место в категории «Работа и трудоустройство», уступая только Indeed и Workday.

На текущий момент HeadHunter удалось избежать прямых зарубежных санкций, но введенные против России общие ограничения все же больно ударили в первой половине 2022 года по бизнесу онлайн-платформы.

На фоне масштабных западных санкций многие иностранные компании объявили об уходе из РФ и тем самым временно снизили финансовые результаты рекрутингового сервиса.

Кроме ухода зарубежного бизнеса из России акции HeadHunter в 2022 году еще столкнулись с сильными биржевыми распродажами: нерезиденты в экстренном порядке избавлялись от своих бумаг по любым ценам.

В 2023 году ситуация пока остается такой же напряженной: зарубежные фонды все еще продают акции HeadHunter, которые ранее торговались на NASDAQ, с дисконтом 50—65%.

Тем не менее вскоре капитализация онлайн-платформы может снова перейти к росту, так как бизнес российской компании начал восстанавливаться, а ее биржевая оценка все еще находится на экстремально низких значениях. К концу 2022 года финансовые результаты HeadHunter почти вернулись к двузначным темпам роста.

Биржевые мультипликаторы российского ИТ-сектора

| HeadHunter | «Яндекс» | VK | «Циан» | «Группа Позитив» | Whoosh | |

|---|---|---|---|---|---|---|

| EV / EBITDA | 7,10 | 10,23 | 6,24 | 22,73 | 16,29 | 7,44 |

| P / E | 11,12 | 14,15 | −10,31 | −34,12 | 22,16 | 13,83 |

| P / S | 3,7 | 1,32 | 0,94 | 4 | 8,03 | 3,34 |

| Рентабельность по EBITDA | 53% | 10% | 41% | 24% | 63% | 61% |

| Чистый долг / EBITDA | −0,19 | −0,50 | 2,03 | −2,75 | 0,23 | 0,89 |

TCS Group

TCS Group (MOEX: TCSG) — финансовая группа, которая управляет крупнейшим российским цифровым банком Тинькофф. В 2022 году у эмитента сменился основной собственник: основатель компании Олег Тиньков в апреле прошлого года продал свою долю акций в 35% инвестиционному холдингу «Интеррос».

Смена собственника никак не повлияла на бизнес TCS Group. В прошлом году эмитент в каждом квартале смог заработать чистую прибыль своим акционерам — это уникальный показатель в 2022 году, так как у всех остальных публичных банков был как минимум один убыточный квартал.

В 2023 году основными драйверами роста TCS Group будут два фактора. Первый — восстановление финансовых результатов. ЦБ РФ ожидает, что прибыль всего российского банковского сектора в текущем году вырастет до 1,2—1,5 трлн рублей — против 0,203 трлн рублей в 2022. Второй возможный драйвер — редомициляция группы.

Динамика прибыли российского банковского сектора, трлн рублей

| 2015 | 0,192 |

| 2016 | 0,930 |

| 2017 | 0,790 |

| 2018 | 1,345 |

| 2019 | 1,7 |

| 2020 | 1,6 |

| 2021 | 2,4 |

| 2022 | 0,203 |

| 2023 | 1,2—1,5 |

«Эталон»

«Эталон» (MOEX: ETLN) — одна из крупнейших и старейших компаний в сфере девелопмента и строительства на российском рынке, которая сейчас работает в Москве, Московской области, Санкт-Петербурге, Омске, Новосибирской области, Екатеринбурге и Тюмени.

В 2022 году застройщик не попал ни в один официальный санкционный список. Но новые ограничения все же немного зацепили компанию: Лондонская фондовая биржа в марте прекратила торги депозитарными расписками «Эталона». Вдобавок девелопер столкнулся со схожими, что и EMC, дивидендными проблемами после ввода санкций против НРД.

2022 год для эмитента сложился не только со знаком минус, были и положительные моменты: в начале года менеджмент сумел воспользоваться ситуацией, быстро договорился о покупке местного подразделения финской строительной компании «ЮИТ» и расширил свою бизнес-деятельность и земельный банк в российских регионах.

Сейчас инвесторы предпочитают не замечать группу «Эталон», оценивая ее всего в одну годовую EBITDA, — это самый низкий биржевой показатель в строительном секторе. Во многом этот факт объясняется дивидендными проблемами эмитента и более слабыми финансовыми результатами. Но ситуация в будущем может резко измениться, если менеджмент решит хотя бы одну из двух своих проблем.

Биржевые мультипликаторы российского строительного сектора

| «Эталон» | ПИК | «Самолет» | ЛСР | |

|---|---|---|---|---|

| EV / EBITDA | 0,96 | 5,05 | 4,96 | 3,08 |

| P / E | 10,56 | 3,96 | 7,03 | 3,04 |

| Чистый долг / EBITDA | 0,11 | 2,20 | 1,72 | 1,82 |

Что в итоге

Российский фондовый рынок постепенно восстанавливается после сильного провала в 2022 году. Если вы не успели поучаствовать в росте акций, то вам стоит обратить внимание на депозитарные расписки местных эмитентов, которые все еще торгуются с приличным дисконтом.

Данные бумаги подойдут не всем инвесторам, так как у них есть инфраструктурные риски, из-за чего сейчас эмитенты временно не могут выплачивать своим акционерам дивиденды. Но, как показывает опыт компании «Мать и дитя», эта проблема вполне решаема.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.

Инвестиции – это способ сохранения и приумножения накоплений. Но при этом это не казино, где результат – дело случая. В основе инвестирования лежит точный расчет. Важно тщательно подходить к выбору бумаг. Есть четкие критерии, по наличию которых можно сказать, что акция перспективна – ее стоимость будет расти в будущем.

Ключевой критерий – наличие фундаментальных внутренних источников роста. Одним из источников роста акций является недооценка. Простыми словами – это когда успешная, развивающаяся компания стоит дешевле рынка, отрасли или конкурентов. Индикатором этой недооценки выступают инвестиционные мультипликаторы (P/E, P/S, P/B). Есть такая закономерность, что рано или поздно рынок заметит эту несправедливость и произведет переоценку стоимости компании – ее акции получат импульс роста.

Российский рынок в 2022 году – одна сплошная недооценка. Но недооценка недооценке — рознь. Для многих компаний она сейчас является справедливой – санкции, ограничения, мировая конъюнктура кардинальным образом отразились на их результатах и эффективности. Но есть целый ряд компаний, которые имеют явно выраженную несправедливую оценку – стоят дешево, но работают неплохо / все также хорошо или даже лучше. И эту недооценку в отдельных случаях мы видим уже здесь и сейчас, а в каких-то компаниях можем увидеть, когда они раскроют результаты своей работы за 2022 год (напоминаем, что многие компании не публикуют отчеты).

Примеры таких компаний мы рассмотрим в данной статье.

Алроса

Алроса — крупнейшая алмазодобывающая компания в мире. Ее доля в мировой добыче алмазов составляет 28%, в России – это абсолютный монополист. Основное производство и добыча у компании находится на территории России (Якутия), за рубежом в основном находятся офисы и представительства.

Главные риски для компании исходят от ее структуры экспорта. На долю экспортных поставок в Бельгию приходится около 34% от общей выручки компании. Бельгия – одна из стран Евросоюза, которая входит в перечень недружественных стран. Алроса – одна из исключительно небольшого списка компаний, которая не попала ни в один пакет санкций ЕС. Этому есть вполне логичное объяснение. Поставки Алроса составляют больше 50% оборота бельгийской биржи. То есть, если компания попадет под санкции, биржу можно закрывать, так как выпадение столь значительной доли будет крайне сложно компенсировать рынку. За счет стратегического значения поставок Алроса, имеются низкие риски отказа от ее продукции.

В текущей ситуации есть негатив по НДПИ в размере 19 млрд. рублей. С точки зрения бюджетной политики — это вынужденная мера, которая может быть применена не только к Алросе, но и любым другим сырьевым компаниям, которые будут работать с прибылью.

Компания не раскрывает результаты своей работы в 2022 году. Но есть косвенные признаки того, что у компании все хорошо: индекс цен на алмазы в 2022 году вырос на 15% (рост ценового компонента), в отношении компании не введены санкции (объемы скорее всего не упали). То есть, когда компания опубликует свою отчетность, для инвесторов возможен положительный сюрприз. Само введение НДПИ уже может говорить о том, что компания работает с прибылью.

Если отталкиваться от предыдущих данных по эмитенту, то 19 млрд — не столь критичная сумма для нее. Прибыль по итогам 2021г. составила 91 млрд.руб, а в 2022г. прибыль Алросы может вырасти на 15%.

ВЫВОД: Алроса на данный момент не имеет недооценки. Но косвенные признаки говорят о том, что с учетом текущей рыночной стоимости компании и потенциальных результатов ее работы, компания может иметь недооценку. Это как раз пример компании со скрытой недооценкой – ее мы можем увидеть после того, как компания раскроет свои результаты. Даже с учетом введения НДПИ недооценка сохранится.

Новатэк

Новатэк — крупнейшая нефтегазовая компания РФ, которая занимается добычей и экспортом природного газа, нефти, а также активно расширяет производство сжиженного газа. Среднесуточная добыча углеводородов в 2021 году у компании равна 1,72 млн. баррелей в день. Из них нефть составила долю 52,8%, а газ 45,3%.

Если смотреть структуру выручки компании за последний известный период (2021 год), то поставки углеводородов на внутренний и внешние рынки примерно сопоставимы. Но вот структура экспортных поставок в текущей геополитической обстановке создает повышенные риски – наибольшая доля экспорта приходится на страны ЕС (около 30%), чуть больше 4% — поставки в Северную Америку. Одновременный отказ этих регионов от экспорта Новатэка может критически образом сказаться на финансовых показателях компании.

Но стоит понимать, что вероятность такого одновременного решения невысока. Пока против Новатэка не объявлено никаких санкций. Также стоит учесть, что в отличии от Газпрома Новатэк более мобильный в своих поставках газа за счет СПГ – менее зависим от инфраструктуры.

Операционные итоги компании за 9 мес. показывают нам, что объемы поставок на внешние рынки не сократились, а даже немного выросли. При этом в ценах на газ в текущем году наблюдалось ралли. По экспертным оценкам, закупки СПГ Европой у России в текущем году выросли буквально в 10 раз. По сути, для Европы это был такой обход санкций, хотя, конечно, СПГ не может полностью заменить трубопроводный газ от Газпрома. Новатэк стал главным бенефициаром от этой ситуации, потому что СПГ в Европу может идти только через эту компанию.

ВЫВОД: Сейчас Новатэк стоит 7,13 по мультипликатору P/E, но когда отчетность откроется, он может стоить 4-3,5. Для компании это будет резкая, ярко выраженная недооценка.

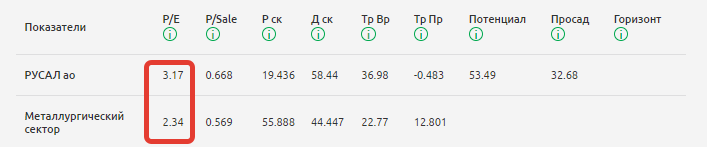

Русал

Русал – металлургический холдинг, который входит в число мировых «алюминиевых гигантов». По объему производства первичного алюминия и сплавов по итогам 2021 года занимает 3 место в мире после китайских Chinalco и Hongqiao Group. Это полноценный вертикально-интегрированный холдинг, который объединяет в себе полную цепочку производства алюминиевого сплава, начиная от добычи и переработки бокситов в глинозем, заканчивая логистикой.

Русал имеет широкую географию продаж, но при этом доля поставок на внешние рынки преобладает в выручке – около 80%. Ключевые регионы глобального потребления – страны Европы, СНГ, США, Юго-Восточная Азия и др. То есть в списке экспортных партнеров высокая доля стран, которые либо ввели против России санкции, либо присоединились к ним.

Несмотря на то, что руководство компании попало в санкционные списки, санкций, ударяющих по российскому алюминию, введено не было. Причина, как и в ситуации с Алроса — ограничительные меры могут подорвать мировые поставки этого металла, российский алюминий сложно заменить. Компания столкнулась с некоторыми логистическими проблемами из-за отказа европейских хабов от работы с Россией. Но проблемы логистики – это меньшее из зол. Согласно опубликованных данных за 1 полугодие 2022 года, выручка компании выросла на 31% г/г, выручка от поставок в Европу +37%, СНГ +31%, Америка +9%.

Цены на алюминий сейчас падают из-за сложной эпидемиологической ситуации в Китае, ухудшения спроса на фоне опасений наступления рецессии. Но экономика циклична – в дальнейшем неизбежно восстановление цен на алюминий.

ВЫВОД. С учетом того, что просадка на Русал сохраняется, можно сказать, что это дешевый актив на текущий момент. Здесь остается ждать положительного развития событий.

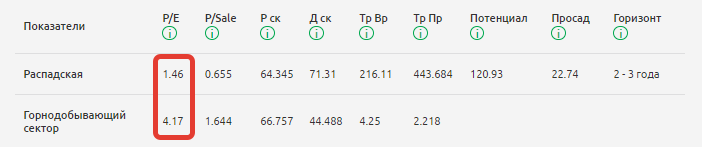

Распадская

Распадская

— крупнейшая угольная компания России. Обеспечивает около 75% добычи коксующегося угля России.

Компания ориентирована на внутренний спрос, поэтому эффект для компании от ограничения ЕС на импорт российского угля оказался незначительным. По итогам 1 полугодия компания показала отличные — как по прибыли (рост в 3,7 раза г/г), так и по выручке (рост в 2,5 раза г/г). Основной драйвер кратного роста основных показателей — рост цен на уголь.

ВЫВОД. Работа компании ориентирована на внутренний рынок. Несмотря на то, что цены на уголь скорректировались, они по-прежнему остаются высокими относительно своих исторических значений. Для угольных компаний это означает, что при сохранении цен вблизи текущих уровней финансовые результаты 2 полугодия ухудшатся (по отношению к 1 пг), но останутся высокими в сравнении с уровнями последних лет. На этом фоне бумага будет очень дешево стоить.

Сбербанк

Сбербанк — крупнейший и старейший банк России, который аккумулирует 46% депозитов населения страны и является крупнейшим кредитором, на долю которого приходится 40% кредитов физическим лицам, 32% юридическим лицам, более 55% ипотечных кредитов. Безусловно, банк является монополистом в банковском секторе

— он представлен в 83 российских регионах из 85.

В 2022 году Сбер попал под сильнейшие санкции как лидер отрасли, долгое время не публиковал свой отчет, но вернулся к раскрытию данных в ноябре текущего года. По итогам октября 2022г чистая прибыль банка по РСБУ упала в 20 раз. Но она есть! Да и сам по себе факт раскрытия очень позитивен, и дает рынку уверенность в финансовом положении банка. После объявления результатов глава Сбера анонсировал планы вернуться к диввыплатам в 2023 году – когда компания войдет «в нормализованное состояние».

ВЫВОД: Сбер работает с прибылью, и по рыночным мультипликаторам он стоит дешево.

Вывод

В этой статье мы рассмотрели несколько компаний российского рынка с явно выраженной несправедливой недооценкой – недооценка, которая видна сейчас или которая может быть видна после раскрытия отчетности.

И это не единичные примеры. Несмотря на санкции, ограничения, сложную макроэкономическую ситуацию российский фондовый рынок сохраняет свою инвестиционную привлекательность:

-

Акциями недооценки, которые, по сути, сейчас имеют еще больший потенциал роста до своей справедливой стоимости. Но здесь важен точечный выбор.

-

Акциями компаний, которые могут быть устойчивы ко внешним и внутренним факторам риска. В их числе компании, которые не попали под санкции и даже выигрывают от текущего ценового роста.

-

Рекордными дивидендами. Прошлая дивидендная доходность не гарантирует будущие выплаты, но у многих компаний есть потенциал поддержания див доходности на прежнем уровне (Дивиденды российского рынка — итоги 2022, прогноз на 2023 год).

// НЕ ЯВЛЯЕТСЯ ПЕРСОНАЛЬНОЙ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ //

Если хотите держать руку на пульсе и понимать, куда сейчас можно инвестировать, а куда нет, приходите на бесплатный вебинар по антикризисному инвестированию. Чтобы на него попасть, зарегистрируйтесь по ссылке.

На российском рынке сложилась парадоксальная ситуация. С одной стороны, разрушение логистики и потеря западных потребителей удручающе подействовали на инвесторов. С другой – на рынке появились новые окна возможностей. Компании, которые сумели в короткий срок перестроить свою деятельность, уже готовы расти, а инвесторы, помня о весеннем обвале, все еще опасаются покупать их бумаги. «ФедералПресс. Business Review» составил рейтинг недооцененных рынком отечественных эмитентов, на которые стоит обратить внимание в 2023 году.

Завод «Диод»: эко-товары

Регион: г. Москва

Отрасль: фармацевтика

Листинг на бирже: DIOD

Предприятие существует на рынке с 1992 года, занимается производством экологически чистых товаров, лекарственных средств, косметики и продуктов питания на основе природных ингредиентов. Препараты выпускаются под брендами «Капилар», «Артро-Актив», «Йод-Актив», «Виардо Форте» и «Селен-Актив». Кроме производственной деятельности компания «Диод» ведет широкую научную-исследовательскую работу в области профилактики и лечения социально значимых заболеваний. Начиная с 2017 года «Диод» показывает уверенную динамику по чистой прибыли – в прошлом году она составила 90,73 млн рублей, превысив показатели предыдущего периода почти в три раза.

Успех завода держится на трех китах: участие в госпрограммах, производство востребованных препаратов и независимость от западных поставок сырья. Оптимизма рынку добавляют и планы компании вывести в продажу не менее 30 новых препаратов, что приведет к изменению структуры выручки и расширит экспортные возможности завода. С середины ноября доходы по ценным бумагам высокотехнологичных компаний освобождены от уплаты НДФЛ: в этот перечень был включен и завод «Диод».

«Абрау-Дюрсо»: алкогольные напитки

Регион: г. Новороссийск

Отрасль: потребительские товары

Листинг на бирже: ABRD

На фоне ухода с отечественного рынка западных поставщиков вин российские производители получили возможность освоить освободившуюся долю рынка. Одним из таких предприятий стала группа компаний «Абрау-Дюрсо», чья торговая марка отсчитывает свою историю с 1870 года. В 2021 году ее совокупный объем продаж составил 45,9 млн бутылок, качество которых отмечено более чем 170 престижными наградами [Н1] по всему миру.

Широкий ассортимент продукции позволил «Абрау-Дюрсо» занять большинство ценовых ниш в этом сегменте рынка, и закончить 2021 финансовый год с чистой прибылью в 1,35 млрд рублей. Продажи компании по большей части рассчитаны на внутренний рынок, и санкционные ограничения не оказали существенного влияния на бизнес виноделов. Эксперты сходятся во мнении, что в ближайшее время доля масс-маркета на винном рынке будет сокращаться, уступая дорогу потребителям элитных сортов. Учитывая, что премиальный сегмент является ведущим направлением для «Абрау-Дюрсо», ее бумаги имеют все перспективы для дальнейшего роста на бирже.

«Акрон»: минеральные удобрения

Регион: г. Великий Новгород

Отрасль: минеральные удобрения

Листинг на бирже: AKRN

В ближайшем будущем проблема голода станет краеугольным камнем всей мировой экономики. Вероятно, по этой причине западные санкции пока обходят стороной российских производителей минеральных удобрений. Компания «Акрон», чей уровень экспорта по итогам 2021 года составил более 80 %, сегодня входит в тройку основных игроков на российском рынке удобрений (наравне с «ФосАгро» и «КуйбышевАзот»).

Несмотря на геополитическую турбулентность и введенные Россией квоты на вывоз минеральных удобрений до конца текущего года, «Акрон» продолжает экспортную активность на рынке. Опираясь на отсутствие прямых санкций, рост стоимости удобрений и низкие цены на сырье, компания последние три квартала фиксирует прибыль благодаря высокой стоимости своей продукции.

По признанию биржевых трейдеров, сегодня акции «Акрона» торгуются ниже, чем у их конкурентов из-за рубежа, несмотря на более высокий потенциал. Все это создает дополнительную выгоду при покупке акций компании с точки зрения инвестиций.

«Инарктика»: производство рыбы

Регион: г. Мурманск

Отрасль: пищевая промышленность

Листинг на бирже: AQUA

Основанная в 1997 году компания не раз меняла свое имя: начав деятельность как «Русская рыбная компания», в 2015-м она стала называться «Русская аквакультура». Сегодня предприятие продолжает работу под новым брендом «Инарктика» с потенциальным объемом выращиваемой красной рыбы до 50 тыс. тонн на 39 участках в Баренцевом море и карельских озерах.

«Инарктика» владеет правами на водные ресурсы для разведения атлантического лосося почти на всех пригодных для этого участках в России. Это позволяет считать компанию основным бенефициаром производства лососевых в стране с возможностью занять до 80 % от существующего внутреннего спроса, возникшего с уходом западных конкурентов.

После падения акций «Инарктики» в марте 2022 года весь последующий период рынок отыгрывал спад до прошлогодних уровней. Аналитики из БКС рекомендуют акции компании к активной покупке: по их мнению, те обладают высоким потенциалом роста за счет низкой операционной прибыли, которая на май этого года составляла всего 2,09 евро за килограмм продукции.

«Дальневосточное морское пароходство»/Fesco: грузоперевозки

Регион: г. Владивосток

Отрасль: транспорт и логистика

Листинг на бирже: FESH

После санкционного разрушения логистики и ухода с российского рынка западных контейнерных операторов российский бизнес ожидаемо развернул грузопотоки на Восток. Если на северо-западе страны к августу 2022 года экспорт сократился на 50,9 %, то на Дальнем Востоке он показал рост в 38 %.

Одним из главных бенефициаров в этой ситуации стало «Дальневосточное морское пароходство», головное предприятие транспортной группы Fesco. Так, складской терминал компании в Хабаровске за последние 9 месяцев увеличил отгрузку товаров в Китай на 68 % к аналогичному периоду прошлого года, а чистая прибыль самого пароходства с января по сентябрь составила около 1,84 млрд рублей.

В этой ситуации Fesco активно вкладывается в покупку новых судов и контейнеров для развития дальневосточного направления, планируя в ближайшие несколько лет модернизировать активы и развивать бизнес. Учитывая конъюнктуру рынка и растущие цены на грузоперевозки, компания имеет все шансы в ближайшем будущем стать основным выгодоприобретателем российского «разворота на Восток».

Банк «Авангард»: ценные бумаги

Регион: г. Москва

Отрасль: финансы

Листинг на бирже: AVAN

17 ноября этого года на внеочередном собрании банк заявил о выплате дивидендов за 9 месяцев 2022 года из расчета 17,34 рубля за обыкновенную акцию. В отсутствие позитивных новостей от крупных игроков решение «Авангарда» резко повысило привлекательность бумаг банка.

Являясь одной из старейших финансовых структур на российском рынке (основан в 1994 году), за последние годы банк «Авангард» демонстрирует стабильный рост дивидендных выплат держателям своих бумаг. За первые 9 месяцев 2022 года банк потерял более четверти от стоимости акций, что не помешало ему за октябрь – ноябрь отыграть падение и вернуться к значениям годовой давности в 1115 рублей за акцию. Аналитики рынка объясняют такой взлет неоцененностью «Авангарда» со стороны рынка и активно рекомендуют к покупке ценные бумаги банка.

Кроме своих акций банк предлагает к продаже мерные слитки золота весом до 1000 грамм и инвестиционные монеты лимитированных серий, выпущенные Центральным Банком РФ.

«Павловский автобус»: пазики

Регион: г. Павлово (Нижегородская область)

Отрасль: автомобильная промышленность

Листинг на бирже: PAZA

Павловский автомобильный завод (ПАЗ) известен своей продукцией еще с советских времен, а его автобусы остаются самым массовым средством передвижения и по сей день. Пазики незаменимы при перевозке небольшого количества пассажиров в районах, на пригородных маршрутах и в доставке служебных грузов. Сегодня завод работает под маркой «Павловский автобус» и входит в группу ГАЗ, производя до 10 тыс. автобусов ежегодно.

Летом 2022 года Фонд развития промышленности РФ санкционировал для ПАЗа льготный заем в 470 млн рублей для запуска новых автобусов CITYMAX 9 в конце 2022 года. Ожидается, что локализация производства новой продукции достигнет 90 %, а сами машины будут работать на дизельном двигателе.

ПАЗ традиционно использует большое количество отечественных комплектующих, что в условиях санкций стало для завода важным конкурентным преимуществом на рынке. С начала октября акции предприятия подорожали на 20 %, и продолжают торговаться с устойчивым трендом на дальнейшее повышение.

«Росинтер ресторантс холдинг»: ресторанный бизнес

Регион: г. Москва

Отрасль: сфера обслуживания

Листинг на бирже: ROST

Старожил рынка «Росинтер» за более чем 30 лет своего существования стал лидером в сегменте семейных ресторанов в России и странах СНГ. На конец прошлого года под управлением компании было 222 точки, а франчайзинговая сеть «Росинтера» насчитывала 94 заведения. Это позволило холдингу показать за 2021 год более 105 % роста чистой прибыли после падения доходности в течение предыдущих 4 лет.

Расставание с российским рынком западных брендов фастфуда открыло простор для отечественных операторов. Инвестиционный интерес к «Росинтеру» подогрели новости о продаже сети российских ресторанов KFC франчайзинговой компании из Ижевска, которая развивает по франшизе восемь ресторанов «Росинтера».

«Уход с рынка крупных конкурентов создаст определенные преимущества оставшимся на нем игрокам», – считает гендиректор группы компаний «Теремок» Виталий Свидовский.

Кроме того, в начале ноября стало известно, что «МСП Банк» разработал для «Росинтер ресторантс» проект по льготному кредитованию франчайзи на открытие новых ресторанов под брендами «IL Патио» и «Планета Суши».

«Красный октябрь»: сладости

Регион: г. Москва

Отрасль: кондитерская промышленность

Листинг на бирже: KROT

Одна из старейших кондитерских фабрик России опубликовала промежуточный отчет с положительными данными по чистой прибыли. Это произошло впервые за последние несколько лет и, по мнению большинства трейдеров, стало возможно благодаря увеличению внутреннего спроса на продукцию фабрики после введения западных санкций. Новый стимул роста обнадежил рынок, и акции «Красного октября» на короткий срок поднимались до 413 рублей за бумагу. Последовавшая за этим коррекция снизила цену акций почти на 20 %, а биржевые инвесторы заняли выжидательную позицию перед предстоящей публикацией итогов года.

С 2002 года фабрика «Красный октябрь» входит в холдинг «Объединенные кондитеры», чья продукция поставляется в более чем 45 стран мира, включая одно из самых быстрорастущих направлений – Китай.

Дополнительным поводом для роста бумаг может стать запуск проекта застройки исторической территории фабрики напротив Московского Кремля с общим объемом инвестиций в 18 – 20 млрд рублей.

«Выборгский судостроительный завод»: строительство судов

Регион: г. Выборг (Ленинградская область)

Отрасль: судостроение

Листинг на бирже: VSYD

В конце августа 2022 года «Выборгский судостроительный завод» (ВСЗ) заявил о дополнительном выпуске более чем 2,5 млн акций в пользу своего основного акционера – Объединенной судостроительной корпорации. Это позволило предприятию привлечь 15,3 млрд рублей и укрепить свое финансовое положение после публикации негативных данных по чистой прибыли за 2021 год. Дополнительным фактором для позитивных настроений на рынке стало решение государства о строительстве на заводе двух новых судов, одно из которых – ледокол проекта 21900М2.

По словам заместителя министра промышленности и торговли РФ Виктора Евтухова, всего в России ожидается строительство более 1 тыс. гражданских судов до 2035 года на общую сумму в 5,5 трлн рублей.

После ухода с российского рынка западных поставщиков завод намерен в кратчайшие сроки перейти на отечественные комплектующие. Это может стать дополнительным стимулом для роста капитализации предприятия на фоне текущего увеличения выручки и сокращения убытков.

«Лензолото»: золотодобыча

Регион: г. Бодайбо (Иркутская область)

Отрасль: добыча полезных ископаемых

Листинг на бирже: LNZL

Акции золотодобывающего предприятия из Иркутской области последние два месяца растут как на дрожжах. Начав с отметки в 7120 рублей за бумагу в конце сентября, к 21 ноября их стоимость составила почти 24 тыс. рублей. Несмотря на столь стремительный взлет, у компании сохраняется потенциал роста: в июне прошлого года стоимость акций «Лензолота» на пиках достигала почти 33 тысяч.

Позитивные настроения на рынке сохраняются, в том числе, и в связи с новостями о выплате компанией крупных дивидендов по цене 3508 руб. за акцию с доходностью более 14 % годовых.

По мнению аналитиков рынка, популярность бумаг предприятия основана на прогнозах по росту золота до 2300 – 2500 долларов за унцию, привлекательности этого актива среди физических лиц и его доступности для владения как в физическом виде, так и в формате акций.

Фото: РИА Новости/Илья Питалев, Александр Гальперин, Виталий Белоусов, Сергей Гунеев, Александр Поляков, Виталий Аньков

Итоги недели с Максимом Шеиным

Во что вложиться, когда на бирже штиль? Новый выпуск YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций» посвящен недооцененным российским акциям, которые могут вырасти на десятки процентов. Таким образом, автор шоу Максим Шеин в очередной раз докажет, что плохих новостей для инвестора не бывает — заработать можно на любой.

Хороших вам доходов!

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — самые недооцененные акции на российском рынке. Подбираем, пока не поздно.

Еще расскажу о вложениях в криптовалюты и золото, подробно разберу акции Полюса, отвечу на ваши вопросы и разыграю новые призы.

Главная тема

Любой инвестор будет рад вложиться в дешевую акцию, а через время, когда цена вырастет, заработать на этом. Сегодня мы вместе с моими коллегами из аналитического департамента подготовили для вас именно такую подборку российских бумаг — недооцененных. То есть тех, которые стоят дешевле условной справедливой цены.

Все акции, о которых я расскажу, сейчас торгуются с хорошим апсайдом. Некоторые в 2023 году могут подорожать на 40 и более процентов.

Первая недооцененная бумага — Норникель. Компания продолжает поставлять продукцию на мировой рынок без каких-либо серьезных торговых ограничений. И генерирует высокие денежные потоки. Мы ожидаем новую дивидендную политику к середине или концу следующего года с 80–100% привязкой к свободному денежному потоку. В этом случае дивидендная доходность будет в районе 12–14%. Но похоже, что у инвесторов есть сомнения насчет дивидендов. Поэтому сейчас акции компании стоят дешевле на 15–20% по показателю Р/Е.

Следующая компания — Мечел. Стабильный угольный бизнес с фокусом на азиатском рынке все еще позволяет генерировать солидный денежный поток с потенциальным сокращением долговой нагрузки. Рыночная стоимость компании ниже ее годовой прибыли и свободного денежного потока. Что касается дивидендов, на них в ближайшей перспективе мы не надеемся. Сейчас приоритет для Мечела — снижение долга. Это может стать сильным катализатором для роста котировок.

Третье место делят вечные конкуренты Магнит и X5. Обе компании показали неплохие финансовые результаты в этом году — на продуктах экономят в последнюю очередь. Потенциал роста к целевой цене — около 40%. В то же время за ноябрь котировки Магнита снизились на 9%, X5 — на 4%, хотя индекс Мосбиржи прибавил 1%.

В какой момент акции начнут расти? На коротком горизонте триггеры вроде бы не просматриваются.

X5 отчиталась за третий квартал в октябре, и до конца года других событий не ожидается. «Зарубежную прописку» компании можно воспринимать как риск, выплата дивидендов может быть ограничена.

У Магнита с его регистрацией в России с выплатой дивидендов проблем быть не должно. Но пока ритейлер не спешит раскрывать результаты за третий квартал. И о дивидендах молчит. Но мы на них очень надеемся.

Еще один недооцененный эмитент — Яндекс. С одной стороны, очень сильные финансовые результаты в этом году. С другой стороны, на котировки давит предстоящая реорганизация бизнеса. Если верите, что все пройдет гладко, Яндекс — хороший выбор.

Пятое место — за компанией Эталон. Чем она интересна? Эталон немного отстает по динамике продаж от конкурентов, но у нее сильные рыночные позиции, особенно в Санкт-Петербурге и Ленинградской области. Плюс, в прошлом году компания провела дополнительную эмиссию акций для увеличения капитала. И выкупила российский бизнес у финской строительной компании ЮИТ. Это должно поддержать продажи.

Итоги конкурса

Новый конкурс! Приз — умная колонка «Яндекса», украшенная логотипом «Мосбиржи». Условия такие: вы должны подписаться на канал, поставить лайк этому выпуску и написать комментарий — но не любой. На этот раз мы ждем от вас рассказ о личном опыте. Поделитесь в комментариях, на какой российской бумаге вы заработали больше всего и как это было. Победителя выберем всей редакцией Без плохих новостей.

Вопросы #БПН

Начну с вопроса от пользователя Профита. Это наша социальная сеть, если кто еще не в курсе.

Стоит ли сейчас собирать долгосрочный портфель из акций китайских компаний, торгующихся на СПБ Бирже? Или правильнее дождаться стабилизации ситуации с ковидом и протестами?

Китайские акции дешевы, но по значительному числу эмитентов эта дешевизна обманчива. Да, отношение капитализации к прибыли до смешного низкое, но правильные показатели не выглядят столь же оптимистично. Я говорю, например, об экономической прибыли или отдаче на инвестированный капитал. Поэтому ответ такой: долгосрочное формирование портфеля из акций китайских или любых других компаний нужно делать с акцентом на их фундаментальную оценку, а не на сроки изменения внешних условий.

Когда ожидать дефолта в России?

Отвечаю фразой из анекдота: «не дождетесь». Если серьезно, то кредитное качество России выше многих в мире, и способность обслуживать долг не вызывает вопросов на рынке. Рейтинговые агентства могут говорить что угодно, но рынок не обманешь. Посмотрите на доходности и вам все станет понятно. Доходность к погашению по россии 28 5,5%. По американским трежериз — 3,5%.

Какие ОФЗ прикупить сейчас для ИИС?

Смотря какую доходность хотите. Вообще, конечно, с ОФЗ суетиться надо было в марте-апреле, когда доходности были выше 15%. Сейчас, если вас устраивает 8,5% к погашению, то выбор огромен. На среднесрочную дистанцию логичнее, наверное, брать так называемые линкеры и флоатеры. Ликеры привязаны к потребительской инфляции, которая остается высокой, а флоатеры — к процентным ставкам на рынке. Доходность будет повыше по ним.

Подскажите, пожалуйста, про Полюс Золото, какие перспективы — держать или продать?

Много вопросов по Полюсу. Имеет смысл подробнее остановиться на этом эмитенте.

Полюс знают как обладателя не только одних из самых больших запасов золота в мире, но и очень низкой себестоимости добычи. Если в целом по миру у золотодобывающих компаний кэш кост составляет около 1000 долларов за унцию, то у Полюса в районе 500. Из-за этого бизнес компании имеет очень высокую маржинальность, которая обеспечивает ему отдачу на инвестированный капитал в районе 30%. Это означает, что даже несмотря на высокую стоимость капитала для российских компаний, Полюс может генерировать экономическую прибыль.

Напомню, что у Newmont, например, экономическая прибыль отрицательная, а у Баррик Голд около нулевой отметки. Инфляция издержек, удорожание логистических поставок, колебания валютных курсов… это все понятно, оправданий достаточно. Но это лишь означает, что золото, которое торгуется как commodity сейчас, будет расти в цене. Просто потому, что в целом в мире не выгодно при 1700 долларов за унцию заниматься добычей золота.

Вернемся к Полюсу. Что заложено в цену акций? В текущей капитализации компании заложено повышение операционной прибыли на 22% ежегодно. Учитывая падение объемов продаж, довольно смелое предположение, но не настолько немыслимое, чтобы его подвергнуть сомнению. Качнется вверх цена на золото… двинет вверх курс доллара против рубля…. вот вам на ровном месте рост выручки на 20%.

Еще один важный вопрос — дивиденды. Капитальные вложения компании не столь значимы, чтобы радикально повлиять на дивиденды в обозримом будущем, денежный поток достаточен для поддержания выплат на текущем уровне. Вопрос лишь в том, что дивидендная доходность ниже ставки рефинансирования. То есть рынок не требует высокую дивдоходность и закладывается на рост котировок. Как мы поняли, небезосновательно.

Теперь динамика котировок. Все помнят 19 год. С 6000 рублей акция взлетела за год до 18000. Помните, почему? Золото выросло в цене в 2 раза. Ну и бакс переставился с 62 на 70 против рубля. То есть производственные показатели не слишком повлияли на цену. Если прогнозы наших аналитиков на следующий год по курсу рубля верны, а золото вернется на 2000 долларов за унцию, то Полюс будет расти, и весьма резво.

Кстати, на торгах в четверг золотодобытчики выросли лучше рынка. Цена на золото пробила $1800 за унцию, акции Полюса подорожали на 3%, до 7,5 тыс. рублей.

Итог такой. Долгосрочно Полюс будет отличной балансирующей бумагой в портфеле с немалой вероятностью на выстрел куда-нибудь в район 9–10 тысяч за бумагу.

Компании

В акциях Яндекса сохраняется волатильность. В начале недели они падали, но уже к среде отыграли потери. На прошлой неделе компания подтвердила планы разделить бизнес на российский и иностранный. Но у инвесторов остается много вопросов.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Детский мир отчитался за третий квартал. Вообще-то, дела у компании идут неплохо. Выручка за год выросла на 6%, чистая прибыль — на 24%. И все равно Детский мир уходит с биржи. Жаль!

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Сервис аренды самокатов Whoosh проведет IPO. Раньше об этом писал Forbes, а сейчас объявила сама компания. Правда, детали размещения не раскрыла. Мосбиржа при этом добавит акции Whoosh в котировальный список уже 14 декабря. Бумаги появятся с тикером WUSH.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Подорожание газа и угля, а также проблемы с логистикой и поиск новых рынков сбыта сказались на бизнесе Русгидро. Компания получила убыток в третьем квартале, хотя в прошлом году была прибыль. За 9 месяцев чистая прибыль снизилась почти в 2 раза. Отрасль электроэнергетики мы обсуждали на этой неделе на БКС Live. Подписывайтесь на канал, чтобы не пропускать важные эфиры.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Немецкая компания Uniper подала иск против Газпрома за нарушение газового контракта. Uniper утверждает, что ей пришлось покупать очень дорогой газ на спотовом рынке, чтобы заместить потерянные российские объемы. Ущерб от недопоставок газа в компании оценивают в 11,6 млрд евро. Исход этого разбирательства, очевидно, будет зависеть от того, признает ли суд форс-мажор, о котором Газпром объявлял летом. Если признает, Uniper может ничего не получить. Вообще, учитывая потери энергорынка Европы, подобные иски могут регулярно предъявлять российским компаниям. Газпром в этом случае — самая очевидная мишень.

Рынки

Страны Евросоюза никак не определятся с потолком цен на российскую нефть. На прошлой неделе обсуждали $65–70 за баррель, на этой — 60. Проблема в том, что отдельные страны настаивают вообще на 30. Договориться нужно до 5 декабря. $60 за баррель — комфортная для России цена. Переживем. Но лимит будут пересматривать каждые два месяца. То есть это что-то вроде удавки — в любой момент можно будет ее затянуть.

Пока мы монтировали видео, потолок утвердили: $60 за баррель

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

В понедельник упали рынки Азии — на фоне массовых протестов в Китае. Начинали протестовать против антиковидных мер, но слышны и другие лозунги. Кажется, накопились претензии у китайского народа к коммунистической партии… Во вторник власти успокоили население. Часть ограничений снимут. Индексы отскочили.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

А на российском рынке — штиль. Весь ноябрь индекс Мосбиржи стоял на месте. Аналитики, которых опросило агенство Reuters, ждут, что индекс восстановится до 2500 пунктов только к середине следующего года. Более уверенному росту помешают санкции, геополитическая напряженность и нефтяное эмбарго. Что ж, посмотрим.

Российскому рынку на этой неделе мы посвятили сразу два эфира на нашем втором канале БКС Live. Посмотрите, если интересно.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Цены на нефть на этой неделе росли. Инвесторы ждут заседания ОПЕК+, которое пройдет 4 декабря. СМИ не исключали, что альянс может обсуждать дополнительное сокращение квот на добычу.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Тем временем газ в Европе дорожает. За ноябрь цены выросли на 19%. Сейчас уже выше $1700 за тысячу кубометров. Ситуация ожидаемая — в Европе похолодало, и спрос на электроэнергию и отопление вырос. Дополнительный фактор — сокращение в последние дни средней доли ветрогенерации в выработке электроэнергии.

Макро

ВВП США в третьем квартале вырос лучше ожиданий — на 2,9%. Прогнозировали рост на 2,7%. После выхода статистики последовали “голубиные” по смыслу комментарии главы ФРС Джерома Пауэлла. Он подтвердил, что на следующем заседании регулятор не будет задирать ставку. Скорее всего, повышение будет на 50, а не на 75 б.п. На этих новостях американские фондовые индексы подросли. Вообще за ноябрь Dow Jones вырос почти на 6%, S&P 500 — на 5%, NASDAQ — на 4%.

Регулирование

На этой неделе БКС направил единую заявку на разблокировку активов клиентов в уполномоченные органы Бельгии и Люксембурга, где зарегистрированы депозитарии Euroclear и Clearstream. Ответа ждем в ближайшее время.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Правительство продлило срок, в течение которого российские компании могут не раскрывать отчетность. Теперь — до 1 июля 2023 года. Кто-то, конечно, и так раскрывает. Даже Сбер недавно поделился информацией. Но новость, конечно, для нас, инвесторов, очень плохая.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Главе Еврокомиссии Урсуле фон дер Ляйен не нравится, что арестованные российские активы лежат без дела. Она предлагает инвестировать во что-нибудь 300 млрд евро российских резервов и еще 19 млрд евро активов частных лиц. Доход — направить на помощь Украине.

Инструменты

Новые фьючерсы на Мосбирже. На этот раз — на биржевые фонды Гонконга и Европы. Первый следит за Hang Seng, второй — за Euro STOXX 50. Одновременно появились опционы. Чтобы найти их в нашем приложении, откройте раздел «Рынки» и в поисковой строке введите код инструмента: HANG или STOX.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

СПБ Биржа 5 декабря добавит новые бумаги с первичным листингом в Гонконге. Сразу — двадцать одну. Общее число доступных российским инвесторам китайских бумаг, таким образом, составит 79. Чтобы выбрать лучшие, посмотрите обязательно наш последний стрим по Китаю на канале БКС Live.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Слышали о парной торговле? Или нейтрально-рыночных стратегиях. Очень просто: одновременно открывается длинная позиция по акциям компании-фаворита и короткая по бумагам аутсайдера. Объемы — одинаковые. Идея в том, что в фазе роста акции лидера дорожают быстрее рынка, а в период снижения выглядят более устойчивыми. Бумаги аутсайдеров, наоборот, ускоряются на падении и отстают при подъеме подъема. Наши аналитики постоянно ищут идеи для парной торговли. В период неопределенности это то, что нужно. Из последнего: Норникель против Алросы и Microsoft против Apple. Хотите попробовать? Подробные разборы этих стратегий — в описании к видео.

Advisory

Теперь рубрика Advisory. Advisory — это услуга индивидуального управления капиталом, которую мы предлагаем состоятельным клиентам. Я — один из эдвайзеров и в этой рубрике рассказываю об идеях и принципах, которыми руководствуюсь в работе. Сегодня сравню инвестиции в золото с инвестициями в крипту.

Последние несколько лет не утихает спор между сторонниками инвестиций в золото и поклонников криптовалют. Последние утверждали, что крипта является лучшей версией золота, так как защищает от инфляции и кризисов, еще более ограничена в количестве, чем металл, и больше подходит молодому поколению. К тому же криптовалюта ничего не весит, а перемещать слитки золота проблематично.

По факту ситуация оказалась не такой оптимистичной. Банкротство биржи FTX, скандалы с пропажей счетов и падение стоимости биткойна возвращают инвесторов к реалиям жизни. Криптовалюты, как оказалось, ведут себя точно так же, как рискованные активы, цены которых очень волатильны. С начала года стоимость золота практически не изменились даже при условии роста курса доллара на 10%, тогда как биткойн потерял 60% своей стоимости. Нужно учитывать и тот факт, что криптовалюты легко заблокировать, а Запад на примере России наглядно показал как быстро можно заморозить международные резервы, но до золота не дотянуться.

Все это может вызвать отток средств из криптовалют той части инвесторов, которые покупали эфириумы и биткойны, чтобы сохранить капитал. И эти средства пойдут в золото. И не они одни. Центральные банки активно покупают драгоценный металл. По итогам 3 квартала они скупили 400 тонн. Это абсолютный рекорд. Спрос на инвестиционные монеты и слитки вырос на 36% по сравнению с прошлым годом.

Единственный сектор, который показал падение спроса — это ETF на золото. Оно и понятно. В условиях резкого повышения процентных ставок привлекательность государственных облигаций США увеличилась. Однако торможение в ужесточении монетарной политики обернется ростом привлекательности золота относительно трежериз.

Аналитики, естественно, не спят и крупные инвестиционные дома начали повышать прогнозы по ценам на золото. Bank of America ставит цель 2000 долларов за унцию на следующий год. JPMorgan тоже поднял ориентир, но до 1860 долларов.

Вывод. Мы наблюдаем калибровку инвестиционных ожиданий по золоту и криптовалютам. Это, скорее всего, приведет к дальнейшему росту цен на металл, что позитивно скажется на акциях золотодобывающих компаний типа Полюса или Barrick Gold.

Календарь

И события, которые могут повлиять на торги на следующей неделе.

5 декабря страны Евросоюза определятся с потолком цен на российскую нефть. В этот же день на СПБ Бирже появятся новые гонконгские бумаги — 21 акция.

В четверг, 8 декабря, СПБ Биржа планирует начать торги обыкновенными акциями КазМунайГаза.

Из макростатистики на неделе выйдут данные по инфляции в России в ноябре.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Это почти все на сегодня. Мне осталось только напомнить об акции, которую сейчас проводит БКС: «Кешбек за инвестиции».

Ее суть. Кешбек в 1 тыс. рублей получит каждый новый клиент БКС и каждый десятый действующий клиент. Для этого новым клиентам до 18 декабря нужно купить любые ценные бумаги, действующим клиентам — золото и серебро на Мосбирже. Главное, чтобы сумма сделки была не меньше 10 тыс. рублей.

Чем выше торговый оборот, тем вероятнее шанс получить главный приз — 1 млн рублей. Его мы вручим победителю в новогоднем выпуске на канале «БКС Live».