Какой инвестор не хочет найти компанию, которая недооценена, купить за дешево, а потом рынок оценит ее по справедливости, и она кааак вырастет, и инвестор получит много-много процентов прибыли.

Разберемся, возможно ли это

Спойлер: возможно, но чисто случайно

Для начала немного теории — инвесторы пользуются разными методами оценками компаний, одним из самых популярных, является оценка по коэффициенту Р/Е (где Р — стоимость компании, а Е — прибыль), чем этот коэффициент меньше (но не отрицательный), тем лучше, тем быстрее можно отбить вложения. Сам по себе коэффициент ни о чем не говорит, так как он сильно зависит от отраслевой специфики и от этапа развития компании, поэтому его обычно сравнивают со среднеотраслевым коэффициентом Р/Е. Если он меньше, значит компания недооценена, если больше, значит наоборот, переоценена.

Когда я только начинал инвестировать, был молодой и наивный, я рассуждал так: сейчас я посмотрю, у каких компаний низкий Р/Е, проверю, регулярно ли они платят дивиденды и куплю — они точно вырастут, а в крайнем случае я просто буду получать неплохие дивы. В принципе идея здравая (и ей даже можно пользоваться, она точно убережет вас от полного шлака), но теперь я понимаю, что это не так и таким путем найти недооцененную компанию невозможно и вот почему: среднему инвестору (который не является профессионалом в этой сфере и который не занимается инвестициями 24/7) доступна только публичная отчетность компаний (и то он не сможет тщательно все проанализировать) и не более. Эту самую отчетность каждый день просматривают миллионы людей и тысячи представителей юр.лиц — и у них совсем не такие деньги, как у среднего инвестора. Если бы компания была действительно недооценена, рынок бы быстро привел цену в равновесие с оцененностью (читай ожидаемой доходностью) — все-таки рынок достаточно эффективен. Более того, «сильные мира сего» знают намного больше обычного человека, и уж они-то точно бы привели цену в равновесие. Если компания выглядит дешевой — значит вы чего-то не знаете, есть какие-то риски, скрытые или явные, которые вы не учитываете и именно поэтому считаете компанию дешевой.

Личный опыт

Одной из первых акций, которую я так купил был… Саратовский НПЗ привилегированные. Даже сейчас ее показатели относительно другой нефтянки выглядят вот так:

P/E = 2.89 — да это практически бесплатно!

С дивидендами тоже все хорошо:

Каждый год, без пропусков и очень неплохие

В общем, компания показалась мне идеальным кандидатом и я ее прикупил после див.отсечки в 2020 году. После этого она ушла в минус и на прежнюю цену так и не вернулась, и черт бы с ним, но я решил разобраться в предмете более глубоко.

Вот, что я выяснил путем самого поверхностного поиска

Для начала, сайт компании выглядит вот так:

Кроме отчетов там больше ничего нет

Сайт не то, чтобы несовременный, он вообще прямиком из 90-х и времен диалапа без всяких изменений. Для публичной компании… ну так себе пунктик в карму.

Еще на сайте Роснефти есть страничка завода:

Выглядит намного лучше!

Официальным сайтом это назвать нельзя, так, просто некоторая информация.

Основной акционер (84%) — Роснефть, она дает сырье заводу, устанавливает ему цены на переработку, покупает произведенные им нефтепродукты и полностью контролирует предприятие.

Если заглянуть в отчет, то вот, что мы можем увидеть:

Кредиторка в 8 годовых прибылей!

И еще вот:

И тут еще почти две годовые прибыли!

В переводе на русский это означает, что Роснефть доит завод как хочет и просто не оплачивает ему большую часть выполненных работ (и это все больше) и ввиду того, что полностью контролирует менеджмент, у завода нет ни малейшего шанса надавить на своего акционера и вернуть задолженность. Отличная схема изъятия денег вообще без всяких потерь))

Судя по форумам, кто-то из инвесторов считает компанию «сундуком» — мол, когда-то эти долги вернут и прибыль пустят на дивиденды, но я думаю этого не будет никогда и Роснефть запросто найдет способ, при необходимости, эти долги утилизировать без потерь. По факту сейчас прибыль завода (читай дивиденды и доходность) полностью зависят от каких-то менеджеров средней руки в Роснефти — сколько они захотят, столько и будет прибыли у завода. Поэтому неудивительно, что рынок оценивает эту компанию так низко, лишиться дивов можно в любой момент, а без них просадка акции в цене будет ОЧЕНЬ большой.

Выводы

Не стоит даже и пытаться серьезно анализировать компании, вы все равно никогда не узнаете, как по настоящему там обстоят дела. И в этом примере рассматривались только открытые данные, а какая там внутренняя кухня вообще неизвестно. Лично я в итоге пришел к тому, что просто покупаю индекс и не пытаюсь выловить будущую жемчужину рынка.

Содержание

- Ловушка инвестора — недооцененная компания

- Разберемся, возможно ли это

- Личный опыт

- Вот, что я выяснил путем самого поверхностного поиска

- Выводы

- Акции недооценены или перегреты. Как это понять?

- Как понять, недооценена акция или переоценена

Ловушка инвестора — недооцененная компания

Какой инвестор не хочет найти компанию, которая недооценена, купить за дешево, а потом рынок оценит ее по справедливости, и она кааак вырастет, и инвестор получит много-много процентов прибыли.

Разберемся, возможно ли это

Спойлер: возможно, но чисто случайно

Для начала немного теории — инвесторы пользуются разными методами оценками компаний, одним из самых популярных, является оценка по коэффициенту Р/Е (где Р — стоимость компании, а Е — прибыль), чем этот коэффициент меньше (но не отрицательный), тем лучше, тем быстрее можно отбить вложения. Сам по себе коэффициент ни о чем не говорит, так как он сильно зависит от отраслевой специфики и от этапа развития компании, поэтому его обычно сравнивают со среднеотраслевым коэффициентом Р/Е. Если он меньше, значит компания недооценена, если больше, значит наоборот, переоценена.

Когда я только начинал инвестировать, был молодой и наивный, я рассуждал так: сейчас я посмотрю, у каких компаний низкий Р/Е, проверю, регулярно ли они платят дивиденды и куплю — они точно вырастут, а в крайнем случае я просто буду получать неплохие дивы. В принципе идея здравая (и ей даже можно пользоваться, она точно убережет вас от полного шлака), но теперь я понимаю, что это не так и таким путем найти недооцененную компанию невозможно и вот почему: среднему инвестору (который не является профессионалом в этой сфере и который не занимается инвестициями 24/7) доступна только публичная отчетность компаний (и то он не сможет тщательно все проанализировать) и не более. Эту самую отчетность каждый день просматривают миллионы людей и тысячи представителей юр.лиц — и у них совсем не такие деньги, как у среднего инвестора. Если бы компания была действительно недооценена, рынок бы быстро привел цену в равновесие с оцененностью (читай ожидаемой доходностью) — все-таки рынок достаточно эффективен. Более того, «сильные мира сего» знают намного больше обычного человека, и уж они-то точно бы привели цену в равновесие. Если компания выглядит дешевой — значит вы чего-то не знаете, есть какие-то риски, скрытые или явные, которые вы не учитываете и именно поэтому считаете компанию дешевой.

Личный опыт

Одной из первых акций, которую я так купил был… Саратовский НПЗ привилегированные. Даже сейчас ее показатели относительно другой нефтянки выглядят вот так:

P/E = 2.89 — да это практически бесплатно!

С дивидендами тоже все хорошо:

Каждый год, без пропусков и очень неплохие

В общем, компания показалась мне идеальным кандидатом и я ее прикупил после див.отсечки в 2020 году. После этого она ушла в минус и на прежнюю цену так и не вернулась, и черт бы с ним, но я решил разобраться в предмете более глубоко.

Вот, что я выяснил путем самого поверхностного поиска

Для начала, сайт компании выглядит вот так:

Кроме отчетов там больше ничего нет

Сайт не то, чтобы несовременный, он вообще прямиком из 90-х и времен диалапа без всяких изменений. Для публичной компании… ну так себе пунктик в карму.

Еще на сайте Роснефти есть страничка завода:

Выглядит намного лучше!

Официальным сайтом это назвать нельзя, так, просто некоторая информация.

Основной акционер (84%) — Роснефть, она дает сырье заводу, устанавливает ему цены на переработку, покупает произведенные им нефтепродукты и полностью контролирует предприятие.

Если заглянуть в отчет, то вот, что мы можем увидеть:

Кредиторка в 8 годовых прибылей!

И тут еще почти две годовые прибыли!

В переводе на русский это означает, что Роснефть доит завод как хочет и просто не оплачивает ему большую часть выполненных работ (и это все больше) и ввиду того, что полностью контролирует менеджмент, у завода нет ни малейшего шанса надавить на своего акционера и вернуть задолженность. Отличная схема изъятия денег вообще без всяких потерь))

Судя по форумам, кто-то из инвесторов считает компанию «сундуком» — мол, когда-то эти долги вернут и прибыль пустят на дивиденды, но я думаю этого не будет никогда и Роснефть запросто найдет способ, при необходимости, эти долги утилизировать без потерь. По факту сейчас прибыль завода (читай дивиденды и доходность) полностью зависят от каких-то менеджеров средней руки в Роснефти — сколько они захотят, столько и будет прибыли у завода. Поэтому неудивительно, что рынок оценивает эту компанию так низко, лишиться дивов можно в любой момент, а без них просадка акции в цене будет ОЧЕНЬ большой.

Выводы

Не стоит даже и пытаться серьезно анализировать компании, вы все равно никогда не узнаете, как по настоящему там обстоят дела. И в этом примере рассматривались только открытые данные, а какая там внутренняя кухня вообще неизвестно. Лично я в итоге пришел к тому, что просто покупаю индекс и не пытаюсь выловить будущую жемчужину рынка.

Источник

Акции недооценены или перегреты. Как это понять?

В инвестиционном мире можно часто услышать или о перегретости всего рынка, или отдельной отрасли, или определенной компании. Порой, оптимистичные настроения инвесторов настолько велики, что толкают график все к новым и новым вершинам несмотря ни на что.

Но в то же время необоснованный пессимизм может предоставить инвестору отличные возможности и помочь в разы увеличить процентную доходность инвестиционного капитала. В этой статье мы попробуем на простых примерах разобраться с тем, когда компания недооценена, а когда акции перегреты настолько, что вложение в них сегодня может привести к серьезным убыткам в будущем.

Самый простой способ

Начнем с самого легкого и простого способа, который я часто применяю, когда собираюсь приобрести акции той или иной компании. Первым делом мы изучаем фундаментальные показатели, смотрим, растет ли прибыль из года в год, увеличивается ли выручка и не растут ли долги у компании. И, если показатели устраивают, то я смотрю на график за последние 5 лет. Возьмем для примера акции компании Amazon:

Как мы с вами можем видеть, акции сейчас находятся на историческом максимуме. Да, они показывают отличный рост из года в год, и, вероятно еще через 5 лет будут стоить дороже, чем сегодня. Но! Их цена на пике сегодня, и кто знает, может уже через пару недель произойдет спад, который мы наблюдали в 2018-м году, и восстановления придется ждать больше года. Поэтому на данный момент мы можем считать эти акции перегретыми и слишком дорогими для нашей покупки. Ведь, как говорил Грэм, разумный инвестор всегда ищет акции компании, которые торгуются со скидкой. Скидки на сегодняшний день нет.

Однако если же рассмотреть этот же график в 2018 году (поставил отметку на рисунке выше), то в тот момент наблюдалось снижение с $2000 до $1500. И эту просадку уже можно было бы рассматривать как момент, когда акции компании недооценены рынком.

Я кстати приобрел в тот момент акции по $1450, правда, после увидел падение еще ниже — до $1300, но я всегда держу в уме мысль, что предугадать, где дно, а где пик – нереально. Поэтому просто переждал, а после зафиксировал прибыль через несколько месяцев на отметке $1950.

Событие, которое поможет приобрести акции со скидкой

Второй несложный метод связан с тем, что вам не нужно искать недооцененную компанию.

Все, что от вас требуется — это найти хорошую качественную компанию, которая из года в год демонстрирует рост котировок, производительности, прибыли и высокую конкурентоспособность на рынке. Из тех компаний, что сразу приходят на ум, вспоминаю Disney, Facebook, Nike, Google, Nvidia, Netflix (у каждого свой перечень). Мы добавляем их в свой «лист ожидания» или, как его принято называть, Watchlist. То есть, это ваш личный список отличных компаний, которые вы хотели бы приобрести в свой портфель, но цена на данный момент велика.

Затем мы просто ждем, когда произойдет некое «Событие», которое сможет повлиять на цену акций из вашего списка и сделает их на время недооцененными.

Однако следует принять к сведению, что данное событие должно быть таким, чтобы не сильно повредить самой компании, а лишь заставить большинство людей на панике начать продавать акции.

К примеру, акции Nvidia начали расти вслед за биткоинами, ведь многие инвесторы поняли, что во время золотой лихорадки больше всего зарабатывает производитель лопат. Но после того как произошло знаменательное падение биткоина с $20000 (это как раз то самое «Событие»), акции Nvidia упали в два раза — с $270 за акцию до $130 за акцию:

Вот это был отличный момент, добавить их в свой портфель. Я приобретал их на отметке $150, а после фиксировал на $220, не дождавшись текущего оптимистичного роста, ведь порой, лучше крупная синица в руках, чем журавль на бумаге. Сегодня эти акции пока находятся в моем листе ожидания, но приобретать их на этой отметке я, разумеется, не стану, ведь акции на исторических максимумах.

А вот Disney, к примеру, сегодня стоит дешевле, чем несколько месяцев назад. А в определенный момент их акции торговались по цене 5-ти летней давности. Эти акции уже были в моем портфеле, и чтобы не упускать момент распродажи со скидкой, я приобрел еще данных акций, тем самым усреднив их общую стоимость покупки в моем портфеле по привлекательной цене:

Третий вариант (тот, о котором вы, вероятно, подумали с самого начала)

Третий способ упомяну в самом конце, потому что им я пользуюсь реже всего. Это оценка недооцененности той или иной акции путем отслеживания показателя P/E (цена/прибыль).

Исторически, на американском рынке принято считать среднее значение этого показателя равным 16. То есть, в среднем, ваши вложения в акцию окупятся через 16 лет при неизменной прибыли. И, если P/E акции находится в диапазоне ниже 16, например, 10 или 12, то можно говорить о недооцененности акции. А если показатель выше, например 40-50, то о перегретости.

Но и здесь есть свои подводные камни. Так как показатель прибыли – это не всегда константа. И один год она может быть высокой, потому что компания реализовала крупный проект, который готовился к запуску несколько лет, а на следующий год прибыли может вообще не быть, так как все средства вложены в следующий крупный проект. А если прибыли нет, то и показатель P/E никак не вычислить. Поэтому этот индикатор я бы советовал использовать только в последнюю очередь, если предыдущие два метода не смогли вас полностью подготовить к покупке или продаже актива.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Как понять, недооценена акция или переоценена

Наибольшие доходы на фондовом рынке приносят инвесторам самые недооцененные акции. Отыскать эти самые привлекательные объекты для вложения денег позволяет анализ некоторых финансовых показателей компаний.

Участники рынка используют несколько показателей для определения, насколько акция недооценена или переоценена по сравнению с фундаментальными показателями деятельности компании. По отдельности их недостаточно, чтобы оценить акцию, но все вместе они могут помочь выявить действительно привлекательные бумаги.

Поделить Р на Е

Отношение капитализации (т. е. суммарной стоимости акций) к прибыли компании

(P/E) считается одним из главных коэффициентов для оценки инвестиционной привлекательности акции. Акционеры — совладельцы компании, поэтому стоимость акций должна быть тесно связана с размером ее прибыли. Чем выше коэффициент, тем дороже акция по отношению к прибыли компании, чем ниже, тем более недооцененной может считаться акция.

Коэффициент P/E данной компании нужно сравнивать с P/E аналогичных предприятий из ее сектора экономики и всего рынка. Если P/E выбранной компании относительно высок, это означает, что инвесторы надеются на быстрый рост ее бизнеса и финансовых показателей и готовы платить премию. Однако если эти надежды не оправдаются, цена акции может сильно упасть.

При этом нужно помнить, что для различных секторов промышленности и рынков может быть характерен разный уровень P/E. Традиционно он достаточно высокий у технологических компаний (например, 46,3 у Google и 22,9 у “Вымпелкома”) и низкий у компаний сырьевого сектора (у ExxonMobil, несмотря на ее рекордную в корпоративной истории США прибыль по итогам 2006 г. в $39,5 млрд, он составляет 11,4, а у “Лукойла” — 8,4, по данным Reuters). У компаний из развивающихся стран

Р/Е также обычно ниже, чем у компаний из высокоразвитых индустриальных стран. У индекса MSCI Emerging Markets этот показатель составляет около 15, а у американского индекса S&P 500 — около 18.

Данные академических исследований фондового рынка и практический опыт показывают, что покупку акций с низким Р/Е фактически можно считать рецептом успеха. Несколько лет назад инвестиционный гуру Уоррен Баффетт купил акции ряда корейских компаний, у которых Р/Е составлял 2-4; с тех пор их котировки сильно выросли.

Денежный поток

Знать отношение капитализации к свободному денежному потоку (P/CF) не менее полезно. Многие аналитики при оценке привлекательности акций обращают внимание не собственно на прибыль компании, а на генерируемый ею свободный денежный поток, т. е. деньги, остающиеся у компании после оплаты расходов. Низкий P/CF означает, что у компании здоровый бизнес и у нее остается много денег, которые она может пустить на выплату дивидендов или выкуп акций, тем самым увеличивая доход акционеров (см. врез). В конечном итоге стоимость бизнеса — это не что иное, как текущая стоимость его будущих свободных денежных потоков, говорит Энант Сандарам, преподающий фондовый анализ в Tuck School of Business. Низкий показатель P/CF, однако, может оказаться ловушкой, если компания, накапливая наличность, не инвестирует достаточно средств в развитие бизнеса. “Акция с низким P/CF действительно может быть дешевой, — говорит Эсвот Дамодаран из Stern School of Business при Нью-Йоркском университете. — Либо у этой компании может быть недостаток капиталовложений и огромная потребность в таковых”.

За вычетом долгов

Отношение капитализации к балансовой стоимости активов (P/BV) — еще один нужный индикатор. Балансовая стоимость активов — это активы минус долги и прочие обязательства компании. Если капитализация составляет $2 млрд, а активы — $1 млрд, P/BV равно 2.

Невысокий уровень P/BV может служить успокаивающим сигналом для инвестора. В конце 1990-х гг., когда на фондовом рынке США надувался мыльный пузырь, отношение совокупной капитализации компаний, входящих в S&P 500, к балансовой стоимости их активов было весьма высоким — 4,5. Акции были переоценены, а значение BV занижено из-за значительного объема долгов на балансах компаний. Когда пузырь лопнул и в американской экономике началась рецессия, акции подешевели, а многие компании начали реструктуризацию, агрессивно сокращая долги. В последние несколько лет P/BV для S&P 500 составляет около 3,1.

“В зависимости от бизнеса компании коэффициент P/BV может иметь существенное значение [для оценки ее акций] или же не иметь никакого, — говорит Терри О’Коннор, управляющий хедж-фондом Cedar Creek. — Балансовая стоимость активов важна при оценке финансовых институтов и практически не важна для производителей программного обеспечения”. В балансовую стоимость активов не включаются, в частности, патенты, бренды, она не отражает достижений компании в области научно-исследовательских и опытно-конструкторских разработок и креативности ее сотрудников — т. е. всего того, что так важно для технологических и фармацевтических компаний. У этих компаний, таким образом, балансовая стоимость низкая, а коэффициент P/BV — высокий. Между тем этот показатель хорошо подходит для оценки не только финансовых, но и, например, строительных компаний.

Расчет отношения капитализации к выручке (Price/Sales) также сослужит добрую службу. Некоторым фондовым аналитикам нравятся компании с большой выручкой. У компании с капитализацией $500 млн и выручкой в $1 млрд этот коэффициент составит привлекательные 0,5.

Нужно, однако, учитывать, что большая выручка не гарантирует высокой прибыли. Поэтому у компании с низким коэффициентом Price/Sales должен быть хороший план по увеличению прибыли, в противном случае акция в цене не вырастет. (WSJ, Михаил Оверченко)

В конце 2004 г. Microsoft, ранее не баловавшая акционеров дивидендами, выплатила специальный дивиденд в размере $32 млрд. Это даже повлияло на государственную статистику США о доходах населения, поскольку акциями Microsoft владеет огромное количество людей; на открытом рынке обращается 8,4 млрд акций компании. ExxonMobil в 2006 г. направила на дивиденды и выкуп акций $32,6 млрд, на 41% больше, чем в 2005 г.

К ВАМ ИДУТ НАЛОГОВИКИ !

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

В конце — удостоверение о повышении квалификации (с занесением в ФИС ФРДО). Программа соответствует профстандарту «Бухгалтер»(смотрите здесь).

Источник

В сравнении с индексным инвестированием качественный самостоятельный анализ активов может дать серьезный прирост доходности портфеля. Если вы работаете на перспективу, не рассчитывая на «быстрые деньги», то одним из важных критериев выбора бумаг должна стать недооцененность компаний-эмитентов.

Содержание статьи:

- Что такое недооцененные акции

- Недооцененные акции – самые эффективные инвестиции

- Как определить, что акция недооценена

- Недооцененные акции на графике

- Где и как найти недооцененные акции

- Ищем недооцененные акции

- Поиск акций с помощью коэффициента Грэма

- Поиск недооцененных акций по скринерам

- Пример использования скринера

- Недооцененные акции российских компаний

- Подводные камни

Именно недооцененные акции имеют наибольший потенциал прибыли на фондовом рынке, и ниже мы рассмотрим, как найти недооцененные акции и выбрать из них наиболее перспективные.

Что такое недооцененные акции

Недооцененные акции (Undervalued Stocks) – это разновидность ценных бумаг, имеющих стоимость ниже цены ликвидации либо рыночной цены (Market Value), которую они должны иметь с точки зрения финансовых экспертов. Акции предприятия могут иметь заниженную стоимость на фоне малого спроса на его продукцию ввиду отсутствия широкой известности компании на рынке, нестабильной доходной истории, а также по ряду иных причин.

Инвесторы для извлечения повышенного дохода приобретают акции недооцененных компаний раньше, чем их стоимость вырастет до оптимальной оценки (Fully Valued).

Недооцененные акции простыми словами – это бумаги компании, суммарная стоимость которых ниже балансовой цены самого предприятия и ниже стоимости, называемой экспертами фондового рынка.

В простейшем варианте покупка таких акций подразумевает приобретение их по текущей рыночной стоимости, которая меньше их справедливой цены (Fair Value). Чаще такие активы покупаются при медвежьей тенденции, в момент, когда она уже утрачивает свою силу либо когда цены готовятся к развороту вверх. Основное преимущество недооцененных компаний в том, что в перспективе самые недооцененные акции приносят больше прибыли инвестору, чем обычная, даже наиболее успешная, компания.

Главной сложностью при работе с акциями является определение их недооцененности или переоцененности. Также нужно учитывать, что подобную оценку дает только фундаментальный анализ. Технический анализ не показывает относительных понятий «дешево» и «дорого». Некоторые специалисты рекомендуют убирать с графиков цену, чтобы ориентироваться только на условные нейтральные цифры и не привязываться к техническим уровням.

Данные о справедливой цене можно извлечь, изучая материалы аналитиков либо получив полный доступ к управленческой отчетности компаний и проводя оценку самостоятельно. Основные моменты при работе с ценными бумагами следующие.

- Акция недооценена, если ее справедливая цена выше рыночной.

- Акция переоценена, когда справедливая цена ниже рыночной.

Данные показатели – это прямой сигнал для рынка, который будет определять тренд в ближайшем будущем. Так, бумаги развивающихся молодых фирм нередко недооценены, поэтому инвестирование в такие компании очень перспективно.

Недооцененные акции – самые эффективные инвестиции

Годовой бюллетень Ibbotson Associates (SBBI2005 Yearbook) приводит сравнение недооцененных бумаг с акциями роста (активами зрелых предприятий, то есть приносящих стабильную прибыль, но показывающих уверенный рост) и демонстрирует некоторые инвестиционные преимущества.

- Недооцененные бумаги фирм с большой капитализацией (Large Cap > $10 млрд) чаще всего характеризуются более высокой доходностью относительно акций роста предприятий с высокой капитализацией и показывают большую стабильность и меньший риск.

- Недооцененные активы фирм средней капитализации (Mid Cap > $2–10 млрд) часто более доходны, чем акции роста остальных среднекапитализированных предприятий, и демонстрируют более высокую стабильность и относительно низкий риск.

- Уровень доходности недооцененных бумаг компаний с малой капитализацией (Small Cap > $300 млн – $2 млрд) намного выше, чем у акций низкокапитализированных растущих фирм. При этом недооцененные эмитенты демонстрируют меньший риск и большую стабильность.

- Недооцененные акции микрокапитализированных компаний (Micro Cap > $50–300 млн) существенно превышают уровень доходности акций роста фирм с микрокапитализацией. При этом они более устойчивы и менее рискованны.

Как определить, что акция недооценена

Для того чтобы определить, насколько переоценена либо недооценена некая акция относительно фундаментальных данных по компании, инвесторы используют несколько показателей. Сам по себе ни один из них не может дать объективную оценку бумаге, однако все они в сумме помогают отыскать по-настоящему перспективные активы.

Коэффициент P/E

Коэффициент P/E (Price/Earnings или цена/прибыль) – это отношение общей капитализации компании (другими словами цены всех ее акций) к сумме прибыли. Данный показатель считается одним из важнейших оценочных коэффициентов для инвестора. Чем выше P/E, тем выше стоимость бумаги относительно прибыли фирмы. В свою очередь, чем ниже коэффициент, тем больше может быть недооценена акция.

Коэффициент P/E выбранного предприятия сравнивается с аналогичными показателями других компаний того же экономического сектора. Относительная высота P/E исследуемой компании говорит о надежде инвесторов на ее скорый рост. При этом нужно учитывать, что если ожидания акционеров не оправдаются, то бумаги могут сильно потерять в стоимости.

Разные промышленные секторы характеризуются различными уровнями P/E. Как правило, технологические компании отличаются высоким коэффициентом, а сырьевая сфера – низким. Фирмы развивающихся регионов часто демонстрируют более низкую отметку Р/Е, чем предприятия высокоиндустриальных государств.

Исходя из результатов исследований, покупка бумаг с малым Р/Е почти гарантировано ведет к успеху. Известный инвестор Уоррен Баффетт несколько лет назад приобрел ряд акций компаний из Кореи с Р/Е на уровне 2–4, и до настоящего времени они находятся в сильном росте и приносят ему хорошую прибыль.

Отношение P/CF

P/CF (Price per Share/Cash Flow) – это отношение капитализации предприятия к свободному денежному потоку. Данный показатель также очень полезен для инвестора, ищущего недооцененные акции. Многих экспертов в первую очередь интересует денежный поток (средства, которые остаются после вычета расходов), который генерируется прибылью предприятия, а не собственно она сама.

Малый уровень P/CF указывает на здоровье бизнеса и достаточное количество денег у фирмы, которые могут быть направлены на дивиденды или выкуп акций, то есть на доход акционеров.

Однако стоит помнить, что низкий P/CF становится ловушкой, когда АО не вкладывается в свое развитие.

Отношение P/BV

Коэффициент P/BV (Price/Book Value Ratio) – это отношение капитализации компании к балансовой цене ее активов (активы за вычетом долгов и иных обязательств). Малый уровень данного показателя служит для инвесторов успокаивающим признаком. К примеру, в конце 1990-х, когда на американском фондовом рынке образовывался пузырь, коэффициент P/BV корпораций, которые включены в индекс S&P 500, был достаточно высоким – 4,5.

Бумаги были переоценены, а балансовая стоимость занижена на фоне больших долгов у компаний. После того как пузырь лопнул и в США началась экономическая рецессия, бумаги упали в цене, а большинство предприятий занялось реструктуризацией и агрессивным сокращением задолженностей. В последние годы P/BV для S&P 500 находится у отметки 3,1.

Балансовая стоимость активов не включает в себя показатели, которые важны для фармацевтических и технологических предприятий. Поэтому они отличаются низким уровнем балансовой цены и высоким P/BV.

Отношение P/S

Коэффициент P/S (Price/Sales Ratio). Отношение капитализации компании к ее выручке – также важный инвестиционный показатель для обнаружения недооцененных акций. Некоторые эксперты фондового рынка положительно относятся к фирмам с большим объемом выручки. К примеру, компания, имеющая капитализацию на уровне $500 млн и получающая выручку в сумме $1 млрд, будет иметь коэффициент P/S на привлекательной отметке в 0,5.

Тем не менее стоит иметь в виду, что большой объем выручки не является гарантом большой прибыли компании. Поэтому предприятия, выделяющиеся низким уровнем данного индикатора, должны иметь перспективный план по наращиванию прибылей, иначе ее акции не смогут вырасти в цене. Также такие компании могут иметь трудности в области эффективности управления.

Недооцененные акции на графике

На ценовых графиках бумаги недооцененных предприятий могут выглядеть по-разному.

- Периодически акции показывают понижательную тенденцию, когда мультипликатор упал на фоне снижения стоимости.

- Бумаги могут торговаться в боковом тренде, когда доходы АО увеличиваются, но это обстоятельство пока не было отражено котировками. Коэффициент мультипликатора приблизительно тот же, однако капитал и доходы (знаменатель) выросли.

- Котировки акции могут пытаться пробить исторические максимумы. Вероятно, даже после мощного бычьего тренда инвесторы все еще не смогли полностью заложить рост грядущих доходов фирмы в стоимость (в таких случаях знаменатель мультипликатора увеличивается быстрее стоимости).

При этом нужно учитывать, что высокая либо низкая оценка по коэффициенту P/E может быть объяснена эффектом Молодовского. Он характеризуется тем, что бумага с малым P/E торгуется на вершине своего цикла, а с высоким P/E – в низине цикла. В большей степени это актуально для предприятий цикличного типа, к примеру сырьевых: в период всплеска прибыль фирмы резко возросла и мультипликатор сузился. В дальнейшем, когда уровень спроса падает, прибыль эмитента снижается и мультипликатор увеличивается.

Полезные статьи:

- Самые дорогие акции в мире и в России (цены онлайн)

- Как получать Дивиденды с акций: Полное Руководство

- Как выбрать Брокера для покупки акций: Полное Руководство

- Что такое Дивиденды (+как получить) и Компании которые их платят

- Акции третьего эшелона (что это) – Списки и примеры

Где и как найти недооцененные акции

Наиболее распространено явление недооценки среди фирм, которые ведут цикличную деятельность: в некоторые периоды уровень прибыли резко падает, поэтому стоимость акций резко снижается. В дальнейшем прибыль снова возрастает и бумаги вновь дорожают, и цель инвестора – купить бумаги в момент крайнего спада.

Второе распространенное явление – это молодые компании, которые еще не приобрели высокую популярность. Они считаются наиболее перспективным направлением для инвесторского анализа. В свою очередь, если акции падают на фоне серьезных проблем предприятия, то в этом случае речь о недооценке идти не может, и такие случаи не рассматриваются.

В качестве простой стратегии можно использовать следующий способ. Создается портфель из активов недооцененных фирм различных отраслей в равном процентном соотношении, которые удерживаются в течение квартала. Затем акции продаются в случае возвращения к номинальной стоимости. После этого покупаются акции других фирм, и алгоритм повторяется.

Прямой выход на фондовый рынок

Just2Trade — Профессиональный международный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000+ акций (+дивиденды) с более 40 бирж и возможность участия в IPO. Вы можете купить акции через этого брокера, а продать через другого (и наоборот). В этом нет необходимости, но показывает, что брокер выводит на реальный фондовый рынок.

Также среди ценных бумаг есть более 2000 биржевых фондов (ETF), государственные и частные облигации.

Брокер регулируется FINRA, CySEC, SIPC, MiFID и Банком России. Минимальный депозит для открытия счета $100.

Cайт: Just2Trade

Ищем недооцененные акции

Для поиска бумаг с заниженной стоимостью, а также расчета разницы между их номинальной ценой и рыночной применяются приемы фундаментального анализа. Стоит сразу же учесть, что возвращение стоимости компании к ее реальному уровню может длиться даже годами, поэтому не стоит ждать быстрых результатов.

Первоначально стоимость бумаг должна соответствовать стоимости самой компании, в том числе ее финансовым и материальным активам. Весь список активов в собственности фирмы делится на количество выпущенных ею акций, и результат должен отразить номинальную цену каждой бумаги. На реальном рынке инвесторы зачастую видят, что стоимость может быть как ниже, так и выше.

Согласно концепции недооцененных бумаг, в какой-то момент времени рыночная цена будет находиться в сбалансированном паритете с номиналом, а затем либо упадет, либо возрастет. Когда случится указанный паритет, никто с полной уверенностью утверждать не сможет. Для того чтобы иметь об этом представление, нужно проводить анализ отчетности предприятия, а также реакции рыночных участников на эти данные.

Поиск акций с помощью коэффициента Грэма

Множество инвесторов фондового рынка часто применяют для отбора акций теорию Бенджамина Грэма (Benjamin Graham) и Девида Додда (David L. Dodd). По мнению авторов, каждая акция обладает некой внутренней (истинной, реальной) стоимостью, которая находится в зависимости от ее рыночной стоимости. Один из постулатов теории гласит, что стоимость актива предопределена фундаментальными показателями, и обычно на нее не действуют спекулятивные прогнозы о грядущей доходности.

В долгосрочной перспективе те, кто работает, отталкиваясь от внутренней стоимости, ожидают приближения котировок к действительной цене. При этом цены могут долго колебаться значительно выше или ниже этого уровня, прежде чем вернуться, подобно тому, как они всегда возвращаются к скользящей средней на ценовом графике.

Б. Грэм смог доказать состоятельность своих доводов даже в годы американской Великой Депрессии, когда большинство фондовых инвесторов потерпели крах. Его труды «Анализ ценных бумаг» (Benjamin Graham, David L. Dodd – Security Analysis, 1934 г.) и «Разумный инвестор» (Benjamin Graham – The Intelligent Investor, 1949 г.) – настоящая классика, не теряющая актуальности и в наши дни. Самым известным практиком теории Грэма является Уоррен Баффет.

Работа с коэффициентом Грэма

Методика использования коэффициента Грэма предполагает применение алгоритма из трех этапов.

- Выявление особых критериев выбора бумаг, отвечающих требованиям коэффициента Грэма.

- Проведение расчета самого коэффициента.

- Определение недооцененных акций при помощи простейших математических вычислений.

Ниже рассмотрим каждый этап в подробностях.

Определение критериев

На этом шаге из всей совокупности бумаг выбираются наиболее подходящие для этой модели. Выявление «предварительных» критериев не относится к обязательному действию, тем не менее ими не стоит пренебрегать, так как они помогают снизить риск при покупке активов.

Критерии предварительного отбора следующие:

- Отношение стоимости бумаги по рынку к цене капитала фирмы, приходящееся на одну физическую акцию, не должно быть менее 0,75.

- Средний объем торгов по акции на бирже за день должен быть минимум в сто раз выше объема, который намерен приобрести инвестор. Иначе сделка будет выглядеть сомнительно.

- Соотношение стоимости бумаги по рынку к объему оборотных средств предприятия, приходящееся на одну акцию, не должно превышать 0,1. Это говорит о том, что у компании достаточно ликвидных активов для операций, что дает возможность инвестору обойти ненужные риски, покупая ее ценные бумаги.

- Соотношение совокупного объема всех долгов предприятия к его рыночной капитализации не должно снижаться менее чем до 0,15. Не стоит связываться с фирмами, у которых очень много долгов.

- Частное от деления стоимости ценной бумаги фирмы на объемы ее продаж, приходящееся на одну акцию, не должно быть выше 0,3. Нужно всегда обращать внимание на то, наращивает ли компания торговые объемы. Если да, то это положительный фактор.

- Стоимость отдельной бумаги не должна быть очень малой. Проще, например, покупать недооцененные акции российских компаний по одному рублю, чем по одной копейке.

- Дивиденды по акциям. Бенджамин Грэм был уверен, что если предприятие не направляет средства на выплаты акционерам, то с такой компанией нет смысла работать. Если покупка акций рассматривается как долгосрочное вложение, то присутствие дивидендов очень желательно. Однако нельзя считать данный критерий полностью необходимым ввиду того, что сегодня множество фирм направляют всю прибыль на развитие, намеренно отказываясь от уплаты ее части в виде дивидендов.

Расчет коэффициента Грэма

Второй этап заключается в понимании самого принципа коэффициента Грэма, для расчета которого применяется простая формула. Расчет подразумевает, что индикатор (стоимость чистых текущих активов – Net Current Asset Value, NCAV) вычисляется как разница между всеми активами компании (Total Current Assets) и ее долгами (Total Liabilities), поделенная на количество эмитированных бумаг.

К примеру, объем ликвидных активов некоего АО равен $411 млн, суммарные долговые обязательства – $11 млн, а общее количество эмитированных бумаг равно 47 млн штук. В этом случае коэффициент Грэма будет составлять 8,5 (411 млн минус 11 млн, поделенные на 47 млн).

При выборе компаний внимание следует обращать на те, у которых наблюдается положительная разница между текущими активами и общим объемом задолженности. Ключевой момент в том, чтобы эта разница (показатель NCAV) была положительна, но чем меньше долгов, тем лучше. Если у фирмы сумма обязательств превышает объем ликвидных активов, она дальше не рассматривается. Также допустимо полное отсутствие долгов, в этом случае принимается во внимание объем активов компании, поделенный на количество выпущенных бумаг.

Расчеты для определения недооцененных акций

Заключительный этап формулируется одной фразой: целесообразно приобретать бумагу по стоимости, составляющей примерно 2/3 (66,67 % +/- 5 %) от показателя коэффициента Грэма для этого актива.

К примеру, цена акции предприятия на закрытии торгов была $3,53, коэффициент Грэма для нее составляет 5,2. Таким образом, соотношение цена бумаги/коэффициент Грэма равняется 67,9 % (3,53/5,20 *100 %), что демонстрирует высокую вероятность повышения стоимости компании в будущем.

Некоторые инвесторы допускают диапазон соотношения в 50–80 %, и даже используют простейшее правило: если бумага стоит ниже показателя коэффициента Грэма, она недооценена. Однако для минимизации рисков все-таки не стоит выходить за рамки диапазона 60–70 %. Слишком малое и чересчур большое соотношение цена бумаги/коэффициент Грэма также считается ненадежным. Лучший рост обычно показывают активы, которые укладываются в границы золотой середины.

Всегда стоит помнить, что рыночный курс компании может демонстрировать рост далеко не сразу. Акции даже могут продолжать падать, поэтому от рыночного участника потребуется немало терпения. При этом существует верный сигнал к покупке бумаги: акция, отвечающая теории Грэма, постепенно растет в цене в течение месяца, значит, ее рост в будущем продолжится.

Можно отметить, что коэффициент Грэма – это простая и эффективная методика выявления активов, которые недооценены рынком, поэтому имеют большой потенциал роста.

Американский финансист Бернард Барух (Bernard Baruch) как-то сказал:

«Биржевой игрок – это человек, который изучает будущее и действует до того, когда оно наступит».

Поиск недооцененных акций по скринерам

Ручной анализ всех доступных на биржах акций невозможен, речь идет о тысячах бумаг, даже если оценка будет проводится по 1-2 показателям, то работа растянется на дни. В реальности мультипликаторов больше, что делает ручной анализ бумаг невозможным. Нужен инструмент, который бы позволил быстро отбросить большую часть акций, не соответствующих основным требованиям.

В роли этого инструмента и выступает скринер акций – это набор фильтров, с помощью которых из тысяч бумаг отбирается пара десятков.

Для поиска недооцененных бумаг многие инвесторы прибегают к помощи https://ru.tradingview.com/screener/.

Фильтры распределены по нескольким категориям:

- Общие. Сюда входят фильтры по фундаментальным показателям и характеристикам самих акций.

- Фундаментальные. Основные мультипликаторы, отражающие эффективность работы компании и состояние акций (недооцененные или переоцененные).

- Технические. Касаются различных индикаторов, можно отобрать только те акции, котировки которых пробили, например, 50-дневную скользящую среднюю.

Данный сервис позволяет быстро сортировать бумаги при помощи фильтров по различным финансовым показателям.

Для начала нужно выбрать регион, в качестве примера используем США – United States.

Ключевые мультипликаторы:

- Прибыль на общую сумму активов (ROA). Используется для оценки эффективности работы бизнеса в целом, ROA – мера эффективности использования компанией имеющихся активов. Допустимое значение зависит от сектора работы и конкретной страны, например, для компонентов S&P 500 ROA находится в диапазоне 10-15%, в ЕС этот показатель может быть ниже.

- Цена/Прибыль (Price/Earnings), капитализация делится на прибыль компании. Если мультипликатор не превышает 5, то акции считаются недооцененными, чем выше этот показатель, тем более невыгодны бумаги для вложений. Для рынка США допустимое значение мультипликатора повышается до 15.

- EBITDA – сколько компании удается зарабатывать до выплат налогов на прибыль, расходов на амортизацию оборудования и выплаты процентов. Показатель особенно важен при анализе компаний, работающих в разных налоговых юрисдикциях.

- EV/EBITDA. В числителе дроби – сумма стоимости всех акций и долгосрочных долговых обязательств, в знаменателе – ЕБИТДА. Единой нормы нет, например, для рынка России средним значением мультипликатора считается 6,0. Если EV/EBITDA меньше 6,0, выше шансы, что компания недооценена, если больше, то возможна переоценка.

- Доход на капитал (в других скринерах может называться ROE). Показатель в 10-12% – неплохой результат, в странах с высокой инфляцией мультипликатор ROE должен быть выше. Для лучшего понимания этот показатель можно рассматривать как процентную ставку, под которую в бизнес вложены средства акционеров.

- Базовая прибыль на акцию (EPS). В расчете используется чистая прибыль бизнеса и его капитализация, прибыль, отнесенная к капитализации, и называется EPS. Мультипликатор используется в основном при сравнении компаний друг с другом.

- Коэффициент быстрой ликвидности (он же Quick Ratio), QR не должен быть меньше 1,0. Этот коэффициент рассчитывается как стоимость высоколиквидных активов, отнесенная к краткосрочным долгам. Это мера надежности работы бизнеса, если QR > 1, то в случае форс-мажора компания сможет без проблем конвертировать активы в валюту и разобраться с долгами.

- Цена/Балансовая стоимость (P/BV). Мультипликатор отражает справедливость оценки бизнеса инвесторами. Если капитализация примерно равна BV (собственному капиталу), то оценка справедлива, а мультипликатор равен 1. Чем выше этот показатель, тем более переоцененной считается компания.

- Прибыль на инвестиции (ROIC). Характеризует отдачу от вложенного в бизнес капитала. Этот мультипликатор соотносится с доходностью относительно безрисковых вложений, например, банковского депозита или государственных облигаций. Если доход по гособлигациям равна 6%, то ROIC должен быть выше, риск должен окупаться.

- Dividends per Share. Показатель важен для инвесторов, отбирающих акции для дивидендных портфелей. Указывается выплата на каждую ценную бумагу.

- Volume – проторгованный объем за определенный временной промежуток. Доступны фильтры по объемам за промежуток от дня до 90 дней.

Особенность скринера от TradingView в том, что по ряду показателей доступны фильтры за разные временные промежутки:

- FY – за последний фискальный год.

- TTM – показатель за последние 12 месяцев.

- MRQ – за последний квартал.

Один и тот же показатель может быть доступен и за FY, и за TTM, и за MRQ. Также возможны разные условия работы фильтра – больше, меньше, равно, не равно, определенный диапазон.

Пример использования скринера

Для отбора акций использованы следующие мультипликаторы:

- ROIC – более 7%.

- P/BV – ниже 5.

- Quick Ratio – больше 1,0.

- EBITDA – от $100 млн.

- EPS – более 6%.

- Price/Earnings – менее 10.

- ROA – в диапазоне 7-15%.

Использование этих мультипликаторов сужает поле выбора до 13 акций из нескольких тысяч, доступных на фондовых биржах. Нет гарантий, что каждая из этих бумаг даст хорошую доходность, но скринер позволил отбросить акции, гарантированно не подходящие под требования инвестора. Это экономит время.

В примере отбирались акции с точки зрения инвестора. По той же логике можно фильтровать бумаги для трейдинга, в этом случае акцент сместится на фильтры в виде показаний индикаторов.

В тех случаях, когда компаний оказывается больше, чем нужно для покупки (включая квоту по отраслям), проводится новый отбор по более жестким настройкам. На новом этапе значения Price to book, Return on equity, Price to sales, Total debt/equity и P/E повышаются на 10%. К примеру, если уровень P/E вначале был менее 15, то теперь он будет не более 13,5, и далее по аналогии. А если акций оказалось недостаточно для ваших инвесторских целей, то каждый из критериев нужно ослабить на 10 %.

TradingView предлагает один из детальных скринеров среди существующих. Помимо набора стандартных мультипликаторов доступны технические фильтры (по показаниям индикаторов, результатам торгов), это важно при отборе акций для трейдинга. Еще одно преимущество местного скринера – обилие вариантов настроек, дело не ограничивается установкой одного порогового значения.

Но перечисленные преимущества не означают, что скринер от TradingView заменит полноценный «фундамент». Он подойдет для грубого отбора акций, после этого придется заняться стандартным фундаментальным анализом. Только так можно составить жизнеспособный инвестпортфель.

Недооцененные акции российских компаний

С помощью TradingView Screener так же просто можно отобрать и недооцененные российские акции. Данный сервис является одним из немногих фильтров, позволяющих работать с бумагами, которые торгуются на МосБирже. Алгоритм настроек во многом совпадает с алгоритмом подбора зарубежных компаний.

Для начала выбираем страну – Россия (Russia). Во всплывающем меню биржи при этом появится Moscow Exchange (MOEX), так как это единственная площадка, которая доступна для РФ.

Далее добавляем все критерии отбора. Но стоит понимать, что российских компаний на порядок меньше, а значит скринер может вовсе не выдать каких-то результатов, поэтому критерии поиска лучше подстраивать под конкретный рынок и его особенности.

Помимо описанного скринера существуют и другие аналогичные сервисы, например Finviz Free Stock Screener (https://finviz.com/) или Market In Out Technical Stock Screener (https://www.marketinout.com/stock-screener/stock_screener.php). У любого из них свои особенности и дополнительные опции, которые могут понадобиться для индивидуальных целей инвесторов. Но требуемые параметры для поиска недооцененных компаний остаются общими для всех.

Подводные камни

Работа с недооцененными акциями привлекательна из-за своей доступности и эффективности. Однако и у данной методики имеются свои недостатки. Суть в том, что вся информация, которая есть по любой компании, взята и ее официальных финансовых отчетов, которые не всегда являются действительным отображением положения дел фирмы.

К примеру, бизнес некой компании освещался как исключительно стабильный в течение нескольких месяцев. Но внезапно после приобретения ее бумаг инвестор видит минорный отчет, который демонстрирует, что стабильность компании утрачена и дела идут плохо. Как правило, подобные ситуации объясняются простым замалчиванием реальных данных по фирме ее топ-менеджментом.

К сожалению, полной защиты от подобных инцидентов не существует, поэтому единственно верное решение – это диверсификация своих вложений.

Заключение

В тот момент, когда стоимость какой-либо акции в портфеле вырастет наполовину, можно продавать 2/3 их количества: так будут возвращены затраченные на их приобретение средства. Получится, что треть бумаг окажется у вас на руках полностью бесплатно и будет считаться чистой прибылью. А если удастся выдержать до удвоения стоимости всего пакета акций, то вложения принесут 100 % прибыли.

Перед покупкой недооцененного актива проверьте, имеет ли компания серьезные финансовые затруднения, которые не будут разрешены в ближайшее время, и не носят ли они цикличный (сезонный) характер. Иначе вы рискуете потерять свои инвестиции.

К примеру, падение котировок продавца бытовой электроники Circuit City на фоне потери доходов не считалось неразрешимой проблемой, так как просадка случилась по причине введения потребительского кредитования с первым взносом через полгода. Из этого следует, что приобретение бумаг компании в момент их падения могло стать выгодным вложением, так как вскоре клиенты начали уплачивать кредиты вместе с процентами, что, в свою очередь, вызвало рост курса бумаг.

Для тех, кто только начинает сталкиваться с миром инвестирования, знакомство с термином недооцененные акции происходит практически на самых первых шагах. Зачастую мы слышим, что нужно инвестировать и покупать недооцененные акции компаний, но зачастую не имеем полного понимания того, что это за акции, каким образом определено, что именно они недооцененные и как потом понять, что из недооцененных они превратились в справедливо оцененные или даже в переоцененные.

В данной статье мы дадим ответы на эти вопросы и рассмотрим основные моменты, которые касаются недооцененных акций:

-

Что такое недооцененные акции.

-

Как определить, что акции недооценены.

-

Что необходимо для успешной инвестиционной оценки акций.

Что такое недооцененные акции компаний Московской биржи

Большинство начинающих инвесторов глядя на график той или иной акции сразу делают выводы о том дорого или дешево стоят акции. Например, глядя на акции Сбербанка, говорят, что акции стоят дорого, потому что график цены находится вверху.

И наоборот, глядя на акции Автоваза, что они стоят дешево. Такой подход является в корне неверным. Чтобы понять недооценены акции или переоценены необходимо смотреть не только на цену акций, но и на показатели бизнеса!

Главная задача любого бизнеса и любой компании – это работать эффективно и зарабатывать прибыль. Именно это в итоге и является главным критерием успешности любого предприятия – сколько чистой прибыли для собственников приносит эта компания.

Стоимость же акции характеризует то, насколько инвесторы оценивают компанию в целом. Если стоимость акции умножить на количество всех выпущенных акций компании, то мы получим капитализацию компании – или по-другому, это то во сколько рынок оценивает всю компанию целиком.

Именно на пересечении этих двух понятий мы и можем определить для себя являются ли акции этой компании недооцененными или нет. Для этого мы должны просто сравнить стоимость всей компании и тем, насколько большую прибыль она зарабатывает.

Недооцененная компания выглядит именно так: сама компания стоит относительно немного, а прибыли она зарабатывает много. Поэтому, это очень выгодное приобретение для инвесторов, компания покупается недорого, а отдача в виде чистой прибыли получается значительная.

Как определить, что акции недооценены

Поскольку дальнейшее рассмотрение будет касаться расчетов финансовых коэффициентов, и показателей в динамике, для того чтобы сделать это максимально быстро и корректно мы будем использовать новейший инвестиционный сервис Fin-Plan RADAR. Где можно мгновенно посмотреть и оценить финансовые показатели и их динамику, для быстрого и корректного принятия решений.

В инвестиционной практике используется целый ряд финансовых показателей. Для определения того, недооценена бумага или нет. При кажущейся простоте расчетов, без должного сравнительного анализа и анализа компании, зачастую бывает невозможно определить степень её недооценки. Потому что для того, чтобы корректно определить инвестиционную оценку компании, прежде всего нужно иметь актуальную базу для сравнения показателей.

Отдельно взятый показатель компании не несет никакой аналитической ценности, но когда мы имеем возможность сравнить его с показателями других компаний, с показателями среднеотраслевого уровня и среднерыночного уровня, то мы можем сделать абсолютно корректные и правильные выводы.

В Fin-Plan RADAR представлен целый ряд инвестиционных коэффициентов, с помощью которых можно определить недооценена акция и компания в целом или нет.

Рассмотрим данные показатели подробнее.

-

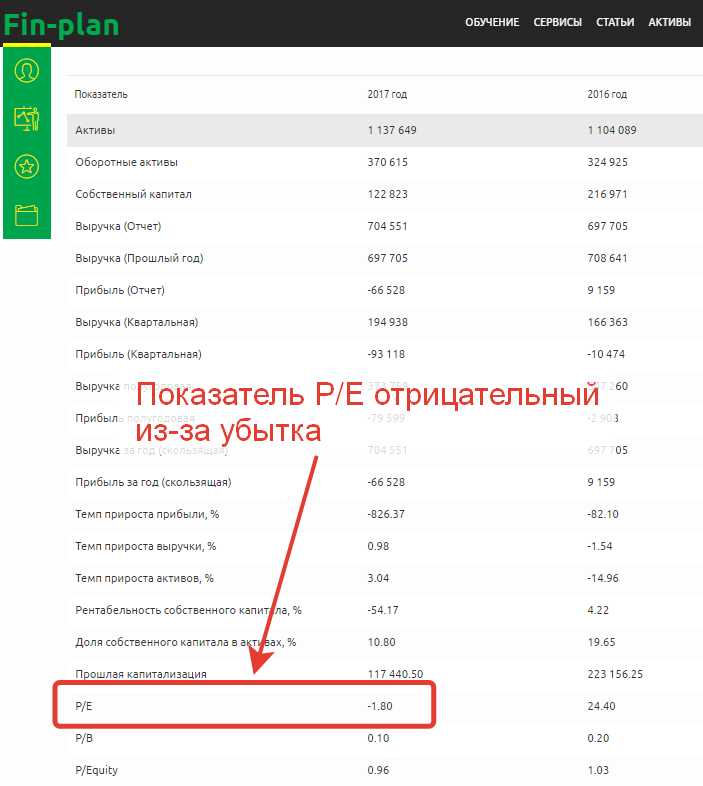

Показатель Р/Е (Price/Earnings) в переводе означает соотношение цены и прибыли. Это один из самых популярных и часто используемых инвестиционных мультипликаторов для оценки компаний. Подробнее про этот показатель мы уже писали здесь (https://fin-plan.org/blog/investitsii/koeffitsient-p-e/). Данный показатель выражает соотношение капитализации компании к ее прибыли, это как раз и дает возможность сравнивать разные компании с разными масштабами бизнеса и приводить их к единому относительному показателю. Данный показатель используется для сравнительного анализа компаний, для определения инвестиционной недооценки. Компании с помощью данного мультипликатора можно сравнивать по нескольким уровням. Инвестиционные мультипликаторы отдельных компаний друг с другом, инвестиционные мультипликаторы среднеотраслевого уровня и отдельной компании, и среднерыночное значение мультипликатора с мультипликатором конкретной компании.

С точки зрения анализа недооценки компании через показатель Р/Е – это выглядит следующим образом.

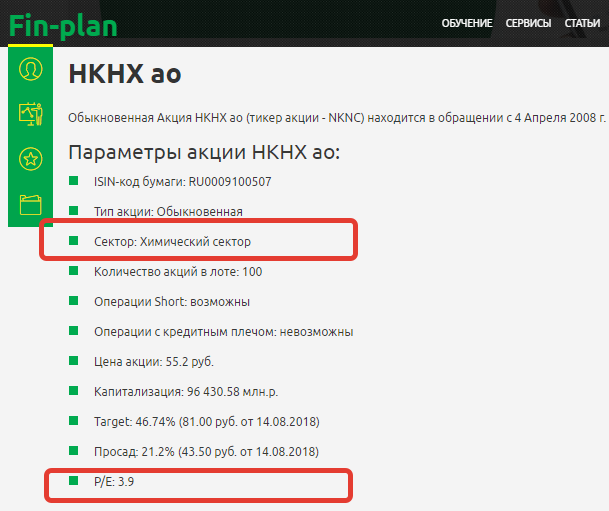

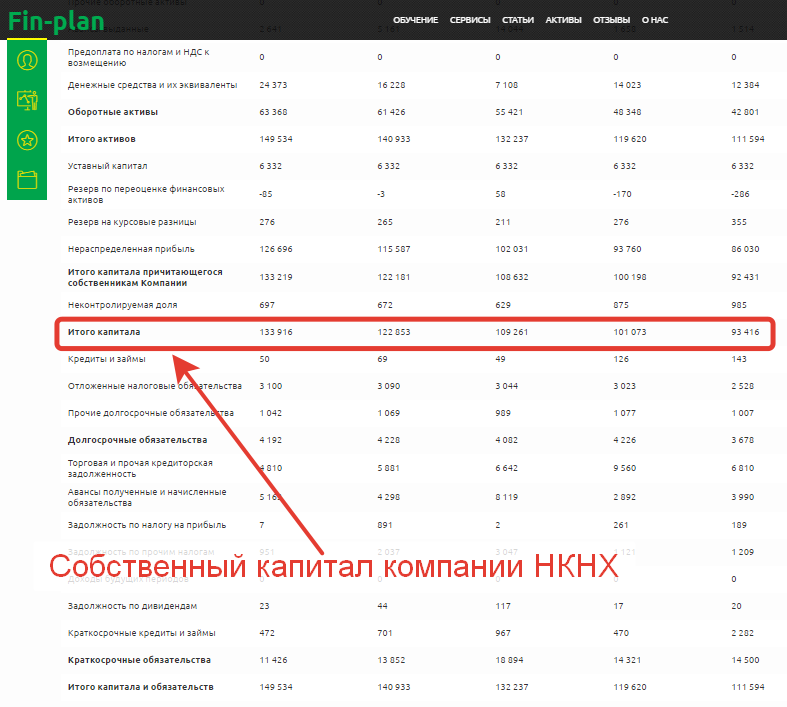

Для примера и демонстрации недооцененной компании и инвестиционной идеи, которая основана именно на критериях инвестиционной недооценки компании, мы рассмотрим акции компании Нижнекамскнефтехим (НКНХ).

Акции компании относятся к нефтехимическому сектору, а их текущий показатель мультипликатора Р/Е составляет всего 3,9.

Даже не проводя сравнительного анализа можно сделать вывод, что компания стоит дешево, так как целиком и полностью она оценена на сумму всего в 4 раза больше уровня её годовой прибыли. Это означает, что если компания будет всю чистую прибыль направлять на выплату дивидендов, то инвестиции в такие акции окупятся менее чем через 4 года только лишь за счет дивидендного потока платежей.

Далее сравним показатель Р/Е компании с уровнем среднерыночного показателя Р/Е.

По итогам за 2-ой квартал 2018 года среднерыночный показатель Р/Е составил ровно 8.

То есть на этом уровне оценены в среднем все компании по российскому рынку в целом.

В данном случае очень легко установить, что инвестиционный мультипликатор Р/Е Нижнекамскнефтехима практически в 2 раза ниже среднерыночного значения. То есть с этой точки зрения компания однозначно недооценена.

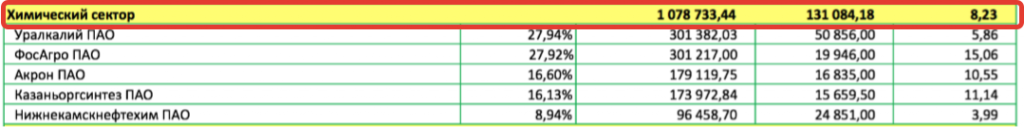

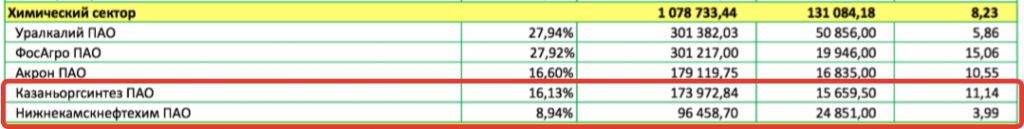

На следующем этапе сравнительной оценки мы посмотрим, как с точки зрения данного мультипликатора оценена компания по отношению к среднеотраслевому уровню коэффициента.

Для этого посмотрим какое среднее значение данного мультипликатора в целом по химической отрасли.

Здесь мы видим, что в целом сектор имеет даже более высокое значение среднеотраслевого мультипликатора Р/Е. Это еще один этап оценки, который позволяет судить о том, что Нижнекамскнефтехим является недооцененной компанией.

На заключительном же этапе сравнительной оценки, стоит обратить внимание, как компания оценена по отношению к своим прямым или наиболее близким конкурентам. С точки зрения конкуренции по масштабам бизнеса и по продукции компании, наиболее близким конкурентом НКНХ является компания Казаньоргсинтез. И та и другая компания находятся в одном регионе, компании имеют сравнимый объем реализации продукции и сравнимые физические масштабы бизнеса, обе компании занимаются производством полимерной продукции и продукции нефтехимической отрасли.

В данном случае мы видим, что несмотря на схожие размеры капитализации компании, чистая прибыль компаний отличается уже практически в разы, поэтому инвестиционная оценка компании Нижнекамскнефтехим по показателю Р/Е в разы ниже, чем у ближайшего конкурента Казаньоргсинтез.

Таким образом можно сделать уверенный вывод, что компания недооценена, как по отношению к рынку в целом, так и с учетом специфики химической отрасли.

-

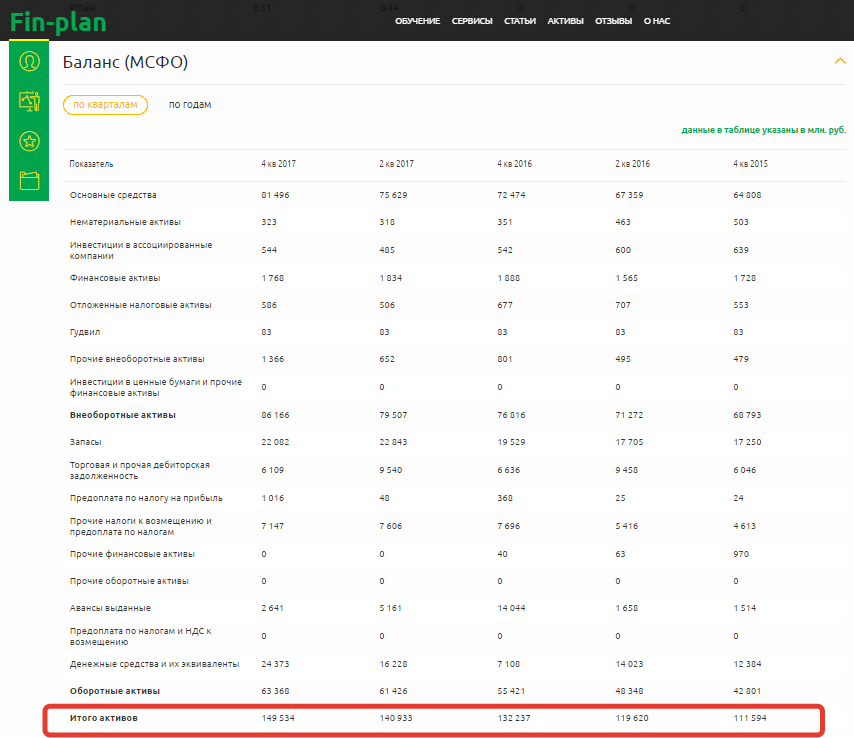

Показатель Р/В (price to book value) или отношение цены и балансовой стоимости компании.

При расчете показателя P/B используются данные о балансовой стоимости компании из её финансовой отчетности. Балансовая стоимость компании — в данном случае, это денежная оценка всех активов компании по бухгалтерскому учету. Для расчета показателя берут итоговую сумму по всем активам компании.

В качестве цены компании берется размер текущей капитализации компании.

Данный показатель можно использовать, как с целью сравнительного анализа, так и как показатель в отдельности. В случае сравнения данного показателя по различным компаниям наиболее недооцененной будет считаться компания, у которой данный показатель меньше. Так же об инвестиционной оценке компании можно судить и в отдельности по данному показателю. Если его значение меньше 1, значит компания оценена рынком дешевле чем бухгалтерская стоимость всех её активов на балансе. Это можно трактовать, как определенную степень недооцененности компании.

Стоит отметить, что для оценки компаний нефинансового сектора данный показатель применяется не так часто, потому что через него невозможно на 100% сделать корректное суждение о недооценке или переоценки различных отраслей бизнеса в силу их различной фондоемкости производства. Какие-то компании имеют очень много основных средств, но используя заемный капитал, могут так же работать очень эффективно, как и компании с малыми активами.

Поэтому данный показатель обычно применяют к финансовым компаниям, в частности к банкам, так как у всех банков активы по своему типу в принципе идентичны – это выданные кредиты другим компаниям, что является адекватной и одинаковой базой для сравнения по этому показателю.

В случае с банковским сектором, считается, что если оценка банка по этому показателю меньше 1, то это дешевый и недооцененный банк. Так же по этому показателю банки можно легко сравнивать друг с другом.

-

Показатель Р/Equity (Price to Equity) или отношение цены компании к её собственному капиталу.

Во многом данный показатель схож с показателем Р/В. Однако, в отличие от показателя Р/В, показатель Р/Equity абсолютно универсальный показатель с точки зрения отраслевого применения. Он может применяться, как для компаний финансового сектора и банков, так и для оценки промышленных и производственных компаний.

Показатель рассчитывается как отношение текущей капитализации компании к величине её собственного капитала.

Показатель собственного капитала компании универсален и сравним между компаниями любой сферы и отрасли. Поэтому данный показатель можно применять в сравнительном анализе между абсолютно разными компаниями. Соответственно, та компания у которой данный показатель будет ниже, будет являться наиболее недооцененной компанией. Так же на данный показатель по компании можно ориентироваться, как на отдельный самостоятельный показатель не проводя сравнений. Если у какой-либо компании значение данного показателя оказывается менее 1, то это значит, что рынок оценивает данную компанию дешевле нежели размер её собственного капитала. Такой факт является однозначным свидетельством явной инвестиционной недооценки компании.

На фондовом рынке можно встретить подобные экстремально недооцененные инвестиционные идеи, однако, на один лишь этот показатель в инвестиционной оценке полагаться не стоит, так как он не отражает оценки рынка операционной деятельности компании. Так, например, по данному показателю может получаться так, что компания очень сильно недооценена, но при этом она может работать неэффективно и с убытками. Поэтому инвестиционную оценку по данному показателю лучше проводить в совокупности с другими инвестиционными мультипликаторами.

Пример недооцененных акций компании Нижнекамскнефтехим по показателю Р/Equity.

-

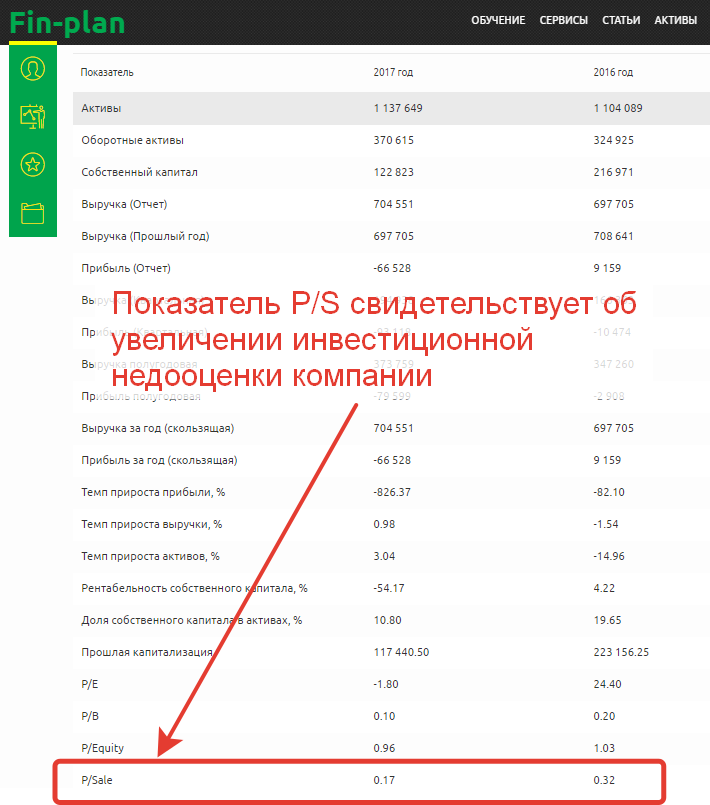

Показатель P/Sale или P/S (Price to Sale) данный показатель представляет собой отношение цены компании к величине её продаж.

Рассчитывается данный показатель, как отношение текущей капитализации компании к выручке компании за отчетный период.

Данный инвестиционный мультипликатор характеризует сторону именно операционной деятельности компании. При этом, это достаточно узко направленный показатель, который применяется для инвестиционной оценки в определенных случаях. Показатель используется исключительно для сравнительной оценки различных компаний. Само по себе значение данного инвестиционного мультипликатора в отрыве от сравнения с другой компанией ничего не говорит.

Данный показатель используется для дополнительной инвестиционной оценки компаний, которые имеют определенную специфику работы. Так, например, это компании, финансовые результаты которых очень нестабильны в силу случайных факторов, которые сильно влияют на прибыль, так как случайные и сильные колебания прибыли могут значительным образом искажать инвестиционную оценку компании по показателю Р/Е и приводить к ложным выводам. В деятельности компании это могут быть значительные курсовые разницы, результаты крупных сделок по продаже и приобретению активов, изменение правил учетной политики и переоценка активов и обязательств компании.

Так же с помощью данного показателя можно сравнивать компании, которые работают с убытком, но тем не менее имеют внутреннюю стоимость. В этом случае показатель Р/Е просто не применим.

Ярким примером такой ситуации могут служить акции компании АФК Система. Инвестиционная оценка через показатель Р/Е в текущей ситуации по акциям данной компании прост невозможна, так как компания закончила 2017 год с убытком.

Но прибегнув к инвестиционной оценке через показатель P/S мы можем увидеть, что компания лишь только увеличила свою инвестиционную недооценку.

Все это происходит потому, что на результаты компании повлияли сильные и значительные события. Которые в дальнейшем практически не имеют вероятности подобного повторения. В 2017 году по решению суда АФК Системы должна была выплатить Башнефти 100 млрд. руб., что таким кардинально негативным образом отразилось на финансовых результатах компании. Однако, в остальном операционные показатели компании не пострадали, а вероятность такого сценария повторной судебной претензии и выплаты ничтожно мала.

Что необходимо для успешной инвестиционной оценки

В первую очередь стоит учитывать то, что абсолютно универсального показателя не бывает, который бы абсолютно точно показывал инвестиционную недооценку компании с различных сторон. Поэтому для того, чтобы максимально корректно определять недооцененные акции, необходим комплексный подход, с использованием различных показателей, которые с различных точек зрения деятельности компании, позволяют её оценить.

Второй существенный момент заключается в том, что ключевую роль в оценке компании с помощью мультипликаторов играют даже не сами показатели, и не их интерпретация, а возможность применения сплошного анализа, полностью всего рынка, что дает максимально объективную и качественную картину инвестиционной оценки рынка. Такой сплошной анализ рынка невозможно провести вручную обычному частному инвестору. Именно поэтому нашей компанией был разработан уникальный инвестиционный сервис Fin-Plan RADAR, который позволяет охватить весь массив рыночных данных, а также ежемесячно проводится специальный аналитический срез рынка, который предоставляет пользователям радара полную информацию по мультипликаторам всего рынка в целом, а также отдельных отраслей и всех компаний в отдельности.

Удачных вам инвестиций!

Недооцененные акции — это акции компаний, котировки которых оказались ниже тех, которые должны быть, исходя из анализа деятельности компании и ее сравнения с непосредственными конкурентами — предприятиями той же отрасли в той же стране.

Считается, что недооцененные акции имеют перспективы дальнейшего роста. Иногда аналитики даже находят некоторые математические модели для оценки будущего потенциала компании. Таким образом, для успешного инвестирования — необходимо знать методику и находить акции недооцененных компаний, что должно обеспечить инвестору почти гарантированную прибыль.

Как находят недооцененные акции

Для того, чтобы найти недооцененные акции, обычно используются финансовые коэффициенты, на английском языке ratio, а в России их еще иногда называют «мультипликаторами», хотя это вряд ли правильно по значению. Потому что в них используется обычно не мультипликация, не умножение, а деление.

Чтобы найти недооцененные акции, надо сравнивать, и это важно, компании одной отрасли, максимально близкие друг к другу. Например, молодое предприятие с акциями организации, уже входящей в S&P 500 и работающие в той же сфере.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Найти нужные коэффициенты можно на специализированных сайтах, посвященных торговле акциями, или рассчитать самостоятельно, взяв первоначальные данные из бухгалтерской отчетности и публикуемых новостей компаний.

Чаще всего выявить недооцененные акции помогают следующие показатели.

P/E Ratio

P/E Ratio — представляет собой отношение текущей котировки акций к доходу, приходящемуся на эту акцию. Доход на акцию, или EPS, earnings per share – бухгалтерский показатель, его обычно можно найти в отчетности предприятия. Или опять же, рассчитать самостоятельно, разделив прибыль на число акций в обращении. А текущие котировки взять в интернете, в том числе, на бирже. Или в собственной торговой системе, в приложении брокера, которое используется для заключения сделок.

Мы намеренно не будем приводить некие эталонные показатели, потому что они для разных стран и сегментов экономики существенно различаются. Заметим только, что коэффициент P/E Ratio имеет также и еще одно, возможно, более понятное значение. Фактически он указывает, за сколько лет окупится вложение денег в компанию при текущих котировках акций, если прибыль сохранится на сегодняшнем уровне.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Пример расчета. Возьмем для иллюстрации какую-либо производственную компанию, например, Procter&Gamble Company. В один из дней котировки составили 128.94 доллара за акцию на момент закрытия торгов в Нью-Йорке. Прибыль на акцию за 2020 год на одну акцию 5.29 доллара. Соответственно, PE Ratio 24.37.

Предположим, мы хотели бы сравнить ее с другим предприятием по этому коэффициенту. Мы специально не назовем его, чтобы не давать на данном этапе инвестиционных советов — они будут дальше. Здесь же пусть это будет ΧΥΖ Chemical Company. Это та же страна, США, и та же химическая промышленность. Котировки на момент закрытия 110.76. Доход на акцию EPS равен 3.5 доллара. А PE Ratio – 31.64. Не сложно догадаться, какая из этих двух компаний менее оценена инвесторами и является более привлекательной.

Для так называемых акций роста характерны высокие показатели P/E Ratio. Это объясняется тем, что инвесторы ожидают существенного увеличения прибыли в будущем по сравнению с сегодняшним днем, который, как им кажется, не является показательным.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Сложно сказать, в какой именно момент котировки из состояния «недооцененности» или адекватной оценки переходят за границу, наоборот, «переоцененности». Но, наверное, P/E Ratio одной из известных российских ΙΤ компаний выше 70, исходя из сегодняшних котировок — это все-таки перебор.

|

Название |

P/E Ratio |

|

ФСК ЕЭС |

3,66 |

|

МРСК Центра |

4,63 |

|

Росагро |

4,86 |

|

Интер РАО |

5,23 |

|

Глобалтранс |

5,31 |

|

Россети |

5,41 |

|

Черкизово |

6,28 |

|

ОГК-2 |

7,34 |

|

Татнефть |

11,62 |

|

ЛСР |

11,64 |

|

НМТП |

12,01 |

|

Ростелеком |

12,78 |

|

ММК |

13,4 |

P/BV Ratio

P/BV, или price to balance value, или по-русски коэффициент отношения котировки акции к стоимости приходящейся на нее доли по балансу. Чтобы было понятно, приведем чисто математический пример расчета этого показателя. Предположим, создано некое открытое акционерное общество с уставным капиталом 100 тыс. рублей, и выпущено в обращение 100 тыс. акций. Тогда балансовая стоимость компании, приходящаяся на одну акцию, такая: 100 тыс. рублей разделить на 100 тыс. бумаг равно 1 рубль.

Предположим, акции выпущены на биржу и торгуются по 1.5 рублей за штуку. Тогда P/B ratio равен 1.5 разделить на 1 равно 1.5 — это и есть нужный нам коэффициент.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Теперь предположим, что компания получила чистый доход в размере 50 тысяч рублей. Тогда ее балансовая стоимость стала составлять уже не 100, а 150 тысяч рублей, а если разделить на число акций, то на каждую приходится по 1.5 рубля вместо одного. Тогда коэффициент при той же котировке уже составит 1.5 разделить на 1.5 равно 1.

Обычно хорошие компании имеют коэффициент выше единицы. Потому что инвесторы ожидают генерируемый компанией доход. Но при этом надо понимать, что в случае ликвидации бизнеса получат они, конечно, в лучшем случае, то, что приходится на акцию по балансу. Именно в этом чистый математический смысл этого показателя.

Как ни странно, ниже единицы коэффициент P/Β Ratio обычно находится у акционерных инвестиционных фондов во всем мире. Это говорит о том, что инвесторы оценивают сам фонд дешевле, чем стоимость его активов в портфеле.

В абсолютном большинстве случаев все же коэффициент P/BV больше единицы. Условно считается, что если он менее 1.5, то компания может быть недооценена, а если больше, то переоценена. Но опять же, сравнению подлежат только предприятия одной отрасли и из одной страны, то есть прямые конкуренты.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

|

Название |

P/BV |

|

Россети |

0,28 |

|

ФСК ЕЭС |

0,3 |

|

МРСК Центра |

0,35 |

|

ОГК-2 |

0,63 |

|

Интер РАО |

0,71 |

|

Ростелеком |

0,95 |

|

Росагро |

1,13 |

|

ЛСР |

1,13 |

|

Черкизово |

1,34 |

|

НМТП |

1,51 |

|

Татнефть |

1,53 |

|

ММК |

1,75 |

|

Глобалтранс |

1,8 |

Дивидендная доходность

Третий показатель, который часто используется для оценки, насколько компания оценена инвесторами — обычная дивидендная доходность. То есть отношение выплаченных дивидендов к текущим котировкам, и результат умножить на 100%.

Конечно, этот показатель можно использовать преимущественно по отношению к стабильным предприятиям в давно существующих, традиционных отраслях, так как в сфере инноваций все может быть по-другому. Тем не менее, если мы говорим, например, об энергетике или о нефтегазовых предприятиях, то здесь дивидендная доходность вполне может быть полезна.

Так, скажем, если аналитики ожидают в какой-то момент дивидендную доходность компании ABC размере 2%, а XYZ — 10%, то мы можем предположить, что акции XYZ недооценены по сравнению с ABC, и их котировка должна вырасти, чтобы дивидендная доходность выровнялась. Но надо понимать, что такое сопоставление допустимо только для компаний одной отрасли. Это критически важно!

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

На самом деле, средняя дивидендная доходность по российским акциям, как правило, превышает 10%, и отечественные компании считаются достаточно щедрыми на выплаты акционерам. Для иностранных компаний этот показатель в среднем составляет около 6%. Но опять же, все зависит от отрасли.

Разумеется, существуют и масса других критериев для оценки недооцененности компаний. Однако приведенных трех показателей может быть вполне достаточно для начала. По крайней мере, в абсолютном большинстве случаев именно эти инструменты можно найти уже в готовом виде, и даже, зачастую, в виде таблицы, откуда сразу можно выбрать интересующие акции для дальнейшего анализа.

Самые недооцененные акции российских компаний в 2021 году

По состоянию на начало 2021 года мы можем предположить, что недооцененными остаются следующие акции российских компаний: