Сдача НДС, ошибка не указан КПП |

Я |

26.04.17 — 11:19

Декларация по НДС за 1 квартал 2017 г.

Ошибка

Не указан КПП юридического лица

Укажите КПП в реквизитах контрагента

Выводится список документов, смотрю их. Счет Фактура Выданный, Реализация, некторые по несколько раз задваиваются.

У них указан контрагент, есть юр и физ лица.

У юр лиц, указан КПП. КПП указан корректно

Реквизит есть.

Попробовал для эксперимента, распровести эти документы, но они все равно участвуют в списке ошибок

1 — 26.04.17 — 11:33

Ау, есть идеи?

2 — 26.04.17 — 11:35

ИНН скока знаков ?

ЗЫ инн / кпп в студию

3 — 26.04.17 — 11:35

В СФ смотри КПП. В контрагенте указали, но в СФ КПП остался не заполненным — это как один из вариантов.

4 — 26.04.17 — 11:36

+ который участвует в списке ошибок

ЗЫ конфига какая и через чо отправляешь

5 — 26.04.17 — 11:42

(0) Что за конфигурация? Есть такая проблема в ERP (может еще в КА2)

6 — 26.04.17 — 11:44

Конфигурация БП 3.0

СФ КПП, заполнял обработкой, тоже не помогло

7 — 26.04.17 — 11:45

(0) РС Журнал учета счетов-фактур.

поле «КПП Контрагента» заполнено?

8 — 26.04.17 — 11:46

(6) скока знаков в ошибочном ИНН ? сам что за ИНН ?

9 — 26.04.17 — 11:52

(6) какой код вида операции у этих СФ?

10 — 26.04.17 — 12:03

ИНН и КПП в контрагенте верный, несколько раз перезаписывал справочник, что бы убедиться что при записи, ошибки не возникнет. ИНН и КПП верный.

Сч фактура, вид операции «02»

11 — 26.04.17 — 12:03

и «01» есть

12 — 26.04.17 — 12:04

(11) А в файле что?

13 — 26.04.17 — 12:07

Попробуй перевыбрать контрагента в документах и перепровести.

И на сайте налоговой проверь правильность заполнения свзяки ИНН/КПП.

14 — 26.04.17 — 12:30

(13) Не помогло.

Я даже распровел все счет фактуры и полученные и выданные за первый квартал. Количество Ошибок не изменилось, изменилась немного формулировка.

Появились такие строчки:

на сумму 21 800,00 руб.

Которые ссылаются на распроведенный документ

15 — 26.04.17 — 12:32

(14) В файле что?

16 — 26.04.17 — 12:32

(10) Похоже на ошибку конфы. С 2017 года в выгрузке декларации должен присутствовать такой тег

-<СвПрод>

<СведЮЛ КПП=»» ИННЮЛ=»»/>

</СвПрод>

Могли не допилить выгрузку. Релиз БП самый свежий?

17 — 26.04.17 — 12:34

Релиз 3.0.49.21

Вчера копию обновлял, то же самое было.

18 — 26.04.17 — 12:35

(17) Что в файле?

19 — 26.04.17 — 12:36

(16) Тогда бы ругалась: «Не указан ИНН». А у ТС «Не указан КПП».

20 — 26.04.17 — 13:00

(19) ИНН может заполняться, КПП забыли заполнить. С такой ошибкой в файл не выгрузить, вроде.

21 — 26.04.17 — 13:08

Файл не выгружается.

22 — 26.04.17 — 13:15

КПП — периодический реквизит. Может по дате установки реквизита не проходит?

23 — 26.04.17 — 13:18

(22) Что значит дата реквизита КПП? Где это посмотреть?

24 — 26.04.17 — 14:18

В контрагенте рядом с КПП есть гиперссылка «История»

25 — 26.04.17 — 14:35

Описание:

При проверке выгрузки декларации по НДС идентифицируется ошибка «Не указаны ИНН и КПП российской организации», если в информационной базе записан и проведен документ «Возврат товаров от покупателя» на основании реализации товаров в розницу.

Способ обхода:

Указать для розничного покупателя (обобщенный контрагент, который выбран в документе «Возврат товраров от покупателя»)

ИНН и КПП собственной организации.

26 — 26.04.17 — 14:35

(25) Может это?

Radkt

27 — 26.04.17 — 14:36

и стоит обновиться на 3.0.49.27

Ошибка возникает из-за того, что в отчет не попадает КПП либо КПП в отчете некорректный.

Проверить КПП в реквизитах плательщика

В меню «Реквизиты и настройки» > «Реквизиты плательщика» проверить, что заполнен нужный КПП.

Проверить КПП в реквизитах отчета, запроса

Такая ошибка будет возникать, если КПП не заполнен в реквизитах отчета (например, НДС, налог на прибыль, ЕНВД и др.) или ИОН запроса. Необходимо перейти в заполенение отчета или запроса — меню «ФНС» > «Заполнить в системе» или «Запросить сверку» > «Редактировать». Заполнить КПП в разделе «Налогоплательщик — юридическое лицо».

При отправке земельного налога

Данная ошибка будет возникать при отправке земельного налога формата 5.02 с КПП, пятый и шестой символы которого принимают значения «08», «09», «46» или «47». На текущий момент передавать земельный налог с такими КПП нельзя в связи с тем, что схема данной формы была изменена ФНС. Для решения вопроса следует обратиться напрямую в налоговую инспекцию и уточнить, с каким КПП можно передавать отчет.

Если налоговая настаивает на отправке земельного налога с КПП, пятый и шестой символы которого принимают значения «08», «09», «46» или «47», то рекомендуется отправлять отчет с КПП головной организации, а не земельного участка. Если на такой отчет поступит отказ, следует обратиться в службу технической поддержки по адресу help@kontur.ru, приложив файл отказа.

При отправке транспортного налога

Ошибка на контроле будет возникать при отправке транспортного налога формата 5.01 с КПП, пятый и шестой символ которого принимают одно из значений:

- 5-й символ 0, а 6-й — от 0 до 9;

- 5-й символ 1, а 6-й — от 0 до 5 либо латинская E;

- 5-й символ 2, а 6-й — 2, 4, 7, 8, D, E, F;

- 5-й символ 3, а 6-й — любой, кроме латинских B и C.

Для решения вопроса следует обратиться напрямую в налоговую инспекцию и уточнить, с каким КПП можно передавать отчет.

Проверить, какой выбран «Код места, по которому представляется документ»

Перейти в раздел «Реквизиты отчета» и проверить правильность заполнения строки «Код места, по которому представляется документ» либо «Документ представляется». Если данные строки отсутствуют в реквизитах формы, то следует перейти к выбору типа КПП на этапе «Контроль и отправка».

Код места, по которому представляется документ, может принимать следующие значения:

- За основную организацию — 213-216, 231 и т д.

- За обособленное подразделение — 220, 221 и т д.

- За объект налогообложения — 250, 260, 270, 281, 600 и т д.

- По иному месту нахождения — 291.

Выбрать нужный тип КПП на этапе «Контроль и отправка»

Перейти на этап «Контроль и отправка» и удостовериться, что был выбран нужный тип КПП передаваемого отчета. Если выбор КПП не появляется, то достаточно указать нужный код места, по которому представляется документ, в реквизитах отчета.

Если предложенное решение не помогло исправить ошибку, следует обратиться в службу технической поддержки по адресу help@kontur.ru, приложив скриншот ошибки, возникающей на контроле.

Добрый день! Подскажите, пожалуйста, при регистрации счетов-фактур на аванс автоматически программа выдает сообщение «В контрагенте не указан КПП» и регистрация проходит, но в помощнике по учету НДС регистрация счетов-фактур на аванс стоит как «ожидается выполнения» Как мне узнать в каком контрагенте не указан КПП? Если нажать два раза на это сообщение, то появляется окно, в котором нужно выбрать вид счет-фактуры выданного, если выбрать сф на аванс, то просто создается новый счет-фактура. Подскажите, пожалуйста, как мне найти этого клиента, у которого не стоит КПП. Заранее спасибо! Конфигурация Бухгалтерия предприятия, редакция 3.0 (3.0.51.22) Заранее спасибо!

ske, здравствуйте.

Сделайте следующее: Откройте справочник контрагентов, Кнопка «Еще» и «Настроить список». На вкладе «Отбор» выберите «КПП» и двойным щелчком отправьте в правое поле этого окна. В графе «Вид сравнения» выберите «Не заполнено».

У Вас должно получиться вот так:

После этого нажмите «завершить редактирование» и пробегитесь по выпавшему списку. Если у Вас контрагенты рассортированы по папкам — зайдите в каждую папку. Так Вы найдете всех контрагентов у которых поле КПП не заполнено. Это могут быть как ИП, у которых и не должно быть КПП, так и юр.лица, по которому этот реквизит не указан ошибочно.

Должно помочь 💐

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

kleovor, спасибо за помощь!!💐

В серии статей мы рассмотрим, на что стоит обратить внимание при оформлении первичных документов, чтобы не столкнуться с вопросами от налоговой инспекции.

Ошибка № 1. Ошибка в названии организации, составившей документ

Наименование организации согласно ч. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ относится к обязательным реквизитам. Искаженное название (например, «Транс-экстерн» вместо «Транс-Экспресс») лучше исправить.

При этом в документе допустимо как полное, так и сокращенное название организации (п. 3 ст. 1473 ГК), и даже опечатка не должна стать помехой для налоговой, чтобы идентифицировать налогоплательщика: главное, чтобы верно был указан ИНН (Письмо Минфина РФ от 04.02.2015 № 03-03-10/4547).

Ошибка № 2. Ошибка в названии организации контрагента

Ошибку лучше исправить, если опечатка мешает идентифицировать контрагента (особенно, если в документе не указан ИНН контрагента — письмо Минфина РФ от 04.02.2015 № 03-03-10/4547 и ФНС от 12.02.2015 № ГД-4-3/2104).

Ошибка № 3. Организация сменила название, но контрагенты указывают в документах старое

У налоговой могут возникнуть вопросы, если в документах первичного учета расходятся наименование (и особенно ИНН, так как в первую очередь по нему идентифицируется компания). Об этом предупреждает Минфин РФ в Письмах от 04.02.2015 № 03-03-10/4547, от 12.02.2015 № ГД-4-3/2104.

Чтобы этого избежать, при смене реквизитов лучше выслать контрагентам отдельное уведомление и подписывать дополнительные соглашения к действующим договорам.

Ошибка № 4. Неверно указаны реквизиты контрагента

Если ошибка в банковских реквизитах в накладной — есть риск, что тогда будут проблемы при оплате (постановление Арбитражного суда Московского округа от 27.06.2017 № Ф05-8584/2017).

При этом сама по себе ошибка в реквизитах документа не помешает учесть расходы по нему, если она не помешает идентифицировать продавца, покупателя, название товаров, работ или услуг, а также их стоимость. Особенно если можно подтвердить сделку другими документами.

Ошибка № 5. Ошибка в адресе

Ошибка-опечатка не страшна — если не мешает идентифицировать контрагента, а значит, это не помешает учесть расходы и вычеты (письмо Минфина РФ от 04.02.2015 № 03-03-10/4547 и ФНС от 12.02.2015 № ГД-4-3/2104).

Другое дело, если в первичных документах указан один адрес, а контрагент на самом деле располагается по другому адресу. Это может стать причиной для более тщательной проверки, обоснованы ли расходы. И если реальность сделки доказать не получится, расходы снимут (подобная ситуация описана в Постановлении Арбитражного суда Северо-Кавказского округа от 06.07.2017 № А63-2140/2016).

Ошибка № 6. Неверные ИНН или КПП контрагента

ИНН — тот реквизит, верность которого стоит наиболее тщательно проверять. В «1С» есть инструменты, которые помогают делать это автоматически, или же можно вручную проверить ИНН на сайте ФНС nalog.ru. В случае если указанный в первичном документе ИНН не существует или в нем ошибка, инспектор может признать сделку нереальной, а компанию обвинить в недостаточной осмотрительности при выборе контрагента.

Если вы обнаружили опечатку в ИНН, лучше исправить документа или запросить у контрагента исправленные. Шанс отстоять расходы с ошибочными документами все же при этом есть: если подтвердить реальность затрат (постановление Арбитражного суда Уральского округа от 28.08.2015 № Ф09-5678/15).

При верном ИНН, но неверно указанном КПП ошибка не критична. Но документ все равно лучше исправить, чтобы не вызывать вопросов налоговой.

Ошибка № 7. Не указан ОГРН в путевом листе

С 2017 г. в типовую форму путевых листов добавлены новые реквизиты (Приказ Минтранса РФ от 07.11.2017 № 476). Теперь в путевом листе нужно указывать ОГРН компании или ОГРНИП индивидуального предпринимателя.

Если этих данных не будет в бланке путевого листа, это может навести инспектора на мысль более тщательно проверить расходы и вычеты.

Ошибки в документах при работе с «1С»

Что касается учетных систем фирмы «1С», то прикладные решения работают только в соответствии с действующим законодательством, поэтому любые изменения в требованиях к документам оперативно реализовываются в последующих релизах программ. Сроки поддержки этих изменений в программах «1С», номера и даты выходов релизов пользователь может просмотреть на сайте: http://v8.1c.ru/lawmonitor. Помимо этого «1С» поддерживает сервисы по корректному заполнению реквизитов контрагентов (данные из ЕГРЮЛ, ЕГРИП), актуальные адресные сведения.

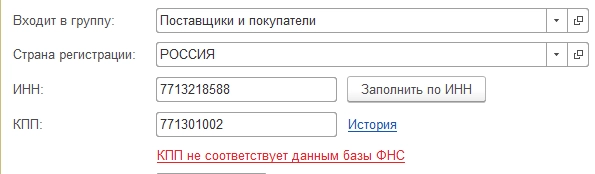

Так, при возникновении ошибок, например, в реквизитах контрагента, «1С:Бухгалтерия 8» указывает на некорректность заполненных данных, выделяя красным цветом реквизит или выдавая сообщение о несоответствии заполненных сведений базам ФНС. Поэтому пользователь сразу заметит ошибку и сможет ее поправить.

Если при заполнении, например, адреса, пользователь вносит некорректные данные, то программа выдает сообщение об ошибке.

Таким образом пользователям рекомендуется своевременно обновляться, чтобы учетная система всегда поддерживала действующее законодательство и заполнение актуальными данными справочников и документов.

Если у пользователя возникают вопросы касаемо реализованного функционала и правильности отражения в программе законодательных норм, он может обратиться к разработчикам, направив свой вопрос на электронную почту v8@1c.ru. «1С» дает разъяснения и, при необходимости, приводит ссылки на законодательные нормы, тем самым обосновывая механизм работы программы.

Что такое КПП, зачем он нужен, как формируется, почему совпадает КПП у разных фирм и у кого КПП нет.

Код причины постановки на учет (КПП) — это код, который дополняет ИНН и содержит информацию об основании постановки на учет в налоговом органе.

Как расшифровать КПП?

КПП представляет собой последовательность из 9 арабских цифр.

- Первые два знака соответствуют коду субъекта Российской Федерации, в котором находится налоговая, присвоившая код. У межрегиональных инспекций по крупнейшим налогоплательщикам первые две цифры в КПП — 99, у московских — 77.

- Третий и четвертый знаки показывают номер налоговой инспекции, которая поставила на учет организацию или обособленное подразделение.

- Два знака в пятой и шестой позиции КПП указывают причину постановки на учет. Это могут быть не только цифры, но и заглавные буквы латинского алфавита от A до Z.

Код с номером 01 означает, что российская организация встала на учет как налогоплательщик в налоговом органе по месту своего нахождения.

Коды 02 — 05, 31, 32 означают, что постановка на учет произошла по месту нахождения обособленных подразделений.

Коды 06 – 08 означают, что российская организация-налогоплательщик встала на учет по месту регистрации своего недвижимого имущества (в зависимости от вида имущества).

Код 10 — 29 означают постановку на учет по месту нахождения транспортных средств.

- Последние три знака — порядковый номер, который дается компании при постановке на учет в налоговом органе и по соответствующему основанию.

У многих компаний КПП совпадает. Это значит, что они зарегистрированы в одной налоговой инспекции по одинаковым основаниям.

Зачем нужен КПП?

Одно юридическое лицо может состоять на учете сразу в нескольких налоговых инспекциях. Например, в одной по месту своего нахождения, во второй по месту нахождения обособленного подразделения, в третей — по месту нахождения недвижимого имущества и так далее. Чтобы понять, к какой инспекции относится налогоплательщик и почему, присваивается КПП.

Получается, что КПП у фирмы может быть несколько и они меняются при определенных обстоятельствах. Например, если организация переехала и встала на учет в другой налоговой. А вот ИНН уникальный, единственный и навсегда. Поэтому КПП в паре с ИНН позволяет однозначно определить не только организацию, но и каждое ее обособленное подразделение.

В каких документах указывать КПП?

КПП вместе с ИНН организации указывают во всех документах, которые относятся к налогам и страховым взносам. Среди них следующие:

- Декларации по налогу на прибыль, НДС, налогу на имущество, УСН, ЕСХН, РСВ, 6-НДФЛ, 4-ФСС и пр.

- Платежные поручения на уплату налогов, сборов, страховых взносов, а также пеней и штрафов по ним.

- Счета-фактуры, книги продаж, книги покупок, журналы учета счетов фактур.

КПП у организации может быть несколько, поэтому важно правильно указывать код в документе. Так, если выставляете счет-фактуру от имени обособленного подразделения, то указывайте его код. Если сдаете 2-НДФЛ по работнику филиала, то тоже указывайте код обособленного подразделения и т.д.

У индивидуальных предпринимателей КПП нет. ИФНС и банки об этом знают и не требуют заполнять КПП, но между контрагентами иногда возникает непонимание. В этом случае нужно ссылаться на порядок регистрации индивидуальных предпринимателей и Налоговый кодекс.

Что нужно знать про КПП крупнейшим налогоплательщикам?

Крупнейшим налогоплательщикам присваивается дополнительный по месту постановки на учёт в качестве крупнейшего налогоплательщика. Первые цифры этого КПП — 99, они показывают, что компания стоит на учете в межрегиональной инспекции по крупнейшим налогоплательщикам.

КПП крупнейшего налогоплательщика указывается в документах, связанных с расчетами по налогам федерального уровня.

НДС — федеральный налог, поэтому в счетах-фактурах указывается КПП крупнейшего налогоплательщика. Если в счете-фактуре указан КПП по месту нахождения организации, это не будет ошибкой и не препятствует получению вычета у контрагента.

КПП по месту нахождения организации указывается в документах, связанных с другими платежами в бюджет и прочими расчетами.

Как узнать КПП?

КПП будет указан в свидетельстве или уведомлении о постановке на учет, которое выдает налоговая. Если вы его потеряли, то можно узнать код в листе записи ЕГРЮЛ, который организация получает после регистрации. Выписку из реестра можно бесплатно сформировать на сайте налоговой , если знать ИНН или хотя бы наименование организации.

Ведите учет, платите налоги и зарплату, отчитывайтесь через интернет в веб-сервисе Контур.Бухгалтерия. А если вы зарегистрировали ООО не больше 3 месяцев назад, мы подарим 3 месяца бесплатной работы в сервисе.

Попробовать бесплатно

У многих организаций в реквизитах можно увидеть код причины постановки на учет. В документах КПП идет сразу за ИНН в одной строке «ИНН/КПП». Что это за код, как и где узнать КПП организации, расскажем далее.

Что такое КПП организации

КПП — это набор цифр, дополняющий ИНН. По нему определяют, на основании чего юрлицо поставлено на учет. Включает 9 знаков. Расшифровывается КПП в реквизитах организации так:

- первые две цифры — код региона или области РФ, где стоит на учете фирма;

- вторая пара цифр — номер ИФНС, которая поставила на учет компанию или обособленное подразделение по месту их регистрации, местонахождения недвижимости или транспорта. Также это может быть номер инспекции, которая совершала иные действия по регистрации;

- пятый и шестой знаки — непосредственно причина учета. Для российских организаций доступны значения от 01 до 50, для иностранных компаний — от 51 до 99. В отличие от всех остальных знаков, здесь могут быть и латинские буквы;

- последние цифры в КПП организации — порядковый номер.

По расшифровке можно понять как присваивается КПП организации. Важные моменты — место регистрации и причина.

Что можно узнать по КПП организации

В первую очередь можно узнать налоговую по КПП организации. Для этого достаточно взглянуть на цифры 1-4 — это и есть код ИФНС. Следовательно, по номеру можно узнать регион, где работает юрлицо.

Важную информацию скрывают знаки 5 и 6. Например, комбинация 01 говорит, что КПП присвоен юрлицу при регистрации по местонахождению. Комбинации 06-08 — КПП присвоен по месту нахождения недвижимости. Для крупнейших налогоплательщиков пятая и шестая цифры — 5 и 0 соответственно.

Найти организацию по КПП на сайте налоговой нельзя, потому что это не уникальный номер. Для проверки контрагента используйте ИНН или ОГРН.

Узнать КПП организации по ИНН можно онлайн. Для этого откройте сайт ФНС и получите выписку из ЕГРЮЛ. В ней будет указан нужный номер.

Кому присваивается КПП

Код есть только у организаций. Предприниматели обходятся без него. А кредитные организации часто упускают свой КПП, даже при его наличии. Вот перечень документов, где есть КПП организации:

- налоговых декларациях;

- платежных поручениях;

- счет-фактурах, накладных, УПД и так далее.

КПП всегда рядом с ИНН, но есть ряд отличий. Во-первых, у двух компаний может быть один код, если они стоят на учете в одной ИФНС и по одному основанию. С ИНН такое невозможно.

Во-вторых, КПП не постоянен. Например, код необходимо изменить при смене места регистрации или при становлении крупнейшим налогоплательщиком.

В-третьих, номеров КПП у организации может быть несколько. Самый частый пример — крупнейшие налогоплательщики. Один КПП присвоен при постановке на учет в ИФНС по месту регистрации, второй — при постановке в качестве крупнейшего плательщика налогов. У таких фирм КПП начинается с 99 — это код межрегиональной инспекции по крупнейшим налогоплательщикам.

24.04.2015

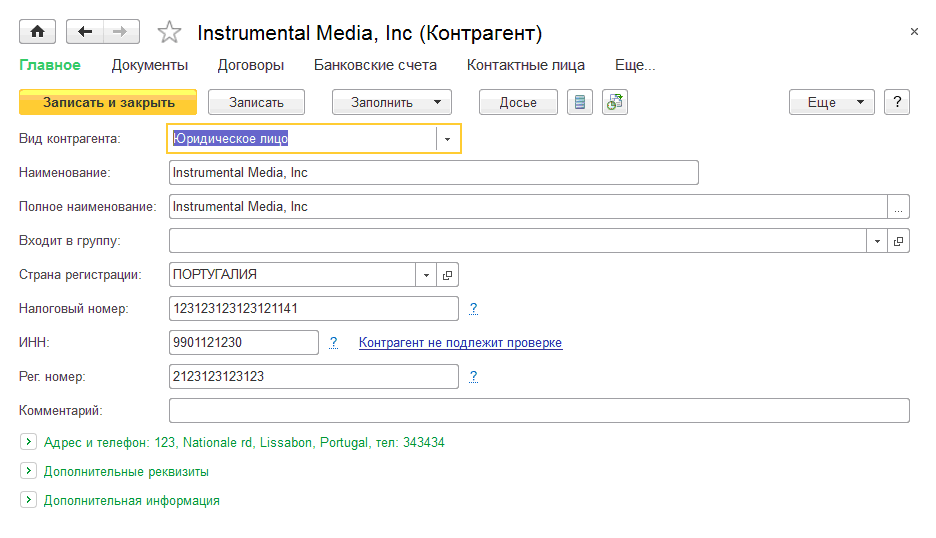

Как в программе «1С:Бухгалтерия 8» (ред. 3.0) корректно ввести реквизиты (ИНН, КПП и др.) российских и иностранных контрагентов?

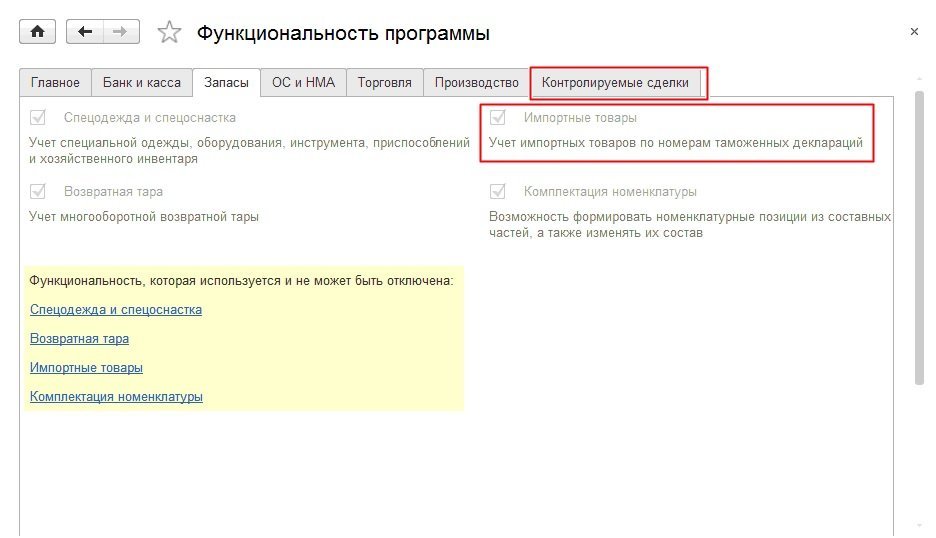

В «1С:Бухгалтерии 8» (ред. 3.0) существует возможность указать страну регистрации контрагента. Страна регистрации – это страна, в которой зарегистрировано головное подразделение контрагента. Страну регистрации в конфигурации можно указать только в том случае, если в информационной базе в разделе Функциональность программы включены Контролируемые сделки (для КОРП версии) или Импортные товары (закладка Запасы) — см. рис. 1.

Рис. 1. Раздел «Функциональность программы»

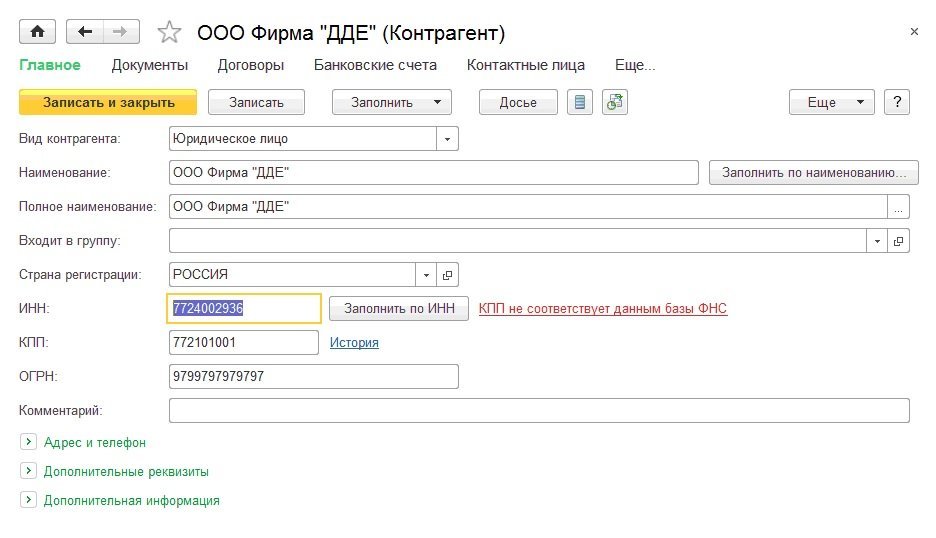

После включения одной из указанных опций, в карточке контрагента может быть указана страна регистрации. Для юридических и физических лиц, зарегистрированных в РФ указывается страна регистрации – «Россия». При вводе российских контрагентов для юридических лиц указываются следующие коды:

- ИНН;

- КПП;

- ОГРН.

Рис. 2. Ввод реквизитов российских организаций

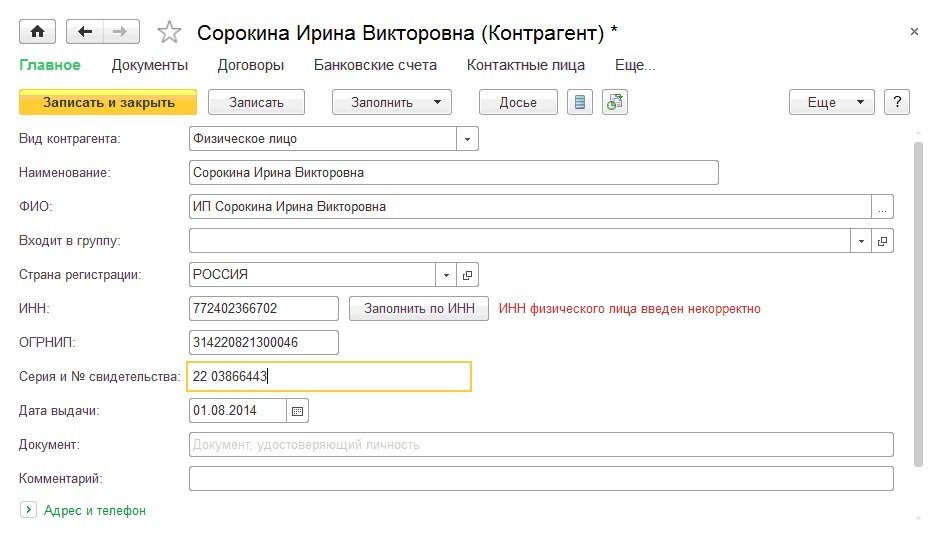

При вводе индивидуальных предпринимателей, зарегистрированных в РФ указываются следующие коды:

- ИНН;

- ОГРНИП.

Рис. 3. Ввод реквизитов российских предпринимателей

Для российских юридических лиц и индивидуальных предпринимателей выполняется контроль правильности ИНН и КПП по данным сервиса npchk.nalog.ru. Если контрагент зарегистрирован за пределами Российской Федерации, то для физических и юридических лиц указываются следующие коды:

- Налоговый номер;

- Регистрационный;

- ИНН.

Рис. 4. Ввод реквизитов иностранных контрагентов

Налоговый номер – это налоговый номер, присвоенный налогоплательщику в стране регистрации, аналог ИНН для российских организаций.

Регистрационный номер – это регистрационный номер, присвоенный налогоплательщику в стране регистрации, аналог ОГРН/ОГРНИП для российских организаций.

В том случае, когда иностранная организация встала на учет в налоговую инспекцию в Российской Федерации, ей присваивается ИНН. Причин для постановки на учет может быть несколько: открытие филиала, приобретение имущества на территории РФ, открытие расчетного счета в российском банке. ИНН иностранной организации присваивается единожды и не меняется в течение всего периода деятельности иностранной организации. В том случае, когда иностранная организация получила ИНН по любому из оснований, нужно указать этот ИНН в карточке контрагента.

Для иностранных контрагентов проверка сервисом npchk.nalog.ru не выполняется.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий